Anleiherenditen der Rallykiller?Hallo zusammen, ein kleines Update bevor ich später im Dezember eventuell nochmal meine Big Picture Wellen-analyse poste bezüglich Aktienmarkt, Dollar, Edelmetalle, Zinsen...

Der Markt ist wieder auf Rekordkurs, da die Fed Gas gibt. Aber die Renditen der maßgeblichen 10-jährigen Staatsanleihen stei

Staatsanleihen

US10Y – Renditen der US-Staatsanleihen mit Rückenwind.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem kompakten Update zu den 10-jährigen US-Staatsanleihen (US10Y) von Pepperstone. Ich analysiere die Renditen im Wochen- und Quartalschart.

Die 10Ys bewegen sich im Großen und Ganzen seit Anfang 2023 in einem Dr

10Y UST Yields - der Vorbote zum Bösen für den ganzen MarktDie 10y UST Yields sind aus Ihrem Jahrzehntelangen Abwärtstrend ausgebrochen und konsolidieren seit 2023 in einer interessanten Range.

Hier gibt es nun zwei Möglichkeiten die vermutlich für den Stockmarket ähnliche Effekte haben könnten.

Variante A:

Die yields brechen weiter nach oben aus und w

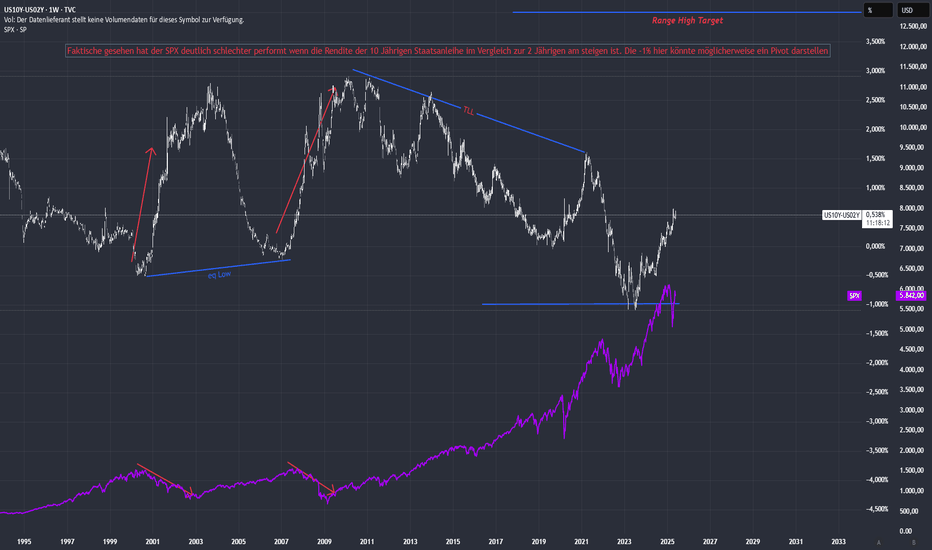

Zinsstrukturkurve1. Chartinhalte und Darstellung:

Hauptchart (weiß): Verlauf des Spreads zwischen 10- und 2-jährigen US-Staatsanleihen.

Sekundärchart (lila): Entwicklung des S&P 500 Index (SPX).

Es sind mehrere Trendlinien, Zonen und Markierungen eingezeichnet, z. B.:

"eq Low": Gleiches oder vergleichbares Tief.

Sind die US-Schulden eine Bedrohung für den Aktienmarkt?Einleitung: Der Aktienmarkt tritt kurzfristig auf der Stelle, nachdem er seit Anfang April eine vertikale Aufwärtserholung vollzogen hat. Es gibt viele Themen, die Anlass zu grundsätzlicher Besorgnis geben, aber eines davon steht derzeit im Vordergrund: die Tragfähigkeit der Staatsschulden der USA.

10-Jährige Anleihen - Ziel 4%?Aktuell notiert der Zins der 10-Jährigen deutschen Staatsanleihen bei ca. 2,5% und nur knapp oberhalb des SMA200. Seit 2023 pendeln die Zinsen zwischen 2% und 3%. Ein Ausbruch aus dieser Range nach oben, würde mit dem Ziel 4% einhergehen.

Das eingezeichnete blaue Dreieck wurde bereits am Anfang des

US 10YEAR auf Korrekturkurs, und was heißt das für Aktien?Die 10 Jährigen sind eindeutig weiterhin in einer Korrektur, alle Indikatoren sind kurzfristig nach unten, STOCH, EMA's und BIAS sind BEARISH. Bedeutet wir sollten jetzt weiterhin in Aktien und Bonds einen Anstieg sehen, wie lange ist nicht genau zu sagen.

Anhand von EW, kann ich nur Kursziele (sch

RedemptionNach einer ausgedehnten Periode der intellektuellen Ruhe, gewidmet dem intensiven Studium der makroökonomischen Sphären von Ursache und Wirkung, fühle ich mich nun dazu bewogen, eine Idee zur Veröffentlichung zu bringen und mich von den Fesseln der Durchschnittlichkeit zu befreien. Es ist an der Zei

Ansicht aller populären Ideen

Wechselkurs

SymbolPreis & V.Ertrag

SymbolRendite / Preis

SymbolPreis & V.Ertrag

SymbolRendite / Preis

Anleihen-Kollektionen

| 1 Monat | 3 Monate | 6 Monate | 1 Jahr | 3 Jahre | 5 Jahre | 10 Jahre | 30 Jahre | |

|---|---|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - |

Häufig gestellte Fragen

Eine Staatsanleihe ist eine Schuldverschreibung, die von einem Staat herausgegeben wird, um seine Ausgaben zu finanzieren. Diese Anleihen werden regelmäßig herausgegeben, um zusätzliche Geldmittel für Regierungsausgaben in den Bereichen Bildung, Verteidigung, Gesundheitswesen usw. zu finanzieren. Wenn Sie eine Anleihe erwerben, dann geben Sie einer Regierung ein Darlehen.

Erfahren Sie in unserer Wissensbasis mehr über Staatsanleihen und sehen Sie sich für Ihre Analysen auch unseren Screener für Anleihen an.

Erfahren Sie in unserer Wissensbasis mehr über Staatsanleihen und sehen Sie sich für Ihre Analysen auch unseren Screener für Anleihen an.

Die US Treasury Bonds oder T-Bonds sind marktfähige Staatsanleihen, welche für Kleinanleger verfügbar sind. Es handelt sich hierbei um langfristige Investitionen mit einer Laufzeit von 20 oder 30 Jahren.

Sie können T-Bonds ab $ 100 erwerben. Sie werden als nahezu ohne Risiko angesehen, weil sie von der US-Regierung gedeckt werden. Der Preis und Zinskupon werden bei der Auktion festgelegt und Sie können sie direkt von der Treasury kaufen. Später können Sie dann mit diesen Anleihen auch auf dem Sekundärmarkt traden.

Bleiben Sie über die T-Bonds mit dem Chart für die Renditekurve der US-Staatsanleihen informiert. Für weiterführende Einsichten können Sie auch unseren Wirtschaftskalender nutzen.

Sie können T-Bonds ab $ 100 erwerben. Sie werden als nahezu ohne Risiko angesehen, weil sie von der US-Regierung gedeckt werden. Der Preis und Zinskupon werden bei der Auktion festgelegt und Sie können sie direkt von der Treasury kaufen. Später können Sie dann mit diesen Anleihen auch auf dem Sekundärmarkt traden.

Bleiben Sie über die T-Bonds mit dem Chart für die Renditekurve der US-Staatsanleihen informiert. Für weiterführende Einsichten können Sie auch unseren Wirtschaftskalender nutzen.

Die Anleihen werden als Investition mit geringem Risiko angesehen und werden oft von Anlegern verwendet, die ihre potenziellen Verluste minimieren möchten. Im Allgemeinen sind die Renditen von Anleihen niedriger als jene von mehr volatilen Investitionen, wie Aktien zum Beispiel.

Wenn Sie in eine Anleihe investieren, dann erwerben Sie diese üblicherweise zu ihrem Nennwert. Die meisten Anleihen zahlen dann eine feste Verzinsung aus. Dies ist der Zinskupon. Dieser wird üblicherweise halbjährlich ausgezahlt. Zum Beispiel: Sie erwerben eine $ 10.000 Anleihe mit einem Zinskupon von 4,5 % und einer Laufzeit von 20 Jahren. Sie erhalten dann alle 6 Monate $ 225 für 20 Jahre. Wenn die Anleihe ihre Endfälligkeit erreicht, dann zahlt Ihnen der Emittent die ursprünglichen $ 10.000 zurück.

Die Preise von Anleihen zeigen auch häufig eine inverse Entwicklung zu den Aktienpreisen auf. Wenn die Aktienkurse steigen, dann verlegen manche Investoren ihr Geld von den Anleihen zu Aktien, und dann fallen die Anleihenpreise - und umgekehrt.

Wenn Sie in eine Anleihe investieren, dann erwerben Sie diese üblicherweise zu ihrem Nennwert. Die meisten Anleihen zahlen dann eine feste Verzinsung aus. Dies ist der Zinskupon. Dieser wird üblicherweise halbjährlich ausgezahlt. Zum Beispiel: Sie erwerben eine $ 10.000 Anleihe mit einem Zinskupon von 4,5 % und einer Laufzeit von 20 Jahren. Sie erhalten dann alle 6 Monate $ 225 für 20 Jahre. Wenn die Anleihe ihre Endfälligkeit erreicht, dann zahlt Ihnen der Emittent die ursprünglichen $ 10.000 zurück.

Die Preise von Anleihen zeigen auch häufig eine inverse Entwicklung zu den Aktienpreisen auf. Wenn die Aktienkurse steigen, dann verlegen manche Investoren ihr Geld von den Anleihen zu Aktien, und dann fallen die Anleihenpreise - und umgekehrt.

Die Renditen von Staatsanleihen sind die Renditen der getätigten Investitionen. Es gibt 4 Typen von Renditen für Staatsanleihen.

- Die Umlaufrendite misst das Einkommen, welches Sie von der Anleihe erhalten, relativ zu ihrem aktuellen Marktpreis. Dies wird berechnet, indem der Zinskupon mit dem Preis der Anleihe dividiert wird.

- Rendite bis Laufzeitende (Yield to Maturity - YTM) ist der annualisierte interne Zinsfluss, den ein Anleger erhalten würde, falls er die Anleihe zum aktuellen Preis erwerben und sie bis zu ihrer Endfälligkeit halten sollte, um dann alle Kuponzahlungen und den Nennwert am Laufzeitende der Anleihe zu erhalten.

- Die Äquivalentrendite - Bond Equivalent Yield (BEY) wird berechnet, indem die halbjährliche Rendite verdoppelt wird. Dieser Wert wird für Vergleichszwecke verwendet und stellt keine ausführliche Analyse der Gesamtrendite einer Anleihe dar.

- Die jährliche Effektivrendite - Effective Annual Yield (EAY) wird verwendet, um die tatsächliche Rendite einer Anleihe darzustellen, indem wir annehmen, dass die Kuponzahlungen zu dem gleichen Zinssatz wie die Kuponrendite der Anleihe reinvestiert werden.

- Die Umlaufrendite misst das Einkommen, welches Sie von der Anleihe erhalten, relativ zu ihrem aktuellen Marktpreis. Dies wird berechnet, indem der Zinskupon mit dem Preis der Anleihe dividiert wird.

- Rendite bis Laufzeitende (Yield to Maturity - YTM) ist der annualisierte interne Zinsfluss, den ein Anleger erhalten würde, falls er die Anleihe zum aktuellen Preis erwerben und sie bis zu ihrer Endfälligkeit halten sollte, um dann alle Kuponzahlungen und den Nennwert am Laufzeitende der Anleihe zu erhalten.

- Die Äquivalentrendite - Bond Equivalent Yield (BEY) wird berechnet, indem die halbjährliche Rendite verdoppelt wird. Dieser Wert wird für Vergleichszwecke verwendet und stellt keine ausführliche Analyse der Gesamtrendite einer Anleihe dar.

- Die jährliche Effektivrendite - Effective Annual Yield (EAY) wird verwendet, um die tatsächliche Rendite einer Anleihe darzustellen, indem wir annehmen, dass die Kuponzahlungen zu dem gleichen Zinssatz wie die Kuponrendite der Anleihe reinvestiert werden.

Sie können Staatsanleihen auf verschiedene Weisen erwerben. Entweder direkt auf der offiziellen Plattform einer Regierung, wie TreasuryDirect für die USA oder Tesouro Direto in Brasilien. Sie können mit Anleihen auch direkt bei TradingView handeln - sehen Sie sich unsere Brokerliste an und finden Sie einen Broker, der für Ihre Strategie passend ist.

Eine weitere Zugangsmöglichkeit für Staatsanleihen sind die festverzinslichen ETFs - diese Fonds geben Ihnen Zugang zu dem Anleihemarkt, ohne dass Sie die eigentliche Anleihe erwerben müssen. Dies ist eine mehr zugängliche Option für viele Anleger.

Führen Sie vorher jedoch immer eine ausführliche Analyse aus: Nutzen Sie unseren Screener für Anleihen, um die besten Anleihen zu entdecken.

Eine weitere Zugangsmöglichkeit für Staatsanleihen sind die festverzinslichen ETFs - diese Fonds geben Ihnen Zugang zu dem Anleihemarkt, ohne dass Sie die eigentliche Anleihe erwerben müssen. Dies ist eine mehr zugängliche Option für viele Anleger.

Führen Sie vorher jedoch immer eine ausführliche Analyse aus: Nutzen Sie unseren Screener für Anleihen, um die besten Anleihen zu entdecken.

Verschiedene Länder verwenden unterschiedliche Kategorien und Bezeichnungen für Staatsanleihen, obwohl diese oft ähnlichen Zwecken dienen (kurzfristige Finanzierung, Inflationsschutz usw.). Hier sind ein paar der beliebten Anleihetypen in verschiedenen Staaten.

US-Staatsanleihen:

- T-Bills (kurzfristig), T-Notes (mittelfristig) und T-Bonds (langfristig)

- TIPS (inflationsgeschützt)

- Sparbriefe

- Kommunalanleihen

UK-Staatsanleihen (Gilts):

- Conventional Gilts (festverzinst)

- Index-linked Gilts (inflationsgeschützt)

Deutsche Staatsanleihen:

- Bunds (langfristig)

- Bobls (mittelfristig)

- Bubills (kurzfristig)

Japanische Staatsanleihen (JGBs):

- kurz-, mittel- oder langfristig

- inflationsgeknüpfte JGBs

Sie können unseren Screener für Anleihen verwenden, um die Anleihen zu entdecken, die für Ihre Handelsstrategie passend sind.

US-Staatsanleihen:

- T-Bills (kurzfristig), T-Notes (mittelfristig) und T-Bonds (langfristig)

- TIPS (inflationsgeschützt)

- Sparbriefe

- Kommunalanleihen

UK-Staatsanleihen (Gilts):

- Conventional Gilts (festverzinst)

- Index-linked Gilts (inflationsgeschützt)

Deutsche Staatsanleihen:

- Bunds (langfristig)

- Bobls (mittelfristig)

- Bubills (kurzfristig)

Japanische Staatsanleihen (JGBs):

- kurz-, mittel- oder langfristig

- inflationsgeknüpfte JGBs

Sie können unseren Screener für Anleihen verwenden, um die Anleihen zu entdecken, die für Ihre Handelsstrategie passend sind.

Die Haupteinnahmequelle für Besitzer von Staatsanleihen sind die Zinszahlungen, der sogenannte Kupon. Der Zinskupon ist ein Prozentsatz des Nennwerts einer Anleihe und er wird üblicherweise halbjährlich in zwei Zahlungen ausgezahlt.

Viele Staatsanleihen werden auch als liquide Wertpapiere angesehen, d. h., viele Anleger verkaufen ihre Anleihen vor der Endfälligkeit. Mit diesen Anleihen wird aktiv auf OTC-Sekundärmärkten (Over-the-Counter) gehandelt.

Sie können die Zinssätze von Staatsanleihen und ihre Renditen direkt bei TradingView vergleichen - und sehen Sie sich dann auch die Ideen und Prognosen für Anleihen an, um neue Gelegenheiten zu entdecken.

Viele Staatsanleihen werden auch als liquide Wertpapiere angesehen, d. h., viele Anleger verkaufen ihre Anleihen vor der Endfälligkeit. Mit diesen Anleihen wird aktiv auf OTC-Sekundärmärkten (Over-the-Counter) gehandelt.

Sie können die Zinssätze von Staatsanleihen und ihre Renditen direkt bei TradingView vergleichen - und sehen Sie sich dann auch die Ideen und Prognosen für Anleihen an, um neue Gelegenheiten zu entdecken.

Die Treasury Notes (T-Notes) sind ein mittelfristiges US-Wertpapier mit einer Laufzeit von 2, 3, 5, 7 oder 10 Jahren. Sie zahlen einen festgesetzten Zinskupon bis zu ihrer Endfälligkeit aus, welcher sich im Lebenszyklus dieser Anleihen nicht verändern kann.

Zum Beispiel: Sie kaufen eine 10-jährige T-Note mit einem Zinskupon von 4,625 %. Sie erhalten hierfür $ 2,3125 alle 6 Monate für 10 Jahre sowie $ 100 bei der Endfälligkeit.

Zum Beispiel: Sie kaufen eine 10-jährige T-Note mit einem Zinskupon von 4,625 %. Sie erhalten hierfür $ 2,3125 alle 6 Monate für 10 Jahre sowie $ 100 bei der Endfälligkeit.

Die Treasury Bills (T-Bills) sind kurzfristige Staatsanleihen mit einer Laufzeit von unter 1 Jahr. Dieser Begriff findet meistens für US-Staatsanleihen Verwendung, aber viele andere Länder geben ähnliche Instrumente heraus. Zum Beispiel: Die UK Treasury Bills haben eine Laufzeit von 1, 3, 6 oder 12 Monaten. Die kanadischen T-Bills haben eine Laufzeit von 91, 182 oder 364 Tagen, während die US-T-Bills eine Laufzeit von 4, 6, 8, 13, 17, 26 oder 52 Wochen haben.

Unabhängig von dem jeweiligen Land ist die allgemeine Struktur dieser T-Bills, dass ihr Zinssatz bei der Auktion festgelegt wird und er als Rabatt auf eine Anleihe dargestellt wird. Zum Beispiel: Eine $ 100 Anleihe wird für $ 97 verkauft. Wenn die Anleihe dann fällig wird, erhält ihr Besitzer $ 100.

Sehen Sie sich die aktuellen Renditen und Zinssätze für Staatsanleihen bei TradingView und bleiben Sie über die Markttrends informiert.

Unabhängig von dem jeweiligen Land ist die allgemeine Struktur dieser T-Bills, dass ihr Zinssatz bei der Auktion festgelegt wird und er als Rabatt auf eine Anleihe dargestellt wird. Zum Beispiel: Eine $ 100 Anleihe wird für $ 97 verkauft. Wenn die Anleihe dann fällig wird, erhält ihr Besitzer $ 100.

Sehen Sie sich die aktuellen Renditen und Zinssätze für Staatsanleihen bei TradingView und bleiben Sie über die Markttrends informiert.

Sparbriefe enthalten ein geringes Risiko, sind für langfristige Anleger ausgelegt und mehr für individuelle Sparer als für große institutionelle Investoren gedacht.

Die US-Sparbriefe werden in 2 Typen präsentiert - "Series EE"- und "Series I"-Anleihen, beide verfügen über eine Laufzeit von 30 Jahren. Es handelt sich hierbei nicht um marktfähige Wertpapiere und ihr Zinssatz wird halbjährlich aufgezinst. Der Wert dieser Anleihen steigt also regelmäßig.

- Series EE. Der Wert dieser Anleihen wird innerhalb von 20 Jahren garantiert verdoppelt, selbst wenn die Treasury für diesen Zweck Geld hinzufügen muss.

- Series I. Diese Sparbriefe wurden als Inflationsschutz entwickelt. Ihr kombinierter Zinssatz wird mit dem festgesetzten Satz und der Inflationsrate berechnet. Die Inflationsdaten verändern sich alle 6 Monate, also kann diese Rate auch höher steigen oder sinken.

Obwohl mit diesen Anleihen auf keinem Sekundärmarkt gehandelt werden kann, können sie dennoch vorzeitig eingelöst werden. Wenn Sie dies jedoch vor dem Ablauf von 5 Jahren tun, dann verlieren Sie Zinsen im Wert von 3 Monaten.

Die US-Sparbriefe werden in 2 Typen präsentiert - "Series EE"- und "Series I"-Anleihen, beide verfügen über eine Laufzeit von 30 Jahren. Es handelt sich hierbei nicht um marktfähige Wertpapiere und ihr Zinssatz wird halbjährlich aufgezinst. Der Wert dieser Anleihen steigt also regelmäßig.

- Series EE. Der Wert dieser Anleihen wird innerhalb von 20 Jahren garantiert verdoppelt, selbst wenn die Treasury für diesen Zweck Geld hinzufügen muss.

- Series I. Diese Sparbriefe wurden als Inflationsschutz entwickelt. Ihr kombinierter Zinssatz wird mit dem festgesetzten Satz und der Inflationsrate berechnet. Die Inflationsdaten verändern sich alle 6 Monate, also kann diese Rate auch höher steigen oder sinken.

Obwohl mit diesen Anleihen auf keinem Sekundärmarkt gehandelt werden kann, können sie dennoch vorzeitig eingelöst werden. Wenn Sie dies jedoch vor dem Ablauf von 5 Jahren tun, dann verlieren Sie Zinsen im Wert von 3 Monaten.

Floating Rate Notes (FRNs) sind zweijährige US-Staatsanleihen, welche eine vierteljährliche Zinszahlung enthalten. Ihr Zinssatz wird im Verlauf der Zeit angepasst (variabler Zinssatz), basierend auf 2 Komponenten:

- dem Indexkurs. Dies ist der höchste Diskontsatz für die aktuelle 13-wöchige T-Bill-Auktion (wöchentlich aktualisiert).

- dem Spread. Einem festgesetzten Zinssatz an der ursprünglichen FNR-Auktion.

Die Zinsen wachsen täglich und werden dem Nennwert der Anleihe hinzugefügt. Die FNRs unterliegen einer föderalen Steuer, sind jedoch von staatlichen und lokalen Steuerzahlungen ausgenommen.

Verwenden Sie unseren Screener für Anleihen und entdecken Sie Anleihen, die in Ihre Strategie passen. Sehen Sie sich auch den Nachrichtenstrom an, um immer über die laufenden Updates informiert zu sein.

- dem Indexkurs. Dies ist der höchste Diskontsatz für die aktuelle 13-wöchige T-Bill-Auktion (wöchentlich aktualisiert).

- dem Spread. Einem festgesetzten Zinssatz an der ursprünglichen FNR-Auktion.

Die Zinsen wachsen täglich und werden dem Nennwert der Anleihe hinzugefügt. Die FNRs unterliegen einer föderalen Steuer, sind jedoch von staatlichen und lokalen Steuerzahlungen ausgenommen.

Verwenden Sie unseren Screener für Anleihen und entdecken Sie Anleihen, die in Ihre Strategie passen. Sehen Sie sich auch den Nachrichtenstrom an, um immer über die laufenden Updates informiert zu sein.

Anleiheinhaber können ihre Sparbriefe nur einlösen, indem sie einer lokalen Bank oder TreasuryDirect einen Besitznachweis vorlegen. Sparbriefe, die bei einer Onlineauktion oder außerhalb von TreasuryDirect erworben wurden, können nicht eingelöst werden. Des Weiteren müssen sich die Sparbriefe für mindestens 1 Jahr in Ihrem Besitz befinden, bevor sie eingelöst werden können.

Das Einlösungsverfahren unterscheidet sich für Papier- und elektronische Anleihen - Papieranleihen müssen vollständig eingelöst werden, elektronische Anleihen können teilweise oder vollständig eingelöst werden.

Die Einlösungsbegrenzungen können sich auch abhängig von der Bank unterscheiden, aber bei TreasuryDirect gibt es keine diesbezüglichen Begrenzungen.

Erfahren Sie in unserer Wissensbasis mehr über die weiteren Einlösungstypen für Anleihen und entdecken Sie zusätzliche Gelegenheiten in unserem Screener für Anleihen.

Das Einlösungsverfahren unterscheidet sich für Papier- und elektronische Anleihen - Papieranleihen müssen vollständig eingelöst werden, elektronische Anleihen können teilweise oder vollständig eingelöst werden.

Die Einlösungsbegrenzungen können sich auch abhängig von der Bank unterscheiden, aber bei TreasuryDirect gibt es keine diesbezüglichen Begrenzungen.

Erfahren Sie in unserer Wissensbasis mehr über die weiteren Einlösungstypen für Anleihen und entdecken Sie zusätzliche Gelegenheiten in unserem Screener für Anleihen.

Die Treasury Inflation Protected Securities (TIPS) sind 5-, 10- oder 30-jährliche US-Staatsanleihen mit einem Inflationsschutz. Ihre Zinsen werden halbjährlich ausgezahlt, basierend auf dem Zinssatz, der an der Auktion festgesetzt wurde - selbst wenn die tatsächliche Rendite negativ sein sollte.

Der Mindesteinkauf beträgt $ 100, in Inkrementen von $ 100. Ihr Nennwert wird an die Inflation angepasst: Wenn die Verbraucherpreise steigen, dann wird sich auch der Wert der Anleihe erhöhen; wenn sie fallen, dann sinkt auch der Wert - am Laufzeitende werden Sie jedoch nie weniger als den ursprünglichen Nennwert erhalten.

Vergleichen Sie die globalen Anleihen in unserem Screener für Anleihen.

Der Mindesteinkauf beträgt $ 100, in Inkrementen von $ 100. Ihr Nennwert wird an die Inflation angepasst: Wenn die Verbraucherpreise steigen, dann wird sich auch der Wert der Anleihe erhöhen; wenn sie fallen, dann sinkt auch der Wert - am Laufzeitende werden Sie jedoch nie weniger als den ursprünglichen Nennwert erhalten.

Vergleichen Sie die globalen Anleihen in unserem Screener für Anleihen.

Der Marktpreis ist der Betrag, für den eine Staatsanleihe auf einem Sekundärmarkt verkauft wird. Abhängig von Faktoren wie den Wirtschaftsumständen, dem Kreditrating des Emittenten und der Verfügbarkeit anderer Anleihen kann sich dieser Marktpreis als höher oder niedriger als der Nennwert erweisen - dies kann dazu führen, dass die Anleihe zu einem Aufschlag oder Rabatt gehandelt wird.

Manche Anleihen sind besser marktfähig und können leicht verkauft werden, während andere, wie Sparbriefe überhaupt nicht marktfähig sind. Der Marktpreis einer Anleihe wird von dem Anlegersentiment und Prognosen gebildet.

Sehen Sie sich die Preise und Renditen von Anleihen in unserem Screener für Anleihen an und verfolgen Sie auch unseren Nachrichtenstrom für Staatsanleihen mit.

Manche Anleihen sind besser marktfähig und können leicht verkauft werden, während andere, wie Sparbriefe überhaupt nicht marktfähig sind. Der Marktpreis einer Anleihe wird von dem Anlegersentiment und Prognosen gebildet.

Sehen Sie sich die Preise und Renditen von Anleihen in unserem Screener für Anleihen an und verfolgen Sie auch unseren Nachrichtenstrom für Staatsanleihen mit.

Der Nennwert (oder Nominalwert oder Parität) ist der Betrag, den Ihnen ein Staat zurückzahlen wird, wenn die Anleihe ihre Endfälligkeit erreicht. Dies bildet die Grundlage für die Berechnung der Kuponzahlungen und spielt eine wichtige Rolle in der Ermittlung der Rendite bis zur Endfälligkeit - der Gesamtrendite einer Anleihe, wenn sie bis zum Laufzeitende gehalten wird.

Manche Anleihen können zu einem höheren Preis als ihr Nennwert eingelöst werden. Zum Beispiel: U.S. Treasury Inflation-Protected Securities (TIPS) passen den Nennwert an die Inflation an, also kann ihre endgültige Auszahlung höher ausfallen.

Verwenden Sie unsere Heatmap für Anleihen, um die Renditen zu vergleichen, und analysieren Sie dann den Markt auch mit unserem Screener für Anleihen.

Manche Anleihen können zu einem höheren Preis als ihr Nennwert eingelöst werden. Zum Beispiel: U.S. Treasury Inflation-Protected Securities (TIPS) passen den Nennwert an die Inflation an, also kann ihre endgültige Auszahlung höher ausfallen.

Verwenden Sie unsere Heatmap für Anleihen, um die Renditen zu vergleichen, und analysieren Sie dann den Markt auch mit unserem Screener für Anleihen.

Die Endfälligkeit ist das Datum, zu dem der Emittent den Nennwert einer Anleihe zurückzahlen muss. Es handelt sich hierbei um einen der Schlüsselfaktoren für den Preis einer Anleihe.

Staatsanleihen werden üblicherweise nach der Endfälligkeit gruppiert:

- Kurzfristig: bis zu 5 Jahre

- Mittelfristig: 5 - 10 Jahre

- Langfristig: 10 - 30 Jahre

Anleihen mit einer längeren Laufzeit neigen dazu, mehr riskant zu sein, da ihre Preise sensibler auf Marktveränderungen reagieren - insbesondere, wenn neue Anleihen herausgegeben werden.

Verfolgen Sie die Preise und Renditen auf unserer Liste der Staatsanleihen mit, oder sehen Sie sich die aktuellen Trends auf unserer Heatmap für Anleiherenditen an.

Staatsanleihen werden üblicherweise nach der Endfälligkeit gruppiert:

- Kurzfristig: bis zu 5 Jahre

- Mittelfristig: 5 - 10 Jahre

- Langfristig: 10 - 30 Jahre

Anleihen mit einer längeren Laufzeit neigen dazu, mehr riskant zu sein, da ihre Preise sensibler auf Marktveränderungen reagieren - insbesondere, wenn neue Anleihen herausgegeben werden.

Verfolgen Sie die Preise und Renditen auf unserer Liste der Staatsanleihen mit, oder sehen Sie sich die aktuellen Trends auf unserer Heatmap für Anleiherenditen an.

Der Zinskupon sind die jährlichen Zinsen, die ein Emittent auszahlt, dieser wird als Prozentsatz des Nennwerts einer Anleihe berechnet. Die Zahlungen werden üblicherweise zu regulären Intervallen ausgeführt - wie alle 3 oder 6 Monate - abhängig von dem Typ der Anleihe, und werden bis zur Endfälligkeit getätigt.

Manche Staatsanleihen haben ein Nullkupon, d. h., sie zahlen keine Zinsen aus. Stattdessen werden sie zu einem Rabatt verkauft und zahlen dann den vollständigen Nennwert bei der Endfälligkeit aus - wie US Treasury Bills.

Auf der Suche nach der richtigen Anleihe für Sie? Verwenden Sie unseren Screener für Anleihen, um die verfügbaren Optionen zu vergleichen.

Manche Staatsanleihen haben ein Nullkupon, d. h., sie zahlen keine Zinsen aus. Stattdessen werden sie zu einem Rabatt verkauft und zahlen dann den vollständigen Nennwert bei der Endfälligkeit aus - wie US Treasury Bills.

Auf der Suche nach der richtigen Anleihe für Sie? Verwenden Sie unseren Screener für Anleihen, um die verfügbaren Optionen zu vergleichen.

Eine Renditekurve zeigt uns, wie sich die Rendite einer Anleihe zu unterschiedlichen Laufzeiten verändert. Auf diese Weise können wir uns die verschiedenen Renditen zu kurz-, mittel- und langfristigen Laufzeiten ansehen.

Trader verwenden Renditekurven, um die Markterwartungen über das Wirtschaftswachstum einzuschätzen - die Form der Kurve (aufwärts, flach oder invertiert) kann uns hierbei als Signal für zukünftige Wirtschaftstrends dienen und unsere Entscheidungsfindung unterstützen.

Entdecken Sie diese Einsichten mit unserem Tool für Renditekurven und vertiefen Sie sich in die Analyse des Anleihenmarkts.

Trader verwenden Renditekurven, um die Markterwartungen über das Wirtschaftswachstum einzuschätzen - die Form der Kurve (aufwärts, flach oder invertiert) kann uns hierbei als Signal für zukünftige Wirtschaftstrends dienen und unsere Entscheidungsfindung unterstützen.

Entdecken Sie diese Einsichten mit unserem Tool für Renditekurven und vertiefen Sie sich in die Analyse des Anleihenmarkts.

Die Renditekurven zeigen uns, wie sich die Renditen von Anleihen zu verschiedenen Laufzeiten unterscheiden - einfach auf einem Chart. Die horizontale Achse zeigt die Laufzeit an, während die vertikale Achse die Rendite darstellt.

Unter dem Chart befindet sich eine Tabelle mit Anleihen zu verschiedenen Laufzeiten, mitsamt ihren jeweiligen Renditen. Sie können hier auch weitere Anleihen hinzufügen und die Trends auf demselben Chart vergleichen.

Sie können auch:

- Zwischen einer linearen und einer Tenor-Skala umschalten

- Einen Heatmap-Modus für die Tabelle aktivieren

– Nur die Tenors anzeigen lassen

- Einen Snapshot des Charts erstellen lassen

Erfahren Sie mehr in unserer Anleitung für die Renditekurven.

Unter dem Chart befindet sich eine Tabelle mit Anleihen zu verschiedenen Laufzeiten, mitsamt ihren jeweiligen Renditen. Sie können hier auch weitere Anleihen hinzufügen und die Trends auf demselben Chart vergleichen.

Sie können auch:

- Zwischen einer linearen und einer Tenor-Skala umschalten

- Einen Heatmap-Modus für die Tabelle aktivieren

– Nur die Tenors anzeigen lassen

- Einen Snapshot des Charts erstellen lassen

Erfahren Sie mehr in unserer Anleitung für die Renditekurven.