Optionstrading: Idee für Strangle auf Twitter!Nach längerer Abstinenz hier stelle ich heute eine schnelle Idee für einen Strangle auf Twitter vor.

Die Aktie hat in der letzten Woche den Investoren und Tradern viel Aufregung gebracht. Zuerst schoß TWTR bis über 44 USD, um danach ebenso schnell wieder zur 40 USD-Marke zurückzufallen. Die Volatilität in der Aktie erhöhte sich entsprechend. Das ist genau das Setup, das Optionsverkäufer suchen. Denn wir verkaufen Volatilität. Aktuell weist TWTR einen IV Rank von über 33 auf. Entsprechend weit weg vom aktuellen Kurs können wir die beiden Legs des Strangle platzieren.

Bei einem Kurs von knapp 40 USD sollten sich Trader für den Call einen Strike von 44 USD heraussuchen. Für den Put schlage ich 36 USD als Strike vor. Beide Beine des Strangle sind dann jeweils 10 % vom aktuellen Kurs weg. Man sollte darauf achten, dass die Deltas der beiden verkauften Optionen ungefähr gleich sind. Die Prämieneinnahmen sollten ebenfalls ungefähr gleich sein.

Die gewählte Laufzeit der beiden Optionen würde ich persönlich in der aktuellen Situation nicht allzu lang wählen. Man kann noch gute Prämieneinnahmen bei Expiration 25.9. erzielen.

Für den Trade würde ich die Markteröffnung in den USA abwarten. Ausgehend von den Kursen letzte Woche gehe ich davon aus, dass man auf beiden Seiten jeweils eine Prämie von circa 0,50 USD erzielen kann (multipliziert mit 100 ergibt die Prämieneinnahme). Das wären 100 USD Gewinn bei Verfall der Optionen. Bei einer Margin von 400 USD für diesen Trade wäre das ein anständiger Profit von 25 % für den Zeitraum. Viel Erfolg!

In den Ideen nach "OPTIONS" suchen

Optionstrade: Strangle auf OXYGestern habe ich einen Strangle auf OXY aufgemacht. Die Strikes liegen bei 34,50 USD unten und bei 41 USD oben.

Solange der Kurs bis zum Verfallsdatum am 10.1.2020 innerhalb dieser Range bleibt, ist der Trade ein Gewinner.

Die Deltas der beiden Optionen sind so gewählt, dass ich delta-neutral bin. Das heißt, ich bevorzuge keine bestimmte Richtung des Aktienkurses. So oder so profitiere ich vom Zeitwertverfall der beiden Optionen.

Die Vola von OXY ist mittelprächtig, aber in diesem Vola-armen Markt kann man als Optionshändler nicht besonders wählerisch sein.

Optionstrading: Strangle auf Macy's!Gestern habe ich einen Strangle auf M eröffnet. Die Strikes liegen bei 13,50 USD beim Put und bei 17,50 USD beim Call.

Solange der Kurs bis zum Verfallsdatum am 24.1.2020 innerhalb dieser Range bleibt, ist der Trade ein Gewinner.

Ich konnte nicht ganz eine Delta-Neutralität hinbekommen. Dafür war die Volatilität in der Aktie ausreichend hoch für den Verkauf der beiden Optionen. Damit profitiere ich vom Zeitwertverfall der beiden Optionen, vor allem dann, wenn der Kurs sich in der Seitwärtsphase etabliert. Die sehr schmalen Bollinger Bänder zeigen das ganz gut.

Die Prämieneinnahme liegt bei 45 USD bei einem eingesetzten Kapital (Margin) von 250 USD.

Die nächsten Earnings bei Macy's werden am 20.2.2020 erwartet. Bis dahin sind von der Nachrichten-Front keine Störungen zu erwarten.

Optionstrade-Idee auf Corning Incorporated (GLW)Die "Technicals" von TradingView haben auf die Aktie von Corning Incorporated ( NYSE:GLW ) ein Kaufsignal ausgelöst. Der normalisierte MACD verläuft positiv und eine Unterstützung lässt sich um die 33$ ablesen. Minimale positive Divergenzen waren auch in den letzten Tagen zu beobachten. Die Quartalsergebnisse sind bereits aus dem Weg (und waren positiv). Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis um die 33$ und einer Laufzeit bis zum 17. Juni 2022 einen Blick wert sein. Der Kurssprung der letzten 2 Handelstage mahnt jedoch zur Vorsicht: kurzfristige Gewinnmitnahmen sind nicht auszuschließen.

Optionstrade-Idee auf BorgWarner (BWA)Die "Technicals" von TradingView haben auf BorgWarner ( NYSE:BWA ) ein Kaufsignal ausgelöst. Der RSI und der MACD weisen einen positiven Verlauf auf. Die Aktie scheint ihren Boden um die 35$ bereits Anfang März gefunden zu haben. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis bei 35$ und einer Laufzeit bis zum 17. Juni 2022 einen Blick wert sein.

Optionstrade-Idee auf Verizon Communications (VZ)Die "Technicals" von TradingView haben auf die Aktie von Verizon Communications ( NYSE:VZ ) ein Kaufsignal ausgelöst. Der normalisierte MACD weist ein gültiges Kaufsignal auf. Eine erste Unterstützung lässt sich um die 51$ und eine zweite um die 50$ ablesen. Als Tradeidee könnte z.B. ein Cash-Secured Put mit einem Basispreis in der Nähe dieser Unterstützungen und einer Laufzeit bis zum 13. oder 20. Mai 2022 einen Blick wert sein. Achtung: In 16 Tagen veröffentlicht Verizon Quartalsergebnisse.

Neuer Trade mit Optionen auf BLNK - Blink ChargingAm 11. Januar wurde im Optionsjournal dieser BullPutSpread auf die Aktie von Blink Charging - BLNK aufgesetzt. Hierbei wird eine Put-Option verkauft und eine weitere, mit einem niedrigeren Basispreis, gekauft.

Die Differenz der Optionspreise ergibt eine Prämieneinnahme. Im vorliegenden Fall sind es pro Kontrakt $130 bei einem Risiko von $370

Der Chart zeigt anschaulich, wo bei diesem Trade die Verlustzone beginnt. Damit ist ein doppelter Sicherheitspuffer eingebaut: Der Kurs hat Luft nach unten, und der maximal mögliche Verlust ist begrenzt, egal wie weit die Aktie fällt. Natürlich ist im Verlustfall auch ein vorheriger Ausstieg möglich und anzuraten. Etwas über der Schwelle verläuft aktuell der SMA20, und Kurse darunter würden das Chartbild negativ prägen.

Die grün-rote Zone kennzeichnet die Laufzeit der Optionen (Verfallstag am 05. Februar 2021) und die Grenze zwischen Profit und Verlust bei $38.70

Die Position besteht aus zwei Optionen:

Put am Strike $40 verkauft zu $3,11 und

Put am Strike $35 gekauft zu $1,81

Beste Grüße und gute Trades,

Christian Möhrer - KagelsTrading Optionen

AT&T: Cash Secured Put für günstigen Entry in die Aktie!Nach längerer Abstinenz hier wieder eine Idee. Ich musste die Strategie für mein Optionstrading neu entwickeln – Olaf Scholz sei Dank! Verluste aus Absicherungsgeschäften mit Optionen dürfen ab 2021 nur noch bis max. 10k EUR gegengerechnet werden. Für Optionshändler, die mit Spreads agieren oder ihre Positionen reparieren ("Rollen") ist dass das AUS. Für "Hedger" ebenso. Deshalb werde ich künftig bei TradingView nur noch gedeckte Optionstrades veröffentlichen.

Zur Idee mit AT&T: Ich bevorzuge trotz allgemeiner Sorglosigkeit an den Märkten weiterhin defensive Aktien in meinem Depot. AT&T ist so ein Wert. Der Bereich um 26/ 27 USD kann als fette Unterstützung betrachtet werden (rote Linien). Widerstände sind grün eingezeichnet. Abgesichert ist das durch eine vom Cashflow gedeckte Dividende, die in diesem Bereich bei knapp 6 % liegt. Ich werde in den nächsten Tagen versuchen, in dieser Kurszone CSPs (cash Secure puts) zu verkaufen. CSPs funktionieren so, dass wenn bei Laufzeitende die Aktie unter dem Strike (hier 26/ 27 USD) notiert, dir die Aktie eingebucht wird (100 Stück für 1 Put). Du musst das Geld also bereithalten für diesen Fall. Die Prämie durch den Verkauf des Puts darfst du in jedem Fall behalten! Man kauft sich also mit einer Margin of Safety in eine Aktie ein und bekommt noch Geld dafür ;-) Bleibt die Aktie über dem Strike bei Laufzeitende des Puts, dann passiert gar nichts, die Option verfällt wertlos und du behältst die Prämie. Man kann dann einen neuen Put verkaufen. Ich werde einen Put auswählen mit ca. 4 Wochen Laufzeit.

Die besten ETFs in CybersicherheitWer in Cybersicherheit anlegen möchte, kann auf einzelne Aktien wie Cloudflare ( NYSE:NET ), Cloudstrike ( NASDAQ:CRWD ) oder Norton ( NASDAQ:NLOK ) setzen. Wer breiter streuen möchte, setzt auf ETFs. Dabei hat der Global X Cybersecurity ETF ( NASDAQ:BUG ) im Vergleich zu seinen Pendants die Nase vorn. Da Privatanleger in Europa in US-amerikanische ETFs aufgrund besonderer Regelungen nicht direkt investieren können, hilft der Umweg über Optionen. Die ETFs BUG, CIBR und HACK ( AMEX:HACK ) sind dabei diejenigen, die das beste Optionshandelsvolumen aufweisen. Wer gerne Cash-Secured Puts handelt, ist auch hier mit dem ETF BUG am besten bedient, da dieser in einem niedrigerem Kurssegment notiert (aktuell um die 30$): Die Marginanforderung ist demnach geringer. Bleibt nur zu hoffen, dass bei der Umsetzung eines Trades auf BUG auf Ihrem PC, dessen Name für Sie nicht Programm wird...

Trade mit Optionen auf BLNK - Blink ChargingAm 17. Dezember wurde im Optionsjournal dieser BullPutSpread auf die Aktie von Blink Charging - BLNK aufgesetzt. Hierbei wird eine Put-Option verkauft und eine weitere, mit einem niedrigeren Basispreis, gekauft.

Die Differenz der Optionspreise ergibt eine Prämieneinnahme. Im vorliegenden Fall sind es pro Kontrakt $110 bei einem Risiko von $390

Der Chart zeigt anschaulich, wo bei diesem Trade die Verlustzone beginnt. Damit ist ein doppelter Sicherheitspuffer eingebaut: Der Kurs hat Luft nach unten, und der maximal mögliche Verlust ist begrenzt, egal wie weit die Aktie fällt. Natürlich ist im Verlustfall auch ein vorheriger Ausstieg möglich und anzuraten. Etwas über der Schwelle verläuft aktuell der SMA20, und Kurse darunter würden das Chartbild negativ prägen.

Die grün-rote Zone kennzeichnet die Laufzeit der Optionen (Verfallstag am 22. Januar 2021) und die Grenze zwischen Profit und Verlust bei $23,90

Die Position besteht aus zwei Optionen:

Put am Strike $25 verkauft und

Put am Strike $20 gekauft

Einen schönen vierten Advent, beste Grüße

und gute Trades,

Christian Möhrer - KagelsTrading Optionen

Neuer Optionstrade auf QQQ - Nasdaq ETFDie aktuelle Schwäche in den Indizes könnte auf einen Verlauf unterhalb der gleitenden Durchschnitte hindeuten. Zudem ergeben sich durch den Anstieg der Volatilität gute Prämien.

Daher habe ich mich heute zu einem Trade auf #QQQ entschieden. Da ich gerne einen Sicherheitspuffer in den Trades habe und auch ein Seitwärtsverlauf möglich ist, habe ich einen Bear Call Spread gewählt.

Dieser besteht aus

einem verkauften Call am Strike 377 und

einem gekauften Call am Strike 382 jeweils mit Verfallstag 15.10.2021

Das Limit für die Kombination wurde zu -1,45 $ ausgeführt (Prämieneinnahme)

Unterhalb des Breakeven generiert dieser Trade einen Gewinn, das Rückkauflimit lege ich zu -0,30 $ in den Markt.

Beste Grüße und gute Trades,

Christian Möhrer - Kagels-Trading

Wolfe Wave/ Nasdaq 100 long mit Ziel 15.500 USDAktuell trade ich eine Wolfe Wave long im Nasdaq 100.

Ja, die Kurse gehen runter, aber ich nutze die Marktlage für einen Einstieg.

Ich habe bereits eine erste Position bei ca. 11.600 gekauft, weitere folgen bis runter zu 10.600.

Optionsschein SCG | DE000SD41X90/ Aktuell bei 0,15 €, Ziel 9 Euro im Optimalfall.

Ich habe bereits eine 2. Tranche bei 0,2 € gekauft.

Wie immer gilt: Keine Anlageberatung, Post für persönliche Informationszwecke.

52er Put Coca Cola - Gute Gelegenheit ! Hallo,

kurz zu meiner Person. Ich bin ein typischer Optionsstillhalter und trade hauptsächlich Optionen auf Aktien oder Indizes.

Dadurch das es heute mein ersten Post wird, fange ich mal mit einer einfacher Strategie/Idee an.

Seit dem Hoch im April 22 ist Coca Cola um ca. 18% gefallen, bis August gab es eine leichte Stabilisierung doch dann nahm der Verfall wieder deutlich zu.

Da ich schon immer gerne Coca Cola Aktien wollte, mir diese aber in der letzten Zeit zu teuer waren, kommt für mich jetzt ein sehr guter Zeitpunkt.

Ich mag die Dividendenrendite von Coca Cola und möchte gerne einige Aktien im Depot haben, da mir diese sehr solide erscheinen.

Wissen im Optionsgeschäft setzte ich jetzt voraus: Cash Secured Put

Ich habe heute zwei 52er Puts mit einer Laufzeit von 29 Tagen (04.11.22) geschrieben welche mir eine Prämie pro Put von jeweils 61$ eingebracht haben.

Fällt der Preis bis zum 04.11.22 unter 52$ bekomme ich diese Aktien in mein Depot gebucht. (1 Aktienkontrakt = 100 Aktien x 2 Puts = 200 Aktien = 10.400$)

Coca Cola zahlt im Jahr ca. 176$ Dividende (100 Aktien) + die Prämie von 61$ = 237$

Dividiert man es dann durch den Aktienkurs von 52$ erhalte ich für meine Investition auf das Jahr gesehen eine Rendite von 4,56% ohne die Berücksichtigung von Kursgewinnen und eventuellen Calls zur Einnahmengenerierung.

Bleibt der Kurs bis zum 04.11.22 über 52$ habe ich in 29 Tagen 122$ verdient, womit ich auch Leben kann.

Und je nach dem wie der Kurs am 04.11.22 steht, kann ich die Idee auch nochmal anwenden.

Ich hoffe ich konnte euch eine kleine nützliche Idee aus meinem täglichen Handeln vorstellen.

Trade mit Optionen auf NVTA - Invitae CorpIn der heutigen Handelssession habe ich einen BullPutSpread auf die Aktie von Invitae Corp. aufgesetzt.

Hierbei wird eine Put-Option verkauft und eine weitere, mit einem niedrigeren Basispreis, gekauft.

Aktienkurs bei Eröffnung: $ 49,99

Verfallstag der Optionen: 19. Februar 2021

BullPutSpread bestehend aus:

VERKAUF Put am Strike 45 und

KAUF Put am Strike 40

Die Differenz der Optionspreise ergibt eine Prämieneinnahme .

Im vorliegenden Fall sind es 175$ bei einem Risiko von 325$

Der Chart zeigt anschaulich, wo bei diesem Trade die Verlustzone beginnt. Damit ist ein doppelter Sicherheitspuffer eingebaut: Der Kurs hat Luft nach unten, und der maximal mögliche Verlust ist begrenzt, egal wie weit die Aktie fällt. Natürlich ist im Verlustfall auch ein vorheriger Ausstieg möglich und anzuraten.

Der Kurs verläuft aktuell im Bereich einer Unterstützung des Aufwärtstrendkanals.

Beste Grüße und gute Trades,

Christian Möhrer - KagelsTrading

NANOS-Optionen: Historischer Meilenstein im OptionshandelDer NANOS-Index hat es in sich. Nanos-Optionen ( CBOE:NANOS ) sind die ersten und einzigen Optionen in der Geschichte des Optionshandels, die an der CBOE mit einem Multiplikator von 1$ (gegenüber einem 100$-Multiplikator für Standardoptionen) auf den Mini-S&P 500 Index gehandelt werden. Der Mini-S&P 500 entspricht 1/10 des Wertes des S&P 500 Index. Der Kurs, den Sie in der Handelsplattform sehen, ist auch genau der Preis, den Sie für die Option zahlen (keine Multiplikation mit 100). Die Vorteile: Auch kleinere Depots haben nun Zugang zu optionsbasierten Strategien auf den S&P 500. Allerdings ist der Ansatz kurzfristig orientiert: Die Optionen weisen ein Verfallsdatum von maximal 8 Tagen auf. Auch für kurzfristiges Hedging dürften diese Optionen für Anleger interessant sein.

Nanos-Optionen:

A new edge for your Hedge

Ein neuer Trumpf für Ihr Hedging

Optionstradeidee: OTIS mit dem Fahrstuhl nach oben?Ist das Geschäftsmodell von OTIS ( NYSE:OTIS ) überhaupt noch überlebensfähig? Sind wir nicht alle inzwischen so vorbildlich und sportlich genug, um nur noch Treppen hochzugehen ?! Wer also denkt, dass Fahrstühle passé sind, braucht nicht weiter zu lesen.

Für die anderen: Die "Technicals" von TradingView haben auf die Aktie von Otis Worldwide Corporation ein Kaufsignal ausgelöst. Eine kleine versteckte positiv Divergenz ist auch vor einigen Tagen sichtbar geworden. Eine erste Unterstützung lässt sich um die 72$ ablesen. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis in der Nähe dieser Unterstützung (Strikes gibt es z.B. bei 70$) und einer Laufzeit bis Mai oder Juni 2022 einen Blick wert sein. Achtung: Anfang Mai veröffentlicht Otis Quartalsergebnisse.

Disclaimer:

Diese Tradeidee dient lediglich zu Ausbildungszwecken und stellt weder eine Anlageberatung noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren oder Finanzinstrumenten dar. Investition in Wertpapiere und Finanzinstrumente (vor allem Optionen) sind grundsätzlich mit Risiken, bis hin zum Totalverlust des eingesetzten Kapitals und darüber, verbunden. Jegliche Haftung wird von mir ausgeschlossen.

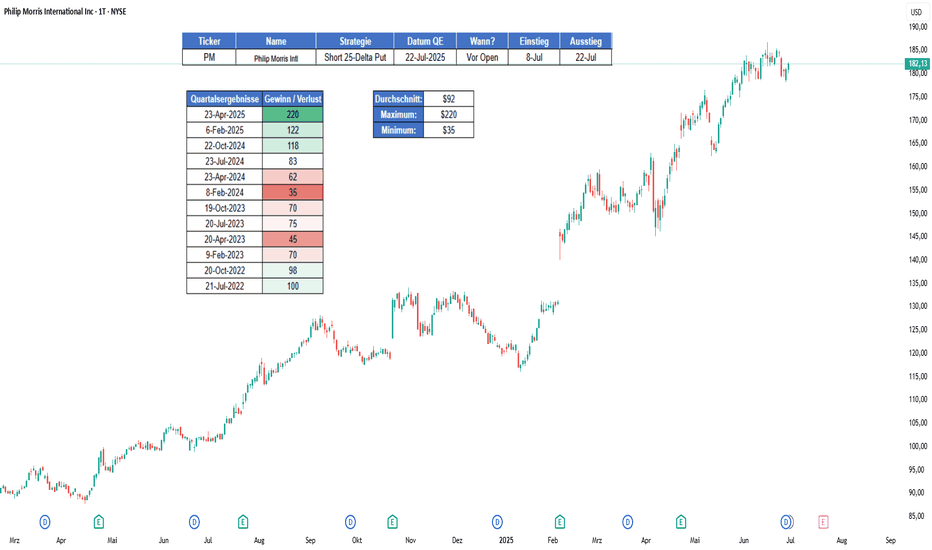

Optionsstrategie rund um Quartalsergebnisse von Philipp MorrisRund um die Veröffentlichung von Quartalsergebnissen zeigt sich ein typisches Phänomen: Die implizite Volatilität steigt im Vorfeld deutlich an – und fällt nach der Bekanntgabe wieder schlagartig ab. Dieser Effekt, bekannt als Volatilitätscrush, lässt sich gezielt mit Stillhalterstrategien wie dem Verkauf von Put-Optionen nutzen.

Am Beispiel der Philip Morris-Aktie lässt sich diese Strategie ideal demonstrieren. Warum? Weil das Unternehmen seit Jahren solide Quartalsergebnisse liefert, ohne große Kursausschläge. Diese Stabilität reduziert das Kursrisiko – und macht die Prämien durch hohen Volatilitätsrückgang besonders lukrativ.

Die konkrete Strategie:

Zwei Wochen vor den Earnings wird ein Put mit Delta 25 verkauft

Ziel: Gewinn durch fallende Volatilität – unabhängig vom Kursverlauf

Exit: Am Tag der Veröffentlichung oder kurz danach

Rückblick auf 12 Quartalsveröffentlichungen (seit Juli 2022):

100 % Trefferquote

Durchschnittlicher Gewinn pro Trade: 92 $

Kein einziger Verlust – schlechtester Trade lag immer noch bei plus 35 $

Wichtig hierbe i: Das Kursrisiko bleibt natürlich bestehen. Ein starker Abverkauf kann Gewinne schmälern. Doch gerade bei Aktien wie Philip Morris mit ruhigem Earnings-Verlauf ist diese Option durchdacht und statistisch klar im Vorteil.

Fazit : Wer regelmäßig um Earnings-Termine handelt, findet mit diesem Ansatz eine nachhaltige, einfach umsetzbare Strategie mit attraktiven Prämien und hohem Erwartungswert.

Optionsmarkt hat DAX im Griff, 15.900 weiter in ReichweiteDer DAX am Mittwoch weiter eher lethargisch und keinem ernsthaften Versuch einer Attacke auf die 15.900er Marke.

Demnach verdichten sich meiner Einschätzung nach die Anzeichen, dass aktuell einige Marktteilnehmer ein verstärktes Interesse daran haben dürften, den DAX unter 15.900 Punkten zu halten, meiner Einschätzung nach zu finden an der EUREX und mit Ausblick auf den kleinen Verfall an kommenden Freitag.

Meine Hoffnung liegt weiterhin auf Impulsen seitens der Wallstreet, wo nun die Quartalsberichtssaison ihren „Big Tech Kick-Off“ mit Netflix am Dienstag nachbörslich zu sehen bekommen hat, aber so wie es derzeit aussieht, gibt es weder im Tech-Bereich und im Nasdaq100, noch im S&P500 deutlichere Impulse, hier heißt es weiter zu warten und auf Amazon, Facebook und Google kommende Woche zu warten.

Grundsätzlich geht meine Tendenz im S&P500, aber auch im Nasdaq100 in Richtung eines Ausbruchs auf der Oberseite, in dessen Windschatten der DAX dann in Richtung und über 16.000 Punkte brechen dürfte, erstes Ziel im Bereich um 16.100 Punkte.

Bis dahin und bis Freitag sehe ich den DAX aber am ehesten in einer Handelsspanne zwischen 15.700 und 15.900 Punkte pendeln.

Optionstrade-Idee auf Newell Brands (NWL)Die "Technicals" von TradingView haben auf die Aktie von Newell Brands ein Kaufsignal ausgelöst. Der MACD verläuft positiv und eine Unterstützung lässt sich um die 21$ klar ablesen. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis um die 21$ und einer Laufzeit bis zum 20. Mai 2022 einen Blick wert sein.

Optionstrade-Idee auf Campbell Soup (CPB)Die "Technicals" von TradingView haben auf die Aktie von Campbell Soup ( NYSE:CPB ) ein Kaufsignal ausgelöst. 2 Indikatoren haben vor kurzem auf positive Divergenzen hingedeutet und der normalisierte MACD weist ein gültiges Kaufsignal auf. Eine Unterstützung lässt sich um die 42$ ablesen. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis um die 42$ und einer Laufzeit bis zum 20. Mai 2022 einen Blick wert sein.

Optionstrade-Idee auf Turtle Beach Corporation (HEAR)Die "Technicals" von TradingView haben auf die Aktie von Turtle Beach Corporation ( NASDAQ:HEAR ) ein Kaufsignal ausgelöst. 5 Indikatoren weisen auf positive Divergenzen hin und der normalisierte MACD hat am 17. März ein Kaufsignal generiert. Die Aktie weist eine Unterstützung um die 12,50$ auf. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis um die 17$ und einer Laufzeit bis zum 20. Mai 2022 einen Blick wert sein.

Optionstrade-Idee auf Petroleo Brasileiro S.A. - Petrobras (PBR)Die "Technicals" von TradingView haben auf die Aktie von Petroleo Brasileiro S.A. – Petrobras ein Kaufsignal ausgelöst. Minimale positive Divergenzen ließen sich zuletzt beobachten und der normalisierte MACD hat gestern ein Kaufsignal generiert. Die Aktie weist eine Unterstützung um die 12,50$ auf. Als Tradeidee könnte ein Cash-Secured Put mit einem Basispreis um die 12$ und einer Laufzeit bis zum 20. Mai 2022 einen Blick wert sein.