Zyklustop voraus? So könnten die nächsten GOLD-Wellen verlaufenMal wieder ein TVC:GOLD Update 🚀

In meinen letzten Analysen bin ich noch davon ausgegangen, dass die jüngsten Anstiege korrektiver Natur sind – wer mit Elliott-Wellen vertraut ist, weiß, was ich meine. Doch TVC:GOLD setzt ein neues ATH nach dem anderen. Ich muss ehrlich sein:

Meine Einschätzung war daneben 💩💩💩

🟢 Primäres Szenario:

TVC:GOLD steht kurz vor dem Abschluss der Welle ③ (gelb, Kreis) und sollte danach in die Welle ④ (gelb, Kreis) übergehen – mit Zielzone zwischen 2.817 $ und 2.473 $.

Von dort aus sollte die finale Welle ⑤ (gelb, Kreis) starten und zwischen 3.310 $ und 3.707 $ die übergeordnete Welle V (weiß) vollenden.

Diese Welle V (weiß) dürfte ein Zyklustop markieren – was anschließend folgt, wäre eine mehrjährige, starke Korrekturphase.

👉 Wahrscheinlichkeit: 8/10 🟧(Hoch)

🟡 1. Alternatives Szenario:

Bereits bei ca. 3.150 $ wird die Alt Welle V (weiß) und damit das Zyklustop abgeschlossen – die Korrekturphase startet früher als erwartet.

👉 Wahrscheinlichkeit: 4/10 🟨 (Mäßig)

Zusammenfassung:

📌 Einschätzung korrigiert: TVC:GOLD in impulsiver Struktur

📌 Primär: Welle ③ (gelb) kurz vor Abschluss, gefolgt von Korrektur in ④ (gelb)

📌 Zielbereich Welle ④: 2.817 $ – 2.473 $

📌 Finale Welle ⑤ (gelb) bringt Welle V (weiß) auf 3.310 $ – 3.707 $

📌 Danach: Zyklustop & mehrjährige Korrektur erwartet

📌 Alternativ: Frühzeitiger Top bei 3.150 $ denkbar

Mehr davon? 💙 & ✍ den Post!

Ideen der Community

Doji: Eine Pause im Kursgeschehen tradenEinige Candlestick-Muster "rufen" ihre Aussage, andere markieren leise eine Pause vor dem nächsten Impuls. Der Doji zählt klar zur zweiten Kategorie – er gibt keine Richtung vor, markiert aber einen Moment der Unentschlossenheit, der häufig einem markanten Kursimpuls vorausgeht.

Oft wird der Doji irrtümlich als Umkehrsignal verstanden, doch seine eigentliche Aussage liegt in der Reaktion auf seinen Ausbruch. Wir schauen uns an, was der Doji signalisiert, warum seine Handelsspanne so entscheidend ist und wie man das Muster in verschiedenen Marktsituationen einsetzen kann.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Was ist ein Doji?

Ein klassischer Doji entsteht, wenn der Markt auf nahezu demselben Niveau öffnet und schließt. Dadurch entsteht eine Kerze mit einem sehr schmalen oder gar nicht vorhandenen Körper und oberen und unteren Schatten. Das zeigt, dass sich der Kurs zwar bewegt hat, aber keine Seite sich bis zum Schluss durchsetzen konnte.

Wichtiger Punkt: Ein Doji gibt keinen Richtungsimpuls. Er spiegelt lediglich den Übergang von Unentschlossenheit zu Entscheidungsdynamik wider und zeigt, dass zwischen Käufern und Verkäufern vorübergehend ein Gleichgewicht herrscht.

Standard-Doji-Muster

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Die Spanne des Doji: Warum sie entscheidend ist

Nicht das Muster selbst, sondern der Ausbruch aus seiner Spanne ist der entscheidende Punkt für Trader:

Ein Schlusskurs über dem Hoch des Doji deutet darauf hin, dass die Käufer die Kontrolle übernehmen.

Ein Schlusskurs unter dem Tief signalisiert überwiegenden Verkaufsdruck.

Damit ist der Doji kein nachlaufender Indikator, sondern bietet einen klaren Rahmen für antizipative Entscheidungen. Besonders wenn mehrere Doji-Kerzen hintereinander auftreten, könnte ein Ausbruch aus dieser Phase der Unsicherheit einen umso dynamischeren Impuls einleiten.

Die Range des Doji wird bedeutend

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Doji-Ausbruch

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Wie man den Doji im Trading einsetzt

Das Doji-Muster funktioniert auf allen Zeitebenen – vom Minutenchart bis zum Wochenchart. Ein gutes Beispiel ist USD/JPY auf Tagesbasis:

USD/JPY Tages-Kerzenchart

[bDie Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Muster 1 (Montag, 25. November 2024):

Ein Doji entsteht, danach erfolgt ein klarer Bruch nach unten mit anschließender Abwärtsbewegung.

Muster 2 & 3 (Anfang Dezember 2024): Zwei Doji-Kerzen bilden ein Cluster, was eine Phase des Zögerns darstellt. Anschließend folgt eine allmähliche Aufwärtsbewegung.

Muster 4 (Anfang Februar 2025): Der erste Bruch unter die Doji-Spanne führt nur zu einer kurzen Bewegung. Erst nach einem Pullback und Retest des Doji kommt es zu einer nachhaltigeren Abwärtsdynamik.

Diese Beispiele zeigen: Der Doji ist kein alleinstehendes Signal. Erst der Ausbruch liefert den eigentlichen Impuls.

Den Doji-Ausbruch handeln

Wer basierend auf dem Doji handelt, sollte folgende Aspekte beachten:

Auf Bestätigung warten – Die nächste Kerze nach dem Doji gibt die entscheidende Richtung vor.

Wichtige Marken identifizieren – Hoch und Tief des Doji bilden eine Mini-Range. Ein Schlusskurs außerhalb dieser Zone ist das eigentliche Signal.

Risikomanagement beachten – Ein häufig genutzter Ansatz ist die Platzierung des Stopps knapp jenseits der Gegenseite des Doji.

Doji-Kerzen entstehen häufig an markanten Unterstützungs- oder Widerstandszonen. In einem etablierten Trend können sie als Verschnaufpause fungieren, bevor sich die Bewegung fortsetzt.

Fazit:

Der Doji markiert eine Pause – keine Garantie für eine Trendumkehr oder Fortsetzung. Seine Aussagekraft entsteht erst durch die Kursreaktion danach. Der entscheidende Trigger liegt im Bruch seiner Spanne.

Während viele Chartmuster klare Richtungen suggerieren, bietet der Doji etwas anderes: Er zeigt den Moment vor der Entscheidung. Ob daraus ein Ausbruch, eine Fortsetzung oder eine Umkehr entsteht, hängt einzig vom Preisverhalten im Anschluss ab.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Imbalances im Orderflow Trading: Wie du sie erkennst und nutztImbalances spielen eine zentrale Rolle im Orderflow Trading, da sie Aufschluss über das Kräfteverhältnis zwischen Käufern und Verkäufern geben. Eine starke Imbalance kann als Hinweis auf zukünftige Preisbewegungen dienen und somit für präzisere Trading-Entscheidungen genutzt werden. In diesem Beitrag zeige ich dir, wie du Imbalances erkennst und effektiv in dein Trading einbindest.

Was sind Imbalances?

Eine Imbalance tritt auf, wenn auf einer Seite des Orderbuchs deutlich mehr Volumen vorhanden ist als auf der anderen. Dies zeigt sich oft in Footprint Charts, wo große Unterschiede zwischen Bid- und Ask-Seite auf eine starke Marktbewegung hindeuten. Besonders wichtig sind:

-Buy Imbalances: Mehr Nachfrage als Angebot, was potenziell zu steigenden Preisen führt.

-Sell Imbalances: Mehr Angebot als Nachfrage, was oft fallende Kurse nach sich zieht.

-Bid Imbalance an einem Hoch: Kann auf einen möglichen Stop-Loss-Hunt hindeuten, bei dem der Preis über ein Hoch steigt, viele Stop-Losses ausgelöst werden und danach eine schnelle Umkehr folgt.

Wie erkennst du Imbalances?

1. Footprint Charts nutzen: Diese zeigen das gehandelte Volumen auf jeder Preisstufe und helfen, Unregelmäßigkeiten zu identifizieren.

2.Threshold-Werte bestimmen: Eine Imbalance gilt meist als signifikant, wenn sie einen bestimmten Prozentsatz (z. B. 300 %) des entgegengesetzten Volumens übersteigt.

3. Kombination mit anderen Faktoren: Imbalances sind besonders aussagekräftig an Schlüsselstellen wie Support- und Resistance-Zonen oder in der Nähe von VWAP-Leveln.

Wie nutzt du Imbalances im Trading?

-Einstiege und Exits optimieren: Eine starke Buy-Imbalance nahe einer Unterstützung kann eine gute Long-Gelegenheit darstellen.

-Breakouts validieren: Wenn ein Ausbruch von deutlichen Imbalances begleitet wird, spricht das für eine nachhaltige Bewegung.

-Stop-Loss und Risk-Management: Imbalances können helfen, präzisere Stop-Loss-Levels zu setzen, indem man sich an starken Orderclustern orientiert.

-Stop-Loss-Hunts erkennen: Eine Bid-Imbalance an einem Hoch kann darauf hindeuten, dass viele Stop-Losses ausgelöst wurden, bevor der Preis wieder fällt. Dies kann eine gute Short-Gelegenheit sein.

Fazit:

Imbalances sind ein wertvolles Werkzeug, um das Verhalten von Marktteilnehmern besser zu verstehen. Durch die richtige Interpretation kannst du deine Trading-Entscheidungen verbessern und eine höhere Präzision in deinen Trades erreichen. Nutzt du bereits Imbalances in deinem Trading? Teile deine Erfahrungen in den Kommentaren!

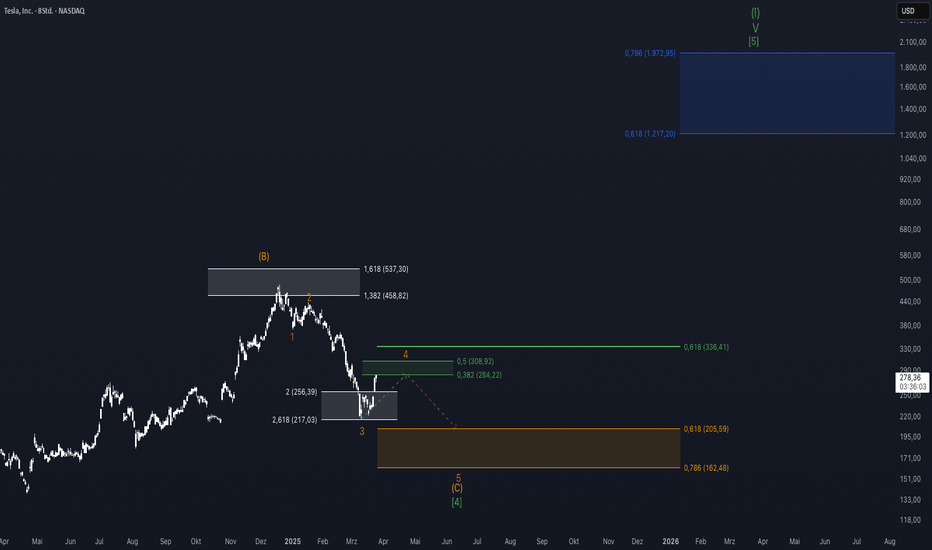

$TSLA auf dem Weg zu $1.200 – Doch kommt vorher ...💲 Analyse zu Tesla ( NASDAQ:TSLA )

📰 #TESLA: auf dem Weg zu $1.200 – Doch kommt vorher noch der Rücksetzer auf $160?

💭 Meine Gedanken:

Tesla befindet sich weiterhin in einer übergeordneten ABC-Flat-Korrektur, die seit dem Hoch im November 2021 läuft. Nach meiner Analyse hat Tesla die Welle B der laufenden Welle 4 im Dezember 2024 abgeschlossen und arbeitet nun an der finalen Welle C.

🔹 Kurzfristiges Szenario:

Aktuell gehe ich davon aus, dass sich Tesla in der Welle 4 der Welle (C) befindet. Diese läuft aktuell in eine Widerstandszone, die zwischen dem 38,2 %-Retracement ($284,22) und dem 50 %-Retracement ($308,92) liegt. Ich rechne hier mit einer Trendwende und einem anschließenden finalen Abverkauf in der Welle 5, der die Korrektur abschließen soll.

Alternativ könnte Tesla die Widerstandszone überschreiten. In diesem Fall müsste die gesamte Abwärtsbewegung seit Dezember neu bewertet werden – mit einer potenziell anderen übergeordneten Struktur.

📉 Bärisches Szenario:

⚠️ Ein Abverkauf aus der Widerstandszone heraus würde die Welle 5 der Welle (C) aktivieren.

⚠️ Primäre Unterstützungen liegen bei $205,59 (61,8 %-Extension der Welle (C)) und $162,48 (78,6 %-Extension der Welle (C)).

⚠️ Sollte die Abwärtsbewegung weiter ausgedehnt werden, wäre auch ein Test der 100 %-Extension der Welle (C) bei $120,41 möglich.

📈 Bullisches Szenario:

✅ Falls Tesla die Widerstandszone nachhaltig überwindet, könnte die laufende Abwärtsbewegung bereits abgeschlossen sein.

✅ Ein nachhaltiger Ausbruch über das 61,8 %-Retracement der Welle 4 bei $336,41 würde auf eine alternative Wellenstruktur hindeuten.

🔄 Unterstützungen & Widerstände:

🔴 Wichtige Unterstützungen:

▪️ $205,59 – 61,8 %-Extension der Welle C

▪️ $162,48 – 78,6 %-Extension der Welle C

▪️ $120,41 – 100 %-Extension der Welle C

🟢 Wichtige Widerstände:

▪️ $284,22 – 38,2 %-Retracement der Welle 4

▪️ $308,92 – 50 %-Retracement der Welle 4

▪️ $336,41 – 61,8 %-Retracement der Welle 4

🚀 Langfristiges Potenzial:

Sollte sich die Trendwende aus der Unterstützungszone bestätigen, könnte Tesla anschließend in die Welle 5 der übergeordneten Aufwärtsbewegung eintreten. Hier sind langfristige Kursziele zwischen $1.217 (61,8 %-Extension) und $1.972 (78,6 %-Extension) denkbar. Im extremen Szenario könnte Tesla sogar die 100 %-Extension bei $3.650 erreichen.

📌 Meine Handelsstrategie:

⚠️ Dies ist keine Anlageberatung – eigene Analysen sind essenziell!

✅ Bereits investierte Anleger: Ich lasse meine Positionen laufen und beobachte die Widerstandszone genau. Sollte sich die Welle 5 ausbilden, könnte ich gezielt nachkaufen.

❌ Neue Anleger: Ein Einstieg könnte innerhalb der Unterstützungszonen sinnvoll sein, allerdings sollte eine Bestätigung der Trendwende abgewartet werden.

🔎 Meine Analyse basiert auf der Elliott-Wellen-Theorie und wird in der logarithmischen Ansicht dargestellt. Diese Methode ermöglicht präzisere Wellenzählungen und liefert zuverlässigere Kursprognosen.

📢 Wie seht ihr NASDAQ:TSLA ? Kommt die Trendwende oder sehen wir noch tiefere Kurse? Schreibt eure Meinung in die Kommentare!

🔔 Folgt mir gerne für weitere Marktanalysen & Investment-Strategien!

Beste Grüße

Jeff

Euer KKM-Team

Kawumm'sche MORGENANALYSE zum Dienstag, den 25.03.2025Da hing unser Dax am Montag ja direkt wieder Kopf über in seinen Seilen...

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 23980, 23600, 23450, 23250, 22930, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060, 20880

Chartlage: positiv

Tendenz: aufwärts

Grundstimmung: positiv

Am Freitag hatte unser Dax unten raus ordentlich die Handbremse gezogen was ihm nun Erholungschancen am Montag verschaffen sollte. Insbesondere wenn er die 23000 nach 10:00 Uhr überwinden und halten kann sind dann wieder 23060 / 23140 und auch 23250 / 23270 möglich gewesen. Sollte er uns aber wieder nur wegrutschen und sich schwach runterdrücken wie am Donnerstag sind unten nochmal 22720 und darunter auch 22670 / 22640 wie auch 22550 und 22450 / 22420 drin gewesen. So die Zusammenfassung von gestern.

Unser Dax kam dann sogar ziemlich optimistisch rein um die Erholungschance aufzugreifen und erreichte sogar 23000 und 23140. Von dort drehte er sich dann aber so deutlich wieder ein, dass er weder neue Hochs nach 10 Uhr schaffte noch die 23000 verteidigen konnte. Und somit begrub sich sein Fenster für ein schönes Rausschlagen nach oben. Man muss allerdings sagen, dass das runter zu nun auch nicht das Gelbe vom Ei war. Nicht mal 22720 konnte er erreichen und eröffnet sich damit zum Dienstag nochmal die Chance es oben zu versuchen. Er muss dafür aber klar über 22900 handeln, dann sind nochmal 23000, 23140 und auch 23250 machbar.

Sollte der sich aber hoch zu einfach nicht aufgebaut bekommen wären unter 22820 dann auch nur wieder 22760, 22670 / 22640 und auch 22550 fürs Erste erreichbar. Denn auch wenn er unten raus am Dienstag nicht viel geschafft hat, nach oben ging ja eben auch nicht viel. Die Scheine bleiben gleich. Für Aufwärtsstrecken der GJ938A KO 20000 sowie PG70KW KO 18600 und für Abwärtsstrecken der MG510S KO 23920.

Fazit: Zum Wochenauftakt ist unser Dax seine Erholung etwas zu optimistisch angegangen und gab alle Gewinne letztendlich wieder ab. Da wir runter zu aber recht träge gelaufen sind, bekommt er am Dienstag nochmal eine Chance die Erholung erneut aufzugreifen, dafür muss er über der 22900 rausarbeiten und die 23000 wieder einnehmen. Gelingt das, sind anschließend wieder 23140 und dann auch 23250 erreichbar. Liefert der aber wieder keine konstante Leistung nach oben, sollten neue Tiefs eingeplant werden. 22760, 22670 / 22640 und 22550 wären dann die nächsten Stationen.

Fibonacci - Ein Mathematisches Konzept für die Börse.Die Fibonacci-Folge ist eine besondere Reihe von Zahlen, die mit 0 und 1 beginnt. Die Idee ist ganz einfach: Jede Zahl in der Folge ist die Summe der beiden vorhergehenden Zahlen.

Das bedeutet, nach 0 und 1 kommt 1 (0 + 1), dann 2 (1 + 1), dann 3 (1 + 2), und so weiter.

Die ersten paar Zahlen der Folge sind also: 0, 1, 1, 2, 3, 5, 8, 13, 21 und so weiter.

Diese Folge wurde nach dem italienischen Mathematiker Leonardo Fibonacci benannt, der im Mittelalter lebte. Er stellte die Folge in einem Buch vor, das sich mit Mathematik und Zahlen beschäftigte.

Die Fibonacci-Folge ist nicht nur ein mathematisches Konzept, sondern findet auch in der Natur Anwendung. Man kann sie zum Beispiel in der Anordnung von Blättern an Pflanzen oder in der Struktur von Schneckenhäusern beobachten. Außerdem hat sie eine Verbindung zum Goldenen Schnitt, einem Verhältnis, das in Kunst und Architektur oft als besonders harmonisch empfunden wird.

Nun die Frage, Wie lässt sich Fibonacci an der Börse nutzen?

Die Fibonacci-Folge wird an der Börse vor allem in der technischen Analyse verwendet, um Kursbewegungen besser zu verstehen und mögliche Wendepunkte im Markt zu identifizieren. Dabei kommen sogenannte Fibonacci-Retracements und Fibonacci-Extensions zum Einsatz. Diese basieren auf den Verhältnissen zwischen den Zahlen der Fibonacci-Folge, die sich dem Goldenen Schnitt (ca. 1,618) annähern.

Was sind Fibonacci-Retracements?

Fibonacci-Retracements helfen dabei, Unterstützungs- und Widerstandsniveaus in einem Kurschart zu bestimmen. Trader nutzen diese, um vorherzusagen, wie weit ein Kurs nach einer starken Bewegung zurückfallen könnte, bevor er wieder in die ursprüngliche Richtung weiterläuft. Die wichtigsten Fibonacci-Niveaus sind dabei 23,6 %, 38,2 %, 50 %, 61,8 % und 100 %. Diese Werte werden berechnet, indem man den Abstand zwischen einem Hoch- und einem Tiefpunkt im Chart misst und die entsprechenden Prozentsätze anlegt.

Was sind Fibonacci-Extensions?

Fibonacci-Extensions werden genutzt, um Kursziele zu bestimmen, wenn ein Trend weiterläuft. Sie zeigen an, wie weit ein Kurs über das bisherige Hoch oder Tief hinausgehen könnte. Typische Extensions sind 161,8 %, 261,8 % und 423,6 % – diese basieren ebenfalls auf den Verhältnissen der Fibonacci-Folge.

Was für Vorteile haben wir nun durch die Fibonacci Herangehensweise?

1. Identifikation von Unterstützungs- und Widerstandsniveaus

2. Fibonacci-Retracements

Potenzielle Wendepunkte im Markt zu erkennen. Diese Niveaus (z. B. 38,2 %, 50 %, 61,8 %) können als Orientierung dienen, wo der Kurs nach einer Bewegung stoppen oder umkehren könnte.

3. Einfachheit und Vielseitigkeit

Die Fibonacci-Methode ist relativ einfach anzuwenden und kann auf verschiedene Märkte (Aktien, Forex, Rohstoffe) und Zeitrahmen angewendet werden. Sie ist besonders nützlich für Trader, die visuelle Werkzeuge bevorzugen

4. Verbessertes Risikomanagement

Fibonacci-Niveaus können helfen, Ein- und Ausstiegspunkte zu bestimmen, was das Risikomanagement erleichtert. Trader können Stop-Loss-Orders in der Nähe dieser Niveaus platzieren, um Verluste zu minimieren

5. Selbst erfüllende Prophezeiung

Da viele Trader Fibonacci-Niveaus beobachten, können diese tatsächlich zu Wendepunkten im Markt werden. Dies verstärkt ihre Relevanz in der Praxis.

Welche Nachteile bringt die Fibonacci Herangehensweise mit sich?

1. Subjektivität bei der Anwendung

Die Wahl der Hoch- und Tiefpunkte, von denen aus die Fibonacci-Niveaus berechnet werden, ist oft subjektiv. Unterschiedliche Trader können zu unterschiedlichen Ergebnissen kommen, was die Genauigkeit beeinträchtigen kann.

2. Keine Garantie für Genauigkeit

Fibonacci-Niveaus sind keine festen Regeln, sondern lediglich Wahrscheinlichkeiten. Der Kurs kann diese Niveaus durchbrechen, ohne zu reagieren, was zu Fehlsignalen führen kann.

3. Abhängigkeit von anderen Indikatoren

Fibonacci-Werkzeuge funktionieren am besten in Kombination mit anderen Analysemethoden, wie Trendlinien oder gleitenden Durchschnitten. Alleinstehend können sie unzuverlässig sein.

4. Überinterpretation

Trader neigen manchmal dazu, Fibonacci-Niveaus zu überbewerten und sie als absolute Wahrheit zu betrachten, obwohl sie nur ein Hilfsmittel sind. Dies kann zu falschen Entscheidungen führen.

Die Fibonacci-Methode bietet klare Vorteile, insbesondere bei der Identifikation von potenziellen Wendepunkten und der Verbesserung des Risikomanagements. Allerdings solltest du sie nicht isoliert verwendet, alleine Fibonacci ist kein Garant für Erfolg auch wenn viele behaupten es wäre der Holy Grail :D

Ich hoffe du konntest wieder einmal etwas für dich mitnehmen und deinen Lernerfolg nach vorne bringen! Wenn du Fibonacci detailierter Lernen möchtest oder du allgemeine Fragen in Thema Börse und/oder Trading hast, lass es mich gerne wissen ich versuche jede frage oder Anmerkung zu bearbeiten :)

Nasdaq: Konsolidiert und Indikatoren steigenDie Nasdaq hat ihren Abverkauf beendet und konsolidiert auf 19753 Punkten. Der ehemals hohe Abstand zur 200-Tagelinie von Dezember 2024 ist komplett abgebaut und die Nasdaq ist jetzt unterhalb der 200-Tagelinie angelangt.

Bei den Intermarketindikatoren tut sich etwas. Die 3 Indikatoren sind allesamt im unterbewerteten Bereich, drehen nach oben und zeigen Einstiegssignale.

Auch die Saisonalität dreht in der Nasdaq und die kommenden Wochen sollten deutlich positiver werden.

Zusammengefasst bietet sich für uns ein deutlich positiveres Bild in der Nasdaq als noch vor ein paar Tagen. Der Kurs konsolidiert knapp über unserer bärischen Marke und die Intermarketindikatoren fangen in der Unterbewertung an zu Steigen. Zumindest eine technische Gegenreaktion bis zu 20500 Punkten erwarten wir. Nur unsere bärische Handelsmarke bei 19150 Punkten darf nicht brechen.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

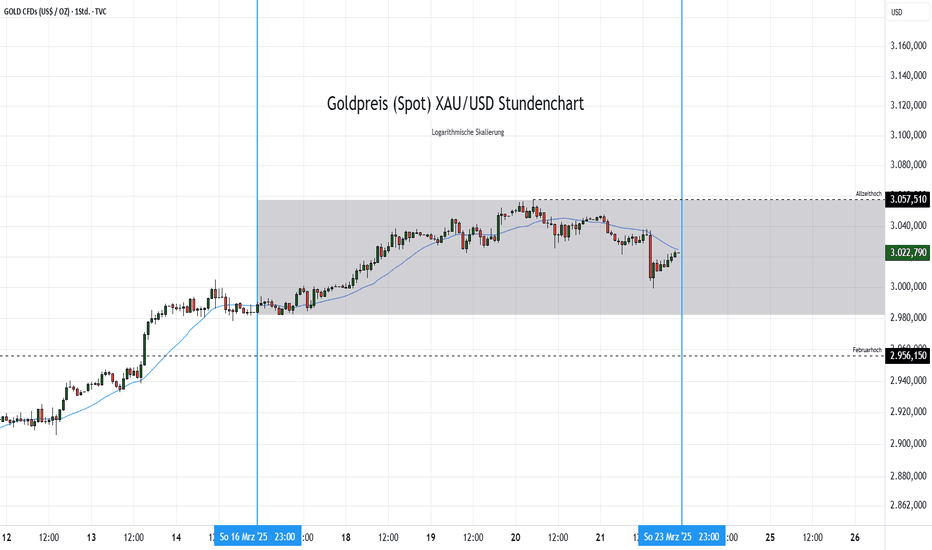

Goldpreis Chartanalyse & Prognosen für die neue Woche #13Analyse bei einem Goldpreis (XAU/USD) von $3.022

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

Goldpreis Prognose für Montag

Auch die Konsolidierungsphase an der $3.000er-Marke konnte der Goldpreis in der vergangenen Woche nach oben auflösen und nächste Rekordwerte über $3.050 erreichen. Zum Wochenschluss ist der Kurs jedoch in eine Korrekturbewegung übergegangen, in der sich ein Re-Test des Ausbruchsniveaus zeigt. Am Ende hat der Preis Notierungen bei $3.020 gehalten, sodass zum Start in die neue Woche am Montag eine Stabilisierung zu erwarten wäre. Erst ein Bruch unter die runde Marke könnte den Beginn eines schwächeren Verlaufs signalisieren.

Mögliche Tagesspanne: $3.005 bis $3.045

Nächste Widerstände: $3.057 = Allzeithoch & Vorwochenhoch

Wichtige Unterstützungen: $2.982 = Vorwochentief | $2.956 = Februarhoch | $2.790 = Vorjahreshoch

GD20: $3.024

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs bereits am Dienstag Notierungen über der $3.020er-Marke halten und eine nächste Aufwärtsbewegung ausbilden. Im Idealfall wäre ein Test nächster Höchstwerte möglich. Alternativ könnte sich eine Schiebephase etablieren, in der das Vorwochentief stützen müsste.

Mögliche Tagesspanne: $3.020 bis $3.060 alternativ $2.990 bis $3.025

Goldpreis Prognose für diese Woche

Ergänzend zum Stundenchart hat der Goldkurs sein Polster zur $3.000er-Marke etwas ausgebaut, womit die Bildung einer stabilisierenden Basis zu erwarten wäre. Hier dürfte sich Kraft für einen nächsten Ausbruch sammeln, der weitere Dynamik liefern würde. Lediglich ein Bruch unter das Februarhoch könnte die Aufwärtstrendstruktur gefährden und stärkere Gewinnmitnahmen einleiten.

Mögliche Wochenspanne: $2.985 bis $3.090

GD20: $2.946 GD50: $2.867 GD200: $2.632

Gold Prognose für nächste Woche

Am neuen Allzeithoch könnte zunächst eine weitere Schiebephase entstehen. Die $2.950er-Marke wirkt als nahe Unterstützung, wo auftretender Korrekturbedarf abgefangen werden dürfte. Im intakten Aufwärtstrend wären bereits Ziele im $3.100er-Bereich möglich.

Mögliche Wochenspanne: $3.010 bis $3.110 alternativ $2.940 bis $3.020

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

09:30 Uhr Deutschland Einkaufsmanagerindex

14:45 Uhr USA Einkaufsmanagerindex

Dienstag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

15:00 Uhr USA CB Verbrauchervertrauen & Immobilienmarkt

Mittwoch

14:30 Uhr USA Rohöllagerbestände

Donnerstag

13:30 Uhr USA Bruttoinlandsprodukt & Arbeitsmarkt

Freitag

08:55 Uhr Deutschland Arbeitsmarkt

13:30 Uhr USA PCE-Kernrate Preisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Ernsthaft,...Solana?Heute schauen wir uns mal Solana an.

Rückblickend war das Jahr 2020 bis Ende 2022 wirklich irre. Wer hätte das für möglich gehalten, wenn man sich den prozentualen Zuwachs ansieht. Ebenso stark fiel dann auch der Bärenmarkt aus, mit Verluste bis 97 %... was sagt uns das? Nur realisierte Gewinne sind Gewinne, alles andere ist heiße Luft.

Unser jetziger Bullenmarkt ist vergleichbar mit der Welle 1 im ersten Halbjahr 2020.

Die Frage ist nur, wo stehen wir jetzt? Kommt noch was oder war es das?

Das weiß leider keiner so genau, aber wir schauen uns mal im kleineren Zeitrahmen um.

Huch,... ein Trippel-ABC eine sogenannte WXYXZ Korrektur. So schaut es zumindest momentan für mich aus. Mehr geht dann wirklich nicht mehr. Eine Kombination aus Kombinationen ist nicht zulässig. Wenn wir an dieser Stelle weitere Tief sehen sollten, dann muss ich den Chart nochmals neu überdenken.

Wir gehen mal noch eine Stufe tiefer...

Es könnte sich ein Multi 1-2 Szenario aufbauen. Die Invalidation ist gekennzeichnet. Unter dieses Level sollten wir nicht fallen.

Was könnte uns jetzt noch helfen, dass wir diese Idee für sinnvoll erachten. Schauen wir uns mal folgendes an:

Legt man den Global M2 Money Supply darüber und setzt das Offset =70, dann könnte sich erahnen lassen, was die Zukunft bringen könnte.

Was denkt ihr dazu? Ich bin immer noch bullisch und setze auf weiter steigende Preise.

Liebe Grüße

eure TQ618

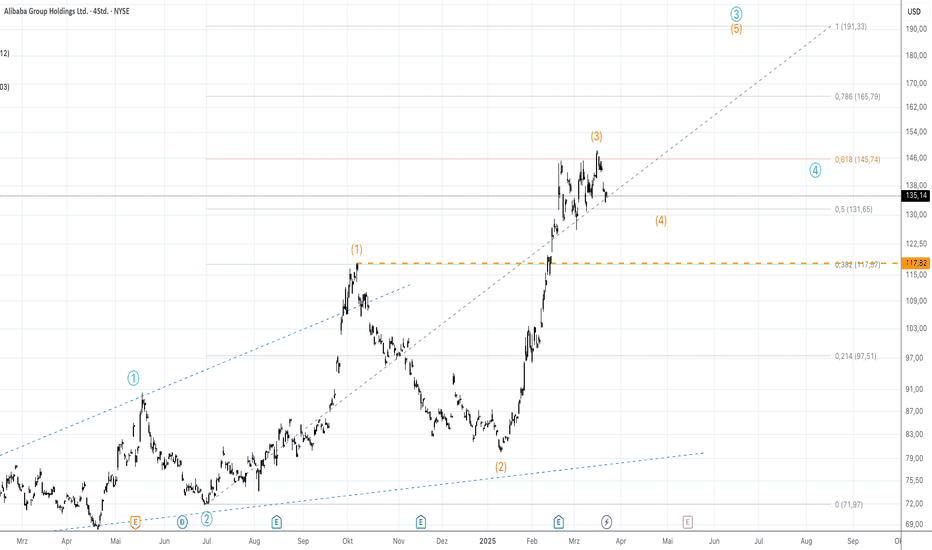

ALIBABA - CHINA BOOM?!Seit Corona quälen sich die China Werte.

Während viele USA Titel bereits die Kursstände aus 2020 herausgenommen haben und sich deutlich darüber bewegen, so hingt China mit vielen Werten deutlich hinterher.

Wer nach möglichen Gründen sucht, wird mit Sicherheit das ein oder andere finden, was Geopolitsch usw. das begründen könnte.

Dennoch das Unternehmen wächst und schlägt deutlich die Markteinschätzungen.

Chart-technisch: es lässt sich auf dem großen Bild eine Bodenbildung erkennen

Die letzten Kurs Bewegungen lassen mich annehmen, dass wir hier mehrere 1&2 Kombinationen sehen

Diese Annahme führt uns dazu, dass nach EW irgendwann eine 3 kommen muss ( Starke Impulsive Bewegung ) natürlich wird das nicht in 3 Tagen geschehen sondern über die nächsten Monate und Jahre, daher eine sehr interessante Aktie - langfristig.

Was denkst du?

China Boom?

Khans lustiges NQ-Charting - 20.03 - US100/NQ1!/QQQ/NDX

Recap von gestern:

Wir haben uns den ganzen Tag im bärischen Dickicht aufgehalten, über die Stunden wurden alle Daily Openings der letzten 7 Tage getestet und es hat spätestens um unsere MIttagszeit gehalten. Zum NY-Opening gab es dann final noch insgesamt 3 Re-tests des Wochen-Open, um dann von Jerome beflügelt Richtung Montag-High zu rennen, was aber nicht übertroffen wurde.

Technisch:

Nach dem Abverkauf zum NY close hin dümpeln wir nun um das heutige Open herum. Wir haben auf dem 1h Chart noch eine FVG von 770-785, da erwarte ich eigentlich nochmal ein kurzes Hallo. Die Bullen sind aktuell kurzfristig am Drücker - jedoch haben wir es auch gestern nicht geschafft, die grosse FVG von 19950-20020 auch nur anzutesten, wir haben es nichtmal bis zum MOntags-Hoch geschafft und allgemein bleiben wir damit auch unter dem Open der letzten Woche (20093).

Das wären die Ziele für die Bullen sobald wir das heutige open wieder unter uns haben (19864). Morgen ist Quad-Witching, da dürfte es heute bereits rund gehen und allgemein sind bis morgen +- 18:00 sehr grosse Sprünge in beide Richtungen möglich, die meisten Optionen sollten bis heute Abend gerollt werden.

Alle Kurse sind vom CFD US100 MarketsCOM, welcher +- dem CFD meines Brokers entspricht. Analog NQ1!/NDX/QQQ müsst ihr eben etwas anpassen.

Viele Grüsse,

Khan

18.03.2025 - DAX, Nasdaq100, Gold, USD/YEN - GBE MarktcheckHerzlich Willkommen zu einem neuen GBE Marktcheck mit dem langjährigen Trading- und Charttechnik Experten John Gossen. In diesem Video werden folgende Basiswerte anhand der aktuellen charttechnischen Situation besprochen und unter anderem potenzielle Trading-Strategien aufgezeigt:

- DAX auf Rekordjagd

- Nasdaq startet Erholung

- Gold erreicht mein Ziel

- USD/YEN läuft nach Plan

Wir wünschen Ihnen einen erfolgreichen Handelstag!

Disclaimer:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 79,23 % der Privatanleger-Konten verlieren Gelder, wenn Sie CFDs mit diesem Anbieter handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das Risiko einzugehen, Ihr Geld zu verlieren.

DAX: Versucht Korrektur auf hohem NiveauDer DAX konnte in den letzten Tagen wieder etwas zulegen und schloss bei 23086 Punkten. Der Aufwärtstrend ist intakt und der Abstand zur 200-Tagelinie ist weiterhin sehr hoch. Die Volatilität ist in den letzten Wochen hoch und die Dynamik läßt auf hohem Niveau nach.

Bei den Intermarketindikatoren lässt der Schwung merklich nach. Der Intermarketindikator zu Bund Future stagniert auf hohem Niveau im überhitzten Bereich und zu EURUSD fällt der Indikator merklich und durchbricht die Mittellinie. Gegenüber Gold hält sich die Indikation noch gut im Mittelfeld.

Das negative Zeitfenster im DAX schliesst sich und bis Anfang Mai sollte es sehr positiv werden, zumindest statistisch gesehen über die letzten 25 Jahre.

Der DAX versucht eine Korrektur auf hohem Niveau mit einem weiten Abstand zur 200-Tagelinie. Sollte ihm das gelingen, dann könnte der Kurs in eine euphorische Trendbeschleunigung übergehen. Wenn nicht, dann würde uns ein starker Rücksetzer nicht überraschen.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

[FVG] Fair Value Gaps sagen dir alles über Price ActionFair Value Gaps (FVGs) sind eines der wertvollsten Konzepte in der technischen Analyse und können dir alles über Price Action im Trading verraten. In diesem Artikel schauen wir uns an, wie du mit Fair Value Gaps eine klare Handelsstrategie entwickelst und profitabel tradest.

Die 5 Schritte zur Trade-Entscheidung

Um Konstanz und Profitabilität im Trading zu erreichen, benötigen wir eine strukturierte Vorgehensweise. Hier sind die fünf entscheidenden Schritte, die dir helfen, fundierte Entscheidungen zu treffen:

1️⃣ Bias (Marktrichtung bestimmen)

Fair Value Gaps helfen dir zu erkennen, wohin sich der Markt wahrscheinlich bewegen wird. Entweder steigt der Markt (bullish) oder er fällt (bearish). Das Ziel ist es, Liquidity Pools zu identifizieren, die den Markt magnetisch anziehen. Weiter unten gehen wir auf ein konkretes Beispiel ein welches dieses Prinzip verdeutlicht.

2️⃣Narrativ (Marktumfeld analysieren)

Wie weit kann der Kurs entgegen deiner Trade-Idee laufen? Dieser Schritt hilft dir den besten Moment für einen Einstieg zu finden.

3️⃣Kontext (Liquidität und Marktbewegung verstehen)

Wurde Liquidität aus dem Markt gezogen? Hat sich Smart Money bereits positioniert? Durch diese Analyse kannst du Fakeouts erkennen und sinnvolle Entscheidungen treffen.

4️⃣Trade-Einstieg (Präziser Entry mit Timeframe-Alignment)

Nutze das Zwei- oder Drei-Zeitrahmen-System, um präzise Einstiege zu finden. Ein höherer Timeframe dient zur Zielbestimmung, während ein niedrigerer Timeframe den genauen Einstiegspunkt liefert.

5️⃣Risikomanagement (Langfristiger Erfolg im Trading)

Erfolgreiches Trading basiert auf diszipliniertem Risikomanagement. Setze eine angepasste Positionsgröße (0,5 bis 2 % des Kapitals) und akzeptiere Verlust-Trades als Teil des Prozesses.

Was ist ein Fair Value Gap?

Ein Fair Value Gap ist eine Dreikerzenformation:

Eingangskerze - Expansionskerze (starke Bewegung) - Ausgangskerze

Die dritte Kerze schließt, ohne dass sich die Dochte der ersten und dritten Kerze überschneiden.

Diese Gaps zeigen ineffiziente Marktbewegungen, die der Kurs oft später oftmals korrigiert. Das bedeutet: Wenn ein offenes Fair Value Gap über einer Konsolidation existiert, ist es wahrscheinlich, dass der Preis früher oder später dorthin zurückkehrt.

Praxisbeispiel: Trading mit Fair Value Gaps

Wir analysieren einen Trade und schauen, wie Fair Value Gaps zu profitablen Entscheidungen führen können:

1️⃣ Wochenchart: Identifizierung eines Fair Value Gaps oberhalb des aktuellen Preises.

2️⃣ Tageschart: Bestätigung der Marktrichtung, kein weiteres FVG unter dem aktuellen Preis.

3️⃣ 4-Stunden-Chart: Einstiegssignal durch ein bullisches Fair Value Gap unter dem aktuellen Preis.

Ich habe dieses Beispiel gewählt da hier 2 Trades zu sehen sind.

Der erste Trade schlägt fehl, aber durch die Bestätigung der Bias und des Narrativs bleibt das Ziel am Wochen-Chart bestehen. Ein zweiter Einstieg im Fair Value Gap bringt den Markt schließlich zum erwarteten Ziel. Der zweite Trade bringt den Verlust des ersten Trades um ein Vielfaches wieder herein. Und genau darum geht es im Trading. Es wird niemand eine 100-prozentige Gewinnquote haben. Aber mit der richtigen Strategie und einem vorteilhaften Chancen zu Risikoverhältnis ist es möglich langfristig konstant und effizient ein Tradingsystem umzusetzen.

Fazit

Fair Value Gaps sind ein mächtiges Werkzeug für Trader, die mit einer strukturierten Strategie arbeiten wollen. Durch eine klare Bias, ein starkes Narrativ und ein solides Risikomanagement kannst du langfristig konstant und effizient agieren. Teste jede Strategie zuerst mit Backtesting oder im Demokonto.

Lass mich in den Kommentaren wissen, ob du Fair Value Gaps in deiner Strategie nutzt und welche Erfahrungen du damit gemacht hast.

Viel Erfolg und happy trading!

12.03.2025 - DAX, Dow Jones, Nasdaq100, Bitcoin - GBE MarktcheckHerzlich Willkommen zu einem neuen GBE Marktcheck mit dem langjährigen Trading- und Charttechnik Experten John Gossen. In diesem Video werden folgende Basiswerte anhand der aktuellen charttechnischen Situation besprochen und unter anderem potenzielle Trading-Strategien aufgezeigt:

- DAX Bullen bleiben stark

- Dow Jones muss sich entscheiden

- Nasdaq100 und die Erholungschance?

- Bitcoin fast am Ziel!

Wir wünschen Ihnen einen erfolgreichen Handelstag!

Disclaimer:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 79,23 % der Privatanleger-Konten verlieren Gelder, wenn Sie CFDs mit diesem Anbieter handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das Risiko einzugehen, Ihr Geld zu verlieren.

MDAX - der Sommer könnte heiß werden.Der MDAX läuft wie im Bilderbuch. Die orangene Zählung ist perfekt. Welle 2 und Welle 4 unterscheiden sich in der Komplexität, genau so möchte man das sehen.

Welle 2 und Welle 4: In der Elliott-Wellen-Theorie ist es typisch, dass sich Korrekturwellen in ihrer Struktur unterscheiden (Alternationsprinzip). Im Chart sehen wir:

Welle 2 (2007-2009): Eine scharfe, tiefe Korrektur (Finanzkrise), die auf ca. 4.200 Punkte fällt – eine einfache, aber starke Zickzack-Korrektur.

Welle 4 (2018-2020): Eine überschießende Korrektur in dem wir das Hoch der Welle 3 brechen.

Stand jetzt gehe ich von einer größeren ABC-Korrektur in blau aus. Ob das Top der untergeordneten Welle C rot schon drin ist, wird sich zeigen. Das Mindestziel, das Hoch der Welle a rot ist erreicht. Etwas Luft nach oben ist aber sehr wohl noch gegeben.

Zeittechnische rechne ich erst im Sommer mit einer Korrektur,...würde gut passen, wenn wir da den Weg in Richtung 18.000 Punkte einschlagen.

Viele machen den Fehler und verlassen sich nur auf Fibonacci-Zonen. Ich suche hier eher nach Liquiditätszonen und die liegen gerne unter vorherigen 4er-Wellen. So wird es auch im Buch (Frost & Prechter) beschrieben.

Die Invalidierung der Prognose ist das ATH. Wenn wir das knacken, dann sehen wir das Tief bei ca. 18.000 Punkten erstmal nicht. Interessanter wird es, wenn wir das Tief bei ca. 23.500 Punkten unterschreiten, denn dann ist der Impuls definitiv erst mal vorbei.

Was meint Ihr?

Gold mit Korrektur Potenzial Gold mit Korrektur Potenzial

Am Wochenende nutzen wir die Zeit und Scannen die Märkte nach brauchbaren Strukturen.

Dabei sind wir erneut auf den Gold Markt gestoßen, der sich jetzt auf unserer Watch-List eingefunden hat.

Seit Ende Februar konnten wir beobachten das der zuvor, Implosive Anstieg an Kraft verliert.

Vom aktuell Generierten ATH bei $ 2955.- entstand ein Strukturbruch im H1 / H4 und haben somit den starken Tertiären Trend verlassen.

Seitdem kämpft der Preis um die Marken zwischen …

$2894 und $2930.

Auf beiden Seiten baut sich Liquidität auf, die es jetzt gilt abzugreifen.

An der Marke $2930 werden wir fast auf den Dollar genau, immer wieder abgelehnt, wodurch ein Stop-Level der Short Trader ersichtlich wird. (Liquiditätspool)

Geht der Preis über diese Zone, Richtung POI (CHOCH M30 OB), kommt anschließend wieder zurück in die Range und bricht dabei in den kleinen Zeiteinheiten erneut seine Long Struktur, sind wir bereit die Korrektur aus dieser Zone zu handeln.

Unser erstes Ziel ist das aktuelle Swing Low bei $ 2832 und in weiterer Folge die Zonen

$2772.- und $ 2714.-

Alles hängt davon ab, ob der Preis nachhaltig nach den Sweep über der $ 2930.- Marke, wieder schwäche zeigt. Platz nach unten hätten wir.

Lg Lacky

Auction Market Theory – Market Dynamics Die Preisbewegung folgt Mustern, die sich aus der Marktstruktur und dem Volumenprofil ableiten lassen. Hier eine Zusammenfassung der wichtigsten Prinzipien aus der Auction Market Theory:

1️⃣ Balance Areas: Wenn der Preis in einer Balance Area akzeptiert wird, ist es wahrscheinlich, dass er zur anderen Seite zurückkehrt.

2️⃣ Value Areas: Innerhalb einer Value Area bleibt der Preis oft stabil, bis sich ein neuer Trend etabliert.

3️⃣ Imbalance Movement: Sobald der Preis eine Balance Area verlässt, tritt oft eine starke Bewegung ein.

4️⃣ Die entscheidenden Fragen: In welche Richtung will der Markt? Und wie entwickelt er sich in diese Richtung?

5️⃣ POC als erster Widerstand: Ein starkes Volumenzentrum aus der Vergangenheit kann als erster Stopp einer Imbalance-Bewegung fungieren.

6️⃣ POC-Reaktionen: Eine starke Reaktion am POC kann zu einer Umkehr führen.

7️⃣ Balance-Tests: Der Markt testet oft die Ränder von Balance-Bereichen, bevor er sich entscheidet.

8️⃣ Durchbruch oder Ablehnung?: Wenn an einer Range-Grenze viel Volumen aufgebaut wird, ist ein Durchbruch wahrscheinlicher.

Diese Prinzipien helfen, Marktdynamiken besser zu verstehen und fundierte Trading-Entscheidungen zu treffen. 📈

Ein weiterer Post zu AMT weil es sich ein paar Gewünscht haben

PS: das sind nicht meine Konzepte diese bestehen schon lange ✌️

Ending Diagonal im Nasdaq mit Abschluss der 4. WelleKommt jetzt die Wende? Wer sich mit der Elliott Wellen Theorie beschäftigt, sieht hier evtl. die nächste Long Möglichkeit. Mit Abschluss des heutigen Tages gibt es zudem eine durchkreuzung der Bollinger Bänder und zur Krönung doch eine sehr schöne Ausgleichkerze. Somit sind meine Kriterien erfüllt und mit Abschluss dieses Tages wird eine Long Position eröffnet. Was sagt ihr dazu?

Kurzfristiges Update SP500, Mag7Denke wir könnten morgen noch einen flush nach unten sehen und dann einen bounce im gelben Supportbereich. Wir haben eine Art wedge gebildet, sieht in den Mag7 ähnlich aus. Wenn der bounce kommt entscheidet sich dann später ob es neue Hochs gibt oder ob das Top drin ist. Ich denke es gibt gute Chancen, dass der bounce scheitert und es einen guten shorteinstieg gibt.

Hier die Mag7-charts

Apple

Nvidia

Microsoft

Amazon

Alphabet

Keine Ahnung ob es möglich ist, dass sich die Aktie dem Trend widersetzt, aber vielleicht ist das Top hier auch schon drin und die Idee ist einfach falsch.

Meta

Tesla

Habe diesmal keine langfristcharts, da mache ich nächstes mal eventuell ein update.

Ein kleiner Bonus:

Warren Buffets Berkshire Hathaway

Home Depot

Warum ATR-Stopps funktionieren (und wann sie es nicht tun)Fragen Sie zehn Trader, wo sie einen Stop-Loss setzen würden, und Sie werden zehn verschiedene Antworten erhalten. Einige schwören auf feste Punkt-Stopps, andere verwenden prozentuale Levels, und dann gibt es diejenigen, die einfach ‚fühlen‘, wo der Markt sich drehen könnte. Trader, die einen strukturierteren Ansatz suchen, greifen oft zum Average True Range (ATR) – einem volatilitätsbasierten Indikator, der sich an die Marktbedingungen anpasst.

ATR-Stopps können ein großartiges Werkzeug für das Trade-Management sein, aber sie sind nicht perfekt. Lassen Sie uns aufschlüsseln, wann sie funktionieren – und wann nicht.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Warum sollte man ATR für Stop-Loss-Platzierung verwenden?

ATR misst die durchschnittliche Volatilität eines Marktes über einen bestimmten Zeitraum, normalerweise 14 Tage. Anstatt einen statischen Stop-Loss zu setzen, verwenden Trader ein Vielfaches des ATR, um ihr Ausstiegsniveau zu bestimmen. Die Logik dahinter ist einfach: Ein volatilerer Markt benötigt einen weiteren Stopp, während ein ruhiger Markt einen engeren Stopp verkraften kann.

Zum Beispiel: Wenn der ATR für GBP/USD 50 Pips beträgt und Sie einen 2x ATR-Stopp verwenden, wäre Ihr Stop-Loss 100 Pips von Ihrem Einstieg entfernt. Sinkt die Volatilität und der ATR reduziert sich auf 30 Pips, würde Ihr Stopp auf 60 Pips angepasst.

Dieser Ansatz hilft Tradern, zu vermeiden, dass sie durch normale Marktschwankungen ausgestoppt werden, während sie dennoch einen strukturierten Risikorahmen beibehalten.

EUR/USD Tageskerzen-Chart

Vergangene Performance ist kein verlässlicher Indikator für zukünftige Ergebnisse

Wann ATR-Stopps gut funktionieren

Anpassung an Marktbedingungen

Märkte sind nicht statisch. Die Volatilität dehnt sich aus und zieht sich zusammen, und ATR-basierte Stopps passen sich diesen Schwankungen automatisch an. Das macht sie besonders nützlich in Trendphasen, in denen sich die Preisschwankungen über die Zeit ausweiten.

Vermeidung willkürlicher Stoppsetzungen

Anstatt zu raten, wo ein Stopp ‚richtig‘ ist, bietet der ATR ein objektives Rahmenwerk, das auf echten Preisbewegungen basiert. Dies hilft, emotionale Verzerrungen im Trade-Management zu vermeiden.

Reduzierung der Auswirkungen von Spikes und Marktrauschen

Viele Trader setzen Stopps direkt unter jüngsten Tiefs oder über jüngsten Hochs – Hauptziele für Liquiditätsjäger. ATR-Stopps, die in berechneter Entfernung positioniert sind, können helfen, solche Shakeouts zu vermeiden.

Wann ATR-Stopps versagen können

Geringe Volatilität = enge Stopps = vorzeitige Exits

ATR-Stopps basieren auf der jüngsten Preisbewegung. In ruhigen Märkten zieht sich der ATR zusammen, was zu engeren Stopps führt. Dies kann problematisch sein, wenn die Volatilität plötzlich ansteigt, da kleine Preisschwankungen Trader aus ansonsten guten Trades werfen können.

Berücksichtigt keine Marktstruktur

ATR ist rein mathematisch – er berücksichtigt keine Unterstützung, Widerstände oder andere technische Schlüsselmarken. Trader, die ATR-Stopps isoliert nutzen, könnten ausgestoppt werden, kurz bevor der Preis eine kritische Marke respektiert.

Choppy Märkte können ATR-Stopps aushebeln

In seitwärtsgerichteten, erratischen Märkten können ATR-Stopps zu unnötigen Exits führen. Wenn ein Markt eng schwankt und der ATR gering ist, könnten Stopps zu nahe am Einstieg gesetzt werden, was zu mehreren Stopps in schneller Folge führt.

Eine Regel, die nicht gebrochen werden darf: Niemals den Stopp vergrößern

Einer der größten Fehler, den Trader machen – ob mit ATR-Stopps oder einer anderen Methode – ist das nachträgliche Verschieben des Stopps weiter weg. Dies geschieht oft, wenn ein Trade sich gegen den Trader bewegt und dieser statt den Verlust zu akzeptieren, dem Trade ‚mehr Luft zum Atmen‘ gibt.

Das Problem? Dies untergräbt das gesamte Risikomanagement. Ein Stop-Loss sollte ein vorher festgelegtes Level sein, das – wenn es erreicht wird – signalisiert, dass die Handelsidee falsch war. Ihn zu verschieben, verwandelt einen kleinen, handhabbaren Verlust in einen viel größeren – manchmal sogar so groß, dass Wochengewinne ausgelöscht werden.

Wenn ein Trade nicht funktioniert und Ihr Stopp kurz vor dem Auslösen steht: Akzeptieren Sie es, nehmen Sie den Verlust und machen Sie weiter. Anpassungen von Stopps sollten nur dazu dienen, Gewinne zu sichern – nicht, um Verluste zu vermeiden.

Wie man ATR-basierte Stopps verbessert

ATR-Stopps funktionieren am besten in Kombination mit anderen Trade-Management-Techniken:

ATR in Verbindung mit Marktstruktur nutzen

Anstatt blind einen 2x ATR-Stopp zu setzen, prüfen Sie, ob Ihr Stopp mit wichtigen Unterstützungs- oder Widerstandsniveaus übereinstimmt. Wenn der ATR einen Stopp vorschlägt, der knapp unter einer bedeutenden Marke liegt, ziehen Sie in Betracht, ihn leicht zu erweitern, um nicht unnötig ausgestoppt zu werden.

Anpassung an Volatilitätszyklen

Wenn der ATR aufgrund einer ruhigen Phase ungewöhnlich niedrig ist, verwenden Sie eine längere Betrachtungsperiode (z. B. 21-Tage-ATR), um einen breiteren Überblick über die Marktvolatilität zu erhalten.

ATR mit einer Trailing-Stop-Strategie kombinieren

ATR-basierte Trailing-Stops ermöglichen es Tradern, Gewinne zu sichern, während sich ein Trend entwickelt, und gleichzeitig dem Trade genügend Spielraum zu geben. Statt eines festen Stopps können Sie einen Trailing-Stopp bei 1,5x ATR unterhalb des jüngsten Hochs in einem Aufwärtstrend setzen.

Fazit

ATR-Stopps bieten einen strukturierten, volatilitätsangepassten Ansatz für das Risikomanagement und helfen Tradern, häufige Fehler zu vermeiden – wie das Setzen zu enger Stopps in volatilen Märkten oder zu weiter Stopps in ruhigen Phasen. Aber wie jedes Werkzeug sind sie nicht narrensicher. Wenn ATR isoliert verwendet wird, kann dies zu vorzeitigen Exits oder falsch platzierten Stopps führen.

Der beste Ansatz? ATR als Richtlinie verwenden, nicht als feste Regel. Kombinieren Sie ihn mit Marktstruktur, Trendanalyse und einem Verständnis für Volatilitätszyklen, um Ihre Stopp-Platzierung zu verfeinern. Denn letztendlich geht es im Trading darum, lange genug im Spiel zu bleiben, um von den großen Bewegungen zu profitieren – ohne im Marktrauschen unterzugehen.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein erhebliches Risiko eines schnellen Verlusts. 82,12 % der privaten Anlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren und ob Sie sich das hohe Risiko eines Kapitalverlusts leisten können. Bitte beachten Sie, dass Spread Bets ausschließlich für Einwohner des Vereinigten Königreichs verfügbar sind.

04.03.2025 - DAX, Nasdaq100, Bitcoin, Ethereum - GBE MarktcheckHerzlich Willkommen zu einem neuen GBE Marktcheck mit dem langjährigen Trading- und Charttechnik Experten John Gossen. In diesem Video werden folgende Basiswerte anhand der aktuellen charttechnischen Situation besprochen und unter anderem potenzielle Trading-Strategien aufgezeigt:

- DAX mit Trendwendesignal?

- Nasdaq100 rutscht weiter

- Bitcoin Chartcheck

- Ethereum Chartcheck

Wir wünschen Ihnen einen erfolgreichen Handelstag!

Disclaimer:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 79,23 % der Privatanleger-Konten verlieren Gelder, wenn Sie CFDs mit diesem Anbieter handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das Risiko einzugehen, Ihr Geld zu verlieren.