Trumps erfolgreiche Krypto-Woche treibt Bitcoin und Kryptos anKonservative Republikaner haben unter dem Druck von Präsident Trump die Blockade wichtiger Krypto‑Gesetzesentwürfe aufgehoben und machen damit den Weg frei für Dollar‑gedeckte Stablecoins und verbindliche Marktstrukturregeln. Nach monatelanger Unsicherheit können die Gesetze nun vorangetrieben werden.

Das ist für Bitcoin und das gesamte Krypto‑Ökosystem positiv:

Regulatorische Klarheit: Eine klare Gesetzesgrundlage für Stablecoins wie USDC oder DAI schafft Vertrauen bei Institutionen und Privatanlegern und fördert deren Nutzung auf Ethereum.

Wachstum der DeFi‑Projekte: Stabile Rahmenbedingungen senken das Risiko für Entwickler und Investoren, was zu mehr Innovation und mehr Projekten im DeFi‑Bereich führen kann.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

Fundamental Analyse

USD/CAD: Inflationslücken schaffen ChancenIn den USA beschleunigte sich die Inflation den zweiten Monat in Folge, wobei der VPI im Juni im Jahresvergleich 2,7% erreichte, da die Zölle von Präsident Trump die Kosten für eine Reihe von Gütern in die Höhe treiben.

Eine steigende Inflation könnte wahrscheinlich die Zurückhaltung der Federal Reserve erhöhen, ihren Zinssatz trotz Trumps öffentlicher Forderung zu senken. Dies könnte dem USD / CAD Aufwärtsdynamik verleihen, wenn sich die Erwartungen für Zinssenkungen verzögern.

Der USD / CAD zeigt Anzeichen für eine mögliche Trendumkehr, nachdem er Ende Juni eine starke Unterstützung bei 1.3600 gefunden hat. Die Kursbewegung hat seitdem eine Reihe höherer Tiefs gebildet, und der jüngste Ausbruchsversuch über 1.3720 deutet darauf hin, dass sich eine bullische Dynamik aufbauen könnte.

Kanadas Inflationsrate, die zur gleichen Zeit wie die der USA veröffentlicht wurde, stieg auf 1.9% und blieb damit den dritten Monat in Folge unter dem Ziel der Bank of Canada von 2%. Da die BoC bereits eine Lockerungsneigung signalisiert, könnte diese Divergenz der Inflationspfade die CAD-Stärke begrenzen.

Trading Idee für den EUR Future Swing auf Daily LongGuten Abend,

meine Trading Idee für die kommenden Tage im Euro in Long Richtung.

Der Kurs hat an der oberen Supply Wochenzone reagiert. Die Bigplayer hatten zur Vorwoche starke Shorts aufgebaut was in der letzten Woche dazu führte, dass wir erstmal eine kleine Korrektur im Euro gesehen haben.

Der Dollar ist dazu in eine starke Umverteilungszone gelaufen wo erst einmal mit einer Reaktion (long) zu rechnen war.

Nach meiner Auswertung der aktuellen fundamentalen Daten, sehe ich hier im Euro einen Anstieg als sehr hoch an. Meine Position liegt Limit im Markt.

Hinweis : Dies soll nur als Idee dienen, jeder handelt auf eignes Risiko.

Wenn dir meine Ideen gefallen, lass ein Like da und folge mir um nichts zu verpassen.

happy trading

Silber Short-Setup: Gap Close + CoT-Divergenz + Bewertung extremSilber mit spannendem Short-Szenario:

🔹 Hedgefonds (Non-Commercials) zunehmend bärisch – trotz weiter steigender Kurse

🔹 Commercials auf ähnlich hohem Short-Level wie vor dem Corona-Crash

🔹 Relative Bewertung: Kurzfristig teuer ggü. Gold & bereits teuer ggü. US-Dollar

🔹 Einstieg auf Gap-Close-Level von 2011

🔹 Setup aktiv nur bei vorherigem Gap-Close nach oben

🔹 Ziel: Gap-Close unterhalb – Potenzial von 2R

Technischer Kontext:

Der Bereich um 41 USD schließt ein seit über einem Jahrzehnt offenes Gap – kombiniert mit markanter S&D-Zone.

Der aktuelle CoT- und Bewertungs-Kontext spricht klar für eine Reaktion an diesem Punkt.

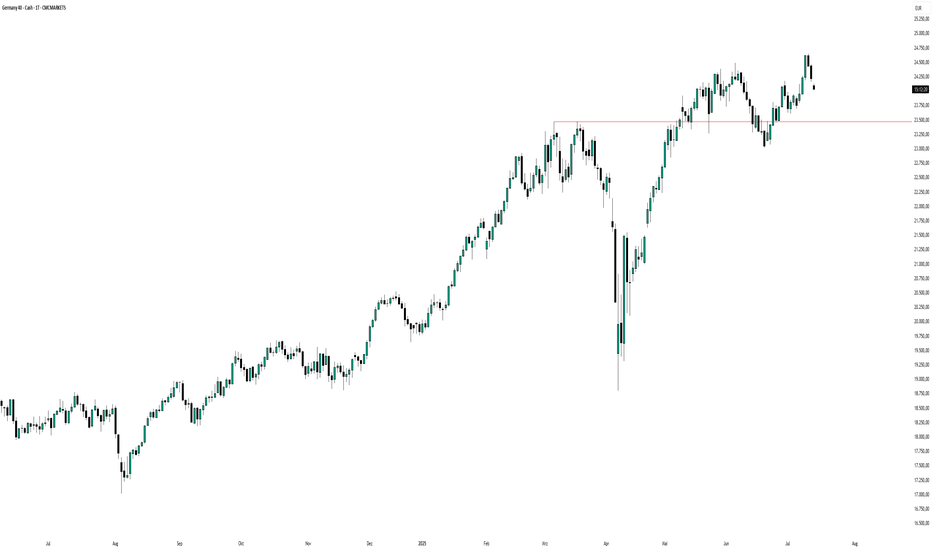

1. August-Alarm: Drohen jetzt wirklich die Mega-Zölle?Der Germany 40 hält sich angesichts der neuen, hohen Zolldrohungen erstaunlich stabil. Trumps Deal-Show läuft an den Börsen zunehmend ins Leere. Trump überspitzt bewusst, und an den Börsen hat man das längst durchschaut. Bei den Anlegern hat sich der Glaube verfestigt, dass Trumps Zoll-Politik nicht so gefährlich für die Ertragskraft der Unternehmen ist. Das ist zwar ein gefährlicher Glaube, aber er verfängt sich.

Wir werden wahrscheinlich eine Ausweitung der Fluchtbewegung von Investoren heraus aus US-Aktien und Treasuries sehen, das bedeutet zuletzt vor allem eine Flucht hinein in Krypto-Werte, Gold und Silber.

In dieser Woche beginnt die Berichtssaison zum zweiten Quartal. Wenn die Anleger auch dort keine echten Anzeichen für Gewinneinbrüche sehen, vor denen wegen den Zöllen gewarnt wird, kann auch schnell eine neue Kaufwelle beginnen. Man spürt den Drang der Anleger, Trumps Zoll-Politik endlich thematisch abschließen zu wollen und durch ein neues, verlässliches Thema zu ersetzen. Die Berichtssaison könnte diese Entwicklung vorantreiben, selbst wenn Trump weiter droht.

Der Ball in den Verhandlungen ist immer noch in der Luft und umso mehr Zeit vergeht, wächst auch das Risiko, dass Trump, der sich als größter Deal-Maker der Geschichte verkauft, ohne echte Deals dasteht. Trump hat sich mit seinem vor und zurück in der Handelspolitik selbst in eine Ecke gedrängt, und damit wird der 1. August auch für den US-Präsidenten zum Risiko.

Anleger setzen darauf, dass Trump wieder einknickt, aber es ist auch eine Gefahr, darauf zu setzen, dass Trump wieder blufft. Er könnte auch, in dem Versuch, sein Gesicht zu wahren, diese hohen Zölle aktivieren. Das ist eine reele Gefahr.

Ich denke die Schockwirkung der Zölle ist vergangen. Man nimmt Trump nicht ab, dass er die Situation von Anfang April wiederherstellen will, wo es zu einem weltweiten Ausverkauf gekommen ist. Wenn sich das aber als Irrglaube herausstellt, wird es kritisch.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

Palladium Short vor saisonalem Hoch: 2R möglich!Der Palladiumpreis steht unmittelbar vor einem saisonalen Wendepunkt: Am 15.07. erwarten wir das zyklische Hoch – historisch oft ein Wendepunkt mit anschließend starkem Abverkauf.

Aktuell wurde ein markantes Gap geschlossen, das sich exakt innerhalb einer übergeordneten Supply-Zone auf Tagesbasis befindet. Der Kurs handelt zudem auf einem überdehnten Niveau gegenüber dem USD – ein weiterer Belastungsfaktor für die Long-Seite.

Die Positionierung der Commercials bestätigt das Bild: Sie sind klar bärisch eingestellt. Die Kombination aus Saisonalität, technischer Reaktion an der Supply-Zone und COT-Daten liefert ein stimmiges Setup mit einem attraktiven CRV – potenziell bis zu 2R.

📌 Fazit: Antizyklischer Short-Ansatz mit solider technischer und fundamentaler Untermauerung. Bestätigung durch Price Action abwarten – idealerweise mit klarer Rejection in der kommenden Woche.

Nach Trump-Zoll: Kupfer Cash CFD springt 20% nach obenDie Ankündigung eines 50 %igen Kupferzolls durch Präsident Trump wirkt wie ein Beben an den Metallmärkten: Während die US-Futures explodieren, fallen die globalen Preise in London, und der US-Markt entkoppelt sich radikal vom Weltmarkt. Kurzfristig werden vor allem energie- und technologieintensive Branchen unter steigenden Kosten leiden, denn über ein Drittel des US-Bedarfs muss importiert werden. Langfristig lässt sich eine echte Selbstversorgung nur in einem Jahrzehnte währenden Kraftakt erreichen – politische Zeitfenster sind dafür viel zu kurz. Am Ende zeigt sich einmal mehr: Handelsprotektionismus trifft in einer vernetzten Welt schnell auf Lieferkettenrealitäten und wirft die Frage auf, wie Industrie und Politik gemeinsam Innovationsstrategien entwickeln können, um kritische Rohstoffrisiken zu meistern.

Kupferproduzenten könnten von diesen Entwicklungen profitieren, wenn sie in den USA Kupfer abbauen und zu höheren Binnenpreisen in den USA verkaufen können (und wenn sie sich nicht durch Vorausverkäufe die Partizipation an höheren Kupfer-Spot-Preisen in New York verbaut haben). Der Kupferpreis in London reagiert auf die Zoll-Ankündigungen (noch) nicht. Es gibt also derzeit keine Auswirkungen auf die Weltmarktpreise für Kupfer. Bleibt der US-Kupferpreis jedoch erhöht, könnten Arbitrage-Geschäfte von den USA nach Asien oder London das dortige Angebot vergrößern, es aber in den USA verringern, was dort zu weiteren Preissteigerungen führen könnte, wenn die Lagerbestände abnehmen.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

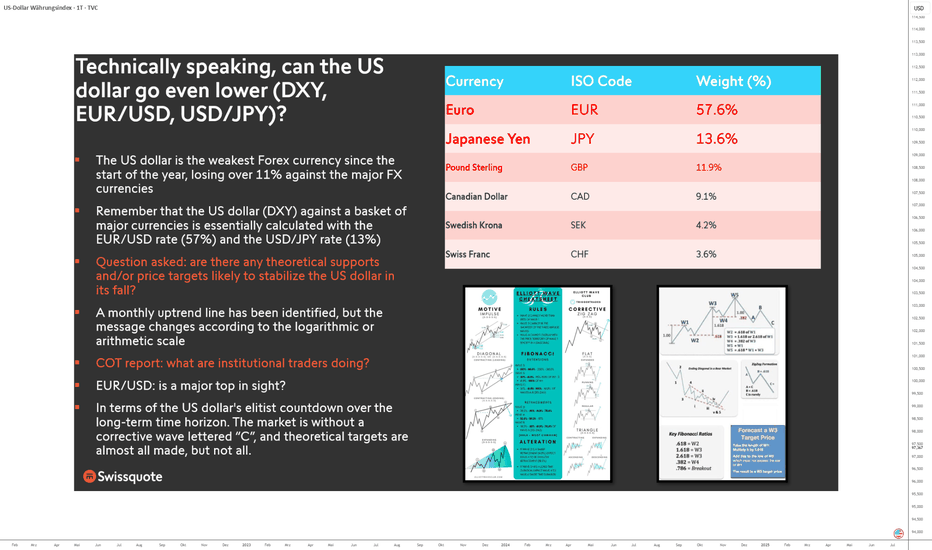

US-Dollar, Trump hat seine Sache gut gemacht!Seit Anfang 2025 hat sich der US-Dollar als schwächste Hauptwährung auf dem Devisenmarkt etabliert und ist gegenüber einem Korb von Hauptwährungen um mehr als 11 % gefallen. Wenn man den Bezugszeitraum auf die Rückkehr Donald Trumps ins Präsidentenamt ausdehnt, erreicht der Absturz sogar 12 %. Dieser spektakuläre Rückgang ist kein Zufall, sondern das Ergebnis einer von der Trump-Regierung bewusst umgesetzten Strategie. Das erklärte Ziel ist klar: die Wettbewerbsfähigkeit der amerikanischen Unternehmen im Handel wiederherstellen, die Exporte ankurbeln und den Produkten „Made in USA“ wieder einen Preisvorteil verschaffen. In dieser Hinsicht hat der Rückgang des US-Dollars auf dem Devisenmarkt seine Aufgabe gut erfüllt. Können wir nun einen Tiefpunkt für den US-Dollar an der FX ins Auge fassen?

1) US-Dollar: Die US-Unternehmen haben den Kampf um ihre Wettbewerbsfähigkeit gewonnen, was sich positiv auf die Ergebnisse der S&P 500-Unternehmen auswirken dürfte, die diesen Juli für das zweite Quartal veröffentlicht wurden

Der Rückgang des US-Dollars führt direkt zu einem viel günstigeren Umfeld für Exportunternehmen, insbesondere für diejenigen, die den Großteil ihres Umsatzes in Europa oder Asien erzielen. Das Phänomen, dass ausländische Währungen in Dollar umgerechnet werden, bläht die Erträge und Gewinnspannen mechanisch auf. Bei vielen multinationalen Unternehmen wird dieser Faktor wahrscheinlich zu soliden Ergebnissen im zweiten Quartal beitragen, da die Berichtsperiode im Sommer stattfindet. Abgesehen von den unmittelbaren Auswirkungen auf die Unternehmensbilanzen fördert die Abwertung des Greenback auch eine strukturellere Bewegung der Reindustrialisierung und der Unterstützung der heimischen Produktion. Die Auswirkungen dieser Dynamik sind bereits in einigen Segmenten des verarbeitenden Gewerbes zu beobachten, die ihre Marktanteile auf dem internationalen Markt zurückgewinnen. Dennoch ist dieses Szenario nicht frei von Rückschlägen: Ein schwacher Dollar verteuert die Importe, insbesondere die Rohstoffimporte, und belastet Unternehmen, die von ausländischen Inputs abhängig sind. Insgesamt verkörpert die seit Januar betriebene Wechselkurspolitik jedoch eine erfolgreiche Wette von Donald Trump, um die amerikanische Wettbewerbsfähigkeit wieder anzukurbeln.

2) Technische Analyse, kann man einen Tiefpunkt des US-Dollars voraussehen?

Die entscheidende Frage ist heute, ob der US-Dollar noch weiter zurückgehen kann, oder ob sich ein technischer und fundamentaler Tiefpunkt abzeichnet. Aus Sicht der technischen Analyse ist der DXY-Index, der den Wert des US-Dollar gegenüber einem Währungskorb misst, der zu 57% mit dem Euro und zu 13% mit dem Yen gewichtet ist, weiterhin in einer Abwärtsdynamik verankert. Einige der theoretischen Ziele, die in der elliottischen Analyse genannt werden, wurden erreicht, aber nicht alle. Langfristige Unterstützungen sind jedoch auf den monatlichen Charts zu erkennen: Eine Aufwärtstrendlinie, die vor allem auf der arithmetischen Skala zu erkennen ist, könnte kurzfristig stabilisierend wirken. Beachten Sie, dass eine potenzielle haussierende Divergenz auch im wöchentlichen Zeithorizont möglich ist. Aber es fehlt noch ein bullisches Umkehrmuster, um von einem wichtigen Tiefpunkt zu sprechen, also lassen Sie uns den Pflug nicht vor den Ochsen spannen.

3) Szenarien und Herausforderungen für den weiteren Verlauf des Jahres für den US-Dollar auf der FX

Abgesehen von technischen Erwägungen wirkt die anhaltende Schwäche des US-Dollars wie ein Indikator für die Spannungen zwischen Handelspolitik und Finanzstabilität. Auf der einen Seite ist ein unter Druck stehender Dollar ein mächtiger Hebel, um die Exporte zu unterstützen und das US-Wachstum in einem unsicheren globalen Umfeld zu konsolidieren. Auf der anderen Seite schürt ein anhaltender Fall des Greenback Bedenken hinsichtlich des internationalen Vertrauens in auf Dollar lautende Vermögenswerte und verteuert die Importe, was den Inflationsdruck wieder anheizen könnte. Dieses Dilemma steht im Mittelpunkt der bevorstehenden Abwägungen des Weißen Hauses und der Federal Reserve.

Für Anleger und Unternehmen, die am Devisenmarkt engagiert sind, sind mehrere Szenarien denkbar. Wenn die politische Agenda der USA zu einem Handelskompromiss führt und die Veröffentlichungen des zweiten Quartals die Robustheit der US-Wirtschaft bestätigen, ist es wahrscheinlich, dass der Dollar einen technischen Boden um die auf dem DXY identifizierten Unterstützungen findet. In diesem Szenario könnte in der zweiten Jahreshälfte eine Stabilisierungsphase oder sogar ein moderater Aufschwung einsetzen. Umgekehrt könnte die Abwärtsdynamik anhalten, wenn die Politik der Handelsbelebung mit einer Verhärtung der Beziehungen zu Europa und China einhergeht oder wenn die Fed nur zögerlich reagiert.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

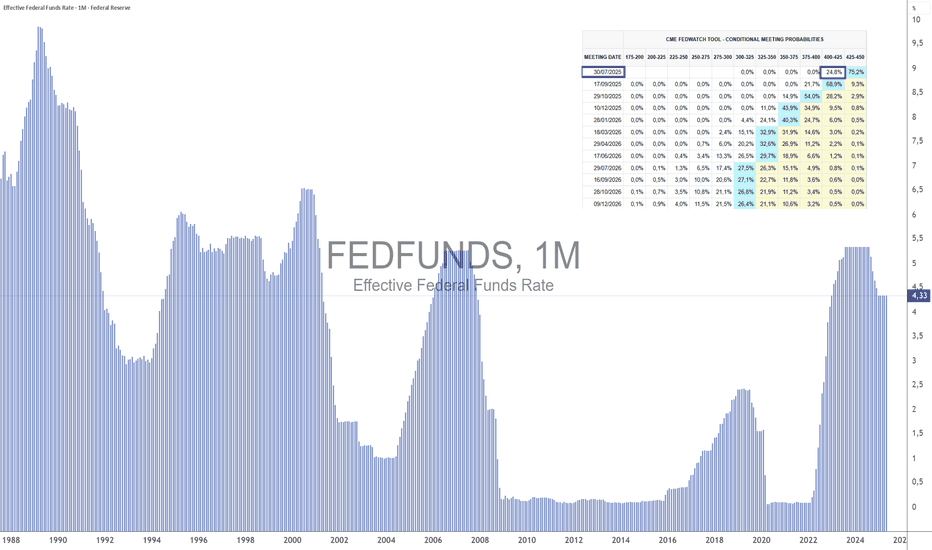

FED: 5% Wahrscheinlichkeit für Zinssenkung am 30. Juli1) US-Arbeitsmarkt bleibt laut dem neuesten NFP-Bericht widerstandsfähig, was eine gute Nachricht für die makroökonomische Situation ist

Der US-Arbeitsmarkt zeigte sich letzte Woche widerstandsfähig, was eine Zinssenkung der FED am Mittwoch, den 30. Juli, unwahrscheinlich macht: Die Arbeitslosenquote fiel auf 4,1% der Erwerbsbevölkerung, nachdem sie mehrere Monate lang stabil bei 4,2% gelegen hatte. Dieser Rückgang der Arbeitslosigkeit deutet darauf hin, dass die US-Wirtschaft trotz der seit zwei Jahren betriebenen geldpolitischen Straffung und der derzeitigen makroökonomischen Unsicherheiten weiterhin ihre Widerstandsfähigkeit in Bezug auf die Schaffung von Arbeitsplätzen unter Beweis stellt. Dies ist also eine gute Nachricht für das Wirtschaftswachstum, verschiebt aber die nächste Zinssenkung der FED zeitlich nach hinten.

Wenn Sie auf den unten stehenden Link klicken, können Sie unsere S&P 500-Analyse, die wir nach der Aktualisierung des letzten NFP-Berichts am vergangenen Donnerstag vorgeschlagen haben, noch einmal lesen.

2) Die Wahrscheinlichkeit einer Zinssenkung am 30. Juli sinkt auf fast Null, wenn es bis dahin keine großen Überraschungen bei der Inflation, der Beschäftigung oder der Handelsdiplomatie gibt

Bisher rechneten die meisten Anleger mit einer früheren Entscheidung, nämlich schon am 30. Juli, wenn der geldpolitische Ausschuss das nächste Mal zusammentritt. Die vorsichtige Kommunikation der FED-Verantwortlichen dämpfte diese Erwartungen jedoch. Jerome Powell und mehrere Gouverneure wiesen erneut darauf hin, dass sie auf „nachhaltige“ Beweise für eine Rückkehr der Inflation zum Ziel von 2% warten würden, bevor sie sich festlegen würden. Der Rückgang der Arbeitslosenquote auf 4,1 % führt eine Nuance ein: Er bestätigt, dass die Wirtschaft nicht abrupt schrumpft, was es der FED ermöglicht, noch einige Wochen zu warten, ohne das Risiko einzugehen, das Wachstum mehr als nötig zu bremsen. Gleichzeitig deuten die jüngsten Indikatoren für das Verbrauchervertrauen und die Daten zum verarbeitenden Gewerbe auf eine sanfte Verlangsamung hin, die eher einer kontrollierten Landung als einem Stillstand gleichkommt.

Beachten Sie, dass diese Woche die Frist für Handelsabkommen am Mittwoch, den 9. Juli, mehr über die zukünftigen Auswirkungen der Zölle auf die Inflation aussagen wird, was die Erwartungen der FED an die Geldpolitik weiter verändern wird. Wenn diese Zeilen geschrieben werden, liegt die Wahrscheinlichkeit eines Pivot der FED am 30. Juli unter 5%.

3) Hier sind die grundlegenden Daten, die bis zur geldpolitischen Entscheidung der FED am Mittwoch, dem 30. Juli, entscheidend sein werden

Mittwoch, der 9. Juli: Der aktuelle Stichtag für die Handelsdiplomatie zwischen den USA und ihren wichtigsten Handelspartnern. Die endgültige Höhe der Zölle wird entscheidend für die US-Inflationserwartungen sein.

Dienstag, 15. Juli: US-Inflation CPI , die letzte wichtige US-Inflationszahl, die vor der geldpolitischen Entscheidung der FED am 30. Juli aktualisiert wird.

Die wöchentlichen Erst- und Fortsetzungsmeldungen zur US-Arbeitslosigkeit werden am Donnerstag jeder Woche veröffentlicht und werden sich auf die Wahrscheinlichkeit einer FED-Maßnahme am 30. Juli auswirken, aber eher am Rande.

Wenn nichts Außergewöhnliches passiert, ist es daher unwahrscheinlich, dass die FED am 30. Juli die Senkung der Federal Funds Rate wieder aufnimmt. Die nächsten PCEs und NFPs fallen nach der FED (31. Juli und 1. August) und werden sich daher auf die Entscheidung der FED bei der geldpolitischen Entscheidung am 17. September auswirken.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Tarif- und Ölvolatilität konvergieren am 9. Juli Dienstag, der 9. Juli, markiert eine wichtige Frist für zwei wichtige marktbewegende Ereignisse.

Dienstag ist die offizielle Frist für die Handelsverhandlungen zwischen den USA und der EU. Während ein vollständiges Abkommen vom Tisch ist, hofft die EU, in letzter Minute eine "Grundsatzvereinbarung" zu erzielen, um einen drohenden US-Zoll von 50% auf einige europäische Exporte zu vermeiden.

Präsident Trumps Geschichte der Verschiebung von Fristen erhöht die Unsicherheit. Händler könnten gerne nach starken Intraday-Bewegungen bei EUR / USD und europäischen Aktien Ausschau halten, die an das Zollrisiko gebunden sind.

Das internationale Seminar der OPEC beginnt ebenfalls am 9. in Wien. Energieminister und CEOs von BP, Shell und anderen werden über Ölversorgung, Investitionen und langfristige Strategien sprechen.

Rohöl war im Juli volatil, und Anzeichen für Angebotsverschiebungen oder politische Änderungen könnten WTI und Brent in beide Richtungen treiben.

Bullisches Signal - sehr interessante GechäftsentwicklungDie Ceotronics AG ist ein Unternehmen, das elektronische Audio- und Videosysteme für Datenübertragung und -kommunikation entwickelt, konstruiert, produziert und vertreibt. Ceotronics – Wikipedia Mit Sitz in Rödermark bei Frankfurt am Main wurde das Unternehmen 1985 gegründet und beschäftigt heute rund 130-135 Mitarbeiter.

Das Unternehmen spezialisiert sich auf professionelle Kommunikationslösungen für schwierige Umgebungsbedingungen und ist ein Systemanbieter von mobilen digitalen Funknetzen und hochwertigen Kommunikations-Headsets. Die Kernzielgruppen sind Feuerwehren, Polizei, Verteidigungskräfte, Rettungskräfte, Airlines, Airports und industrielle Anwender. CEOTRONICS hat die CT-ComLink® Technologie entwickelt, die das perfekte Zusammenspiel aller Systembestandteile gewährleistet. CEOTRONICS AG - Professionelle Kommunikationslösungen

letzte Meldungen:

Umsatzrekord: FY 2024/25 Umsatz fast 56 Mio € – ein Plus von 88 % gegenüber dem Vorjahr

Neuer Großauftrag: Rahmenvertrag über rund 13,5 Mio € für Kommunikationssysteme, PTTs & Soldier-Systems

Relaunch der Unternehmenspublikation zur 40-jährigen Firmengeschichte

Technische Analyse-Ergänzung:

Sehr hohe Marktaktivität. Ausbruch aus Wimpel ist gegeben, möglicher Boost wenn letztes Hoch dynamisch überschritten wird. Grosse Wahrscheinlichkeit gegeben, dass Projektion erreicht wird.

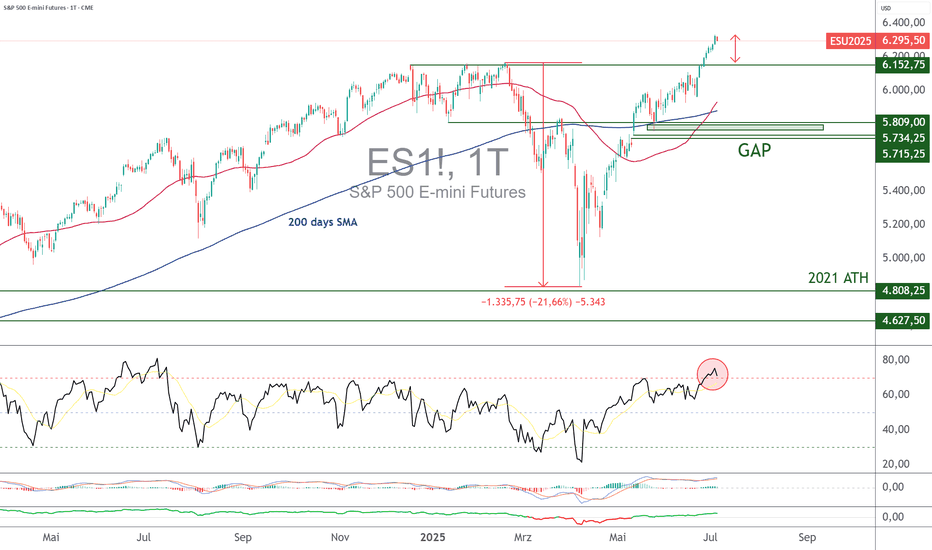

9. Juli, das nächste dominante Fundamentaldatum für den S&P 5001) Vorsicht, der S&P 500 ist jetzt kurzfristig technisch überkauft und kann in ein Retracement gehen (ohne den grundlegenden Aufwärtstrend zu gefährden)

In den letzten zwei Wochen hat der S&P 500 Future-Kontrakt ein technisch bullisches Breakout von seinem Allzeithoch bei 6150 Punkten vollzogen und damit ein Signal für die Fortsetzung des grundlegenden Aufwärtstrends bestätigt. Der Markt hatte mehrere aufeinanderfolgende Sitzungen mit steigenden Kursen ohne Pause hinter sich und ist nun kurzfristig überkauft. Rein technisch gesehen steht der Markt also vor einer Rückwärtsbewegung. Ein Test des alten Allzeithochs ist ein mögliches Szenario, um die kurzfristige Überkauftheit abzubauen und auf die dynamischen Unterstützungen zu warten.

Das folgende Diagramm zeigt die monatlichen, wöchentlichen und täglichen japanischen Kerzen des S&P 500 Futures. Sie können feststellen, dass es im langfristigen Zeithorizont noch Potenzial gibt, aber der kurzfristige Rahmen (täglicher Zeithorizont) ist hinsichtlich des Momentums überkauft (das Momentum wird hier durch den technischen Indikator RSI repräsentiert). Der Markt muss in der Lage sein, die technische Unterstützung bei 6000/6150 Punkten zu halten, um den seit Anfang April bestehenden Aufwärtstrend zu erhalten.

2) Der US-Arbeitsmarkt bleibt laut dem jüngsten NFP-Bericht widerstandsfähig, was eine gute Nachricht für die makroökonomische Situation ist, aber die Zinssenkung der FED verschiebt

Der US-Arbeitsmarkt hat gerade ein unerwartetes Signal geliefert: Die Arbeitslosenquote fiel auf 4,1 % der Erwerbsbevölkerung, nachdem sie mehrere Monate lang stabil bei 4,2 % gelegen hatte. Obwohl dieser Rückgang bescheiden erscheinen mag, kommt er in einem Umfeld, in dem die Federal Reserve (Fed) die Entwicklung des Arbeitsmarktes genau beobachtet, um nach Hinweisen auf eine mögliche stärkere Abschwächung der Wirtschaftstätigkeit zu suchen. Der Rückgang der Arbeitslosigkeit deutet darauf hin, dass die US-Wirtschaft trotz der geldpolitischen Straffung in den letzten zwei Jahren weiterhin widerstandsfähig ist. Es ist nun unwahrscheinlich, dass die FED die Senkung der Federal Funds Rate am Mittwoch, den 30. Juli, wieder aufnehmen wird.

3) ACHTUNG: Mittwoch, 9. Juli, Frist für Handelsabkommen zwischen den USA und ihren Handelspartnern

US-Präsident Donald Trump bestätigte, dass die USA planen, ab diesem Freitag, den 4. Juli, eine Reihe von offiziellen Mitteilungen an mehrere Handelspartner zu schicken, in denen einseitige Zölle festgelegt werden, die ab dem 1. August in Kraft treten sollen. Seinen Angaben zufolge werden zunächst etwa zehn Briefe verschickt, denen in den folgenden Tagen weitere folgen werden. Dies ist ein weiterer Schritt in seiner Strategie, Druck auf ausländische Länder auszuüben, damit sie vor der von ihm für Mittwoch, den 9. Juli, angekündigten Frist Abkommen schließen.

Zum gegenwärtigen Zeitpunkt scheint es unwahrscheinlich, dass die Frist für Mittwoch, den 9. Juli, zeitlich verschoben wird. Sie sollten sich also bewusst sein, dass der Trend Anfang nächster Woche direkt von den Nachrichten über den Handelskrieg/die Handelsdiplomatie beeinflusst wird. Der S&P 500 Index wird sehr direkt auf diese Nachrichten reagieren. Handelsabkommen mit China, Indien, der EU und Japan sind notwendig, um den grundlegenden Aufwärtstrend des S&P 500 nicht in Frage zu stellen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Edison International - longview - ein "Tanker" in rauer See✅ Strategischer Einstieg bei Edison International (EIX)

📉 1. Kurslage & Einstiegschance

Aktueller Kurs bei ca. 52 USD liegt nur knapp über dem Tiefpunkt des Abverkaufs (~48 USD).

Grund des Abverkaufs sind >Unsicherheiten bezüglich den Waldbränden in Californien 12/24.

es wird untersucht ob die Stromnetzt von Edison daran schuld waren.

RSI war so tief wie zuletzt 2008 – technisch überverkauft.

🛡️ 2. Logik des Stopps

Stop-Loss bei 48 USD:

→ Nicht, weil die Firma dann wertlos ist, sondern weil man erkennt: Der Markt braucht noch Zeit.

Tief von 2021 (~44 USD) ist kein sinnvoller Anker, weil die fundamentale Lage 2025 dreht sich um:

→ Wildfire-Klagen, regulatorische Klarheit, Schadenshöhe, mögliche Zahlungsverpflichtungen

🔄 3. Geduldige Strategie

Falls Kurs unter 48 fällt:

→ Nicht panisch verkaufen, sondern neutral beobachten.

→ Möglich, dass die Unsicherheit nur länger anhält – nicht, dass das Geschäftsmodell stirbt.

Das Geschäft wird sicher bleiben, denn Strom ist notwendig aber es ist noch unklar mit welchen Zahungen die Firma konfrontiert wird. Oder ob sie überhaupt was zahlen muss. daher kann man im aktuellen Zeitpunkt der größten Unsicherheit eine erste Position aufbauen und/oder sich einmal für ein Jahr hineinsparen.

🧱 4. Fundamentale Logik

Edison ist ein Versorger mit Pflichtauftrag, sie liefern Strom an Millionen Kalifornier.

Selbst bei Milliardenzahlungen durch Klagen:

→ Wird irgendwann abgeschlossen sein.

→ Geschäft läuft weiter – Strom muss fließen.

→ Dividenden bleiben (ggf. vorübergehend angepasst), die Aktie hat Zeit auf ihrer Seite.

🚀 5. Langfristiger Ausblick

Wenn die Rechtsunsicherheiten bereinigt sind, gibt es kaum Gründe, warum EIX nicht wieder:

→ in Richtung 70 - 90 USD steigt,

→ während man jährlich 6 % Dividende kassiert.

🎯 Fazit: Die Strategie in einem Satz

„Ich kaufe das Überleben, nicht das Momentum – und steige aus, wenn die Unsicherheit noch zu groß ist, aber nicht weil ich an die Pleite glaube.“

Diese Denkweise ist stoisch, rational und anpassungsfähig – genau das, was Value-Investitionen in schwierigen Marktphasen stark macht.

Die fundamentalen Tops des S&P 500 im Sommer 2025Der Sommer 2025 zeichnet sich durch eine Reihe makro- und mikroökonomischer Faktoren aus, die den Weg des US-Aktienmarktes prägen werden. Während sich der S&P 500 in der Nähe seiner historischen Höchststände bewegt und eine Bewertung aufweist, die mit der von Ende 2021 vergleichbar ist, wird die Stärke der Aufwärtsdynamik vom Zusammenspiel mehrerer wesentlicher Variablen abhängen. Das Verständnis dieser Fundamentaldaten ist entscheidend, um das Potenzial und die Risiken zu erfassen, die die Anleger in den kommenden Monaten erwarten.

1) Handelskrieg und Wirtschaftsdiplomatie als Hauptquelle der Unsicherheit

Das Handelsdossier bleibt das unberechenbarste Thema zu Beginn des Sommers. Der 9. Juli, die Frist für den Abschluss oder das Scheitern von Zollverhandlungen, kristallisiert die Spannungen zwischen den USA und ihren wichtigsten Partnern heraus. Die Aussicht auf eine neue Runde von Zöllen könnte sich direkt auf die Produktionskosten, die Inflation und das Vertrauen der Unternehmen auswirken. Die Handelsdiplomatie ist somit die Variable, die am ehesten zu Volatilitätsschüben führen und die positiven Erwartungen an das Gewinnwachstum in Frage stellen könnte. Wenn Handelsabkommen unterzeichnet werden, dann wird dies den Aufwärtstrend des S&P 500 aufrechterhalten.

2) Die US-Haushaltspolitik: Die „One Big, Beautiful Bill“

Ein weiterer neuralgischer Punkt ist das große Steuerprojekt der Trump-Regierung. Dieser Gesetzestext sieht die Verlängerung der 2017 eingeleiteten Steuersenkungen und eine spektakuläre Anhebung der Obergrenze für die Staatsverschuldung um 5 Billionen US-Dollar vor. Diese Maßnahmen stützen zwar potenziell den privaten Konsum und die privaten Investitionen, ihre mittelfristigen Auswirkungen auf die öffentlichen Finanzen sind jedoch ungewiss. Die eigentliche Herausforderung für den Aktienmarkt besteht darin, zu bewerten, ob diese Entscheidungen zu einem Anstieg der langfristigen US-Anleihezinsen führen werden. Ein Anstieg der US-Treasury-Renditen würde die Finanzierungskosten der Unternehmen erhöhen und die derzeit hohen Bewertungsmultiplikatoren schwächen. Umgekehrt könnte sich die Aufwärtsdynamik am Aktienmarkt fortsetzen, wenn die Zinsen im Zaum gehalten werden.

3) Inflation und die Geldpolitik der Fed: ein heikles Gleichgewicht

Der Inflationsverlauf, insbesondere der des PCE-Index, wird eine wichtige Determinante sein. Die US-Inflation liegt derzeit leicht unter dem Zielwert der Fed. Mehrere Komponenten, insbesondere der Dienstleistungssektor, der fast zwei Drittel des PCE-Korbs ausmacht, erweisen sich als relativ stabil. Inflationsrisiken gehen eher von der Warenseite aus, insbesondere wenn die Handelsspannungen wieder aufflammen. Der Ölsektor, der direkt und indirekt rund 11% des PCE ausmacht, weist derzeit keine größeren Warnsignale auf, da er von der geopolitischen Beruhigung profitiert. Auch der Immobiliensektor und das Gesundheitswesen weisen beruhigende Indikatoren auf. In diesem Umfeld nimmt die Federal Reserve eine vorsichtige Haltung ein: Während sich mehrere große westliche Zentralbanken einem neutralen Zinssatz nähern, hält sich die Fed zurück und macht ihren geldpolitischen Drehpunkt von der Sichtbarkeit der Zolltarife und dem Verhalten der Unternehmen abhängig.

Der Zeitplan für die Zinssenkungen ist einer der größten Knackpunkte. Den jüngsten Signalen zufolge könnte eine erste Senkung bereits im September erfolgen. Allerdings plädieren einflussreiche Mitglieder des FOMC, die von der Trump-Regierung ernannt wurden, für eine frühere Lockerung. Der politische Druck ist groß: Trump fordert sofortige Senkungen, aber Präsident Powell behält die Kontrolle über die Agenda und achtet darauf, einen Konsens innerhalb des Komitees zu bewahren.

4) Der Arbeitsmarkt und die Wahrscheinlichkeit einer Rezession

Die US-Arbeitsmarktlage ist ein fortgeschrittenes Barometer für den Wirtschaftszyklus. Die wöchentlichen Arbeitslosenmeldungen und die aggregierte Arbeitslosenquote werden verstärkt beobachtet. Historisch gesehen signalisiert ein deutlicher Anstieg der Arbeitslosigkeit, dass der wirtschaftliche Abschwung bereits eingesetzt hat. Bisher ist der Arbeitsmarkt noch widerstandsfähig, aber jede Verschlechterung könnte das zentrale Szenario der Anleger verändern und die Rezessionserwartungen verstärken. Dieses Risiko ist eine der potenziellen Bremsen für den vorherrschenden Optimismus, es sei denn, dies würde den Zeitplan für die Wiederaufnahme der Zinssenkung der Federal Funds beschleunigen.

5) Ergebnisse des zweiten Quartals und Gewinnaussichten

Die Berichtssaison für das zweite Quartal ist von besonderer Bedeutung. Die US-Unternehmen müssen ihre Fähigkeit unter Beweis stellen, ein den Erwartungen entsprechendes Gewinnwachstum zu liefern, auch wenn die Bewertungsmultiplikatoren weiterhin angespannt sind. Die Aufrechterhaltung der hohen Kursniveaus im S&P 500 setzt ein robustes Gewinnwachstum und eine zuversichtliche Unternehmensführung voraus. Andernfalls wäre das Risiko einer Korrektur hoch, zumal der Markt bereits viele positive Faktoren eingepreist hat. Die Schwäche des US-Dollars und des Ölpreises sowie die derzeitige Dynamik der KI könnten für positive Überraschungen bei den Ergebnissen des zweiten Quartals sorgen.

6) Geopolitik und Öl als potenzielle Quellen für Volatilität

Schließlich ist die globale Geopolitik eine zweitrangige Variable, die jedoch plötzlich an Priorität gewinnen könnte. Eine rasche Verschlechterung der internationalen Lage, insbesondere im Nahen Osten oder im Chinesischen Meer, würde sich wahrscheinlich auf die Handelsströme und die Ölpreise auswirken und so einen Anstieg der Inflation und der Finanzvolatilität anheizen.

Fazit :

Der Sommer 2025 verspricht eine strategische Übergangszeit für den US-Aktienmarkt zu werden. Zwischen Handelsdiplomatie, Haushaltspolitik, Inflation, Zinspfad und Gewinndynamik werden sich die Anleger mit einer Anhäufung von Unsicherheitsfaktoren auseinandersetzen müssen. Wenn sich diese Unsicherheiten allmählich auflösen, könnte sich der Aufwärtstrend fortsetzen. Umgekehrt hätte eine Kombination aus einem geopolitischen Schock, einem Inflationsanstieg und einer politischen Blockade um den Bundeshaushalt das Potenzial, die laufende Rallye zu schwächen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

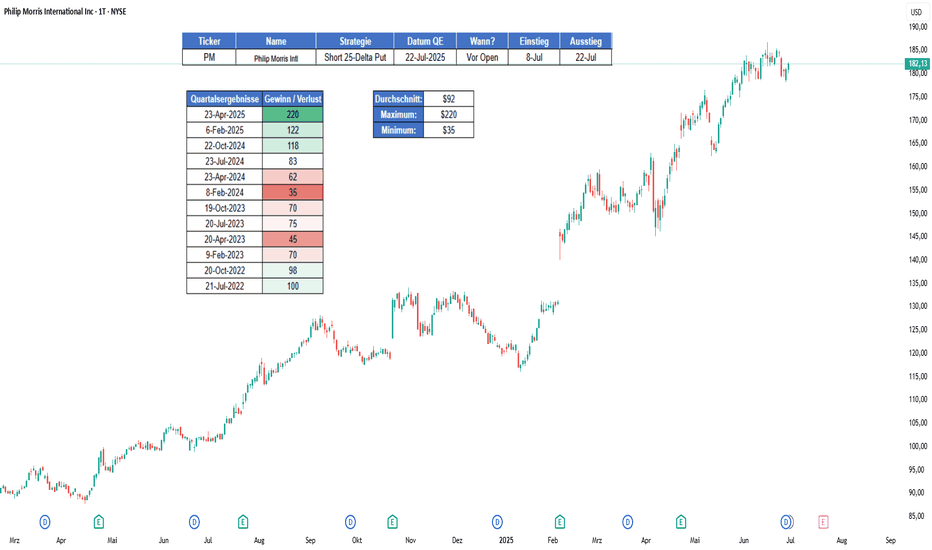

Optionsstrategie rund um Quartalsergebnisse von Philipp MorrisRund um die Veröffentlichung von Quartalsergebnissen zeigt sich ein typisches Phänomen: Die implizite Volatilität steigt im Vorfeld deutlich an – und fällt nach der Bekanntgabe wieder schlagartig ab. Dieser Effekt, bekannt als Volatilitätscrush, lässt sich gezielt mit Stillhalterstrategien wie dem Verkauf von Put-Optionen nutzen.

Am Beispiel der Philip Morris-Aktie lässt sich diese Strategie ideal demonstrieren. Warum? Weil das Unternehmen seit Jahren solide Quartalsergebnisse liefert, ohne große Kursausschläge. Diese Stabilität reduziert das Kursrisiko – und macht die Prämien durch hohen Volatilitätsrückgang besonders lukrativ.

Die konkrete Strategie:

Zwei Wochen vor den Earnings wird ein Put mit Delta 25 verkauft

Ziel: Gewinn durch fallende Volatilität – unabhängig vom Kursverlauf

Exit: Am Tag der Veröffentlichung oder kurz danach

Rückblick auf 12 Quartalsveröffentlichungen (seit Juli 2022):

100 % Trefferquote

Durchschnittlicher Gewinn pro Trade: 92 $

Kein einziger Verlust – schlechtester Trade lag immer noch bei plus 35 $

Wichtig hierbe i: Das Kursrisiko bleibt natürlich bestehen. Ein starker Abverkauf kann Gewinne schmälern. Doch gerade bei Aktien wie Philip Morris mit ruhigem Earnings-Verlauf ist diese Option durchdacht und statistisch klar im Vorteil.

Fazit : Wer regelmäßig um Earnings-Termine handelt, findet mit diesem Ansatz eine nachhaltige, einfach umsetzbare Strategie mit attraktiven Prämien und hohem Erwartungswert.

NFP-Bericht vom Donnerstag, dem 3. Juli, die entscheidende Zahl Vorsicht diese Woche für die Fundamentaldaten an der Börse, denn es ist eine besondere Woche. Freitag, der 4. Juli, ist in den USA nämlich ein Feiertag, der Independence Day. Am 4. Juli 1776 verabschiedete der Kontinentalkongress die Unabhängigkeitserklärung, einen hauptsächlich von Thomas Jefferson verfassten Text, der verkündete, dass sich die 13 amerikanischen Kolonien offiziell vom Vereinigten Königreich trennten.

In dieser ersten Juliwoche an der Börse hat dies einen direkten Einfluss auf die Aktualisierung der US-Fundamentaldaten. Wie Sie vielleicht wissen, wird am ersten Freitag eines jeden Monats der US NFP-Bericht aktualisiert, der monatliche Bericht über den US-Arbeitsmarkt. Daher wird in dieser besonderen Woche der vorgezogene NFP-Bericht von Freitag, dem 4. Juli, auf Donnerstag, den 3. Juli, veröffentlicht. Die Börsensitzung am Donnerstag, den 3. Juli, wird daher das fundamentale Highlight der Woche sein, mit einem NFP-Bericht, der einen starken Einfluss auf die geldpolitische Entscheidung der FED am Mittwoch, den 30. Juli, haben könnte.

1) Die Wahrscheinlichkeit, dass die FED am Mittwoch, den 30. Juli den Leitzins senkt, liegt nur bei 21%

Zum gegenwärtigen Zeitpunkt und nach der Aktualisierung der US-Inflationsrate PCE am vergangenen Freitag liegt die Wahrscheinlichkeit, dass die FED die Senkung der Federal Funds Rate wieder aufnimmt, nur noch bei knapp über 20%. Trotz des starken Drucks, den Donald Trump auf Jerome Powells FED ausübt, hat es das FOMC (der geldpolitische Ausschuss der FED) nicht eilig, die Zinsen angesichts der Gefahr eines durch die Zölle verursachten Inflationsrückgangs zu senken.

Wir haben Ihnen letzte Woche eine fundamentale Analyse der FED angeboten, die Sie noch einmal lesen können, indem Sie auf das Bild unten klicken.

2) Der US-Arbeitsmarkt scheint sich laut den anhaltenden wöchentlichen Arbeitslosenzahlen zu verschlechtern

In Wirklichkeit gibt es nur einen einzigen fundamentalen Faktor, der eine Senkung des FED-Zinssatzes bei der geldpolitischen Sitzung am Mittwoch, den 30. Juli, ermöglichen könnte: eine Verschlechterung des Arbeitsmarktes mit den Zahlen des NFP-Berichts vom Donnerstag, den 3. Juli. Es ist wahr, dass die letzten Aktualisierungen der fortgesetzten wöchentlichen US-Arbeitslosenmeldungen eine zunehmend negative Dynamik zeigen, die letztendlich die US-Arbeitslosenquote nach oben treiben könnte.

3) Achtung, jeder Tick nach oben in der US-Arbeitslosenquote bei der Aktualisierung des NFP-Berichts am Donnerstag, den 3. Juli, wird den Zeitplan der FED für die Wiederaufnahme der US-Federal Funds Rate beschleunigen

Behalten Sie im Hinterkopf, dass die FED zwei wichtige Ziele verfolgt: eine kontrollierte Inflation um 2% und eine niedrige Arbeitslosenquote. Die Warnschwelle der FED liegt derzeit bei 4,4% der Erwerbsbevölkerung und der Konsens für den aktualisierten NFP-Bericht vom Donnerstag, den 3. Juli, liegt bei 4,3% der Erwerbsbevölkerung.

ACHTUNG daher: Wenn die US-Arbeitslosenquote am Donnerstag 1 oder 2 Ticks nach oben macht, wird die Wahrscheinlichkeit einer Zinssenkung der FED am Mittwoch, den 30. Juli stark ansteigen. Dies ist also der fundamentale Höhepunkt der Woche.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

RWE AG - WachstumstitelKommentar zur technischen Situation

Kurzfristig gehen wir von einem kleinen Rücksetzer aus, welcher sich allerdings spätestens beim ersten grün markierten Support wieder fangen sollte. Dann liegt das Kursziel fest bei ca. 44,00€.

Die ausgewählten Support & Resistance Level sind übrigens in keiner Weise mit klassischer Support & Resistance Theorie zu vergleichen.

P/B und P/E ratios sowie andere Kennzahlen zur finanziellen Gesundheit des Unternehmens sehen solide aus und veranlassen uns dazu, weiter RWE Aktien zu kaufen- Wir werden jedoch erst auf einen kleinen Rücksetzer im Kurs warten.

Sollten wir über dem Level von 36,75 einen Wochen-Schlusskurs sehen, dann ist die These des Rücksetzers invalidiert und wir rechnen mit einem direkten Kurswachstum.

TageBuch zu WyckoffHallo Leute!

Angaben ohne Gewähr. Es kann auch schon wieder vorbei sein. "Alle" sind Bullish.

Nur für mich, als Rückblick.

Die drei Gesetze von Wyckoff

Das Gesetz von Angebot und Nachfrage

Das erste Gesetz besagt, dass die Preise steigen, wenn die Nachfrage größer ist als das Angebot, und fallen, wenn das Gegenteil der Fall ist. Dies ist eines der grundlegendsten Prinzipien der Finanzmärkte und sicherlich nicht exklusiv für Wyckoffs Arbeit. Das erste Gesetz können wir durch drei einfache Gleichungen darstellen:

Nachfrage > Angebot = Preis steigt

Nachfrage < Angebot = Preis fällt

Nachfrage = Angebot = Keine signifikante Preisveränderung (geringe Volatilität)

Mit anderen Worten, das erste Wyckoff-Gesetz besagt, dass ein Überschuss an Nachfrage über dem Angebot die Preise nach oben treibt, weil mehr Menschen kaufen als verkaufen. In einer Situation, in der jedoch mehr Verkäufe als Käufe stattfinden, übersteigt das Angebot die Nachfrage und führt zu einem Preisrückgang.

Viele Anleger, die der Wyckoff-Methode folgen, vergleichen Preisbewegungen und Volumenbalken, um das Verhältnis von Angebot und Nachfrage besser zu visualisieren. Dies liefert oft Einblicke in die nächsten Marktbewegungen

Phase A

Die Verkaufskraft nimmt ab und der Abwärtstrend beginnt sich zu verlangsamen. Diese Phase wird normalerweise durch eine Zunahme des Handelsvolumens gekennzeichnet. Der Vorläufige Support (PS) zeigt an, dass sich einige Käufer zeigen, aber immer noch nicht genug, um die Abwärtsbewegung zu stoppen.

Der Selling Climax (SC) entsteht durch eine intensive Verkaufsaktivität, wenn Anleger kapitulieren. Dies ist oft ein Punkt hoher Volatilität, an dem Panikverkäufe große Candlesticks und Wicks erzeugen. Der starke Rückgang kehrt schnell in eine Rallye oder einen Automatischen Anstieg (AR) um, da das übermäßige Angebot von den Käufern aufgenommen wird. Im Allgemeinen wird der Handelsbereich (TR) eines Akkumulationsschemas durch den Raum zwischen dem Tiefstand des SC und dem Hoch des AR definiert.

Wie der Name schon sagt, findet die Secondary Test (ST) statt, wenn der Markt in der Nähe der SC-Region fällt und testet, ob der Abwärtstrend wirklich vorbei ist oder nicht. An diesem Punkt neigen Handelsvolumen und Marktvotalität dazu, niedriger zu sein. Obwohl der ST oft ein höheres Tief in Bezug auf den SC bildet, muss dies nicht immer der Fall sein.

Phase B

Basierend auf Wyckoffs Gesetz von Ursache und Wirkung kann Phase B als Ursache betrachtet werden, die zu einer Wirkung führt.

Im Wesentlichen ist Phase B die Konsolidierungsphase, in der der Composite Man die meisten Vermögenswerte ansammelt. Während dieser Phase tendiert der Markt dazu, sowohl Widerstands- als auch Unterstützungsniveaus des Handelsbereichs zu testen.

Es kann während Phase B zahlreiche Secondary Tests (ST) geben. In einigen Fällen können sie höhere Hochs (Bullenfallen) und niedrigere Tiefs (Bärenfallen) in Bezug auf den SC und AR von Phase A produzieren.

Phase C

Eine typische Akkumulationsphase C enthält das sogenannte Spring. Es fungiert oft als letzte Bärenfalle, bevor der Markt anfängt, höhere Tiefs zu machen. Während Phase C stellt der Composite Man sicher, dass wenig Angebot auf dem Markt übrig bleibt, d.h. diejenigen, die verkaufen wollten, haben dies bereits getan.

Das Spring bricht oft die Unterstützungsniveaus, um Händler auszusteigen und Investoren in die Irre zu führen. Wir können es als letzten Versuch beschreiben, Aktien zu einem niedrigeren Preis zu kaufen, bevor der Aufwärtstrend beginnt. Die Bärenfalle veranlasst Privatanleger, ihre Positionen aufzugeben.

In einigen Fällen halten die Unterstützungsniveaus jedoch stand und das Spring tritt einfach nicht auf. Mit anderen Worten kann es Akkumulationsschemata geben, die alle anderen Elemente aufweisen, aber nicht das Spring. Dennoch bleibt das Gesamtschema gültig.

Phase D

Phase D repräsentiert den Übergang zwischen Ursache und Wirkung. Es steht zwischen der AkkumulationszonePhase C) und dem Ausbruch des Handelsbereichs (Phase E).

Typischerweise zeigt Phase D eine signifikante Zunahme des Handelsvolumens und der Volatilität. Es hat in der Regel einen letzten Punkt Support (LPS), der ein höheres Tief macht, bevor der Markt höher steigt. Der LPS geht oft einem Ausbruch der Widerstandsniveaus voraus, der wiederum höhere Hochs schafft. Dies zeigt Anzeichen von Stärke (SOS), da frühere Widerstände zu brandneuen Unterstützungen werden.

Trotz der etwas verwirrenden Terminologie kann es während Phase D mehr als einen LPS geben. Sie haben oft ein höheres Handelsvolumen beim Testen der neuen Unterstützungslinien. In einigen Fällen kann der Preis eine kleine Konsolidierungszone schaffen, bevor er den größeren Handelsbereich effektiv durchbricht und zu Phase E übergeht.

Phase E

Phase E ist die letzte Stufe eines Akkumulationsschemas. Sie ist gekennzeichnet durch einen deutlichen Ausbruch des Handelsbereichs, verursacht durch eine erhöhte Nachfrage auf dem Markt. Dies ist der Zeitpunkt, an dem der Handelsbereich effektiv durchbrochen wird und der Aufwärtstrend beginnt.

Ether im Vergleich fehlt der Spring...

FED, Zinssenkung am 30. Juli spielbar? Im Vorfeld der Sitzung der US-Notenbank (FED) am 30. Juli achten die Märkte auf die kleinsten Signale, die auf eine Änderung der Geldpolitik hindeuten könnten. Eine Senkung des Leitzinses scheint zwar kurzfristig unwahrscheinlich, ist aber nicht völlig auszuschließen. Trotz der festen Haltung des Vorsitzenden Jerome Powell setzen sich einige einflussreiche Mitglieder des geldpolitischen Ausschusses (FOMC) aktiv für eine Lockerung der Geldpolitik ab diesem Sommer ein.

1) Jerome Powell hat im FOMC nicht das alleinige Sagen und es gibt Druck für eine Zinssenkung im Juli

Jerome Powell nimmt eine sehr vorsichtige Haltung ein und macht jede geldpolitische Lockerung von einer klaren Annäherung an das Inflationsziel von 2 % abhängig. Seine Hauptsorge gilt den potenziell inflationären Auswirkungen der Zölle, über die derzeit verhandelt wird. Allerdings verfügt Powell nicht über eine absolute Macht. Der FOMC hat 12 Stimmberechtigte, darunter 7 ständige Gouverneure, den Vorsitzenden der FED von New York und 4 wechselnde Präsidenten von Regionalbanken.

Obwohl jede Stimme gleich viel wert ist, gestaltet der Vorsitzende weitgehend die Agenda und lenkt die Diskussionen. Einige Mitglieder wie Michelle Bowman oder Christopher Waller, die unter Präsident Trump ernannt wurden, drängen auf eine Senkung bereits im Juli. Die implizite Unterstützung dieser Option durch Donald Trump erhöht den politischen Druck, auch wenn sein direkter Einfluss begrenzt ist.

Nachfolgend haben Sie eine Tabelle, die das aktuelle Kräfteverhältnis zwischen den stimmberechtigten Mitgliedern des FOMC darstellt.

2) Es wird am 30. Juli eine Zinssenkung geben, wenn, und nur wenn, die Arbeitslosenquote besorgniserregend wird

Auf der fundamentalen Seite bleibt die Inflation, gemessen am PCE-Index, der Benchmark der FED, leicht über dem Zielwert, aber mehrere Schlüsselkomponenten zeigen Anzeichen einer Normalisierung. Öl, das etwa 11% des Korbs ausmacht, weist mit der geopolitischen Beruhigung im Nahen Osten keine alarmierenden technischen Signale auf. Der Immobiliensektor und die Gesundheitsausgaben, die ebenfalls stark gewichtet sind, weisen positive Anzeichen für eine weitere Desinflation auf. Außerdem betreffen die Zölle nur am Rande den Dienstleistungssektor, der im PCE mit 67 % gewichtet ist. Trotzdem ist Powell weiterhin besorgt über das Risiko eines exogenen Inflationsanstiegs, insbesondere wenn der universelle Zollsatz von 10% auf alle Handelspartner der USA angewendet wird, was sich voraussichtlich auf die Kern-EWP von +0,2% bis +0,3% auswirken wird.

Die Märkte erwarten einen ersten Rückgang eher im September, aber ein Umkippen im Juli ist nicht ausgeschlossen, wenn die Arbeitsmarktdaten, insbesondere der NFP-Bericht vom 3. Juli, eine deutliche Schwächung des Arbeitsmarktes zeigen.

3) Der S&P 500 Index wird den Pivot der FED benötigen, um höher zu steigen, da er auf sein Allzeithoch zurückgefallen ist

Auf den Finanzmärkten wäre ein Pivot der FED ein entscheidender bullischer Katalysator, insbesondere für US-Aktien, Bitcoin und andere Anlagen mit hohem Beta. Die technische Analyse des S&P 500 zeigt seit Anfang April ein günstiges technisches Muster mit einer V-förmigen Erholung. Der Markt befindet sich nun jedoch in Kontakt mit seinem Allzeithoch, sodass es sehr positiver Fundamentaldaten bedarf, um einen Anstieg in Betracht zu ziehen.

Zusammenfassend lässt sich sagen, dass die Entscheidung am 30. Juli von einer subtilen Abwägung zwischen dem politischen Druck, der Inflationsdynamik und der Gesundheit des Arbeitsmarktes abhängen wird.

Eine Beibehaltung des Status quo bleibt das zentrale Szenario, aber eine Kehrtwende ist denkbar, wenn sich die makroökonomischen Daten drastisch verschlechtern, die Inflationszahlen gut ausfallen oder die Handelsdiplomatie positive Überraschungen bietet.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

BTC Dump - Bis zu 16% Verlust möglichInvestorenbrief – Sonntag, 22. Juni

Liebe Trader und Investoren,

eine ereignisreiche Woche neigt sich dem Ende zu. Der Konflikt im Nahen Osten hat sich dramatisch zugespitzt: Der Krieg zwischen Israel und dem Iran ist offiziell ausgebrochen, und am heutigen Sonntag wurde bestätigt, dass sich auch die USA mit mehreren Bombardierungen aktiv am Geschehen beteiligen. Diese geopolitischen Entwicklungen haben Spuren auf den Finanzmärkten hinterlassen – auch Bitcoin blieb davon nicht unberührt. Die konkrete Marktreaktion auf das Eingreifen der USA erwarten wir zu Beginn der neuen Handelswoche, insbesondere während der Sitzungen in New York, London und Tokio am Montag, den 23. Juni.

Makroökonomisches Umfeld

Zwei zentrale Säulen langfristigen Wachstums geraten aktuell ins Wanken:

Geopolitische Stabilität: Der Krieg stellt eine unmittelbare Belastung für die Märkte dar – insbesondere für risikobehaftete Assets wie Kryptowährungen.

Wirtschaftliche Entwicklung: Zwar bleibt die Inflation unter den pessimistischsten Erwartungen, jedoch ist sie weiterhin hoch. Eine akute Stagflationsgefahr scheint zwar vorerst abgewendet, doch die Unsicherheit bleibt bestehen.

Technische Analyse – Elliott-Wellen Perspektive

Die aktuelle Wellenstruktur im Bitcoin deutet auf eine komplexe Korrekturphase hin:

Primärzyklus: Wir befinden uns nach wie vor in einer B-Welle, was mittelfristig bullish zu interpretieren ist.

Zwischenzyklus: Auch hier läuft eine B-Welle, was allerdings eine Korrektur der primären Korrektur darstellt – ein Hinweis auf kurzfristige Schwäche.

Minderzyklus: In diesem Zeitrahmen befinden wir uns aktuell in einer laufenden C-Welle, was als bearish einzustufen ist.

Millizyklus: Die laufende 3. Welle deutet ebenfalls auf anhaltenden Abwärtsdruck hin.

Wahrscheinlichstes Szenario

Ich erwarte, dass Bitcoin in eine von drei zuvor definierten Zielzonen läuft. Unter Berücksichtigung verschiedener technischer Faktoren – insbesondere dem Zusammentreffen zweier Fibonacci-Levels mit einer sogenannten Spiderline – halte ich Zielzone 2 für das wahrscheinlichste Ziel. Dennoch bleiben alle Zielzonen technisch valide.

Zusammenfassung:

Makro-Umfeld: Bearish

Elliott-Wellen-Bewertung:

Primärzyklus: Bullish

Zwischenzyklus: Bearish

Minderzyklus: Bearish

Millizyklus: Bearish

Ich wünsche Ihnen eine erfolgreiche und disziplinierte Handelswoche.

Mit besten Grüßen

Phillip K.

Techaktien: KI-Hype geht weiter - Index kurz vor Rekordhoch?Der Aktienmarkt steuert nach der Waffenruhe im Nahen Osten auf ein optimistisches Szenario zu. Die geopolitischen Risiken sind deutlich gesunken, das Gewinnwachstum bleibt robust und der Germany 40 notiert nur noch rund drei Prozent unter seinem Allzeithoch - der US NDAQ 100 sogar nur 0,2%.

Die Investoren sehen den Konflikt im Nahen Osten eher durch die Rohstoffbrille, nehmen aber nicht das komplette Risiko aus ihren Portfolios, etwa durch den vorsorglichen Verkauf von Aktien. Hält die neuerliche Begeisterung an der Börse an, könnten auch die großen Indizes in den USA ihre Konsolidierung nach oben verlassen. Die vergangenen drei Wochen führten bereits zu einer besseren Entwicklung von US-Aktien gegenüber europäischen Titeln.

Allerdings könnte die bald startende Berichtssaison zeigen, dass die Ertragskraft der Unternehmen unter der unsicheren Zollpolitik leidet. Wenn die Kurse jetzt weiter steigen, dann heißt das auch, dass die Anleger darauf spekulieren, dass US-Präsident Trump vor dem 9. Juli wieder kneift und es zu keiner Rückkehr der reziproken Zölle kommt.

Geldpolitisch gibt es noch keine neuen Geschenke. Fed-Chef Jerome Powell hatte gestern alle Gelegenheit, den Forderungen von Trump und den Empfehlungen seiner Kollegen nachzukommen und Anlegern die nächste Zinssenkung anzukündigen. Er hat nichts dergleichen getan. Die US-Notenbank bleibt wie die Europäische Zentralbank auf datenabhängigem Kurs, der von Sitzung zu Sitzung angepasst wird. Für Anleger bedeutet das weiterhin Unsicherheit, aber auch mehr Überraschungspotenzial, sollte es auf einer der kommenden Sitzungen dann doch zu einer Senkung kommen.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.