Rheinmetall – Narrativ hält, Struktur korrigiertDie große Aufwärtsstruktur wirkt abgeschlossen.

Seit dem Hoch läuft eine komplexe Korrektur (W–X–Y), aktuell mit einer ABC-Sequenz innerhalb von (Y).

Die Bewegung ist klar überlappend, nicht impulsiv.

Der Abwärtskanal bleibt intakt, Zielprojektionen liegen im Bereich 1.200–1.250 € (Extension-Zone).

Spannend ist der Kontrast:

Der öffentliche Diskurs ist weiterhin selbstgewiss („Zeitenwende“, „alternativlos“, volle Auftragsbücher).

Bewertung spielt kaum eine Rolle – das Narrativ trägt.

Der Preis hingegen arbeitet bereits korrektiv.

Das ist kein Widerspruch – sondern typisch:

Narrative drehen meist später als der Markt.

Entscheidend wird, ob im Zielbereich:

Momentum-Divergenzen auftreten

der Kanal sauber gebrochen wird

oder die Korrektur weiter strukturell fortgesetzt wird

Solange kein impulsiver Ausbruch erfolgt, bleibt das Bild korrektiv.

Keine Prognose – reine Strukturlogik.

MTU Aero Engines AG (MTX) - breakout SzenarioMTU Aero Engines zeigt nach langer Konsolidierung heute extreme Stärke. Am 24.02.2026 wird das Unternehmen noch Quartalszahlen veröffentlichen. Der MACD dreht aufgrund der heutigen Stärke ins Plus, und der RSI zieht schlagartig an. Die enge Range des Bollinger-Bands wurde nach oben durchbrochen.

Im Big Picture betrachten wir den Weekly-Chart. Auch hier ist gut zu sehen, dass die Seitwärtsphase nach oben durchbrochen werden kann. Der MACD ist positiv, und der RSI befindet sich anders als im Daily Chart, eher im oberen Mittelfeld.

Fazit

Die Aktie zeigt extreme Stärke und könnte die längere Konsolidierung auf diesem hohen Niveau durchbrechen. Der Trade lässt sich gut absichern. Zudem handelt es sich um eine deutsche Aktie, wodurch man sich unabhängiger von der Dollarschwäche aufstellen kann.

Symrise (SY1) - turnaround SzenarioSymrise könnte, wie zum Beispiel auch die Bayer AG einen Turnaround hinlegen. Der MACD ist ins Positive gedreht, und der RSI liegt bei etwa 61. Der Kurs ist über das letzte Hoch gestiegen und damit aus dem Bollinger-Band ausgebrochen. Das Volumen während des Ausbruchs war erhöht.

Im Big Picture betrachten wir den Weekly-Chart. Es zeichnet sich ab, dass die Aktie vom Tief aus etwas Boden gutmachen konnte. Wie auch im Daily-Chart sehen wir einen Ausbruch über das letzte Verlaufshoch. Der MACD ist positiv, und der RSI dreht über den Mittelwert.

Fazit

Symrise könnte es mit einem positiven Newsflow und den Aufstufungen im Rücken schaffen, über den 150-Tage-Durchschnitt zu steigen und sich dort für einen möglichen Trendwechsel zu positionieren. Die jüngsten technischen Signale bestätigen die Analystenmeldungen und werten wir positiv. Auch dieser Trade lässt sich gut mit einem engen Stop Loss absichern.

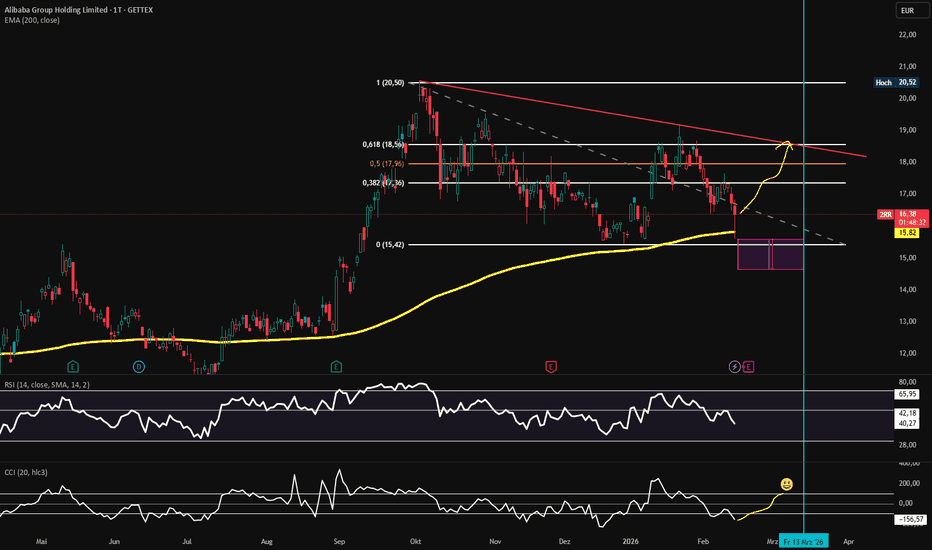

Alibaba / Tageschart/ Wann gehe ich wieder rein?Moin,

Alibaba befindet sich mehr in einem Seitwärtstrend als in einem Abwärtstrend.

Was muss die Aktie tun, damit ich wieder investiere:

1: Ab jetzt nicht mehr fallen.

2: Meine rote Trendlinie knacken.

3: Den Fibo (0,618) erreichen mit dem Wert 18,60€.

4: Zeitgleich sollte der CCI die 100 erreicht haben.

Das wären super Kaufsignale für mich.

Wichtig:

Gezeichnet habe ich die ideale Bewegung im Chart. Sie kann Montag auch noch fallen, dann muss alles neu bewertet werden! Das ganze Setup gilt nur innerhalb der nächsten zwei Wochen für mich (13.3).

Ihr könnt euch also bei 18,60€ einen Alarm stellen und dann bitte noch einmal selbst überlegen ob es eine gute Idee ist.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung! Nur meine Meinung!

VonoviaDer Immobiliensektor ist schlecht gelaufen in den letzten Monaten/Jahren. Nun potentieller Breakout aus dem Abwärtstrend könnte eine Rally bis zum 38er FIB bei ca €31 auslösen. Ein Backtest der 200 Tagelinie und des 23er FIB wäre ein schönes Signal. Dann könnte es weiter in Richtung 50er und 61er FIB bei €42 gehen.

Rheinmetall AG / Tageschart / Wo geht die Reise hin?Moin,

mir war schon lange klar, dass Rheinmetall überhitzt gehandelt wurde. Sicherlich kann dieser Wert in Zukunft noch viel weiter steigen.

Aber jetzt kommen die üblichen Probleme. Solche Unternehmen können nicht von heute auf morgen schnell wachsen. Wo und wie sollen sie das alles so schnell produzieren und erfüllen. Sicherlich sind die Auftragsbücher gut gefüllt. Das gibt langfristig Rückenwind. Jetzt steigen aber viele Anleger wieder aus dem Wert raus, da sich der Kurs in einer Seitwärtsphase befindet.

Es gibt jetzt zwei Möglichkeiten:

Aktueller Kurs: 1629 €

Runter:

Ab 1537 € sehe ich einen Abwärtstrend bis ungefähr 1428 €. Danach könnte der Kurs womöglich die 1334 € noch abfragen. Das wäre aber sehr viel!

Hoch:

Ab 1725 € aufwärts bis 1930 € und dann muss er sich wieder entscheiden. Steil hoch oder wieder runter in die vorhandene Seitwärtsphase.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung! Nur meine Meinung!

Wohin wird die Reise gehen? Rheinmetall zeigt aktuell keine besondere Dynamik und bewegt sich seit dem 29. April überwiegend seitwärts. Das Marktverhalten ist derzeit eher ruhig und unspektakulär.

Auf der Unterseite ist der Bereich um 1.430 EUR als wichtiger Support zu nennen. Sollte dieser Bereich nachhaltig nach unten gebrochen werden, besteht das Risiko einer schnellen Ausdehnung der Bewegung in den Bereich zwischen 1.200 EUR und 1.000 EUR.

Auf der Oberseite bleibt die Marke um 2.000 EUR entscheidend. Erst ein nachhaltiger Durchbruch über dieses Niveau würde das Chartbild wieder deutlich aufhellen.

Solange weder der Support noch die obere Begrenzung verlassen werden, bleibt Rheinmetall klar rangegebunden. Aktuell heißt es daher: Abwarten und beobachten, wie sich der Preis innerhalb dieser Seitwärtsphase weiter verhält.

Siemens Energy - tolle Kursgewinne - leider keine guten ZahlenSiemens Energy – warum wir hier bewusst nicht investieren

Dieser Text erklärt nicht, warum Siemens Energy gestiegen ist.

Er erklärt warum das für eine langfristige Anlageentscheidung irrelevant ist.

Das Essential-System beantwortet eine einzige Frage:

Ist dieses Unternehmen über viele Jahre hinweg ein finanziell stabiles Kraftwerk, das unabhängig vom Kapitalmarkt zuverlässig Cash für Eigentümer erzeugt?

Die Antwort ergibt sich nicht aus Meinungen, Kurszielen oder Rekordjahren,

sondern ausschließlich aus GuV, Bilanz und Cashflows über Zeit.

1. Ertragsqualität: hohe Umsätze ≠ stabile Gewinne

Umsatzentwicklung (USD, gerundet)

Jahr Umsatz

2017 35,6 Mrd

2018 32,5 Mrd

2019 31,4 Mrd

2020 32,2 Mrd

2021 33,0 Mrd

2022 28,4 Mrd

2023 32,9 Mrd

2024 38,4 Mrd

2025 45,9 Mrd

Der Umsatz steigt langfristig.

Das allein reicht nicht.

Net Income (USD)

Jahr Net Income

2017 +1,08 Mrd

2018 +0,17 Mrd

2019 −1,88 Mrd

2020 −0,52 Mrd

2021 −0,46 Mrd

2022 −4,79 Mrd

2023 −0,46 Mrd

2024 +1,32 Mrd

2025 +1,66 Mrd

Beobachtung:

Mehrere tiefe Verlustjahre

Kein stabiler Gewinnpfad

Extrem hohe Ergebnisvolatilität

Ein gutes Jahr folgt auf schlechte – nicht umgekehrt

👉 Kein dauerhaft verlässliches Ertragsmodell.

2. Bilanz: Liquidität ohne Substanz ist keine Sicherheit

Tangible Book Value (USD)

Jahr Tangible Book

2017 −5,75 Mrd

2018 −5,72 Mrd

2019 −2,95 Mrd

2020 +2,03 Mrd

2021 +2,15 Mrd

2022 +3,01 Mrd

2023 −4,91 Mrd

2024 −3,56 Mrd

2025 −1,39 Mrd

Beobachtung:

Über weite Strecken negatives materielles Eigenkapital

Substanz basiert überwiegend auf:

- Goodwill

- immateriellen Werten

- bilanziellen Abgrenzungen

Das ist keine Bilanz, die ohne Kapitalmarkt belastbar ist.

3. Cashflows: stark – aber nicht strukturell

Operativer Cashflow vs. Einmaleffekte

Jahr CFO

2019 1,85 Mrd

2020 1,88 Mrd

2021 2,25 Mrd

2022 2,17 Mrd

2023 1,71 Mrd

2024 3,22 Mrd

2025 6,83 Mrd

Auf den ersten Blick stark.

Der entscheidende Zusatz:

Ein erheblicher Teil des Cashzuflusses stammt aus

steigendem Unearned Revenue (Anzahlungen).

Das bedeutet:

Cash fließt vor Leistungserbringung

Der Cashflow ist zyklisch vorgezogen

Er ist nicht frei verfügbar, sondern gebunden

👉 Das ist kein ruhiger Owner-Cash, sondern operatives Vorfinanzieren.

4. Owner Earnings: kein verlässlicher Eigentümertrend

Free Cashflow pro Aktie (USD)

Jahr FCF/Aktie

2019 1,31

2020 1,09

2021 1,55

2022 1,44

2023 0,50

2024 1,77

2025 5,54

Beobachtung:

Kein gleichmäßiger Aufwärtspfad

Hohe Sprunghaftigkeit

Spitzenjahr nach vielen schwachen Jahren

Keine belastbare Pro-Aktie-Stabilität

👉 Kein Cash-Powerhouse.

5. Kursentwicklung ist kein Qualitätskriterium

Der Aktienkurs stieg von etwa 7 USD auf über 140 USD.

Das Essential-System stellt dazu fest:

Kurse spiegeln Narrative, nicht Bilanzqualität

Märkte honorieren Rettung + Hoffnung + Momentum

Langfristige Sicherheit entsteht nicht durch Kursgewinne

Ein stark steigender Kurs ändert keine der oben gezeigten Zahlenreihen.

6. Schlussfolgerung

Siemens Energy ist:

-zyklisch

-bilanziell angreifbar

-cashflow-seitig unruhig

-stark abhängig von Marktstimmung

Da findet man Firmen mit denen man ruhiger schläft.

Das Unternehmen mag operativ wichtig sein.

Als langfristige Eigentümerbeteiligung erfüllt es die Essential-Kriterien nicht.

Deshalb investieren wir hier bewusst nicht.

SAP 4hBei SAP gibt es aktuell keinen großen Hokuspokus. Der Preis hat im Bereich zwischen 160 und 165 EUR zunächst kurzfristigen Support gefunden. Diese Zone ist technisch relevant, da sie bereits in Februar 2024, April 2024 und Juni 2024 als Unterstützungsbereich fungiert hat.

Entscheidend ist nun, dass diese Supportzone gehalten wird. Ideal wäre eine Seitwärtsphase, in der sich der Markt stabilisiert, Volumen aufbaut und wieder Struktur nach oben entwickelt. Erst daraus kann neuer Schwung entstehen.

Auf der Unterseite ist zu beachten, dass unterhalb der Supportzone eine Gap beginnt, die sich von 157 bis etwa 149 EUR erstreckt. Sollte der Bereich zwischen 160–165 EUR verloren gehen, wäre ein Abverkauf in diese Zone technisch logisch.

Aktuell heißt es daher: Beobachten, wie sich SAP in der Supportzone verhält. Ein mögliches positives Signal wäre die Ausbildung eines doppelten Bodens oder einer klaren Stabilisierung. Bis dahin bleibt die Lage neutral.

Technische Analyse – AdidasIm Wochenchart seit IPO bleibt der langfristige Aufwärtstrend grundsätzlich intakt, auch wenn sich die Aktie seit dem Hoch 2021 in einer tiefen Korrektur befindet.

Im Tageschart läuft aktuell ein klarer Abwärtstrend, der den Kurs in eine technisch relevante Reaktionszone um ~130 EUR geführt hat (0,786 Fibonacci).

Szenarien

Rebound-Szenario:

Hält der Bereich um ~130 EUR, ist eine technische Erholung in Richtung 160–180 EUR möglich.

Alternativ:

Ein nachhaltiger Bruch der Zone öffnet Raum bis ~95 EUR als nächste übergeordnete Unterstützung.

Fazit

Kurzfristig entscheidet die Zone um 130 EUR über Rebound oder Trendfortsetzung.

Kein Blind-Entry – Bestätigung abwarten. Keine Anlageberatung.

XETR:ADS

Rheinmetall - übersehen - macht nix ;)Rheinmetall – starke Story, starke Kurse, aber kein planbarer Compounder

Der Kursverlauf von Rheinmetall ist beeindruckend. In kurzer Zeit kam es zu einer extremen Kursexplosion.

Und man muss sich darüber nicht ärgern, wenn man nicht dabei war. Solche Bewegungen gibt es immer – sie sind Teil des Marktes.

Was hier passiert ist, ist eine Story-getriebene Neubewertung.

Warum der Kurs so stark gestiegen ist:

geopolitischer Schock (Ukrainekrieg),

massive Erhöhung europäischer Verteidigungsbudgets,

volle Auftragsbücher, stark steigende Gewinne,

extrem positives Markt-Narrativ.

Der Markt hat nicht reagiert – er hat vorweggenommen. Zukunftserträge wurden in sehr kurzer Zeit eingepreist.

Woran man erkennt, dass das kein dauerhafter Compounder ist (rein zahlenbasiert):

Über viele Jahre (2015–2021) praktisch keine Umsatzdynamik.

Historisch niedrige und schwankende EBIT-Margen (meist 5–8 %).

Free Cashflow pro Aktie stark volatil, inklusive negativer Jahre.

Owner Earnings nicht stetig steigend → kein stabiler Zinseszinseffekt.

Wachstum zuletzt kapitalintensiv (hoher CAPEX, steigendes Working Capital).

Der Boom führte nicht zu Netto-Cash, sondern zu Netto-Verschuldung.

Der entscheidende Punkt:

Der heutige Kurs steht in keinem Verhältnis zu den Eigentümer-Erträgen. Die Owner-Earnings-Rendite auf den aktuellen Preis liegt im Bereich von Basispunkten - 0,12% aktuell. Das ist kein Investment, sondern eine Wette auf die Fortsetzung einer perfekten Story.

Wichtig – und das ist entscheidend:

Man kann bei solchen Bewegungen aufspringen und die Welle reiten.

Aber planen kann man so etwas nicht.

Niemand kann systematisch vorhersehen, wann politische, militärische oder mediale Ereignisse eine solche Neubewertung auslösen. Solche Chancen tauchen auf und dann muss man schnell sein. ABER nicht euphorisch in den Wahn verfallen dass das nun ewig weitergeht und diesmal alles anders ist. Denn es wird wieder einer Rückkehr zur Normalität geben. Das war immer so und wird auch immer so bleiben.

Der Unterschied zu echten Essential-Unternehmen:

Dort wachsen Umsätze, Cashflows und Owner Earnings kontinuierlich.

Wohlstand entsteht planbar, nicht sprunghaft.

Man muss nicht am Newsticker kleben.

Man analysiert. Baut eine Position auf und lässt die Zeit für sich arbeiten.

Fazit:

Rheinmetall ist eine Kursexplosion.

Essentials zielen auf langfristigen, planbaren Wohlstand.

Beides hat seinen Platz – aber man sollte immer wissen, in welchem Spiel man sich gerade befindet.

Leckerbissen - Einstiege findenEin wunderschöner Pullback auf die Ausbruchslinie die eindeutig zur Unterstützung wurde. Die lange kraftvolle grüne Kerze sagt deutlich das hier viele nachgekauft haben. Der SL unter der grünen Kerze ist vertretbar wenn man einfach die Anzahl seiner Scheine auf das Risiko umrechnet. Hätte ich hier nicht mehr wie 100 Euro riskieren wollen und am Ende der grünen Kerze mit SL 2,50 Euro gekauft, hätte ich 40 Aktien kaufen können. weil wenn 40 Aktien in den SL laufen 100 Euro verspielt sind 😪 Also immer daran denken, die Anzahl der Aktien mulzipliziert mit dem stoploss ergeben den maximalen Verlust, die Höhe des Kaufpreises ist völlig egal.😑

Renk - ist der Krieg schon vorbei Kurs steht an Haltezone. aber keine Umkehr in Sicht. diese Woche kann sich aber etwas entscheiden. Ein Durchbruch und Pullback an den widerstand heißt short. Ein Abprall nach oben und retest der Unterstützung heißt long. Am chart gut zu sehen, meine allererste Aufgabe am Tag ist

eine Trendlinie

dann W/U suchen und markieren

in long range also großer Zeiteinheit

auch wenn ich in 15 min oder 5 min Einstiege suche, dann auf keinen Fall gegen den Bosstrend 😎

Sapperlot SAPna da hätte Gap trading funktioniert aber wer konnte schon mit sowas rechnen 🙈 trotz der kleinen Korrektur nach oben kann ich das nicht kaufen. in der Mitte der Range kann es genauso nach unten wie nach oben kippen. lasst euch nicht zu voreiligen Erwartungen verleiten. Wenn man in der Range ein Fibo anlegt sieht man es kann jederzeit am 61 % Level kippen und der long trade platzt wie eine Seifenblase 😏

Deutsche Bank: Rekordgewinn und 3,1% Dividende – Analysten sehen

Die Deutsche Bank meldet für das abgelaufene Geschäftsjahr einen **Rekordgewinn**, gestützt durch ein solides Investmentbanking, stabile Erträge im Firmenkundengeschäft und eine verbesserte Kostenquote. Parallel dazu wurde eine **Dividende von 0,31 EUR je Aktie** angekündigt.

Auf Analystenseite überwiegt weiterhin eine konstruktive Einschätzung. Mehrere Investmentbanken bestätigen ihre positive Einstufung und sehen auf Basis der aktuellen Ertragsdynamik sowie der Kapitalausstattung weiteres Kurspotenzial.

Aus Marktsicht bleibt entscheidend, ob:

* die Profitabilität auch bei nachlassender Zinsfantasie gehalten werden kann

* sich die Bewertung im historischen Vergleich weiter rechtfertigen lässt

* das positive Sentiment im europäischen Bankensektor anhält

**Ausführliche Analyse, Kennzahlen und Analysteneinordnung:**

auf Kapitalanlagen-test.de

XETR:DBK

na das merk ich mir vor für mich selbstAls stop nehm ich mir hier nicht die Kerze sondern die blaue Linie + Fischertoleranz. Gemogelt hab ich auch also Achtung. meine Schummelei ist das ich einen Std Chart gewählt habe und nicht wie üblich 30 min. Im std Chart sind halt auch die stops länger aber Palantir ist ja dieser Waffenfreak und deshalb für mich schon ein heißes unwägbares Eisen. Für mich selbst zur Wiedervorlage hier veröffentlicht. Warum nicht mal eigennützig sein.😁

Nestle mit Trendwende-MöglichkeitDer Chart zeigt einen klaren Abwärtstrend, der sauber in einem abwärtsgerichteten Kanal verläuft. Der Kurs handelt unter dem EMA 200, der als Widerstand wirkt, und auch unter der Kanal-Mittellinie – das spricht weiter für bearishe Kontrolle. Solange kein Ausbruch über den Kanal und über ~82–83 € erfolgt, ist die Trendfortsetzung nach unten wahrscheinlicher. Die wichtigste Unterstützung liegt bei ~75–76 €, wo ein technischer Bounce möglich ist und ggf. die Chance auf einen Trendwechsel.

Adidas: Massive Aufwärtsbewegung voraus?Lage: Die Adidas (ADS) Aktie befindet sich seit mehreren Jahren in einer Korrektur. Diese scheint sich langsam dem Ende zu nähern.

Einstieg: Die Korrektur ist weit fortgeschritten. Das Risiko nach unten ist zwar gegeben aber auch ein Abschluss der Korrektur innerhalb der gelben Box ist nicht unwahrscheinlich.

Potenzial: Nach Beendigung der Welle 2-Korrektur, könnte die Aktie in den kommenden Jahren eine sehr starke Aufwärtsbewegung hinlegen.

Risiko: Wenn die gelbe Box nach unten durchbrochen wird, könnte der Kurs nochmal das letzte Tief bei 93,40€ anlaufen. Sollte das nicht halten, ist sogar ein Anlaufen des Tiefs vom Oktober 2014 bei 51,86€ möglich. Spätestens dort sollte die Aktie nach oben drehen. Das Unterschreiten der 51,86€ halte ich für eher unwahrscheinlich.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

Technische Analyse – Sartorius AG (Wochenchart)Im langfristigen Chart der Sartorius AG zeigt sich aktuell eine technisch sehr interessante Ausgangslage, die auf eine mögliche Trendwende nach einer langen Schwächephase hindeutet.

Übergeordneter Trend

Nach dem Allzeithoch im Jahr 2021 befindet sich die Aktie in einem ausgeprägten Abwärtstrend, der über mehrere Jahre hinweg durch eine fallende Trendlinie bestätigt wurde. Mehrere Erholungsversuche scheiterten bislang an dieser übergeordneten Widerstandszone.

Bodenbildung & Umkehrstruktur

Im Bereich um 170–180 € hat sich zuletzt eine stabile Unterstützungszone ausgebildet.

Auffällig ist dabei die runde Bodenformation (Cup-Struktur), die typischerweise als Akkumulationsphase interpretiert wird.

Zusätzliche Bestätigung:

• Mehrfache Reaktionen an der Unterstützungszone

• Abnehmende Volatilität

• 78,6 %-Fibonacci-Retracement im selben Bereich

Eine klassische Bodenbildungszone mit Reversal-Charakter.

Trendbruch als Schlüsselsignal

Der Kurs hat begonnen, die langfristige Abwärtstrendlinie nach oben zu testen bzw. zu durchbrechen.

Ein nachhaltiger Ausbruch über diesen Bereich wäre ein technisch starkes Bestätigungssignal für einen mittelfristigen Trendwechsel.

Mögliche Zielzonen

Kurzfristig: 225–235 € (ehemalige Widerstandszone)

Mittelfristig: 280–300 € (0,236 Fibonacci-Retracement)

Langfristig: 380–400 € bei bestätigtem Trendwechsel und weiterem Momentum

Risiken

Ein Rückfall unter die Unterstützungszone bei ~175 € würde das bullische Szenario deutlich schwächen und die Bodenbildung infrage stellen.

Fazit

Technisch betrachtet befindet sich Sartorius aktuell in einer entscheidenden Phase.

Die Kombination aus:

• langfristiger Unterstützung

• runder Bodenformation

• Trendlinienbruch

• klaren Zielzonen

spricht für eine zunehmend bullische Ausgangslage, sofern der Ausbruch bestätigt wird.

Kein Blind-Entry – aber ein sehr spannendes Setup für die Watchlist.

XETR:SRT

Airbus SE /Tageschart / Möglicher Einstieg bei.....Moin,

Airbus zeigt seit dem 30 Dezember ein super Momentum. Der Flieger geht wieder steil nach oben. Wegen der Feiertage gehe ich erst jetzt rein. Meine Signale haben mir schon bei 202 Euro ein Zeichen gegeben. Schade!

Jetzt hat er das letzte Hoch mit 214,60 Euro erreicht. Sehr wahrscheinlich wird er kurz abprallen (So hoffe ich jedenfalls!) und die 208 Euro ansteuern. Das wäre dann mein Einstieg!

Erstes Ziel: 224 Euro

SL bei 188 Euro (Spätester Ausstieg!)

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Technische Analyse – Wacker Chemie (Wochenchart)Im langfristigen Chart von Wacker Chemie lässt sich eine klare Struktur erkennen, die aktuell auf eine mögliche Trendwende hindeutet.

Nach dem Hoch im Jahr 2022 befindet sich die Aktie in einem ausgeprägten Abwärtstrend, der durch die fallende rote Trendlinie gut sichtbar wird. Dieser Trend wurde mehrfach bestätigt, zuletzt noch einmal im Bereich um 110–115 €.

🔹 Bodenbildung & Umkehrformation

Im Bereich um 60–65 € hat sich in den letzten Monaten eine stabile Unterstützungszone gebildet. Auffällig ist dabei die runde Bodenformation (Cup-ähnlich), die häufig als Bodenbildungsstruktur interpretiert wird.

Zusätzlich liegt in diesem Bereich das 78,6 %-Fibonacci-Retracement, was die Relevanz der Zone weiter verstärkt.

🔹 Trendbruch als Schlüsselsignal

Der Kurs hat zuletzt begonnen, die fallende Trendlinie nach oben zu testen bzw. zu durchbrechen. Ein nachhaltiger Ausbruch über diese Linie wäre ein erstes technisches Bestätigungssignal für einen Trendwechsel.

🔹 Mögliche Zielzonen

Kurzfristig: Rücklauf in den Bereich 110–120 € (ehemalige Widerstandszone)

Mittelfristig: 150–160 €

Langfristig: Bei bestätigtem Ausbruch sind sogar 170–180 € denkbar (ehemalige Hochzone)

🔹 Risiken

Ein Rückfall unter die Unterstützungszone um 60 € würde das bullische Szenario deutlich schwächen und das Chartbild wieder eintrüben.

Fazit:

Technisch betrachtet befindet sich Wacker Chemie an einem spannenden Punkt. Die Kombination aus langfristiger Unterstützung, Bodenformation und möglichem Trendbruch spricht für eine zunehmende bullische Wahrscheinlichkeit – vorausgesetzt, der Ausbruch wird bestätigt.

XETR:WCH