Öl schwimmt oben auf

ÖL Volatil

Preis der meisten Interesse

69,70 USD auf der Oberseite

64,20 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

70,50 USD bis 71,20 USD

73,80 USD bis 77 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

68,90 USD bis 67,50 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 70 USD

Short unterhalb der 68 USD

Öl schwimmt bekanntlich oben auf. Hat die US Administration nun selbst Interesse an einem hohen Öl Preis um ihren Haushalt zu finanzieren. Das Öl aus Venezuela ist dickflüssig und ist schwer zu verarbeiten. Ab einem Preis von 68 USD pro Barrel Öl wird der Markt attraktiv für Investoren welche momentan Rendite Möglichkeiten suchen. Ab 75 USD pro Barrel Öl wird Fracking wieder rentabel und könnte somit ein Überangebot liefern und den Preis oberhalb kurzsfristig bremsen.Wir haben diesen Zyklus schonmal gesehen mit einem Unterschied, Amerika ist jetzt der größte Produzent das Interesse hat sich verschoben. Der Westen wird sein Interesse verteidigen und Dominanz zeigen. Denkt immer daran, Öl stinkt und benötigt viel Platz. Wenn wir die Trendwende in die neuen Energien schaffen wird Öl nurnoch belastend für die Weltmärkte. Das ist der Katalysator das Narrativ warum der Markt so hoch Short abgesichert wurde. Trader warten auf einen Negativen Preis.

Ist das die die Ultimative Kontrolle in einer Neuen Weltorndung? China muss und wird reagieren, komisch ist nur das jetzt wieder Staatsanleihen wie verrückt gekauft werden. Braucht Russland Geld ?

Nur laut gedacht. Tut mir leid wenn ich jemanden zu nahe trete.

Meine Meinung.

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

DJ FXCM Index

Nasdaq100 Trade Idee

Nasdaq100 mit Pause

Stimmung ist 51% Käufer und 49% Verkäufer

Preis der meisten Interesse:

25 580 USD auf der Oberseite

25 260 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

25 660 USD bis 25 730 USD

25 860 USD bis 25 900 USD

26 175 USD bis 26 280 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

25 560 USD bis 25 530 USD

25 420 USD bis 25 380 USD

25 360 USD bis 25 300 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 600 USD

Short unterhalb der 25 600 USD

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Deutscher Leitindex Trade IdeeDax Stabil

Stimmung Retail ist 30% Käufer und 70% Verkäufer

Preis der meisten Interesse:

25 285 EUR auf der Oberseite

25 108 EUR auf der Unterseite

Liquiditäts Lücken

Oberseite

25 420 EUR bis 25 505 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Unterseite

25 210 EUR bis 25 160 EUR

25 015 EUR bis 24 920 EUR

24 770 EUR bis 24 700 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 285 EUR

Short unterhalb der 25 015 EUR

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Euro/USD KW48/2025 Wie endet der November ?Hey Leute,

in meinem heutigen Video zeige ich euch wie immer den EUR/USD-Chart für die kommende Woche.

Die letzte Woche hat sich leider nicht ganz so entwickelt wie erwartet – wir hatten durchgehend bärische Tage.

Trotzdem bleibe ich weiterhin im Long-Modus, solange wir im Daily-Zeitrahmen nicht unterhalb meiner schwarzen Linie schließen.

Ich rechne damit, dass es ab Donnerstag etwas volatiler wird, da in den USA Thanksgiving gefeiert wird und der Freitag für viele ebenfalls ein freier Tag ist.

Das bedeutet: Ab Donnerstag beginnt praktisch schon das Wochenende – also Vorsicht beim Traden, da die Marktbewegungen unvorhersehbarer werden können.

Am liebsten würde ich mit den News am Mittwoch eine klare Reaktion in meiner gelben Box sehen.

Sollten wir im 4H-Zeitrahmen daraufhin über der ersten schwarzen Linie schließen, wäre das für mich ein Zeichen, dass der Euro wieder nach oben möchte.

Wie immer poste ich am Mittwoch ein Update-Chart zu diesem Video.

Bis dahin: Traded safe!

Euer CryptoLeksFX

EURO/USD KW46/2025 werden die Bullen gewinnen?Willkommen zu meinem Sonntags-Video

Der Euro hat in der letzten Woche – wie erwartet – Stärke gezeigt, zumindest gegen Ende der Woche.

Der bullische Daily-Close ist für mich ein positives Signal, dass wir weiter nach oben kommen könnten.

Natürlich haben wir noch zwei wichtige Resistance-Linien, die gebrochen werden müssen, bevor der Weg weiter nach oben frei ist.

Mein Fokus liegt dabei auf der rosafarbenen und der schwarzen Resistance-Linie.

Sobald wir diese im Daily-Zeitrahmen durchbrechen, sind wir für mich wieder voll im Long-Modus.

Diese Woche ist Dienstag ein Feiertag in den USA, was zur Folge hat, dass auch der Montag volatiler ausfallen dürfte.

An diesen beiden Tagen sollten wir daher vorsichtig traden und nur saubere Setups handeln.

Ich erwarte mit den News am Donnerstag und Freitag, dass sich die klare Richtung für den Euro zeigt.

Idealerweise bekommen wir zu Wochenbeginn noch ein kleines Retracement, bevor der Markt dann nach oben ausbrechen kann.

Am Mittwoch gibt es wie immer ein Update-Chart zu diesem Video.

Bis dahin: Traded safe!

Euer CryptoLeksFX

EUR/USD KW43/2025 wird der Euro es weiter nach oben schaffen?Hey Leute,

in meinem heutigen Video seht ihr meine Idee für die kommende Woche im EUR/USD-Chart.

Der Euro hat sich zunächst sehr gut an der Support-Linie, die ich euch gezeigt hatte, gefangen und ist anschließend weiter nach oben gelaufen.

Nach dem Bruch der ersten roten Resistance-Linie ging es weiter bis hin zu meiner blauen Resistance-Linie, die ich euch bereits im letzten Video und Post gezeigt hatte.

Dort haben wir zunächst einen Reject gesehen, und aktuell bewegen wir uns leicht nach unten – das ist jedoch alles noch im normalen Rahmen.

Ich hoffe, dass sich der Euro in der Zone, die ihr im Video sehen könnt, stabilisiert und von dort aus wieder nach oben reagiert.

Was ich nicht sehen möchte, ist ein Daily-Close unterhalb meiner schwarzen Linie – das würde mir erstmal bärische Signale geben, und ich würde dann gezielt nach Shorts Ausschau halten.

Diese Woche stehen – außer am Freitag – keine großen News an.

In meinem Mittwochs-Update-Post werdet ihr wie immer sehen, wie ich die Lage einschätze und wohin die Bewegung führen könnte.

Bis dahin: Traded safe!

Euer CryptoLeksFX

FX Wars Episode 6 - die Rückkehr des USDEine simple Idee, welche ich nach und nach mit Leben füllen werde:

Der USD kehrt zurück und mit ihm der Anspruch auf seinen FX Thron.

Akt 1:

📊🔮🇺🇲 Die US Einzelhandelsumsätze, welche heute um 14:30 Uhr veröffentlicht werden, werden höher ausfallen als vom Konsens erwartet.

🟡-> der US Konsument lebt und er wird die US Wirtschaft weiter über Wasser halten.

Weitere Akte werden folgen✅️

EURO/USD KW26/2025 Nach dem Ausbruch jetzt ein Pullback?Hey Freunde,

ich habe es am letzten Sonntag leider nicht geschafft, ein Video zu posten – deshalb bekommt ihr hier mein aktuelles Update-Chart für EUR/USD.

In den letzten Wochen war der Euro gegenüber dem US-Dollar sehr bullisch unterwegs. Wir haben mein finales Target erreicht und konnten sogar die wichtige Widerstandslinie durchbrechen – ein starkes Zeichen!

Aktuell rechne ich jedoch mit einem kurzfristigen Retracement. Ich beobachte insbesondere die gelbe Zone in meinem Chart – dort sehe ich potenzielle Bereiche, um neue Long-Einstiege zu finden, sofern sich ein valides Setup ergibt.

Am kommenden Sonntag bekommt ihr wie gewohnt mein ausführliches Video-Update zum EUR/USD – mit frischer Analyse und möglichem Setup für die neue Woche.

Bis dahin: bleibt diszipliniert und tradet sicher!

CryptoLeksFX

USD/JPY Trading-Idee: Einstieg bei 143,373 – Ziel 148,674 (CRV 3143,373 JPY

Dieser Bereich ist deutlich markiert und liegt innerhalb einer Unterstützungszone (violett hervorgehoben). Der Kurs hat diesen Bereich zuvor getestet und eine bullische Reaktion gezeigt.

🔹 Zielpunkt (Take Profit):

148,674 JPY

Dies ist das angegebene Ziel laut "EA TARGET POINT". Der Abstand von ca. 5,991 Punkten entspricht etwa 4,20 % Gewinnpotenzial.

🔹 Stop-Loss:

141,707 JPY

Der Stop-Loss ist sinnvoll unterhalb der Unterstützungszone platziert, um bei einem Bruch dieser Zone das Risiko zu begrenzen.

🔍 Technische Indikatoren:

Gleitende Durchschnitte:

Rote Linie: 50 EMA (vermutlich)

Blaue Linie: 200 EMA (vermutlich)

Der Kurs liegt derzeit unter beiden EMAs → bärischer Trend, aber der Einstieg basiert auf einer Rebound-/Umkehrstrategie.

📌 Zonendefinitionen:

Violette Zone (Unterstützung):

Bereich zwischen ca. 142,605 – 143,373

Historisch mehrfach getestet – deutet auf starke Kaufinteressen hin.

Violette Zone (Widerstand bei TP):

Bereich knapp unter 148,674, früherer Wendepunkt im Chart – könnte erneut als Widerstand fungieren.

⚖️ Chance-Risiko-Verhältnis (CRV):

Chance: 148,674 – 143,373 = 5,301 Pips

Risiko: 143,373 – 141,707 = 1,666 Pips

CRV ≈ 3,18 → sehr gutes Verhältnis

📈 Fazit:

Dies ist eine klassische Long-Trading-Idee auf Basis von Support-Zone + Rebound.

Die Handelsidee ist solide mit einem attraktiven CRV, sofern der Support bei 143,373 hält. Vorsicht ist jedoch geboten, da der kurzfristige Trend (unter EMA) aktuell eher bärisch ist.

29.04.2025 - DAX, Ethereum, USD, Apple - GBE MarktcheckHerzlich Willkommen zu einem neuen GBE Marktcheck mit dem langjährigen Trading- und Charttechnik Experten John Gossen. In diesem Video werden folgende Basiswerte anhand der aktuellen charttechnischen Situation besprochen und unter anderem potenzielle Trading-Strategien aufgezeigt:

- DAX vor Herausforderung

- Ethereum vor großer Rallye?

- USD Chance am Trend!

- Apple vor Zahlen

Wir wünschen Ihnen einen erfolgreichen Handelstag!

Disclaimer:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 79,00 % der Privatanleger-Konten verlieren Gelder, wenn Sie CFDs mit diesem Anbieter handeln. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das Risiko einzugehen, Ihr Geld zu verlieren.

3050+ XAUUSDIm trendbasierten Fib kann man deutlich sehen, dass XAUUSD 3035+ erreichen wird.

Wie in meiner vorherigen Analyse sieht man hier die vorherigen Signale des Aufwärtstrends im Kurs.

Zuvor wurden das 618er mehrfach ohne Widerstand durchbrochen, bis es beim dritten Mal Supported und der Kurs wieder bullish war.

GAP FILL LONG - Dann AbverkaufDer VIX ist nun deutlich am Trend nach unten gebrochen und auch das Sentiment ist negativ, wir könnten allerdings zuerst noch das CPI-GAP füllen, bevor die Bullen die Kontrolle übernehmen und wir eine nächste Welle in den Aktien nach oben sehen.

Siehe Zeichnung.

Ich erwarte eine 2-3 Wochen Phase wo der Markt steigen wird, bevor der VIX tiefe Niveaus erreicht und sich bereit macht für den nächsten Angriff nach oben.

Viel Erfolg!

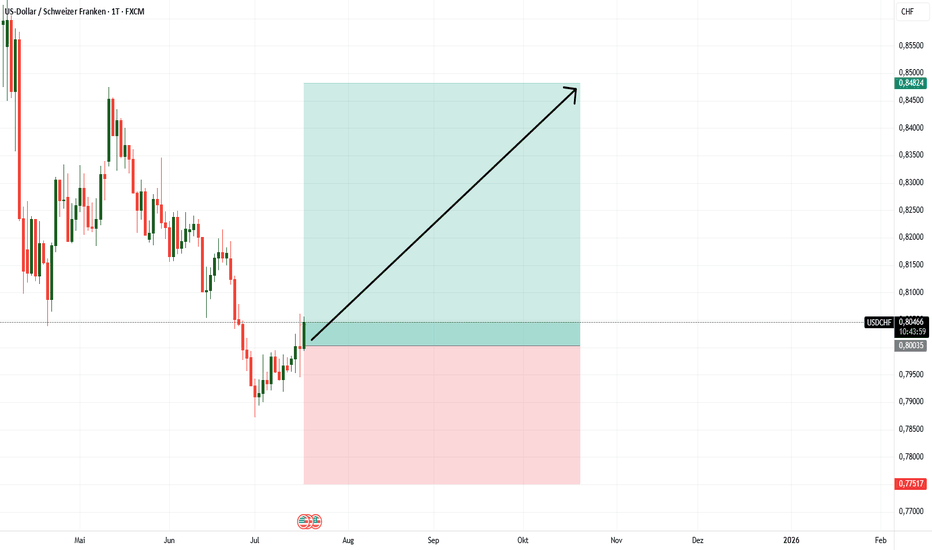

2 Monate Bärenmarkt im USD/CHF voraus?Darum ist trotz Trump-Trubel und Dollar Stärker seit der US-Wahl eine Signifikante Abwärtsbewegung im USDCHF zu erwarten. Seit der US-Wahl hat der USDCHF bis zur Spitze ca. 3% zugelegt. Warum sich das sehr wahrscheinlich 2024 wieder ausgleicht – genau darauf möchte ich heute genauer eingehen.

Überreakionen gehören an der Börse ja fast schon zum gängigen Alltag. Aber wenn wir kurz auf einen Blick auf unser Prognosetool werfen, erkennen wir, dass eigentlich alles so ist wie immer.

Sicher, durch die Wahl von Trump gab es letzte Woche einen starken Push im US-Dollar nach oben, allerdings ist der USDCHF bereits seit Anfang September - wie zu erwarten war gestiegen.

Und da kommen wir zu einem sehr spannenden 2-Monats Zeitfenster was den USDCHF betrifft. Von Mitte November bis Mitte Jänner geht es häufig (fast immer) Abwärts – und durchaus auch etwas deutlicher wie ein Auszug aus unserer quantitative Analyse zeigt:

Das alleine reicht für eine Trade-Entscheidung natürlich noch nicht aus. Die quantitative Analyse gibt uns aber einen erheblichen Vorteil und eine Grundlage auf der wir die weiteren Schritte unserer Trade-Checkliste abarbeiten können.

Allein im Dezember gab es seit 2012 lediglich 2 Monate die leicht aufwärts gingen.

Aber warum ist das so?

Saisonale Trends beziehen sich auf regelmäßig wiederkehrende Muster, die zu bestimmten Jahreszeiten auftreten und durch eine Kombination aus wirtschaftlichen, geopolitischen und kulturellen Einflüssen entstehen. Diese Verhaltensmuster spiegeln sich in den jährlich wiederholten Dynamiken der Märkte wider.

Ein Beispiel dafür ist die Schweiz, die in den Wintermonaten einen Anstieg des Tourismus verzeichnet. Die erhöhte Nachfrage nach Dienstleistungen im Zusammenhang mit Wintersport, wie Skifahren, führt zu einem stärkeren Schweizer Franken. Diese Währungsbewegung äußert sich typischerweise in einem Rückgang des USD/CHF-Wechselkurses, da die Nachfrage nach dem Franken im Vergleich zum US-Dollar zunimmt.

Natürlich ist das nur ein, wenn auch sehr wichtiges, Element eines Handels-Setups. Mindestens genauso wichtig ist es zu verstehen, welche Bezugspunkte im Preisverlauf relevant sind. Denn es gibt Phasen, in denen sich der Kursverlauf an die Saisonale Tendenz hält und auch Phasen wo dies mit einer hohen Wahrscheinlichkeit zu sehen ist, dass das nicht so ist.

Wenn ich in einen zukünftigen Beitrag genauer darauf eingehen soll, lass es mich gerne in den Kommentaren wissen.

Für mehr Beiträge dieser Art klicke einfach auf die 🚀🚀🚀 😉

Dow Jones: Neues JahreshochAnalyse beim Kurs des Dow Jones industrial Average von 35.614 Punkten

Seit November 2022 hat sich der Kurs in seinem Aufwärtsstreben am Widerstand des August-2022-Hochs abgearbeitet. Mitte Juli ist dann der lang erwartete Ausbruch nach oben erfolgt.

Kursprognose:

Bullenszenario (75 %): Mit dem neuen Jahreshoch (35.679) könnte nun der nächste Bewegungszweig in Richtung Allzeithoch eingeleitet werden.

Bärenszenario (25 %): Sollten die Notierungen hingegen fallen und unter den GD20 nachgeben, wäre der 50-Tage-Durchschnitt das nächste Ziel.

DJI morgen (Mittwoch): Erwartete Tagesspanne 35.400 bis 35.750

Widerstand: 36.952

Unterstützung: 35.492 | 34.712 | 34.281

SMA20: 34.837 SMA50: 34.150

Kurze Rückschau zur Standortbestimmung:

Im Oktober des vergangenen Jahres wurde in der Korrektur vom Allzeithoch das letzte 52-Wochen-Tief gesetzt. Die darauf folgende Erholung ist zunächst dynamisch verlaufen, jedoch im November deutlich abgeflaut. Der Deckel bei 34.700 Indexpunkten konnte schlussendlich überwunden werden.

Börsentermine in den nächsten Tagen:

Mittwoch 14:15 Uhr USA – Arbeitsmarktdaten | 16:30 Uhr – Rohöllagerbestände

Donnerstag 09:55 Uhr Deutschland – Einkaufsmanagerindex | 14:30 Uhr USA – Arbeitsmarktdaten | 15:45 & 16:00 Uhr – Einkaufsmanagerindex

Freitag 14:30 Uhr USA – Arbeitsmarktdaten & NFP (Non-Farm Payrolls)

Goldpreis testet Unterstützungszone - Kommt jetzt der Rebound?Nachdem der Goldpreis am 04.05 ein neues Allzeit-Hoch bei 2081.82$ erzielen konnte, befindet er sich nun schon seit einigen Woche in einem anhaltenden Abwärtstrend.

Die psychologisch wichtige Marke bei 1.900$ wurde kurzzeitig unterschritten.

Allerdings haben wir mit dem 38,2er Fibonacci-Level bei ~1.904$ und dem EMA 200 aus dem Tageschart (D1) bei 1.895$ zwei weitere markante charttechnische Level, womit nun die Wahrscheinlichkeit auf einen Abpraller steigt.

Nach oben hin könnten die Widerstandszonen bei 1.910$ ; 1.920$ und bei 1.933$ anvisiert werden.

USD/CHF - Fokus auf SNB ZinsentscheidMorgen Früh um 09:30 Uhr kommt es zum Zinsentscheid der SNB. Um 10:00 Uhr folgt dann noch eine Pressekonferenz mit dem SNB-Vorsitzenden Thomas Jordan. Dieses Event könnte Bewegung in den Schweizer Franken (CHF) bringen.

Der Markt ist sich einig, dass es zu einer Zinserhöhung kommen wird. Allerdings ist noch nicht ganz klar, wie hoch diese ausfallen wird. Der Markt hat eine Zinserhöhung um 50 Basispunkte mit einer Wahrscheinlichkeit von 60% und und eine Zinserhöhung um 25 Basispunkte mit einer Wahrscheinlichkeit von 40% eingepreist. Es besteht also Überraschungspotenzial.

Der SNB-Vorsitzende Jordan hat keine Gelegenheit ausgelassen, um vor der nach wie vor zu hohen Inflation zu warnen. Anfang dieses Monats erklärte Jordan, dass die Inflation "hartnäckiger ist, als wir anfangs dachten" und dass es bei niedrigen Zinssätzen von 1,5% keine gute Idee sei, die Zinsen niedrig zu halten und sich später einer höheren Inflation zu stellen.

Obwohl die Inflation in der Schweiz mit 2,8% auf Jahresbasis im Vergleich zu anderen Ländern weiterhin niedrig ist, stieg sie dennoch auf den höchsten Stand seit 1993.

Das Major-Währungspaar USD/CHF handelt weiterhin in einem absteigendem Trendkanal.

Die Unterstützung bei 0.8950 hat zunächst gehalten. Ein weiteres Unterstützungslevel finden wir bei 0.8900.

Nach oben hin wird der Kurs bei 0.9000 und bei 0.9060 gedeckelt.

Wie profitiert man von einem fallenden US-Dollar?Liebe Tradingview-Community,

heute sprechen wir über den US-Dollar und die durch ihn entstehenden, spannenden, Investitionsmöglichkeiten. Es ist wichtig die Korrelationen am Markt zu verstehen, welchen Einfluss hat der US-Dollar auf Schwellenländer?

Den größten Einfluss auf den US-Dollar hat die US-Notenbank FED. Dabei hat die FED zwei wichtige Werkzeuge, die sie benutzen kann. Einerseits kann sie Geld drucken und andererseits den Zinssatz anpassen. Werden Zinsen erhöht und die Bilanzsumme verringert, spricht man von restriktiver Geldpolitik. Andernfalls zählen Zinssenkungen, sowie Geld drucken, zur expansiven Geldpolitik.

Wichtig dabei ist, dass expansive Geldpolitik den Dollar stärkt und restriktive Geldpolitik den Dollar schwächt.

Im Moment liegt der Zinssatz im Bereich von 5,00-5,25%, genauer gesagt bei 5,08%. Laut der Projektion der Notenbankmitglieder im Juni soll der Zinssatz noch auf maximal 5,6% in diesem Jahr erhöht werden.

Schauen wir jedoch auf die Zinsprojektion der Marktteilnehmer, so ergibt sich ein eher realistischer Zinssatz am Ende des Jahres von 5,14%.

Zur Diskrepanz zwischen Notenbank-Mitgliedern und Marktteilnehmern aber gerne wieder mehr in einem weiteren Artikel. Wichtig für diesen Artikel ist die Tatsache, dass wir noch in diesem Jahr den Zinshöhepunkt sehen werden und man danach mit fallenden Zinsen rechnen muss. Wer nun aufmerksam mitgelesen hat weiß, dass fallende Zinsen den Dollar schwächen.

Dies habe ich für euch bildlich in einem Chart veranschaulicht.

Ein letzter Anstieg des US-Dollars in diesem Jahr aufgrund weiterer restriktiver Maßnahmen der FED ist nicht auszuschließen. Jedoch hat meiner Meinung nach der Dollar sein Top bereits Ende September letzten Jahres erreicht, nun bin ich auf den US-Dollar bärisch eingestellt.

Kommen wir in diesem Zusammenhang zu den Chancen, die sich durch fallende Zinsen und einen schwächelnden Dollar ergeben. Hier gibt es ein bestimmtes Asset, welches eine perfekte negative Korrelation zum US-Dollar aufweist. Das heißt, wenn der US-Dollar steigt, dann fällt dieses Asset und wenn der US-Dollar fällt, dann steigt dieses Asset. Ich denke durch die nachfolgende Grafik, sollte diese Korrelation einfach zu verstehen sein.

Schwellenländer bieten also eine attraktive Möglichkeit von einem fallenden Dollar zu profitieren und sorgen gleichzeitig für eine starke Diversifikation im Portfolio. Auch China ist in diesem ETF enthalten und zeigt sich technisch derzeit stark positiv. Im Chart erkennbar ist die inverse Schulter-Kopf-Schulter-Formation (S-K-S), sowie meine Elliot-Wellen-Zählung. Hierbei haben wir es mit einem sehr sauberen Impuls als Welle 1 und einer bilderbuchartigen Korrektur als Welle 2 zu tun.

Auch in der Analyse von technischen Indikatoren zeigt sich ein durchweg positives Bild, was mich sehr bullisch stimmt und meine obige Theorie der Korrelation zwischen Schwellenländer und dem US-Dollar bestätigt. Generell kann man auch sagen, dass die Risikobereitschaft für eine Investition in den risikoreicheren Schwellenländer-ETF mit fallendem US-Dollar zu nimmt, was auf fallende Anleihenrenditen sowie attraktivere Wechselkurse für Schwellenländer-Schuldner zurückzuführen ist.

Ich hoffe, dass euch dieser kurze Artikel gefallen hat und ihr auf den Like/die Rakete tippt oder/und einen Kommentar hinterlasst. Ansonsten wünsche ich euch eine schöne Restwoche.

Profitables Investieren und bis zum nächsten Mal.

Euer CryptoRaphael

AUD/USD - Wichtige Risiko-Events im FokusDie kommenden Risiko-Events könnten die weitere Kursentwicklung des Währungspaares maßgeblich mitbestimmen.

Am heutigen Abend um 20:00 Uhr steht der Zinsentscheid der Fed an. Um 20:30 Uhr folgt die Pressekonferenz mit dem Fed-Vorsitzenden Jerome Powell.

In der Nacht auf Donnerstag um 03:30 Uhr stehen dann noch die Arbeitsmarktdaten aus Australien an.

Eine Halbe Stunde später um 04:00 Uhr folgen chinesische Wirtschaftsdaten. Da China ein wichtiger Handelspartner von Australien ist, könnten diese Daten auch für Bewegung im AUD sorgen.

via IG:

"Auf ihrer Vorstandssitzung in der vergangenen Woche überraschte die Reserve Bank of Australia (RBA) den Markt mit einer Anhebung ihres offiziellen Leitzinses um 25 Basispunkte (BP) auf 4,10%.

Die RBA entschied sich, über die schwächeren Daten im Mai hinwegzusehen und sich auf die hohe Inflation zu konzentrieren.

"Die Inflation in Australien hat ihren Höhepunkt überschritten, ist aber mit 7 Prozent immer noch zu hoch und es wird noch einige Zeit dauern, bis sie wieder im Zielbereich liegt.

Die Besorgnis über die Löhne und die Produktivität wurde in der Erklärung zur Entscheidung der RBA erwähnt und in einer Rede von RBA-Gouverneur Lowe am folgenden Tag erneut hervorgehoben.

"Es besteht eine enge Beziehung zwischen der Inflation und der Wachstumsrate der Lohnstückkosten. Während des gesamten Inflationszielzeitraums entsprach der kumulative Anstieg des Verbraucherpreisindex (VPI) in etwa dem der Lohnstückkosten...".

Hinter der steigenden Inflation der Arbeitskosten stehen höhere Löhne und eine geringe Produktivität des Arbeitsmarktes. Ein Grund für die niedrige Produktivität ist (neben anderen Faktoren) die extrem niedrige Arbeitslosenquote in Australien.

Eine niedrige Arbeitslosenquote bedeutet, dass weniger qualifizierte Arbeitskräfte auf den Arbeitsmarkt drängen. Das bedeutet auch, dass einige Arbeitnehmer angesichts des angespannten Arbeitsmarktes und des Mangels an Alternativen, die sie ersetzen könnten, nicht mehr so hart arbeiten wie früher.

Da sich die RBA auf Inflation, Löhne und Produktivität konzentriert, wird der morgige Arbeitsmarkt genau beobachtet werden.

Für diesen Monat (Mai) erwartet der Markt einen Anstieg der Beschäftigung um 17,5k und eine stabile Arbeitslosenquote von 3,7%. Die Erwerbsquote wird voraussichtlich unverändert bei 66,7 % und damit knapp unter dem Rekordniveau bleiben."

Aus charttechnischer Sicht hat sich ein untergeordneter steigender Trendkanal gebildet, dessen Trendlinien jeweils als Unterstützung bzw. Widerstand dienen könnten.

Nach unten hin könnten die Unterstützungszonen bei 0.6820 und bei 0.6770, sowie der EMA 200 D1 bei aktuell 0.6754 den Kurs vor weiteren Verlusten schützen.

Nach oben hin könnten die Widerstandsbereiche bei 0.6850 und bei 0.6900 anvisiert werden. Danach folgt die fallende Trendlinie, wo auch ein möglicher Abpraller gehandelt werden könnte.

US-Dollar stärker unterwegs - Was ist da los?Der US-Dollar gehört heute erneut zu den stärksten unter den G8-Währungen.

Um 16:00 Uhr wurden die JOLTs Stellenangebote aus den USA veröffentlicht, die dem USD nochmals Auftrieb verleihen konnten.

Der Datensatz ist mit 10,10 Millionen offenen Stellen höher ausgefallen als der erwartete Wert von 9,775 Millionen.

Das ist nicht das was die Fed sehen möchte. Entsprechend steigt nun wieder die Wahrscheinlichkeit dass wir für eine längere Zeit als zuvor gedacht höhere Zinsen als zuvor gedacht sehen werden/könnten.

Märkte erwarten in Folge der Daten eine Zinserhöhung zu 65%; zuvor 50%.

Im Anschluss der Daten ist nicht nur der USD stärker geworden. Die Aktien-Indizes haben in Folge abgegeben.