PALLADIUM im Update. Solider Support ab 1.500 US-Dollar.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem kompakten Update zum PALLADIUM Spot (XPDUSD CFD) von Pepperstone. Ich analysiere den Kontrakt auf Tagesbasis.

Palladium steht ebenso wie andere Edelmetalle unter Zugzwang. Aktuell nähert sich XPDUSD einer ersten sehr wichtigen Trendlinie, die bisher verteidigt werden konnte.

Charttechnische Einordnung Tagesbasis (Hauptchart oben)

Palladium Spot konnte sich seit dem Frühjahr 2025 in einem schönen Rallyschub aufwärts bewegen. Die oberen Widerstandslinien konnten dabei gut genutzt werden. Insbesondere TRD-2 war recht steil und konnte zweimal nicht mehr überwunden werden. Der perfekte Punkt für einen Take-Profit...

Auf der Unterseite rücken nun relevante Supports in den Fokus. Sehr bedeutsam ist der LK Support zwischen 1.334 und 1.484 US-Dollar. Vorgelagert muss die Trendlinie TSD-1 bei 1.614 USD gehalten werden.

Markttechnische Einordnung (Chart unten)

Die letzten Tops im Tageschart waren klar divergent und zeigten an, dass Palladium ausgepowert war. Unterhalb der 20-Tagelinie (1.786) bleibt das kurzfristige Bild bei den Basisindikatoren belastet.

Volumentechnische Einordnung (Chart unten)

Die Volumenanalyse zeigt den klaren Block an den upper rejections an. Das Maß der Dinge ist und bleibt für mich die upper rejection #1 bei 1.855 USD.

Auf der Unterseite kumuliert sich um 1.402 USD eine solide Volumenzone, die als Unterstützung dienen kann. Dieses Niveau ist für die weitere Entwicklung des Palladiums sehr wichtig.

Im Fazit...

... bringt sich Palladium in den drei gezeigten Analysemethoden in Gefahr. Die hohen Kurse um 1.800 US-Dollar konnten nicht gehalten werden.

Unterm Strich ist ein weiterer Rücksetzer bis 1.440 USD für mich plausibel. Solange die angeführten Multi-Supports gehalten werden, sind neue Rallyversuche im Frühjahr nicht vom Tisch.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Unterstützung und Widerstand

Bitcoin- Diese Levels entscheiden über den nächsten MoveBitcoin hat unsere mittelfristige Verkaufszone sowie die Kaufzone sauber angelaufen und reagiert. Die markierten Levels wurden abgearbeitet und entsprechende Profite realisiert. Aktuell bewegt sich der Kurs wieder in Richtung Widerstand bzw. zurück in unsere Verkaufszone.

Wir suchen nun nach einem neuen Swing-Trade-Einstieg. Der Markt befindet sich derzeit in der Mitte einer Range, weshalb Geduld entscheidend ist. Sinnvoll ist es, auf das erneute Anlaufen der markierten Levels zu warten. Für eine mittelfristig positive Struktur ist ein Bruch der 72’300 notwendig.

📉Short-Szenario:

In den markierten Verkaufszonen warten wir im M15 auf ein Short-Signal, beispielsweise ein tieferes Tief mit anschließendem Rücklauf.

📈Long-Szenario:

Ideal wäre ein klarer Bruch der 72’300. Danach suchen wir im Rücklauf einen Long mit Potenzial in Richtung 77’000.

Sollte weiter unten in den markierten Supports gekauft werden, handeln wir gegen den übergeordneten Trend – dafür jedoch zu günstigeren Preisen. Für Longs warten wir im M30 auf ein höheres Hoch und traden anschließend den Pullback.

⚠️ Wichtig ist, sich nicht in Trades hineinzuzwingen und auf Hoffnung zu setzen. Klare Struktur, klarer Stop-Loss, konsequente Umsetzung des Plans.

📢 Sobald ein Swing-Trade eröffnet wird, werdet Ihr informiert.

Viel Erfolg und seid gesegnet.

BTC Update 2.0Guten Morgen zusammen.

Zuerst möchte ich mich herzlich bedanken, dass ihr die Rakete gedrückt habt. Das motiviert mich sehr.

Im Anschluss möchte ich auf meinen letzten Beitrag verweisen, denn es hat sich genau so entwickelt, wie erwartet. Der Abwärtstrend wurde bestätigt, und wir haben einen weiteren Wochenschlusskurs unter dem letzten Tief gesehen.

Nun ja, wie geht es jetzt weiter? Das ist die große Frage. Nachdem wir ein weiteres wichtiges Level nicht halten konnten, müssen wir beobachten, ob es zu einer kurzfristigen Erholung kommt. Das kann passieren, bedeutet aber nicht, dass dieser Anstieg einen nachhaltigen Strukturbruch bringt. Das ist möglich, ist aber im aktuellen Szenario eher unwahrscheinlich, da wir auf der Unterseite noch Liquiditätszonen haben, die der Markt noch nicht angelaufen ist.

Die absolut interessanteste Zone, wo sich der Markt wieder stabilisieren könnte und ein Swing in Richtung Long entstehen könnte, liegt weiterhin zwischen 67.000 und 59.000. Warum ist das so? Weil das die Zone ist, woraus der letzte starke Impuls stattgefunden hat, wovon die letzte Bullrun-Phase gestartet wurde.

Was man immer wieder beobachten kann, ist, dass der Markt nach einem erneuten Tief oft eine Seitwärtskonsolidierung zeigt, bevor er dann wieder in eine neue Richtung ausbricht. Wenn wir in den kleineren Zeiteinheiten einen Strukturbruch der letzten Abwärtsbewegung feststellen, ist es möglich, intraday eine Long-Position aufzubauen. Allerdings müssen wir dabei strikt das Risikomanagement beachten, denn wir handeln gegen den Trend.

Die nächste wirklich starke und relevante Widerstandszone liegt aktuell beim Preislevel zwischen 85.700 und 90.500. Hier sitzen die starken Verkäufer, die die letzte starke Abwärtsbewegung in Gang gesetzt haben. Daher wird es entscheidend sein, diese Zone genau zu beobachten. Und von hier aus könnten sich auch wieder schöne Short-Swing-Trades ergeben. Falls sich der Markt in diese Zone bewegen sollte, wären das die Level für Short-Trades, was aber nicht in den nächsten Stunden eintreffen wird.

Jetzt heißt es, die Füße stillzuhalten, die Märkte genau zu beobachten und sich auf klare Signale zu verlassen. Ich wünsche euch erneut gute Trades.

Bis zum nächsten Update, euer Lacky.

PS: "Rakete drücken" DANKE :-)

Technische Analyse – Roblox ($RBLX) | WochenchartIm langfristigen Chart von Roblox lässt sich aktuell eine klare Korrekturstruktur erkennen, die nach der starken Rallye der vergangenen Monate in eine entscheidende Phase übergeht.

Nach dem Hoch bei rund 150 USD befindet sich die Aktie in einem sauberen Abwärtstrend, der durch die fallende rote Trendlinie bestätigt wird. Der Abverkauf erfolgte dynamisch und ohne größere Konsolidierung – typisch für eine überdehnte Bewegung.

Bodenbildung & Unterstützungszone

Im Bereich um 49–50 USD befindet sich eine technisch sehr relevante Zone:

78,6 % Fibonacci-Retracement

frühere horizontale Unterstützung

langfristige Trendlinie von unten

markierte Kaufzone

Diese Zone stellt aktuell den entscheidenden Bereich für eine mögliche Bodenbildung dar.

Möglicher Verlauf

🔹 Kurzfristig:

Der Kurs könnte die Kaufzone im Bereich ~50 USD anlaufen und dort Stabilität aufbauen.

Ein solches Verhalten würde gut in das Gesamtbild einer technischen Korrektur passen.

🔹 Danach:

Bei erfolgreicher Verteidigung der Zone ist eine technische Erholung wahrscheinlich.

Mögliche Ziele:

~70 USD (61,8 % Fibonacci / erste Widerstandszone)

darüber hinaus mittelfristig höhere Kurse bei Trendbestätigung

Risiken

Ein nachhaltiger Bruch unter die 50-USD-Zone würde das bullische Szenario deutlich schwächen und den Weg in Richtung tieferer Unterstützungen öffnen.

Fazit

Roblox befindet sich aktuell in einer klassischen Korrekturphase nach starkem Anstieg.

Klare Unterstützungszone

Technisch saubere Struktur

Attraktives CRV bei Bestätigung

Noch kein Blind-Entry – aber ein sehr spannendes Level für eine mögliche Trendfortsetzung nach Abschluss der Korrektur.

NYSE:RBLX

UnitedHealth Group – Mehrstufiges Szenario (Wochenchart)Der Chart von UnitedHealth zeigt aktuell eine technisch sehr interessante Struktur mit mehreren möglichen Phasen.

Nach dem Hoch 2024 befindet sich die Aktie in einem klaren Abwärtstrend, der durch die fallende Trendlinie bestätigt wird. Der jüngste Abverkauf hat den Kurs in eine relevante Unterstützungszone geführt.

Kurzfristig – Technische Erholung

Aktuell ist ein Rebound in Richtung 420–440 USD möglich.

Dieser Bereich stellt eine frühere Struktur- und Widerstandszone dar und könnte als Pullback an die Trendlinie fungieren.

Bewegung wäre technisch gesund, aber noch kein Trendwechsel.

Mittelfristig – Finaler Abverkauf

Scheitert der Kurs im genannten Bereich, ist ein letzter Abwärtsimpuls wahrscheinlich.

Relevante Zonen:

210 USD (61,8 % Fib)

120 USD (78,6 % Fib / Kapitulationszone)

Hier wäre eine nachhaltige Bodenbildung zu erwarten.

Langfristig – Trendwende

Nach Abschluss der Korrektur bietet sich die Chance auf:

Strukturbruch nach oben

Aufbau eines neuen Aufwärtstrends

Attraktives CRV für langfristige Positionen

Fazit

Kurzfristig: Erholung

Danach: möglicher finaler Abverkauf

Langfristig: sehr interessantes Long-Setup

Geduld ist entscheidend – der Markt formt aktuell die Basis für den nächsten größeren Move.

NYSE:UNH

Dax - Seitwärtsphase nach oben verlassenSeit Mai 2025 befand sich der Dax in einer Seitwärtsphase zwischen ~23000 und ~24500 Punkten.

Diese Phase wurde nun am Anfang des Jahres nach oben verlassen. In der letzten Woche fand der Backtest der oberen Zonenbegrenzung statt.

Aus der Höhe der Zone lässt sich nun ein Ziel bei 26335 Punkten projizieren.

Ein Rückfall in die genannte Zone könnte zu weiteren Abgaben führen und eine länge Konsolidierung nach sich ziehen.

Bei einem Stopp bei 24200 Punkten und dem Ziel 26335 ergibt sich aktuell ein CRV von ~2,0.

Gold & Silber - Die Rohstoff-Renaissance Die Finanzmärkte stehen Kopf. Während Aktien und Krypto in den letzten Tagen schwächeln, drängen sich zwei alte Bekannte immer weiter in den Vordergrund: Gold und Silber. Was lange als sicherer Hafen galt, wird nun zu einem der stärksten Performern überhaupt. Doch warum genau steigen diese Rohstoffe so stark? Welche charttechnischen Ziele stehen als Nächstes an – und wie weit kann dieser Run noch gehen, bevor eine Korrektur kommt?

In diesem Report analysieren wir nicht nur die aktuellen geopolitischen und wirtschaftlichen Ursachen hinter dem massiven Anstieg, sondern werfen auch einen detaillierten Blick auf die Charttechnik von Silber und Gold – mit Zielen, Korrekturzonen und konkreten Prognosen. Dieser Report ist ein absolutes Muss für jeden, der in 2026 Kapital in Rohstoffe allokieren will.

------------------------------------------------------------------------------------------------------

Warum steigen Rohstoffe wie Gold und Silber aktuell so stark?

Die Antwort ist simpel – und dennoch tiefgreifend: Rohstoffe sind aktuell der sichere Hafen in einer unsicheren Welt. Die politischen und wirtschaftlichen Spannungen nehmen weltweit drastisch zu. Die USA unter Trump fahren einen zunehmend aggressiven Konfrontationskurs – ob gegen China, den Iran oder zuletzt mit völlig absurden Grönland-Plänen, die die gesamte EU verunsichern. Gleichzeitig wächst Russland trotz massiver westlicher Sanktionen wirtschaftlich weiter und gewinnt geopolitisch an Einfluss.

Die Folge? Panik an den Kapitalmärkten. Institutionelle und private Anleger ziehen Kapital aus risikobehafteten Assets ab und parken es dort, wo es schon seit Jahrhunderten als sicher gilt: in Gold und Silber.

Doch während Gold traditionell als Krisenabsicherung dient, bekommt Silber derzeit eine Sonderrolle. Denn neben der geopolitischen Unsicherheit kommt hier ein massives Angebotsproblem hinzu. Die industrielle Nachfrage nach Silber ist in den letzten Monaten explodiert – unter anderem durch die Elektromobilität, Solarbranche und Chipfertigung. Gleichzeitig wurde Silber jahrelang künstlich im Preis niedrig gehalten. Die physische Verfügbarkeit sinkt rapide: Eine Unze Silber zu kaufen, war vor wenigen Monaten noch problemlos möglich – heute melden immer mehr Händler Engpässe oder komplette Ausverkäufe.

Wir erleben eine der größten Silber-Knappheiten der letzten Jahrzehnte. Und in Kombination mit der globalen Unsicherheit ergibt das ein explosiveres Setup als bei nahezu jedem anderen Asset derzeit.

------------------------------------------------------------------------------------------------------

Silber Chartanalyse

Der aktuelle Silber-Chart ist eine echte Herausforderung – denn klassische technische Analyse stößt bei solchen exponentiellen Bewegungen schnell an ihre Grenzen. Seit 2020 ist Silber um über 750 % gestiegen, und seit 2022 erleben wir diesen Anstieg ohne nennenswerte Zwischenkorrektur. Das macht herkömmliche Chartmuster fast unmöglich. Doch ein Werkzeug hat sich in dieser Phase als außergewöhnlich zuverlässig erwiesen: die Fibonacci-Analyse.

Schon in den letzten Monaten hat uns die Fibonacci mit beeindruckender Präzision durch die Rallye geführt – zuletzt ermöglichte sie sogar einen der größten Shorts meines Lebens von 80 $ auf unter 70 $. Auch jetzt gibt sie uns klare Richtwerte: Das übergeordnete Kursziel liegt zwischen 111 $ und 126 $ pro Unze. Dieses Level könnte – bei gleichbleibender Dynamik – schon im Februar erreicht werden. Ein solcher Anstieg würde Silber auf fast +1.000 % seit 2020 katapultieren und damit eine Zone erreichen, in der sich sehr wahrscheinlich ein temporäres Hoch oder „Deckel“ bilden wird.

Langfristig bin ich weiterhin davon überzeugt, dass Silber in den nächsten 2–3 Jahren die 200 $-Marke erreichen kann. Doch wie jeder nachhaltige Marktzyklus, braucht auch diese Bewegung eine gesunde Korrekturphase, um neue Kraft zu sammeln, die Industrie zu entlasten und Kapitalströme neu zu ordnen.

Falls es kurzfristig zu einer Korrektur kommt, sehe ich die stabilsten Supportbereiche zwischen 84–78 $ sowie maximal im Bereich von 70–65 $. Doch selbst diese Preisregionen wirken aktuell wie eine Wunschvorstellung für Käufer – zu stark ist der Kaufdruck, zu deutlich die physische Knappheit, und zu erdrückend die Unsicherheit an den globalen Märkten.

Kurz gesagt: Es gibt derzeit keinen einzigen echten Grund für Silber, eine größere Korrektur einzuleiten.

------------------------------------------------------------------------------------------------------

Gold Chartanalyse

Auch der große Bruder von Silber – Gold – steht charttechnisch hervorragend da. Seit dem letzten markanten Boden im Jahr 2015 hat sich der Goldpreis um beeindruckende +370 % erhöht. Noch viel entscheidender: Gold befindet sich aktuell in einem 4 Jahre andauernden Aufwärtstrend ohne nennenswerte Korrektur. Ein bullischer Megatrend, der sich sehen lassen kann.

Wie schon bei Silber setzen wir auch hier auf das Fibonacci-Retracement, um die aktuellen Ziele und potenziellen Umkehrpunkte einzugrenzen. Und die zeigen eindeutig nach oben: Ein Anstieg über die 5.000 $-Marke dürfte nur eine Frage der Zeit sein – und selbst ein Push in Richtung 5.400 $ noch im Februar ist technisch absolut denkbar.

Natürlich kann es zu Zwischenkorrekturen kommen. Technisch sinnvolle Rücksetzer in den Bereich von 4.600–4.300 $ wären jederzeit möglich – doch aktuell fehlt jegliche Grundlage für eine solche Bewegung. Die Unsicherheit an den Märkten, die geopolitischen Spannungen, die Fluchtbewegungen in sichere Assets: All das spricht weiterhin klar für Gold.

Und jetzt die große Frage:

Können wir 2026 sogar die 6.000 $-Marke knacken?

→ Eure Meinung ist gefragt! Schreibt es uns in die Kommentare dieses Reports – wir sind gespannt auf eure Einschätzungen.

------------------------------------------------------------------------------------------------------

Ob Gold oder Silber – die Rohstoffmärkte erleben derzeit eine Renaissance. Getrieben von Unsicherheit, geopolitischen Konflikten und einer massiven Kapitalflucht aus risikobehafteten Märkten zeigen beide Edelmetalle eine bullische Struktur, wie wir sie seit Jahrzehnten nicht mehr gesehen haben.

Silber zielt langfristig auf die 200 $-Marke, Gold auf über 6.000 $ pro Unze. Doch auch in solch einem Bullenmarkt gilt: Ohne Rücksetzer keine nachhaltigen Anstiege. Deshalb bleiben wir wachsam, analysieren jede Bewegung – und zeigen euch hier wie immer: Was Sache ist.

Intuitive Machines hebt abIch verfolge schon eine Weile LSE:JEDI weil mich jemand darauf hingeweisen hat. Da sind YTD schon ~17% zu holen gewesen. Heute habe ich mir dann mal die Struktur genauer angesehen. Ich habe den Eindruck, dass dieses Marktsegment bereit ist zum "Abheben". Deshalb wollte ich herausbekommen, wer da den Kurs so stark treibt.

Dabei habe ich dann entdeckt, dass wesentlicher Treiber NASDAQ:LUNR ist und die im letzten rollierenden Monat mehr als 50% Performance gezeigt haben, im letzten Jahr sogar 590%. Das ATH liegt schon etwas zurück, im Januar letzten Jahres. Charttechnisch sind wir seit November im Aufwärtstrend.

Jetzt ist das ein kleiner Titel mit recht geringer Marktkapitalisierung, aber in einer waschechten Zukunftsbranche. Der ETF ist vermutlich auch interessant, um beim Start von SpaceX gleich mit dabei zu sein. Ich denke aber mindestens, dass alle Titel im ETF vom Börsengang von SpaceX mitgezogen werden.

Ich würde in die laufende Aufwärtsbewegung auch jetzt noch aggressiv einsteigen, genug Momentum ist da. Auf dem Tageschart haben wir gerade eine Minikorrektur gesehen, die man als eng gestoppten Einstieg nutzen kann. Ich würde hier bei $19,63 einsteigen und bei $17,70 meinen Stopp-Loss setzen. Wenn der Trade funktioniert, habe ich fast 30% bis zum ATH, vorher sehe ich keine Widerstände. Wenn wir da mit Schwung drübergehen ist auch noch mehr Luft nach oben. Da würde ich mich dann an den Fibos orientieren, wenn es Korrekturen gibt

Update Gold 11.01.2026Gold im Aufwärtstrend.

Der Goldpreis läuft im Aufwärtstrendkanal stabil nach oben.

Die Anleger suchen den sicheren Hafen. Nachgefragt sind die Edelmetalle Gold und Silber.

Solange der Aufwärtstrendkanal nicht nach unten gebrochen wird, ist die Welt in Ordnung.

Falls doch, mal schaut euch mein Video an. Docht erläutere ich die maßgeblichen Unterstützungen.

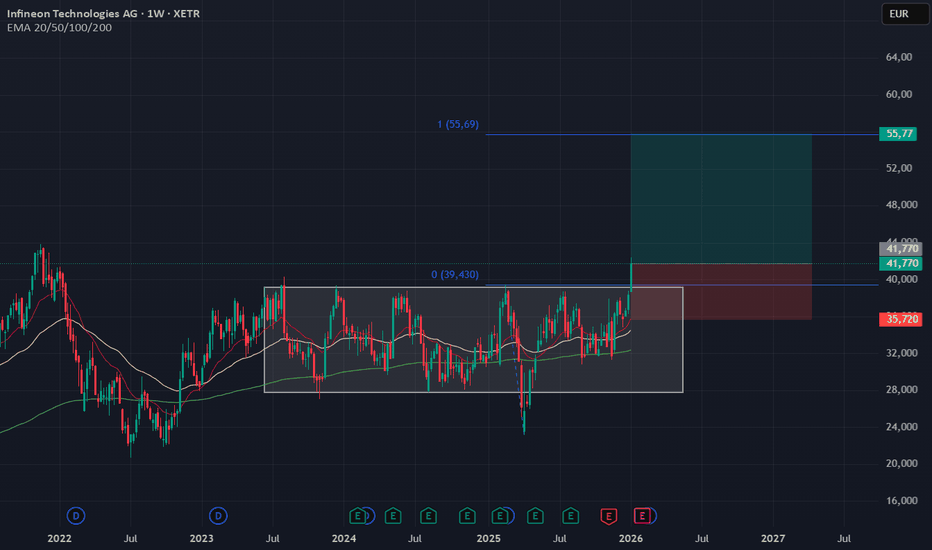

Infineon mit Ausbruch aus der SeitwärtsphaseNach dem Erreichen von ~44€ Ende 2021 setze bei der Aktie von Infineon eine ausgedehnte Korrektur ein. Bei ca. 20€ konnte sich diese stabilisieren. Seit Ende 2022 pendelte die Aktie dann zwischen ~28€ und ~39€, wobei der Ausbruch nach unten im März/April 2025 abgelehnt wurde. Nun ist in dieser Woche der Ausbruch nach oben erfolgt.

Aus der Höhe der Handelsspanne des letzten Jahres lässt nun sich ein Kursziel von 55/56 projizieren.

Um einem Fehlausbruch zu begegnen, könnten Longpositionen z.B. bei 35/36€ auf Höhe des EMA20 im 1W abgesichert werden. Damit ergibt sich aktuell ein CRV von ca. ~2,3.

XAUUSD M30 – Erholung, auf KAUF bei Nachfrage warten🔎 Marktstruktur (SMC)

• Die Gesamtstruktur ist weiterhin ein bullischer Bereich, es gibt noch keinen klaren Abwärtstrend

• Der Preis reagiert im Widerstandsbereich 4.476 → es tritt eine kurzfristige Korrektur auf

• Der aktuelle Rückgang ist ein Pullback, keine Trendwende

• Die Liquidität oben ist noch vorhanden, aber es gibt noch keine starken Verteilungssignale

🔴 Oberer Widerstandsbereich (Reaktionszone)

• Widerstand: 4.476 – 4.480

→ Bereich wurde mehrfach abgelehnt, es kann leicht zu kurzfristigen Korrekturen / Gewinnmitnahmen kommen

🟢 Bevorzugter KAUF-Bereich (Hauptnachfrage)

• FVG + Fibo: 4.440 – 4.423

• Bullish OB: 4.423 – 4.407

Konfluenz:

FVG ist noch nicht vollständig gefüllt

Fibo 0,5–0,618 des letzten Anstiegs

Klarer bullischer Nachfrage / OB

👉 Bevorzugt KAUFEN, wenn der Preis in diesen Bereich zurückkehrt und eine Preisstabilisierung auftritt

🟡 Tiefes Szenario (Liquidität – GAP)

• GAP + Liquidität: 4.349 – 4.333

→ Nur KAUFEN, wenn es einen Liquiditätssweep + starke Reaktion gibt, nicht blind KAUFEN

🎯 Erwartete Ziele

• TP1: 4.476

• TP2: 4.516

• TP3: 4.542 (wenn der obere Bereich durchbrochen wird)

❌ Ungültigkeit

• Preis schließt M30 unter 4.333

→ Nachfrage scheitert, bevorzugt abwarten auf neue Struktur

📌 Schnelle Zusammenfassung

• Bias: Bullischer Pullback

• Strategie: KAUFEN bei Nachfrage – FOMO in hohen Bereichen vermeiden

• Nur handeln, wenn der Preis die Zone erreicht, nicht in der Mitte des Bereichs einsteigen

Saubere Unterstützungs- und Widerstandszonen im GoldWer XAU/USD lange handelt, erkennt schnell: Gold reagiert nicht auf dünne Linien, sondern auf Preiszonen. Viele Trader verlieren Geld, weil sie diesen Unterschied ignorieren.

Im Goldhandel sind Support und Resistance keine exakten Preisniveaus, sondern Bereiche, in denen der Markt klar reagiert hat: Stopps, starke Ablehnungen oder Konsolidierungen vor Ausbrüchen. Aufgrund der hohen Volatilität führen dünne Linien oft zu unnötigen Stop-Outs.

Deshalb arbeite ich mit Zonen, nicht mit Linien.

Gold verzeiht keine Ungenauigkeit. Falsch eingezeichnete Zonen bedeuten frühe Einstiege und enge Stops. Der Großteil meiner Entscheidungen basiert auf Support und Resistance.

Ich beginne immer auf H4 oder D1. M15 ohne Kontext zeigt nur Rauschen. Große Timeframes zeigen institutionelles Interesse.

Ich behalte nur Zonen mit mehreren klaren Reaktionen. Ein einzelner Kontakt reicht nicht.

Zonen mit Marktstruktur, Breakout–Retest, EMA oder FVG haben Priorität. Je mehr Konfluenz, desto besser.

Zusammengefasst: Erfolgreiches Goldtrading hängt nicht von vielen Tools ab, sondern davon, was der Markt erinnert. Und Gold erinnert sich an Preiszonen.

Arbeitest du mit Linien oder mit Zonen?

BTCUSD – Mögliche Wyckoff-Akkumulation im späten StadiumBTCUSD – Mögliche Wyckoff-Akkumulation im späten Stadium

Im 1-Stunden-Chart zeigt sich aktuell eine saubere Wyckoff-Struktur, die sich gut in die Phasen A–D einordnen lässt.

Nach einem klaren Abverkauf kam es zunächst zur Preliminary Support (PS)-Zone, gefolgt vom Selling Climax (SC) und einem darauffolgenden Automatic Rally (AR).

Diese definieren die obere und untere Grenze der aktuellen Trading-Range.

Der nachfolgende Secondary Test (ST) bestätigt die Nachfrage im Bereich des SC.

Seitdem bewegt sich der Markt seitwärts innerhalb der Range – typisch für Phase B, in der Smart Money weiter akkumuliert.

Aktuell lassen sich zwei Szenarien ableiten:

🟢 Bullisches Alternativszenario

Sollte der Markt den oberen Bereich erneut anlaufen und ein Sign of Strength (SOS) zeigen, wäre eine Bewegung über die AR-Zone hinweg ein erster Trigger, dass wir uns in Phase D befinden.

Ein darauffolgendes Back-Up (BU/LPS) oberhalb der Range wäre eine Bestätigung steigender Nachfrage – mit Potenzial für Anschlussbewegungen.

🔴 Bärisches Hauptszenario

Scheitert der Kurs am Widerstand und fällt erneut Richtung Range-Unterkante, wäre ein tieferer ST-B möglich.

Solange jedoch der SC-Bereich hält, bleibt das Setup akkumulativ.

Strukturvergleich

Ein ähnliches Setup war zuletzt im EURUSD sichtbar – inklusive Spring + Test – woraufhin ein sauberer SOS-Impuls folgte.

Dieses Marktverhalten unterstützt die bullische Grundannahme auch für BTC.

Zusammenfassung

✔ Wyckoff-Struktur intakt

✔ Nachfrage nimmt sukzessive zu

✔ Break & Hold über AR → bullische Bestätigung

✔ Bruch unter SC → Setup negiert

Solange die Range hält, bleibt BTC taktisch bullisch – mit Fokus auf Reaktion am oberen Band.

XAUUSD M30 – Pullback im Abwärtskanal, KAUFEN!🔍 Marktstruktur (SMC)

• Der vorherige große Trend war bullisch, aber derzeit korrigiert der Preis im Abwärtskanal

• Das nächste Hoch ist ein schwaches Hoch → kurzfristiger Verkaufsdruck besteht weiterhin

• Innerhalb des Abwärtskanals hat der Preis ein kleines BOS gebildet, was zeigt, dass die Verkäufer die kurzfristige Bewegung kontrollieren

• Die Aufwärtsstruktur ist noch nicht vollständig gebrochen, daher wird die aktuelle Abwärtsbewegung als Pullback / Liquiditätsverteilung angesehen

🔴 Reaktionsbereich oben (kurzfristig VERKAUFEN)

• OB + Fibo-Rücklauf: 4.454 – 4.466

• Übereinstimmung:

Order Block bärisch

Fibo 0,5–0,618 der Abwärtsbewegung

Obere Trendlinie des Abwärtskanals

👉 Nur kurzfristige Reaktionen VERKAUFEN, nicht im großen Trend VERKAUFEN.

🟢 Haupt-KAUF-Bereich (Hauptnachfrage)

• Bullish OB: 4.405 – 4.395

• Dies ist der Bereich:

Klar erkennbare vorherige Nachfrage

Boden des Abwärtskanals

Bereich, in dem leicht ein Liquiditätssweep + starke Reaktion auftreten kann

👉 Bevorzugt KAUFEN, wenn der Preis diesen Bereich durchbricht und den Boden hält.

🎯 Erwartungen & Ziele

• TP1: 4.440

• TP2: 4.466

• TP3 (wenn der Kanal gebrochen wird): Rückkehr zum schwachen Hoch oben

❌ Ungültigkeit

• Preis schließt M30 unter 4.395

→ Nachfrage scheitert, Aufwärtsstruktur wird gebrochen → KAUF-Szenario stoppen

📌 Schnelle Zusammenfassung

• Kurzfristig: Seitwärts – Abwärts im Kanal

• Hauptstrategie: Tief KAUFEN – Reaktionen VERKAUFEN

• Kein FOMO in der Mitte, warten bis der Preis die Zone erreicht

Novo Nordisk 4hNovo Nordisk befindet sich seit dem 30. Juli 2025 in einer Konsolidierungsphase. Innerhalb dieser Struktur lassen sich zwei relevante Bereiche erkennen: ein stabilisierender Support sowie eine kontrollierte Abwärtsbewegung.

Auffällig ist die Häufung von grünen Vektorkerzen, die ein deutlich erhöhtes Tickvolumen aufweisen – kurz erklärt: diese Kerzen haben rund 200 % mehr Handelsaktivität als die vorherigen zehn Kerzen. Dies deutet auf einen möglichen Positionsaufbau innerhalb der Konsolidierung hin.

Technisch betrachtet wurden bereits rund 50 % der vorherigen Abwärtsbewegung (bezogen auf den Kerzenkörper, Wick ausgeschlossen) wieder aufgeholt. Meiner persönlichen Einschätzung nach könnte dies auf ein weiteres Comeback hindeuten. Sollte sich dieses Szenario ausspielen, sehe ich ein Price Target bei ca. 444,45 DKK, da sich dort die restliche Liquidität der vorherigen Abwärtsbewegung befindet. Dieses Ziel stellt für mich ein mögliches, technisch sinnvolles Szenario dar – kein Kauf-/Verkaufssignal, sondern eine Beobachtung des Marktpotenzials.

Abschließend ist zu beachten, dass fundamentale Ereignisse jederzeit die Volatilität stark erhöhen und technische Szenarien irrelevant machen können. Dennoch bietet die aktuelle Marktstruktur meiner Meinung nach ein interessantes Szenario für eine technisch fundierte Aufwärtsbewegung, das ich persönlich gerne beobachten würde.

MSFT 4hMicrosoft bewegt sich seit Ende November überwiegend seitwärts. Ein wichtiger Wochensupport vom 17. November steht dabei im Fokus und sollte gehalten werden. Sollte dieser Bereich nach unten aufgelöst werden, steigt die Wahrscheinlichkeit für eine Ausdehnung der Bewegung in Richtung der 800 EMA, was in etwa dem Bereich um 450 USD entspricht.

Eine anhaltende Konsolidierungsphase ist grundsätzlich nicht negativ zu bewerten. Seitwärtsphasen können dem Markt ermöglichen, Positionen aufzubauen, um später erneut Liquidität nach oben freizugeben. Aktuell wirkt die Kursentwicklung eher ruhig, jedoch strukturell weiterhin stabil.

Für eine klare Auflösung der Konsolidierung wäre ein Durchbruch über die 50 EMA (rot) sowie die 200 EMA (weiß) erforderlich. Gelingt dieser Ausbruch, rückt ein Bereich um knapp 500 USD (Psychologisches Level) in den Fokus, wo sich zusätzlich eine GAP befindet. Dieses Szenario muss nicht kurzfristig eintreten und kann sich auch über mehrere Wochen entwickeln.

Kurzfristig bleibt auch ein Liquiditäts-Sweep nach unten möglich, bevor eine nachhaltige Richtungsentscheidung getroffen wird. Insgesamt ist eine weitere Beobachtung der Seitwärtsphase angebracht.

ASML 4hASML ist seit Freitag stark von ca. 920 USD auf rund 1050 USD angestiegen, ohne einen nennenswerten Pullback. Zwischen Freitag und Montag ist zudem eine GAP entstanden, die bislang offen ist.

Ein Rücklauf in Richtung der GAP oder alternativ bis in den Bereich von 50 % der Tageskerze(von Freitag) wäre technisch sinnvoll und würde dem Markt ermöglichen, Struktur aufzubauen. Im aktuellen Bereich ist daher Vorsicht geboten, insbesondere bei Kaufabsichten.

Unabhängig davon sollte berücksichtigt werden, dass Märkte auch länger irrational laufen können, als es technisch logisch erscheint.

AbbVie Inc 4hDer Kurs testet derzeit bereits zum zweiten Mal die 200 EMA.

Idealerweise kann sich der Preis in diesem Bereich stabilisieren und von dort aus erneut in Richtung 226 USD laufen. Solange die 200 EMA respektiert wird, bleibt dieses Szenario intakt.

Der nächste relevante horizontale Support liegt bei ca. 212 USD. Sollte dieser Bereich nicht gehalten werden, steigt die Wahrscheinlichkeit für eine Ausdehnung der Bewegung in Richtung 200 USD.

Insgesamt befindet sich AbbVie aktuell eher in einer Konsolidierungsphase, ohne klare impulsive Struktur.