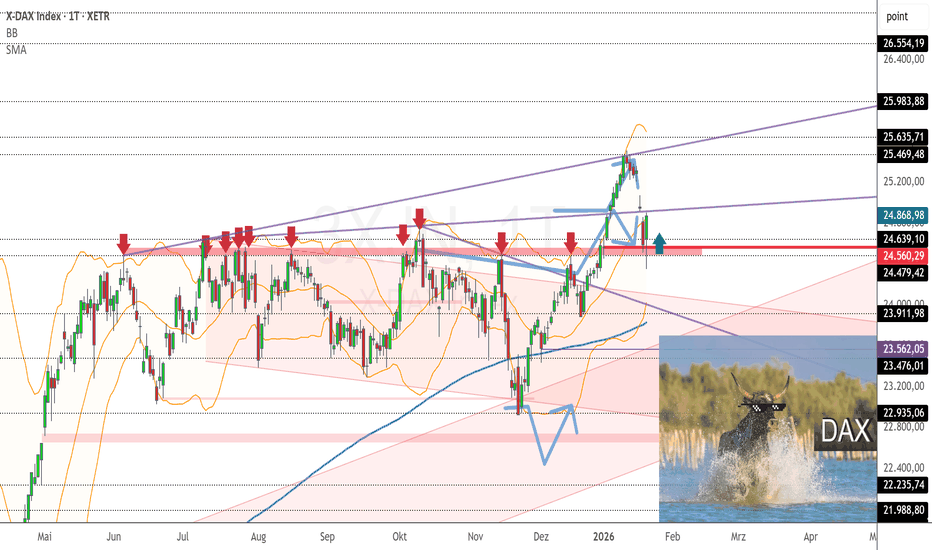

Deutscher Leitindex Trade IdeeDax Stabil

Stimmung Retail ist 30% Käufer und 70% Verkäufer

Preis der meisten Interesse:

25 285 EUR auf der Oberseite

25 108 EUR auf der Unterseite

Liquiditäts Lücken

Oberseite

25 420 EUR bis 25 505 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Unterseite

25 210 EUR bis 25 160 EUR

25 015 EUR bis 24 920 EUR

24 770 EUR bis 24 700 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 285 EUR

Short unterhalb der 25 015 EUR

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Ideen der Community

Ethereum unter Druck: Wichtige Support-Zone im Fokus.TradingView Analyse | Ethereum (4H-Chart)

Hallo liebe TradingView Community,

🔥 „Der Markt manipuliert Erwartungen — nicht Zahlen.“

👉 Märkte bewegen sich nicht wegen Daten, sondern wegen der Interpretation dieser Daten.

🔹 Wer erfolgreich sein will, muss verstehen, wie Erwartungen, Sentiment und Positionierung den Preis treiben.

Werfen wir einen nüchternen Blick auf Ethereum im 4-Stunden-Chart.

Durch die anhaltenden Marktschwankungen hat ETH seine diagonale, aufsteigende Struktur verloren. Dieser Bruch ist technisch relevant, da solche Strukturen häufig als dynamischer Support fungieren. In der Folge fiel der Kurs zurück bis in den Bereich um 2.907 $ — eine Zone, die bereits im Dezember als Konsolidierungsbereich diente, bevor Ethereum nach oben ausbrach. Solche ehemaligen Konsolidierungen sind oft wichtige Unterstützungszonen, weil dort zuvor viel Marktaktivität stattfand.

Ein Blick auf die Liquidation Heatmap zeigt zudem, dass sich im Bereich um 2.800 $ weiterhin erhebliche Liquidität befindet. Diese entstand sehr wahrscheinlich durch den jüngsten Abverkauf, bei dem viele Marktteilnehmer Long-Positionen eröffnet haben. Solche großen Liquiditätscluster lässt der Markt erfahrungsgemäß selten unangetastet — sie wirken wie Magneten für den Preis. Stop-Loss-Orders und Liquidationslevel bündeln sich dort, was diesen Bereich besonders relevant macht.

Auf der Oberseite tut sich Ethereum weiterhin schwer. Der Widerstand bei 3.057 $ (rote Linie) konnte bislang nicht nachhaltig überwunden werden. Zusätzlich rücken die 50er und 200er EMA von oben näher an den Kurs heran und verstärken diesen Widerstandsbereich. Mehrere technische Hürden auf engem Raum erhöhen die Wahrscheinlichkeit von Zurückweisungen.

Indikatorenseitig zeigt sich ein gemischtes Bild:

Der RSI befindet sich tief im überverkauften Bereich, was kurzfristig für eine technische Gegenbewegung sprechen kann. Der MACD signalisiert zudem, dass das negative Momentum nachlässt und sich langsam ins Positive dreht. Dennoch bleibt der Preis selbst schwach — ein klassisches Zeichen dafür, dass Vertrauen in Risikoassets aktuell fehlt.

Und genau hier liegt ein entscheidender Lernpunkt:

Ethereum mag fundamental und strukturell bullish aufgestellt sein, bleibt aber ein Altcoin. Solange Bitcoin unter Druck steht, wird sich ETH diesem Sog kaum entziehen können — im Gegenteil, Altcoins reagieren in solchen Phasen meist stärker und volatiler.

Fazit:

Für Ethereum bleibt der Bereich um 2.907 $ entscheidend. Diese ehemalige Dezember-Konsolidierung muss zwingend verteidigt werden. Ein Bruch darunter würde das kurzfristige Bild weiter eintrüben und den Fokus stärker auf tiefere Liquiditätszonen lenken. Geduld, Risikokontrolle und das übergeordnete Marktumfeld bleiben aktuell wichtiger als jedes einzelne Signal.

Viel Spaß beim Lesen.

Think beyond the chart — read what the candles tell you.

MoonClub Team

Kurzer Long Trade in die ZoneDerzeit sehen wir wieder eine Erholung im NAS100. Der Short Trend wurde an der Käuferzone unten (Grüne Zone) aufgehalten und setzt den Trend bullish fort. Persönlich würde ich nicht all zu grosse Trades wagen aber es sieht für mich als, als ob wir wieder in die Rote Zone gelangen (Widerstandszone). Das golden pocket wurde bereits abgeholt und das DOWN GAP wurde ebenfalls gut geschlossen.

Auch der POC scheint in der Region zu sein, weshalb ich mir das Szenario gut ausdenken kann. Auch der MACD scheint bullish gerichtet zu sein.

Wir werden sehen.

Vielen Dank fürs durchlesen :)

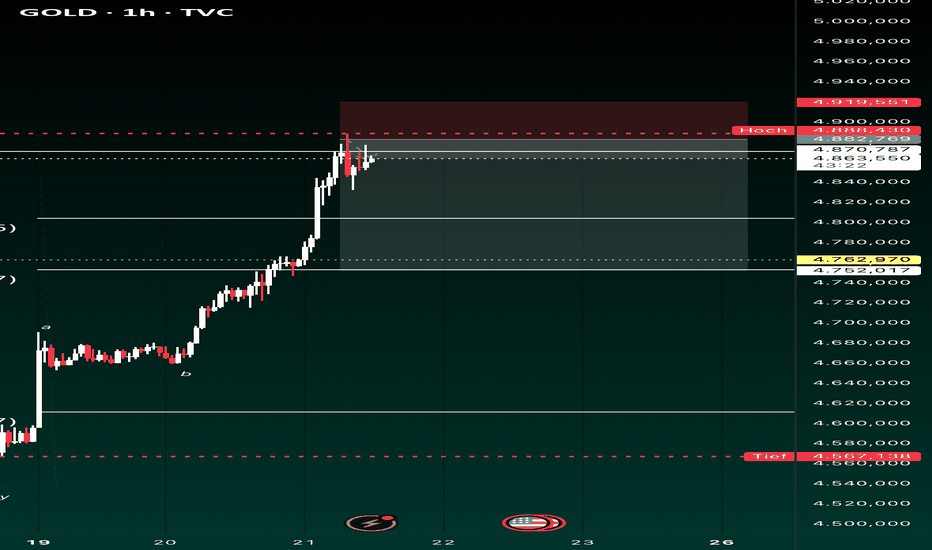

XAUUSD (Gold) – Kurzfristige bullische Erholung innerhalb einer Gold hat sich vom jüngsten Tief bei 4775–4780 erholt und bildet nun höhere Tiefs.

Der Kurs bewegt sich entlang einer aufwärtsgerichteten Trendlinie, was auf kurzfristige bullische Dynamik hindeutet.

Insgesamt befindet sich der Markt jedoch weiterhin in einer Konsolidierungsphase nach der vorherigen starken Bewegung.

RSI (14)

Der RSI liegt bei etwa 54 und damit wieder über der 50-Marke.

Die frühere bärische RSI-Divergenz wurde bereits abgearbeitet.

Das Momentum verbessert sich, ohne überkauft zu sein → weiteres Aufwärtspotenzial vorhanden.

Awesome Oscillator (AO)

AO ist noch unter der Nulllinie, aber die roten Balken werden kleiner.

Dies deutet auf nachlassenden Verkaufsdruck und einen möglichen Wechsel zu bullischem Momentum hin.

MACD (12,26,9)

MACD befindet sich weiterhin leicht unter der Signallinie.

Das Histogramm zieht jedoch nach oben → frühe Anzeichen einer bullischen Kreuzung.

Wichtige Kursmarken

Unterstützung: 4800 / 4775

Trend-Unterstützung: Aufsteigende Trendlinie

Widerstand: 4850 → 4875

Erweiterte Ziele: 4900+ bei bestätigtem Ausbruch

Trumps friedlicher Ton kühlt Gold nach Rekordhoch abMarktkontext (Nachrichten → Fluss)

Trumps sanfterer, diplomatischerer Ton in Bezug auf Grönland reduzierte die unmittelbare geopolitische Spannung.

Als Ergebnis:

Die Nachfrage nach sicheren Häfen kühlte ab

Gold zog sich von seinem Rekordhoch zurück

USD stabilisierte sich leicht, da sich die Risikostimmung verbesserte

Diese Bewegung sieht eher nach einer Risikoneukalibrierung aus, nicht nach einer strukturellen Trendänderung.

Technische Struktur (H1 – SMC)

Die Gesamtstruktur bleibt bullisch

Vorheriger BOS bestätigt die Trendfortsetzung

Der aktuelle Rückzug ist korrektiv, nicht impulsiv

Der Preis reagiert unter dem jüngsten Hoch und bildet einen potenziellen Liquiditätsgriff

➡️ In einem starken Aufwärtstrend sind Rückzüge Gelegenheiten, keine Umkehrungen.

Wichtige Entscheidungszonen

Obere Reaktion / Angebot: 4.880

FVG-Reaktionsbereich: 4.800 – 4.820

FVG-Kaufzone: 4.695

Dies sind Reaktionszonen, keine Ausbruchsniveaus.

Szenarien (Wenn – Dann)

Szenario 1 – Kaufe den Rückgang (Primär)

Wenn der Preis auf 4.695 fällt

Liquidität wird absorbiert und die bullische Struktur hält

Die Fortsetzung nach oben bleibt bevorzugt

Szenario 2 – Flache Reaktion

Wenn der Preis über 4.800 hält

Der Markt könnte ohne tiefere Korrektur nach oben fortsetzen

Nur ein klarer H1-Schluss unter 4.695 würde die bullische Tendenz schwächen.

Zusammenfassung

Friedliche Schlagzeilen lösten Gewinnmitnahmen aus, keine Trendwende.

Solange die Struktur hält, bleibt die bullische Fortsetzung der wahrscheinlicheren Weg.

Handel den Rückgang.

Respektiere die Struktur.

Lass den Preis bestätigen.

BTC 4H: Recovery-Chance nach News-Drop – Levels im FokusBitcoin hat aktuell noch Schwierigkeiten, den Widerstand um 90.500$ zurückzuerobern. Dieser Bereich ist für mich gerade der entscheidende Trigger: Sollte BTC es heute schaffen, nachhaltig über 90.5k zu schließen und den Bereich als Support zu bestätigen, sehe ich eine gute Chance, dass wir eine echte Recovery-Bewegung starten. Der MACD im 4H-Chart dreht langsam wieder nach oben, was zumindest dafür spricht, dass das Momentum nach dem starken Drop wieder kippen könnte.

Wenn dieser Break gelingt, wäre für mich das nächste logische Ziel, dass Bitcoin versucht, den Bereich um 94.5k–95k zurückzuerobern. Gerade 95k wäre extrem wichtig – nicht nur psychologisch, sondern auch technisch. Denn je schneller wir wieder dort oben reinkommen, desto höher die Wahrscheinlichkeit, dass BTC die wichtigen EMAs (20/50/100/200) wieder „einholt“ und zurück über den Kurs bringt. Aktuell liegen alle EMAs noch oberhalb des Preises und bilden zusammen einen ziemlich starken dynamischen Widerstand. Ein schneller Push würde dafür sorgen, dass dieser Widerstandsblock wieder verschwindet und die EMAs wieder zu Support werden könnten.

Ich halte es grundsätzlich für sehr gut möglich, dass Bitcoin diesen Drop wieder aufholt, weil der Absturz für mich eher newsgetrieben war und vor allem dadurch so heftig wurde, weil sehr viele Longs liquidiert wurden (klassischer Long Squeeze). Solche Moves sind oft übertrieben und werden danach zumindest teilweise „repaired“. Entscheidend ist aber: Der Markt muss zeigen, dass er die Zonen zurückerobern kann – sonst bleibt es nur ein Bounce.

Sollte der Ausbruch über 90.5k allerdings nicht gelingen und wir werden dort wieder rejected, gehe ich eher davon aus, dass BTC noch eine Weile unruhig seitwärts läuft bzw. schwächer bleibt. Und falls der Kurs den Kanal bzw. die aktuelle Supportzone nachhaltig nach unten durchbricht, sehe ich realistisch die Gefahr, dass wir nochmal einen tieferen Sweep bekommen. Dann wäre für mich als erstes Ziel der Bereich um 87k denkbar – dort könnte es zwar einen kleinen Rebound geben, aber wenn der nicht stark genug ausfällt, wäre im schlimmsten Fall sogar ein Lauf Richtung 78k möglich, um dort einen möglichen Double Bottom auszubilden.

Unterm Strich: 90.500$ ist die Schlüsselmarke. Drüber wird es bullish mit Chancen auf 95k, drunter bleibt Vorsicht angesagt, weil ein Breakdown schnell wieder Druck Richtung 87k bringen könnte.

Keine Anlageberatung - DYOR!

PFENYSE:PFE

Warum die Aktie in den vergangenen Jahren gefallen ist:

Einbruch der Nachfrage nach COVID-Produkten: Ein starker Rückgang der Verkäufe des Comirnaty-Impfstoffs und von Paxlovid führte zu einem Umsatzrückgang von 100,3 Mrd. US-Dollar im Jahr 2022 auf 58,5 Mrd. US-Dollar im Jahr 2023.

Sorgen um den Patentablauf: Der bevorstehende Verlust des Patentschutzes für Blockbuster wie Eliquis, Ibrance und Xeljanz bis 2028 bedrohte jährliche Umsätze in Höhe von 17–18 Mrd. US-Dollar.

Abgeschwächte Prognosen: Das Management korrigierte die Umsatz- und Gewinnprognosen wiederholt nach unten.

Verbesserte Fundamentaldaten

Finanzielle Stabilisierung: Pfizer durchbrach endlich den Kreislauf der Umsatzinstabilität und schloss das Jahr 2025 mit einer Reihe von positiven Ergebnissen ab (sowohl beim Gewinn pro Aktie als auch beim Umsatz wurden die Erwartungen übertroffen).

Kosteneffizienz: Das Management implementierte erfolgreich ein milliardenschweres Kosteneinsparungsprogramm. Die Margen verbessern sich trotz moderaten Umsatzwachstums.

Dividendenrendite ~ 6,7 %

Katalysatoren für zukünftiges Wachstum

🔎

22.01.2026 - Gold, Bitcoin, DAX, WTI Öl - GBE MarktcheckHerzlich willkommen zu einem neuen GBE-Marktcheck.

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Gold mit neuem Allzeithoch

- Bitcoin am unteren Bollinger Band

- Dax mit kräftiger Gegenbewegung

- WTI Öl wieder über 60 US-Dollar

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Nasdaq Update - weiterhin Primärszenario nicht vom Tisch - ABER📊 NASDAQ | Kurzes Marktupdate

Im heutigen Video werfen wir nur einen schnellen Blick auf den Chart und möchten nochmals auf die aktuell recht fragile Lage was das Primär vers. Alternativszenario betrifft betrachten.

Wir schauen heute auch noch in einem Schnellflug über die Indikatoren Lage ergänzend.

🙏 Unterstütze WELLENBLICK TRADING

Wenn dir unsere Analysen Mehrwert bieten, freuen wir uns über ein Like, einen Kommentar oder ein Follow/ABO auf TradingView.

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

Tradesetup NZD/USD: 22.01.2026Tradesetup NZD/USD: 22.01.2026

Der NZD/USD ist in einem bullischen Orderflow. Auf diesem Weg seit der Eröffnung am Montag wurde ein massives D1 FVG hinterlassen. Es ist zu erwarten, dass der Kurs diese Lück zumindest teilweise schließen möchte.

Aktuell konsolidiert der Kurs in Asien, ein Fakerun in das gestrige Hoch in London, mit einem klaren MSS im M15 oder M5 mit bärischen FVG, kann ein Short-Signal in das D1 FVG sein. Wir schauen mal.

XAUUSD – Kurzfristige Trendlinie gebrochen, Kaufliquidität fokusMarkt Kontext

Nach einem starken impulsiven Anstieg hat Gold die kurzfristige aufsteigende Trendlinie nach unten durchbrochen, was auf eine technische Korrektur und eine Phase des Liquiditätsrebalancierens hindeutet. Die Struktur auf höherer Zeitebene bleibt jedoch intakt, und der aktuelle Rückgang wird weiterhin als korrektiv und nicht als Trendwende angesehen.

Aus fundamentaler Sicht unterstützen die Nachfrage nach sicheren Anlagen und ein vorsichtiger Ausblick auf die Geldpolitik weiterhin Gold. Dies macht tiefere Rückgänge attraktiv für institutionelle Akkumulation anstelle von aggressivem Verkauf.

Struktur & Preis Aktion (H1)

Der kurzfristige bullish Trendlinie wurde durchbrochen → Übergang in eine corrective Phase.

Zu diesem Zeitpunkt gibt es keine bestätigte bearish CHoCH auf H1.

Der Preis rotiert innerhalb eines Bereichs und zielt auf Liquiditätspools darunter.

Mehrere Nachfrage- + Liquiditäts- + H1 GAP-Zonen befinden sich unterhalb des aktuellen Preises.

Obere Zonen bleiben Angebots- / Liquiditätsverkaufsbereiche für potenzielle Reaktionen.

Wichtige Level, die zu beobachten sind

Angebot / Liquiditätsverkauf: 4,949 – 4,874

Mittlere Reaktionszone: 4,824

Primäre KAUF-Zone: 4,755 – 4,729

Tiefe KAUF-Zone (H1 GAP – Liquidität): 4,665 – 4,600

Trading-Plan – MMF Stil

Primäres Szenario – Kaufen zum Rabatt

Nach KAUF-Setups suchen bei:

KAUF-Zone 1: 4,755 – 4,729

KAUF-Zone 2: 4,665 – 4,600 (H1 GAP & Liquidität)

Einstiege nur nach klaren bullish Reaktionen und Halten der Struktur.

Frühzeitige Einstiege vermeiden, solange der Preis im Mittelfeld bleibt.

Upside Ziele

TP1: 4,824

TP2: 4,874

TP3: 4,949 (oberer Liquiditätssweep)

Alternatives Szenario

Wenn der Preis es nicht schafft, die unteren Zonen zu erreichen und über 4,824 bleibt, auf einen Durchbruch & Rücktest warten, um KAUF-Positionen in Trendrichtung erneut einzugehen.

Ungültigkeit

Ein H1 Schlusskurs unter 4,600 macht die KAUF-Bias ungültig.

Zurückhalten und die gesamte Marktstruktur neu bewerten.

Zusammenfassung

Die breitere bullish Bias bleibt intakt, während die aktuelle Bewegung einen gesunden Rückzug zur Liquiditätsabsorption darstellt. Die optimale Strategie ist Geduld—KAUFEN in rabattierten Zonen mit Bestätigung, nicht durch Preisanpassung.

Silber (XAG): Wichtiges technisches Kursziel erreichtSilber (XAG/USD) war im Jahr 2025 der führende Vermögenswert an den Finanzmärkten und erzielte eine deutlich bessere Performance als die Aktienindizes sowie eine klare Outperformance gegenüber Gold im Segment der Edelmetalle.

Der Anstieg des Silberpreises wurde durch eine Kombination starker fundamentaler Faktoren getragen, darunter die Schwäche des US-Dollars am Devisenmarkt, fallende Zinsen, eine stark wachsende industrielle Nachfrage, mit der das Angebot kaum Schritt halten kann, sowie ein geopolitisch äußerst angespanntes Umfeld auf mehreren Kontinenten gleichzeitig.

Diese fundamentale Konstellation lässt sich kaum ernsthaft infrage stellen.

Dennoch sollte eine ebenso greifbare Marktrealität nicht außer Acht gelassen werden: Eine vertikale Aufwärtsbewegung ist langfristig nicht tragfähig. Früher oder später kommt es zwangsläufig zu einer Korrekturphase, und auch Silber wird dieser Dynamik nicht entgehen.

Ohne den Zeitpunkt einer solchen Korrektur vorwegzunehmen, lassen sich bereits einige technische Beobachtungen festhalten:

• Mit dem Erreichen der Zone von 95/100 US-Dollar hat XAG/USD ein langfristiges technisches Kursziel erfüllt, das sich aus der Ausdehnung der früheren, über Jahrzehnte bestehenden Range zwischen 5 und 50 US-Dollar ableitet

• Die Daten zum institutionellen Positionierung zeigen, dass erste Gewinnmitnahmen einsetzen

Aus sehr langfristiger charttechnischer Sicht weist die aktuelle Bewegung alle Merkmale einer Markt-Euphoriephase auf. Die monatliche Dynamik ist extrem überdehnt, wobei der RSI Niveaus erreicht, die historisch mit bedeutenden Hochpunkten am Silbermarkt verbunden sind. Eine solche Konstellation bedeutet nicht zwangsläufig eine sofortige oder abrupte Trendwende, signalisiert jedoch klar ein Ungleichgewicht zwischen Preis und übergeordnetem Trend.

Zudem wurde die frühere zentrale Widerstandszone im Bereich von 48/50 US-Dollar deutlich überwunden, wodurch sie sich nun in eine strategische langfristige Unterstützungszone verwandelt hat. Solange sich die Kurse oberhalb dieses Niveaus halten, bleibt die primäre Aufwärtsstruktur intakt.

Bemerkenswert ist auch, dass die Geschwindigkeit der jüngsten Aufwärtsbewegung die Wahrscheinlichkeit einer längeren Seitwärtskonsolidierung verringert. Historisch folgten auf solche vertikalen Beschleunigungen bei Silber häufig entweder schnelle Rücksetzer oder zeitliche Korrekturen, die von mehreren Monaten erhöhter Volatilität und erratischer Kursbewegungen geprägt waren.

Abschließend sollte das makroökonomische Umfeld aufmerksam beobachtet werden. Eine Trendwende beim US-Dollar, ein unerwarteter Anstieg der realen Zinsen oder eine Abschwächung der industriellen Nachfrage könnten als Auslöser für eine Korrekturphase dienen. Umgekehrt könnten eine fortgesetzte Entdollarisierung und anhaltende geopolitische Spannungen diese Phase verzögern, ohne sie jedoch vollständig auszuschließen.

Zusammenfassend lässt sich sagen: Das wichtige technische Kursziel wurde erreicht, der übergeordnete Trend bleibt bullisch, doch das Chancen-Risiko-Verhältnis hat sich kurzfristig und mittelfristig deutlich verschlechtert. Vorsicht und aktives Risikomanagement sind beim Silbermarkt nun unerlässlich.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Warum Märkte oft heftig pumpen – und dann gnadenlos dumpenEs gibt einen Moment im Chart, den fast jeder Trader schon erlebt hat. Der Preis bewegt sich lange seitwärts, genug, um Ungeduld zu erzeugen. Und dann plötzlich, innerhalb weniger Kerzen, explodiert alles. Widerstände werden sauber gebrochen, Kerzen schließen stark, und eine Nachricht erscheint genau rechtzeitig, um den Ausbruch zu rechtfertigen. Beim Blick auf den Chart fällt es schwer, nicht an den Beginn eines neuen Trends zu glauben.

Oft folgt der Klick auf BUY genau in diesem Moment. Nicht aus Gier, sondern weil es logisch erscheint. Saubere Struktur, klarer Momentum, das makroökonomische Narrativ passt. Wenn nicht jetzt – wann dann?

Und genau in diesem Augenblick beginnt der Markt, dich wahrzunehmen.

Der Preis dreht selten sofort. Meist läuft er noch ein Stück weiter, gerade genug, um die Überzeugung zu stärken, dass die Entscheidung richtig war. Spätere Einstiege kommen hinzu. Stop-Losses liegen auffallend ähnlich, knapp unter der alten Ausbruchszone. Im Chart ist das eine saubere Zone. Für Trader ist es Risikomanagement. Für den Markt ist es Liquidität.

Dann, ganz ohne neue schlechte Nachrichten, beginnt der Preis zu stocken. Zunächst ein paar zögerliche Kerzen, danach eine Gegenbewegung, die deutlich schneller ist als der vorherige Anstieg. Die ersten Stop-Losses werden ausgelöst, Liquidationen folgen. Verkaufsdruck entsteht nicht aus Verkaufswillen, sondern aus Zwang.

Rückblickend wirkt der anfängliche Pump nicht mehr wie der Beginn eines Trends. Er wirkt wie eine Einladung. Eine sehr logische, sehr überzeugende und sehr schwer abzulehnende Einladung.

Der Kern liegt hier: Der Markt braucht keine falsche Analyse. Es reicht, wenn du genau das tust, was „richtig aussieht“. Wenn zu viele Marktteilnehmer an dasselbe Szenario glauben, wird dieses Szenario zur Liquiditätsquelle – nicht zum Vorteil.

Kawumm'sche MORGENANALYSE zum Donnerstag, den 22.01.2026Und auf einmal kann er wieder rennen unser Bulle. Gut Trump hat vielleicht etwas nachgeholfen auch.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24650

Grundstimmung: positiv

Die Abwärtsbewegung der letzten Tage durfte bis zur 24490 hin erstmal noch als Pullback auf Tagesebene gewertet werden, was unserem Dax erlauben sollte sich hier wieder zu stabilisieren und in den Folgetagen auch erneut aufzurichten. Dafür war wichtig, dass er weitere Rückschläge unter 25490 umgehend aufgreift und wieder über die 24560 zurück hebt. Würde ihm dann später der Aufbau über 24700 gelingen, sind darüber dann die nächsten kleineren Erholungsziele bei 24775 / 24800 und 24900 schon erreichbar gewesen. Sollte er unter 24490 aber nicht druckvoll wieder hochgezogen werden, sollten besser die alten Range-Marken wieder um 24200 und 24050 angepeilt werden. So die Zusammenfassung von gestern.

Und unser Dax konnte mit etwas Schützenhilfe von Trump den Pullback abschließen und sich erstmal wieder ein gutes Stück nach oben strecken, nachdem er schon zuvor den Versuch unter 24490 lang rauszugehen gut unterbunden und zurück zur 24560 gehoben bekommen hatte. Als Trump dann aus dem Rücklauf heraus die Kiste schon zum Donnerstag über 24700 schoss konnten 24775 / 24800 und schon fast 24900 direkt erreicht werden.. Damit ist unser Dax eigentlich auch direkt schon am ersten Erholungsziel um 24900 / 24950 angekommen. Von hier hatte ich an sich nochmal einen Rücklauf Richtung 24700 / 24650 vorgesehen, aber da müsste unser Dax wohl wirklich schwach reinstarten und mit ordentlichen roten Stundenkerzen arbeiten um sich der Impulsgewalt die nach oben strahlt zu verwehren. Von 24700 / 24650 bestünde dann allerdings eine gute Chance sich wieder nach oben aufzurichten, gelingt dort eine grüne H1 wäre in der Folge 24950 dann nicht ungewöhnlich. Geht er aber unten durch, wäre dann erst wieder 24530 interessant.

Viel eher müsste aber auf einen solch impulsiven Stoß nun auch im asiatischen Bereich die Kaufglocke außerbörslich schon fleißig bimmeln, was uns durchaus schon über 24950 in den Handel bringen könnte per Aufwärtsgap. So und lässt er das stehen und treibt weiter hoch, müsste man wirklich so lange wie der grüne Stundenkerzen schiebt den einfach machen lassen. Im Zweifel rennt der da nun einfach komplett durch und arbeitet eine Marke nach der anderen durch, hin zur 25090 / 25100, dann weiter zur 25200, und dann zum offenen Gap bei 25320 wo die ganze Zoll-Show angefangen hatte. Ich meine das wären gerade mal 400 Punkte Bewegung, zur Zollmeldung am Mittwoch haben wir alleine 300 in 5 Minuten geschafft, würde er also mit angezogener Handbremse locker bewerkstelligen können. Daher sollte man gut drauf achten, sich nicht gegen den Markt zu stellen bei solcher Vola, sonst kann das schnell ins Auge gehen. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Zum Mittwoch hat sich unser Dax kräftig aus der Pullbackzone herausgestellt und sich wieder über die 24700 gedrückt. Damit wäre nun grundsätzlich der Weg frei die weiteren Erholungsziele anzugehen. Die erste wichtige Station bei 24900 / 24950 ist ja so gut erreicht, stößt er sich hier ab, wäre 24700 / 24650 nochmal ein schöner Rücklaufbereich um sich erneut aufzurichten, unterhalb bietet sich sonst erst 24530 wieder an. Sollte er die 24950 oberhalb aber per Gap überspringen sollte man auch einkalkulieren, dass der einfach durch rennt, in dem Falle würde das Momentum vom Mittwoch auf den Donnerstag übergehen und dann könnte der solange er grüne Stundenkerzen rausschiebt auch einfach durchklettern. Über 24950 dann hin zur 25090 / 25100, darüber zur 25200 und darüber wäre der Gapclose zu letzte Woche Freitag bei 25320 auch nur noch ein Katzensprung. Bei 300 Punkten in 5 Minuten während der Trump Rede wären die 400 Punkte auf den Tag verteilt wohl durchaus machbar. Daher schön auf die Signale achten und versuchen mit dem Markt zu traden, nicht dagegen.

Haben Sie den neuesten TACO-Handel verpasst?Gold erreichte am Mittwoch einen neuen Rekordwert von über 4.800 US-Dollar, da Anleger angesichts neuer Zollandrohungen aus dem Weißen Haus in sichere Häfen flüchteten.

Diese Entwicklung kehrt sich nun um. In einem Beitrag in den sozialen Medien erklärte Präsident Donald Trump, dass er nicht mehr vorhabe, Zölle gegen europäische Länder zu verhängen, die sich seinen Plänen zum Erwerb Grönlands durch die USA widersetzt hatten. Er schrieb: „Ich werde die Zölle, die am 1. Februar in Kraft treten sollten, nicht verhängen.“

US-Aktien legten aufgrund dieser Wende zu. Der Dow stieg um 588,64 Punkte, während der SP500 um 1,16 % und der Nasdaq um 1,18 % zulegten.

Gold gab seine früheren Gewinne wieder ab. Obwohl Gold weiterhin auf einem historischen Höchststand liegt, hat die Aufhebung der Zollfrist am 1. Februar die unmittelbare Risikoprämie der USA durchbrochen.

BITCOIN - UPDATE KW4Hallo zusammen,

hier eine persönliche Einschätzung zum BTC (USD) auf Basis der BB-, MACD- und des RSI Indikators.

Trend Prinzip

Der BTC geht nochmals ins Testing , sollte allerdings nicht unter die Langzeittrendlinie (Blau) zurücksetzen.

Ebenfalls möglich, dass sich der BTC wieder in sein vorgelagertes und oberhalb der grünen Trendlinie vorarbeitet von dort aus weiter bis Ausbruch konsolidiert.

Lower Low Kriterium

Sollte der BTC dennoch die Trendlinie nach unten übertreten, so gilt das Lower Low Kriterium.

Wichtig dabei ist, dass die bisherige Struktur Higher Low erhalten bleibt und sich der BTC stetig nach oben arbeitet. Somit dürfte er theoretisch noch weiter zurücksetzen bis zur Marke 76.500USD.

Solange, bis er positives Momentum zurückerhält und nach oben nachhaltig die Zone 98.000-100.000USD durchbricht bzw. überwindet.

Zusammengefasst heißt das, der Aufwärtstrend ist nach wie vor intakt und kann nach einer sauberen Bodenbildung seinen vorgelagerten Trend wieder fortsetzen.

Umgekehrte Szenarien sind ab der Zone 74.500-76.500USD selbstverständlich ebenfalls mit einzurechnen, sind aber bis zum Bruch der zuvor genannten Kriterien erstmal unwahrscheinlicher.

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

SAP und der DAX Der DAX ist beinahe zu traumhaft zurückgekommen und direkt einen Einstieg abgeholt. Wer noch weiter auf der Suche ist könnte bei SAP fündig werden. Zugegeben die Unterseite ist nicht mein Favorit der Einstiege, aber er eine erste halbe und deutlich verkleinerten Ordergröße mit klarem Risiko-Management, wäre durchaus eine interessante Option.

Goldbullen bleiben stark

Goldhandelsstrategie | Trendfolge, Fokus auf Kauf bei Kursrückgängen

I. Performance-Überprüfung und Strategievalidierung

Am Dienstag folgten wir strikt der öffentlich verfügbaren Strategie auf TradingView und eröffneten Long-Positionen im Bereich von 4650–4660. Nach einer Reduzierung der Positionen bei 4700 und weiterem Halten schlossen wir diese vollständig bei Kursziel 4720 und erzielten einen Gewinn von über 600 Pips.

Diese Transaktion bestätigt erneut die Effektivität der Strategie „Trendfolge + Einstieg an wichtigen Kursmarken“. Im aktuellen starken Marktumfeld bleibt der Kauf bei Kursrückgängen eine sichere und nachhaltige Handelsstrategie.

II. Fundamentale Faktoren

1. Zunehmende geopolitische Risiken

Die Trump-Regierung hat ihre Maßnahmen in Bezug auf Grönland verschärft. Die Drohung, Zölle gegen acht europäische Länder zu verhängen, ist nun konkret (gültig ab 1. Februar).

Historische Muster deuten darauf hin: Handelskriege → Langsameres Wirtschaftswachstum + steigender Inflationsdruck → Erhöhtes Stagflationrisiko. Gold entwickelt sich in einem stagflationischen Umfeld besonders gut.

2. Marktlogik

Nachfrage nach sicheren Anlagen: Geopolitische Konflikte und Handelsunsicherheiten treiben Kapital in Gold.

Absicherung gegen Stagflation: Die Kombination aus „sich verlangsamender Wirtschaft und hoher Inflation“, potenziell ausgelöst durch Zölle, stärkt die Rolle von Gold als Vermögenswertsicherung.

Druck auf den US-Dollar: Handelsspannungen belasten den US-Dollar und stützen indirekt den Goldpreis.

III. Wichtige technische Signale

1. Trendstruktur

Die Preise haben kontinuierlich neue historische Höchststände erreicht. Sowohl Tages- als auch Stundencharts zeigen eine bullische Entwicklung ohne Anzeichen einer Top-Formation.

Starke Dynamik: Minimale Korrekturen während der Rallye deuten auf ein robustes Kaufinteresse hin.

2. Wichtige Kursniveaus

Unterstützungszonen:

Starke Unterstützung: 4700–4710 (Ausbruchszone, jetzt Unterstützung)

Wichtige Verteidigung: 4680 (aufwärtsgerichtete Linie)

Widerstandsziele:

Kurzfristiges Kursziel: 4760–4780

Langfristiges Kursziel: 4790–4800

IV. Spezielle Handelsstrategien

Allgemeine Vorgehensweise: Konzentrieren Sie sich auf Käufe bei Kursrückgängen; vermeiden Sie Short-Positionen entgegen dem Trend.

Option 1: Konservative Strategie (Kaufen bei Kursrückgängen)

Einstiegszone: 4700–4710; nach Stabilisierung Long-Positionen schrittweise eröffnen.

Stop-Loss-Platzierung: 4688 (bei Durchbruch ist die kurzfristige Aufwärtsstruktur gefährdet).

Zielbereich: 4760–4780

Option 2: Aggressive Strategie (Ausbruchsstrategie)

Einstiegsbedingung: Long-Position eröffnen, sobald der Kurs auf ca. 4740 zurückfällt.

Stop-Loss-Platzierung: 4725 (um Fehlausbrüche zu vermeiden).

Zielbereich: 4770–4790

Ausführungsvoraussetzungen: Nur geeignet für Trader, die höhere Volatilität tolerieren und eine hohe Ausführungsdisziplin besitzen.

V. Risikohinweise und Disziplinanforderungen

1. Wichtigste Risikomanagementprinzipien

Vermeiden Sie Short-Positionen entgegen dem Trend ohne klare Umkehrsignale.

Alle Long-Positionen müssen Stop-Loss-Orders enthalten, um signifikante Drawdowns bei plötzlichen Marktumkehrungen zu verhindern.

2. Notfallpläne für Marktentwicklungen

Fällt der Kurs unter 4680, deutet dies auf eine Abschwächung der kurzfristigen Aufwärtsdynamik hin. Alle Long-Positionen sollten geschlossen werden. Eine abwartende Haltung wird empfohlen.

Sollte der Kurs deutlich über 4780 steigen, können die Kursziele auf 4800–4820 angepasst werden. Vermeiden Sie es jedoch, der Rallye hinterherzujagen, und warten Sie auf neue Kursrückgänge.

3. Mentales Management

In einem klaren Trend ist es akzeptabler, eine Chance zu verpassen, als einen Fehler zu machen.

Bewahren Sie Geduld und steigen Sie nur an wichtigen Unterstützungszonen ein. Vermeiden Sie emotionale Käufe während Rallyes.

VI. Zusammenfassung und Handlungsempfehlungen

Grundlogik: Geopolitische Risiken + Stagflationserwartungen + technische Stärke = Fortsetzung des Aufwärtstrends.

Beste Gelegenheit: Achten Sie auf Stabilisierungssignale, wenn der Kurs in den Bereich von 4700–4710 zurückfällt.

Disziplin bei der Ausführung: Kontrollieren Sie Ihre Positionsgrößen streng, halten Sie sich an die Stop-Loss-Regeln und vermeiden Sie es, Verlustpositionen zu halten.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies mehr Händlern und Investoren, meine Handelsstrategieanalyse einzusehen. Derzeit konzentriere ich mich auf den Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Tradern teilen, die davon profitieren könnten. Wir streben nach präzisem Trading und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

Der Freitag endete perfekt, und die Analyse für Montag ist da!

Zunächst werfen wir einen Blick auf den größten Goldpreisrückgang seit über zwei Wochen am Freitag. Nach Trumps Äußerungen erholte sich der Dollar von seinen Tagesverlusten, und Gold fiel kurzzeitig um 84 Dollar auf ein Tief von 4536,45 Dollar. Anschließend erholte es sich jedoch kräftig und schloss bei 4595,59 Dollar. Der zuvor rasante und übermäßige Anstieg des Goldpreises gab den Bullen Anlass, Gewinne mitzunehmen. Außerdem hatte ich in meinem Artikel vom Freitag vor einem möglichen „Schwarzen Freitag“ gewarnt und damit eine Frühwarnung gegeben!

Aktuell stehen Anleger vor zwei strategischen Entscheidungen:

Dem Aufwärtstrend nach dem Überschreiten historischer Höchststände folgen oder abwarten, bis die Preise wieder in ihren inneren Wertbereich zurückfallen, bevor sie kaufen. Letztendlich hängt dies von den individuellen Anlagepräferenzen ab.

Ich habe jedoch beobachtet, dass langfristig orientierte Anleger tendenziell einen konservativeren Ansatz bevorzugen, während kurzfristig orientierte Händler kurzfristige Aufwärtsbewegungen und Marktvolatilität dominieren. Solange der allgemeine Aufwärtstrend anhält, dürfte sich dieses Muster fortsetzen.

Goldpreisanalyse für kommenden Montag:

Der plötzliche Einbruch des Goldpreises am Freitag war weitgehend erwartet worden, und ich hatte bereits in meinem Artikel vom Freitag davor gewarnt. Meine Analyse vom Donnerstag und Freitag empfahl, Gold auf höheren Niveaus leerzuverkaufen, insbesondere am Freitag bei 4640 und 4620, wodurch das Kursziel von 4536 perfekt erreicht wurde! Wie wir alle wissen, startete der Goldpreis diese Woche bei 4513, erreichte ein neues Allzeithoch von 4642, bevor er auf etwa 4536 zurückfiel und dann wieder über 4590 stieg. Obwohl dieser Prozess auf eine bullische Dominanz hindeutet, könnte die Marke von 4590 kurzfristig ihre wichtige Unterstützung verloren haben. Daher hat der allgemeine Tiefpunkt und der anschließende Aufwärtstrend des Goldpreises in dieser Woche zweifellos eine starke Grundlage für die Bullen geschaffen, und es ist sinnvoll, weiterhin auf Kursgewinne zu spekulieren. Dabei sollte man sich jedoch darauf konzentrieren, bei Kursrückgängen zu kaufen.

Betrachtet man den 3-Stunden-Chart, so bewegt sich der aktuelle Kurs nach den gestrigen starken Schwankungen weiterhin um den kurzfristigen 5-Tage-Durchschnitt. Obwohl der 10-Tage-Durchschnitt und das mittlere Bollinger-Band Widerstand leisten, deuten der Aufwärtstrend des 5-Tage-Durchschnitts und die Ausdehnung des unteren Bollinger-Bands auf ein begrenztes Abwärtspotenzial für Gold kurzfristig hin. Der 4-Stunden-Chart lässt daher generell auf eine Korrektur mit anschließendem erneuten Aufwärtstrend schließen. Die empfohlene Strategie für den Wochenbeginn lautet, bei Kursrückgängen zu kaufen und sich zunächst auf den Bereich um 4575–4580 zu konzentrieren. Dieser Bereich markiert den Aufwärtstrend nach dem gestrigen Tief und der anschließenden Erholung und kann als Schlüssel für eine kurzfristige Rückkehr in Richtung 4600 angesehen werden. Zweitens sollte man den Bereich um 4635 genau beobachten, wo der 10-Tage-Durchschnitt im Tageschart eine starke Unterstützung bietet. Oberhalb dieses Niveaus bleibt der Trend aufwärtsgerichtet, auch wenn die Aufwärtsbewegung länger dauern kann.

Ich persönlich bin jedoch der Ansicht, dass es ein guter Zeitpunkt ist, Long-Positionen zu eröffnen, sobald sich der Goldpreis der Marke von 4600 nähert oder diese erreicht, da ich mit einem Anstieg über 4600 rechne. Kurzfristig ist zudem der Bereich um 4690 von Bedeutung. Sollte sich der Goldpreis über diesem Niveau halten, ist eine direkte Rückkehr zu 4600 Anfang nächster Woche nahezu sicher, und eine Stabilisierung über 4600 ist ebenfalls sehr wahrscheinlich.

Bezüglich des Widerstands ist der Bereich um 4620, das Hoch vom Freitag, zu beachten. Intraday-Short-Positionen können unterhalb dieses Niveaus eröffnet werden, doch jeder Ausbruch darüber sollte als Zeichen bullischer Stärke gewertet werden, selbst in einer Konsolidierungsphase. Ich persönlich glaube, dass nach einem Ausbruch über 4620 ein aggressiveres Kursziel auf das Hoch von 4640 oder sogar ein Ausbruch darüber wahrscheinlicher wäre.

Zusammenfassend lässt sich sagen, dass die empfohlene kurzfristige Handelsstrategie für Gold am kommenden Montag darin besteht, primär bei Kursrückgängen zu kaufen und sekundär bei Kursanstiegen zu verkaufen. Der wichtigste Widerstandsbereich, den Sie kurzfristig im Auge behalten sollten, liegt bei 4625–4630, der wichtigste Unterstützungsbereich bei 4570–4580. Bitte verfolgen Sie den Trend genau.

Idee: Gold (XAU/USD)

– Korrektur und Fortsetzung des Aufwärtstrends

Aktuell gehen wir im Gold davon aus, dass der Markt an einem starken Widerstandsbereich reagiert hat. Dieser Widerstand ergibt sich aus mehreren zusammenlaufenden Fibonacci-Levels, die auf diesem Preisniveau eine erhöhte Relevanz haben.

Aufgrund dieser technischen Ausgangslage wird zunächst eine Korrekturbewegung erwartet. Das primäre Korrekturziel liegt bei dem Fibonacci-Level um 4.749 US-Dollar. Dieser Bereich dient als potenzielle Unterstützungszone, von der aus der Markt erneut Stärke entwickeln könnte.

Sollte sich dort eine Stabilisierung bzw. Umkehr bestätigen, erwarten wir eine Fortsetzung des übergeordneten Aufwärtstrends. Das nächste übergeordnete Kursziel auf der Oberseite liegt bei

5.152 US-Dollar.

Diese Idee basiert ausschließlich auf technischer Analyse unter Verwendung von Fibonacci-Retracements und -Extensions.

Der Goldpreis wird zunächst fallen und dann wieder steigen.

Am Montag (19. Januar) erreichten sowohl Gold als auch Silber Rekordhochs.

Nachdem US-Präsident Donald Trump mit zusätzlichen Zöllen auf europäische Länder wegen der Kontrolle Grönlands gedroht hatte, flüchteten Anleger in sichere Anlagen und trieben die Edelmetallpreise erneut in die Höhe. Zum Zeitpunkt der Veröffentlichung dieses Artikels notierte Gold bei 4.670 US-Dollar, nachdem es kurzzeitig ein Rekordhoch von 4.690 US-Dollar erreicht hatte.

Die starke Reaktion des Goldpreises auf die Nachrichten zu den Zöllen verdeutlicht einen Stimmungswandel am Markt: von der Fokussierung auf Wirtschaftswachstum und Inflation hin zur Betrachtung politischer Unsicherheit als zentralen, den Markt dominierenden Faktor. Zölle stören nicht nur den Handel, sondern können auch negative Auswirkungen auf Lieferketten, Unternehmensgewinnmargen und mittelfristige Wachstumserwartungen haben. Steigt die Eskalationswahrscheinlichkeit, positionieren sich defensive Fonds tendenziell proaktiv, anstatt auf aussagekräftige Wirtschaftsdaten zu warten. In diesem Kontext dient Gold als Absicherung gegen Portfoliorisiken.

Ich erwarte diese Woche erhebliche Marktvolatilität. Anleger müssen sich in einem volatilen Wirtschaftsumfeld zurechtfinden, was die Attraktivität von Gold und Silber als sichere Häfen voraussichtlich weiter steigern wird.

Während der asiatischen und europäischen Handelssitzungen, einschließlich des jüngsten Schlusskurses, konsolidierte Gold oberhalb des oberen Bollinger-Bandes und notierte im Bereich von 4650 bis 4680. Oberhalb von 4650 zeigt sich eine leicht positive Tendenz, und Gold könnte sogar das Tageshoch testen. Sollte die Unterstützung bei 4640 bis 4650 jedoch durchbrochen werden, ist ein starker Kursrückgang möglich. Achten Sie besonders auf die Unterstützung bei 4610 bis 4620!

Im Tageschart betrachtet befindet sich unser paralleler Kanal weiterhin innerhalb dieser Spanne und hat bereits das obere Ende erreicht. In den beiden vorangegangenen Fällen folgten deutliche Kursrückgänge, und dieses Muster erscheint erneut wahrscheinlich. Glauben Sie wirklich, dass Gold in einem Rutsch rasant steigen wird?

Ehrlich gesagt bin ich skeptisch. Meiner Ansicht nach sollten wir einen Ausbruch über 4700 abwarten. Damit Gold seinen vollen Wert erreichen kann, muss es zunächst den parallelen Kanal durchbrechen.

Da die US-Märkte heute geschlossen waren, ging das Handelsvolumen deutlich zurück. Daher war der Schlusshandel im Wesentlichen eine Seitwärtskonsolidierung auf hohem Niveau. Die Wahrscheinlichkeit eines Ausbruchs ist sehr gering; morgen wird sich ein klarer Trend herausbilden. Daher lautet die empfohlene Strategie für den kurzfristigen Goldhandel, bei Kursanstiegen zu verkaufen und bei Kursrückgängen zu kaufen. Wichtige Widerstandsniveaus liegen bei 4690–4700, wichtige Unterstützungsniveaus bei 4620–4640.

Amgen INC. /Tageschart/ Ist es jetzt soweit?Moin,

ich habe euch Amgen schon im November vorgestellt. Vom Chartbild ist diese Aktie immer noch mein Favorit. Jetzt wurde die rote Trendlinie endlich abgearbeitet. Heute startet der Kurs mit ordentlich Momentum (+2,4%) und das lässt mich hoffen, denn das allgemeine Marktumfeld ist sehr schwierig gewesen!

Für mich hat die Aktie einfach Kraft!

Aktueller Kurs: ca. 339 USD

Kursziel 1: ca. 372 USD

Kursziel 2: ca. 411 USD

SL: ca. 317 USD

Was denkt ihr?

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Goldanalyse & Handelsstrategie | 21.–22. Januar✅ Analyse im 4-Stunden-Chart (H4)

Gold hat seit dem Start aus dem Bereich 4537 eine starke Aufwärtsstruktur beibehalten, wobei sowohl höhere Hochs als auch höhere Tiefs ausgebildet wurden. Dies bestätigt, dass der übergeordnete bullische Trend weiterhin intakt ist. Nach dem Erreichen des Bereichs 4888 hat sich das Aufwärtsmomentum jedoch verlangsamt, und der Preis ist in eine Phase der hochpreisigen Konsolidierung und technischen Korrektur eingetreten. Obwohl das System der gleitenden Durchschnitte (MA5 / MA10 / MA20) weiterhin bullisch ausgerichtet ist, muss der Markt den vorherigen schnellen Anstieg zunächst verarbeiten. Daher ist dies kein idealer Zeitpunkt, um Long-Positionen hinterherzulaufen; ein sinnvollerer Ansatz ist es, Rücksetzer abzuwarten und anschließend neue trendfolgende Chancen zu bewerten.

✅ Analyse im 1-Stunden-Chart (H1)

Im kurzfristigen Zeitfenster bildete der Preis ein temporäres Hoch nahe 4888 und ging anschließend in eine Korrekturphase über, wobei er schrittweise in Richtung der kurzfristigen gleitenden Durchschnitte und der aufwärtsgerichteten Trendlinie zurücksetzte. Diese Bewegung ist als normale Korrektur innerhalb eines übergeordneten Aufwärtstrends zu werten. Solange sich der Preis oberhalb der Zone 4800–4790 halten kann, bleibt die Gesamtstruktur stabil und der Rücksetzer kann als Konsolidierungsphase betrachtet werden. Ein klarer Bruch unter diese Unterstützungszone würde hingegen das Risiko einer tieferen Korrektur erhöhen und ein strengeres Risikomanagement erfordern.

🔴 Widerstandszonen

4850–4865 / 4888–4906

🟢 Unterstützungszonen

4820–4800 / 4790–4775 / 4695–4700

✅ Handelsstrategie – Referenz

🔰 Trendfolgender Ansatz (Hauptstrategie)

📍 Auf einen Rücksetzer des Preises in die Zonen 4820–4800 / 4790 warten

📍 Nach Stabilisierungssignalen leichte, gestaffelte Long-Positionen eingehen

Voraussetzung: Die H1-Struktur bleibt intakt

🔰 Defensiver Ansatz (Risikomanagement)

📍 Falls der Preis unter 4790 fällt und sich nicht schnell erholt

📍 Positionen konsequent reduzieren oder schließen und auf eine neue strukturelle Bestätigung warten

✅ Trendzusammenfassung

👉 Mittelfristiger Trend (H4): Der Aufwärtstrend bleibt intakt, der Markt befindet sich jedoch in einer hochpreisigen Konsolidierungsphase

👉 Kurzfristiger Zustand (H1): Korrekturbewegung + nachlassende Dynamik

👉 Kernstrategie: Keine Hochs jagen; Fokus ausschließlich auf Rücksetzer

👉 Zentrale Verteidigungszone: 4800–4790 — ein klarer Bruch darunter erfordert erhöhte Vorsicht