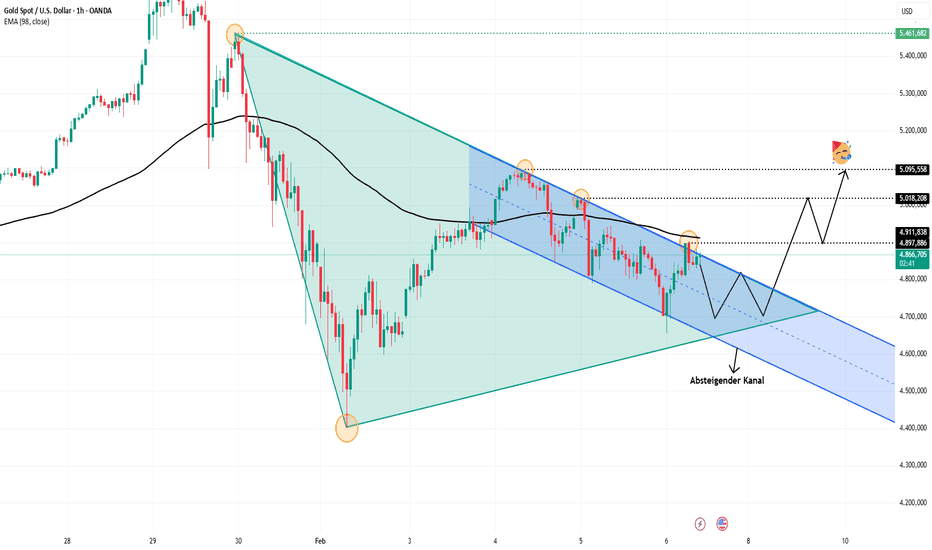

XAUUSD (Gold) – 1H Chartanalyse & Trade-IdeeGold hat nach der starken bärischen Bewegung eine deutliche Korrektur abgeschlossen und zeigt nun Anzeichen einer Trendwende mit bullischer Fortsetzung. Der Kurs hat das letzte Swing-Tief (markiert im Chart) respektiert und ein höheres Tief gebildet, was auf eine verbesserte Marktstruktur hindeutet.

Nach der Erholung stieg der Preis über den kurzfristigen gleitenden Durchschnitt und testete erfolgreich eine wichtige Nachfragezone, die nun als Unterstützung fungiert. Dieser Bereich fällt mit einer früheren Konsolidierung zusammen und erhöht die Wahrscheinlichkeit einer weiteren Aufwärtsbewegung.

Trade-Idee

Einstieg: Kauf aus der markierten grünen Unterstützungs-/Einstiegszone

Stop-Loss: Unterhalb der roten Unterstützungszone (unter dem letzten höheren Tief)

Ziel: Obere grüne Widerstandszone (vorheriger Angebotsbereich)

Technische Konfluenz

Bildung eines höheren Tiefs (bullische Marktstruktur)

Starke Ablehnung aus der Nachfragezone

Unterstützung durch den gleitenden Durchschnitt

Vorheriger Widerstand wird zur Unterstützung

Attraktives Chancen-Risiko-Verhältnis

Fazit

Solange der Kurs oberhalb der Stop-Loss-Zone bleibt, ist das bullische Szenario weiterhin gültig. Eine Bewegung in Richtung der markierten Zielzone ist wahrscheinlich. Ein klarer Bruch unter die Unterstützung würde dieses Setup ungültig machen.

Diese Analyse dient nur zu Informationszwecken. Bitte immer ein angemessenes Risikomanagement anwenden.

Harmonisches Muster

Hier ist die Analyse der Chartidee auf Deutsch:Der Chart zeigt eine seitwärts gerichtete Bewegung oder Konsolidierung, wobei der Preis innerhalb eines bestimmten Bereichs schwankt. Es scheint sich um einen Pullback nach einem vorherigen Aufwärtstrend zu handeln, wobei ein bullisches Reversal von diesem Punkt erwartet wird.

Die lila gekrümmte Linie deutet darauf hin, dass der Trader erwartet, dass der Preis zurückprallt und nach oben geht, basierend auf dem Preisverhalten und der technischen Analyse.

2. Einstiegspunkt:

Der Einstiegspunkt liegt bei etwa 4.964,30, wo der Preis voraussichtlich nach oben gehen wird. Dieser Punkt ist wichtig, weil der Preis eine Unterstützungszone (grün markiert) erreicht, und Trader versuchen, eine Kaufposition an diesem Punkt zu eröffnen, in der Erwartung, dass der Preis nach oben ausbricht oder sich umkehrt.

3. Zielniveau:

Das Ziel ist bei etwa 5.080,00 (blaue Zone) identifiziert, wo der Trader erwartet, dass der Preis weiter steigen wird, wenn der Trend nach oben fortgesetzt wird. Dieser Punkt wurde wahrscheinlich aufgrund von Widerstandsniveaus oder früheren Preishochs festgelegt, bei denen der Preis zuvor Schwierigkeiten hatte, weiter zu steigen.

4. Stop-Loss:

Der Stop-Loss ist bei etwa 4.840,00 (rote Zone) platziert. Der Stop-Loss dient dazu, mögliche Verluste zu begrenzen, falls der Preis in die entgegengesetzte Richtung (nach unten) geht.

Der Stop-Loss befindet sich wahrscheinlich knapp unterhalb einer wichtigen Unterstützungszone, was sicherstellt, dass der Trade automatisch geschlossen wird, wenn der Preis unter diesen Punkt fällt und der bärische Trend möglicherweise fortgesetzt wird.

5. Risikomanagement (Risk/Reward-Verhältnis):

Der Setup zeigt ein günstiges Risikomanagement mit einem hohen Risikoverhältnis. Wenn der Preis das Ziel (5.080,00) erreicht, könnte der Gewinn deutlich höher ausfallen als der Verlust, falls der Stop-Loss (4.840,00) ausgelöst wird.

Diese Art von Setup hilft, die potenziellen Verluste zu minimieren und gleichzeitig von einer positiven Preisbewegung zu profitieren.

6. Technische Indikatoren und Preisbewegung:

Die Preisbewegung deutet darauf hin, dass der Markt möglicherweise ein doppelt bodenbildendes Muster oder ein ähnliches Umkehrmuster nahe dem Einstiegspunkt bildet, was auf eine mögliche Umkehr zu einem Aufwärtstrend hindeutet.

Der Chart hat eine bullische Ausrichtung, was durch die Long-Position und die Erwartung eines Ausbruchs über Widerstandsebenen signalisiert wird.

7. Zusammenfassung/Handelsidee:

Kauf nahe 4.964,30 (Einstiegspunkt), wenn der Preis Anzeichen für eine Umkehr oder einen Ausbruch nach oben zeigt.

Setzen Sie einen Stop-Loss bei etwa 4.840,00, um das Risiko zu steuern.

Das Ziel liegt bei 5.080,00, mit der Erwartung, dass der Preis dieses Niveau erreicht, wenn der bullische Trend anhält.

Diese Strategie basiert auf der Idee eines bullischen Reversals und darauf, von einer Aufwärtsbewegung zu profitieren.

Dieser Handelsansatz konzentriert sich auf technische Analyse (Unterstützungs- und Widerstandsniveaus, Preisbewegung) und zielt darauf ab, von einer möglichen Umkehrbewegung nach einem Pullback zu profitieren. Der Trader nutzt einen gut platzierten Stop-Loss, um das Risiko zu minimieren, und positioniert sich auf einen möglichen Ausbruch nach oben.

Goldpreisanalyse (Montag)Goldpreisanalyse (Montag)

Der Goldpreis befindet sich aktuell an einem kritischen Punkt: Er nähert sich der wichtigen psychologischen und technischen Marke von 5.000 US-Dollar pro Unze. Der starke Anstieg zum Handelsbeginn in Asien deutet auf eine starke kurzfristige Kaufbereitschaft hin. Ob diese Dynamik jedoch anhält und eine neue Aufwärtsbewegung eingeleitet werden kann, erfordert klarere Ausbruchssignale und treibende Faktoren.

Nach Handelsbeginn erreichte der Goldpreis heute kurzzeitig ein Hoch von 5.022 US-Dollar pro Unze, ein Anstieg um rund 62 US-Dollar gegenüber dem Vortag. Dies deutet darauf hin, dass nach dem starken Rückgang und der Konsolidierung auf niedrigeren Niveaus in der vergangenen Woche während der asiatischen Handelssitzung Kaufkäufe und Long-Eindeckungen einsetzten.

Diese Erholung bestätigt teilweise den in der vorherigen Analyse erwähnten „potenziellen Ausbruch nach oben“.

📈 Wichtige technische Marken im Überblick

Die aktuelle Konsolidierungszone und die wichtigsten Preismarken für Gold sind klar definiert:

4.980 – 5.020 US-Dollar, die zentrale Widerstandszone.

Dies ist die obere Begrenzung des Pivot-Bereichs im 2-Stunden-Chart, ein vorheriges Doppeltop-Muster und gleichzeitig eine wichtige psychologische runde Zahl. Ein Ausbruch aus diesem Bereich nach dem Anstieg der Goldpreise während der asiatischen Handelssitzung ist entscheidend für den kurzfristigen Trend. 4940–4960 $: Aktuelle Unterstützungs- und Konsolidierungszone.

Dies ist der Bereich, in dem sich die Goldpreise nach der Erholung der letzten Woche konsolidierten und der den Ausgangspunkt der aktuellen Aufwärtsbewegung der asiatischen Handelssitzung bildet. Sollten die Goldpreise zurückgehen, ist dies die erste Verteidigungslinie, die Käufer halten müssen.

4870–4900 $: Wichtiger Unterstützungsbereich.

Dies ist ein stärkerer Unterstützungsbereich weiter unten. Laut den Intraday-Strategien einiger Analysten könnte ein Rücksetzer in den Bereich von 4910–4920 $ als kurzfristige Kaufgelegenheit gesehen werden.

Um 4718 $: Wichtiges mittelfristiges Unterstützungsniveau.

Sollten die Goldpreise unerwartet unter die jüngsten Tiefststände fallen, bildet diese Trendlinie, die die Tiefststände vom Januar mit der letzten Verteidigungslinie des Marktes verbindet, eine wichtige Unterstützung. Ein Durchbruch unter dieses Niveau würde den Beginn einer tieferen Korrektur signalisieren.

Die grundlegende Marktlogik bleibt unverändert, doch zu Beginn der neuen Woche konzentriert sich der Markt verstärkt auf folgende Faktoren:

Die drohende restriktive Geldpolitik der Fed (wichtiger Hemmfaktor): Die Nominierung von Kevin Warsh zum nächsten Fed-Vorsitzenden ist weiterhin die größte Sorge des Marktes. Er gilt als Befürworter einer restriktiven Geldpolitik, und seine Haltung hat den Dollar und die Anleiherenditen in die Höhe getrieben. Dies hat die Erzählung des Dollar-Ausverkaufs im letzten Jahr grundlegend verändert und einen Einbruch der Goldpreise von 5.600 US-Dollar ausgelöst. Jegliche weiteren Nachrichten zu seiner Geldpolitik werden sich direkt auf die Goldpreise auswirken.

Geopolitik und Kreditabsicherung (langfristige Stützfaktoren): Die globalen Handelsspannungen (z. B. die mögliche Einführung von 100%igen Zöllen) bestehen fort. Unterdessen bestehen weiterhin Zweifel am Vertrauen in die Glaubwürdigkeit staatlicher Währungen. Zentralbanken von Schwellenländern (z. B. die Polnische Nationalbank) haben während des Preisrückgangs weiterhin Gold gekauft und dem Markt damit strukturelle Unterstützung geboten.

Marktstimmung und Finanzierung: Der Kurssturz der letzten Woche löste einen Großteil der spekulativ gehebelten Positionen auf, was die Marktstruktur stabilisierte, aber potenziell zu einer geringeren Liquidität führen kann. Die etablierten Investmentbanken bleiben hinsichtlich der langfristigen Goldaussichten optimistisch und sehen Kursziele zum Jahresende von über 5.400 bis 6.000 US-Dollar, was das langfristige Marktvertrauen stärkt.

Handelsstrategie: Kurzfristig (Intraday-Handel – diese Woche): Konzentrieren Sie sich auf den Versuch des Goldpreises, die Widerstandszone zwischen 4.980 und 5.020 US-Dollar zu überwinden. Sollte der Goldpreis während der asiatischen und frühen europäischen Handelssitzungen über 5.000 US-Dollar bleiben, könnte sich das kurzfristige Aufwärtspotenzial erhöhen, mit einem nächsten Kursziel von 5.100 bis 5.170 US-Dollar.

Umgekehrt gilt: Steigt der Goldpreis und fällt dann unter 4.940 US-Dollar, könnte er in den Bereich um 4.900 US-Dollar zurückfallen und eine Konsolidierungsphase erfordern.

Risikohinweis: Der chinesische Markt ist aufgrund des chinesischen Neujahrsfestes geschlossen. Dies kann die Liquidität während der asiatischen Handelssitzung verringern und die Preisvolatilität zeitweise verstärken.

Ausbruchshandel: Die sicherste Strategie ist weiterhin, die Kursbewegungen im wichtigen Bereich von 4.980 bis 5.020 US-Dollar geduldig zu beobachten. Vermeiden Sie es, größere Positionen in diesem Bereich einzugehen, bis der Preis ihn eindeutig hält oder unterschreitet.

Vorsichtiges Kaufen bei Kursrückgängen: Verbessert sich die allgemeine Marktstimmung, können risikofreudige Händler bei Kursrückgängen in den Bereich von 4.900 bis 4.920 US-Dollar mithilfe kurzfristiger technischer Signale nach kleineren Kaufgelegenheiten suchen und Stop-Loss-Orders unter 4.870 US-Dollar platzieren.

Strenges Risikomanagement: Angesichts der anhaltend hohen Marktvolatilität müssen alle Trades mit klar definierten Stop-Loss-Orders versehen sein. Long-Stop-Loss-Orders können bei 4870 $ oder 4718 $ platziert werden, während Short-Stop-Loss-Orders oberhalb von 5020 $ oder 5050 $ platziert werden sollten.

DAX40 absorbiert Umschichtung (Trade Idee)Dax weiterhin betrachtlich Stabil unterwegs und kaum verändert in der Struktur.

Trotzdem haben sich die Preismarken ein wenig verschoben.

Hier das Update:

Stimmung Retail ist 50% Käufer und 50% Verkäufer

Preis der meisten Interesse:

24 855 EUR auf der Oberseite

24 090 EUR auf der Unterseite

Liquiditäts Lücken

Oberseite

24 890 EUR bis 25 100 EUR

25 350 EUR bis 25 500 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Unterseite

24 460 EUR bis 24 270 EUR

24 175 EUR bis 24 055 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 24 855 EUR

Short unterhalb der 25 855 EUR

Viel Spaß mit der Analyse und viel Erfolg. Diese Woche wird wieder einmal Volatil. Passt auf euch auf!

Quelle: TradingView

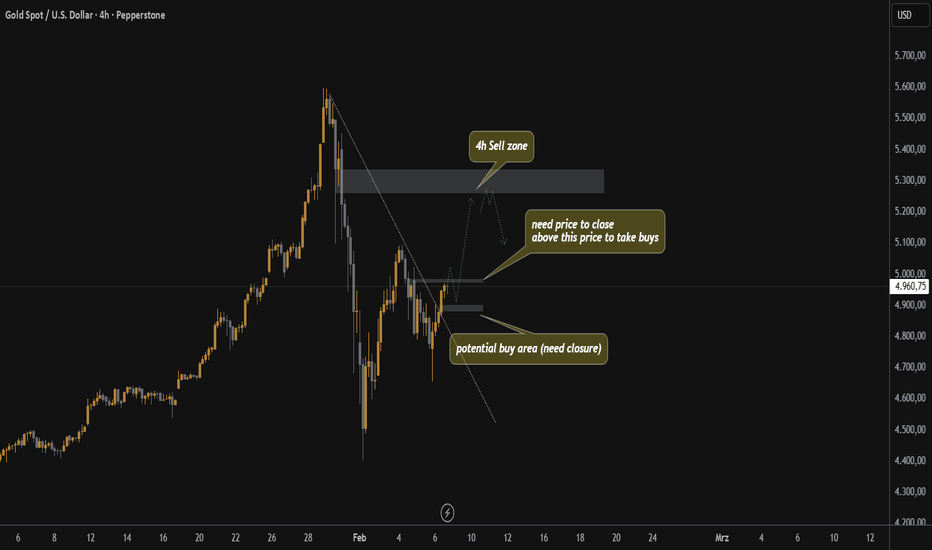

XAUUSD Handelsbereiche für nächste Woche.XAUUSD Handelsbereiche für nächste Woche.

Gold bewegt sich sehr schnell! Dieses hohe Volumen begleitet uns nun schon seit einem Jahr und hat sich nur noch verstärkt, also gewöhnen Sie sich daran! … Es bewegt sich weiterhin algorithmisch, nur eben sehr schnell. Daher ist es beherrschbar.

Der 4-Stunden-Chart liefert mir die besten Informationen, also beginne ich dort. Ich habe eine Verkaufszone im Bereich von 5280. Ich erwarte, dass der Kurs dort ankommt und stagniert, was mir ein Verkaufssignal gibt. Behalten Sie das also im Auge.

Ich möchte, dass der Kurs über 4980 schließt, um den Aufwärtstrend zu bestätigen und weitere Kaufgelegenheiten zu schaffen. Je nachdem, wie er schließt, kann ich potenzielle Zonen identifizieren. Ein starker Rücksetzer in den Bereich von 4890 wäre ebenfalls optimal.

BTCUSDTBitcoin wurde in der letzten woche stark verkauft und ist deutlich auf 60.000 dollar gefallen fast 50 prozent gegenüber seinem historischen hoch.

Diese entwicklung vollzieht sich nach einem deutlichen einbruch der nulllinie und den wichtigen bereich Von 90.000 dollar, der den absturz beschleunigt.

In diesem stadium weisen die preisentwicklung darauf hin, dass bitcoin in richtung eines gebietes mit starkem gegenwind korrigieren könnte. Dieser trend könnte eher eine technische korrektur als eine trendwende sein.

Nach dieser korrektur tendiert die strukturelle komponente weiterhin nach unten und riab in richtung einer niedrigeren nachfrage.

Was den zyklus angeht, erlebte die bitcoin einen rückgang Von bis zu 80 prozent, nachdem sie den höhepunkt des zyklus bildete. Wenn wir den höchststand im oktober als höhepunkt eines neuen zyklus betrachten, wird es wiederholt, dann könnte bitcoin bis zu 30.000 dollar weit fallen, bevor eine langfristige unterstützung gefunden wird.

Goldpreise unter Druck nahe 5000 $Goldpreise unter Druck nahe 5000 $

Die wichtigsten technischen Merkmale der aktuellen Goldpreissituation sind:

Aktuelle Position: Nach einem starken Rückgang und einer anschließenden Erholung befinden sich die Goldpreise (um 4964 $) aktuell in einer wichtigen Konsolidierungsphase.

Wie im Chart dargestellt: Der Markt hat von einem einseitigen Aufwärtstrend in eine Konsolidierungsphase mit breiter Spanne übergegangen.

Wichtige Widerstands- und Unterstützungsniveaus:

Starker Widerstand: Bereich 5100 $ – 5150 $. Dieses wichtige Widerstandsniveau wurde in letzter Zeit mehrfach erfolglos getestet und markiert gleichzeitig die obere Grenze der Konsolidierungsphase.

Kernunterstützung:

Um 4600 $ – 4800 $: Dies ist das erste wichtige Unterstützungsniveau nach dem jüngsten Rücksetzer.

Bereich um 4400 $: Eine starke Unterstützungszone weiter unten.

Empfehlung zur Handelsstrategie:

Aktuelle Strategie: Der Versuch, die Höchststände nahe 4964 $ zu erreichen, birgt ein erhebliches Risiko.

Erwägen Sie eine kleine Short-Position, wenn sich der Kurs der Widerstandszone von 5100–5150 $ nähert und Anzeichen einer nachlassenden Aufwärtsdynamik zeigt. Platzieren Sie einen Stop-Loss oberhalb des Widerstandsniveaus.

Potenzielle Chance: Sollte der Goldpreis auf das Unterstützungsniveau von 4800 $ zurückfallen und sich stabilisieren, kann eine kleine Long-Position eröffnet werden, um von einer Erholung zu profitieren. Platzieren Sie einen Stop-Loss unterhalb dieses Unterstützungsniveaus.

Risikomanagement: Halten Sie stets ausreichende Liquiditätsreserven bereit, um mögliche weitere signifikante Marktkorrekturen (z. B. einen Rückgang in den Bereich von 4264–4381 $) abzufedern.

Der Markt befindet sich in einer Phase hoher Volatilität mit potenziell großen täglichen Kursschwankungen. Setzen Sie daher für alle Trades strikte Stop-Loss-Orders.

Abendrot gut Wetter droht !

Bitcoin neu ausgerichtet

Preis der meisten Interesse

88 000 $ USD auf der Oberseite

73 450 $ USD auf der Unterseite

Liquiditäts Lücken

Oberseite

69 650 $ USD bis 75 000 $ USD

80 800 $ USD bis 84 350 $ USD

96 025 $ USD bis 97 800 $ USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

60 000 $ USD bis 43 475 $ USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 73 450$ USD

Short unterhalb der 73 450$ USD

Viel Spaß mit der Idee

Crypto könnte einen Winter sehen in dem die Institutionen den gesamten Supply aufkaufen werden. War das die bereinigende Bewegung welche uns neue Chancen bringt. FOMO wird jetzt gestreut damit die Coins richtig billig werden. Wer wird als Sieger in die neue digitale Welt starten.

Quelle: Tradingview.com

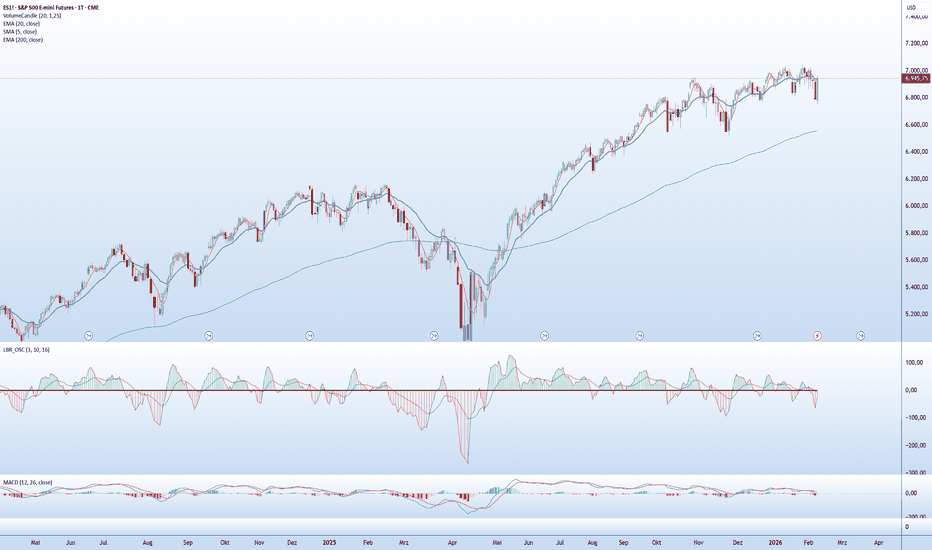

Technische Marktanalyse S&P 500 (ES) (Daily)

Mögliche Trendwende bei S&P 500 nach Rising Wedge – Ausbruch und Retest bereits erfolgt

Setzt sich die Schwäche im Gesamtmarkt fort oder folgt ein Rebound?

Die schwarz eingezeichnete Formation entspricht einem steigenden Keil (Rising Wedge), bei dem sich die Kursbewegungen zunehmend verengen und das Aufwärtsmomentum abnimmt. Rote Kerzen mit höherem Volumen zeigen erhöhten Verkaufsdruck und aktives Abgeben größerer Marktteilnehmer. Grüne bzw. graue Kerzen mit eher normalem oder geringerem Volumen deuten hingegen auf nur moderate Nachfrage und weniger Überzeugung auf der Käuferseite hin. Dieses Zusammenspiel spricht für eine mögliche Distributionsphase.

Der Ausbruch aus der Formation nach unten ist bereits erfolgt, ebenso ein Retest der ehemaligen Trendlinie, der bislang Schwäche zeigt. Das kann als zusätzliche Bestätigung für eine mögliche Fortsetzung der Abwärtsbewegung in der kommenden Woche gewertet werden – vorausgesetzt, der Kurs macht keine neuen Allzeithochs. Andernfalls könnte sich der Ausbruch als Fehlsignal herausstellen.

Frage an euch in die Community:

Wie schätzt ihr die Lage für nächste Woche ein – setzt sich die Schwäche fort oder kommt doch nochmal ein stärkerer Rebound?

Diese Analyse beschreibt mögliche Marktreaktionen und dient ausschließlich der technischen Marktbeobachtung zu Bildungszwecken.

Keine Anlageberatung.

Beste Grüße

Alex

Bitcoin – Wenn sich die Geschichte wiederholtBitcoin – Wenn sich die Geschichte wiederholt

Marktkontext und historische Symmetrie

Bitcoin bewegt sich tendenziell in erkennbaren Zyklen. Besonders auffällig ist derzeit die nahezu perfekte Ähnlichkeit zwischen der Korrektur des vorherigen Bullenmarktes und der aktuellen. Im Zyklus von 2021 korrigierte der Kurs um etwa 52 % vom Allzeithoch, bevor er ein mittelfristiges Tief im Bärenmarkt erreichte. Dieses Niveau bildete schließlich die Grundlage für die darauffolgende impulsive Expansion.

Heute sehen wir einen fast identischen prozentualen Rückgang vom Allzeithoch 2025. Eine Korrektur von 52 % ist keine zufällige Statistik, sondern spiegelt eine tiefgreifende, aber strukturell gesunde Korrektur innerhalb eines breiteren Makrotrends wider. Wenn Märkte dieses Verhalten wiederholen, signalisiert dies oft, dass größere Marktteilnehmer Positionen aufbauen, anstatt den Trend komplett aufzugeben.

Warum die aktuelle Zone wichtig ist

Die aktuelle Preiszone ist technisch bedeutsam, da sie sowohl psychologische als auch strukturelle Unterstützung darstellt. Starke Kursrückgänge zielen typischerweise darauf ab, schwache Marktteilnehmer aus dem Markt zu drängen, während sich stärkeres Kapital zu günstigen Preisen ansammelt.

Wenn dieses Niveau hält, verstärkt dies die Annahme, dass Bitcoin möglicherweise bereits sein mittelfristiges Tief im Bärenmarkt erreicht hat. Besonders überzeugend ist die Geschwindigkeit des Rückgangs; Kapitulationsartige Bewegungen gehen oft starken Erholungsrallyes voraus, wenn sich die Liquidität umkehrt.

Es geht hier nicht darum, eine sofortige Trendwende vorherzusagen, sondern darum zu erkennen, dass sich das Risiko-Rendite-Verhältnis nach einer Korrektur dieses Ausmaßes deutlich verbessert.

Das Szenario der 46%igen Erholungsrallye: Nachdem das mittelfristige Tief 2021 erreicht war, erholte sich Bitcoin um etwa 46 %. Sollte sich der Kurs ähnlich verhalten, würde eine vergleichbare prozentuale Bewegung vom aktuellen Tiefpunkt aus den Kurs direkt in die während des starken Kursrückgangs entstandene tägliche Fair-Value-Lücke treiben.

Diese Übereinstimmung ist wichtig.

Fair-Value-Lücken wirken wie Magneten für den Kurs, da sie Ineffizienzen aufgrund institutioneller Dringlichkeit widerspiegeln. Märkte überprüfen diese Zonen häufig erneut, um den Orderfluss neu auszubalancieren, bevor sie über die nächste Kursrichtung entscheiden.

Eine 46%ige Ausweitung dieses Ungleichgewichts wäre nicht nur technisch einwandfrei, sondern würde auch ein klassisches Zyklusverhalten widerspiegeln: ein starker Kursrückgang, gefolgt von einer kräftigen Erholungsrallye und anschließender Fortsetzung.

Tägliches Ungleichgewicht als technisches Ziel

Das tägliche FVG-Übergewicht ist mehr als nur ein Chartmerkmal; es symbolisiert eine noch nicht abgeschlossene Entwicklung. Wenn der Kurs während einer Korrektur eine Kurslücke hinterlässt, schließt er diese oft wieder, bevor größere Marktteilnehmer erneut einsteigen.

Sollte Bitcoin in diesen Bereich steigen, sollten Händler das Kursverhalten innerhalb der Kurslücke genau beobachten. Ein Anstieg darüber würde auf eine stärkere Aufwärtsdynamik als erwartet hindeuten, während eine Ablehnung die Annahme bestärken würde, dass die breiter angelegte Korrekturphase noch nicht beendet ist.

Das Zusammentreffen der historischen 46%igen Erholung und der Position dieses Ungleichgewichts verleiht dem Aufwärtsszenario zusätzliche Glaubwürdigkeit.

Zyklusfortsetzung und die 34.000-Punkte-Projektion

Wenn Bitcoin die vorherige Zyklusstruktur weiterhin respektiert, dürfte auf die Erholungsrallye wahrscheinlich ein weiterer Kursrückgang folgen. Historisch gesehen erreichen Märkte ihren Tiefpunkt selten in einer einzigen Bewegung. Sie bilden tendenziell komplexe Akkumulationsbereiche mit mehreren Expansionen und Korrekturen.

Analog dazu könnte eine Ablehnung des täglichen Ungleichgewichts den Kurs in Richtung der 34.000er-Marke treiben. Dieser Bereich wäre ein logischer Kandidat für eine Akkumulationsphase in einem höheren Zeitrahmen, insbesondere wenn sich darunter Liquidität aufbaut.

Diese Art von Sequenz – Kapitulation, Erholungsrallye, sekundärer Rückgang – ist charakteristisch für Bärenmärkte in der Mitte eines Zyklus und nicht für vollständige makroökonomische Umkehrungen.

Fazit: Die auffällige Ähnlichkeit zwischen der vorherigen Korrektur von 52 % und der aktuellen bietet einen wichtigen Rahmen für die Antizipation des potenziellen Kursverhaltens. Obwohl sich kein Zyklus perfekt wiederholt, spiegeln Märkte oft frühere Strukturen wider, da die Psychologie der Marktteilnehmer konstant bleibt.

Eine Erholungsrallye von etwa 46 % bis zur täglichen Fair-Value-Lücke wäre die erste Bestätigung dafür, dass sich die Geschichte möglicherweise wiederholt. Von da an sollten Händler auf Volatilität vorbereitet bleiben, da eine weitere Bewegung in Richtung der 34.000er-Marke das breiter angelegte Korrekturmuster abschließen könnte, bevor die nächste größere Expansion beginnt.

Wer diese Muster frühzeitig erkennt, kann von emotionalen Reaktionen zu einer strategischen Positionierung übergehen, und genau dort wird letztendlich Beständigkeit aufgebaut.

EURUSD - Plan A&B, die Entscheidung ist gefallen...Vorangegangene Analyse...

Alle markanten Punkte sind im Chart eingezeichnet. Wir beobachten weiterhin zwei mögliche Szenarien:

Plan A mit Umwegen und Gap-Close 1 oder Plan B mit dem direkten Weg und vollständigem Gap-Close.

Plan A entspräche einer möglichen Welle 4 (siehe Mein Plan für den EUR/USD).

Plan B entspräche einer möglichen Welle C innerhalb des angenommenen Dreiecks (siehe EURUSD – Struktur-Analyse: Wyckoff, Harmonics & WXYXZ).

harmonische Muster

Mein Plan für den EUR/USD

EURUSD – Struktur-Analyse: Wyckoff, Harmonics & WXYXZ

Wolke 2.0

Für den möglichen Rücklauf der Welle 4 würden wir erneut die 1-Stunden-Wolke anlaufen – sowohl im Kurschart als auch im RSI. ✓

Es liegen derzeit drei Short-Positionen im Markt...

Die modifizierte Wolke 2.0 visualisiert Trendstruktur und Marktkontext über mehrere Zeitebenen hinweg. Die aktive Trendrichtung wird automatisch farblich kodiert und direkt im Wolkennamen dargestellt. Ergänzend werden relevante Schlüssellevel konsistent in der jeweiligen Trendfarbe hervorgehoben und ermöglichen so eine klare Einordnung des aktuellen Marktregimes.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

Kaufe den Aufstrich ? (Buy the Dip) Trade IdeeNasdaq neu ausgerichtet

Preis der meisten Interesse

25 600 $ USD auf der Oberseite

24 700 $ USD auf der Unterseite

Liquiditäts Lücken

Oberseite

25 065 $ USD bis 25 110 $ USD

25 935 $ USD bis 26 005 $ USD

26 190 $ USD bis 26 250 $ USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

24 600 $ USD bis 24 475 $ USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 24 700 $ USD

Short unterhalb der 27 700 $ USD

Viel Spaß mit der Idee

Quelle: Tradingvie.com

McDonalds - Ausbruch bestätigtIm letzten Jahr hat die Aktie von McDonalds ein Dreieck ausgebildet. Bereits im Dezember 25 gab es einen Ausbruchsversuch der zunächst zu Verkäufen führte. Nach dem erneuten Test der 300$-Marke wurde nun der Ausbruch bestätigt. Die 100% Projektion zeigt ein Ziel bei 365,50$. Ein erneuter Rückfall in das Dreieck sollte beim Anstieg dorthin vermieden werden, um die Bullen nicht zu entmutigen.

Mit einem Stopp bei rund 309$ ergibt sich ein aktuell ein CRV von ~2,15.

XAUUSD (Gold) H1 – Handelsidee: Reaktion aus der NachfragezoneMarktstruktur

Gold bewegt sich weiterhin unter einer abwärts gerichteten Trendlinie, was auf eine kurzfristig bärische Struktur hinweist. Dennoch zeigt der Kurs eine klare Reaktion aus einer wichtigen H1-Nachfragezone, was auf zunehmenden Kaufdruck hindeutet.

Wichtige Zonen & Levels

Nachfragezone: ca. 4.670 – 4.720

Unmittelbarer Widerstand: ca. 4.895 (Trendlinie + horizontale Struktur)

Ziel 1: ca. 4.965

Ziel 2: ca. 5.059

Handelsidee (Gegenbewegung im Abwärtstrend)

Bias: Kurzfristig bullische Korrektur innerhalb eines bärischen Trends

Einstieg: Bestätigung im H1 aus der Nachfragezone (bullische Kerze / Schlusskurs über Minor-Widerstand)

Stop-Loss: Unterhalb der Nachfragezone

Take-Profit:

TP1: Am ersten Widerstand / letzten Hoch

TP2: In der Nähe des fallenden Trendlinien-Widerstands

Ungültigkeit

Ein klarer H1-Schlusskurs unter der Nachfragezone würde das bullische Szenario aufheben und eine Fortsetzung nach unten begünstigen.

Zusammenfassung

Die Idee basiert auf einer technischen Erholung aus der Nachfragezone, mit Zielen an den nächsten Widerstandsbereichen.

Betreff: Bitcoin-Zyklus

Bitcoin-Zyklus: Stabilisierung und sinkende Volatilität? – Tiefpunkt bei rund 41.700 USD im Oktober 2026 erwartet?

Analyse des 4-Jahres-Zyklus von Bitcoin aus rein technischer Perspektive.

Die Grafik zeigt den typischen 4-Jahres-Zyklus von Bitcoin mit wiederkehrenden Mustern bei Zeiträumen und Kursverläufen. Die Abstände zwischen den Hoch - und Tiefpunkten liegen bei etwa 380 Tagen, während die Kursrückgänge (Drawdowns) von rund 87 % über 84 % auf 78 % abnehmen – ein Hinweis auf sinkende Volatilität und einen reifenden Markt. Für das nächste Tief im Oktober 2026 wird ein Kurs von etwa 41.700 US-Dollar möglicherweise erwartet, das entspricht ca. 67 %, wenn man annimmt, dass die prozentualen Korrekturen gemäß den vorherigen Zyklen abnehmen, was im Rahmen historischer Muster realistisch und konservativ ist. Das Modell basiert auf der zyklischen Natur von Bitcoin und berücksichtigt keine externen Faktoren wie Regulierung oder Marktliquidität, die die Zyklen beeinflussen könnten. Insgesamt zeigt die Prognose einen konsistenten, logisch nachvollziehbaren Trend hin zu einem zunehmend stabileren Reifeprozess von Bitcoin.

Diese Analyse beschreibt mögliche Marktreaktionen und dient ausschließlich der technischen Marktbeobachtung zu Bildungszwecken.

Keine Anlageberatung.

Schöne Grüße

Bitcoin in einer Korrekturphase nach der EuphorieAuf diesem wöchentlichen BTC/USD-Chart beobachten wir eine Umkehrstruktur nach einem starken Aufwärtstrend in 2024–2025, erkennbar am Bruch des Aufwärtskanals und einer klaren Ablehnung unter den vorherigen Höchstständen bei etwa 110.000–120.000 $.

Der Preis ist nun zurückgekehrt, um eine wichtige Unterstützungszone um 62.000–66.000 $ zu testen, ehemals ein Akkumulationsbereich und Marktpivot, was dieses Niveau entscheidend für die kommenden Bewegungen macht. Solange diese Unterstützung hält, ist eine technische Erholung in Richtung 75.000 $ möglich, was einem früheren Zwischenwiderstand entspricht.

Ein klarer Durchbruch dieser Zone würde hingegen den Weg für eine tiefere Korrektur zu den unteren Hauptunterstützungen um 30.000 $ öffnen, oder sogar bis zur Extremzone nahe 18.000 $, die den Tiefstständen des vorherigen Zyklus entspricht.

Die aktuelle Dynamik bleibt also fragil: Der Markt ist von einer Euphoriephase in eine Korrekturphase übergegangen, und nur eine nachhaltige Rückeroberung von 75.000–80.000 $ würde eine mittelfristige bullische Tendenz wiederherstellen, während unter 62.000 $ das bärische Szenario in den kommenden Monaten klar dominieren würde.

GOLD: Der Ausbruch wird über den nächsten Schritt entscheiden...Im H1-Zeitrahmen notiert Gold aktuell innerhalb eines klar definierten Abwärtskanals, eingebettet in eine breitere Korrekturstruktur nach dem vorangegangenen impulsiven Ausverkauf. Seit der Bildung des Tiefs hat der Kurs höhere Tiefs erreicht, doch jeder Erholungsversuch wurde von der absteigenden Widerstandslinie begrenzt. Dies bestätigt, dass die Verkäufer weiterhin die obere Begrenzung kontrollieren.

Aus Sicht der Kursanalyse befindet sich der Markt eindeutig in einer Kompressionsphase. Wiederholte Abweisungen am Kanalwiderstand (erkennbar an mehreren Reaktionspunkten) deuten auf eine kontinuierliche Angebotsaufnahme und nicht auf einen aggressiven Ausbruch hin. Gleichzeitig hat sich die Abwärtsdynamik abgeschwächt, und der Kurs respektiert weiterhin die steigende interne Unterstützung. Dies signalisiert eher Ausgewogenheit und Unentschlossenheit als eine Fortsetzung des Trends.

Dadurch ergeben sich zwei klare Szenarien. Das primäre bullische Szenario tritt nur dann in Kraft, wenn der Kurs den absteigenden Kanal erfolgreich durchbrechen kann. Ein erfolgreicher Ausbruch, gefolgt von einer Korrektur und einem Halten über dem vorherigen Widerstand, würde einen strukturellen Übergang von einer Korrektur zu einer Expansion bestätigen. In diesem Fall werden Kursziele nach oben in Richtung der Zone von 5.000–5.100 technisch gesehen realisierbar und stehen im Einklang mit der bisherigen Kursstruktur und den Prognosen für Kursbewegungen.

Das alternative Szenario bleibt die Fortsetzung der Korrektur. Sollte der Kurs erneut am Widerstand des Kanals scheitern und nach unten drehen, dürfte der Markt in Richtung der unteren Kanalbegrenzung fallen. Solange der Kurs innerhalb dieser Struktur verbleibt, sollte jeder Kursanstieg als Korrektur und nicht als Trendfolge betrachtet werden.

Zusammenfassend lässt sich sagen: Gold befindet sich nicht in einem Trend, sondern in einer Entscheidungsphase. Der Markt konzentriert seine Energie innerhalb eines absteigenden Kanals, und die nächste impulsive Bewegung wird erst durch einen klaren Strukturausbruch bestätigt.

Silber erholt sich innerhalb eines absteigenden Kanals.Im H1-Zeitrahmen verharrt Silber weiterhin fest in einem klar definierten Abwärtskanal, was die bärische Struktur des kurzfristigen Gesamtmarktes bestätigt. Der vorherige Ausverkauf war impulsiv und aggressiv, durchbrach mehrere Unterstützungsniveaus und etablierte eine deutliche Abwärtsdynamik. Seitdem hat der Kurs die Kanalgrenzen respektiert und weiterhin niedrigere Hochs und Tiefs gebildet.

Die jüngste Erholung in die markierte Angebotszone sollte eher als Korrekturrallye denn als Umkehrversuch betrachtet werden. Der Kurs konnte die Angebotszone nicht zurückerobern und wurde schnell abgewiesen, was zeigt, dass Verkäufer weiterhin auf Premium-Niveau aktiv sind. Dieses Verhalten entspricht einem klassischen „Sell-the-Rally“-Umfeld, in dem Aufwärtsbewegungen begrenzt und zur Distribution genutzt werden.

Aus struktureller Sicht spricht das primäre Szenario für einen weiteren Abwärtstrend. Solange der Kurs unterhalb der Angebotszone und innerhalb des Abwärtskanals bleibt, ist eine weitere Abwärtsrotation in Richtung TP1 und TP2 wahrscheinlich, wobei das Kursziel nahe der unteren Kanalbegrenzung liegt. Jegliche kleinere Erholungen sollten als Korrekturen innerhalb des Abwärtstrends interpretiert werden.

Das alternative Szenario kommt nur dann ins Spiel, wenn der Kurs die Angebotszone durchbricht und den Abwärtskanal mit starkem Momentum und breiter Akzeptanz verlässt. Ohne diese Bestätigung gibt es keine technischen Anzeichen für einen Trendwechsel.

Zusammenfassend lässt sich sagen, dass Silber keinen Boden erreicht hat, sondern sich innerhalb eines Abwärtskanals neu verteilt. Die Marktstruktur spricht für Geduld und Trendfolge statt für Spekulationen gegen den Trend. Handeln Sie innerhalb des Kanals. Verkaufen Sie bei Kursanstiegen. Lassen Sie die Marktstruktur für sich sprechen.

Bitcoin: Korrektur vorbei?Seit meiner letzten Bitcoin-Analyse sind wir weiter nach unten korrigiert.

Im Tageschart hatten wir ein Bullishes Butterfly-Pattern. Die erwartete Bewegung lief bis in den Bereich um 98k, die Zielzone bei 100k wurde knapp verfehlt – danach hat der Markt wieder gedreht.

Jetzt liegt mein Fokus auf dem Wochenchart.

Hier formt sich aktuell ein potenzielles Bearishes Deep-Crab-Pattern. Wichtig: Das Pattern ist noch nicht ausgebildet, es befindet sich noch im Aufbau.

Ein entscheidender Punkt dabei war die BAMM-Bewegung.

Der B-Punkt wurde nach unten hin durchbrochen, was das vorherige Szenario negiert hat und Raum für eine weitere Abwärtsbewegung öffnet.

Solange wir den C-Punkt nicht nach oben zurückerobern (aktuell im Bereich um 100k), bleibt dieses Szenario für mich weiter offen.

Eine vollständige Ausbildung des Patterns läge im Bereich um 42k, eventuell sogar bis 39k.

Viele fragen mich aktuell, was man jetzt tun sollte – Pause machen oder nach Short-Möglichkeiten Ausschau halten.

Das muss aus meiner Sicht jeder für sich selbst entscheiden, abhängig vom eigenen Plan und Risikomanagement.

📌 Keine Anlageberatung – nur meine persönliche Einschätzung auf Basis der Harmonic-Pattern-Methode.

💬 Wie seht ihr Bitcoin aktuell?

Ist die Korrektur für euch schon abgeschlossen – oder haltet ihr die 42k–39k-Zone langfristig noch für möglich?

Schreibt eure Meinung gern in die Kommentare 👇

Gold prallt von der Unterstützung ab Gold befindet sich im H1-Zeitrahmen nach dem starken Kursrückgang aus der Widerstandszone des Allzeithochs weiterhin in einer Korrekturphase. Der Kurs bewegt sich nun innerhalb eines klar definierten Aufwärtskanals, wobei die jüngsten Rücksetzer oberhalb der hervorgehobenen Unterstützungszone um 4.750–4.800 USD sauber absorbiert wurden. Dieses Verhalten deutet auf eine Stabilisierung und kontrollierte Käufe hin, nicht auf panikartige Eindeckungen. Solange diese Unterstützung hält, spricht die kurzfristige Struktur eher für eine Fortsetzung des Aufwärtstrends innerhalb des Kanals als für einen Ausbruch.

Aus struktureller Sicht verläuft der aktuelle Anstieg weiterhin entgegen dem vorherigen Abwärtsimpuls. Das bedeutet, dass Aufwärtsbewegungen als Rotationen innerhalb des Kanals und nicht als bestätigter bullischer Ausbruch zu werten sind. Der EMA dient als dynamisches Gleichgewicht, und der Kurs oszilliert um ihn – typisch für einen Korrekturmarkt, der nach einem Gleichgewicht sucht. Der prognostizierte Pfad zeigt einen kontrollierten Anstieg in Richtung des mittleren bis oberen Kanalbereichs, wo Liquidität und vorherige Reaktionen im Bereich von 5.140–5.300 USD zusammentreffen.

Eine entscheidende Ungültigkeitsbedingung ist klar: Ein deutlicher Verlust der Unterstützungszone und des Kanalbodens würde die Aufwärtsrotation zunichtemachen und das Abwärtsrisiko wieder eröffnen. Umgekehrt erhöht ein klarer Ausbruch und ein anhaltender Kursanstieg über die Kanalmittellinie die Wahrscheinlichkeit eines Tests in Richtung des oberen Kanalbereichs und der Angebotszone des Allzeithochs. Bis dahin bleibt die richtige Herangehensweise neutral und reaktiv. Lassen Sie sich bei der Handelsbestätigung von der Struktur leiten, nicht von Antizipationen.

Silver reagiert vom KanalsupportIm M45-Zeitrahmen befindet sich Silber weiterhin innerhalb eines klar definierten Aufwärtskanals. Dies bestätigt, dass die übergeordnete Struktur trotz der jüngsten Volatilität weiterhin bullisch ist. Der starke Kursrückgang bis zur unteren Kanalbegrenzung drückte den Preis direkt in eine klar definierte Unterstützungszone, wo der Verkaufsdruck schnell nachließ. Dieses Verhalten deutet eher auf einen Liquiditätszufluss als auf den Beginn einer bärischen Expansion hin.

Aus Sicht der Kursanalyse war die Reaktion an der Unterstützungszone entscheidend. Käufer griffen aggressiv ein, wiesen niedrigere Kurse zurück und verteidigten die Kanalbasis. Wichtig ist, dass diese Reaktion erfolgte, nachdem der Preis an der oberen Widerstandszone abgewiesen worden war. Dies deutet auf eine normale Rotationsbewegung innerhalb eines gesunden Kanals und nicht auf ein strukturelles Versagen hin. Der Markt rotiert, er bricht nicht aus.

Solange der Preis über der Unterstützungszone und der unteren Kanalbegrenzung bleibt, ist ein Erholungsschritt zurück in Richtung des mittleren Bereichs und des vorherigen Widerstandsbereichs das bevorzugte Szenario. Ein kontrollierter Anstieg, gefolgt von leichten Rücksetzern, würde die Annahme einer Fortsetzung in Richtung der markierten Gewinnmitnahmezone stützen. Dies wäre eine klassische bullische Rotation innerhalb eines Aufwärtskanals.

Das alternative Szenario kommt nur dann ins Spiel, wenn der Kurs die Unterstützungszone nicht halten kann und deutlich unter den Kanal fällt. In diesem Fall wäre die Aufwärtsstruktur gefährdet, was den Weg für eine tiefere Korrekturphase ebnen würde. Bis dahin sollten Abwärtsbewegungen als Korrekturen und nicht als Trendwende betrachtet werden.

Zusammenfassend lässt sich sagen, dass Silber seine übergeordnete Aufwärtsstruktur respektiert. Die aktuelle Bewegung scheint eine qualitativ hochwertige Reaktion auf die Unterstützung innerhalb eines aufsteigenden Kanals zu sein, wobei Geduld und Bestätigung wichtiger sind als emotionales Handeln.