Verkaufs-SetupVerkaufs-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind völlig unterschiedliche Prozesse.

Traden Sie nicht ohne Strategie. Bitte gehen Sie vorsichtig mit Ihrem Geld um.

Danke!!

Fundamental Analyse

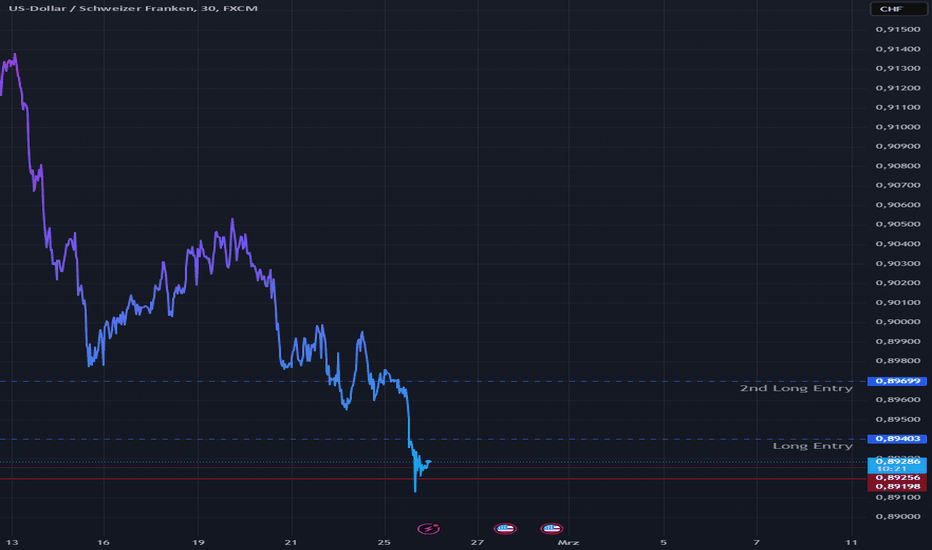

warte auf Kauf-Setupwarte auf Kauf-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind ein völlig anderer Prozess.

Traden Sie nicht ohne Strategie. Bitte gehen Sie sorgfältig mit Ihrem Geld um.

Danke!!

warte auf Kauf-Setupwarte auf Kauf-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind ein völlig anderer Prozess.

Traden Sie nicht ohne Strategie. Bitte gehen Sie sorgfältig mit Ihrem Geld um.

Danke!!

warte auf Kauf-Setupwarte auf Kauf-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind ein völlig anderer Prozess.

Traden Sie nicht ohne Strategie. Bitte gehen Sie sorgfältig mit Ihrem Geld um.

Danke!!

Jetzt ist es ein EU-Handelskrieg, den Trump willDonald Trump hat gedroht, der Europäischen Union Zölle in Höhe von 25% aufzuerlegen, und bizarr erklärt, dass der 27-köpfige Block “gebildet wurde, um die Vereinigten Staaten zu verarschen.”

Ohne weitere Details zu nennen, deutete er an, die Autohersteller anzusprechen: "Wir haben eine Entscheidung getroffen und werden sie sehr bald bekannt geben." Die EU hat versprochen, sofort zu reagieren, wenn die Zölle in Kraft treten.

EUR / USD testete den Widerstand um 1,0536, bevor die Verkäufer etwa zum Zeitpunkt der Ankündigung von Trump eintraten. Das Paar bleibt unter Druck und notiert unter dem 50-Tage-EMA, während der 200-Tage-EMA abflacht und neben den 38- und 50% -Fibonacci-Niveaus auf dem Chart ein potenzielles Ziel bietet.

Bitcoin-Analyse (Stand Februar 2025) – Zyklus, Makrofaktoren undguess who's back ...

---

1. Einfluss institutioneller Investoren und OTC-Markt auf Bitcoin

In den letzten Monaten haben institutionelle Investoren massiv Bitcoin über OTC-Märkte (Over-the-Counter) erworben, um große Mengen an BTC zu akkumulieren, ohne den öffentlichen Marktpreis zu beeinflussen. Diese diskrete Akkumulation hat dazu geführt, dass die verfügbaren Bitcoin-Bestände auf OTC-Plattformen rapide abgenommen haben.

Folgen für den Bitcoin-Markt:

✔ Sobald OTC-Reserven erschöpft sind, müssen Institutionelle am offenen Markt kaufen, was zu plötzlichen Preisanstiegen führen kann.

✔ Ein solcher Angebotsengpass könnte eine parabolische Preisbewegung auslösen.

✔ Dies könnte den Retail-FOMO-Effekt verstärken – Privatanleger springen auf, weil sie Angst haben, den Run zu verpassen.

Erwartete Marktbewegung:

1. Institutionelle saugen Bitcoin über OTC auf → Liquiditätsverknappung.

2. Preis steigt auf den offenen Märkten → Retail-Markt springt auf (FOMO).

3. Bitcoin erreicht ein mögliches Top, sobald Liquidität in den Altcoin-Markt wandert.

---

2. Politische Veränderungen und deren Auswirkungen auf Bitcoin

Die politische Landschaft in den USA hat sich mit der Wiederwahl von Donald Trump verändert. Trump ist deutlich offener gegenüber Kryptowährungen als Biden, was einen starken regulatorischen Einfluss auf Bitcoin haben könnte.

Trump & die Federal Reserve – der Kampf um die Geldpolitik

✔ Trump hat mehrfach betont, dass er die Unabhängigkeit der Fed infrage stellt und mehr Einfluss auf die Geldpolitik haben will.

✔ Er hat signalisiert, dass er einen neuen Fed-Vorsitzenden bevorzugen würde.

> Möglicher Nachfolger von Jerome Powell:

Trump könnte Randal Quarles oder Kevin Warsh als möglichen neuen Fed-Vorsitzenden in Betracht ziehen.

Beide sind für eine lockere Geldpolitik bekannt – was langfristig bullish für Bitcoin wäre.

Mögliche Szenarien:

1. Powell bleibt: Falls Powell bis 2026 im Amt bleibt, könnte eine vorsichtige Fed-Politik dazu führen, dass Zinssenkungen langsamer kommen. Dies könnte die Bitcoin-Rallye verlangsamen.

2. Powell wird ersetzt (Quarles/Warsh): Eine neue, lockerere Geldpolitik könnte eine schnellere Inflation verursachen – was Bitcoin als Wertspeicher attraktiver machen würde.

3. Trump führt einen Bitcoin-freundlichen Staatsfonds ein: Falls die USA Bitcoin offiziell in ihre Finanzstrategie integrieren, könnte dies die BTC-Nachfrage auf ein neues Niveau heben.

---

3. Makroökonomische Faktoren – Rezessionsgefahr & Marktkorrekturen

Arbeitsmarkt & Rezession – Crash-Gefahr im März 2025?

✔ Der US-Arbeitsmarkt zeigt erste Schwächezeichen, besonders im Sektor der privaten Unternehmen.

✔ Die Mehrheit der neuen Jobs kommt aus dem Staatsapparat, was den Haushalt belastet.

✔ Die Yield Curve ist invertiert – ein historisch zuverlässiger Rezessionsindikator (98 % Treffsicherheit).

> Historischer Vergleich:

Letzte Rezessionen nach Yield Curve Inversion:

2008 Finanzkrise (Inversion 2006, Crash 2008).

Dotcom-Blase 2000 (Inversion 1999, Crash 2000).

Aktuelle Inversion seit 2022 → Erwartete Rezession: März 2025.

Szenarien für Bitcoin:

✔ Wenn der Crash kommt: Institutionelle Anleger könnten ihre Bitcoin-Bestände zur Absicherung behalten, aber Retail-Investoren könnten Panikverkäufe auslösen.

✔ Bitcoin könnte erst kurzfristig fallen, dann aber steigen, da Anleger aus Fiat fliehen.

✔ Falls die Fed dann die Zinsen senkt, könnte BTC eine massive Aufwertung erleben.

---

4. Technische Analyse – Wo stehen wir im Bitcoin-Zyklus?

Der Vier-Jahres-Zyklus & Bitcoin-Preisprognose

Bitcoin folgt traditionell einem Vier-Jahres-Zyklus, der vom Halving geprägt ist:

2012-2013: Halving → Bullrun 12 Monate später.

2016-2017: Halving → Bullrun 17 Monate später.

2020-2021: Halving → Bullrun 18 Monate später.

2024-2025: Halving am 20. April 2024 → Nächste große Spitze?

> Aktuelle Bitcoin-Kursentwicklung (Februar 2025):

📌 Kurs: $99.800

📌 OTC-Märkte fast leer → öffentlicher Kaufdruck steigt.

Komprimiertes Szenario (früheres Top):

Dauer: 10-12 Monate nach dem Halving → Top im Februar 2025.

Preisziel: 110.000–120.000 USD.

Warum?

✔ Institutionelle haben bereits viel BTC aufgekauft.

✔ Retail-FOMO beginnt → Bitcoin könnte bald überhitzen.

✔ Altcoin-Season beginnt früher als sonst.

Traditionelles Szenario (längerer Zyklus):

Dauer: 18 Monate nach dem Halving → Top im Oktober/November 2025.

Preisziel: 130.000–150.000 USD.

Warum?

✔ Bisherige Zyklen dauerten länger, bevor Bitcoin ein finales Hoch erreichte.

✔ Falls die Fed an hoher Zinspolitik festhält, könnte die Bitcoin-Rallye verzögert werden.

---

5. Bitcoin-Dominanz & Altcoin-Season – Wann kommt der Umschwung?

Aktuelle Bitcoin-Dominanz: 51 %.

Sobald die Dominanz unter 50 % fällt, beginnt die Altcoin-Season.

Erwarteter Zeitpunkt: Nach einem Bitcoin-Top (Februar – März 2025).

> Taktische Empfehlung:

1. Bitcoin halten, solange Dominanz über 50 %.

2. Altcoins allokieren, sobald BTC-Dominanz unter 50 % fällt.

---

6. Langfristige Preisziele für Bitcoin

Komprimiertes Szenario (realistisch):

📌 2024: 100.000–120.000 USD.

📌 Februar 2025 (Top): 110.000–120.000 USD.

📌 2030+: 500.000–1.000.000 USD.

Traditionelles Szenario (längerer Zyklus):

📌 2024: 100.000–120.000 USD.

📌 November 2025 (Top): 130.000–150.000 USD.

📌 2030+: 500.000–1.000.000 USD.

---

7. Fazit – Strategische Handlungsempfehlungen

✔ Kurzfristig (bis Februar 2025):

Bitcoin akkumulieren, da ein früheres Top wahrscheinlich ist.

Mögliche Korrektur im März als Kaufgelegenheit nutzen.

✔ Mittelfristig (Februar–März 2025):

Teilweise Gewinne realisieren.

Kapital in Altcoins umschichten.

✔ Langfristig (bis 2030+):

BTC als Absicherung gegen Fiat-Währungen halten.

Ziel: 500.000–1.000.000 USD, abhängig von Adaption und Makroentwicklung.

---

⚠ Haftungsausschluss:

Diese Analyse stellt keine Finanzberatung dar. Investitionen in Kryptowährungen sind mit hohen Risiken verbunden.

XRP unentschlossen Einen schönen Sonntag Abend zusammen,

Wir haben zu unsere XRP Long Idee, schon lange kein Update Veröffentlicht, weil sich sie Situation einfach nicht verändert hat. Was ehrlich gesagt ziemlich nervt, um es vorsichtig auszudrücken.

Aber dennoch möchten wir die Aktuelle Lage und unsere Gedanken kurz zum Ausdruck bringen.

Der Kurs zieht sich immer mehr zusammen und kann in keine der beiden Seiten bis jetzt ausbrechen

Durch diesen aktuellen Kursverlauf baut sich auf beiden Seiten massiv Liquidität auf

Die letzten zwei Versuche die $2,80 Marke zu knacken sind gescheitert und wir wurden beide male recht schnell wieder nach unten zu unserer Psychologischen Marke bei $2,50 gedrückt, die bis auf weiteres von den Bullen verteidigt wird.

Die Impulse aus dieser Unterstützung Zone bei $2,50 nehmen allmählich ab, was dazu führen könnte, dass wir nochmal zur Unterseite dieser Internen Range durchfallen und in diesem Atemzug, die Liquidität die sich darunter aufgebaut hat, nochmal abgreifen.

die Nächste Unterstützung auf dem Weg nach unten wäre unsere Altbekannte "Muss halten" Zone bei $2,37 bis $2,27

Aktuell hält uns unsere EMA 360H4(weiß) noch recht stabil bei $2,50 und dient uns weiterhin als wichtiger Visueller Indikator.

Auch der Anker VWAP der mit unserer EMA360H4 übereinstimmt, verdeutlicht - das wir zwischen zwei Zonen gefangen sind.

Ich hoffe wir konnten etwas ruhe verbreiten und wünschen euch gute Trades

LG Lacky

Ethereum vor dem entscheidenden AusbruchEthereum zeigt sich in einer spannenden Phase. Nach einer längeren Konsolidierung bewegt sich der Kurs nun auf einen wichtigen Bereich zu. Die große Frage: Wird Ethereum die Widerstände durchbrechen und eine neue Aufwärtsbewegung starten, oder droht eine erneute Korrektur?

Trotz Unsicherheiten bleibt Ethereum stabil

In den letzten Monaten hatte der Kryptomarkt mit einigen Herausforderungen zu kämpfen. Ein besonders großer Schock für die Branche war ein Sicherheitsvorfall auf einer der führenden Handelsplattformen, bei dem ein erheblicher Betrag entwendet wurde. Trotz dieser negativen Nachricht konnte sich Ethereum relativ stabil halten.

Fundamental bleibt das Netzwerk stark. Es gilt weiterhin als zentrale Plattform für dezentrale Anwendungen, und neue technologische Verbesserungen stehen bevor. Ein größeres Update soll die Skalierbarkeit und Effizienz weiter optimieren, was langfristig positive Auswirkungen auf die Nutzung der Blockchain haben könnte. Auch institutionelle Investoren zeigen wachsendes Interesse, was sich in einer steigenden Nachfrage widerspiegelt.

Technischer Blick: Wichtige Marken im Fokus

Ein Blick auf den langfristigen Chart zeigt eine interessante Entwicklung. Der Kurs bewegt sich seit einiger Zeit in einer Formation, die oft als Signal für eine bevorstehende starke Bewegung gewertet wird. Sollte eine wichtige Widerstandsmarke überwunden werden, könnte ein deutlicher Anstieg folgen.

Auf der anderen Seite gibt es weiterhin Unterstützungszonen, die im Falle einer Korrektur wichtig werden könnten. Solange sich der Kurs oberhalb dieser Bereiche hält, bleibt das übergeordnete Bild positiv.

Wie geht es weiter?

Die nächsten Wochen werden entscheidend. Wenn sich die Marktstimmung verbessert und positive Entwicklungen überwiegen, könnte Ethereum eine starke Aufwärtsbewegung erleben. Sollte es jedoch zu weiteren Unsicherheiten oder negativen Nachrichten kommen, wäre eine erneute Korrektur nicht ausgeschlossen.

Die langfristigen Perspektiven bleiben vielversprechend, doch kurzfristig dürfte es spannend werden, ob Ethereum den nächsten großen Schritt nach oben machen kann.

Dax bärisch?Ich persönlich halte den Dax für bärisch.

Abgesehen von dem Fakt, dass der Index in keinster Weise den aktuellen Stand der deutschen Wirtschaft repräsentiert und dementsprechend gnadenlos überbewertet ist, ist er im Grunde genommen ein theoretisches Konstrukt, da die erhaltenen Dividenden nie ohne versteuert zu werden thesauriert/reinvestiert werden können.

Der Dax Kursindex (bereinigt) bewegt sich zwar ähnlich, trotzdem hat der Dax fundamental wenig Luft nach oben, dafür aber großes abwärts-Potenzial.

Achtung, ich würde in jedem Fall erst einmal das Wahlergebnis am Sonntag abwarten, bevor ich mich im Dax positioniere!

Zu der bärischen These führt mich hauptsächlich die Reaktion des Marktes auf Sell-Side Liquiditäten.

Die in Blau gestrichelt markierten Linien sind Zonen (alte Strukturtiefs), unter denen sich aller Wahrscheinlichkeit nach viele Verkäufer befunden haben.

Der "Bruch" eines strukturellen Tiefpunkts stellt für viele Händler eine Invalidierung der bullischen These bzw. die Aktivierung einer bärischen These dar.

-> Dementsprechend gab es hier viele Verkäufer.

Für große Player sind diese Zonen interessant, weil diese sich hier mit Anteilen eindecken können, ohne den Kurs zu sehr nach oben zu drücken und sich selber den Einstiegs-Preis kaputt zu machen. Wenn sie in einer normalen Marktphase mit großen Orders an den Markt gehen, dann bekommen sie schlechtere Einstiege, weil die passende Menge an Verkäufern fehlt. Sie müssen antizyklisch handeln.

Die Reaktion (in blauen Kreisen markiert) auf diese Liquiditätszonen war gering, was für mich darauf hindeutet, dass keine größeren Institutionen gewillt waren, hier Long Positionen zu akkumulieren.

Zwischen 21.850 und 21.843 haben wir noch ein New Week Opening Gap , bzw. eine Volume Imbalance. Der Markt tendiert generell dazu, solche Lücken zu füllen.

I ch erwarte Rücksetzer nach oben bei 22.048 , 21.818 und bei 21.800-21.850.

Die groben Bereiche für diese Rücksetzer sind in Lila markiert.

Bei 21.192 erwarte ich einen größeren Rücksetzer nach oben, möglicherweise wird das ein langristiger Tiefpunkt. Das liegt daran, dass hier eine noch größere Liquidität liegt, hier wird sich möglicherweise Angst und Panik unter Kleinanlegern breit machen. Ein Bruch von zwei Strukturtiefs, die in der klassischen technischen Analyse als starker Support angesehen werden, wird vielen Händlern den Mut nehmen und sie dazu veranlassen, ihre Positionen abzustoßen.

Die Reaktion auf die mSSL (Minor Sell-Side Liquidity) ist für mich aufschlussgebend darüber, wie tief es noch gehen kann. Ist die Reaktion nach oben groß, ist das Kaufinteresse groß, ist sie klein, ist das Kaufinteresse klein.

Fazit: Sollte man Dax jetzt shorten? Auf keinen Fall. Sowohl die geopolitische als auch die innenpolitische Lage ist viel zu unklar, um sich so aggressiv zu positionieren.

Auch die wirtschaftliche Vorgehensweise unserer nächsten Bundesregierung ist noch nicht bekannt. Abgesehen davon ist der Dax in den allermeisten Phasen bullisch, was es statistisch unwahrscheinlicher macht, dass Short Positionen aufgehen.

-> Für mich bedeutet das, einfach nichts zu tun.

Was vor allem daraus resultiert: Ich würde momentan weder Long noch Short gehen , unter 21.192 Punkten allerdings werde ich anfangen, Long Positionen aufzubauen, sofern wir dieses Level erreichen. Wenn nicht, dann nicht. Ich werde nicht anfangen einem bullischen Markt hinterher zu rennen, falls meine These nicht stimmt. Es gibt genug Assets auf dieser Welt, um kalkuliert Positionen einzugehen.

Alle Angaben sind ohne Gewähr, verlasst euch nicht darauf :)

Ich freue mich übrigens über Meinungen / Kommentare.

LG

UPS Aktie Analyse - 21.02.2025📦 UPS Aktie – Kurzüberblick 📦

📈 Fundamentale Analyse: Umsatz Q4 2024: 25,3 Mrd. USD (+1,5%), Gewinn: 2,75 USD EPS (+11,3%). Margen leicht verbessert (12,3%), aber Margendruck bleibt. 💰📊

📊 Bewertung & Fair Value: Durchschnittlicher fairer Wert: 229 USD. Aktie aktuell nahe unter fairen Wert, Unterbewertung möglich. ⚖️📉

📉 Technische Analyse: Kurs: 116,27 USD, 52-Wochen-Tief nahe erreicht. RSI: 35 (überverkauft), potenzielle Kurserholung möglich. 📉📈

🚀 Chancen:

• Healthcare & SMB-Wachstum: SMB-Anteil am US-Geschäft soll 2025 auf 32% steigen. 💊📦

• Internationaler Ausbau: Wachstum in Asien & Europa, neue Hubs in Hongkong & Mexiko. 🌍✈️

• Effizienzsteigerung: „Efficiency Reimagined“-Programm soll 1 Mrd. USD einsparen. ⚙️💵

⚠️ Risiken:

• Amazon-Volumen -50% bis 2026, kurzfristiger Umsatzrückgang um ~2,5 Mrd. USD. 📉📦

• Höhere Lohnkosten, Margendruck bleibt bestehen. 💰⚠️

• Makroökonomische Unsicherheiten & Nachfrageschwäche im US-Markt. 🌍📊

🎤 Earnings Call Highlights vom 30.01.2025:

• CEO: „Wir nehmen unser Schicksal selbst in die Hand – Fokus auf margenstarke Segmente.“

• CFO: „Wir erwarten eine US-Betriebsmarge von 12% bis Q4 2026.“

• Analysten kritisch wegen Umsatzrückgang, Marktreaktion gemischt. 🎙️📉

📌 Fazit:

✅ Langfristig Potenzial durch strategische Neuausrichtung & Effizienzprogramme 🚀

⚠️ Kurzfristig herausfordernd durch Amazon-Rückgang & Kostendruck 📉💰

📢 ⚠️ Haftungsausschluss: Dies ist keine Finanzberatung. Investoren sollten eigene Analysen durchführen! 📜✅

💡 Was denkst du? Ist UPS ein Kauf oder lieber abwarten? Schreib deine Meinung! 📩👇

XRP vor der Entscheidung: Der Markt hält den Atem anSeit Wochen bewegt sich XRP in einer immer enger werdenden Preisspanne. Der Kurs hat sich in einem symmetrischen Dreieck zusammengezogen, ein klassisches Muster, das früher oder später zu einer explosiven Bewegung führt. Doch in welche Richtung? Die Spannung steigt, denn sowohl technische als auch fundamentale Faktoren könnten die Weichen für den nächsten großen Move stellen.

Aktuell notiert XRP bei etwa 2,67 USDT und kämpft mit mehreren Widerständen. Besonders kritisch ist das Level bei 2,82 USDT. Sollte der Kurs diesen Bereich durchbrechen, könnte ein neuer Aufwärtstrend eingeleitet werden. Doch die gleitenden Durchschnitte, die sich gerade in diesem Bereich befinden, stellen eine Hürde dar, die nicht leicht zu überwinden ist.

Fundamental bleibt die Unsicherheit groß. Die laufende Auseinandersetzung zwischen Ripple und der SEC sorgt immer wieder für Unruhe im Markt. Während es zuletzt positive Signale gab, könnte eine unerwartete Wendung im Verfahren XRP erneut unter Druck setzen. Auf der anderen Seite bleibt die wachsende Akzeptanz und Nutzung der Ripple-Technologie ein langfristig bullisches Argument.

Drei Szenarien sind nun denkbar. Im besten Fall durchbricht XRP das Dreieck nach oben, überwindet 2,82 USDT und nimmt Kurs auf den nächsten Widerstand bei 3,39 USDT. Eine zweite Möglichkeit wäre ein kurzer Ausbruch nach oben, gefolgt von einem schnellen Rücksetzer – eine klassische Falle für Long-Trader. Das dritte und negativste Szenario wäre ein Bruch nach unten, der XRP zurück auf 2,40 oder sogar 2,20 USDT fallen lassen könnte.

Eines ist sicher: Die aktuelle Seitwärtsbewegung wird nicht mehr lange anhalten. Ob die Bullen das Ruder übernehmen oder die Bären das Zepter in die Hand bekommen, dürfte sich in den kommenden Tagen entscheiden. Trader sollten sich auf eine erhöhte Volatilität vorbereiten.

Warum Morgan Stanley und MUFG JPY unterstützen? Morgan Stanley und MUFG sehen beide den japanischen Yen als stärkste G10-Währung im Jahr 2025. Sie erwarten, dass es an Wert gewinnt, wenn die US-Zinssätze fallen und die japanische Zentralbank ihre eigenen erhöht.

Auf dem Tages-Chart sind die USD / JPY-Oszillatoren noch weit davon entfernt, sich in der überverkauften Zone zu befinden, was darauf hindeutet, dass der Weg des geringsten Widerstands nach unten gehen könnte.

MUFG prognostiziert weitere Yen-Gewinne, insbesondere gegenüber dem Euro, und hat ein Ziel von 150 für EUR / JPY festgelegt, nach 157.

Morgan Stanley bevorzugt auch den australischen Dollar. In der Zwischenzeit glauben sie, dass der neuseeländische Dollar aufwerten wird, aber aufgrund der schwächeren Aussichten für das Inland unter dem australischen Dollar liegen wird.

SSTK PS Ratio 1,05

Umsatzwachstum: Stetige Steigerung der Einnahmen durch Abonnements und Bildlizenzen.

Gewinnmargen: Hohe operative Margen deuten auf effizientes Management hin.

Cashflow: Positiver Free Cashflow ist wichtig für langfristiges Wachstum.

Marktstellung und Geschäftsmodell

Branchenführer: Shutterstock ist einer der größten Anbieter von lizenzfreien Medieninhalten weltweit.

Abo-Modelle & wiederkehrende Einnahmen: Stabilität durch langfristige Kundenbeziehungen.

KI-Integration: Nutzung von Künstlicher Intelligenz zur Bilderstellung und -suche als zukünftiger Wachstumstreiber.

Wachstumspotenzial

Expansion in neue Märkte: Mehr Kunden in internationalen Märkten durch zunehmende Digitalisierung.

Technologie und Innovation: Einsatz von KI zur Generierung und Kategorisierung von Inhalten.

Übernahmen & Partnerschaften: Strategische Akquisitionen zur Stärkung der Marktposition.

ANTA Sport Products - longviewWenn man die Trends in den Gewinnen und Umsätzen ansieht und diese auf die Kursentwicklung überträgt, sieht man eine sehr gute Korrelation. Jedoch kams ab 2021 zu einer massiven Übertreibung nach oben im Kurs und nun sieht es ganz nach einer Übertreibung nach unten aus. Daraus ergibt sich eine sehr hohe Kurshoffnung, wenn man davon ausgeht, dass sich langfristig der Kurs wieder an der Entwicklung der Gewinn- und Umsatzzahlen orientieren wird.

Und natürlich müssen die Gewinne und Umsätze ihren langfristigen Trends weiter folgen.

Also viele WENNS, aber dafür eine hohe Hoffnung: +200%

Riskieren muss man dafür aktuell ca eine Verlustmöglichkeit von 22% bei Setzen des Stop-Loss auf ca. 65 CNY.

LG

Great Depression - Beginnt sie bald ?!Servus Trader

der DJI ist der älteste Index den es gibt und nur an diesem Index ist man in der Lage große Ereignisse ablesen zu können.

Er ist über 200 Jahre alt und könnte uns mit dem Grand supercycle als Welle 4 wieder in eine 90-100 jährige Korrektur stürzen, einer möglichen neuen "Große Depression"

Ich habe die fehlenden Kursdaten an Hand dieser Daten hier im Chart nachgebildet...

Allein, wenn ich schon Donald John Trump sehe oder höre bekomme ich Depressionen

Ist also die Politik von Donald John Trump der Beginn der nächsten großen Depression ?

Was denkt Ihr dazu ?

Beste Grüße, euer SwingMann

RHM zu teuer?Ich denke Rheinmetall ist zurzeit viel zu teuer und muss mal einen kleinen Rücksetzer erleben. In 3Wochen kommt der Jahresbericht und dann könnte Ich mir eine größere Gegenbewegung vorstellen. Ein Backlog von 40Mrd € ist natürlich auf den ersten Blick viel, trotzdem ist die Aktie für mich viel zu heiß gelaufen

Verkaufs-SetupVerkaufs-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind völlig unterschiedliche Prozesse.

Traden Sie nicht ohne Strategie. Bitte gehen Sie vorsichtig mit Ihrem Geld um.

Danke!!

warte auf Kauf-SetupMarktausblick für AUD/JPY (morgen):

Aktueller Preis: Der AUD/JPY-Markt hat bei 94.442 geschlossen.

Trendanalyse:

Der Preis wird voraussichtlich nach oben gehen, was auf einen möglichen Aufwärtstrend hindeutet.

Der 50 EMA (Exponential Moving Average) und der 200 EMA sind wichtige Indikatoren, die Sie im Auge behalten sollten. Wenn der 50 EMA über dem 200 EMA liegt, deutet dies auf einen Aufwärtstrend (Golden Cross) hin, der Ihre Erwartung einer Aufwärtsbewegung unterstützt.

Wichtige Ebenen:

Unterstützung: Achten Sie auf Unterstützung um das jüngste Tief oder in der Nähe des 200 EMA.

Widerstand: Das nächste Widerstandsniveau könnte je nach Marktdynamik bei etwa 95.000 oder höher liegen.

Dynamik:

Wenn der Preis über dem 50 EMA bleibt, bestätigt dies die Aufwärtsdynamik.

Ein Durchbruch über den 200 EMA würde das bullische Argument weiter stärken.

Achtung:

Wenn der Preis unter den 50 EMA fällt, könnte dies auf einen schwächeren Trend hindeuten, und Sie sollten auf mögliche Umkehrungen oder Konsolidierungen achten.

Umsetzbare Erkenntnisse:

Bullisches Szenario: Wenn der Preis über dem 50 EMA bleibt und über den 200 EMA steigt, sollten Sie Long-Positionen mit Zielen nahe 95.000 oder höher in Betracht ziehen.

Bearisches Szenario: Wenn der Preis unter den 50 EMA fällt, warten Sie auf die Bestätigung einer Trendumkehr oder Konsolidierung, bevor Sie Maßnahmen ergreifen.

Behalten Sie Marktnachrichten und Wirtschaftsdaten im Auge, die sich auf AUD/JPY auswirken könnten, da diese Faktoren die Preisbewegungen beeinflussen können.

Kauf-SetupKauf-Setup

Dies ist eine persönliche Entwicklung, die auf meinem Wunsch basiert, meine technischen Analysefähigkeiten und mein Trading zu verbessern, indem ich verstehe, wie man den Markt mithilfe mehrerer Zeitrahmen und Diagramme analysiert.

Forex-Analyse und -Trading sind völlig unterschiedliche Prozesse.

Traden Sie nicht ohne Strategie. Bitte gehen Sie vorsichtig mit Ihrem Geld um.

Danke!!