Bitcoin: Aktuell (noch) keine Trendwende in der Price Action!Die aktuelle Price Action liefert derzeit (noch) keine belastbaren Hinweise auf eine Trendwende. Ein wesentliches Merkmal nachhaltiger Umkehrbewegungen ist die gezielte Nutzung von Liquidität auf der Unterseite, die es größeren Marktteilnehmern ermöglicht, Positionen in relevantem Umfang aufzubauen. Dieser Prozess ist aktuell nicht zu beobachten.

Stattdessen bewegt sich der Markt oberhalb weiterhin unberührter Downside-Liquidität. Dies deutet darauf hin, dass Angebot in Form von Stop-Loss-Orders und erzwungenen Verkäufen noch vorhanden ist. Solange diese Liquidität nicht abgeholt wird, fehlen die strukturellen Voraussetzungen für eine belastbare Bodenbildung, die eine nachhaltige Trendumkehr und eine anschließende Bewegung in Richtung der bisherigen Allzeithochs einleiten könnte.

Parallel dazu wird Liquidität auf der Oberseite aktiv genutzt. Orderflow-Analysen legen nahe, dass Kaufdruck, insbesondere durch Short-Covering, durch passive Verkäufer absorbiert wird, ohne eine nachhaltige Aufwärtsbewegung auszulösen. Dieses Verhalten spricht eher für eine erneute Positionierung auf der Short-Seite als für den Beginn eines neuen Aufwärtstrends (Short re-accumulation).

Aus struktureller Sicht ist bislang weder eine Erschöpfung des Angebots noch ein bestätigter Wechsel der Marktkontrolle erkennbar. Das aktuelle Marktverhalten ist daher eher mit einem fortgesetzten Liquiditätsaufbau zur Unterseite und einem erhöhten Fortsetzungsrisiko vereinbar als mit einer abgeschlossenen Trendwende.

Interessant wird es, sobald Bitcoin das Tief bei rund 80.000 USD testet, denn an diesem Niveau hinterlassen institutionelle Marktteilnehmer zwangsläufig verwertbare Spuren im Orderflow und in der Marktstruktur. Hier entscheidet sich...

1) Akkumulation – Stops werden ausgelöst, wir sehen erzwungene aggressive Verkäufe, jedoch wird der Abwärtsdruck absorbiert (von passiven Käufern), Preis hält sich trotz der aggressive markt Verkäufe und erobert anschließend die Range zurück. Ein klares Zeichen, dass große Marktteilnehmer begonnen haben zu Akkumulieren (siehe bspw. Wyckoff Akkumulation - Spring oder Secondary Test).

2) Fortsetzung der Abwärtsbewegung – Der Verkaufsdruck bleibt dominant und der Preis folgt. Es findet keine Absorption statt, der Preis schafft es nicht zurück in die Range. Distribution liegt vor.

Fazit: Aktuell gehe ich davon aus, dass Bitcoin in absehbarer Zeit unter die Marke von 80.000 USD fallen wird. Anstatt im Vorfeld zu spekulieren, ob sich der Markt in einer Akkumulations- oder Distributionsphase befindet, werde ich den Kursverlauf (und den OrderFlow) im Bereich um 80.000 USD aufmerksam beobachten.

Meine Swing-Short-Positionen, die auf höheren Kursniveaus eröffnet wurden, bleiben weiterhin geöffnet. Abhängig von der Marktreaktion in diesem Bereich werde ich diese Positionen aktiv managen (Akkumulation -> TP Short und Aufbau von Long-Positionen, Distribution -> Short halten).

Ideen der Community

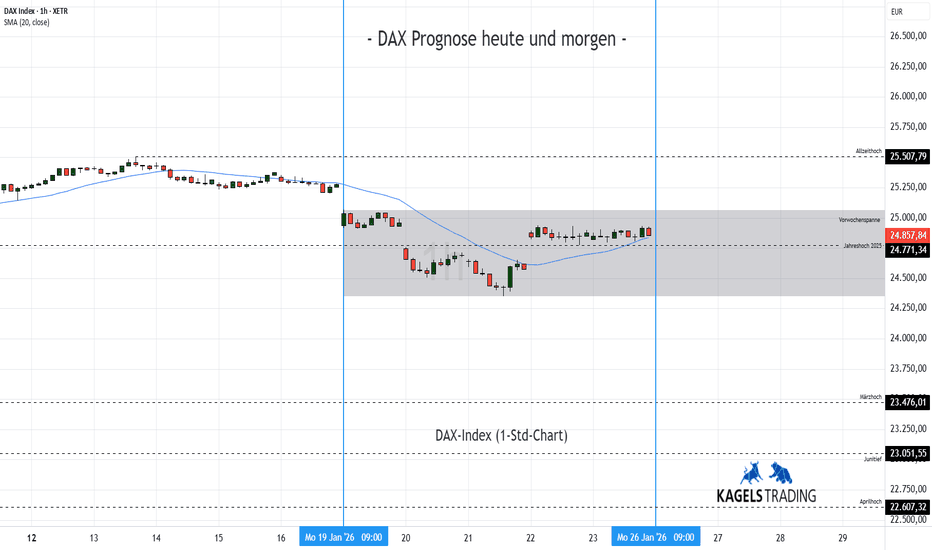

DAX Chartanalyse & Prognosen für die neue Woche #05 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.857 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigen Abwärtsdrucks über dem März-Hoch hielt. Im Bereich der 24.000er-Marke ließ sich weitere Schwäche abwenden. In der Erholung zum Jahreswechsel wurde zunächst ein fester Markt bestätigt.

Diese positive Grundstimmung konnte der DAX in einen Ausbruch über 25.000 Punkte verwandeln, der nach einem neuen Allzeithoch jedoch an Momentum verloren hat. Abwärtsdruck hat den Kurs in der vergangenen Woche unter die runde Marke geführt und Druck auf das Vorjahrestief ausgeübt. Am Ende konnte diese Unterstützung gehalten werden, sodass der DAX zum Wochenstart am Montag auf eine Rückkehr über die 25.000er-Marke abzielen könnte.

Erwartete Tagesspanne: 24.690 bis 25.210

Nächste Widerstände: 25.070 = Vorwochenhoch | 25.507 = Allzeithoch

Wichtige Unterstützungen: 24.771 | 25.349 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag seine Stabilisierung an der 25.000er-Marke bestätigen und diese im Idealfall für den weiteren Verlauf als Unterstützung nutzen. Anderenfalls dürften nahe Ziele im 24.500er-Bereich ins Visier geraten.

Erwartete Tagesspanne: 24.930 bis 25.370 alternativ 24.460 bis 24.890

DAX Prognose für diese Woche

Ergänzend zum Stundenchart konnte der DAX-Index aus der seit Juni gebildeten Tradingrange kurz ausbrechen, kam jedoch unter die 20-Tage-Linie zurück. Damit dürfte ein Ringen um diesen Indikator bevorstehen, nachdem die Dynamik im 25.500er-Bereich ermüdet ist. Weitere Schwäche würde in Richtung der 24.200er-Marke zielen.

Erwartete Wochenspanne: 24.290 bis 25.420

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob sich der Markt in einer Seitwärtstendenz über dem Vorjahreshoch stabilisiert. Sollte sich der Korrekturdruck hingegen verstärken, dürfte der Kurs die 24.000er-Marke unter Druck setzen.

Erwartete Wochenspanne: 24.840 bis 25.690 alternativ 23.980 bis 24.670

Die Börsentermine für die nächsten Tage:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Nasdaq: Spitz zulaufendes Dreieck im EndstadiumDie Nasdaq bewegte sich diese Woche seitlich und schloss bei 25605 Punkten. Der Kurs ist in einem spitz zulaufenden Dreieck gefangen, nähert sich aber dem Endpunkt.

Bei den Intermarketindikatoren tut sich wenig. Gegenüber US-Bonds und EURUSD befinden sich die Indikatoren mittig im Neutralbereich und bewegen sich wenig. Gegenüber Gold sieht das Ganze anders aus: die Indikation fällt weiter im unterbewerteten Bereich. Gold ist einfach zu stark.

Die positive Saisonalität in der Nasdaq schließt sich im Januar und es bleiben hier nur noch wenige Tage.

Für uns ist momentan das Chartbild ausschlaggebend. Der Kurs ist im spitz zulaufenden Dreieck im Endstadium. Das ist eine Trendfolgeformation, d.h. Eintrittsmoment (steigend) entspricht dem Austrittsmoment (steigend). Auch das wird von den Intermarketindikatoren unterstützt. Hier sollte also bald die Entscheidung fallen. Sollte der Kurs jedoch wider Erwarten unter die bullische Handelsmarke fallen, ist das positive Szenario dahin.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

Ruhe vor der Entscheidung: Warum Bitcoin jetzt Geduld verlangt!Hallo liebe TradingView Community,

willkommen zu unserem Sonntagsmorgen-Bitcoin-Update.

Wir starten bewusst mit einem Leitsatz, der sich über Jahrzehnte an den Märkten bewährt hat:

🔥 „ Der Markt belohnt Geduld – und bestraft Ungeduld.“

👉 Bedeutung: Hektische Entscheidungen führen selten zu guten Ergebnissen.

🔹 Verhalten: Setups abwarten, klare Regeln einhalten, FOMO vermeiden.

📉 Bitcoin – Weekly Chart | Aktuelle Marktlage

Aus rein charttechnischer Sicht präsentiert sich Bitcoin im Weekly-Chart aktuell eher schwach. Betrachtet man ausschließlich die Struktur, kann man diese Bewegung als Short-Bestätigung interpretieren. In diesem Szenario besteht die realistische Möglichkeit, dass der Kurs noch einmal deutlich tiefer läuft, um sich darunter liegende Liquidität abzuholen – ein Verhalten, das in solchen Marktphasen nicht untypisch ist.

Der entscheidende Unterschied zur Vergangenheit ist momentan sehr klar erkennbar. In früheren Abwärtsbewegungen fand Bitcoin regelmäßig Unterstützung oberhalb der 50er Weekly EMA. Von dort aus konnte der Kurs anschließend nach oben drehen. Parallel dazu war am MACD gut zu erkennen, wie das Momentum vom Negativen ins Positive wechselte. Auch der Stoch RSI befand sich häufig in Extrembereichen und kreuzte anschließend bullish. Gleichzeitig zeigte die USDT-Dominanz sehr sauber die Kapitalrotation: Bitcoin steigt – USDT-Dominanz fällt . Genau dieses Zusammenspiel hat sich in der Vergangenheit zweimal nahezu identisch abgespielt.

⚠️ Was sich dieses Mal geändert hat

Aktuell befindet sich Bitcoin unterhalb der 50er Weekly EMA und schafft es nicht, diese nachhaltig nach oben zu durchbrechen. Gleichzeitig sehen wir, dass die USDT-Dominanz nicht nach unten zieht. Das bedeutet: Das Kapital wird nicht wie zuvor aktiv in Bitcoin umgeschichtet. Vielmehr wirkt es so, als könnte die USDT-Dominanz nach oben ausbrechen. Sollte das geschehen, wäre es ein weiteres klares Signal dafür, dass kein frisches Geld in den Markt fließt, sondern Liquidität eher geparkt wird – was den Bitcoin-Kurs anfällig für weitere Abwärtsbewegungen macht.

🟢 Technische Signale, die Hoffnung geben

Trotz dieser Schwächezeichen zeigen Stoch RSI und MACD weiterhin bullishe Hinweise. Der MACD weist ein klar abnehmendes negatives Momentum auf – ein Muster, das wir aus früheren Bodenbildungsphasen kennen. Auch der Stoch RSI verhält sich sehr ähnlich wie in der Vergangenheit. Das bedeutet: Der Markt ist zwar fragil, aber der Verkaufsdruck lässt nach. Eine Drehung bleibt möglich, wenn die Liquiditäts- und Kapitalströme mitspielen.

🏦 Fundamentale Unterstützung

Zusätzlich gibt es ein starkes langfristiges Signal: Michael Saylor und seine Strategy-Firma haben über 22.000 Bitcoin gekauft und halten damit inzwischen mehr als 700.000 BTC. Das ist ein sehr positives Zeichen für Bitcoin und zeigt, dass langfristig orientierte Marktteilnehmer weiterhin konsequent akkumulieren, unabhängig von kurzfristigen Schwankungen.

🌍 Makro-Umfeld & Marktstimmung

Kurzfristig bleibt das Umfeld jedoch angespannt. Bei den Bitcoin-ETFs sehen wir weiterhin Abflüsse , und die aktuelle News-Lage sorgt für zusätzliche Unsicherheit. Dass Gold und Silber weiter stark nach oben schießen, unterstreicht dieses Bild sehr deutlich: Anleger parken ihr Kapital aktuell bevorzugt in sicheren Assets. Historisch betrachtet ist das typisch für Risk-Off-Phasen . Doch auch diese Phasen haben ein Ende – und wenn das Kapital wieder umgeschichtet wird, ist Bitcoin erfahrungsgemäß einer der ersten Profiteure.

📅 Blick auf die kommende Woche

In der kommenden Woche stehen gleich mehrere potenzielle Volatilitäts-Trigger an. Der US-Präsident wird sprechen, und zusätzlich steht der Zinsentscheid der Fed bevor. Je nach Tonalität und Interpretation durch den Markt kann es hier zu starken Bewegungen in beide Richtungen kommen.

🧠 Fazit

Bitcoin befindet sich aktuell in einer entscheidenden Phase.

Kurzfristig bleibt das Risiko weiterer Abwärtsbewegungen bestehen, mittelfristig zeigen die Momentum-Indikatoren erste Stabilisierungstendenzen, und langfristig bleibt die übergeordnete Struktur weiterhin intakt. In solchen Phasen wird Geduld zum entscheidenden Vorteil.

Viel Spaß beim Lesen und einen ruhigen Sonntag.

Think beyond the chart — read what the candles tell you.

MoonClub Team

Ethereum vs. Bitcoin: Dieses Breakout-Signal im Blick behaltenIn dieser neuen Krypto-Analyse, veröffentlicht auf TradingView (folgen Sie gerne dem Swissquote-Konto auf TradingView, um über kommende Analysen zu Kryptowährungen und anderen Anlageklassen informiert zu werden), stelle ich das relative Verhältnis zwischen dem ETH-Token und dem BTC-Token in den Fokus. Unabhängig von der kurzfristigen technischen Entscheidung bei Bitcoin ist es möglich, dass Ethereum in den kommenden Wochen outperformt.

Die technische Analyse des ETH/BTC-Ratios auf Wochen- und Tagesbasis deutet darauf hin, dass Ethereum Bitcoin in den nächsten Monaten übertreffen könnte. Im Folgenden zeige ich:

• Worin die technische Analyse eines Ratios wie ETH/BTC zur Messung von Outperformance und Underperformance besteht

• Die potenziell bullischen technischen Signale auf dem ETH/BTC-Ratio bei einem Ausbruch nach oben aus der wöchentlichen Ichimoku-Wolke

Die Analyse eines Ratios wie ETH/BTC ermöglicht es, die relative Performance zweier Vermögenswerte unabhängig von der allgemeinen Marktrichtung zu bewerten. Steigt das Ratio, übertrifft Ethereum Bitcoin; fällt es, bedeutet dies eine Underperformance von ETH gegenüber BTC. Diese Art der Analyse ist besonders relevant in Erholungsphasen des Marktes, in denen Kapital schrittweise von Bitcoin zu Altcoins mit höherem Beta rotiert.

Historisch beginnen bullische Kryptozyklen häufig mit einer ersten Bewegung, die von Bitcoin angeführt wird, gefolgt von einer Phase der Outperformance von Ethereum und anschließend der Altcoins. Das ETH/BTC-Ratio ist daher ein zentraler Indikator zur Antizipation einer möglichen sektoralen Rotation im Kryptomarkt.

Auf dem Wochenchart bewegt sich das ETH/BTC-Ratio seit mehreren Monaten innerhalb der Ichimoku-Wolke, nachdem es auf einer langfristigen Unterstützungszone Halt gefunden hat, die seit 2019 mehrfach verteidigt wurde. Diese Zone stellt eine extreme Unterstützung dar und unterstreicht ihre technische Relevanz.

Aktuell nähern sich die Kurse der oberen Begrenzung der wöchentlichen Wolke. Ein klarer bullischer Ausbruch über den Kumo würde ein starkes technisches Signal darstellen und einen Regimewechsel zugunsten von Ethereum anzeigen. In der Vergangenheit gingen solche Konstellationen häufig längeren Phasen der Outperformance von ETH gegenüber BTC voraus.

Auf Tagesbasis notiert das ETH/BTC-Ratio oberhalb einer steigenden mittelfristigen Trendlinie und bildet eine Struktur aus höheren Tiefs und höheren Hochs. Die gleitenden Durchschnitte beginnen nach oben zu drehen, während der RSI im neutral-bullischen Bereich verbleibt und weiteres Aufwärtspotenzial ohne unmittelbare Überkauftheit signalisiert.

Ein bestätigter Ausbruch über die mittleren Widerstände würde das Szenario eines bullischen Ausbruchs aus der wöchentlichen Wolke verstärken, mit einem möglichen Ziel in Richtung der vorherigen Hochs des Ratios.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

STRATEGY (MSTR) - Korrekturziel 100 US-Dollar nicht utopisch!Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zur STRATEGY INC (NASDAQ.MSTR) von Pepperstone. Ich analysiere die Aktie auf Nasdaq.

STRATEGY korrigiert seit Ende 2024 und hat seither einen wirklich gewaltigen Abwärtstrendkanal gebildet. Im heutigen Update schauen wir auch auf die strukturelle Lage.

Zum Zeitpunkt dieser Analyse bewerte ich die Lage auf Wochenbasis immer noch als abwärts gerichtet. Erholungen fallen bestenfalls moderat aus bisher.

Charttechnische Einordnung Wochenchart (Chart oben)

Die Aktie läuft in einem Abwärtstrendkanal, der in seinem Bestand nicht gefährdet ist. Die Unterkante des Kanals verläuft Anfang Februar bei 103 USD und bildet mit dem lokalen Tiefpunkt bei 101,00 USD einen wichtigen strategischen Haltebereich.

Als Widerstand sollten die inneren Kanal-Retracements dienen, die zwischen 215 und 248 US-Dollar verlaufen.

Strukturelle Einordnung Wochenchart (Chart unten)

Wie im Bitcoin selbst verläuft auch Strategy in einer großen Korrektur gegen das 2022er Tief. Die Retracements liegen bei 128,18 und 94,40 USD. Die Ziele aus der Abwärtsprojektion warten bei 102,59 und 72,73 USD als Fibonacci-Support.

Perspektivisch muss mit einem Test dieser Unterstützungszone gerechnet werden, wenn es hart auf hart kommt.

Markttechnische Einordnung Wochenchart (Chart unten)

Die Basisindikatoren (Weekly) verlaufen nach wie vor im Short-Setup. Zuletzt konnte der negative Trendüberhang reduziert werden. Positive Divergenzen im Wochenchart sind beim RSI noch nicht vorhanden. Ohnehin ist der RSI sehr schwach unterwegs. Unterhalb der relevanten 200-Wochenlinie (144,94 USD) dürfte der Druck noch einmal stärker werden.

Im Moment sehe ich keine nachhaltige Verbesserung bei den Basisindikatoren. Erst oberhalb der 89-Wochenlinie bei 272,30 USD entspannt sich die Lage. Diese Marke ist ohne Übertreibung als Fernziel einzuordnen.

Volumentechnische Einordnung (Chart unten)

MSTR testet im Volumenchart weiterhin die strategische Haltezone, die sich bis rund 130 USD erstreckt. Vorgelagert wartet die lower rejection #1 bei 152,33 USD. Auf der Oberseite liegen Widerstände bei 288 und 335 USD.

Eine Neuausrichtung im Volumenprofil wird Zeit in Anspruch nehmen.

Im Fazit...

...sieht STRATEGY auf Basis meiner Multi Methoden Analyse nicht wirklich gut aus. Ein Test sowie die Verteidigung der 200-Wochenlinie bei 144,94 USD ist sicherlich noch eine positive Variante im Kursverlauf, entspräche aber auch rund 17 % an Kursverlust zum aktuellen Schlusskurs.

Bitcoin als Hauptfaktor

Solange BTCUSD nicht klar über 107.000 USD ansteigt, rechne ich im Benchmark Coin mit weiteren Kursverlusten bis tief in das erste Quartal 2026. Ein Rücksetzer bis 71.000 oder 58.000 USD würde Strategy ebenfalls signifikant belasten.

Kurse in der MSTR von rund 100 USD halte ich dann nicht für utopisch.

Kurzfristig halte ich Aufwärtserholungen bis vorerst 200 - 210 USD immer noch für möglich. Die Uhr tickt allerdings schon wieder sehr laut im Cryptospace und damit auch für Strategy.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Kawumm'sche MORGENANALYSE zum Montag, den 19.01.2026Unser oller Trump ist schon wieder tatkräftig unterwegs und in altbekannter Deal-Laune. Mit neuen Zolldrohungen im Nacken könnten wir durch wackliger in den Montag starten und das trotz US-Feiertag, an denen es ja sonst eher ruhig zu geht.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: abwärts unterhalb von 25330 / 25360, darüber aufwärts

Grundstimmung: positiv

Auch zum Verfallstag stand unser Dax noch in der Bringschuld und sollte nachweisen, dass er weiter am Umkehrsignal vom Dienstag arbeiten will und sich nicht schon wieder vom Aufwärtstrend einlullen lässt. Dafür war weiter wichtig, dass er unter 25330 / 25360 bleibt und an der 25200 vorbei arbeitet hin zur 25115 / 25090. Dort wäre nochmal guter Support gewesen, wäre er durchgekommen, wären dann auch 24930 / 24900 anzupeilen gewesen. Würde er aber weiter Dynamik auf neuen Tiefs unterhalb verweigern, sollte man weiterhin oberhalb von 25360 mit einem Versuch der Fortsetzung des Trends ausgehen, Richtung zunächst 25420, 25470 und später dann auch 25530 und 25600. So die Zusammenfassung zum Freitag.

Gesehen haben wir dann sowohl einen Versuch unter die 25200 zu gehen, als auch über die 25360. Beides ohne Erfolg. Somit können wir unserem Dax die gleiche Analyse direkt zum Montag nochmal mit auf den Weg geben. Will er wieder in den Aufwärtstrend rein, dann muss er die 25360 nach oben rausnehmen, oder eben auch den nächsten Versuch unter der 25200 Dynamik aufzubauen direkt erwürgen und sich anschließend wieder an die 25350 zurückziehen und dann rüber da über 25360 um in der Folge 25420, 25470, 25530 und höheres erreichen zu können.

Geht er uns zum Montag aber unter der 25200 nochmal raus, wäre der Bereich um 25115 / 25090 auch weiter interessant. Kann er sich dort dann fangen, oder feiertagsbedingt durch die fehlenden Amerikaner dort einfach nur seitlich rauseiern wäre das gar nicht so ungewöhnlich. Geht er aber tiefer und dafür wird auch 25200 von unten als Widerstand um sich von unten kommend dran abzustoßen, wäre dann 24950 / 24900 nochmal super interessant als Supportzone, bevor dann 24800 / 24775 und sogar 24600 / 24560 auf die Liste kommen. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Unser Dax hat zum Freitag weder unter 25200 die Korrektur in die Dynamik bringen wollen, noch den Aufwärtstrend über 25360 wieder in die Aktivierung, und so gehen wir nahezu mit unveränderter Einschätzung in den Montag. Dabei bleibt weiter wichtig für die positiven Szenarien, dass er über 25360 wieder raus kommt um 25420, 25470, 25530 und höheres zu erreichen. Ein Fehlausbruch unter 25200 kann dafür sogar auch dienlich sein. Geht er aber unter 25200 und etabliert sich darunter, lassen sich weiterhin zwei markante Bereiche identifizieren, die als Ziel, aber auch als Support zum wiederaufdrehen eigenen und das sind 25115 / 25090, hält der Bereich nicht 24950 / 24900 und segelt er da durch, würde ich auf 24600 / 24560 schauen. Aber dafür muss er uns erstmal zeigen, dass er sich unter 25200 auch halten kann am Montag und nicht nur wieder nach oben zurück geschnipst wird.

Silberpreis stabilisiert sich auf hohem NiveauAnalyse bei einem Silberkurs von $79,90

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr 2025 etablierte Ausbruchsszenario setzte der Silberpreis nach kurzem Ringen an der $50er-Marke eindrucksvoll fort, muss sich nach seinem Rekordhoch über $83 zunächst jedoch an der $70er-Marke stützen.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive der signifikanten Korrekturkerzen. Darüber rangiert weiterhin ein positiver Ausblick, der den Kurs im Wochenverlauf zurück über die $80er-Marke befördern könnte. Lediglich eine nächste Welle von Gewinnmitnahmen würde bei Bruch des Vorwochentiefs stärkeren Druck auf die 20-Tage-Linie ausüben.

Mögliche Wochenspanne Bullen: $75,40 bis $84,80

Alternative Kursspanne Bären: $69,10 bis $78,80

Nächste Widerstände: $83,75 = Allzeithoch 2025

Wichtige Unterstützungen: $72,75 = Vorwochentief | $54,46 = Oktoberhoch

Silber Prognose für nächste Woche

Im weiterhin positiven Chartbild liegt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs diese Unterstützung zusammen mit dem steigenden 20-Tage-Durchschnitt verteidigen, steht eine Fortsetzung der Dynamik im Raum.

Setzt sich hingegen Schwäche durch, könnte eine breitere Konsolidierungsphase entstehen. Ein deutlich flacherer Trendverlauf oder eine Tradingrange mit Test der 50-Tage-Linie wären dann abzusehen.

Mögliche Wochenspanne: $79,30 bis $88,20 alternativ $64,50 bis $77,10

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Dienstag

14:30 Uhr USA Verbraucherpreisindex

16:00 Uhr Immobilienmarkt

Mittwoch

14:30 Uhr USA Erzeugerpreisindex & Einzelhandelsumsätze

16:00 Uhr Immobilienmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Herstellungsindex & Arbeitsmarkt

14:45 Uhr Einkaufsmanagerindex

Freitag

08:00 Uhr Deutschland Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Bitcoin - Bärenflagge vs. ansteigendes Dreieck und Ausblick.Liebe Trader und Investoren,

herzlich Willkommen zu einem taktischen Ausblick für den Bitcoin.

Im Moment funktionieren die klassischen Chartpattern recht verlässlich, was für mich immer ein Zeichen für gute Qualität im Kursverlauf ist. Das ist auch wichtig für größere Anleger, die ja nicht allein von schönen Stories, Luft und Liebe leben...

Der BTCUSD hatte das ansteigende Dreieck (Chart oben) nach oben aktiviert und ist exakt bis in die höhere Anlaufzone (Main Targets Level #1) gelaufen. Um 95.000 US-Dollar setzten Gewinnmitnahmen ein, die im Moment zu einem Re-Test (Throwback) der Signallinie (Trigger Dreieck) führen. Im Grunde ist dies ein solider und konstruktiver Verlauf. Wichtig ist nun, dass der Bitcoin stabil bleibt.

Grundsätzlich geht es übergeordnet nach wie vor recht zaghaft im Kursverlauf des Bitcoin zur Sache. Positiv ist, dass die relevante Unterstützungslinie TSW-1 bei 88.973 USD im Wochenchart gehalten werden kann.

Die Lage im Wochenchart bleibt also vorerst konstruktiv.

Wir müssen allerdings den Tageschart in den Fokus nehmen.

Hier sieht es verdächtig nach einer bärischen Flagge aus, die sich seit dem Novembertief bildet. Ein Abrutschen unter den Trigger (88.117) muss der Bitcoin vermeiden.

Im Fazit ist der Bitcoin gemäß meiner Erwartung gelaufen. Das markierte Dreieck wurde von guten quantitativen Signalen begleitet. Der Anstieg wurde bei 95.000 US-Dollar gebremst. Auch das war nun keine Überraschung.

Für die anstehende Woche rechne ich mit einem weiteren Versuch, die mehrfachen Widerstände um 95K USD anzulaufen. Sollte der Bitcoin über dieses Level ansteigen, fokussieren wir die nächsten Ziele zwischen 96.293 und 94.979 USD.

Am übergeordneten Korrekturmodus ändert sich vorerst nichts. Der Markt braucht Zeit, um Vertrauen aufzubauen.

Ich freue mich über Kommentare und Diskussionen zu meiner Analyse.

Bitte achtet auf Euer Positions- und Risikomanagement.

Wenn Euch die Idee gefällt, bitte gebt mir einen Boost und folgt mir, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Investor-Guard

Disclaimer:

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor-Guard.

DAX: Starker Start ins Jahr 2026Der DAX legt einen starken Start ins neue Jahr hin und steigt auf 25338 Punkte und verläßt damit seine Konsolidierungszohne (blauer Trendkanal). Die letzte kleine Korrektur war der Hexensabbat (Tripple Witching) am 19.12. und seit dem geht der DAX stark nach oben.

Alle 3 Intermarketindikatoren sind stark am Steigen und geben dem Kurs Rückenwind.

Saisonal hat der DAX einen starken Januar, zeigt dann im Februar einen kleinen Einbruch, gefolgt von einem stärkeren Einbruch bis Mitte März.

Der letzte Fakebreakout im November ist passé, die rote Abwärtstrendlinie ist überwunden und der DAX ist auf Allzeithoch. Zusammnen mit den steigenden Intermarketindikatoren und positiven Saisonalität ist das zähe Tauziehen im DAX endlich vorbei.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

IDR vs. RHM – Momentum, Struktur & Investoren-Narrativ👉 Hybrid-Analyse für Trader & langfristige Anleger 👇

🛡️ Sektorüberblick – warum jetzt?

Europäische Verteidigungswerte zeigen zum Jahresstart 2026 wieder Signale erhöhter Nachfrage:

Verteidigungs- und Sicherheitsthemen persistent im Fokus

Geopolitische Treiber wirken kurzfristig und längerfristig

Relative Stärke einzelner Titel gegenüber dem Sektor erkennbar

Diese Analyse verbindet technische Setups mit fundamentalen Treibern, um nicht nur Trader, sondern auch Investoren aufzurütteln 📌

📈 Indra Sistemas (ES: IDR) – Momentum trifft Struktur

🔎 Technisches Setup

✔️ Der Kurs erreichte am 05.01.2026 ein frisches All-Time-High – technisch bullisches Signal

✔️ Konsolidiert sauber oberhalb entscheidender Support-Zonen

✔️ Relative Stärke vs. Sektor und großer Industriewerte demonstriert Käuferdruck

🎯 Essenz: Trend bleibt intakt bullisch, Breakouts werden bestätigt, statt verfallen.

Kurzfristiger Bias: 🔥 Bullish

📊 Fundamentale & Marktstruktur

Indra ist nicht nur Defense, sondern eine kombinierte IT- & Sicherheitsplattform – strukturelle Nachfrage im Verteidigungs- und Tech-Umfeld.

Wikipedia

Das Unternehmen erzielt Milliardenumsätze und wächst in mehreren High-Demand-Segmenten.

Wikipedia

🧠 Free Float & Liquidität

📊 Indra Free Float ~54 % – ein relativ „tradables Pool“ für echte Marktbewegungen.

MarketScreener

➡️ + Vorteil für Trendbildung: mehr frei handelbare Aktien erhöhen Liquidität und Marktreaktionsfähigkeit.

📌 TradingView-Setups

Trigger (Entry):

📍 Break & Close über €56.20

1st Target:

📈 €62 — €65 (psychologisch & technisch)

Key Support Zones:

🛡️ €50 — €52 (bullischer Nachkaufbereich)

🛑 Stop-Loss: unter €48.50

Bias:

Bullish, solange höhere Tiefs gehalten werden.

🛡️ Rheinmetall (DE: RHM) – Trend intakt, aber kein frisches Breakout-Lead

🔎 Technische Lage

✔️ Quartalsbeginn zeigte Stärke

✔️ Kurs bleibt über zentralen Unterstützungsleveln

❗ Aber:

Keine frischen All-Time-Highs wie Indra

Seitwärtsphasen dominieren kurzfristig

Kurzfristiger Bias: Neutral-Bullish

📊 Fundamente & Bewertung

Rheinmetall ist ein klassisches Industrie- und Rüstungsunternehmen mit Jahren stabiler Auftragslage, breiter Produktpalette und hoher Systemkomplexität.

Gewinne und Margen sind solide, Dividenden vorhanden – Investor-Story ist real, aber weniger dynamisch als bei Indra.

📈 Free Float & Marktstruktur

📍 Free Float sehr hoch (~82 %+ bzw. >90 % laut manchen Quellen) → hohe institutionelle Streuung.

➡️ Vorteil:

Starke Liquidity und geringe Insider-Domination

Nachteil:

→ Verschnellter Breakout ist nicht so wahrscheinlich wie bei Titeln mit engerer Float-Struktur.

📌 TradingView-Setups

Trigger (Entry):

📍 Break & Close über €1.960 – €2.00k Range

Targets:

📈 €2.10k – €2.15k

Key Support:

🛡️ €1.70k – €1.75k

Stop-Loss:

Under €1.68k

Bias:

Neutral-Bullish in Range, Trend fortsetzbar bei klarer Breakout-Bestätigung.

⚖️ Relativer Vergleich (IDR vs. RHM)

Bewertungskriterium Indra Sistemas Rheinmetall

Momentum (kurzfr.) 📈 stärker 📊 stabil

Trendqualität Bullisch Konsolidierend

Free Float ~54 % >80 %

Liquidität gut sehr gut

Investor-Appeal Mittel-hoch Hoch

Risiko/Volatilität etwas höher moderate

👉 Interpretation:

Indra wirkt aktuell dynamischer, während Rheinmetall stabiler strukturiert ist.

Indra kann schneller und höher laufen, Rheinmetall langsam und zuverlässig wachsen.

🧠 Warum gerade jetzt reinsehen?

📌 Short-to-Mid Term:

Indra bietet frische Kursimpulse, Trader-Setups und narrative Durchschlagskraft.

Rheinmetall bietet Trendstabilität, aber erst ab klar definiertem Levelbreak.

📌 Investor-Story:

Indra verbindet IT + Defense (Themenwachstum)

RHM ist ein klassischer Verteidigungs- und Rüstungswert mit stabiler Bilanz

Beide funktionieren für unterschiedliche Investorentypen – und das zieht community-weit Aufmerksamkeit 👀

📣 Fazit — Hybrid-Call für Trader und Investoren

🚀 #IDR – Jetzt im Fokus als Momentum-Play:

Breakout-Chancen plus strukturelle Story.

🛡️ #RHM – Stabilität im Sektor:

Trend intakt, aber kein Breakout-Lead aktuell.

TESLA erreicht Ziel und korrigiert. 420 USD müssen halten!Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zu TESLA (TSLA.US_24 CFD) von Pepperstone. Ich analysiere den Kontrakt, der 24/5 auf Tagesbasis handelbar ist.

Die Aktie hat sich seit dem Sommer als wahres Musterbeispiel der Technischen Analyse bewegt, nachdem Ende August der Ausbruch aus einem symmetrischen Dreieck gelungen war.

Folgender Verlauf wurde registriert:

1.) Doppeltop an Zielen aus dem Dreieck

2.) schöner Re-Test der Aufwärtstrendlinie TSD-1 Mitte November

3.) Anstieg in die Erschöpfungszone und erste Gewinnmitnahmen

Strukturell könnte der Anstieg seit dem Junitief (273,18 USD) abgeschlossen sein.

Zum Zeitpunkt dieser Analyse bewerte ich die Lage als seitwärts-abwärts gerichtet. Die Erwartung eines vorerst finalen Tops um 500 USD war zutreffend.

Charttechnische Einordnung (Chart oben)

Die kurzfristige Trendsituation ist seit April 2025 intakt. Die Trendlinie verläuft bei 418 USD. Unterhalb dieser Linie TSD-1 warten weitere Supports bei 381 USD. Einen Bruch der zuletzt genannten Marke (HSD-1) halte ich strukturell für kritisch.

Markttechnische Einordnung (Chart unten)

Im Tageschart zeigen die Basisindikatoren konkrete Überlastungssignale am Allzeithoch. Negative Divergenzen sehen wir im RSI und MACD. Dies betrifft übrigens auch die übergeordnete Wochenbasis.

Konsequenterweise wurde TESLA abverkauft und trifft nun in der Kombi > Unteres Bollingerband + MA89 < auf eine sehr wichtige Unterstützung. Darunter könnte die Aktie schnell bis zur 200-Tageslinie wegknicken. Vorsicht also um 430 US-Dollar.

Volumentechnische Einordnung (Chart unten)

Im Volumenchart konnte Tesla seit meinem letzten Update mehrfach über den Volumenresist bei 449 USD ansteigen. Eine klare Befestigung wurde nicht erreicht. Dieses Level ist sehr wichtig.

Kardinal muss TESLA den Volumensupport bei 414 USD weiter halten. Auch in dieser Analyse gilt: Unterhalb von 414 USD bestünde „Luft" bis zum Doppelsupport bei rund 350 US-Dollar.

Im Fazit...

...hat TESLA in puncto Aktienverlauf gemäß Prognose abgeliefert und eine planbare Bewegung gezeigt. Am Top konnten unsere Trader gut mit einer kurzfristigen Trendlinie und den Candlesticks agieren.

Auf Sicht der kommenden Tage muss TESLA den ersten Liniensupport bei 418 USD halten. In diesem Fall sind weitere Rallyversuche über 500 USD zumindest noch nicht vom Tisch.

Fakt ist jedoch, dass die relevanten Indikatoren neben den angeführten negativen Divergenzen auch massive Überhitzungen bei den Oszillatoren aufweisen.

Vorsichtig und klug agieren.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Wall Street Wochenausblick KW02 2026📊 Wochenausblick | KW 02 · 2026

Auf geht's in ein brandneues Tradingjahr! In diesem Wochenausblick erfährst Du welche Themen für die kommenden Woche hohe Relevanz haben. Makro-Daten, Schlüsselthemen & mehr, wie immer sauber für Euch aufbereitet!

Bonus: Wie sehen die großen Banken Aktien, Gold, Forex und Krypto im neuen Jahr?

Die Theme im Überblick:

Event-Timeline der kommenden Woche:

Der Blick auf 2026 pro Anlageklasse:

... und natürliches vieles mehr in Eurem Wall Street Wochenausblick.

Mit marktfreundlichen Grüßen

Meikel

GER40 04.01.26 Marktanalyse Marktanalyse & Trading‑Insights

Ziel: Ich teile meine strukturierte, präzise und praxisnahe Marktbetrachtung, damit du deine Handelsentscheidungen auf einer fundierten Basis reflektieren und weiterentwickeln kannst.

Kurzbeschreibung

In diesem Beitrag findest du meine persönliche Sicht auf den Markt: Marktstruktur, Orderflow und relevante Points of Interest. Nutze die Analyse, um mitzudenken, dein Setup zu prüfen und mögliche Trade‑Setups im Kontext deines eigenen Plans zu bewerten.

Vorbereitung für maximale Konzentration:

Handy auf Flugmodus.

Ablenkungen minimieren.

Notizblock bereithalten (Trade‑Journal).

Wie du die Insights nutzt:

Prüfe, ob die Analyse mit deinem HTF → MTF → LTF‑Narrativ übereinstimmt.

Markiere mögliche POIs und vergleiche sie mit deiner Trading Checkliste.

Formuliere kurz deine Trade Idee bevor du eine Order platzierst.

Feedback oder Fragen? Nutze die Kommentarfunktion — konstruktiver Austausch ist ausdrücklich erwünscht.

Hashtags

#CRV #copytrading #forextrading #priceaction #marketstructure #riskmanagement #EURUSD #DXY #DAX #GER40 #XAUUSD #Gold #NEXUSTrading

Haftungsausschluss

Alle Inhalte dienen ausschließlich der Ausbildung und Orientierung im Trading. Sie stellen keine Finanz‑, Investitions‑ oder Handelsempfehlung dar, sondern geben meine persönliche Analyse und Interpretation wieder. Handle stets eigenverantwortlich und mit Bedacht; berücksichtige dein Risiko‑ und Money‑Management.

Fazit: Nutze die veröffentlichten Insights als Input für dein eigenes, systematisches Trading — prüfe sie kritisch, übernehme nur das, was zu deinem Plan passt, und dokumentiere jede Entscheidung in deinem Trade‑Journal.

Kawumm'sche MORGENANALYSE zum Montag, den 29.12.2025Auch am Montag erwartet uns nun ein weiterer Handelstag zwischen den Feiertagen, was es wohl ähnlich ruhig werden lassen dürfte, wie schon die letzten Tage.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24330, unter 24240 abwärts

Grundstimmung: positiv

Zum Auftakt der Weihnachtswoche hatte sich unser Dax schon mal an der 25300 probiert, kam aber noch nicht nachhaltig drüber. Da wir aber an der 24200 nochmal Schwung geholt hatten sollte er das nun am Dienstag nochmal probieren können. Würde es ihm dann gelingen sind nochmal 24360 und 24400 / 24420 machbar gewesen. Sogar 24480 bis 24560 waren drin wenn er sich richtig Mühe gibt, doch sollte man nicht zu viel erwarten. Da am Folgetag die Börse wegen Weihnachten geschlossen war ein rumeiern in der Montagsrange nicht auszuschließen. So die Zusammenfassung der letzten Analyse.

Und unser Dax zeigte sich auch zum Dienstag recht ruhig und eierte zunächst weiter in der Montagsrange umher, um es dann gegen Xetra-Schluss aber doch nochmal über der 24320 zu probieren, die dann auch per Schluss gehalten werden konnte. 24360 wurden dabei schon erreicht, 24400 / 24420 aber nicht. Damit nimmt er die nun zum Montag wieder mit auf den Programmplan und kann sich oberhalb der 24360 dann auch direkt schon dran versuchen. Sollte er es sogar drüber schaffen, wären auch 24480 bis 24560 weiterhin machbar da oben.

Unterhalb würde ein Unterbieten von 24300 schon etwas stutzig machen und einen erneuten Kontakt von 24240 ankündigen. Und sollte die dann nicht halten, wäre durchaus denkbar, dass er versucht sich auf Tagesebene nochmal wegzudrehen, dafür könnte er dann am Montag noch 24160 oder sogar 24120 / 24100 nochmal ansteuern, muss allerdings gar nicht so tief, da ein Tagesschluss unterhalb von 24240 schon für eine Umkehrabsicht reichen würde. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18780 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der GQ9SSF KO 25350 sowie MG5189 KO 26500.

Fazit: Unser Dax hatte vor Weihnachten sich schon mal über 24320 an der 24360 probiert, die 24400 aber noch ausgelassen. Da die Amerikaner am Freitag nun wirklich sehr ruhig liefen und uns damit keinen Stör-Einfluss reinbringen, könnte er am Montag nun oberhalb von 24360 dann den nächsten Schritt wagen und sich mal an der 24400 / 24420 probieren. Sollte er drüber kommen, wären sogar 24480 bis 24560 dann schon machbar. Zu viel erwarten sollte man aber von den kommenden Tagen besser nicht, da es um den Jahreswechsel meist doch eher ruhig zu geht. Unterhalb würde ein Rückfall unter 24300 stutzig machen und ein Anlaufen von 24240 ankündigen. Und die müsste er per Tagesschluss auch Unterbieten um sich eine Drehung nach unten zu eröffnen. Dafür könnte er untertägig dann unter 24240 sogar schon 24160 und gar 24120 / 24100 anlaufen, bräuchte aber eben an sich nur den Schluss unter der 24240. Bleiben wir aber über 24300 sehe ich eher die Auseinandersetzung mit der 24400 im Fokus.

TUI im Kanal Servus zam,

suche im gelben Bereich nach einen kleinen oder evtl. großen Swing short Trade. Je nach dem wie der Chart sich entwickelt. Wir sind zurzeit im Wochen RSI überkauft und bilden auch eine Divergenz (bearish). Gleichzeitig sind wir in einem aufsteigenden Kanal (bearish). Ist aber mit Vorsicht zu genießen, da der Kurs auch leicht einfach weiter ziehen kann.

LG Zero

Kevin Warsh vs. Kevin Hassett: Wer ist geldpolitisch tauber?Nachdem die US-Notenbank den Leitzins der Federal Funds auf 3,75 % gesenkt und nach dem Ende des QT-Programms ein technisches QE eingeleitet hat, wird der Januar 2026 stark vom geldpolitischen Einfluss der Entscheidung Donald Trumps über den Nachfolger von Jerome Powell geprägt sein, der sein Amt im Mai 2026 antreten wird.

Der US-Präsident dürfte seine Entscheidung Anfang nächsten Jahres bekannt geben, und nach den neuesten verfügbaren Konsensdaten dürfte die Wahl zwischen Kevin Hassett und Kevin Warsh fallen. Die FED hat eine etwas lockerere Ausrichtung eingeschlagen, indem sie ihre Bilanz sehr moderat wieder ausgeweitet hat (über kurzfristige Anleihekäufe zur Sicherstellung des reibungslosen Funktionierens des Geld- und Interbankenmarktes). Dennoch bleibt der kommende Zinszyklus der Federal Funds unsicher und wird von den US-Arbeitsmarktdaten (NFP-Berichte) sowie den Inflationsdaten (PCE und CPI) im Januar und Februar abhängen.

Dabei darf nicht vergessen werden, dass die Märkte auch stark vom sogenannten „Shadow Fed Chair“ beeinflusst werden, der im Januar ernannt wird und sein Amt im Frühjahr antritt.

Wer von beiden, Kevin Hassett oder Kevin Warsh, gilt als der geldpolitisch lockerere Kandidat?

Kevin Hassett gilt derzeit aus Marktsicht als der eindeutig „dovishere“ Kandidat. Sein Profil entspricht dem eines wachstumsorientierten Ökonomen, der sehr sensibel auf die Auswirkungen der finanziellen Bedingungen auf Investitionen, Arbeitsmarkt und Vermögensbewertungen reagiert. Historisch hat Hassett stets betont, dass Geldpolitik flexibel und pragmatisch bleiben sollte, selbst wenn dies bedeutet, zeitweise eine Inflation oberhalb des Zielwerts zu tolerieren, um eine übermäßige Straffung der finanziellen Bedingungen zu vermeiden. Im aktuellen Umfeld, das durch hohe Staatsverschuldung und eine starke Abhängigkeit der Märkte von globaler Liquidität geprägt ist, wird sein Ansatz als unterstützend für einen anhaltend lockeren Kurs oder zumindest für eine sehr graduelle Normalisierung der Realzinsen wahrgenommen.

Kevin Warsh steht hingegen für eine deutlich orthodoxere und diszipliniertere geldpolitische Linie. Als ehemaliges Mitglied des Board of Governors der FED hat er wiederholt Vorbehalte gegenüber lang anhaltenden unkonventionellen Maßnahmen geäußert und argumentiert, dass massives QE zu erheblichen Marktverzerrungen und einer ineffizienten Kapitalallokation geführt habe. Auch wenn er sich der aktuellen systemischen Zwänge bewusst ist, würde Warsh eher dazu neigen, die Ausweitung der FED-Bilanz zu begrenzen und der Inflationsbekämpfung Priorität einzuräumen – selbst auf Kosten höherer Volatilität an den Aktienmärkten.

Der Unterschied zwischen diesen beiden Profilen ist daher entscheidend für die zukünftige Entwicklung risikobehafteter Anlagen. Eine Entscheidung zugunsten von Kevin Hassett würde das Szenario einer „marktfreundlichen“ FED stärken, die günstige Liquiditätsbedingungen aufrechterhält und implizit die Bewertungsmultiplikatoren, insbesondere beim S&P 500, unterstützt. Die Ernennung von Kevin Warsh hingegen würde mittelfristig einen restriktiveren Bias einführen, mit dem Risiko einer Neubewertung der Zinserwartungen und einer Begrenzung der Aufwärtsdynamik an den Aktienmärkten.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Nasdaq - erwarteter Rücklauf kam, aber bereits zu stark? 📊 NASDAQ Elliott-Wellen Update – Jahresabschluss 2025

Der Nasdaq bewegt sich weiterhin innerhalb unseres markierten roten Zielbereichs. Weder ein klarer Bruch nach unten noch ein nachhaltiger Ausbruch nach oben konnte bislang erfolgen. Damit bleibt dieser Bereich weiterhin zentral für unsere Primärerwartung im Rahmen der laufenden Welle 4 im Kreis.

Gleichzeitig – wie bereits in den vorherigen Updates betont – mehren sich Warnsignale, die Zweifel daran zulassen, ob die erwartete Korrektur zeitnah noch vollständig ausgebildet wird. Der Markt befindet sich aktuell in einer Phase erhöhter Unsicherheit, in der sich die Wahrscheinlichkeiten zunehmend ausgleichen.

🎬 Im heutigen Video ordnen wir diese Situation ein:

Der Markt scheint die Richtungsentscheidung in das Jahr 2026 zu verlagern. Wir sind keine Hellseher, unsere Arbeit basiert nicht auf Vorhersagen, sondern auf Wahrscheinlichkeiten. Und ja: Der Markt kann uns jederzeit eines Besseren belehren. Entscheidend ist jedoch, dass wir unser Szenario konsequent anpassen können, sobald der Markt neue Informationen liefert.

Genau hier liegt die Stärke der Elliott-Wellen-Methode:

Nicht im Orakeln, sondern im klaren Definieren von Entscheidungszonen und Levels. Das Einhalten oder Brechen dieser Marken gibt uns objektive Hinweise auf den wahrscheinlichsten weiteren Verlauf – und ermöglicht es, jederzeit wieder „auf die richtige Welle“ zu wechseln.

Falls Ihr auch in 2026 an objektiven Analysen interessiert seid dann 🙏 Unterstütze WELLENBLICK-TRADING mit einem Like, einen Kommentar und ein Follow/ABO auf TradingView. Das hilft uns enorm 🙏

🌊 Vielen Dank fürs Mitverfolgen in 2025

Euer WELLENBLICK-TRADING

⚠️ Hinweis :

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

Silberpreis: Ausbruch nähert sich der $70er-MarkeAnalyse bei einem Silberkurs von $67,15

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr etablierte Ausbruchsszenario setzt der Silberpreis nach kurzem Ringen an der $50er-Marke nun eindrucksvoll fort und zielt auf Rekorde über $70.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive der Korrekturkerzen. Damit bleibt Anschlussdynamik möglich, die im Wochenverlauf bereits die $70er-Marke ansteuern könnte. Lediglich eine Kombination aus stärkeren Gewinnmitnahmen und Bruch unter $64 würde auf einen Test des Vorwochentiefs hinauslaufen.

Mögliche Wochenspanne Bullen: $64,10 bis $70,40

Alternative Kursspanne Bären: $60,90 bis $67,20

Nächste Widerstände: $67,45 = Allzeithoch 2025

Wichtige Unterstützungen: $61,49 = Vorwochentief | $54,46 = Oktoberhoch

Silber Prognose für nächste Woche

Im vorherrschend positiven Chartbild liegt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs im Ausbruchsmodus bleiben, dürfte die $70er-Marke überschritten werden. Zeigt sich dort erster Widerstand, könnte sich zunächst eine Konsolidierungsphase beziehungsweise ein Rücksetzer bilden. In einer derartigen Pendelbewegung bliebe die Annäherung des 20-Tage-Durchschnitts abzuwarten, wodurch sich ein flacherer Trendverlauf oder eine Tradingrange zwischen $59 und $71 ergeben würde.

Mögliche Wochenspanne: $67,20 bis $73,10 alternativ $61,40 bis $67,90

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

16:00 Uhr USA PCE Kernrate Preisindex

Dienstag

14:30 Uhr USA Bruttoinlandsprodukt

16:00 Uhr Verbrauchervertrauen

21:00 Uhr Immobilienmarkt

Mittwoch

Ganztags USA & Deutschland Feiertag

14:30 Uhr USA Arbeitsmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

Ganztags USA & Deutschland Feiertag

Freitag

Ganztags Deutschland Feiertag

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

BTCUSD erreicht 100%-Ziel meiner Formation. Wie geht es weiter?Liebe Trader und Investoren,

herzlich Willkommen zu einem kompakten Video-Update zum Bitcoin am Wochenende. Der Markt hat das von mir skizzierte Megafon nach unten getriggert und mein Fernziel aus dieser Formation bei 81k USD angesteuert (Video vom 31.10 ist verlinkt).

Im heutigen Video schärfen wir nach. Ich gebe Euch einen klaren Fahrplan für die nächsten Tage.

Ich freue mich über Kommentare und Diskussionen zu meiner Analyse.

Bitte achtet auf Euer Positions- und Risikomanagement.

Wenn Euch die Idee gefällt, bitte gebt mir einen Boost und folgt mir, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Investor Guard

Disclaimer:

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor-Guard.

Kawumm'sche MORGENANALYSE zum Montag, den 15.12.2025Zum Freitag hat unser Dax sein Kunstwerk vom Donnerstag erstmal direkt wieder zerwürgt.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: aufwärts

Grundstimmung: positiv

Sollte sich unser Dax zum Freitag nun über 24400 halten können, sollte er probieren noch die Hoch-Zone zwischen 24490 und 24560 anzugehen, da waren wir in den letzten sieben Monaten sieben Mal gescheitert, nur zwei Hochs lagen höher bei 24640 und 24775, aber auch die waren nicht von Erfolg gekrönt. Sollte er da durch kommen, war dann 24640, 24775 und dann auch 24860 als nächstes dran. Würde er sich aber an 24490 abstoßen, könne das gut und gerne bis 24360 und selbst 24300 zurückfedern. 24320 / 24300 galt als schöne Anlaufstelle um sich von dort nochmal mit Schwung nach oben zu probieren. Hält die aber nicht, war tiefer sonst nur noch 24240 / 24200 zu benennen. So die Zusammenfassung der letzten Analyse.

Und unser Dax versuchte es zunächst oben an die 24490 heran, erschrak sich dann aber ein paar Punkte davor so deutlich, dass er unter 24400 zurück fiel, 24300 erreichte, sich dort aber nicht stabilisieren konnte und so ging er sogar noch kurz unter die 24200 drunter um dann zwischen 24240 / 24200 seinen Tag abzuschließen. Bis auf die paar Punkte die oben fehlten, würde ich das also als einen weiteren Abwehrversuch aus der Hoch-Zone da oben werten. Da wir aber erstmal nur die Rücklaufziele erreicht haben von denen sich unser Dax auch einfach wieder hochdrehen kann, würde ich ihm am Montag oberhalb von 24300 trotzdem nochmal die Chance geben die 24400 anzugreifen und drüber auch wieder 24490 / 24560 anzugehen.

Doch sollte man den Bereich um 24300 / 24320 nun nicht unterschätzen. Vermutlich wird das der Match-Maker am Montag. Stößt er sich nämlich davon ab, könnte er erstmal wieder zur 24240 / 24200 runtergegeben werden und sollte er sich dabei verstolpern oder gar von Beginn richtig gestresst unter die 24180 drücken, wären darunter 24120 / 24100 anzupeilen. Die sind dann nochmal als Support anzusehen, der nach oben drehen kann, funktioniert aber auch das nicht, gehts dann zur 23910 / 23885 weiter. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18390 sowie GV4K8Y KO 20115 und für Abwärtsstrecken der GQ9SSF KO 25465.

Fazit: Zum Freitag hat sich unser Dax aus der Hoch-Zone der letzten Monate nochmal abweisen lassen. Nun muss er am Montag zeigen, ob das wieder bis 23900 oder gar Richtung 23300 / 23000 zurück soll, wie die ganzen anderen Male, oder ob er es abgefangen bekommt um sich oben vorbei zu mogeln. Entscheidend dürfte dabei der Umgang mit 24300 / 24320 werden. Gelingt es unserem Dax sich wieder darüber zu etablieren, dürften 24400 wieder angelaufen werden, sowie darüber dann 24460 / 24480 bis hin da zur 24560, auch wenn ich das noch gar nicht zum Montag erwarten würde. Sollte er sich aber von 24300 wieder in die Tiefe verkrümeln oder gar von Beginn an unter 24180 gestresst in die Tiefe drücken, wären noch 24120 / 24100 dran und bekommen auch die ihn nicht hochgedreht, folgen unten dann 24000 und 23910 / 23885.