XRPUSD - Short - Neuer attraktiver KaufbereichLängst sind die lauten Stimmen in Socialmedia über den kommenden Bull-Run verstummt.

Mehr und mehr Retailer wurden gnadenlos aus den Märkten gespült und die Leitwährung Bitcoin hat heute noch markante Liquiditätszonen in tieferen Bereichen offen.

Die Situation im gesamten Kryptomarkt sieht weitestgehend ähnlich aus.

Dennoch möchte ich dieses Chartbild veröffentlichen, da die Priceaction wunderschön anzusehen und bei richtiger Interpretation wertvoll ist, oder sein kann.

Analyse:

Wir sehen einen stetigen Abverkauf seit dem Alltime-High im letzten Jahr 2025.

Innerhalb der roten Value Area zirkuliert der Markt stetig und kontrolliert in tiefere Preisniveaus. Der Abwärtsdruck ist stark.

Warum?

Nach dem signifikanten und starken Überschuss am Value-Area-Low (VAL) im Oktober, zirkuliert der Markt um den mittleren Verkaufspreis und schafft es trotzt der starken Liquidittsgewinnung am VAL nicht in der oberen Bereich (VAH). Zirkuliert der Preis in einer Abwärtsbewegung im unteren Teil der Value-Area, ist dies ein starkes Signal dafür, dass die Verkäufer massiven Druck ausüben.

Die Aufkeimende Hoffnung über einen nun startenden Bull-Run im Dezember 2025 diente offensichtlich lediglich dazu, weitere Liquidität am VAH einzusammeln (BC gelb) und erneut mit einer starken Abwärtsbewegung, die bis heute andauert, jegliche Long-Positionen zu liquidieren.

Im blauen Kaufbereich ergeben sich nun folgende Überschneidungspunkte:

1. 66.7 Retracement blau

2. VAL von rot

3. Externe Sequenz grün am 200er Extensionslevel abgearbeitet

4. interne Sequenz in gelb, resultierend aus BC grün ebenfalls abgearbeitet.

Diese Analyse dient nicht der Kaufempfehlung aber soll als Inspiration dienen. Meiner Meinung nach befinden wir uns nicht in einem Bärenmarkt sondern nach wie vor in einer gesunden Korrektur. Wie bei jeder Korrektur ergeben sich attraktive Nachkaufmöglichkeiten.

Chartmuster

Gold Markt Volatil zwischen Käufern und VerkäufernZum Marktöffnen zeigte Gold starkes Kaufinteresse mit einer klaren Aufwärtslücke und stieg schnell auf wichtige Niveaus. Frühzeitige Kaufstärke traf auf erheblichen Verkaufsdruck, was zu einem scharfen Preisrückgang führte. Käufer traten in tieferen Zonen erneut ein, was eine Erholung auslöste, aber erneuter Verkaufsdruck begrenzte die Gewinne und drückte die Preise wieder nach unten. Die Marktbewegungen bleiben aggressiv und schnell, ein Zeichen für den aktiven Kampf zwischen Käufern und Verkäufern. Unterstützung liegt in tieferen Zonen, während Widerstand in den jüngsten Hochs und Angebotsbereichen zu finden ist. Die Kursbewegungen wechseln zwischen bullischen und bärischen Phasen, was vorsichtiges und diszipliniertes Beobachten erforderlich macht. Händler sollten diese kritischen Zonen genau verfolgen, da sie kurzfristige Momentumwechsel, mögliche Umkehrungen und Bereiche zeigen, in denen die Marktsteuerung wechselt. Insgesamt zeigt Gold eine dynamische Struktur mit schnellen Schwankungen, die Aufmerksamkeit und aktive Beteiligung beider Seiten erfordert.

BTC Glaskugel Hallo zusammen!

Es ist wirklich schon eine ganze Weile her, seit ich mich hier das letzte Mal gemeldet habe, aber nun ist es wieder an der Zeit! In letzter Zeit begegnen mir immer wieder Prognosen von sogenannten Trading-Experten, die oft nicht mit der Realität übereinstimmen. Viele streben nach schnellem Gewinn und sind nicht bereit, das Trading wirklich zu erlernen. Stattdessen schenken sie ihr Vertrauen blind jenen Personen, die auf Social Media laut verkünden, dass Bitcoin steigen wird. Dabei ist es wichtig zu wissen, dass diese Social-Media-Personen oft Kooperationen mit Brokern haben und an eurem Handel, an eurem Kapital, verdienen.

In meiner aktuellen Analyse möchte ich bewusst den Wochen-Chart heranziehen, um zu zeigen, dass wir uns derzeit in einem Abwärtstrend befinden. Die 360-Tage-Moving-Average im Tageschart wurde nach unten durchbrochen und sogar von unten getestet, was ein deutliches Schwächesignal ist. Zudem sehen wir, dass der Wochenschlusskurs unter der letzten Handelsspanne liegt, was den Abwärtstrend aktuell weiter bestätigt. Wenn wir vergangene Szenarien heranziehen, könnte eine weitere Korrektur bis zur 60.000-Dollar-Marke möglich sein.

So wird also deutlich, wie wichtig es ist, die Bewegungen im Chart genau zu analysieren und nicht einfach nur auf Hoffnung zu setzen. Abschließend möchte ich betonen, dass auch meine Prognose und Analyse falsch sein kann. Daher ist das Beste, was ihr tun könnt, euch eine eigene Meinung zu bilden, die Charts selbst zu analysieren, das Handwerk zu erlernen und nie blind zu vertrauen.

Ich wünsche euch gute Trades und ein schönes Wochenende

GLG Lacky

Gold schlägt die Bullen! Kaufen Sie im Bereich von 5110!

Ich hatte zuvor einen deutlichen Kursrückgang bei Gold prognostiziert und deshalb davon abgesehen, den Preis weiter nach oben zu treiben.

Als Gold auf etwa 5100 fiel, platzierte ich umgehend Long-Positionen und halte diese seitdem.

Gold hat ein kurzfristiges Hoch erreicht und befindet sich nun in einer starken Korrekturphase. Kurzfristig liegt der Fokus auf Stabilisierung und einer Erholung, insbesondere im Bereich der Unterstützung bei 5110-5100. Der Markt ist sehr volatil, was auf Marktmanipulation hindeutet.

Achten Sie auf eine Erholung auf 5300-5400!

Kaufen Sie bei einem Rücksetzer in den Bereich von 5110-5100! Kaufen! Kaufen!

Ich habe gehört, dass der neue Fed-Vorsitzende innerhalb einer Woche bekannt gegeben wird. Daher ist es gut, dem Markt etwas Luft zu verschaffen.

Nach einem turbulenten Markt folgt oft eine Phase der Ruhe, und eine Pause ist verständlich. Es ist jedoch wichtig zu beachten, dass nächste Woche der US-Arbeitsmarktbericht veröffentlicht wird und am Sonntag die Frage im Raum steht, ob die US-Regierung den Shutdown überstehen kann. Die Wahl des Fed-Vorsitzenden gießt nur noch Öl ins Feuer. Insbesondere morgen, an diesem ohnehin schon turbulenten Freitag, wird es mit der Unterstützung Gleichgesinnter sicherlich ein noch heftigerer „Schwarzer Freitag“ werden, an dem unvorhergesehene Ereignisse eintreten!

Klarna Kauf und nachkaufHeute haben wir, de Schwedischen Finanzdienstleister Klarna am Zug.

Wie haben schon 3 einstige in die Aktie gemacht am Jahres Anfang 1 Einstig war bei Rund 29 Marke danach folgten 4 weiter im unteren Bereich. Ich könnte mir weitere einstiege vorstellen, aber erst ab den marken 26 oder 25 Bereich. Im Bereich um 27 und 29 findet Aktuell eine Schöne Bodenbildung meiner Meinung statt ich denke das wir im Jahres verlauf weitere Kurse nach oben sehen erstmals bis wieder zur Marke 33 von dorrt könnte sich wen kein direkte Durchbruch statt findet, ein Rücklauf bis 30 zurück und von dort könnten wir se weiter nach oben sehen. Ich denke das Wir im Laufe des Jahres Kurse um die 40 Marke sehen werden

Dax Update - ausführliche zeitliche Analyse + preisliche Analyse📊 DAX | Video-Update – Zeit & Preis im Zusammenspiel

Im heutigen Video gehen wir die DAX-Analyse bewusst anders als gewohnt an.

Zunächst betrachten wir den Markt rein aus zeitlicher Perspektive und ordnen ein, was der aktuelle Zeitzyklus aussagt und wie er im übergeordneten Kontext zu bewerten ist.

Im zweiten Schritt bringen wir diese zeitliche Einordnung in Zusammenhang mit der preislichen Struktur, basierend auf unserer Elliott-Wellen-Analyse.

🔍 Was euch im Video erwartet

• Analyse des DAX aus zeitlicher Sicht

• Einordnung des aktuellen Zeitzyklus

• Abgleich mit der preislichen Elliott-Wellen-Struktur

• Kombination aus zeitlichen Hinweisen und preislichen Zielbereichen

• Ableitung einer klaren Erwartung für den DAX auf Sicht der kommenden Zeit

🧭 Ziel des Updates

Das Video soll Orientierung geben, Zeit und Preis zusammenführen

und einen strukturierten Rahmen für die weitere Beobachtung des DAX schaffen. Am Ende geht Ihr aus dem Video mit einem klaren preislich und zeitlichen Setup heraus.

🎬 Alle Einordnungen, Zusammenhänge und Erwartungen besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

Märkte folgen Strukturen – wir folgen dem Plan.

⚠️ Hinweis

Diese Analyse dient ausschließlich Informations- und Bildungszwecken und stellt keine Anlageberatung dar.

EURUSD - Wolken 2.0 Analyse - KW6/Q1Vorangegangene Analyse...

Handelsstrategie & Management

Auf Basis des Tradingplans aus dem Handelsstrategie-Template Wolke 2.0 wurden bislang fünf Positionen eröffnet.

Die drei 1-Stunden-Trades wurden am Freitag nach Erreichen des definierten Ziels (Oberkante des Dreiecks) planmäßig geschlossen.

Aktuell verbleiben somit eine Tages- und eine Wochen-Position im Markt.

Wolke 2.0

Aktuell beobachten wir eine deutliche Verengung der 1h-Wolke, was die Wahrscheinlichkeit eines Closings des jüngsten Gaps erhöht.

Die Struktur lässt sich als potenzielle ABC-Bewegung interpretieren.

Zur Absicherung befinden sich bereits zwei Hedge-Positionen im Markt bei 1,20185 und 1,19546

Die Wolke 2.0 visualisiert Trendstruktur und Marktkontext über mehrere Zeitebenen hinweg. Die aktive Trendrichtung wird automatisch farblich kodiert und direkt im Wolkennamen dargestellt. Ergänzend werden relevante Schlüssellevel konsistent in der jeweiligen Trendfarbe hervorgehoben und ermöglichen so eine klare Einordnung des aktuellen Marktregimes.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

Adidas: Massive Aufwärtsbewegung voraus?Lage: Die Adidas (ADS) Aktie befindet sich seit mehreren Jahren in einer Korrektur. Diese scheint sich langsam dem Ende zu nähern.

Einstieg: Die Korrektur ist weit fortgeschritten. Das Risiko nach unten ist zwar gegeben aber auch ein Abschluss der Korrektur innerhalb der gelben Box ist nicht unwahrscheinlich.

Potenzial: Nach Beendigung der Welle 2-Korrektur, könnte die Aktie in den kommenden Jahren eine sehr starke Aufwärtsbewegung hinlegen.

Risiko: Wenn die gelbe Box nach unten durchbrochen wird, könnte der Kurs nochmal das letzte Tief bei 93,40€ anlaufen. Sollte das nicht halten, ist sogar ein Anlaufen des Tiefs vom Oktober 2014 bei 51,86€ möglich. Spätestens dort sollte die Aktie nach oben drehen. Das Unterschreiten der 51,86€ halte ich für eher unwahrscheinlich.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

BTC - Wolken 2.0 Analyse KW6/Q1 Vorangegangene Analyse...

Mit Ausnahme von Target 3 sind alle Ziele erreicht. Eine ausstehende ABC-Struktur könnte sich sowohl in eine Wyckoff-Phase einordnen als auch als Impuls für weitere Abwärtsbewegungen dienen.

Zitat

Im Vergleich zum Zyklus 2022 wirkt BTC zeitlich leicht verzögert.

Mit Blick auf Q1 könnte sich der Markt aktuell in einer größeren Wyckoff-Akkumulationsphase befinden als in der vorherigen Phase 1.

Die laufende Bewegung lässt sich dabei entweder als Impuls interpretieren oder alternativ als korrektive ABC-Struktur.

BTC befindet sich nun an einem entscheidenden Punkt: Entweder folgt ein direkter Übergang in einen schnellen Bärenmarkt, oder es kommt zunächst zu einem Umweg mit erhöhter Volatilität, der Marktteilnehmer dazu verleitet, erneut vermeintlich günstig einzukaufen.

BTC steht an einer Schlüsselzone. Entweder setzt sich der übergeordnete Abwärtstrend zügig fort, oder es folgt eine zwischengeschaltete Erholungsbewegung, die erneut Liquidität auf der Long-Seite anzieht.

Im direkten Vergleich zu 2022 zeigt die Wolke 2.0 sehr klar, dass BTC aktuell an einem markanten strukturellen Kipppunkt notiert.

Warum 2022 als direkten Vergleich ?

BTC – Zyklusanalyse

Warum eine zwischengeschaltete Erholungsbewegung ?

BTC – Zeitliche Symmetrie & Wyckoff-Struktur

Die Wolke 2.0 visualisiert Trendstruktur und Marktkontext über mehrere Zeitebenen hinweg. Die aktive Trendrichtung wird automatisch farblich kodiert und direkt im Wolkennamen dargestellt. Ergänzend werden relevante Schlüssellevel konsistent in der jeweiligen Trendfarbe hervorgehoben und ermöglichen so eine klare Einordnung des aktuellen Marktregimes.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Wir befinden uns aktuell in einer Verengung der Wochenwolke, die einen potenziellen Wechsel des übergeordneten Trends einleiten und in der Folge neue Volatilität freisetzen kann.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

Hüten Sie sich vor einem möglichen Rückgang des Goldpreises.Seien Sie wachsam gegenüber einer möglichen Korrektur des Goldpreises

I. Marktanalyse

Der Goldmarkt hat in letzter Zeit eine beispiellose und robuste Rallye erlebt, wobei die Intraday-Preise erneut ein Allzeithoch von 5.598 USD/Unze erreichten. Darauf folgte jedoch eine intensive Volatilität mit Intraday-Schwankungen von fast 180 USD, was auf eine extrem euphorische und instabile Marktstimmung hindeutet.

Aus zyklischer Sicht:

Wöchentlich: Der kumulierte Gewinn überstieg 610 USD und stellte damit einen historischen Rekord auf.

Monatlich: Der Gewinn näherte sich 1.290 USD, ebenfalls ein historischer Rekord.

Dieser explosive Anstieg sprengt den Rahmen der traditionellen technischen Analyse. Seine Hauptursachen liegen in tiefgreifenden strukturellen Veränderungen:

Das globale Währungs- und Kreditsystem steht vor langfristigen Herausforderungen.

Die globale Vermögensallokation befindet sich in einem grundlegenden Umbruch.

Die Rolle der Zentralbanken verändert sich: Sie wandeln sich von Marktteilnehmern zu langfristigen strategischen Anlegern.

II. Wichtige aktuelle technische Signale und Risikowarnungen

Obwohl der langfristige strukturelle Aufwärtstrend weiterhin intakt ist, bewegt sich kein Markt unbegrenzt in eine Richtung. Aktuelle technische Indikatoren senden deutliche Signale für eine Überhitzung und eine bevorstehende Korrektur:

Extrem überkaufte Bedingungen: Im Tageschart haben die Kurse wiederholt die obere Bollinger-Band-Linie durchbrochen und außerhalb dieser gehandelt – ein klassisches technisches Merkmal für den Eintritt eines extrem überkauften Marktes.

Gewinnmitnahmen: Zum Monatsende und zum Wochenende hin steht der Markt unter erheblichem Druck durch Gewinnmitnahmen kurzfristiger Long-Positionen.

Korrekturrisiko: Aus rein technischer Sicht bahnt sich eine potenzielle, tiefgreifende Korrektur im Bereich von 200–400 USD an, deren technische Voraussetzungen sich zunehmend erfüllen.

III. Konkreter Handelsplan

Basierend auf der obigen Analyse der „langfristigen Aufwärtstendenz und der kurzfristigen Vorsicht vor einer Korrektur“ wird die folgende kurzfristige Kaufstrategie (Buy-on-Dips) formuliert, die darauf abzielt, eine technische Erholungschance an einer wichtigen Unterstützungszone zu nutzen.

Handelsinstrument: XAUUSD (Gold/US-Dollar)

Richtung: KAUFEN (Long)

Einstiegsbereich: 5460 - 5470

Stop-Loss: 5448

Kursziele:

Gewinnmitnahme 1: 5530

Gewinnmitnahme 2: 5560

IV. Zusammenfassung der Strategielogik

Diese Strategie ist eine kurzfristige, gegenläufige Position, die auf eine Kurserholung abzielt. Ihre Kernlogik beruht auf Folgendem:

In einem langfristigen Aufwärtsmarkt löst der erste Test einer wichtigen technischen Unterstützungszone (5460-5470) häufig eine effektive technische Kurserholung aus.

Durch die Platzierung des Stop-Loss knapp unterhalb dieser Unterstützungszone (5448) wird mit kontrolliertem Risiko auf eine erneute Aufwärtsbewegung nach einer Marktkorrektur im überkauften Bereich spekuliert.

Die Kursziele werden relativ konservativ gesetzt, um eine schnelle Kurserholung zu nutzen, anstatt den Beginn einer Trendumkehr zu identifizieren.

Risikohinweis:

Die aktuelle Marktvolatilität ist extrem hoch, wodurch das Risiko besteht, dass die Kurse den Stop-Loss schnell durchbrechen.

Sollten die Goldpreise direkt in eine tiefe Korrekturphase eintreten, ist diese Strategie ungültig. Trader müssen strikte Disziplin wahren und die Marktreaktion auf die Unterstützungszone genau beobachten.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies einem breiteren Publikum von Tradern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Tradern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

TRUMP SPRICHT HEUTE — GOLD AN ENTSCHEIDUNGSZONEMarktkontext (H1–H4)

Gold bleibt in einer breiteren bullishen Struktur, aber die kurzfristige Kursaktion hat sich nach der Ablehnung des ATH in eine Entscheidungsphase verschoben. Der scharfe Rückgang hat ein Displacement-Leg geschaffen, gefolgt von einem korrektiven Rücksetzer — typisches Verhalten nach einem Ereignis.

Strukturell:

HTF-Trend ist weiterhin aufwärts (aufsteigender Kanal intakt)

Noch keine bestätigte HTF bearish Umkehr

Die aktuelle Bewegung sieht wie eine Neuausbalancierung aus, nicht wie ein Trendversagen

Fundamentale Kontext

Trumps Rede heute Abend ist der entscheidende Volatilitätsauslöser

Jede geopolitische / USD-beeinflussende Rhetorik kann verursachen:

Ein Liquiditätssweep vor der Richtung

Oder eine direkte Fortsetzung, wenn die Risikoscheu zurückkehrt

Der Markt positioniert sich wahrscheinlich → erwarten Sie falsche Bewegungen vor der Klarheit

Technische Analyse

ATH: kürzliche Verteilung, noch nicht zurückerobert

FVG (oben): potenzieller Reaktionsbereich für Verkäufer, wenn der Preis ansteigt

Mittlere Zone (~5090–5120): kurzfristige Entscheidungs- / Balancezone

Starke Nachfrage (~4980–5000): HTF Kaufzone, stimmt mit der Trendlinie & vorheriger BOS-Basis überein

Handels-Szenarien (Wenn–Dann)

Wenn der Preis über 5090–5120 bleibt → auf Fortsetzung in das FVG achten, dann ATH-Test

Wenn der Preis unter 5090 sweeps, aber zurückerobert → klassisches Liquiditätsgrab → BUY-Fortsetzung

Wenn der Preis bricht und unter 5000 (H1-Schluss) bleibt → tiefere Rücksetzung, bullisher Bias pausiert (noch nicht umkehrt)

Wichtiger Punkt

Das ist nicht der Ort, um zu verfolgen.

Handeln Sie Reaktionen, nicht Schlagzeilen.

Lassen Sie Trump sprechen → lassen Sie die Liquidität zeigen → dann der Struktur folgen.

Bias: Bullishe Fortsetzung, es sei denn, starke Nachfrage versagt.

UnitedHealth Group – Mehrstufiges Szenario (Wochenchart)Der Chart von UnitedHealth zeigt aktuell eine technisch sehr interessante Struktur mit mehreren möglichen Phasen.

Nach dem Hoch 2024 befindet sich die Aktie in einem klaren Abwärtstrend, der durch die fallende Trendlinie bestätigt wird. Der jüngste Abverkauf hat den Kurs in eine relevante Unterstützungszone geführt.

Kurzfristig – Technische Erholung

Aktuell ist ein Rebound in Richtung 420–440 USD möglich.

Dieser Bereich stellt eine frühere Struktur- und Widerstandszone dar und könnte als Pullback an die Trendlinie fungieren.

Bewegung wäre technisch gesund, aber noch kein Trendwechsel.

Mittelfristig – Finaler Abverkauf

Scheitert der Kurs im genannten Bereich, ist ein letzter Abwärtsimpuls wahrscheinlich.

Relevante Zonen:

210 USD (61,8 % Fib)

120 USD (78,6 % Fib / Kapitulationszone)

Hier wäre eine nachhaltige Bodenbildung zu erwarten.

Langfristig – Trendwende

Nach Abschluss der Korrektur bietet sich die Chance auf:

Strukturbruch nach oben

Aufbau eines neuen Aufwärtstrends

Attraktives CRV für langfristige Positionen

Fazit

Kurzfristig: Erholung

Danach: möglicher finaler Abverkauf

Langfristig: sehr interessantes Long-Setup

Geduld ist entscheidend – der Markt formt aktuell die Basis für den nächsten größeren Move.

NYSE:UNH

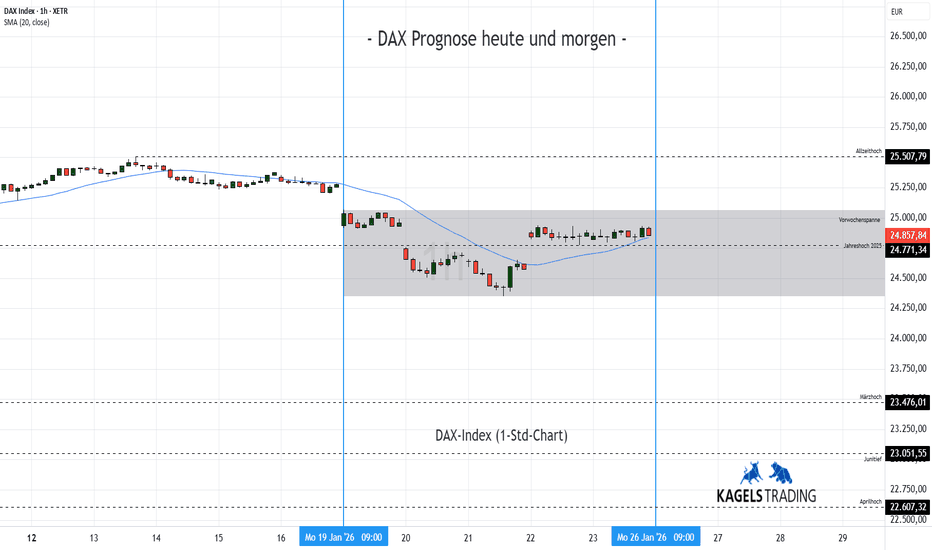

DAX Chartanalyse & Prognosen für die neue Woche #05 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.857 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigen Abwärtsdrucks über dem März-Hoch hielt. Im Bereich der 24.000er-Marke ließ sich weitere Schwäche abwenden. In der Erholung zum Jahreswechsel wurde zunächst ein fester Markt bestätigt.

Diese positive Grundstimmung konnte der DAX in einen Ausbruch über 25.000 Punkte verwandeln, der nach einem neuen Allzeithoch jedoch an Momentum verloren hat. Abwärtsdruck hat den Kurs in der vergangenen Woche unter die runde Marke geführt und Druck auf das Vorjahrestief ausgeübt. Am Ende konnte diese Unterstützung gehalten werden, sodass der DAX zum Wochenstart am Montag auf eine Rückkehr über die 25.000er-Marke abzielen könnte.

Erwartete Tagesspanne: 24.690 bis 25.210

Nächste Widerstände: 25.070 = Vorwochenhoch | 25.507 = Allzeithoch

Wichtige Unterstützungen: 24.771 | 25.349 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag seine Stabilisierung an der 25.000er-Marke bestätigen und diese im Idealfall für den weiteren Verlauf als Unterstützung nutzen. Anderenfalls dürften nahe Ziele im 24.500er-Bereich ins Visier geraten.

Erwartete Tagesspanne: 24.930 bis 25.370 alternativ 24.460 bis 24.890

DAX Prognose für diese Woche

Ergänzend zum Stundenchart konnte der DAX-Index aus der seit Juni gebildeten Tradingrange kurz ausbrechen, kam jedoch unter die 20-Tage-Linie zurück. Damit dürfte ein Ringen um diesen Indikator bevorstehen, nachdem die Dynamik im 25.500er-Bereich ermüdet ist. Weitere Schwäche würde in Richtung der 24.200er-Marke zielen.

Erwartete Wochenspanne: 24.290 bis 25.420

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob sich der Markt in einer Seitwärtstendenz über dem Vorjahreshoch stabilisiert. Sollte sich der Korrekturdruck hingegen verstärken, dürfte der Kurs die 24.000er-Marke unter Druck setzen.

Erwartete Wochenspanne: 24.840 bis 25.690 alternativ 23.980 bis 24.670

Die Börsentermine für die nächsten Tage:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

EUR/USD Chartanalyse & Prognosen für die neue Woche #05Analyse bei einem letzten Kurs von 1,1826

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Von seinem Jahreshoch im September 2025 ist der Euro in eine Korrekturphase übergegangen, die zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, in welcher der Kurs um den 100-Tage-Durchschnitt pendelt. Nachdem die 200-Tage-Linie im 1,16er-Bereich stützen konnte, hat sich in der vergangenen Woche neuer Kaufdruck gezeigt. Der feste Wochenschluss über der 1,18er-Marke dürfte auch für den Handelsstart am Montag weitere Zugewinne im Gepäck haben.

Mögliche Tagesspanne: 1,1770 bis 1,1890

Nächste Widerstände: 1,1830 | 1,1833 = Vorwochenhoch | 1,1918

Wichtige Unterstützungen: 1,1608 | 1,1572 = Vorwochentief | 1,1494

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte sich am Dienstag eine Stabilisierung über der 1,18er-Marke abzeichnen. Sollte der Kurs hingegen in einen Pullback übergehen, könnte ein Re-Test des 1,1750er-Bereichs zu erwarten sein.

Mögliche Tagesspanne: 1,1800 bis 1,1900 alternativ 1,1740 bis 1,1850

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart deutet der Kurs nach dem Test der 200-Tage-Linie einen Ausbruch an. Zunächst bliebe jedoch die Reaktion im Bereich des Vorjahreshochs abzuwarten. Laufen die Notierungen direkt darüber hinaus, könnte die Zone um 1,22 als Kursziel für einen neuen Bewegungszweig dienen.

Mögliche Wochenspanne: 1,1730 bis 1,1980

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über dem gleitenden Durchschnitt aus 20 Tagen eine stärkere Erholung ermöglichen. Sollte sich hingegen Widerstand bei 1,19 durchsetzen, dürfte die Tradingrange andauern.

Mögliche Wochenspanne: 1,1810 bis 1,2090 alternativ 1,1640 bis 1,1820

Die Börsentermine für die nächsten Tage:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Goldpreis: Mit neuen Rekorden steigt auch der KorrekturbedarfAnalyse bei einem Goldpreis (XAU/USD) von $4.983

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Ende des vergangenen Jahres einen Rekordwert bei $4.550 erreichte. Dort zeigten sich leichte Gewinnmitnahmen, die vorerst im $4.300er-Bereich abgefangen wurden.

Die folgende Erholungstendenz hat sich in der vergangenen Woche noch einmal beschleunigt. Mit einem Wochenschluss am neuen Höchstwert zielt der Goldpreis auf die $5.000er-Marke und könnte diese zum Wochenstart am Montag bereits erreichen.

Mögliche Tagesspanne: $4.920 bis $5.030

Nächste Widerstände: $4.989

Wichtige Unterstützungen: $4.755 | $4.595 | $4.536

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag seine positive Tendenz fortsetzen und eine Stabilisierung im Bereich der neuen Höchstwerte anstreben. Im Idealfall sind Zugewinne über der $5.000er-Marke möglich. Sollten hingegen Gewinnmitnahmen einsetzen, wäre Druck in Richtung $4.800 zu erwarten.

Mögliche Tagesspanne: $4.970 bis $5.060 alternativ $4.820 bis $4.950

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend und wird von der 20-Tage-Linie gestützt. In der Ausbruchsbewegung sind Kursziele im $5.100er-Bereich aktiv, wo auch mit Gewinnmitnahmen zu rechnen wäre. Ein Pullback dürfte sich zunächst an der $4.500er-Marke stützen.

Mögliche Wochenspanne: $4.610 bis $5.130

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die bei Ermüdung eine Stabilisierung über $4.400 stützen würden. Mit Blick auf den Ausbruch bleibt zunächst jedoch die Entwicklung an der $5.000er-Marke abzuwarten.

Mögliche Wochenspanne: $4.810 bis $5.340 alternativ $4.370 bis $4.790

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

30.01.2026 - Gold, Silber, DAX, Bitcoin - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Gold fällt kurzfristig um 500 US-Dollar

- Silber fällt nach Allzeithoch

- DAX an wichtiger Unterstützung

- Bitcoin mit weiteren Abgaben

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell

durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

XAUUSD – H1 Volatilitätsspitze | Liquiditätsreset läuftMarkt Kontext

Gold tritt nach einem längeren bullishen Verlauf in eine Phase hoher Volatilität ein. Der recent scharfe Impuls nach unten aus der oberen Zone ist nicht zufällig – er spiegelt die Verteilung von Liquidität und aggressive Gewinnmitnahmen nahe den Höchstständen wider, verstärkt durch schnelle USD-Zuflüsse und ereignisgesteuerte Positionierung.

In diesem Umfeld trendet Gold nicht mehr reibungslos. Stattdessen rotiert es zwischen Liquiditätszonen, was intraday Risiken in beide Richtungen schafft.

➡️ Schlüsselmentalität: Reaktionen an den Leveln handeln, nicht die Richtung.

Struktur & Preisaktion (H1)

Die vorherige bullishe Struktur wurde vorübergehend durch einen starken bearishen Impuls gebrochen.

Der Preis konnte sich nicht über 5.427 – 5.532 halten und bestätigt damit diesen Bereich als aktive Angebots-/Verteilszone.

Der Abwärtszug zeigt eine Bereichserweiterung, typisch nach ATH-Phasen.

Die aktuelle Preisaktion deutet auf ein Rebalancing und eine Suche nach Liquidität hin, jedoch noch keine bestätigte makroökonomische Umkehr.

Wichtige Lesart:

👉 Über dem Angebot = Ablehnung

👉 Unter dem Angebot = Korrektur-/bearishe Neigung, bis das Gegenteil bewiesen ist.

Handelsplan – MMF Stil

🔴 Primäres Szenario – VERKAUF bei Rückgang (Volatilitätsspiel)

Solange der Preis unter dem Schlüsselangebot bleibt, ist das Verkaufen von Reaktionen favorisiert.

VERKAUF Zone 1: 5.427 – 5.432

(Ehemalige Nachfrage → Angebotsflip + Trendlinienablehnung)

VERKAUF Zone 2: 5.301 – 5.315

(Mittlerer Angebots-/Korrekturtetest)

Ziele:

TP1: 5.215

TP2: 5.111

TP3: 5.060

Erweiterung: 4.919 (großer Liquiditätspool)

➡️ Nur VERKAUFEN nach klarer Ablehnung / bearish Bestätigung.

➡️ Keine Durchbrüche jagen.

🟢 Alternativszenario – KAUF bei tiefer Liquidität

Wenn der Preis niedrigere Liquidität abdeckt und Absorption zeigt:

KAUF Zone: 4.920 – 4.900

(Große Nachfrage + Liquiditätsabdeckung)

Reaktionsziele:

5.060 → 5.215 → 5.300+

➡️ KAUFEN nur, wenn sich die Struktur stabilisiert und eine bullishe Reaktion erscheint.

Ungültigkeit

Ein klarer H1-Schluss über 5.432 macht die kurzfristige bearish Neigung ungültig und verlagert den Fokus zurück auf eine bullish Fortsetzung.

Zusammenfassung

Gold wechselt von der Trendverlängerung zur Volatilitätserweiterung.

Dies ist ein Markt für Disziplin und levelbasierte Ausführung, nicht für Vorhersagen.

MMF-Prinzip:

Volatilität = Gelegenheit, aber nur für diejenigen, die auf Reaktionen warten.

Handeln Sie die Level. Kontrollieren Sie das Risiko. Lassen Sie den Preis bestätigen.

Scalping – Day Trading – Swing Trading: Wo liegt der UnterschiedBeim Einstieg ins Trading verwirren meist nicht die Charts, sondern die vielen Begriffe. Scalping, Day Trading und Swing Trading sind keine geheimen Strategien, sondern Handelsstile. Der Hauptunterschied liegt in Haltedauer, Entscheidungsgeschwindigkeit und psychischem Druck.

Scalping – Schnell und häufig

Sehr kurze Zeitrahmen, manchmal nur Sekunden. Jeder Trade zielt auf kleinen Gewinn, wird aber oft wiederholt. Geeignet für Trader, die lange vor dem Bildschirm bleiben und hohen Druck aushalten können. Die größte Herausforderung ist Disziplin.

Day Trading – Intraday und entschlossen

Positionen werden einige Stunden gehalten und vor Sitzungsende geschlossen. Langsamer als Scalping, aber weiterhin konzentrationsintensiv. Ideal für Trader, die Übernachtrisiken vermeiden möchten. Bietet ein Gleichgewicht zwischen Tempo und emotionaler Kontrolle.

Swing Trading – Langsamer, aber umfassender

Fokussiert sich auf größere Trends und den Gesamtmarkt, mit Haltedauern von Tagen bis Wochen. Weniger Trades, aber größere Gewinnziele. Geeignet für Personen mit wenig Zeit zur Dauerbeobachtung. Vorteil: geringerer Druck und ruhigeres Tempo.

Schnellvergleich:

Scalping: schnell – viele Trades – hoher Druck

Day Trading: intraday – mittleres Tempo – hohe Konzentration

Swing Trading: langsam – wenige Trades – trendorientiert

Kein Stil ist überlegen – entscheidend ist, ob er zu deiner Persönlichkeit, Zeit und Stresstoleranz passt.

Solana – zwischen zwei wichtigen LevelsSolana hat die Möglichkeit, den eingezeichneten Support anzulaufen und bietet aus unserer Sicht eine sehr gute Gelegenheit im Swing-Bereich. Im aktuellen Preisbereich ist kein Trade sinnvoll. Wir warten entweder ab, ob der Support angelaufen wird, oder suchen Shorts am markierten Widerstand.

Wichtig ist dabei, Bitcoin genau zu beobachten und die Struktur von BTC abzuwarten, bevor man in Solana einen Trade eingeht.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

BTC am wichtigen LevelBitcoin ist heute an einem wichtigen Level angekommen und hat dort einen Grossteil der Liquidität abgeholt. Der markierte Support muss halten, andernfalls ist ein Move in Richtung 78’000 möglich. Solange der Support hält, warten wir im M30 auf eine positive Struktur (zwei höhere Tiefs) und suchen dann einen Long-Einstieg.

Shorts sind aktuell nicht zu empfehlen. Diese bevorzugen wir entweder im markierten Bereich um 90’000 oder bei einem Supportbruch mit anschließendem Retest.

Wichtig ist, sich nicht in Trades zu erzwingen, sondern auf Bestätigung zu warten. Auch wenn der Einstieg dadurch zu höheren Kursen erfolgt, ist es deutlich besser, mit der Struktur zu traden statt gegen sie.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

Packt euch Salesforce auf die Watchlist! /WochenchartDer letzte Tipp des Abends ;-)

Warten auf den Bruch der Trendlinie bei ca. 248 USD.

Bestätigt bei über 266 USD. (Sicherer!)

Wiedereintritt beim CCI /Wochenchart in den Channel!!!!

Bei 198 USD und darunter ist alles hinfällig!!!!!

Gewagte Prognose: Zum 20 Januar sollte der Bruch der Trendlinie erfolgen!

Abwarten und Tee trinken und dann erst wieder denken! ;-)

XAUUSD Klarer Aufwärtstrend mit wichtigen ZonenXAUUSD zeigt eine klare Swing-Trade-Struktur mit definiertem Trend, Momentum und Angebot-Nachfrage-Ausrichtung. Der Preis bleibt bullish, bildet höhere Hochs und höhere Tiefs, unterstützt durch stabile Bullenkandle. Die jüngste impulsive Rallye begann aus der Nachfragezone bei 5.000–5.030, die als Basis für die Fortsetzung diente.

Eine Angebotszone bei 5.100–5.120 wurde nach einem Retest der Breakout-Bereich zur Unterstützung. Solange der Preis über diesem Niveau bleibt, bleibt der bullische Ausblick gültig. Der unmittelbare Widerstand liegt bei 5.300–5.320, der als Stop-Loss-Liquiditätszone dienen könnte. Der RSI zeigt ein verlangsamtes Momentum, was auf eine mögliche Konsolidierung oder Korrektur hinweist.

Kaufgelegenheiten können bei Rücksetzern in 5.120–5.100 (Support-Flip) oder tiefer in der Nachfragezone 5.030–5.000 auftreten. Trader sollten auf eine Bestätigung durch die Kursbewegung warten. Eine Ablehnung vom Widerstand könnte eine gesunde Korrektur auslösen, während ein klarer Durchbruch über 5.320 die Aufwärtsbewegung verlängern könnte.

BTC | FOMC, TRUMP & KRIEGBTC | FOMC, TRUMP & KRIEG

2026: Kein Tutorial, nur Chaos!

Nach einem starken Kursverfall Anfang der Woche erholte sich der Bitcoin-Kurs wieder in Richtung 89.000 US-Dollar, die weiterhin als kritische Grenze fungiert. Ein Durchbruch unter dieses Niveau führte zuletzt zu schnellen, liquidationsgetriebenen Kursverlusten, während rasche Erholungen die Kurse wieder in die Handelsspanne brachten.

Nun steht der Markt vor einem dichten US-Konjunkturkalender: die FOMC-Entscheidung im Laufe des Tages, die Finanzierungsfrist am 30. Januar, die das Risiko einer Haushaltssperre aufrechterhält, und die erneuten Aktivitäten des Senats zur Struktur des Kryptomarktes. All dies trifft auf anhaltenden Währungsdruck, nachdem die Überprüfung des USD/JPY-Kurses den Märkten vor Augen geführt hat, wie schnell sich überkaufte Positionen auflösen können.

Die Optionsmärkte spiegeln dieses Ungleichgewicht wider. Die Volatilität ist weiterhin relativ gering, und die Optionskurve befindet sich nach wie vor im Contango, was eher auf unruhigen Handel als auf einen Crash hindeutet. Gleichzeitig ist Absicherung gegen Kursverluste gefragt: Die Schiefe ist negativ, und kurzfristige Abwärtsoptionen sind teuer.

Dies deutet eher auf eine Absicherung gegen das Gap-Risiko als auf einen stetigen Anstieg der Volatilität hin. Anders ausgedrückt: Niedrige Volatilität allein ist kein grünes Licht zum Verkauf.

Auf der fiskalpolitischen Seite ist die Schlüsselfrage, ob Washington den 30. Januar reibungslos bewältigt. Ein rechtzeitiges Übergangsabkommen oder eine Einigung würde die kurzfristigen Risikoprämien senken und Kryptowährungen eher wie ein unkompliziertes Beta-Investment agieren lassen. Ein kurzes Versäumnis könnte eine schnelle Risikoaversion auslösen, die sich nach Abschluss einer Einigung wieder umkehrt. Ein längerer Stillstand würde jedoch die Liquidität verknappen und eine breitere Risikoreduzierung erzwingen.

Der entscheidende Faktor ist die Fed. Im Basisszenario werden die Zinsen unverändert bleiben, wobei die Märkte darauf achten, wann es zu weiteren Zinssenkungen kommen könnte. Die Inflation liegt weiterhin über 2 %, obwohl sich der Arbeitsmarkt abschwächt, was den Ausschuss vorsichtig und datenabhängig agieren lässt. Befürworter einer lockeren Geldpolitik können auf die sinkende Inflation und die schwächere Arbeitsmarktlage verweisen; Befürworter einer restriktiven Geldpolitik werden eine klarere Bestätigung fordern. Da die Unabhängigkeit der Fed unter Beobachtung steht, ist es unwahrscheinlich, dass sie sich plötzlich taubenhaft äußert. Erwarten Sie eine Verteidigung der Unabhängigkeit und die altbekannte Botschaft „Warten Sie auf weitere Daten“. Dies könnte den US-Dollar stärken und kurzfristig Risikodruck erzeugen, während jedes Anzeichen für eine bereits bestehende Verschärfung der Bedingungen durch den Dollar einen breiteren Abwärtstrend des US-Dollars unterstützen würde.

Venezuela war nur das Vorspiel!

Wir begannen das Jahr mit Venezuela, als wäre es das Finale einer Netflix-Staffel, und nun haben sich die globalen Drehbuchautoren offenbar dem Iran zugewandt! Auf geht's, 2026!

Auch die geopolitischen Spannungen kehrten diese Woche zurück. Trump warnte, dass eine US-„Armada“ auf dem Weg zum Iran sei und forderte das Land auf, ein Abkommen über sein Atomprogramm zu erzielen, andernfalls drohe ein Militärschlag. Er sagte, die Flotte unter Führung des Flugzeugträgers Abraham Lincoln sei größer als die nach Venezuela entsandte und bereit, bei Bedarf schnell zu handeln. Trump betonte, die Zeit dränge, und erinnerte an die „Operation Midnight Hammer“, einen von den USA angeführten Angriff im Juni 2025, bei dem iranische Atomanlagen zerstört wurden.

Iranische Offizielle haben sich bisher nicht geäußert. Außenminister Abbas Araqchi erklärte, er habe in den letzten Tagen weder Kontakt zum US-Sondergesandten Steve Witkoff gehabt noch Verhandlungen gefordert.

Was Sie nicht wissen: Trumps Verhandlungsstrategie läuft auf „bedingungslose Kapitulation“ hinaus – oder er würde trotzdem einmarschieren! Keine Regierung wird das akzeptieren, also seien Sie auf einen Krieg gefasst.