Über die technische Analyse hinaus

Bitcoin / BTC Analyse vom 31.12.2025 um 8:10 Uhr

Bitcoin / BTC Analyse vom 31.12.2025 um 8:10 Uhr

Guten Morgen zusammen.

Wie wir im Session Profile sehen können shiftet der VPOC wieder leicht nach oben. Wir öffnen zwar immer noch in der Value von gestern und sind damit erstmal neutral, aber der Preis an dem das meiste Volumen von Käufern/Verkäufern gehandelt wurde, shiftet sich langsam nach oben und könnte uns damit einen kleineren Long Drive signalisieren.

Wir haben nur ein Problem und deswegen ist der "long drive" mit Vorsicht zu betrachten -> Der US100 hat die Value von gestern verloren und eröffnet tiefer. Hier befinden wir uns an einer kritischen Zone, welche zu einem größerem Abverkauf führen könnte der dann auch Bitcoin mitzieht.

Was haben wir gestern gesehen, was heute wichtig werden könnte ?

Das erste Selling Tail gestern haben wir durchbrochen und Handeln seitdem durchbruch deutlich darüber. Das Buying Tail unter uns ist noch aktiv.

In dem Bereich wo wir gestern gegen 17:00 Uhr abgelehnt worden sind, ist erneut ein Selling Tail entstanden welches auf Aktivität großer Marktteilnehmer hinweist. Zusätzlich liegt dort großes Volumen vom Freitag der letzten Woche, welches erst überwunden werden muss damit wir Richtung 90.000 laufen können.

Der Markt sollte heute Vorsichtig betrachtet werden. Ich habe zwei Tradeideen heute mit in den Chart gepackt. Sollte der Kurs eine der beiden extremzonen nochmal anlaufen, werde ich mir den Orderflow in Bookmap und das Delta genau anschauen um hier einen eventuellen Trade für mich zu finden.

Solange wir uns innerhalb der Value befinden werde ich heute nicht handeln.

Eine Idee wäre , da der POC des Fixed Range Profile welches ich gesetzt habe relativ weit unten ist , sollten wir die Value Area Low der Session nochmal verlieren dort hinzutraden.

Allerdings sind das Maximal 0,4% .

Möchte man dafür sein Kapital riskieren?

Sollte der US Markt mitspielen, kann Bitcoin heute höhere Preise erreichen. Dieser kann uns aber genau so schnell auch tiefer bringen.

Es hängt also wie so oft an dem US Markt und der NY Trading Session.

Einen schönen Tag !

BTC Analyse vom 30.12.2025

BTC Analyse vom 30.12.2025

Übergeordnet befinden wir uns immer noch in einer großen Konsolidierung.

Allerdings sehen wir nach dem Abverkauf von gestern morgen den erstmaligen Versuch aus der untergeordneten Konsolidierung Auszubrechen. Dabei wurde BTC am VWAP der Woche abgelehnt.

Aus Volumen- Orderflow und Sicht der Auction Market Theorie lässt sich der Chart aktuell folgendermaßen einordnen :

Unter uns liegt eine High Volume Node welche von der gestrigen Konsolidierung stammt und uns bei erneutem Rückfall Support geben könnte.

Das Buying Tail unter der High Volume Node weist daraufhin, dass hier große Marktteilnehmer den Preis verteidigen wollten und nicht möchten das der Preis unter dieses Niveau fällt.

Allerdings weist das Selling Tail nahe des VWAP der Woche auch daraufhin, dass hier große Marktteilnehmer aktiv sind, die den Preis dort nicht weiter steigen lassen wollen.

Es bleibt also spannend welche Seite gewinnt und ob wir es heute noch schaffen aus der untergeordneten Konsolidierung in eine Richtung auszubrechen.

Sollten die Verkäufer an dieser Stelle gewinnen uns es nachhaltig schaffen den Support des Buying Tails zu brechen, ist nach unten der Weg erstmal frei und wir könnten schnell in die Region um die 84.000 wandern.

Für höhere Preise müsste Bitcoin stärke zeigen und zum Teil großes Volumen und 2 Selling Tails überwinden. Sollten wir heute in der Lage sein Preise um die 89.000 zu erreichen kann ich mir aber durchaus vorstellen, dass wir auch das Selling Tail um die 90.400 nochmal antesten werden.

Die Frage die dabei offen bleibt : Sind die großen Markteilnehmer noch in Ihren Positionen und wollen dieses Level nochmals verteidigen?

Gold Erholt Sich Technisch, Haupttrend Bleibt Abwärtsgerichtet📊 Marktüberblick:

Gold (XAU/USD) zeigte zuletzt eine starke Volatilität, fiel deutlich bis in den Bereich von 4434 USD und erholte sich anschließend schnell auf etwa 4452 USD. Diese Bewegung deutet auf klar erkennbare Kaufinteresse im Tiefbereich hin, vermutlich ausgelöst durch Gewinnmitnahmen bei SELL-Positionen sowie kurzfristige spekulative Käufe. Die aktuelle Erholung ist jedoch rein technischer Natur und wird nicht von starken fundamentalen Faktoren begleitet, die eine Trendwende bestätigen könnten.

📉 Technische Analyse:

• Wichtige Widerstände:

– 4458 – 4462

– 4468 – 4472

• Nächste Unterstützungen:

– 4430 – 4435

– 4418 – 4422

• EMA:

Der Preis liegt weiterhin unter der EMA 09, was bestätigt, dass der kurzfristige Trend weiterhin abwärtsgerichtet ist. Der jüngste Anstieg stellt lediglich eine technische Gegenbewegung dar.

• Kerzen / Volumen / Momentum:

Eine starke lange untere Lunte im Bereich 4434 zeigt eine gute Aufnahme des Verkaufsdrucks. Das Volumen reicht jedoch nicht aus, um eine nachhaltige Trendwende zu bestätigen. Das Aufwärtsmomentum schwächt sich ab, sobald der Preis die Zone 4458–4465 erreicht, wo erneuter Verkaufsdruck einsetzen könnte.

📌 Einschätzung:

Gold könnte sich kurzfristig weiter erholen, dürfte jedoch an den Widerständen erneut unter Verkaufsdruck geraten, sofern kein klarer Ausbruch und Halten über 4470 erfolgt.

________________________________________

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD bei: 4459 – 4462

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4465.5

🔺 BUY XAU/USD bei: 4432 – 4436 (nur bei erneuter Annäherung mit klarer Kerzenbestätigung)

🎯 TP: 40 / 80 Pips

❌ SL: 4428

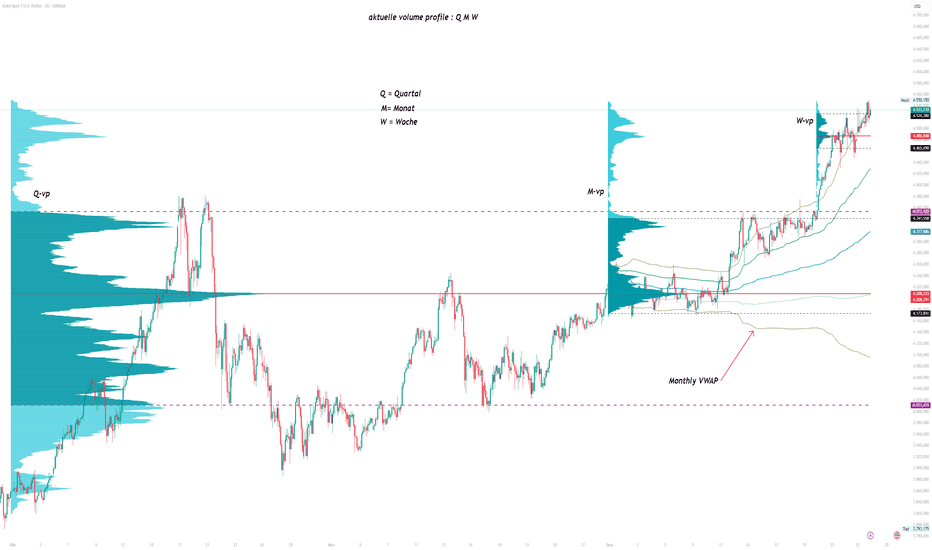

XAUUSD-Marktstruktur und AMT-LESEARTIch arbeite konsequent top-down nach Auction Market Theory: Ich lege pro Zeitebene Composite Volume Profiles (Q → M → W) übereinander und bewerte, wie Value (VAH/VAL) und POC migrieren. Für mich ist der Kern:

Inside Value = Balance/Rotation (responsive Handelslogik)

Outside Value = Initiative/Preisfindung (Trend/Discovery)

POC-Memory (Composite) = „Magnet/Referenz“, an der der Markt über Wochen/Monate wieder andocken kann.

1) Quartal (Q) – übergeordnete Auction / Kontext

Gold handelt deutlich oberhalb der aktuellen Q-VAH und ist wieder nahe ATH. Das ist strukturell Preisfindung über Quarterly Value – der Markt akzeptiert höhere Preise zumindest kurzfristig. Gleichzeitig liegt die größte Volumen-Akzeptanz weiterhin tiefer am Q-POC (Composite-Memory). Je weiter der Preis sich davon entfernt, desto wichtiger wird die Frage:

Kommt neue Akzeptanz oben rein (neuer HVN/POC baut sich höher auf) – oder bleibt es eine Überdehnung, die später wieder „andockt“(Q-vah/Q-poc)?

2) Monat (M) – noch in Q eingebettet

Das Entscheidende in meinem Bild: Die aktuelle M-Value liegt noch im Quarterly-Kontext (eingebettet). Das spricht dafür, dass der Monat als übergeordnete Auction noch nicht vollständig „umgezogen“ ist, sondern dass ein Teil des großen Bildes weiterhin Composite-Balance bleibt. In AMT-Sprache: Der Markt kann oben handeln, aber die „harte“ Bestätigung kommt erst, wenn Monthly Value/POC nachhaltig nach oben migriert (Akzeptanz statt nur Extension).

3) Woche (W) – Initiative dominiert

Die aktuelle W-Value hat Q und M klar verlassen und liegt oberhalb beider VAHs. Das ist für mich das saubere Zeichen von Initiative Activity auf Wochenebene: Der Markt baut Value höher auf, obwohl die größeren Composite-Referenzen darunter liegen.

Damit wird W-POC/W-VA zu den wichtigsten Kurzfrist-Referenzen: Hält der Markt diese neue Wochen-Akzeptanz, bleibt der Charakter „higher value“ intakt. Fällt er hingegen wieder zurück in die alte Composite-Value (Q/M), ist das typisch für Rejection/Excess-Logik (False Break / Rückkehr in Balance).

4) TPO am Hoch – Qualität der Auction

Im TPO schaue ich nicht nur „hoch/tief“, sondern die Qualität des Highs:

Excess High = dünn/abrupt, wenig Zeit oben, klare Zurückweisung (Auction beendet)

Poor High = oben nicht sauber abgeschlossen (mehrfacher Test/zu viel Zeit ohne klare Rejection) → oft Hinweis auf unfertige Auction und erneutes Anlaufen/Weiterziehen, bis echtes Excess entsteht.

Gerade nahe ATH ist diese Unterscheidung wichtig, weil sie zeigt, ob oben Akzeptanz entsteht oder nur ein kurzer Spike war.

5) Monthly VWAP – „Stretch“ vs. Akzeptanz

VWAP nutze ich als objektive Referenz für Fair Price. Wenn der Markt weit über Monthly VWAP / oberen Bändern handelt, ist das keine automatische Umkehr – aber es erhöht die Wahrscheinlichkeit von responsive Angebotsreaktionen. Entscheidend bleibt: Baut der Markt oben Value auf (HVN/POC zieht nach) oder nicht?

Fazit (Makro):

Wir sehen Weekly-Initiative in Richtung ATH, während Monthly noch im Quarterly-Rahmen liegt. Der Markt steht damit an einer typischen AMT-Gabel: Akzeptanz oben (Value-Migration) vs. Excess/Überdehnung (Rückkehr zur Composite-Value/POC-Memory).

Fröhliche Feiertage und ein frohes neues Jahr

Keine Anlageberatung – reine Marktstruktur und meine eigene AMT-Lesart.

Eur/usd Analyse mit Auktion Markt Theorie Auf dem Bild sieht man (vereinfacht):

Der aktuelle Q-Value-Bereich liegt tiefer als der letzte Q-Value (Value-Drift down → „höherer TF hat down re-valued“).

Rechts ist der aktuelle M-VP : M-VAL liegt innerhalb der Q-Value → Monatsauktion ist noch „eingebettet“.

Der Preis handelt oben im Monatsbereich (nahe der oberen Range-Zonen).

Das sieht nach Counter-Move/Rotation nach oben innerhalb einer größeren Q-Balance aus, nicht automatisch nach einem „neuen strukturellen Bullen-Quarter“.

Die 3 mögliche Szenarien

Akzeptanz vs. Rejection an der Q-Kante.

Szenario A — Rejection an/über Q-VAH (responsive selling)

Das ist der häufigste Case, wenn der Markt noch in Q-Balance ist.

Bestätigung (AMT-Logik):

Preis sticht über VAH, aber baut dort keine Zeit (keine „value building“).

Delta/Orderflow zeigt Kaufdruck, aber Preis geht nicht weiter → Absorption möglich.

Danach Rückkehr in Value → typisches Ziel: Q-POC als Magnet, dann Q-VAL.

Daytrading : Oben „Fade-Zone“, Ziele mittig (POC/HVN) bzw. gegenüberliegende VA-Seite.

Szenario B — Akzeptanz über Q-VAH (Revaluation up)

Das ist der „Trend-Switch“ , aber er braucht klare Kriterien:

Mehrere TPO/ Kerzen schließen oberhalb der Q-VAH.

Pullbacks halten oberhalb/auf VAH (VAH wird Support).

M-POC rotiert hoch und (noch wichtiger) M-VAL beginnt aus Q-Value herauszukommen.

Erst dann ist das nicht nur „hoch geschossen“, sondern neuer Fair Value.

Szenario C — Failure / Rückfall tiefer in Q-Value

Wenn der Markt oben scheitert und dann sogar Struktur bricht:

Rückkehr in Value → POC magnet

verliert POC → Rotation zur Q-VAL bzw. LVNs/Single-Print-Bereiche (falls vorhanden).

Gold: Technische Erholung nach Korrektur📊 Marktüberblick

Nach dem Anstieg bis in den Bereich von 4496 geriet Gold unter starken Gewinnmitnahmedruck und fiel zügig auf 4475, was bestätigt, dass der obere Widerstandsbereich weiterhin effektiv ist. Von dieser Unterstützung aus erholte sich der Preis und wird aktuell um 4490 gehandelt. Dies zeigt, dass defensive Käufer weiterhin aktiv sind, jedoch handelt es sich bei der aktuellen Bewegung hauptsächlich um eine technische Erholung, die noch keine neue Aufwärtsbewegung bestätigt. Der Markt bleibt in einer engen Handelsspanne, was sich gut für kurzfristige Trading-Strategien eignet.

________________________________________

📉 Kurzfristige technische Analyse

• H1-Trend: Seitwärts – technische Erholung innerhalb einer Korrektur

• Preisstruktur: Bildung eines Lower High nach dem Hoch bei 4496

• EMA 20 & 50 (H1): Der Preis bewegt sich um die EMAs, die seitwärts verlaufen

• RSI H1: Erholung aus dem neutralen Bereich, noch nicht überkauft

Wichtige technische Zonen:

• Nahegelegener Widerstand: 4494 – 4498

• Starker Widerstand: 4500 – 4505

• Nahegelegene Unterstützung: 4476 – 4472

• Tiefere Unterstützung: 4465 – 4460

________________________________________

🔎 Einschätzung

Die aktuelle Erholung bleibt korrektiver Natur, ohne klare Breakout-Signale. In einem Umfeld geringer Liquidität dürfte Gold:

• Im Bereich 4495–4500 erneut auf Verkaufsdruck stoßen

• Oder seitwärts innerhalb der Spanne 4475 – 4498 konsolidieren, bevor der nächste Impuls entsteht

👉 Range-Trading bevorzugen, kein Hinterherlaufen des Preises.

________________________________________

🎯 Vorgeschlagene Trading-Strategie

🔻 SELL XAU/USD: 4494 – 4498

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4501

🔺 BUY XAU/USD: 4476 – 4472

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4469

Gold erholt sich in Richtung 4485–Entscheidende Zone steht bevor📊 Marktupdate

Gold (XAU/USD) hat sich deutlich erholt und handelt derzeit im Bereich 4484–4486. Diese Bewegung bestätigt eine technische Erholung nach dem vorherigen Rücksetzer und bringt den Preis zurück in eine kritische Widerstandszone, in der zuvor starker Verkaufsdruck auftrat.

📉 Technisches Update

🔴 Unmittelbare Widerstände:

• 4485 – 4488 (wichtige Angebotszone, vorherige Ablehnungszone)

• 4498 – 4505 (oberer Widerstand bei einem Ausbruch)

🟢 Wichtige Unterstützungen:

• 4476 – 4478

• 4468 – 4472

📐 Momentum:

• Der Preis liegt wieder über der EMA 09, jedoch fehlt noch ein impulsiver Anstieg.

• Das Volumen der Erholung bleibt moderat → erhöhtes Risiko eines Fehlausbruchs.

📌 Kurzfristige Szenarien

🔻 SELL XAU/USD

Entry: 4484 – 4488

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4492

🔺 BUY XAU/USD

Entry: 4472 – 4468

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4480

TageBuch 2025Montag, 22. Dezember 2025

Nach einem impulsiven Abwärtsmove läuft der Markt in eine mehrphasige Seitwärts-/Korrekturstruktur, die sich eher nach „Entscheidungszone“ als nach sauberem Trend anfühlt: viel Bewegung, wenig Fortschritt. Genau dieses Umfeld produziert die typische Mischung aus Wick-Action, Stop-Hunts und “Kasperltheater”, bei der beide Seiten kurz recht bekommen und kurz darauf wieder abgeholt werden.

Parallel liefert der Community-Stream (Financial Retarded Times) ein sehr klares Stimmungsbild: Aktivität hoch, Meinungen stark, aber kein Konsens.

• Aktivität: 63 Nachrichten / 14 User (heute)

• Sentiment: Fear & Greed bleibt gierig, zuletzt stabil (heute 63, 3 Tage 61, 7 Tage 57)

• Trending Topics:

• „90K Widerstand“

• „Bullisch unter Vorbehalt über 96K“

• „Intraday bärische Struktur unter 90K“

• Makro-Risiken (Euro-Stärke, Risk-On-Spätphase, Gold parallel stark)

Was in dieser Mischung „mitschwingt“

1) Profit sichern vs. “einfach langfristig denken”

Ein auffälliger Sub-Thread war der Klassiker TP/Profit-Sicherung:

Royal_X bringt es auf den Punkt: „Wer gar kein TP genommen hat, ist selbstschuld… da hast die Zinsen locker raus.“

Gegenseite: „Investieren ohne Risiko gibts halt nicht.“

Daraus entsteht sogar die Meta-Frage: Wer hat in diesem Run überhaupt schon Gewinne gesafed? (und warum outet sich kaum jemand).

2) NY-Open als “Volatilitäts-Schalter”

Das wiederkehrende Framing: “Die Amis sind da” – ab dann wird’s ernst. Viele erleben den Tag als zäh und die US-Session als Trigger für Moves, entsprechend auch die Erwartung, dass NY “uns hinbefördert”.

3) Wick-Kultur: Stop-Hunts als Normalzustand

Der Chat ist voll von Wick-Vokabular (“wicksen”, “Wick fressen”, “kurz unter die Tiefs SL holen und zack”). Das ist nicht nur Humor, sondern die inoffizielle Erklärung für das Range-Verhalten: Liquidität wird oben/unten abgefischt, bevor irgendeine Richtung “gilt”.

4) Japan (BoJ), Yen-Carry & Event-Risiko

Der Japan-Zinsentscheid hängt als Event über allem: Wecker 04–05 Uhr, “eingepreist?”, “Action wird’s trotzdem geben”.

Im Chat stehen sich zwei Lager gegenüber:

• Carry-Trade-These: Yen stärker → Risk-Off → Druck auf US-Assets/Anleihen, BTC kann mitgerissen werden.

• Skeptiker: zu pauschal; Ausmaß unklar, vieles sind Vermutungen – am Ende findet der Markt “irgendeinen Grund”.

5) Orderflow/CVD vs. Retail-Casino

JDK-Analysis liefert das strukturierte Gegenstück zur Meme-Range:

Spot CVD verkauft in den Anstieg, Futures kaufen/longen → Preis stoppt → Lower High → bearish Absorption → “trapped longs”.

Parallel läuft im Hintergrund das “Casino”-Motiv: ultraknapp gesetzte Stops, schnelle Rein/Raus-Trades, “Emotion/USD traden”. Das verstärkt den Eindruck: kurzfristig aggressiv, mittelfristig ratlos.

6) ETH/SOL: atypische Moves & Altcoin-Wicks

Neben BTC taucht immer wieder auf: ETH “atypisch” in kleinen TFs, SOL “holt power”, dazu der Running Gag vom „Solana Wick Wald“. Das passt zum Gesamtbild: schnelle Spikes, dünnes Orderbuch, Reaktionen statt Trend.

7) Range-Fatigue / Frust-Regime

Mehrere Aussagen spiegeln den Kern: „Drei Tage immer das selbe“, „gleiche Platte“, „beide Seiten rekt“. Genau diese Phase “frisst” psychologisch: jeder Trade fühlt sich wie Bestätigung an bis die Gegenbewegung kommt.

8) Level-Fokus verdichtet sich (Marken statt Meinung)

Unterm Strich werden die meisten Debatten auf wenige Level eingedampft:

• Unter 90K: intraday eher bärisch / “trapped longs”

• 90–91K: Pivot / “Brocken”

• 93.6K: Volume Gap / Magnet

• 96,251: Daily bull trigger (SwingMann: „erst über 96251.43 bullisch… ansonsten Trend“)

• 82–85K: Retest-/Supportzone (“Support wird Widerstand” als Warnsignal)

9) Elliott-Wave als Glaubenskrieg (plus Tonlage)

Die Elliott-Diskussion eskaliert klassisch: Regelkonformität vs. „Regeln erweitern“, plus Nebenkriegsschauplätze (PnL-Bildchen, “100x”, Geltungsdrang). Das ist weniger inhaltlich als psychologisch interessant: In solchen Chop-Phasen steigt der Drang, eine “saubere Erklärung” zu erzwingen.

10) Community als Ventil (Jahresend-Vibe)

Zwischen den Leveln: „unter der Brücke“ mit Feuertonne, Klöße & Rotkraut, McDonalds als Altcoin-Analogie. Und als Gegenpol: der Hinweis, mal Pause zu machen und “Menschen zum anfassen” zu sehen.

🧠 Was diese Phase oft bedeutet (Studienblick)

Solche Phasen sind häufig dadurch geprägt, dass:

• kurzfristig aggressiv gehandelt wird (Hebel/Intraday, Stops werden gejagt),

• mittelfristig viele mit größerem Downside rechnen,

• und die Range beide Seiten “füttert”: Shorts verkaufen Lows, Longs kaufen Tops – und beide werden regelmäßig rekt.

Makro-Overlays (Euro-Stärke, Japan/BoJ, Yields/Dollar/Gold) verstärken das: mehr Interpretationen → mehr Unsicherheit → mehr Chop.

✅ Fazit

Beobachtungsmodus.

Der Markt wirkt wie in einer Balance-/Entscheidungszone: Sentiment noch gierig, aber deutlich überlagert von Range-Frust, Makro-Debatten und dem ständigen Kampf „Crash vs. Squeeze“. Entscheidend ist weniger “Recht haben”, sondern wie der Markt aus der Kompression wieder in Expansion übergeht und ob die genannten Triggerlevel (v. a. 90K/91K, 93.6K, 96.25K bzw. darunter 85K/82K) tatsächlich eine Richtung bestätigen.

Carabao: Der thailändische Marsch geht weiterRedoubling ist mein eigenes Forschungsprojekt auf TradingView, das folgende Frage beantworten soll: Wie lange dauert es, bis sich mein Kapital verdoppelt? In jedem Artikel werde ich mich mit einem anderen Unternehmen beschäftigen, das ich in mein Modellportfolio aufnehmen möchte. Ich werde den Schlusskurs der letzten Tageskerze am Tag der Veröffentlichung des Artikels als anfänglichen Kauflimitpreis verwenden. Ich werde alle meine Entscheidungen auf der Grundlage fundamentaler Analysen treffen. Darüber hinaus werde ich bei meinen Berechnungen keinen Hebel verwenden, sondern mein Kapital um die Höhe der Kommissionen (0,1 % pro Trade) und Steuern (20 % Kapitalertragssteuer und 25 % Dividendensteuer) reduzieren. Um den aktuellen Preis der Aktien des Unternehmens zu erfahren, klicken Sie einfach auf die Wiedergabetaste im Diagramm. Bitte verwenden Sie dieses Material jedoch ausschließlich zu Bildungszwecken. Nur zur Information: Dies ist keine Anlageberatung.

Hier ist ein detaillierter Überblick über die Carabao Group Public Company Ltd – ein börsennotiertes thailändisches Getränkeunternehmen SET:CBG , das vor allem für seine Energy-Drinks, insbesondere die Marke Carabao Dang, bekannt ist.

1. Haupttätigkeitsbereiche Die Carabao Group Public Company Ltd ist eine in Thailand ansässige Holdinggesellschaft, die sich hauptsächlich mit der Produktion, Herstellung, Vermarktung, dem Verkauf und dem Vertrieb von Energy-Drinks und anderen Getränken beschäftigt. Das Unternehmen ist sowohl auf dem Inlandsmarkt als auch über internationale Exportkanäle tätig und bietet Produkte wie Energy-Drinks, funktionelle/kohlensäurefreie Getränke, Sportgetränke, Trinkwasser, Kaffeeprodukte (Instant- und trinkfertige Kaffees) sowie Vertriebsdienstleistungen für Lebensmittel und Non-Food-Produkte von Drittanbietern an.

2. Geschäftsmodell Das Unternehmen erwirtschaftet Umsätze durch ein vertikal integriertes Getränkegeschäftsmodell. Das Unternehmen produziert seine eigenen Markengetränke und vertreibt sie direkt über sein Vertriebsnetz in Thailand und im Ausland. Darüber hinaus erzielt das Unternehmen Einnahmen durch den Vertrieb eigener Produkte sowie von Produkten Dritter über Einzelhandels- und moderne Handelskanäle. Dies umfasst Einnahmen aus dem Verkauf von Fertiggetränken, Vertriebsdienstleistungen und dem Verkauf von OEM-/Verpackungsprodukten durch Tochtergesellschaften.

3. Flaggschiffprodukte oder -dienstleistungen Das Flaggschiffprodukt von Carabao ist das Energy-Drink Carabao Dang, das weltweit unter der Marke Carabao vermarktet wird. Neben Energy-Drinks bietet das Unternehmen auch Elektrolytgetränke (Carabao Sport) und funktionelle/vitaminangereicherte Getränke (z. B. …) an. Woody C+ Lock), Trinkwasser, 3-in-1-Kaffeepulver, trinkfertiger Kaffee und andere Getränkeformate. Darüber hinaus vertreibt das Unternehmen Konsumgüter von Drittanbietern in den Bereichen Lebensmittel und Non-Food.

4. Wichtigste Länder für das Geschäft Das Geschäft von Carabao ist in Thailand verankert, das den größten Anteil am Umsatz beiträgt (rund 15,35 Milliarden THB von 20,96 Milliarden THB im letzten Geschäftsjahr). Das Unternehmen ist auch auf Überseemärkten in Südostasien (einschließlich Kambodscha, Myanmar, Laos und Vietnam) und darüber hinaus tätig und exportiert Energy-Drinks und andere Getränke in rund 42 Länder.

5. Hauptkonkurrenten Carabao konkurriert sowohl mit regionalen als auch mit globalen Getränkemarken, insbesondere im Segment der Energy-Drinks. Zu den wichtigsten Konkurrenten zählen: M‑150 von Osotspa Public Company Ltd – eine führende thailändische Energy-Drink-Marke.

TC Pharmaceutical Industries' Krating Daeng — der ursprüngliche thailändische Energy-Drink-Vorläufer von Red Bull.

Red Bull GmbH (globale Marke für Energy-Drinks).

Internationale Akteure wie Monster Beverage und andere Getränkehersteller, die Energy-, Funktions- und Ready-to-Drink-Getränke anbieten.

6. Externe und interne Faktoren, die zum Gewinnwachstum beitragen Externe Faktoren:

Wachsende Nachfrage nach Getränken in Südostasien, getrieben durch den zunehmenden Konsum von Energy-Drinks und die Expansion des Einzelhandels.

Die Erschließung neuer Exportmärkte, insbesondere in den CLMV-Ländern, trägt zum Umsatzwachstum über Thailand hinaus bei.

Interne Faktoren: Vertikal integrierte Betriebsabläufe, einschließlich Verpackungs- und Vertriebskapazitäten, verbessern die Kostenkontrolle und die Nachhaltigkeit der Margen.

Starkes inländisches Vertriebsnetz im traditionellen und modernen Handel, das die Marktabdeckung verbessert.

Diversifizierung durch den Einstieg in das Biersegment: Die Carabao Group investiert in die Entwicklung einer eigenen Biermarke und erweitert damit ihr Getränkeportfolio um eine weitere Einnahmequelle. Dieser Schritt zielt auf den wachsenden Biermarkt in Südostasien ab und könnte die Abhängigkeit des Unternehmens vom Verkauf von Energy-Drinks verringern. Ein erfolgreicher Markteintritt im Biersegment stärkt die gesamte Einzelhandelspräsenz und erweitert die langfristigen Wachstumschancen.

7. Externe und interne Faktoren, die zum Gewinnrückgang beitragen Externe Faktoren:

Verstärkter Wettbewerb durch etablierte lokale und globale Energy-Drink-Marken, die Preis- und Marktanteilsdruck ausüben.

Schwankungen bei den Rohstoff- und Verpackungskosten, insbesondere bei Aluminium und Zucker, können die Gewinnmargen schmälern.

Interne Faktoren:

Die Abhängigkeit vom Segment der Energy-Drinks macht das Unternehmen anfällig für Veränderungen im Verbrauchergeschmack hin zu gesünderen Alternativen.

Die jüngsten Gewinnentwicklungen weisen im Vergleich zu Branchenkollegen eine höhere Volatilität auf.

8. Stabilität des Managements Führungskräftewechsel in den letzten 5 Jahren:

Die Führungsriege der Carabao Group ist weitgehend stabil geblieben, mit Sathien Setthasit als CEO und Executive Vice Chairman sowie einem beständigen Führungsteam in den Bereichen Finanzen und operative Abläufe. Zu den Schlüsselfiguren gehören auch leitende Direktoren aus Vertrieb und Betrieb mit langjähriger Erfahrung.

Auswirkungen auf Unternehmensstrategie und -kultur:

Diese Stabilität unterstützte die langfristige Strategiekontinuität, einschließlich einheitlicher Markenführung, Ausweitung des Vertriebsnetzes und Diversifizierung in funktionelle Getränke und neue Produkte. Eine lange Amtszeit der Führungskräfte trägt wahrscheinlich zu einer kohärenten Unternehmenskultur und strategischer Klarheit bei.

Die Analyse zeigt, dass der Gewinn je Aktie derzeit kein Wachstum aufweist, dies wird jedoch durch ein stetiges langfristiges Gesamtumsatzwachstum und sehr starke Indikatoren mit hoher Priorität ausgeglichen, darunter ausgezeichnete durchschnittliche Forderungslaufzeiten, ein hervorragendes Verhältnis von Schulden zu Umsatz sowie operative, Investitions- und Finanzierungs-Cashflows, die allesamt stark erscheinen und die allgemeine Finanzstabilität unterstützen. Die Indikatoren mittlerer Priorität bestätigen diese Einschätzung weitgehend: Die Eigenkapitalrendite weist ein stetiges langfristiges Wachstum auf, die Zahlungsziele und das Verhältnis von Lagerbestand zu Umsatz sind solide, die Zinsdeckung ist stark, und die Liquiditätskennzahl zeigt zwar keine jüngsten Fortschritte, signalisiert aber auch keine Belastung, während die Margen und die Betriebskostenquoten unverändert bleiben. Bei einem KGV von 14 wird die Bewertung als akzeptabel und im Einklang mit dem aktuellen Wachstums- und Rentabilitätsprofil des Unternehmens angesehen. Es wurden keine kritischen Neuigkeiten festgestellt, die das Unternehmen gefährden oder Bedenken hinsichtlich einer Insolvenz aufkommen lassen könnten. Bei einem Diversifizierungskoeffizienten von 20 und einer Abweichung des aktuellen Aktienkurses von seinem Jahresdurchschnitt von mehr als 4 EPS spiegelt eine Allokation von 5% zum Schlusskurs des letzten Tagesbalkens eine abgewogene und vorsichtige Portfolioausrichtung wider, die mit Diversifizierungsprinzipien übereinstimmt.

Gold hält den Aufwärtstrend 📊 Marktüberblick

Der Goldpreis setzt seinen Aufwärtstrend fort, nachdem er eine kurzfristige technische Korrektur bis in den Bereich 4406 vollzogen und sich anschließend schnell erholt hat. Diese Entwicklung zeigt, dass die Käufer weiterhin klar dominieren und Rücksetzer lediglich technischer Natur sind, die vom Markt sehr schnell aufgenommen werden. Aktuell bewegt sich der Preis in Richtung des Widerstandsbereichs 4420, wo es zu kurzfristigen Schwankungen kommen kann, bevor die nächste Richtung bestätigt wird.

________________________________________

📉 Technische Analyse

🔺 Wichtige Widerstände

• 4418 – 4422: Starker kurzfristiger Widerstandsbereich, nahe dem letzten Hoch, mit erhöhter Wahrscheinlichkeit für Kursreaktionen.

• 4455 – 4470: Erweiterter Widerstandsbereich bei einem klaren Ausbruch über 4420.

🔻 Nächste Unterstützungen

• 4406 – 4410: Bestätigter kurzfristiger Unterstützungsbereich, geeignet für technische BUY-Rücksetzer.

• 4388 – 4395: Tiefere Unterstützung bei einer stärkeren Korrektur.

📈 EMA

• Der Preis notiert oberhalb der EMA 09, was den kurzfristigen Aufwärtstrend bestätigt.

🕯️ Kerzenmuster / Volumen / Momentum

• Die starke Erholung nach dem Test von 4406 zeigt deutliche Kaufkraft im Unterstützungsbereich.

• Das Momentum bleibt positiv, keine Umkehrsignale auf H1/H4 erkennbar.

• Die Marktstruktur bildet weiterhin höhere Tiefs (Higher Lows) und stärkt den Aufwärtstrend.

________________________________________

📌 Einschätzung

Gold hat kurzfristig weiteres Aufwärtspotenzial, solange der Preis oberhalb von 4400 – 4406 bleibt. In der Zone 4418 – 4422 sind jedoch kurzfristige Schwankungen oder eine technische Korrektur möglich, bevor ein Ausbruch oder eine Konsolidierung folgt.

________________________________________

💡 Vorgeschlagene Handelsstrategie

🔺 BUY XAU/USD

Einstieg: 4406 – 4410

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4399

🔻 SELL XAU/USD

Einstieg: 4418 – 4422

🎯 TP: 40 / 80 Pips

❌ SL: 4427

BTC/USD – ZyklusanalyseAllgemeiner Überblick

Der Chart zeigt die historische Kursentwicklung von Bitcoin (BTC/USD) von 2010 bis 2025 auf Monatsbasis.

Logarithmische Skala wurde verwendet, passend für exponentielles Wachstum.

Halvings und ihre Auswirkungen auf den Preis sind eingezeichnet:

2012: 50 → 25 BTC

2016: 25 → 12,5 BTC

2020: 12,5 → 6,25 BTC

2024: 6,25 → 3,125 BTC

Ein mögliches zukünftiges Halving bei 3,125 → 1,5625 BTC ist eingezeichnet (~2028).

Es wird ein offenes Gap bei $12,69 markiert.

Marktstruktur & Zyklen

Der Chart zeigt deutliche vier Zyklen:

2010–2013: Initialer Zyklus, extrem hohe Volatilität, Anstieg auf ~$1.200 (vor dem ersten Halving).

2013–2017: Zweiter Zyklus, Bitcoin etabliert sich als Anlageklasse, Halving 2016 treibt den Preis auf ~$20.000.

2017–2021: Dritter Zyklus, erneuter exponentieller Anstieg, Halving 2020 mit anschließender Rally bis ~$69.000.

2021–2025: Aktueller Zyklus, Plateau bei ~$126.000 (prognostiziert nach logarithmischer Projektion), Markt befindet sich aktuell in einer Konsolidierungs-/Akkumulationsphase nach 2021 Peak.

Die Zykluslängen nehmen leicht ab, was auf beschleunigte Marktanpassungen hindeutet.

Halving-Effekt

Jedes Halving reduziert die Blockbelohnung um 50 %, was die Angebotsdynamik verknappt.

Historisch führte jedes Halving zu einem preisgetriebenen Bull-Run innerhalb von 12–18 Monaten nach dem Event.

Die Preisbereiche nach Halvings folgen ungefähr der Logarithmuskurve, was auch im Chart sichtbar ist.

Wichtige Preislevels

Aktueller Preis: ~$126.230 USD (2025).

Wichtiger Support: Offenes Gap bei $12,69 und die orange Linie bei ~$4.381 (vergleichbarer Goldpreis für langfristige Orientierung).

Langfristiger Zielbereich: Die letzten 1 % der Coins (~21 Mio. BTC Gesamt) werden bis ~2140 abgebaut, was theoretisch die extreme Langzeitknappheit widerspiegelt.

Technische Bewertung

Trend: Langfristig bullisch, aber mittelfristig in Konsolidierung nach dem Peak von 2021.

Pattern: Zyklische Tops nach Halving (1, 2, 3) sind sichtbar.

Möglicher dreiteiliger Pullback (rote Pfeile rechts) signalisiert potenzielle Korrekturphase.

Risiko: Hohe Volatilität bleibt bestehen.

Offene Gaps deuten auf Preisunterstützungen, die langfristig retested werden könnten.

Prognose / Szenarien

Bullisches Szenario:

Weiterer Anstieg nach 2025, wenn historisches Halving-Muster fortgeführt wird. Zielbereiche über $200k möglich, logarithmische Projektion bis 2030.

Neutral / Seitwärts:

Markt bleibt in Akkumulation zwischen $68k–$126k.

Bärisches Szenario:

Retest des Gaps bei $12,69 unwahrscheinlich, aber nach starkem externen Schock möglich.

Fazit

Der Chart zeigt klassisches Bitcoin-Halving-Muster mit zunehmender Preisdynamik.

Langfristig bleibt BTC deflationär und wertsteigernd.

Kurz- bis mittelfristig könnte es Konsolidierungen und kleine Korrekturen geben, bevor der nächste Zyklus beginnt.

Strategische Anleger sollten Halving-Zyklen und logarithmische Preislevels berücksichtigen.

Gold korrigiert nach dem Test des Widerstands bei 4331.📊 Marktüberblick

Der Goldpreis stieg bis zur Zone um 4331, einem wichtigen Intraday-Widerstand, bevor eine technische Korrektur einsetzte. Diese Bewegung deutet auf kurzfristige Gewinnmitnahmen nahe des Widerstands hin, während die übergeordnete Trendstruktur weiterhin intakt bleibt. Der Markt befindet sich aktuell in einer Abkühlungs- und Konsolidierungsphase nach einer kurzfristigen Aufwärtsbewegung.

________________________________________

📉 Technische Analyse

• Wichtige Widerstände:

1. 4330 – 4332 (Intraday-Widerstand, Auslöser der Korrektur)

2. 4340 – 4350 (höherer Widerstandsbereich, kurzfristiges Hoch)

• Nahe Unterstützungszonen:

1. 4326 – 4324 (technische Pullback-Unterstützung, entscheidend)

2. 4320 – 4318 (Schlüsselunterstützung, richtungsentscheidend kurzfristig)

• EMA:

Der Preis notiert weiterhin oberhalb der EMA 09, was bestätigt, dass die kurzfristige Aufwärtsstruktur erhalten bleibt. Der jüngste Rückgang ist eher als technische Korrektur denn als Trendwende zu werten.

• Kerzen / Volumen / Momentum:

Der Rückgang von 4331 auf 4327 verlief mit geringer Dynamik und enger Spanne, was auf begrenzten Verkaufsdruck hindeutet. Das Aufwärtsmomentum hat sich verlangsamt, jedoch sind auf den Zeitrahmen M5–M15 keine klaren bärischen Umkehrmuster erkennbar.

________________________________________

📌 Einschätzung

Gold dürfte kurzfristig weiter konsolidieren oder leicht nach oben reagieren, solange der Bereich 4324–4326 gehalten wird. Die jüngste Korrektur gilt als gesunder Pullback innerhalb eines kurzfristigen Aufwärtstrends, mit der Möglichkeit eines erneuten Tests der Zone 4330–4332 bei wiederkehrender Kaufdynamik.

________________________________________

💡 Vorgeschlagene Handelsstrategie

🔺 BUY XAU/USD

Einstieg: 4326 – 4324

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4319.5

🔻 SELL XAU/USD

Einstieg: 4331 – 4334

🎯 TP: 40 / 80 Pips

❌ SL: 4338.5

Gold zeigt starke Reaktion im Bereich 4308📊 Marktüberblick:

Der Spot-Goldpreis (XAU/USD) fiel deutlich bis zur Unterstützungszone 4308, erholte sich anschließend kräftig und wird derzeit nahe 4318 USD gehandelt. Diese Kursbewegung zeigt ein klares defensives Kaufinteresse auf tieferen Niveaus, wodurch sich Gold von kurzfristigem Verkaufsdruck erholen konnte. Die aktuelle Erholung erscheint als eine technische Gegenbewegung nach dem starken Rückgang von den jüngsten Hochs.

📉 Technische Analyse:

• Wichtige Widerstandszonen:

– 4323 – 4327

– 4338 – 4342

• Nächste Unterstützungszonen:

– 4318 – 4315

– 4308 – 4305

• EMA:

Der Preis bewegt sich um die EMA 09 (H1) → die kurzfristige Tendenz ist neutral bis erholend, eine weitere Bestätigung ist erforderlich, um einen bullischen Trend wiederherzustellen.

• Kerzen / Volumen / Momentum:

H1-Kerzen bildeten lange untere Dochte nahe 4308, was auf starkes Kaufinteresse bei Rücksetzern hinweist. Das Volumen nahm an den Tiefs zu und signalisiert eine erneute Marktteilnahme. Das bärische Momentum lässt nach und zeigt erste Anzeichen einer technischen Erholung.

📌 Ausblick:

Gold könnte seine kurzfristige Erholung fortsetzen, wenn der Preis über 4308 bleibt und den Widerstandsbereich 4323–4327 zurückerobert. Ein Scheitern an diesem Widerstand könnte zu einer erneuten Konsolidierung führen.

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD bei: 4323 – 4326

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4329

🔺 BUY XAU/USD bei: 4318 – 4315

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4312

BTCUSD: Liquidity wird zum Problem

Oder wie ein Kommentator zuletzt meinte: Sie waren ihrer Zeit voraus ...

Recht sollte "Er" behalten. Mit letzten Artikel prognostizierten wir Treffsicher:

" Tendenziell erwarten wir das BTC sein vorläufige Finale bei ~120-160 TEUR zu manifestieren versucht. Danach dürfte es zu einem scharfen Abverkauf kommen, welcher die Bitcoinnistas

KRAKEN:BTCUSD bis in den Bereich 60-50 TEUR regelrecht abstürzen lässt, bevor sich ein valider Boden bilden kann. "

Nun ... bilden Sie sich selbst eine Meinung ...

Unsere Prognose ist die Gleiche wie am Jahresanfang - nun erweitert um die zwei validen Möglichkeiten welche im Chart ersichtlich sind. Welche Haken der Coin auch schlagen wird, der Weg führt Down'wärts.

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

Gold erholt sich, wartet auf Bestätigung des Widerstandsbruchs📊 Marktüberblick:

Der Goldpreis fiel zuletzt deutlich bis in den Bereich von 4271, bevor er sich wieder auf etwa 4290 erholte. Dies zeigt, dass auf tieferen Niveaus weiterhin eine starke Kaufnachfrage besteht. Der Markt wartet derzeit auf weitere US-Wirtschaftsdaten sowie klarere Erwartungen hinsichtlich der Zinspolitik der Fed, was zu einem vorsichtigen und seitwärts gerichteten Marktumfeld führt.

📉 Technische Analyse:

• Wichtiger Widerstand: 4300 – 4305 | 4315 – 4325

• Nächste Unterstützungen: 4280 – 4275 | 4265 – 4255

• EMA: Der Preis liegt aktuell über dem EMA 09, was darauf hindeutet, dass der kurzfristige Aufwärtstrend intakt ist, die Dynamik jedoch noch begrenzt bleibt.

• Kerzen / Volumen / Momentum: Ein Fehlausbruch unter die Unterstützung mit langen unteren Dochten und ohne Ausweitung des Verkaufsvolumens deutet auf eine Absorption des Verkaufsdrucks und eine mögliche Konsolidierung vor der nächsten Richtungsentscheidung hin.

📌 Ausblick:

Gold könnte sich kurzfristig weiter erholen, sofern es sich oberhalb der Zone 4275–4280 hält. Eine klare Durchbrechung von 4300–4305 ist jedoch erforderlich, um den Aufwärtstrend eindeutig zu bestätigen.

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD bei: 4302 – 4305

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4308

🔺 BUY XAU/USD bei: 4275 – 4272

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4269

Porsche AG – Zwischen Enttäuschung und NeubewertungBewertungsanalyse, politische Szenarien und KGV-Hebel

________________________________________

1. Ausgangslage

Seit dem Börsengang im September 2022 hat die Aktie der Porsche AG deutlich an Wert verloren. Der aktuelle Kurs liegt klar unter dem Emissionspreis und weit entfernt von den zwischenzeitlichen Höchstständen. Die anfängliche Euphorie ist einer ausgeprägten Skepsis gewichen.

Belastend wirkten insbesondere:

• rückläufige Absatzzahlen, vor allem im chinesischen Markt

• Margendruck durch eine schwächere Nachfrage im Elektrosegment

• geopolitische Spannungen zwischen China, den USA und Europa

• regulatorische Unsicherheiten rund um das Verbrenner-Aus

Der Markt bewertet Porsche aktuell defensiv und preist ein schwieriges Umfeld weitgehend ein.

________________________________________

2. Fundamentale Bewertung und KGV-Hebel

Das derzeitige Kurs-Gewinn-Verhältnis (KGV) erscheint auf den ersten Blick wenig attraktiv. Diese Betrachtung greift jedoch zu kurz, da das KGV stark zyklisch verzerrt ist.

Wesentliche Punkte:

• Die aktuellen Gewinne spiegeln ein politisch und wirtschaftlich angespanntes Umfeld wider

• Bereits moderate Verbesserungen bei Absatz, Preisstabilität oder Marge führen zu einem überproportionalen Rückgang des KGV

• Automobilaktien reagieren erfahrungsgemäß stark auf politische und regulatorische Entspannung

Zentrale These:

Sollte es in China, den USA und Europa zu einer Entspannung kommen, kann sich das KGV sehr schnell positiv verändern – ohne dass Porsche außergewöhnliches Wachstum liefern muss.

________________________________________

3. Politische Rahmenbedingungen als Kurstreiber

China

• Starker Preiskampf, Subventionen und politische Spannungen belasten aktuell das Premiumsegment

• Erste Anzeichen einer Marktkonsolidierung sind erkennbar

• Eine mildere Außenwirtschaftspolitik würde Premiumherstellern unmittelbar helfen

USA

• Importzölle und handelspolitische Unsicherheiten wirken ergebnisbelastend

• Politische Entspannung hätte direkte Auswirkungen auf Margen und Bewertung

Europa / Verbrenner-Aus

• Der politische Ton wird pragmatischer

• Ein schnelles und vollständiges Verbrenner-Aus erscheint zunehmend unrealistisch

• Eine verlängerte Übergangsphase erhöht Planungssicherheit und stabilisiert Cashflows

Fazit

Politische Belastungen sind aktuell stark kurswirksam, aber nicht strukturell dauerhaft. Sie stellen damit ein erhebliches Aufwärtspotenzial dar.

________________________________________

4. Elektro- und Hybridmarkt: Konsolidierung statt Euphorie

Der globale Elektromarkt befindet sich in einer Übergangsphase:

• Die anfängliche Euphorie ist abgeklungen

• Kunden achten stärker auf Qualität, Haltbarkeit und Restwerte

• Reine Feature- und Gadget-Strategien verlieren an Attraktivität

Porsche profitiert langfristig von:

• hoher Fertigungsqualität

• Fokus auf Fahrdynamik statt reiner Digitalisierung

• technologischem Know-how (z. B. 800-Volt-Architektur)

Die Hybridtechnologie wird zunehmend als Vorteil wahrgenommen:

• höhere Systemleistung

• bessere Alltagstauglichkeit

• sinnvoller Übergang zwischen Verbrenner und Elektromobilität

________________________________________

5. Der Gebrauchtwagenmarkt als unterschätzter Faktor

Ein oft vernachlässigter Aspekt ist der Gebrauchtwagenmarkt:

• Elektrofahrzeuge verlieren aktuell überdurchschnittlich an Wert

• Hohe Reparaturkosten und komplexe Elektronik schrecken Käufer ab

• Viele Kunden bevorzugen langlebige, bewährte Fahrzeuge

• Autos, die bis 2015 gebaut worden sind werden gesucht; gebrauchte noch junge Elektroautos stehen wie die Steine in den Verkaufs Häusern.

Hersteller mit hoher Wertstabilität und Qualität könnten hiervon profitieren. Porsche besitzt hier strukturelle Vorteile, die sich zeitverzögert, aber nachhaltig auswirken können.

Der Gebrauchtwagenmarkt für Elektroautos ist im Vergleich zu Verbrennern volatil und noch in der Lernphase. Während viele E-Autos initial stark an Wert verlieren, gibt es deutliche Unterschiede nach Marke und Modell: Premium- und stark nachgefragte Fahrzeuge behalten relativ mehr Restwert, während ältere oder wenig gefragte Modelle deutlich stärker abschreiben. Insgesamt verliert ein durchschnittlicher E-Wagen über 3–5 Jahre 45–60 % seines Neupreises, was höher ist als bei klassischen Verbrennern. INPA

________________________________________

6. Zielkurs-Szenarien

Bear Case – Anhaltende Belastung

Zielkurs: 35–40 €

Annahmen:

• Eskalation USA–China

• Dauerhafter Preiskrieg in China

• Schnelles Verbrenner-Aus in Europa

• Anhaltend schwache EV-Nachfrage

Dieses Szenario ist bereits zu großen Teilen eingepreist.

________________________________________

Base Case – Normalisierung

Zielkurs: 60–65 €

Annahmen:

• Keine tiefe Rezession

• Stabilisierung in China

• Abschwächung regulatorischer Eingriffe

• Margen erholen sich moderat

Reines Bewertungs-Reversal ohne Euphorie.

________________________________________

Bull Case – Politische Entspannung

Zielkurs: 75–90 €

Annahmen:

• Entspannung zwischen USA und China

• Konsolidierter chinesischer Automarkt

• Verlängerte Relevanz von Verbrenner- und Hybridmodellen

• Gebrauchtwagenmarkt stärkt Premiumhersteller

Der KGV-Hebel wirkt stark: Gewinne normalisieren sich, Bewertung steigt.

________________________________________

7. Chancen und Risiken

Chancen:

• Politische Entspannung

• Bewertungsnormalisierung

• Starke Marke und Preissetzungsmacht

Risiken:

• Geopolitische Eskalation

• Anhaltender Preiskampf

• Regulatorische Verschärfungen

________________________________________

8. Fazit

Die Porsche-Aktie ist aktuell keine klassische Wachstumsstory, sondern eine antizyklische Bewertungschance. Der Markt preist ein negatives Szenario weitgehend ein, während positive politische und regulatorische Veränderungen erhebliches Aufwärtspotenzial bieten.

Investment-These:

Porsche bietet eine asymmetrische Chance: begrenztes Abwärtsrisiko bei gleichzeitig attraktivem Aufwärtspotenzial im Falle einer Normalisierung des Umfelds.

8. persönliche Einschätzung

Es ist eine W-Formation im Chart zu sehen, die noch nicht bestätigt ist. Eine Verschlechterung ist für mich weniger wahrscheinlich als eine Verbesserung. Der Impuls einer Kurssteigerung kann sich als viel stärker erweisen, weil Porsche eine emotionale Marke ist. Wahrscheinlich braucht man etwas Geduld. Aber der Druck der Autoindustrie auf die Regierung und dem Verbrenner-aus ist spürbar. Ich denke Porsche wird auch in seiner Model Strategie positiv reagieren. In Deutschland geht es mehr als nur um den Aktienkurs einer Automarke. Ich bin optimistisch.

Chart Beurteilung:

9. Einordnung als Anlage

Die Porsche-Aktie zeigt auf Wochenbasis Anzeichen einer Bodenbildung in Form einer möglichen W-Formation. Das zweite Tief wurde auf vergleichbarem Niveau verteidigt, während der Abwärtsdruck sichtbar nachgelassen hat. Ein nachhaltiger Ausbruch über die Widerstandszone würde das Umkehrmuster bestätigen und ein technisches Kursziel im Bereich von rund 65–70 € eröffnen.

________________________________________

10. Kurzfassung

Charttechnisch bildet die Porsche-Aktie derzeit eine potenzielle W-Formation (Doppelboden) aus. Nach einem ausgeprägten Abwärtstrend wurden zwei vergleichbare Tiefpunkte ausgebildet, ohne dass neue Tiefs generiert wurden. Der Bereich um 55–58 € fungiert als entscheidende Nackenlinie. Ein nachhaltiger Ausbruch darüber würde das Umkehrmuster bestätigen und ein technisches Ziel im Bereich von etwa 65–70 € aktivieren.

________________________________________

📌 Hinweis

Dies stellt keine Anlageberatung dar, sondern eine persönliche Markt- und Bewertungsanalyse.

Gold setzt seine Gewinne nach dem Ausbruch fort📊 Marktüberblick

Der Spot-Goldpreis (XAU/USD) hat die Widerstandszone 4326–4330 klar nach oben durchbrochen, gefolgt von einem gesunden technischen Pullback bis 4339 und einer starken Erholung in Richtung 4347. Diese Kursbewegung bestätigt, dass die Käufer weiterhin die Kontrolle haben, der Ausbruch gültig ist und die bullische Dynamik den kurzfristigen Aufwärtstrend unterstützt.

📉 Technische Analyse

Wichtige Widerstandsniveaus:

• 4348 – 4352 (kurzfristiger Widerstand, mögliche Gewinnmitnahmen und erhöhte Volatilität)

• 4365 – 4380 (nächster Widerstand bei einem erfolgreichen Durchbruch über 4350)

Nächste Unterstützungsniveaus:

• 4338 – 4340 (intraday-Unterstützung, nach dem Pullback bestätigt)

• 4328 – 4332 (wichtige Unterstützung nach dem Ausbruch, erhält die bullische Marktstruktur)

EMA:

• Der Preis notiert über der EMA 09 auf den Zeitebenen M15/H1, was darauf hinweist, dass der kurzfristige Trend weiterhin bullish ist.

Kerzen / Volumen / Momentum:

• Der flache Pullback mit anschließender starker Erholung signalisiert eine Trendfortsetzung und keine Distribution.

• Es sind keine klaren bärischen Umkehrkerzen erkennbar; die Kaufdynamik bleibt stark und das Volumen zeigt keine Abschwächung.

📌 Marktausblick

Gold könnte kurzfristig weiter steigen, solange der Preis über der Unterstützungszone 4338–4340 bleibt und das Niveau von 4350 erfolgreich überwunden wird.

Erst ein bestätigter H1-Schlusskurs unter 4326 würde das aktuelle bullische Szenario ungültig machen.

💡 Vorgeschlagene Handelsstrategie

🔻 SELL XAU/USD : 4335 – 4332

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4328.5

🔺 BUY XAU/USD : 4377 – 4380

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4383.5