MUV2: Im Tiefenrausch ...XETR:MUV2 Munich RE im Sog zu tieferen Zielen ...

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

Über die technische Analyse hinaus

Einfache Regeln für den Swing-Trading-AlltagSwing-Trading wird oft unnötig kompliziert gemacht. Die Versuchung besteht darin, jede Entscheidung zu präzisieren, jeden Einstieg zu perfektionieren und die Regeln so lange zu optimieren, bis das System nur noch durch Klebeband zusammengehalten wird. Doch in Wahrheit basiert der Großteil des Erfolgs im Swing-Trading auf einigen wenigen, konsequent umgesetzten Verhaltensweisen.

Das Folgende ist kein System. Es ist keine Signalliste. Es sind Prinzipien, die auf Erfahrung beruhen und Ihnen helfen, das Risiko zu kontrollieren, Ihren Prozess zu wahren und Ihre Performance zu stabilisieren. Egal, ob Sie Währungen, Aktien, Indizes oder Futures handeln – diese Regeln gelten weiterhin.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82.78% der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Regel 1: Laufen lassen, was funktioniert – aber mit klaren Ausstiegskriterien

Wenn ein Trade läuft und der Schwung stimmt, kann der Markt viel weiter gehen, als es sich vernünftig anfühlt. Ihre Aufgabe ist es, dabeizubleiben – und nicht bei jeder Korrektur oder Pause zu zweifeln. Die besten Trades fühlen sich während des Verlaufs oft unangenehm an.

Kurz gesagt: Beenden Sie gewinnbringende Trades nicht grundlos. Solange die Marktstruktur intakt ist, das Volumen nicht versiegt und Momentum-Indikatoren keine Divergenz zeigen – warum aussteigen? Lassen Sie den Markt die Arbeit machen.

Andersherum gilt: Wenn der Markt die Idee nicht mehr unterstützt oder das Setup strukturell gebrochen ist – raus. Aber lassen Sie sich nicht durch Angst oder Ungeduld zu einem vorzeitigen Ausstieg drängen.

Regel 2: Fehler schnell zugeben

Je schneller Sie sich daran gewöhnen, falsch zu liegen, desto leichter wird Swing-Trading. Kein Setup funktioniert immer. Strukturen werden falsch gelesen. Der Markt kann gegen Sie springen. Wichtig ist, wie schnell Sie das erkennen und die Position schließen.

Es gibt keinen Ruhm für das Festhalten an schlechten Trades. Ein früher, sauberer Ausstieg bedeutet weniger Schaden und mehr Flexibilität. Ein Zeitlimit kann helfen – wenn sich das Szenario innerhalb einiger Kerzen oder Sessions nicht entwickelt: raus und weitersuchen.

Wenn der Markt nicht das tut, was Sie erwartet haben, tut er vermutlich etwas anderes. Klingt banal, ist aber in Echtzeit schwer umzusetzen.

Regel 3: Das Gesamtrisiko im Blick behalten

Korrelationen können täuschen. Drei Long-Positionen in Aktienindizes oder mehrere Short-Positionen in FX-Paaren mit derselben Basiswährung wirken diversifiziert, sind es aber nicht – im Kern ist es eine einzige große Wette.

Behalten Sie immer Ihre Gesamtexponierung im Blick. Stellen Sie sich die Frage: Was, wenn alles gleichzeitig gegen mich läuft?

Korrelationen müssen nicht vermieden werden, aber sie müssen in der Positionsgröße berücksichtigt werden. Ein großes Thema, auf mehrere Märkte verteilt, kann riskanter sein als es scheint.

Regel 4: Wissen, was in Ihrer Verantwortung liegt

Es gibt Dinge, die Sie kontrollieren können – und viele, die Sie nicht kontrollieren können. Sie sind verantwortlich für das Risikomanagement, die Positionsgröße, Ihre Ein- und Ausstiege sowie Ihre Analyse. Aber nicht dafür, ob der nächste Trade aufgeht.

Märkte sind laut und unvollkommen. Das Ergebnis eines einzelnen Trades liegt meist nicht in Ihrer Hand. Doch wenn Sie Ihren Prozess einhalten, Ihre Größen richtig wählen und Ihre Regeln befolgen, haben Sie Ihren Teil erfüllt.

Lassen Sie das Bedürfnis los, immer recht zu haben. Zielen Sie stattdessen auf Konsistenz.

Regel 5: Eigene Muster respektieren

Jeder handelt anders. Manche bevorzugen Kontertrends, andere fühlen sich bei Ausbrüchen oder Pullbacks wohler.

Entscheidend ist, die eigenen Stärken zu kennen – und um die Schwächen herum zu arbeiten.

Wenn Sie z. B. oft Momentum konträr handeln, müssen Sie erkennen, wann der Trend stärker ist als Ihr Setup erlaubt. An solchen Tagen besser früher raus. Sie müssen nicht perfekt sein – aber ehrlich zu sich selbst und diszipliniert im Risikomanagement.

Regel 6: Immer wieder zurückkommen

Swing-Trading ist ein Prozess. Sie werden nicht jeden Trade erwischen. Manche Tage bieten wenig, manche Wochen bestehen aus verpassten Chancen. Das ist normal. Entscheidend ist, dass Sie dranbleiben. Dokumentieren Sie Ihre Trades. Überprüfen Sie Ihre Setups. Chancen gibt es jeden Tag – aber nur, wenn Sie vorbereitet sind, können Sie davon profitieren.

Und wenn Sie in einer schlechten Position festsitzen: Raus damit. Im Drawdown zu hoffen bringt nichts. Schaffen Sie klare Verhältnisse, setzen Sie neu an – und seien Sie bereit für das, was kommt.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82.78% der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

DTE: Den Ansprüchen nicht genügt ...

Für XETR:DTE hatten wir höhere Ziele vorgesehen, welche bis dato nicht erfüllt wurden. Korrektive Tendenzen haben das Ruder in der Hand.

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

SIE: Stagnation auf hohen Niveau

XETR:SIE hat die obligatorische 225 / 235 Zone erreicht. Wir sehen mehr Stagnationspotential mit der Tendenz korrektiver Sequenzen als einen validen Ausbruch über der deklarierten Zone.

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

ENR: Machen Sie sich bereit zur Landung ...

Perspektivisch hat XETR:ENR seinen charttechnischen Zenit erreicht und wird sich wohl oder übel neuere, tiefere, Ziele suchen müssen .

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

S&P 500: Der übergeordnete Trend bleibt aufwärtsgerichtetDer S&P-500-Index erlebte in der vergangenen Woche eine Konsolidierungsphase, während zahlreiche fundamentale Ereignisse anstanden: Zinsentscheid der Fed, PCE-Inflation, NFP-Bericht und Handelsverhandlungen führten zu kurzfristigen Gewinnmitnahmen. Diese Konsolidierung ist jedoch technisch gut strukturiert verlaufen, die Unterstützungszonen wurden verteidigt und der übergeordnete Aufwärtstrend bleibt intakt.

Werfen wir daher einen technischen Blick auf die aktuelle Lage, in einer Woche, die geopolitisch vom Ultimatum an Russland am Freitag, dem 8. August, geprägt ist.

1. Der übergeordnete Aufwärtstrend bleibt intakt über der Unterstützungszone bei 6050/6150 Punkten

Betrachten wir die verschiedenen Zeitebenen des S&P-500-Futures-Kontrakts: Das folgende Triptychon zeigt Monats-, Wochen- und Tageskerzen. Alle drei Zeithorizonte liefern die gleiche Botschaft: Der Aufwärtstrend bleibt bestehen, solange die Unterstützungszone bei 6050/6150 Punkten auf Wochen-Schlusskursbasis gehalten wird. Diese Zone entspricht dem früheren Allzeithoch vom letzten Winter. Kurzfristig ist ein Re-Test des Supports nicht auszuschließen, bevor der Aufwärtstrend fortgesetzt wird.

2. Die quantitative Analyse zeigt keine Überkauft-Situation, der Prozentsatz der Aktien über dem 50-Tage-Durchschnitt ist nicht im Extrembereich

Die Konsolidierung der letzten Woche hatte einen positiven Effekt: Sie hat eine mögliche Überkauft-Situation entschärft. Der Anteil der S&P-500-Aktien über dem 50-Tage-Durchschnitt lag nahe dem Überkauftbereich, ist jetzt aber auf 50 % zurückgegangen – ein Wert, der dem Index erlaubt, seine Aufwärtsbewegung fortzusetzen.

3. Der Dow Jones befindet sich in einer Akkumulationsphase unterhalb seines Allzeithochs

Auch der Dow Jones zeigt eine vielversprechende technische Struktur, möglicherweise in Form einer umgekehrten Schulter-Kopf-Schulter-Formation als Fortsetzungsmuster. Ein Ausbruch über den Widerstand bei 45.000 Punkten würde ein klares Fortsetzungssignal liefern. Der gleichgewichtete S&P 500 zeigt eine ähnliche technische Konstellation.

4. Das Sentiment der Privatanleger ist noch weit von Euphorie entfernt

Marktspitzen entstehen meist in Phasen übertriebener Euphorie – insbesondere bei Privatanlegern. Laut aktuellen Daten der amerikanischen Privatanlegervereinigung hat sich der Anteil der Käufer zwar erhöht und liegt leicht über dem historischen Durchschnitt, bleibt aber weit entfernt von einer Überhitzungszone. Dieses Sentiment bestätigt den fortbestehenden Aufwärtstrend über der Unterstützungszone bei 6050/6150 Punkten (S&P-500-Futures als Referenz).

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

PLTR: Flieg nicht zu hoch mein kleiner Freund ...

Bis jetzt passt unsere vergangene Prognose für NASDAQ:PLTR und wird nun fortgeführt ...

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

SPX: Der TACO-Trade neigt sich dem Ende zu ...

Die letzten Zoll-Ankündigungen, Verschiebungen, Anpassungen (...) werden ein Auslaufmodell und die harte - wirtschaftliche - Realität wird Einzug halten.

Auch Sessional ist der CBOE:SPX / CME_MINI:ES1! ausgelutscht. Wir haben daher den Chart entsprechend der 04.August-Revolution angepasst.

Die ~6.255 finden Sie auch im vorhergehenden Chart und hat sich somit als Richtungsgeber etabliert .

Motivieren Sie uns in dem Sie uns boosten (like us) - es tut nicht weh und kann die Analysefrequenz erhöhen

Merke

=====

Markets can behave irrationally longer than you can remain solvent (John Maynard Keynes)

Prognosen sind dass was sie sind: Ein Blick in die Zukunft unter Einbeziehung der Vergangenheit, welcher sich ab dem Zeitpunkt der Veröffentlichung dynamisch, positiv wie negativ, ändern kann

Zur Erstellung dieser Prognose wird ein eigen entwickeltes Trendfolgesystem (TM) verwendet, welches auf ein mathematisch, statistischen, rollierenden, volumenbasierten, differential methodischen Analyseverfahren basiert.

Es wird hier im öffentlichen Bereich entgeltlos verkürzt und vereinfacht informativ, ohne indirekte oder explizite Handelsempfehlung, zur individuellen privaten Nutzung zur Verfügung gestellt.

Gold in Relation zum SP500Im Chart unten ist Gold in Relation zum SP500 und oben in rot der SP500 selbst dargestellt.

Wie man sehen kann sind die Aktenmärkte in der Vergangenheit stark unter Druck gekommen, wenn Gold beginnt die Aktienmärkte zu outperformen.

Wir haben nun einen Abwärtstrend bei GOLD/SPX überwunden.

Die nächste Korrektur von Gold (eventuell verursacht durch Margincovering bei Aktienverlusten, also Leute Gold verkaufen müssen um ihre anderen Verluste auszugleichen) könnte eine tolle Einstiegsmöglichkeit bei Gold bieten.

! AMADEUS FIRE AG Kauf !AMADEUS FIRE AG / Wir gehen Long!

Unsere Long Zielzone bei ca. 64€ wurde erreicht und entsprechend haben wir uns weiter in die Aktie eingekauft.

Bei einem 1W-Schlusskurs unter dem Support Bereich ist für uns vorerst die bullische These invalidiert und wir schließen gegebenenfalls vorsichtshalber einen Teil der Position.

Langfristig sind wir hier ebenfalls bullisch und spekulieren hier auf die starke Buyside Liquidität bei 81,60€:

Ansonsten werden wir vermutlich bei R1, R2 und R3 Pullbacks sehen, die wir allerdings ganz entspannt aussitzen werden.

Viel Spaß mit der Idee!

Lass gerne ein Abo da :)

BITCOIN: Ein günstiger August aus saisonaler Sicht?Der langfristige Aufwärtstrend beim Bitcoin-Kurs ist weiterhin intakt, trotz der Unsicherheit hinsichtlich der Wahrscheinlichkeit einer Zinssenkung der US-Federal Funds beim nächsten geldpolitischen Entscheid am Mittwoch, dem 17. September.

Der durch das Halving 2024 angestoßene Aufwärtszyklus setzt sich fort, und BTC/USD steht weiterhin unter dem technischen Einfluss des bullischen Ausbruchs aus einer Fortsetzungs-Flagge Anfang Juli.

Was lässt sich nun aus technischer Sicht für den Bitcoin- und Altcoinmarkt im August erwarten?

1. Die August-Saisonalität ist nur im letzten Jahr des 4-Jahres-Zyklus positiv – und 2025 ist das letzte Jahr des aktuellen Zyklus

Statistisch betrachtet zeigt der Monat August beim BTC keine besonders überzeugende Durchschnitts- oder Medianperformance. Doch wenn man die Daten je nach Jahr innerhalb des 4-Jahres-Zyklus analysiert, erkennt man, dass in jedem letzten Zyklusjahr der August bullisch war. Das bedeutet nicht, dass der Markt vom 1. bis 31. August durchgehend steigt, aber laut dieser Statistik sollte die Monatsperformance am Ende positiv ausfallen.

2. Die positive Korrelation zwischen dem Bitcoin-Kurs und der weltweiten M2-Liquidität spricht für eine bullische Tendenz im August

Ein weiterer Faktor, der für einen günstigen August spricht, ist die positive Korrelation zwischen dem Bitcoin-Kurs und der 12 Wochen in die Zukunft projizierten globalen M2-Liquidität. Diese Korrelation hat im aktuellen Zyklus sehr gut funktioniert und deutet darauf hin, dass der August bullisch verlaufen sollte – aber Vorsicht, für September wird eine Korrektur erwartet.

3. Aus charttechnischer Sicht bleibt Bitcoin unter dem Einfluss einer bullischen Flagge

Bitcoin ist Anfang Juli aus einer bullischen Flaggenformation nach oben ausgebrochen. Diese Formation bleibt das dominierende charttechnische Element. Das theoretische Kursziel liegt bei 130.000 USD, mit einer Ungültigkeit unterhalb von 110.000 USD.

4. Die Altcoins nähern sich dem Hoch des vorherigen Zyklus von Ende 2021

Das untenstehende Chart zeigt den zugrundeliegenden Trend der Altcoins, ohne BTC, ETH und Stablecoins. Auch hier sendet die Chartanalyse ein bullisches Signal für August. Die Ungültigkeit liegt unter der Unterstützung bei 690 Milliarden USD.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Warum Arbeitsmarktdaten oft ein großes Risiko mit sich bringen.Arbeitsmarktdaten – wie zum Beispiel die US-Arbeitsmarktzahlen (Non-Farm Payrolls) , aber auch Beschäftigungszahlen aus Deutschland, Großbritannien oder anderen wichtigen Volkswirtschaften – zählen zu den wichtigsten und marktbewegendsten Wirtschaftsdaten überhaupt. Ihre Veröffentlichung sorgt regelmäßig für starke Kursbewegungen an den Finanzmärkten.

Warum sind Arbeitsmarktdaten so wichtig?

Arbeitsmarktdaten geben einen direkten Einblick in die wirtschaftliche Entwicklung eines Landes. Sie beeinflussen, wie Zentralbanken ihre Geldpolitik gestalten, und haben damit Auswirkungen auf Währungen, Aktienmärkte und Rohstoffe. Fällt ein Bericht überraschend gut oder schlecht aus, kann der Markt sehr schnell und sehr heftig reagieren.

Währungen: Eine starke Wirtschaft sorgt oft für eine stärkere Währung, schwache Daten können zu Abwertungen führen.

Indizes & Aktien: Positive Daten signalisieren Wachstum, schlechte Daten können Sorgen um die Konjunktur auslösen.

Rohstoffe: Besonders Gold reagiert oft als „sicherer Hafen“ bei negativen Überraschungen.

Was bedeutet Slippage?

Slippage beschreibt die Situation, wenn dein Trade nicht zum gewünschten Preis ausgeführt wird, sondern zu einem schlechteren Kurs. Das passiert besonders häufig bei der Veröffentlichung wichtiger Arbeitsmarktdaten, wenn viele Marktteilnehmer gleichzeitig handeln und sich die Preise in Sekundenschnelle stark bewegen.

Die Märkte können in Sekundenbruchteilen um Dutzende oder sogar Hunderte Pips springen. Selbst mit einem Stop-Loss bist du nicht sicher, denn auch dieser kann durch Slippage zu einem viel schlechteren Kurs ausgeführt werden

Slippage erhöht zusätzlich die tatsächlichen Kosten deines Trades. Wenn du mehrfach in solche Situationen gerätst, kann das deine Performance massiv verschlechtern

Warum entsteht Slippage bei Arbeitsmarktdaten?

Hohe Volatilität: Die Preise springen innerhalb von Sekunden, weil viele Orders gleichzeitig in den Markt kommen.

Geringe Liquidität : In diesen Momenten gibt es oft zu wenig Gegenparteien, sodass Orders „durchrutschen“ und erst zu einem schlechteren Preis ausgeführt werden.

Mein Tipp an dich .

So solltest du dich bei der Veröffentlichung von Arbeitsmarktdaten verhalten!

1. Verfolge den Wirtschaftskalender und sei dir bewusst, wann wichtige Arbeitsmarktdaten veröffentlicht werden. ( Investing.com oder direkt über Tradingview )

2. Reduziere deine Positionsgröße oder passe deine Stop-Loss-Strategien an. Sei dir bewusst, dass auch Stop-Loss-Orders zu schlechteren Kursen ausgeführt werden können (Slippage).

3. Verzichte während der Veröffentlichung von Arbeitsmarktdaten auf neue Trades und warte ab, bis sich der Markt wieder beruhigt hat.

Continental Daytrade / Langfristig LongWir gehen bei der Continental AG kurzfristig von einem ordentlichen Kurswachstum aus.

Im blauen Bereich sollten wir vorerst Support finden und in den Bereichen R1, R2, R3 und R4 rechnen wir mit Gegenreaktionen.

Je größer der Rücksetzer der durch die grauen Bereiche ausgelöst wird, desto bärischer ist der Markt.

Die R1 und R2 Bereiche sind im 15min Chart schwer zu sehen, bei Tradingview kann man leider keine 5min Charts posten.

Langfristig haben wir die Buyside Liquidität bei ca. 79€ im Auge und sind hier klar lang positioniert:

Viel Spaß damit und ein schönes Wochenende!

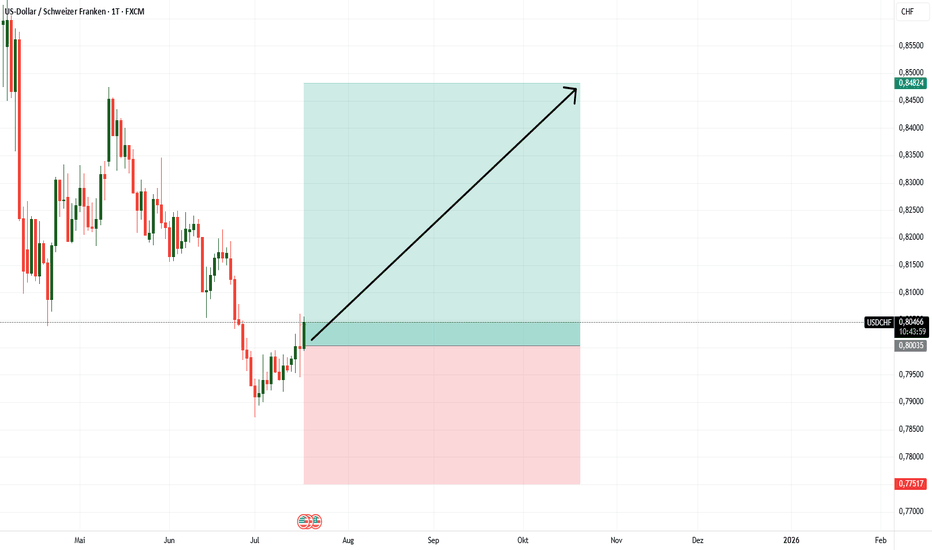

FX Wars Episode 6 - die Rückkehr des USDEine simple Idee, welche ich nach und nach mit Leben füllen werde:

Der USD kehrt zurück und mit ihm der Anspruch auf seinen FX Thron.

Akt 1:

📊🔮🇺🇲 Die US Einzelhandelsumsätze, welche heute um 14:30 Uhr veröffentlicht werden, werden höher ausfallen als vom Konsens erwartet.

🟡-> der US Konsument lebt und er wird die US Wirtschaft weiter über Wasser halten.

Weitere Akte werden folgen✅️

Wall Street sehr teuer: Zeit für Europa und China?1) Die Bewertung des S&P 500 hat ihren Höchststand vom Ende 2021 erreicht

Im zweiten Quartal 2025 hat die Bewertung des US-Marktes, repräsentiert durch den S&P 500, wieder das Rekordniveau vom Ende 2021 erreicht. Seit Anfang Juli markiert der S&P 500 regelmäßig neue Allzeithochs. Im Gegensatz dazu wirken die europäischen und chinesischen Märkte unterbewertet. In Europa bleiben Indizes wie der Stoxx 600 und der Eurostoxx 50 unter ihren historischen Höchstständen. Es besteht Aufholpotenzial, zumal die Bewertungen weiterhin angemessen sind. Technisch gesehen bieten diese Märkte attraktive Konstellationen. In China ist das Potenzial noch deutlicher. Die chinesischen Märkte hinken sowohl technisch als auch fundamental stark hinterher. Es ginge lediglich darum, ihre früheren Höchststände wieder zu erreichen.

Obwohl die Unternehmensgewinne in den USA weiterhin solide sind, begrenzt die derzeitige Bewertung des S&P 500 dessen kurzfristiges Aufwärtspotenzial. Im Gegensatz dazu bieten Europa – und insbesondere China – derzeit ein attraktiveres Rendite/Risiko-Verhältnis sowohl aus Bewertungs- als auch aus technischer Sicht. Auch wenn der langfristige Trend des S&P 500 weiterhin positiv ist, kann es sinnvoll sein, europäische und chinesische Aktien stärker zu gewichten.

Das erste untenstehende Diagramm zeigt die japanischen Monatskerzen des Leitindex der Börse Shenzhen.

Das zweite Diagramm zeigt Monatskerzen des EuroStoxx-50-Future-Kontrakts, dessen Markt im Gegensatz zum S&P 500 noch nicht sein Allzeithoch überschritten hat.

2) Das Shiller-KGV (oder CAPE-Ratio) ist die beste Methode zum Vergleich der Bewertungen der Aktienmärkte in den USA, Europa und China

Die CAPE-Ratio (Cyclically Adjusted Price-to-Earnings Ratio), auch Shiller-KGV genannt, ist ein Finanzindikator zur Bewertung des Aktienmarktes. Sie vergleicht den aktuellen Preis eines Indexes, wie z. B. den S&P 500, mit den inflationsbereinigten Durchschnittsgewinnen der letzten zehn Jahre. Im Gegensatz zum klassischen KGV, das auf einem Jahresgewinn basiert, glättet die CAPE-Ratio konjunkturelle Schwankungen und bietet eine stabilere, langfristige Bewertungsgrundlage. Während das Shiller-KGV des S&P 500 wieder sein Rekordniveau von 2021 erreicht hat, liegen die Bewertungen der europäischen und insbesondere der chinesischen Aktienmärkte deutlich zurück. Es besteht daher weiterhin ein erhebliches Aufholpotenzial für chinesische und europäische Aktien gegenüber US-Aktien laut diesem fundamentalen Bewertungsmaßstab.

Die folgende Grafik von Barclays Research zeigt den Bewertungsvergleich anhand der CAPE-Ratio zwischen China, den USA und Europa.

Der sogenannte Warren-Buffett-Indikator vergleicht die Bewertung über das Verhältnis von Börsenkapitalisierung zu BIP. Auch hier ist die Aussage eindeutig: Der chinesische Aktienmarkt ist deutlich günstiger bewertet als der US-Markt. Die folgende Tabelle stammt von der Website Gurufocus.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

FED / FOMC-Meeting: Den Dow mit der Rule-of-4 handelnHeute Abend steht wieder das FED / FOMC-Meeting an.

Das heutige Meeting soll den Medienberichten zufolge zwar weniger Volatilität liefern als schon so manches Meeting in der Vergangenheit. Dennoch ist es meist ein interessantes Event, das ich mit einem bewährten Vorgehen, der "Rule of 4" von Trader Tom im Dow Jones begleite.

So funktioniert es

Chart auf 10-Minuten einstellen

Das FOMC-Statement kommt meist um 20:00 Uhr (MEZ) live.

Abwarten, keine Hektik

-Popcorn aus der Mikrowelle und Bloomberg einschalten.

-In den ersten 40 Minuten nach den News erfolgen keine Trades.

-Stattdessen werden einfach vier 10-Minuten-Kerzen ab 20:00 Uhr abgewartet.

-Die vierte Kerze ist die entscheidende Kerze

Trigger-Level festlegen

Nach Ablauf der vierten Kerze wird deren Hoch und Tief markiert.

Das sind die relevanten Levels für potenzielle Einstiege.

Stop-Orders platzieren

Buy Stop etwas über dem Hoch der 4. Kerze

Sell Stop etwas unter dem Tief der 4. Kerze

Wird eine Order aktiviert, wird die andere gelöscht

Der Stop-Loss kommt ans andere Ende der Kerze.

Positionsmanagement

Nach Einstieg orientiert man sich am Marktverhalten.

Das Ziel liegt bei 1,5–2x Risiko.

Der Stop wird nachgezogen, wenn Momentum aufkommt.

Kurz gesagt:

Diese mechanische Herangehensweise fördert Ruhe im Trading, hilft evtl. Chaos am Anfang abzuwarten und nicht auf den ersten Impuls zu reagieren.

Fazit:

-Wer beim FOMC-Event einen klaren Rahmen sucht, kann mit der Rule of 4 gut fahren: Weniger Stress, definierte Regeln, planbare Risiken.

-Heute abend erwarte ich aufgrund der News weniger Volatilität. Sollte der Markt nach der 4. Kerze unentschieden, kraftlos pendeln, werde ich auf einen Einstieg verzichten

Hinweis:

Im Chart habe ich zur Veranschaulichung M15 Beispielkerzen gewählt. M15 und nicht M10 Kerzen alleine aus dem Grund, weil TradingView für die Veröffentlichung einer Idee mindestens M15 Kerzen fordert. Der gezeigte Zeitraum ist frei gewählt und dient nur der Veranschaulichung der Strategie.

Der S&P 500 ist so teuer bewertet wie Ende 2021!Vor zwei Wochen habe ich eine technische Analyse des S&P 500 über alle Zeithorizonte hinweg veröffentlicht. Diese Analyse enthält Kursziele für Ende 2025, basierend auf technischen und fundamentalen Kriterien. Sie können diese Analyse über das erste untenstehende Diagramm erneut aufrufen.

ACHTUNG: Ein erstes wichtiges Aufwärtsziel, das ich genannt hatte – 6.475 Punkte im S&P 500-Future – steht kurz vor dem Erreichen. Der Markt könnte also bald in eine Konsolidierungsphase eintreten.

In dieser fundamental wichtigen Woche sollten Sie beginnen, Ihre Gewinne zu sichern, indem Sie Ihre Stopps anheben – zumal der S&P 500 gerade seinen Bewertungsrekord vom Jahresende 2021 erreicht hat.

Klicken Sie auf die folgende Tabelle, um die Details dieser fundamental bedeutenden Woche zu sehen:

1. Achtung: Der S&P 500 hat sein Bewertungsrekordniveau von Ende 2021 erreicht!

Technische Analysen sind wichtig, doch Bewertungskennzahlen sind noch entscheidender. Der S&P 500 hat nun sein Bewertungsmaximum von Ende 2021 erreicht – damals der Beginn des Bärenmarktes 2022. Auch wenn die fundamentale Lage heute anders ist, könnte dieses Bewertungsniveau kurzfristig zu einer Marktkorrektur führen.

Grafik zur Bewertung des S&P 500 mittels CAPE Ratio (Shiller-KGV):

2. Die Saisonalität des S&P 500 ist im August schwächer und im September negativ

Ein weiterer Grund zur Vorsicht ist die Saisonalität. Statistisch betrachtet ist der August ein schwacher Monat und der September tendenziell negativ.

Fazit: Technische, fundamentale und saisonale Ansätze sprechen dafür, die Gewinne vor August/September zu sichern – ohne dabei den übergeordneten Aufwärtstrend infrage zu stellen.

Grafik zur Saisonalität des S&P 500 seit 1960:

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Aktuelles zur Fed-ZinssenkungsdebatteEs wird nicht erwartet, dass die Fed diese Woche die Zinsen senkt, aber diese FOMC-Sitzung sollte immer noch sehr interessant sein.

Powell wird sich dem wachsenden Druck der Vorstandsmitglieder Waller und Bowman stellen müssen, die beide Kürzungen gefordert haben und auf begrenzte Inflationsauswirkungen durch Zölle verweisen.

Dennoch ist Powell nur eine von 12 Stimmen im FOMC, und es gibt kaum Anzeichen für eine breitere Unterstützung für eine Kürzung.

Angesichts des stabilen Arbeitsmarktes und der ersten Anzeichen einer zollbedingten Inflation hat die Fed Grund zum Festhalten. Die Zinsentscheidung ist am Mittwoch um 2 Uhr ET fällig, gefolgt von Powells Pressekonferenz um 2: 30 Uhr ET.

Diese Entscheidung wird die Kluft zwischen der Fed und Präsident Trump, dessen Frustration in den letzten Wochen mit erneuten Angriffen auf Powells Führung gewachsen ist, weiter vertiefen.

Die Spannung hat internationale Aufmerksamkeit erregt. Am Montag warnte der IWF vor politischen Eingriffen in Zentralbanken, die eine Bedrohung für die globale Finanzstabilität darstellen können.

S&P 500 Bearish?Wir sind sehr zuversichtlich, dass die US Märkte hier mindestens ein kurzfristiges Top finden und erstmal in Short Richtung laufen werden.

Shorten wir?

-> Nein, wir haben lediglich unsere long Positionen, vor allem in den

YM Futures (Dow Jones) geschlossen.

Auch zu den NQ (NASDAQ) Futures wurde eine Idee veröffentlicht.

Im S&P sieht die Situation ähnlich aus.

In den Grün markierten Zonen S1, S2, S3 und S4 rechnen wir kurzfristig mit Support. Je weniger der Support beachtet wird, desto bearisher der Markt!

Wir handeln das Ganze garnicht, zum long gehen ist der Markt zu überhitzt und zum shorten ist er zu bullisch.

Die Analyse hat nichts mit klassischer Support & Resistance Theorie und auch nichts mit irgendwelchen Hokus Pokus Wellen zu tun.

Viel Spaß mit der Idee und lass gerne eine Abo da :)

Nasdaq TopWir sind sehr zuversichtlich, dass der Nasdaq hier mindestens ein kurzfristiges Top findet und erstmal in Short Richtung laufen wird.

Shorten wir?

-> Nein, wir haben lediglich unsere long Positionen, vor allem in den

YM Futures (Dow Jones) geschlossen.

Auch zu den ES (S&P) Futures wird eine Idee veröffentlicht.

Im S&P sieht die Situation ähnlich aus.

In den Grün markierten Zonen S1, S2, S3 rechnen wir kurzfristig mit Support. Je weniger der Support beachtet wird, desto bearisher der Markt!

Wir handeln das Ganze garnicht, zum long gehen ist der Markt zu überhitzt und zum shorten ist er zu bullisch.

Die Analyse hat nichts mit klassischer Support & Resistance Theorie und auch nichts mit irgendwelchen Hokus Pokus Wellen zu tun.

Viel Spaß mit der Idee und lass gerne eine Abo da :)

KANN SILBER SEIN HISTORISCHES HOCH BEI 50 $ WIEDER ERREICHEN?Im Bereich der Edelmetalle hat Gold bereits vor einigen Monaten sein Allzeithoch durchbrochen, gestützt von starken Fundamentaldaten. Ein weiteres Edelmetall holt nun auf: Silber. Im Gegensatz zu Platin und Palladium vereint Silber heute alle Voraussetzungen, um seine historischen Höchststände erneut zu testen. Dieses Aufwärtspotenzial ergibt sich aus einer einzigartigen Kombination von Marktvolumen, enger Korrelation mit Gold, positiven Fundamentaldaten und einem günstigen technischen Umfeld. Silber ist nicht nur der "kleine Bruder von Gold": Es ist derzeit das einzige Edelmetall, das die technischen und strukturellen Bedingungen erfüllt, um wieder die mythische Marke von 50 $ ins Visier zu nehmen, zuletzt erreicht im Jahr 2011.

1) Nach GOLD ist Silber das liquideste Edelmetall mit der stärksten positiven Korrelation

Erster entscheidender Faktor: Liquidität. An den Börsen für Edelmetalle dominiert Gold mit Hunderten Milliarden Dollar an täglichem Handelsvolumen. Silber folgt auf Platz zwei, weit vor Platin und Palladium, mit etwa 5 Milliarden Dollar pro Tag. Dieses Handelsvolumen ist entscheidend: Nur bei ausreichender Liquidität können sich spekulative und institutionelle Kapitalflüsse voll entfalten. Die geringeren Volumina bei Platin und Palladium begrenzen ihr Potenzial, da ihre Märkte zu eng sind, um eine vergleichbare Dynamik zu entfalten.

Die zweite Stärke von Silber liegt in seiner natürlichen Korrelation mit Gold. Historisch gesehen bewegen sich beide Metalle weitgehend synchron. Diese Verhaltensnähe zeigt sich in einem Korrelationskoeffizienten nahe 1. Platin und Palladium hingegen folgen eigenen industriellen Zyklen, insbesondere im Automobilsektor und bei Emissionstechnologien. Silber hingegen verbindet industrielle Anwendungen (Schmuck, Elektronik, Photovoltaik etc.) mit einer monetären und börslichen Rolle wie Gold. Diese doppelte Natur macht Silber zu einem hybriden Vermögenswert mit ETF-getriebener Finanznachfrage und industrieller Schmucknachfrage.

2) Technisch gesehen bleibt das SILBER/GOLD-Verhältnis im kurzfristigen Aufwärtstrend

Die technische Analyse bestätigt diese fundamentale Einschätzung. Während Gold nach dem Anstieg auf 3.500 $ an Schwung verliert, zeigt Silber weiterhin ein mittelfristig bullisches Muster – auch wenn kurzfristige Korrekturen nicht ausgeschlossen sind. Das Gold/Silber-Verhältnis, traditionell ein guter Indikator für Silberüberperformance, spricht ebenfalls für weiteren Auftrieb. Solange die Unterstützung im Bereich von 34/35 $ hält, bleibt der Aufwärtstrend intakt. Die technische Zielmarke liegt klar bei 50 $.

Die folgende Grafik zeigt das Silber/Gold-Verhältnis und das Potenzial für eine Outperformance von Silber bis Jahresende:

Hier das Monats-Chart in japanischen Kerzen des Silberpreises:

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Silber LongWir haben Spot Silber gekauft!

Sowohl langfristig als auch kurzfristig sind wir bullisch auf Silber.

Kurzfristig haben wir eine Support-Zielzone zwischen 38,350 USD und 37,500 USD pro Feinunze.

Die Zielzone ist für uns invalidiert und gibt den Weg nach unten frei, sobald wir einen 1W Schlusskurs darunter sehen.

Langfristig sind wir auch bullisch auf Silber.

Einige Industrien haben einen hohen Silberbedarf und es gibt kaum Substitute dafür.

Im Gegensatz zu Gold hat Silber einen ernsthaften Usecase und schon die natürliche Nachfrage der Industrien stabilisiert den Preis, während der Goldpreis rein auf Vertrauen und Spekulation basiert.

Gold und Silber korrelieren sehr stark, Phasenweise fast 1:1.

Die Gold Futures der COMEX haben bereits 2020 das All Time High übertroffen und seitdem gibt es kaum mehr ein Halt für den Goldpreis.

Wir sind zuversichtlich, dass der Silberpreis nachzieht und langfristig ebenfalls das All Time High bei 49,820 USD / Feinunze übertreffen wird.

Hier einmal die Gold / Silber Korrelation mit Korrelationskoeffizienten:

Wir haben hauptsächlich Spot eingekauft, also ungehebelt. Kurzfristig kann man aus der Support Zone auch ein paar Prozent heraus-scalpen, allerdings sehen wir das Ganze hier eher als Chance für einen präzisen Einstieg ohne großen Drawdown und traden nur sekundär kurzfristig.

Viel Spaß damit und nicht zu hoch hebeln!