In dieser Analyse gehe ich darauf ein, wie wichtig es ist, den Markt nicht nur mit Zeichnungen etc. zu analysieren, sondern auch durch Priceaction richtig zu verstehen. Die Wechselwirkung zwischen Bullen und Bären erkennen, interpretieren und in einen korrekten Kontext zu setzen. Es ist wichtig, die höheren Timeframes mit den unteren richtig zu kombinieren, jedoch nicht zu vermischen.

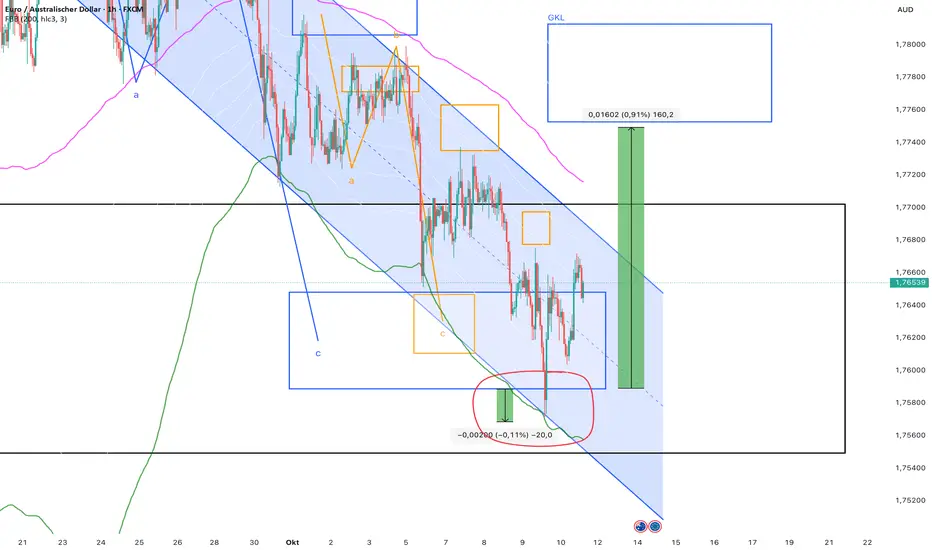

Zunächst die blaue Struktur:

1. AB mit Überkorrektur, Sequenzaktivierung, BC passend frühe Reaktion und moderate Range unterhalb des Verkaufbereiches. Die Range ist keine sonderliche Stabilisierungsphase der Bären, sondern teils ein bullischer Versuch den Markt höher zu bringen.

2. Der bullische Versuch wird mit einer impulsiven Sequenz (in gelb) der Bären gebrochen. Bärische Kraft wird bestätigt und fortgesetzt.

3. Das interne Level gelb reagiert ebenfalls passend impulsiv.

4. Das 2. gelbe Level ist das internste Level und hat die Aufgabe, die blaue, externe Sequenz zu finishen und in die Überextension zu bringen.

5. Der Markt hat die Überextension erreicht. Die gesamte Abwärtsbewegung (blaue Sequenz), darf nun korrigieren (Fib. Retracement) und ins oben eingezeichnete GKL laufen.

Fazit: Der Markt verläuft einer starken bärischen Sequenz. Bullische Aufbauversuche sind gescheitert. Bärische Kraft hat sich deutlich mehrfach durch korrekte Wendebereiche, passende Reaktionen daraus und internen Strukturen bestätigt.

Wie sollte der Markt nun das GKL anlaufen?

Rein aus bärischer Sicht Impulsiv. Zügig zurück in den Wendebereich der Bären um erneut bärische Verkaufskraft zu sammeln. Warum nicht korrektiv? Wir stehen recht hoch im Markt. Die Bullen benötigen mehr Kraft um gezielt höhere Level anlaufen zu können.

Nun kommt der spannende Teil, in dem es darum geht, die Puzzleteile richtig zusammenzusetzen:

Angenommen, der Markt steht hoch, die Bullen müssen sich wie angesprochen korrektiv verhalten. Was, wenn die Bullen bereits genau dieses Verhalten gezeigt haben? Nach korrektivem Verhalten, wiederholten Kraftaufbau ist es logisch, dass die Bullen auch impulsivere Struktur zeigen dürfen. Impulsiv ist schon mal eine super Gelegenheit für einen Trade. Ich möchte Kraft im Markt, schnelle, nachvollziehbare Bewegungen, anstatt einer unberechenbaren Range.

Dazu die Ansicht im H1

Schwarz verläuft zunächst impulsiv mit AB knapp angelaufen, 1. BC sehr impulsiv rein und raus, 2.BC beginnt zunehmend korrektiver zu laufen, geht ans untere Level und verläuft in kleiner Range -> Kraftgewinnung für neue Highs an hoher Marktlokalisation.

Der Markt kreiert nun ein neues High, schafft es aber nicht, die Sequenz zu Ende zu bringen. Der Markt bricht ein und muss ins schwarze GKL, das tiefstmögliche Level.

Da wir oben am Top sind, macht eine impulsive Abwärtsbewegung vom letzten High aus gesehen durchaus Sinn. Schöner wäre hier bärische Struktur gewesen.

Der Markt bestätigt die bärische Überhand jedoch durch das anlaufen des bärischen GKL's in rot mit früher, Range-Losen Reaktion. Daraus ergibt sich nun die bekannte, saubere bärische Sequnz in blau.

Durch blau befindet der Markt sich nun wieder im bullischen Wendebereich, hat dort sogar ein neues Low kreiert, was natürlich wieder ein attraktives Level für bullische Entrys ist.

Die blaue Sequenz läuft in einer Value-Area/Trendkanal. Dieser verläuft sehr diagonal impulsiv und hat den oberen Bereich des Kanals zuletzt kaum noch angelaufen. Bärische Kraft wird hier bestätigt. Mit dem sauberen Anlaufen der Support mit dem letzten Low, sind auch hier wieder Bestätigungen vorhanden, das das Kaufinteresse der Bullen geweckt wurde. Ein interessanter Entry erneut für die Bullen.

Fibonacci-Bollinger-Bands im H1

Auch die grüne Ausdehnungslinie wird sauber angelaufen. Ein Indiz dafür, das der Markt erschöpft ist und erneut drehen muss um Kraft in höheren Leveln zu tanken.

Ich fasse zusammen, warum hier ein Entry die beste Wahrscheinlichkeit hatte:

1. Bärische Sequenz in blau abgearbeitet, sauber an der 200er Extension-Fib. -> Markt muss hoch zum bärischen GKL

2. Markt befindet sich um bullischen Kaufbereich mit neuem Low -> erhöhte Kaufkraft

3. Value-Area-Low sauber angelaufen -> Markt gewinnt Käufer

4. FBB - Ausdehnunglinie schneidet die genannten Punkte

Fazit: Es gibt vier klare Signale die dafür sprechen, dass der Markt an dieser Überschneidungsstelle wenden wird.

Hier das Bild mit Entry zusammengefasst

Ich habe einen SL von 20 Pips gewählt. Mein klassischer SL für alle Forex-Paare. Dieser hat knapp gehalten. Der Trade ist nach +40 Pips im Profit BE gezogen worden.

Wie geht's weiter?

M5

Wer den Entry an der Überschneidungsstelle verpasst hat, kann sich innerhalb der roten Sequenz weitere Entrys bis zum bärischen GKL in blau suchen.

Zunächst die blaue Struktur:

1. AB mit Überkorrektur, Sequenzaktivierung, BC passend frühe Reaktion und moderate Range unterhalb des Verkaufbereiches. Die Range ist keine sonderliche Stabilisierungsphase der Bären, sondern teils ein bullischer Versuch den Markt höher zu bringen.

2. Der bullische Versuch wird mit einer impulsiven Sequenz (in gelb) der Bären gebrochen. Bärische Kraft wird bestätigt und fortgesetzt.

3. Das interne Level gelb reagiert ebenfalls passend impulsiv.

4. Das 2. gelbe Level ist das internste Level und hat die Aufgabe, die blaue, externe Sequenz zu finishen und in die Überextension zu bringen.

5. Der Markt hat die Überextension erreicht. Die gesamte Abwärtsbewegung (blaue Sequenz), darf nun korrigieren (Fib. Retracement) und ins oben eingezeichnete GKL laufen.

Fazit: Der Markt verläuft einer starken bärischen Sequenz. Bullische Aufbauversuche sind gescheitert. Bärische Kraft hat sich deutlich mehrfach durch korrekte Wendebereiche, passende Reaktionen daraus und internen Strukturen bestätigt.

Wie sollte der Markt nun das GKL anlaufen?

Rein aus bärischer Sicht Impulsiv. Zügig zurück in den Wendebereich der Bären um erneut bärische Verkaufskraft zu sammeln. Warum nicht korrektiv? Wir stehen recht hoch im Markt. Die Bullen benötigen mehr Kraft um gezielt höhere Level anlaufen zu können.

Nun kommt der spannende Teil, in dem es darum geht, die Puzzleteile richtig zusammenzusetzen:

Angenommen, der Markt steht hoch, die Bullen müssen sich wie angesprochen korrektiv verhalten. Was, wenn die Bullen bereits genau dieses Verhalten gezeigt haben? Nach korrektivem Verhalten, wiederholten Kraftaufbau ist es logisch, dass die Bullen auch impulsivere Struktur zeigen dürfen. Impulsiv ist schon mal eine super Gelegenheit für einen Trade. Ich möchte Kraft im Markt, schnelle, nachvollziehbare Bewegungen, anstatt einer unberechenbaren Range.

Dazu die Ansicht im H1

Schwarz verläuft zunächst impulsiv mit AB knapp angelaufen, 1. BC sehr impulsiv rein und raus, 2.BC beginnt zunehmend korrektiver zu laufen, geht ans untere Level und verläuft in kleiner Range -> Kraftgewinnung für neue Highs an hoher Marktlokalisation.

Der Markt kreiert nun ein neues High, schafft es aber nicht, die Sequenz zu Ende zu bringen. Der Markt bricht ein und muss ins schwarze GKL, das tiefstmögliche Level.

Da wir oben am Top sind, macht eine impulsive Abwärtsbewegung vom letzten High aus gesehen durchaus Sinn. Schöner wäre hier bärische Struktur gewesen.

Der Markt bestätigt die bärische Überhand jedoch durch das anlaufen des bärischen GKL's in rot mit früher, Range-Losen Reaktion. Daraus ergibt sich nun die bekannte, saubere bärische Sequnz in blau.

Durch blau befindet der Markt sich nun wieder im bullischen Wendebereich, hat dort sogar ein neues Low kreiert, was natürlich wieder ein attraktives Level für bullische Entrys ist.

Die blaue Sequenz läuft in einer Value-Area/Trendkanal. Dieser verläuft sehr diagonal impulsiv und hat den oberen Bereich des Kanals zuletzt kaum noch angelaufen. Bärische Kraft wird hier bestätigt. Mit dem sauberen Anlaufen der Support mit dem letzten Low, sind auch hier wieder Bestätigungen vorhanden, das das Kaufinteresse der Bullen geweckt wurde. Ein interessanter Entry erneut für die Bullen.

Fibonacci-Bollinger-Bands im H1

Auch die grüne Ausdehnungslinie wird sauber angelaufen. Ein Indiz dafür, das der Markt erschöpft ist und erneut drehen muss um Kraft in höheren Leveln zu tanken.

Ich fasse zusammen, warum hier ein Entry die beste Wahrscheinlichkeit hatte:

1. Bärische Sequenz in blau abgearbeitet, sauber an der 200er Extension-Fib. -> Markt muss hoch zum bärischen GKL

2. Markt befindet sich um bullischen Kaufbereich mit neuem Low -> erhöhte Kaufkraft

3. Value-Area-Low sauber angelaufen -> Markt gewinnt Käufer

4. FBB - Ausdehnunglinie schneidet die genannten Punkte

Fazit: Es gibt vier klare Signale die dafür sprechen, dass der Markt an dieser Überschneidungsstelle wenden wird.

Hier das Bild mit Entry zusammengefasst

Ich habe einen SL von 20 Pips gewählt. Mein klassischer SL für alle Forex-Paare. Dieser hat knapp gehalten. Der Trade ist nach +40 Pips im Profit BE gezogen worden.

Wie geht's weiter?

M5

Wer den Entry an der Überschneidungsstelle verpasst hat, kann sich innerhalb der roten Sequenz weitere Entrys bis zum bärischen GKL in blau suchen.

Trade ist aktiv

Haftungsausschluss

Die Informationen und Veröffentlichungen sind nicht als Finanz-, Anlage-, Handels- oder andere Arten von Ratschlägen oder Empfehlungen gedacht, die von TradingView bereitgestellt oder gebilligt werden, und stellen diese nicht dar. Lesen Sie mehr in den Nutzungsbedingungen.

Haftungsausschluss

Die Informationen und Veröffentlichungen sind nicht als Finanz-, Anlage-, Handels- oder andere Arten von Ratschlägen oder Empfehlungen gedacht, die von TradingView bereitgestellt oder gebilligt werden, und stellen diese nicht dar. Lesen Sie mehr in den Nutzungsbedingungen.