Öl schwimmt oben auf

ÖL Volatil

Preis der meisten Interesse

69,70 USD auf der Oberseite

64,20 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

70,50 USD bis 71,20 USD

73,80 USD bis 77 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

68,90 USD bis 67,50 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 70 USD

Short unterhalb der 68 USD

Öl schwimmt bekanntlich oben auf. Hat die US Administration nun selbst Interesse an einem hohen Öl Preis um ihren Haushalt zu finanzieren. Das Öl aus Venezuela ist dickflüssig und ist schwer zu verarbeiten. Ab einem Preis von 68 USD pro Barrel Öl wird der Markt attraktiv für Investoren welche momentan Rendite Möglichkeiten suchen. Ab 75 USD pro Barrel Öl wird Fracking wieder rentabel und könnte somit ein Überangebot liefern und den Preis oberhalb kurzsfristig bremsen.Wir haben diesen Zyklus schonmal gesehen mit einem Unterschied, Amerika ist jetzt der größte Produzent das Interesse hat sich verschoben. Der Westen wird sein Interesse verteidigen und Dominanz zeigen. Denkt immer daran, Öl stinkt und benötigt viel Platz. Wenn wir die Trendwende in die neuen Energien schaffen wird Öl nurnoch belastend für die Weltmärkte. Das ist der Katalysator das Narrativ warum der Markt so hoch Short abgesichert wurde. Trader warten auf einen Negativen Preis.

Ist das die die Ultimative Kontrolle in einer Neuen Weltorndung? China muss und wird reagieren, komisch ist nur das jetzt wieder Staatsanleihen wie verrückt gekauft werden. Braucht Russland Geld ?

Nur laut gedacht. Tut mir leid wenn ich jemanden zu nahe trete.

Meine Meinung.

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Brent Rohöl CFD's

Keine Trades

Was die Trader sagen

Ölmarkt zwischen Korrektur und Makro-Impuls!?Öl könnte sich aktuell in der finalen Korrekturphase der Welle 1 einer übergeordneten, sehr dynamischen Welle 3 befinden. In diesem Szenario wäre im Bereich von 40 bis 50 US-Dollar eine technische Gegenbewegung denkbar, aus der heraus ein impulsiver Anstieg nach oben starten könnte.

Unabhängig von der konkreten Elliott-Wave-Struktur lassen sich auffällige Parallelen zu historischen Marktphasen erkennen. Ein prominentes Beispiel ist der rund 1500-prozentige Preisanstieg von Öl während des Kalten Krieges (1947–1989). Sowohl das geopolitische Umfeld als auch die übergeordneten strukturellen Marktbewegungen weisen bemerkenswerte Ähnlichkeiten zu den heutigen Entwicklungen auf.

Vor dem Hintergrund einer realen und zunehmenden Gefahr einer Ausweitung militärischer Konflikte ergibt sich eine Konstellation, die historisch wie technisch auf einen steigenden Ölpreis hindeutet. Die Kombination aus geopolitischer Unsicherheit, zyklischer Marktstruktur und möglicher impulsiver Wellenphase spricht für ein langfristig bullisches Szenario.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

Ausbruch Support/ResistanceDerzeit sind wir in einer "Sammelzone".

Die Frage welche sich nun stellt: Wohin brechen wir aus? Long oder Short?

Ich würde meinen Entry beim Ausbruch der Zone setzen. TP beim POC.

Da wir das Golden Pocket nicht angesteuert haben, gehe ich davon aus der Trend wird sich Bullish halten

Ölpreis bricht ein - Friedenshoffnung in NahostHeute gibt es deutliche Aufschläge im DAX, weil die Anleger davon ausgehen, dass das größte Risiko im Konflikt zwischen Iran und Israel aus dem Markt ist. Die Rückkehr in Aktien wird getrieben durch die Hoffnung auf ein dauerhaftes Ruhen der Waffen im Nahen Osten.

Am Ölmarkt sehen wir einen Abbau der Risikoprämie, die zuvor für den Fall aufgebaut wurde, dass es zu Angriffen auf die Energieinfrastruktur oder zu einer Blockade der Straße von Hormus kommt. Beides ist nicht eingetreten. Jetzt muss sich der Markt wieder mit der fundamentalen Realität auseinandersetzen, und das ist eine, in der das Angebot weiterhin deutlich die Nachfrage überschreitet. Ein Rückgang der Preise für die Ölsorte WTI unter 60 Dollar ist wieder denkbar, vor allem auch deshalb, weil die OPEC+ Anfang Juli erneut die Fördermengen erhöhen wird.

Wenn es nun wirklich zu einem Waffenstillstand kommen sollte, dürften sich die Anleger bald wieder auf den Handelsstreit zurückbesinnen. Hier läuft die Frist bis zum 8. Juli. Bis dahin muss die Europäische Union einen Deal mit der US-Regierung finden, um drakonische Zölle zu vermeiden.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

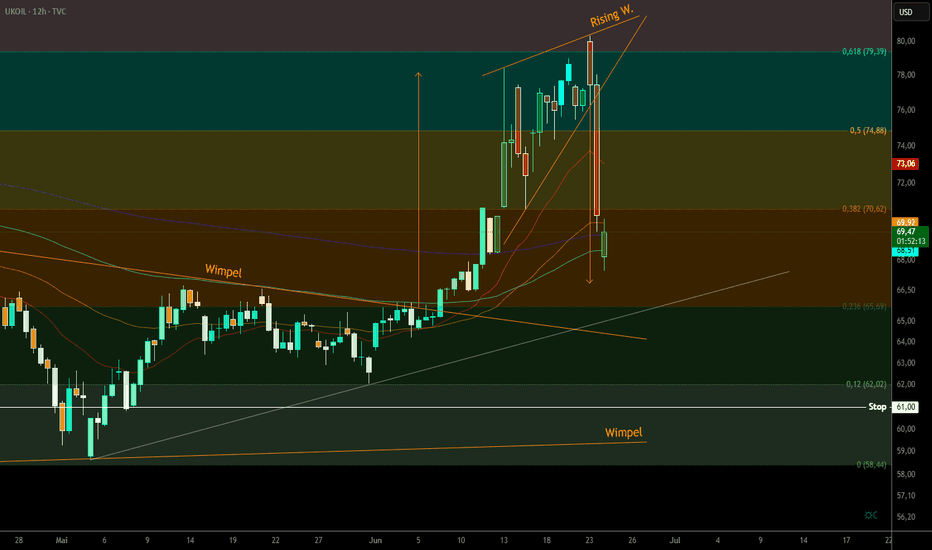

Öl - Wieder bergauf?Ich habe gestern Profite realisiert und eben neu gekauft. Stop bei 61 $.

Das aufsteigende Dreieck in den letzten Tagen hatte sich zu einem Rising Wedge geformt und daher der abverkauf. jetzt sollte es eigentlich wieder bergauf gehen. Risk Management beachten.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

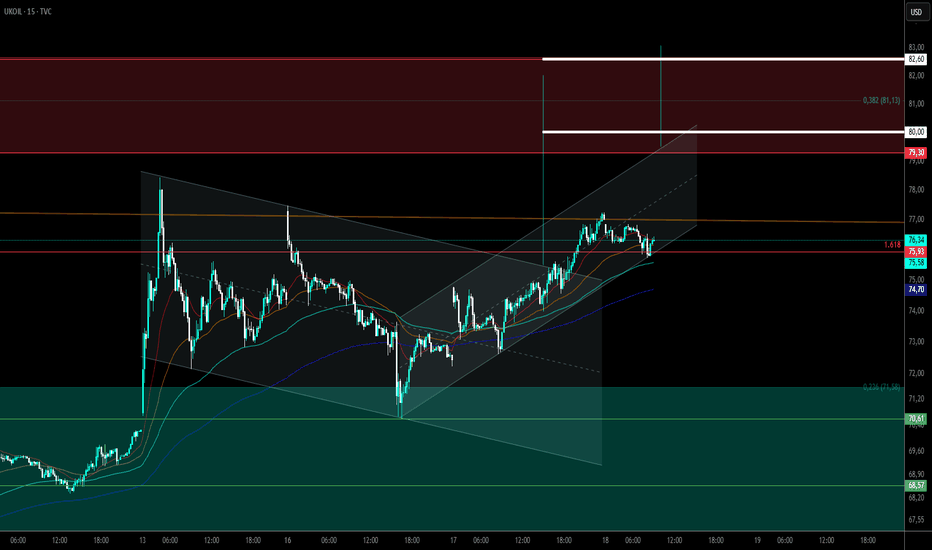

Öl - die Fahrt geht weiter!sollte nichts dagegen sprechen, das Öl weiter läuft. jetzt ist ein Einstieg natürlich schwierig. wenn dann vielleicht bei 75 $ mit stop bei 69 $. aber gewinn verlust verhältniss ist natürlich jetzt nicht doll.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

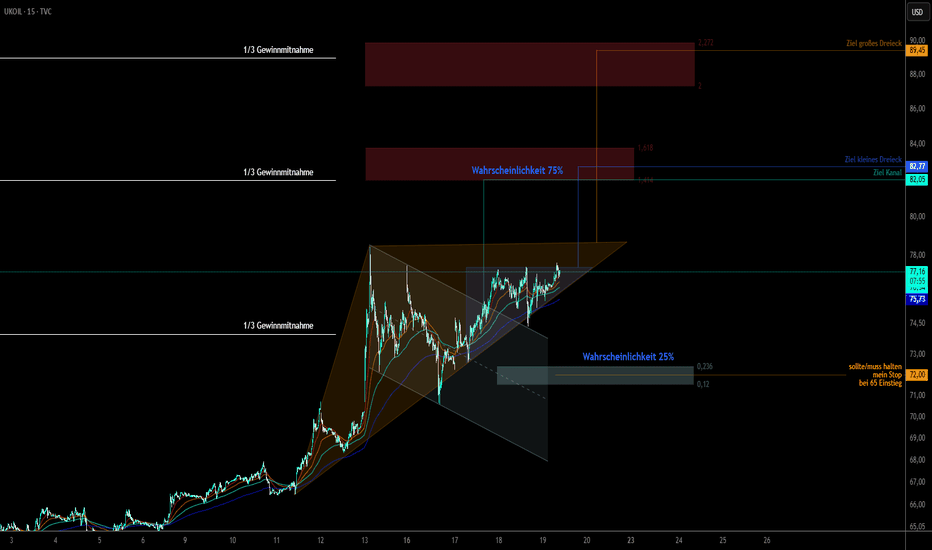

Öl immer noch long!?Öl bleibt für mich immer noch long. Meine Austiege sind zum Teil erstmal bei 80 und 82 $.

Es bildeten sich Kanäle mit den gekennzeichneten Zielen, gesamt ein aufsteigendes Dreieck.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

Zeit für einen Preisanstieg bei Öl $$$Bei der Analyse der jüngsten Preisbewegungen von Rohöl im Rahmen der Elliott-Wellen-Theorie zeigt sich, dass die aktuelle Struktur eine ABC-Korrekturformation abschließt.

Die erste A-Welle wurde als starke Aufwärtsbewegung im Impulsmuster 1-5 abgeschlossen.

Die B-Welle entwickelte sich als klassische ABC-Korrektur und führte zu einem Rückgang der Preise bis zur als (B) gekennzeichneten Unterstützungszone.

Nach dieser Korrektur zeigen sich erste Signale für den Beginn der C-Welle.

Vor diesem Hintergrund weist die technische Struktur auf ein mögliches neues Aufwärtsmomentum bei den Ölpreisen mit dem Eintritt der C-Welle hin. Die Zielzone der C-Welle sollte unter Berücksichtigung bestehender Trendlinien und historischer Widerstandsniveaus beobachtet werden.

Angesichts der derzeit hohen Volatilität der Märkte ist es jedoch wichtig, Volumen- und Momentumindikatoren zu beobachten, um die C-Welle zu bestätigen und die relevanten Unterstützungsniveaus abzusichern.

Öl hat Potential und darf jetzt nicht drastisch zurück setzen!Bin immer noch long seid 64 $, weiterer Aufwärtstrend möglich. Meine Ziele sind erstmal 80 bis 82 $. Habe bei 73 $ schon 1/3 raus genommen. Meine Strategie, Bitcoin fällt und Öl steigt. mal schauen was Sonntag zu Montag Nacht passiert. Viel Erfolg da draußen.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

Ölpreis bald wieder schwächer?Seit Juli 2024 geht es im Rohöl Brent Cash CFD abwärts. Im Chart rot gekennzeichnet. Der Chart zeigt die Heiken Ashi Chartdarstellung. Sie glättet Kursbewegungen und macht Trendbewegungen einfacher sichtbar.

Rohöl Brent Cash CFDs haben im Bereich von 69 Dollar einen möglichen Widerstand. Wird dieser überschritten, könnte ein kurzfristiger, untergeordneter Aufwärtstrend beginnen. Es kann aber auch sein, dass der Preis genau dort scheitert und der rote Trend sich dann fortsetzt.

Die grundlegende Angebots-Nachfrage-Situation bleibt trotz der vorwiegend technisch getriebenen Erholung negativ. Ein steigendes Angebot trifft auf eine schwache Nachfrage. Dieses Verhältnis hat sich durch die dritte Anhebung der Förderquoten in Folge durch die OPEC+ noch einmal verschlechtert. Die jüngsten Kursgewinne im Öl dürften deshalb auf sandigen Boden gebaut sein.

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

Brent Long. Aber ACHTUNGRein vom Chart sehe ich Brent gerade Long.

Aber zu bedenken wären die Meldungen zur Fördermenge, die man erhöhen wollte.

Aber hey.....wer weiß schon wie es kommt.

Rein Charttechnisch gibt es aktuell nach dem letzten Anstieg eine beinahe zu

schöne Korrektur.

Ergo. Der Chart hat immer recht ;)

Long nach unten mit BEDACHTEN STOP

Öl --> Warum nicht!Unabhängig von der Chart Struktur --> Öl wird knapper, irgendwann sind die Reste der Dinosaurier aufgebraucht! :-) Reichen die anderen Energien aus, Nein. Wir brauchen in so vielen Dingen noch Öl. Also warum nicht long!?

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

BRENT LONG - Widerstand wird zur UnterstützungDer Brent hat den Widerstandsbereich erneut erreicht, nun kommt es darauf an ob er diesen Durchbricht und als neue Unterstützung anerkennt. Im oberen Bereich, sind zwei FVG zu schliessen. Was dann grundsätzlich auch passieren sollte.

Dann sieht man ein Typisches: Widerstand wird zur Unterstützung, Szenario.

Dies muss nicht sofort passieren, kann sich um Tage oder Wochen handeln.

Brent Crude durchbricht zentrale Support-ZoneBrent Crude ist unter eine langfristige Support-Zone gefallen – ausgelöst durch die Kombination aus Zollunsicherheit und einer überraschenden OPEC+-Entscheidung. Inmitten neuer Wachstumsängste dürfte dieser technische Bruch eine Herausforderung für Marktteilnehmer darstellen.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Zölle, OPEC und die Rückkehr der Wachstumsängste

Die vergangene Woche verlief für die Ölmärkte relativ schwach. Donald Trumps neue Zollpolitik – vom Weißen Haus als "Tag der Befreiung" bezeichnet – löste spürbare Reaktionen an den globalen Märkten aus und schürte erneut Sorgen vor einer wirtschaftlichen Abkühlung. Auch wenn der Fokus auf Konsumgütern lag, trafen die Folgen die Rohstoffmärkte insgesamt hart. Brent Crude war bereits nach einem schwachen ersten Quartal angeschlagen, wobei die jüngsten Entwicklungen zusätzlichen Verkaufsdruck erzeugten.

Hinzu kam eine überraschende Ankündigung der OPEC+: Nur wenige Stunden nach dem Zollentscheid gab das Kartell bekannt, die geplante Produktionsausweitung für Mai zu verdreifachen. Die Entscheidung unter Führung von Saudi-Arabien und Russland unterlief das bisherige Narrativ eines begrenzten Angebots und traf auf eine bereits nachlassende Nachfrage. Steigende Angebotsmengen bei schwächerer Nachfrage gelten in Rohstoffmärkten als problematisch – entsprechend reagierten die Kurse.

Technischer Ausblick zu Brent Crude

Wöchentliche Zeitebene:

Auf Wochenbasis bildete Brent Crude zuletzt eine markante bärische Engulfing-Kerze, die die Kursbewegungen der vorangegangenen fünf Wochen komplett ausradierte. Das Handelsvolumen zog deutlich an, was auf ein hohes Maß an Beteiligung hinweist. Besonders hervorzuheben: Der Kurs durchbrach und schloss unterhalb eines langfristigen Support-Levels, das mehr als zwei Jahre gehalten hatte. Ein solcher Bruch könnte eine veränderte Marktstimmung anzeigen, bedarf jedoch weiterer Bestätigung.

Brent Crude Wochen-Kerzenchart

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Tägliche Zeitebene:

Im Tageschart zeigt sich die Bedeutung des VWAP (volumengewichteter Durchschnittspreis). Das Hoch der letzten Woche stoppte exakt am VWAP, verankert am Januar-Hoch – ein Hinweis auf potenzielle technische Schwäche. Nun lässt sich ein zweiter VWAP am Hoch der letzten Woche verankern, um den Durchschnittspreis der jüngsten Verkaufswelle zu erfassen.

Der RSI ist unter die Marke von 30 gefallen – zum ersten Mal seit über drei Jahren. Dies weist auf überverkaufte Bedingungen hin, bedeutet aber nicht zwangsläufig eine sofortige Gegenbewegung. Bei einer Erholung könnte das zuvor durchbrochene Support-Level als technischer Widerstand wirken, abhängig vom Marktverhalten.

Brent Crude Tages-Kerzenchart

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Brent - deutliches AbwärtspotenzialRohöl ist heute mit Schwung unter die Unterstützung bei rund 70$ gefallen. Aus dem Kursverlauf seit März 2022 lässt sich weiter Abwärtspotenzial bis rund 36$ im log. Chart ableiten. Diese Ziel harmoniert mit dem 0.618er Retracement und dem Tief aus 2008.

Ein erstes Mal durchatmen können die Bullen erst wieder oberhalb der gezeigten gleitenden Durchschnitte EMA20, EMA50 und EMA200. Aufgrund der dynamischen Aufwärtsbewegung in den Jahren 2020 und 2021 findet der Preis ggf. nur wenig Unterstützung auf dem Weg nach unten.

Crude Testet Key Support: So Handeln Sie EsNach einem stetigen Rückgang in den letzten Wochen testet Brent Crude aktuell ein entscheidendes Support Level. Werfen wir einen Blick darauf, was den diesjährigen Ausverkauf ausgelöst hat und welche zwei Szenarien an diesem Support Level in dieser Woche nach dem anstehenden OPEC-Bericht am Mittwoch eintreten könnten.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

OPECs Produktionspolitik löst Sell-Off aus

Der starke Rückgang bei Brent Crude wurde durch eine Kombination verschiedener Faktoren verursacht: OPEC+ hat angekündigt, ab April wieder Produktion hochzufahren, US-Rohöllagerbestände sind stärker als erwartet gestiegen, und erneute Nachfragebedenken belasten den Markt.

Die OPEC+-Mitglieder Saudi-Arabien, Russland und die VAE werden nächsten Monat einen Teil ihrer freiwilligen Produktionskürzungen zurücknehmen, was Befürchtungen über ein Überangebot an Rohöl schürt. Zwar betonte die OPEC in ihrer offiziellen Mitteilung, dass diese Produktionssteigerungen je nach Marktlage pausiert oder rückgängig gemacht werden könnten, doch reagierten Händler skeptisch. Die Ankündigung löste eine neue Verkaufswelle aus, wodurch Brent Crude seit Jahresbeginn bereits um mehr als 6 % gefallen ist.

Zusätzlichen Druck erzeugten die US-Rohöllagerbestände, die um 3,6 Millionen Barrel stiegen und damit deutlich über den Erwartungen der Analysten lagen. Gleichzeitig belasten Sorgen über die Auswirkungen der neuesten Zollrunden von Trump die Nachfrageaussichten, da die Märkte eine breitere wirtschaftliche Abschwächung und damit sinkenden Energieverbrauch befürchten.

Das Ergebnis? Energieaktien sind gemeinsam mit Rohöl gefallen. Der Energy Select Sector SPDR Fund gab in der vergangenen Woche nach, und große Ölkonzerne wie Exxon Mobil, Chevron und Occidental Petroleum verzeichneten Verluste. Angesichts der ohnehin fragilen Marktstimmung wird der anstehende monatliche OPEC-Bericht eine entscheidende Rolle spielen: Stabilisiert sich der Markt oder setzt sich der Abwärtstrend fort?

Brent Crude: Ein entscheidender Test am Support Level

Der siebte Wochenrückgang in Folge hat Brent Crude auf ein bedeutendes Support Level zurückgebracht, das sich an den Tiefs des September-Spikes orientiert. Letzte Woche gab es eine erste Erholung an diesem Bereich, jedoch scheiterte die Rallye daran, die steil abfallende Trendlinie zu durchbrechen, die den Abwärtstrend der letzten Monate definiert.

Eine Analyse über mehrere Zeitebenen hinweg kann ein klareres Bild zur Trendstärke und möglichen Trendumkehrsignalen liefern. Auf dem Tageschart testet Brent aktuell eine etablierte Support-Zone. Der Stundenchart zeigt jedoch zwei mögliche Szenarien, die Trader genau im Blick behalten sollten:

1. Ein Double-Bottom-Reversal: Sollte das Tief der letzten Woche halten, könnte sich auf dem Stundenchart ein doppelter Boden bilden. Dies wäre ein Signal dafür, dass Käufer in den Markt eintreten, was zu einer kurzfristigen Gegenbewegung führen könnte. Ein Bruch über die fallende Trendlinie könnte eine bullische Umkehr andeuten.

2. Ein Bruch unter das Support Level: Sollte Brent Crude das Support Level mit erhöhtem Volumen nach unten durchbrechen, wäre dies ein Zeichen für zunehmende bärische Dynamik.

Da Brent sich an einem wichtigen Wendepunkt befindet und der OPEC-Bericht zur Wochenmitte erwartet wird, könnte die Volatilität in den kommenden Tagen zunehmen. Ob dieses entscheidende Support Level hält oder nachgibt, wird die nächste Phase des Rohöl-Trends bestimmen.

Brent Oil Daily Candle Chart

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Brent Oil Hourly Candle Chart

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein erhebliches Risiko eines schnellen Verlusts. 82,12 % der privaten Anlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren und ob Sie sich das hohe Risiko eines Kapitalverlusts leisten können. Bitte beachten Sie, dass Spread Bets ausschließlich für Einwohner des Vereinigten Königreichs verfügbar sind.

Brent vor iSKSAnfang dieser Woche hat Brent den gezeigten Abwärtstrend verlassen und ist dabei am Widerstand bei rund 77$ abgeprallt. Sollte es kurzfristig gelingen dieses Preisniveau erneut anzulaufen und nach oben auszubrechen, besteht die Möglichkeit auch noch 80$ und vielleicht noch weiter nach oben zu laufen.

Unter 74,75$ sollte der Kurs dabei möglichst nicht mehr fallen, um nicht das iSKS Bild nicht zu gefährden.