KW 40 - Wochenbericht zur Vorbereitung auf die neue Handelswoche🗓️ Wochenausblick KW 40 (29. September – 3. Oktober 2025)

🔎 Makro, Märkte & Stimmung – von WELLENBLICK-TRADING

Am 11. September 2025 wurden die US-Inflationsrate (CPI) für August vermeldet, dieser stieg mit +0,4 % zum Vormonat stärker als erwartet und erreichte +2,9 % im Jahresvergleich, den höchsten Wert seit sieben Monaten. Dennoch senkte die Notenbank in Ihrer September Tagung daraufhin die Zinsen erstmalig und beendete damit einen über Jahre zuvor steigenden Zinszyklus. Die Wetten auf eine weitere Zinssenkung in der Oktober Sitzung liegt gemäss dem FedWatch Tool aktuell bei rund 88 %, da die Kerninflation moderat geblieben ist und Anzeichen einer Abkühlung im Arbeitsmarkt und bei der Konjunktur erkennbar sind. Dieser Befund liess erneut das Motto „Bad News is Good News“ dominieren. Insbesondere Technologie-Aktien profitierten derzeit weiter von der Aussicht auf niedrigere Zinsen.

Für die kommende Handelswoche steht kein Fed-Zinsentscheid an (nächste Sitzung erst Ende Oktober), doch was die Fed in ihrer Kommunikation signalisiert, bleibt entscheidend. Wir betrachten daher drei Szenarien für das Oktober-Meeting der Fed:

• Szenario A (Dovish Cut):

Die Fed kürzt um 25 BP und betont vorsichtige weitere Schritte. In diesem Fall dürfte die Erleichterung an den Märkten gross sein: Aktien könnten zulegen, Anleiherenditen weiter fallen. Das bisherige Muster würde sich fortsetzen.

• Szenario B (Enttäuschung):

Die Fed hält die Zinsen unverändert oder dämpft die Erwartungen an weitere Lockerungen. Dieses hawkische Signal würde vermutlich zu Gewinnmitnahmen bei Aktien führen. Anleiherenditen und der US-Dollar könnten steigen, da Zinssenkungswetten zurückgefahren würden.

• Szenario C (Euphorischer Cut, unwahrscheinlich):

Die Fed überrascht mit einem größeren Cut (z.B. 50 BP) oder sehr starken Hinweisen auf anstehende Lockerungen. Kurzfristig würde dies eine Rally bei Aktien auslösen und die Renditen weiter einbrechen. Langfristig könnte es aber Sorgen schüren, dass die Fed die Lage ernster sieht als bisher. Anleger sollten daher insbesondere auf den Ton der Fed-Pressekonferenz achten, mehr als auf den reinen Ziffernwert.

➡️ Weitere Zentralbanken:

Die Bank of Japan hat auf ihrer Sitzung Mitte September die ultralockere Politik bestätigt und erstmals den Ausstieg aus ETF-Käufen beschlossen, bleibt aber auf historischen Negativzinsen. Auch die Schweizerische Nationalbank dürfte im Oktober tatenlos bleiben. Insgesamt werden BoE, BoJ & Co. wohl nur begrenzte unmittelbare Marktreaktionen auslösen, bieten aber Kontext für das globale Geldpolitikbild.

➡️ China – Golden Week:

In China beginnt am 1. Oktober die Golden Week (Nationalfeiertag + Mondfest) und dauert bis 8. Oktober. In dieser Zeit bleiben Börsen und viele Fabriken geschlossen. Geringere Handelsaktivität und Verzögerungen in Lieferketten sind zu erwarten. Anleger sollten den geringen Handelsverkehr beachten, besonders bei chinesischen Werten und Rohstoffen.

🗓️ Wichtige Termine in KW 40:

• Di, 30. Sep, 13:00 MEZ – DE Verbraucherpreise (Sep, vorläufig) – Relevanz: hoch. (Flash-Erhebung, wichtig für EZB-Inflationsausblick.)

• Di, 30. Sep, 13:00 MEZ – DE Arbeitslosenquote (Sep) – Relevanz: mittel. (Spiegelbild der Konjunkturentwicklung.)

• Di, 30. Sep, 15:00 MEZ – Conference Board Verbrauchervertrauen (USA, Sep) – Relevanz: mittel. (Stimmung der US-Konsumenten.)

• Di, 30. Sep, 15:00 MEZ – JOLTS Job Openings (USA, Aug) – Relevanz: hoch, Volatilität: Ja. (Offene Stellen – Indikator für Arbeitsmarktdynamik.)

• Mi, 1. Okt, 11:00 MEZ – Eurozone Inflationsrate (Sep, flash) – Relevanz: hoch. (Wird nahe 2 % erwartet; wichtig für EZB-Entscheidungen)

• Mi, 1. Okt, 13:00 MEZ – S&P Global Einkaufsmanagerindex (flash, Sep) – Relevanz: mittel. (Stimmungsbarometer der globalen Industrieentwicklung.)

• Mi, 1. Okt, 15:45 MEZ – ISM-Einkaufsmanagerindex (USA, Sep ) – Relevanz: hoch. (Marktindikator für die US-Industrie.)

• Do, 2. Okt, 14:30 MEZ – Erstanträge Arbeitslosenhilfe (USA, wöchentlich) – Relevanz: hoch. (Kurzfristiger Konjunkturindikator.)

• Fr, 3. Okt – Feiertag in Deutschland (Tag der Deutschen Einheit)

(Börsen in DE geschlossen.)

• Fr, 3. Okt, 14:30 MEZ – US-Arbeitsmarktbericht (Sep, NFP, Arbeitslosenrate) – Relevanz: sehr hoch, Volatilität: Ja. (Höhepunkt der Woche: Monatsbericht BLS.)

• Fr, 3. Okt, 16:00 MEZ – ISM-Dienstleistungsindex (USA, Sep) – Relevanz: mittel. (Einblick in eines der wichtigsten Sektoren für die US Wirtschaft.)

📈 Marktstimmung & Saisonalität:

Die allgemeine Anlegerstimmung ist aktuell neutral bis leicht positiv. Der CNN Fear-&-Greed-Index notiert bei etwa 53 Punkten edition.cnn.com , was eine ausgeglichene Gemütslage anzeigt.

Auch der VIX-Volatilitätsindex liegt mit ~16 Punkten im mittleren Bereich und damit deutlich unter seinem langjährigen Schnitt (~20). Dies spricht weiterhin für relative „Markt-Gelassenheit“. Trotzdem deuten die hohen Kursbewertungen und den anstehenden Risiken (Fed-Entscheid, US-Haushaltsdebatte etc.) auf weiterhin bevorstehende Handelswochen mit erhöhter Schwankungsbreite hin. Anleger sollten daher auch in erst einmal weiter ruhig erscheinenden Zeiten stets Ihr Risikomanagement im Blick behalten.

💹 Marktbewertung & Marktanalyse

• US-Aktienmarkt: Das Kurs-Gewinn-Verhältnis (KGV) liegt bei etwa 26,7 (Stand 26.09.2025) und damit oberhalb des 5-Jahres-Durchschnitts (ca. 20,05–24,18). Dies gilt als überdurchschnittlich teuer.

• Deutscher Markt (DAX): Das KGV beträgt aktuell rund 18,66, ebenfalls über dem historischen 5-Jahres-Mittel (12,10–15,70). Auch hier erscheinen die Bewertungen vergleichsweise hoch.

• Zyklisch adjustiertes KGV (CAPE): Für den US-Markt liegt der Shiller-KGV (10-Jahres-Durchschnitt) bei knapp 37,9 (Stand Aug. 2025), dem höchsten Wert seit Dezember 2021. Dies entspricht etwa 71 % über seinem langfristigen Trend.

• Fed-Warnung: Fed-Chef Powell wies zuletzt darauf hin, dass Aktienkurse nach vielen Maßstäben “fairly highly valued” seien, was ebenfalls auf sehr hohe Bewertungen hindeutet.

Diese Kennzahlen geben einen guten Hinweis dafür, wie teuer der Markt derzeit gehandelt wird.

💹 Institutionelle Positionierungen:

• COT-/Futures-Positionen – Aktien:

Gemäss dem CFTC-Bericht vom 26.9.2025 haben spekulative Marktteilnehmer ihre Netto-Short-Positionen auf S&P 500-Futures verringert. Das Non-Commercial-Netto fällt von –225,1 Tsd. auf –172,5 Tsd. Kontrakte. Gleichzeitig stieg das Non-Commercial-Netto bei den Nasdaq 100-Futures auf +23,4 Tsd. (vorher +17,8 Tsd.). Sprich: Grossspekulanten bauen Shorts ab und stellen sich insgesamt wieder bullischer bei US-Indizes auf.

Ein erhöhtes Long-Engagement spricht für Unterstützung der Erholung im Tech- und Large-Cap-Bereich.

• COT – Rohstoffe:

Bei Gold-Futures hat sich das Netto-Long der Spekulanten zuletzt weiter erhöht, aktuell rund 266,7 Tsd. Kontrakte long (Vorwoche 266,4 Tsd.) Bei Öl (WTI) ziehen die Spekulanten Nettonlongs wieder an (Stand 26.9.: 103,0 Tsd. long, zuvor 98,7 Tsd.) Das deutet auf anhaltendes Interesse von Managed Money an Rohstoffen, auch wenn die Zunahme zuletzt moderat war.

• ETF-Zuflüsse/-Abflüsse:

In der Berichts¬woche flossen weiter Gelder in große Index-ETFs: So verzeichnete SPY etwa starke Nettokäufe (z.B. +4,044 Mrd. $ am 24.9.), auch IVV profitiert. QQQ hingegen schwankte – am 24.9. massive Zuflüsse (+4,575 Mrd. $), bis Freitag (26.9.) Abflüsse von rund –1,357 Mrd. $ Deutliche Ausflüsse gab es im Gold-ETF GLD (z.B. –0,45 Mrd. $ am 24.9.)

Fazit:

Anlegerrotation: Geld verlässt zuletzt etwas den Tech-Schwerpunkt (QQQ, GLD), zugunsten breiter S&P-Produkte (SPY/IVV) und Anleihen-ETFs.

• Fund-Manager-Umfrage (BofA, Sep ’25):

Die monatliche Umfrage zeigt Rekordbullishness bei Profis. Netto +28% der Manager sind übergewichtet in Aktien (Vormonat +14 %P.), Tech-Übergewicht netto +20 % (höchster Stand seit Juli 2024). Gleichzeitig hält 58% die Aktienmärkte für überbewertet. Wichtigste Tail-Risiken: 2. Inflationswelle (26% Nennungen) und Fed-Entkopplung (24%).

Relevanz/Tendenzen:

Insgesamt signalisiert das Grossanleger-Positioning noch einen spürbaren Bullismus: Spekulanten reduzieren Shorts in S&P500 und kaufen Nasdaq-Futures, Manager sind auf hohem Aktienniveau investiert. ETF-Flows bestätigen Umschichtungen hin zu defensiver breiter Aufstellung (S&P-ETFs) und Kasse bei zyklischeren/Gold-ETFs. Dies könnte kurzfristig Indexgewinne stützen, während Bewertungssorgen (laut Umfrage) für erhöhte Volatilität sorgen könnten. Insgesamt bleibt die Konsensstimmung (überwiegend Bullish, mit Vorsicht) marktbewegend und dürfte die Marktdynamik in KW 40 prägen.

📉 Analysten-Upgrades & -Downgrades

• Apple (Evercore ISI):

Rating Outperform, Kursziel von 260 auf 290 $ angehoben. Evercore begründet dies mit weiter starker Nachfrage nach den neuen iPhone-Pro-Modellen.

• Microsoft (Morgan Stanley):

Zur Top-Pick erklärt, Kursziel von 582 auf 625 $ erhöht. Morgan Stanley lobt die breiteren Wachstumstreiber (Cloud, KI), trotz kurzfristiger Zinssorgen.

• Tesla (Deutsche Bank & Baird):

Beide Häuser bleiben bullish. Deutsche Bank hebt Ziel auf 435 $, Baird stuft auf Outperform hoch. Begründung: starke Q3-Fahrzeugauslieferungen und lange Innovations-Pipeline.

• Oracle (Bernstein):

Outperform bestätigt, Ziel leicht auf 364 $ hochgesetzt. Bernstein sieht beschleunigtes Wachstum dank starker Cloud- und KI-Angebote.

• Nike (Goldman Sachs):

Buy bestätigt vor Q3-Zahlen, hält Nike für „eines der spannendsten” Konsumwerte im Einzelhandel. Möglicher Katalysator: Ausblick nach den Zahlen am 30. Sep.

• Costco (UBS):

Buy bestätigt nach Q3-Ergebnis, hebt hervor, dass Costco als Branchenleader „weiter sehr solide” dasteht.

• Warner Bros. Discovery (KeyBanc):

Herabstufung von Overweight auf Sector Weight. Begründet mit bereits hohem Aktienkurs durch Übernahme-Gerüchte; Bewertung „läuft den Fundamentaldaten voraus”.

• Home Depot (JPMorgan):

Bestätigt Overweight und neu auf Fokus-Liste gesetzt. JPMorgan erwartet, dass positive Kursziel-Anpassungen weiteren Aufwärtsspielraum eröffnen.

Relevanz:

Die Upgrades grosser Tech-/Konsumtitel untermauern den Marktbullismus, insbesondere bei Mega-Caps wie Apple, Microsoft und Tesla. Hohe Kursziel-Anhebungen signalisieren Zuversicht, könnten kurzfristig die Kurse stützen. Die KeyBanc-Downgrade bei WBD sowie Verkäufe (SPDR Gold/GLD) zeigen dagegen Gewinnmitnahmen und Vorsicht.

📊 Rohstoffmärkte & Anleihen:

Gold:

Das gelbe Metall setzte seinen Höhenflug fort. Aktuell kostet Gold rund $3.780 pro Unze, nahe seinem Allzeithoch (höchster Stand um $3.790 in dieser Woche. Haupttreiber bleiben die Erwartungen an Zinssenkungen:

Niedrigere Realzinsen machen Gold attraktiver. Seit Jahresbeginn verteuerte sich Gold um über +35 % und dürfte bei weiterem Fed-Dovishness weiter gefragt sein. Ein unerwartet robustes Wachstumsumfeld oder eine anziehende Inflation könnten hingegen Gewinnmitnahmen auslösen. Insgesamt bleibt Gold jedoch ein bevorzugter „sicherer Hafen“ für viele Anleger.

Öl:

Die Ölpreise stehen unter Druck. Brent-Öl notierte zuletzt knapp unter $67 je Barrel (WTI entsprechend). OPEC+ hat zusätzliche Fördermengen angekündigt, demnächst könnte die Produktion weiter steigen. Zugleich schwächt sich die Nachfrage ab, die IEA prognostiziert 2025/26 höhere Angebotsüberhänge (IEA geht von steigenden 2,7 Mio bpd Angebot für 2025 aus). Geopolitische Risiken (Nahost, Ukraine) bleiben Unsicherheitsfaktoren. Kurzfristig dürften vor allem Angebots- und Lagerdaten den Ton angeben.

Anleihen:

Im US-Rentenmarkt sind die Renditen zuletzt gesunken, getrieben von Fed-Ease-Erwartungen. Die Rendite zehnjähriger Treasuries liegt bei etwa 4,18 %, die von 2-Jahres-Papieren bei rund 3,64 %. Die Zinskurve dreht sich damit wieder aufwärts (2Y unter 10Y). Dies spiegelt die Aussicht auf einen endenden Straffungszyklus wider. Anleger profitieren bislang von einem Umfeld fallender Zinsen am langen Ende, die Anleihekursgewinne hielten sich. Sollten Fed-Signale jedoch weniger dovish ausfallen, sind kurzfristige Renditeanstiege möglich. In Europa hält die EZB die Leitzinsen bei 2 %, daher sind Bundrenditen und europäische Renditen auf vergleichsweise tiefem Niveau. Insgesamt sprechen die Zeichen dafür, dass Anleihen aktuell in einer Übergangsphase hin zu einem „Zinsbärenmarkt“ (fallende Zinsen) stehen, solange die Inflation gedämpft bleibt.

💹 Sonderteil – Tesla:

Die Tesla-Aktie steht zuletzt wieder stärker im Rampenlicht. In der vergangenen Woche legte TSLA um rund 6 % zu. Auslöser war u.a. die Ankündigung von Elon Musk, Aktien im Wert von etwa $1 Mrd. zu kaufen, sowie ein neues Mega-Vergütungspaket für Musk (theoretisch bis $1 Bio., an hohe Performance-Ziele gebunden). Hinzu kommen positive Branchentrends bei E-Mobilität und KI-Anwendungen. Der Kurs notiert aktuell nahe des Jahrsanfangslevels.

🚗 Tesla im Fokus – ab 1. Oktober 2025

Ab dem 1. Oktober 2025 starten wir mit einer neuen Serie:

📈 WELLENBLICK-Chartanalyse zu Tesla – jeden Mittwoch frisch aufbereitet.

🔎 Was dich erwartet:

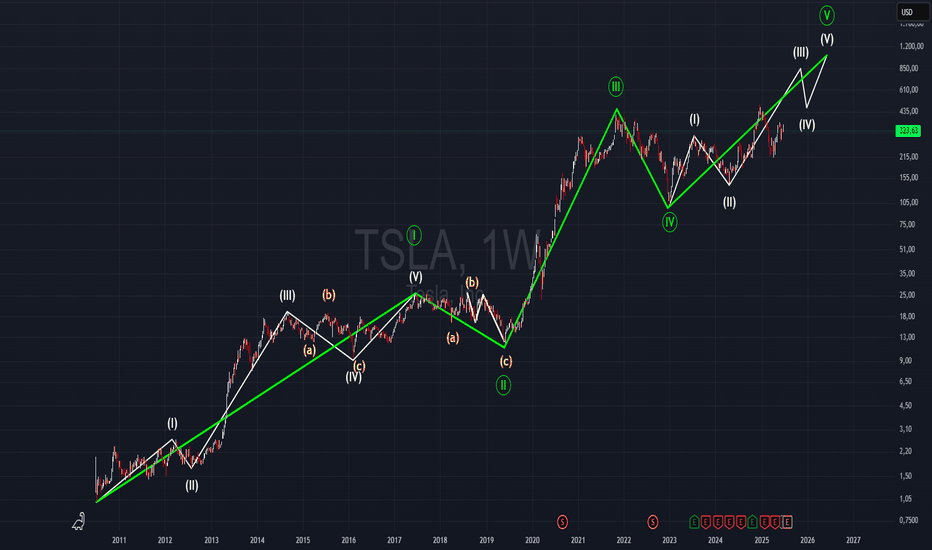

• Chartanalyse auf Basis der Elliott-Wellen Methodik

• Die relevanten Szenarien mit Wahrscheinlichkeitsbewertung

• Laufende Updates zu Struktur & Dynamik im Chart

👉 Damit erweitern wir unser Format:

Montags der Nasdaq-Check, mittwochs neu Tesla-Updates und in Zukunft weitere Aktienanalysen, und sonntags unser sich auf Tradingview weiter bekannt werdender Wochenausblick.

⭐ Folge WELLENBLICK-TRADING, um keinen dieser Beiträge zu verpassen

📌 Fazit zum Markt:

Die Märkte wirken derzeit relativ gelassen, niedrige Volatilität, starke Indizes und optimistische Stimmung dominieren. Doch Vorsicht bleibt weiterhin geboten. Das Zusammenspiel aus hohen Bewertungen und noch ausstehenden Risiko-Events (Fed-Entscheidungen, US-Haushaltsdebatten, Geopolitik, Zölle etc.) können auch weiterhin zu einem sprunghaften Umschwung führen. Die nächste Woche bringt wichtige Impulse, allen voran den US-Arbeitsmarktbericht (NFP) am Freitag. Vor allem der Ausblick der Fed, etwa durch Protokolle oder Reden der Notenbanker kann weiterhin die Märkte in die ein oder andere Richtung bewegen. Buy the Dip scheint derzeit jedoch erst einmal weiter zu funktionieren, wie auch wieder die vergangene Handelswoche mit seinem versöhnlichen Wochenschluss gezeigt hat.

📣 Hat Dir unser Marktüberblick gefallen? Dann lass uns gerne ein Like da und teile uns Deine Meinung zum aktuellen Markt mit einem Kommentar unter diesem Bericht mit 👍

Folgt unserem Kanal WELLENBLICK-TRADING auch gerne! So verpasst Du weder unser wöchentliches Nasdaq-Update (montags) noch unseren Marktbericht (sonntags) und unsere neuen Aktienanalysen ab KW 40.

👉 Teile diesen Bericht auch mit anderen Börseninteressierten, gemeinsam bleiben wir informiert.

Habt einen guten Start in die neue Handelswoche – euer WELLENBLICK-TRADING.

TSLDB Trading-Ideen

Tesla-Analyse: Potenzielles Bullishes Bat-Pattern!Ich werde, wenn sich das bullishe - Bat -Pattern bei Tesla vollständig geformt hat und ich eine bullishe-Bestätigung erhalte, Tesla-Aktien nachkaufen. Ich bin bereits in Tesla investiert, nutze aber Pullbacks , um meine Position weiter auszubauen.

Wird Elon Musk seine Pläne für die USA erreichen können? Da er jetzt in der Trump-Regierung eine wichtige Rolle spielt, könnte dies sehr bullish für Tesla werden – oder vielleicht auch nicht.

Einstieg: 345,96 $

Zielzone: 487,98 $

Stoploss: 294,87 $

Tesla Fundamentalanalyse - Chartanalyse ab KW 40 für euch 🔍 Tesla Fundamentalanalyse – Zwischen Wachstumsdelle & Zukunftsvision

Einordnung zum Stand September 2025 | Analyse von WELLENBLICK-TRADING

🧾 Fundamentale Lage Q1 & Q2 2025

Tesla präsentierte 2025 bislang ein durchwachsenes Bild:

📉 Q1 2025

• Umsatz: $19,3 Mrd. (−9 % YoY)

• EPS (GAAP): $0,12 (−71 % YoY)

• Operative Marge: 2,1 %

→ Belastung durch Preissenkungen & gestiegene Investitionen

📈 Q2 2025

• Umsatz: $22,5 Mrd. (+16 % QoQ, −12 % YoY)

• EPS (GAAP): $0,33

• Operative Marge: 4,1 %

• Auslieferungen: 384.122 Fahrzeuge (+14 % QoQ)

Wachstumstreiber waren die Servicesparte & neue Produkte. Die Energiesparte hingegen enttäuschte leicht. Besonders relevant: Der operative Hebel ist angeschlagen – das Margenniveau liegt deutlich unter dem Mehrjahresschnitt.

⸻

🔁 Vergleich zu 2024

• 2024 stagnierte Teslas Absatz erstmals: 1,79 Mio. Fahrzeuge (−1 %)

• In H1 2025 liegt Tesla ~15 % unter Vorjahr

• Vehicle-Margen sinken weiter:

→ Q2 2024: ~18,3 % → Q2 2025: ~16–17 %

• Operative Marge halbiert sich (Q2 YoY)

• Einnahmen aus CO₂-Credits stark rückläufig

→ Q2 2025: $439 Mio. vs. >$900 Mio. in Q2 2024

📌 Fazit: Der aggressive Preiskampf und der zunehmende Wettbewerb, vor allem aus China (z. B. BYD), setzen Tesla zunehmend unter Druck.

⸻

💰 Bewertung & Marktstellung

• Marktkapitalisierung: ~$1,1 Billion

• KGV (2025e): >200

• Vergleich:

– Toyota ~$260 Mrd., KGV ~13

– BYD ~$130 Mrd. bei höherem Absatzvolumen

Tesla bleibt einer der am höchsten bewerteten Autohersteller der Welt – mit starkem Fokus der Investoren auf künftige Innovationen (Robotaxi, AI, FSD). Doch das Bewertungs-Gap zu den Fundamentaldaten ist deutlich spürbar.

⸻

⚠️ ESG & Management

• E (Environment): Positive Wahrnehmung durch E-Mobilität & Batteriesysteme

• S/G (Social/Governance):

– Kritische Stimmen zum Führungsstil von Elon Musk

– Geopolitische Abhängigkeiten (China, EU-Politik)

• Rückläufige CO₂-Credits als zusätzlicher Risikofaktor

• Robotaxi-Strategie bleibt ambitioniert, operative Umsetzung offen

⸻

📌 Musk-Vergütungspaket 2025 – Hohe Ziele, hohes Risiko

Im Juni 2025 wurde eine neue milliardenschwere Aktienvergütung für Elon Musk vom Board beschlossen. Diese ist an ambitionierte Unternehmensziele geknüpft:

→ Umsatz > $500 Mrd.

→ Gewinn je Aktie > $12

→ Robotaxi-Programm mit aktiver Skalierung

Nur bei Erreichen dieser Meilensteine wird das volle Paket aktiviert. Der Plan soll Musk langfristig binden – birgt aber zugleich Governance-Risiken und ist stark performance-abhängig.

⸻

📊 Analystenerwartungen & Ausblick

• Q3 2025: Erwartet werden >500k Auslieferungen

• Konsens-Gewinnprognose 2025: ~40 % Rückgang

• 2026-Ausblick:

→ Gewinnsteigerung >+60 % erwartet

→ Wachstumsimpulse durch neue Modelle, FSD, Software-Umsätze

Kursziele (Auswahl):

– Guggenheim: $175 (Sell)

– Morgan Stanley: $310 (Hold)

– Benchmark: $475 (Buy)

⸻

🧭 Fazit

Tesla bleibt eines der polarisierendsten Unternehmen der Welt: Zwischen Innovationsführer & Bewertungsblase.

2025 verläuft bislang enttäuschend – mit Margendruck, niedrigem Gewinn & stagnierendem Absatz. Doch Investoren setzen weiter auf die Story 2026+: Robotaxi, KI, autonome Mobilität & Softwaremarge.

⸻

🔜 Ausblick:

Ab KW 40 starten wir für euch mit unserer ersten charttechnischen Tesla-Analyse.

⸻

📣 Wenn Dir die fundamentale Analyse gefallen hat und Du etwas kostenlos zurückgeben möchtest:

➡️ Gib uns ein Like

➡️ Folge WELLENBLICK-TRADING und helfe uns mit Deinem Abo.

➡️ Kommentiere Deine Meinung zu Tesla – fundamental & technisch

➡️ Teile den Beitrag mit anderen Investoren

📬 Fragen, Anregungen & Wunsch-Aktien? → Lass es uns wissen.

Viel Erfolg wünscht Dir Dein WELLENBLICK-TRADING! 🚀

Telsa - steht uns ein Abverkauf bevor!?Tesla scheint seine 5 Wellen abgeschlossen zu haben, so dass eine größere Korrektur bevor stehen könnte. Wenn es sich oben als Rising Wedge heraus stellt und man den Schenkel an die untere Linie des Rising anlegt, würde das Ziel beim 0.236 Fiblevel liegen. Zeitlich gesehen könnte die Korrektur vom Zyklus her, sogar 6 Jahre dauern (siehe gestrichelte Linien). Falls es Tesla die nächste Monate schafft alle Hochs rauszunehmen, müsste man es nochmal überdenken.

TSLA drückt sich vor den Gewinnen in den WiderstandTesla wird nach der Schlussglocke am Mittwoch das Ergebnis für das 2. Quartal melden, das das Quartal bis Juni 2025 abdeckt.

Die Aktie war in diesem Jahr sehr volatil, angesichts der Besorgnis über Zölle, Elon Musks Politik (und Nazi-Grüße) und seiner öffentlichen Zusammenstöße mit Präsident Donald Trump.

Tesla-Bullen Wedbush denken: "Wir befinden uns an einem" positiven Scheideweg" in der Tesla-Geschichte", was darauf hindeutet, dass die Anleger über die aktuellen Zahlen hinausblicken und sich auf Teslas langfristiges KI-Potenzial konzentrieren werden.

Technisch gesehen testet Tesla jetzt eine große absteigende Trendlinie, die seit Dezember jede Rallye begrenzt hat. Die aktuelle Preisaktion ähnelt einem aufsteigenden Dreiecksmuster - einer bullischen Struktur - mit einem Widerstand um $ 356 und einer Reihe höherer Tiefs von Mai bis Juli. Diese Straffungsformation deutet darauf hin, dass vor der Veröffentlichung der Gewinne Druck aufgebaut wird.

Teslas selbstverschuldete VertrauenskriseAnleger wollten, dass Elon Musk sich stärker auf Elektrofahrzeuge konzentriert. Stattdessen bekommen sie eine neue politische Partei – und einen weiteren Grund, die Aktie zu verkaufen.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82.78% der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Musk vs. Trump: Ein Streit, den Investoren nicht bestellt haben

Der jüngste Ausverkauf bei Tesla hat wenig mit den Geschäftszahlen oder Elektrofahrzeugen zu tun. Die Aktie fiel am Montag um 6,8 %, nachdem Elon Musk Pläne zur Gründung einer neuen US-Politischen Partei bekannt gab – was seinen Konflikt mit Donald Trump weiter anheizte und bei Investoren erneut Sorgen über Ablenkung an der Unternehmensspitze auslöste.

Die Folgen von Musks politischem Comeback ließen nicht lange auf sich warten. Seit Ende Mai – als Musks Rolle in Trumps kurzlebiger Effizienzkommission für die Regierung endete – hat Tesla über 200 Milliarden US-Dollar an Börsenwert verloren. Sein wiedererstarktes politisches Engagement widerspricht dem Versprechen vom April, „wesentlich mehr Zeit“ in Tesla zu investieren. Und es kommt zu einem Zeitpunkt, an dem das Unternehmen ohnehin unter Druck steht – durch rückläufige EV-Verkäufe und wegbrechende regulatorische Rückenwinde.

Politik, Profite und ein schrumpfender Handlungsspielraum

Trumps sogenanntes „großes, wunderschönes Gesetz“ kürzt die Unterstützung für Elektrofahrzeuge umfassend. Der bundesweite Steuerbonus von 7.500 US-Dollar fällt weg und läuft im September aus. Ebenso verschwinden die Emissionsstrafen, durch die Tesla bisher Milliarden an regulatorischen Credits von etablierten Autoherstellern generieren konnte. Analysten von William Blair schätzen, dass dadurch nun über 2 Milliarden US-Dollar an margenstarkem Gewinn gefährdet sind.

Der politische Konflikt wird zunehmend persönlich. Trump verspottete Musks Verhalten als „Zugunglück“, brachte eine Abschiebung ins Spiel und äußerte sogar Überlegungen, SpaceX zu verstaatlichen. Die Anleger stehen derweil vor der Frage, ob Musks zunehmende Konflikte beginnen, Teslas langfristigen Wettbewerbsvorteil zu untergraben. Das Ablenkungspotenzial ist real – und der Markt reagiert.

Technische Analyse: Wichtige Kursmarken im Blick

Teslas Aktienkurs hat dieses Jahr deutlich schlechter abgeschnitten als der Gesamtmarkt. Die Aktie liegt seit Jahresbeginn 22 % im Minus, während der S&P 500 ein Plus von 6 % verzeichnet. Die jüngsten Kursbewegungen zeigen, wie anfällig Tesla mittlerweile gegenüber den politischen Eskapaden seines CEOs geworden ist. Die öffentliche Auseinandersetzung mit Trump markierte ein neues Swing-High im Mai, das nun als klarer Widerstand fungiert.

Ein neues Swing-Low wurde Anfang Juni gebildet – dieses Niveau müssen Bullen nun kurzfristig verteidigen. Die Einbindung von Keltner-Kanälen in den Chart verdeutlicht die aktuelle Volatilität. Die seitwärts gerichteten Bänder und das Hin-und-Her des Kurses dazwischen zeigen einen Markt im breiten Gleichgewicht. Eine klare Richtung fehlt – doch das könnte sich ändern. Der Kursrutsch vom Montag hat Tesla unter den volumengewichteten Durchschnittspreis (VWAP) gedrückt, der an die April-Tiefs angeheftet ist. Bleibt die Aktie unter diesem VWAP und fällt unter die Juni-Tiefs, wäre dies ein Zeichen dafür, dass die Erholungsversuche gescheitert sind – und die Bären wieder das Ruder übernehmen.

Aktuell handelt Tesla nicht wie ein wachstumsstarkes Innovationsunternehmen, sondern eher wie ein politisch aufgeladenes Meme-Stock – ohne klaren Trend und ohne erkennbare Führung.

Tesla (TSLA) Tageskerzen-Chart

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für zukünftige Ergebnisse.

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82.78% der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

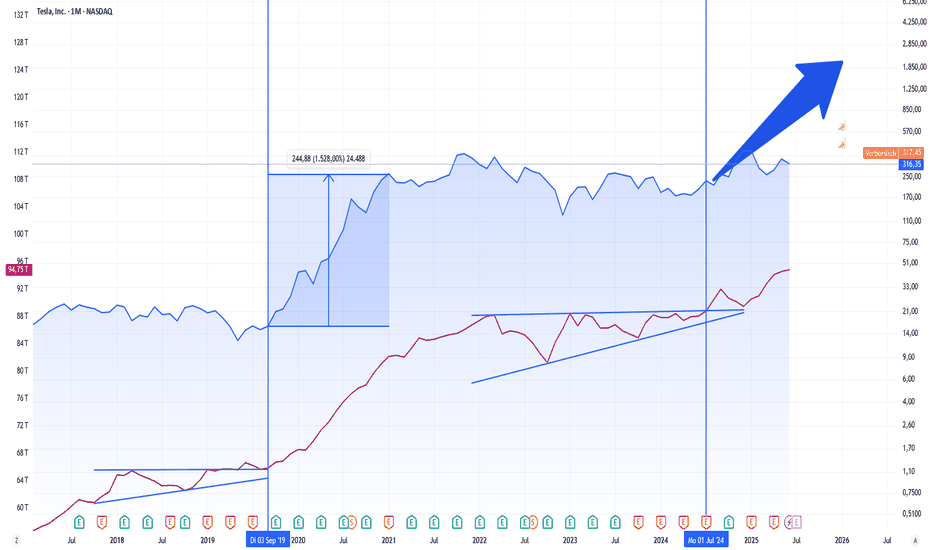

Tesla performt mit Verzögerung auf LiquiditätszyklenDer Ausbruch 2019 war kein Zufall, sondern Beginn einer geldpolitisch getriebenen Neubewertung. Aktuell bildet sich erneut eine explosive Ausgangslage.

Fazit:

Makro > Mikro. Wenn Geld fließt, skaliert Tesla überproportional. Das Chartmuster seit 2022 wirkt wie ein aufgestauter Impuls.

Update Tesla: Absturz oder Trendfortsetzung?Aus aktuellem Anlass besteht bei Tesla eine kurzfristige Trading-Gelegenheit.

Der Kurs kam gestern aufgrund der Nachrichtenlage um 14% zurück und hat exakt (!) am Volumencluster des letzten "Up-Swings" sowie am verankerten VWAP vom März-Tief Halt gemacht.

Für risikofreudige Anleger ergibt sich hier eine Pullback-Chance, sollten sich heute im Tagesverlauf keine weiteren negativen Nachrichten ergeben.

Einstieg: Market-Order, Stop unter VWAP bzw. unter dem Tief der letzten Kerze bei ca. 272 USD.

Fällt der Kurs hier runter, ist mit weiterem Abwärtsdruck zu rechnen.

Achtung: Diese Trade-Idee ist kurzfristig einzuordnen, da die Nachrichtenlage hier nicht vorhersehbar ist und den Kurs massiv in beide Richtungen beeinflussen kann.

Trade immer mit Stop absichern!

Wie immer, keine Kauf-/Handelsempfehlung, nur meine persönliche Meinung. :-)

Trump-Musk-Streit eskaliert: Tesla stürzt ab!Der Streit zwischen Musk und Trump ist kein gutes Omen für die Marktbewertung von Tesla. Einige Anleger bewerten Tesla heute schon viel höher, aber nur, wenn das Unternehmen einen Durchbruch bei autonomem Fahren schafft. Dieser Durchbruch muss auf technologischer Ebene erreicht werden - aber auch auf regulatorischer. Eigentlich hatten Anleger gehofft, dass Musks Nähe zu Trump Vorteile bei der Zulassung von Teslas Fahrzeugen zu vollautonomem Fahren bringen könnte. Der Streit legt jetzt das Gegenteil nahe.

Schönes Wochenende!

Jochen Stanzl

Chefmarktanalyst CMC Markets

CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 73% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge in der Vergangenheit garantieren keine Erfolge in der Zukunft. Weitere Informationen finden Sie auf unserer Website: cmcmarkets.com.

Disclaimer: Die Inhalte dieses Artikels (nachfolgend: „Inhalte“) sind Bestandteil der Marketing-Kommunikation von CMC Markets Germany GmbH (nachfolgend “CMC Markets”) und dienen lediglich der allgemeinen Information. Sie stellen keine unabhängige Finanzanalyse und keine Finanz- oder Anlageberatung dar. Es sollte nicht als maßgebliche Entscheidungsgrundlage für eine Anlageentscheidung herangezogen werden. Das Informationsmaterial ist niemals dahingehend zu verstehen, dass CMC Markets den Erwerb oder die Veräußerung bestimmter Finanzinstrumente, einen bestimmten Zeitpunkt für eine Anlageentscheidung oder eine bestimmte Anlagestrategie für eine bestimmte Person empfiehlt oder für geeignet hält. Insbesondere berücksichtigen die Informationen nicht die individuellen Anlageziele oder finanziellen Umstände des einzelnen Investors. Die Informationen wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen zur Förderung der Unabhängigkeit der Finanzanalyse erstellt und gelten daher als Werbemitteilung. Obwohl CMC Markets nicht ausdrücklich daran gehindert ist, vor der Bereitstellung der Informationen zu handeln, versucht CMC Markets nicht, vor der Verbreitung der Informationen einen Vorteil daraus zu ziehen.

Tesla: 14 % Crash – Chance oder Falle?In meiner letzten Tesla-Analyse hatte ich auf ein bullishes Bat-Pattern hingewiesen, mit einer Typ-1-Bewegung in Richtung 400 $. Die Marke von 370 $ wurde erreicht, danach folgte eine Korrektur.

Aktuell sehen wir einen Pullback, den ich persönlich als Kaufgelegenheit sehe. Technisch gesehen befinden wir uns auf einem interessanten Niveau – die Typ-2-Return-Zone (PRZ) könnte als Nächstes angesteuert werden.

Ob der kürzliche Kursrückgang mit makropolitischen Spannungen zu tun hat oder nur eine gesunde Korrektur ist, bleibt abzuwarten.

Persönlich gehe ich davon aus, dass sich auch politische Beziehungen – wie etwa zwischen Elon Musk und Donald Trump – wieder normalisieren.

Beide sind starke Persönlichkeiten mit ähnlichen Interessen und könnten sich erneut annähern. Das sollte man zumindest im Hinterkopf behalten, auch wenn wir uns hier primär auf die Harmonics konzentrieren.

Tesla: Long-Potential bis 360 USD?Tesla ist seit Beginn 2025 in einem deutlichen Abwärtstrend (4h).

Trotz den heftigen Börsenturbulenzen der letzten Wochen scheint auch hier der Abwärtstrend gebrochen, es konnten seit 03/25 keine neuen Tiefpunkte mehr gebildet werden (s. Punkte 1- 4), während sich an Punkt 5-6 ein erster (möglicher) lokaler Aufwärtstrend abzeichnet.

Aktuell befindet sich Tesla an einem Volumencluster, der Abpraller nach unten wurde jedoch schnell wieder aufgekauft.

Wird dieses Cluster sowie das Juli-Hoch von 2023 überwunden, ist aus meiner Sicht eine Erholung bis ca. 360USD möglich.

Je nach Volatilität und Nervosität an den Märkten besteht jedoch auch Short-Potential, sollte der Kurs nachhaltig unter das 78er-Retracement rutschen. In dem Fall sehe ich Abwärtspotential bis. ca. 249USD (Volumencluster 1h-Chart und 38er-Retracement).

Wichtig: immer mit Stop handeln, insbesondere bei sehr volatilen und unsicheren Marktphasen wie aktuell.

Wie immer: nur meine persönliche Meinung, keine Kauf- oder Handelsempfehlung.

Tesla Long?Tesla korrigiert derzeit nach unten. Ein Einstieg im 0,618-0,786er Fibonacci-Retracement wäre jedoch möglich, sofern der Markt in diesem Bereich positiv reagiert. Zusätzlich befindet sich auf diesem Niveau eine Unterstützungszone bei 308,79 $.

Sollte der Markt dort bullisch ausbrechen, sehe ich als erstes Kursziel (TP1) das -0,27 Fibonacci-Level bei 570,59 $. Darüber hinaus wären TP2 bei 669,09 $ (-0,62 Fibonacci) und TP3 bei 776,03 $ realistisch.

Auf dem Weg nach oben gibt es jedoch zwei potenzielle Widerstände: das Allzeithoch (ATH) und einen bärischen Orderblock bei 439,23 $.

Falls der Markt im 0,618-0,786er Fibonacci-Bereich keine positive Reaktion zeigt, erwarte ich eine mögliche Korrektur bis 211,64 $. Sollte der Markt auch dort keine Stabilisierung finden, rechne ich mit einer weiteren Fortsetzung des Abwärtstrends.

Wichtiger Hinweis: Dies ist keine Finanz- oder Anlageberatung. Die genannten Informationen stellen keine Kauf- oder Verkaufsempfehlung dar. Investitionen an den Finanzmärkten sind mit Risiken verbunden, und jeder sollte seine eigenen Analysen durchführen oder einen professionellen Berater hinzuziehen.

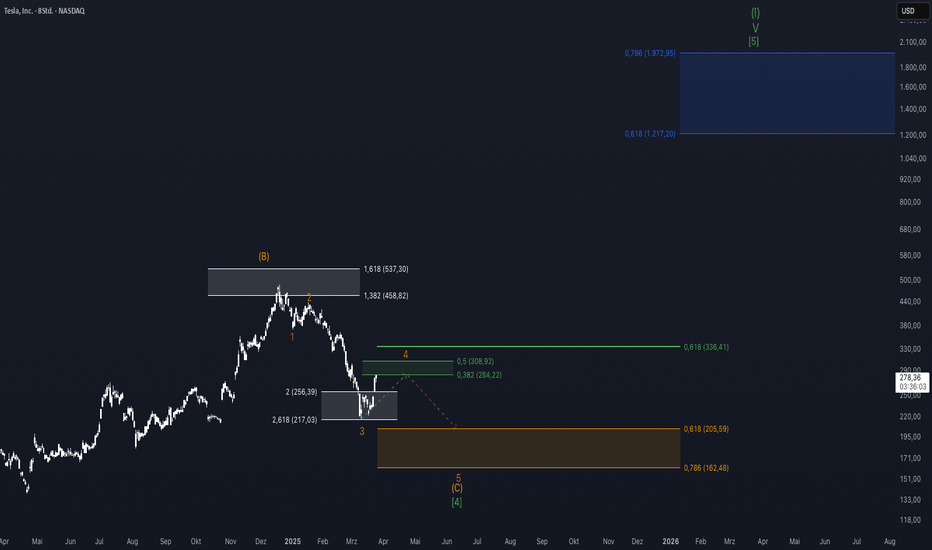

$TSLA auf dem Weg zu $1.200 – Doch kommt vorher ...💲 Analyse zu Tesla ( NASDAQ:TSLA )

📰 #TESLA: auf dem Weg zu $1.200 – Doch kommt vorher noch der Rücksetzer auf $160?

💭 Meine Gedanken:

Tesla befindet sich weiterhin in einer übergeordneten ABC-Flat-Korrektur, die seit dem Hoch im November 2021 läuft. Nach meiner Analyse hat Tesla die Welle B der laufenden Welle 4 im Dezember 2024 abgeschlossen und arbeitet nun an der finalen Welle C.

🔹 Kurzfristiges Szenario:

Aktuell gehe ich davon aus, dass sich Tesla in der Welle 4 der Welle (C) befindet. Diese läuft aktuell in eine Widerstandszone, die zwischen dem 38,2 %-Retracement ($284,22) und dem 50 %-Retracement ($308,92) liegt. Ich rechne hier mit einer Trendwende und einem anschließenden finalen Abverkauf in der Welle 5, der die Korrektur abschließen soll.

Alternativ könnte Tesla die Widerstandszone überschreiten. In diesem Fall müsste die gesamte Abwärtsbewegung seit Dezember neu bewertet werden – mit einer potenziell anderen übergeordneten Struktur.

📉 Bärisches Szenario:

⚠️ Ein Abverkauf aus der Widerstandszone heraus würde die Welle 5 der Welle (C) aktivieren.

⚠️ Primäre Unterstützungen liegen bei $205,59 (61,8 %-Extension der Welle (C)) und $162,48 (78,6 %-Extension der Welle (C)).

⚠️ Sollte die Abwärtsbewegung weiter ausgedehnt werden, wäre auch ein Test der 100 %-Extension der Welle (C) bei $120,41 möglich.

📈 Bullisches Szenario:

✅ Falls Tesla die Widerstandszone nachhaltig überwindet, könnte die laufende Abwärtsbewegung bereits abgeschlossen sein.

✅ Ein nachhaltiger Ausbruch über das 61,8 %-Retracement der Welle 4 bei $336,41 würde auf eine alternative Wellenstruktur hindeuten.

🔄 Unterstützungen & Widerstände:

🔴 Wichtige Unterstützungen:

▪️ $205,59 – 61,8 %-Extension der Welle C

▪️ $162,48 – 78,6 %-Extension der Welle C

▪️ $120,41 – 100 %-Extension der Welle C

🟢 Wichtige Widerstände:

▪️ $284,22 – 38,2 %-Retracement der Welle 4

▪️ $308,92 – 50 %-Retracement der Welle 4

▪️ $336,41 – 61,8 %-Retracement der Welle 4

🚀 Langfristiges Potenzial:

Sollte sich die Trendwende aus der Unterstützungszone bestätigen, könnte Tesla anschließend in die Welle 5 der übergeordneten Aufwärtsbewegung eintreten. Hier sind langfristige Kursziele zwischen $1.217 (61,8 %-Extension) und $1.972 (78,6 %-Extension) denkbar. Im extremen Szenario könnte Tesla sogar die 100 %-Extension bei $3.650 erreichen.

📌 Meine Handelsstrategie:

⚠️ Dies ist keine Anlageberatung – eigene Analysen sind essenziell!

✅ Bereits investierte Anleger: Ich lasse meine Positionen laufen und beobachte die Widerstandszone genau. Sollte sich die Welle 5 ausbilden, könnte ich gezielt nachkaufen.

❌ Neue Anleger: Ein Einstieg könnte innerhalb der Unterstützungszonen sinnvoll sein, allerdings sollte eine Bestätigung der Trendwende abgewartet werden.

🔎 Meine Analyse basiert auf der Elliott-Wellen-Theorie und wird in der logarithmischen Ansicht dargestellt. Diese Methode ermöglicht präzisere Wellenzählungen und liefert zuverlässigere Kursprognosen.

📢 Wie seht ihr NASDAQ:TSLA ? Kommt die Trendwende oder sehen wir noch tiefere Kurse? Schreibt eure Meinung in die Kommentare!

🔔 Folgt mir gerne für weitere Marktanalysen & Investment-Strategien!

Beste Grüße

Jeff

Euer KKM-Team

TeslaMan liebt oder hasst diese Aktie.

Als klassischer Autobauer wäre die natürlich immer noch deutlich zu teuer.

Die Software ist hier aber entscheidend...

Technisch lotet diese Aktie immer wieder Extreme aus. So auch jetzt.

Jede Annahme einer sanften, einigermaßen berechenbaren Korrektur--- ach vergessen wir´s.

Nimmt man die Extreme auch weiterhin an, so wird das Gap doch noch zugemacht..

DANACH sollte es aber steil nach oben laufen..

Let´s see. Also TSLA Jünger legen sich auf die Lauer..

Tesla Investmentanalyse – KurzfassungTesla Investmentanalyse – Kurzfassung

Technische Analyse

Support: 270–280 USD (stark), 250 USD (kritisch), 200 USD (Worst-Case)

Widerstand: 300 USD (psychologisch), 330–340 USD (entscheidend), 430 USD (bullisch)

Momentum: Falls 270 USD hält → Ziel 330 USD, sonst Nachkauf bei 250/200 USD

2. Fundamentale Analyse

Hohe Bewertung (KGV ~70, PEG >2), aber langfristiges Wachstumspotenzial

Gewinnmargen unter Druck, jedoch starke Cash-Reserven (36 Mrd. USD)

Robotaxi/FSD könnte 2025 Potenzial freisetzen, aber ungewiss

Steigender Konkurrenzdruck (BYD, VW, Toyota) → Preiskampf

3. Makroökonomie & Sentiment

US-Zinsen & Inflation entscheidend → Hohe Zinsen schaden Tesla

Regulierungen & Subventionen ungewiss (USA, China, Europa)

Analystenmeinungen gespalten (Durchschnittskursziel: 330–340 USD)

Insider-Verkäufe, aber keine Panikzeichen

4. Fraktal-Analyse & Wahrscheinlichkeiten

Fraktaldimension D ≈ 1,3 → Trendstark (Hurst-Exponent H ≈ 0,7)

Falls 270 USD hält → 65–70 % Chance auf Erholung zu 330 USD

Unter 260 USD → Wahrscheinlichkeit für längere Korrektur steigt

Tesla (TSLA) – Long-Setup nach Korrektur auf das 61,8Retracement📉 Analyse:

Die Tesla-Aktie hat nach einem starken Anstieg eine deutliche Korrektur erlebt und ist nun in die wichtige 61,8 %-Fibonacci-Retracement-Zone gefallen. Dieses Niveau hat sich in der Vergangenheit oft als Unterstützung erwiesen und könnte einen idealen Einstiegspunkt für einen Long-Trade bieten.

🔍 Schlüsselniveaus:

- 50 % Retracement: 295,17

- 61,8 % Retracement: 249,48 (potenzieller Einstieg)

- 78,6 % Retracement: 184,43 (Stopp-Loss-Absicherung)

📊 Trading-Idee:

Ein Long-Einstieg könnte bei einer Stabilisierung im Bereich von 249-250 USD sinnvoll sein. Sollte die Aktie nach oben drehen, könnte sie den langfristigen Aufwärtstrend wieder aufnehmen.

⚠ Risikomanagement – Stopp frühzeitig auf Breakeven setzen!

Um das Risiko zu minimieren, sollte der Stopp frühzeitig auf Breakeven nachgezogen werden, sobald die Aktie erste Gewinne zeigt. So kann ein potenzieller Fehlausbruch ohne Verlust abgesichert werden.

🎯 Ziele & Stop-Loss:

✅ Ziel 1: 295 USD (50 %-Retracement & frühere Widerstandszone)

✅ Ziel 2: 340+ USD (potenzielle Trendfortsetzung)

❌ Stop-Loss: Anfangs unterhalb 184 USD, später auf Breakeven nachziehen

Hat die fallende Tesla-Aktie den Support Level erreicht?Der Aktienkurs von Tesla hat seit Jahresbeginn den Rückwärtsgang eingelegt und fast 40 % von seinen Dezember-Hochs eingebüßt. Mit rückläufigen Verkaufszahlen, zunehmendem Wettbewerb und einer wachsenden Skepsis gegenüber Elon Musk stellt sich nun die Frage, ob die Aktie endlich einen Support Level gefunden hat – oder ob weiteres Abwärtspotenzial besteht.

CFDs/Spread Bets sind komplexe Finanzinstrumente und bergen aufgrund des Hebels ein erhebliches Risiko eines schnellen Geldverlusts. 82,12 % der Privatanlegerkonten verlieren Geld, wenn sie mit diesem Anbieter CFDs handeln. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren, und ob Sie sich das hohe Risiko eines Geldverlusts leisten können. Bitte beachten Sie, dass Spread Bets nur für Einwohner des Vereinigten Königreichs verfügbar sind.

Warum die Tesla-Aktie unter Druck steht

Die Tesla-Aktie hat den breiteren Markt im Jahr 2025 deutlich unterperformt, und die Gründe dafür liegen auf der Hand. Die Verkäufe in Europa sind eingebrochen, mit einem Rückgang der Neuzulassungen in Deutschland um fast 60 % im Januar. Selbst Kalifornien – einer von Teslas stärksten Märkten – verzeichnete im vierten Quartal einen Rückgang von 8 %. Die Schwäche in China hat ebenfalls nicht geholfen, da der lokale Konkurrent BYD weiterhin dominiert und mit niedrigeren Kosten sowie aggressiven Preisen Tesla aus wichtigen Wachstumsmärkten drängt.

Gleichzeitig belastet Musks zunehmend polarisierende öffentliche Persona die Marke. Seine Unterstützung für die deutsche rechtsextreme AfD-Partei löste in ganz Europa eine Gegenreaktion aus, mit Pensionsfonds, die sich von Tesla trennen, und Protesten vor Tesla-Fabriken, die immer häufiger werden. Selbst in den USA haben seine politischen Eskapaden Tesla in Konflikt mit einer republikanischen Regierung gebracht, die die Subventionen für Elektrofahrzeuge zurückfährt – eine direkte Bedrohung für eine entscheidende Nachfragequelle.

Auch finanziell sieht es nicht viel besser aus. Die neuesten Zahlen zeigen einen Rückgang des operativen Gewinns um 23 % im Jahresvergleich, wobei die Gewinnmargen unter Druck stehen. Analysten haben ihre Kursziele drastisch gesenkt, und es mehren sich die Bedenken, dass Teslas einstiges Premium-Image verblasst. Doch trotz all dieser negativen Faktoren hat die Aktie nun ein interessantes technisches Niveau erreicht.

Ein entscheidender technischer Test

Nach den Allzeithochs im Dezember hat die Tesla-Aktie einen steilen Abwärtstrend geformt, wobei niedrigere Hochs und tiefere Tiefs eine starke bärische Dynamik bestätigen. Doch nun ist die Aktie an einem bedeutenden Support Level angekommen – einem Bereich, der im Jahr 2024 mehrfach als Widerstand fungierte, bevor er im November durch die Nachwahl-Rallye durchbrochen wurde.

Dieser Bereich wird auch durch mehrere wichtige technische Indikatoren gestützt:

Die 200-Tage einfache gleitende Durchschnittslinie , ein Niveau, das von langfristigen Investoren genau beobachtet wird.

Der VWAP , der an den Tiefs von 2024 verankert ist und von institutionellen Händlern häufig zur Bestimmung des fairen Werts genutzt wird.

Der RSI , der erstmals seit April 2024 in den überverkauften Bereich (unter 30) gefallen ist.

Die Tesla-Aktie steht also an einem entscheidenden Punkt. Hält dieser Support Level, könnte es zu einer Erholungsrallye kommen, wenn Käufer einsteigen. Bricht er jedoch, könnte die nächste Abwärtsbewegung noch drastischer ausfallen. Da die bärische Dynamik weiterhin dominiert, werden die kommenden Handelssitzungen entscheidend sein, um zu bestimmen, ob sich Tesla stabilisieren kann – oder ob der Ausverkauf noch weitergeht.

Tesla (TSLA) Tageskerzen-Chart

Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse

Haftungsausschluss: Dieser Artikel dient ausschließlich Informations- und Bildungszwecken. Die bereitgestellten Informationen stellen keine Anlageberatung dar und berücksichtigen weder die finanzielle Situation noch die individuellen Anlageziele der Investoren. Vergangene Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Ergebnisse. Soweit gesetzlich zulässig, kann Capital.com (oder eine seiner verbundenen Gesellschaften oder Mitarbeiter) unter keinen Umständen für Verluste haftbar gemacht werden, die aus der Nutzung der bereitgestellten Informationen resultieren. Jeder, der auf diese Informationen reagiert, handelt auf eigenes Risiko. Jegliche Informationen, die als „Anlageforschung“ interpretiert werden könnten, wurden nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die die Unabhängigkeit von Anlageforschung sicherstellen sollen, und sind daher als Marketingkommunikation zu betrachten.

CFDs/Spread Bets sind komplexe Instrumente und bergen aufgrund der Hebelwirkung ein erhebliches Risiko eines schnellen Verlusts. 82,12 % der privaten Anlegerkonten verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Bitte prüfen Sie, ob Sie verstehen, wie CFDs/Spread Bets funktionieren und ob Sie sich das hohe Risiko eines Kapitalverlusts leisten können. Bitte beachten Sie, dass Spread Bets ausschließlich für Einwohner des Vereinigten Königreichs verfügbar sind.