5 SCHRITTE, UM MIT GOLD GELD ZU GEWINNENDie meisten Trader verlieren nicht aufgrund der falschen Strategie, sondern weil sie wichtige Schritte verpassen, bevor sie einen Trade eingehen.

Gold (XAUUSD) ist kein Markt für Emotionen – es zahlt sich für Disziplin aus.

Im Folgenden finden Sie fünf Kernschritte, die Händlern dabei helfen sollen, die Wahrscheinlichkeit, mit Gold Geld zu gewinnen, zu erhöhen. Diese Schritte eignen sich besonders für das heutige, sehr volatile Umfeld.

SCHRITT 1 – Handeln Sie GOLD nach KONTEXT, nicht nach Candlesticks

Geben Sie keine Bestellung auf, nur weil sie „schön“ aussieht.

Gold bewegt sich je nach Liquidität – Sitzung – Nachrichten.

👉 Ermitteln Sie immer zuerst den Marktkontext:

• Haupttrend

• Preisposition im Bereich

• Der Markt „jagt Geld“ oder „verteilt“

SCHRITT 2 – Handeln Sie nur im MONEY-Bereich

Es gibt keinen nachhaltigen Gewinn, wenn Sie eine Order in der Mitte des Charts eingeben.

Gold zahlt sich aus:

• Liquiditätszonen

• FVG / Ungleichgewicht

• Premium – Rabatt

👉 Wenig handeln, aber an den richtigen Positionen, so entsteht Geld.

SCHRITT 3 – Timing ist wichtiger als Indikatoren

90 % der starken Bewegungen von GOLD stammen von:

• London Open

• New York Open

👉 Wenn Sie außerhalb der Sitzung handeln, handeln Sie, wenn noch kein Geld auf den Markt gelangt ist.

SCHRITT 4 – Kleines Risiko, große Belohnung

Erfolgreiche Händler müssen nicht viel gewinnen.

Sie brauchen:

• Geringes Risiko

• Mindest-RR 1:3

• Verluste schnell reduzieren – Gewinne laufen lassen

👉 GOLD benötigt nur 1 richtige Bestellung, nicht viele Bestellungen.

SCHRITT 5 – Schützen Sie Ihre Gewinne, bevor Sie darüber nachdenken, mehr zu verdienen

Geld zu verdienen ist nicht schwer, Geld zu behalten ist schwierig.

• Hören Sie nach einer Siegesserie mit dem Handel auf

• Machen Sie keinen Rachehandel

• Übertreiben Sie nicht nach Nachrichten

👉 Geld geht am schnellsten nach einer Siegesserie verloren.

GOLD ist nichts für Leute, die viel handeln,

sondern für diejenigen, die zur richtigen Zeit – am richtigen Ort – mit der richtigen Disziplin handeln.

👉 Weniger Bestellungen = mehr GELD.

X-indicator

Bitcoin trifft auf einen neuen ErholungsrhythmusDer Preis erzeugt ein Rounded-Bottom-Modell nach einem starken Ausverkauf → schwächerer Verkaufskraft

BTC hielt die wichtige Unterstützungszone und begann, sich stark anzusammeln

Erwarten Sie, dass sich die technische Erholung bis zum Ichimoku-Wolkenbereich/nahe dem Widerstand bewegen wird

Technisches Szenario:

Kumulativ seitwärts → schrittweise Erholung

Kurzfristiges Ziel: obere Widerstandszone (Angebot erneut testen)

Aktueller Trend: Pullback nimmt in der Korrekturphase zu

Makrokonsolidierung am Wochenende:

USD- und US-Renditen schwanken nicht wesentlich, wenn der Devisenmarkt inaktiv ist

Kurzfristiger Cashflow priorisiert Wochenend-Krypto

Der Verkaufsdruck nahm ab → Schaffung der Voraussetzungen für eine technische Erholung

Gold – Bullenmarkt geriet ins Stocken, Risiken korrigiertDer Goldpreis hat nach einer Reihe steiler Anstiege Anzeichen einer Verteilung auf dem Höhepunkt gezeigt (Modell der abgerundeten Spitze/Erschöpfung). Sobald der Preis den hohen Bereich nicht halten konnte, trat starker Verkaufsdruck auf, was zeigt, dass der Cashflow aus Gewinnmitnahmen dominierte.

Technisch gesehen schloss der Preis unterhalb des Spitzenbereichs und verlor an Dynamik, während Ichimoku zeigte, dass die Unterstützungslücke darunter immer noch groß ist → es besteht eine hohe Wahrscheinlichkeit, dass der Preis schwächer wird und weiter in den Bereich mit niedrigerer Nachfrage fällt.

Makro verstärkt das Anpassungsszenario

Nachdem Gold einen historischen Höchststand erreicht hatte, reagierte der Markt stark auf makroökonomische Informationen → Gewinnmitnahmen waren unvermeidlich.

USD zeigt Anzeichen einer kurzfristigen Erholung, Anleiherenditen stabilisieren sich wieder → setzt Gold unter Druck.

Die Marktstimmung wechselte von Angst zu Neutral, was dazu führte, dass die Nachfrage nach Unterkünften vorübergehend zurückging.

👉Der Preis könnte sich technisch gesehen bis zum Widerstandsbereich/Wolkenrand erholen und dann weiter bis zum unteren Unterstützungsbereich absinken.

Der EURO schwächt sich ab, es droht ein ZusammenbruchEURUSD kann die Spitze des steigenden Kanals nicht halten, der Preis wird an der oben genannten Trendlinie kontinuierlich zurückgewiesen, was darauf hindeutet, dass Vertriebsdruck herrscht. Die aktuelle Struktur bildet ein niedrigeres Hoch, was darauf hinweist, dass die Aufwärtsdynamik nachgelassen hat.

Technisch gesehen liegt der Seitwärtspreis unterhalb der Widerstands- und Angebotszone und schließt unter Tenkan/Kijun, während die Ichimoku-Wolke vor uns dünner und flacher wird → günstige Bedingungen für einen Durchbruch unter die Unterstützung.

Die Makroökonomie unterstützt das DOWN-Szenario

Der USD behält seine Stärke dank der Erwartung, dass die Fed länger an ihrer vorsichtigen Haltung und den hohen Zinssätzen festhalten wird.

Die Wirtschaft der Eurozone ist weiterhin schwach, die EZB wird voraussichtlich nicht hart vorgehen, die geldpolitische Lücke ist immer noch zugunsten des USD.

Der Cashflow ist tendenziell risikoscheu und unterstützt keine starke EUR-Erholung.

Hauptszenario

Der Preis könnte eine kurze technische Erholung bis zum Widerstandsbereich machen, dann zur Unterstützung durchbrechen und so den Abwärtstrend verlängern.

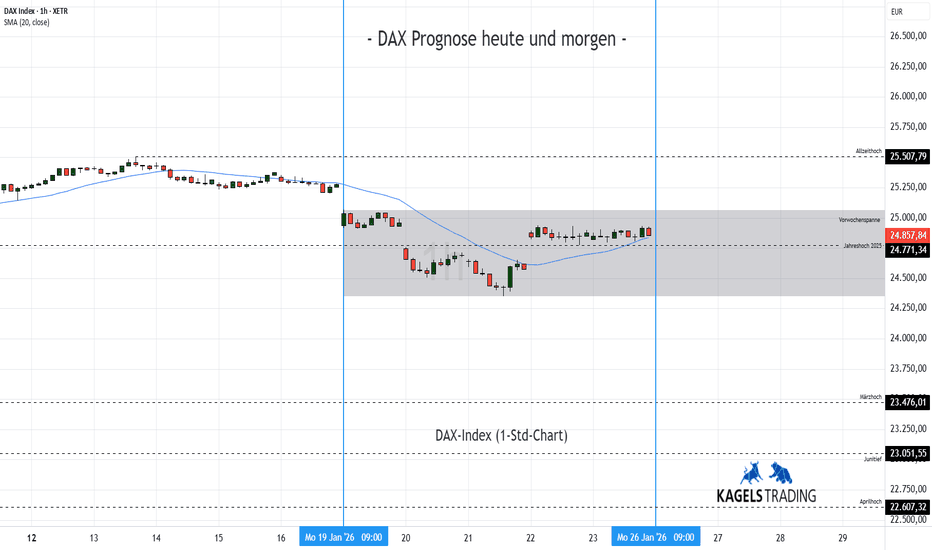

DAX40 Trade IdeeDax sucht Richtung

Stimmung ist 40% Käufer und 60% Verkäufer

Preis der meisten Interesse:

25 290 EUR auf der Oberseite

25 075 EUR auf der Unterseite

Liquiditäts Lücken

Oberseite

25 000 EUR bis 25 240 EUR

25 350 EUR bis 25 420 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

24 800 EUR bis 24 700 EUR

24 560 EUR bis 24 350 EUR

24 170 EUR bis 24 050 EUR

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 300 EUR

Short unterhalb der 25 300 EUR

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Gold erlebt Achterbahnfahrt: Fundamentale Herausforderungen versGold erlebt Achterbahnfahrt: Fundamentale Herausforderungen verschärfen sich, wichtige technische Unterstützungsniveaus werden auf die Probe gestellt 🎢

Am Freitag (30. Januar) setzte der Goldpreis seine volatile Entwicklung während der asiatischen und europäischen Handelssitzungen fort und verzeichnete den zweiten Tag in Folge massive Verkäufe. Aktuell notiert er bei rund 5195 US-Dollar pro Unze, ein Minus von etwa 3,4 % im Tagesverlauf. Zuvor hatte der Goldpreis seit Monatsbeginn einen parabolischen Anstieg erlebt, mit einem Plus von über 25 % und wiederholten Rekordhochs in den vergangenen zwei Wochen. Der gestrige Markt (29. Januar) war jedoch wahrlich atemberaubend: Der Goldpreis schoss auf ein Rekordhoch von 5596,33 US-Dollar, bevor er auf rund 5097 US-Dollar abstürzte – eine Tagesspanne von über 500 US-Dollar, die einen Volatilitätsrekord der letzten Jahre darstellte! 😱

🔍 Intensiver Kampf zwischen fundamentalen Aufwärts- und Abwärtsfaktoren

Negativer Druck:

Regierungsfinanzierungsabkommen stärkt Dollar 🇺🇸: Die US-Demokraten und das Weiße Haus erzielten eine Einigung über eine vorübergehende Finanzierung des Heimatschutzministeriums. Dies stärkte den Dollar angesichts der Hoffnung, einen Regierungsstillstand vermeiden zu können. Der US-Dollar-Index stieg leicht auf rund 96,50 und setzte damit den in Dollar notierten Goldpreis unter Druck.

Starke Gewinnmitnahmen 💸: Die Goldpreise waren zuvor zu stark und zu schnell gestiegen, was Händler dazu veranlasste, nahe historischer Höchststände Gewinne zu realisieren und technische Verkäufe auszulösen.

Unterstützende Faktoren:

Bedenken hinsichtlich der Politik und Unabhängigkeit der Federal Reserve ⚖️: Trump kritisierte die Federal Reserve erneut und forderte eine deutliche Zinssenkung. Obwohl die Fed die Zinsen vorerst unverändert ließ, befürchtet der Markt politische Einflussnahme auf die Geldpolitik. Das Niedrigzinsumfeld bietet langfristige Unterstützung für Gold.

Geopolitische Risiken bestehen fort 🌍: Die USA verstärken ihre Militärpräsenz im Nahen Osten, die Friedensgespräche zwischen Russland und der Ukraine verlaufen weiterhin ergebnislos, und Unsicherheiten wie Trumps angedrohte Zölle gegen Kanada befeuern die Nachfrage nach sicheren Anlagen.

Fokus auf Inflation und Wirtschaftsdaten 📊: Der Markt richtet sein Augenmerk auf die US-Erzeugerpreisdaten und die Reden von Vertretern der Federal Reserve im Laufe des Tages. Diese werden die Dollar-Performance beeinflussen und somit die Goldpreisschwankungen bestimmen.

📉 Technische Analyse: Wichtige Trendlinie als Orientierungshilfe für Bullen und Bären

Aus Sicht der Charttechnik befindet sich der Goldpreis an einem kritischen Punkt:

Der 4-Stunden-Chart zeigt bärische Signale 📉: Das MACD-Histogramm breitet sich negativ aus, und der RSI ist unter die 50er-Marke gefallen, was auf einen erhöhten kurzfristigen Abwärtsdruck hindeutet.

Die aufsteigende Trendlinie ist entscheidend ⚠️: Die seit dem Tiefststand von 4670 $ bestehende aufsteigende Trendlinie bietet aktuell Unterstützung bei etwa 5070 $. Hält diese Unterstützung, könnte der Goldpreis seine Erholung fortsetzen. Fällt der Schlusskurs hingegen unter dieses Niveau, eröffnet dies erhebliches Abwärtspotenzial und könnte den Bereich von 4990 $ bis 5000 $ testen.

Die gestrige Volatilität offenbart wichtige Kursmarken 🔑: Nach dem starken Rückgang fand der Goldpreis Unterstützung bei etwa 5160 $ und erholte sich um rund 160 $, was auf Kaufdruck in diesem Bereich hindeutet. Der erste Widerstand liegt aktuell bei 5245 $; eine Erholung auf dieses Niveau könnte eine Short-Position eröffnen. Wichtige Unterstützung liegt im Bereich von 4990 $ bis 5000 $.

🎯 Marktausblick und Handelsstrategie

Nach einem extremen Anstieg befindet sich Gold aktuell in einer Konsolidierungsphase. Die Fundamentaldaten sind uneinheitlich, und technisch gesehen steht der Goldpreis vor einem wichtigen Unterstützungstest. Insbesondere heute, Freitag, ist Vorsicht geboten, da mit erhöhter Volatilität und einem möglichen zweiten Kursrückgang gegen Ende der Sitzung zu rechnen ist.

Handelsempfehlungen:

Sollte der Kurs auf etwa 5245 $ steigen, empfiehlt sich eine kleine Short-Position mit einem Stop-Loss am vorherigen Hoch und einem Kursziel von 5000 $.

Fällt der Kurs direkt unter die Trendlinienunterstützung bei 5070 $, kann nach einer Erholung eine Short-Position mit dem Kursziel 4990–5000 $ eröffnet werden.

Von Long-Positionen, die auf blindem Kauf bei Kursrückgängen basieren, wird abgeraten. Warten Sie, bis sich der Kurs über wichtigen Unterstützungsniveaus stabilisiert und Anzeichen einer Stabilisierung zeigt.

Hinweis: Der Markt ist derzeit sehr volatil. Setzen Sie Stop-Loss-Orders mit größerem Abstand, und ein effektives Positionsmanagement ist entscheidend! Die kurzfristige Marktstimmung ist richtungsweisend. Reagieren Sie flexibel auf aktuelle Nachrichten.

Hat der Goldpreis seinen Höchststand erreicht? Der Markt gibt darauf noch keine eindeutige Antwort. In einem Umfeld deutlich erhöhter Volatilität müssen Anleger vorsichtig bleiben und geduldig abwarten, bis sich die Marktstruktur klarer abzeichnet! ⚠️💡

BTC Glaskugel Hallo zusammen!

Es ist wirklich schon eine ganze Weile her, seit ich mich hier das letzte Mal gemeldet habe, aber nun ist es wieder an der Zeit! In letzter Zeit begegnen mir immer wieder Prognosen von sogenannten Trading-Experten, die oft nicht mit der Realität übereinstimmen. Viele streben nach schnellem Gewinn und sind nicht bereit, das Trading wirklich zu erlernen. Stattdessen schenken sie ihr Vertrauen blind jenen Personen, die auf Social Media laut verkünden, dass Bitcoin steigen wird. Dabei ist es wichtig zu wissen, dass diese Social-Media-Personen oft Kooperationen mit Brokern haben und an eurem Handel, an eurem Kapital, verdienen.

In meiner aktuellen Analyse möchte ich bewusst den Wochen-Chart heranziehen, um zu zeigen, dass wir uns derzeit in einem Abwärtstrend befinden. Die 360-Tage-Moving-Average im Tageschart wurde nach unten durchbrochen und sogar von unten getestet, was ein deutliches Schwächesignal ist. Zudem sehen wir, dass der Wochenschlusskurs unter der letzten Handelsspanne liegt, was den Abwärtstrend aktuell weiter bestätigt. Wenn wir vergangene Szenarien heranziehen, könnte eine weitere Korrektur bis zur 60.000-Dollar-Marke möglich sein.

So wird also deutlich, wie wichtig es ist, die Bewegungen im Chart genau zu analysieren und nicht einfach nur auf Hoffnung zu setzen. Abschließend möchte ich betonen, dass auch meine Prognose und Analyse falsch sein kann. Daher ist das Beste, was ihr tun könnt, euch eine eigene Meinung zu bilden, die Charts selbst zu analysieren, das Handwerk zu erlernen und nie blind zu vertrauen.

Ich wünsche euch gute Trades und ein schönes Wochenende

GLG Lacky

Adidas: Massive Aufwärtsbewegung voraus?Lage: Die Adidas (ADS) Aktie befindet sich seit mehreren Jahren in einer Korrektur. Diese scheint sich langsam dem Ende zu nähern.

Einstieg: Die Korrektur ist weit fortgeschritten. Das Risiko nach unten ist zwar gegeben aber auch ein Abschluss der Korrektur innerhalb der gelben Box ist nicht unwahrscheinlich.

Potenzial: Nach Beendigung der Welle 2-Korrektur, könnte die Aktie in den kommenden Jahren eine sehr starke Aufwärtsbewegung hinlegen.

Risiko: Wenn die gelbe Box nach unten durchbrochen wird, könnte der Kurs nochmal das letzte Tief bei 93,40€ anlaufen. Sollte das nicht halten, ist sogar ein Anlaufen des Tiefs vom Oktober 2014 bei 51,86€ möglich. Spätestens dort sollte die Aktie nach oben drehen. Das Unterschreiten der 51,86€ halte ich für eher unwahrscheinlich.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

TRUMP SPRICHT HEUTE — GOLD AN ENTSCHEIDUNGSZONEMarktkontext (H1–H4)

Gold bleibt in einer breiteren bullishen Struktur, aber die kurzfristige Kursaktion hat sich nach der Ablehnung des ATH in eine Entscheidungsphase verschoben. Der scharfe Rückgang hat ein Displacement-Leg geschaffen, gefolgt von einem korrektiven Rücksetzer — typisches Verhalten nach einem Ereignis.

Strukturell:

HTF-Trend ist weiterhin aufwärts (aufsteigender Kanal intakt)

Noch keine bestätigte HTF bearish Umkehr

Die aktuelle Bewegung sieht wie eine Neuausbalancierung aus, nicht wie ein Trendversagen

Fundamentale Kontext

Trumps Rede heute Abend ist der entscheidende Volatilitätsauslöser

Jede geopolitische / USD-beeinflussende Rhetorik kann verursachen:

Ein Liquiditätssweep vor der Richtung

Oder eine direkte Fortsetzung, wenn die Risikoscheu zurückkehrt

Der Markt positioniert sich wahrscheinlich → erwarten Sie falsche Bewegungen vor der Klarheit

Technische Analyse

ATH: kürzliche Verteilung, noch nicht zurückerobert

FVG (oben): potenzieller Reaktionsbereich für Verkäufer, wenn der Preis ansteigt

Mittlere Zone (~5090–5120): kurzfristige Entscheidungs- / Balancezone

Starke Nachfrage (~4980–5000): HTF Kaufzone, stimmt mit der Trendlinie & vorheriger BOS-Basis überein

Handels-Szenarien (Wenn–Dann)

Wenn der Preis über 5090–5120 bleibt → auf Fortsetzung in das FVG achten, dann ATH-Test

Wenn der Preis unter 5090 sweeps, aber zurückerobert → klassisches Liquiditätsgrab → BUY-Fortsetzung

Wenn der Preis bricht und unter 5000 (H1-Schluss) bleibt → tiefere Rücksetzung, bullisher Bias pausiert (noch nicht umkehrt)

Wichtiger Punkt

Das ist nicht der Ort, um zu verfolgen.

Handeln Sie Reaktionen, nicht Schlagzeilen.

Lassen Sie Trump sprechen → lassen Sie die Liquidität zeigen → dann der Struktur folgen.

Bias: Bullishe Fortsetzung, es sei denn, starke Nachfrage versagt.

Steigende Goldvolatilität, Risiko einer kurzfristigen Korrektur📊 Marktentwicklung:

Der Goldpreis erlebte in der vorherigen Sitzung einen massiven Einbruch bis in den Bereich um 5093, ausgelöst durch starke Gewinnmitnahmen nach einem Rekordhoch sowie hohe Volatilität während der US-Session. Nach dem abrupten Rückgang folgte eine technische Erholung, aktuell bewegt sich Gold seitwärts im Bereich 51xx–52xx, was auf eine vorsichtige Marktstimmung und das Fehlen eines klaren neuen Trends hindeutet.

________________________________________

📉 Technische Analyse:

• Wichtige Widerstände:

• 5225 – 5250 (technische Erholungszone, mehrfach abgewiesen)

• 5350 – 5400 (frühere Hochs, starke Distributionszone)

• Nächste Unterstützungen:

• 5090 – 5110 (Tief des Einbruchs, Schlüsselunterstützung)

• 5000 – 5030 (psychologische Unterstützung, Bruch erhöht Abwärtsrisiko)

• EMA:

• Der Preis pendelt um die EMA 09, was auf einen unklaren kurzfristigen Trend hinweist – eine Seitwärtsphase / technische Gegenbewegung nach dem starken Rückgang.

• Kerzen / Volumen / Momentum:

• Eine Kerze mit langem unteren Docht nahe 5090 bestätigt Kaufinteresse auf tieferen Niveaus.

• Das Erholungsvolumen bleibt jedoch begrenzt, was eher auf einen technischen Pullback als auf eine nachhaltige Aufwärtsbewegung hindeutet.

• Das Abwärtsmomentum hat nachgelassen, ein klarer bullischer Wendepunkt ist jedoch noch nicht bestätigt.

________________________________________

📌 Einschätzung:

Gold könnte sich kurzfristig seitwärts bewegen oder leicht korrigieren, solange der Bereich 5225–5250 nicht klar überwunden wird. Ein Durchbruch unter 5090 würde das kurzfristig bärische Szenario verstärken. Hält die Unterstützung und wird 5250 überwunden, ist eine deutlichere Erholung möglich.

________________________________________

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD: 5347 – 5350

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5253.5

🔺 BUY XAU/USD: 5093 – 5090

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5086.5

DAX Chartanalyse & Prognosen für die neue Woche #05 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.857 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigen Abwärtsdrucks über dem März-Hoch hielt. Im Bereich der 24.000er-Marke ließ sich weitere Schwäche abwenden. In der Erholung zum Jahreswechsel wurde zunächst ein fester Markt bestätigt.

Diese positive Grundstimmung konnte der DAX in einen Ausbruch über 25.000 Punkte verwandeln, der nach einem neuen Allzeithoch jedoch an Momentum verloren hat. Abwärtsdruck hat den Kurs in der vergangenen Woche unter die runde Marke geführt und Druck auf das Vorjahrestief ausgeübt. Am Ende konnte diese Unterstützung gehalten werden, sodass der DAX zum Wochenstart am Montag auf eine Rückkehr über die 25.000er-Marke abzielen könnte.

Erwartete Tagesspanne: 24.690 bis 25.210

Nächste Widerstände: 25.070 = Vorwochenhoch | 25.507 = Allzeithoch

Wichtige Unterstützungen: 24.771 | 25.349 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag seine Stabilisierung an der 25.000er-Marke bestätigen und diese im Idealfall für den weiteren Verlauf als Unterstützung nutzen. Anderenfalls dürften nahe Ziele im 24.500er-Bereich ins Visier geraten.

Erwartete Tagesspanne: 24.930 bis 25.370 alternativ 24.460 bis 24.890

DAX Prognose für diese Woche

Ergänzend zum Stundenchart konnte der DAX-Index aus der seit Juni gebildeten Tradingrange kurz ausbrechen, kam jedoch unter die 20-Tage-Linie zurück. Damit dürfte ein Ringen um diesen Indikator bevorstehen, nachdem die Dynamik im 25.500er-Bereich ermüdet ist. Weitere Schwäche würde in Richtung der 24.200er-Marke zielen.

Erwartete Wochenspanne: 24.290 bis 25.420

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob sich der Markt in einer Seitwärtstendenz über dem Vorjahreshoch stabilisiert. Sollte sich der Korrekturdruck hingegen verstärken, dürfte der Kurs die 24.000er-Marke unter Druck setzen.

Erwartete Wochenspanne: 24.840 bis 25.690 alternativ 23.980 bis 24.670

Die Börsentermine für die nächsten Tage:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

EUR/USD Chartanalyse & Prognosen für die neue Woche #05Analyse bei einem letzten Kurs von 1,1826

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Von seinem Jahreshoch im September 2025 ist der Euro in eine Korrekturphase übergegangen, die zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, in welcher der Kurs um den 100-Tage-Durchschnitt pendelt. Nachdem die 200-Tage-Linie im 1,16er-Bereich stützen konnte, hat sich in der vergangenen Woche neuer Kaufdruck gezeigt. Der feste Wochenschluss über der 1,18er-Marke dürfte auch für den Handelsstart am Montag weitere Zugewinne im Gepäck haben.

Mögliche Tagesspanne: 1,1770 bis 1,1890

Nächste Widerstände: 1,1830 | 1,1833 = Vorwochenhoch | 1,1918

Wichtige Unterstützungen: 1,1608 | 1,1572 = Vorwochentief | 1,1494

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte sich am Dienstag eine Stabilisierung über der 1,18er-Marke abzeichnen. Sollte der Kurs hingegen in einen Pullback übergehen, könnte ein Re-Test des 1,1750er-Bereichs zu erwarten sein.

Mögliche Tagesspanne: 1,1800 bis 1,1900 alternativ 1,1740 bis 1,1850

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart deutet der Kurs nach dem Test der 200-Tage-Linie einen Ausbruch an. Zunächst bliebe jedoch die Reaktion im Bereich des Vorjahreshochs abzuwarten. Laufen die Notierungen direkt darüber hinaus, könnte die Zone um 1,22 als Kursziel für einen neuen Bewegungszweig dienen.

Mögliche Wochenspanne: 1,1730 bis 1,1980

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über dem gleitenden Durchschnitt aus 20 Tagen eine stärkere Erholung ermöglichen. Sollte sich hingegen Widerstand bei 1,19 durchsetzen, dürfte die Tradingrange andauern.

Mögliche Wochenspanne: 1,1810 bis 1,2090 alternativ 1,1640 bis 1,1820

Die Börsentermine für die nächsten Tage:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Goldpreis: Mit neuen Rekorden steigt auch der KorrekturbedarfAnalyse bei einem Goldpreis (XAU/USD) von $4.983

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Ende des vergangenen Jahres einen Rekordwert bei $4.550 erreichte. Dort zeigten sich leichte Gewinnmitnahmen, die vorerst im $4.300er-Bereich abgefangen wurden.

Die folgende Erholungstendenz hat sich in der vergangenen Woche noch einmal beschleunigt. Mit einem Wochenschluss am neuen Höchstwert zielt der Goldpreis auf die $5.000er-Marke und könnte diese zum Wochenstart am Montag bereits erreichen.

Mögliche Tagesspanne: $4.920 bis $5.030

Nächste Widerstände: $4.989

Wichtige Unterstützungen: $4.755 | $4.595 | $4.536

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag seine positive Tendenz fortsetzen und eine Stabilisierung im Bereich der neuen Höchstwerte anstreben. Im Idealfall sind Zugewinne über der $5.000er-Marke möglich. Sollten hingegen Gewinnmitnahmen einsetzen, wäre Druck in Richtung $4.800 zu erwarten.

Mögliche Tagesspanne: $4.970 bis $5.060 alternativ $4.820 bis $4.950

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend und wird von der 20-Tage-Linie gestützt. In der Ausbruchsbewegung sind Kursziele im $5.100er-Bereich aktiv, wo auch mit Gewinnmitnahmen zu rechnen wäre. Ein Pullback dürfte sich zunächst an der $4.500er-Marke stützen.

Mögliche Wochenspanne: $4.610 bis $5.130

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die bei Ermüdung eine Stabilisierung über $4.400 stützen würden. Mit Blick auf den Ausbruch bleibt zunächst jedoch die Entwicklung an der $5.000er-Marke abzuwarten.

Mögliche Wochenspanne: $4.810 bis $5.340 alternativ $4.370 bis $4.790

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

30.01.2026 - Gold, Silber, DAX, Bitcoin - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Gold fällt kurzfristig um 500 US-Dollar

- Silber fällt nach Allzeithoch

- DAX an wichtiger Unterstützung

- Bitcoin mit weiteren Abgaben

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell

durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

XAUUSD – H1 Volatilitätsspitze | Liquiditätsreset läuftMarkt Kontext

Gold tritt nach einem längeren bullishen Verlauf in eine Phase hoher Volatilität ein. Der recent scharfe Impuls nach unten aus der oberen Zone ist nicht zufällig – er spiegelt die Verteilung von Liquidität und aggressive Gewinnmitnahmen nahe den Höchstständen wider, verstärkt durch schnelle USD-Zuflüsse und ereignisgesteuerte Positionierung.

In diesem Umfeld trendet Gold nicht mehr reibungslos. Stattdessen rotiert es zwischen Liquiditätszonen, was intraday Risiken in beide Richtungen schafft.

➡️ Schlüsselmentalität: Reaktionen an den Leveln handeln, nicht die Richtung.

Struktur & Preisaktion (H1)

Die vorherige bullishe Struktur wurde vorübergehend durch einen starken bearishen Impuls gebrochen.

Der Preis konnte sich nicht über 5.427 – 5.532 halten und bestätigt damit diesen Bereich als aktive Angebots-/Verteilszone.

Der Abwärtszug zeigt eine Bereichserweiterung, typisch nach ATH-Phasen.

Die aktuelle Preisaktion deutet auf ein Rebalancing und eine Suche nach Liquidität hin, jedoch noch keine bestätigte makroökonomische Umkehr.

Wichtige Lesart:

👉 Über dem Angebot = Ablehnung

👉 Unter dem Angebot = Korrektur-/bearishe Neigung, bis das Gegenteil bewiesen ist.

Handelsplan – MMF Stil

🔴 Primäres Szenario – VERKAUF bei Rückgang (Volatilitätsspiel)

Solange der Preis unter dem Schlüsselangebot bleibt, ist das Verkaufen von Reaktionen favorisiert.

VERKAUF Zone 1: 5.427 – 5.432

(Ehemalige Nachfrage → Angebotsflip + Trendlinienablehnung)

VERKAUF Zone 2: 5.301 – 5.315

(Mittlerer Angebots-/Korrekturtetest)

Ziele:

TP1: 5.215

TP2: 5.111

TP3: 5.060

Erweiterung: 4.919 (großer Liquiditätspool)

➡️ Nur VERKAUFEN nach klarer Ablehnung / bearish Bestätigung.

➡️ Keine Durchbrüche jagen.

🟢 Alternativszenario – KAUF bei tiefer Liquidität

Wenn der Preis niedrigere Liquidität abdeckt und Absorption zeigt:

KAUF Zone: 4.920 – 4.900

(Große Nachfrage + Liquiditätsabdeckung)

Reaktionsziele:

5.060 → 5.215 → 5.300+

➡️ KAUFEN nur, wenn sich die Struktur stabilisiert und eine bullishe Reaktion erscheint.

Ungültigkeit

Ein klarer H1-Schluss über 5.432 macht die kurzfristige bearish Neigung ungültig und verlagert den Fokus zurück auf eine bullish Fortsetzung.

Zusammenfassung

Gold wechselt von der Trendverlängerung zur Volatilitätserweiterung.

Dies ist ein Markt für Disziplin und levelbasierte Ausführung, nicht für Vorhersagen.

MMF-Prinzip:

Volatilität = Gelegenheit, aber nur für diejenigen, die auf Reaktionen warten.

Handeln Sie die Level. Kontrollieren Sie das Risiko. Lassen Sie den Preis bestätigen.

Scalping – Day Trading – Swing Trading: Wo liegt der UnterschiedBeim Einstieg ins Trading verwirren meist nicht die Charts, sondern die vielen Begriffe. Scalping, Day Trading und Swing Trading sind keine geheimen Strategien, sondern Handelsstile. Der Hauptunterschied liegt in Haltedauer, Entscheidungsgeschwindigkeit und psychischem Druck.

Scalping – Schnell und häufig

Sehr kurze Zeitrahmen, manchmal nur Sekunden. Jeder Trade zielt auf kleinen Gewinn, wird aber oft wiederholt. Geeignet für Trader, die lange vor dem Bildschirm bleiben und hohen Druck aushalten können. Die größte Herausforderung ist Disziplin.

Day Trading – Intraday und entschlossen

Positionen werden einige Stunden gehalten und vor Sitzungsende geschlossen. Langsamer als Scalping, aber weiterhin konzentrationsintensiv. Ideal für Trader, die Übernachtrisiken vermeiden möchten. Bietet ein Gleichgewicht zwischen Tempo und emotionaler Kontrolle.

Swing Trading – Langsamer, aber umfassender

Fokussiert sich auf größere Trends und den Gesamtmarkt, mit Haltedauern von Tagen bis Wochen. Weniger Trades, aber größere Gewinnziele. Geeignet für Personen mit wenig Zeit zur Dauerbeobachtung. Vorteil: geringerer Druck und ruhigeres Tempo.

Schnellvergleich:

Scalping: schnell – viele Trades – hoher Druck

Day Trading: intraday – mittleres Tempo – hohe Konzentration

Swing Trading: langsam – wenige Trades – trendorientiert

Kein Stil ist überlegen – entscheidend ist, ob er zu deiner Persönlichkeit, Zeit und Stresstoleranz passt.

BTC – VERKAUF BEI RÜCKGANG, BÄRISCHE STRUKTURBitcoin setzt seinen Abwärtstrend im H3-Chart mit einer klaren Abfolge von tieferen Hochs und tieferen Tiefs fort.

Der Kurs korrigiert technisch in die Angebotszone (EMA20–EMA50), der Kaufdruck ist jedoch schwach und ein weiterer Anstieg ausbleibt.

Potenzielle Verkaufszone: Angebotszone (Goldene Zone)

Struktur: Korrektur innerhalb eines Abwärtstrends → Distribution

Bevorzugtes Szenario: Ablehnung an der Trendlinie → Fortsetzung des Abwärtstrends

Nächstes Kursziel: ~85.000 – 85.100

Erst wenn der Kurs die absteigende Trendlinie durchbricht und sich darüber hält, ist das bärische Szenario hinfällig.

Bitcoin steht weiterhin unter AbwärtsdruckBTC bewegt sich im absteigenden Kanal des H2-Rahmens. Der Preis wurde an der oberen Trendlinie und im horizontalen Widerstandsbereich kontinuierlich abgelehnt, was zeigt, dass der Verkaufsdruck den Trend immer noch kontrollierte.

Ichimoku gibt negative Signale, wenn:

Der Preis liegt unter den Wolken. Die Wolken vor uns neigen sich nach unten → der mittelfristige Trend unterstützt die Käufer nicht.

Andererseits bleiben die Renditen von US-Anleihen hoch, was den Druck auf risikoreiche Anlagen erhöht. Die Erwartung, dass die Fed es nicht eilig haben wird, ihre Politik zu lockern, führt dazu, dass der Cashflow bei Kryptowährungen vorsichtig bleibt. Kurzfristige Kapitalflüsse kehren tendenziell zum USD zurück, was die Erholungskraft von BTC schwächt.

Prioritätssignal: Der Preis kann den aktuellen Widerstandsbereich nicht überwinden, bildet einen Rückzugsrhythmus und setzt den Abwärtstrend entlang des Preiskanals in Richtung des 86.000-Dollar-Bereichs fort

Wie bewerten Sie den Rückzug vor dem nächsten Rückgang?

Solana – zwischen zwei wichtigen LevelsSolana hat die Möglichkeit, den eingezeichneten Support anzulaufen und bietet aus unserer Sicht eine sehr gute Gelegenheit im Swing-Bereich. Im aktuellen Preisbereich ist kein Trade sinnvoll. Wir warten entweder ab, ob der Support angelaufen wird, oder suchen Shorts am markierten Widerstand.

Wichtig ist dabei, Bitcoin genau zu beobachten und die Struktur von BTC abzuwarten, bevor man in Solana einen Trade eingeht.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

BTC am wichtigen LevelBitcoin ist heute an einem wichtigen Level angekommen und hat dort einen Grossteil der Liquidität abgeholt. Der markierte Support muss halten, andernfalls ist ein Move in Richtung 78’000 möglich. Solange der Support hält, warten wir im M30 auf eine positive Struktur (zwei höhere Tiefs) und suchen dann einen Long-Einstieg.

Shorts sind aktuell nicht zu empfehlen. Diese bevorzugen wir entweder im markierten Bereich um 90’000 oder bei einem Supportbruch mit anschließendem Retest.

Wichtig ist, sich nicht in Trades zu erzwingen, sondern auf Bestätigung zu warten. Auch wenn der Einstieg dadurch zu höheren Kursen erfolgt, ist es deutlich besser, mit der Struktur zu traden statt gegen sie.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

Packt euch Salesforce auf die Watchlist! /WochenchartDer letzte Tipp des Abends ;-)

Warten auf den Bruch der Trendlinie bei ca. 248 USD.

Bestätigt bei über 266 USD. (Sicherer!)

Wiedereintritt beim CCI /Wochenchart in den Channel!!!!

Bei 198 USD und darunter ist alles hinfällig!!!!!

Gewagte Prognose: Zum 20 Januar sollte der Bruch der Trendlinie erfolgen!

Abwarten und Tee trinken und dann erst wieder denken! ;-)

Oscar Health: Ausbruch oder nochmal runter?Lage: Oscar Health (OSCR) hat vom Zwischentief bei 4,72$ eine Aufwärtsbewegung bis 23,44$ hingelegt. welche ich als ersten Welle 1 Impuls interpretiere. Die darauf folgende Welle 2 ist schon sehr weit fortgeschritten oder evtl. schon beendet.

Einstieg: Ob man zum Aktuellem Zeitpunkt einsteigt, überlasse ich jedem selbst.

Potential: Sollten wir von hier hochlaufen, könnte die Aufwärtsbewegung uns in Richtung 40$ bringen.

Risiko: Es besteht das Risiko, das wir nochmal das 0,618- oder 0,786-Fib anlaufen. Dort sollte die Aktie aber nach oben drehen. Wenn das 0,786-Fib bei 8,73$ nicht hält, könnten wir nochmal das Tief bei 4,72$ anlaufen oder in einem extrem bearischen Szenario das Tief bei 2,05$ vom 22.12.22. Das halte ich zur Zeit allerdings für eher unwahrscheinlich.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!