Wellenanalyse

GBPUSDWährungslage:

+ GBPAUD, GBPCAD short

-+ GBPCHF, GBPNZD eher long

- GBPJPY long

- EURGPB short

- AUDUSD long

-+ EURUSD eher long

+ NZDUSD short

-+ USDCAD, USDCHF eher short

+ USDJPY long

Fazit:

klares Setup im short Trend

GPB passt eher nicht, USD passt eher nicht

Hedge zu EURGBP short und AUDUSD long

Kurzer Long Trade in die ZoneDerzeit sehen wir wieder eine Erholung im NAS100. Der Short Trend wurde an der Käuferzone unten (Grüne Zone) aufgehalten und setzt den Trend bullish fort. Persönlich würde ich nicht all zu grosse Trades wagen aber es sieht für mich als, als ob wir wieder in die Rote Zone gelangen (Widerstandszone). Das golden pocket wurde bereits abgeholt und das DOWN GAP wurde ebenfalls gut geschlossen.

Auch der POC scheint in der Region zu sein, weshalb ich mir das Szenario gut ausdenken kann. Auch der MACD scheint bullish gerichtet zu sein.

Wir werden sehen.

Vielen Dank fürs durchlesen :)

Nasdaq Update - weiterhin Primärszenario nicht vom Tisch - ABER📊 NASDAQ | Kurzes Marktupdate

Im heutigen Video werfen wir nur einen schnellen Blick auf den Chart und möchten nochmals auf die aktuell recht fragile Lage was das Primär vers. Alternativszenario betrifft betrachten.

Wir schauen heute auch noch in einem Schnellflug über die Indikatoren Lage ergänzend.

🙏 Unterstütze WELLENBLICK TRADING

Wenn dir unsere Analysen Mehrwert bieten, freuen wir uns über ein Like, einen Kommentar oder ein Follow/ABO auf TradingView.

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

Goldbullen bleiben stark

Goldhandelsstrategie | Trendfolge, Fokus auf Kauf bei Kursrückgängen

I. Performance-Überprüfung und Strategievalidierung

Am Dienstag folgten wir strikt der öffentlich verfügbaren Strategie auf TradingView und eröffneten Long-Positionen im Bereich von 4650–4660. Nach einer Reduzierung der Positionen bei 4700 und weiterem Halten schlossen wir diese vollständig bei Kursziel 4720 und erzielten einen Gewinn von über 600 Pips.

Diese Transaktion bestätigt erneut die Effektivität der Strategie „Trendfolge + Einstieg an wichtigen Kursmarken“. Im aktuellen starken Marktumfeld bleibt der Kauf bei Kursrückgängen eine sichere und nachhaltige Handelsstrategie.

II. Fundamentale Faktoren

1. Zunehmende geopolitische Risiken

Die Trump-Regierung hat ihre Maßnahmen in Bezug auf Grönland verschärft. Die Drohung, Zölle gegen acht europäische Länder zu verhängen, ist nun konkret (gültig ab 1. Februar).

Historische Muster deuten darauf hin: Handelskriege → Langsameres Wirtschaftswachstum + steigender Inflationsdruck → Erhöhtes Stagflationrisiko. Gold entwickelt sich in einem stagflationischen Umfeld besonders gut.

2. Marktlogik

Nachfrage nach sicheren Anlagen: Geopolitische Konflikte und Handelsunsicherheiten treiben Kapital in Gold.

Absicherung gegen Stagflation: Die Kombination aus „sich verlangsamender Wirtschaft und hoher Inflation“, potenziell ausgelöst durch Zölle, stärkt die Rolle von Gold als Vermögenswertsicherung.

Druck auf den US-Dollar: Handelsspannungen belasten den US-Dollar und stützen indirekt den Goldpreis.

III. Wichtige technische Signale

1. Trendstruktur

Die Preise haben kontinuierlich neue historische Höchststände erreicht. Sowohl Tages- als auch Stundencharts zeigen eine bullische Entwicklung ohne Anzeichen einer Top-Formation.

Starke Dynamik: Minimale Korrekturen während der Rallye deuten auf ein robustes Kaufinteresse hin.

2. Wichtige Kursniveaus

Unterstützungszonen:

Starke Unterstützung: 4700–4710 (Ausbruchszone, jetzt Unterstützung)

Wichtige Verteidigung: 4680 (aufwärtsgerichtete Linie)

Widerstandsziele:

Kurzfristiges Kursziel: 4760–4780

Langfristiges Kursziel: 4790–4800

IV. Spezielle Handelsstrategien

Allgemeine Vorgehensweise: Konzentrieren Sie sich auf Käufe bei Kursrückgängen; vermeiden Sie Short-Positionen entgegen dem Trend.

Option 1: Konservative Strategie (Kaufen bei Kursrückgängen)

Einstiegszone: 4700–4710; nach Stabilisierung Long-Positionen schrittweise eröffnen.

Stop-Loss-Platzierung: 4688 (bei Durchbruch ist die kurzfristige Aufwärtsstruktur gefährdet).

Zielbereich: 4760–4780

Option 2: Aggressive Strategie (Ausbruchsstrategie)

Einstiegsbedingung: Long-Position eröffnen, sobald der Kurs auf ca. 4740 zurückfällt.

Stop-Loss-Platzierung: 4725 (um Fehlausbrüche zu vermeiden).

Zielbereich: 4770–4790

Ausführungsvoraussetzungen: Nur geeignet für Trader, die höhere Volatilität tolerieren und eine hohe Ausführungsdisziplin besitzen.

V. Risikohinweise und Disziplinanforderungen

1. Wichtigste Risikomanagementprinzipien

Vermeiden Sie Short-Positionen entgegen dem Trend ohne klare Umkehrsignale.

Alle Long-Positionen müssen Stop-Loss-Orders enthalten, um signifikante Drawdowns bei plötzlichen Marktumkehrungen zu verhindern.

2. Notfallpläne für Marktentwicklungen

Fällt der Kurs unter 4680, deutet dies auf eine Abschwächung der kurzfristigen Aufwärtsdynamik hin. Alle Long-Positionen sollten geschlossen werden. Eine abwartende Haltung wird empfohlen.

Sollte der Kurs deutlich über 4780 steigen, können die Kursziele auf 4800–4820 angepasst werden. Vermeiden Sie es jedoch, der Rallye hinterherzujagen, und warten Sie auf neue Kursrückgänge.

3. Mentales Management

In einem klaren Trend ist es akzeptabler, eine Chance zu verpassen, als einen Fehler zu machen.

Bewahren Sie Geduld und steigen Sie nur an wichtigen Unterstützungszonen ein. Vermeiden Sie emotionale Käufe während Rallyes.

VI. Zusammenfassung und Handlungsempfehlungen

Grundlogik: Geopolitische Risiken + Stagflationserwartungen + technische Stärke = Fortsetzung des Aufwärtstrends.

Beste Gelegenheit: Achten Sie auf Stabilisierungssignale, wenn der Kurs in den Bereich von 4700–4710 zurückfällt.

Disziplin bei der Ausführung: Kontrollieren Sie Ihre Positionsgrößen streng, halten Sie sich an die Stop-Loss-Regeln und vermeiden Sie es, Verlustpositionen zu halten.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies mehr Händlern und Investoren, meine Handelsstrategieanalyse einzusehen. Derzeit konzentriere ich mich auf den Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Tradern teilen, die davon profitieren könnten. Wir streben nach präzisem Trading und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

Der Freitag endete perfekt, und die Analyse für Montag ist da!

Zunächst werfen wir einen Blick auf den größten Goldpreisrückgang seit über zwei Wochen am Freitag. Nach Trumps Äußerungen erholte sich der Dollar von seinen Tagesverlusten, und Gold fiel kurzzeitig um 84 Dollar auf ein Tief von 4536,45 Dollar. Anschließend erholte es sich jedoch kräftig und schloss bei 4595,59 Dollar. Der zuvor rasante und übermäßige Anstieg des Goldpreises gab den Bullen Anlass, Gewinne mitzunehmen. Außerdem hatte ich in meinem Artikel vom Freitag vor einem möglichen „Schwarzen Freitag“ gewarnt und damit eine Frühwarnung gegeben!

Aktuell stehen Anleger vor zwei strategischen Entscheidungen:

Dem Aufwärtstrend nach dem Überschreiten historischer Höchststände folgen oder abwarten, bis die Preise wieder in ihren inneren Wertbereich zurückfallen, bevor sie kaufen. Letztendlich hängt dies von den individuellen Anlagepräferenzen ab.

Ich habe jedoch beobachtet, dass langfristig orientierte Anleger tendenziell einen konservativeren Ansatz bevorzugen, während kurzfristig orientierte Händler kurzfristige Aufwärtsbewegungen und Marktvolatilität dominieren. Solange der allgemeine Aufwärtstrend anhält, dürfte sich dieses Muster fortsetzen.

Goldpreisanalyse für kommenden Montag:

Der plötzliche Einbruch des Goldpreises am Freitag war weitgehend erwartet worden, und ich hatte bereits in meinem Artikel vom Freitag davor gewarnt. Meine Analyse vom Donnerstag und Freitag empfahl, Gold auf höheren Niveaus leerzuverkaufen, insbesondere am Freitag bei 4640 und 4620, wodurch das Kursziel von 4536 perfekt erreicht wurde! Wie wir alle wissen, startete der Goldpreis diese Woche bei 4513, erreichte ein neues Allzeithoch von 4642, bevor er auf etwa 4536 zurückfiel und dann wieder über 4590 stieg. Obwohl dieser Prozess auf eine bullische Dominanz hindeutet, könnte die Marke von 4590 kurzfristig ihre wichtige Unterstützung verloren haben. Daher hat der allgemeine Tiefpunkt und der anschließende Aufwärtstrend des Goldpreises in dieser Woche zweifellos eine starke Grundlage für die Bullen geschaffen, und es ist sinnvoll, weiterhin auf Kursgewinne zu spekulieren. Dabei sollte man sich jedoch darauf konzentrieren, bei Kursrückgängen zu kaufen.

Betrachtet man den 3-Stunden-Chart, so bewegt sich der aktuelle Kurs nach den gestrigen starken Schwankungen weiterhin um den kurzfristigen 5-Tage-Durchschnitt. Obwohl der 10-Tage-Durchschnitt und das mittlere Bollinger-Band Widerstand leisten, deuten der Aufwärtstrend des 5-Tage-Durchschnitts und die Ausdehnung des unteren Bollinger-Bands auf ein begrenztes Abwärtspotenzial für Gold kurzfristig hin. Der 4-Stunden-Chart lässt daher generell auf eine Korrektur mit anschließendem erneuten Aufwärtstrend schließen. Die empfohlene Strategie für den Wochenbeginn lautet, bei Kursrückgängen zu kaufen und sich zunächst auf den Bereich um 4575–4580 zu konzentrieren. Dieser Bereich markiert den Aufwärtstrend nach dem gestrigen Tief und der anschließenden Erholung und kann als Schlüssel für eine kurzfristige Rückkehr in Richtung 4600 angesehen werden. Zweitens sollte man den Bereich um 4635 genau beobachten, wo der 10-Tage-Durchschnitt im Tageschart eine starke Unterstützung bietet. Oberhalb dieses Niveaus bleibt der Trend aufwärtsgerichtet, auch wenn die Aufwärtsbewegung länger dauern kann.

Ich persönlich bin jedoch der Ansicht, dass es ein guter Zeitpunkt ist, Long-Positionen zu eröffnen, sobald sich der Goldpreis der Marke von 4600 nähert oder diese erreicht, da ich mit einem Anstieg über 4600 rechne. Kurzfristig ist zudem der Bereich um 4690 von Bedeutung. Sollte sich der Goldpreis über diesem Niveau halten, ist eine direkte Rückkehr zu 4600 Anfang nächster Woche nahezu sicher, und eine Stabilisierung über 4600 ist ebenfalls sehr wahrscheinlich.

Bezüglich des Widerstands ist der Bereich um 4620, das Hoch vom Freitag, zu beachten. Intraday-Short-Positionen können unterhalb dieses Niveaus eröffnet werden, doch jeder Ausbruch darüber sollte als Zeichen bullischer Stärke gewertet werden, selbst in einer Konsolidierungsphase. Ich persönlich glaube, dass nach einem Ausbruch über 4620 ein aggressiveres Kursziel auf das Hoch von 4640 oder sogar ein Ausbruch darüber wahrscheinlicher wäre.

Zusammenfassend lässt sich sagen, dass die empfohlene kurzfristige Handelsstrategie für Gold am kommenden Montag darin besteht, primär bei Kursrückgängen zu kaufen und sekundär bei Kursanstiegen zu verkaufen. Der wichtigste Widerstandsbereich, den Sie kurzfristig im Auge behalten sollten, liegt bei 4625–4630, der wichtigste Unterstützungsbereich bei 4570–4580. Bitte verfolgen Sie den Trend genau.

Idee: Gold (XAU/USD)

– Korrektur und Fortsetzung des Aufwärtstrends

Aktuell gehen wir im Gold davon aus, dass der Markt an einem starken Widerstandsbereich reagiert hat. Dieser Widerstand ergibt sich aus mehreren zusammenlaufenden Fibonacci-Levels, die auf diesem Preisniveau eine erhöhte Relevanz haben.

Aufgrund dieser technischen Ausgangslage wird zunächst eine Korrekturbewegung erwartet. Das primäre Korrekturziel liegt bei dem Fibonacci-Level um 4.749 US-Dollar. Dieser Bereich dient als potenzielle Unterstützungszone, von der aus der Markt erneut Stärke entwickeln könnte.

Sollte sich dort eine Stabilisierung bzw. Umkehr bestätigen, erwarten wir eine Fortsetzung des übergeordneten Aufwärtstrends. Das nächste übergeordnete Kursziel auf der Oberseite liegt bei

5.152 US-Dollar.

Diese Idee basiert ausschließlich auf technischer Analyse unter Verwendung von Fibonacci-Retracements und -Extensions.

Der Goldpreis wird zunächst fallen und dann wieder steigen.

Am Montag (19. Januar) erreichten sowohl Gold als auch Silber Rekordhochs.

Nachdem US-Präsident Donald Trump mit zusätzlichen Zöllen auf europäische Länder wegen der Kontrolle Grönlands gedroht hatte, flüchteten Anleger in sichere Anlagen und trieben die Edelmetallpreise erneut in die Höhe. Zum Zeitpunkt der Veröffentlichung dieses Artikels notierte Gold bei 4.670 US-Dollar, nachdem es kurzzeitig ein Rekordhoch von 4.690 US-Dollar erreicht hatte.

Die starke Reaktion des Goldpreises auf die Nachrichten zu den Zöllen verdeutlicht einen Stimmungswandel am Markt: von der Fokussierung auf Wirtschaftswachstum und Inflation hin zur Betrachtung politischer Unsicherheit als zentralen, den Markt dominierenden Faktor. Zölle stören nicht nur den Handel, sondern können auch negative Auswirkungen auf Lieferketten, Unternehmensgewinnmargen und mittelfristige Wachstumserwartungen haben. Steigt die Eskalationswahrscheinlichkeit, positionieren sich defensive Fonds tendenziell proaktiv, anstatt auf aussagekräftige Wirtschaftsdaten zu warten. In diesem Kontext dient Gold als Absicherung gegen Portfoliorisiken.

Ich erwarte diese Woche erhebliche Marktvolatilität. Anleger müssen sich in einem volatilen Wirtschaftsumfeld zurechtfinden, was die Attraktivität von Gold und Silber als sichere Häfen voraussichtlich weiter steigern wird.

Während der asiatischen und europäischen Handelssitzungen, einschließlich des jüngsten Schlusskurses, konsolidierte Gold oberhalb des oberen Bollinger-Bandes und notierte im Bereich von 4650 bis 4680. Oberhalb von 4650 zeigt sich eine leicht positive Tendenz, und Gold könnte sogar das Tageshoch testen. Sollte die Unterstützung bei 4640 bis 4650 jedoch durchbrochen werden, ist ein starker Kursrückgang möglich. Achten Sie besonders auf die Unterstützung bei 4610 bis 4620!

Im Tageschart betrachtet befindet sich unser paralleler Kanal weiterhin innerhalb dieser Spanne und hat bereits das obere Ende erreicht. In den beiden vorangegangenen Fällen folgten deutliche Kursrückgänge, und dieses Muster erscheint erneut wahrscheinlich. Glauben Sie wirklich, dass Gold in einem Rutsch rasant steigen wird?

Ehrlich gesagt bin ich skeptisch. Meiner Ansicht nach sollten wir einen Ausbruch über 4700 abwarten. Damit Gold seinen vollen Wert erreichen kann, muss es zunächst den parallelen Kanal durchbrechen.

Da die US-Märkte heute geschlossen waren, ging das Handelsvolumen deutlich zurück. Daher war der Schlusshandel im Wesentlichen eine Seitwärtskonsolidierung auf hohem Niveau. Die Wahrscheinlichkeit eines Ausbruchs ist sehr gering; morgen wird sich ein klarer Trend herausbilden. Daher lautet die empfohlene Strategie für den kurzfristigen Goldhandel, bei Kursanstiegen zu verkaufen und bei Kursrückgängen zu kaufen. Wichtige Widerstandsniveaus liegen bei 4690–4700, wichtige Unterstützungsniveaus bei 4620–4640.

Wave 3 mal wieder.....Es scheint, dass Synbiotic die Welle 2 abschließen könnte:

-Heute wurde mit 2,33 € das FIB Golden Pocket angelaufen

- daraufhin gab es eine Korrektur

- parallel sind bei steigendem RSI fallende Kurse zu beobachten --> bullische Divergenz

Trading Setup:

- Einstieg 1 Position mit Stop loss kurz unter dem 61,8er fib ~ 2,2 €

- Kurs muss 200 Tage Linie bei ca 2,7 € überschreiten --> 2. Position

- 3 Position beim letzten Korrekturtief bei ca. 3,05€

--> Stoploss unter ~ 2,75 € "breakeven" (je nach Größe Pos 1 bis 3)

- Kursziel min 100er fib bei ~ 4,47 € ---> Teilverkauf, nachziehen Stoploss auf 4,2 €

- kursziel 2 bei 161,8er fib bei ~ 5,79 €

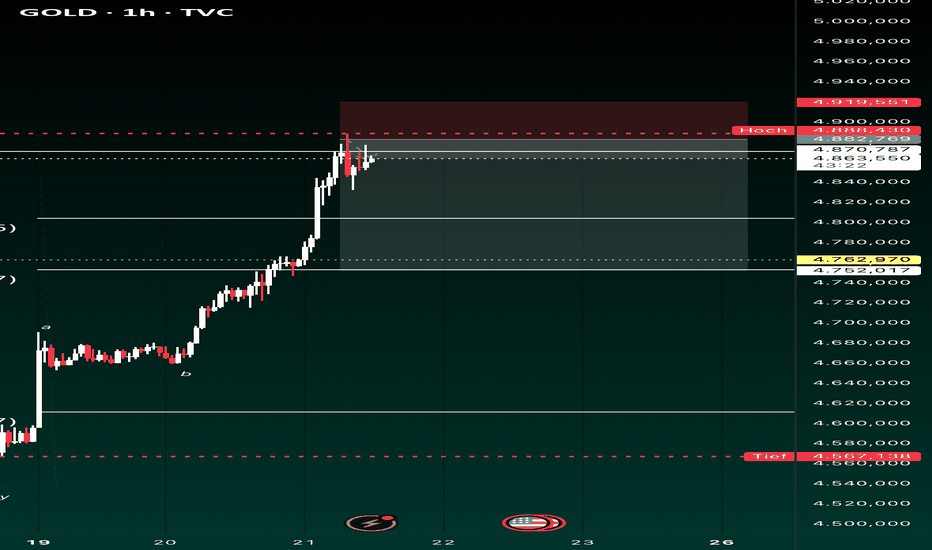

XAUUSD: Marktanalyse und Strategie für den 21. JanuarTechnische Goldanalyse:

Widerstand (täglich): 5000, Unterstützung: 4640

Widerstand (4 Stunden): 4900, Unterstützung: 4712

Widerstand (1 Stunde): 4888, Unterstützung: 4832

Technisch betrachtet stieg der Goldpreis in der asiatischen Sitzung im Tageschart stark an, wobei die Unterstützung durch den gleitenden Durchschnitt nach oben verschoben wurde. Er erreichte ein Hoch von 4888, bevor er wieder nachgab. Der kontinuierliche Anstieg der letzten Tage deutet auf starke Aufwärtserwartungen hin. Der Kurs bewegt sich innerhalb eines Aufwärtskanals. Die aktuelle Marktbewegung von 100 Punkten an einem einzigen Tag wird durch eine Kombination aus nachrichtenbedingten Impulsen und technischer Unterstützung getrieben. Es ist noch zu früh, um vorherzusagen, wo das Ende des aktuellen Kursanstiegs liegt. Kurzfristige Rücksetzer sollten keine Panik auslösen; der Markt wird seinen Aufwärtstrend fortsetzen.

Der 1-Stunden-Chart zeigt eine Konsolidierung auf hohem Niveau, die die Dynamik für die nächste Aufwärtsbewegung verstärkt. Aktuell sind die Rücksetzer relativ gering, wobei die Hochs und Tiefs stufenförmig ansteigen. Achten Sie auf die weitere Marktstimmung während der New Yorker Sitzung. Das psychologische Kursziel für diesen Aufwärtstrend liegt bei etwa 5000 $.

Handelsstrategie:

Kauf: 4835 (nahe)

Kauf: 4815 (nahe)

Weitere Analysen →

BTC (1H) – Risiko bleibt bestehen!Bitcoin zeigt weiterhin eine klare Struktur aus tieferen Hochs und tieferen Tiefs. Der Kurs bewegt sich innerhalb eines absteigenden Kanals und reagiert beständig an den oberen FVG-Zonen, was darauf hindeutet, dass der Verkaufsdruck die Erholung weiterhin bestimmt.

Nach der vorangegangenen Distributionsphase sind die kurzfristigen Kapitalflüsse zurückhaltend. Der Erholungsversuch hat keine nachhaltige Dynamik, während Gewinnmitnahmen und defensiver Druck weiterhin im Kryptomarkt spürbar sind.

Das bevorzugte Szenario ist eine technische Erholung bis zur nächsten FVG-Zone, gefolgt von einer Fortsetzung des Abwärtstrends. Sollte der Verkaufsdruck erneut zunehmen, könnte die untere Zielzone um 86.100 US-Dollar getestet werden, wie im Chart dargestellt.

Gold heute – Ausbruch setzt sich fortDer Goldpreis zieht bereits zum zweiten Tag in Folge Käufer an und erreicht ein neues Allzeithoch, aktuell notiert er um 4.710 USD.

Unterstützt wird der Anstieg vor allem durch anhaltende geopolitische und handelspolitische Unsicherheiten. Harte Aussagen zu US-Zöllen und Außenpolitik sowie die Gefahr zunehmender Spannungen zwischen großen Volkswirtschaften verstärken die Nachfrage nach sicheren Häfen, wovon Gold klar profitiert.

Zusätzlich zeigen die Kapitalflüsse eine deutliche Verlagerung in Richtung Edelmetalle. Die Bestände in globalen Gold-ETFs steigen kontinuierlich, was auf ein solides langfristiges Vertrauen hindeutet. Besonders die starke Nachfrage aus Asien, allen voran aus China, trägt dazu bei, dass der Aufwärtstrend von Gold intakt bleibt.

Der Goldpreis steigt auch in der neuen Woche weiter hochDer Goldpreis tritt nach einem starken Anstieg in die Akkumulationsphase ein, was zeigt, dass der Markt eine Pause einlegt, um den kurzfristigen Verkaufsdruck aufzufangen, anstatt den Trend umzukehren.

Technisch gesehen hält sich XAUUSD immer noch fest über der Ichimoku-Wolke, die mittelfristige bullische Struktur wurde nicht durchbrochen. Die Korrekturen sind alle oberflächlich, was darauf hindeutet, dass die Kaufkraft in der aktuellen Bilanzzone immer noch aktiv ist.

Aus makroökonomischer Sicht bleibt der USD in einem relativ schwachen Zustand, da der Markt hinsichtlich der geldpolitischen Aussichten und globalen Risiken weiterhin vorsichtig ist. Dies unterstützt weiterhin Gold als sicheren Hafen.

Das bevorzugte Szenario besteht darin, dass der Preis seine Akkumulation aufrechterhält und seine Aufwärtsdynamik ausweitet, wenn ausreichend Liquidität absorbiert wird. Erst wenn die aktuelle Struktur zusammenbricht, muss dieser Trend neu bewertet werden.

Sehen Sie diese Akkumulationsphase als Sprungbrett für die Fortsetzung des Trends oder nur als vorübergehenden Ausgleich?

Bitcoin erholt sich schwach, neue RisikenBTCUSDT zeigt eine deutliche Abschwächung der Aufwärtsdynamik, nachdem es an einem wichtigen Widerstandsbereich scheiterte und zurückkehrte, um den vorherigen Gleichgewichtsbereich zu testen.

Technisch gesehen verlor der Preis seinen Vorteil über der Ichimoku-Wolke und jede Erholung in die Angebotszone wurde schnell verkauft. Die Struktur des nächsten Höchststands ist niedriger als die des vorherigen Höchststands, was zeigt, dass die Kaufkraft nicht mehr stark genug ist, um den kurzfristigen Aufwärtstrend aufrechtzuerhalten.

Aus makroökonomischer Sicht steht der Kryptomarkt immer noch unter Druck, da sich die globale Risikobereitschaft nicht wirklich verbessert hat. Die Renditen von US-Anleihen bleiben hoch und der USD ist stabil, was den spekulativen Cashflow in riskante Anlagen wie Bitcoin vorsichtiger macht.

Das bevorzugte Szenario besteht darin, dass der Preis technisch gesehen in den Widerstandsbereich zurückkehrt und dann weiter sinkt, bis er auf niedrigere Unterstützungsbereiche zusteuert.

Ist dies Ihrer Meinung nach eine notwendige Korrektur eines großen Trends oder ein Signal für einen tieferen Rückgang?

Gold hält sich stabil – Kaufdynamik kehrt zurückTechnischer und makroökonomischer Kontext: XAUUSD hält nach einer längeren Konsolidierungsphase ein wichtiges Unterstützungsniveau. Die Kursstruktur liegt weiterhin über der Ichimoku-Wolke, was darauf hindeutet, dass der mittelfristige Trend intakt ist.

Auf makroökonomischer Ebene beobachtet der Markt weiterhin die Erwartungen hinsichtlich der Leitzinsen der US-Notenbank und der Entwicklung der US-Anleiherenditen. Diese Faktoren tragen dazu bei, dass Gold seine Rolle als sicherer Hafen beibehält, da die Kapitalflüsse weiterhin zurückhaltend sind.

Mögliche Kursszenarien: Sollte der Kurs die aktuelle Unterstützungszone halten, ist eine kurzfristige Konsolidierung des Goldpreises sehr wahrscheinlich, bevor er seinen Aufwärtstrend in Richtung der oben genannten Zielzone fortsetzt, wie im Chart dargestellt.

👉 Was ist Ihre Meinung zu XAUUSD? Stimmen Sie zu oder nicht?

BTCUSDT: Deutlicher Druck – AbwärtsrisikoTechnischer und makroökonomischer Kontext: BTCUSDT bewegt sich weiterhin innerhalb eines absteigenden Preiskorridors und scheitert wiederholt daran, die obere Trendlinie zu durchbrechen. Der Kurs liegt unterhalb der Ichimoku-Wolke, was auf eine nachlassende Aufwärtsdynamik und eine Distributionsphase am Markt hindeutet.

Auf makroökonomischer Ebene bleibt die Stimmung am Kryptomarkt verhalten, da der US-Dollar stark bleibt und kurzfristig orientierte Anleger angesichts fehlender klarer Signale für eine globale Zinssenkung tendenziell aus risikoreichen Anlagen abziehen.

Mögliche Kursszenarien: Nach einer technischen Erholung wurde der Kurs an der Widerstandszone abgewiesen und setzte seine schwache Akkumulation fort. Sollte BTC die obere Zone nicht zurückerobern, ist es sehr wahrscheinlich, dass der Kurs seinen Abwärtstrend fortsetzt und sich, wie im Chart dargestellt, der unteren Zielzone nähert.

👉 Was ist Ihre Meinung zu BTCUSDT? Stimmen Sie zu oder nicht?

Gold wird weiterhin neue Höchststände erreichen.

1. Kernaussage

Gestützt auf die geopolitische Nachfrage nach Gold als sicheren Hafen bleibt die mittel- bis langfristige Aufwärtsbewegung für Gold intakt. Kurzfristig befindet sich der Goldpreis nach einer Rallye in einer technischen Konsolidierungsphase. Derzeit ist es ratsam, bei Kursrückgängen nach Stabilisierung zu kaufen.

2. Aktuelle Positionen und Marktbedingungen

Ausgeführtes Signal: Am Montag wurde ein Kaufsignal im Bereich von 4655–4660 ausgegeben.

Positionsmanagement:

Konservative Positionen: Es wird empfohlen, Positionen beim ersten Erreichen der Marke von 4673 zu schließen, um Gewinne zu realisieren.

Aggressive Positionen: Der Stop-Loss wurde auf 4665 (nahe dem Einstandskurs) nach oben verschoben. Gewinne wurden teilweise bei 4673 realisiert. Die verbleibenden Positionen werden gehalten, mit einem Kursziel von 4680–4700.

Marktlage: Gold konsolidiert aktuell über 4670. Aufgrund des US-amerikanischen Feiertags Martin Luther King Jr. Day ist die Volatilität innerhalb des Handelstages deutlich geringer. Der Fokus des Marktes hat sich auf die neue Spanne von 4650–4700 verlagert.

3. Analyse wichtiger Niveaus

Kurzfristige Unterstützung: 4650 – 4660 (neue Einstiegszone für Long-Positionen)

Kurzfristiger Widerstand: 4700 – 4720 (erste Kurszielzone)

Kritische Stärke/Schwäche: 4650

4. Neue Handelssignalempfehlung

Richtung: Long (Kauf)

Einstiegszone: 4650 – 4660

Stop-Loss: 4645 (Ein deutlicher Kursrückgang unter 4650 könnte den Trend schwächen.)

Kursziele:

Erstes Kursziel: 4700

Zweites Kursziel: 4720

5. Logik und Risikomanagement

Analogie zum Marktrhythmus: Die Trendentwicklung ähnelt einem Marathon, nicht einem Sprint. Die Konsolidierung nach einer Rallye baut Dynamik für die nächste Aufwärtsbewegung auf. Der Markt befindet sich aktuell in dieser Konsolidierungsphase.

Haupttreiber: Die geopolitisch bedingte Nachfrage nach sicheren Anlagen bleibt die wichtigste Stütze.

Risikohinweis: Alle Trades müssen strikt mit Stop-Loss-Orders durchgeführt werden. Sollte der Goldpreis deutlich unter 4645 fallen, könnte die kurzfristige Aufwärtsbewegung hinfällig werden und eine Neubewertung des Marktes erforderlich machen.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies einem breiteren Publikum von Händlern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

WTI Öl Chartupdate - Zielzone Welle (ii) erreicht und verlassen 🛢️ WTI Crude Oil | Video-Update – Einordnung nach Erreichen der Zielzone

Seit unserem schriftlichen Update vom 15. Januar ist der Markt wie erwartet in unsere grüne Zielbox eingelaufen und hat dort eine erste Aufwärtsreaktion gezeigt.

Auf Basis der aktuellen Struktur gehen wir davon aus, dass die Korrekturwelle (ii) in unserer Primärerwartung abgeschlossen sein muss.

📊 Fokus des heutigen Video-Updates

Im heutigen Video ordnen wir gemeinsam ein:

wie sich der Markt seit dem 15. Januar weiterentwickelt hat

warum wir aktuell von einem Übergang in die Welle (iii) ausgehen

welche Kursziele wir für die Welle (iii) ableiten

und welche nahegelegenen Kurslevels als frühe Warnzeichen dienen würden,

falls unsere Primärerwartung an Gültigkeit verlieren sollte 🛑

🧭 Ziel des Updates

Das Video soll euch weiterhin Orientierung geben, den aktuellen Marktverlauf sauber in den übergeordneten Kontext einordnen und klar aufzeigen, welche Bedingungen das Szenario stützen – oder infrage stellen.

🎬 Alle Einordnungen, Level und Szenarien besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

Märkte folgen Strukturen – wir folgen dem Plan.

⚠️ Hinweis

Diese Analyse dient ausschließlich Informations- und Bildungszwecken und stellt keine Anlageberatung dar.

BTC - Wolken 2.0 Analyse KW4/Q1Auch beim BTC lieferte die Wolke 2.0 gute Ergebnisse und der gedachte Impuls wurde nach Unten hin abgetragen.

Wir sind jetzt wieder in der Tages - und 1h Wolke auf Short und jetzt heißt es nur noch in die Wochenwolke wieder zurück zu kehren, um den Trend weiter aufzunehmen.

Vorangegangene Analyse BTC - Wolken 2.0 Analyse KW3/Q1

Mittlerweilen gibt es auch eine modifizierte Version der Wolke 2.0 und ich bin am Überlegen diesen Indikator öffentlich zu machen.... gibt es Gründe dies zu tun ?!