Gold steht kurz vor dem Durchbruch der 5000-Dollar-Marke.

US-Dollar-Index:

Diese Woche schloss mit einem deutlichen Rückgang, und für nächste Woche werden weitere Tiefststände erwartet. Die erste Unterstützung liegt bei etwa 96,6, mit starker Unterstützung beim vorherigen Tiefststand von 95,8. Der Tageschart zeigt am Freitag eine große bärische Kerze; am Montag liegt der Fokus auf der Handelsspanne zwischen 97,7 und 96,6.

Gold:

Der Wochenchart zeigt eine große bullische Kerze mit einem Wochengewinn von über 360 Dollar, der den starken Trend fortsetzt. Am Montag wird eine weitere Aufwärtsdynamik erwartet, wobei der Fokus auf Käufen bei Kursrückgängen liegt. Allerdings ist Vorsicht im Hinblick auf den Widerstand nahe der 5000-Dollar-Marke geboten; weitere Kursbewegungen sollten mit Bedacht erfolgen. Die wichtigste Widerstandsmarke liegt bei etwa 5050. Sollte diese nicht durchbrochen werden, kann eine kleine Short-Position versucht werden. Hält sich der Kurs über dieser Marke, wird ein weiterer Anstieg um mehr als 50 Dollar erwartet, mit dem Ziel, die Marke von 5100–5200 oder sogar 5300 zu erreichen. Die erste wichtige Unterstützung liegt bei 4900, mit starker Unterstützung bei 4808. Beide bieten gute Orientierungspunkte für Long-Positionen.

Der Tageschart zeigt am Freitag einen allgemeinen Aufwärtstrend, der die Marke durchbrach und ein neues Hoch von 4990 erreichte. Der Schlusskurs setzte sich mit einer langen, bullischen Kerze mit unterem Schatten fort. Die tägliche Unterstützung hat sich auf etwa 4936 verschoben, während die stündliche Unterstützung beim Tiefpunkt des Rücksetzers bei 4958 liegt. Dieses Niveau kann als Trennlinie zwischen Aufwärts- und Abwärtstrend dienen; ein Anstieg auf dieses Niveau könnte eine Kaufgelegenheit signalisieren. Bei einer starken Marktentwicklung wird ein Handel über 4970-4980 erwartet, mit dem Ziel, die Marke von 5000 zu durchbrechen und den Bereich von 5020-5050 zu testen. Der Goldpreis wird nur dann eine deutliche Korrektur erfahren, wenn er unter 4900 fällt; andernfalls wird er seinen starken Aufwärtstrend fortsetzen.

Handelsstrategie:

Am Montag empfiehlt es sich, Long-Positionen im Bereich von 4945–4955 mit einem Stop-Loss bei 4935 zu platzieren. Bei einem starken Trend könnte eine Long-Position im Bereich von 4970–4980 mit dem Ziel eines Ausbruchs über die Marke von 5000 erwogen werden. Eine kleine Short-Position im Bereich von 5050 ist ebenfalls denkbar.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies einem breiteren Publikum von Händlern und Investoren den Zugang zu meinen Handelsstrategieanalysen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

Ideen der Community

Gold Analyse & Handelsstrategie | 26.–27. Januar✅ 4-Stunden-Chart (H4) Analyse

Aus der Perspektive des 4-Stunden-Zeitrahmens befindet sich Gold weiterhin in einer klaren und starken Aufwärtsstruktur. Der Preis bildet kontinuierlich höhere Hochs und höhere Tiefs, was bestätigt, dass der mittelfristige Aufwärtstrend weiterhin intakt ist.

Die gleitenden Durchschnitte (MA5 / MA10 / MA20 / MA60) sind sauber bullisch ausgerichtet und fächern sich nach oben auf. Dies deutet auf anhaltende Kaufdynamik und eine klare Dominanz der Bullen hin – nicht auf eine Erschöpfung des Trends.

Gleichzeitig bewegt sich der Preis entlang des oberen Bollinger-Bandes, was typisch für einen starken Trendmarkt ist. Obwohl sich Gold aktuell dem vorherigen Hoch bei etwa 5110 nähert und auf kurzfristigen Widerstand trifft, sind bislang keine klaren Umkehrsignale oder Top-Bildungen erkennbar.

Die jüngste Konsolidierung wirkt daher eher wie eine gesunde Pause zur Gewinnmitnahme und zum Aufbau neuer Dynamik vor dem nächsten Aufwärtsschub.

Solange der Preis oberhalb der wichtigen Unterstützungszone bei 5020–5045 bleibt, bleibt die bullische Gesamtstruktur gültig, und Rücksetzer sollten weiterhin als Kaufgelegenheiten betrachtet werden.

✅ 1-Stunden-Chart (H1) Analyse

Im 1-Stunden-Zeitrahmen ist Gold nach der letzten Rallye in eine enge Konsolidierungsphase auf hohem Niveau übergegangen. Der Preis testet wiederholt den Widerstand bei 5110 und bildet kleine Kerzen sowie nur flache Rücksetzer, was auf begrenzten Verkaufsdruck und anhaltende Käuferaktivität hindeutet.

Die kurzfristigen gleitenden Durchschnitte verlaufen seitwärts bis leicht aufwärts, während der Preis stabil oberhalb der Unterstützungszone 5070–5080 bleibt. Dieses Verhalten spricht eher für Akkumulation als für Distribution.

Strukturell handelt es sich bei einer solchen Seitwärtsbewegung nahe den Hochs häufig um ein Fortsetzungsmuster vor einem Ausbruch.

Daher bleibt die kurzfristige Tendenz weiterhin bullish, und die Wahrscheinlichkeit eines Ausbruchs auf neue Hochs ist höher, solange die Unterstützungen nicht deutlich unterschritten werden.

🔴 Widerstandszonen

5095–5110

5130–5150

🟢 Unterstützungszonen

5070–5080

5045–5050

5015–5020

📌 Handelsstrategie

🔰 Strategie 1: Rücksetzer kaufen (Hauptstrategie ✅)

📍 Einstieg: 5050–5060

🎯 TP1: 5100

🎯 TP2: 5115

🎯 TP3: 5130+

⛔ SL: unterhalb von 5045

Gründe:

• Unterstützung im H1 + MA-Support

• Starke bullische H4-Struktur

• Besseres Chancen-Risiko-Verhältnis

🔰 Strategie 2: Breakout-Kauf (Momentum-Strategie)

📍 Einstieg: Ausbruch und Stabilisierung über 5110–5115

🎯 TP1: 5130

🎯 TP2: 5150

⛔ SL: unterhalb von 5095

Gründe:

• Bruch des vorherigen Hochs kann eine Beschleunigung auslösen

• Hohes Potenzial für Trendfortsetzung

🔰 Strategie 3: Short-Setup (nur bei Strukturbruch ❌)

Short-Positionen nur in Betracht ziehen, wenn:

• Preis unter 5045 fällt

• H4-Struktur schwächer wird

• gleitende Durchschnitte bearish drehen

Andernfalls sollten Gegentrend-Shorts vermieden werden.

✅ Zusammenfassung

Gold befindet sich sowohl im H4- als auch im H1-Zeitrahmen weiterhin in einem klaren Aufwärtstrend.

Die aktuelle Konsolidierung nahe den Hochs deutet eher auf eine Fortsetzung als auf ein Top hin.

👉 Bevorzugter Ansatz: Rücksetzer kaufen, keine Shorts jagen.

👉 Ein Ausbruch über 5110 könnte die nächste starke Aufwärtsbewegung einleiten.

Mercedes Benz Group AG / Tageschart / Bewertung neuer KurszieleMoin,

bei Mercedes fällt es mir schwer eine eindeutige Richtung vorherzusagen.

Deshalb konzentrieren wir uns hier zuerst auf die Kursziele.

Kurs aktuell 58,00€

Positive Kursziele:

Einstieg bei 59,80€ (Info unten!)

ca. 62,20€

ca. 69,80€ (Max. /Vielleicht als Jahresziel!?)

Negative Kursziele:

ca. 55,40€

ca. 53,30€

ca. 50,30€

Wann würde ich kurzfristig wieder kaufen:

Klare Antwort: An der roten Linie, die ich mit dem Pfeil markiert habe. Dann müsste der Kurs bei ca. 59,80€ liegen.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Gold durchbricht drei Säulen traditioneller LogikGold durchbricht drei Säulen traditioneller Logik

Die aktuelle starke Entwicklung des Goldpreises hat die traditionelle Logik von Gold als sicherer Hafen oder Inflationsschutz überholt und sich zu einer Neubewertung des globalen Währungs- und Kreditsystems entwickelt.

Nachfolgend finden Sie meine makroökonomische Analyse der jüngsten Goldpreisbewegungen, die ausschließlich meine persönliche Meinung widerspiegelt.

Unser aktueller Bestand beträgt ca. 5080 $.

Der Stop-Loss liegt bei ca. 5050 $.

Unser kurzfristiges Intraday-Kursziel: 5150–5200 $.

Kernstrategie für den Intraday-Handel: Solange der Goldpreis über 5050–5060 $ liegt, verfolgen wir eine Buy-on-Dips-Strategie mit Halteperioden, die sowohl unbestimmt als auch kurzfristig sein können. Wir passen die Gesamtstrategie dem Handelsrhythmus an.

Wie immer werden unsere Handelsstrategien in Echtzeit auf unserem Kanal veröffentlicht. Wir bieten weiterhin einen kostenlosen, fortschrittlichen Signalkanal mit kontinuierlich erfolgversprechenden Handelssignalen. Vielen Dank für Ihre Aufmerksamkeit und Teilnahme. Bei Fragen hinterlassen Sie bitte eine Nachricht. Ich werde sie der Reihe nach beantworten.

Makroökonomische Analyse:

1. Strukturelle Entdollarisierung und Kreditrestrukturierung

Viele Zentralbanken kaufen weiterhin große Mengen Gold, um ihre Reserverisiken zu diversifizieren. Diese preisunabhängige Nachfrage stützt den Goldpreis. Marktsorgen um die Glaubwürdigkeit des US-Dollars und der US-Fiskalpolitik haben Gold von einem sicheren Hafen zu einem nicht-staatlichen Kreditgut gemacht.

2. Geopolitische und politische Unsicherheit. Die politische Volatilität im US-Wahljahr, die Zollpolitik der Trump-Administration und geopolitische Positionen (wie die Maßnahmen gegen Venezuela und Grönland) haben die globale Unsicherheit verschärft. Jüngste geopolitische Spannungen, insbesondere mit dem Iran, haben die Nachfrage nach sicheren Anlagen zusätzlich angekurbelt.

3. Überbesetzter Handel von Zentralbanken und Kapitalgebern.

Die wichtigsten Zentralbanken weltweit sind seit mehreren Monaten Nettokäufer von Gold (ca. 60 Tonnen pro Monat). Gleichzeitig haben auch Privatanleger (wie ETFs und institutionelle Anleger) ihre Goldbestände deutlich erhöht. Diese Faktoren führen zu einem positiven Kreislauf, der die Goldpreise in die Höhe treibt. Die steigenden Goldpreise ziehen wiederum weitere trendfolgende Fonds an und verstärken so den Aufwärtstrend.

Wie in der Grafik dargestellt: Technische Analyse

Analyse wichtiger Widerstands- und Unterstützungsniveaus

Kernwiderstandszone: 5400 $ – 6000 $

Viele Institutionen sehen 5400 $ als nächstes wichtiges Kursziel.

Optimistischere Prognosen (z. B. von der Bank of America und Jefferies) gehen davon aus, dass die Goldpreise bei einer Wiederholung eines historischen Bullenmarktzyklus bis 2026 die Marke von 6000 $ oder sogar 6600 $ erreichen könnten.

Kernunterstützungszone: 5000 $ – 4850 $

Die kürzlich durchbrochene psychologisch wichtige Marke von 5000 $ – 5100 $ hat sich zu einer wichtigen Unterstützungszone für Käufer und Verkäufer entwickelt.

Sollten die Goldpreise eine deutliche Korrektur erfahren, dürfte die Marke von 4850 US-Dollar (das vorherige Hoch) eine stärkere Unterstützung darstellen.

Neben technischen Korrekturen müssen wir auch unwahrscheinliche, aber folgenreiche Ereignisse im Auge behalten.

Potenzielle „Schwarze Schwäne“:

1: Ein massiver Ölangebotsschock infolge der Iran-Krise.

Ein sprunghafter Anstieg der Ölpreise könnte eine Stagflation (hohe Inflation + Rezession) auslösen und Gold als sicheren Hafen und Inflationsschutz zu einem begehrten Gut machen.

In diesem Fall wäre dies eine bedeutende Kaufgelegenheit. Allerdings ist zu beachten, dass der anfängliche, breit angelegte Rückgang bei verschiedenen Anlageklassen zu einem Liquiditätsschock führen könnte.

2: Eskalation des Konflikts zwischen Russland und der NATO.

Dies würde die globale geopolitische Lage erschüttern, und extreme Risikoaversion würde die Goldpreise rapide in die Höhe treiben. Auch dies bietet eine bedeutende Kaufgelegenheit, doch die Marktvolatilität würde extrem und unvorhersehbar werden, was ein äußerst strenges Positionsmanagement und Stop-Loss-Strategien erfordert.

3: Ein bedeutender Durchbruch im chinesischen Technologiesektor.

Dies könnte einen Einbruch der US-amerikanischen Technologieaktien auslösen und zu globalen Marktturbulenzen führen. Kurzfristig könnten Liquiditätsengpässe (Investoren verkaufen ihre Vermögenswerte, um Gewinne zu realisieren) den Goldpreis unter Druck setzen; mittel- bis langfristig wird dies jedoch die Logik der Entdollarisierung und der Vermögensdiversifizierung verstärken, was sich positiv auf Gold auswirkt.

Nasdaq Chartupdate & Live Testphase zur zeitlichen Angabe📊 NASDAQ | Video-Update – Struktur & nächste Phase im Fokus

Im heutigen Video richten wir den Blick zunächst auf den 1-Stunden-Chart, um die aktuelle Bewegung seit dem letzten Update gemeinsam zu besprechen und wir geben euch auch eine klare Einschätzung zum möglichen weiteren Verlauf mit auf dem Weg, da immer mehr Faktoren gegen unsere primäre Erwartung sprechen.

Anschließend wechseln wir auf den Tageschart und starten gemeinsam mit euch eine Live-Testphase, die wir im Video erläutern und fortlaufend begleiten möchten.

🔍 Inhalte des heutigen Updates

• Einordnung der aktuellen Bewegung im 1h-Chart

• Ableitung einer strukturellen Erwartung für den weiteren Verlauf

• Blickwechsel auf den Tageschart und Start einer Live-Testphase mit euch zum zeitlichen

Aspekt

🎬 Alle Einordnungen, Gedanken und die Erklärung zur Testphase besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken.

Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

Microsoft liefert sauber ab! 10 % in der Short-Idee.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zur Microsoft Corp (MSFT.US_24 CFD) von Pepperstone. Ich analysiere den Kontrakt, der 24/5 handelbar ist, auf Tagesbasis.

MSFT hat seit meinem letzten Update die Triggerlinie auf Höhe des Septembertiefs unterschritten und damit formal das skizzierte Doppeltop aktiviert.

Zum Zeitpunkt der heutigen Analyse bewerte ich die Lage als abwärts-seitwärts gerichtet. Eine erste Abwärtssequenz kann beendet sein.

Charttechnische Einordnung (Chart oben)

Das Doppeltop, das zur Klasse der oberen Umkehrsignale gehört, konnte die Microsoft nicht ganz nach unten ausfahren. Trotzdem konnten unsere Trader mit einem starken Fibonacci-Level (61,8er ZIEL) operieren und Teilgewinne nehmen.

Markttechnische Einordnung (Chart unten)

Die Basisindikatoren (Daily) können sich nach dem Short-Setup der letzten Wochen stabilisieren. Erste Widerstände liegen in Form der gleitenden Durchschnitte MA200 (485,02) und MA89 (495,52) vor.

Erst oberhalb dieser Glättungslinien hellt sich die Lage für MSFT auf.

Volumentechnische Einordnung (Chart unten)

Die Volumenanalyse zeigte tiefere Unterstützungen bei 442 USD. Exakt dort konnte sich Microsoft fangen und aufwärts drehen. Relevanter Widerstand liegt in Form des 2025.04er-VWAP bei 482 USD vor.

Eine signifikante upper rejection area wartet folgend zwischen 505,52 und 527,22 USD.

Im Fazit...

...hat Microsoft (MSFT) ein schönes Pattern angezeigt und auch formal recht gut abgearbeitet. Trader konnten seit Vorstellung meiner Idee im November rund 10 % an Shortpotenzial nutzen.

Auf Sicht der kommenden Tage könnte MSFT versuchen, den Widerstand um 492 USD ins Visier zu nehmen. Dort müssen wir weiterschauen.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Nasdaq100 Trade Idee

Nasdaq100 mit Pause

Stimmung ist 51% Käufer und 49% Verkäufer

Preis der meisten Interesse:

25 580 USD auf der Oberseite

25 260 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

25 660 USD bis 25 730 USD

25 860 USD bis 25 900 USD

26 175 USD bis 26 280 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

25 560 USD bis 25 530 USD

25 420 USD bis 25 380 USD

25 360 USD bis 25 300 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 600 USD

Short unterhalb der 25 600 USD

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

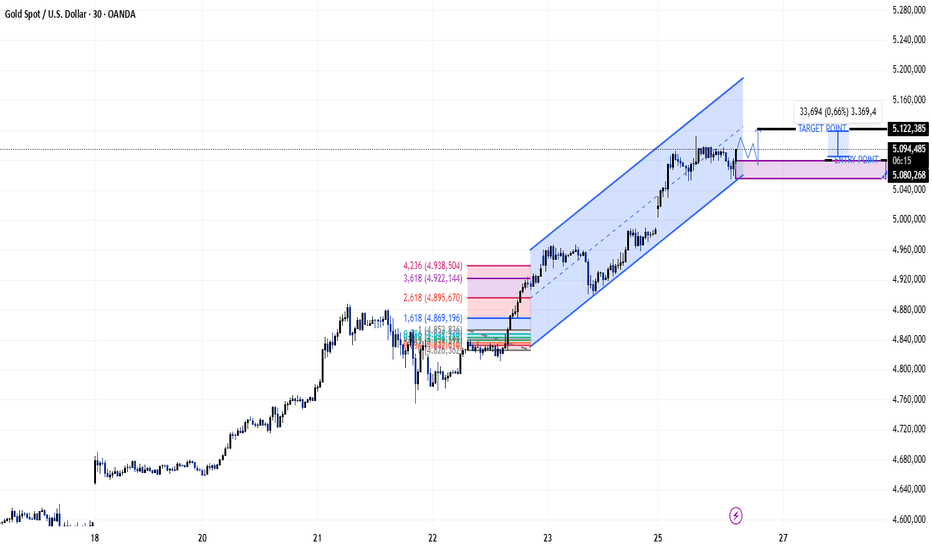

GOLD (XAUUSD) – Bullischer Rücksetzer → TrendfortsetzungWichtige Zone

Kaufzone / Nachfragebereich: 5.080 – 5.057

Frühere Unterstützung

Gute Reaktionszone innerhalb des Kanals

🎯 Zielbereich

Take-Profit: 5.122 – 5.130

Oberkante des Kanals

Starker Widerstandsbereich

🧠 Handelsidee

Bias: Bullische Fortsetzung

Einstieg nach Bestätigung im Kaufbereich

Invalidierung: Klarer Schlusskurs unter 5.050

⚠️ Hinweis

Kein Einstieg am Hoch

Geduld abwarten – Struktur vor Emotion

RENK Group AG / Tageschart / Achtung! Das Chartbild sieht...Moin,

ich mal wieder :-)

Das aktuelle Chartbild von Renk sieht heute nicht sehr gut aus. Das soll nicht heißen, das er nicht langfristig wieder steigen könnte. Aktuell gehe ich aber von einem negativen Trend aus.

So, jetzt zum Wert:

Renk könnte sich am Anfang eines längeren Abwärtstrend befinden. Klar wird es eigentlich, wenn er die erste rote Trendlinie unterschreitet. (bei ca. 55€ /ca.-4%)

Die zweite Trendlinie wird bei ca. 51,50€ getroffen. (ca. -9%)

Ob er dann sofort, wie eingezeichnet, nach oben dreht, kann ich aktuell natürlich nicht sagen.

Aktuell beträgt der Kurs noch 57,92€.

Bis 43,50 € können auch möglich sein. (ca. -25%)

Sollte der Kurs bei positiven 61,50€ liegen, dann kann man wieder über die andere Richtung nachdenken!

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung! Nur meine Meinung!

XAUUSDGold hat in den letzten Wochen einen rasanten und impulsiven Anstieg erlebt und die psychologisch wichtige Marke von 5.000 US-Dollar erreicht. Obwohl diese Bewegung ein starkes Aufwärtsmomentum signalisiert, birgt ein Kauf auf diesem Niveau ein erhöhtes Risiko.

Aus technischer Sicht bleibt der Gesamttrend aufwärtsgerichtet, da der Kurs weiterhin innerhalb eines klar definierten Aufwärtskanals notiert. Nähert sich der Kurs jedoch der oberen Begrenzung des Kanals, wird eine Korrektur (Pullback) immer wahrscheinlicher.

Wahrscheinliches Szenario: Nach diesem starken Anstieg wird eine Korrektur in Richtung der wichtigen Unterstützungszone erwartet. Dieser Bereich könnte eine günstigere Kaufgelegenheit mit geringem Risiko im Einklang mit dem vorherrschenden Trend bieten. Eine positive Reaktion von dieser Unterstützung aus könnte den Weg für neue Allzeithochs ebnen. Kurzfristig könnte die FOMC-Sitzung dieser Woche einen erheblichen Einfluss auf die Goldpreisentwicklung haben und die Volatilität erhöhen.

Der Aufwärtstrend bleibt intakt, es wird jedoch nicht empfohlen, den Kurs auf dem aktuellen Niveau zu verfolgen. Es wäre ratsamer, einen Pullback und eine Bestätigung im Bereich der Unterstützungsniveaus abzuwarten.

Bitcoin-Harmonische-Theorie und -VerlaufBitcoin-Harmonische-Theorie und -Verlauf

Der Chart ist sehr komplex, und hier ist meine aktuelle Theorie: Derzeit sehe ich eine Anti-Gartley-Formation. Der Kurs fällt in den Bereich B und springt dann ab. Dieser Aufschwung könnte uns bis in den mittleren 90.000-Dollar-Bereich führen und die kleine CME-Lücke zwischen 92.940 und 93.045 schließen. Dadurch bildet sich eine Kopf-Schulter-Formation mit B als Nackenlinie.

Wie bereits erwähnt, handelt es sich hierbei um meine Theorie. Der Kurs könnte natürlich auch einfach weiter bis zum Punkt D der Harmonischen fallen, aber keine Auf- oder Abwärtsbewegung verläuft geradlinig.

Gold korrigiert weiter, jetzt bei Kursrückgängen kaufenWarten Sie auf einen Kursrückgang und setzen Sie dann Ihre Long-Position in Gold fort.

--------------------

Long-Position eingehen?

Oder lieber Short-Positionen auf dem Hoch eröffnen?

Der Schlüssel liegt darin zu verstehen, dass sich die Goldpreise über 5000 $ stabilisieren und dabei von einer Kombination aus Geldpolitik, Kapitalflüssen und geopolitischen Krisen getragen werden.

Nur wenn Sie einen echten Kursrückgang und eine Korrektur abwarten und geduldig auf niedrigere Preise zum Kauf warten, können Sie erfolgreich im Trendfolgehandel agieren.

Empfehlungen für den Intraday-Handel:

1. Konzentrieren Sie sich aktuell auf die Unterstützungszone von 5050–5070 $ für Gold.

2. Handelsempfehlungen:

Kaufpreis: 5050–5060 $

Stop-Loss: 5045 $

Gewinnmitnahme: 5100–5135–5150 $

3. Bevor Sie diese Strategie für Long-Positionen nutzen, warten Sie geduldig ab, bis sich der Goldpreis ausreichend konsolidiert hat und die Unterstützungszone von 5050–5070 $ bestätigt ist. Setzen Sie Stop-Loss-Orders strikt. Folgen Sie dem Trend.

4. Verzichten Sie vorübergehend auf Leerverkäufe. Leerverkäufe können zwar profitabel sein, laufen aber aktuell gegen den Trend, stören Ihren ursprünglichen Handelsrhythmus, beeinträchtigen Ihre Urteilsfähigkeit und Denkweise und können letztendlich zu Verlusten führen.

Der Goldpreis befindet sich derzeit in unbekanntem Terrain.

Haupttreiber des Marktes ist weiterhin die Risikoaversion. Obwohl Russland und die Ukraine verhandeln, bleibt die Territorialfrage ein großes Hindernis für eine Einigung. Die USA und europäische Länder haben ihre Beziehungen aufgrund der Transitrechte Grönlands faktisch abgebrochen. Obwohl Trump erklärt hat, er werde in diesem Streit keine Gewalt anwenden, belasten andere Konflikte den Markt. Der schwerwiegendste davon ist die neue Runde des US-Drucks auf den Iran, die sogar mit einem 25-prozentigen Zoll für Länder, die mit dem Iran Handel treiben, in Verbindung gebracht wird. Gleichzeitig werden zahlreiche Truppen im Persischen Golf und im Nahen Osten stationiert. Die Risikoaversion hat die Goldpreise stark in die Höhe getrieben.

Wir werden unseren bisherigen Handelsrhythmus beibehalten. Ich werde täglich ein bis zwei hochwertige Handelssignale veröffentlichen. Mein Kanal ist für eine begrenzte Zeit kostenlos. Bei Fragen hinterlassen Sie bitte eine Nachricht. Ich werde Ihnen so schnell wie möglich antworten.

EURUSD - Wolken 2.0 - KW5/Q1 - mit Korrektur zu rechnenVorangegangene Analyse...

Handelsstrategie & Management

Auf Basis des Tradingplans aus dem Handelsstrategie-Template Wolke 2.0 wurden bislang fünf Positionen eröffnet.

Die drei 1-Stunden-Trades wurden am Freitag nach Erreichen des definierten Ziels (Oberkante des Dreiecks) planmäßig geschlossen.

Aktuell verbleiben somit eine Tages- und eine Wochen-Position im Markt.

Ausgehend vom bestehenden Wolfe-Wave-Szenario ist eine kurz- bis mittelfristige Korrektur wahrscheinlich, die den Kurs zurück in Richtung der Tageswolke um 1,1700 führen kann.

Situation im Tageschart

Im Tageschart zeigt sich eine mögliche Ending Diagonal, die zugleich als Broadening Top interpretiert werden kann.

Parallel dazu lässt sich eine potenziell bärische Wolfe-Wave-Struktur identifizieren.

Die Kombination dieser Elemente spricht für eine Wyckoff-Distributionsphase.

Die Muster flüstern „Verteilung“ – der Markt schreit es erst beim Bruch

Die Wolke 2.0 stellt die jeweilige Trendfarbe automatisch im Wolkennamen dar.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

BTC (2H) – Anhaltender DruckNach der vorangegangenen Rallye ist BTC aus seinem internen Abwärtskanal ausgebrochen und befindet sich nun in einer engen Seitwärtsbewegung.

Der Kurs stößt immer wieder an den oberen FVG-Marken auf Widerstand, was darauf hindeutet, dass der Verkaufsdruck weiterhin jegliche Rallyes kontrolliert.

Der RSI liegt weiterhin unterhalb der neutralen Zone, was auf ein schwaches Momentum und mangelnde Trendfolgestärke hinweist.

Sollte der Kurs weiterhin nicht in die Seitwärtsbewegung zurückkehren, dürfte der Abwärtsdruck BTC zurück zur unteren Nachfragezone drücken.

Handelt es sich bei dieser Konsolidierung um eine Pause oder eine Distribution vor dem nächsten Kursrückgang?

Gold startet mit beeindruckender Stärke in die neue WocheZu Beginn der neuen Woche setzt Gold seine starke Aufwärtsbewegung fort, durchbricht deutlich die Marke von 5.000 USD und wird aktuell rund um 5.080 USD gehandelt, was einem Anstieg von fast 80 USD seit Sitzungsbeginn entspricht.

Die anhaltend hohe Nachfrage nach sicheren Häfen im Zuge zunehmender geopolitischer Spannungen treibt den Goldpreis weiter auf neue Rekordhochs. Konkret wirken die eskalierenden Spannungen zwischen den USA und der NATO im Zusammenhang mit der Grönland-Frage als neuer Katalysator, da sie zusätzliche finanzielle und geopolitische Unsicherheiten schaffen.

Darüber hinaus haben Russland und die Ukraine ihren zweiten Verhandlungstag in Abu Dhabi ohne ein Friedensabkommen beendet. Für diese Woche sind weitere Gespräche geplant, was ein zentrales Marktthema bleiben und dem Goldpreis zusätzliche Unterstützung verleihen könnte.

Aus technischer Sicht zeigt Gold weiterhin keine Anzeichen für eine Topbildung, da ein neues Hoch noch nicht klar bestätigt wurde. In der aktuellen Lage bleibt der wahrscheinlichste und reibungsloseste Weg eine Fortsetzung der Aufwärtsbewegung. Ich rechne mit einem nächsten Kursziel im Bereich von 5.200 USD, gefolgt von einer Korrekturphase, die neue, sicherere Einstiegsmöglichkeiten für Käufer bieten könnte.

Wie sehen Sie die weitere Entwicklung von XAUUSD?

COIN1. Umsatzrisiken und regulatorischer Druck

Es wird erwartet, dass die Zinssätze in den kommenden Jahren sinken werden. Da die Einnahmen von Coinbase aus Stablecoin-Reserven direkt an diese Zinssätze gekoppelt sind, stellt dies eine Bedrohung für einen erheblichen Teil der Einnahmen dar. Darüber hinaus könnte der vorgeschlagene CLARITY Act, sollte er in seiner jetzigen Form verabschiedet werden, Nichtbanken die Zahlung von Zinsen auf Stablecoins untersagen. Dies würde eine der wichtigsten langfristigen Monetarisierungshypothesen für NASDAQ:COIN untergraben.

2. Strategische Ausrichtung und Profitabilität

Das Management hat 2025 als „Investitionsjahr“ und 2026 als Phase „moderaten Wachstums“ und „Konsolidierung“ definiert. Steigende Betriebskosten aufgrund der Umsatzunsicherheit werden die Profitabilität voraussichtlich im gesamten Jahr 2026 belasten. Derzeit hängt die Investitionswürdigkeit von COIN maßgeblich von der Fähigkeit des Unternehmens ab, neue Einnahmequellen wie Tokenisierung und Derivate zu skalieren.

3. Auswirkungen von Spot-Krypto-ETFs

🔎

S&P 500: Ist der Fed Put derzeit aktivierbar?Da die Volatilität an den Aktienmärkten aufgrund globaler makroökonomischer und geopolitischer Faktoren zugenommen hat, wird die erste geldpolitische Entscheidung der Fed in diesem Jahr, die am Mittwoch, den 28. Januar, ansteht, mit großer Spannung erwartet. Es ist jedoch unwahrscheinlich, dass die Fed den Markt derzeit unterstützen wird — der Fed Put ist aktuell nicht aktivierbar. Doch was genau ist der Fed Put?

Der Fed Put beschreibt die Überzeugung, dass die US-Notenbank ihre Geldpolitik lockern wird, wenn die Märkte zu stark fallen oder das Finanzsystem bedroht ist.

Konkret kann sich dies äußern durch: Zinssenkungen, eine Pause oder ein Ende der geldpolitischen Straffung, kurzfristige Liquiditätszuführungen oder langfristige Anleihekaufprogramme (QE). Solange die Inflation nicht unter Kontrolle ist, bleibt der Fed Put selbst bei fallenden Märkten in weiter Ferne, da er nicht vor normalen Bärenmärkten schützt.

Wichtige Punkte im Überblick:

• Der Fed Put wird aktivierbar, wenn der S&P 500 innerhalb kurzer Zeit um mehr als 20–30% fällt und die Inflation nicht deutlich über dem Fed-Ziel liegt

• Eine normale Marktkorrektur reicht nicht aus, um den Fed Put auszulösen

• Der Fed Put kann bei starkem finanziellem Stress in den USA aktiviert werden, etwa bei einem vollständigen Stillstand des Interbanken-, Geld- oder Anleihemarktes

• Der Fed Put kann bei einem schweren deflationären Schock aktiviert werden

• In allen Fällen ist eine Rückkehr der Inflation in Richtung des 2%-Ziels der Fed erforderlich

Um zu verstehen, warum der Fed Put derzeit nicht aktivierbar ist, muss man sich vor Augen führen, dass die Fed nicht primär auf Aktienmärkte reagiert, sondern auf die Stabilität des Finanzsystems sowie ihr Mandat für Inflation und Beschäftigung. Ein Rückgang des S&P 500 — selbst ein deutlicher — reicht nicht aus, solange er geordnet, schrittweise und ohne systemische Ansteckung verläuft.

Historisch gesehen wurde der Fed Put nur in extremen Situationen aktiviert: während der Finanzkrise 2008, der Repo-Markt-Krise 2019, dem Covid-Schock 2020 oder dem regionalen Bankenstress 2023. Gemeinsam war all diesen Phasen nicht der Kursverfall an den Aktienmärkten an sich, sondern die Gefahr eines Zusammenbruchs der Funktionsfähigkeit der Finanzmärkte.

Derzeit funktionieren die Dollar-Finanzierungsmärkte trotz erhöhter Volatilität, die Liquidität ist insgesamt verfügbar, und die Kreditspreads — obwohl angespannt — deuten nicht auf einen unmittelbar bevorstehenden systemischen Stress hin. Der US-Arbeitsmarkt zeigt sich widerstandsfähig, der Konsum hält sich, und die Wirtschaft weist keine klaren Anzeichen einer tiefen Rezession auf.

Vor allem bleibt die Inflation der entscheidende Faktor. Solange die Kerninflation und die Inflationserwartungen nicht nachhaltig in Richtung 2% zurückgekehrt sind, kann die Fed es sich nicht leisten, die Märkte aggressiv zu unterstützen. Ein verfrühter Fed Put würde das Risiko bergen, den Inflationsdruck erneut anzuheizen und die Glaubwürdigkeit der Geldpolitik zu untergraben.

Zusammengefasst ist der Fed Put kein permanentes Sicherheitsnetz für Aktieninvestoren. Er wird nur aktiviert, wenn die Finanzstabilität bedroht ist und das Inflationsumfeld dies zulässt. Im aktuellen Umfeld müssen die Märkte weiterhin eine Phase erhöhter Volatilität und Anpassung akzeptieren, ohne mit einer expliziten Unterstützung durch die Fed zu rechnen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

XAUUSD – Geopolitischer Schock → GAP & FortsetzungMarktkontext (Warum das GAP?)

Am Wochenende eskalierten die geopolitischen Spannungen stark, was zu einer starken Risikoaversion zu Beginn der Woche führte.

Typische Marktreaktion:

Kapital rotiert aus Risikoanlagen

USD schwächt sich angesichts der Unsicherheit ab

Gold eröffnet am Montag mit einem bullischen GAP und steigt weiter

Dies ist kein GAP mit geringer Liquidität am Wochenende, sondern ein durch sicheren Hafen getriebenes GAP, das historisch gesehen nicht sofort geschlossen werden muss.

HTF-Struktur (H1–H4)

Die Gesamtstruktur bleibt klar bullisch

Mehrere bullische BOS sind noch intakt

Der letzte Impuls hat ein großes FVG über dem Gleichgewicht geschaffen

Der aktuelle Rückgang ist eine technische Neuausrichtung, keine Trendwende

➡️ Marktverhalten: Impuls → Rückgang → Fortsetzung

Wichtige Zonen für die Woche

Oberes FVG / Reaktionszone: 5.020 – 5.000

Mittleres FVG (Entscheidungszone): 4.988 – 4.960

Unteres FVG / starke Unterstützung: 4.960 – 4.940

HTF-Orderblock: um 4.910 – 4.900

Solange der Preis über 4.960 bleibt, bleibt die bullische Struktur gültig.

Wöchentliche Szenarien (Wenn – Dann)

Szenario 1 – Flacher Rückgang & Fortsetzung (Primäre Tendenz)

Wenn der Preis auf 4.988 – 4.960 zurückgeht und eine bullische Reaktion zeigt

FVG wird respektiert → Trendfortsetzung

Nächste Aufwärtsziele: 5.040 – 5.080

Szenario 2 – Tieferer Rückgang (Immer noch korrektiv)

Wenn der Preis 4.960 verliert

Erwarten Sie eine tiefere Korrektur in Richtung 4.940 – 4.910 zur Neuausrichtung

Nur ein bestätigter H1/H4-Schluss unter 4.900 würde die bullische Struktur schwächen

Zusammenfassung

Das Montag-GAP spiegelt reale defensive Kapitalflüsse wider, kein technisches Rauschen.

Da die geopolitischen Risiken weiterhin hoch sind, bleibt Buy-the-Dip die dominierende Strategie.

Keine Jagd nach Höchstständen.

Kein FOMO nach dem GAP.

Handeln Sie den Rückgang.

Reagieren Sie bei FVG.

Lassen Sie die Struktur die Fortsetzung bestätigen.

XAUUSD – ATH-Erweiterung bestätigt, Käufe bei Rücksetzern über 5Gold handelt weiterhin in einer starken ATH-Expansionsphase, nicht in einem Blow-Off-Move. Der jüngste impulsive Anstieg bestätigt, dass die Käufer die Kontrolle behalten, während Rücksetzer schnell und effizient absorbiert werden. Auf der makroökonomischen Seite bleibt die USD-Schwäche bestehen, sichere Hafenströme bleiben aktiv, und der Markt preist weiterhin nur eine moderate Lockerung der Fed – eine Kombination, die Gold auf hohen Niveaus unterstützt.

In dieser Phase sind ATHs kein Widerstand mehr – sie sind Akzeptanzbereiche.

Struktur & Preisaktion

Die bullish Struktur bleibt intakt mit klaren höheren Hochs – höheren Tiefs.

Es hat sich kein bearish CHoCH gebildet, trotz der scharfen Aufwärtsverlängerung.

Die aktuelle Konsolidierung in der Nähe der Hochs deutet auf eine Fortsetzung hin, nicht auf eine Erschöpfung.

Rücksetzer sind korrektiv und stehen im Einklang mit der aufsteigenden Trendlinie und den Nachfragezonen.

Schlüsselschlussfolgerung:

ATH wird durch die Struktur verteidigt → die Trendfortsetzung bleibt die primäre Perspektive.

Handelsplan – MMF-Stil

Primäres Szenario – Kaufe den Rücksetzer

Konzentriere dich auf Geduld, nicht auf das Verfolgen des Preises.

KAUF Zone 1: 4,984 – 4,970

(Ehemaliger Widerstand, der sich in Nachfrage verwandelt hat + kurzfristige Umverteilung)

KAUF Zone 2: 4,928 – 4,910

(Tre ndlinienkonfluenz + tiefere Liquiditätsabsorption)

➡️ Führe KAUF nur nach klarer bullish Reaktion und Strukturbestätigung aus.

➡️ Vermeide FOMO an den Hochs.

Aufwärtsziele (ATH-Erweiterung):

TP1: 5,085

TP2: 5,120+ (Erweiterung, wenn die Dynamik anhält)

Alternatives Szenario

Wenn der Preis über 5,085 bleibt, ohne einen bedeutenden Rücksetzer, warte auf einen Bruch und Retest, bevor du nach Fortsetzungs-KÄUFEN suchst.

Ungültigkeit

Ein bestätigter H1-Schluss unter 4,910 würde die aktuelle bullish Struktur schwächen und eine Neubewertung erfordern.

Zusammenfassung

Gold bleibt in einer kontrollierten ATH-Expansion, unterstützt durch sowohl Struktur als auch makroökonomischen Fluss. Der Vorteil besteht nicht darin, den Höchststand zu prognostizieren, sondern Rücksetzer in die Nachfrage zu kaufen, solange der Trend intakt ist. Solange die Struktur hält, bleiben höhere Preise der Weg des geringsten Widerstands.

EUR-RÜCKKEHR – AUFWÄRTSTREND FORTGESETZTDer Kurs hat nach einer Konsolidierungsphase, in der er einen Boden bildete, eine kurzfristige Umkehr bestätigt und gleichzeitig den EMA durchbrochen und sich darüber gehalten → der Aufwärtstrend bleibt bestehen.

Die aktuelle Kurszone fungiert als Rücksetzzone, die voraussichtlich Verkaufsdruck absorbieren wird, bevor der Trend sich fortsetzt.

Hauptszenario:

Halten über der Unterstützungszone → Kaufempfehlung im Einklang mit dem Trend mit Kursziel 1,1800+.

Makroökonomische Unterstützung:

Der USD schwächt sich kurzfristig ab, da der Markt seine Erwartungen an die FED anpasst (noch nicht bereit für eine restriktivere Geldpolitik).

Die US-Konjunkturdaten liefern keine neuen Impulse, Kapital fließt kurzfristig zurück in den EUR.

Die stabile Risikostimmung trägt dazu bei, dass der EUR seinen Vorteil gegenüber dem USD behauptet.

BTC – Kurzfristig bärischer Trend überwiegtDer Kurs befindet sich weiterhin in einem absteigenden Keilmuster, wobei EMA20 und EMA50 nach unten zeigen → der kurzfristige Trend bleibt eine Korrektur innerhalb eines Abwärtstrends.

Die Zone zwischen 88.800 und 90.000 fungiert als Angebotszone; die schwache Seitwärtsbewegung deutet auf unzureichende Kaufkraft hin, um die Struktur zu durchbrechen.

Hauptszenario:

Sollte BTC unter die untere Keilkante fallen, liegt das nächste Kursziel bei etwa 87.200 (Liquiditätszone + struktureller Boden).

Makroökonomie: Der USD bleibt stark, da der Markt weiterhin davon ausgeht, dass die Fed die Zinsen längerfristig hoch hält.

Hohe Renditen von US-Staatsanleihen → begrenzte Risikobereitschaft (Kryptowährungen).

US-Aktien stagnieren nach einer Rallye, BTC fehlt die Führungsdynamik.

BTCUSD-UPDATE, BÄRISCHER FORTSATZDer Kurs bewegt sich seitwärts unterhalb der absteigenden Trendlinie und verharrt in einer kurzfristigen Angebotszone (Goldblock).

EMA20 und EMA50 fungieren weiterhin als dynamischer Widerstand → schwache Erholungsdynamik.

Bevorzugtes Szenario:

Halten unterhalb der Angebotszone → Fortsetzung des Abwärtstrends.

Kursziel: 87.100 – 86.800

Die Wochenendrange ist keine Akkumulation – in einem Abwärtstrend handelt es sich üblicherweise um eine Distribution.