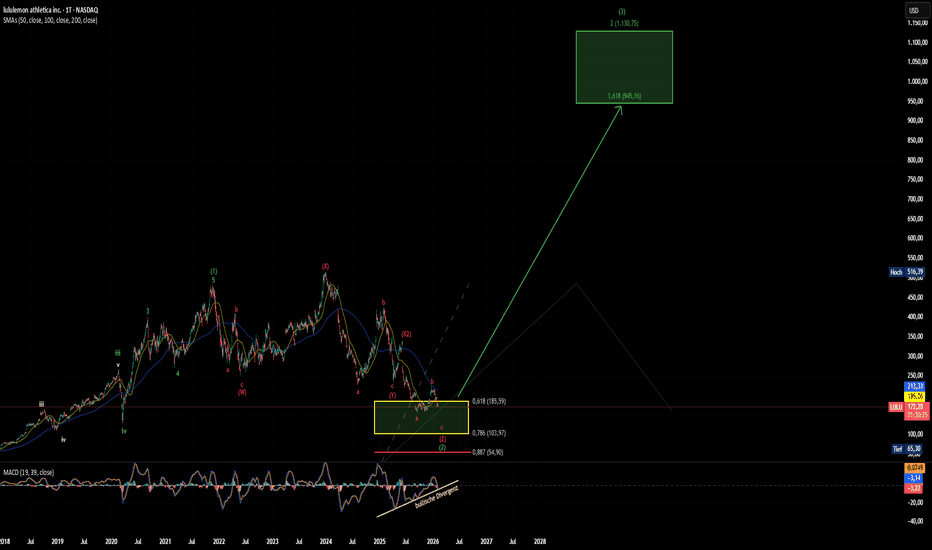

Lululemon: Steht die Welle 3 bevor? Lage: Lululemon Athletica (LULU) befindet sich seit Ende 2021 in einer ausgeprägten Korrektur. Seit April 2025 können wir eine bullische Divergenz im MACD beobachten, was auf eine Bodenbildung hindeuten kann.

Einstieg: Aktuell notiert die Aktie in einem typischen Zielbereich für die

Welle-2-Korrektur. Ob ein Einstieg oder Nachkauf in Frage kommt, bleibt jedem selbst überlassen.

Potential: Nach Beendigung der Korrektur könnte die Aktie in den kommenden Jahren eine starke Aufwärtsbewegung hinlegen. Ziel der anstehenden Welle 3 liegt bei rund 945$.

Risiko: Die Aktie könnte nochmal das 0,786-fib bei 103,97$ anlaufen. Im extrem bärischen Fall sogar das 0,887-fib bei 54,90$, dies halte ich allerdings für sehr unwahrscheinlich, da die fundamentalen Daten (solide Finanzen) ein solches Extrem-Szenario für eine Aktie dieser Größe kaum rechtfertigen.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

Ideen der Community

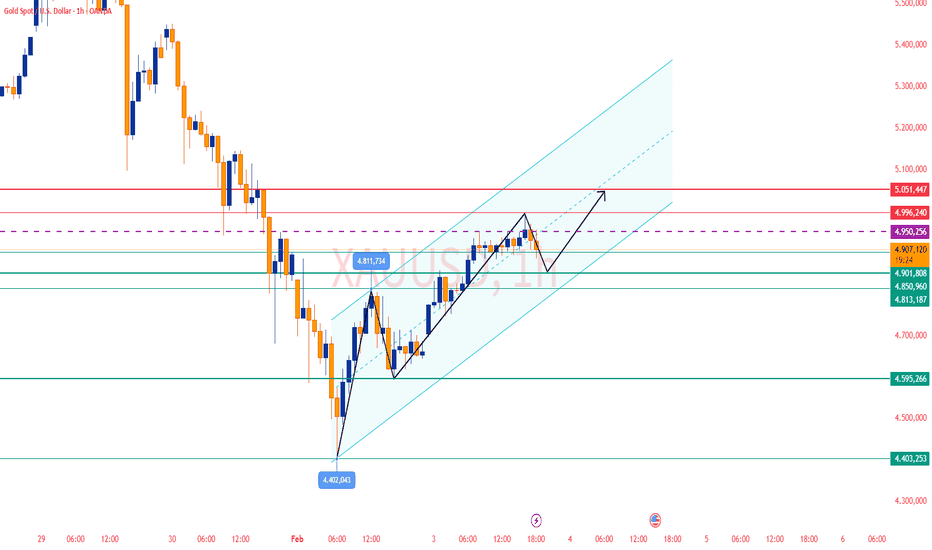

Gold erholt sich vom Tief — Startet der Bullenmarkt neu?✅ Auf dem 4-Stunden-Chart hat Gold vom Tief bei 4402 eine anhaltende Erholung gezeigt. Der Preis ist wieder über MA10 und das mittlere Bollinger-Band gestiegen und nähert sich allmählich dem Widerstandsbereich der MA20. Die zuvor einseitige bärische Struktur wurde gebrochen, und der Markt befindet sich nun in einer Phase des strukturellen Wiederaufbaus nach der Trenderholung. Der Bereich um 4950 stellt eine wichtige bullisch-bärische Übergangszone im 4-Stunden-Chart dar. Kann sich der Preis darüber stabil halten, eröffnet sich weiteres Aufwärtspotenzial.

✅ Auf dem 1-Stunden-Chart bildet der Preis eine stufenartige Aufwärtsstruktur, mit einer bullischen Ausrichtung von MA5 / MA10 / MA20 und sich nach oben öffnenden Bollinger-Bändern, was auf starkes kurzfristiges bullisches Momentum hinweist. Allerdings nähert sich der Preis nun dem oberen Bollinger-Band und einer früheren Hochvolumen-Zone, was auf einen möglichen kurzfristigen Rücksetzer oder eine Konsolidierung hindeutet.

✅ In Kombination beider Zeitebenen hat sich der Markt von einem vorherigen Abwärtstrend in einen bullisch geführten, oszillierenden Aufwärtsrhythmus gewandelt. Solange der Preis über 4900 bleibt, sind Rücksetzer eher als Kaufgelegenheiten zu sehen als als Signale für einen erneuten Abwärtstrend.

🔴 Widerstand: 4980–5050

🟢 Unterstützung: 4900–4850

✅ Handelsstrategie (Referenz):

Der aktuelle Ansatz konzentriert sich hauptsächlich auf Käufe bei Rücksetzern, während leichte Short-Positionen nahe Widerstandsbereichen in Betracht gezogen werden können.

🔰 Long-Strategie (Kauf bei Rücksetzer)

👉 Einstiegszone: 4850–4920, Long-Positionen gestaffelt aufbauen

🎯 Ziel 1: 4980

🎯 Ziel 2: 5050

🎯 Erweitertes Ziel: 5130

📍 Logik:

Dieser Bereich stellt eine Konfluenz aus Unterstützung der 1-Stunden-Durchschnitte und dem mittleren Bollinger-Band auf dem 4-Stunden-Chart dar und eignet sich für trendfolgende Einstiege.

🔰 Short-Strategie (leichte Shorts am Widerstand)

👉 Einstiegszone: 4980–5050, leichte Short-Positionen

🎯 Ziel 1: 4920

🎯 Ziel 2: 4850

📍 Logik:

Dieser Bereich stimmt mit der MA20 im 4-Stunden-Chart und früheren strukturellen Widerständen überein, wo kurzfristige technische Rücksetzer auftreten können.

✅ Hinweise zum Risikomanagement

👉 Die Haupttendenz ist bullisch; Shorts dienen nur der Konsolidierung

👉 Hält sich der Preis stabil über 5000, ist die Short-Idee hinfällig

👉 Solange Rücksetzer nicht unter 4850 fallen, bleibt der bullische Rhythmus intakt

👉 In seitwärts gerichteten Märkten sind gestaffelte Einstiege und strikte Stop-Loss-Disziplin entscheidend.

Technische Analyse – Oracle Corporation (Tageschart)Der Chart von Oracle zeigt aktuell eine saubere Korrekturstruktur nach einer starken Rallye, die nun in eine entscheidende Unterstützungszone läuft.

Übergeordnete Struktur

Nach dem Hoch im Bereich 300+ USD befindet sich die Aktie in einem klaren Abwärtstrend, bestätigt durch:

fallende Trendlinie (rote Linie)

Serie tieferer Hochs und Tiefs

dynamische Abwärtsimpulse

Der Abverkauf wirkt trendgetrieben, nicht panisch.

Unterstützungs- & Kaufbereich

Der Kurs testet aktuell einen konfluenten Unterstützungsbereich um ~150 USD:

langfristige Aufwärtstrendlinie

horizontale Unterstützung

61,8 %-Fibonacci-Retracement

mehrfacher Reaktionsbereich in der Vergangenheit

Technisch sehr relevante Entscheidungszone.

Mögliche Szenarien

Szenario 1 – Technischer Rebound:

Hält der Bereich um ~150 USD, ist eine Erholung in Richtung 230–260 USD denkbar (Trendlinien-Retest / Widerstandszone).

→ klassischer Pullback innerhalb der Korrektur.

Szenario 2 – Trendfortsetzung nach unten:

Ein nachhaltiger Bruch der Unterstützung würde das Abwärtsbild bestätigen.

➡️ In diesem Fall rückt der Bereich um ~130 USD als nächstes Ziel in den Fokus.

Einordnung & Risiko

Rebound ≠ Trendwechsel

Solange kein Bruch der Abwärtstrendlinie erfolgt, bleibt das bärische Bias intakt

Bestätigung (Struktur / Volumen) entscheidend

Fazit

Oracle befindet sich an einer technisch sauberen Entscheidungszone.

📈 Kurzfristig ist eine Gegenbewegung möglich,

📉 mittelfristig bleibt Vorsicht angebracht.

Kein Blind-Entry – Reaktion an der Unterstützung abwarten. Keine Anlageberatung.

NYSE:ORCL

EURUSD - Wolken 2.0 Analyse - KW6/Q1 Update/2Vorangegangene Analyse...

Handelsstrategie & Management

Auf Basis des Tradingplans aus dem Handelsstrategie-Template Wolke 2.0 wurden bislang sieben Positionen eröffnet.

Die drei 1-Stunden-Trades wurden am 23.01 nach Erreichen des definierten Ziels (Oberkante des Dreiecks) planmäßig geschlossen ✓

Eine Tages- und eine Wochen-Position wurden mit dem Gapclose geschlossen ✓

Aktuell verbleiben somit zwei 1-Stunden-Positionen bei 1,20185 und 1,19546 im Markt.

Folgender Gedanke für die kommende Woche:

Zur Börseneröffnung hat sich kein Abwärts-Gap gebildet, das bestehende Gap wurde jedoch geschlossen.

Die Wahrscheinlichkeit ist hoch, dass wir uns in einem Abwärtsimpuls befinden und aktuell eine mögliche Welle 4 dieses Impulses ausbilden.

Sollte die Korrektur das angedachte Niveau erreichen und der übergeordnete Trend anschließend wieder aufgenommen werden, stehen drei markierte Level als potenzielle Ziele für eine Welle 5 zur Verfügung.

Wolke 2.0

Für den möglichen Rücklauf der Welle 4 würden wir erneut die 1-Stunden-Wolke anlaufen – sowohl im Kurschart als auch im RSI.

Die modifizierte Wolke 2.0 visualisiert Trendstruktur und Marktkontext über mehrere Zeitebenen hinweg. Die aktive Trendrichtung wird automatisch farblich kodiert und direkt im Wolkennamen dargestellt. Ergänzend werden relevante Schlüssellevel konsistent in der jeweiligen Trendfarbe hervorgehoben und ermöglichen so eine klare Einordnung des aktuellen Marktregimes.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

Gold volatil – Korrekturdruck steigt📊 Marktüberblick

Der Goldpreis wird am 3. Februar 2026 aktuell im Bereich von ~4.750–4.850 USD/Unze gehandelt und liegt damit unter den jüngsten Hochs nach einer starken Korrektur von Rekordniveaus. Steigende Aktienmärkte, Verkaufsdruck nach Führungsentscheidungen der Fed sowie Erwartungen eines stärkeren US-Dollars belasten Gold weiterhin als klassischen sicheren Hafen. Gleichzeitig zeigen sich erste technische Käufe nach dem starken Preisrückgang.

📉 Technische Analyse

• Wichtige Widerstände:

– 4.900–4.950 USD/oz

– ~5.050–5.150 USD/oz (psychologische / technische Zone)

• Nächste Unterstützungen:

– ~4.650–4.700 USD/oz

– ~4.500–4.550 USD/oz

• EMA (09): Der Preis notiert unter der EMA 09 auf 4H-/Tagesbasis → kurzfristiger Abwärtstrend bleibt dominant.

• Kerzen / Volumen / Momentum: Rückläufiges Volumen bei Erholungen, RSI nähert sich dem überverkauften Bereich.

📌 Einschätzung

Gold könnte kurzfristig weiter nachgeben, falls der Widerstand bei 4.900–4.950 USD/oz nicht überwunden wird. Hält jedoch die Unterstützung bei 4.650–4.700 USD/oz, ist eine technische Gegenbewegung möglich.

💡 Handelsstrategie

SELL XAU/USD: 4.953–4.956

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4.963

BUY XAU/USD: 4.650–4.647

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4.640

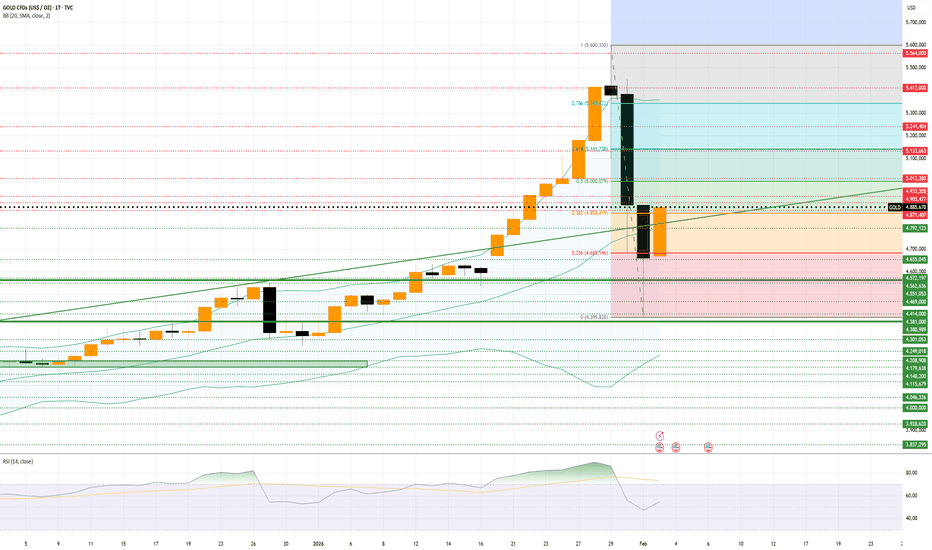

XAUUSD: Bald wieder über 5000 markieren Aktualisiert am: 3. Februar 2026 (Dienstag) | Eröffnungszeitraum

Aktueller Trend: Anhaltende Steigerung ✅ | Kernbotschaft: Jede Korrektur ist eine Kaufgelegenheit!

📢 Wie ich zuvor betont habe: Die Korrektur des Goldes ist nur vorübergehend – der Aufwärtstrend wird den Markt schließlich dominieren!

📊 Marktanalyse und Logik

📈 Aktuelle Marktperformance : Seit der Eröffnung am Dienstag hält der Markt eine stabile Aufwärtstendenz ein, was unsere vorherige Einschätzung vollständig bestätigt.

🔍 Warum ist die Korrektur vorübergehend?

① Marktführer reinigen Long-Positionen (Waschen von Kleininvestoren-Long-Positionen) 🧹

② Nachdem die Auswirkungen kurzfristiger Nachrichten nachgelassen haben, kehrt das Gold zum Aufwärtstrend zurück 📉→📈

💡 Kernmeinung : Jede aktuelle Korrektur ist eine passende Kaufgelegenheit! Die anschließende Steigerung wird stabiler und langanhaltender sein und eine solide Grundlage für die Markierung von 5000 legen.

📉 4-Stunden-Chart-Analyse

✅ Der Aufwärtskanal ist vollständig geöffnet 🛣️

✅ Der jüngste Tiefpunkt wurde bestätigt (Bodenbildung abgeschlossen) 📌

✅ Strategische Anleitung: Unverzüglich die Long-Strategie umsetzen!

🎯 XAUUSD (Internationales Gold) Handelsstrategie vom 3. Februar

💎 Einstiegskursbereich für Long-Positionen: 4850 - 4880

💎 Take Profit (TP): 4950 - 5000 (Ziel: Über 5000 markieren!) 🎯

📢 Wichtiger Hinweis

In den nächsten 30 Tagen werde ich täglich präzise Handelsignale liefern 📅

Alle Signale sind hochverlässig – verpassen Sie sie nicht! ⚠️

Falls sich der Markttrend plötzlich ändert, werde ich rechtzeitig weitere Updates veröffentlichen 🔄

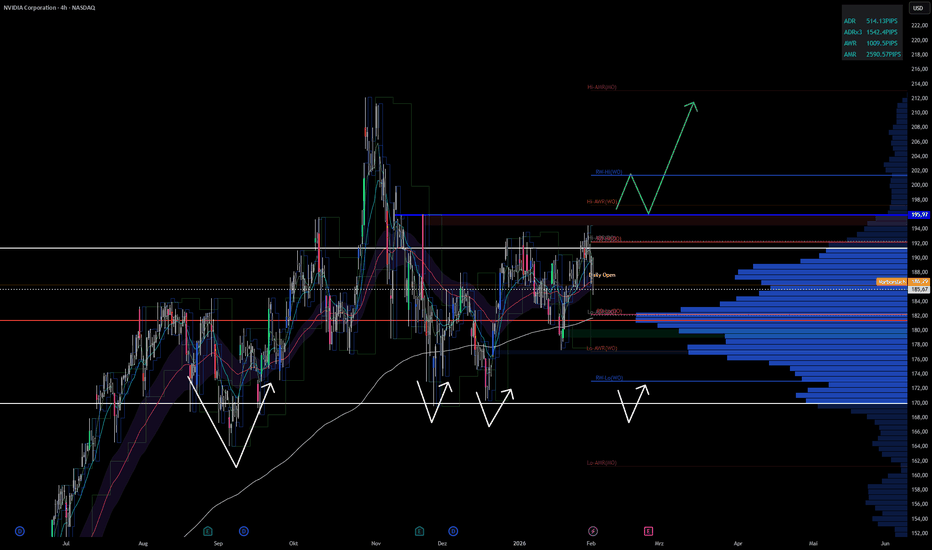

Nvidia 4h Nvidia bewegt sich seit August 2025 überwiegend seitwärts, trotz eines neuen All-Time-Highs bei 212 USD. Der Preis verbringt dabei die meiste Zeit innerhalb einer klar definierten Value Area zwischen ca. 170 USD und 191 USD. Zwar gab es vereinzelt Ausschläge über und unter diese Zone, strukturell bleibt der Markt jedoch rangegebunden.

Diese Seitwärtsphase ist technisch positiv zu bewerten. Durch die längere Konsolidierung mit lediglich kleineren Pullbacks baut Nvidia Überhitzung ab, ohne eine starke Abwärtsbewegung zu benötigen. Eine solche Zeitkorrektur erfüllt denselben Zweck wie eine Preiskorrektur und ist für einen gesunden Marktverlauf sogar bevorzugt.

Solange sich der Preis überwiegend innerhalb der Value Area aufhält, bleibt das Chartbild neutral. Entscheidend auf der Oberseite ist der Bereich um 195 USD. Erst ein nachhaltiger Bruch darüber würde den Weg Richtung All-Time-High wieder öffnen.

Auf der Unterseite kann es im Bereich der Value Area Low weiterhin zu kurzen Liquidity-Abgriffen kommen. Wichtig ist dabei, dass der Markt nicht über längere Zeit unterhalb dieser Zone verweilt, sondern zügig wieder nach oben reagiert.

Insgesamt zeigt Nvidia aktuell keine besondere Dynamik. Das Chartbild bleibt ruhig und abwartend. Gut möglich, dass sich daran bis zu den Earnings am 25. Februar wenig ändert.

SAP 4hBei SAP gibt es aktuell keinen großen Hokuspokus. Der Preis hat im Bereich zwischen 160 und 165 EUR zunächst kurzfristigen Support gefunden. Diese Zone ist technisch relevant, da sie bereits in Februar 2024, April 2024 und Juni 2024 als Unterstützungsbereich fungiert hat.

Entscheidend ist nun, dass diese Supportzone gehalten wird. Ideal wäre eine Seitwärtsphase, in der sich der Markt stabilisiert, Volumen aufbaut und wieder Struktur nach oben entwickelt. Erst daraus kann neuer Schwung entstehen.

Auf der Unterseite ist zu beachten, dass unterhalb der Supportzone eine Gap beginnt, die sich von 157 bis etwa 149 EUR erstreckt. Sollte der Bereich zwischen 160–165 EUR verloren gehen, wäre ein Abverkauf in diese Zone technisch logisch.

Aktuell heißt es daher: Beobachten, wie sich SAP in der Supportzone verhält. Ein mögliches positives Signal wäre die Ausbildung eines doppelten Bodens oder einer klaren Stabilisierung. Bis dahin bleibt die Lage neutral.

Netflix 4h - Wann werden wir landen?Netflix befindet sich weiterhin im Sinkflug und zeigt aktuell noch keine klare Umkehrstruktur. Der Preis ist jedoch inzwischen in einer wichtigen Supportzone um 82 USD angekommen – diese Zone kann man sich aktuell gut als Landebahn vorstellen.

Idealerweise landet der Kurs hier sauber, nimmt Schwung und schafft es, sich in diesem Bereich zu stabilisieren, um anschließend wieder nach oben abzuheben. Die gesamte Zone zwischen 82 USD und der psychologisch wichtigen Marke bei 80 USD ist dabei entscheidend und sollte möglichst gehalten werden.

Sollte der Support bei 82 USD nicht ausreichen, liegt ein weiteres mögliches Downside-Ziel bei etwa 81,48 USD. Bleibt auch dort eine Stabilisierung aus und kommt es zu keiner Seitwärtsphase, besteht das Risiko, dass das Flugzeug weiter an Höhe verliert und zunächst tiefere Preise angelaufen werden.

Jetzt geht es darum, ob Netflix auf der Landebahn genügend Momentum aufbauen kann, um wieder nach oben zu starten oder ob der Sinkflug zunächst weitergeht.

EUR/NZD | Short-Setup (03.02.2026)EUR/NZD - 🔴Short

Einer unsere Aufgaben heute wird es sein, einen 🔴Short beim EUR/NZD zu finden, da die fundamentale Seite hier ehr Druck aufbaut und auch das allgemeine technische Bild diesen Verlauf sehr stark widerspiegelt.

Wir ihr sehen könnt, befinden wir uns hier seit heute Morgen in einem Retracement und haben dieses vorerst an dem Widerstand der signifikanten 1h-FVG (🔴rote Box) beendet.

Die Reaktion an dieser war sehr stark, weshalb wir hier auch ausreichend Volumen bilden konnte um ein Reversal anzustreben - auch das allgemeine Volumen ist nach dem Ausbau des höchsten Hochs sichtlich abgekühlt, dies ist genau das was wir sehen möchten.

Wir aber bereits auffällt, hat sich innerhalb des Widerstands eine Aufwärtstrend gebildet, welchen ich als 5min-UP-Trend (🔵blaue Linie) einstufen würde und welcher das Rest-Momentum gut darstellt.

Wir sind also in einem Retracement unterwegs und werden sehr bald wieder nach unten fallen, dass 🐮bullishe Momentum, also der aufwärtsdruck ist aber noch nicht vollständig abgeflacht, weshalb wir vorsichtig sein müssen.

Erst wenn wir den Bruch jeglicher Supports im 5min-Chart bestätigt haben, können wir von einem nachhaltigen Abverkauf ausgehen, welcher uns einen verlässlichen Trade ermöglicht.

*Der Widerstand ist aktuell auf dem 1h-Chart, der korrelative Zeit-Rahmen ist der 5min-Chart, deshalb müssen wir die 5min-Supports brechen (nur damit ihr Bescheid wisst)

Wann brechen wir also alle 5min-Supports? Aktuell befindet sich der 5min-POC (🟠orangene Linie) noch über uns, dieser wird aber sehr bald auf das 0.5er Fib der 1h-Widerstands-FVG (Mitte) rutschen, da wir dort die meisten Orders sammeln.

Dieser Punkt wäre perfekt, da wir dort ebenfalls auf eine neue 5min-Support-FVG stoßen und diese gemeinsam mit der UP-Trendline (🔵Blaue Linie) brechen könnte. Sollte sich der POC also genau in dieses Setup setzen, werden wir dort unseren 🔴Short ausbauen.

⚠️ Es gibt aber eine kleine Chance, dass der POC unter die anderen Supports rutscht, was das Setup unvollständig machen würde. In diesem Fall würden alle Supports erst an der 5min-FVG (🟢Grüne Box) darunter brechen, bekämen dort aber zusätzlich einen BOS hinzu.

Außerdem: Sollte der 1h-Widerstand (🔴rote Box) brechen, sie dass Setup noch weiter nach oben verlagert.

Wir finden aber ziemlich sicher einen idealen Einstieg in diesen Trade, sobald sich also ein Setup gebildet hat, werde ich dieses mit euch teilen. Präferenz aktuell auf Setup Nummer 1!

Bei Fragen hierzu stehe ich euch im 🟡︱trading-chat zur Verfügung, den Chart findet ihr bei 🧩︱trading-charts.

Tag: @everyone

Heutige EUR/USD Analyse (03.02.2026) - Geht es weiter Short?Guten Morgen, werfen wir nun mal einen Blick auf den EUR/USD, welcher gestern nochmal weiter gefallen ist und die Low-Volume Zone bereits gut füllen konnte.

Im allgemeinen kann man nun also behaupten, dass der EUR/USD überwiegend 🐻bearish verläuft. Das einzige was uns aktuell nochmal ohne einen großen Sweep nach oben katapultieren könnte, wäre der Support der Daily-FVG (🟢grüne Linie) in welcher wir uns befinden.

Das Momentum innerhalb dieser war auch sehr gut, wir sind stark angestiegen, haben nun aber wieder ein Top ausgebildet, was bedeuten könnte, dass der EUR/USD nochmal tiefer fallen muss um Kraft für eine Fortsetzung des langfristigen Anstieges zu sammeln. Die Wirtschaft in Amerika ist gut, weshalb ein erneutes tieferes Tief, nicht ausgeschlossen wäre und sogar die Imbalance des letzten parabolischen Anstiegs vollständig füllen würde.

Wir gehen also erstmal von einem 🔴Short-Szenario aus, bis der EUR/USD uns durch den Bruch von ausreichend vielen Widerständen das Gegenteil beweist.

Da wir in der London Session bereits aktiv waren und das Tokyo-High rausgeholt haben, steht einer 🐻bearishen Continuation nichts im Weg. Die Ziele von dieser sollten klar sein hier aber nochmal eine kleine Hervorhebung: Wenn wir einen weiteren Abverkauf bestätigen, würden wir erstmal von den tieferen London-Low (🟡gelbe Linie) und der dort ansässigen 15min-FVG (🟣violetten Box) aufgefangen - dies wäre das erste mögliche Ziel für ein Reversal, ist aber nicht wirklich ernst zunehmend.

Das eigentliche Ziel wäre die Fib-Zone (🔵Blaue Box) der Spanne, welche uns nach Bestätigung eines Trades, ein 1:3er RRR ermöglichen würde - von dort aus, kann es immer weiter gehen, aber wie würden wir einen Trade bestätigen?

Wie ihr seht werden wir seit langer Zeit von einer signifikanten 15min-FVG (🟢grüne Box) aufgehalten, verstärken den Druck auf diese aber immer weiter und können somit davon ausgehen, dass diese bald bricht. Sollten wir diese brechen, würden wir in den korrelativen 1min-Chart wechseln in den re-Test von dieser FVG dazu nutzen, ein kleineres Trading Setup zu finden. Wie genau dieses aussehen wird, erkläre ich euch selbstverständlich, sobald sich dieses bildet, es wird sich aber überhaupt nicht von unseren eigentlichen Trades unterscheiden.

Für einen 🟢Long müssten wir zunächst den über uns liegenden Widerstand der 15min-FVG (🔴rote Box) gemeinsam mit den Volumen-Peaks brechen. Sollten wir dieses Momentum generieren können und wir aus der Struktur ausbrechen, beweist der EUR/USD, dass er Kraft für weitere Anstiege hat und würde wahrscheinlich mindestens bis in die 1h-FVG (🔴rote Box) über uns steigen, bevor es zu dem ersten Rücksetzer kommt.

Eine weitere Option wäre ein 🟢Long oder 🔴Short in der 15min-FVG (🟣violette Box) unter uns, abhängig davon ob diese hält oder bricht - dies ist aber ein ausweich-Szenario und muss dementsprechend mit Vorsicht genossen werden und mit ausreichend Bestätigungen einhergehen.

Es scheint aber schonmal so, als ob wir heute ausreichende Chancen beim EUR/USD erhalten werden - sobald sich ein Trade ergibt, werde ich diesen inklusive SL & TP mit euch teilen, bei Fragen stehen wir euch jederzeit im 🟡︱trading-chat zur Verfügung.

Goldbullen beginnen, Verluste wieder wettzumachen

I. Kernaussage

Unter Einbeziehung von Fundamental- und technischer Analyse wird der Goldmarkt aktuell von einer Abschwächung der geopolitischen Spannungen und der Entwicklung des US-Dollars beeinflusst. Die Nachfrage nach Gold als sicherer Hafen hat sich kurzfristig abgeschwächt, während technische Indikatoren einen Korrekturtrend nahelegen. Es wird erwartet, dass der Goldpreis kurzfristig vor allem Unterstützung auf niedrigeren Niveaus sucht. Die empfohlene Handelsstrategie lautet, bei Kursanstiegen zu verkaufen und gleichzeitig vorsichtig nach kurzfristigen Erholungsmöglichkeiten Ausschau zu halten.

II. Fundamentalanalyse

Negative Faktoren:

Abnehmendes geopolitisches Risiko: Die Wiederaufnahme hochrangiger Gespräche zwischen den USA und Venezuela signalisiert eine strukturelle Entspannung in den bilateralen Beziehungen. Dies reduziert eine Quelle globaler geopolitischer Unsicherheit und mindert die kurzfristige Attraktivität von Gold als sicherer Hafen.

Politische Erwartungen: Sollten sich die Beziehungen zwischen den USA und Venezuela weiter verbessern, könnte dies zu einer zukünftigen Lockerung der US-amerikanischen Taktik des maximalen Drucks, einschließlich der Sanktionen, führen. Dies würde die Risikoaversion am Markt weiter dämpfen und den Goldpreis unter Druck setzen.

Folgefokus: Konkrete Fortschritte in den Verhandlungen, US-Politik gegenüber anderen geopolitischen Brennpunkten (z. B. dem Nahen Osten) und künftige geldpolitische Signale der Federal Reserve.

III. Technische Analyse

Jüngster Trend: Der Goldpreis stieg Anfang letzter Woche stark an, fiel dann aber deutlich zurück, mit einem maximalen Rückgang von fast 1.000 US-Dollar vom Höchststand. Der Preis durchbrach die wichtige psychologische Marke von 5.000 US-Dollar direkt, was eine deutliche technische Korrektur und institutionellen Verkaufsdruck widerspiegelt.

Wichtige Marken:

Widerstand: 4.820–4.870 US-Dollar (eine starke Widerstandszone für die jüngsten Erholungen und ein kritischer Wendepunkt für den Wechsel zwischen bullischer und bärischer Marktstimmung).

Unterstützung: 4650–4600 (primäre kurzfristige Unterstützungszone), 4630–4620 (Kurslücke dieses Monats und wichtige psychologische Unterstützungslinie für eine positive Marktstimmung; ein Durchbruch darunter könnte stärkere Trendkorrekturen auslösen).

Technische Muster: Der Goldpreis hat die Kurslücke der letzten Woche zwischen 5000 und 4990 durchbrochen und damit die kurzfristige Abwärtsbewegung bestätigt. Die untere Kurslücke bei 4630–4620 stellt das wichtigere technische Kursziel und die psychologische Unterstützung dar.

IV. Empfehlungen zur Handelsstrategie

Primäre Richtung: Konzentrieren Sie sich auf Verkäufe bei Kursanstiegen.

Einstieg und Kursziele:

Short-Chance: Erwägen Sie den Einstieg in Short-Positionen in mehreren Tranchen, wenn der Goldpreis in die Widerstandszone von 4820–4870 zurückfällt und Anzeichen von Stagnation oder Umkehr zeigt. Das erste Kursziel liegt im Bereich von 4650–4600, das entscheidende Kursziel im Bereich von 4630–4620.

Long-Chance (Sekundärstrategie, höheres Risiko): Berührt der Goldpreis erstmals die Unterstützungszone von 4600–4620 und zeigt deutliche Anzeichen einer Stabilisierung und eines Aufschwungs (z. B. Umkehrmuster im Stunden- oder 4-Stunden-Chart), erwägen Sie eine kleine Long-Position für einen kurzfristigen Aufschwung mit Zielbereich 4780–4800.

Risikokontrolle:

Stop-Loss für Short-Positionen: Empfohlen oberhalb von 4890.

Stop-Loss für Long-Positionen: Empfohlen unterhalb von 4590.

Kapitalmanagement: Halten Sie Ihr Gesamtrisiko in einem angemessenen Rahmen. Es wird empfohlen, dass das Risiko pro Trade 2 % des Gesamtkapitals nicht übersteigt. Angesichts der aktuell hohen Volatilität sind strikte Positionsgrößen und die Einhaltung von Stop-Loss-Vorgaben unerlässlich.

V. Besondere Hinweise

Sollte der Goldpreis die Unterstützungszone von 4600 deutlich unterschreiten, könnte dies auf eine fundamentale Trendwende im Aufwärtstrend hindeuten. Dies könnte weitere Kursrückgänge auslösen, und alle kurzfristig orientierten Anlagestrategien sollten vorerst ausgesetzt werden, während nach Möglichkeiten gesucht wird, dem Abwärtstrend zu folgen.

Sollte der Goldpreis jedoch eine starke Erholung zeigen und sich über 4900 stabilisieren, könnte der kurzfristige Abwärtstrend hinfällig sein, was eine Neubewertung der Marktentwicklung erforderlich machen würde.

Gold erholt sich – Aufwärtsdynamik bleibt fragilDer Goldpreis konnte sich zuletzt leicht stabilisieren und näherte sich in den frühen Handelsstunden am Dienstag der Marke von 4.770 USD. Diese moderate Erholung folgt auf den zuvor historisch starken Abverkauf am Markt. Das kurzfristige Aufwärtspotenzial dürfte jedoch begrenzt bleiben, nachdem US-Präsident Donald Trump Kevin Warsh als nächsten Vorsitzenden der US-Notenbank (Federal Reserve) nominiert hat.

Aus technischer Sicht scheint XAUUSD derzeit nach einer Bodenbildung zu suchen. In den kurzfristigen Charts pendelt der Preis um eine neu etablierte Trendlinie und bewegt sich in Richtung der Fibonacci-Retracement-Zone bei 0,5–0,618. Gelingt ein nachhaltiger Ausbruch über diesen Bereich, könnte sich die Erholungsbewegung weiter ausdehnen. Dennoch bleibt die Lage unsicher, da die Verkäufer im übergeordneten Bild weiterhin dominieren.

Persönliche Einschätzung: Ich gehe davon aus, dass Gold zunächst nochmals nachgeben könnte, um eine solidere Basis aufzubauen, bevor sich ein überzeugender Aufwärtstrend entwickelt.

Wie sehen Sie die aktuelle Lage? Teilen Sie Ihre Meinung gern in den Kommentaren! 💬

03.02.2026 - Gold, Bitcoin, DAX, S&P 500 - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Gold mit kräftiger Gegenbewegung

- Bitcoin stabilisiert sich bei 74.500 US-Dollar

- DAX mit kräftiger Aufwärtsbewegung

- S&P 500 an der 7.000 Punkte-Marke

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

EUR (1H) – Positives Signal für den neuen Tag!EURUSD kehrt nach einer Korrektur vom kurzfristigen Hoch zu einer wichtigen Unterstützungszone zurück und zeigt Anzeichen dafür, dass der Verkaufsdruck nachlässt.

Aktuelle Kursstruktur: Der Kurs hält sich stabil in der Nachfragezone, weitere Rückgänge sind nicht mehr zu erwarten. Der obere FVG (Forward Value Gain) ist noch nicht vollständig gefüllt → Spielraum für eine Erholung.

Der RSI hat den überverkauften Bereich verlassen, und die Verkaufsdynamik schwächt sich ab.

Bevorzugtes Szenario: EURUSD könnte sich kurzzeitig um die Unterstützungszone konsolidieren und anschließend, wie im Chart dargestellt, eine technische Erholung in Richtung der Marke von 1,193 bilden.

Was ist Ihre Meinung? 👉 Stimmen Sie zu oder nicht?

BTC (1H) – Positiv aus der UnterstützungszoneBitcoin bewegte sich in einem absteigenden Preiskorridor, zeigt aber aktuell eine positive Reaktion, nachdem er eine starke Unterstützungszone erreicht hat.

Der Kurs hielt sich nach einem Liquiditätszufluss stabil in der Nachfragezone. Die unteren FVGs halten sich → der Verkaufsdruck hat deutlich nachgelassen. Der RSI ist über den überverkauften Bereich gestiegen, was auf eine Verlangsamung der Abwärtsdynamik hindeutet.

Kurzfristige Erholungserwartung:

BTC könnte sich weiterhin seitwärts innerhalb der Unterstützungszone konsolidieren und anschließend, wie im Chart dargestellt, eine technische Erholung in Richtung der 82.500-Dollar-Marke bilden.

Ihre Meinung? 👉 Diskutieren wir!

Gold bleibt bullisch – Korrektur als ChanceOANDA:XAUUSD Der Preis bewegt sich derzeit innerhalb eines klar definierten aufsteigenden Kanals, was auf eine starke Aufwärtsdynamik hindeutet. Er bildet kontinuierlich höhere Hochs und höhere Tiefs, was gut zu einer Fortsetzung des Aufwärtstrends passt. Die jüngste Korrektur wirkt dabei gesund und konstruktiv innerhalb des übergeordneten Aufwärtstrends – sie gibt dem Markt Raum, kurz durchzuatmen, bevor er seine Bewegung im aufsteigenden Kanal weiter nach oben fortsetzen kann.

Diese Korrektur eröffnet potenziell eine attraktive Einstiegschance für Käufer, vorausgesetzt, die wichtigen Unterstützungsniveaus halten stand. In diesem Fall würde die bullische Struktur weiter bestätigt und die Wahrscheinlichkeit steigen, dass sich der Preis in Richtung der 6.000-Marke bewegt – einem Bereich, der mit der oberen Begrenzung des aufsteigenden Kanals zusammenfällt.

Solange sich der Preis oberhalb der Unterstützungszone hält, bleibt der bullische Ausblick intakt. Sollte dieses Niveau jedoch nicht verteidigt werden, könnte das bullische Szenario an Gültigkeit verlieren und eine tiefere Korrektur in Richtung der unteren Kanalbegrenzung nach sich ziehen.

GOLD RALLY ODER FALLE?Gold springt — aber der Kontext zählt.

Nach einem starken Verkauf zieht der Preis jetzt in eine wichtige Widerstandszone zurück, ohne die Struktur zu brechen. Hier werden viele Trader gefangen, die einem „Boden“ nachjagen, während das Smart Money verteilt.

Marktstruktur

Eindeutiger Abwärtstrend: Tiefere Hochs & tiefere Tiefs bleiben intakt

Aktuelle Bewegung = Retracement, keine impulsive bullish Fortsetzung

Der Preis reagiert unterhalb der absteigenden Trendlinie

Wichtige technische Zone

FVG / Angebotszone um 5,26x → Hochwahrscheinlichkeits-Reaktionsbereich

Diese Zone stimmt mit Retracement-Niveaus und vorherigem Ungleichgewicht überein

If–Then-Szenarien

Wenn der Preis 5,26x ablehnt:

→ Fortsetzung des Abwärtstrends Richtung 4,63x → 4,51x → 4,40x

Wenn der Preis über 5,26x bricht und sich hält (H1-Schluss):

→ Bearish-Bias schwächt sich ab, auf neue Struktur warten, bevor man handelt

Trading-Mindset

Dies ist Verteilung nach einem Verkauf, keine Akkumulation.

Verwechseln Sie einen Sprung nicht mit einer Trendänderung.

📌 Starke Trends kehren sich nicht leise um — sie testen zuerst die Geduld.