Fibonacci

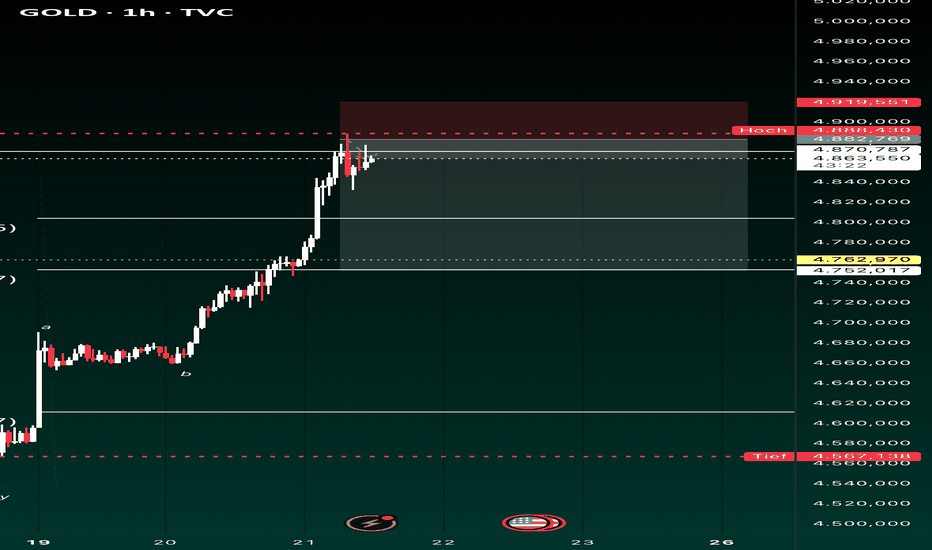

Idee: Gold (XAU/USD)

– Korrektur und Fortsetzung des Aufwärtstrends

Aktuell gehen wir im Gold davon aus, dass der Markt an einem starken Widerstandsbereich reagiert hat. Dieser Widerstand ergibt sich aus mehreren zusammenlaufenden Fibonacci-Levels, die auf diesem Preisniveau eine erhöhte Relevanz haben.

Aufgrund dieser technischen Ausgangslage wird zunächst eine Korrekturbewegung erwartet. Das primäre Korrekturziel liegt bei dem Fibonacci-Level um 4.749 US-Dollar. Dieser Bereich dient als potenzielle Unterstützungszone, von der aus der Markt erneut Stärke entwickeln könnte.

Sollte sich dort eine Stabilisierung bzw. Umkehr bestätigen, erwarten wir eine Fortsetzung des übergeordneten Aufwärtstrends. Das nächste übergeordnete Kursziel auf der Oberseite liegt bei

5.152 US-Dollar.

Diese Idee basiert ausschließlich auf technischer Analyse unter Verwendung von Fibonacci-Retracements und -Extensions.

Steht Gold/XAU vor einer Trendwende?Gold/XAU hat nach EW eine schöne Struktur gebildet und die internen Strukturen mit den Fib-Leveln zeigen, dass diese Welle zeitnah abgeschlossen werden kann. Gestütz wird die These durch bearische Divergenzen im MacD und RSI im Wochenchart. Erholung für BTC oder Altcoin Season?

ELLIOTT-WAVE IDEE | GOLDELLIOTT-WAVE IDEE | GOLD 🌊

🚫 Aktuell gehen wir nicht mehr davon aus, dass der Markt den Bereich um 4.500 USD anlaufen sollte.

📈 Die laufende Wellenstruktur spricht vielmehr für eine Fortsetzung der Aufwärtsbewegung.

🌊 Wellen-Abfolge (untergeordnet):

🔹 Erwarteter Aufwärtsimpuls mit Zwischenreaktion bei 4.692 USD (interne Teilwelle)

🔹 Danach Fortsetzung der Bewegung bis in den Bereich 4.781–4.782 USD

⚠️ In diesem Bereich erwarten wir eine Abschlusszone der aktuellen Welle

🔄 Anschließend wahrscheinlich eine korrektive Gegenbewegung zurück in den Bereich um 4.614 USD

📊 Diese Bewegungen liegen im oberen Preisbereich der 1.618-Extension der vorherigen Korrektur und ergeben sich aus den laufenden unteren Elliott-Wellen.

🧠 Wichtig:

Dies ist eine strukturierte Elliott-Wave-Idee 🌊

Kein Bias, kein Raten — Wellen, Struktur und Preis entscheiden.

Bunge als Leader bei den Consumer StaplesBunge hat jüngst starke Bewertungen von Analysten bekommen und ist Profiteur vom Ausstieg aus dem Rainforest-Moratorium. Entsprechend stark ist die Aktie ins neue Jahr gestartet. Freitag gab es einen Mikro-Rücksetzer, der Anlass für einen Einstieg liefern könnte.

Einordnung

Bunge Global S.A. ist im TVC:SPX gelistet und ein weltweit tätiger Agrarhändler und Verarbeiter von Ölsaaten, Getreide, Zucker und öligen Rohstoffen.

- Kerngeschäfte sind: Ölsaaten-Verarbeitung (Soja, Raps), Pflanzenöle, Mehl, Zucker und internationale Logistik/Handel.

- Stärkste Konkurrenten: ADM ( NYSE:ADM ), Cargill (privat), Louis Dreyfus Company (privat), Wilmar ( SGX:F34 ).

- Alleinstellungsmerkmale: Vertikal integrierte Lieferkette von Feld bis zum verpackten Produkt, starke Präsenz in Südamerika (besonders Brasilien) und globales Handelsnetz.

Das Unternehmen gehört außerdem zum SP:S5CONS , also zum Sektor "Consumer Staples". SP:S5CONS hat sich besser entwickelt als TVC:SPX in der rollenden Woche und ist momentan der mit ~4,7% Performance der stärkste Sektor.

Der Fear & Greed Index steht bei über 60, deutet also auf einen starken Markt ohne Überhitzung. Auch der TVC:VIX ist mit <16 in ruhigem Fahrwasser.

Das durchschnittliche Analystenziel bei $114,73 ist in greifbarer Nähe. Wie immer hat das erstmal keinen Einfluss auf den Kursverlauf, ist aber eine interessante Marke. In der letzten Woche ist der RSI(14) auf über 70 gestiegen, was aggressive Einstiege durchaus sinnvoll erscheinen lässt. Die jüngste Aufwärtsbewegung zieht auch das Volumen wieder ein bisschen nach oben, in der vorherigen Seitwärtsbewegung lag es eher unter dem Durchschnitt.

Die nächsten Zahlen kommen am 4.2.2026, also noch 11 Handelstage hin.

Tradeideen

Ich gehe davon aus das der Kurs nicht besonders stark durch Retailinvestoren getrieben wird. Folglich könnte der starke Jahresstart von den institutionellen getrieben sein und sollte dann auch noch eine Weile anhalten. Den ersten Schub nach oben haben wir gesehen, wir gucken uns also die üblichen zwei Szenarien an

1. Szenario: Die Bewegung geht weiter

Wir haben in diesem Jahr schon >20% Performance gesehen, das Gumminband ist also gespannt. Wenn die Institutionellen treiben, würde ich erwarten das die Kurssprünge flacher werden, aber nachhaltig sind. Dann werden wir uns wohl eher eine Seitwärtskorrektur sehen als einen starken Rücksetzer. Heute wäre dann ein Einstieg über den Verlaufshoch möglich, dann eher eng abgesichert. Ich bin eigentlich kein großer Freund von einem Einstieg in eine Bewegung, weil bestätigte Stopmarken fehlen, zumindest auf dem Tageschart. Aber wir setzen hier auf den zweitstärksten Titel in den Consumer Staples. Martin Goersch würde auch sagen, dass der Titel in der Powerzone liegt. Da sind aggressive Einstiege möglich, vielleicht auch auf kleineren Zeiteinheiten.

2. Szenario: Weiter nach Korrektur

Wenn die Bewegung heute nicht stark weitermacht und wir in eine Korrektur gehen, würde ich mich wieder am goldenen Viereck von Rüdiger Born orientieren. Eine Korrektur bis dort würde wieder gute Einstiegsmöglichkeiten liefern. Tatsächlich halte ich dieses Fall für eher unwahrscheinlich, weil der aktuelle Anstieg doch sehr sprunghaft war. Eine Korrektur ins goldene Viereck könnte auch als "War nur Spaß"-Signal missdeutet werden. Bestätigen würde das ein Kurs unter dem goldenen Viereck. Ich hoffe hier eher auf die Institutionellen

GOLD – Marktstruktur & KorrekturszenarioGOLD – Marktstruktur & Korrekturszenario

Wir befinden uns aktuell an einem sehr großen übergeordneten Niveau 📍. Der Markt hat von hier aus hoch impulsiv eröffnet 🚀, begleitet von starken Ausdehnungen und Ausfehlungen, die in dieser Intensität nicht zu erwarten waren. Zusätzlich sehen wir eine preisliche Ineffizienz / ein Gap ⚠️, das technisch noch nicht vollständig verarbeitet wurde.

👉 Daraus ergibt sich ein klarer Bias:

Der Markt sollte zunächst korrigieren 🔄.

🔍 Erwartete Struktur:

Kurzfristig erwarten wir eine ausgerichtete (ABC)-Korrektur:

(A) erste Gegenbewegung ⬇️

(B) technische Erholung ⬆️

(C) Abschluss der Korrektur ⬇️

Anschließend sollte sich eine übergeordnete A–B–C-Korrektur 📐 ausbilden.

📉 Worst-Case-Szenario:

Dem Markt wird bewusst Raum gegeben, um bis in den freien Preisbereich zu korrigieren – maximal bis in den Bereich um 4.690. Erst dort wäre die Bewegung technisch vollständig abgearbeitet.

🎯 Trade-Management:

Primärer Take-Profit: 4.368 USD 🎯

Stop-Loss: 4.711 USD ⛔

🧠 Fazit:

Solange diese Struktur aktiv bleibt, sind voreilige Long-Positionen kritisch ⚠️.

Der Fokus liegt klar auf Struktur, Richtung und Geduld 🧩 – nicht auf schnellen oder emotionalen Einstiegen.

Goldanalyse – Ideenteilung (Multi-Timeframe)Goldanalyse – Ideenteilung (Multi-Timeframe)

🧭 Übergeordnete Struktur – 15-Minuten-Chart

Wir analysieren Gold übergeordnet im 15-Minuten-Timeframe 📊.

Die WXY-Struktur ist vollständig ausgebaut ✅

Y markiert das aktuelle All-Time-High 🏔️

Diese Bewegung wird als erste Welle interpretiert

📉 Zielniveau der zweiten Welle: 4.360 USD

➡️ Zwischen diesen Bewegungen ergeben sich mehrere Intraday-Einstiege, die wir im Minutenchart umsetzen 🔍.

🚀 Kurzfristige Erwartung – Börseneröffnung

Zum Börsenstart rechnen wir zunächst mit weiterer Stärke im Goldpreis 💪.

🎯 Erste potenzielle Trendwende: 4.343 USD

🔁 Alternativ: erneuter Test von 4.333 USD

⏱️ Minuten-Chart – Aktuelle Marktstruktur

Im verlinkten Minutenchart zeigt sich folgende Struktur 🧩:

Nach einer starken Abwärtsbewegung ⬇️

➜ Ausbildung eines diagonalen Dreiecks

➜ Abschluss der E-Welle nach unten

Die Bewegung endete exakt am 1,618er Fibonacci 🧮

➜ Saubere Trendwende

Danach:

Korrektive Aufwärtsbewegung 🔼

Rücklauf bis zum 0,618er Fibonacci

Dort erneut Trendwende

Weitere Abwärtsbewegung:

Unterhalb der C-Zone bei 4.570 USD

Wendepunkt exakt am 0,382er Fibonacci 🎯

➡️ Daraus ergibt sich die Erwartung, dass sich der Kurs nahe des 1,618er Fibonacci stabilisieren sollte.

📌 1,618er Fibonacci-Level: 4.737 USD

🔄 Erwartung: erneute Trendwende in diesem Bereich

🟢 Konkretes Long-Setup (Intraday-Trade)

Bevorzugter Long-Einstieg:

👉 4.586 USD

📌 Begründung:

Ausbruch aus dem diagonalen Dreieck

Beginn einer ABC-Aufwärtsbewegung

Nachfolgende Korrektur = A-Welle

Börsenschluss letzte Woche: exakte Reaktion am 0,236er Fibonacci

Erwartung: Rücklauf ins 1,61er Fibonacci-Level

📈 Trade-Parameter

🟢 Long-Einstieg: 4.586 USD

🎯 Take Profit: 4.638 USD

🛑 Stop-Loss: 4.580 USD

Unterhalb des diagonalen Dreiecks

Schutz vor Strukturbruch ⚠️

🔄 Übergeordnetes Szenario & Alternativpfad

Im Bereich des 1,618er Fibonacci bei 4.638 USD

➜ erwarten wir eine größere Trendwende 🔁

Danach:

ABC-Korrektur

📉 Ziel der C-Welle: ca. 4.500 USD

📈 Anschließend möglich:

Neuer Anstieg bis 4.643 USD (nahe ATH)

❗ Sollte der Markt den Bereich 4.500–4.643 USD klar verlassen:

🔻 Rücklauf bis 4.360 USD wahrscheinlich

🕔 Geplanter Kursverlauf – 5-Minuten-Chart

Ein möglicher Kursverlauf ist im 5-Minuten-Chart dargestellt 🧠

👉 Wichtig: Das ist keine Zeitprognose, sondern eine Struktur-Erwartung.

⏳ Grobe zeitliche Orientierung (unverbindlich):

Tief bei 4.500 USD: Ende nächster Woche

Rücklauf Richtung ATH: übernächste Woche

Monatsschluss: mögliches Tief bei 4.360 USD

🕰️ Die Zeitachse kann sich verkürzen oder verlängern –

entscheidend ist die Marktstruktur, nicht der Zeitpunkt.

GOLD – Short-Ideeteilung (Dreiecks-Szenario)GOLD – Short-Ideeteilung (Dreiecks-Szenario)

📌 Marktannahme:

Wir gehen weiterhin davon aus, dass sich Gold in einem diagonalen Dreieck befindet.

Das zuvor favorisierte bullische Dreiecksszenario mit einem Ausbruchsziel bei 4.670–4.695 USD wird aktuell als sehr unwahrscheinlich eingestuft ❌📈.

🔄 Szenariowechsel – Warum kein Long mehr?

Die X- und Y-Welle konnten nicht vollständig ausgebaut werden

Dadurch kam kein valider Long-Entry zustande

Die geplante Order wurde vorzeitig gecancelt

Wir sind nicht long positioniert und verfolgen kein bullisches Setup mehr

👉 Fokus liegt jetzt klar auf der Short-Seite.

📉 Short-Idee – Marktlogik

Da der Richtungswechsel relativ spät erkannt wurde, ist das absolute Hoch für uns nicht mehr optimal erreichbar.

Trotzdem gehen wir davon aus, dass der Markt noch einmal nach oben ziehen könnte, bevor die Abwärtsbewegung einsetzt.

🎯 Short-Setup (Idee)

🔼 Möglicher Short-Entry:

➡️ Bereich um 4.675 USD (erneuter Anstieg / letzte Liquidität)

🎯 Take-Profit:

➡️ 4.500 USD

➡️ Ziel basiert auf:

Dreiecksauflösung

struktureller Projektion

Liquidität unterhalb

🛑 Stop-Loss:

➡️ 4.616 USD

📌 Der Stop-Loss wird bewusst weiter gesetzt, da:

wir uns in einer triangulären Struktur befinden 🔺

enge Stops hier sehr anfällig für Stop-Fishing sind 🐟

der Markt Raum braucht, um sich bärisch zu entfalten

Der SL liegt im potenziellen Ausbruchsbereich, den wir der E-Welle im bärischen Szenario zuordnen.

🧠 Zusammenfassung

❌ Long-Szenario verworfen

🔺 Markt weiterhin im diagonalen Dreieck

📉 Fokus auf Short-Bewegung

🎯 Ziel: 4.500 USD

🛑 SL bewusst größer, um Marktstruktur zu respektieren

⚠️ Hinweis:

Dieses Short-Szenario setzt voraus, dass der Markt noch einmal anzieht, um einen besseren Short-Entry zu ermöglichen.

Bleibt der Anstieg aus und fällt der Kurs direkt, wird das Setup neu bewertet.

GOLD – Ideeteilung: Long-Szenario nach Abschluss des diagonalen GOLD – Ideeteilung: Long-Szenario nach Abschluss des diagonalen Dreiecks

📍 Übergeordnete Annahme:

Wir gehen weiterhin davon aus, dass sich der Markt im diagonalen Dreieck (3-3-3-3-3) 🔺 befindet und dieses demnächst abgeschlossen wird.

➡️ Der Abschluss erfolgt über:

die E-Welle des diagonalen Dreiecks

gleichzeitig das Ende der Y-Welle der korrektiven Bewegung (WXY)

🧩 Struktur & Erwartung

📉 Die laufende korrektive Bewegung sollte sich nach unten beenden bei:

🎯 ca. 4.586 USD

➡️ Dieser Bereich stellt:

das Ende der Korrektur

das Ende der Y-Welle

und damit eine sehr interessante Long-Zone dar 🧠📈

🎯 Long-Idee (nach Strukturabschluss)

🟢 Entry (Long)

📍 im Bereich um 4.586 USD

➡️ erst nach Abschluss der E-Welle

➡️ keine Vorwegnahme, Struktur muss fertig sein ⚠️

💰 Take-Profit-Zonen (gestaffelt)

🥇 TP1:

🎯 ca. 4.651 USD

➡️ erster realistischer Zielbereich

➡️ Teilgewinne sichern 💰

🥈 TP2 (final):

🎯 4.690 – 4.691 USD

➡️ maximales Ziel der erwarteten Aufwärtsbewegung 🚀

➡️ hier sollte der Trend enden

🛑 Stop-Loss (SL)

⛔ unterhalb der Struktur des diagonalen Dreiecks

➡️ klar unter dem Korrekturtief

➡️ Strukturbruch = Long-Idee ungültig ❌

🧠 Einordnung

🔹 Dieser Long-Trade basiert nicht auf Momentum,

🔹 sondern auf dem Abschluss einer komplexen Korrektur

🔹 und dem Übergang in eine impulsive Bewegung

📌 Shorts sind hier nur noch untergeordnet –

der Fokus verlagert sich klar auf die Long-Seite.

📊 Fazit

🔺 Diagonales Dreieck kurz vor Abschluss

🔄 E-Welle = Ende der Korrektur

📈 Long-Bias ab ~4.586 USD

🎯 Ziele: 4.651 → 4.690/4.691 USD

📝 Ein weiteres Update folgt, sobald der Kurs diese Zielzonen erreicht und wir sehen, wie der Markt dort reagiert.

Chumtrades | XAUUSD 2H Akkumulation oder Distribution?❓ ZENTRALE FRAGE DES TAGES

Befindet sich Gold in einer Akkumulation oder bereitet es eine Distribution vor?

→ Diese Frage ist entscheidend für die heutige Handelsstrategie.

🧭 MARKTUMFELD

Heute ist Wochenende

Keine wichtigen Wirtschaftsdaten

Politische Entwicklungen genau beobachten, insbesondere:

Proteste & Spannungen im Iran

Maßnahmen des Weißen Hauses

Entwicklungen zwischen Trump und der FED

👉 Politische Nachrichten können gerade zum Wochenende unerwartete Volatilität auslösen.

🎯 HAUPT-TRADINGSTRATEGIE

Fokus auf Sideways-Trading (Range-Trading)

Nicht geeignet für Breakout- oder Retest-Strategien

Erwartetes Marktverhalten:

Seitwärtsbewegung innerhalb der Range

Unruhige Schwankungen zur Positionsbereinigung

📌 Plan gilt vom Morgen bis vor die US-Session

→ Während der US-Session ggf. Update

⚠️ Risikoszenario:

Am Freitag ist ein möglicher Flash-Dump nicht auszuschließen

Vorsicht vor plötzlichen Abverkäufen

📊 ERWARTETE PREISSPANNE

Oberes Range-Limit: 462x → 464x

Unteres Range-Limit: 458x → 457x → 456x → 455x (bei tieferer Korrektur)

🧱 WICHTIGE PREISZONEN

Unterstützungen: 4582 | 4562 | 4550 | 4515 | 4480–4482

Widerstände: 462x | 4643 | 4655–4660 | 4698–4699

⚠️ WICHTIGE HINWEISE

Markt heute schwierig zu traden, hohe Volatilität

Kein FOMO

Fokus auf Kapital- und Gewinnschutz

Geduldig bleiben, sauberes Risikomanagement, klare Signale abwarten

GOLD – Marktanalyse & Szenario-Update (Diagonal Triangle)GOLD – Marktanalyse & Szenario-Update (Diagonal Triangle)

📍 Übergeordnete Einordnung:

Wir befinden uns weiterhin in einem diagonalen Dreieck (3-3-3-3-3) 🔺.

Innerhalb dieser Struktur wird der Markt aktiv über korrektive Bewegungen gesteuert, weshalb wir aktuell keinen Trend handeln, sondern Strukturen lesen 🧠.

🧩 Multi-Timeframe-Struktur

🔹 Großer Kontext

Übergeordnet liegt weiterhin eine ABC-Struktur vor 📐

Diese ABC wird nicht impulsiv, sondern zeitlich und komplex korrektiv abgearbeitet

🔹 Untergeordneter Timeframe

Die ABC entwickelt sich aktuell als WXY-Struktur 🔄

Die X-Welle wurde bereits geshortet 📉

Der Trade wurde frühzeitig manuell im Profit geschlossen 💰✅

(da die Struktur mehr Komplexität gezeigt hat)

🧬 Nanostruktur (Feinauflösung)

📌 Innerhalb der laufenden WXY-Struktur bildet sich nun erneut eine untergeordnete ABC:

Diese ABC läuft innerhalb der WXY

Die C-Welle dieser Unterstruktur wäre gleichzeitig:

🎯 Take-Profit-Ziel für die Y-Welle

🚀 sehr guter potenzieller Long-Entry-Bereich

➡️ Das bedeutet:

Shorts dienen hier nur der Vorbereitung eines späteren Longs.

🎯 Aktuelles Short-Szenario (optional)

📉 Erwartung:

Ich gehe aktuell davon aus, dass der Kurs:

zunächst noch einmal ansteigen könnte 📈

in den Bereich um 4.620 USD

➡️ Von dort aus könnte sich eine weitere Abwärtskorrektur entwickeln:

🎯 Ziel (TP): 4.586 USD

🛑 Stop-Loss: 4.624 USD

⚠️ Wichtig:

Dieses Short-Szenario ist optional, kein Muss.

❌ Szenario-Invalidation

🚫 Sollte der Kurs:

direkt weiter fallen

und den Zielbereich um 4.585 USD frühzeitig erreichen

➡️ dann wird dieses Short-Szenario vollständig verworfen ❌

➡️ es existiert dann nicht mehr

✅ Bedingung für Aktivierung des Shorts

📌 Um dieses Short-Szenario überhaupt handeln zu können, muss:

➡️ der Kurs zunächst ansteigen

➡️ damit ein erneuter Short aus besserem Niveau möglich ist

❗ Kein Anstieg = kein Short

🧠 Fazit

🔺 Markt bleibt im diagonalen Dreieck

🔄 Wir handeln weiter korrektive Strukturen (ABC / WXY)

📉 Short nur als Zwischenschritt

🚀 Fokus liegt langfristig auf:

➡️ Long-Einstieg nach Abschluss der Y-Welle

📌 Struktur schlägt Meinung. Geduld schlägt Aktionismus.

GOLD – Struktur-Update / MarktbeobachtungGOLD – Struktur-Update / Marktbeobachtung

📍 Aktuelle Wahrnehmung:

Gleichzeitig fällt mir auf, dass wir uns weiterhin in einer laufenden ABC-Bewegung befinden 🔄.

Diese Bewegung scheint sich aktuell nicht impulsiv, sondern komplex korrektiv weiterzuentwickeln.

🧩 Korrektive Struktur

📐 Die laufende ABC-Struktur sollte sich nun zu einer WXY-Korrektur ausbauen:

🔹 W: erste korrektive Bewegung

🔹 X: Zwischenkorrektur / Verbindung

🔹 Y: zweite korrektive Phase

➡️ Typisch für Seitwärts- bis volatile Marktphasen, in denen der Markt:

Zeit verbringt ⏱️

Liquidität einsammelt 💧

klare Trendentscheidungen verzögert 🧠

🧠 Einordnung

📌 Solange sich der Markt in dieser WXY-Struktur befindet:

sind Bewegungen uneinheitlich und überlappend

sind Scalps und kurzfristige Trades wahrscheinlicher als Trendtrades ⚠️

bleibt Geduld ein entscheidender Faktor

📊 Fazit:

Wir befinden uns weiterhin mitten in einer korrektiven ABC-Phase,

die aktuell in eine WXY-Struktur übergeht.

Erst nach deren Abschluss ist mit einer klareren Richtungsbewegung zu rechnen.

GOLD – Trading-Analyse ! HOCH AUF 4670 USD ? !🟡 GOLD – Trading-Analyse

📍 Marktstruktur:

Der Markt befindet sich weiterhin in einer aufwärtsgerichteten Unterbewegung. Die vorherige Zickzack-Korrektur wurde abgeschlossen, und der Kurs ist aktuell dabei, die 10er-Struktur sowie die Welle 1 nach oben auszubauen.

⚠️ Wichtige Voraussetzung (Bestätigung)

✅ Dieses Trading-Setup kommt erst in Frage bzw. gilt als bestätigt,

wenn der Kurs zunächst weiter ansteigt und den Zielbereich über 4.633 USD erreicht bzw. überschreitet.

📌 Erst oberhalb von 4.633 USD:

ist der Ausbau der Welle 1 bestätigt 📈

ist die Struktur bullisch validiert

wird der anschließende Rücklauf als Welle 2 (Korrektur) interpretiert

Ohne diesen Anstieg ist das Setup nicht aktiv ❌

🔼 Erwarteter Ablauf

➡️ Anstieg bis ≥ 4.633 USD

➡️ Abschluss der Welle 1 / 10er-Struktur

➡️ Korrektive Bewegung (Welle 2)

➡️ Reaktion im Support → Einstieg Long

➡️ Impulsiver Aufwärtsmove (Welle 5) 🚀

🎯 Trading-Setup (Long)

🟢 Entry

📍 4.594 USD

➡️ Long-Einstieg erst nach bestätigtem Anstieg über 4.633 USD

➡️ Einstieg aus der korrektiven Bewegung (Welle 2)

🛑 Stop-Loss (SL)

⛔ 4.588 USD

➡️ Enger SL unterhalb der Support-Struktur

➡️ Schutz vor Strukturbruch ⚠️

💰 Take-Profit (TP)

🎯 4.706 USD

➡️ Ziel der impulsiven Welle 5 📈

➡️ Projektionsziel laut Struktur

🧠 Fazit

🔹 Kein Vorgriff-Trade

🔹 Setup erst aktiv nach Break & Akzeptanz über 4.633 USD

🔹 Danach: Korrektur kaufen, nicht den Hochpunkt jagen 🧠

GBPUSDWährungslage:

+ GBPAUD, GBPCAD short

-+ GBPCHF, GBPNZD eher long

- GBPJPY long

- EURGPB short

- AUDUSD long

-+ EURUSD eher long

+ NZDUSD short

-+ USDCAD, USDCHF eher short

+ USDJPY long

Fazit:

klares Setup im short Trend

GPB passt eher nicht, USD passt eher nicht

Hedge zu EURGBP short und AUDUSD long

GOLD – Kurzfristige Short-Analyse im diagonalen DreieckGOLD – Kurzfristige Short-Analyse im diagonalen Dreieck

📍 Übergeordnete Struktur:

Wir befinden uns weiterhin in einem diagonalen Dreieck (3-3-3-3-3) 🔺.

Die D-Welle wurde abgeschlossen, und nach dem Verlassen der D-Zielzone hat der Markt begonnen, die interne Struktur für die E-Welle aufzubauen.

🧩 Aktuelle Wellenstruktur (intern)

Nach Abschluss der D-Welle wurde zunächst ein A-Move nach unten ausgebildet 📉

Aktuell befindet sich der Markt in einer aufwärtsgerichteten B-Welle 🔄

Diese B-Welle dient rein korrektiv als Grundlage für eine weitere Abwärtsbewegung (C)

➡️ Genau aus dieser B-Wellen-Bewegung ergibt sich jetzt die kurzfristige Short-Chance 🎯

🎯 Kurzfristiges Trading-Setup (Short)

🔴 Entry (Short)

📍 ca. 4.619 USD

➡️ Short-Einstieg im Bereich der B-Wellen-Ausdehnung

➡️ Erwartung: Abschluss der B-Welle & erneuter Abverkauf

💰 Take-Profit (TP)

🎯 4.588 USD

➡️ Ziel der C-Welle innerhalb der Struktur

➡️ Unterer Bereich der Dreiecksbewegung 💧

🛑 Stop-Loss (SL)

⛔ oberhalb der B-Wellen-Struktur

➡️ Absicherung gegen eine Überdehnung der B-Welle

➡️ (Strukturell, nicht emotional gesetzt ⚠️)

🧠 Kontext & Einordnung

📌 Diese Shortposition ist rein kurzfristig und ergibt sich ausschließlich aus der internen Struktur des diagonalen Dreiecks.

❌ Kein Trend-Short

✅ Reiner Struktur-Trade

⏱ Zeitlich begrenzt bis Abschluss der E-Wellen-Vorbereitung

🚀 Ausblick danach

Nach Abschluss dieser Bewegung:

wird die E-Welle finalisiert

anschließend wird ein klassischer fünfteiliger Impuls erwartet 📈

Zielbereich des Impulses:

🎯 ca. 4.658 USD

🧾 Zusammenfassung

🔺 Struktur: Diagonales Dreieck (3-3-3-3-3)

📉 Jetzt: Short aus der B-Welle

🎯 TP Short: 4.588 USD

🚀 Danach: Impulsiver Aufwärtstrend nach Abschluss der E-Welle

📌 Das ist meine aktuelle kurzfristige Marktinterpretation auf dem jetzigen Kursniveau.

GOLD – Kurzfristige Marktinterpretation (Diagonal Triangle)🟡 GOLD – Kurzfristige Marktinterpretation (Diagonal Triangle)

📍 Aktuelle Annahme:

Gold befindet sich aus meiner Sicht in einem diagonalen Dreieck-Pattern 🔺.

Diese Struktur deutet grundsätzlich darauf hin, dass noch tiefere Kurse möglich sind, bevor eine größere Richtungsentscheidung fällt.

🧩 Welleninterpretation (Elliott)

Die laufende Aufwärtsbewegung wird aktuell als D-Welle interpretiert 📈

Die darauffolgende Bewegung sollte eine korrektive E-Welle sein 🔄

Nach Abschluss der E-Welle erwarte ich einen dynamischen Move nach oben, um Liquidität abzugreifen 💧

🎯 Erwarteter Zielbereich

📍 Upside-Ziel nach der Struktur:

🔹 4.653 USD

➡️ In diesem Bereich erwarte ich einen klaren Hochlauf, bevor das übergeordnete Bild neu bewertet wird.

🎯 Trading-Setup (Long – kurzfristig)

🟢 Entry (Long)

📍 4.588 USD

➡️ Einstieg innerhalb der erwarteten E-Wellen-Struktur

➡️ Antizyklische Positionierung im unteren Bereich der Formation

🛑 Stop-Loss (SL)

⛔ 4.580 USD

➡️ Unterhalb der Struktur

➡️ Absicherung gegen einen sauberen Strukturbruch ⚠️

💰 Take-Profit (TP)

🎯 4.649 USD

➡️ Zielzone kurz vor dem erwarteten Hoch

➡️ Nähe des oberen Dreieck-/Liquiditätsbereichs 🚀

🧠 Zusammenfassung

🔺 Marktstruktur: Diagonales Dreieck

📈 Aktuell: D-Welle aktiv

🔄 Erwartet: E-Welle (korrektiv)

🚀 Danach: Hochlauf in den Bereich 4.649–4.653 USD

⚖️ Klar definiertes Chance-Risiko-Setup

Elliott-Wellen-Analyse – 15-Minuten-Chart (GOLD)Im 15-Minuten-Timeframe befindet sich Gold in einer dreiteiligen korrektiven Struktur, interpretiert als (A)–(B)–(C). Diese Bewegung verläuft gegen den übergeordneten Abwärtstrend und stellt eine technische Gegenbewegung dar.

(A): erste impulsive Aufwärtsbewegung

(B): korrektiver Rücksetzer

(C): erwartete finale Aufwärtswelle zur Vervollständigung der Korrektur

Aktuell deutet die Struktur darauf hin, dass sich der Markt im Übergang von (B) in (C) befindet.

Die erwartete Bewegung ist korrektiv, kein übergeordneter Trendwechsel.

Take-Profit-Ziel (15-Minuten-Struktur):

→ 4673 USD

Unteres Bild – 15-Sekunden-Timeframe (Entry-Timing)

Im 15-Sekunden-Chart befindet sich Gold in einer dreiteiligen korrektiven Abwärtsbewegung. Diese Struktur dient ausschließlich dem präzisen Entry-Timing innerhalb der übergeordneten 15-Minuten-(C)-Welle.

Zwischen (A) und (B) liegt eine korrektive Struktur

Der Markt läuft in den C- / Y-Bereich der Korrektur

In diesem Bereich wird der Abschluss der Abwärtskorrektur erwartet

Trading-Setup (15-Sekunden-Timeframe):

Entry-Zone (Long): 4609 – 4606 USD

Stop-Loss: 4601 USD

Take-Profit: 4673 USD

Die erwartete Bewegung nach dem Entry ist eine dreiteilige korrektive Aufwärtsstruktur (A–B–C) gegen den Abwärtstrend, ausgerichtet auf die (C)-Welle im 15-Minuten-Chart.

GOLD Erwarteter Rücksetzer vor weiterem AnstiegDer Kurs befindet sich aktuell in einer Erholungsbewegung und läuft direkt in einen starken Widerstandsbereich am 0,382er Fibonacci-Retracement. Dieser Bereich stellt einen signifikanten Wellen-Widerstand dar und hat in der Vergangenheit mehrfach als Reaktionszone fungiert.

Szenario:

Am aktuellen Widerstand ist mit Ablehnung zu rechnen

Erwartet wird ein Rücksetzer bis in den Bereich um 4.599–4.600 USD

Dieser Bereich entspricht einem X-Wellen-Support und sollte als potenzielle Reaktions- bzw. Long-Zone dienen

Bullisches Folge-Szenario:

Hält der Bereich um 4.600 USD, ergibt sich erneut Aufwärtspotenzial

Nächstes Ziel auf der Oberseite liegt bei 4.648 USD

Zusammenfassung der Key-Level:

Widerstand: 0,382 Fibonacci (aktueller Kursbereich)

Support / Reaktionszone: 4.600 USD

Kursziel nach Rebound: 4.648 USD

Aktuelles Trading-Setup (Short):

➡️ Short-Einstieg: aktueller Marktpreis

🎯 Take Profit: 4.600 USD

⚠️ Hinweis: Short-Trade ist rein korrektiv gegen den übergeordneten Aufwärtstrend