Bollinger-Bänder: Wie Sie sich nicht länger von den Märkten abhäBollinger-Bänder: Wie Sie sich nicht länger von den Märkten abhängig machen.

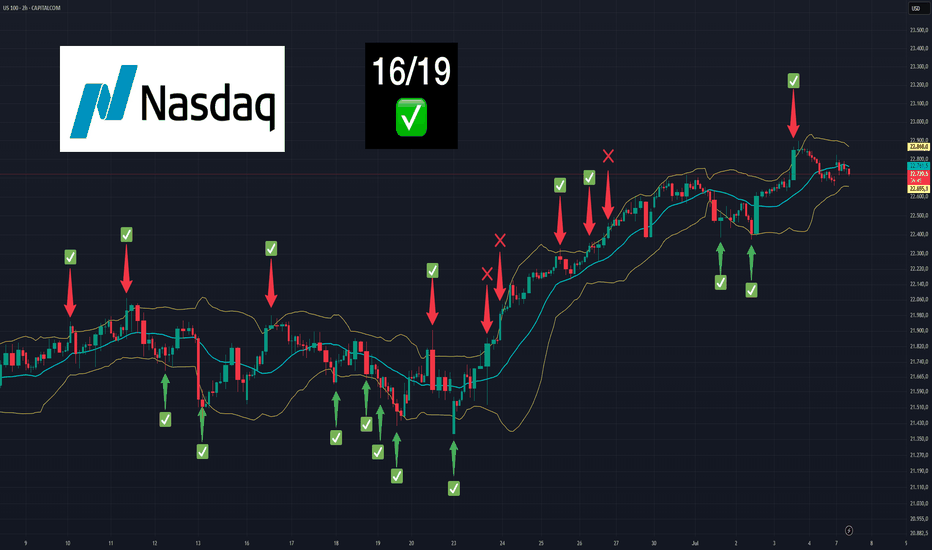

Bollinger-Bänder sind ein im Handel weit verbreiteter Indikator der technischen Analyse, um die Volatilität von Finanzanlagen zu bewerten und Kursbewegungen vorherzusagen. Sie wurden in den 1980er Jahren von John Bollinger entwickelt und bestehen aus drei Linien, die über den Kurschart gelegt werden:

Das mittlere Band: ein einfacher gleitender Durchschnitt, der in der Regel über 20 Perioden berechnet wird.

Das obere Band: der gleitende Durchschnitt, zu dem zwei Standardabweichungen addiert werden.

Das untere Band: der gleitende Durchschnitt, zu dem zwei Standardabweichungen subtrahiert werden.

Diese Bänder bilden einen dynamischen Kanal um den Kurs, der sich in Zeiten hoher Volatilität ausweitet und in ruhigen Marktphasen verengt. Berührt oder überschreitet ein Kurs ein Band, kann dies je nach Marktkontext eine überkaufte oder überverkaufte Situation oder eine mögliche Trendumkehr oder -fortsetzung signalisieren.

Wozu dienen Bollinger-Bänder? Messung der Volatilität: Je weiter die Bänder auseinander liegen, desto höher ist die Volatilität.

Dynamische Unterstützungs- und Widerstandszonen identifizieren.

Marktexzesse erkennen: Ein Kurs, der das obere oder untere Band berührt, kann auf einen vorübergehenden Exzeß hinweisen.

Umkehrungen oder Konsolidierungen antizipieren: Eine Verengung der Bänder kündigt oft einen bevorstehenden Volatilitätsschub an.

Warum ist der 2-Stunden-Zeitrahmen so weit verbreitet und relevant?

Der 2-Stunden-Zeitrahmen (H2) ist bei vielen Händlern aus mehreren Gründen besonders beliebt:

Perfekte Balance zwischen Rauschen und Relevanz: Der H2 bietet einen Kompromiss zwischen sehr kurzen Zeitrahmen (oft zu rauschhaft, wodurch viele Fehlsignale generiert werden) und langen Zeitrahmen (langsamer reagierend). So können Sie signifikante Bewegungen erfassen, ohne von geringfügigen Schwankungen überlagert zu werden.

Geeignet für Swing-Trading und Intraday-Trading: Dieser Zeitrahmen ermöglicht es Ihnen, eine Position über mehrere Stunden oder Tage zu halten und gleichzeitig eine gute Reaktionsfähigkeit zu bewahren, um von Zwischentrends zu profitieren.

Klarere Interpretation von Chartmustern: Technische Muster (Dreiecke, Doppeltops, Wolfe-Wellen usw.) sind im H2-Zeitraum oft klarer und zuverlässiger als in kürzeren Zeiträumen, was die Entscheidungsfindung erleichtert.

Weniger Stress, besseres Zeitmanagement: Im H2-Zeitraum ist eine ständige Bildschirmüberwachung nicht erforderlich. Eine Überwachung alle zwei Stunden ist ausreichend – ideal für aktive Trader, die nicht vom Markt abhängig sein wollen.

Statistische Relevanz: Zahlreiche Backtests zeigen, dass technische Signale (wie die von Bollinger-Bändern) in diesem mittleren Zeitrahmen robuster und weniger anfällig für Fehlsignale sind.

Zusammenfassend lässt sich sagen, dass der 2-Stunden-Zeitraum oft als „erstaunlich“ angesehen wird, da er die Präzision des Intraday-Handels mit der Zuverlässigkeit des Swing-Tradings kombiniert und so für die meisten technischen Strategien, insbesondere für solche mit Bollinger-Bändern, überlegene Signale liefert.

Zusammenfassend: Bollinger-Bänder messen die Volatilität und helfen, überkaufte/überverkaufte Bereiche oder potenzielle Trendwenden zu identifizieren.

Der 2-Stunden-Zeitrahmen wird sehr geschätzt, da er Marktrauschen herausfiltert und gleichzeitig ausreichend reaktionsfähig bleibt, was ihn besonders nützlich für technische Analysen und Handelsentscheidungen macht.

Enthält Bild

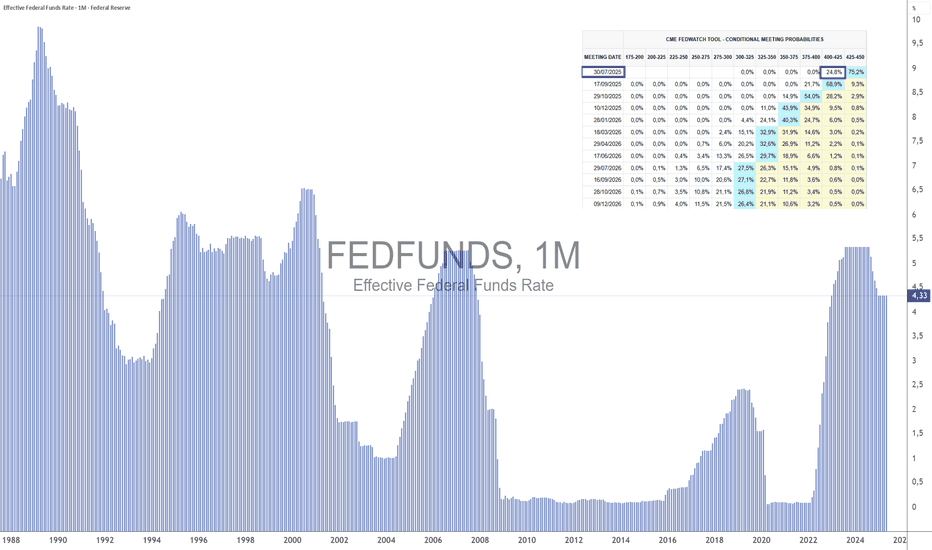

FED: 5% Wahrscheinlichkeit für Zinssenkung am 30. Juli1) US-Arbeitsmarkt bleibt laut dem neuesten NFP-Bericht widerstandsfähig, was eine gute Nachricht für die makroökonomische Situation ist

Der US-Arbeitsmarkt zeigte sich letzte Woche widerstandsfähig, was eine Zinssenkung der FED am Mittwoch, den 30. Juli, unwahrscheinlich macht: Die Arbeitslosenquote fiel auf 4,1% der Erwerbsbevölkerung, nachdem sie mehrere Monate lang stabil bei 4,2% gelegen hatte. Dieser Rückgang der Arbeitslosigkeit deutet darauf hin, dass die US-Wirtschaft trotz der seit zwei Jahren betriebenen geldpolitischen Straffung und der derzeitigen makroökonomischen Unsicherheiten weiterhin ihre Widerstandsfähigkeit in Bezug auf die Schaffung von Arbeitsplätzen unter Beweis stellt. Dies ist also eine gute Nachricht für das Wirtschaftswachstum, verschiebt aber die nächste Zinssenkung der FED zeitlich nach hinten.

Wenn Sie auf den unten stehenden Link klicken, können Sie unsere S&P 500-Analyse, die wir nach der Aktualisierung des letzten NFP-Berichts am vergangenen Donnerstag vorgeschlagen haben, noch einmal lesen.

2) Die Wahrscheinlichkeit einer Zinssenkung am 30. Juli sinkt auf fast Null, wenn es bis dahin keine großen Überraschungen bei der Inflation, der Beschäftigung oder der Handelsdiplomatie gibt

Bisher rechneten die meisten Anleger mit einer früheren Entscheidung, nämlich schon am 30. Juli, wenn der geldpolitische Ausschuss das nächste Mal zusammentritt. Die vorsichtige Kommunikation der FED-Verantwortlichen dämpfte diese Erwartungen jedoch. Jerome Powell und mehrere Gouverneure wiesen erneut darauf hin, dass sie auf „nachhaltige“ Beweise für eine Rückkehr der Inflation zum Ziel von 2% warten würden, bevor sie sich festlegen würden. Der Rückgang der Arbeitslosenquote auf 4,1 % führt eine Nuance ein: Er bestätigt, dass die Wirtschaft nicht abrupt schrumpft, was es der FED ermöglicht, noch einige Wochen zu warten, ohne das Risiko einzugehen, das Wachstum mehr als nötig zu bremsen. Gleichzeitig deuten die jüngsten Indikatoren für das Verbrauchervertrauen und die Daten zum verarbeitenden Gewerbe auf eine sanfte Verlangsamung hin, die eher einer kontrollierten Landung als einem Stillstand gleichkommt.

Beachten Sie, dass diese Woche die Frist für Handelsabkommen am Mittwoch, den 9. Juli, mehr über die zukünftigen Auswirkungen der Zölle auf die Inflation aussagen wird, was die Erwartungen der FED an die Geldpolitik weiter verändern wird. Wenn diese Zeilen geschrieben werden, liegt die Wahrscheinlichkeit eines Pivot der FED am 30. Juli unter 5%.

3) Hier sind die grundlegenden Daten, die bis zur geldpolitischen Entscheidung der FED am Mittwoch, dem 30. Juli, entscheidend sein werden

Mittwoch, der 9. Juli: Der aktuelle Stichtag für die Handelsdiplomatie zwischen den USA und ihren wichtigsten Handelspartnern. Die endgültige Höhe der Zölle wird entscheidend für die US-Inflationserwartungen sein.

Dienstag, 15. Juli: US-Inflation CPI , die letzte wichtige US-Inflationszahl, die vor der geldpolitischen Entscheidung der FED am 30. Juli aktualisiert wird.

Die wöchentlichen Erst- und Fortsetzungsmeldungen zur US-Arbeitslosigkeit werden am Donnerstag jeder Woche veröffentlicht und werden sich auf die Wahrscheinlichkeit einer FED-Maßnahme am 30. Juli auswirken, aber eher am Rande.

Wenn nichts Außergewöhnliches passiert, ist es daher unwahrscheinlich, dass die FED am 30. Juli die Senkung der Federal Funds Rate wieder aufnimmt. Die nächsten PCEs und NFPs fallen nach der FED (31. Juli und 1. August) und werden sich daher auf die Entscheidung der FED bei der geldpolitischen Entscheidung am 17. September auswirken.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

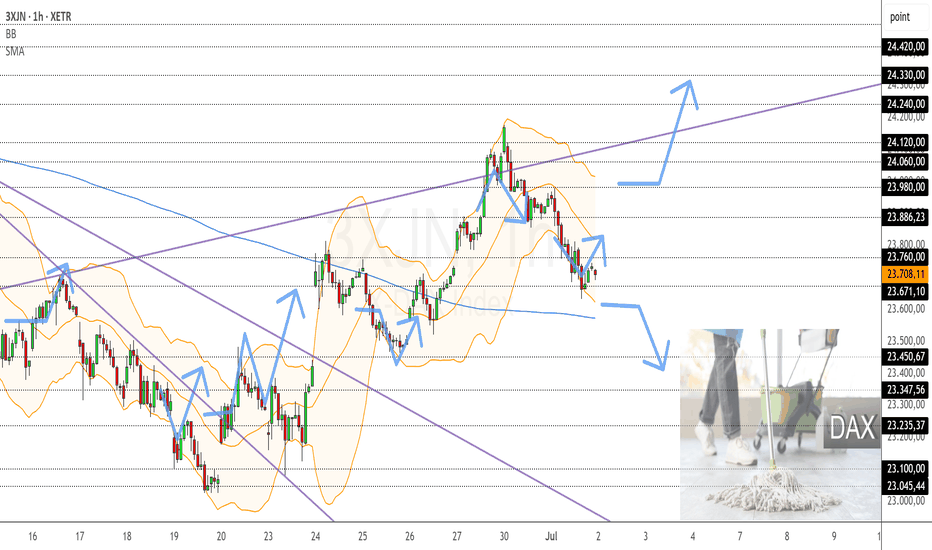

Kawumm'sche MORGENANALYSE zum Montag, den 07.07.2025Und wieder musste auf einen Party-Tag die Ernüchterung inklusive Reinigungskolonne folgen. Ob sich unser Dax da nun mal zu helfen weiß?

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: abwärts unterhalb 23800, darüber aufwärts

Grundstimmung: positiv

Am Donnerstag hatte sich unser Dax gut gehalten, 23880 wie auch 23950 erreicht. Sollte er zum Freitag darauf aufbauen können und die 23880 nach oben halten, waren über 23959, dann noch 24060 / 24120 erreichbar und vielleicht sogar auch das Wochenhoch bei 24175. Sollte er aber die 23880 fallen lassen, würde das schon mal die Motivation anzweifeln lassen. Bei 23850 wäre dann noch eine Backup-Chance und dann würde unter 23800 der Ausblick eher wieder negativ werden. So die Zusammenfassung der letzten Analyse.

Doch über 23950 bekam unser Dax nicht einmal eine Chance, da er direkt per Gap schon unter unsere 23850 gedrückt wurde. Und das obwohl die Amerikaner wegen Feiertag komplett geschlossen hatten. Doch unser Freund beließ es nicht nur dabei und ging sogar noch bis 23700 in die Knie. Das würde es ihm am Montag nun eigentlich nicht schwer machen unterhalb der 23700 wieder in den Angriffsmodus umzuschalten mit Ziel auf das Vorwochentief um 23650 sowie darunter dann 23550 und 23430 / 23420.

Sollte der aber nun mit amerikanischer Party-Deckung von Beginn an wieder nur nach oben pressen, sollte man wohl oberhalb von 23800 dann auch erstmal wieder nur 23880 und 23930 / 23950 erreichen. Packt er es dieses Mal dann auch darüber, wären erneut auch nochmal 24060 / 24120 dann anzupeilen. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat sich am Freitag ganz ohne amerikanische Deckung nochmal unten im Ausreißen versucht. Kann er zum Montag daran anschließen und weitere Tiefs nachlegen sind dann wieder 23650 als auch darunter dann 23550 wie auch 23430 / 23420 machbar. War das aber nur ein Feiertags-Gag um das geringe Volumen für einen kurzen Scherz auszunutzen und unser Dax treibt von Beginn an nur nach oben, wären oberhalb von 23800 dann 23880 und 23930 / 23950 erreichbar. Schafft er das, darf man in der Folge auch wieder 24060 / 24120 dann einplanen.

Kawumm'sche MORGENANALYSE zum Freitag, den 04.07.2025Am Donnerstag konnte unser Dax nun nach der fleißigen Saubermach-Aktion wieder bisschen tanzen. Allerdings eher eine stickige verhaltene Kellerparty, wenn man schaut wie das in den USA aussah.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: abwärts unterhalb 23800, darüber aufwärts

Grundstimmung: positiv

Zum Donnerstag war nun noch ein Versuch oben einzuplanen. Sollte es unser Dax schaffen die 23830 per Stundenschluss zu überwinden und sich über 23800 zu halten sind 23880, 23950 und sogar 24060 / 24120 erreichbar gewesen. Sollte er das aber verbocken und unter 23760 fallen insbesondere unter 23700 per Stundenschluss, wäre denkbar gewesen den Boden nochmal anzugreifen und auch zu zerbrechen mit Ziel auf dann 23500, 23430 / 23420 und tieferem. So die Zusammenfassung von gestern.

Doch unser Dax schaffte es über der 23830 raus, arbeitete die 23880 ab, ging nochmal zurück zur 23760 verhinderte dort den Rückfall darunter und kämpfte sich dann nochmal zur 23880 und auch 23950 vor. Damit hat er erstmal nichts gerissen, was für die Unterseite wichtig gewesen wäre und oben zwei weitere Ziele abgearbeitet. Bleibt er da nun dran und arbeitet über 23950 weiter raus, wären dann eben auch 24060 / 24120 noch drin, vielleicht sogar auch nochmal das Wochenhoch bei 24175. Er müsste dafür eigentlich nur die 23880 nach oben halten und dann über die 23950 raustreiben.

Klappt aber genau das nicht und er hangelt sich tiefer, ist 23850 nochmal kleines Backup und dann wirds unter 23830 / 23800 eher wacklig. Insbesondere auch mit Blick auf die nächste Woche und die anstehenden Zollverhandlungen. Sollte Trump uns da am Wochenende schon mit geistigen Ergüsse zuvor kommen würde auf einen Wochenschluss unter 23800 auch gut ein Abwärtsgap zu Montag dann reinpassen mit einer erneut anfänglich stressigen Woche nach unten wie es diese Woche schon war. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Am Donnerstag hat sich unser Dax gut gehalten und unten nichts anreißen lassen, dafür oben die 23880 und 23950 erreicht. Kann er da nun aufbauen, die 23880 nach oben halten und sich über 23950 weiter rausarbeiten, wären dann noch 24060 / 24120 erreichbar und vielleicht sogar auch das Wochenhoch bei 24175. Sollte er aber die 23880 fallen lassen, würde das schon mal die Motivation anzweifeln lassen. Bei 23850 wäre dann noch eine Backup-Chance und dann wird es unter 23800 eher wieder negativ im Ausblick, insbesondere wenn er den Tag drunter schließen sollte.

MSTR: Ausbruchsversuch gestartet!Strategy ist gerade dabei aus der im Chart dargestellten Struktur nach oben auszubrechen.

Ziel des Ausbruchs ist zunächst das ATH bei ca. 540.00$

Getrieben wird der Kurs hauptsächlich durch den Bitcoin-Kurs. Dieser ist gerade ebenfalls dabei die Konsolidierung der letzten Monate nach oben zu verlassen.

Da ich fest davon ausgehe (wie in vorherigen Ideen zu Bitcoin technisch und zyklisch untermauert), dass Bitcoin für den Rest des Jahres 2025 enormes Potential nach oben hat, rechne ich auch mit einer positiven Entwicklung bei Strategy.

Da ich bei Bitcoin mit dem Zyklus-Top Ende 2025 rechne ist an der Stelle auch bei Strategy große Vorsicht geboten (wo auch immer der Preis dann steht).

Ich habe mich entsprechend mit Call Optionen positioniert (Laufdauer bis Ende des Jahres).

Mehr Infos bzgl. des Bitcoin Halving Zyklus könnt ihr der Idee unten entnehmen..

Siehe hierzu folgende Ideen:

BITCOIN: STARKER WIDERSTAND VORAUS | KURZPOSITION |BITCOIN: STARKER WIDERSTAND VORAUS | KURZPOSITION |

✅BITCOIN steigt derzeit

Aber es liegt ein starker Widerstand bei 112.000 $, was ebenfalls ein Allzeithoch darstellt.

Daher erwarte ich einen Rückgang

und eine Abwärtsbewegung in Richtung des Ziels von 107.300 $.

KURZPOSITION

Die fundamentalen Tops des S&P 500 im Sommer 2025Der Sommer 2025 zeichnet sich durch eine Reihe makro- und mikroökonomischer Faktoren aus, die den Weg des US-Aktienmarktes prägen werden. Während sich der S&P 500 in der Nähe seiner historischen Höchststände bewegt und eine Bewertung aufweist, die mit der von Ende 2021 vergleichbar ist, wird die Stärke der Aufwärtsdynamik vom Zusammenspiel mehrerer wesentlicher Variablen abhängen. Das Verständnis dieser Fundamentaldaten ist entscheidend, um das Potenzial und die Risiken zu erfassen, die die Anleger in den kommenden Monaten erwarten.

1) Handelskrieg und Wirtschaftsdiplomatie als Hauptquelle der Unsicherheit

Das Handelsdossier bleibt das unberechenbarste Thema zu Beginn des Sommers. Der 9. Juli, die Frist für den Abschluss oder das Scheitern von Zollverhandlungen, kristallisiert die Spannungen zwischen den USA und ihren wichtigsten Partnern heraus. Die Aussicht auf eine neue Runde von Zöllen könnte sich direkt auf die Produktionskosten, die Inflation und das Vertrauen der Unternehmen auswirken. Die Handelsdiplomatie ist somit die Variable, die am ehesten zu Volatilitätsschüben führen und die positiven Erwartungen an das Gewinnwachstum in Frage stellen könnte. Wenn Handelsabkommen unterzeichnet werden, dann wird dies den Aufwärtstrend des S&P 500 aufrechterhalten.

2) Die US-Haushaltspolitik: Die „One Big, Beautiful Bill“

Ein weiterer neuralgischer Punkt ist das große Steuerprojekt der Trump-Regierung. Dieser Gesetzestext sieht die Verlängerung der 2017 eingeleiteten Steuersenkungen und eine spektakuläre Anhebung der Obergrenze für die Staatsverschuldung um 5 Billionen US-Dollar vor. Diese Maßnahmen stützen zwar potenziell den privaten Konsum und die privaten Investitionen, ihre mittelfristigen Auswirkungen auf die öffentlichen Finanzen sind jedoch ungewiss. Die eigentliche Herausforderung für den Aktienmarkt besteht darin, zu bewerten, ob diese Entscheidungen zu einem Anstieg der langfristigen US-Anleihezinsen führen werden. Ein Anstieg der US-Treasury-Renditen würde die Finanzierungskosten der Unternehmen erhöhen und die derzeit hohen Bewertungsmultiplikatoren schwächen. Umgekehrt könnte sich die Aufwärtsdynamik am Aktienmarkt fortsetzen, wenn die Zinsen im Zaum gehalten werden.

3) Inflation und die Geldpolitik der Fed: ein heikles Gleichgewicht

Der Inflationsverlauf, insbesondere der des PCE-Index, wird eine wichtige Determinante sein. Die US-Inflation liegt derzeit leicht unter dem Zielwert der Fed. Mehrere Komponenten, insbesondere der Dienstleistungssektor, der fast zwei Drittel des PCE-Korbs ausmacht, erweisen sich als relativ stabil. Inflationsrisiken gehen eher von der Warenseite aus, insbesondere wenn die Handelsspannungen wieder aufflammen. Der Ölsektor, der direkt und indirekt rund 11% des PCE ausmacht, weist derzeit keine größeren Warnsignale auf, da er von der geopolitischen Beruhigung profitiert. Auch der Immobiliensektor und das Gesundheitswesen weisen beruhigende Indikatoren auf. In diesem Umfeld nimmt die Federal Reserve eine vorsichtige Haltung ein: Während sich mehrere große westliche Zentralbanken einem neutralen Zinssatz nähern, hält sich die Fed zurück und macht ihren geldpolitischen Drehpunkt von der Sichtbarkeit der Zolltarife und dem Verhalten der Unternehmen abhängig.

Der Zeitplan für die Zinssenkungen ist einer der größten Knackpunkte. Den jüngsten Signalen zufolge könnte eine erste Senkung bereits im September erfolgen. Allerdings plädieren einflussreiche Mitglieder des FOMC, die von der Trump-Regierung ernannt wurden, für eine frühere Lockerung. Der politische Druck ist groß: Trump fordert sofortige Senkungen, aber Präsident Powell behält die Kontrolle über die Agenda und achtet darauf, einen Konsens innerhalb des Komitees zu bewahren.

4) Der Arbeitsmarkt und die Wahrscheinlichkeit einer Rezession

Die US-Arbeitsmarktlage ist ein fortgeschrittenes Barometer für den Wirtschaftszyklus. Die wöchentlichen Arbeitslosenmeldungen und die aggregierte Arbeitslosenquote werden verstärkt beobachtet. Historisch gesehen signalisiert ein deutlicher Anstieg der Arbeitslosigkeit, dass der wirtschaftliche Abschwung bereits eingesetzt hat. Bisher ist der Arbeitsmarkt noch widerstandsfähig, aber jede Verschlechterung könnte das zentrale Szenario der Anleger verändern und die Rezessionserwartungen verstärken. Dieses Risiko ist eine der potenziellen Bremsen für den vorherrschenden Optimismus, es sei denn, dies würde den Zeitplan für die Wiederaufnahme der Zinssenkung der Federal Funds beschleunigen.

5) Ergebnisse des zweiten Quartals und Gewinnaussichten

Die Berichtssaison für das zweite Quartal ist von besonderer Bedeutung. Die US-Unternehmen müssen ihre Fähigkeit unter Beweis stellen, ein den Erwartungen entsprechendes Gewinnwachstum zu liefern, auch wenn die Bewertungsmultiplikatoren weiterhin angespannt sind. Die Aufrechterhaltung der hohen Kursniveaus im S&P 500 setzt ein robustes Gewinnwachstum und eine zuversichtliche Unternehmensführung voraus. Andernfalls wäre das Risiko einer Korrektur hoch, zumal der Markt bereits viele positive Faktoren eingepreist hat. Die Schwäche des US-Dollars und des Ölpreises sowie die derzeitige Dynamik der KI könnten für positive Überraschungen bei den Ergebnissen des zweiten Quartals sorgen.

6) Geopolitik und Öl als potenzielle Quellen für Volatilität

Schließlich ist die globale Geopolitik eine zweitrangige Variable, die jedoch plötzlich an Priorität gewinnen könnte. Eine rasche Verschlechterung der internationalen Lage, insbesondere im Nahen Osten oder im Chinesischen Meer, würde sich wahrscheinlich auf die Handelsströme und die Ölpreise auswirken und so einen Anstieg der Inflation und der Finanzvolatilität anheizen.

Fazit :

Der Sommer 2025 verspricht eine strategische Übergangszeit für den US-Aktienmarkt zu werden. Zwischen Handelsdiplomatie, Haushaltspolitik, Inflation, Zinspfad und Gewinndynamik werden sich die Anleger mit einer Anhäufung von Unsicherheitsfaktoren auseinandersetzen müssen. Wenn sich diese Unsicherheiten allmählich auflösen, könnte sich der Aufwärtstrend fortsetzen. Umgekehrt hätte eine Kombination aus einem geopolitischen Schock, einem Inflationsanstieg und einer politischen Blockade um den Bundeshaushalt das Potenzial, die laufende Rallye zu schwächen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

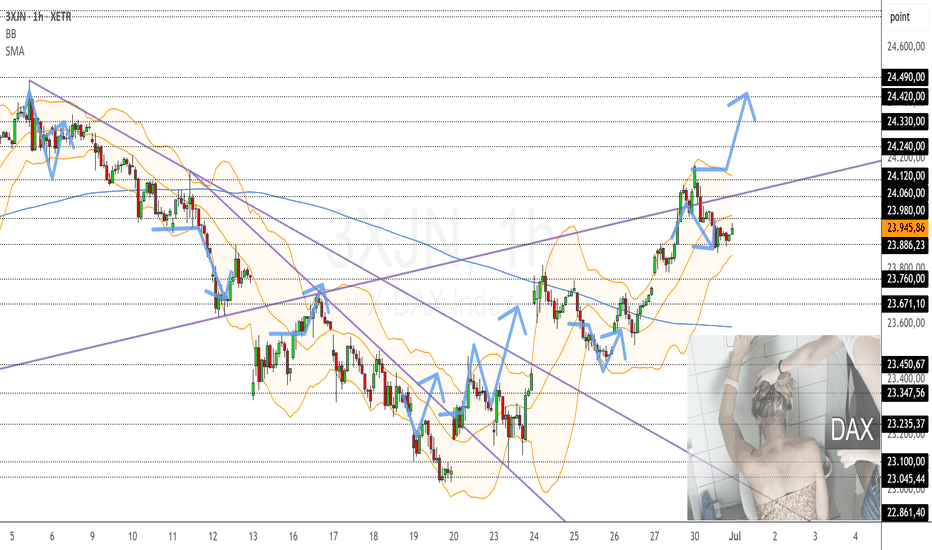

Kawumm'sche MORGENANALYSE zum Donnerstag, den 03.07.2025Zum Mittwoch bemühte sich unser Dax nun sichtlich die Haltung auf dem nassen Flur zu wahren.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: abwärts unterhalb 23800, darüber aufwärts

Grundstimmung: positiv

Unser Dax hatte zum Mittwoch die nächsten Korrekturziele abgearbeitet und bereits eine kleine Erholung von 23650 begonnen. Sollte er sich positiv da nun wieder raus drehen wollen hätte er weiter über 23760 vorbei an 23830 und 23880 schieben müssen, denn erst darüber würde er wieder positiv zur 23950 und 24120 hin. Und das hieß im Umkehrschluss dass er bei sichtlichem Eindrehen aus den Widerständen oder durch direktes Unterbieten von 23650 erstmal unten wieder den Boden aufreißen würde hin zur 23500 und 23430 / 23420. So die Zusammenfassung von gestern.

Doch genau dieses Aufreißen an der 23650 gelang ihm nicht, trotz dass er am Morgen vor der 23830 deutlich genug abgewiesen wurde. Und genau dorthin hat sich unser Dax dann anschließend wieder zurück gezogen. Damit sind wir oben im Ausbruch gescheitert, unten aber auch und gehen nun zum Donnerstag in eine neue Runde. Da wir bereits über der 23760 stehen, sollte man ihm nochmal einen Versuch an der 23830 zu sprechen. Verbockt er das nicht und schließt per Stundenschluss darüber, sind anschließend 23880, 23950 und selbst 24060 / 24120 nochmal erreichbar.

Verbockt er es aber und schiebt sich unter der 23760 wieder unter 23700, müsste man darunter nochmal von einem erneuten Versuch ausgehen den Boden aufzureißen. Gelingt ihm das dann, bleiben weiter 23500, 23430 / 23420 und sogar noch Tieferes erreichbar. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Zum Mittwoch hatte unser Dax versucht oben an der 23800 rauszukommen, scheiterte aber, versuchte es dann an der Unterseite und scheiterte auch da. Damit wäre zum Donnerstag nun wieder ein Versuch oben einzuplanen. Schafft es unser Dax die 23830 per Stundenschluss nun zu überwinden und sich über 23800 zu halten sind 23880, 23950 und sogar 24060 / 24120 nun erreichbar. Verbockt der das aber und wird wieder nur in die Tiefe gezogen, wäre unter 23760 und insbesondere unter 23700 per Stundenschluss möglich den Boden nochmal anzugreifen und auch zu zerbrechen mit Ziel auf dann 23500, 23430 / 23420 und tieferes.

EURO/USD KW27/2025 wir sind weiterhin LONGHey Leute,

heute gibt’s leider kein Video von mir – ich bin etwas angeschlagen, meine Stimme macht momentan nicht mit.

Werfen wir stattdessen einen Blick auf meinen aktuellen Chart in Schriftform:

Der Euro zeigt sich weiterhin deutlich bullisch. Aktuell sehe ich kein einziges Szenario, das für einen längerfristigen Short spricht.

Ich rechne diese Woche mit einem Retracement in meine gelbe Box, die zusätzlich von einer wichtigen Support-Linie gestützt wird – ein potenziell starker Bereich für neue Long-Einstiege. Mein Ziel bleibt die rosa Linie weiter oben.

Sollte der Kurs jedoch vorher schon ansteigen, könnte die blaue Linie als kurzfristiger Short-Level dienen, um damit in die gelbe Box hinein zu traden. Wichtig: Dieser Short ist sehr spekulativ und mit höherem Risiko verbunden.

Am Mittwoch stehen außerdem bedeutende Wirtschaftsdaten an, die die weitere Richtung des Euro maßgeblich beeinflussen könnten. Aus aktueller Sicht gehe ich aber von einer Fortsetzung des Aufwärtstrends aus.

Am Mittwoch folgt ein frisches Update von mir – bis dahin:

Traded sicher und diszipliniert!

Euer CryptoLeksFX

Kawumm'sche MORGENANALYSE zum Mittwoch, den 02.07.2025Na da war die Putz-Kolonne wieder fleißig und hat unten schön sauber gemacht. Hoffentlich rutscht nun aber keiner auf dem nassen Parkett aus...

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Unser Dax hatte am Freitag alle seine Ziele abgearbeitet bekommen. Sollte ihm das reichen und er am Montag unter die 24000 zurückarbeiten, würde er wohl versuchen nochmal so eine Abwärtswelle wie von Anfang Juni versuchen runter zu schrauben und sich erstmal über 23950, 23880 und 23800 / 23760 zum Gapclose vom Donnerstag bei 23730 zurück buddeln. Doch sollte man das Aufwärtsmomentum vom Freitag nicht unter den Tisch kehren. So dynamisch wie der hoch kam sollte er locker über 24120 dann zur 24240, 24350 und 24400 wieder hoch krabbeln können. Er sollte sich dafür nur souverän über der 24000 halten. So die Zusammenfassung von gestern.

Trotz leicht höherer Eröffnung drückte unser Dax vom Xetra-Start direkt unter die 24100 und dann auch unter die 24000 zurück, arbeitete die dann zur Seite weich und schmiss sich drunter auf 23950 und 23880. Damit sind die ersten Stationen von gestern schon im Kasten. Heißt zum Dienstag wären dann unter 23880 direkt auch schon 23800 / 23760 und eher 23730 erreichbar, das Gap zum Donnerstag. Im Xetra liegt das Gap zum Donnerstag dann sogar bei 23650. Wäre schon noch Platz wenn unser Dax am Dienstag unten weiter macht.

Sollte sich unser Freund aber von der 23730 wieder deutlich nach oben schieben ohne neue Tiefs am Nachmittag nachzuschieben, könnte er durchaus nochmal versuchen zur 23950 / 24000 zu kommen. Die wäre auch eine schöne Anlaufstelle, sollte er etwas stärker reinkommen, dann könnte er von dort nochmal den Abgang angehen. Alles über 24060 wäre mir dann aber zu hoch und würde unseren Dax wieder ins positivere Licht schieben. Insbesondere über 24120 dann. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat zum Mittwoch die nächsten Korrekturziele abgearbeitet und bereits eine kleine Erholung von 23650 begonnen. Will er sich positiv da nun wieder raus drehen muss er weiter über 23760 schieben vorbei an 23830 und 23880, denn erst darüber wird er wieder positiv zur 23950 und 24120 hin. Und das heißt im Umkehrschluss dass er bei sichtlichem Eindrehen aus den Widerständen oder durch direktes Unterbieten von 23650 erstmal unten wieder den Boden aufreißt hin zur 23500 und 23430 / 23420 von wo dann auch wieder mehr Gegenwehr zu erwarten wäre.

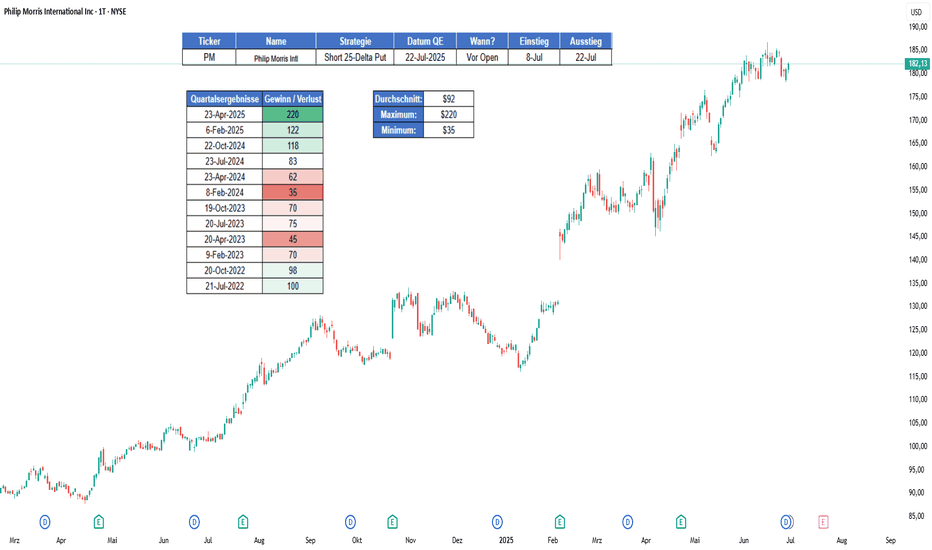

Optionsstrategie rund um Quartalsergebnisse von Philipp MorrisRund um die Veröffentlichung von Quartalsergebnissen zeigt sich ein typisches Phänomen: Die implizite Volatilität steigt im Vorfeld deutlich an – und fällt nach der Bekanntgabe wieder schlagartig ab. Dieser Effekt, bekannt als Volatilitätscrush, lässt sich gezielt mit Stillhalterstrategien wie dem Verkauf von Put-Optionen nutzen.

Am Beispiel der Philip Morris-Aktie lässt sich diese Strategie ideal demonstrieren. Warum? Weil das Unternehmen seit Jahren solide Quartalsergebnisse liefert, ohne große Kursausschläge. Diese Stabilität reduziert das Kursrisiko – und macht die Prämien durch hohen Volatilitätsrückgang besonders lukrativ.

Die konkrete Strategie:

Zwei Wochen vor den Earnings wird ein Put mit Delta 25 verkauft

Ziel: Gewinn durch fallende Volatilität – unabhängig vom Kursverlauf

Exit: Am Tag der Veröffentlichung oder kurz danach

Rückblick auf 12 Quartalsveröffentlichungen (seit Juli 2022):

100 % Trefferquote

Durchschnittlicher Gewinn pro Trade: 92 $

Kein einziger Verlust – schlechtester Trade lag immer noch bei plus 35 $

Wichtig hierbe i: Das Kursrisiko bleibt natürlich bestehen. Ein starker Abverkauf kann Gewinne schmälern. Doch gerade bei Aktien wie Philip Morris mit ruhigem Earnings-Verlauf ist diese Option durchdacht und statistisch klar im Vorteil.

Fazit : Wer regelmäßig um Earnings-Termine handelt, findet mit diesem Ansatz eine nachhaltige, einfach umsetzbare Strategie mit attraktiven Prämien und hohem Erwartungswert.

Kawumm'sche MORGENANALYSE zum Dienstag, den 01.07.2025Na unser Dax ist eben auch keine 15 mehr. Direkt nach seinem Party-Freitag erstmal wieder Probleme mit dem Magen gehabt. Da wird wohl morgen erstmal wieder wer aufräumen dürfen.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Unser Dax hatte am Freitag alle seine Ziele abgearbeitet bekommen. Sollte ihm das reichen und er am Montag unter die 24000 zurückarbeiten, würde er wohl versuchen nochmal so eine Abwärtswelle wie von Anfang Juni versuchen runter zu schrauben und sich erstmal über 23950, 23880 und 23800 / 23760 zum Gapclose vom Donnerstag bei 23730 zurück buddeln. Doch sollte man das Aufwärtsmomentum vom Freitag nicht unter den Tisch kehren. So dynamisch wie der hoch kam sollte er locker über 24120 dann zur 24240, 24350 und 24400 wieder hoch krabbeln können. Er sollte sich dafür nur souverän über der 24000 halten. So die Zusammenfassung von gestern.

Trotz leicht höherer Eröffnung drückte unser Dax vom Xetra-Start direkt unter die 24100 und dann auch unter die 24000 zurück, arbeitete die dann zur Seite weich und schmiss sich drunter auf 23950 und 23880. Damit sind die ersten Stationen von gestern schon im Kasten. Heißt zum Dienstag wären dann unter 23880 direkt auch schon 23800 / 23760 und eher 23730 erreichbar, das Gap zum Donnerstag. Im Xetra liegt das Gap zum Donnerstag dann sogar bei 23650. Wäre schon noch Platz wenn unser Dax am Dienstag unten weiter macht.

Sollte sich unser Freund aber von der 23730 wieder deutlich nach oben schieben ohne neue Tiefs am Nachmittag nachzuschieben, könnte er durchaus nochmal versuchen zur 23950 / 24000 zu kommen. Die wäre auch eine schöne Anlaufstelle, sollte er etwas stärker reinkommen, dann könnte er von dort nochmal den Abgang angehen. Alles über 24060 wäre mir dann aber zu hoch und würde unseren Dax wieder ins positivere Licht schieben. Insbesondere über 24120 dann. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Zum Montag hat unser Dax den Rückwärtsgang unter der 24000 eingeschlagen und schon 23880 erreicht. Macht er damit am Dienstag weiter, wären unter 23880 dann auch 23800, 23760 und besonders 23730 erreichbar, der Schlusskurs vom Donnerstag. An sich ein schöner Bereich um sich nochmal deutlicher nach oben zurück zustoßen Richtung 23950 / 24000. Sollte unser Dax stärker reinkommen z.B. an die 23980 / 24000 kann er von dort dennoch den Abgang angehen. Erst über 24060 / 24120 würde ich mich von dem Gedanken lösen und ihn wieder höher anzählen.

GOLD (XAUUSD): Ihr Handelsplan für MontagGOLD (XAUUSD): Ihr Handelsplan für Montag

Gold wurde am Freitag von einer wichtigen Tagesunterstützung stark zurückgewiesen.

Ihr Bestätigungssignal für einen Pullback-Trade wäre ein bullischer Ausbruch und ein stündlicher Schlusskurs über dem Intraday-Widerstand von 3283.

Danach dürfte der Preis die Marke von 3292 erreichen.

Kawumm'sche MORGENANALYSE zum Montag, den 30.06.2025Kaum war zum Pullback alles wieder aufgeräumt, konnte unser Dax direkt die nächste Party feiern und sich über die 24000 zurück kämpfen.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Unser Dax hatte zum Donnerstag seinen Pullback abgeschlossen und sich wieder aufgedreht bekommen, dabei ließ er das in Ziel bei 23760 / 23800 aber noch aus. Sollte er sich zum Freitag nun über 23700 halten, wäre das dann aber noch anzupeilen sowie darüber dann 23880 und 23950. Sollte er aber unter 23690 zurück taumeln, wäre nochmal 23600 als Support anzutesten die gut nach oben zurück schieben könnte. Passiert das aber nicht und er rutscht durch, sollte es dann zu den offenen Gaps bei 23500 und 23420 gehen. So die Zusammenfassung der letzten Analyse.

Und unser konnte sich über 23700 halten und arbeitete Anstandslos noch 23760 / 23800 wie auch 23880, 23950 und das Hauptziel aus dem Channel-Bruch bei 24030 ab. Sollte sich unser Dax damit nun zufrieden geben und am Montag einfach wieder unter die 24000 zurücktaumeln könnte er unter Umständen sogar nochmal so eine Abwärtsbewegung wie von Anfang Juni anstimmen und sich über 23950, 23880 und 23800 / 23760 erstmal zum Gap vom Donnerstag bei 23730 abgleiten lassen.

Bleibt unser Kumpel aber hungrig und kann sich über 24000 halten, wären oberhalb von 24120 sonst wieder 24240, 24350 und 24400 als nächstes anzupeilen. Auch durchaus unkomplizierter dann zu bewältigen als der Weg durch die letzten Tage zurück, aber ja, schauen wir mal wie er sich nach 09:30 Uhr macht, das dürfte uns schon die Entscheidung bringen. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat am Freitag alle seine Ziele abgearbeitet bekommen. Reicht ihm das und er arbeitet am Montag unter 24000 zurück, würde er wohl versuchen nochmal so eine Abwärtswelle wie von Anfang Juni versuchen runter zu schrauben und sich erstmal über 23950, 23880 und 23800 / 23760 zum Gapclose vom Donnerstag bei 23730 zurück buddeln. Doch sollte man das Aufwärtsmomentum vom Freitag nicht unter den Tisch kehren. So dynamisch wie der hoch kam kann der locker über 24120 dann zur 24240, 24350 und 24400 wieder hoch krabbeln. Er müsste sich dafür nur souverän über der 24000 halten.

Gold auf dem Sprung – Kommt der Ausbruch?Gold-Handelsplan (M30/H1):

📊 Marktüberblick:

Gold handelt aktuell bei 3.345 USD, innerhalb eines aufkommenden Musters im Endstadium einer kurzfristigen Aufwärtsbewegung. Die Preislücke zwischen 3.350 und 3.372 USD – verursacht durch ein früheres GAP – ist noch nicht vollständig geschlossen. Die Bewegung deutet auf einen Anstieg hin, um genau das zu tun.

📉 Wichtige Unterstützungszone:

Ein signifikanter Liquiditätsbereich bei 3.314–3.318 USD bleibt bestehen – ein potenzieller Einstiegspunkt bei einem tieferen Rücksetzer.

📌 Strategie 1 – Breakout-Kauf über 3.344 (bevorzugt):

Einstieg: Bei starkem Ausbruch mit bullischer H1-Kerze und erhöhtem Volumen

Bestätigung:

-H1-Schluss über dem Widerstand

-Hoher Volumenanstieg + kräftige Kerzenkörper

-Ziele: 3.358 USD und 3.371 USD

📌 Strategie 2 – Pullback-Kauf nach Breakout:

-Einstieg: Nach Ausbruch über 3.344 USD, Rücklauf in den Bereich 3.334–3.336 USD

-Bedingung: Preis bleibt über 3.332 USD

-Ziele: 3.358 USD und 3.371 USD

-Bleib wachsam – Gold steht kurz vor einer spannenden Entscheidung.

Kawumm'sche MORGENANALYSE zum Freitag, den 27.06.2025Da hat unser Dax zum Donnerstag aber erstmal wieder gut aufgeräumt, auch wenn da sichere auch mehr gegangen wäre...

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Sollte sich unser Dax nun vom Pullback-Bereich bei 23480 / 23450 wieder aufdrücken und über die 23560 / 23600 zurück kämpfen, wäre ein erneutes Anlaufen von 23670 und 23760 / 23800 zu erwarten gewesen, sowie darüber dann auch 23880 und 23950. Sollte er aber dabei scheitern oder gleich per Abwärtsgap unter der 23420 reinkommen, sollte man ihm noch eine Chance hin zur 23350 und 23285 lassen. Gerade letztere wäre gut geeignet ihn nochmal richtig hochzuzwirbeln. Tiefer sollte er aber nicht, sonst würde es wieder finster im Chart werden. So die Zusammenfassung von gestern.

Und unser Dax drückte sich wieder auf, überwand die 23560 / 23600 und erreichte zumindest schon mal 23670 und 23700. Die 23760 / 23800 ließ er erstmal noch aus, wäre somit dann aber zum Freitag nun noch dran. Kann er sich also über 23700 halten, wären 23760 / 23800, 23880 wie auch 23950 dann anzupeilen.

Sollte er sich aber nochmal unter 23690 verkrümeln, wären dann 23600 nochmal guter Support um sich hochzudrehen, geht er tiefer würde er vermutlich versuchen noch die Gaps zu schließen bei 23500 herum, wie auch das bei 23420. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat zum Donnerstag den Pullback abgeschlossen und sich wieder aufgedreht bekommen, dabei ließ er das Ziel bei 23760 / 23800 aber noch aus. Kann er sich zum Freitag nun über 23700 halten, wäre das dann aber noch anzupeilen sowie darüber dann 23880 und 23950. Sollte er aber unter 23690 zurück taumeln, wäre nochmal 23600 als Support anzutesten die gut nach oben zurück schieben kann. Passiert das aber nicht und er rutscht durch, geht's dann zu den offenen Gaps bei 23500 und 23420.

FED, Zinssenkung am 30. Juli spielbar? Im Vorfeld der Sitzung der US-Notenbank (FED) am 30. Juli achten die Märkte auf die kleinsten Signale, die auf eine Änderung der Geldpolitik hindeuten könnten. Eine Senkung des Leitzinses scheint zwar kurzfristig unwahrscheinlich, ist aber nicht völlig auszuschließen. Trotz der festen Haltung des Vorsitzenden Jerome Powell setzen sich einige einflussreiche Mitglieder des geldpolitischen Ausschusses (FOMC) aktiv für eine Lockerung der Geldpolitik ab diesem Sommer ein.

1) Jerome Powell hat im FOMC nicht das alleinige Sagen und es gibt Druck für eine Zinssenkung im Juli

Jerome Powell nimmt eine sehr vorsichtige Haltung ein und macht jede geldpolitische Lockerung von einer klaren Annäherung an das Inflationsziel von 2 % abhängig. Seine Hauptsorge gilt den potenziell inflationären Auswirkungen der Zölle, über die derzeit verhandelt wird. Allerdings verfügt Powell nicht über eine absolute Macht. Der FOMC hat 12 Stimmberechtigte, darunter 7 ständige Gouverneure, den Vorsitzenden der FED von New York und 4 wechselnde Präsidenten von Regionalbanken.

Obwohl jede Stimme gleich viel wert ist, gestaltet der Vorsitzende weitgehend die Agenda und lenkt die Diskussionen. Einige Mitglieder wie Michelle Bowman oder Christopher Waller, die unter Präsident Trump ernannt wurden, drängen auf eine Senkung bereits im Juli. Die implizite Unterstützung dieser Option durch Donald Trump erhöht den politischen Druck, auch wenn sein direkter Einfluss begrenzt ist.

Nachfolgend haben Sie eine Tabelle, die das aktuelle Kräfteverhältnis zwischen den stimmberechtigten Mitgliedern des FOMC darstellt.

2) Es wird am 30. Juli eine Zinssenkung geben, wenn, und nur wenn, die Arbeitslosenquote besorgniserregend wird

Auf der fundamentalen Seite bleibt die Inflation, gemessen am PCE-Index, der Benchmark der FED, leicht über dem Zielwert, aber mehrere Schlüsselkomponenten zeigen Anzeichen einer Normalisierung. Öl, das etwa 11% des Korbs ausmacht, weist mit der geopolitischen Beruhigung im Nahen Osten keine alarmierenden technischen Signale auf. Der Immobiliensektor und die Gesundheitsausgaben, die ebenfalls stark gewichtet sind, weisen positive Anzeichen für eine weitere Desinflation auf. Außerdem betreffen die Zölle nur am Rande den Dienstleistungssektor, der im PCE mit 67 % gewichtet ist. Trotzdem ist Powell weiterhin besorgt über das Risiko eines exogenen Inflationsanstiegs, insbesondere wenn der universelle Zollsatz von 10% auf alle Handelspartner der USA angewendet wird, was sich voraussichtlich auf die Kern-EWP von +0,2% bis +0,3% auswirken wird.

Die Märkte erwarten einen ersten Rückgang eher im September, aber ein Umkippen im Juli ist nicht ausgeschlossen, wenn die Arbeitsmarktdaten, insbesondere der NFP-Bericht vom 3. Juli, eine deutliche Schwächung des Arbeitsmarktes zeigen.

3) Der S&P 500 Index wird den Pivot der FED benötigen, um höher zu steigen, da er auf sein Allzeithoch zurückgefallen ist

Auf den Finanzmärkten wäre ein Pivot der FED ein entscheidender bullischer Katalysator, insbesondere für US-Aktien, Bitcoin und andere Anlagen mit hohem Beta. Die technische Analyse des S&P 500 zeigt seit Anfang April ein günstiges technisches Muster mit einer V-förmigen Erholung. Der Markt befindet sich nun jedoch in Kontakt mit seinem Allzeithoch, sodass es sehr positiver Fundamentaldaten bedarf, um einen Anstieg in Betracht zu ziehen.

Zusammenfassend lässt sich sagen, dass die Entscheidung am 30. Juli von einer subtilen Abwägung zwischen dem politischen Druck, der Inflationsdynamik und der Gesundheit des Arbeitsmarktes abhängen wird.

Eine Beibehaltung des Status quo bleibt das zentrale Szenario, aber eine Kehrtwende ist denkbar, wenn sich die makroökonomischen Daten drastisch verschlechtern, die Inflationszahlen gut ausfallen oder die Handelsdiplomatie positive Überraschungen bietet.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Kawumm'sche MORGENANALYSE zum Donnerstag, den 26.06.2025Da hat unser Dax wohl zum Dienstag zu hart gefeiert und musste sich am Mittwoch erst einmal wieder ausnüchtern.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Unser Dax hatte sich am Dienstag per Gap über den Abwärtstrend gehoben und schon mal 23560 / 23600 und auch 23760 / 23800 erreicht und dabei zwei wichtige Ziele schon erreicht. Sollte er zum Mittwoch nun über 23800 raus klettern und sich über 23650 halten sind 23880 und 23950 dann dran, bevor wir wieder über 24060 und 24120 wieder reden können. Sollte unser Dax aber unter der 23600 wegrutschen, wären 23480 / 23450 als Pullback auf die letzten Hochs und den Abwärtstrend gut denkbar gewesen.

Doch über die 23800 wollte er zum Mittwoch nicht nochmal rausklettern und auch gelang es ihm nicht die 23650 zu halten. Und so rutschte er unter der 23600 einfach nur auf die 23480 / 23450 für den Pullback zurück. Kann er sich vom Pullback nun also am Donnerstag wieder erholen und über 23560 / 23600 zurück klettern, sind dann auch nur wieder 23670, 23760 / 23800 und darüber auch 23880 und 23950 erreichbar.

Da unser Dax aber zum Mittwoch offenbar viele auf dem falschen Fuß erwischt oder auch in ungewollte Positionen geködert hat, wäre ein schönes Abwärtsgap natürlich ein schöner Katalysator um diejenigen dann richtig auszupressen. Sollte er uns also z.B. unter 23420 in den Handel springen, könnte er durchaus 23350 und vor allem aber 23285 erreichen. Wäre eine schöne Stelle um nochmal einen schnellen Konter zu versuchen. Schafft er das dort aber nicht, wird es wieder finster im Chart. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat zum Mittwoch den Pullback-Bereich bei 23480 / 23450 angelaufen. Kann er sich nun über die 23560 / 23600 zurück kämpfen, wäre ein erneutes Anlaufen von 23670 und 23760 / 23800 zu erwarten, sowie darüber dann auch 23880 und 23950. Sollte er aber dabei scheitern oder gleich per Abwärtsgap unter der 23420 reinkommen, sollte man ihm noch eine Chance hin zur 23350 und 23285 lassen. Gerade letztere wäre gut geeignet ihn nochmal richtig hochzuzwirbeln. Tiefer sollte er aber nicht, sonst wirds dann wieder finster im Chart.

Kawumm'sche MORGENANALYSE zum Mittwoch, den 25.06.2025Zum Dienstag hat unser Dax die kühle Erfrischung direkt genutzt und ist aus dem Abwärtstrend raus gerannt, ob er das zum Mittwoch nun verteidigt bekommt?!

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: seitwärts, abwärts unterhalb von 23000

Grundstimmung: positiv

Am Monat ließ sich unser Dax nicht von den Nachrichten beirren und arbeitete weiter am begonnenen Konter vom Freitag. Sollte er zum Dienstag nun mal den positiven Tagesabschluss halten können und auf der 23400 weiter aufbauen, sind dann nochmal 23480 und darüber auch 23560 / 23600 erreichbar. Sollte er aber auf den positiven Tagesabschluss wieder nur mit Abwärtsgap reagieren und sich unter 23400 zurück drücken, wären erneut 23312, 23200, 23100 und selbst 23020 / 22980 dann erreichbar. So die Zusammenfassung von gestern.

Und unser Dax schaffte es über 23450 rauszuschieben und nicht mal nur bis 23560 / 23600 sondern gleich noch bis zur 23760 / 23800. Damit hat er erstmal ein wichtiges Niveau erreicht. bekommt er das zum Mittwoch nun ausgehoben indem er sich über 23650 halten kann, sind darüber sogar noch 23880 und 23950 erreichbar. Dort wäre auch nochmal deutlich Gegenwind zu erwarten, bevor wir dann wieder über 24060 und 24120 reden können.

Rutscht unser Dax allerdings nochmal unter 23600 ab, wäre denkbar, dass wir nochmal 23480 / 23450 austesten um den Ausbruch per Pullback zu bestätigen. Wäre dann aber auch eine schöne Stelle um sich nochmal aufzudrehen. Nur wenn er den verhaut macht er sich dann auch wieder Chancen auf tiefere Regionen auf. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18170 sowie GV4K8Y KO 19880 und für Abwärtsstrecken der GQ9SSF KO 25500.

Fazit: Unser Dax hat sich am Dienstag per Gap über den Abwärtstrend gehoben und schon mal 23560 / 23600 und auch 23760 / 23800 erreicht und dabei zwei wichtige Ziele schon erreicht. Kann er zum Mittwoch nun über 23800 raus klettern und sich über 23650 halten sind 23880 und 23950 dann dran, bevor wir wieder über 24060 und 24120 wieder reden können. Gerade 23950 wäre aber gefährlich für einen nochmaligen Versuch sich nach unten einen wegzukegeln. Rutscht unser Dax aber unter der 23600 weg, wären 23480 / 23450 als Pullback auf die letzten Hochs und den Abwärtstrend gut denkbar.

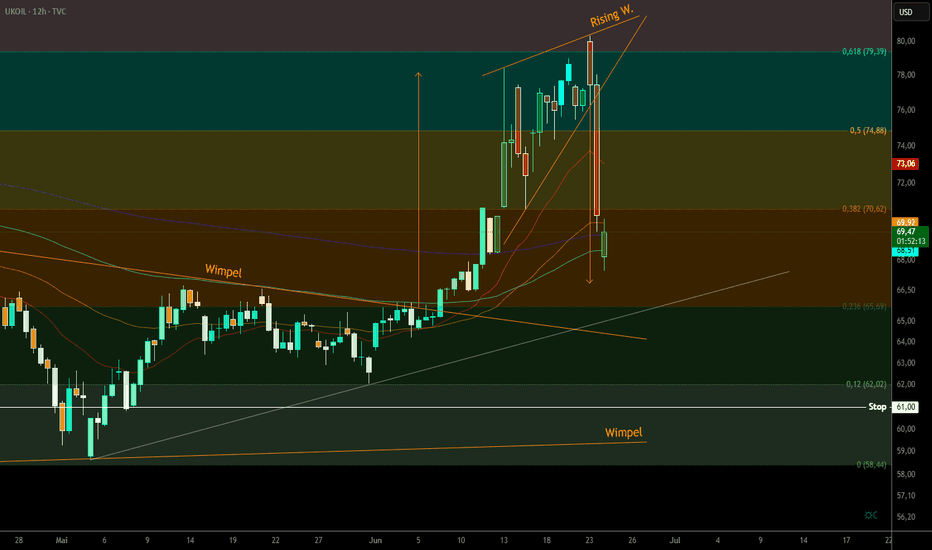

Öl - Wieder bergauf?Ich habe gestern Profite realisiert und eben neu gekauft. Stop bei 61 $.

Das aufsteigende Dreieck in den letzten Tagen hatte sich zu einem Rising Wedge geformt und daher der abverkauf. jetzt sollte es eigentlich wieder bergauf gehen. Risk Management beachten.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

XRP - Retest oder doch nach oben?

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

Solana - immer noch im Trend

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.