XAUUSD 45-Minuten-Chart – Starker Aufwärtstrend mit Warnsignal dMarktstruktur & Trend

XAUUSD befindet sich in einem klaren Aufwärtstrend.

Die steigende Trendlinie wird sauber respektiert.

Höhere Hochs und höhere Tiefs bestätigen die bullische Marktstruktur.

Aktuell keine eindeutigen Umkehrkerzen erkennbar.

2. RSI (14)

RSI liegt bei ca. 75,8 → überkauft.

Mehrere bärische Divergenzen sind sichtbar:

Kurs macht höhere Hochs

RSI schafft keine neuen Hochs

Dies deutet auf nachlassende bullische Dynamik, nicht auf einen sofortigen Trendwechsel hin.

Bedeutung:

Überkauft + Divergenz = erhöhte Wahrscheinlichkeit für Korrektur oder Seitwärtsphase.

3. Awesome Oscillator (AO)

AO ist deutlich positiv (~88) → starke bullische Momentumphase.

Die Histogramme beginnen jedoch abzuflachen, was auf Momentum-Abschwächung hindeutet.

4. MACD (12,26)

MACD über Signallinie → bullisches Signal

Histogramm positiv, aber mit abnehmender Stärke

Bestätigt die RSI-Divergenz (Ermüdung der Bewegung).

5. Preisverhalten

Kurs bleibt oberhalb der Trendlinie

Käufer kontrollieren weiterhin den Markt

Späte Long-Einstiege bergen jedoch erhöhtes Risiko

Handels-Bias

Primär: Bullisch

Solange der Kurs über der Trendlinie bleibt

Bessere Einstiege bei Rücksetzern, nicht am Hoch

Achtung:

RSI über 75

Divergenzen vorhanden

→ Mögliche Konsolidierung oder Korrektur

Bärisches Szenario (nur bei Bestätigung):

Starker Schlusskurs unter der Trendlinie

RSI fällt unter ca. 60

Chartmuster

Trump Davos Warnung hält Gold im starken AufwärtstrendMarktkontext (Nachrichten → Fluss)

Kommentare von Trump in Davos, einschließlich erneuter Drohungen und Druck rund um Grönland, haben die geopolitische Unsicherheit während der asiatischen Sitzung eskaliert.

Märkte reagierten im klassischen Risiko-Off-Modus:

USD schwächt sich angesichts politischer Unsicherheit ab

Aktien zögern, Risikobereitschaft schwindet

Sichere-Hafen-Flüsse rotieren in Gold, treiben die Dynamik nach oben

Gold bewegt sich nicht aufgrund von Spekulationen — es reagiert auf Kapital, das Schutz sucht.

Technische Struktur (H1 – SMC)

Die Gesamtstruktur bleibt bullisch, bestätigt durch mehrere BOS

Der Preis bewegt sich innerhalb eines klar definierten aufsteigenden Kanals

Der jüngste Rückzug respektierte das bullische FVG, zeigt starke Nachfrage

Keine bärische Akzeptanz unterhalb der Struktur zu diesem Zeitpunkt

➡️ FVG respektiert → Fortsetzung bleibt im Spiel

Wichtige Entscheidungszonen

Oberes FVG: 4.765,425

Mittlere Unterstützung: 4.727,188

Aktueller Impuls-Hoch: 4.883,900

Dies sind Reaktionszonen, keine Verfolgungsniveaus.

Szenarien (Wenn – Dann)

Primäres Szenario – Trendfortsetzung

Wenn der Preis über 4.765,425 hält

Bullische Struktur bleibt intakt

Gold kann weiter in Richtung höherer Kanalwiderstände vorrücken

Alternatives Szenario – Technischer Rückzug

Wenn der Preis 4.765,425 verliert

Ein Rückzug in Richtung 4.727,188 ist zur Neuausrichtung möglich

Nur ein klarer H1-Schluss unter 4.727,188 würde die bullische Tendenz schwächen

Zusammenfassung

Geopolitische Rhetorik beschleunigt die Volatilität, aber die Struktur führt weiterhin die Erzählung an.

Gold reagiert nicht emotional —

es bewertet das Risiko.

Gold heute – Ausbruch setzt sich fortDer Goldpreis zieht bereits zum zweiten Tag in Folge Käufer an und erreicht ein neues Allzeithoch, aktuell notiert er um 4.710 USD.

Unterstützt wird der Anstieg vor allem durch anhaltende geopolitische und handelspolitische Unsicherheiten. Harte Aussagen zu US-Zöllen und Außenpolitik sowie die Gefahr zunehmender Spannungen zwischen großen Volkswirtschaften verstärken die Nachfrage nach sicheren Häfen, wovon Gold klar profitiert.

Zusätzlich zeigen die Kapitalflüsse eine deutliche Verlagerung in Richtung Edelmetalle. Die Bestände in globalen Gold-ETFs steigen kontinuierlich, was auf ein solides langfristiges Vertrauen hindeutet. Besonders die starke Nachfrage aus Asien, allen voran aus China, trägt dazu bei, dass der Aufwärtstrend von Gold intakt bleibt.

Yen und japanische Zinsen: Wird die BoJ eingreifen?Die japanischen Staatsanleiherenditen haben ihren starken Aufwärtstrend fortgesetzt, während die Haushaltspolitik der japanischen Regierung in einem Land mit einer Staatsverschuldung von über 250 % des BIP zunehmend Sorgen bereitet. Gleichzeitig verharrt der japanische Yen (JPY) auf einem sehr niedrigen Niveau am Devisenmarkt, einem Niveau, das in der Vergangenheit Interventionen der japanischen Behörden ausgelöst hat.

Dabei sind zwei Punkte besonders zu beachten:

• Über eine Intervention am Devisenmarkt entscheidet die japanische Regierung, während die Zentralbank (BoJ) diese umsetzt.

• Eine mögliche Intervention zur Eindämmung steigender Zinsen liegt ausschließlich im Zuständigkeitsbereich der Zentralbank, da sie Teil der Geldpolitik ist.

Der Anstieg der japanischen Zinsen ist in eine nahezu vertikale Phase übergegangen, was ein erhebliches Risiko für die Staatsverschuldung darstellt. Die anhaltende Schwäche des Yen (Aufwärtstrend von USD/JPY) erhöht zudem das Risiko importierter Inflation und beeinträchtigt die Attraktivität Japans für internationale Investoren.

In der Summe erhöhen diese fundamentalen Faktoren die Wahrscheinlichkeit einer Intervention der japanischen Behörden, um den Zinsanstieg zu bremsen und den Yen zu stützen, insbesondere da USD/JPY sich der Marke von 162 nähert. Frühere Interventionen der Bank of Japan hatten einen deutlichen dämpfenden Effekt auf USD/JPY.

Entscheidend ist jedoch die Unterscheidung zwischen der Wahrscheinlichkeit einer Intervention und ihrer tatsächlichen Wirksamkeit. Am Anleihemarkt befindet sich die Bank of Japan in einer heiklen Lage. Nach jahrelanger Zinskurvenkontrolle und massiven Käufen von Staatsanleihen ist ihre Bilanz nach wie vor extrem aufgebläht, was den Handlungsspielraum einschränkt, ohne die Glaubwürdigkeit der begonnenen geldpolitischen Normalisierung zu gefährden. Eine zu aggressive Intervention könnte als verdeckte Rückkehr zur Zinskurvenkontrolle interpretiert werden und widersprüchliche Signale an die Märkte senden.

Auch am Devisenmarkt ist die Lage komplex. Ein USD/JPY-Niveau nahe 160–162 stellt eindeutig eine politische und soziale Stresszone dar, da es den Preisdruck bei Importen, insbesondere bei Energie und Nahrungsmitteln, verstärkt. Solange die Yen-Schwäche jedoch als direkte Folge der Zinsdifferenzen zu den USA und nicht als chaotische Bewegung wahrgenommen wird, zögern die Behörden mit wiederholten Interventionen. Frühere Eingriffe zeigten vor allem kurzfristige Effekte, ohne den übergeordneten Trend nachhaltig zu verändern.

Ein weiterer zentraler Faktor ist der Yen-Carry-Trade. Die Kombination aus stark steigenden japanischen Zinsen und einem weiterhin schwachen Yen erhöht das Risiko eines abrupten globalen Abbaus dieser Positionen. Ein solches Szenario könnte erhebliche Volatilität an Aktien-, Anleihe- und Devisenmärkten auslösen – weit über Japan hinaus. Genau dieses systemische Risiko könnte die BoJ zu gezielten Maßnahmen veranlassen, falls die Marktbewegungen zu schnell oder ungeordnet werden.

Zusammengefasst bleibt eine Intervention möglich, aber an Bedingungen geknüpft. Bei den Zinsen würde die BoJ nur zur Wahrung der Finanzstabilität eingreifen, nicht zur Verteidigung eines bestimmten Niveaus. Beim Yen könnte die Regierung handeln, falls die psychologische Schwelle von 160–162 JPY chaotisch überschritten wird. In beiden Fällen wäre die Botschaft klar: Exzesse begrenzen, ohne den Übergang zu einer normaleren Geldpolitik infrage zu stellen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

XAU/USD – Bullischer Range-Ausbruch mit Pivot-Unterstützung | Technische Analyse (H1):

📊 Marktstruktur:

Gold zeigt weiterhin eine starke bullische Struktur mit klaren höheren Hochs und höheren Tiefs ✅, im Einklang mit der aufwärtsgerichteten Trendlinie 📈.

📦 Range → Ausbruch:

Der Preis konsolidierte innerhalb einer Range 🔄 und vollzog anschließend einen sauberen bullischen Ausbruch 💥 – ein Zeichen für Akkumulation und Trendfortsetzung.

🎯 POI (Point of Interest):

Mehrere POI-Reaktionen 🟢 bestätigen starkes Käuferinteresse an den Nachfragezonen und stärken das bullische Szenario.

🔁 Pivot-Punkt-Flip:

Die markierte Pivot-Zone hat sich von Widerstand zu Unterstützung gewandelt 🟩 – ein klassisches Signal für bullische Fortsetzung.

🕯️ Aktuelle Kursbewegung:

Der Preis hält sich oberhalb des Pivot-Punktes und konsolidiert bullisch, was die Akzeptanz höherer Preisniveaus zeigt 📌.

🎯 Aufwärts-Kursziel

🎯 Primäres Ziel: 4.750 – 4.760

(Liquiditätszone & projizierter Widerstand)

🔄 Erwarteter Verlauf:

Kleine Rücksetzer innerhalb der grauen Zone 🔍 ➝ anschließende Fortsetzung in Richtung Ziel 🚀

❌ Ungültigkeit (Invalidation)

⚠️ Ein starker H1-Schluss unterhalb der Pivot-Unterstützung (~4.690–4.700) würde das bullische Szenario schwächen und auf eine mögliche Rückkehr in die Range hindeuten.

Bias: 📈 Bullische Fortsetzung

Trading-Idee: 🧠 Rücksetzer oberhalb des Pivot kaufen 🟢 | Ziel: Liquidität über den Hochs

XAUUSD H1 – Liquiditätsgrab abgeschlossen, Kauf nach RückgangMarkt Kontext

Gold hat gerade eine starke impulsive Rallye abgeschlossen und dabei mehrere Liquiditätslücken und Ungleichgewichtsbereiche darunter hinterlassen. Der aktuelle Rückzug ist technischer Natur und dient als Rebalancing-Phase nach der Expansion, nicht als Trendwende.

Aus makroökonomischer Sicht unterstützen die Nachfrage nach sicherer Anlagemöglichkeiten und ein vorsichtiger Ausblick der Fed weiterhin Gold, was die breitere Neigung nach oben hält.

Technische Struktur (H1 – MMF)

Die Marktstruktur bleibt bullish mit höheren Hochs und höheren Lows.

Der jüngste Verkaufsdruck ist ein Liquiditätsabgriff in vorherige Nachfragezonen.

Derzeit gibt es keine bestätigte bearish CHoCH.

Der Preis hält sich weiterhin über der wichtigen H1 GAP Liquiditätszone.

Handelsplan – MMF Stil

Primäres Szenario – Trendfolgend Kaufen

Bevorzugen Sie Kauf-Setups bei Rückzügen in:

KAUF-Zone 1: 4,759 – 4,729

KAUF-Zone 2 (tief): 4,669 – 4,600

Führen Sie Käufe nur nach einer klaren bullishen Reaktion und Halten der Struktur aus.

Vermeiden Sie FOMO auf Premium-Niveaus.

Ziele nach oben

TP1: 4,817

TP2: 4,892

TP3: 4,898 (Liquiditätssweep-Zone)

Alternatives Szenario

Wenn der Preis es nicht schafft, über 4,729 zu halten und tiefere Liquidität in die GAP H1-Zone abgreift, warten Sie auf Wiederakkumulationssignale, bevor Sie wieder Käufe eingehen.

Ungültigkeit

Ein H1-Schluss unter 4,600 macht das bullishe Setup ungültig und erfordert eine vollständige Struktur-Neubewertung.

Zusammenfassung

Der breitere Trend bleibt bullish. Die aktuelle Bewegung ist ein korrektiver Rückzug in die Liquidität und bietet hochwertige Kauf-zu-tiefen Gelegenheiten. Geduld und Bestätigung bleiben entscheidend – lassen Sie den Preis zu Ihnen kommen.

Gold wird weiterhin neue Höchststände erreichen.

1. Kernaussage

Gestützt auf die geopolitische Nachfrage nach Gold als sicheren Hafen bleibt die mittel- bis langfristige Aufwärtsbewegung für Gold intakt. Kurzfristig befindet sich der Goldpreis nach einer Rallye in einer technischen Konsolidierungsphase. Derzeit ist es ratsam, bei Kursrückgängen nach Stabilisierung zu kaufen.

2. Aktuelle Positionen und Marktbedingungen

Ausgeführtes Signal: Am Montag wurde ein Kaufsignal im Bereich von 4655–4660 ausgegeben.

Positionsmanagement:

Konservative Positionen: Es wird empfohlen, Positionen beim ersten Erreichen der Marke von 4673 zu schließen, um Gewinne zu realisieren.

Aggressive Positionen: Der Stop-Loss wurde auf 4665 (nahe dem Einstandskurs) nach oben verschoben. Gewinne wurden teilweise bei 4673 realisiert. Die verbleibenden Positionen werden gehalten, mit einem Kursziel von 4680–4700.

Marktlage: Gold konsolidiert aktuell über 4670. Aufgrund des US-amerikanischen Feiertags Martin Luther King Jr. Day ist die Volatilität innerhalb des Handelstages deutlich geringer. Der Fokus des Marktes hat sich auf die neue Spanne von 4650–4700 verlagert.

3. Analyse wichtiger Niveaus

Kurzfristige Unterstützung: 4650 – 4660 (neue Einstiegszone für Long-Positionen)

Kurzfristiger Widerstand: 4700 – 4720 (erste Kurszielzone)

Kritische Stärke/Schwäche: 4650

4. Neue Handelssignalempfehlung

Richtung: Long (Kauf)

Einstiegszone: 4650 – 4660

Stop-Loss: 4645 (Ein deutlicher Kursrückgang unter 4650 könnte den Trend schwächen.)

Kursziele:

Erstes Kursziel: 4700

Zweites Kursziel: 4720

5. Logik und Risikomanagement

Analogie zum Marktrhythmus: Die Trendentwicklung ähnelt einem Marathon, nicht einem Sprint. Die Konsolidierung nach einer Rallye baut Dynamik für die nächste Aufwärtsbewegung auf. Der Markt befindet sich aktuell in dieser Konsolidierungsphase.

Haupttreiber: Die geopolitisch bedingte Nachfrage nach sicheren Anlagen bleibt die wichtigste Stütze.

Risikohinweis: Alle Trades müssen strikt mit Stop-Loss-Orders durchgeführt werden. Sollte der Goldpreis deutlich unter 4645 fallen, könnte die kurzfristige Aufwärtsbewegung hinfällig werden und eine Neubewertung des Marktes erforderlich machen.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies einem breiteren Publikum von Händlern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

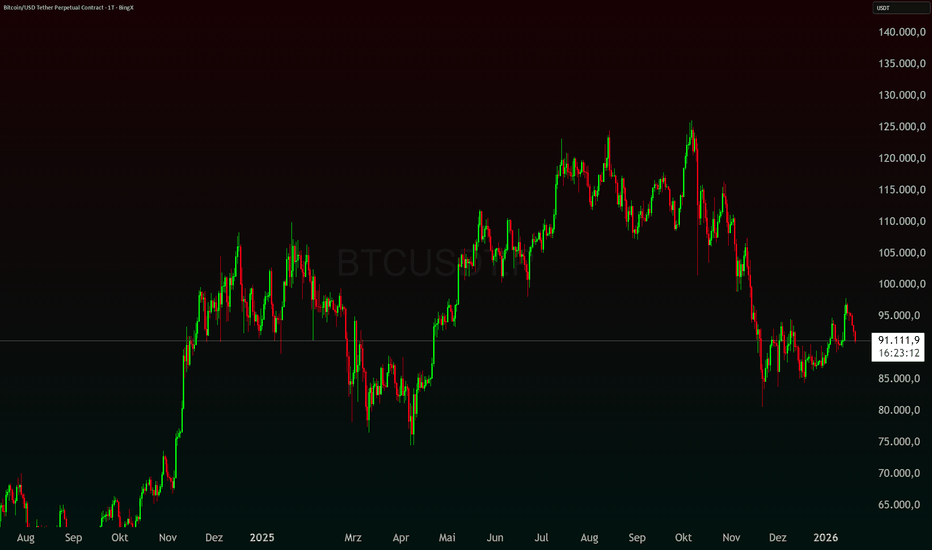

Bitcoin unter Druck: Entscheidung in der Support-Zone.Hallo liebe TradingView Community,

lasst uns diese heutige Analyse mit diesem spruch beginnen der sehr gut zur aktuellen Lage passt von Paul Tudor Jones:

🏛️ „ Kapital schützen ist wichtiger als Gewinne maximieren.“

👉 Diese Aussage erinnert uns daran, dass nicht die großen Gewinne über Erfolg oder Misserfolg entscheiden – sondern wie gut wir Verluste managen. Disziplin und Risikokontrolle sind das Fundament jedes nachhaltigen Markterfolgs.

Nun zur aktuellen Marktlage bei Bitcoin.

Lange Zeit kämpfte Bitcoin darum, sich wieder nachhaltig über der 50er Daily EMA zu etablieren – ein wichtiger technischer Meilenstein, der zuletzt endlich erreicht wurde. Parallel dazu setzte MicroStrategy unter Michael Saylor seine aggressive Bitcoin-Strategie fort und hält mittlerweile über 700.000 BTC. Diese Käufe senden grundsätzlich ein starkes Signal von Überzeugung und institutionellem Vertrauen in den Markt.

Technisch sah vieles nach einer gesunden Konsolidierung aus: eine leichte Abkühlung nach dem Anstieg wäre völlig normal gewesen. Doch statt eines ruhigen Rücksetzers kam erneut Unsicherheit in den Markt – insbesondere durch die Diskussion um US-Strafzölle gegen Europa. Diese geopolitischen Spannungen haben das Risikoempfinden der Marktteilnehmer deutlich erhöht und den Verkaufsdruck verstärkt.

Das spiegelt sich auch in den Indikatoren wider:

• Der RSI im Daily hat seine Durchschnittslinie nach unten durchbrochen und rutscht unter die 50er-Marke – ein Zeichen nachlassender bullischer Stärke.

• Der MACD dreht zunehmend in den bearishen Bereich, was auf abnehmendes Momentum hindeutet.

• Parallel dazu sehen wir, wie Gold und Silber fast täglich weiter steigen – ein klassisches Signal dafür, dass Kapital in vermeintlich sichere Häfen fließt. Das ist in der aktuellen Unsicherheitslage nachvollziehbar.

Kurzfristig befindet sich Bitcoin nun in einer klar definierten Support-Box unterhalb von 90.000 $. Diese Zone ist entscheidend. Solange sie hält, bleibt die Chance auf eine Stabilisierung bestehen. Sollte sie jedoch nach unten brechen, würde nicht nur der kurzfristige Aufwärtstrend fallen – auch die weiße diagonale Trendlinie würde aufgegeben. In diesem Fall rückt der nächste relevante Supportbereich bei 84.739 $ in den Fokus.

Ein Blick auf die Liquidationsdaten zeigt, dass sich derzeit viele Short-Positionen aufbauen – teils stark gehebelt. Das ist typisch in Phasen hoher Unsicherheit. Solange Angst und Verkaufsdruck dominieren, wird es für Bitcoin jedoch schwierig bleiben, nachhaltig nach oben zu drehen.

Der letzte große technische Rückhalt liegt an der 800er Daily EMA. Dieser Bereich ist aus langfristiger Perspektive absolut kritisch. Sollte er brechen, würde sich das bearishe Szenario bestätigen, das wir bereits in unserer Weekly-Analyse vor einigen Tagen skizziert haben.

Fazit:

Die aktuelle Situation verlangt Geduld und Besonnenheit. Der Markt ist nicht verloren – aber er ist verwundbar. Entscheidend wird sein, ob sich die geopolitische Lage schnell beruhigt und Bitcoin wieder Vertrauen zurückgewinnen kann. Bis dahin bleibt Risikomanagement oberste Priorität.

Viel Spaß beim Lesen.

Think beyond the chart — read what the candles tell you.

MoonClub Team.

Goldanalyse & Handelsstrategie | 20.–21. Januar✅ Trendanalyse im 4-Stunden-Chart (H4)

Gold hat seine starke Aufwärtsbewegung seit dem Start aus dem Bereich 4537 fortgesetzt und dabei eine klassische bullische Struktur mit höheren Hochs und höheren Tiefs ausgebildet. Der Preis bleibt klar oberhalb des gleitenden Durchschnittssystems MA5 / MA10 / MA20 und findet bei Rücksetzern an diesen MAs regelmäßig Unterstützung, was bestätigt, dass der mittelfristige Aufwärtstrend weiterhin intakt ist. Allerdings war die jüngste Aufwärtsdynamik relativ schnell, und der Preis ist in eine sensible Hochpreiszone eingetreten, die durch frühere Widerstände und Marktstimmung geprägt ist. Auch wenn aktuell keine Umkehrsignale vorliegen, sind kurzfristige technische Konsolidierungen oder Rücksetzer möglich, weshalb es in dieser Phase nicht ratsam ist, den Kursen hinterherzulaufen.

✅ Trendanalyse im 1-Stunden-Chart (H1)

Im kurzfristigen Zeitfenster hält der Preis eine aufwärtsgerichtete Konsolidierungsstruktur aufrecht und stabilisiert sich wiederholt oberhalb der Marke 4700. Die Bullen haben weiterhin die Kontrolle, doch die Aufwärtsdynamik beginnt allmählich nachzulassen. Das Kursverhalten folgt weiterhin dem Muster Rücksetzer an MA5 / MA10 und anschließende Fortsetzung nach oben, was darauf hindeutet, dass der Trend weiterhin gesund ist, sich jedoch von einer einseitigen Rally zu einem schrittweisen Aufwärtsverlauf entwickelt hat. Solange Rücksetzer im Bereich 4705–4715 gehalten werden, bleibt die Gesamtstruktur bullisch; ein Bruch unter 4695 würde jedoch das Risiko einer tieferen Korrektur erhöhen und ein strengeres Risikomanagement erfordern.

🔴 Widerstandszonen

4758–4765 / 4775

🟢 Unterstützungszonen

4715–4705 / 4695 / 4650

✅ Handelsstrategie – Referenz

🔰 Trendfolgender Ansatz (Hauptstrategie)

📍 Auf einen Rücksetzer des Preises in den Bereich 4715–4705 warten

📍 Long-Positionen nach Stabilisierung schrittweise aufbauen

Voraussetzung: Die H1-Struktur bleibt intakt und Rücksetzer zeigen klare Unterstützungsreaktionen

🔰 Defensiver Ansatz (Risikomanagement)

📍 Sollte der Preis unter 4695 fallen und sich nicht schnell erholen

📍 Positionen aktiv reduzieren oder schließen und auf eine neue strukturelle Bestätigung warten

✅ Trendzusammenfassung

👉 Mittelfristiger Trend (H4): Starker Aufwärtstrend bleibt intakt

👉 Kurzfristiger Zustand (H1): Konsolidierung auf hohem Niveau + nachlassende Dynamik

👉 Kernstrategie: Nur Rücksetzer kaufen, Hochs nicht jagen

👉 Schlüsselmarke: Oberhalb von 4700 bleibt der Markt bullisch, Vorsicht bei einem Bruch von 4695

WTI Öl Chartupdate - Zielzone Welle (ii) erreicht und verlassen 🛢️ WTI Crude Oil | Video-Update – Einordnung nach Erreichen der Zielzone

Seit unserem schriftlichen Update vom 15. Januar ist der Markt wie erwartet in unsere grüne Zielbox eingelaufen und hat dort eine erste Aufwärtsreaktion gezeigt.

Auf Basis der aktuellen Struktur gehen wir davon aus, dass die Korrekturwelle (ii) in unserer Primärerwartung abgeschlossen sein muss.

📊 Fokus des heutigen Video-Updates

Im heutigen Video ordnen wir gemeinsam ein:

wie sich der Markt seit dem 15. Januar weiterentwickelt hat

warum wir aktuell von einem Übergang in die Welle (iii) ausgehen

welche Kursziele wir für die Welle (iii) ableiten

und welche nahegelegenen Kurslevels als frühe Warnzeichen dienen würden,

falls unsere Primärerwartung an Gültigkeit verlieren sollte 🛑

🧭 Ziel des Updates

Das Video soll euch weiterhin Orientierung geben, den aktuellen Marktverlauf sauber in den übergeordneten Kontext einordnen und klar aufzeigen, welche Bedingungen das Szenario stützen – oder infrage stellen.

🎬 Alle Einordnungen, Level und Szenarien besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

Märkte folgen Strukturen – wir folgen dem Plan.

⚠️ Hinweis

Diese Analyse dient ausschließlich Informations- und Bildungszwecken und stellt keine Anlageberatung dar.

BTC - Wolken 2.0 Analyse KW4/Q1Auch beim BTC lieferte die Wolke 2.0 gute Ergebnisse und der gedachte Impuls wurde nach Unten hin abgetragen.

Wir sind jetzt wieder in der Tages - und 1h Wolke auf Short und jetzt heißt es nur noch in die Wochenwolke wieder zurück zu kehren, um den Trend weiter aufzunehmen.

Vorangegangene Analyse BTC - Wolken 2.0 Analyse KW3/Q1

Mittlerweilen gibt es auch eine modifizierte Version der Wolke 2.0 und ich bin am Überlegen diesen Indikator öffentlich zu machen.... gibt es Gründe dies zu tun ?!

Elliott Wave Structure on 8H TF Suggests Upcoming Wave 5On the 8H timeframe , the market completed Wave 1 earlier this year , followed by a controlled Wave 2 retracement to the 38.2% Fibonacci level , maintaining a bullish higher-timeframe structure.

Dropping to the 2H timeframe , price action is currently forming Wave 4 .

As expected, Wave 4 is developing within the 24%–50% retracement zone and does not overlap Wave 1 , keeping the Elliott Wave count valid.

The internal structure of Wave 4 is well-defined:

Wave A: impulsive

Wave B: corrective (3-wave structure)

Wave C: impulsive

This type of correction often precedes trend continuation.

Bias : Long

Expectation : Wave 5 expansion

Execution : Monitoring for trendline breakout or momentum continuation without a pullback.

EURUSD - Wolken 2.0 Analyse KW4/Q1Wie erwartet haben sich die Signale aus der Wolke 2.0 bestätigt und die Positionen die ich in KW 3 eröffnet hatte liegen bereits sehr schnell in einem guten Plus was schneller ging als erwartet.

Ich hatte für jeden TF eine Position eröffnet und werde diese je Gegensignale in den jeweiligen TF wieder schließen...

Ausgang der Analyse war die vorangegangene Analyse

Ab heute: Wolke 2.0

aus der Wolke 2.0

Mittlerweilen gibt es auch eine modifizierte Version der Wolke 2.0 und ich bin am Überlegen diesen Indikator öffentlich zu machen.... gibt es Gründe dies zu tun ?!

Dax / Welcher Abverkauf ist zu erwarten?Moin,

nachdem Donald Trump wieder die Welt verunsichert, geht es ordentlich abwärts.

Gleich machen die amerikanischen Börsen auf und werden sicherlich den Dax auf Talfahrt schicken. Alles andere würde mich wundern.

Aber wie weit wird der Dax gehen?

Ich habe hier ein paar Zielmarken für euch, die sicherlich etwas halten sollten.

Der Dax ist von ca. 25500 runter bis auf 24600 Punkte gerauscht. Jetzt befindet er sich an der ersten Unterstützungslinie. Diese wird aber sicherlich nicht lange halten.

Ich sehe einen unterstützenden Bereich bei 23680 (vom Hoch ca. -7%) und danach die 23000 Punkte (vom Hoch ca. -10%). Das wären für mich die beiden normalen Anlaufstationen und würden mich auch nicht beunruhigen.

Das wäre übrigens auch genau die Hälfte vom lila Kasten. Das war der Abverkauf vom März und April 2025.

Trade carefully. Keine Anlageberatung! Reine Charttechnik!

ETH in der VerkaufszoneETH hat Mühe, den eingezeichneten Widerstandsbereich zu brechen. Wir befinden uns in einer Verkaufszone, in der Short-Setups für kurze Swings ein besseres CRV als Longs bieten.

📉 Entsprechend sind wir aktuell Short. Das Setup ist erst invalid, wenn der Widerstandsbereich klar gebrochen wird.

Im Bereich um 3’000 liegt viel Long-Liquidität, was das Szenario zusätzlich unterstützt. Die Take-Profits liegen vorerst auf den eingezeichneten Preisniveaus.

Sobald sich der Plan ändert, informieren wir frühzeitig.

👀Wichtig ist zudem, die BTC-Levels zu beobachten. Dazu mehr in dieser Analyse:

🙏 Viel Erfolg und seid gesegnet.

20.01.2026 - Bitcoin, Gold, DAX, S&P - GBE MarktcheckHerzlich willkommen zu einem neuen GBE-Marktcheck.

Mein Name ist Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Bitcoin nahe 90.000 USD

- Gold mit neuem Allzeithoch

- Dax mit Downgap nach dem Wochenende

- S&P 500 in der Korrektur

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Bitcoin unter Druck – hält der letzte Support?Bitcoin steht erneut an einem entscheidenden Punkt. Nach einer starken Erholung wurde der Markt abrupt ausgebremst – nicht durch interne Krypto-News, sondern durch geopolitische Spannungen und zunehmende Unsicherheit an den US-Aktienmärkten. Während viele Anleger nervös werden, ist es jetzt wichtiger denn je, zwischen Emotion und Struktur zu unterscheiden. In diesem Report schauen wir nüchtern auf die aktuelle Korrektur, die treibenden externen Faktoren und die Preisbereiche, die über den weiteren Verlauf entscheiden werden.

Bitcoin: Zwischenkorrektur trifft auf geopolitische Realität

Bitcoin befindet sich nun bereits den sechsten Tag in Folge in einer markanten Zwischenkorrektur seiner letzten Erholungsbewegung. Der Bereich um 98.000 $ hat sich – wie von uns prognostiziert – als massiver Widerstand entpuppt und leitete eine scharfe Gegenbewegung ein. Doch die Gründe für den Abverkauf liegen dieses Mal nicht im Kryptosektor selbst, sondern weit außerhalb davon.

Die traditionellen Märkte geben derzeit klar den Ton an: Sowohl der S&P 500 als auch der Nasdaq sind zum Wochenauftakt in ihren Futures-Charts um knapp 2 % eingebrochen. Auslöser sind erneut geopolitische Spannungen rund um Trump, die Eskalation des Konflikts um Grönland, die schwelende Situation mit dem Iran sowie die wachsende Nervosität gegenüber Russland und China. Die Märkte preisen diese Unsicherheiten deutlich ein – mit globalen Auswirkungen.

Für Bitcoin bedeutet das: Mit dem Einbruch auf 91.700 $ ist der Preis in den derzeit stärksten Supportbereich eingetaucht. Der Durchbruch der ersten Liquiditätsschicht zeigt, dass ein Rücksetzer bis zum Kernbereich zwischen 88.700 $ und 87.500 $ realistisch bleibt. Genau hier ballen sich mehrere technische Unterstützungscluster: der Monats-Pivot, zentrale Point-of-Control-Level und historische Volumenhäufungen. All das macht diesen Bereich zur entscheidenden Verteidigungslinie.

Doch kann dieser Support wirklich halten? Die Antwort lautet: Ja – sofern sich die geopolitische Lage nicht weiter verschärft. Sollte zum offiziellen Börsenstart keine neue Schocknachricht auftauchen, haben alle großen Assets – inklusive Bitcoin – ein bullisches Gap gebildet, das mit hoher Wahrscheinlichkeit zeitnah wieder geschlossen werden könnte. Das würde bedeuten: Der Markt verarbeitet die Nachrichtenlage, akzeptiert sie – und der Boden hält.

Natürlich bleibt das Risiko politischer Eskalationen bestehen. Sollte jedoch keine neue Belastungswelle folgen, ist unser bullisches Szenario aus der letzten Wochenvorbereitung weiterhin aktiv: Ein Anstieg auf bis zu 102.000 $ bleibt möglich. Erst ein klarer Bruch unter die 87.000 $ würde dieses Szenario endgültig zunichtemachen.

Fazit:

Die aktuelle Korrektur bei Bitcoin ist kein Zufallsprodukt und kein Zeichen plötzlicher Schwäche des Kryptomarktes. Sie ist die direkte Reaktion auf geopolitische Unsicherheit und fallende Aktienmärkte – ein Muster, das wir in den vergangenen Jahren immer wieder beobachten konnten. Technisch gesehen befindet sich Bitcoin nun in einem entscheidenden Supportbereich, der das Potenzial hat, diese Abwärtsphase zu stoppen.

Solange der Bereich um 87.000 $ verteidigt wird, bleibt das bullische Szenario aus der Wochenvorbereitung aktiv. Eine Stabilisierung der traditionellen Märkte könnte ausreichen, um die aktuelle Angstphase abzubauen und eine erneute Erholung in Richtung 102.000 $ einzuleiten. Gleichzeitig gilt: In einem Umfeld politischer Spannungen ist Vorsicht oberstes Gebot. Keine überhasteten Entscheidungen, kein FOMO, kein Panikverkauf.

Wer jetzt ruhig bleibt, die Schlüssellevel respektiert und strukturiert handelt, wird diese Phase nicht nur überstehen – sondern gestärkt aus ihr hervorgehen.

Grönland eskaliert – Gold erhält neuen TreibstoffMarktkontext (Nachrichten → Kapitalfluss)

Eskalierende Spannungen rund um das Narrativ des „Grönland-Kaufs“ erhöhen das geopolitische Risiko.

Die Märkte reagieren in einem vertrauten Muster:

USD schwächt sich ab, da die politische Unsicherheit steigt

Aktien stehen unter korrigierendem Druck aufgrund von Risikoaversion

Sichere Hafenströme kehren zu Gold zurück und unterstützen weiteres Aufwärtspotenzial

In diesem Umfeld steigt Gold nicht nur aufgrund technischer Faktoren,

sondern weil defensives Kapital zurück in den Markt rotiert.

Technische Struktur (H1 – SMC)

Der Preis führte zuvor einen Abwärtsschwung der Liquidität aus

Ein bullischer Marktstrukturwechsel (MSS) folgte

Das impulsive Bein schuf ein klares bullisches FVG, das ein Ungleichgewicht zwischen Angebot und Nachfrage signalisiert

Der Preis hält sich derzeit über dem FVG und bewahrt die bullische Struktur

➡️ Ein vertrautes Modell im Spiel:

Liquiditätsschwung → FVG → Fortsetzung

Schlüsselzonen (Entscheidungsebenen)

Oberes FVG: 4.642,447

Unteres FVG: 4.622,238

Tiefere Unterstützung (OB): um 4.596,733

Dies sind Reaktionszonen, keine FOMO-Bereiche.

Szenarien (Wenn – Dann)

Primäres Szenario – Fortsetzung (~70%)

Wenn der Preis über 4.622,238 hält

Das FVG gilt als verteidigt

Eine bullische Fortsetzung in Richtung höherer Niveaus bleibt bevorzugt

Im Einklang mit USD-Schwäche + Risikoaversion

Alternatives Szenario – Rückzug (~30%)

Wenn der Preis 4.622,238 verliert

Ein korrigierender Zug in Richtung des OB nahe 4.596,733 wird wahrscheinlich

Nur ein H1-Schluss unter dem OB würde den bullischen Ausblick wesentlich schwächen

Zusammenfassung

Geopolitische Schlagzeilen verstärken die Volatilität,

aber die endgültige Entscheidung liegt in der Preisreaktion am FVG.

Gold jagt keine Schlagzeilen —

es folgt Kapital, das Sicherheit sucht.

Kupfer könnte Gold im Jahr 2026 übertreffenIm Jahr 2025 dominierten Edelmetalle die Börsen deutlich und erzielten auch eine wesentlich stärkere Performance als Industriemetalle am Rohstoffmarkt. Diese Konstellation könnte sich jedoch im Jahr 2026 ändern, insbesondere angesichts der extrem überkauften Situation, die Gold und Silber zu Beginn des Jahres erreicht haben.

Der sinnvollste Ansatz für einen fundierten Vergleich zwischen Edelmetallen und Industriemetallen besteht darin, die jeweiligen Marktführer hinsichtlich Handelsvolumen und institutioneller Beteiligung zu analysieren. Gold und Kupfer sind daher die repräsentativsten Vermögenswerte. Die technische Analyse des Kupfer/Gold-Verhältnisses ermöglicht eine fundierte Einschätzung der künftigen relativen Performance von Industriemetallen gegenüber Edelmetallen.

In dieser neuen Analyse auf TradingView betrachten wir:

• Das Kupfer/Gold-Verhältnis befindet sich in einer langfristigen Tiefzone, einer wichtigen Unterstützungsregion, die ein Rebound-Szenario im Jahr 2026 und damit eine Outperformance von Kupfer gegenüber Gold wahrscheinlicher macht.

• Die technische Analyse des Kupferpreises zeigt einen sauber aufgebauten Aufwärtstrend mit starker Unterstützung im Bereich von 4,60–5,00 USD.

• Der COT-Bericht der CFTC weist auf eine netto bullische Positionierung institutioneller Investoren bei Kupfer hin.

Der erste zentrale Baustein dieser Analyse ist das Kupfer/Gold-Verhältnis, ein besonders aussagekräftiger Indikator für die Risikobereitschaft des Marktes in Bezug auf wirtschaftliches Wachstum gegenüber defensiven Anlagen. Historisch gesehen markieren langfristige Tiefzonen dieses Verhältnisses häufig Phasen makroökonomischen Stresses oder eine Überbewertung von Gold. Der Wochenchart zeigt, dass sich das Verhältnis derzeit auf einer bedeutenden Unterstützungszone befindet, die in den letzten zwanzig Jahren mehrfach bestätigt wurde. Jeder Kontakt mit dieser Zone führte anschließend zu einer deutlichen Erholung zugunsten von Kupfer, was auch für 2026 ein vergleichbares Szenario nahelegt.

Aus rein technischer Sicht weist der Kupferpreis eine sehr klare langfristige Aufwärtsstruktur auf. Nach mehreren Jahren der Seitwärtsbewegung konnte der Markt wichtige Widerstände bei rund 3,30 USD und später bei 4,60 USD überwinden, die sich inzwischen in stabile Unterstützungszonen verwandelt haben. Solange Kupfer oberhalb der strategischen Zone von 4,60–5,00 USD notiert, bleibt der übergeordnete Trend eindeutig bullisch. Die jüngsten Ausbrüche und die Fähigkeit des Preises, sich oberhalb dieser Niveaus zu etablieren, stützen die Annahme einer Fortsetzung des Trends in Richtung neuer Hochs.

Die folgende Grafik zeigt die monatlichen japanischen Kerzen des Kupferpreises (XCU/USD).

Abschließend liefert der COT-Bericht (Commitment of Traders) der CFTC eine ergänzende fundamentale Perspektive. Institutionelle Vermögensverwalter halten derzeit eine netto Long-Position in Kupfer, was eine bullische Überzeugung der am besten informierten Marktteilnehmer mit langfristigem Anlagehorizont widerspiegelt. In Verbindung mit einem etablierten technischen Aufwärtstrend ist eine solche Konstellation in der Regel ein Signal für Trendfortsetzung und nicht für eine Trendwende.

Zusammenfassend spricht die Kombination aus einem Kupfer/Gold-Verhältnis auf historischer Unterstützung, einem klaren Aufwärtstrend beim Kupferpreis und einer günstigen institutionellen Positionierung für eine mögliche Outperformance von Kupfer gegenüber Gold im Jahr 2026. Kurzfristige Konsolidierungsphasen sind nicht auszuschließen, doch das aktuelle Umfeld scheint zunehmend günstig für eine Rückkehr der Industriemetalle in eine führende Rolle, insbesondere vor dem Hintergrund von Wachstum, Infrastrukturinvestitionen und Energiewende.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

X-Sequentials Trading: DAX-Index auf 25.795–25.940 Punkte?Sehr geehrte Damen und Herren,

Der DAX-Index stieg bis Dienstag, den 13. Januar 2026, auf 25.507,79 Punkte an und korrigierte/konsolidierte anschließend bis Montag, den 19. Januar 2026, auf ein Tagestief von 24.911,59 Punkten. Der Tagesschlusskurs liegt bei 24.959,07 Punkten. Es bestehen gute Chancen dafür, dass die laufende Korrektur nur temporär ist und sich bald die Fortsetzung des übergeordneten Aufwärtstrends anschließt. Zum einen fiel das Zeitziel auf Freitag, den 16. Januar 2026 – und somit nicht auf den letzten Hochpunkt am 13. Januar 2026.Zum anderen wurde zuvor die obere Begrenzung einer Kurszielzone (bei 25.420 Punkten) überwunden. Dies spricht in den meisten Fällen für eine Fortsetzung der Aufwärtsbewegung. Darüber hinaus wurde eine X-Sequentials-Aufwärtstrendmarke bei 24.982,62 Punkten erreicht – in der Regel findet ein Markt dort Unterstützung. Der nächste relevante Unterstützungsbereich liegt zwischen 24.872 und 24.448 Punkten. Spätestens beim Erreichen dieser Zone sollte ein Long-Einstieg in Erwägung gezogen werden. Es ist damit ist zu rechnen, dass der DAX die Aufwärtszielzone des X-Sequentials X7-Kursmusters bei 25.610–26.010–26.350 Punkten erreichen wird. Die Kurszielzone lässt sich auf 25.795–25.940 Punkte eingrenzen.

DAX-Index X-Sequentials 1 Tages Kursgrafik:

Goldbullen bleiben stark:

Nach einem Anstieg auf 4620 US-Dollar am Freitag kam es zu einer Korrektur, da Long-Positionen Gewinne realisierten. Pessimistische Analystenkommentare bezüglich einer erwarteten Zinssenkung der US-Notenbank hatten zwischenzeitlich einen starken Preisverfall ausgelöst. Die Marktstimmung erholte sich jedoch schnell, Gold vollzog eine ausgeprägte V-förmige Umkehr, und die Bullen konnten Verluste deutlich zurückgewinnen. Analysen deuten darauf hin, dass der allgemeine Trend zu Zinssenkungen unabhängig von einer möglichen Veränderung der Fed-Führung weiterhin schwer umkehrbar ist und somit die Goldbullen nachhaltig stützt.

Aus technischer Sicht ist Gold im 1-Stunden-Chart in seine vorherige Konsolidierungszone zurückgekehrt. Die Bären konnten bisher keine Oberhand gewinnen, während die Bullen weiterhin eine starke Dynamik aufweisen. Nach der ausgeprägten V-förmigen Umkehr konsolidierte sich Gold zwischen 4570 und 4600 US-Dollar. Dieser Bereich dürfte in der kommenden Woche ein entscheidender Kampfplatz für Bullen und Bären sein. Gelingt es den Käufern, die Unterstützung bei 4570 zu verteidigen und die Marke von 4600 zu durchbrechen, wird der vorherige Rückgang als Marktbereinigung gewertet. Gold dürfte dann eine neue Aufwärtsbewegung einleiten, mit Kurszielen bei 4800 oder sogar 5000.

Wird die Unterstützung bei 4570 hingegen durchbrochen, könnte Gold kurzfristig unter Korrekturdruck geraten. Angesichts der aktuell starken Aufwärtsbewegung empfiehlt sich jedoch weiterhin eine Kaufstrategie bei Kursrückgängen, solange Gold sich stabil über 4570 hält. Solange Gold über 4570 notiert, ist es nur eine Frage der Zeit, bis die Käufer wieder an Stärke gewinnen und der Markt letztendlich eine klare Richtung vorgibt.

Handelsstrategie für kommenden Montag: Kaufen Sie Gold im Bereich von 4570–4575, setzen Sie den Stop-Loss bei 4560 und peilen Sie den Bereich von 4630–4650–4700 an.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermögliche ich es so mehr Händlern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analysen gefallen, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.