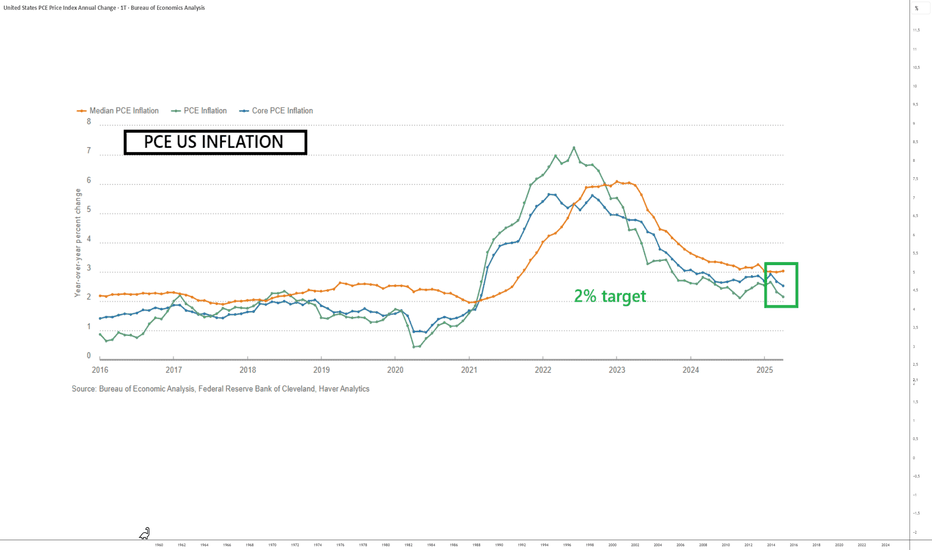

Die „wahre US-Inflation“ ist stark rückläufig!Der bevorzugte Inflationsindikator der Fed, die PCE-Inflation, wurde in der vergangenen Woche aktualisiert und bestätigte die Wiederaufnahme der Disinflation nach zwei zuletzt günstigen CPI-Veröffentlichungen. Sowohl PCE als auch CPI zeigen damit, dass sich das Preisregime in den USA erneut in Richtung des bekannten Fed-Ziels von 2% bewegt. Dieses Ziel muss zwingend erreicht werden, damit die Fed die Senkung des Leitzinses (Federal Funds Rate) wieder aufnehmen und so die Wirtschaft sowie die Aktienmärkte unterstützen kann.

Hier einige zentrale fundamentale Beobachtungen zur US-Inflation:

• Die US-Inflation hat nach mehreren Monaten der Stagnation um 3% wieder Kurs auf 2% genommen

• Die reale US-Echtzeitinflation (laut Truflation) fällt derzeit deutlich, nachdem sie unter 2% gesunken ist. Dieser Rückgang der „wahren“ Inflation könnte sich bis Ende des ersten Quartals 2026 in den offiziellen Daten widerspiegeln

• Eine Rückkehr zum 2%-Ziel ist zwingend erforderlich, bevor eine Anpassung des Inflationsziels der Fed in Erwägung gezogen werden kann (z. B. ein Korridor von 1,5%–2,5% statt exakt 2%)

• Eine Rückkehr zum 2%-Ziel ist ebenfalls Voraussetzung, um gegebenenfalls die Aktivierung des Fed Put zu ermöglichen

Der nächste Fed-Vorsitzende dürfte in jedem Fall von einem deutlich günstigeren Preisumfeld profitieren als Jerome Powell.

Truflation untermauert diese Diagnose sehr deutlich. Nach einer Phase der Stagnation bei etwa 2,5–2,7% im Sommer und Herbst ist die Echtzeit-PCE-Inflation seit Jahresende stark eingebrochen, rasch unter 2% gefallen und liegt nun bei rund 1,5%. Diese Entwicklung ist besonders bedeutend, da sie nicht nur eine Rückkehr zum Ziel signalisiert, sondern auch ein mögliches vorübergehendes Unterschreiten.

Ein solcher schneller Rückgang ist typisch für fortgeschrittene Disinflationsphasen, in denen verzögerte Komponenten wie Wohnkosten und bestimmte Dienstleistungen die vergangene wirtschaftliche und monetäre Abschwächung endlich widerspiegeln. Mit anderen Worten: Die beobachtete Disinflation ist nicht mehr marginal oder fragil, sondern beginnt, sich selbst zu tragen.

Sollte sich dieser Trend bestätigen, dürften die offiziellen PCE-Daten des BEA in den kommenden Monaten schrittweise auf dieses Niveau konvergieren, was die Glaubwürdigkeit einer deutlich lockereren Geldpolitik im Jahr 2026 stärken würde. In diesem Szenario würde die Fed wieder über erheblichen Handlungsspielraum verfügen — sowohl zur Unterstützung der Wirtschaft als auch zur Stabilisierung der Finanzmärkte bei Stress.

Zusammengefasst stellt der aktuelle Rückgang der „wahren US-Inflation“ ein wichtiges makroökonomisches Signal dar: Der Kampf gegen die Inflation ist nahezu gewonnen, und das geldpolitische Regime des kommenden Jahrzehnts könnte auf deutlich günstigeren Grundlagen beginnen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Was die Trader sagen

PCE-Inflation vom 27. Juni, Stagflation ist vermeidbar.Die Veröffentlichung des Preisindex für persönliche Konsumausgaben (PCE) in den USA, die für Freitag, den 27. Juni erwartet wird, ist das wichtigste makroökonomische Ereignis der Woche. Als bevorzugter Inflationsindikator der Federal Reserve (Fed) könnte der PCE eine entscheidende Rolle für die Ausrichtung der US-Geldpolitik in der zweiten Hälfte des Jahres 2025 spielen.

1) Die PCE-Inflation ist der bevorzugte Inflationsindex der FED

Das wirtschaftliche Umfeld ist besonders heikel. Bei ihrer letzten Sitzung hielt die Fed den Leitzins zwischen 4,25% und 4,5%, revidierte aber ihre makroökonomischen Projektionen. Sie rechnet nun bis Ende 2025 mit einem niedrigeren Wachstum, einer höheren Inflation und einer leicht steigenden Arbeitslosigkeit. Diese Vorsicht spiegelt die zahlreichen Unsicherheiten wider, insbesondere geopolitische, handelspolitische und Spannungen bei den Rohstoffen, vor allem beim Öl. Diese Faktoren könnten die Angst vor einem Stagflationsszenario, d. h. einer Kombination aus schwachem Wachstum und anhaltender Inflation, wieder aufleben lassen.

In diesem Zusammenhang ist die PCE-Zahl für Mai von strategischer Bedeutung. Die Fed achtet weiterhin darauf, was dieser Indikator anzeigt: Eine Bestätigung einer Verlangsamung des Preisanstiegs würde die Annahme einer ersten Zinssenkung bereits im September stärken. Umgekehrt könnte ein unerwarteter Aufschwung, etwa durch die Energiepreise oder die neuen Zölle der Trump-Regierung, den Termin verschieben und die Spannungen an den Finanzmärkten verschärfen.

2) Das Stagflationsszenario ist noch vermeidbar

Allerdings scheinen die unmittelbaren Aussichten für die PCE relativ eingedämmt zu sein. Den Frühindikatoren für die Kerninflation zufolge zeigen die Komponenten, die am empfindlichsten auf Schwankungen der Weltmarktpreise reagieren, wie Dienstleistungen oder Immobilien, keine Überhitzungssignale. Andererseits könnte der jüngste Anstieg der Ölpreise, der durch die Spannungen im Nahen Osten angetrieben wurde, zu einem vorübergehenden Anstieg der nominalen Inflation führen. Seine Gesamtwirkung wird auf etwa 10 % geschätzt, was zum jetzigen Zeitpunkt noch moderat ist.

Abgesehen von dieser Veröffentlichung bewerten die Märkte die Chancen, dass die Fed vor ihrer entscheidenden Sitzung am Mittwoch, den 17. September, tätig wird. Sollte die geopolitische Unsicherheit abnehmen und die Inflationszahlen sich weiter normalisieren, wären die Voraussetzungen für eine geldpolitische Lockerung gegeben. Derzeit tendieren zehn Mitglieder des FOMC zu zwei Zinssenkungen bis zum Jahresende, während sieben lieber den Status quo beibehalten möchten. Der Vorsitzende der Fed, Jerome Powell, äußerte sich vorsichtig und betonte, dass die Steuerung durch die Wirtschaftsdaten erfolgen müsse.

Alles in allem fungiert der PCE am 27. Juni als eine Art Offenbarung. Er wird den aktuellen Stand der Inflationsdynamik in den USA beleuchten und die Erwartungen der Anleger stark beeinflussen. Wenn er die Annahme bestätigt, dass die Inflation dauerhaft auf das Ziel von 2 % zusteuert, könnten die Märkte wieder Vertrauen in eine akkommodierende Geldpolitik fassen.

Auf jeden Fall wird die Fed geschickt zwischen mehrdeutigen Wirtschaftssignalen, anhaltenden exogenen Risiken und wachsendem politischen Druck navigieren müssen. Die PCE-Zahlen am Freitag sind mehr als nur ein monatlicher Indikator: Sie sind ein Kompass für die geldpolitische Strategie der USA.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Die fundamentalen Highlights der WocheDie Finanzmärkte stehen derzeit unter dem Einfluss eines Zusammentreffens fundamentaler Besorgnis erregender Themen, von denen die wichtigsten sind:

- Der Handelskrieg und die aktuelle Phase der Handelsdiplomatie.

- Die aktuelle Phase der Desinflation im Westen, die durch Zölle gefährdet werden könnte.

- Die Unnachgiebigkeit der Federal Reserve (FED), die im Gegensatz zur Europäischen Zentralbank in diesem Jahr die Senkung der Federal Funds Rate nicht erneut in Angriff genommen hat.

- Die steigende Wahrscheinlichkeit einer US-Wirtschaftsrezession in Verbindung mit dem Handelskrieg und den hohen Zinssätzen und damit das ultimative Risiko für den Aktienmarkt, das in einer Stagflation besteht.

- Das US-Haushaltsdefizit und die US-Staatsverschuldung, da die Trump-Regierung ihr Gesetz über massive Steuersenkungen und die Anhebung der Obergrenze für die Staatsverschuldung durchsetzen will.

- Das dadurch entstehende Risiko für die Anleihezinsen für US-Unternehmen und damit für die Gewinnaussichten der Unternehmen (der Eckpfeiler der Aktienmarkttendenz).

- Die aktuellen geopolitischen Konflikte

Kurzum, das allgemeine Niveau der Unsicherheit befindet sich auf einem hohen Niveau, aber das hat den Aktienmarkt nicht davon abgehalten, sich seit Anfang April stark zu erholen.

1) In dieser letzten Maiwoche an der Börse ist die Aktualisierung der US-Inflationsrate PCE das fundamentale Highlight der Woche.

Die „FED-Minuten“ am Mittwoch, den 28. Mai, die zweite Schätzung des US-BIP für das erste Quartal am Donnerstag, den 29. Mai, und die US-Inflation PCE am Freitag, den 30. Mai, sind die drei fundamentalen Höhepunkte der Woche.

Entscheidend wird jedoch die US PCE-Inflation sein, da sie der von der FED bevorzugte Inflationsindex ist. Die Desinflation hat sich in diesem Jahr erholt und der Abwärtstrend geht immer noch in Richtung des FED-Ziels von 2%. Einige Frühindikatoren für die Inflation (wie die Inflationserwartungen der Verbraucher) mahnen jedoch zur Vorsicht vor einem möglichen Inflationsanstieg im Zusammenhang mit dem Handelskrieg.

Im Folgenden können Sie sehen, dass die PCE-Kerninflation zwar in Richtung des 2%-Ziels tendiert, dass es aber Bedenken hinsichtlich eines Inflationsrückgangs gibt. Die US-Disinflation muss unbedingt anhalten, damit die FED den Zinssatz ab diesem Sommer wieder senken kann.

2) Für den S&P 500-Index ist die Hauptunterstützung bei 5700/5900 Punkten der technische Garant für die seit Anfang April laufende Aufwärtsbewegung.

In der letzten Woche wird der Leitindex der Wall Street also weiterhin einer intensiven fundamentalen Aktivität unterworfen sein. Auf der Ebene der technischen Analyse der Finanzmärkte muss der S&P 500 Future-Kontrakt weiterhin unter strenger Beobachtung stehen, da er der Referenzindex der US-Finanzwelt ist.

Kurzfristig hat der Markt eine logische technische Atempause eingelegt, aber der grundlegende Aufwärtstrend bleibt erhalten, solange die Unterstützungszone von 5700/5900 Punkten intakt ist.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.