BTC der Weg zu 130K !! Hallo Liebe Trader,

es ist wieder Zeit für ein langfristige BTC Analyse.

Diese Idee bezieht sich erstmal hauptsächlich auf den long Trigger Richtung 130k.

Zoomt man raus dann wird einem klar wohin die Reise wirklich geht.

Massen Adoption durch ETF werden nach meiner aktuellen Idee, BTC langfristig wieder auf die 30K Region bringen.

Wie immer keine Anlage Beratung.

LG euer Tragegurt

Ideen der Community

45-Minuten-Chart-Analyse: Support hält → Versuch eines Range-Au

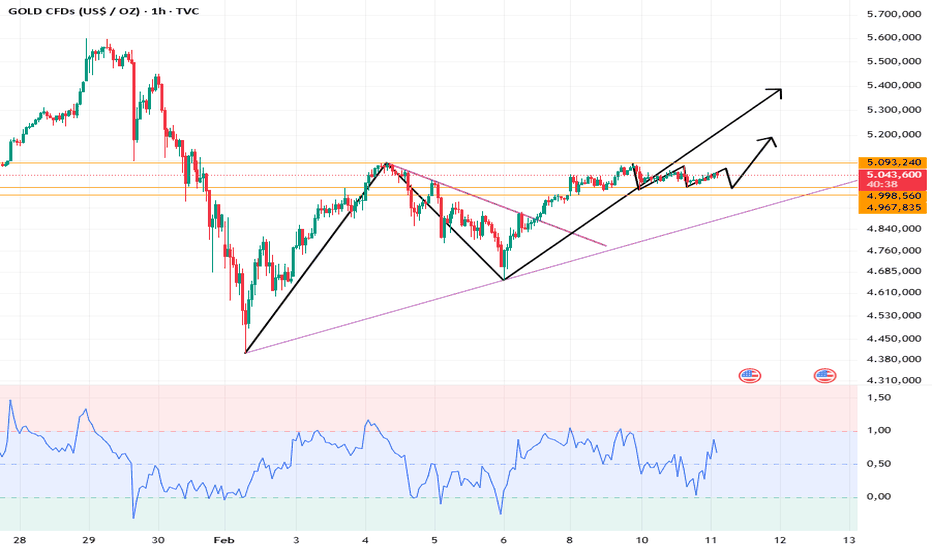

Marktstruktur

Der Preis ist zuvor stark in die Haupt-Support-/Nachfragezone (~4.650–4.720) gefallen.

Dieser Bereich wurde klar verteidigt (starke Zurückweisung + Momentum-Wechsel) und führte zu einer abgerundeten Erholung / Korrekturbewegung.

Seit dem 7.–10. Februar konsolidiert der Preis oberhalb einer kleineren Nachfragezone (~5.000–5.020) – typisches Base-Building.

Wichtige Zonen

Haupt-Support (blaue Zone unten): ~4.650–4.720

→ Starke institutionelle Nachfrage, mehrfach bestätigt.

Aktuelle Entry-Zone (blaue Box): ~5.000–5.020

→ Ehemaliger Widerstand, jetzt Support + Seitwärtsphase.

Haupt-Widerstand (graue Zone): ~5.180–5.220

→ Angebotszone / vorherige Distribution.

Trade-Idee (Logik)

Der Markt bildet ein Higher Low + Kompression unter dem Widerstand.

Hält der Preis die Entry-Zone und zeigt bullische Bestätigung (starker Close, steigendes Volumen), steigt die Wahrscheinlichkeit eines Anlaufs in den Widerstand.

Der eingezeichnete Pfeil zeigt eine Range-Expansion, noch keinen bestätigten Ausbruch.

Bias

Bärisch → Neutral → Bullisch (bedingt bullisch), solange der Preis über ~5.000 bleibt.

Ein klarer Bruch unter die Entry-Zone würde das Setup invalidieren und auf eine erneute Range oder einen Pullback hindeuten.

Fazit

Klassische Support-Verteidigung → Konsolidierung → Widerstands-Ziel-Struktur.

Geduld ist entscheidend: Bestätigung über der Range = Go, Verlust der blauen Zone = Warnsignal ⚠️

Technische Goldanalyse: Bullen-Bären-Kampf verschärft sich, FokuTechnische Goldanalyse: Bullen-Bären-Kampf verschärft sich, Fokus auf wichtige Unterstützungs- und Widerstandsniveaus

📅 Fundamentalanalyse

Am Dienstag (10. Februar) schwankte der Goldpreis während der asiatischen und europäischen Handelssitzungen und gab von seinen Höchstständen nach. Aktuell notiert er bei rund 5035 US-Dollar pro Unze, ein täglicher Rückgang von etwa 0,4 %. Obwohl die zweitägige Gewinnserie endete, zeigte sich der Goldpreis nahe der psychologisch wichtigen Marke von 5000 US-Dollar stabil, ohne dass es zu einem größeren Ausverkauf kam.

🔍 Wichtige Faktoren, die den Goldpreis beeinflussen:

🐦 Verbesserte Risikostimmung: Der Abschluss der vorgezogenen Wahlen in Japan und Anzeichen einer Entspannung im Nahen Osten haben die Nachfrage nach sicheren Anlagen geschwächt.

💵 Druck auf den US-Dollar: Die Markterwartung, dass die US-Notenbank die Zinsen im Jahr 2026 mindestens zweimal senken könnte, hat den US-Dollar-Index auf ein Wochentief (rund 96,79) gedrückt und damit Gold, ein zinsloses Anlagegut, gestützt.

📊 Vorsicht vor den Daten: Der Markt wartet gespannt auf den US-Arbeitsmarktbericht (ohne Landwirtschaft) am Mittwoch und die Inflationsdaten (Verbraucherpreisindex) am Freitag. Händler vermeiden riskante Positionen.

📈 Detaillierte technische Analyse

Tageschartstruktur

Gold eröffnete gestern höher und schwankte, bevor es erneut auf 5086 US-Dollar stieg und positiv sowie über dem 10-Tage-Durchschnitt schloss. Die aktuelle Erholung wird hauptsächlich durch drei Faktoren getrieben:

Die Fortsetzung des Aufwärtstrends von der positiven Kerze vom letzten Freitag;

Die Nachfrage nach sicheren Anlagen ist weiterhin hoch;

Ein schwächerer Dollar sorgt für zusätzlichen Auftrieb.

⚠️ Die geringe Größe der positiven Kerze und Anzeichen von Schwäche im Laufe der Sitzung deuten jedoch darauf hin, dass der aktuelle Anstieg lediglich eine Erholung von überverkauften Bedingungen darstellt und den mittelfristigen Korrekturtrend noch nicht umgekehrt hat.

Wichtige Kursniveaus

🛑 Starker Widerstand: 5090–5100 (Hoch von gestern und vorheriger Widerstand)

⬆️ Kurzfristiger Widerstand: 5090–5140

✅ Unterstützungsbereiche:

5010 (Nahe dem 10-Tage-Durchschnitt)

4980–4930 (Mehrere gleitende Durchschnitte und psychologische Marke)

4960, 4920 (Wichtige Unterstützungsniveaus bei Kursrückgängen)

🎯 Handelsstrategie

Heutige Strategie: Vorrangig bei Kursrückgängen kaufen, sekundär bei Kursanstiegen verkaufen.

Sollte der Kurs auf 5090–5100 abprallen und auf Widerstand stoßen, kann eine kleine Short-Position mit einem Kursziel von 5000–4980 eröffnet werden.

Wenn der Kurs in den Bereich von 4980–4930 zurückfällt und sich stabilisiert, können Long-Positionen schrittweise aufgebaut werden, mit einem Kursziel von 5050–5080.

Die gestern empfohlenen Short-Positionen bei 5065–5070 können beibehalten werden. Beachten Sie die Unterstützung im Bereich von 5000–4970; ein Durchbruch unter diese Marke würde weiteres Abwärtspotenzial eröffnen.

💬 Interaktive Diskussion

Teilen Sie Ihre Gedanken in den Kommentaren!

Folgen Sie mir für weitere Goldstrategien in Echtzeit und detaillierte Analysen!

🔔 Hinweis: Angesichts der bevorstehenden Veröffentlichung der US-Arbeitsmarktdaten und der Inflationsrate kann die Marktvolatilität steigen. Wir empfehlen, mit geringen Positionen und striktem Risikomanagement zu handeln!

XAUUSD: Marktanalyse und Strategie für den 11. FebruarGold testete diese Woche wiederholt die Marke von 5100 Punkten, konnte sie aber nicht durchbrechen. Der Kampf zwischen Bullen und Bären erreichte seinen Höhepunkt. Zu den wichtigsten Wirtschaftsdaten, die heute veröffentlicht werden, gehören die US-Arbeitsmarktdaten (NFP) für Januar und die Arbeitslosenquote. Die Richtung dieser Daten ist ungewiss. Sollte sich der Arbeitsmarkt abschwächen und die Arbeitslosenquote steigen, würden die Erwartungen an eine Zinssenkung deutlich steigen und die Widerstandsmarke von 5100 Punkten durchbrochen. Die Fundamentaldaten deuten auf eine dramatische Marktumkehr hin!

Gold bewegt sich aktuell in einer breiten Spanne. Die heutige Handelsstrategie lautet, vor der Veröffentlichung der Daten günstig zu kaufen und teuer zu verkaufen, um eine Seitwärtsbewegung beizubehalten. Die zu beobachtende Intraday-Spanne liegt weiterhin bei 5100/5000 Punkten. Der Intraday-Trend dürfte sich überwiegend seitwärts bewegen. Die US-Arbeitsmarktdaten (NFP) sind, basierend auf Markterwartungen, leicht bärisch für Gold und Silber; die tatsächlichen Daten werden später veröffentlicht. Der Intraday-Plan sieht vor, bei Kursrückgängen bei 4980/5000 zu kaufen und kurzfristige Verkäufe bei 5100/5120 zu versuchen.

Goldhandelsstrategie:

Potenzieller Kaufbereich: 5000–5010, Stop-Loss: 4980, Kursziel: 5060–5100

XAUUSD (Gold Spot) – 1H Chartanalyse & Trading-Idee Gold zeigt eine kurzfristig bullische Struktur, nachdem ein höheres Tief gebildet und die wichtige Widerstandszone zurückerobert wurde. Der Kurs konsolidiert nun oberhalb des früheren Widerstands, der als Unterstützung dient – ein klassisches Fortsetzungs-Setup.

Wichtige Niveaus

Unterstützungs- / Einstiegszone: 5.000 – 5.030 (blaue Zone, ehemaliger Widerstand als Unterstützung)

Stop-Loss: Unterhalb von 4.950 (rote Zone, Strukturbruch)

Ziel: 5.100 – 5.150 (grüne Nachfrage-/Zielzone)

Trading-Idee

Bias: Bullische Fortsetzung

Einstieg: Kauf bei Rücklauf in die Unterstützungszone oder nach bullischer Bestätigung darüber

Stop-Loss: Unterhalb der markierten Stop-Loss-Zone

Take Profit: Zielbereich in der oberen Nachfragezone

Konfluenz

Ausbruch und Retest: Widerstand wird zu Unterstützung

Höheres Tief im H1-Timeframe

Momentum bleibt oberhalb der Support-Linie

Risikomanagement

Sauberes Positionsmanagement beibehalten. Ein klarer Schlusskurs unter der Unterstützungszone macht das bullische Setup ungültig.

Diese Idee basiert auf technischer Struktur- und Zonenanalyse. Bitte stets das eigene Risikomanagement beachten.

Gold könnte kurzfristig konsolidieren, bevor es ausbricht.📊 Marktüberblick:

Gold (XAU/USD) bewegt sich derzeit im Bereich von 5030–5050 USD/oz, während der Markt auf Inflationsdaten und geldpolitische Signale der Fed wartet. Der USD schwächt sich leicht ab, aber die US-Anleiherenditen bleiben hoch, wodurch Gold keinen starken Ausbruch schafft und sich in einer Konsolidierungsphase befindet.

📉 Technische Analyse:

• Wichtiger Widerstand: 5055 – 5065 | 5100 – 5120

• Nächste Unterstützung: 5010 – 5000 | 4975 – 4960

• EMA: Der Preis liegt über dem EMA 09 H1, aber unter dem EMA H4, was auf eine kurzfristige Aufwärtstendenz bei gemischtem mittelfristigem Trend hinweist.

• Kerzen / Volumen / Momentum: H1-Kerzen mit kleinen Körpern und sinkendem Volumen → Konsolidierungssignal. RSI liegt bei etwa 55–60, nicht überkauft, mit begrenztem Ausbruchsmomentum.

📌 Ausblick:

Gold könnte kurzfristig leicht steigen oder seitwärts laufen, wenn der USD nicht stärker wird und die Inflationsdaten die Erwartungen nicht übertreffen. Ein Bruch unter 5000 könnte jedoch stärkeren Abwärtsdruck auslösen.

________________________________________

💡 Handelsstrategie:

SELL XAU/USD: 5100 – 5103

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5107

BUY XAU/USD: 5000 – 4997

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4993

Goldpreis behält die $5.000er-Marke im BlickAnalyse bei einem Goldpreis (XAU/USD) von $4.967

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Nach dem Vorjahreshoch bei $4.550 hat sich der Kurs aus der über den Jahreswechsel entstandenen Konsolidierung gelöst und im Januar sein Allzeithoch bei $5.598 erreicht. Dort konnte sich die Euphorie jedoch nicht halten, und es kamen volatile Korrekturimpulse in den Markt.

Nachdem auch die $5.000er-Marke wieder abgegeben wurde, haben in der vergangenen Woche weitere Gewinnmitnahmen den Bereich am Vorjahreshoch bei $4.550 unter Druck gesetzt. Die Gegenbewegung ringt zunächst um eine Rückkehr über $5.000. Mit einem Wochenschluss im oberen Drittel bleibt diese Marke zum Wochenstart am Montag im Fokus, sodass sich die Erholung fortsetzen könnte.

Mögliche Tagesspanne: $4.800 bis $5.100

Nächste Widerstände: $5.091 | $5.598

Wichtige Unterstützungen: $4.654 | $4.550

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag auf eine Stabilisierung über $5.000 abzielen. Im Bereich von $5.250 bleibt zunächst Widerstand zu erwarten. Sollte hingegen weitere Schwäche in den Markt kommen, würde die $4.500er-Marke wieder ins Spiel kommen.

Mögliche Tagesspanne: $4.900 bis $5.250 alternativ $4.510 bis $4.830

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft eine starke Korrektur vom jüngsten Allzeithoch. Trotz der erhöhten Volatilität konnte sich der Kurs am 50-Tage-Durchschnitt für eine Gegenbewegung stützen und das Vorjahreshoch verteidigen. Dadurch bleibt die Aufwärtstrendstruktur über der türkisfarbenen Trendlinie intakt, der sich auch die 100-Tage-Linie nähert und den $4.300er-Bereich als wichtigste Unterstützungszone stärkt. Darüber wäre jetzt nach den jüngsten Bewegungsspitzen eine Konsolidierung um die $5.000er-Marke zu erwarten.

Mögliche Wochenspanne: $4.410 bis $5.280

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die auch das Vorjahreshoch verteidigen. Darüber bleibt der Trend stabil und dürfte auch zeitnah wieder auf neue Hochs zielen. Mit Blick auf den ersten Korrekturimpuls wäre zu beachten, dass sich noch ein zweiter Schub in Richtung der $4.000er-Marke bilden könnte.

Mögliche Wochenspanne: $4.780 bis $5.460 alternativ $4.120 bis $4.710

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Dienstag

14:30 Uhr USA Einzelhandelsumsätze

Mittwoch

14:30 Uhr USA Arbeitsmarkt & NFP

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

16:00 Uhr Immobilienmarkt

Freitag

14:30 Uhr USA Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

XAUUSD Kursübersicht mit Angebots-, Nachfrage- und RisikozonenDie Kursbewegung von Gold zeigt nach einer starken Abwärtsbewegung eine kontrollierte Erholung. Zuvor fand der Preis starke Käuferunterstützung in der Nachfragezone zwischen 4.650 und 4.700, wo der Verkaufsdruck nachließ und sich der Markt stabilisierte. Diese Zone bleibt eine wichtige Unterstützung und ein zentraler Bereich, falls der Preis erneut fällt.

Nach der Erholung begann der Preis mit höheren Tiefs zu steigen, was kurzfristige Käuferstärke zeigt. Diese Bewegung wirkt jedoch weiterhin korrektiv, da sich der Preis nun einer starken Angebotszone zwischen 5.050 und 5.150 nähert. Dieser Bereich hat zuvor als Widerstand fungiert und könnte erneut Verkäufer anziehen.

Der Bereich um 5.080 erscheint als ein guter Bereich für Verkäufer, da der Verkaufsdruck nahe der Angebotszone zunehmen kann. Das Risiko liegt oberhalb von 5.160, wo eine klare Akzeptanz notwendig wäre, um weiteres Aufwärtspotenzial zu unterstützen. Kann sich der Preis nicht nahe dem Widerstand halten, ist ein Rücksetzer wahrscheinlich.

Auf der Unterseite kann der Preis unter das Niveau von 4.900 fallen, wenn Verkäufer wieder die Kontrolle übernehmen. Weitere Schwäche könnte den Preis zunächst in Richtung 4.950 und anschließend zur Hauptnachfragezone bei etwa 4.700 führen. In diesen tieferen Bereichen wird erneut Käuferaktivität erwartet.

Insgesamt handelt der Markt zwischen klar definierten Angebots- und Nachfragezonen. Die Marktphase bleibt seitwärts, und Handelsentscheidungen sollten bevorzugt in der Nähe wichtiger Unterstützungs- und Widerstandsniveaus getroffen werden, da der Handel in der Mitte der Spanne mit höherem Risiko und geringerer Klarheit verbunden ist.

10.02.2026 - Bitcoin, DAX, S&P 500, WTI Öl - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Bitcoin mit wenig Bewegung

- DAX wieder bei 25.000 Punkte

- S&P 500 an nächstem Widerstand

- WTI Öl verteidigt wichtige Unterstützung

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Nas100 Short 09.02.2026www.directupload.eu

Setup-Analyse – NAS100 (15-Minuten-Chart)

1. Marktkontext & übergeordnete Struktur

Der NAS100 befindet sich im betrachteten Zeitraum in einer kurzfristigen Erholungsbewegung, nachdem zuvor ein deutlicher Abverkauf stattgefunden hat. Die Aufwärtsbewegung ist technisch als Pullback innerhalb einer übergeordneten Abwärtsstruktur einzuordnen.

Der Kurs handelt weiterhin unterhalb der 200-EMA, was den übergeordneten Bias klar bearish bis neutral hält. Die 200-EMA fungiert in diesem Bereich als dynamischer Widerstand.

Zusätzlich verläuft im oberen Bereich eine abfallende Trendlinie / Widerstandszone, die bereits mehrfach respektiert wurde. Damit befindet sich der Markt in einer technisch relevanten Entscheidungszone.

2. Setup-Idee & Bias

Das Setup basiert auf einem Short-Ansatz nach Pullback in einen Widerstandsbereich:

Rücklauf in Richtung 200-EMA

Annäherung an eine strukturelle Widerstandszone

Abnehmende Momentum-Dynamik im Aufwärtsmove

Der Bias ist somit klar: Trendfolge Short innerhalb der übergeordneten Abwärtsstruktur, nicht das Traden der Erholung selbst.

3. Entry-Logik

Der Entry erfolgt nach dem Scheitern des Pullbacks:

Der Kurs schafft es nicht, sich nachhaltig über der 200-EMA zu etablieren

Erste Ablehnung (Rejection) im Widerstandsbereich wird sichtbar

Die vorherige Aufwärtsstruktur verliert an Dynamik

Der Short-Entry ist technisch sauber, da er:

nahe am Widerstand liegt (gutes Chance-Risiko-Verhältnis)

nicht „mitten im Markt“, sondern an einer klar definierten Entscheidungszone platziert ist

4. Indikatoren & Konfluenz

RSI (14):

Der RSI bewegt sich aus dem neutral-bullischen Bereich zurück nach unten

Kein starkes bullisches Momentum → Bestätigung für das Nachlassen der Erholung

Gleitende Durchschnitte:

Kurs unter der 200-EMA → übergeordneter Trend bleibt bearish

Der kurzfristige MA (z. B. 50 SMA) wird nach unten gekreuzt → kurzfristiges Schwächesignal

Die Kombination aus Struktur + EMA + Momentum ergibt eine hohe Konfluenz für Short-Setups.

5. Stop-Loss-Logik

Der Stop liegt oberhalb der Widerstandszone bzw. oberhalb der 200-EMA.

Damit ist die Trade-Idee klar invalidiert, falls:

der Markt den Widerstand bricht

sich oberhalb der 200-EMA etabliert

6. Take-Profit & Zielbereich

Der anvisierte Zielbereich liegt:

unterhalb der lokalen Range

in Richtung vorheriger Tiefs / Liquidity-Zone

Der Markt bietet hier ausreichend Raum, um ein positives R:R-Verhältnis zu erreichen.

Teilgewinn-Management bei ersten Tiefs denkbar, um Risiko früh zu reduzieren

Danke fürs Lesen!

Gold könnte sich kurzfristig konsolidieren, bevor es ausbricht📊 Marktübersicht:

Gold wird um 5025 USD/oz gehandelt, während die Märkte auf US-Wirtschaftsdaten und Signale einer geldpolitischen Lockerung durch die Fed warten. Ein leicht schwächerer USD und Safe-Haven-Nachfrage stützen Gold über der psychologischen Marke von 5000.

📉 Technische Analyse:

• Wichtige Widerstände: 5055 – 5100

• Nächste Unterstützungen: 5000 – 4970

• EMA: Der Preis liegt weiterhin über der EMA 09 → kurzfristig bullischer Trend.

• Kerzen / Volumen / Momentum: Range-Konsolidierung mit abnehmendem Volumen → mögliches Breakout-Szenario. Momentum bleibt positiv, aber leicht schwächer.

📌 Ausblick:

Gold könnte steigen, wenn es über 5000 bleibt und 5055 durchbricht; andernfalls ist eine Korrektur wahrscheinlich, wenn 5000 fällt.

________________________________________

💡 Trading-Strategie:

🔻 SELL XAU/USD: 5057 – 5060

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5063

🔺 BUY XAU/USD: 4975 – 4972

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4969

EUR/USD – Oben fertig, unten offenEUR/USD – kommt der Strukturbruch nach Abschluss der übergeordneten Bewegung ?

Der EUR/USD hat mit Punkt D den Abschluss einer übergeordneten Aufwärtsstruktur markiert.

Die vorherige Bewegung lässt sich sauber als AB-CD-ähnliche Sequenz einordnen, wobei die Projektion (≈ 1,735) sowie das Tief C im Bereich der 0,618-Extension eine technisch saubere Harmonie bilden.

Nach dem Hoch bei D kam es innerhalb eines steigenden Keils / sich verengenden Dreiecks zu einem klaren Strukturbruch nach unten.

Dieser Bruch bestätigt das Ende der impulsiven Aufwärtsphase und den Übergang in eine korrektive bzw. impulsive Abwärtsbewegung.

Die zuletzt eingezeichnete Abwärtsbewegung (rot) stellt kein Faktum, sondern ein antizipiertes Szenario dar.

Sie basiert auf:

nachlassendem Momentum im Hochbereich,

einer sich verengenden Preisstruktur (Keil / Dreieck),

sowie der historischen Relevanz tieferliegender Ungleichgewichte (Gaps).

Aktuelle Marktlage:

Höhere Hochs und höhere Tiefs sind formal noch intakt

Der Markt bewegt sich jedoch nahe einer strukturell sensiblen Zone

Erst ein Bruch der letzten markanten Tiefs würde das Abwärtsszenario bestätigen

Beobachtungszonen:

Zone 1 (~1,12): offenes Gap als erste potenzielle Reaktionszone

Zone 2 (~1,04): übergeordnetes „Trump-Gap“ als langfristiger Magnet, nur bei bestätigtem Trendwechsel relevant

Fazit:

Der Markt befindet sich nicht in einem bestätigten Abwärtstrend, sondern in einer Entscheidungsphase nach einer starken Aufwärtsbewegung.

Das rote Szenario bleibt gültig solange es nicht invalidiert wird, ist jedoch rein hypothetisch, bis ein klarer Strukturbruch erfolgt.

SOL braucht nach 3-welliger Korrektur eine Bodenbildung.Hallo liebe TradingView-Community,

Solana befindet sich weiterhin in einer ausgeprägten Korrekturphase, die sich bislang sauber in drei Abwärtswellen strukturieren lässt.

Mit dem jüngsten Abverkauf wurde das 0,786-Fib-Level der vorherigen Aufwärtsbewegung erreicht und damit ein technisch relevantes Korrekturziel abgearbeitet.

Aktuell rückt damit die Region zwischen 70 und 90 USD klar in den Fokus. Dieser Bereich ist aus struktureller Sicht entscheidend, um eine mögliche Bodenbildung einzuleiten. Ohne Stabilisierung in dieser Zone bleibt das übergeordnete Bild fragil.

Kurzfristig ist eine technische Erholung in Richtung der 50-Tage-EMA durchaus möglich. Ein solcher Anlauf wäre jedoch zunächst lediglich als Gegenbewegung im Abwärtstrend zu werten. Für einen nachhaltigen Trendwechsel braucht es deutlich mehr:

➡️ steigendes Momentum

➡️ Anschlusskäufe

➡️ idealerweise eine Rückeroberung wichtiger gleitender Durchschnitte

Problematisch bleibt dabei eine grüne Vector Candle und die Wick am Boden.

Diese offene Liquiditätszone erhöht das Risiko, dass der Markt nochmals unter Druck gerät, um diese Struktur vollständig abzuarbeiten, bevor sich ein stabiler Boden etablieren kann.

Ein Blick auf die Indikatoren bestätigt das vorsichtige Gesamtbild:

Der MACD im Daily-Chart ist weiterhin negativ. Das Histogramm zeigt anhaltendes Abwärtsmomentum, wenngleich sich erste Anzeichen einer leichten Abschwächung erkennen lassen. Ein konstruktiveres Signal wäre erst bei deutlich abnehmenden roten Balken und einer beginnenden Konvergenz gegeben.

Der VRVP (Volume Range Visible Profile) zeigt im Bereich oberhalb des aktuellen Kurses ein ausgeprägtes Volumencluster, insbesondere rund um die Zone der 50-Tage-EMA. Diese Zone stellt einen klaren volumenbasierten Widerstand dar. Unterhalb der aktuellen Preise nimmt das Volumen hingegen deutlich ab, was erklärt, warum Abwärtsbewegungen zuletzt vergleichsweise dynamisch verlaufen sind.

Zusammengefasst:

SOL hat ein wichtiges Korrekturziel erreicht. Entscheidend ist nun, ob sich im Bereich 70–90 USD eine Bodenstruktur ausbilden kann. Eine Erholung bis zur 50-Tage-EMA ist möglich, würde jedoch erst bei entsprechendem Momentum Potenzial für einen echten Trendwechsel eröffnen. Solange diese Bestätigung ausbleibt, bleibt Vorsicht angebracht.

Viel Erfolg beim Traden!

Liebe Grüße

Euer Bitbull-Team

BTC Glaskugel 2.0Hallo zusammen!

Heute habe ich mal ganz tief in die Glaskugel geblickt und möchte euch meine Analyse des Bitcoin-Charts zeigen.

Dabei verwende ich diesmal einen logarithmischen Chart und möchte euch den Unterschied zum regulären Chart näherbringen. Während der reguläre Chart lineare Preisveränderungen darstellt, skaliert der logarithmische Chart prozentuale Veränderungen gleichmäßig, was besonders bei großen Preisschwankungen hilfreich ist.

Eine sehr interessante Erkenntnis ist, dass in der Vergangenheit von einem All-Time-High zum nächsten ungefähr ca.1.400 Tage vergangen sind. Wenn wir diese 1.400 Tage erneut berechnen, erkennen wir, dass auch das letzte All-Time-High nahezu punktgenau nach 1.400 Tagen erreicht wurde.

In dieser Analyse werfen wir also einen Blick auf vergangene Zyklen und projiziere mögliche Szenarien in die Zukunft. Dabei ist wichtig zu beachten, dass solche Projektionen zwar spannende Einblicke bieten, aber natürlich nicht zwangsläufig eintreffen müssen.

Für alles Weitere lasse ich meine Chart-Analyse für mich sprechen. Ich wünsche euch weiterhin gute Trades!

Liebe Grüße,

Lacky

Rücklauf in den Widerstand, Sell-the-Rally-SetupMarktstruktur

Die übergeordnete Struktur ist bärisch bis seitwärts, nach einem starken Abverkauf.

Nach dem Tief Anfang Februar sehen wir eine runde Bodenbildung, gefolgt von einer korrektiven Erholung.

Diese Erholung läuft direkt in eine frühere Angebots-/Widerstandszone hinein – bisher ohne Strukturbruch.

Wichtige Zonen

Haupt-Widerstand / Supply: ~5.100 – 5.213

Klar markierte Zone im Chart.

Ehemalige Unterstützungszone → jetzt Widerstand.

Sekundärer Widerstand (Entry-Zone): ~5.050 – 5.105

Aktueller Reaktionsbereich des Preises.

Klassischer Support-zu-Resistance-Flip.

Support: ~4.650 – 4.700

Starke Nachfragezone.

Mehrfache Reaktionen + Liquidität.

Zwischen-Support: ~4.905

Wahrscheinliche erste Reaktions- bzw. Mitnahmezone.

Price-Action-Lesart

Der eingezeichnete weiße Pfad zeigt eine ABC-Korrektur in den Widerstand.

Die Aufwärtsbewegung ist deutlich schwächer als der vorherige Abverkauf → bärisches Signal.

Kein impulsiver Ausbruch mit Akzeptanz über dem Widerstand.

Das spricht eher für eine Ablehnung (Rejection) als für eine Fortsetzung nach oben.

Trading-Idee (wie im Chart dargestellt)

Bias: Short

Entry: Im Bereich 5.050 – 5.100

Invalidation: Klarer 1H-Close mit Akzeptanz über ~5.213

Ziele:

~4.905 (Teilgewinn / Absicherung)

~4.650 (Hauptziel / Demand-Zone)

Was würde das Szenario bullisch machen?

Starker, impulsiver Ausbruch über 5.213

Danach erfolgreicher Retest mit Halt

Bis dahin bleiben Erholungen verkaufswürdig

Fazit

Ein sauberes Sell-the-Rally-Setup in einer klar definierten Widerstandszone mit gutem Chance-Risiko-Verhältnis. Struktur, Zonen und Risiko sind klar – technisch sehr sauber aufgebaut.

Kawumm'sche MORGENANALYSE zum Mittwoch, den 11.02.2026Auch zum Dienstag hing unser Dax weiter fest auf seiner Achterbahn, kommt er wenigstens mal etwas zur Ruhe.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 25000, Rücklauf-Risiko unter 24940

Grundstimmung: positiv

Nachdem unser Dax wieder seine 25000 erreicht hatte, sollte er sich hier nun beweisen. Über 25000 sollte er nun ran an die 25070 / 25090 durch da und hin zur 25200, damit er hier einen Haken an die Verteidigung der Tageschart-Zone machen kann. sollte das gelingen wäre im weiteren Tagesverlauf nach Reaktion von 25200 auch 25320 oder gar 25400 noch machbar. Würde er das aber wieder nur verbocken und sich unter der 25000 in die Tiefe zurück drücken, wären wohl 24940 / 24900 zum Vormittag erstmal dran, und mit neuen Tiefs zum Nachmittag dann weiter zur 24860, 24800 und gar 24730 / 24710. So die Zusammenfassung von gestern.

Über der 25000 erreichte er zunächst 25070 / 25090, kam dort aber nicht drüber. Anschließend versuchte er es dann unter der 25000 an der 24940 / 24900, kam aber auch dort nicht durch, auch nicht zum Nachmittag und so blieb er einfach etwas zwischen den wichtigen Bereichen stehen die ihm weiteren Raum öffnen würden. Damit bleibt auch zum Mittwoch oberhalb der 25070 / 25090 dann die 25200 und 25320 erreichbar mit kleineren Zwischenstationen bei 24144 und 24240 die wir nun ergänzen können.

Um unten weiter zu kommen und seinen Rücklauf etwas breiter aufzuziehen, muss er die 24940 nun aufgeben und sich an der 24900 vorbei arbeiten hin zur 24860 und 24800. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Zum Dienstag kam unser Dax nicht über die 25070 / 25090 drüber aber auch nicht unter die 24940 drunter und hangelte sich dazwischen zur Seite. Um am Mittwoch oben weiter zu kommen muss er auch weiterhin über die 25070 / 25090 drüber, dann sind 25144, 25200, 25240 und 25320 die nächsten Stationen. Will er tiefer zurück rudern muss er die 24940 fallen lassen um sich Raum zur 24900, 24860 und 24800 zu öffnen.

Adobe (ADBE): Welle 2 am 0,618-Fib...Lage: Seit Erreichen des Allzeithochs im November 2021, befindet Adobe sich in einer mehrjährigen Korrektur welche jetzt das 0,618-fib bei 267,37$ angelaufen hat.

Einstieg: Aktuell notiert die Aktie in einem Typischen Zielbereich für den Abschluss einer Welle 2. Ob man hier eine erste Position eingeht oder nachlegt überlasse ich jedem selbst.

Potential: Nach Beendigung der Korrektur, sollte zunächst das Allzeithoch (ATH) bei rund 700$ erreicht werden. Wenn dies nachhaltig durchbrochen wird, eröffnet sich auf Sicht der nächsten Jahre ein langfristiges Kursziel im Bereich von 1400$.

Risiko: Das Risiko besteht darin, dass die Korrektur die Welle 2 noch tiefer ausdehnt. Ein Anlaufen des 0,786-fib bei ca. 150$ ist technisch nicht auszuschließen. Spätestens in diesem Bereich müsste die Abwärtsbewegung jedoch ihr Ende finden.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

ADOBE: Sollte man bald wieder kaufen?Adobe entwickelt ikonische Software wie Photoshop, Illustrator, Acrobat und Premiere Pro, die größtenteils über Cloud-Abonnements vertrieben werden. Während der US-Technologiesektor in den letzten Monaten in einem starken Aufwärtstrend war, ist die Adobe-Aktie um über 60 % gefallen. Dieser Rückgang mag überraschend erscheinen, da Adobe ein sehr profitables Unternehmen mit hohen Margen und soliden Gewinnperspektiven bleibt.

Warum also ein solcher Rückgang? Und vor allem: Ist dies heute eine Chance für Investoren?

Tatsächlich sind die Kapitalflüsse massiv in US-Technologieunternehmen geflossen, die stark in künstliche Intelligenz investiert sind. Unternehmen, die als „reine Softwareanbieter“ gelten, haben dadurch unter einer ungünstigen Arbitrage durch institutionelle Investoren gelitten, die glauben, dass generative KI langfristig einige traditionelle Geschäftsmodelle im Softwaresektor infrage stellen könnte.

Adobe verfügt jedoch über bedeutende Vorteile, um ebenfalls von der KI-Welle zu profitieren und das Geschäft zu stärken. Die Integration von generativen KI-Funktionen in Creative Cloud (Firefly, Design-Automatisierung, Bild- und Inhaltsgenerierung) könnte den wahrgenommenen Wert der Abonnements erhöhen und die Bindung der professionellen Nutzer stärken.

Hier sind die wichtigsten technischen und fundamentalen Fakten im Moment:

• Die Adobe-Aktie hat seit ihrem Höchststand im Januar 2022 über 60 % verloren

• Das Kurs-Gewinn-Verhältnis (P/E) von Adobe liegt bei etwa 16, einem der niedrigsten Werte unter den großen US-Softwareunternehmen

Zum Vergleich: Viele große Akteure des Sektors handeln weiterhin mit Multiplikatoren zwischen 25 und 70 oder sogar noch höher für einige als „KI-getrieben“ wahrgenommene Werte. Dieser Bewertungsabschlag spiegelt somit die ausgeprägte Marktpessimismus gegenüber Adobe wider.

Aus technischer Sicht nähert sich die Aktie einer langfristigen Unterstützungszone, die den Preisniveaus während des Marktschocks der Gesundheitskrise 2020 entspricht. Auch die Momentum-Indikatoren zeigen historisch interessante überverkaufte Bereiche, was darauf hindeutet, dass der Verkaufsdruck allmählich nachlassen könnte.

Natürlich hängt eine nachhaltige Erholung davon ab, ob Adobe zeigen kann, dass KI ein Wachstumstreiber und keine Bedrohung für das Geschäftsmodell ist. Die kommenden Gewinnveröffentlichungen und strategischen Ankündigungen werden daher entscheidend sein.

Zusammenfassend lässt sich sagen: Adobe kombiniert heute eine wieder attraktive Bewertung, eine dominante Marktposition und ein Erholungspotenzial, wenn die KI-Strategie umgesetzt wird. Für geduldige Investoren könnte die Aktie somit wieder eine interessante mittel- bis langfristige Chance darstellen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

SOL unter Druck: Hält der nächste Support?Hallo liebe TradingView-Community,

ein kurzer Blick auf Solana im 4-Stunden-Chart zeigt ein zunehmend kritisches Bild.

Solana hat den Support bei 83,47 USD verloren. Sollte jetzt in diesem Bereich keine unmittelbare Nachfrage aufkommen, steigt die Wahrscheinlichkeit, dass der Kurs den nächsten relevanten Support bei 76,71 USD anläuft. Dieser Bereich wäre aus technischer Sicht entscheidend, um den Abwärtsdruck zumindest kurzfristig abzufangen.

Hält auch dieser Support nicht, ist es sehr wahrscheinlich, dass der Markt tiefer liegende Liquidität anspricht und einen Teil des darunterliegenden Wicks füllt – ein typisches Verhalten in schwachen Marktphasen.

Auch die Indikatoren bestätigen die aktuelle Schwäche:

– Der MACD zeigt weiterhin ein schwaches positives Momentum, das zunehmend an Kraft verliert. Gleichzeitig nähert sich eine bearishe Kreuzung von Signal- und Durchschnittslinie an, was gegen eine kurzfristige Erholung spricht.

– Der RSI scheitert weiterhin daran, die 50-Punkte-Marke zurückzuerobern – ein klares Zeichen dafür, dass die Käufer aktuell nicht die Kontrolle übernehmen können.

Viel Freude beim Lesen .

Think beyond the chart – read what the candles tell you.

MoonClub Team

US-Dollar: Wie ist der übergeordnete Trend einzuschätzen?In der globalen Hochfinanz verwenden Analysten des frei schwankenden Devisenmarktes (Forex) einen Währungsindex, um den übergeordneten Trend des US-Dollars zu analysieren und zu beurteilen. Dabei handelt es sich um den bekannten „DXY“, den Index des US-Dollars gegenüber einem Korb wichtiger Währungen. Dennoch sollte man die Analyse des US-Dollars nicht auf den DXY beschränken. Dieser spiegelt nämlich vor allem den Trend des Dollars gegenüber westlichen Währungen wider, insbesondere dem Euro, dem japanischen Yen und dem britischen Pfund.

Es erscheint mir daher sinnvoll, in die Analyse auch die wichtigsten Schwellenländerwährungen einzubeziehen, die sogenannten „Core“-Währungen wie den chinesischen Yuan oder die indische Rupie. In dieser Analyse schlage ich eine Tabelle vor, die den übergeordneten Trend des US-Dollars anhand des DXY sowie gegenüber den sechs wichtigsten sogenannten Schwellenländerwährungen zusammenfasst.

Am Ende zeigt sich bei der Berechnung eines gewichteten Durchschnitts all dieser Trends, dass der übergeordnete Trend des US-Dollars zum aktuellen Zeitpunkt weiterhin abwärtsgerichtet ist, insbesondere gegenüber dem Euro und dem Yuan Renminbi.

Der übergeordnete Trend des US-Dollars muss daher die Synthese sein aus:

• Dem übergeordneten Trend des US-Dollars (DXY)

• Dem übergeordneten Trend gegenüber den wichtigsten Schwellenländerwährungen

Dieser Ansatz vermeidet eine häufige Verzerrung in der makro-monetären Analyse, die darin besteht, die Stärke des Dollars ausschließlich anhand seiner Entwicklung gegenüber entwickelten Währungen zu beurteilen. Das Gravitationszentrum des globalen Wachstums hat sich jedoch seit mehreren Jahrzehnten in Richtung der Schwellenländer verlagert, sowohl im internationalen Handel als auch bei den Kapitalflüssen. Diese Währungen zu ignorieren bedeutet daher, den Dollar durch ein unvollständiges und mitunter irreführendes Prisma zu analysieren.

„Core“-Schwellenländerwährungen spielen eine Schlüsselrolle, da sie Markttiefe, geopolitische Bedeutung und strukturelles wirtschaftliches Gewicht vereinen. Der chinesische Yuan ist beispielsweise direkt mit den globalen Handelsdynamiken und der geldpolitischen Strategie Chinas verknüpft. Die indische Rupie spiegelt wiederum den Verlauf einer Wirtschaft mit starkem demografischem und industriellem Wachstum wider. Der brasilianische Real, der mexikanische Peso sowie der südafrikanische Rand liefern zusätzliche Einblicke in die globale Risikoaversion oder Risikobereitschaft.

Der Vorteil einer Übersichtstabelle wie der vorgestellten besteht darin, Divergenzen der Trends zwischen dem Dollar und diesen verschiedenen Währungsräumen schnell sichtbar zu machen. Schwächt sich der Dollar gleichzeitig gegenüber mehreren Schwellenländerwährungen ab und zeigt zugleich Anzeichen von Schwäche gegenüber dem Euro, wird das makroökonomische Signal robuster als jenes, das allein vom DXY geliefert wird. Umgekehrt kann eine Dollarstärke, die sich ausschließlich auf bestimmte sichere Hafenwährungen konzentriert, eine differenziertere Grunddynamik verdecken.

Zudem ist es wichtig daran zu erinnern, dass die Gewichtung des DXY dem Euro einen dominanten Platz einräumt, was die Wahrnehmung des globalen Dollartrends künstlich verstärken oder abschwächen kann.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.