EUR (1H) – Positives Signal für den neuen Tag!EURUSD kehrt nach einer Korrektur vom kurzfristigen Hoch zu einer wichtigen Unterstützungszone zurück und zeigt Anzeichen dafür, dass der Verkaufsdruck nachlässt.

Aktuelle Kursstruktur: Der Kurs hält sich stabil in der Nachfragezone, weitere Rückgänge sind nicht mehr zu erwarten. Der obere FVG (Forward Value Gain) ist noch nicht vollständig gefüllt → Spielraum für eine Erholung.

Der RSI hat den überverkauften Bereich verlassen, und die Verkaufsdynamik schwächt sich ab.

Bevorzugtes Szenario: EURUSD könnte sich kurzzeitig um die Unterstützungszone konsolidieren und anschließend, wie im Chart dargestellt, eine technische Erholung in Richtung der Marke von 1,193 bilden.

Was ist Ihre Meinung? 👉 Stimmen Sie zu oder nicht?

X-indicator

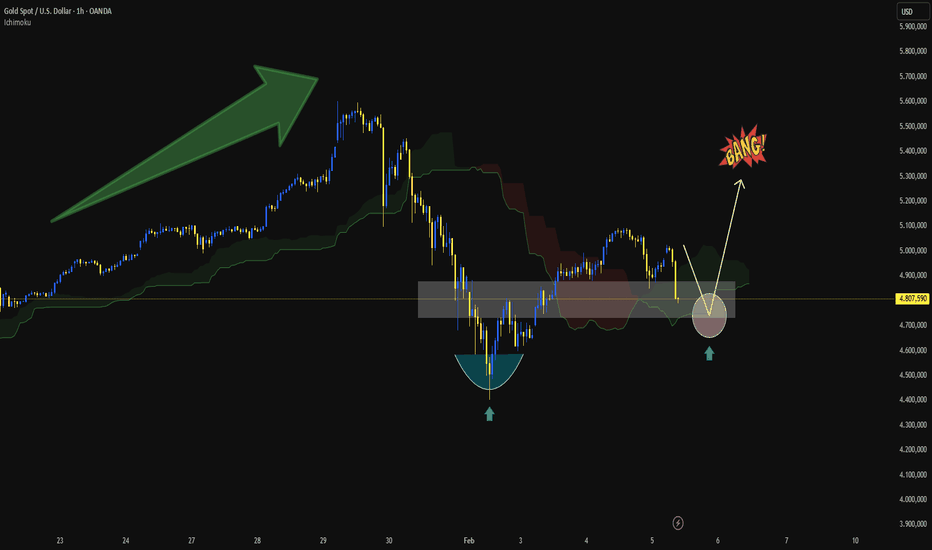

Gold prallt von der Unterstützung ab Gold befindet sich im H1-Zeitrahmen nach dem starken Kursrückgang aus der Widerstandszone des Allzeithochs weiterhin in einer Korrekturphase. Der Kurs bewegt sich nun innerhalb eines klar definierten Aufwärtskanals, wobei die jüngsten Rücksetzer oberhalb der hervorgehobenen Unterstützungszone um 4.750–4.800 USD sauber absorbiert wurden. Dieses Verhalten deutet auf eine Stabilisierung und kontrollierte Käufe hin, nicht auf panikartige Eindeckungen. Solange diese Unterstützung hält, spricht die kurzfristige Struktur eher für eine Fortsetzung des Aufwärtstrends innerhalb des Kanals als für einen Ausbruch.

Aus struktureller Sicht verläuft der aktuelle Anstieg weiterhin entgegen dem vorherigen Abwärtsimpuls. Das bedeutet, dass Aufwärtsbewegungen als Rotationen innerhalb des Kanals und nicht als bestätigter bullischer Ausbruch zu werten sind. Der EMA dient als dynamisches Gleichgewicht, und der Kurs oszilliert um ihn – typisch für einen Korrekturmarkt, der nach einem Gleichgewicht sucht. Der prognostizierte Pfad zeigt einen kontrollierten Anstieg in Richtung des mittleren bis oberen Kanalbereichs, wo Liquidität und vorherige Reaktionen im Bereich von 5.140–5.300 USD zusammentreffen.

Eine entscheidende Ungültigkeitsbedingung ist klar: Ein deutlicher Verlust der Unterstützungszone und des Kanalbodens würde die Aufwärtsrotation zunichtemachen und das Abwärtsrisiko wieder eröffnen. Umgekehrt erhöht ein klarer Ausbruch und ein anhaltender Kursanstieg über die Kanalmittellinie die Wahrscheinlichkeit eines Tests in Richtung des oberen Kanalbereichs und der Angebotszone des Allzeithochs. Bis dahin bleibt die richtige Herangehensweise neutral und reaktiv. Lassen Sie sich bei der Handelsbestätigung von der Struktur leiten, nicht von Antizipationen.

Der Aufwärtstrend begünstigt weiterhin GoldDer Preis zieht sich in den wichtigen Nachfragebereich rund um den runden Boden zurück und überlappt die horizontale Unterstützung + die untere Grenze des Ichimoku-Bereichs →, um guten Verkaufsdruck aufzufangen.

Die Preisstruktur zeigt, dass sich höhere Tiefststände bilden, wobei technische Pullbacks Vorrang haben, um die Widerstandszone darüber zu testen.

Strategie: Achten Sie auf eine Preisreaktion an der Unterstützungszone, bestätigen Sie die Basis → erwarten Sie eine Erholung gemäß dem Pfeil.

Makrounterstützung: Die Nachfrage nach Unterkünften ist immer noch vorhanden, da der Markt eine vorsichtige Mentalität beibehält und der USD keine klare Durchbruchsdynamik aufweist.

Buy the Dip – striktes Risikomanagement.

05.02.2026 - Bitcoin, Gold, DAX, Nasdaq - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Bitcoin fällt unter 70.000 US-Dollar

- Gold testet 5.000 US-Dollar Marke

- DAX vor wichtiger Unterstützungszone

- Nasdaq mit deutlichen Abgaben

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

BTC – Abwärtsrisiken überwiegenDer Preis bewegt sich weiterhin in einem klaren Abwärtskanal, die Rückschläge sind nur technischer Natur und werden alle an der Trendlinie + Ichimoku-Wolke abgelehnt.

Die aktuelle Seitwärtszone wirkt nahezu wie ein Widerstand und reicht nicht aus, um die Struktur umzukehren.

Prioritätsszenario: Auf eine Erholung in die Widerstandszone warten → den Abwärtstrend fortsetzen und dem Haupttrend folgen.

📊 Marktkontext: Die Risikoaversion kehrt zurück, ein vorsichtiger Cashflow macht es für BTC schwierig, einen nachhaltigen Erholungsrhythmus aufrechtzuerhalten.

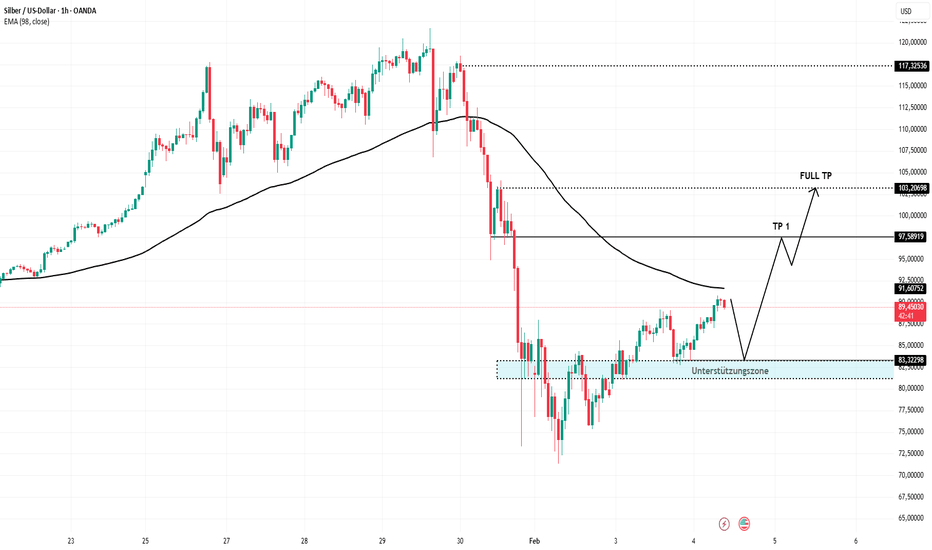

Silber nach dem Liquiditätsschub: Aufschwung oder Falle?Silber hat soeben einen starken, liquiditätsgetriebenen Abverkauf abgeschlossen und ist von der Zone zwischen einhundertzwölf und einhundertsechzehn bis in den Bereich zweiundsiebzig bis fünfundsiebzig gefallen, wo eine aggressive Käuferreaktion einsetzte. Diese Bewegung hat den lang etablierten Exponentiellen Gleitenden Durchschnitt achtundneunzig bei etwa einhunderteins klar unterschritten und damit einen strukturellen Übergang von einer bullischen Fortsetzung in eine bärische Expansionsphase bestätigt. Der heftige Abwärtsimpuls deutet auf Zwangsliquidationen und Stop-Loss-Bereinigungen hin, statt auf eine gesunde Korrektur, wobei schwache Marktteilnehmer unterhalb vorheriger Tiefs aus dem Markt gedrängt wurden.

Die aktuelle Erholung in Richtung achtzig bis dreiundachtzig ist daher eher als technische Gegenbewegung und nicht als bestätigte Trendwende zu bewerten.

Aus Sicht der Marktstruktur und Marktpsychologie versucht der Preis nun, eine frühere Ausbruchszone im Bereich zweiundachtzig bis vierundachtzig erneut zu testen, in der sich vermutlich gefangene Long-Positionen und überhängendes Angebot befinden. Gelingt es dem Markt nicht, diese Zone zurückzuerobern, droht die Ausbildung eines tieferen Hochs, was den Weg für eine weitere Abwärtsbewegung oder eine längere Konsolidierungsphase öffnen würde. Erst eine saubere Rückeroberung oberhalb der Zone achtundneunzig bis einhundert, gefolgt von nachhaltigem Handel über dem Exponentiellen Gleitenden Durchschnitt achtundneunzig, würde signalisieren, dass die Käufer wieder echte Kontrolle erlangt haben. Bis dahin bleibt diese Erholung korrektiver Natur, und die Liquidität wird weiterhin die nächste entscheidende Marktbewegung bestimmen.

Gold steigt innerhalb eines Kanals – Struktur gibt weiterhin denGold bewegt sich aktuell innerhalb eines klar definierten Aufwärtskanals, nachdem es zuvor einen starken Abwärtsimpuls gegeben hatte. Die Erholung vom jüngsten Tief war eindeutig und zeigte eine starke bullische Reaktion mit anschließender Fortsetzung, was die Rückkehr der kurzfristigen Nachfrage bestätigt. Dieser Anstieg vollzieht sich jedoch weiterhin innerhalb eines strukturierten Kanals und nicht als breit angelegter Ausbruch. Das bedeutet, dass sich der Markt geordnet erholt und nicht impulsiv beschleunigt.

Aus technischer Sicht respektiert der Kurs die Kanalgrenzen und bildet höhere Hochs und höhere Tiefs, während er über dem EMA-Cluster bleibt. Die aktuelle Rotation deutet auf eine kurze Konsolidierung oder einen leichten Rücksetzer in Richtung der mittleren bis unteren Kanallinie hin, bevor der Aufwärtstrend fortgesetzt wird. Solange der Kurs über der Kanalunterstützung bleibt, bleibt die bullische Tendenz intakt, wobei eine Fortsetzung des Aufwärtstrends in Richtung der oberen Begrenzung bei etwa 5.360 US-Dollar wahrscheinlich ist.

Die wichtigste Erkenntnis ist, dass Gold aufgrund der kurzfristigen Struktur bullisch ist, aber weiterhin von der Kanaldisziplin bestimmt wird. Ein nachhaltiger Ausbruch und eine anschließende Bestätigung des oberen Kanalrandes wären erforderlich, um eine stärkere Expansionsphase einzuleiten. Bis dahin empfiehlt es sich, im Einklang mit dem Kanal zu handeln, Rücksetzer zu kaufen, Widerstandsreaktionen zu beachten und die Erwartungen von der Marktstruktur und nicht von Emotionen bestimmen zu lassen.

Silber-Erholung – Unterstützung hält, Kursziele definiertSilber erlebte einen starken Kursverfall, der den EMA deutlich unterschritt und sich bis in die markierte Unterstützungszone beschleunigte. Der Rückgang war impulsiv und deutete eher auf eine Liquidation als auf eine gesunde Korrektur hin. Sobald der Kurs jedoch die Unterstützungszone erreichte, ließ der Verkaufsdruck deutlich nach, und der Markt begann sich zu stabilisieren, anstatt weiter zu fallen. Diese Reaktion deutet darauf hin, dass die Nachfrage diesen Bereich aktiv verteidigt.

Nach der Reaktion auf die Unterstützungslinie hat der Kurs begonnen, eine kurzfristige Erholungsstruktur auszubilden. Die Erholung von der Unterstützung verläuft geordnet, mit der Bildung höherer Tiefs, aber die Aufwärtsdynamik bleibt moderat und nicht explosiv. Dies deutet darauf hin, dass die aktuelle Bewegung am besten als Korrektur innerhalb eines breiteren bärischen Kontextes einzustufen ist und noch keine bestätigte Trendwende darstellt.

Der entscheidende technische Test steht nun bevor. Die Zone um den EMA und den vorherigen Widerstand definiert die Grenze zwischen Korrektur und Trendwende. Sollte der Kurs weiter steigen, diesen Widerstand durchbrechen und eine Bestätigung (nicht nur einen Docht) zeigen, könnte sich die Erholung bis zum ersten Kursziel (TP1) ausdehnen, gefolgt von einem tieferen Rücksetzer und einer potenziellen Fortsetzung bis zur Zielzone. Dieses Szenario würde signalisieren, dass die Käufer allmählich die Kontrolle zurückgewinnen.

Sollte der Kurs hingegen den Widerstand nicht zurückerobern und stattdessen Ablehnung oder zunehmende Überlappung zeigen, bliebe die aktuelle Bewegung eine Korrektur. In diesem Fall wäre ein Rücksetzer zurück in die Unterstützungszone wahrscheinlich. Solange diese Unterstützung hält, sollte jeder Kursrückgang als Korrektur und nicht als Beginn einer neuen Abwärtsbewegung betrachtet werden.

Zusammenfassend lässt sich sagen, dass sich Silber nach einem liquidationsbedingten Ausverkauf stabilisiert, wobei die Käufer eine klare Unterstützungszone verteidigen. Der Markt hat jedoch noch nicht ausreichend getan, um eine bullische Trendwende zu bestätigen. Die Struktur bleibt korrigierend, bis der Widerstand mit Stärke zurückerobert wird.

Warten Sie die Bestätigung des Marktes ab. Handeln Sie nach der Struktur, nicht nach Emotionen.

BTC – Erleichterung oder nächster Absturz?BTCUSD befindet sich immer noch vollständig im fallenden Kanal, jede aktuelle Erholung wird nur als technischer Rückzug angesehen.

Der Preis wird kontinuierlich durch EMA20 und EMA50 unterdrückt, die untere Hoch-Unter-Tief-Struktur wurde nie durchbrochen.

Technisch:

Aktuelle Goldzone = Angebots-/Verkaufszone

Retracement auf 0,5 – 0,786 Fib → Priorisieren Sie VERKAUF entsprechend dem Trend

Das nächste Abwärtsziel liegt bei 71.505 (Fib 1,618).

Makrobelastungen:

Der Risiko-Cashflow schwächt sich ab, Krypto fehlt der Katalysator für einen Anstieg

USD und Renditen bleiben hoch → ungünstig für BTC

Anleger sind hinsichtlich Makrodaten und Geldpolitik vorsichtig

Warten Sie auf einen Verkaufsrückgang oder glauben Sie, dass BTC hier seinen Tiefpunkt erreichen wird?

Es wiederholt sich! TON bald ein neues ATH?Ich habe ein Fraktal identifiziert, das im Jahr 2023 bei Toncoin auftrat und zu über 95 % übereinstimmt. Aktuell erwarten viele Marktteilnehmer eine starke Korrektur bei zahlreichen Altcoins sowie bei Bitcoin.

Meiner Einschätzung nach könnte sich die aktuelle Phase jedoch als möglicher Wendepunkt im Markt erweisen. Die Marktstimmung der breiten Masse ändert sich derzeit sehr schnell. Ich gehe davon aus, dass sich daraus eine ausgeprägte Bullenfalle entwickeln könnte. Ein weiterer kleiner Abverkauf ist dabei nicht auszuschließen.

Weitere Details lasse ich an dieser Stelle offen.

by Bor.

US-Arbeitsplätze und -Einkommen saugen Leben aus Vermögenswerten

Der jüngste nationale Beschäftigungsbericht von ADP zeigte, dass private Arbeitgeber im Januar 2026 22.000 Arbeitsplätze geschaffen haben, weit weniger als die von Ökonomen erwarteten 48.000.

ADP hat auch seine historische Reihe neu bewertet und seine Schätzung für das Wachstum der privaten Arbeitsplätze im Jahr 2025 von zuvor gemeldeten 771.000 auf 398.000 gesenkt.

Infolgedessen gab Gold am Mittwoch seine früheren Gewinne wieder ab. Im Hintergrund stützt Präsident Donald Trump Gold möglicherweise etwas mit seinen Äußerungen gegenüber NBC News, wonach der oberste Führer des Iran, Ayatollah Ali Khamenei, „sehr besorgt sein sollte“.

Auch US-Aktien verzeichneten am Mittwoch einen starken Ausverkauf, angeführt von Technologieaktien. Der S&P 500 fiel um etwa 0,5 % und der Nasdaq um rund 1,7 %, wobei Halbleiter im Mittelpunkt der Bewegung standen. AMD sank aufgrund schwächerer Aussichten um rund 16 %, wobei sich der Rückgang auch auf den Rest des Chip-Sektors auswirkte und Broadcom, Micron und Applied Materials Verluste verzeichneten.

Gold Analyse & Trading-Strategie | 4.–5. Februar✅ 4H Strukturanalyse

Im 4-Stunden-Chart ist der Preis unter MA10 und MA20 gefallen und zieht sich nun in den Bereich von MA30 / der Bollinger-Mitte (ca. 4900–4950) zurück. Das zeigt, dass die zuvor einseitige Aufwärtsdynamik deutlich nachgelassen hat.

Die Zone 4900–4870 ist ein wichtiger struktureller Unterstützungsbereich im 4H-Zeitrahmen und war während der vorherigen Erholung ein bedeutender Umschichtungsbereich. Wird dieses Niveau klar gebrochen, kann sich die Struktur in eine tiefere Korrektur verwandeln.

📌 4H Fazit:

Dies ist kein starker Aufwärtstrend, sondern eine Korrekturphase nach einer Erholung. Solange 4870 nicht nachhaltig gebrochen wird, bleibt die Gesamtstruktur eine Konsolidierung innerhalb eines Aufwärtstrends und keine Trendwende.

✅ 1H Strukturanalyse

Im 1-Stunden-Chart bildete sich nahe 5090 ein kurzfristiges Hoch, gefolgt von mehreren aufeinanderfolgenden bärischen Kerzen. Die kurzfristigen gleitenden Durchschnitte (MA5 / MA10) haben klar nach unten gedreht.

Der Bereich 4870–4900 zeigt lange untere Dochte und Anzeichen von Kaufinteresse, was auf echte Nachfrage in diesem Bereich hindeutet.

Gelingt es dem Preis nicht, MA20 (ca. 4980) zügig zurückzuerobern, dürfte die 1H-Struktur weiterhin dem Muster schwache Konsolidierung → erneuter Test der Unterstützung folgen.

📌 1H Fazit:

Der Markt befindet sich am Ende einer Korrekturbewegung und in einer Entscheidungsphase. Eine Bestätigung durch Unterstützung oder eine Erholungsstruktur ist erforderlich, um die nächste Dynamik zu bestimmen.

🔴 Widerstände

• 4980–5020 (1H MA20 + Rücklaufdruck)

• 5070–5100 (vorheriges Hoch und 4H-Strukturwiderstand)

🟢 Unterstützungen

• 4900–4870 (wichtige strukturelle Unterstützung)

• 4800–4750 (defensive Korrekturzone im 4H-Chart)

✅ Trading-Strategie Referenz

Der Fokus liegt hauptsächlich auf Käufen bei Rücksetzern, mit leichten Short-Positionen auf höheren Niveaus. Es sollte strikt nach Struktur gehandelt und kein Kurs „gejagt“ werden.

🔰 Long-Strategie (Rücksetzer kaufen)

👉 Einstiegszone: 4870–4900, schrittweiser Aufbau

🎯 Ziel 1: 4980

🎯 Ziel 2: 5070

🎯 Erweitertes Ziel: 5150

📍 Logik:

Diese Zone stimmt mit der 4H-Mitte und dem früheren Umschichtungsbereich überein. Solange kein klarer Bruch im 4H-Chart erfolgt, hat die bullische Struktur weiterhin Raum zur Erholung und für einen weiteren Anstieg.

🔰 Short-Strategie (leichter Short bei Erholung)

👉 Einstiegszone: 5020–5050

🎯 Ziel 1: 4950

🎯 Ziel 2: 4880

📍 Logik:

Dies ist ein technischer Short innerhalb des Trends, geeignet nur für Absicherung oder kurzfristige Trades, nicht für große Positionen oder längeres Halten.

✅ Hinweise zum Risikomanagement

👉 Dies ist kein primärer Abwärtstrend — Short-Positionen müssen klein und kurzfristig sein

👉 Wird 4870 im 4H-Chart klar gebrochen, muss die Trendstruktur neu bewertet werden

👉 Wenn der Preis über 5000 zurückkehrt und sich dort stabilisiert, ist die Korrektur beendet und die Bullen übernehmen wieder die Kontrolle

👉 In einer Seitwärtsphase gilt die Priorität: Rhythmus > Richtung > Positionsgröße

💕 Der Markt wird immer da sein. Dein Kapital vielleicht nicht.

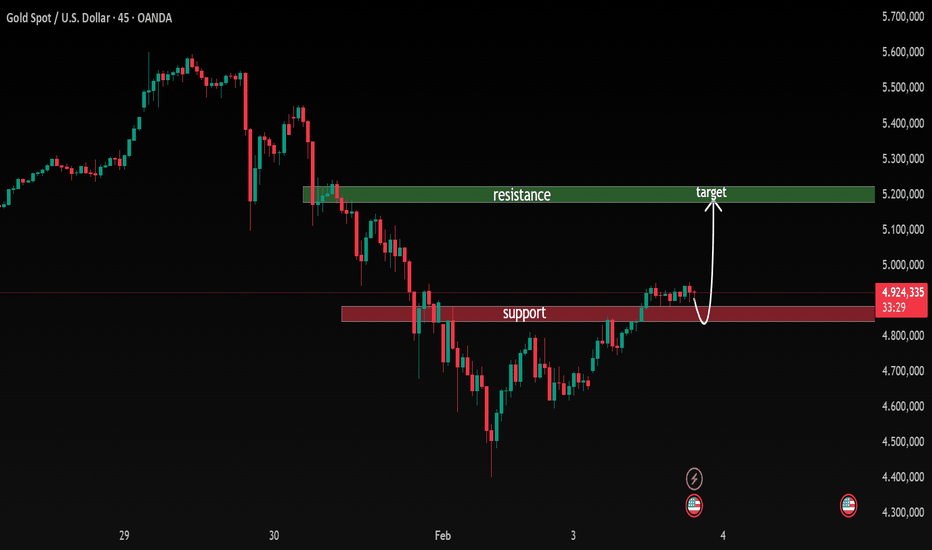

Bullischer Pullback in die Nachfragezone mit Ziel am Widerstand

Chart-Analyse

Marktstruktur:

Nach einem klaren Abwärtstrend bildet der Markt eine Basis mit höherem Tief, was auf eine kurzfristige bullische Korrektur hindeutet – noch keine vollständige Trendwende.

Nachfrage- / Einstiegszone (grüne Zone ~4.900):

Diese Zone diente zuvor als Konsolidierung und wurde nach oben verlassen. Der aktuelle Rücklauf testet diese Zone erneut, was sie als valide Demand-Zone bestätigt. Solange sie hält, bleibt das Long-Szenario intakt.

Price Action:

Der Rücksetzer verläuft kontrolliert und ohne starke impulsive Verkaufskerzen. Das spricht dafür, dass Käufer weiterhin aktiv sind.

Widerstands- / Angebotszone (rote Zone ~5.200):

Diese Zone entspricht einer früheren Struktur sowie starkem Verkaufsdruck. Ein logisches Kursziel (TP) für Long-Positionen.

Erwarteter Verlauf (weiße Pfeile):

Reaktion in der Demand-Zone → höheres Hoch → Fortsetzung bis zum Widerstand – ein klassisches Pullback-Continuation-Szenario.

Die mittel- bis langfristige strukturelle Unterstützung für GoldDie mittel- bis langfristige strukturelle Unterstützung für Gold bleibt solide, während die kurzfristige Erholungsdynamik stark ist.

📈 Die Goldkäufe der globalen Zentralbanken setzen sich fort und bilden einen soliden Boden für die Goldpreise. Von 2022 bis 2024 überstiegen die durchschnittlichen jährlichen Goldkäufe der globalen Zentralbanken 1.000 Tonnen und lagen damit deutlich über den bisherigen Werten. Dies hat sich zu einer unbestreitbaren strukturellen Nachfragekraft auf dem Goldmarkt entwickelt. Gleichzeitig treibt das Ungleichgewicht zwischen dem Anteil des US-Dollars an den globalen Reserven (ca. 56 %) und dem Anteil der US-Wirtschaft (ca. 25 %) die Zentralbanken weiterhin dazu an, ihre Reservestrukturen zu optimieren und Risiken durch den Ausbau ihrer Goldbestände zu diversifizieren. Dieser Prozess dürfte den Wert von Gold als Anlage mittel- bis langfristig weiterhin stützen.

🌍 In einem Umfeld historisch hoher geopolitischer und makroökonomischer Unsicherheiten werden die Eigenschaften von Gold als sicherer Hafen weiter hervorgehoben. Die gegenwärtige politische Unsicherheit wird allgemein als langfristig positiver Faktor für Gold angesehen, da sie kontinuierlich Kapitalzuflüsse in sichere Anlagen anzieht.

📊 Technisch gesehen hat Gold nach drei Tagen mit Kursverlusten eine starke Erholung verzeichnet. Auf die gestrige starke Aufwärtskerze folgte heute Morgen ein leichter Rücksetzer zum Handelsbeginn, bevor der Kurs erneut anstieg, die psychologische Marke von 5000 US-Dollar pro Unze durchbrach und ein Hoch von 5080,71 US-Dollar erreichte. Aktuell befinden sich die gleitenden 4-Stunden-Durchschnitte in einem Golden Cross, der MACD zeigt ebenfalls ein Golden Cross an, und der Kurs hat sich über der mittleren Bollinger-Band-Linie stabilisiert, was auf eine starke kurzfristige Aufwärtsdynamik hindeutet.

🎯 Handelsstrategie:

Für kurzfristiges Trading empfiehlt sich eine kleine Long-Position im Bereich von 5025–5028 US-Dollar mit einem Stop-Loss bei 5015 US-Dollar und einem Kursziel von 5050–5100 US-Dollar.

Achten Sie genau auf die Widerstandszone von 5100–5130. Sollte der Kurs in diesen Bereich eintreten, erwägen Sie, mittelfristig Short-Positionen in Tranchen aufzubauen. Nutzen Sie dabei einen täglichen Schlusskurs über 5130 als Risikokontrollkriterium und setzen Sie ein Kursziel von 200–300 US-Dollar.

Technologischer Umbruch = Markt der MöglichkeitenAlleima vor strukturellem Wachstumsschub in mehreren Zukunftsmärkten

Der schwedische Spezialwerkstoffhersteller Alleima steht vor einem breit angelegten Wachstumsschub. Neue Marktanalysen zeigen, dass das Unternehmen in mehreren Hochtechnologie‑Segmenten gleichzeitig erhebliche Umsatz‑ und Ergebnispotenziale erschließen kann. Neben dem klassischen Energie‑ und Prozessgeschäft rücken vor allem Nukleartechnologien, Hochtemperatur‑Anwendungen und industrielle Dekarbonisierung in den Fokus.

Nuclear: SMR und Kernfusion als größte Zukunftsmärkte

Der globale Markt für Small Modular Reactors (SMR) dürfte bis 2040 auf 40 GW pro Jahr anwachsen. Aufgrund der hohen Materialanforderungen – insbesondere Nickellegierungen und hochlegierte Rohre – kann Alleima hier 180 bis 1.020 Mio. Euro Jahresumsatz adressieren.

Noch größer ist das Potenzial im Bereich der Kernfusion. Sowohl Tokamak‑ als auch Stellarator‑Reaktoren benötigen extrem materialintensive Komponenten mit 20 bis 60 Tonnen Spezialstahl pro MW. Bis 2040 könnte der Fusionsmarkt ein Volumen von 9 bis 43 Mrd. Euro jährlich erreichen. Für Alleima ergibt sich daraus ein adressierbares Potenzial von 450 Mio. bis 6,5 Mrd. Euro pro Jahr.

KWK, Industriewärme und Hochtemperaturtechnik: stabile, margenstarke Basis

Neben Nuclear bleibt das Geschäft mit KWK‑Anlagen, Industrie‑Wärmetauschern und Hochtemperatur‑Legierungen ein verlässlicher Wachstumstreiber.

Der globale KWK‑Markt bietet ein jährliches Spezialstahlvolumen von 720 Mio. bis 2,8 Mrd. Euro, wovon Alleima 60 bis 400 Mio. Euro adressieren kann.

Besonders stark entwickeln sich Anwendungen in Abfall‑ und Biomasse‑KWK, Gas‑KWK sowie SOFC‑Systemen, die hohe Nickelanteile und Premiumlegierungen erfordern.

Dekarbonisierung der Industrie: Wasserstoff, Chemie, Prozesswärme

Die Transformation energieintensiver Industrien eröffnet zusätzliche Chancen.

Alleima profitiert von steigender Nachfrage nach:

Hochtemperatur‑Nickellegierungen für Wasserstoff‑Reformer

Korrosionsbeständigen Duplex‑ und Superduplex‑Stählen für Chemieanlagen

Spezialrohren für Prozesswärme‑Systeme und industrielle Elektrifizierung

Diese Segmente tragen bereits heute signifikant zum Ergebnis bei und dürften mittelfristig weiter wachsen.

Gesamtpotenzial: 1 bis 8 Mrd. Euro Jahresumsatz ab 2040

Über alle Zukunftsmärkte hinweg ergibt sich für Alleima ein adressierbares Umsatzpotenzial von 1,0 bis 8,0 Mrd. Euro pro Jahr ab 2040.

Die Margen gelten als überdurchschnittlich, da Alleima vor allem in sicherheitskritischen, zertifizierungspflichtigen und technologisch anspruchsvollen Anwendungen aktiv ist.

Fazit

Alleima positioniert sich als einer der weltweit führenden Anbieter für metallische Hochleistungsmaterialien in Energie‑, Nuclear‑ und Hochtemperaturmärkten. Die Kombination aus SMR‑Hochlauf, Fusionsentwicklung, industrieller Dekarbonisierung und KWK‑Modernisierung könnte das Unternehmen in den kommenden Jahren strukturell transformieren und zu einem der wichtigsten europäischen Technologielieferanten machen.

XAU/USD – Bullische Fortsetzung oberhalb des wichtigen POI, ?🔍 Technische Analyse (45M)

🟢 Marktstruktur

Nach einem starken bärischen Impuls bildete Gold eine stabile Basis und wechselte in eine bullische Struktur.

Eine Folge von höheren Hochs und höheren Tiefs wird entlang der aufwärtsgerichteten Trendlinie respektiert ✔️

Mehrere Pivot-Punkte bestätigen, dass Käufer höhere Preisniveaus verteidigen.

📦 POI & Wichtige Zonen

Extreme POI (Nachfragezone): Zentrale Akkumulationszone, die die Umkehr ausgelöst hat 🟩

High POI (Angebots- → Mitigationszone): Der Preis brach darüber aus und hält sich darüber, nun als Unterstützung — bullisches Signal.

Solange der Preis über der High-POI-Zone bleibt, wird eine Fortsetzung bevorzugt.

📈 Ausbruch & Price Action

Frühere bärische Abwärtsausbrüche scheiterten und wurden durch eine starke bullische Bewegung ersetzt.

Die aktuelle Struktur zeigt eine bullische Konsolidierung oberhalb der High-POI-Zone, was eher auf Fortsetzung als auf Umkehr hindeutet.

Rücksetzer in den Bereich der High-POI-Zone bzw. zur Trendlinie gelten als Buy-the-Dip-Chancen.

🎯 Kursziele

🎯 Primäres Ziel:

5.120 – 5.150 (oberes Range-Limit / Liquiditätszone)

🎯 Erweitertes Ziel (bei zunehmendem Momentum):

5.180 – 5.220

🛑 Ungültigkeitsniveau:

Ein nachhaltiger Schlusskurs unter 4.950 würde das bullische Fortsetzungsszenario abschwächen.

✅ Fazit

Gold bleibt in einer klar bullischen Struktur, unterstützt durch starke Nachfrage und die Beachtung der aufwärtsgerichteten Trendlinie. Das Halten über der High-POI-Zone öffnet den Weg zu Zielen im oberen Bereich der Range. Flache Rücksetzer sind vor der Fortsetzung zu erwarten 📊✨

Gold zeigt kurzfristige Erholung nach starkem Rückgang📊 Marktentwicklung:

Der Goldpreis steigt heute deutlich, da die Nachfrage nach sicheren Anlagen aufgrund zunehmender geopolitischer Spannungen zwischen den USA und dem Iran zunimmt. Anhaltende Konfliktrisiken treiben den Goldpreis um mehr als 2 % nach oben und heben den Spotpreis über ~5.070 USD/oz. Fundamentale Faktoren sprechen ebenfalls für weiteres Aufwärtspotenzial, sofern Zinssenkungserwartungen bestehen bleiben und Konjunkturdaten schwächer ausfallen.

________________________________________

📉 Technische Analyse:

• Wichtige Widerstände:

1. ~ 5.100–5.120 USD/oz – starke psychologische Zone und aktuelles Tageshoch.

2. ~ 5.250–5.300 USD/oz – erweitertes Kursziel bei Ausbruch nach oben.

• Nächste Unterstützungen:

1. ~ 4.900–4.950 USD/oz – kurzfristige Unterstützung bei Rücksetzern.

2. ~ 4.800–4.850 USD/oz – wichtige Unterstützung bei tieferer Korrektur.

• EMA / Trend:

Ein Kurs oberhalb der EMA 09 bestätigt einen kurzfristigen Aufwärtstrend.

• Kerzen / Volumen / Momentum:

Starke bullische Kerzen mit hohem Volumen zeigen dominanten Kaufdruck und positives Momentum.

________________________________________

📌 Ausblick:

Gold könnte kurzfristig weiter steigen, solange geopolitische Spannungen anhalten, der US-Dollar schwächer wird und Zinssenkungserwartungen bestehen. Unerwartet starke Wirtschaftsdaten oder eine restriktivere Fed könnten jedoch eine kurzfristige Korrektur auslösen.

________________________________________

💡 Handelsstrategie:

🔻 SELL XAU/USD: 5.117 – 5.120

🎯 TP: 40 / 80 / 200 Pips

❌ SL: ~ 5.127

🔺 BUY XAU/USD: 4.950 – 4.947

🎯 TP: 40 / 80 / 200 Pips

❌ SL: ~ 4.940

XAUUSD – Brian | H4 Technische AnalyseXAUUSD – Brian | H4 Technischer Ausblick – Short-Bias nach Erschöpfungsrallye

Gold hat eine starke Aufwärtsbewegung abgeschlossen und zeigt jetzt klare Anzeichen für eine Trenderschöpfung im H4-Zeitrahmen. Nach einem scharfen Impulsanstieg konnte der Preis nicht über den kürzlichen Höchstständen verharren und ging schnell in eine tiefe Korrekturbewegung über, was auf einen Wechsel der kurzfristigen Marktbeherrschung hindeutet.

Aus struktureller Perspektive hat sich der Markt von Impuls → Distribution → Korrektur bewegt, was einen Short-Bias begünstigt, solange der Preis unter dem wichtigen Widerstand begrenzt bleibt.

Marktstruktur & Fibonacci-Kontext

Die jüngste Rally stoppte in der oberen Widerstandszone, gefolgt von einer aggressiven Ablehnung.

Der Preis hat sich tief in den Fibonacci-Bereich 0,618–0,75 zurückgezogen, was bestätigt, dass die Abwärtsbewegung kein kleiner Rücksetzer, sondern eine bedeutende Korrektur ist.

Die aktuelle Preisbewegung deutet darauf hin, dass niedrigere Hochs entstehen, die Verkaufsdruck bei Rücksetzern aktiv halten.

Sofern der Preis nicht über die vorherigen Breakdown-Niveaus zurückgewinnen und akzeptieren kann, bleibt die bearish Struktur gültig.

Wichtige Zonen zu beobachten

Primäre VERKAUFSZONE

5,716 – 5,866

Dies ist die Hauptangebote- und Verkaufsliquiditätszone im H4. Jede Korrekturrally in dieses Gebiet wird voraussichtlich Verkäufer anziehen, insbesondere wenn der Preis Zögern oder Ablehnung zeigt.

Intermediate Reaktionszone

Rund um den Fibonacci-Retracementbereich von 0,5–0,618, wo kurzfristige Rücksetzer vor einer Fortsetzung nach unten stagnieren könnten.

Abwärtziele / Nachfrage

Die untere Unterstützungszone nahe 4,800–4,850 bleibt der erste Schlüsselbereich, den man nach unten überwachen sollte.

Eine tiefere Fortsetzung würde die Region 4,600–4,500 offenlegen, wo eine breitere Nachfrage versuchen könnte, den Verkaufsdruck abzufangen.

Makro-Kontext (Kurz)

Fundamental steht Gold vor Gegenwinden aufgrund anhaltender Unsicherheit bezüglich der Zinserwartungen. Aktuelle Kommentare von Zentralbanken deuten weiterhin auf Vorsicht hinsichtlich kurzfristiger Zinssenkungen hin, was die realen Renditen stützt und das Aufwärtspotenzial von Gold kurzfristig begrenzt. Dieses Umfeld stimmt mit der aktuellen technischen Korrektur und Verteilungsphase überein.

Handelsausblick

Bias: Short / verkaufen bei Rallys

Fokus: Verkaufsaktive Korrekturrücksetzer in Widerstandszone

Risiko-Hinweis: Vermeiden Sie es, Preise bei Tiefstständen nachzujagen; lassen Sie Struktur und Niveaus den Einstieg leiten

In dieser Phase ist Geduld der Schlüssel. Verkäufe bei Stärke in vordefinierten Zonen bieten eine höhere Wahrscheinlichkeit als das Vorhersehen von Tiefstständen.

Beziehen Sie sich auf das Diagramm für Fibonacci-Niveaus, Strukturwechsel und hervorgehobene Verkaufszonen.

✅ Folgen Sie dem TradingView-Kanal, um frühzeitige Updates zu Marktstrukturen, Liquiditätsverschiebungen und hochwahrscheinlichen Zonen zu erhalten.

XAUUSD (Gold) 45-Minuten-Chart — Support hält, mögliches

Chart-Analyse:

Marktstruktur:

Gold befindet sich nach einer starken bärischen Bewegung in einer kurzfristigen Korrekturphase. Nach einem tieferen Tief bilden sich nun höhere Tiefs, was auf eine mögliche kurzfristige Erholung innerhalb eines übergeordneten Abwärtstrends hindeutet.

Wichtige Support-Zone (Rot):

Der markierte Support im Bereich 4.850–4.900 wurde mehrfach klar verteidigt. Käufer sind hier deutlich in den Markt gekommen, was diese Zone als Nachfragebereich bestätigt. Der aktuelle Kurs konsolidiert oberhalb dieses Levels – ein positives Zeichen.

Resistance-Zone (Grün):

Der Widerstandsbereich bei 5.150–5.200 entspricht einer früheren Breakdown-Zone und einem Angebotsbereich. Diese Zone stellt das logische Aufwärtsziel dar, falls sich der bullische Impuls fortsetzt.

Preisverhalten:

Nach dem Abprall vom Support steigt der Preis schrittweise mit kleineren Kerzen, was auf kontrolliertes Kaufen und fehlenden starken Verkaufsdruck hindeutet. Das spricht eher für ein Pullback-und-Push-Szenario als für eine sofortige Ablehnung.

Bullisches Szenario (wie eingezeichnet):

Hält der Kurs oberhalb des Supports, ist ein weiterer Anstieg in Richtung der Resistance-Zone (Target) wahrscheinlich. Ein kurzer Rücksetzer in den Support mit klarer Ablehnung würde dieses Szenario zusätzlich bestätigen.

Invalidierung:

Ein deutlicher Schlusskurs unterhalb der Support-Zone würde das bullische Szenario aufheben und weiteres Abwärtspotenzial eröffnen.

Bias:

🔹 Kurzfristig bullisch bis zur Resistance

🔹 Mittelfristig weiterhin vorsichtig / korrektiv

Chart Analyse — Rounded-Bottom-Umkehr in Richtung Schlüssel-Marktstruktur

Der Preis hat eine Rounded-Bottom-Formation (U-förmige Umkehr) nach einem starken Abverkauf gebildet. Das deutet auf nachlassenden Verkaufsdruck und einen Übergang zu Käuferkontrolle hin.

Der markierte Tiefpunkt zeigt starke Nachfrage, gefolgt von höheren Tiefs → frühes Zeichen einer Trendwende.

Wichtige Zonen

Support-Zone: ca. 4.890–4.950

Dieser Bereich wurde klar verteidigt und bildet die Basis der Aufwärtsbewegung.

Einstiegszone: knapp oberhalb des Supports

Der Rücklauf in den Support mit bullischer Reaktion bietet einen soliden Long-Einstieg nach Bestätigung.

Zwischen-Widerstand: ca. 5.100

Diese Zone wurde bereits zurückerobert und fungiert nun als kurzfristiger Support.

Haupt-Widerstand / Ziel: ca. 5.210–5.250

Nächste Liquiditätszone und logisches Kursziel, deckungsgleich mit vorherigem Angebot.

Momentum & Price Action

Die eingezeichnete Projektion zeigt ein bullisches Fortsetzungsszenario:

Ausbruch und Halten über 5.100

Kurze Konsolidierung / Retest

Anstieg in Richtung der oberen Widerstandszone

Aktuell keine klaren Verteilungszeichen; das Momentum spricht für weiter steigende Kurse, solange der Support hält.

Marktbias

📈 Bullisch, solange der Preis über ~4.950 bleibt

Invalidierung, falls der Markt stark unter den Support zurückfällt und dort akzeptiert.

Trade-Zusammenfassung

Richtung: Bullische Fortsetzung

Einstieg: Support-Retest / bullische Bestätigung

Ziel: 5.210–5.250

Risiko: Bruch der Support-Zone

BTC - Short Bias DaytradesBTC – Short Bias 🔴 | 5m Daytrades

Preis läuft aktuell in die oberen Zonen ⬆️

Dort warten Bearish OB + BB + FVG –

eine starke Premium-Area für mögliche Short-Reaktionen 🎯

📌 Idee:

Reaktion im OB / BB-FVG

Shorts nur mit 5m Confirmation

Ziel: Liquidität unten (SSL) 💧

Geduldig bleiben 🧠

Kein FOMO, nur Struktur.

👉 Schaut euch meine anderen Ideen an

für mehr Kontext & das größere Bild 👀📊

BTC – Intraday Outlook BTC – Intraday Outlook (5m / CME Micro BTC)

Aktuell bewegt sich der Markt sauber innerhalb der Struktur.

Mein primärer Bias für heute:

👉 Liquidität (SSL) holen,

👉 Reaktion im Bullish OB,

👉 anschließend Move nach oben in Richtung der nächsten Bearish OBs.

Alternativ-Szenario (gleichwertig, kein Tunnelblick):

Falls der erste OB nicht sauber hält,

ist ein tieferer Push in den BB-Block gut möglich,

dort würde ich erneut nach Long-Reaktionen Ausschau halten.

Wichtig:

Ich bin heute log-bias long, aber nicht verheiratet mit der Idee.

Falls sich im oberen Bereich Short-Setups zeigen (siehe meine anderen Markups),

bin ich auch dafür offen.

➡️ Geduld, Reaktion abwarten, Levels respektieren.

Kein Zwang, der Markt zeigt den Weg.