Der Euro ist weiterhin mit Abwärtsrisiken konfrontiertEURUSD zeigt, dass der Abwärtstrend immer noch vorherrscht, da Erholungsimpulse an wichtigen Widerstandsbereichen kontinuierlich blockiert werden.

Technisch gesehen liegt der Preis unterhalb der Ichimoku-Wolke und die Reaktion in der Angebotszone darüber ist schwach. Die Struktur aus niedrigerem Hoch und niedrigerem Tief wird weiterhin beibehalten, was zeigt, dass die Verkaufskraft den Markt kurzfristig kontrolliert.

Aus makroökonomischer Sicht wird der USD weiterhin durch die vorsichtigen geldpolitischen Erwartungen der Fed gestützt, während die Wachstumsaussichten und Zinssätze im europäischen Raum keine ausreichend starke Motivation für den EUR geschaffen haben. Die politischen Unterschiede sind weiterhin auf den USD ausgerichtet.

Das bevorzugte Szenario ist, dass der Preis an der Widerstandszone scheitert und weiter sinkt, in Richtung niedrigerer Unterstützungszonen.

Wellenanalyse

XAUUSD: Marktanalyse und Strategie vom 19. Januar.Technische Goldanalyse:

Widerstand (Tageschart): 4700, Unterstützung: 4550

Widerstand (4-Stunden-Chart): 4690, Unterstützung: 4580

Widerstand (1-Stunden-Chart): 4682, Unterstützung: 4653

Technisch betrachtet eröffnete Gold im asiatischen Tageschart höher und setzte seinen Aufwärtstrend fort. Der Kurs stieß kurzzeitig auf Widerstand um 4690. Obwohl der Schlusskurs am Donnerstag/Freitag der Vorwoche niedriger ausfiel, deuten die aufeinanderfolgenden langen unteren Schatten auf starken Kaufdruck hin. Die gleitenden Durchschnitte zeigen weiterhin ein bullisches Muster, und die Unterstützungsniveaus steigen allmählich an. Der Kurs bewegt sich innerhalb eines Aufwärtskanals. Aktuell wird die Marktentwicklung hauptsächlich von fundamentalen Nachrichten und sekundär von der technischen Marktstimmung beeinflusst. Besonders wichtig ist der Bereich um 4640/4630, ein potenzieller Wendepunkt zwischen Aufwärts- und Abwärtsbewegungen. Kurzfristige Rücksetzer sollten nicht beunruhigt werden; der Markt wird seinen Aufwärtstrend fortsetzen.

Der 1-Stunden-Chart zeigt eine Konsolidierung auf hohem Niveau. Aktuell sind die Kurskorrekturen relativ gering, wobei sowohl Hochs als auch Tiefs einen Aufwärtstrend aufweisen. Achten Sie während der US-Handelssitzung auf Stimmungsänderungen am Markt. Ein Höchststand lässt sich zum jetzigen Zeitpunkt nicht vorhersagen; wir können uns lediglich darauf konzentrieren, ob es an der psychologisch wichtigen Marke von 4700 zu einer signifikanten Korrektur kommt.

Handelsstrategie:

KAUFEN: 4650/4640/4630

Steigen Sie bei diesen Niveaus mit kleinen Positionen in den Markt ein und bleiben Sie optimistisch hinsichtlich der Aufwärtsbewegung.

EURUSD unter Druck – USD bleibt starkFX:EURUSD handelt weiterhin in einem schwachen Zustand, da der US-Dollar seine Stärke beibehält und die globalen Märkte eine vorsichtige Risikostimmung zeigen. Die Kapitalströme bevorzugen derzeit weiterhin sichere Anlagen, was dem Euro eine nachhaltige Erholung deutlich erschwert.

Auf der Nachrichtenseite wartet der Markt auf klarere Signale aus der Geldpolitik der Fed. Die Erwartung, dass die Fed an einer vorsichtigen Haltung festhält und keine aggressive Lockerung einleitet, stützt den US-Dollar zusätzlich. Gleichzeitig fehlen der Eurozone ausreichend positive Konjunkturdaten, um dem Euro neuen Auftrieb zu geben – insbesondere vor dem Hintergrund eines verhaltenen Wirtschaftswachstums und nachlassender Inflationsdynamik.

Aus technischer Sicht dürfte EURUSD kurzfristig weiter unter Korrekturdruck stehen, solange keine überraschenden unterstützenden Nachrichten für den Euro auftreten. Da der Kurs weiterhin unter der fallenden Trendlinie notiert, richtet sich der Blick des Marktes auf tiefere Unterstützungszonen. Erst ein klarer Ausbruch über die Abwärtstrendlinie und ein nachhaltiger Halt oberhalb wichtiger Widerstände könnten die aktuelle Trendstruktur infrage stellen.

GOLD – Marktstruktur & KorrekturszenarioGOLD – Marktstruktur & Korrekturszenario

Wir befinden uns aktuell an einem sehr großen übergeordneten Niveau 📍. Der Markt hat von hier aus hoch impulsiv eröffnet 🚀, begleitet von starken Ausdehnungen und Ausfehlungen, die in dieser Intensität nicht zu erwarten waren. Zusätzlich sehen wir eine preisliche Ineffizienz / ein Gap ⚠️, das technisch noch nicht vollständig verarbeitet wurde.

👉 Daraus ergibt sich ein klarer Bias:

Der Markt sollte zunächst korrigieren 🔄.

🔍 Erwartete Struktur:

Kurzfristig erwarten wir eine ausgerichtete (ABC)-Korrektur:

(A) erste Gegenbewegung ⬇️

(B) technische Erholung ⬆️

(C) Abschluss der Korrektur ⬇️

Anschließend sollte sich eine übergeordnete A–B–C-Korrektur 📐 ausbilden.

📉 Worst-Case-Szenario:

Dem Markt wird bewusst Raum gegeben, um bis in den freien Preisbereich zu korrigieren – maximal bis in den Bereich um 4.690. Erst dort wäre die Bewegung technisch vollständig abgearbeitet.

🎯 Trade-Management:

Primärer Take-Profit: 4.368 USD 🎯

Stop-Loss: 4.711 USD ⛔

🧠 Fazit:

Solange diese Struktur aktiv bleibt, sind voreilige Long-Positionen kritisch ⚠️.

Der Fokus liegt klar auf Struktur, Richtung und Geduld 🧩 – nicht auf schnellen oder emotionalen Einstiegen.

Gold pattern – Der Kontext spricht für Gold!Makroökonomische Faktoren festigen den Aufwärtstrend: Die Fed dürfte weiterhin vorsichtig agieren, daher ist ein starker Anstieg der Realzinsen kurzfristig unwahrscheinlich. Der US-Dollar schwächt sich allmählich ab, Kapital fließt zurück in defensive Anlagen. Geopolitische Instabilität und globale Wirtschaftsrisiken stützen weiterhin die Goldnachfrage.

Technische Analyse: Der Kurs korrigiert gesund in die Unterstützungszone (EMA + aufsteigende Trendlinie). Die Struktur aus höheren Hochs und höheren Tiefs wurde nicht durchbrochen → die aktuelle Korrektur ist eine Akkumulationsphase vor der Fortsetzung des Trends.

Halten der Unterstützungszone → Erwartung eines weiteren Aufwärtstrends bis über 4.650.

📌 Empfohlene Strategie: Bei Kursrückgängen basierend auf wichtigen Signalen kaufen.

EUR pattern – Abwärtstrend setzt sich fortNach einer technischen Erholung stößt EUR/USD weiterhin an der gleitenden Durchschnittzone und der tieferen Hochstruktur auf Widerstand. Dies deutet darauf hin, dass die Verkäufer den Trend weiterhin kontrollieren.

Der Kurs fällt unter die Angebotszone (gelbe Zone).

Haupttrend: Abwärtstrend – schwache Korrektur, keine weitere Aufwärtsbewegung.

Bevorzugtes Szenario: Durchbruch und Schlusskurs unter die Unterstützungszone → Fortsetzung des Abwärtstrends.

🎯 Erwartetes Kursziel: 1,1605

In einem Abwärtstrend sollten Sie bei Kursanstiegen verkaufen – versuchen Sie nicht, bei Kursrückgängen zu kaufen. Der Markt muss sich nicht schnell bewegen, sondern nur in die richtige Richtung. Geduld beim Abwarten eines Ausbruchs führt zu einem besseren Chance-Risiko-Verhältnis.

Goldanalyse – Ideenteilung (Multi-Timeframe)Goldanalyse – Ideenteilung (Multi-Timeframe)

🧭 Übergeordnete Struktur – 15-Minuten-Chart

Wir analysieren Gold übergeordnet im 15-Minuten-Timeframe 📊.

Die WXY-Struktur ist vollständig ausgebaut ✅

Y markiert das aktuelle All-Time-High 🏔️

Diese Bewegung wird als erste Welle interpretiert

📉 Zielniveau der zweiten Welle: 4.360 USD

➡️ Zwischen diesen Bewegungen ergeben sich mehrere Intraday-Einstiege, die wir im Minutenchart umsetzen 🔍.

🚀 Kurzfristige Erwartung – Börseneröffnung

Zum Börsenstart rechnen wir zunächst mit weiterer Stärke im Goldpreis 💪.

🎯 Erste potenzielle Trendwende: 4.343 USD

🔁 Alternativ: erneuter Test von 4.333 USD

⏱️ Minuten-Chart – Aktuelle Marktstruktur

Im verlinkten Minutenchart zeigt sich folgende Struktur 🧩:

Nach einer starken Abwärtsbewegung ⬇️

➜ Ausbildung eines diagonalen Dreiecks

➜ Abschluss der E-Welle nach unten

Die Bewegung endete exakt am 1,618er Fibonacci 🧮

➜ Saubere Trendwende

Danach:

Korrektive Aufwärtsbewegung 🔼

Rücklauf bis zum 0,618er Fibonacci

Dort erneut Trendwende

Weitere Abwärtsbewegung:

Unterhalb der C-Zone bei 4.570 USD

Wendepunkt exakt am 0,382er Fibonacci 🎯

➡️ Daraus ergibt sich die Erwartung, dass sich der Kurs nahe des 1,618er Fibonacci stabilisieren sollte.

📌 1,618er Fibonacci-Level: 4.737 USD

🔄 Erwartung: erneute Trendwende in diesem Bereich

🟢 Konkretes Long-Setup (Intraday-Trade)

Bevorzugter Long-Einstieg:

👉 4.586 USD

📌 Begründung:

Ausbruch aus dem diagonalen Dreieck

Beginn einer ABC-Aufwärtsbewegung

Nachfolgende Korrektur = A-Welle

Börsenschluss letzte Woche: exakte Reaktion am 0,236er Fibonacci

Erwartung: Rücklauf ins 1,61er Fibonacci-Level

📈 Trade-Parameter

🟢 Long-Einstieg: 4.586 USD

🎯 Take Profit: 4.638 USD

🛑 Stop-Loss: 4.580 USD

Unterhalb des diagonalen Dreiecks

Schutz vor Strukturbruch ⚠️

🔄 Übergeordnetes Szenario & Alternativpfad

Im Bereich des 1,618er Fibonacci bei 4.638 USD

➜ erwarten wir eine größere Trendwende 🔁

Danach:

ABC-Korrektur

📉 Ziel der C-Welle: ca. 4.500 USD

📈 Anschließend möglich:

Neuer Anstieg bis 4.643 USD (nahe ATH)

❗ Sollte der Markt den Bereich 4.500–4.643 USD klar verlassen:

🔻 Rücklauf bis 4.360 USD wahrscheinlich

🕔 Geplanter Kursverlauf – 5-Minuten-Chart

Ein möglicher Kursverlauf ist im 5-Minuten-Chart dargestellt 🧠

👉 Wichtig: Das ist keine Zeitprognose, sondern eine Struktur-Erwartung.

⏳ Grobe zeitliche Orientierung (unverbindlich):

Tief bei 4.500 USD: Ende nächster Woche

Rücklauf Richtung ATH: übernächste Woche

Monatsschluss: mögliches Tief bei 4.360 USD

🕰️ Die Zeitachse kann sich verkürzen oder verlängern –

entscheidend ist die Marktstruktur, nicht der Zeitpunkt.

EWA: 1W-ETH | Schmerz ist der Preis für Welle (3)Aktueller Plan & Einschätzung

Die 3🎯🎯🎯 Ziel Zonen - Details

Kampf der Götter im Krypto-Olymp 🏛️

⚡Zeus vs. Poseidon🔱

----------------------------------------------------------------------------

Geh in Deine Energie!

Vertrau Deiner Strategie!

DU bist das Genie!

"Wenn das Leben dir Charts gibt, dann zeichne halt 🌊Wellen drauf!"

TigerTwin136

🐯Willkommen im TEAM TIGER🐯

Pure EW 🌊 Leidenschaft und ’ne ordentliche Portion Liebe❤️&🤪Wahnsinn erwarten dich hier!

Ich bin Tiger🌀Twin, dein 🦄EinhornTiger🐯aus dem EW-TigerDojo mit „⚔️Katanas & Tütü🩰“ und hier werden EW-Charts gefaltet wie Origami-Ninjas!

----------------------------------------------------------------------------

👉 Einleitung:

Noch ist ETH nicht in meiner geplanten Abverkaufs-Zone

Dort beginnt mein neuer Plan.

Der aktuell eingezeichnete rote Kanal ist NICHT final.

Er dient aktuell nur zur Veranschaulichung.

Ganz wichtig:

Dieser Kanal kann sich später anders entwickeln ggfls. sogar steiler werden

→ abhängig davon, wann genau innerhalb der Zone die Drehung stattfindet

Kurz gesagt:

👉 Das ist ein lebender Plan – kein in Stein gemeißeltes Denkmal 🗿

----------------------------------------------------------------------------

🔍EWA - ETH: 1M - Chart - das "TRIPLE THREE"

Schaut auf die ganzen 3teilgen Bewegungen und wie das "TRIPLE THREE" mit einander verbunden ist. Die letzte Analyse dazu war ganz wichtig!

Auf dem Monats-Chart gehe ich aktuell davon aus,

dass C-B übergeordnet immer noch läuft 🐌📉

Und genau hier kommt mein Plan ins Spiel

Denn das, was sich aktuell strukturell zeigt, sieht leider sehr bärisch aus 🐻

Meine Einschätzung:

👉 Wir befinden uns in der letzten, finalen Wellen Z/C (als expanded Flat) zur Welle 2

👉 und diese können durchaus heftig werden

Der konkrete Plan – Teilverkäufe in C-B

Während der C-B-Phase plane ich daher Teilverkaufe durchzuführen.

Warum?

Weil diese Phase perfekt dafür geeignet ist, um noch einmal Liquidität freizuschaufeln 💰

bevor es richtig ungemütlich wird.

Geplant sind:

👉 ca. 40 % Verkauf meines Altcoin-Depots

Und ja… das wird höchstwahrscheinlich im Minus passieren 😬🩸

Weil wie so viele Andere auch, ich genauso Unterwasser stehe.

Kein Ego-Trade.

Kein Schönreden.

Sondern als reine Strategie 🧠

Ich werde es im Nachhinein bereuen können oder aber meine Entscheidung wird sich als richtig erweisen. Auch hier wird´s der Chart dann zeigen - Der hat immer Recht!

"Besser mit einem Plan baden gehen als Planlos untergehen."

Über-übergeordnet bleibt das Ganze trotzdem:

👉 ein langfristiger Bullrun 📈

Die stärkste Welle 👉🌊Welle 3 der 3 liegt noch vor uns 🚀

Aber davor passiert meist das Unangenehme 😈

Die Altcoins werden:

nochmal richtig ausbluten🩸(obwohl sie es ja gefühlt schon ewig tun…) und irgendwann will/wird sie keiner mehr haben 💀 wollen

Dank Welle 2:

ver zwei feln die Privatanleger

werden frustriert aufgeben

👉 GENAU DANN beginnt meist Welle 3 und die Wale dann massiv alles aufkaufen.

Bis dahin will ich:

👉 weitere Liquidität aufbauen

👉 handlungsfähig bleiben

👉 und unten aggressiv zuschlagen - Ich bin kein Wal, nicht mal ein Hai...Aber ein Piranha der dem Hai in den verdammten Sack beißen kann!

👉 meinen Durchschnittspreis massiv verbessern 📉➡️📈

❗Nochmal klar und deutlich❗:

❗ Das ist mein persönlicher Plan❗

❗ keine Empfehlung zum Nachmachen❗

Die restlichen 60 % meines Depots bleiben unangetastet 🧘♂️

→ falls ich mich irre

→ und Welle 2 bereits fertig ist

→ und Welle 3 der 3 schon läuft

(Was ich aktuell nicht glaube)

Es ist ehrlich gesagt schmerzvoll, sich einzugestehen, dass der MasterPlan2025 wahrscheinlich scheitern wird...

Anfangs war ich:

sehr bullisch

sehr überzeugt

sehr optimistisch

Heute bin ich:

👉 realistischer

👉 defensiver

👉 und bereite mich nun auf einen heftigen Abverkauf vor 💥📉

⏳ Ausblick:

Für die zweite Jahreshälfte 2026 hoffe ich, dass spätestens im Q4

👉 Welle 1 der 3 der 3 startet 🚀

----------------------------------------------------------------------------

🎯🎯🎯3 Ziele bei ETH – Die BifprÖööst-Zone🌈 HauptChart

Ein statistisches Schlachtfeld

Hier liegen drei realistische Zielbereiche für Welle C-C – alle schmerzhaft!

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

🟡40 % Szenario – Das „mildeste“ Übel

Welle C-C = 100 % von C-A

👉 2.250 $ – 1.800 $🎯

Nicht harmlos – aber das gnädigste 😬

Diese Annahme wird gestützt durch:

eine starke Support-Überschneidung im Chart -> die gestrichelte blaue Linie (Support)

sowie das rote Fibonacci-Verhältnis

von Welle B bis ca. 1.820 $ 📐

👉 Technisch sauber.

👉 Strukturell plausibel.

👉 Emotional trotzdem unangenehm!!!

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

🔴 50 % Szenario – Hauptannahme ⚠️Das Hauptszenario

Welle C-C = 1,618-fache von C-A

👉 1.385 $ – 1.150 $🎯

Hier passiert Folgendes:

Welle B überschießt nach oben 🚀

Welle C unterschießt jetzt spiegelbildlich nach unten 📉

gleichzeitig erreicht dabei C-C exakt die 1,618-Länge von C-A

👉 Struktur + Mathematik = 🤝

Dies war auch der Ursprungs-Move mit dem dieses Triple gestartet war, mit dem Aller Aller ersten ABC 👉vom Nov´21 bis Jun´22

Damals war Welle C auch das 1,618 Fache gewesen.

Und jetzt der unangenehme Teil 😈:

In diesem Bereich halte ich es für sehr gut möglich, dass es Intraday sogar einen Kerzendocht unter 1.000 $ gibt / geben kann💀

Nicht als Dauerzustand. 👉 Sondern als klassischen Shakeout.

- - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - - -

⚫ 10 % Szenario – Worst Case

Welle C-C = 2,618-fache von C-A

👉 650 $ – 550 $🎯

Das ist der Albtraum-Modus ☠️

Niedrige Wahrscheinlichkeit – aber nicht ausgeschlossen.

Wenn:

Panik eskaliert

Liquidität verschwindet

und Märkte komplett irrational werden

…dann kann auch dieses Szenario Realität werden 😬

👉 Selten.

👉 Extrem.

👉 Aber EW-konform.

Fazit:

👉 Egal welches dieser Ziele angelaufen wird – es wird schmerzvoll.

Selbst das 40 %-Szenario!

ABER (und jetzt kommt der Punkt, den viele übersehen 👇):

🌱 Chancen im Schmerz - Genau diese Zonen:

eröffnen echte Nachkaufchancen 💰

ermöglichen massive Verbesserung des Durchschnittspreises 📉➡️📈

und legen den Grundstein für das, was danach kommt 🌊👑 (Welle 3 - King of Waves)

Wie bei vielen anderen:

👉 steht auch mein Altcoin-Depot aktuell unter Wasser

👉 und ja – es wird noch ein paar Monate dauern, bis sich dieses Depot wieder erholt

Aber:

👉 Diese Phase ist nicht das Ende!

👉 Sie ist die Vorbereitung! Auf Welle 3 der 3!

Wie lange Welle 3 läuft und wo sie hin geht habe ich in der letzten Analyse (Siehe Link oben) beschrieben!

----------------------------------------------------------------------------

🔍Letzter Blick auf den Tages Chart und das sieht hier brutaler aus:

Hier bereite ich meine Aktion vor.

Wir sind:

👉 nicht mehr weit von der entscheidenden Zone entfernt

👉 siehe auch die markierten Verkaufs-Zonen

Diese drei Bereiche:

stellen die möglichen Zielzonen dar für Welle C-B / Y

🎯 Genau dort beginne ich 👉 Liquidität in meinem Depot zu schaffen

----------------------------------------------------------------------------

Kampf der Götter im Krypto-Olymp 🏛️

⚡Zeus vs. Poseidon🔱

🔍EWA: 🟠 BTC vs 🔵 ETH - 1M Chart

Wenn ich mir den BTC-vs-ETH-Chart nach Elliott-Wellen anschaue, spricht das aktuell eher für Bitcoin 🟠

Das bullische Szenario lautet:

Die übergeordnete Welle 4 (Orange) wurde im August 2025 abgeschlossen ✅

Bitcoin befindet sich damit in seinem

👉 finalen Run gegen Ethereum

👉 in der letzten Welle 5 ⚡📈

Die interne Zählung:

erfolgt in Blau

aktuell bildet sich möglicherweise eine Welle 2 - was wiederum mit dem oberen Szenario passt.

Alternative?

Welle 4 ist noch nicht abgeschlossen

sie läuft weiter

und hätte sogar Platz:

bis zur letzten Welle 4 (Blau)

oder alternativ bis Welle 2 (Weiß)

----------------------------------------------------------------------------

🔍EWA: 🔵 ETH vs 🟠 BTC – invertierter Blick

Hier sehen wir ETH (Blau) vs BTC (Orange) – im Grunde das invertierte Bild des oberen Charts 🔄

Dieser Chart zeigt mehr Vergangenheit,

bestätigt aber denselben Count 📐

Hauptzählung weiterhin in Orange

strukturell konsistent zum BTC-vs-ETH-Chart

Und ja…

ihr kennt mich 😏

ich bin grundsätzlich bullisch für:

Krypto

Bitcoin

Altcoins

Aber dieses Bild?

👉 Spricht aktuell leider nicht dafür 😬

----------------------------------------------------------------------------

Geduld wird belohnt.

Ungeduld bestraft.

Oder auch:

Der Markt testet dich, bevor er dich bezahlt

Ich denke die meisten werden den Start von Welle (3) verpassen! Und den kommenden heftigen Abverkauf nicht verstehen.

----------------------------------------------------------------------------

Gimmy Feedback! 🗯️💬

Wenn dein 😵💫Wahnsinn zu meinem ⚡Wahnsinn passt…

➡️ Hau auf die 🖱Maus und ab auf die 🚀!

Wenn nicht?

➡️ „Komm zurück, wenn du mehr Wahnsinn hast!“ 😂

📘Bester Disclaimer!:

Diese Analyse dient ausschließlich zu Informations- und Bildungszwecken und stellt keine Finanz-, Anlage- oder Handelsberatung dar. Auch wenn ich mein bestes Fibo-KungFu🥋 aus dem Elliott-Wellen-Multiversum nach den 🌊EW-Wahrscheinlichkeiten versuche und durch die Charts ride wie ein 🦄EinhornTiger🐯 - der denkt er sei der 🏄♂️Silver Surfer im Sturm aus 📈📉Volatilität, ist das hier immer noch meine persönliche Interpretation🧠 und keine konkrete Handelsempfehlung🚫. Ich garantiere weder Richtigkeit noch Vollständigkeit der Informationen. Vergangene Kursverläufe sind keine Garantie für zukünftige Mondflüge🚀, auch wenn sie manchmal verdammt überzeugend aussehen.

Der Handel mit ⚠️Kryptowährungen und anderen⚠️Finanzinstrumenten ist mit erheblichen Risiken verbunden und nicht für jeden geeignet - er birgt hohe Risiken und kann zu Verlusten führen. Ich übernehme keine Garantie für die Richtigkeit, Vollständigkeit oder Aktualität der Inhalte. Wenn du auf Basis dieser Analyse handelst, tust du das auf eigene Gefahr🧯– Du bist ohne Sicherheitsgurt unterwegs, wenn du diese Wellen reitest.

… ich bin kein EW-Sensei 🧘♂️, sondern dabei, mein EW-KungFu 🥋 im EW-Multiversum 🌌 zu meistern.

Silber könnte neue Höchststände erreichen!

Der Silberpreis zeigt derzeit historisch seltene Extremwerte – Situationen, die in der Vergangenheit bereits wichtige Wendepunkte angekündigt haben. Langfristige Bewertungskennzahlen und Eigenkapitalquoten deuten darauf hin, dass das Edelmetall in eine entscheidende Phase eintreten könnte, die seine Preisentwicklung bis 2026 maßgeblich beeinflussen wird.

Silber wird die 100-Dollar-Marke erreichen und in den nächsten ein bis zwei Jahren weiter steigen.

Ich bin überzeugt, dass Silber in den nächsten ein bis zwei Jahren einen potenziell entscheidenden Wendepunkt erreichen könnte.

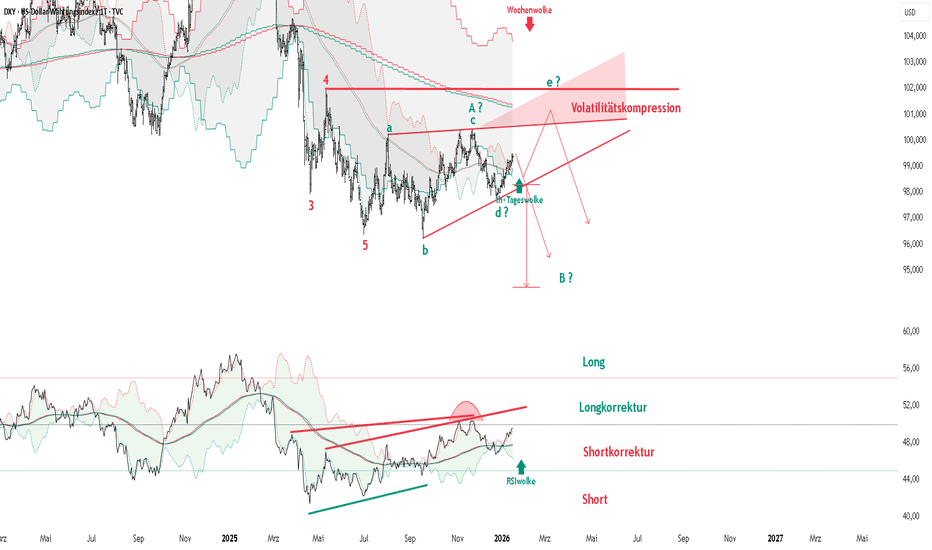

DXY - Wolken 2.0 Analyse KW3/Q1Alles Relevante ist direkt im Chart eingezeichnet und in der Wolke 2.0 klar ersichtlich.

Der Tageschart bildet dabei die entscheidende Mitte zwischen Wochen- und 1h-Chart.

Übrigens: Sowohl der DXY als auch BTC sind gestiegen.

Wochenchart

1h Chart

Was kann die Wolke 2.0 ?

BTC - Wolken 2.0 Analyse KW3/Q1Um es noch einmal klarzustellen:

Zitat:

„Vielen Dank! Eine konkrete Aussage zur Handelsstrategie wäre toll.

Z. B.: Ich kaufe jetzt Yen gegen Euro mit Kursziel … Stop-Loss …“

Das wird es hier nie geben.

Ich bin kein Signalgeber und befürworte kein Copytrading

Wenn ich selbst investiert bin, schreibe ich das offen dazu.

Alles Weitere ergibt sich aus den Analysen und dient ausschließlich dem Abgleich mit eurer eigenen Strategie.

Warum das so ist, habe ich in dieser Analyse ausführlich erläutert.

Ab heute: Wolke 2.0

-----------------------------------------------------------------------

Der Jahresstart 2026 sowie die ersten Wochen bei BTC waren sehr bullisch.

In zwei Wochen endet der erste Monat des Jahres und wie ich oft sage:

„Ist der Morgen sehr bullisch, bringt der Abend oft einen Spike.“

Wolke-2.0-Analyse

Tageswolke: Angetestet, übergeordneter Abwärtstrend weiterhin intakt

Engstelle: Deutet klar auf einen bevorstehenden Ausbruch hin

1h-Wolke: Weiterhin Aufwärtstrend

RSI-Wolke: Abwärtstrend, aber noch in der Korrektur-Long-Zone

Wir haben eine WW als mögliche Welle 1/a abwärts gezählt.

Daraus ergibt sich als Ziel eine mögliche Welle 2/b aufwärts.

Das entspräche einem Rücksetzer zur Wolken-Mittellinie

Eine saubere Chance für einen bestätigten Short, sofern man nicht bereits am Top aggressiv short war

Wichtig:

Bitte immer auch die vorherigen Analysen berücksichtigen.

Erst sie geben den nötigen Kontext für die übergeordnete BTC-Idee.

Goldpreise schwanken! Rückgang erwartet!

Am Freitag (16. Januar) schwankten die Goldpreise während der europäischen Handelssitzung und gaben nach. Sie fielen kurzzeitig unter die Marke von 4600 US-Dollar auf 4591,32 US-Dollar und notieren aktuell bei rund 4610 US-Dollar.

Die vorübergehende Entspannung geopolitischer Spannungen und positive US-Konjunkturdaten, die zu Anpassungen der geldpolitischen Erwartungen der Federal Reserve führten, dämpften die Nachfrage der Anleger nach Gold als sicheren Hafen und setzten den Edelmetallmarkt insgesamt unter Druck.

Die Entwicklung des US-Dollar-Index hat direkten Einfluss auf den Preis von in US-Dollar notiertem Gold. Der US-Dollar-Index (DXY) notiert bei rund 99,30, nachdem er nach einem Sechs-Wochen-Hoch am Vortag etwas nachgegeben hatte. Dennoch begrenzt er den weiteren Preisverfall bei Gold. Der US-Dollar-Index misst den Wert des Dollars gegenüber sechs wichtigen Währungen. Eine Aufwertung des Dollars verteuert Gold häufig für Anleger, die kein US-Dollar halten, und dämpft somit die Nachfrage. Der derzeitige moderate Rückgang des Dollars hat den Goldpreis jedoch gestützt und einen drastischeren Einbruch verhindert.

Geopolitische Ereignisse sind oft ein wichtiger Faktor für Goldpreisschwankungen, und der jüngste kontinuierliche Rückgang steht in engem Zusammenhang mit der Entspannung der Spannungen im Zusammenhang mit dem Iran. US-Präsident Donald Trump erklärte diese Woche, er werde möglicherweise einen Militärschlag gegen den Iran verschieben, nachdem die iranische Regierung zugesichert hatte, keine Demonstranten im Inland hinzurichten. Diese Aussage reduzierte die Marktsorgen über eine Eskalation des Nahostkonflikts deutlich. Berichten zufolge drängten Israel und andere Verbündete im Nahen Osten die USA zudem aktiv dazu, jegliche Angriffe gegen den Iran zu verschieben, was die regionalen Spannungen weiter abbaute. Diese Entwicklungen führten zu einer Erholung der Risikobereitschaft der Anleger, und Gelder, die zuvor in Gold als sicheren Hafen investiert waren, begannen, sich anderen Anlageklassen zuzuwenden. Da Gold keine Zinsen abwirft, verliert es bei einer Verbesserung der Risikostimmung oft seinen besonderen Reiz, was zu einem Abwärtsdruck auf seinen Preis führt. Historisch gesehen gingen ähnliche Phasen geopolitischer Entspannung, wie die kurzzeitige Deeskalation der Spannungen zwischen den USA und dem Iran im Jahr 2019, mit ähnlichen Korrekturen der Goldpreise einher. Dies verdeutlicht die Volatilität der Marktstimmung. Starke US-Konjunkturindikatoren trugen ebenfalls maßgeblich zum Rückgang des Goldpreises bei. Die am Donnerstag veröffentlichten Erstanträge auf Arbeitslosenhilfe in den USA fielen unerwartet auf 198.000 und lagen damit deutlich unter den Markterwartungen von 215.000 sowie den revidierten 207.000 der Vorwoche. Diese Daten unterstreichen die Widerstandsfähigkeit des US-Arbeitsmarktes: Die Zahl der Entlassungen bleibt trotz anhaltend hoher Kreditkosten niedrig. Gleichzeitig übertrafen die am Mittwoch veröffentlichten Einzelhandelsumsätze die Erwartungen. Sie stiegen im November gegenüber dem Vormonat um 0,6 Prozent und machten damit den Rückgang von 0,1 Prozent im Oktober wieder wett. Die Markterwartungen von 0,4 Prozent wurden ebenfalls übertroffen. Auch der Erzeugerpreisindex (PPI) entwickelte sich positiv: Sowohl der Gesamtindex als auch der Kernindex erreichten im November ein Plus von 3 Prozent gegenüber dem Vorjahr und spiegeln damit den anhaltenden Inflationsdruck wider. Diese positiven Daten bestärkten die Markterwartung, dass die US-Notenbank die aktuellen Zinssätze beibehalten würde. Die Terminkontrakte für Federal Funds verschoben die nächste Zinssenkung auf Juni. Diese Faktoren schwächten insgesamt die Attraktivität von Gold, da die Haltekosten unverzinster Anlagen in einem Umfeld stabiler Zinserwartungen relativ steigen. Zusammenfassend lässt sich sagen, dass der jüngste Rückgang der Goldpreise auf ein Zusammenwirken mehrerer Faktoren zurückzuführen ist, darunter die Entspannung geopolitischer Risiken, starke US-Wirtschaftsdaten und Anpassungen der geldpolitischen Erwartungen der US-Notenbank. Diese Veränderungen schwächten nicht nur die Nachfrage nach sicheren Anlagen, sondern verstärkten auch den Abwärtsdruck durch den US-Dollar-Index und technische Signale.

Technische Goldanalyse:

Heute ist wieder Freitag. Ob es ein „Schwarzer Freitag“ wird, bleibt abzuwarten, doch Freitage sind oft anfällig für Marktumkehrungen. Entscheidend ist nun, dass die aktuelle Handelsspanne irgendwann durchbrochen wird. Die Wahl der Richtung und die darauf basierende Handelsstrategie werden von großer Bedeutung sein. Aus technischer Sicht konsolidiert der Markt derzeit auf einem hohen Niveau. Der Tageschart zeigt starke Schwankungen, die durchaus riskant sind. Das gestrige Handelsvolumen war jedoch relativ hoch, und die Tageskerze schloss im Minus, was darauf hindeutet, dass die Bären weiterhin Druck ausüben. Dies lässt auf weitere Kursrückgänge hoffen. Solange der Kurs jedoch nicht unter wichtige Unterstützungsniveaus fällt, sollten wir unsere bärische Position nicht zu sehr verhärten. Es ist noch nicht zu spät, den Kursrückgang zu verfolgen, sobald ein starkes Signal gegeben wird oder der Kurs diese Unterstützungslinie durchbricht. Dieser Rückgang wird definitiv signifikant sein!

Beobachten Sie genau, ob die Unterstützungszone bei 4580 hält.

Zusammenfassend lässt sich sagen, dass die kurzfristige Handelsstrategie für Gold heute darin besteht, bei Kursanstiegen primär zu verkaufen und bei Kursrückgängen sekundär zu kaufen. Das wichtigste Widerstandsniveau, das kurzfristig zu beachten ist, liegt bei 4625–4630, und das wichtigste Unterstützungsniveau bei 4520–4500. Bitte verfolgen Sie den Handelsrhythmus aufmerksam.

Monero: Zielzone abgearbeitet – Reaktion am Daily EMA20Monero hat sein Ziellevel erreicht und zeigt erste Reaktionen. Die Zielzone lag im Bereich zwischen 569 USD und 530 USD.

Wie zuvor erwähnt, habe ich eine Reaktion frühestens am 20er EMA im Daily-Chart erwartet. Genau dort hat der Kurs sauber reagiert und zeigt aktuell erste Anzeichen einer Erholung.

Trotz dieser kurzfristigen Gegenbewegung gehe ich weiterhin davon aus, dass Monero nun ein GKL der bearischen Sequenz ausbildet und anschließend erneut nach unten dreht. Der Grund dafür ist, dass sich unterhalb des aktuellen Kurses weiterhin das GKL der zuvor abgeschlossenen bullischen Sequenz befindet.

Im Bereich des GKL der gelben, abgeschlossenen Sequenz erwarte ich spätestens eine nachhaltige Stabilisierung. Diese Zone liegt bei rund 360 USD und ist technisch stark, da dort das 0,618-Fibonacci-Level sowie der 200er EMA im Daily-Chart in klarer Konfluenz zusammentreffen.

BTC - Mögliche Ziele für einen weiteren baerischen Verlauf87 bis 90k als Support erstmal wichtig für einen weiteren Anstieg. Entweder dreht BTC hier bei 98k wieder in die baerische Richtung oder er schafft es noch auf 101, 104, 106, 110, 112 und 114k. Spätestens bei 112 bis 114k könnte BTC wieder in die baerische Richtung drehen und da sehe ich als mögliche Ziele 33 bis 44k. In den oberen Bereichen muss man dann Strukturen abwarten, um zu sehen, wie der weitere Verlauf sich dann gestalten könnte. Letztendlich sind es mögliche Ziele, die in Betracht gezogen werden, jedoch nicht kommen müssen. Wenn sich das große Rising Wedge jedoch ausspielen sollte, und in den oberen gennanten Bereichen nur ein Retest stattfindet, dann sehe ich das für mich als nicht bullish an. Daher werde ich mich auf eine baerische Richtung vorbereiten. Allen gutes Gelingen, in welche Richtung ihr auch immer traded.

Alle Informationen, die ich bereitstelle, stellen keine Anlageempfehlung und keine Aufforderung zum Kauf oder Verkauf von jeglichen Finanzprodukten dar.

Ich bin KEIN zertifizierte Anlagenberater, somit ist es keine Finanzberatung. Es wird keine Haftung für ihre Handelsentscheidungen übernommen. Für die Richtigkeit der Inhalte übernehme ich ebenfalls keine Gewähr und es werden auch keine Versprechungen zu möglichen Gewinnen gemacht. Alle Aussagen basieren rein auf meiner technischen Analyse und nicht auf fundamental Daten.

Worst Case SzenarioIch hatte es schon in vielen Analysen gesagt....

Wenn sich dieses Szenario bestätigt, könnten die Ausmaße deutlich schlimmer werden als 2022.

Im Worst Case sprechen wir von Bewegungen, die 2022 klar übertreffen könnten.

Hier geht es nicht um eine Wiederholung von 2022, sondern potenziell um eine Eskalation darüber hinaus.....

Der obere Chart zeigt, dass wir vermutlich noch nicht an der größeren Korrektur wie 2022 angekommen sind, sondern uns erst in einer möglichen Welle 4 befinden, die ihr Ende gefunden haben könnte – eine Annahme, die sich in den nächsten Wochen mit einem Ausbruch bestätigen könnte.

Korrekturstruktur nach ZielerreichungNach dem steilen Anstieg und dem Erreichen der Zielzone befindet sich Monero in einer Korrekturphase. Mit dieser Bewegung hat Monero eine SK-Sequenz ausgebildet, welche bereits aktiviert und bestätigt wurde.

Die Zielzone dieser Sequenz liegt im Bereich zwischen 580 USD und 570 USD. Diese Zone steht in Konfluenz mit dem 20er Daily EMA, der aktuell bei rund 543 USD verläuft.

Zuvor gehe ich von einer dynamischen BC-Zwischenkorrektur aus. Diese dürfte sich im Bereich zwischen 686 USD und 670 USD abspielen. In diesem Bereich treffen im 1-Stunden-Chart der EMA 20 und EMA 50 zusammen, zusätzlich zeigt die Liquidations-Heatmap erhöhte Liquidität bei 674 USD und 662 USD. Daraus ergibt sich ein ausgeprägter Widerstandsbereich, der sich für eine Ablehnung anbietet.

Nach dieser Zwischenbewegung erwarte ich die Fortsetzung in Richtung der genannten Zwischen-Zielzone, um anschließend ein GKL der grünen Sequenz auszubilden.

Unterhalb davon ist weiterhin das GKL der abgeschlossenen gelben Sequenz offen. Diese Zone liegt zwischen 442 USD und 325 USD und ist erneut in klarer Konfluenz mit dem Daily EMA 50, 100 und 200. Spätestens in diesem Bereich sollte der Kurs eine stabile Reaktion zeigen und die Grundlage für einen erneuten Anstieg bilden.

Ethereum: Bearische Sequenz im 1H bestätigtEthereum hat im 1-Stunden-Chart eine bearische SK-Sequenz aktiviert und bestätigt.

Die Zielzone dieser Bewegung liegt in klarer Konfluenz mehrerer technischer Faktoren:

– BC-Korrektur der abgeschlossenen blauen Sequenz

– EMA 20 und EMA 50 im Daily-Chart

– Zielzone der orangen Sequenz

Daraus ergibt sich eine relevante Zielzone zwischen 3.183 USD und 3.136 USD.

Ein Blick auf die Liquidations-Heatmap zeigt zusätzlich erhöhte Liquidität im Bereich um 3.300 USD sowie unterhalb des aktuellen Kurses bei etwa 3.254 USD auf Tagesbasis, welche kurzfristig als Magnetzonen fungieren können.

Bitcoin: Abwärtstrend im 1H-ChartBitcoin befindet sich im 1-Stunden-Chart aktuell in einem Abwärtstrend. Die Zielzone dieses Abwärtstrends liegt gemäß dem SK-Regelwerk im Bereich zwischen 93.728 USD und 92.107 USD.

Diese Zielzone ist konfluent mit dem GKL der abgeschlossenen grünen Sequenz sowie mit der Liquidations-Heatmap, die im Bereich um 93.800 USD eine erhöhte Liquiditätsansammlung zeigt.

Ich gehe jedoch davon aus, dass zuvor noch eine BC-Korrektur der orangen Sequenz stattfindet. In diesem Szenario dürfte zunächst die Liquidität im Bereich um 96.000 USD abgeholt werden, bevor der Markt anschließend in die genannte Zielzone läuft.

Übergeordnet bleiben weiterhin mehrere Faktoren offen: die blaue Sequenz, das GKL der gelben Sequenz, die BC-Korrektur der übergeordneten blauen Sequenz sowie das noch offene CME-Gap vom Silvester.

Gold wöchentliche Rotation zwischen 4682 Angebot und 4420 Nachfr🟡 XAUUSD – Wöchentlicher Smart Money Plan | von Ryan_TitanTrader (17/01)

📈 Markt Kontext

Gold bleibt strukturell bullish auf dem höheren Zeitrahmen, aber die wöchentliche Preisaktion hat sich eindeutig in eine kontrollierte Smart Money Rotation verwandelt. Nachdem Buy-Side-Liquidität in Premium geliefert wurde, hat die Fortsetzung gestockt.

Die heißen Treiber dieser Woche — USD-Volatilität, Neupreisung der US-Renditen und erneuerte Fed-Zins-Senkungserwartungen vor dem Hintergrund hartnäckiger Inflationsdaten und geopolitischer Absicherungsströme — schaffen ideale Bedingungen für Anreize und Liquiditätsengineering anstelle einer sauberen Trendentwicklung.

Mit einem fragilen Risiko-Sentiment und überfüllten Positionierungen verhält sich Gold typisch an Extremen: Sweeps, falsche Durchbrüche und Mittelwertumkehr, nicht impulsive Fortsetzung.

🔎 Technischer Rahmen – Smart Money Struktur (H4–H1)

Aktuelle Phase:

HTF bullish Bias bleibt gültig, aber die interne Struktur zeigt Verteilung aus Premium nach Liquiditätslieferung.

Schlüsselidee:

Verkaufsreaktionen aus Premium-Angebot oder geduldig auf einen tieferen Rücksetzer in die HTF-Nachfrage warten, um Longs neu zu laden.

Strukturelle Notizen:

• HTF BOS bestätigt bullish Dominanz

• Buy-Side-Liquidität bereits über den Höchstständen genommen

• Klarer Rotationskanal bildet sich

• Liquiditätsmangelzone wirkt wie ein Magnet

• Rabatt-Nachfrage stimmt mit vorherigem OB + Kanalunterstützung überein

💧 Liquiditätszonen & Schlüsselwerte

• 🔴 VERKAUF GOLD 4680 – 4682 | SL 4690

• 🟢 OB KAUF GOLD 4420 – 4418 | SL 4410

🧠 Institutionelle Fluss-Erwartung

Liquiditäts-Sweep → MSS / CHoCH → BOS → Verschiebung → OB / FVG Nachtest → Expansion oder tiefere Rotation

🎯 Ausführungsregeln

🔴 VERKAUF GOLD 4680 – 4682 | SL 4690

Regeln:

✔ Preis berührt Premium-Kanalangebot

✔ Buy-Side-Liquidität über den letzten Höchstständen genommen

✔ Bearish MSS / CHoCH auf H1–M15

✔ Abwärts-BOS bestätigt Verteilung

✔ Einstieg über bearish FVG oder Angebots-OB

Ziele:

• 4620 — interne Reaktion

• 4560 — Liquiditätsmangel

• 4480 — tiefere wöchentliche Rotation

• Aggressiv nachziehen (Verteilungsspiel)

🟢 OB KAUF GOLD 4420 – 4418 | SL 4410

Regeln:

✔ Sweep in die wöchentliche Rabattzone

✔ Starke Konvergenz: HTF OB + Kanalunterstützung

✔ Bullish MSS / CHoCH auf M15–H1

✔ Impulsive BOS mit Verschiebung

✔ Einstieg über verfeinerten bullish OB

Ziele:

• 4560 — erste Reaktion

• 4620 — Liquidität in der Mitte

• 4680+ — Fortsetzung, wenn die Expansion sich fortsetzt

⚠️ Risikonotizen

• Premiumzonen = Liquiditätsfallen

• Erwarten Sie falsche Durchbrüche während makroökonomischer Schlagzeilen

• Kein Einstieg ohne MSS + BOS

• Risiko in der Nähe der HTF-Extremwerte reduzieren

📍 Zusammenfassung

Gold ist strukturell bullish, aber diese Woche geht es um präzise Ausführung, nicht um Vorhersage:

• Premium könnte einen Smart Money-Verkauf von 4680–4682 liefern, oder

• Rabatt bei 4420–4418 könnte Longs für den nächsten impulsiven Schritt neu laden.

Lassen Sie die Liquidität zuerst bewegen.

Lassen Sie die Struktur zweitens bestätigen.

Smart Money kontrolliert — Geduld zahlt sich aus. ⚡️

📌 Folgen Sie @Ryan_TitanTrader für wöchentliche Smart Money Goldanalysen.

Gold rotiert zwischen 4672 Angebot und 4560 Nachfrage🟡 XAUUSD – Intraday Smart Money Plan | von Ryan_TitanTrader (16/01)

📈 Markt Kontext

Gold bleibt strukturell bullish auf dem höheren Zeitraum, aber die intraday Preisbewegung hat sich in kontrollierte Rotation verschoben. Mit den heutigen starken Treibern – USD Volatilität, U.S. Renditeschwankungen und anhaltenden Spekulationen über Zinssenkungen der Fed – drängt das Smart Money nicht mehr auf Fortsetzung. Stattdessen wird Liquidität um Premium- und Discount-Zonen konstruiert.

Vor den makroökonomischen Schlagzeilen der USA und inflationsbezogenen Erwartungen verhält sich Gold typischerweise an Extremen: Anreiz, Stop-Hunts und Mittelwertrückkehr statt impulsiver Trendverlängerung.

🔎 Technischer Rahmen – Smart Money Struktur (H1–M15)

Aktuelle Phase:

HTF bullish Bias intakt, während die intraday Struktur eine korrigierende Rotation zeigt, nachdem die Kaufseite-Liquidität entnommen wurde.

Schlüsselidee:

Achten Sie auf Verteilung aus Premium-Angebot oder einen tieferen Rückzug in die Discount-Nachfrage für Long Reloads.

Strukturelle Notizen:

• HTF BOS bestätigt bullishe Dominanz

• Kaufseitige Liquidität bereits geliefert

• Preis rotiert, nicht impulsiv expandierend

• Interne FVG fungiert als Abwärtsmagnet

• Discount-Nachfrage stimmt mit vorheriger OB-Unterstützung überein

💧 Liquiditätszonen & Trigger

• 🔴 VERKAUF GOLD 4670 – 4672 | SL 4680

• 🟢 KAUF GOLD 4561 – 4559 | SL 4551

🧠 Erwartung institutionalellen Flusses

Liquiditätssweep → MSS / CHoCH → BOS → Verdrängung → OB/FVG Retest → Expansion

🎯 Ausführungsregeln

🔴 VERKAUF GOLD 4670 – 4672 | SL 4680

Regeln:

✔ Preis berührt Premium-Angebot

✔ Kaufseitige Liquidität über Höchstwerte entnommen

✔ Bearish MSS / CHoCH auf M5–M15

✔ Klarer Abwärts BOS

✔ Einstieg über bearish FVG oder Angebot OB

Ziele:

• 4620 — interne Reaktion

• 4585 — Liquiditätspool

• Aggressiv trailen (Verteilungsspiel)

🟢 KAUF GOLD 4561 – 4559 | SL 4551

Regeln:

✔ Sweep in Discount-Nachfrage

✔ Konvergenz mit OB + FVG

✔ Bullish MSS / CHoCH auf M5–M15

✔ Starker Aufwärts BOS mit Verdrängung

✔ Einstieg über verfeinerten bullish OB

Ziele:

• 4620 — erste Reaktion

• 4670 — interne Liquidität

• 4700+ — Fortsetzung, wenn Expansion wieder einsetzt

⚠️ Risikonotizen

• Premium Zonen = Liquiditätsfallen

• Erwarten Sie falsche Ausbrüche während der Nachrichtenvolatilität

• Kein Einstieg ohne MSS + BOS

• Größe in der Nähe von Extremen reduzieren

📍 Zusammenfassung

Gold ist strukturell bullish, aber heute geht es um Ausführung, nicht um Vorhersage:

• Premium könnte einen Smart Money Verkauf von 4670–4672 liefern, oder

• Discount bei 4561–4559 könnte Longs für den nächsten Anstieg nachlegen.

Lassen Sie die Liquidität zuerst bewegen.

Lassen Sie die Struktur zweitens bestätigen.

Smart Money kontrolliert – Geduld zahlt sich aus. ⚡️

📌 Folgen Sie @Ryan_TitanTrader für tägliche Smart Money Gold-Analysen.

Short Momentum Derzeit sehe ich ein kurzen momentum für einen Short im US100.

Wie wir auf dem Daily sehen, läuft der Trend derzeit eher Long - weshalb dies eher ein short squeeze wird.

Wir haben im unteren Bereich (1h-Chart) ein FVG und das golden pocket, welch sehr nahe beieinander liegt. Je nachdem wie sich das Momentum verhält könnte der Trade natürlich in den SL fallen.

Die Nachrichten fallen auch eher bullish aus... naja - schauen wir.

Im 30 Min - Chart habe ich meinen Einstieg dank TPO und Volumen Session ermittelt und bin in den Trade.

Danke fürs durchlesen und happy profits :D

GOLD – Short-Ideeteilung (Dreiecks-Szenario)GOLD – Short-Ideeteilung (Dreiecks-Szenario)

📌 Marktannahme:

Wir gehen weiterhin davon aus, dass sich Gold in einem diagonalen Dreieck befindet.

Das zuvor favorisierte bullische Dreiecksszenario mit einem Ausbruchsziel bei 4.670–4.695 USD wird aktuell als sehr unwahrscheinlich eingestuft ❌📈.

🔄 Szenariowechsel – Warum kein Long mehr?

Die X- und Y-Welle konnten nicht vollständig ausgebaut werden

Dadurch kam kein valider Long-Entry zustande

Die geplante Order wurde vorzeitig gecancelt

Wir sind nicht long positioniert und verfolgen kein bullisches Setup mehr

👉 Fokus liegt jetzt klar auf der Short-Seite.

📉 Short-Idee – Marktlogik

Da der Richtungswechsel relativ spät erkannt wurde, ist das absolute Hoch für uns nicht mehr optimal erreichbar.

Trotzdem gehen wir davon aus, dass der Markt noch einmal nach oben ziehen könnte, bevor die Abwärtsbewegung einsetzt.

🎯 Short-Setup (Idee)

🔼 Möglicher Short-Entry:

➡️ Bereich um 4.675 USD (erneuter Anstieg / letzte Liquidität)

🎯 Take-Profit:

➡️ 4.500 USD

➡️ Ziel basiert auf:

Dreiecksauflösung

struktureller Projektion

Liquidität unterhalb

🛑 Stop-Loss:

➡️ 4.616 USD

📌 Der Stop-Loss wird bewusst weiter gesetzt, da:

wir uns in einer triangulären Struktur befinden 🔺

enge Stops hier sehr anfällig für Stop-Fishing sind 🐟

der Markt Raum braucht, um sich bärisch zu entfalten

Der SL liegt im potenziellen Ausbruchsbereich, den wir der E-Welle im bärischen Szenario zuordnen.

🧠 Zusammenfassung

❌ Long-Szenario verworfen

🔺 Markt weiterhin im diagonalen Dreieck

📉 Fokus auf Short-Bewegung

🎯 Ziel: 4.500 USD

🛑 SL bewusst größer, um Marktstruktur zu respektieren

⚠️ Hinweis:

Dieses Short-Szenario setzt voraus, dass der Markt noch einmal anzieht, um einen besseren Short-Entry zu ermöglichen.

Bleibt der Anstieg aus und fällt der Kurs direkt, wird das Setup neu bewertet.