DAX Chartanalyse & Prognosen für die neue Woche #04 in 2026Analyse beim Stand des DAX-Index (Kassa) von 25.276 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigem Abwärtsdruck über dem März-Hoch hielt. Im Bereich der 24.000er-Marke ließ sich weitere Schwäche abwenden. In der Erholung zum Jahreswechsel wurde auch ein fester Markt bestätigt.

Diese positive Grundstimmung konnte der DAX in einen Ausbruch über 25.000 Punkte verwandeln, welcher in der vergangenen Woche nach einem neuen Allzeithoch an Momentum verloren hat. Zum Ende hat der Kurs die 25.200er-Marke gehalten und behält damit auch für den Start in die neue Woche am Montag weitere Zugewinne im Blick.

Erwartete Tagesspanne: 25.140 bis 25.420

Nächste Widerstände: 25.507 = Allzeithoch & Vorwochenhoch

Wichtige Unterstützungen: 25.198 = Vorwochentief | 24.771

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag eine Stabilisierung über 25.400 Punkten anstreben oder im Rahmen noch möglichen Korrekturbedarfs auf einen Re-Test des 25.000er-Bereichs hinarbeiten.

Erwartete Tagesspanne: 25.300 bis 25.510 alternativ 24.980 bis 25.240

DAX Prognose für diese Woche

Ergänzend zum Stundenchart kann der DAX-Index aus der seit Juni gebildeten Tradingrange ausbrechen, wodurch mit Unterstützung der 20-Tage-Linie weitere Rekordmarken möglich sind. Zunächst wäre jedoch ein Re-Test des Vorjahreshochs zu erwarten, nachdem die Dynamik im 25.500er-Bereich zu ermüden scheint.

Erwartete Wochenspanne: 24.840 bis 25.530

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob der Markt in der Tendenz über dem Vorjahreshoch stabil bleibt. Im Idealfall würden direkt weitere Allzeithochs auf dem Plan stehen. Erst deutlicher Korrekturdruck dürfte den Kurs wieder in Richtung der 24.000er-Marke führen.

Erwartete Wochenspanne: 25.260 bis 25.970 alternativ 24.370 bis 25.040

Die Börsentermine für die nächsten Tage:

Montag

11:00 Uhr Eurozone Verbraucherpreisindex

Ganztags USA Feiertag

Dienstag

11:00 Uhr Deutschland ZEW Konjunkturerwartungen

Donnerstag

14:30 Uhr USA BIP & Arbeitsmarkt

16:00 Uhr PCE Kernrate Preisindex

Freitag

09:30 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Trendanalyse

EUR/USD Chartanalyse & Prognosen für die neue Woche #04Analyse bei einem letzten Kurs von 1,1598

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Von seinem Hoch im September 2025 ist der Euro in eine Korrekturphase übergegangen, die zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, in welcher der Kurs um das Septembertief pendelt. Momentan läuft von der 1,18er-Marke aus eine Abwärtstrendstruktur, die Druck auf den 1,16er-Bereich ausübt. Mit Blick auf den schwachen Wochenschluss dürfte der Fokus zum Start in die neue Woche auf dem Vorwochentief liegen, ein Bruch würde direkt weitere Schwäche nach sich ziehen.

Mögliche Tagesspanne: 1,1560 bis 1,1630

Nächste Widerstände: 1,1608 | 1,1698 = Vorwochenhoch

Wichtige Unterstützungen: 1,1584 = Vorwochentief | 1,1494 | 1,1214

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte sich eine Stabilisierung an der 1,16er-Marke abzeichnen. Dort bliebe die Entwicklung abzuwarten. Sollten die Notierungen weiter fallen, dürfte ein Test des 1,1550er-Bereichs wahrscheinlich werden.

Mögliche Tagesspanne: 1,1610 bis 1,1670 alternativ 1,1520 bis 1,1600

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart testet der Kurs nach Bruch des 100-Tage-Durchschnitts zunächst die 200-Tage-Linie. Hält die Unterstützung in diesem Bereich, könnte die Zone um 1,1750 als Kursziel für eine neue Erholungsphase dienen. Ein Bruch dürfte hingegen die 1,15er-Marke unter Druck setzen.

Mögliche Wochenspanne: 1,1520 bis 1,1690

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über dem gleitenden Durchschnitt aus 200 Tagen eine kurzfristige Erholung ermöglichen. In diesem Fall wäre ein Re-Test des 1,1800er-Bereichs wahrscheinlich. Sollte sich hingegen die jüngste Schwäche durchsetzen, dürfte die 1,14er-Marke ins Visier geraten.

Mögliche Wochenspanne: 1,1630 bis 1,1790 alternativ 1,1440 bis 1,1610

Die Börsentermine für die nächsten Tage:

Montag

11:00 Uhr Eurozone Verbraucherpreisindex

Ganztags USA Feiertag

Dienstag

11:00 Uhr Deutschland ZEW Konjunkturerwartungen

Donnerstag

14:30 Uhr USA BIP & Arbeitsmarkt

16:00 Uhr PCE Kernrate Preisindex

Freitag

09:30 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Ethereum vs. Bitcoin: Dieses Breakout-Signal im Blick behaltenIn dieser neuen Krypto-Analyse, veröffentlicht auf TradingView (folgen Sie gerne dem Swissquote-Konto auf TradingView, um über kommende Analysen zu Kryptowährungen und anderen Anlageklassen informiert zu werden), stelle ich das relative Verhältnis zwischen dem ETH-Token und dem BTC-Token in den Fokus. Unabhängig von der kurzfristigen technischen Entscheidung bei Bitcoin ist es möglich, dass Ethereum in den kommenden Wochen outperformt.

Die technische Analyse des ETH/BTC-Ratios auf Wochen- und Tagesbasis deutet darauf hin, dass Ethereum Bitcoin in den nächsten Monaten übertreffen könnte. Im Folgenden zeige ich:

• Worin die technische Analyse eines Ratios wie ETH/BTC zur Messung von Outperformance und Underperformance besteht

• Die potenziell bullischen technischen Signale auf dem ETH/BTC-Ratio bei einem Ausbruch nach oben aus der wöchentlichen Ichimoku-Wolke

Die Analyse eines Ratios wie ETH/BTC ermöglicht es, die relative Performance zweier Vermögenswerte unabhängig von der allgemeinen Marktrichtung zu bewerten. Steigt das Ratio, übertrifft Ethereum Bitcoin; fällt es, bedeutet dies eine Underperformance von ETH gegenüber BTC. Diese Art der Analyse ist besonders relevant in Erholungsphasen des Marktes, in denen Kapital schrittweise von Bitcoin zu Altcoins mit höherem Beta rotiert.

Historisch beginnen bullische Kryptozyklen häufig mit einer ersten Bewegung, die von Bitcoin angeführt wird, gefolgt von einer Phase der Outperformance von Ethereum und anschließend der Altcoins. Das ETH/BTC-Ratio ist daher ein zentraler Indikator zur Antizipation einer möglichen sektoralen Rotation im Kryptomarkt.

Auf dem Wochenchart bewegt sich das ETH/BTC-Ratio seit mehreren Monaten innerhalb der Ichimoku-Wolke, nachdem es auf einer langfristigen Unterstützungszone Halt gefunden hat, die seit 2019 mehrfach verteidigt wurde. Diese Zone stellt eine extreme Unterstützung dar und unterstreicht ihre technische Relevanz.

Aktuell nähern sich die Kurse der oberen Begrenzung der wöchentlichen Wolke. Ein klarer bullischer Ausbruch über den Kumo würde ein starkes technisches Signal darstellen und einen Regimewechsel zugunsten von Ethereum anzeigen. In der Vergangenheit gingen solche Konstellationen häufig längeren Phasen der Outperformance von ETH gegenüber BTC voraus.

Auf Tagesbasis notiert das ETH/BTC-Ratio oberhalb einer steigenden mittelfristigen Trendlinie und bildet eine Struktur aus höheren Tiefs und höheren Hochs. Die gleitenden Durchschnitte beginnen nach oben zu drehen, während der RSI im neutral-bullischen Bereich verbleibt und weiteres Aufwärtspotenzial ohne unmittelbare Überkauftheit signalisiert.

Ein bestätigter Ausbruch über die mittleren Widerstände würde das Szenario eines bullischen Ausbruchs aus der wöchentlichen Wolke verstärken, mit einem möglichen Ziel in Richtung der vorherigen Hochs des Ratios.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Goldpreis weiterhin im stabilen TrendAnalyse bei einem Goldpreis (XAU/USD) von $4.595

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Ende des vergangenen Jahres einen Rekordwert bei $4.550 erreichte. Dort zeigten sich leichte Gewinnmitnahmen, die vorerst im $4.300er-Bereich abgefangen wurden.

Die folgende Erholungstendenz hat sich in der vergangenen Woche fortgesetzt und der Kurs konnte mit dem neuen Allzeithoch den etablierten Aufwärtstrendkanal nach oben verschieben. Damit bleiben nahe Kursziele bei $4.700 aktiv. In der ausgewogenen Signallage bleiben am Montag mit Blick auf den US-Feiertag lediglich geringe Impulse zu erwarten.

Mögliche Tagesspanne: $4.560 bis $4.630

Nächste Widerstände: $4.643

Wichtige Unterstützungen: $4.550 | $4.381 | $4.332

Goldpreis Prognose für Dienstag

Abhängig von der Nachrichtenlage könnte der Kurs am Dienstag stärkere Bewegungsspitzen ausbilden. Für den US-Markt besteht nach dem Feiertag Nachholbedarf, sodass mit erhöhter Volatilität zu rechnen ist. Hier könnte auch das Vorwochentief noch einmal in den Fokus rücken.

Mögliche Tagesspanne: $4.590 bis $4.690 alternativ $4.510 bis $4.610

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend und wird von der 20-Tage-Linie gestützt. Sollte die Nachfragesituation stabil bleiben, sind weiterhin Kursziele im $4.700er-Bereich möglich. Erst ein Bruch unter $4.300 würde Druck auf die $4.000er-Marke nach sich ziehen.

Mögliche Wochenspanne: $4.450 bis $4.690

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die bei Ermüdung eine Stabilisierung über $4.300 stützen würden. Mit Blick auf den Ausbruch könnten bereits Kursziele an der $4.800er-Marke ins Visier geraten.

Mögliche Wochenspanne: $4.560 bis $4.810 alternativ $4.370 bis $4.560

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

11:00 Uhr Eurozone Verbraucherpreisindex

Ganztags USA Feiertag

Dienstag

11:00 Uhr Deutschland ZEW Konjunkturerwartungen

Donnerstag

14:30 Uhr USA BIP & Arbeitsmarkt

16:00 Uhr PCE Kernrate Preisindex

Freitag

09:30 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

XAUUSD – ATH wird Normal, 5.000$ in SichtMarkt Kontext – Wenn ATH kein Spike mehr ist

Gold ist in eine Phase eingetreten, in der jeder Rücksetzer aggressiv gekauft wird, was auf eine starke institutionelle Akzeptanz höherer Preise hinweist. Der Markt reagiert nicht mehr emotional auf neue Höchststände – stattdessen bilden sich ATHs innerhalb der Struktur, nicht als Erschöpfung.

Mit:

Anhaltender Nachfrage nach sicheren Anlagen

Einem vorsichtigen Ausblick der Fed

Anhaltender geopolitischer und makroökonomischer Unsicherheit

➡️ 5.000$ entwickelt sich von einem psychologischen Niveau zu einem realistischen technischen Ziel.

Struktur & Preisaktionen (H1)

Die bullish Struktur bleibt intakt mit höheren Hochs und höheren Tiefs.

Die aktuellen Rückgänge sind korrigierende Pullbacks, keine Umkehrungen – kein bearish CHoCH bestätigt.

Der Preis respektiert weiterhin den aufsteigenden Kanal und die Nachfragezonen, was die Trendfortsetzung bestätigt.

Wichtigste Erkenntnis:

👉 Keine Verteilungssignale am oberen Ende – ATHs werden durch die Struktur verteidigt.

Handelsplan – MMF Stil

Primäres Szenario – Trendfolgendes KAUFEN

Fokus auf den Kauf von Rücksetzern, nicht auf das Verfolgen von ATH:

KAUF Zone 1: 4.837 – 4.782 (Nachfrage + Trendlinienkonvergenz)

KAUF Zone 2: 4.713 (Tieferer IP / Nachfragezone)

➡️ KAUFEN nur nach klaren bullish Reaktionen ausführen.

➡️ FOMO auf erweiterten Niveaus vermeiden.

Aufwärtsziele (ATH Fortsetzung):

TP1: 4.919

TP2: 5.027 (Erweiterungszone nähert sich dem 5.000$ Meilenstein)

Alternatives Szenario

Wenn der Preis über 4.919 bleibt, ohne einen bedeutenden Rücksetzer, warte auf einen Durchbruch & Retest, bevor du nach Fortsetzungs-KÄUFS suchst.

Ungültigkeit

H1 Schlusskurse unter 4.713 machen die bullish Struktur ungültig und erfordern eine vollständige Neubewertung.

Zusammenfassung

Gold bleibt im ATH Fortsetzungsmodus. Die optimale Strategie besteht darin, nicht zu versuchen, das Ende zu erzielen, sondern geduldig Rücksetzer im Einklang mit dem höheren Zeitrahmenfluss zu kaufen. In diesem Stadium ist 5.000$ nicht mehr eine Frage von „ob“ – sondern nur „wann“.

Levels im NQ1 (Nasdaq): 23.01.26Levels im NQ1 (Nasdaq): 23.01.26

Nach dem der Nasdaq mit einem massiven NWOG am Montag eröffnet hat, gab es die Long-Reaktion nach oben auf den Levels von 2 H4 FVGs bis in das NWOG, was geschlossen wurde. Aktuell sehen wir unter dem Kurs das NDOG, den Schlusskurs des "Parkethandels" um 22:14:59 gestern. Über dem Kurs liegt ein H1 FVGs (siehe Levels 0, 0,25, 0,5, 0,75, 1)

Was ist heute zu erwarten? 2 Szenarien sind denkbar und hier gilt es die Eröffnung des regulären Handels abzuuwarten (Per Market 14:30, Eröffnung 15:30).

1. Kurs geht zuerst in das FVG und reagiert short oder 2. Kurs geht in das NDOG und reagiert long in das FVG oder 3. nichts von beidem passiert :)

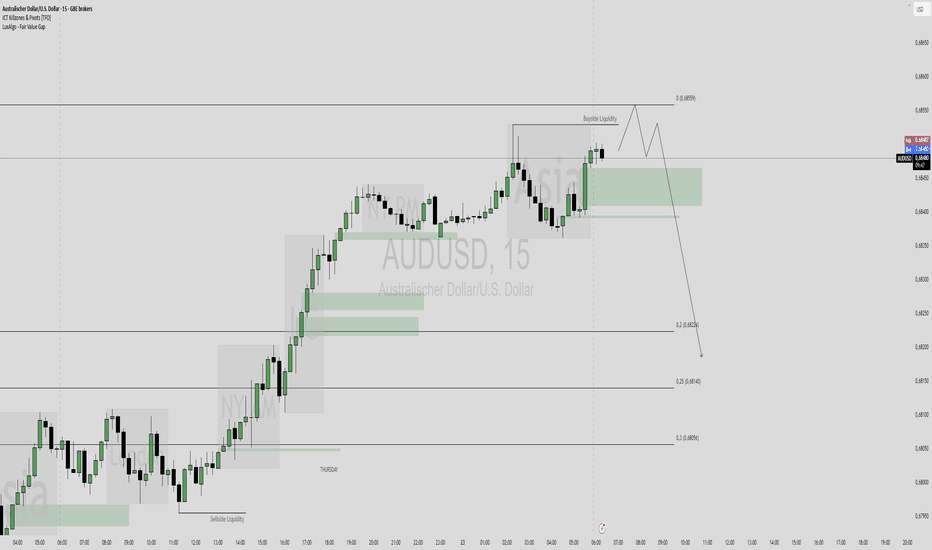

Tradesetup AUD/USD: 23.01.2026 - Thank God its Friday @Michael JTradesetup AUD/USD: 23.01.2026 - Thank God its Friday @Michael J. Huddleston/ICT

Der AUD/USD ist die ganze Woche schon bullisch. Wie für den GBP/JPY kann heute (Thank God ist Friday nach ICT) das Wochenhoch gebildet werden. Wird das Hoch aus der Asien-Session gebrochen in einer Art Judas-Swing/Fakerun nach oben mit einer Shift in der Struktur, ist ein Short bis in die Wochenlevels 0,2 bis 0,3 möglich. Eventuell zeigt sich das in der London-Session gleich.

Euch allen wünsche ich schon mal ein schönes Wochenende.

Tradesetup GBP/JPY: 23.01.26Tradesetup GBP/JPY: 23.01.26

Der GBP/JPY ist kurz davor das Langzeithoch zu erreichen. Heute ist Freitag oder in den Worten von ICT (Michael J. Huddleston TGIF= Thank God its Friday).

Was heisst das?

Eine kleine Korrektur ist möglich. Im M15 ist eine Ineffizienz im Level 0,25 des Dienstag D1-Dochtes, was ein Target sein kann. Abwarten was passiert, ein MSS im M15 oder M5 wäre ein Signal.

Kawumm'sche MORGENANALYSE zum Freitag, den 23.01.2026Der Lauf von unserem Bullen konnte dann aber nicht sooo lange anhalten, wie als wäre er zum Donnerstag gegen eine Wand gerannt verharrte er dann doch einfach nur auf der Stelle.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24650

Grundstimmung: positiv

Zum Donnerstag war nun grundsätzlich der Weg frei die weiteren Erholungsziele bei 24900 / 24950 und höher anzugehen. Die erste Station war ja schon so gut wie erreicht. Sollte er sich dort abstoßen, wäre 24700 / 24650 nochmal ein schöner Rücklaufbereich um sich erneut aufzurichten, unterhalb sonst 24530. Sollte er die 24950 aber gleich per Gap nach oben überspringen war mit dem Momentum vom Mittwoch auch Potential hin zur 25090 / 25100, 25200 und darüber auch zum Gapclose bei 25320 drin. So die Zusammenfassung von gestern.

Doch an das Momentum vom Mittwoch konnte sich unser Dax am Donnerstag gleich überhaupt nicht mehr erinnern. Oben schaffte er dabei nicht einmal die 24950 sauber zu bedienen und dreht mehrmals knapp davor, während unten schon beim bloßen untertippen der 24800 direkt wieder die Kaufmaschine ansprangen und unseren Dax zurück holten. Im Ergebnis bleibt ein absolut signalloser Handelstag zurück, weshalb wir die Analyse von gestern so dann einfach nochmal mitnehmen müssen. Das heißt, oberhalb von 24950 hat unser Dax weiterhin die Chance hin zur 25090 / 25100 und wenn er durch kommt auch bis 25200, die dann später 25320 noch nach sich ziehen würde.

Und unterhalb müsste er eben zeigen, dass er die Trump-Kerze auch verteidigen will. Dafür sollte er den Rücklaufbereich bei 24700 / 24650 wieder zum Aufdrehen nutzen oder am besten schon vorher wieder deutlich über 25800 zurückarbeiten. Hält der Bereich um 24700 / 24650 aber nicht, müssten dann 24560 / 24520 nochmal mit eingeplant werden und sollte unser Dax dort seine Woche abschließen, wird es dann für die kommende Woche nochmal richtig ungemütlich. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Nachdem am Donnerstag so richtig gar nichts ging und unser Dax sich nur seitlich fest brannte, muss zum Freitag die Analyse nochmal mitgenommen werden. Das heißt über 24950 ist der Weg dann offen zur 25090 / 25100. Kommt er dort dann drüber ist 25200 das Folgeziel und die wiederrum würde später noch eine 25320 nach sich ziehen. Unterhalb ist weiterhin 24700 / 24650 als Support benennen, der dann auch halten und zurück über 24860 drehen sollte, damit die Trump-Kerze da Bedeutung behält. Bricht der Bereich nämlich, wären darunter dann sonst 24560 / 24520 dran und dann wäre der Anstieg direkt erstmal wieder einkassiert.

XAUUSD im Aufwärtskanal — Bullische Struktur bleibt intaktDer Preis bewegt sich innerhalb eines klar definierten Aufwärtskanals, wobei die Kursbewegung sowohl die obere als auch die untere Begrenzung konsequent respektiert. Der jüngste Aufwärtsimpuls deutet darauf hin, dass die Käufer den Markt kontrollieren, was auf weiteres Aufwärtspotenzial hindeutet.

Kürzlich hat der Preis eine wichtige Widerstandszone durchbrochen und könnte nun zu einem erneuten Test dieses Bereichs zurückkehren. Sollte dieses Niveau seine Rolle als Unterstützung behaupten, würde dies die bullische Struktur stärken und die Wahrscheinlichkeit einer Bewegung in Richtung des Ziels bei 4.800 erhöhen, das mit der oberen Begrenzung des Kanals zusammenfällt.

Solange sich der Preis oberhalb dieser Unterstützungszone hält, bleibt das bullische Szenario intakt. Sollte dieses Niveau jedoch verloren gehen, könnte das Aufwärtsszenario ungültig werden und der Markt in eine korrektive Abwärtsbewegung in Richtung der unteren Kanalbegrenzung übergehen.

Diese Analyse basiert auf Struktur und Wahrscheinlichkeiten, nicht auf Vorhersagen. Warten Sie stets auf Bestätigungen und wenden Sie ein diszipliniertes Risikomanagement an.

Viel Erfolg!

Technische Struktur des Goldes: Pause vor der nächsten ExpansionHallo, ich bin Camille.

Wenn ich den aktuellen H8-Chart genau betrachte, sehe ich, dass sich Gold nach einer starken Aufwärtsbewegung in einer sehr typischen Phase befindet. Die vorherige Abfolge bullischer Kerzen hat den Preis in die Nähe der oberen Widerstandszone getrieben, doch aktuell beginnt der Markt, an Tempo zu verlieren und sich seitwärts zu bewegen. Das überrascht mich nicht. Wenn sich der Preis im Verhältnis zur zugrunde liegenden Unterstützung zu schnell bewegt, benötigt der Markt in der Regel eine Pause, um die Stärke der Käufer neu zu bewerten.

Aus struktureller Sicht bleibt der Aufwärtstrend bestehen. Der Preis notiert weiterhin oberhalb der wichtigen gleitenden Durchschnitte, und die Abfolge höherer Tiefs wurde bislang nicht gebrochen. Das deutet darauf hin, dass der Kaufdruck den Markt nicht verlassen hat, sondern sich lediglich vorübergehend verlangsamt hat. Bei Gold stellt diese Phase häufig eine Kompressionsphase dar, bevor eine neue Ausdehnung folgt.

Was die fundamentalen Faktoren betrifft, war der jüngste Anstieg kein Zufall. Die geopolitischen Spannungen haben sich bislang nicht abgeschwächt, während die US-Notenbank an einem datenabhängigen Ansatz festhält und keine neuen Signale für eine geldpolitische Straffung gesendet hat. Diese Faktoren unterstützen Gold weiterhin, erschweren es dem Preis jedoch gleichzeitig, ohne kurzfristige Korrekturen geradlinig weiter zu steigen.

Die Preiszone, die ich derzeit am genauesten beobachte, liegt zwischen 4.360 und 4.330. In starken Aufwärtstrends folgt der Markt häufig einem bekannten Muster: ein schneller Vorstoß nach oben, der ein Ausbruchsszenario erzeugt, gefolgt von einer Korrektur zur Überprüfung der Basis und der Unterstützungszonen. Erst danach entscheidet der Markt, ob genügend Stärke vorhanden ist, um den Aufwärtstrend fortzusetzen. Korrigiert Gold in diese Zone und zeigt dort eine klare Kaufreaktion, bleibt die bullische Struktur stabil und gesund.

Auf der Oberseite erwarte ich, dass der Preis nach Abschluss der Konsolidierungsphase wieder in Richtung der Widerstandszone um 4.500 bis 4.550 zurückkehrt. Ein klarer Ausbruch über diesen Bereich würde den Weg für die Etablierung eines höheren Preisniveaus in der nächsten Phase öffnen.

Meiner Ansicht nach fällt Gold heute nicht. Es verlangsamt sich lediglich, um sich auf die nächste Aufwärtsbewegung vorzubereiten. Ich wünsche Ihnen erfolgreiche Trades und die nötige Geduld, während sich der Markt erneut stabilisiert.

XAUUSD – Head-and-Shoulders-Reaktion an wichtiger UnterstützungHallo!

Gold hat nach einer starken impulsiven Aufwärtsbewegung eine Head-and-Shoulders-Struktur abgeschlossen. Der Preis reagiert derzeit nahe einer wichtigen wöchentlichen Unterstützungszone, die zugleich mit einem lokalen Angebots- und Nachfragebereich (S&D) zusammenfällt – einem Bereich, in dem Käufer voraussichtlich eingreifen.

Marktstruktur:

Der übergeordnete Trend ist weiterhin bullish und wird durch eine steigende Trendlinie gestützt

Die aktuelle Bewegung wirkt eher wie eine Korrektur als wie eine vollständige Trendwende

Der markierte Flip-Bereich fungierte vor dem letzten Impuls zuverlässig als Unterstützung

Szenarien:

Bullishe Reaktion: Verteidigen die Käufer die wöchentliche Unterstützung und den S&D-Bereich, kann der Preis zunächst in Richtung 4.600 – 4.620 ansteigen

Tiefere Korrektur: Ein klarer Durchbruch unter die Unterstützung könnte den Preis in Richtung der steigenden Trendlinie bei etwa 4.500 – 4.480 führen, wo eine stärkere Reaktion zu erwarten ist

Aktuell handelt es sich um eine Entscheidungszone. Die Reaktion des Preises an der Unterstützung wird voraussichtlich die nächste kurzfristige Richtung bestimmen.

Gold – weiterhin stark bullischer TrendDer Preis hält sich über der vorherigen Ausbruchszone und konsolidiert knapp unterhalb des nächsten Widerstands. Der Rückzug zeigt einen nachlassenden Verkaufsdruck, während die Struktur bullisch bleibt, unterstützt durch die Ichimoku-Wolke als dynamische Unterstützung.

Wenn der Preis über der Unterstützungszone bleibt, bleibt eine Fortsetzung des Aufwärtstrends mit einem möglichen Ausbruch in Richtung des nächsten Widerstandsbereichs begünstigt.

Aus makroökonomischer Sicht unterstützen anhaltende geopolitische Spannungen, eine risikoscheue Stimmung und ein schwächerer USD weiterhin Gold als sicheren Hafen. Solange die makroökonomische Unsicherheit hoch bleibt, wird wahrscheinlich bei Kursrückgängen bei Gold gekauft.

XAU (1H) – Aufwärtsdynamik hält anGold hat seine Konsolidierungsphase innerhalb des Korrekturkanals abgeschlossen und an der wichtigen Nachfrage-/FVG-Zone stark reagiert. Der Ausbruch aus der kurzfristigen Abwärtsstruktur deutet darauf hin, dass die Käufer wieder die Oberhand gewinnen und der Haupttrend bullisch bleibt.

Die weltweite Risikoaversion stützt Gold weiterhin als sicheren Hafen. Dem USD fehlt es an klarer Aufwärtsdynamik, während defensive Kapitalflüsse anhalten und somit die Grundlage für die Fortsetzung der Aufwärtsdynamik von XAUUSD bilden.

Sollte der Kurs über der neu gebildeten Unterstützungszone bleiben, ist ein flaches Korrekturmuster zur Liquiditätsaufnahme wahrscheinlich, gefolgt von einer Fortsetzung des Aufwärtstrends in Richtung der höheren Zielzone um 4.900 USD, wie im Chart dargestellt.

XRP am langfristigen Support: Struktur hält – Entscheidung naht.Hallo liebe TradingView Community,

nehmen wir uns einen Moment Zeit und werfen gemeinsam einen strukturierten Blick auf die aktuelle XRP-Chartlage und mögliche Entwicklungsszenarien.

Ein zentrales Element im Chart ist die breit ausgeprägte Support-Zone, die sich seit Dezember 2024 etabliert hat – also seit dem Zeitpunkt, an dem XRP seine größere Aufwärtsbewegung startete. Diese Zone wurde seither bei jeder Korrektur im Kryptomarkt erneut getestet, aber nie nachhaltig nach unten durchbrochen. Auch während der stärkeren Marktschwankungen seit dem ( nur 10. Oktober 2025 nicht ) hielt dieses Niveau stand.

Das ist ein wichtiger Punkt: Ein Support, der über einen so langen Zeitraum mehrfach bestätigt wird, gewinnt an technischer Relevanz.

In den letzten Wochen wurde dieser Bereich zwar zunehmend häufiger angelaufen, doch bislang konnten die Käufer ihn weiterhin verteidigen. Zusätzlich rückt nun die 800er Daily EMA immer stärker in den Fokus. Sie verläuft nahe dieser Support-Zone und verstärkt das Preisniveau um 1,80 $ als technisch bedeutenden Unterstützungsbereich. Wenn horizontale Supports und langfristige gleitende Durchschnitte zusammenfallen, erhöht das in der Regel ihre Aussagekraft.

Auf der Oberseite steht XRP jedoch vor mehreren klar definierten Hürden. Zunächst muss der Kurs die 50er Daily EMA zurückerobern. Gelingt hier ein nachhaltiger Ausbruch, wartet darüber bereits die 200er Daily EMA sowie der markante Widerstandsbereich an der roten Linie bei 2,37 $.

Darüber hinaus liegt bei 2,72 $ ein weiteres Schlüssellevel. Diese Zonen spielten in der Vergangenheit mehrfach eine Rolle – sowohl als Support als auch als Widerstand – und war mit hohem Handelsvolumen verbunden. Entsprechend ist hier mit erhöhter Reaktion des Marktes zu rechnen.

Auf der Unterseite bleibt die Lage klar definiert:

Sollte die 800er Daily EMA brechen und die Support-Zone nicht mehr halten, würde XRP beginnen, die lange Abwärts-Wick vom 10. Oktober weiter aufzufüllen. In diesem Fall müsste das aktuelle Szenario neu bewertet werden, da die langfristige Struktur Schaden nehmen würde.

Ein entscheidender übergeordneter Faktor darf dabei nicht außer Acht gelassen werden: Bitcoin. Solange BTC keinen stabilen Boden ausbildet, werden es Altcoins – und damit auch XRP – schwer haben, eine nachhaltige Erholung zu zeigen. Altcoins folgen in solchen Phasen in der Regel der Richtung von Bitcoin, oft mit erhöhter Volatilität.

Viel Spaß beim Lesen.

Think beyond the chart — read what the candles tell you.

MoonClub Team

Gold hat ein klassisches BlasenpatternGold steigt ist in der roten Phase und kann jederzeit crashen, ab 5000 wirds hochriskant.

Theoretisches absolutet max. ist bei 8000$.(Fib. 4.236) da müsste Bitcoin im Frühling erfeicht haben ansonsten könnte der Crash nächste Wochen kommen. Dies wird eine Rotation des Geldes vom Gold zu Bitcoin geben und Bitcoin ein Kursfeuerwerk erteilen.

Gold konsolidiert sich

Gold dürfte in eine Konsolidierungsphase über größere Distanzen eintreten.

Kernprognose: Kurzfristig ist mit hoher Wahrscheinlichkeit eine Konsolidierungsphase über größere Distanzen für Gold zu erwarten. Die Gesamtstruktur bleibt stark, steht jedoch unter technischem Korrekturdruck. Die empfohlene Handelsstrategie besteht darin, primär bei Kursrückgängen zu kaufen und an wichtigen Widerstandsniveaus leichte Short-Positionen einzugehen. Dabei sollte ein Range-Trading-Ansatz verfolgt werden.

I. Aktueller Handelsüberblick

Handelsverlauf Mittwoch

Erste Strategie: Long-Position im Bereich 4838–4840, Kursziele 4860/4880, Gewinn von 400 Pips erzielt.

Zweite Strategie: Long-Position im Bereich 4850–4852, erstes Kursziel 4880 erreicht, Gewinn von 300 Pips erzielt.

II. Umfassende technische Analyse

Trendstatus:

Nachdem Gold im frühen Handel ein neues Hoch von 4888 erreicht hatte, konsolidierte es sich auf hohem Niveau. Der stärkste Rücksetzer lag bei etwa 4802.

Der Tageschart zeigt eine äußerst starke Struktur ohne klare Top-Signale.

Kurzfristig ist aufgrund des zu erwartenden Korrekturdrucks nach den aufeinanderfolgenden Kursgewinnen Vorsicht geboten.

Mehrzyklische technische Merkmale:

4-Stunden-Chart: Die K-Linien folgen der Unterstützung durch die kurzfristigen gleitenden Durchschnitte und halten einen Aufwärtskanal aufrecht. Die geringe Rücksetzintensität deutet auf eine starke Kaufunterstützung hin. Nach dem Anstieg konsolidierte sich der Kurs auf hohem Niveau, der allgemeine Aufwärtstrend bleibt jedoch intakt.

1-Stunden-Chart: Nach der Konsolidierung auf hohem Niveau bildete sich eine zweite Rallye, wobei die kurzfristigen gleitenden Durchschnitte bullisch ausgerichtet sind. Der aktuelle Kurs befindet sich weiterhin in einer Konsolidierung auf hohem Niveau mit relativ geringer Rücksetzintensität und -dauer, was nach kurzfristigen Anpassungen weiteres Aufwärtspotenzial nahelegt.

Kurzfristige Zyklusmerkmale: Die K-Linien geraten zunehmend unter Druck durch kurzfristige gleitende Durchschnitte, was auf potenziellen kurzfristigen Korrekturdruck hindeutet.

Wichtige technische Niveaus:

Oberer Widerstand: 4890–4900 (jüngste Hochzone).

Untere Unterstützung:

Primäre Unterstützung: 4830–4835 (Tiefststand der gestrigen Korrektur).

Wichtige Unterstützung: 4800–4810 (kurzfristige Grenze zwischen Bullen- und Bärenmarkt).

III. Heutige Handelsstrategie

Primäre Strategie: Bei Kursrückgängen kaufen

Einstiegsbereich: 4800–4810

Stop-Loss: Unter 4790

Kurszielbereich:

Erstes Kursziel: 4850–4870

Zweites Kursziel: 4880–4900 (weiteres Aufwärtspotenzial bei Unterschreitung).

Sekundärstrategie: Verkauf bei Kursrückgang

Einstiegsbereich: 4890–4900

Stop-Loss: Über 4905

Kurszielbereich:

Erstes Kursziel: 4850–4830

Zweites Kursziel: 4820–4800 (weiteres Abwärtspotenzial bei Unterschreitung).

Wichtige Risikokontrollniveaus:

Verteidigungsniveau für Long-Positionen: 4790 (Ausstieg bei Unterschreitung).

Verteidigungsniveau für Short-Positionen: 4910 (sofortiger Stop-Loss bei Unterschreitung).

IV. Wichtiger Fokus für die Zukunft

Technische Entwicklungen:

Überwachen Sie die Wirksamkeit der Unterstützungszone von 4800–4810.

Beobachten Sie, ob die Widerstandszone von 4890–4900 erneut getestet wird.

Achten Sie auf die Entwicklung von kurzfristigen Divergenzsignalen.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermögliche ich es so mehr Händlern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analysen gefallen, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

Goldpreis wird die 5.000-Dollar-Marke durchbrechen

Kernaussage: Trend folgen, bei Kursrückgängen kaufen

Der Goldpreis hat nach einem starken Ausbruch über die vorherigen Höchststände eine neue Preisspanne erreicht. Die langfristigen Aufwärtstrends sind weiterhin positiv, jedoch besteht kurzfristiger technischer Korrekturdruck. Die aktuelle Kernstrategie besteht darin, nicht dem Aufwärtstrend hinterherzujagen, sondern geduldig auf eine Korrektur des Preises zu wichtigen Unterstützungszonen zu warten, um Long-Positionen mit einem günstigeren Risiko-Rendite-Verhältnis einzugehen.

1. Marktstruktur und Analyse wichtiger Kursmarken

Aktueller Trend: Langfristiger Aufwärtstrend; kurzfristige Konsolidierungs-/Korrekturphase.

Wichtige Kursmarken:

Aktuelle Widerstandszone: 4.930 – 4.935 USD. Dies ist das erste wichtige Kursziel nach oben und gleichzeitig die erste wichtige Widerstandszone nach dem Ausbruch. Eine ausreichende Konsolidierung unterhalb dieser Zone ist erforderlich.

Kernunterstützungszone (Idealer Kaufbereich): 4.880 – 4.890 USD. Diese Zone, die durch die Umwandlung eines zuvor signifikanten Widerstands entstanden ist, dient als „Stärkeschwelle“ zur Beurteilung der Gültigkeit des aktuellen Ausbruchs. Der erste Rücksetzer in diese Zone dürfte starke Kaufunterstützung auslösen.

Sekundäre/Tiefe Korrektur-Unterstützungszone: 4820–4830 USD. Bei einem breiter angelegten technischen Ausverkauf stellt dieser Bereich das obere Ende der Konsolidierungsphase vor dem Ausbruch dar und bietet Käufern eine robustere Verteidigungslinie.

2. Handelsstrategie

Strategierichtung: Bei Kursrückgängen kaufen

Anwendungsszenarien: Geeignet für Swingtrader (Haltezeitraum: mehrere Tage bis Wochen) und mittel- bis langfristige Anleger.

Konkrete Vorgehensweise:

Primärer Einstiegsplan:

Auslösebedingung: Der Goldpreis korrigiert in den Bereich von 4880–4890 USD.

Einstiegssignal: Achten Sie auf Stabilisierungszeichen im 4-Stunden- oder Tageschart (z. B. bullische Candlestick-Muster wie Hammer oder Bullish Engulfing) oder eine Verringerung der Indikatordivergenz.

Einstiegspreis: Akkumulieren Sie Positionen innerhalb der Zone schrittweise.

Alternativer Einstiegsplan:

Auslösebedingung: Wenn sich die Marktkorrektur vertieft und der Goldpreis in den Bereich von 4820–4830 USD zurückfällt.

Einstiegssignal: Warten Sie auch hier auf eindeutige Stabilisierungssignale.

Einstiegsstrategie: Dieses Niveau bietet ein noch besseres Chance-Risiko-Verhältnis und kann als Kernakkumulationsbereich betrachtet werden.

Risikomanagement:

Stop-Loss-Platzierung:

Bei Einstiegen im Bereich von 4880–4890 USD setzen Sie den Stop-Loss 8–15 USD unterhalb der Unterstützungszone, etwa bei 4870 USD.

Bei Einstiegen im Bereich von 4820–4830 USD setzen Sie den Stop-Loss unterhalb von 4800 USD.

Allgemeines Prinzip: Der potenzielle Verlust pro Trade sollte auf 1–2 % des gesamten Kontokapitals begrenzt sein.

Gewinnmitnahme:

Erstes Kursziel: 4930–4935 USD. Schließen Sie Positionen in diesem Bereich teilweise, um Gewinne zu sichern.

Zweites Kursziel: Wenn die Kurse die Marke von 4935 USD deutlich überschreiten, peilen Sie die psychologisch wichtige Marke von 5000 USD an.

Trailing Stop: Sobald sich die Kurse vom Einstiegsbereich entfernen, setzen Sie einen Trailing Stop (z. B. indem Sie den Stop-Loss unter das Tief der letzten 4-Stunden-Kerze verschieben), um Gewinne zu sichern und den Trend fortzusetzen.

3. Begründung der Strategie und Risikohinweise

Wichtigste Begründung:

Trendfolge ist entscheidend: Der Ausbruch über die vorherigen Höchststände bestätigt die Fortsetzung des Aufwärtstrends. Trendfolge ist daher das wichtigste Prinzip.

Unterstützungs-/Widerstands-Umwandlung: Die zuvor durchbrochene Widerstandszone von 4880–4890 hat sich technisch in eine starke Unterstützung verwandelt. Dies spiegelt die Marktpsychologie und den technischen Konsens wider.

Optimiertes Risiko-Rendite-Verhältnis: Long-Positionen auf den aktuellen Höchstständen bergen hohe Stop-Loss-Orders und ein begrenztes Gewinnpotenzial. Käufe bei Rücksetzern in Richtung der Unterstützungszonen ermöglichen es, Gewinne in Richtung der Widerstandszonen mit geringerem Risiko zu realisieren.

Wichtigste Risiken:

Risiko eines Fehlausbruchs: Sollten die Kurse schnell wieder unter 4880 USD fallen und sich stabilisieren, kann ein Fehlausbruch vorliegen, der eine mögliche Trendumkehr signalisiert.

Makroökonomische Schocks: Beobachten Sie die Geldpolitik der Fed, die US-Inflation, die US-Arbeitsmarktdaten und plötzliche geopolitische Ereignisse genau. Diese können abrupte Kursumkehrungen bei Gold auslösen und wichtige Unterstützungs-/Widerstandsniveaus ungültig machen.

Liquiditätsrisiko: Die Spreads können sich im Umfeld wichtiger Wirtschaftsdaten ausweiten und die Orderausführung beeinträchtigen.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermögliche ich es so mehr Händlern und Investoren, meine Handelsstrategieanalysen einzusehen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analysen gefallen, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

Goldpreis könnte die 5.000-Dollar-Marke durchbrechenGoldpreis könnte die 5.000-Dollar-Marke durchbrechen

Der Goldpreis erlebt derzeit einen rasanten Anstieg. Man muss sagen, dass Trump den Markt sehr geschickt manipuliert.

Von der Infragestellung Trumps über das Verständnis für ihn bis hin zum Wunsch, ihn nachzuahmen.

Aktuell liegt der prognostizierte Widerstand für Gold bei 4.930 Dollar.

Dies ist jedoch lediglich ein erster Stresstest. Sobald sich die Marktstimmung beruhigt und die Entwicklung positiv verläuft, könnte der Goldpreis diese Woche tatsächlich ein neues Allzeithoch von 5.000 Dollar erreichen.

Handelstipps:

1. Vermeiden Sie es, Höchststände zu jagen.

2. Versuchen Sie nicht, den Höchststand vorherzusagen.

3. Warten Sie beim Intraday-Handel geduldig auf Kursrückgänge. Idealerweise ist ein deutlicher Rückgang für eine gesunde Korrektur und eine klare Richtung erforderlich.

4. Wir haben unser erwartetes Gewinnziel erreicht und diese Woche 200 Punkte bzw. 20.000 Dollar pro Lot gewonnen. Der bevorstehende starke Aufwärtstrend ist für uns nicht geeignet.

5. Handeln Sie nur mit dem, was Sie beherrschen, nicht mit dem, was Sie nicht gut können.

Alle Handelsdaten werden korrekt auf meinem öffentlichen Kanal dargestellt. Vielen Dank an alle, die mich unterstützen und für Ihre Aufmerksamkeit.

Ich weiß, dass viele meiner Kollegen mich um mein soziales Engagement beneiden. Erst gestern erlebte mein Kanal seinen Tiefpunkt: Aufgrund von Verleumdungskampagnen durch böswillige Personen verlor ich Hunderte von Followern, was letztendlich zur Schließung des Kanals führte. Doch je öfter so etwas passiert, desto entschlossener bin ich, bis zum Schluss zu kämpfen. Ich habe den Kanal wiedereröffnet und werde weiterhin hochwertige Handelssignale und die beste Echtzeit-Goldanalyse bereitstellen.

Dies ist fast schon meine Mission geworden.

Kommende Handelsstrategie: Wichtige Preisniveaus

Aufwärtswiderstand: Die wichtigste psychologische Marke liegt bei 5000 $/Unze. Ein erfolgreicher Ausbruch eröffnet Spielraum in Richtung institutioneller Kursziele (z. B. 5400 $).

Abwärtsunterstützung: 4890–4900 $/Unze.

Hinweis: Nach einem deutlichen kurzfristigen Anstieg des Goldpreises können negative Nachrichten Gewinnmitnahmen auslösen und zu einem raschen und substanziellen Kursrückgang führen.

Bessere Handelsmöglichkeiten ergeben sich erst nach einem signifikanten Kursrückgang, der von einem sprunghaften Rückgang begleitet wird.

Sie können entweder mit dem Trend gehen,

oder auf eine Marktkorrektur warten und einen stabileren Einstiegszeitpunkt suchen.

EURUSD - Wolken 2.0 Analyse KW4/Q1 - TrendbestätigungVorangegangene Analyse...

Da sich der Trend nach der Korrektur erneut bestätigt hat, wurde bei der Verengung der 1h-Wolke ein weiterer Long eröffnet. Damit ergeben sich aktuell zwei 1h-Longs sowie jeweils ein Long im Tages- und Wochenchart.

Inzwischen existiert zudem eine modifizierte Version der Wolke 2.0, die die jeweilige Trendfarbe automatisch im Wolkennamen darstellt. Zusätzlich wird in der RSI-Wolke das entsprechende Level ebenfalls automatisch in der aktuellen Trendfarbe angezeigt.

Ich bin immer noch am Überlegen diesen Indikator öffentlich zu machen.... aber sehe bis jetzt keine Gründe dies zu tun...

Es wird erwartet, dass die Goldpreise weiter auf 5.000 US-DollarEs wird erwartet, dass die Goldpreise weiter auf 5.000 US-Dollar steigen.

Trump kündigte ein Rahmenabkommen zu Grönland an und setzte die Zölle auf europäische Waren vorübergehend aus, was die Risikoaversion am Markt verringerte.

Dies führte unmittelbar zu einem jüngsten Rückgang der Goldpreise um 100 US-Dollar von ihren Höchstständen.

Glücklicherweise konnten wir gestern Abend über 50 Punkte Gewinn erzielen und Trumps „Guillotine“-Strategie erfolgreich umgehen.

Die polnische Zentralbank genehmigte den Kauf von bis zu 150 Tonnen Gold; der Trend globaler Zentralbanken (insbesondere der Zentralbanken von Schwellenländern), ihre Goldreserven aufzustocken, zeigt keine Anzeichen einer Abschwächung.

Dies bleibt ein langfristig positiver Faktor und bietet strukturelle Unterstützung für die Goldpreise.

Aktuell befinden sich die Goldpreise nach einer starken Rallye in einer technischen Anpassungs- und Konsolidierungsphase.

Unsere Handelsstrategie ist sehr einfach: Solange die Goldpreise über 4.800–4.810 US-Dollar liegen, setzen wir auf eine Kaufstrategie bei Kursrückgängen.

Heute haben wir erneut Long-Positionen bei etwa 4.817 $ eröffnet und Gewinne bei etwa 4.844 $ realisiert. Jede Position brachte einen Gewinn von über 2.700 $ ein.

Wichtige technische Signale:

Unterstützungsniveaus:

1. Aktuelles Unterstützungsniveau: 4.810–4.800 $.

2. Der jüngste Rücksetzer fand erste Unterstützung bei etwa 4.770 $ und erholte sich.

3. Stärkere Unterstützung liegt im Bereich von 4.690–4.700 $ (vorheriges Hoch und psychologische Marke).

Widerstandsniveaus: Historischer Hochbereich: 4.888–4.900 $. Ein Ausbruch über dieses Widerstandsniveau zielt auf die psychologische Marke von 5.000 $.

💡 Spezielle Handelsstrategien und Analysen

Zusammenfassend lässt sich sagen, dass der Markt kurzfristig Gewinnmitnahmen und eine sich abschwächende Marktstimmung erlebt, die mittel- bis langfristige Unterstützung jedoch stark ist. Es wird nicht empfohlen, Hochs hinterherzujagen; warten Sie auf Rücksetzer.

1. Kernkonzept: Konsolidierung auf hohem Niveau, Vorsicht vor Rücksetzern.

2. Derzeit nähert sich der Goldpreis 4850 $, das Verfolgen von Höchstständen birgt erhebliche Risiken.

Handelsempfehlungen:

Beobachten oder versuchen Sie, eine kleine Short-Position aufzubauen: Sollte der Goldpreis die Marke von 4850 $ nicht halten und Anzeichen einer Stagnation zeigen, erwägen Sie den Aufbau einer sehr kleinen Short-Position mit einem Kursziel in der Unterstützungszone von 4810–4800 $ und einem Stop-Loss über 4890 $.

Auf eine günstigere Kaufgelegenheit warten: Eine konservativere Strategie besteht darin, geduldig abzuwarten, bis der Goldpreis auf die starke Unterstützungszone von 4810 $ zurückfällt, und dann schrittweise eine Long-Position mit einem Stop-Loss unter 4800 $ aufzubauen.

Hauptrisiken: Wiederholte geopolitische Nachrichten könnten erhebliche Goldpreisschwankungen verursachen; strikte Stop-Loss-Orders müssen gesetzt werden.

Kernaussage: Der Aufwärtstrend ist weiterhin intakt; Rücksetzer bieten Kaufgelegenheiten. 5000 $ können als wichtiges mittel- bis langfristiges Kursziel betrachtet werden.

Aktuelle Strategie:

Kaufkurs: 4810–4820 $

Stop-Loss-Kurs: 4795 $

Gewinnmitnahmekurs: 4850–4900 $

Goldmarktanalyse: Nachlassende geopolitische Risiken lösen KursrGoldmarktanalyse: Nachlassende geopolitische Risiken lösen Kursrückgang aus, langfristige Sicherheit bleibt bestehen

🔍 Fundamentalanalyse: Am Donnerstag (22. Januar) erlebte der Goldpreis im frühen asiatischen Handel einen Kursrückgang. Er fiel von seinen Höchstständen auf rund 4772 US-Dollar pro Unze, ein Tagesverlust von fast 59 US-Dollar. Dieser Rückgang wurde hauptsächlich durch Trumps Rückzug von den angedrohten Zöllen auf Europa und die Einigung auf ein künftiges Abkommen zu Grönland ausgelöst, was kurzfristig zu einer Entspannung der Risikoaversion am Markt führte. Obwohl die Goldpreise am Mittwoch von ihren historischen Höchstständen zurückfielen, konnten sie diese Woche dennoch positive Gewinne verzeichnen. Dies spiegelt die sensible Reaktion geopolitischer Veränderungen auf den Goldpreis wider.

📈 Faktoren, die den langfristigen Trend stützen:

Trotz kurzfristiger Schwankungen wird der langfristige Trend von Gold weiterhin durch mehrere Faktoren gestützt:

Ein kumulativer Anstieg von 64 % bis 2025 und ein weiterer Anstieg von über 10 % im bisherigen Verlauf des Jahres 2026;

Inflationserwartungen und anhaltende geopolitische Konflikte;

Unsicherheit bezüglich der Politik der US-Notenbank und rechtliche Anfechtungen ihrer Unabhängigkeit;

Potenzielle Risiken wie der Ressourcenstreit in der Arktis sind weiterhin ungelöst;

Japanische Haushaltssorgen könnten indirekt den US-Dollar und Gold stützen.

⚠️ Risikohinweis: Geopolitische Ereignisse (wie die NATO-Entwicklungen, der EU-Gipfel), Nachrichten im Zusammenhang mit Trump und US-Wirtschaftsdaten (wie der PCE-Index und die Erstanträge auf Arbeitslosenhilfe) können weiterhin zu nachrichtenbedingten Kursschwankungen führen. Anleger sollten daher wachsam bleiben.

📊 Technische Analyse:

Tageschart: Derzeit befindet sich der Goldpreis weiterhin in einem Aufwärtstrend, es sind jedoch Anzeichen für ein mögliches Ende des Aufwärtstrends erkennbar. Wichtige Unterstützungsniveaus liegen bei 4730 und 4650 (Ausgangspunkt und Zeitfenster des Anstiegs dieser Woche). Ein Durchbruch unter diese Niveaus würde eine tiefere Korrektur bestätigen.

4-Stunden-Chart: Die Bollinger-Bänder verengen sich, und der Kurs ist unter die 5- und 10-Tage-Durchschnitte gefallen. Das nächste wichtige Unterstützungsniveau liegt bei 4730 (mittleres Band). Ein Durchbruch unter dieses Niveau könnte zu einem Test des Bereichs um 4600 führen.

Widerstand und Unterstützung:

Widerstand (oben): 4820–4830, 4840–4850

Unterstützung (unten): 4730, 4650–4660, 4600

🎯 Handelsstrategie-Empfehlungen:

Short-Strategie: Verkaufen Sie in Tranchen bei 4840–4845 mit einem Stop-Loss von 8 $, einem Kursziel von 4800–4750 und einem weiteren Kursziel von 4700, falls der Kurs fällt.

Langfristige Strategie: Kaufen Sie in Tranchen bei 4700–4705 mit einem Stop-Loss von 8 $, einem Kursziel von 4730–4750 und einem weiteren Kursziel von 4770, falls der Kurs fällt.

💡 Zusammenfassung: Nachrichten im Zusammenhang mit Trump lösten zwar kurzfristig einen Goldpreisrückgang aus, konnten den langfristigen Aufwärtstrend jedoch nicht stoppen. Angesichts der anhaltenden globalen Unsicherheit und der latenten geopolitischen Risiken bleibt Gold ein sicherer Hafen. Anleger sollten nachrichtenbedingte Volatilität rational betrachten, ihre Strategien flexibel anhand makroökonomischer Daten und technischer Signale anpassen und Positionsgröße sowie Stop-Loss-Orders streng kontrollieren.