COIN1. Umsatzrisiken und regulatorischer Druck

Es wird erwartet, dass die Zinssätze in den kommenden Jahren sinken werden. Da die Einnahmen von Coinbase aus Stablecoin-Reserven direkt an diese Zinssätze gekoppelt sind, stellt dies eine Bedrohung für einen erheblichen Teil der Einnahmen dar. Darüber hinaus könnte der vorgeschlagene CLARITY Act, sollte er in seiner jetzigen Form verabschiedet werden, Nichtbanken die Zahlung von Zinsen auf Stablecoins untersagen. Dies würde eine der wichtigsten langfristigen Monetarisierungshypothesen für NASDAQ:COIN untergraben.

2. Strategische Ausrichtung und Profitabilität

Das Management hat 2025 als „Investitionsjahr“ und 2026 als Phase „moderaten Wachstums“ und „Konsolidierung“ definiert. Steigende Betriebskosten aufgrund der Umsatzunsicherheit werden die Profitabilität voraussichtlich im gesamten Jahr 2026 belasten. Derzeit hängt die Investitionswürdigkeit von COIN maßgeblich von der Fähigkeit des Unternehmens ab, neue Einnahmequellen wie Tokenisierung und Derivate zu skalieren.

3. Auswirkungen von Spot-Krypto-ETFs

🔎

Trendanalyse

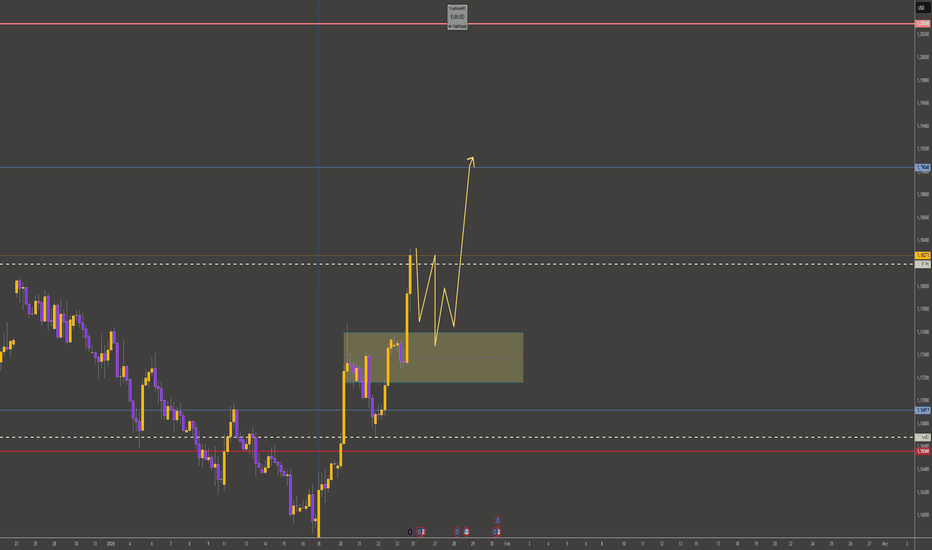

EUR-RÜCKKEHR – AUFWÄRTSTREND FORTGESETZTDer Kurs hat nach einer Konsolidierungsphase, in der er einen Boden bildete, eine kurzfristige Umkehr bestätigt und gleichzeitig den EMA durchbrochen und sich darüber gehalten → der Aufwärtstrend bleibt bestehen.

Die aktuelle Kurszone fungiert als Rücksetzzone, die voraussichtlich Verkaufsdruck absorbieren wird, bevor der Trend sich fortsetzt.

Hauptszenario:

Halten über der Unterstützungszone → Kaufempfehlung im Einklang mit dem Trend mit Kursziel 1,1800+.

Makroökonomische Unterstützung:

Der USD schwächt sich kurzfristig ab, da der Markt seine Erwartungen an die FED anpasst (noch nicht bereit für eine restriktivere Geldpolitik).

Die US-Konjunkturdaten liefern keine neuen Impulse, Kapital fließt kurzfristig zurück in den EUR.

Die stabile Risikostimmung trägt dazu bei, dass der EUR seinen Vorteil gegenüber dem USD behauptet.

BTC – Kurzfristig bärischer Trend überwiegtDer Kurs befindet sich weiterhin in einem absteigenden Keilmuster, wobei EMA20 und EMA50 nach unten zeigen → der kurzfristige Trend bleibt eine Korrektur innerhalb eines Abwärtstrends.

Die Zone zwischen 88.800 und 90.000 fungiert als Angebotszone; die schwache Seitwärtsbewegung deutet auf unzureichende Kaufkraft hin, um die Struktur zu durchbrechen.

Hauptszenario:

Sollte BTC unter die untere Keilkante fallen, liegt das nächste Kursziel bei etwa 87.200 (Liquiditätszone + struktureller Boden).

Makroökonomie: Der USD bleibt stark, da der Markt weiterhin davon ausgeht, dass die Fed die Zinsen längerfristig hoch hält.

Hohe Renditen von US-Staatsanleihen → begrenzte Risikobereitschaft (Kryptowährungen).

US-Aktien stagnieren nach einer Rallye, BTC fehlt die Führungsdynamik.

BTCUSD-UPDATE, BÄRISCHER FORTSATZDer Kurs bewegt sich seitwärts unterhalb der absteigenden Trendlinie und verharrt in einer kurzfristigen Angebotszone (Goldblock).

EMA20 und EMA50 fungieren weiterhin als dynamischer Widerstand → schwache Erholungsdynamik.

Bevorzugtes Szenario:

Halten unterhalb der Angebotszone → Fortsetzung des Abwärtstrends.

Kursziel: 87.100 – 86.800

Die Wochenendrange ist keine Akkumulation – in einem Abwärtstrend handelt es sich üblicherweise um eine Distribution.

BTCUSD – Bärisches FortsetzungsszenarioDer Preis wurde von der oberen Struktur abgewiesen und verlor wichtige Unterstützung, was eine rückläufige Verschiebung der Marktstruktur bestätigt. Der aktuelle Rückzug in die Widerstandszone scheint korrigierend zu sein, da der Preis unterhalb der Ichimoku-Wolke liegt – ein Zeichen für schwache Dynamik und begrenztes Aufwärtspotenzial.

Solange der Preis unter diesem Widerstandsbereich bleibt, bleibt eine Fortsetzung des Abwärtstrends begünstigt, wobei das Risiko eines stärkeren Ausverkaufs in Zonen mit geringerer Nachfrage besteht.

Aus makroökonomischer Sicht üben die anhaltende USD-Stärke, strengere Finanzbedingungen und eine geringere Risikobereitschaft weiterhin Druck auf die Kryptomärkte aus. Ohne starke Liquiditätszuflüsse oder bullische Katalysatoren dürften Rallyes bei BTC unter Verkaufsdruck geraten.

XAU/XAG Gold-Silber-Ratio Rally bis März mind. 40,58 bis 34,167Update zur vorigen Analyse.

Wir sollten diesen Markt besser in Quartalen betrachten als auf Monatsebene, da diese Zeitebene saubere Ergebnisse liefert.

Bis Feb 40,58er Level

Feb hohe Vola / Rücksetzer

Bis März Fortsetzung der Rally auf 34,167

Siemens Energy AG / Tageschart/ Spitze erst einmal erreicht!?Moin,

wenn man sich diesen Wert genauer anschaut, muss man auch in den nächsten Tagen von einen Rücksetzer ausgehen. So vermute ich jedenfalls. Wir werden es ja sehen!

Der aktuelle Kus beträgt 141,75€. Einen Rücksetzer erwarte ich schon ab 144,50€. Dieser könnte dann bis 120,00€ gehen. Danach sollte der Kurs wieder drehen, wenn der Aufwärtskurs noch intakt ist.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Nasdaq: Spitz zulaufendes Dreieck im EndstadiumDie Nasdaq bewegte sich diese Woche seitlich und schloss bei 25605 Punkten. Der Kurs ist in einem spitz zulaufenden Dreieck gefangen, nähert sich aber dem Endpunkt.

Bei den Intermarketindikatoren tut sich wenig. Gegenüber US-Bonds und EURUSD befinden sich die Indikatoren mittig im Neutralbereich und bewegen sich wenig. Gegenüber Gold sieht das Ganze anders aus: die Indikation fällt weiter im unterbewerteten Bereich. Gold ist einfach zu stark.

Die positive Saisonalität in der Nasdaq schließt sich im Januar und es bleiben hier nur noch wenige Tage.

Für uns ist momentan das Chartbild ausschlaggebend. Der Kurs ist im spitz zulaufenden Dreieck im Endstadium. Das ist eine Trendfolgeformation, d.h. Eintrittsmoment (steigend) entspricht dem Austrittsmoment (steigend). Auch das wird von den Intermarketindikatoren unterstützt. Hier sollte also bald die Entscheidung fallen. Sollte der Kurs jedoch wider Erwarten unter die bullische Handelsmarke fallen, ist das positive Szenario dahin.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

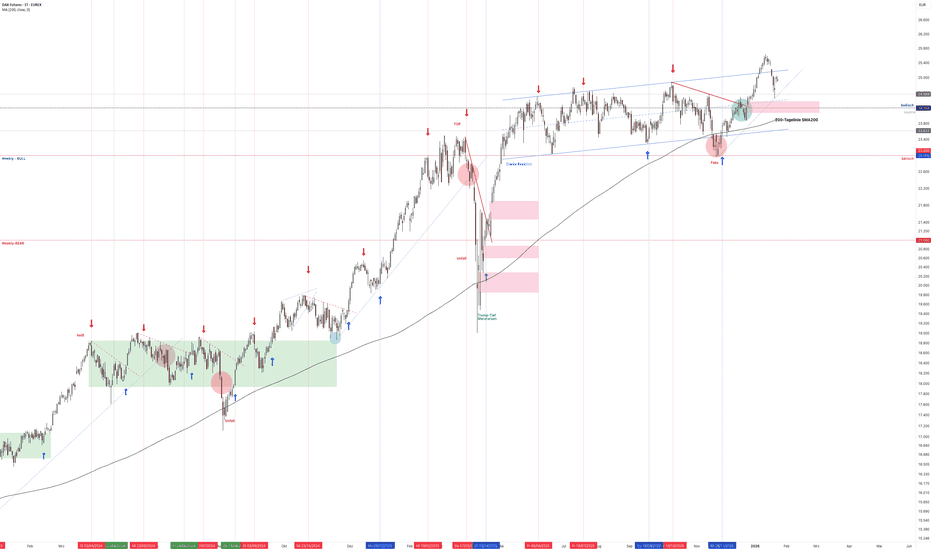

DAX: Tiefes Luftholen vor neuem Anstieg?Wie in der Vorwoche auch gibt der DAX weiter nach und ist zum Wochenschluss bei 24855 Punkten.

Auch alle 3 Intermarketindikatoren sind am Absteigen. Gegenüber Bund-Future und EURUSD fallen sie in der Überbewertung und gegenüber Gold fällt der Indikator gerade in die Unterbewertung hinein.

Saisonal ist der DAX noch in einer starken Phase für die nächsten Wochen bis Februar, allerdings ist diese Zeit auch schwankungsintensiv.

Die jetzige Rücksetzerbewegung im Chart ist nichts anderes als das Austesten des unteren Trendbereichs nach einem Ausbruch. Hier liegt jedoch ein zementartiger Unterstützungsbereich, liegen hier doch die 200-Tagelinie, Horizontallinie und auch der faire Wert bei den Intermarketindikatoren.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

Bayer nach PlanDie Bayer-Aktie verläuft weiterhin exakt nach Analyse. Mit hoher Wahrscheinlichkeit wurde die Welle 1 bereits abgeschlossen. Die nun erwartete Korrektur bietet eine attraktive und möglicherweise letzte Chance, um sich noch einmal günstig zu positionieren oder bestehende Engagements gezielt auszubauen. Das übergeordnete, langfristige Kursziel bleibt klar intakt und unverändert bullish.

Bayer AG / Tageschart / Wie weit kann es noch gehen, bevor...Moin,

Bayer habe ich euch vor Wochen empfohlen. Diese Aktie macht mir zur Zeit viel Spaß. Sie ist in den letzten Tagen super gelaufen und liegt bei 44,55€.

Aber der nächste Rücksetzer kommt bestimmt!

Somit habe ich mir wichtige Linien eingezeichnet und den Fibo mal wieder in die Zukunft schauen lassen. (Das macht man eigentlich nicht, ich aber sehr gerne!:-))

So, jetzt aber zu den wichtigen Werten:

Wenn wir davon ausgehen, dass er Wert die rote Trendlinie nicht benutzt um sofort einen Rücksetzer zu machen, dann wird er noch die 51 bis 52,50€ schaffen. (Ohne Gewähr!)

Danach sollte es einen technischen Rücksetzer geben. Anlaufstellen sind für mich die rote Trendlinie (ca.45€) oder sogar die 41,40€.

Danach sollte Markttechnisch wieder ein Turnaround stattfinden, sonst sollte eine neue Bewertung stattfinden.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung! Nur meine Meinung!

Kawumm'sche MORGENANALYSE zum Montag, den 26.01.2026Die Mauer muss weg. Ganz klar. Oben beißt er sich an der 24940 den Meisel aus und unten an der 24780 die Bohrkrone. Um weiter zu kommen, muss er am Montag nun den Durchbruch schaffen und die Chancen stehen ganz gut, dass dies auch gelingt.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24650

Grundstimmung: positiv

Zum Freitag sollte die Analyse vom Vortag nochmal mitgenommen werden. Das hieß über 24950 war der Weg dann offen zur 25090 / 25100 offen. Würde er dort auch drüber kommen war 25200 als Folgeziele auszumachen und die wiederrum würde später noch eine 25320 nach sich ziehen. Unterhalb war weiterhin 24700 / 24650 als Support zu benennen, der dann auch halten und zurück über 24860 drehen sollte, damit die Trump-Kerze da Bedeutung behält. Würde der Bereich nämlich brechen, wären darunter sonst 24560 / 24520 dran gewesen und dann wäre der Anstieg direkt erstmal wieder einkassiert. So die Zusammenfassung der letzten Analyse.

Doch weder schaffte es unser Kumpel über die 24950 noch konnte er unten Supports bedienen da er schon daran scheitere unter die 24780 zurückzufallen. Damit bleibt uns im Grunde erstmal nichts anderes übrig als die Analyse vom Vortag direkt wieder mitzunehmen. Dabei gilt weiterhin, dass unser Dax für 25090 / 25100, 25200 und 25320 ein Überwinden von 24950 benötigt. Aufpassen sollte man allerdings bei 25050 / 25060 dann schon mal, will er Blödsinn machen, könnte er sich von dort nochmal unter die 24950 zurückschmeißen.

Unterhalb bräuchten wir mal ein Unterbieten von 24780, damit er sich an den Unterstützungsbereich um 24700 / 24650 nochmal ran wagen kann. Von dort hätte er gute Chancen sich dann wieder nach oben zu richten. Hält der aber nicht, wären drunter auch 24560 nochmal interessant sowie das Xetra-Gap um 24520. Alles was tiefer geht unter 24500 wäre sonst nochmal kritisch hinsichtlich Retest des Vorwochen-Tiefs bei 24350. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Da unser Dax auch zum Freitag neue Signale vermied, muss die Analyse vom Vortag nochmal mitgenommen werden. Das heißt, um zur 25090 / 25100, 25200 und 25320 zu kommen muss er die 24950 mal überwinden. Aufpassen sollte man aber bei 25050 / 25060, das wäre nochmal eine Zone um deutlicher unter 24950 zurückzustänkern. Unterhalb braucht es einen Bruch der 24780 um den ersten Rücklaufbereich bei 24700 / 24650 zu erreichen. Von dort könnte er sich bereits wieder Richtung 25000 auf den Weg machen. Zuckt er dort aber nicht sichtlich nach oben, wären darunter noch 24560 und das Xetra-Gap bei 25520 eine Option. Hält aber auch das nicht, wäre alles unter 24500 dann schon eher wieder Richtung Vorwochentief bei 24350 orientiert.

Es wird erwartet, dass die Goldpreise am Montag weiter steigen.Es wird erwartet, dass die Goldpreise am Montag weiter steigen.

Bevor wir die Goldpreisentwicklung analysieren, sollten wir folgende wichtige Fakten verstehen:

1. 90 % der Daytrader weltweit warten auf einen Kursrückgang, um dann zu einem niedrigeren Preis einzukaufen.

2. Die meisten Zentralbanken weltweit tragen maßgeblich zum Anstieg der Goldpreise bei.

3. Unvorhergesehene Ereignisse sind unvermeidlich, doch ihr Kern besteht oft in der skrupellosen Ausnutzung von Marktlücken zur Gewinnmaximierung.

Wenn Sie aktuell Verluste erleiden oder von der Vielzahl an Handelsstrategien und Mentoren überwältigt sind, wie sollen Sie die richtige Wahl treffen und welchem Unternehmen Sie folgen?

In diesem Fall können Sie die Handelsaktivitäten in meinem Kanal verfolgen. Ich biete Ihnen Echtzeit-Orders mit transparenten und intuitiven Informationen zum aktuellen Kurs.

Bei Fragen stehe ich Ihnen jederzeit zur Verfügung.

Im Folgenden analysiere ich kurz die aktuelle Lage des Goldmarktes.

Am vergangenen Freitag schloss Gold bei rund 4986 US-Dollar, nachdem es im Tagesverlauf ein Hoch von 4990 US-Dollar erreicht hatte, bevor es bis zum Handelsschluss schwankte. Die Eröffnung am Montag dürfte den Aufwärtstrend fortsetzen und den Preis in Richtung 5000 US-Dollar bewegen, was mit ziemlicher Sicherheit erreichbar ist.

Daher gilt:

1. Wir sollten keinen abrupten, einseitigen Rückgang erwarten. Wir sollten unsere Strategie des Kaufs bei Kursrückgängen beibehalten.

2. Der Tageschart zeigt weiterhin ein bullisches Candlestick-Muster mit kürzeren Schatten und verzeichnet seit fünf Handelstagen in Folge einen Anstieg. Kurzfristig befinden sich die Goldpreise in einem starken Aufwärtstrend, und diese Dynamik dürfte anhalten.

3. Geopolitische Faktoren beeinflussen weiterhin den Markt, während große Institutionen weiterhin Gold halten, was die Widerstandsfähigkeit der Goldpreise erhöht.

4. Die wichtige Widerstandsmarke wird bei rund 5000 US-Dollar liegen. Diese Marke könnte als Widerstand fungieren, daher ist Vorsicht vor kurzfristigen Rücksetzern geboten. Vermeiden Sie es, kurzfristig blindlings Höchststände zu jagen. Warten Sie geduldig auf einen Kursrückgang, bevor Sie in den Markt einsteigen.

5. Sobald sich der Goldpreis über 5.000 $ stabilisiert hat, liegt das nächste Kursziel zwischen 5.080 $ und 5.100 $. Das Kursziel für diese Woche könnte bei 5.400 $ liegen.

6. Der Schlüssel zum Kauf bei Kursrückgängen ist der Kauf während eines Rücksetzers. Der Kauf nach einem deutlichen Goldpreisrückgang ist die sicherste und vernünftigste Entscheidung.

Letzte Woche erzielten wir einen Gewinn von 21.900 $ pro Lot mit einer Trefferquote von nahezu 100 %. In den letzten vier Monaten haben wir fast 200 Echtzeit-Handelssignale veröffentlicht und eine stabile Gesamttrefferquote von fast 85 % erzielt.

Wir sind auf Intraday-Swing-Trading spezialisiert. Solche Handelsergebnisse werden nicht über Nacht erzielt. Vielen Dank für Ihre Aufmerksamkeit. Bei Fragen zum Handel können Sie mir gerne eine Nachricht hinterlassen. Ich werde jede Anfrage beantworten.

EURO/USD KW5/2026 das Jahr startet gut für den Euro !Hey Freunde,

willkommen zurück auf meinem Channel und willkommen im neuen Jahr 2026.

Der Euro hat sich über Weihnachten und den Jahreswechsel exakt so verhalten, wie wir es erwartet hatten.

Rückblickend auf die letzte Woche sehen wir sehr deutlich, wie bullisch der Euro aktuell ist. Der Preis nähert sich zunehmend meiner kleineren blauen Resistance-Linie.

Ich gehe davon aus, dass wir diese noch in dieser Woche erreichen werden.

Ab Mittwoch bis Freitag stehen zudem viele wichtige News aus den USA an. Je nachdem, wie diese ausfallen, könnte der Euro weiter nach oben pushen.

Mein bevorzugtes Szenario ist ein Retracement bis Mittwoch in meine gelbe Box. Von dort aus möchte ich gezielt Longs mitnehmen.

Eine alternative Möglichkeit wäre, dass der Euro direkt weiter durchstartet – entweder bis zur blauen Resistance-Linie oder sogar bis zur weißen Linie. In diesem Fall könnten die News am Mittwoch zunächst für einen Rücksetzer nach unten sorgen.

Insgesamt bin ich klar bullisch eingestellt.

Wie immer werde ich am Mittwochabend ein Update zu meinem Video veröffentlichen.

Bis dahin: Traded safe!

Euer CryptoLeksFX

BTC - Wolken 2.0 Analyse KW5/Q1Vorangegangene Analyse...

Zitat

"Eins der meist gezeigten Chartbildern jetzt auf X, einfach anhand des Charts. Ich kann nur sagen, ich war für meinen Teil in dem Cycle 2020 dabei und dieser war ein ganz anderer. Die Stimmung war am Top, el salvador war das absolute Top Signal, danach kam nichts mehr gefolgt von etlichen Stablecoin und Börsencrashes + Zinswende + Ukraine Krieg. Was genau sollte jetzt noch zu so einem Absturz führen? In einem nicht erhitzten Markt der sowieso auch schon abgekühlt ist."

Man kann den Vergleich mit 2020 nachvollziehen, aber genau darin liegt aus meiner Sicht der Denkfehler. Märkte drehen selten am Punkt maximaler Euphorie, sondern häufig dann, wenn Risiken noch nicht vollständig eingepreist sind.

Dass aktuell „kein offensichtlicher Katalysator“ gesehen wird, heißt nicht, dass keiner existiert – eher im Gegenteil. Geopolitische Spannungen, strukturelle Verschuldung, fragile Liquidität und vor allem die innenpolitische Lage in den USA werden m.E. deutlich unterschätzt. Eine erneute Eskalation rund um Trump birgt reales systemisches Risiko, bis hin zu massiven inneren Unruhen.

Kurz gesagt: Für mich fühlt sich das weniger wie ein abgeschlossenes Top an, sondern eher wie eine frühe Phase, in der sich Risiken erst aufbauen – nicht wie ein Markt, der bereits alles verarbeitet hat.

Ich sage nur...

Great Depression - Beginnt sie bald ?!

März - Sept. 2026 Vorwahlen der Zwischenwahlen in den Vereinigten Staaten

Wenn die ICE Agenten da immer noch zugegen sind und die Wahllokale blockieren,dann gibt es Bürgerkrieg in den USA...

Aber zurück zur Analyse des BTC

Im oberen Chart der Analyse ist zu erkennen, dass der Kurs aus der zuvor möglichen Keilformation ausgebrochen ist. Das übergeordnete Szenario beschreibt eine Abwärtsbewegung von BTC bis in die Wochenwolke, gefolgt von einer technischen Gegenbewegung bis zur Tageswolke. Dort erfolgte eine klare Ablehnung, woraufhin der Markt erneut Kurs auf die Wochenwolke nimmt.

Bitcoin lässt keinen Spielraum für "to the Mondphasen"

Tageschart

Folgende Szenarien sind denkbar:

Entweder haben wir – ähnlich wie 2022 – bereits eine abgeschlossene Korrektur gesehen, oder wir befinden uns aktuell in einer laufenden Korrektur wie 2024.

Der übergeordnete Trend bleibt bärisch; betrachtet wird ausschließlich die Korrektur innerhalb dieses Trends. Das kleinere Rising-Wedge-Pattern liefert dabei einen Hinweis darauf, welche Auswirkungen das übergeordnete, größere Rising-Wedge-Pattern haben kann.

In diesem Zusammenhang wäre eine zusätzliche Analyse besonders interessant.

BTCUSD – Zeitliche Symmetrie & Wyckoff-Struktur

Die Wolke 2.0 stellt die jeweilige Trendfarbe automatisch im Wolkennamen dar.

Zusätzlich wird in der RSI-Wolke das relevante Level ebenfalls dynamisch in der aktuellen Trendfarbe angezeigt.

Fazit

Die Marktanalyse erfolgt zunächst klassisch über Muster, Fraktale und Elliott-Strukturen.

Die finale Handelsentscheidung wird erst nach Bestätigung im Handelsstrategie-Template (Wolke 2.0) getroffen.

Dax - Seitwärtsphase nach oben verlassenSeit Mai 2025 befand sich der Dax in einer Seitwärtsphase zwischen ~23000 und ~24500 Punkten.

Diese Phase wurde nun am Anfang des Jahres nach oben verlassen. In der letzten Woche fand der Backtest der oberen Zonenbegrenzung statt.

Aus der Höhe der Zone lässt sich nun ein Ziel bei 26335 Punkten projizieren.

Ein Rückfall in die genannte Zone könnte zu weiteren Abgaben führen und eine länge Konsolidierung nach sich ziehen.

Bei einem Stopp bei 24200 Punkten und dem Ziel 26335 ergibt sich aktuell ein CRV von ~2,0.

Bitcoin-Risiko bleibt auch dieses Wochenende bestehen!Bitcoin steht nach dem starken Kursverfall, der den vorherigen Aufwärtstrend durchbrach, weiterhin unter Druck. Der Kurs konsolidiert sich dieses Wochenende seitwärts in einer engen Spanne – charakteristisch für eine Distributionsphase vor einer weiteren Rallye.

Auf makroökonomischer Ebene bleiben die Kapitalflüsse vorsichtig, da der US-Dollar stark bleibt, die Anleiherenditen hoch sind und der Markt auf klarere Signale der Geldpolitik wartet. Kryptowährungen haben bisher nicht die Sicherheit von Anlegern wie Gold angezogen, und das Risiko einer Korrektur bleibt hoch.

Erwartungen:

→ Verkaufen Sie, sobald der Kurs die Widerstandszone innerhalb der Seitwärtsbewegung erreicht.

→ Das nächste Kursziel liegt bei etwa 88.000–85.700, falls der Kurs die untere Begrenzung durchbricht.

Raus aus Gold und rein in ÖlDie 🛢️Öl-Rallye nimmt Fahrt auf: Gold-Pause & Fokus auf WTI!

Während Gold seine Fahrt gemacht hat und bald etwas durchatmet, scheint der Ölpreis richtig aufzuwachen. Für mich heißt es aktuell: Fokus weg vom Edelmetall und den Blick auf WTI richten! 😄

Was sagt die Analyse?

• Untergeordneter Chart: Wir sehen hier eine saubere Struktur mit einem weiteren höheren Hoch. Das kurzfristige Ziel ist klar das schwarze Rechteck (unsere C-Bewegung).

• Das große Bild: Damit wir das markante höhere Hoch im blauen Rechteck (übergeordneter Chart) wirklich nachhaltig durchbrechen können, müssen wir erst einmal die Ziele im untergeordneten Chart erreichen.

Fazit:

Der Kursverlauf sieht extrem konstruktiv aus und wir befinden uns meiner Meinung nach auf bestem Weg, die nächsten Widerstände auseinanderzunehmen. 🚀

Wie seht ihr das? Seid ihr schon positioniert oder wartet ihr noch auf einen Retest?

Bitte beachte meinen Risikohinweis!

Ich bin kein Anlageberater, es handelt sich auch um keine Anlageempfehlungen. Hier geht es lediglich um meine Ideen, die Messungen spiegeln meine persönliche Interpretation wider und stellt keinen Aufruf des Handeln da.

Gefällt dir meine Arbeit? So freue ich mich darüber, wenn du mich mit einem "Like" unterstützt und mich folgst!

#WTI #Oil #Trading #Chartanalysis #Commodities

Ruhe vor der Entscheidung: Warum Bitcoin jetzt Geduld verlangt!Hallo liebe TradingView Community,

willkommen zu unserem Sonntagsmorgen-Bitcoin-Update.

Wir starten bewusst mit einem Leitsatz, der sich über Jahrzehnte an den Märkten bewährt hat:

🔥 „ Der Markt belohnt Geduld – und bestraft Ungeduld.“

👉 Bedeutung: Hektische Entscheidungen führen selten zu guten Ergebnissen.

🔹 Verhalten: Setups abwarten, klare Regeln einhalten, FOMO vermeiden.

📉 Bitcoin – Weekly Chart | Aktuelle Marktlage

Aus rein charttechnischer Sicht präsentiert sich Bitcoin im Weekly-Chart aktuell eher schwach. Betrachtet man ausschließlich die Struktur, kann man diese Bewegung als Short-Bestätigung interpretieren. In diesem Szenario besteht die realistische Möglichkeit, dass der Kurs noch einmal deutlich tiefer läuft, um sich darunter liegende Liquidität abzuholen – ein Verhalten, das in solchen Marktphasen nicht untypisch ist.

Der entscheidende Unterschied zur Vergangenheit ist momentan sehr klar erkennbar. In früheren Abwärtsbewegungen fand Bitcoin regelmäßig Unterstützung oberhalb der 50er Weekly EMA. Von dort aus konnte der Kurs anschließend nach oben drehen. Parallel dazu war am MACD gut zu erkennen, wie das Momentum vom Negativen ins Positive wechselte. Auch der Stoch RSI befand sich häufig in Extrembereichen und kreuzte anschließend bullish. Gleichzeitig zeigte die USDT-Dominanz sehr sauber die Kapitalrotation: Bitcoin steigt – USDT-Dominanz fällt . Genau dieses Zusammenspiel hat sich in der Vergangenheit zweimal nahezu identisch abgespielt.

⚠️ Was sich dieses Mal geändert hat

Aktuell befindet sich Bitcoin unterhalb der 50er Weekly EMA und schafft es nicht, diese nachhaltig nach oben zu durchbrechen. Gleichzeitig sehen wir, dass die USDT-Dominanz nicht nach unten zieht. Das bedeutet: Das Kapital wird nicht wie zuvor aktiv in Bitcoin umgeschichtet. Vielmehr wirkt es so, als könnte die USDT-Dominanz nach oben ausbrechen. Sollte das geschehen, wäre es ein weiteres klares Signal dafür, dass kein frisches Geld in den Markt fließt, sondern Liquidität eher geparkt wird – was den Bitcoin-Kurs anfällig für weitere Abwärtsbewegungen macht.

🟢 Technische Signale, die Hoffnung geben

Trotz dieser Schwächezeichen zeigen Stoch RSI und MACD weiterhin bullishe Hinweise. Der MACD weist ein klar abnehmendes negatives Momentum auf – ein Muster, das wir aus früheren Bodenbildungsphasen kennen. Auch der Stoch RSI verhält sich sehr ähnlich wie in der Vergangenheit. Das bedeutet: Der Markt ist zwar fragil, aber der Verkaufsdruck lässt nach. Eine Drehung bleibt möglich, wenn die Liquiditäts- und Kapitalströme mitspielen.

🏦 Fundamentale Unterstützung

Zusätzlich gibt es ein starkes langfristiges Signal: Michael Saylor und seine Strategy-Firma haben über 22.000 Bitcoin gekauft und halten damit inzwischen mehr als 700.000 BTC. Das ist ein sehr positives Zeichen für Bitcoin und zeigt, dass langfristig orientierte Marktteilnehmer weiterhin konsequent akkumulieren, unabhängig von kurzfristigen Schwankungen.

🌍 Makro-Umfeld & Marktstimmung

Kurzfristig bleibt das Umfeld jedoch angespannt. Bei den Bitcoin-ETFs sehen wir weiterhin Abflüsse , und die aktuelle News-Lage sorgt für zusätzliche Unsicherheit. Dass Gold und Silber weiter stark nach oben schießen, unterstreicht dieses Bild sehr deutlich: Anleger parken ihr Kapital aktuell bevorzugt in sicheren Assets. Historisch betrachtet ist das typisch für Risk-Off-Phasen . Doch auch diese Phasen haben ein Ende – und wenn das Kapital wieder umgeschichtet wird, ist Bitcoin erfahrungsgemäß einer der ersten Profiteure.

📅 Blick auf die kommende Woche

In der kommenden Woche stehen gleich mehrere potenzielle Volatilitäts-Trigger an. Der US-Präsident wird sprechen, und zusätzlich steht der Zinsentscheid der Fed bevor. Je nach Tonalität und Interpretation durch den Markt kann es hier zu starken Bewegungen in beide Richtungen kommen.

🧠 Fazit

Bitcoin befindet sich aktuell in einer entscheidenden Phase.

Kurzfristig bleibt das Risiko weiterer Abwärtsbewegungen bestehen, mittelfristig zeigen die Momentum-Indikatoren erste Stabilisierungstendenzen, und langfristig bleibt die übergeordnete Struktur weiterhin intakt. In solchen Phasen wird Geduld zum entscheidenden Vorteil.

Viel Spaß beim Lesen und einen ruhigen Sonntag.

Think beyond the chart — read what the candles tell you.

MoonClub Team

Silberpreis durchbricht die $100er-SchallmauerAnalyse bei einem Silberkurs von $103,26

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr 2025 etablierte Ausbruchsszenario setzt der Silberpreis nach dem Jahreswechsel eindrucksvoll fort und hat mittlerweile die 100-Dollar-Marke überschritten.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive möglicher Korrekturen. Mit dem neuen Allzeithoch herrscht weiterhin ein stark positiver Ausblick vor, der für weitere Zugewinne über der $105er-Marke sorgen könnte. Sogar erste Gewinnmitnahmen dürften am steigenden 20-Tage-Durchschnitt abgefangen werden.

Mögliche Wochenspanne Bullen: $96,60 bis $109,30

Alternative Kursspanne Bären: $85,40 bis $100,90

Nächste Widerstände: $103,26 = Allzeithoch 2026

Wichtige Unterstützungen: $90,36 = Vorwochentief | $83,75 = Vorjahreshoch

Silber Prognose für nächste Woche

Im weiterhin positiven Chartbild liegt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs diese Unterstützung zusammen mit dem steigenden 20-Tage-Durchschnitt verteidigen, bleibt eine Fortsetzung der Dynamik wahrscheinlich.

Sollte sich hingegen Schwäche durchsetzen, könnte zunächst eine breitere Konsolidierungsphase entstehen. Dadurch wäre ein deutlich flacherer Trendverlauf oder eine Tradingrange mit Test der 50-Tage-Linie zu erwarten.

Mögliche Wochenspanne: $98,40 bis $113,60 alternativ $80,70 bis $93,10

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

10:00 Uhr Deutschland ifo-Geschäftsklimaindex

Dienstag

16:00 Uhr USA Verbrauchervertrauen

Mittwoch

14:30 Uhr USA Rede US-Präsident

16:30 Uhr Rohöllagerbestände

20:00 Uhr FED-Zinsentscheid & FOMC

20:30 Uhr FED Pressekonferenz

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

09:55 Uhr Deutschland Arbeitsmarkt

10:00 Uhr Bruttoinlandsprodukt & VPI NRW

14:00 Uhr Verbraucherpreisindex Bund

14:30 Uhr USA Erzeugerpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading