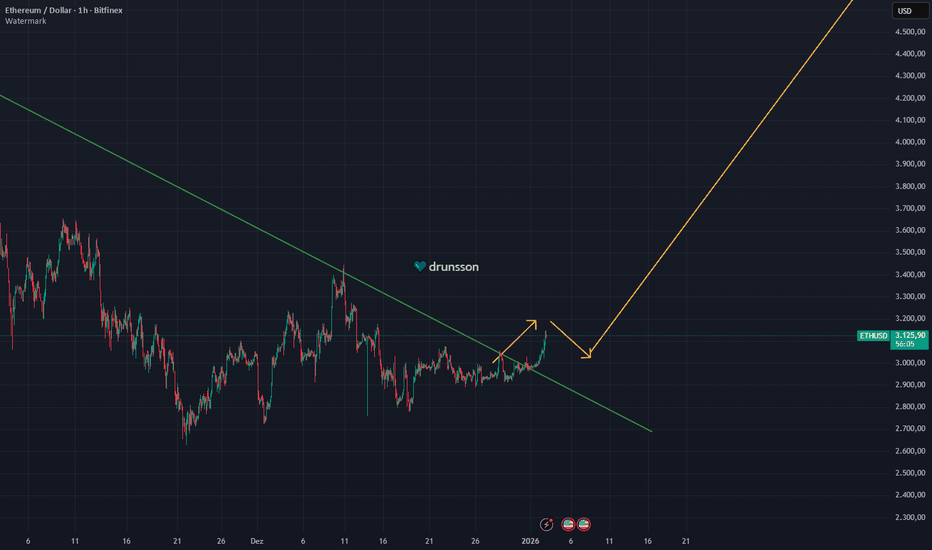

Ethereum: Bullische SK-BestätigungEthereum zeigt erste Anzeichen einer bullischen Marktstruktur. Gemäß dem SK-Regelwerk wurde die bullische Sequenz durch den erfolgreichen Retest der Oberkante der Welle A bestätigt.

Trotz dieser Bestätigung bleibt eine kurzfristige Korrektur möglich. Der relevante Rücklaufbereich liegt aktuell zwischen 3.000 USD und 2.976 USD.

Die übergeordnete Marktarchitektur ist inzwischen abgeschlossen. Zusätzlich befindet sich Ethereum in einer übergeordneten Korrektur der Bewegung vom April-Tief bei rund 1.400 USD bis zum Allzeithoch bei 5.000 USD.

Die übergeordnete Zielzone dieser Korrektur ist konfluent mit der aktuellen Korrektur- und Zielzone. Nach Abschluss dieses Prozesses ist mit einer nachhaltigen Ausbildung einer klaren bullischen Struktur zu rechnen.

Trendanalyse

EURUSD – Multi-Channel-Kontext & Wyckoff-LesartEURUSD – Mehrjährige Struktur, Channel-Kontext & Wyckoff-Perspektive

EURUSD bewegt sich seit 2008 in einem übergeordneten, leicht abwärtsgerichteten Hauptkanal. Die sind im Chart sehr sauber über mehrere, farblich getrennte Regression- bzw. Trendkanäle dargestellt, welche unterschiedliche Marktphasen abbilden. Diese langfristige Struktur bildet weiterhin das Primärregime. Auffällig ist, dass sowohl die oberen als auch die unteren Kanalbegrenzungen über viele Jahre sehr sauber respektiert wurden. Seit 2015 gewinnt die mittlere Kanalzone zunehmend an Bedeutung und fungiert als zentrale Gleichgewichtslinie im Markt.

Innerhalb dieses großen Abwärtskanals lassen sich mehrere sekundäre, farblich getrennte Kanäle erkennen, welche die mittelfristigen Swings strukturieren. Diese Kanäle zeigen ein geordnetes Kursverhalten und stützen den Eindruck, dass sich der Markt seit einigen Jahren in einer Phase der strukturellen Neuorientierung befindet.

Besonders markant sind zwei klar erkennbare Wyckoff-Accumulation-Phasen seit 2015. Beide weisen typische Merkmale wie Selling-Climax, Spring-Strukturen und einen anschließenden Sign of Strength (SOS) auf. Nach diesen Phasen folgten jeweils nachhaltige Aufwärtsbewegungen zurück in Richtung der mittleren Kanalbereiche. Das spricht dafür, dass langfristig Kaufinteresse in den unteren Strukturzonen vorhanden ist.

Der aktuelle Marktbereich lässt sich als mögliche Re-Accumulation interpretieren. Solange der Kurs oberhalb der mittleren Strukturzone und innerhalb des jüngsten Aufwärts-Teilkanals bleibt, dominiert ein konstruktives Bild. Ein bestätigter Ausbruch und SOS-Follow-Through in Richtung der oberen langfristigen Trendlinie würde dieses Szenario unterstreichen und könnte eine mehrjährige Aufwertung einleiten.

Gleichzeitig bleibt die mittlere Kanalzone ein technisch und psychologisch bedeutender Widerstandsbereich. Sollte der Markt hier erneut scheitern und unter die letzten höheren Tiefs zurückfallen, wäre ein erneuter Rücklauf in die unteren Kanalzonen möglich, ohne dass die langfristige Bodenbildungsstruktur zwingend negiert wird.

Aus langfristiger Sicht befindet sich EURUSD damit weiterhin in einer Übergangsphase zwischen reifem Bärenmarkt und potenzieller struktureller Trendwende. Solange die übergeordneten Tiefs verteidigt werden, bleibt die Wahrscheinlichkeit einer mittel- bis langfristigen Stabilisierung erhöht. Kurzfristig dominiert jedoch eine Entscheidungsphase rund um die mittlere Trendstruktur.

🔴 Roter Haupt-Abwärtskanal (2008–heute)

Dieser Kanal definiert weiterhin das Primärregime

Die markanten Hochpunkte (Kreise oben) zeigen:

wiederholtes Scheitern an der Kanaloberkante

progressive Schwäche über die Zeit

sauber respektierte Zwischenlinien

Die Tiefpunkte markieren:

strukturell saubere Reaktionen an der unteren Kanalbegrenzung

zunehmend abnehmende Abwärtsdynamik

Wichtig:

Seit 2015 fungiert der Bereich um die Kanalmitte zunehmend als Magnetzone – Preis pendelt darum, statt dynamisch durchzubrechen. Das spricht für Trendermüdung.

🟧 Orange Kanäle – sekundäre Korrektur- & Reaktionskanäle

Diese Kanäle strukturieren die mittelfristigen Swings innerhalb des großen Abwärtstrends

Auffällig:

Reaktionen an den Mittelzonen sind regelmäßig und technisch sauber die Struktur ist geordnet statt chaotisch

Momentumverlust an unteren Kanalbereichen → typisch für Accumulation-Umfelder

🟦 Grüne Kanäle – aktuelle Marktphase

Der aktuelle Preisbereich verläuft innerhalb eines moderaten Aufwärts-Teilkanals.

Das bedeutet:

kurzfristig höhere Tiefs

aber noch kein Ausbruch aus der großen Struktur

der Markt testet aktuell die mittleren Widerstands-Cluster

Wyckoff-Kontext – Accumulation über mehrere Zyklen

1️⃣ Erste Wyckoff-Accumulation (ca. 2015–2017)

klares Selling Climax

Secondary Tests

Spring → SOS

anschließender Aufwärtsimpuls zur Kanalmitte

2️⃣ Z weite Accumulation (2020–2022)

Wieder ähnliche Struktur:

tiefer Washout

erneuter Spring

starke Reaktion

nachhaltige Trendwende im kleineren Kontext

Markt verteidigt langfristige Demand-Struktur

3️⃣ Aktuelle Phase – Re-Accumulation oder Distribution?

Bullisches Szenario (Wyckoff SOS-Continuation)

Preis hält oberhalb der mittleren Kanalzone

Rücksetzer bleiben strukturell höher

Bestätigung wäre ein nachhaltiger Break Richtung schwarzer Obertrendlinie

→ obere schwarze Langfristlinie (~1.35–1.40)

Das wäre ein klassischer SOS → LPS → Markup

Bärisches Szenario (Failure / UTAD-Struktur)

Kanalmitte erneut als Widerstand bestätigt wird

Struktur bricht unter letzte Higher Lows

Rücklauf Richtung untere grün/orange Kanalbereiche

potenziell erneuter Test 0.95–1.00

Distribution im kleineren Zeitrahmen

ohne Bruch der Hauptstruktur

Markante Punkte in deinem Chart — interpretiert

⚫ Schwarze Kreise unten

Langfristige Demand-Ankerpunkte — Markt verteidigt diese Struktur seit über 10 Jahren

🔴 Rote Kreise oben

Schlüsselstellen struktureller Schwäche

🟠 Zwischenhochs

zeigen, dass Rallys zunehmend früher abverkauft wurden — bis zur Accumulation

🟢 SOS-Marker

bestätigen Phasen echter Nachfrage

Psychologische Marktstruktur

Distribution 2008–2014

Downtrend mit Demand-Cluster

Mehrfache Wyckoff-Accumulation

Akkumulations-Bodenbildung

Das Gesamtbild spricht nicht mehr für einen gesunden Abwärtstrend, sondern für Re-Pricing-Phase nach längerem Bärenmarkt

Mein Fazit

Solange EURUSD oberhalb der mittleren Strukturzone handelt, bleibt das Bild konstruktiv. Ein bestätigter SOS-Break Richtung obere Langfristlinie wäre ein starkes bullisches Signal im Mehrjahreskontext.

Scheitert der Markt jedoch erneut an dieser Zone, ist ein tieferer Pullback in die unteren Kanalbereiche weiterhin möglich — jedoch innerhalb eines bereits reifen Bodenbildungs-Prozesses.

→ Langfristig steigt die Wahrscheinlichkeit einer strukturellen Trendwende.

→ Kurz- bis mittelfristig bleibt der Markt in einer Entscheidungsphase.

Bitcoin - Ausblick KW02/2026Hallo Trader,

Bitcoin war aus der Riege der Assets neben Gold, SIlber, Indizies wohl DER Underperformer. 2026 bin ich doch optimistisch, dass sich hier das Blatt wendet. Natürlich wird es immer wieder Ausschläge nach unten geben. Krypto ist generell volatiler. Aber die starke Korrektur dürfte auch Chancen eröffnen.

Und stand ketzt sieht das nach einer Bodenbildung aus. Ich könnte mir durchaus vorstellen, dass wir hier zeitnah Richtung 100.000$ laufen.

Auf der Unterseite ist natürlich nach wie vor der Support bei 84k enorm wichtig und sollte nicht brechen.

Widerstände:

- Zone ums ATh bei 125.000$ - 126.000$

- Zone bei ca 108.000$

- Zone bei etwa 100.000$ - 101.000$

Unterstützungen:

- Tiefs bei 83.500$

- Zone bei etwa 75.000&

Happy Pips!

Michael - Team PimpYourTrading

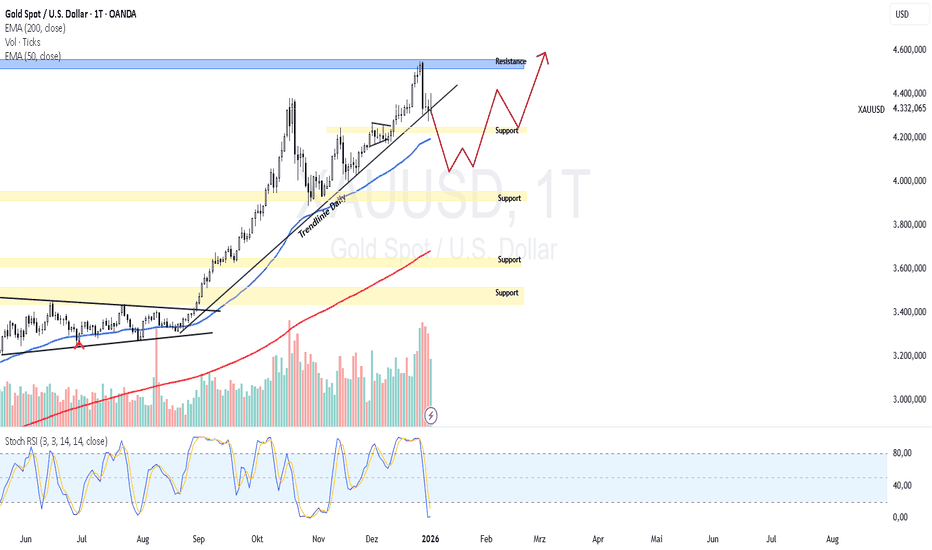

Gold - Ausblick KW02/2026Hallo Trader,

bevor wir in die Analyse springen. Lass doch gerne mal dein Tipp in den Kommentaren, wo Gold Ende 2026 steht.

Kommen wir zur Analyse. Nach dem neuen ATH ENde 2026, gab es dann die extrem bärische Kerze. Das sieht fast aus wie im Oktober, wo wir dann noch weiter korrigiert sind.

Generell bin ich auf Sicht bei Gold sehr bullisch. Umso schöner wäre es nun, wenn wir nun erst einmal korrgieren und Richtugn $4000 laufen. Von da aus könnte sich dann ein Boden finden und wir laufen weiter long.

Wie gesagt - das wäre so etwa das perfekte Szenario für mich.

Und sollte die Trendlinie brechen (was ich aktuell für garnicht unwahrscheinlich halten), hätten wir dann das zweite Short Signal (nach der Kerze), das eben für die Korrektur sorgen könnte.

Fazit: Langfristig bullish, Kurzfristig bin ich eher auf der Short Seite

Widerstände:

- Zone ums ATH

Unterstützungen

- Novemberhoch bei 4240$

- Tief bei ca 3900$

- Tief bei3630$

- Zone bei rund 3500$

- Zone bei 3450$ - 3435$

- Zone bei 3250$

PS: Das ist das letzte Gold Update für dieses Jahr. Nächstes Jahr geht es dann weiter =)

Happy Pips!

Michael - Team PimpYourTrading

DAX🇩🇪 - Ausblick KW02/2026Hallo Trader,

beim DAX befinden wir uns nahe dem ATH. Ein direkter Breakout ist ebenso möglich wie ein Luftholen. Meiner Meinung werden wir aber noch im Januar ein neues ATH sehen.

Daher mein Tipp: Alarm am ATH legen.

Oder direkt ein Trade knapp über dem ATH platzieren um auf der Long Seite ein paar Punkte mitzunehmen-

Widerstände:

- ATH - Zone 24.600

Unterstützungen:

- Zone bei 23.000 - 23.100

- Zone rund um 22.200

- Zone bei 21.500

- Runde Marke von 20.000

Happy Pips,

Michael - Team PimYourTrading

SP500🇺🇸 - Ausblick KW02/2025 Hallo Trader,

Herzlich Willkommen im neuen Handelsjahr.

Wir wünschen euch maximalen Erfolg und natürlich auch im Privatleben nur das Beste und vor allem Gesundheit. 🍀

📊 Fundamentals KW02/2026

In der zweiten Handelswoche haben wir direkt ein paar wichtige Daten auf der Agenda. Vor allem die US Arbeitsmarktdaten 🇺🇸 (Fr) stechen da ins Auge. Die Prognose liegt bei 55.000 neu geschaffenen Stellen und einer Arbeitslosenquote von 4,5%.

Ansonsten empfehlen wir die kommende Woche noch gemächlich zu starten. Viele Händler sind noch nicht aktiv und wir werden wohl erst ab Mitte Januar dann die meisten Fonds etc voll aktiv sehen.

ℹ️Wichtige Wirtschaftsdaten:

Mo: ISM Verarbeitendes Gewerbe 🇺🇸

DI: VPI 🇩🇪, EMI Dienstleistungen 🇺🇸

Mi: VPI 🇪🇺, JOLTS Stellenangebote, ADP Beschäftigungsänderung 🇺🇸

Do: -

Fr. NFPs 🇺🇸

Chart SP500 🇺🇸

Nun - so richtig schlau ich noch nicht aus dem Chart. Also zumindest den großen Long Impuls und direkt ATH erwarte ich nicht. Im Stundenchart hat sich auch ein Abwärtstrend gebildet

Chart H1:

Bevor wir hier keinen Bruch sehen, warte ich auch mit neuen Longs.

Widerstände

- Zone ums ATH

Unterstützungen:

- Für den Trade releavant: Tief der Freitagskerze

- Tiefs bei 6500

- Tiefs bei 6400

- Zone bei 6150 - 6200

- Zone bei 5770 - 5800

PS: Lass doch mal gerne ein Tipp, da wo der SP500 Ende des Jahres 2026 steht.

Happy Pips!

Michael - Team PimpYourTrading

Bitcoin: Liquidität bei 90.000 abgeholtNach dem gestrigen Anstieg bei Bitcoin wurde die Liquidität im Bereich um 90.000 USD abgeholt. Ich gehe davon aus, dass als Nächstes die untere Liquidität laut Heatmap im Bereich um 87.000 USD angesteuert wird.

Durch den gestrigen Impuls wurde die bullische Sequenz zwar aktiviert, bislang jedoch noch nicht bestätigt.

Nach dem SK-Prinzip ergibt sich aus der Bewegung vom letzten Tief zum letzten Hoch mithilfe der Fibonacci-Projektion eine Zielzone zwischen 87.732 USD und 86.646 USD.

Ich gehe jedoch davon aus, dass Bitcoin bereits im Bereich des 0,618-Fibonacci-Levels eine potenzielle Trendwende ausbilden könnte, gestützt durch die Konfluenz mit der darunterliegenden Heatmap-Liquidität.

Night Token: Fibonacci-Reaktion bestätigtIm Fibonacci-Wendebereich hat der Night Token technisch sauber reagiert und eine lokale Trendwende auf Fibonacci-Ebene ausgebildet.

Nach der Korrektur hat der Night Token technisch sauber reagiert und erste Anzeichen einer potenziellen Strukturumkehr gezeigt.

Gelingt es Night, die bullische Struktur aufrechtzuerhalten und die Welle A nach oben zu durchbrechen, wird gemäß dem SK-Prinzip die bullische Sequenz aktiviert.

Die Bestätigung dieses Szenarios erfolgt durch einen erfolgreichen Retest der Oberkante der Welle A.

JPMJPMorgan Chase, die größte US-Bank, hat ihre besten Geschäftszahlen für das dritte Quartal 2025 ihrer Geschichte veröffentlicht. Trotzdem fiel der Aktienkurs nach der Bekanntgabe.

Highlights:

Umsatz: 46,43 Mrd. USD (+9 % im Vergleich zum Vorjahr)

Nettogewinn: 14,4 Mrd. USD

Gewinn je Aktie: 5,07 USD (4,75 % über den Erwartungen)

Rekord-Handelsperformance, Investmentbanking-Gebühren stiegen um 14 % im Vergleich zum Vorjahr

Der Umsatz von J.P. Morgan Payments stieg um 13 % im Vergleich zum Vorjahr auf 4,9 Mrd. USD

Eigenkapitalrendite: 17 % – eine der besten der Branche

Warum fiel der Aktienkurs?

🔎

Small Losses sind der Preis für Big WinsMost traders haben keine Angst vor Verlusten.

Sie haben Angst, falsch zu liegen.

Deshalb werden kleine Verluste oft zu großen Verlusten.

Die Psychologie hinter dem Stop Loss

Wenn der Preis gegen deine Idee läuft, beginnt der Kopf zu verhandeln:

– „Vielleicht dreht es gleich.“

– „Nur ein bisschen mehr Raum.“

Genau hier bricht Disziplin.

Ein Stop Loss ist kein technisches Tool.

Er ist eine psychologische Grenze.

Was der Chart wirklich zeigt

Der Preis tut nur eines von zwei Dingen:

– Respektiert die Structure → Trade überlebt

– Bricht die Structure → Stop Loss wird ausgelöst

Kein Drama.

Keine Prediction.

Nur Akzeptanz.

Der Markt gibt Feedback – keine Strafe.

Warum Profis langfristig überleben

– Sie akzeptieren kleine Verluste schnell

– Sie diskutieren nicht mit der Structure

– Sie schützen Capital, bevor sie Profit jagen

Kleine Verluste halten Emotionen neutral.

Neutrale Emotionen halten Entscheidungen scharf.

Education Takeaway

Du wirst nicht dafür bezahlt, recht zu haben.

Du wirst dafür bezahlt, Risk richtig zu managen.

''One big loss can erase 10 good trades.

Ten small losses cannot erase one disciplined winner.''

BTC/USDT – Fortsetzung des AufwärtstrendsKursstruktur: BTC hält sich oberhalb der Unterstützungszone von 87.200 – 87.500 in einer Akkumulationszone und bildet kontinuierlich höhere Tiefs → was darauf hindeutet, dass weiterhin hohe Kapitalflüsse Positionen halten.

Wichtige technische Indikatoren: EMA34 und EMA89 konvergieren → eine wichtige technische Pufferzone. Mehrfach fiel der Kurs unter das kurzfristige Tief, erholte sich aber schnell wieder → die Verkäufer schwächen sich ab.

Erwartetes Muster: Flacher Rücksetzer → Fortsetzung des Aufwärtstrends.

Bullisches Szenario (bevorzugt): Kaufen Sie um 87.300 – 87.600 (Nachfragezone).

Kursziel: 90.000 – 91.000

Unterstützungskontext: Kapitalflüsse zu Jahresbeginn und Erwartungen bezüglich ETFs/Halving-Zyklen stützen BTC weiterhin.

Altcoins haben noch keinen starken Ausbruch hingelegt → BTC bleibt der Fokus der Investitionen.

📌 Blickwinkel: Ausschließlich bullish – Kaufpriorität basierend auf der Kursstruktur, keine Panik, wenn der Kurs ausbricht.

NDX - ENTSCHEIDUNG ZUR TRENDFORTSETZUNG VS. KORREKTURAUSWEITUNGHallo zusammen,

hier eine persönliche Einschätzung zum Verhalten der NASDAQ

Dabei zwei mögliche Szenarien, welche lauten:

V1 (Blau) = Trendfortsetzung

V2 (Gelb) = Korrekturausweitung

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

ETH - KURZFRISTIGE TRENDFORTSETZUNG UND MITTELFRISTIGER ENTSCHEIHallo zusammen,

hier eine persönliche Einschätzung zu den relevanten Entscheidungszonen bei ETH (USD).

Dabei zwei mögliche Szenarien, welche lauten:

V1 (Blau) = kurzfristiger Aufwärtsimpuls

V2 (Gelb) = nochmaliger Rücksetzer mit anschließender Trendaufnahme

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

Die Basis für den Gold-Bullenmarkt ist solide, und der KurssprunDie Basis für den Gold-Bullenmarkt ist solide, und der Kurssprung am ersten Handelstag des Jahres 2026 deutet auf eine starke Rendite hin.

Am Freitag, dem 2. Januar, dem ersten Handelstag des Jahres 2026, eröffneten Gold und Silber im frühen asiatischen Handel höher und legten damit einen starken Start ins neue Jahr hin. Der Goldpreis schwankte nach oben und notierte aktuell bei rund 4053 US-Dollar, was einem Tagesplus von etwa 0,68 % entspricht. Silber legte sogar noch stärker zu und stieg um 1,6 % auf rund 72,64 US-Dollar pro Unze. Dieser frühe Anstieg scheint eine Fortsetzung und Bestätigung der beeindruckenden Rallye von 2025 zu sein – im vergangenen Jahr erreichte der kumulierte Goldpreisanstieg rund 64 %. Dies markiert nicht nur die stärkste Performance der letzten Jahre, sondern auch den größten jährlichen Anstieg seit 1979 – ein spektakuläres Marktereignis, das es seit 46 Jahren nicht mehr gegeben hat.

Mit Blick auf das Jahr 2025 lässt sich feststellen, dass der Goldpreis von einem relativ niedrigen Niveau zu Jahresbeginn aus rasant anstieg, wiederholt historische Höchststände durchbrach und die Aufmerksamkeit des globalen Kapitals auf sich zog. Obwohl es zum Jahresende aufgrund von Faktoren wie Devisenmargenanpassungen und einer Verknappung der Liquidität zu einer technischen Korrektur kam, handelte es sich eher um eine Konsolidierungsphase und Marktkorrektur als um eine Trendwende. Der Kursanstieg am ersten Handelstag des neuen Jahres bestätigte zunächst, dass das Marktvertrauen weiterhin wächst.

Die Logik hinter dem Goldpreisanstieg 2025: Mehrere positive Faktoren wirken zusammen und legen den Grundstein für einen Bullenmarkt.

Der enorme Goldpreisanstieg im Jahr 2025 ist das Ergebnis eines Zusammenwirkens fundamentaler, kapitalbezogener und stimmungsbedingter Faktoren:

Erstens liefert die geldpolitische Wende den Hauptimpuls. Die US-Notenbank Federal Reserve hat einen Zinssenkungszyklus eingeleitet, in dessen Verlauf die Leitzinsen schrittweise sinken, was zu einem deutlichen Rückgang der Renditen von US-Staatsanleihen führt. Die Rendite zehnjähriger US-Staatsanleihen sank erstmals seit 2020 jährlich. Dies reduzierte die Opportunitätskosten für unverzinste Anlagen wie Gold erheblich und erhöhte die Bereitschaft von Anlegern, in Gold zu investieren.

Zweitens befeuern anhaltende geopolitische Konflikte die Risikoaversion. Die Eskalation in Russland und der Ukraine sowie die Instabilität in vielen globalen Krisenherden haben die strategische Position von Gold als ultimativer sicherer Hafen gestärkt. In einem von Unsicherheit geprägten Markt hat sich Gold zu einem natürlichen Zufluchtsort für Kapital entwickelt.

Drittens schaffen die Goldkäufe der Zentralbanken eine solide Kaufbasis. Zentralbanken weltweit erhöhen kontinuierlich ihre Goldreserven, um ihre Anlagen zu diversifizieren und sich gegen Inflation und geopolitische Risiken abzusichern. Mit Ausnahme einiger weniger Zentralbanken, die aufgrund besonderer Bedürfnisse Gold verkaufen, bleiben die globalen Zentralbanken insgesamt starke Nettokäufer. Diese strukturelle und langfristige Nachfrage stützt die Goldpreise.

Viertens stieg die Investitionsnachfrage sprunghaft an, und die Liquidität war reichlich vorhanden. Anlageinstrumente wie Gold-ETFs zogen signifikante Mittelzuflüsse an, was die Marktaktivität und die Preiselastizität weiter ankurbelte.

Diese miteinander verknüpften Faktoren führten zu einem jährlichen Anstieg des Goldpreises um 64 % und legten damit den Grundstein für den Markttrend im Jahr 2026.

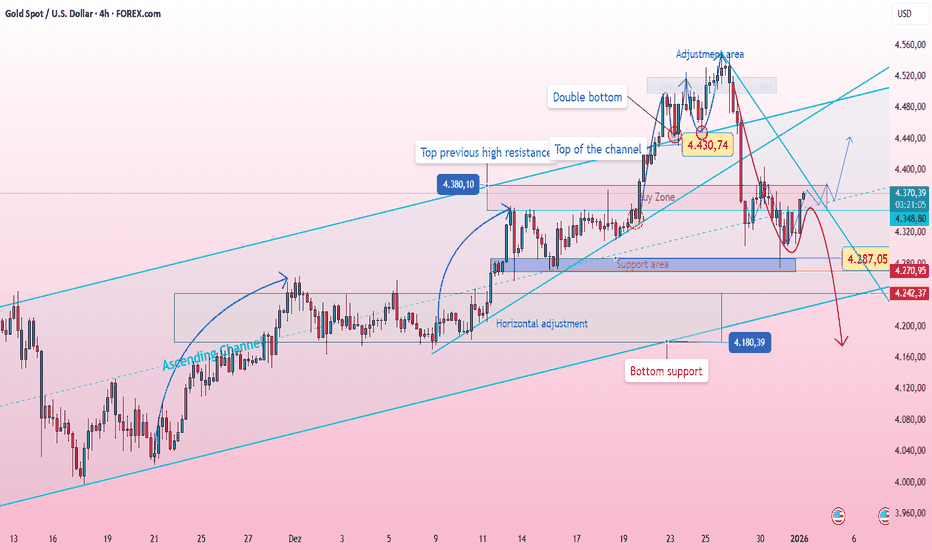

Technische Analyse: Kurslücke nach oben signalisiert Stärke – Unterstützungs- und Widerstandsniveaus beachten

Im Tageschart hat Gold eine wichtige Unterstützungszone um 4305 US-Dollar gebildet. Mehrere Rücksetzer wurden durch Kaufunterstützung aufgefangen, was auf eine hohe technische Bedeutung dieses Niveaus hindeutet. Das System der gleitenden Durchschnitte befindet sich weiterhin in einer Aufwärtsbewegung, der RSI hat sich aus der neutralen Zone stabilisiert, und das MACD-Histogramm verengt sich, was auf eine allmähliche Abwärtsdynamik hindeutet. Die Kurslücke nach oben zur Eröffnung heute Morgen spiegelt eine positive Marktstimmung wider. Es sollte jedoch beobachtet werden, ob die Lücke im Laufe des Tages geschlossen wird.

Im 4-Stunden-Chart zeigt der Stochastik-Oszillator ein Golden Cross, was auf eine anhaltende Aufwärtsdynamik kurzfristig hindeutet. Der wichtigste Widerstandsbereich liegt bei etwa 4380, was der oberen Begrenzung der jüngsten Handelsspanne und dem oberen Bollinger-Band im Wochenchart entspricht. Ein Ausbruch über dieses Niveau würde weiteres Aufwärtspotenzial eröffnen. Der entscheidende Unterstützungs-/Widerstandsbereich liegt zwischen 4400 und 4430; ein Halten über diesem Niveau würde den Trend weiter verstärken.

Zusammenfassend lässt sich sagen, dass Gold am ersten Handelstag des Jahres 2026 eine starke Performance zeigte und die technische Struktur weiterhin bullisch ist. Die Handelsstrategie sollte darauf abzielen, bei Kursrückgängen zu kaufen und bei Kursanstiegen mit kleinen Positionen Short-Positionen einzugehen, falls Widerstand auftritt. Der wichtigste Widerstandsbereich liegt zwischen 4400 und 4430, während der wichtigste Unterstützungsbereich zwischen 4305 und 4320 liegt. Beachten Sie, dass die Volatilität nach den Feiertagen zunehmen kann; daher sind eine strikte Positionsgröße, das Setzen von Stop-Loss-Orders und das Vermeiden blinden Hinterherjagens von Hochs und Tiefs entscheidend.

Blick auf 2026: Der Bullenmarkt setzt sich fort, und 5000 US-Dollar könnten noch nicht das Ende sein.

Blick auf 2026: Der Bullenmarkt setzt sich fort, und 5000 US-Dollar könnten noch nicht das Ende sein.

Kurzfristige Marktschwankungen können zwar durch Faktoren wie Liquidität und geldpolitische Anpassungen bedingt sein, doch die fundamental positiven Aussichten für Gold mittel- bis langfristig bleiben unverändert. Die Kernlogik der Goldkäufe der Zentralbanken, geopolitische Risiken und die Erwartung einer lockeren Geldpolitik bleibt bestehen. Viele glauben, dass Gold 2026 die Marke von 5.000 US-Dollar pro Unze anpeilen und Silber 100 US-Dollar pro Unze erreichen könnte. Selbst ein Rückgang auf etwa 3.800 US-Dollar wäre eine normale Korrektur innerhalb eines Bullenmarktes.

Am ersten Handelstag des Jahres 2026 hat die starke Performance von Gold und Silber möglicherweise den Ton für den Jahrestrend vorgegeben. Ein Wochenschlusskurs über dem Höchststand würde den Aufwärtstrend weiter festigen. Für Anleger ist es angesichts der Liquiditätsrisiken umso wichtiger, jede Kaufgelegenheit bei Kursrückgängen zu nutzen.

Der Goldmarkt schrieb 2025 ein glorreiches Kapitel; 2026 scheint dieser strukturelle Bullenmarkt für Edelmetalle in ein noch spannenderes Kapitel einzutreten.

Handelsstrategie-Referenz:

Short-Handelsmöglichkeit: Erwägen Sie eine kleine Short-Position im Bereich von 4400–4405 mit einem Stop-Loss bei 4430 und einem Kursziel von 4380–4350. Ein Kursrutsch unter dieses Niveau könnte zu einem Kursrückgang auf 4330 führen.

Long-Handelsmöglichkeit: Erwägen Sie eine Long-Position im Bereich von 4325–4330 mit einem Stop-Loss bei 4300 und einem Kursziel von 4370–4400. Ein Kursrutsch über dieses Niveau könnte zu einem Kursrückgang auf 4430 führen.

Zcash: Bearisches SK aktiviertZcash hat ein bearisches SK aktiviert.

Gemäß dem SK-Regelwerk gilt das bearische SK-Muster als aktiviert, sobald Welle B die Welle A nach unten durchbricht.

Die Bestätigung des Setups erfolgt über einen Retest an die Unterkante der Welle A.

Die Zielzone der bearischen Sequenz ergibt sich aus dem Konsens der GKL-gelben und GKL-orangen Sequenz und liegt aktuell im Bereich von ca. 441 USD bis 420 USD.

Bitcoin: EntscheidungsphaseBitcoin bewegt sich weiterhin seitwärts und erfährt wiederholt Ablehnung im Bereich der GKL, konkret in der violetten Sequenz, welche inzwischen abgearbeitet wurde.

Der nächste größere Impuls wird richtungsweisend sein. Entweder gelingt Bitcoin der nachhaltige Durchbruch durch die goldene Sequenz, womit die gelbe, bullische Sequenz aktiviert würde, oder es besteht weiterhin das Risiko einer erneuten Ablehnung.

In diesem Fall droht ein Bruch der Unterstützung, was die Ausbildung eines bearischen GKL-Szenarios zur Folge hätte.

Korrektur in die GKL-Zonen und Liquiditätsziel bei 430 USDWie erwartet korrigiert Zcash aktuell in Richtung der gelben GKL-Sequenz. Ich gehe weiterhin davon aus, dass der GKL auch die orange Sequenz ausbilden wird.

Die Liquidität laut Heatmap wurde inzwischen weitgehend abgeholt. Die nächste größere Liquiditätsansammlung liegt im Bereich um 430 USD. Entsprechend erwarte ich eine Ausdehnung des GKL in die orange Zone zwischen etwa 430 und 400 USD.

Dennoch ist bei Short-Positionen Vorsicht geboten, da jederzeit mögliche Fake-Moves auftreten können.

Seien Sie vor einem erneuten Goldpreisrückgang gewarnt.

I. Analyse der Kernpreislogik

Makrofundamentale Faktoren weiterhin stützend:

Die mittel- bis langfristige Goldpreisentwicklung wird weiterhin von zwei Kernfaktoren bestimmt: den Realzinserwartungen und der Nachfrage nach sicheren Anlagen. Einerseits dämpfen die Markterwartungen weiterer Zinssenkungen der Fed im Jahr 2026 weiterhin das Realzinsumfeld und reduzieren damit die Opportunitätskosten des Haltens dieses zinslosen Vermögenswerts. Andererseits erhöhen anhaltend hohe geopolitische Risiken (wie die anhaltende Volatilität im Ukraine-Konflikt) die Risikoprämien für extreme Marktentwicklungen und bekräftigen die Rolle von Gold als ultimative sichere Anlage.

Kurzfristiges Marktstimmungsprofil:

Der Markt zeigt aktuell ein Muster von „intakter Safe-Haven-Atmosphäre bei schwankender Risikobereitschaft“. Geopolitische Unsicherheit bietet eine grundlegende Kaufgelegenheit für Gold bei Kursrückgängen. Erhöhte Margin-Anforderungen und eine geringere Liquidität verstärken jedoch die kurzfristige Volatilität und führen zu einer Kursstruktur, die durch „schwierige Aufwärtsbewegungen und rasche Abwärtsbewegungen“ gekennzeichnet ist. Es ist wichtig zu beachten, dass der jüngste Kursrückgang eher auf Veränderungen in den Strukturen des Mikrohandels (z. B. erzwungener Schuldenabbau bei gehebelten Fonds) als auf eine Umkehr der fundamentalen makroökonomischen Entwicklung zurückzuführen ist.

II. Zusammenfassung der technischen Analyse

Identifizierung wichtiger Kursmarken:

Widerstandszone: 4400 – 4405 $ (entspricht dem 38,2%-Fibonacci-Retracement-Level des vorangegangenen signifikanten Kursrückgangs).

Unterstützungszone: 4300 – 4280 $ (die untere Grenze der jüngsten Konsolidierungsphase und eine psychologische Marke).

Trendstruktur und Momentum-Analyse: Der Tageschart zeigt ein „Bearish Engulfing“-Muster, das den kurzfristigen Korrekturdruck bestätigt. Die gleitenden 1-Stunden-Durchschnitte verlaufen bärisch und deuten auf ein schwaches kurzfristiges Momentum hin. Das Scheitern der Kurserholung über der Marke von 4400 $ deutet auf mangelnde Überzeugung der Käufer hin. Die Gesamtstruktur spricht weiterhin für eine Fortsetzung der Korrektur.

III. Konkrete Handelsstrategie

Kernidee: Bei Kursstärke verkaufen und an wichtigen Unterstützungsniveaus opportunistisch kaufen.

Strategie 1: Verkauf bei Kursanstieg (Primär)

Einstiegsbereich: 4395 $ – 4400 $

Stop-Loss: Über 4410 $

Kursziel: 4350 $ → 4300 $ → 4280 $

Begründung: Der Bereich um 4400 $ fungiert sowohl als technischer Widerstand als auch als wichtige psychologische Barriere. Daher ist eine Abweisung und ein Kursrückgang aus diesem Bereich wahrscheinlicher.

Strategie 2: Kauf bei Kursrückgang (Sekundär/Gegentrend)

Einstiegsbereich: 4280 $ – 4285 $

Stop-Loss: Unter 4270 $

Kursziel: 4300 $ → 4320 $ → 4350 $

Begründung: Dieser Bereich stellt eine wichtige Unterstützungszone der letzten Zeit dar. Ein erster Test dieses Bereichs könnte eine technische Erholungsbewegung auslösen.

IV. Risiko- und Chancenanalyse

Wichtige zu beobachtende Faktoren:

Signale der US-Notenbank: Lockere Kommentare könnten eine rasche Goldpreiserholung auslösen, während anhaltende Inflation zu einer weiteren Konsolidierung führen könnte.

Geopolitische Entwicklungen: Jede Eskalation der Spannungen könnte Käufe in sichere Häfen auslösen.

Disziplin beim Handel:

Keine emotionalen Positionen halten (Nachkaufen bei fallenden Kursen): Schließen Sie Positionen entschlossen, sobald die Stop-Loss-Niveaus unterschritten werden, und bewerten Sie die Situation neu.

Vermeiden Sie es, dem Preis hinterherzujagen: Üben Sie sich in Geduld und warten Sie auf Bestätigung an wichtigen technischen Niveaus, bevor Sie einsteigen.

Die Zeit vergeht wie im Flug, 2025 neigt sich dem Ende zu und 2026 rückt näher. Obwohl es kälter wird, ist der Frühling doch auch schon in Sicht, nicht wahr?

Wir alle wollen ein Stück vom Kuchen des Aktienmarktes abhaben, aber ist Ihnen schon aufgefallen, dass Ihre Verluste umso höher ausfallen, je mehr Sie sich anstrengen? Ihr Kapital schrumpft stetig und Ihr Selbstvertrauen schwindet. Falls Sie sich in einer solchen Lage befinden, rate ich Ihnen: Halten Sie kurz inne.

Beenden Sie diese sich wiederholenden Handelsfehler und treten Sie aus dem Teufelskreis aus, der Sie immer weiter auslaugt. Was Sie brauchen, ist nicht nur Glück, sondern ein Mentor, der Sie in die richtige Richtung lenken kann – ein professioneller Partner, der Ihnen hilft, Ihre Gedanken zu ordnen, die Situation zum Guten zu wenden und Ihre Verluste wieder wettzumachen.

Der Markt hat seine Höhen und Tiefen; wir alle haben Bullen- und Bärenmärkte erlebt. Schwierige Zeiten bedeuten nicht, dass es keine Hoffnung gibt. Verlustphasen können auch Phasen der Konsolidierung sein: Erfahrungen sammeln, daraus lernen und regelmäßig Bilanz ziehen – das ist die Grundlage für eine erfolgreiche Erholung.

Ich bin professioneller Analyst mit Spezialisierung auf den Goldmarkt. Mit jahrelanger praktischer Erfahrung und systematischen Methoden helfe ich Ihnen gerne, den Überblick zu behalten. Investieren bedeutet mehr als nur Markttrends; es geht auch um Entscheidungen – eine richtige Entscheidung kann Ihnen ein Leben lang zugutekommen.

Wenn Sie bereit für eine Veränderung sind, kontaktieren Sie mich gerne. Wir können mit einem ersten Gespräch beginnen, um Ihre Handelsfragen zu klären und einen für Sie passenden Weg zu finden.

📩 Kontaktieren Sie mich, und lassen Sie uns gemeinsam stabiler ins Jahr 2026 starten. Möge jeder Ihrer zukünftigen Schritte von Besonnenheit und Entschlossenheit geprägt sein.