BTC – VERKAUF BEI RÜCKGANG, BÄRISCHE STRUKTURBitcoin setzt seinen Abwärtstrend im H3-Chart mit einer klaren Abfolge von tieferen Hochs und tieferen Tiefs fort.

Der Kurs korrigiert technisch in die Angebotszone (EMA20–EMA50), der Kaufdruck ist jedoch schwach und ein weiterer Anstieg ausbleibt.

Potenzielle Verkaufszone: Angebotszone (Goldene Zone)

Struktur: Korrektur innerhalb eines Abwärtstrends → Distribution

Bevorzugtes Szenario: Ablehnung an der Trendlinie → Fortsetzung des Abwärtstrends

Nächstes Kursziel: ~85.000 – 85.100

Erst wenn der Kurs die absteigende Trendlinie durchbricht und sich darüber hält, ist das bärische Szenario hinfällig.

Trendanalyse

XAU – KAUF BEI KURZSCHNITTEN, Aufwärtstrend setzt sich fortGold zeigt im H3-Chart weiterhin eine klare Aufwärtsstruktur. Der Kurs korrigiert und konsolidiert oberhalb des EMA20 und EMA50, was darauf hindeutet, dass der Kaufdruck den Haupttrend bestimmt.

Kaufzone: Nachfragezone (0,5 Fibonacci-Retracement)

Bevorzugtes Szenario: Kurskonsolidierung → Fortsetzung des Trends

Erweitertes Kursziel: 1,618 Fibonacci-Zone ~ 5,52xx

➡️ Solange der Kurs den EMA50 nicht durchbricht, bietet jede Korrektur lediglich eine Gelegenheit, den Aufwärtstrend fortzusetzen.

XAUUSD – Aufwärts ohne PauseDer Goldpreis hat heute erneut ein neues Rekordhoch erreicht, da Investoren verstärkt aus dem US-Dollar fliehen und Kapital in das Edelmetall umschichten.

Aktuell bewegt sich Gold rund um 5.220 USD und liegt damit mehr als 200 USD über dem nächtlichen Tief bei 5.009 USD. Dieses Niveau entspricht genau dem Kursziel, das wir bereits in früheren Analysen erwartet hatten.

Der starke Ausbruch erfolgt vor dem Hintergrund der zweitägigen geldpolitischen Sitzung der US-Notenbank (Fed), gefolgt von der Pressekonferenz von Fed-Chef Jerome Powell.

Auch auf anderen Märkten zeigen sich deutliche Bewegungen: Der US-Dollar-Index (DXY) ist kräftig gefallen und hat den tiefsten Stand seit vier Monaten erreicht. Dies unterstützt den Goldpreis zusätzlich, da das Metall für Investoren attraktiver wird.

Aus technischer Sicht bleibt der Aufwärtstrend voll intakt. Gold befindet sich weiterhin auf der Suche nach neuen Allzeithochs und stabilisiert sich innerhalb eines kurzfristigen Aufwärtskanals. Eine leichte Korrektur könnte sich als idealer Einstiegspunkt für die nächste Aufwärtsbewegung erweisen. Das aktuelle Kursziel liegt im Bereich von 5.250 bis 5.300 USD.

Und wie sehen Sie die weitere Entwicklung von XAUUSD?

BTC Elliott-Wellen-AnalyseBTC Elliott-Wellen-Analyse

Hallo zusammen!

Wir beobachten die Ausbildung eines vollständigen Elliott-Wellen-Musters im Bitcoin-Chart. Im ABC-Bereich bildet sich eine Korrekturwelle, wobei Welle 5 von C abgeschlossen ist. Diese Welle hat eine 5-3-5-Struktur. Der Kursrückgang könnte bis in den Bereich von 73.500 US-Dollar anhalten, anschließend dürfte der Kurs wieder steigen.

GOLD: Detaillierte Analyse – Kurs auf 5500 $ zu?GOLD: Detaillierte Analyse – Kurs auf 5500 $ zu?

Nach dem Kursanstieg sehen wir eine starke Aufwärtsbewegung. Unsere frühere Analyse war nicht ganz korrekt, aber diese hier deutet auf zwei Schlüsselbereiche hin, in denen der Kurs drehen könnte. Der erste Bereich bietet wahrscheinlich den besseren Einstiegspunkt, da der Markt mit einer Kurslücke nach oben eröffnen und diese schließen wird, bevor er weiterläuft. Ein Gewinnziel von 5500 $ erscheint vielversprechend.

Der Goldpreis könnte heute auf 5220–5250 $ steigen.Der Goldpreis könnte heute auf 5220–5250 $ steigen.

Der Goldpreis hat die erwartete Spanne von 5150–5200 $ erreicht, und wir haben diese Aufwärtschance erneut genutzt.

Wir haben heute bereits über 100 Punkte Gewinn erzielt.

Ich hatte diese Möglichkeit bereits im Vorfeld öffentlich angekündigt.

Im Folgenden möchten wir einige wichtige Signale erläutern:

1: Das kurzfristige Kursziel für diese Goldpreissteigerung liegt bei 5220–5250 $. Bitte beachten Sie, dass der Goldpreis innerhalb dieser Widerstandsspanne wahrscheinlich eine Korrektur erfahren wird.

2: Der Goldpreis wird in den kommenden asiatischen und europäischen Handelssitzungen voraussichtlich weiter schwanken und eine Konsolidierungsphase auf hohem Niveau ausbilden.

3: Der Goldpreis hat weiterhin erhebliches Aufwärtspotenzial. Das endgültige Hoch ist noch unklar, da die aktuellen Marktkräfte den Aufwärtstrend insgesamt beschleunigen. Der Anstieg des Goldpreises wird sich zweifellos beschleunigen. Wir müssen jedoch auch mögliche zukünftige Kursrückgänge im Auge behalten.

4. Die Goldpreise werden definitiv fallen, aber es gibt zwei Arten von Rückgängen: eine gesunde strukturelle Korrektur und einen durch einen Ausverkauf ausgelösten Trendsturz. Mit steigenden Goldpreisen erhöht sich auch das Risiko eines starken Rückgangs von den Höchstständen.

5. Kurzfristig sollten Sie sich stets an der unteren Unterstützungslinie des Goldpreistrends orientieren. Der Kauf bei Kursrückgängen ist die beste Strategie für den Intraday-Handel.

Wie im Chart dargestellt: Ich prognostiziere für Mittwoch ein maximales Aufwärtspotenzial für den Goldpreis im Bereich von 5220 bis 5250 US-Dollar.

Folgen Sie meinem Kanal weiterhin; ich werde kontinuierlich Echtzeit-Trends analysieren und die neuesten Handelssignale teilen. Bei Fragen hinterlassen Sie bitte eine Nachricht, ich werde sie Ihnen gerne beantworten.

Gold Analyse & Handelsstrategie | 27.–28. Januar🔥 Herzlichen Glückwunsch an alle Mitglieder, die unseren Trading-Signalen gefolgt sind!

Die Long-Positionen, die im Bereich von 5050 eröffnet wurden, haben erfolgreich über 500+ Pips Gewinn erzielt! 👏👏👏

✅ 4-Stunden-Chart (H4) Analyse

Auf dem 4-Stunden-Zeitrahmen befindet sich Gold weiterhin in einer klaren und starken Aufwärtsstruktur. Der Preis setzt seine vorherige stufenweise Aufwärtsbewegung fort und bildet kontinuierlich höhere Hochs sowie höhere Tiefs, was bestätigt, dass der mittelfristige Aufwärtstrend weiterhin intakt ist.

Die gleitenden Durchschnitte (MA5 / MA10 / MA20) sind sauber bullisch ausgerichtet. Besonders der MA20 steigt stetig an und fungiert als dynamische Unterstützung. Der Preis handelt konstant oberhalb dieser wichtigen Durchschnittslinien, was zeigt, dass die Käufer weiterhin die Kontrolle über den Markt haben.

Nach dem Test des jüngsten Hochs bei etwa 5110 hat sich das Aufwärtsmomentum jedoch verlangsamt. Die letzten Kerzen weisen kleinere Körper und längere obere Schatten auf, während das obere Bollinger-Band abflacht und sich die Bandbreite verengt. Dies deutet darauf hin, dass der Markt von einer starken Trendphase in eine hochpreisige Konsolidierung übergeht.

Dieses Verhalten spricht eher für eine gesunde technische Korrektur und Positionsrotation nach dem Anstieg als für eine Trendumkehr.

Solange der Preis oberhalb der Schlüsselunterstützung bei 5020–5050 bleibt, bleibt die bullische Struktur gültig und Rücksetzer sollten weiterhin als Kaufgelegenheiten betrachtet werden.

✅ 1-Stunden-Chart (H1) Analyse

Im 1-Stunden-Zeitrahmen ist die kurzfristige Kursbewegung klar in eine Seitwärtskonsolidierung übergegangen. Der Preis hat den Widerstand oberhalb von 5110 mehrfach getestet, jedoch ohne einen klaren Ausbruch, während gleichzeitig höhere Tiefs entstehen.

Insgesamt bewegt sich Gold wiederholt innerhalb der Spanne von 5070–5110 und bildet eine typische Seitwärts- bzw. Box-Konsolidierung auf hohem Niveau.

Die gleitenden Durchschnitte flachen zunehmend ab und verlaufen ineinander, während der Preis sie häufig kreuzt. Dies deutet auf ein schwächeres kurzfristiges Momentum und eine Übergangsphase in eine Korrektur hin.

Eine solche enge Konsolidierung nahe den Hochs gilt meist als Fortsetzungsmuster innerhalb eines bestehenden Trends. Sie signalisiert eher Akkumulation und den Aufbau neuer Dynamik als eine Verteilung.

Daher bleibt die kurzfristige Tendenz bullish, solange die wichtigen Unterstützungen nicht deutlich gebrochen werden.

Aus Trading-Sicht ist es sinnvoller, nahe Unterstützungen zu kaufen oder Ausbrüche zu handeln, anstatt den Preis in der Mitte der Range zu verfolgen.

🔴 Widerstandszonen

• 5095–5110

• 5130–5150

🟢 Unterstützungszonen

• 5070–5080

• 5045–5050

• 5020–5010

✅ Handelsstrategie

🔰 Strategie 1: Rücksetzer kaufen (Hauptstrategie ✅)

📍 Einstieg 1: 5050–5045

📍 Einstieg 2: 5020–5010

🎯 TP1: 5095

🎯 TP2: 5110

🎯 TP3: 5130+

🔰 Strategie 2: Breakout-Kauf (Momentum-Strategie)

📍 Einstieg: Ausbruch und Stabilisierung über 5110

🎯 TP1: 5130

🎯 TP2: 5150

⛔ Stop-Loss: unter 5095

🔰 Strategie 3: Short-Setup (nur bei Strukturbruch ❌)

Short-Positionen nur in Betracht ziehen, wenn:

• der Preis unter 5020 fällt

• die H4-Struktur schwächer wird

• die gleitenden Durchschnitte bearish drehen

Andernfalls sollten Gegentrend-Trades vermieden werden.

✅ Trend-Zusammenfassung

Gold bleibt im H4 klar bullish und befindet sich im H1 in einer Konsolidierungsphase.

Die aktuelle Bewegung stellt eher eine hochpreisige Korrektur als eine Trendumkehr dar.

👉 Bevorzugter Ansatz: Rücksetzer kaufen, keine Shorts jagen und auf Einstiege an Unterstützungen oder Breakouts warten.

XAUUSD 15M – Bullische Fortsetzung im AufwärtskanalNachfragezone (Buy-Zone)

5.056 – 5.057

Konfluenz aus:

Unterer Kanalbegrenzung

Frühere Reaktionszone

Liquidity Sweep mit bullischer Ablehnung

➡️ Long-Setups sind gültig, solange diese Zone gehalten wird.

🎯 Kursziele

TP1: 5.078 (interner Widerstand / Strukturziel)

TP2: 5.106 (obere Kanalgrenze)

Erweitertes Ziel: 5.107 bei starkem Momentum

🛑 Ungültigkeit

Ein 15-Minuten-Close unter 5.056:

Bricht die bullische Struktur

Hebt das Long-Szenario auf

Öffnet Raum für weitere Korrektur

📈 Fazit

Bias: Bullische Fortsetzung

Strategie: Buy the Dip aus der Nachfragezone

Marktumfeld: Kontrollierter Aufwärtstrend mit gutem CRV

Gold hält den Aufwärtstrend, Risiko einer leichten Korrektur📊 Marktentwicklung:

Der Goldpreis bewegt sich weiterhin in der Nähe seines historischen Höchststands, gestützt durch eine anhaltend starke Nachfrage nach sicheren Anlagen. Sorgen über fiskalische Risiken in den USA, eine mögliche Schließung der US-Regierung sowie Erwartungen an eine baldige geldpolitische Lockerung durch die Fed unterstützen den Goldpreis. Allerdings treten Gewinnmitnahmen auf, sobald sich der Preis neuen Höchstständen nähert, was zu einer seitwärts gerichteten Marktphase führt.

📉 Technische Analyse:

• Wichtige Widerstände:

– 5090 – 5100

– 5125 – 5140

• Nächste Unterstützungen:

– 5040 – 5050

– 4995 – 5010

• EMA:

Der Preis bleibt über der EMA 09, was zeigt, dass der kurzfristige Aufwärtstrend weiterhin intakt ist.

• Kerzen / Volumen / Momentum:

Kleine Kerzenkörper mit langen oberen Schatten im Hochbereich deuten auf eine nachlassende Kaufkraft hin. Das Volumen steigt nicht proportional zum Preisanstieg → Anzeichen einer leichten Distribution. Das Momentum verlangsamt sich und warnt vor einer möglichen technischen Korrektur, bevor sich ein klarer neuer Trend entwickelt.

📌 Einschätzung:

Gold könnte kurzfristig korrigieren, falls die Zone um 5100 nicht klar überwunden wird. Der übergeordnete Trend bleibt jedoch bullisch, solange der Preis über der Unterstützungszone von 5000 notiert.

________________________________________

💡 Vorgeschlagene Trading-Strategie:

🔻 SELL XAU/USD: 5137 – 5140

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 5143.5

🔺 BUY XAU/USD: 5050 – 5047

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 5043.5

EURUSD - Trade des TagesObwohl wir uns übergeordnet in einem markanten Trendwendebereich befinden, bin ich kurzfristig dennoch LONG eingestellt.

Das Tief der NewYork-Session konnte genug Liquidität sammeln um danach Impulsartig ein neues Hoch zu bilden.

Wir behalten im Hinterkopf, dass sich über uns noch ein nicht gefülltes Fair-Value-Gap im Wochenchart befindet und möglicherweise, dies als Ziel ins Auge gefasst wird.

Ich habe meine BUY Limit Order am Beginn der OTE Area platziert, mit dem SL knapp unter dem NY LOW und meinem TP am NY High des Vortages.

Ich wünsche einen erfolgreichen Tag!

Goldpreis steigt über 5.000 $! Wie ist dieser historische MomentGoldpreis steigt über 5.000 $! Wie ist dieser historische Moment zu interpretieren?

Liebe Goldanleger, der aufregende Moment ist gekommen! Heute Morgen durchbrach der Goldpreis erstmals in der Geschichte die Marke von 5.000 $ pro Unze! 🚀 Nur etwas mehr als 100 Tage sind vergangen, seit der Preis im vergangenen Oktober erstmals die 4.000 $-Marke erreichte – ein solch rasanter Anstieg ist erstaunlich, selbst für einen Händler wie mich, der schon mehrere Bullenmärkte erlebt hat: Die explosive Kraft des Goldpreises ist wirklich verblüffend!

🔍 Analyse der Markttreiber

Der jüngste Anstieg des Goldpreises wird durch mehrere Schlüsselfaktoren gestützt:

Kontinuierliche Goldkäufe globaler Zentralbanken: Im Zuge der Abwertung des US-Dollars erhöhen die Länder stillschweigend ihre Goldreserven.

Geopolitische Spannungen: Die Nachfrage nach sicheren Anlagen ist der direkteste Treiber für den Goldpreisanstieg.

Wirtschaftliche Unsicherheit: Im Nebel der globalen Wirtschaftslage bleibt Gold der hellste Leuchtturm.

Letzte Woche schloss der Goldpreis mit einer starken Aufwärtskerze und demonstrierte damit ein starkes Aufwärtsmomentum. Rasante Kursanstiege von mehreren zehn Dollar waren im Tagesverlauf üblich – dies wurde nicht nur durch Kapital, sondern auch durch eine kollektive Entladung der Marktstimmung getrieben! 😤

📈 Detaillierte technische Analyse

Tageschart: Das MACD-Golden-Cross setzt sich fort, wobei sich die roten Balken stetig ausdehnen und ein starkes Aufwärtsmomentum signalisieren.

Die Bollinger-Bänder weiten sich nach oben, und der Kurs steigt stetig entlang des oberen Bandes.

Der Gesamttrend ist eindeutig: Die Bullen dominieren den Markt klar!

4-Stunden-Chart: Konsolidierung auf hohem Niveau, die Bollinger-Bänder weiten sich.

Das starke Aufwärtsmomentum bleibt kurzfristig bestehen.

Wichtiges Widerstandsniveau: 5100 $ (hohe Ausbruchswahrscheinlichkeit 🔥)

Wichtige Unterstützungszone: 5000–5010 $ (Lebensader für die Bullen!)

💡 Handelsstrategie-Empfehlungen

Die Grundidee ist einfach: Dem Trend folgen und bei Kursrückgängen kaufen!

Da die Goldpreise neue Höchststände erreicht haben, gibt es darüber keinen nennenswerten Widerstand. Jeder Rücksetzer ist eine Chance. Mein persönlicher Vorschlag:

Erwägen Sie einen Goldkauf um 5010 $, mit einem Stop-Loss bei 4990 $ und einem Kursziel um 5100 $.

Denken Sie daran: In einem klaren Trendmarkt sollten Sie nicht versuchen, den Höchststand vorherzusagen – lassen Sie Ihre Gewinne laufen! 💰

🤝 Diskussionsrunde: Gold hat die 5000 $-Marke überschritten. Glauben Sie, dass dies erst der Anfang oder ein kurzfristiger Höchststand ist?

Teilen Sie Ihre Gedanken gerne in den Kommentaren! Liken und folgen Sie uns, um auf dem Laufenden zu bleiben. Nutzen wir diese historische Marktchance gemeinsam! 👇

Coca Cola /Tageschart / Jetzt noch einsteigen?Moin,

die New Yorker Börse öffnet bald. Ich sehe den Dow noch als positiv an, deshalb bin ich sehr optimistisch, dass es mit Coca-Cola positiv aussieht!

Warum:

Blickt man in den Wochenchart, dann wurde diese Kurshöhe schon 8mal (!) angelaufen.

Im Tageschart sieht man davon hier zwei Punkte (Kreise beachten). Dieser Kurs liegt bei 72,60 USD und entspricht ungefähr den jetzigen Wert.

Er könnte die obere Trendlinie als erstes Ziel anlaufen und letztendlich damit die 75,60 USD erreichen.

SL bei ca. 70,00 USD.

Sollte der Kurs sich heute auf dem Punkt drehen (also fallen), gehe ich von einer langfristigen Seitwärtsbewegung aus.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung! Nur meine Meinung!

Gold macht eine Pause, um Stärke aufzubauenXAUUSD behält im zweiten Halbjahr einen klaren Aufwärtstrend bei, der Preis liegt deutlich über der Ichimoku-Wolke, was zeigt, dass die bullische Struktur nicht durchbrochen wurde. Nach einer starken Expansion akkumuliert der Markt seitwärts direkt über der alten Ausbruchszone (~5.050 – 5.100) – ein übliches Verhalten eines gesunden Trends.

Die Makroökonomie unterstützt weiterhin: Der USD schwächt sich ab, Risikoaversion breitet sich aus, Schutzgelder priorisieren immer noch Gold.

Wenn die aktuelle Akkumulationszone anhält, kann XAUUSD das verbleibende Angebot absorbieren, bevor es den nächsten Aufwärtstrend fortsetzt und sich in Richtung der oberen Expansionszonen bewegt, wie im Diagramm dargestellt.

👉 Wie beurteilen Sie Gold von hier aus? Zustimmen oder nicht zustimmen?

XAUUSD Bullische Fortsetzung | Kauf beim RücksetzerHandelsplan

Einstieg: Im Bereich der aktuellen Unterstützungszone

Stop-Loss: Unterhalb der letzten Struktur-Tiefs (Invalidation der bullischen Struktur)

Ziel: Test des vorherigen Hochs / obere Widerstandszone

📊 Risikomanagement

Das Setup bietet ein attraktives Chancen-Risiko-Verhältnis, ideal für trendfolgende Strategien.

🧠 Fazit

Solange der Preis über der Unterstützungszone bleibt, bleibt der bullische Bias intakt. Ein bestätigendes bullisches Signal auf kleineren Zeiteinheiten erhöht die Erfolgswahrscheinlichkeit.

XAUUSD – Bullish Fortsetzung, ATH-Erweiterung aktivGold handelt weiterhin innerhalb eines starken bullischen Kanals und hält seine ATH-Erweiterungsstruktur aufrecht. Der jüngste Rücksetzer ist von korrigierender Natur und zeigt klare Anzeichen der Liquiditätsabsorption anstelle von Distribution. Auf der Makroseite halten anhaltende USD-Schwäche, sicherer Hafenfluss und ein weiterhin vorsichtiger Ausblick der Fed Gold auf einem hohen Niveau unterstützt.

➡️ Diese Umgebung begünstigt die Fortsetzung des Trends, nicht das Abfangen von Höchstständen.

Struktur & Preisaktion

Die H1-Struktur bleibt bullisch mit höheren Höchstständen und höheren Tiefstständen intakt.

Der jüngste Rückgang hat wichtige Nachfragezonen und die aufsteigende Trendlinie respektiert.

Kein bearischer CHoCH bestätigt → Abwärtsbewegungen bleiben korrektiv.

Der Preis findet nach einem impulsiven Bein eine Neuverteilung und bereitet sich auf die nächste Erweiterung vor.

Wichtiger Hinweis:

👉 Rücksetzer sind Gelegenheiten, sich mit dem Trend zu positionieren, nicht Zeichen einer Umkehr.

Handelsplan – MMF-Stil

Primäres Szenario – KAUFE den Rücksetzer

Konzentriere dich auf Geduld und Struktur-Bestätigung.

KAUF Zone 1: 5.045 – 5.020

(Wiederbalance-Bereich + intraday Nachfrage)

KAUF Zone 2: 4.985 – 4.960

(Tre ndlinienkonfluenz + tiefere Liquidität)

➡️ Führe KAUF nur nach bullischer Reaktion (Ablehnungsdochte / Struktur hält) aus.

➡️ Vermeide es, den Preis bei Höchstständen zu jagen.

Ziele nach oben (ATH-Erweiterung):

TP1: 5.106

TP2: 5.198 (oberes Erweiterungsgebiet)

Alternatives Szenario

Wenn der Preis fest über 5.106 bleibt, ohne einen signifikanten Rücksetzer, warte auf einen Bruch & Retest, um weiteren KAUF-Positionen beizutreten.

Ungültigkeit

Ein bestätigter H1-Schluss unter 4.960 würde die bullische Struktur schwächen und eine erneute Bewertung erfordern.

Zusammenfassung

Gold bleibt in einer kontrollierten ATH-Erweiterungsphase. Solange Struktur und Nachfragezonen halten, bleibt der Weg des geringsten Widerstands nach oben. Der MMF-Ansatz bleibt unverändert: Rücksetzer kaufen, Struktur folgen und den Trend die Arbeit machen lassen.

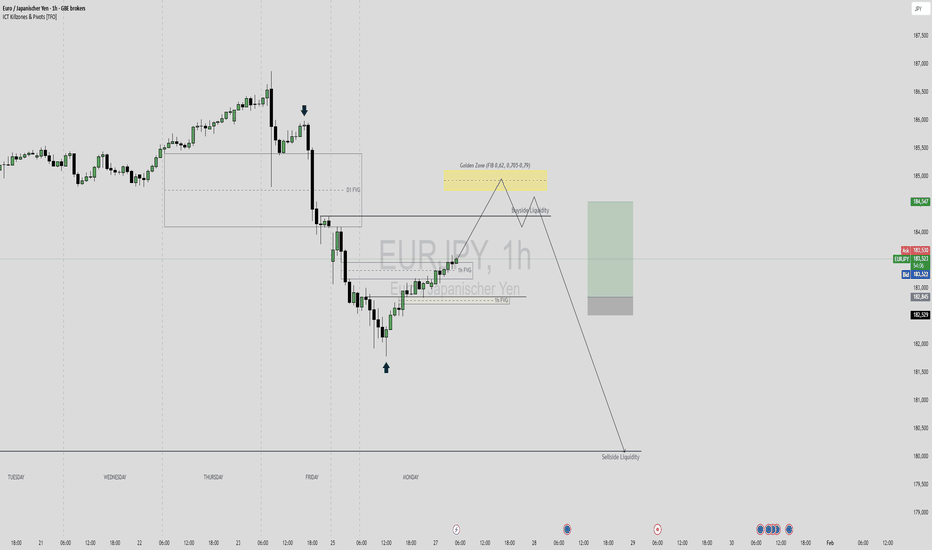

Tradesetup EUR/JPY: 27.01.2026Der EUR/JPY ist seit Freitag, 23.01.2026 in einem bärischen Orderflow und hat ein D1 FVG hinterlassen. Nach der V-Erholung seit gestern 12:00 und Reaktion am H1 Orderblock ist ein Longtrade aktiv mit Target das D1-FVG. Auch im EUR/JPY besteht eine hohe Wahrscheinlichkeit das heute in der London-Session das Wochenhoch gebildet wird. Auf dem Level des 50%-Niveaus des D1-FVG befindet sich die FIB-Golden-Zone bzw. das Optimal Trade Entry. Sollte sich hier ein Änderung in der Preisbewegung zeigen, ist ein Short in die relativ gleichen Tiefs denkbar.

Tradesetup AUD/USD: 27.01.2026Tradesetup AUD/USD: 27.01.2026

Der AUD/USD ist kurz davor ein markantes Hoch im W1 zu erreichen. Unterhalb des Kurses stechen im H1 relativ gleiche Tiefs ins Auge. Das ist ein sehr weites Target mit über 280 Pips. Morgen, Mittwoch, 28.01.2026 sind FOMC-News um 20:00. Sollte der Markt hier eine deutliche Reaktion zeigen, ist ein Short bis in die relativ gleichen Tiefs denkbar.

Tradesetup EUR/CAD: 27.01.2026Tradesetup EUR/CAD: 27.01.2026

Der EUR/CAD ist kurz davor ein markantes Hoch zu erreichen. Unterhalb des Kurses stechen im H1 relativ gleiche Tiefs ins Auge als mögliches Target. Weiter unter ebenso relativ gleiche Tiefs. Es besteht eine Hohe Wahrscheinlichkeit das Dienstags in der London-Session (08:00 bis 11:00) das Wochenhoch gebildet wird. Ein Shift im Orderflow kann ein Signal für ein Short-Setup sein.

Handelsalarm für nächste Woche: Goldpreisanstieg könnte anhalten

Diese rekordverdächtige Goldrallye wird von mehreren Faktoren angetrieben: Goldkäufe der Zentralbanken und Kapitalzuflüsse von Anlegern in Gold-ETFs zur Absicherung gegen globale politische Risiken und makroökonomische Unsicherheiten.

Darüber hinaus haben die Markterwartungen einer US-Zinssenkung im Jahr 2026 die Goldpreise weiter beflügelt.

Die PCE-Inflationsdaten (der bevorzugte Inflationsindikator der Fed) zeigten, dass die Novemberzahlen weitgehend den Erwartungen entsprachen. Dies bestärkte die Markterwartung, dass die US-Notenbank die Zinsen nächste Woche unverändert lassen wird. Der Markt geht mehrheitlich davon aus, dass die Fed die Zinsen auf ihrer Sitzung am 27. und 28. Januar unverändert lässt, preist aber dennoch die Möglichkeit zweier weiterer Zinssenkungen in der zweiten Jahreshälfte 2026 ein. Dies erhöht die Attraktivität von Gold als zinslose Anlage.

Gold wird zunehmend als Instrument zur Absicherung gegen die „Unberechenbarkeit“ von Präsident Trump betrachtet. Er wies darauf hin, dass viele Händler Gold zwar aufgrund von Trumps Bestrebungen, Grönland zu erwerben, als Absicherung gegen das Risiko eines US-EU-Zollkriegs betrachteten, die Kursgewinne des Goldes aber auch nach Aufhebung der Zolldrohung anhielten.

Mit Blick auf die Zukunft wird ein weiterer Aufwärtstrend am Goldmarkt erwartet, Abwärtsrisiken bleiben jedoch bestehen. Goldman Sachs hob seine Goldpreisprognose auf 5.400 US-Dollar an, basierend auf der Annahme, dass der private Sektor seine Bestände nicht verkaufen und die Zentralbanken weiterhin Gold kaufen werden. Gold ist bereits um fast 15 % gegenüber dem Niveau von Anfang 2026 gestiegen und setzte damit den Anstieg von 64 % aus dem Vorjahr fort. Sollten die globalen geldpolitischen Risiken jedoch deutlich sinken und dadurch Absicherungspositionen aufgelöst werden, könnten die Goldpreise nachgeben. Geopolitische Unsicherheiten bleiben ein wichtiger Faktor: Trumps Unberechenbarkeit hat die EU beunruhigt, und obwohl sich die transatlantischen Beziehungen vorübergehend entspannt haben, ist das langfristige Vertrauen beschädigt, was potenziell weitere Volatilität auslösen könnte.

Insgesamt sollten Anleger die Sitzung der US-Notenbank, die Wirtschaftsdaten und die Fortschritte bei den Arktis-Einsätzen im Blick behalten. Gold spielt im Zuge der Entdollarisierung eine immer wichtigere Rolle und dient als Schutzschild gegen Unsicherheit. In Zeiten geopolitischer Turbulenzen ist Gold nicht nur eine Anlage, sondern auch ein Anker globaler Stabilität. Der Goldmarkt wird seinen legendären Aufwärtstrend im Jahr 2026 fortsetzen, angetrieben von einer Vielzahl von Faktoren.

Die FOMC-Sitzung nächste Woche ist das zentrale Ereignis, das die kurzfristige Preisentwicklung von Gold beeinflusst. Sollte die US-Notenbank (Fed) eine restriktive Geldpolitik verfolgen und die hohen Zinsen bis zum zweiten Quartal 2026 beibehalten, könnte dies die Markterwartungen auf Zinssenkungen vorübergehend umkehren und zu erheblichen Schwankungen des Goldpreises führen. Sendet die Fed hingegen Signale der Lockerung und bestätigt damit einen bevorstehenden Zinssenkungszyklus, wird dies dem Goldpreis starken Auftrieb verleihen und ihn die Marke von 5.000 US-Dollar durchbrechen lassen.

Die meisten Finanzinstitute gehen davon aus, dass die Volatilität am Goldmarkt im Jahr 2026 deutlich zunehmen wird, die strukturelle Aufwärtstendenz bleibt jedoch bestehen. Die wichtigsten Einflussfaktoren wie die Nachfrage nach Inflationsschutz, der steigende globale Schuldendruck und die beschleunigte Entdollarisierung bleiben unverändert. Diese langfristigen Faktoren werden den Aufwärtstrend der Goldpreise weiterhin stützen.

Der Wochenchart schloss mit einer großen Aufwärtskerze, was auf einen anhaltend starken Trend hindeutet. Für kommenden Montag wird eine weitere Aufwärtsdynamik erwartet, wobei der Fokus auf Käufen bei Kursrückgängen liegt. Vorsicht ist jedoch hinsichtlich des Widerstands nahe der 5.000-Dollar-Marke geboten; ein Versuch, den Preis weiter nach oben zu treiben, sollte mit Bedacht erfolgen. Ein wichtiger Widerstand liegt bei etwa 5.050 Dollar. Sollte diese Marke nicht durchbrochen werden, kann eine kleine Short-Position erwogen werden. Hält sich der Preis über dieser Marke, könnte er potenziell um mehr als 50 Dollar steigen und die Bereiche von 5.100 bis 5.200 Dollar und sogar 5.300 Dollar anvisieren. Die erste zu beachtende Unterstützung liegt bei 4.900 Dollar, eine starke Unterstützung bei 4.808 Dollar; beides sind gute Referenzpunkte für Long-Positionen.

Am Freitag zeigte der Tageschart einen insgesamt aufwärtsgerichteten Trend mit Schwankungen. Der Kurs durchbrach die Marke und erreichte im US-Handel ein neues Hoch von 4990 Punkten. Er schloss schließlich mit einer bullischen Kerze mit langem unteren Schatten. Die tägliche Unterstützung liegt nun bei etwa 4936 Punkten, während die stündliche Unterstützung beim Tiefststand der Nacht von 4958 Punkten liegt. Dieses Niveau kann als Trennlinie zwischen bullischer und bärischer Marktstimmung für den Tag dienen; ein Erreichen dieses Niveaus könnte eine Kaufgelegenheit darstellen. Bei einer starken Marktentwicklung wird ein Kursanstieg über 4970-4980 Punkte erwartet, mit dem Ziel, die Marke von 5000 Punkten zu überschreiten und den Bereich von 5020-5050 Punkten zu testen. Nur ein deutlicher Kursverfall unter 4900 Punkte würde wahrscheinlich eine tiefgreifende Korrektur auslösen; andernfalls dürfte sich der starke Aufwärtstrend fortsetzen.

Handelsstrategie:

Am Montag sollten Sie einen Kauf nahe 4958 Punkten in Betracht ziehen. Bei einem starken Trend empfiehlt sich ein Kauf im Bereich von 4970-4980 Punkten mit dem Ziel, die Marke von 5000 Punkten zu überschreiten. Erwägen Sie außerdem eine kleine Short-Position nahe 5050 Punkten.

Gold steht kurz vor dem Durchbruch der 5000-Dollar-Marke.

US-Dollar-Index:

Diese Woche schloss mit einem deutlichen Rückgang, und für nächste Woche werden weitere Tiefststände erwartet. Die erste Unterstützung liegt bei etwa 96,6, mit starker Unterstützung beim vorherigen Tiefststand von 95,8. Der Tageschart zeigt am Freitag eine große bärische Kerze; am Montag liegt der Fokus auf der Handelsspanne zwischen 97,7 und 96,6.

Gold:

Der Wochenchart zeigt eine große bullische Kerze mit einem Wochengewinn von über 360 Dollar, der den starken Trend fortsetzt. Am Montag wird eine weitere Aufwärtsdynamik erwartet, wobei der Fokus auf Käufen bei Kursrückgängen liegt. Allerdings ist Vorsicht im Hinblick auf den Widerstand nahe der 5000-Dollar-Marke geboten; weitere Kursbewegungen sollten mit Bedacht erfolgen. Die wichtigste Widerstandsmarke liegt bei etwa 5050. Sollte diese nicht durchbrochen werden, kann eine kleine Short-Position versucht werden. Hält sich der Kurs über dieser Marke, wird ein weiterer Anstieg um mehr als 50 Dollar erwartet, mit dem Ziel, die Marke von 5100–5200 oder sogar 5300 zu erreichen. Die erste wichtige Unterstützung liegt bei 4900, mit starker Unterstützung bei 4808. Beide bieten gute Orientierungspunkte für Long-Positionen.

Der Tageschart zeigt am Freitag einen allgemeinen Aufwärtstrend, der die Marke durchbrach und ein neues Hoch von 4990 erreichte. Der Schlusskurs setzte sich mit einer langen, bullischen Kerze mit unterem Schatten fort. Die tägliche Unterstützung hat sich auf etwa 4936 verschoben, während die stündliche Unterstützung beim Tiefpunkt des Rücksetzers bei 4958 liegt. Dieses Niveau kann als Trennlinie zwischen Aufwärts- und Abwärtstrend dienen; ein Anstieg auf dieses Niveau könnte eine Kaufgelegenheit signalisieren. Bei einer starken Marktentwicklung wird ein Handel über 4970-4980 erwartet, mit dem Ziel, die Marke von 5000 zu durchbrechen und den Bereich von 5020-5050 zu testen. Der Goldpreis wird nur dann eine deutliche Korrektur erfahren, wenn er unter 4900 fällt; andernfalls wird er seinen starken Aufwärtstrend fortsetzen.

Handelsstrategie:

Am Montag empfiehlt es sich, Long-Positionen im Bereich von 4945–4955 mit einem Stop-Loss bei 4935 zu platzieren. Bei einem starken Trend ist eine Long-Position im Bereich von 4970–4980 mit dem Ziel eines Ausbruchs über die Marke von 5000 denkbar. Eine kleine Short-Position kann nahe 5050 erwogen werden.

Gold durchbricht drei Säulen traditioneller LogikGold durchbricht drei Säulen traditioneller Logik

Die aktuelle starke Entwicklung des Goldpreises hat die traditionelle Logik von Gold als sicherer Hafen oder Inflationsschutz überholt und sich zu einer Neubewertung des globalen Währungs- und Kreditsystems entwickelt.

Nachfolgend finden Sie meine makroökonomische Analyse der jüngsten Goldpreisbewegungen, die ausschließlich meine persönliche Meinung widerspiegelt.

Unser aktueller Bestand beträgt ca. 5080 $.

Der Stop-Loss liegt bei ca. 5050 $.

Unser kurzfristiges Intraday-Kursziel: 5150–5200 $.

Kernstrategie für den Intraday-Handel: Solange der Goldpreis über 5050–5060 $ liegt, verfolgen wir eine Buy-on-Dips-Strategie mit Halteperioden, die sowohl unbestimmt als auch kurzfristig sein können. Wir passen die Gesamtstrategie dem Handelsrhythmus an.

Wie immer werden unsere Handelsstrategien in Echtzeit auf unserem Kanal veröffentlicht. Wir bieten weiterhin einen kostenlosen, fortschrittlichen Signalkanal mit kontinuierlich erfolgversprechenden Handelssignalen. Vielen Dank für Ihre Aufmerksamkeit und Teilnahme. Bei Fragen hinterlassen Sie bitte eine Nachricht. Ich werde sie der Reihe nach beantworten.

Makroökonomische Analyse:

1. Strukturelle Entdollarisierung und Kreditrestrukturierung

Viele Zentralbanken kaufen weiterhin große Mengen Gold, um ihre Reserverisiken zu diversifizieren. Diese preisunabhängige Nachfrage stützt den Goldpreis. Marktsorgen um die Glaubwürdigkeit des US-Dollars und der US-Fiskalpolitik haben Gold von einem sicheren Hafen zu einem nicht-staatlichen Kreditgut gemacht.

2. Geopolitische und politische Unsicherheit. Die politische Volatilität im US-Wahljahr, die Zollpolitik der Trump-Administration und geopolitische Positionen (wie die Maßnahmen gegen Venezuela und Grönland) haben die globale Unsicherheit verschärft. Jüngste geopolitische Spannungen, insbesondere mit dem Iran, haben die Nachfrage nach sicheren Anlagen zusätzlich angekurbelt.

3. Überbesetzter Handel von Zentralbanken und Kapitalgebern.

Die wichtigsten Zentralbanken weltweit sind seit mehreren Monaten Nettokäufer von Gold (ca. 60 Tonnen pro Monat). Gleichzeitig haben auch Privatanleger (wie ETFs und institutionelle Anleger) ihre Goldbestände deutlich erhöht. Diese Faktoren führen zu einem positiven Kreislauf, der die Goldpreise in die Höhe treibt. Die steigenden Goldpreise ziehen wiederum weitere trendfolgende Fonds an und verstärken so den Aufwärtstrend.

Wie in der Grafik dargestellt: Technische Analyse

Analyse wichtiger Widerstands- und Unterstützungsniveaus

Kernwiderstandszone: 5400 $ – 6000 $

Viele Institutionen sehen 5400 $ als nächstes wichtiges Kursziel.

Optimistischere Prognosen (z. B. von der Bank of America und Jefferies) gehen davon aus, dass die Goldpreise bei einer Wiederholung eines historischen Bullenmarktzyklus bis 2026 die Marke von 6000 $ oder sogar 6600 $ erreichen könnten.

Kernunterstützungszone: 5000 $ – 4850 $

Die kürzlich durchbrochene psychologisch wichtige Marke von 5000 $ – 5100 $ hat sich zu einer wichtigen Unterstützungszone für Käufer und Verkäufer entwickelt.

Sollten die Goldpreise eine deutliche Korrektur erfahren, dürfte die Marke von 4850 US-Dollar (das vorherige Hoch) eine stärkere Unterstützung darstellen.

Neben technischen Korrekturen müssen wir auch unwahrscheinliche, aber folgenreiche Ereignisse im Auge behalten.

Potenzielle „Schwarze Schwäne“:

1: Ein massiver Ölangebotsschock infolge der Iran-Krise.

Ein sprunghafter Anstieg der Ölpreise könnte eine Stagflation (hohe Inflation + Rezession) auslösen und Gold als sicheren Hafen und Inflationsschutz zu einem begehrten Gut machen.

In diesem Fall wäre dies eine bedeutende Kaufgelegenheit. Allerdings ist zu beachten, dass der anfängliche, breit angelegte Rückgang bei verschiedenen Anlageklassen zu einem Liquiditätsschock führen könnte.

2: Eskalation des Konflikts zwischen Russland und der NATO.

Dies würde die globale geopolitische Lage erschüttern, und extreme Risikoaversion würde die Goldpreise rapide in die Höhe treiben. Auch dies bietet eine bedeutende Kaufgelegenheit, doch die Marktvolatilität würde extrem und unvorhersehbar werden, was ein äußerst strenges Positionsmanagement und Stop-Loss-Strategien erfordert.

3: Ein bedeutender Durchbruch im chinesischen Technologiesektor.

Dies könnte einen Einbruch der US-amerikanischen Technologieaktien auslösen und zu globalen Marktturbulenzen führen. Kurzfristig könnten Liquiditätsengpässe (Investoren verkaufen ihre Vermögenswerte, um Gewinne zu realisieren) den Goldpreis unter Druck setzen; mittel- bis langfristig wird dies jedoch die Logik der Entdollarisierung und der Vermögensdiversifizierung verstärken, was sich positiv auf Gold auswirkt.

XAU (2H) – In einem positiven Aufwärtskanal!Gold zeigt im H2-Zeitrahmen eine klare Aufwärtsstruktur und bewegt sich stetig innerhalb eines Aufwärtskanals.

Kurze Korrekturen wurden an den unteren FVGs gut absorbiert, was darauf hindeutet, dass der Geldfluss weiterhin auf Käufe im Trend ausgerichtet ist.

Der RSI befindet sich weiterhin im hohen Bereich, was die nach wie vor dominante Aufwärtsdynamik widerspiegelt, obwohl der Markt in eine Expansionsphase eingetreten ist.

Sollte der Kurs weiterhin über den nächsten FVGs notieren, dürfte sich der Aufwärtstrend innerhalb des aktuellen Kanals fortsetzen, mit der Erwartung, dass er sich dem oberen Kursziel nähert.

Erwarten Sie eine Fortsetzung des Aufwärtstrends in Richtung des oberen Kanals oder zunächst eine stärkere Korrektur?