Altcoinseasonde.tradingview.com

Das Bild zeigt den Zusammenhang zwischen der Bitcoin-Dominanz, dem Bitcoin-Kurs und dem Verlauf der Altcoins.

Für die nächste Altcoinseason brauchen wir im Grunde ein ähnliches Setup wie 2021 - eine stark fallende BTC Dominanz und einen steigenden BTC Kurs. Man kann davon ausgehen, dass wir 2026 ein ähnliches Szenario sehen werden.

Wir sehen aber auch eine Verschiebung gegenüber den früheren 4-Jahreszyklen (geprägt von den BTC Halvings) durch die Einführung der BTC - und ETH - ETF´s. Dadurch ist zunächst mal sehr viel Geld von institutionellen Investoren in die "sichereren" Assets BTC und ETH geflossen.

Das könnte natürlich zu einer sehr kräftigen neuen Altcoinseason führen, weil dann sehr viel Geld (so viel wie noch nie zuvor am Kryptomarkt) tendenziell in die Mid- und Lowcaps ließt.

Trendanalyse

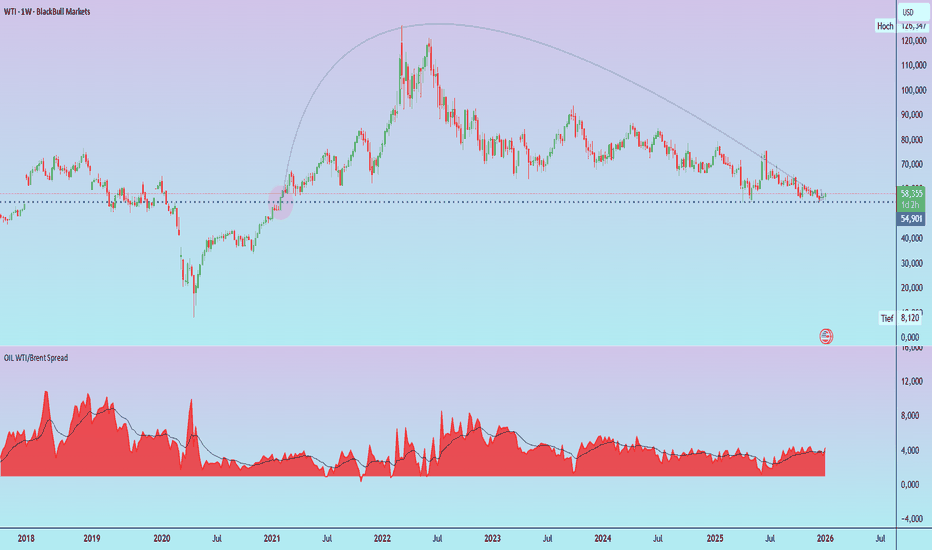

Charttechnische Sicht auf den Rohölmarkt - US WTI Öl Future 🛢️ WTI Crude Oil – Charttechnische Einordnung

Der Ölmarkt rückt wieder stärker in den Fokus. Neben der laufenden Preisstruktur sorgen auch globale Verschiebungen im Hintergrund dafür, dass Energie in den kommenden Jahren wieder eine deutlich grössere Rolle spielen dürfte.

Ohne einzelne Ereignisse überzubewerten, zeigt sich immer deutlicher:

👉 Angebot, Abhängigkeiten und geopolitische Spannungsfelder nehmen weiter zu.

🎯 Im heutigen Video schauen wir die Ölsorte WTI aus dem charttechnischen Blickwinkel an und gehen auf die Fragen ein:

Wo steht der Markt aktuell aus charttechnischer Sicht?

Welche Zonen und Kursbereiche sind jetzt entscheidend?

Welche übergeordneten Bewegungen halten wir in den kommenden Monaten und Jahren für möglich?

🎬 Alle Einordnungen, Szenarien und relevanten Level besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

ein Like 👍, einen Kommentar 💬 und ein Follow/ABO ⭐ auf TradingView.

🌊 Vielen Dank für euer Vertrauen

Euer WELLENBLICK-TRADING

PS: Kurz ist das Video dann doch nicht geworden, aber es steckt aus unserer Sicht voller wertvoller Informationen und weil es das erste Video zu dem Markt von uns ist, wollten wir es auch im Detail miteinander durchgehen. Folgeupdates werden deutlich kürzer, versprochen :)

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

EUR/USD Chartanalyse & Prognosen für die neue Woche #02Analyse bei einem letzten Kurs von 1,1718

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Aus der Mitte März begonnenen Erholungsbewegung ist der Euro nach seinem Hoch im September in eine Korrekturphase übergegangen, welche zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, die den Kurs über das Septembertief zurückgeführt hat. Die Erholungsstimmung erschöpfte sich in den letzten Tagen jedoch an der 1,18er-Marke, was zum Ende der vergangenen Woche erneut Druck auf die 1,17er-Marke hervorgerufen hat. Der Schlusskurs nahe am Vorwochentief könnte am Montag noch tiefer Notierungen nach sich ziehen. Geopolitische Entwicklungen lassen erhöhte Volatilität erwarten.

Mögliche Tagesspanne: 1,1680 bis 1,1770

Nächste Widerstände: 1,1790 = Vorwochenhoch | 1,1830

Wichtige Unterstützungen: 1,1713 = Vorwochentief | 1,1608

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag einen möglichen Richtungsimpuls fortsetzen und einen Ausbruch aus der Schiebephase anstreben. Hierbei wären sowohl ein Test des 1,1800er-Bereichs als auch weitere Verluste in Richtung 1,1650 möglich.

Mögliche Tagesspanne: 1,1650 bis 1,1720 alternativ 1,1730 bis 1,1810

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart könnte der Kurs nach Bruch des 20-Tage-Durchschnitts auf die 50-Tage-Linie zielen. Hält jedoch der 1,17er-Bereich, würde die Zone um 1,1850 als Kursziel dienen.

Mögliche Wochenspanne: 1,1620 bis 1,1840

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über 1,1700 die kurzfristige Aufwärtstrendstruktur bestätigen. Für diesen Fall bleibt ein Kursziel im 1,1900er-Bereich möglich. Sollte sich hingegen Schwäche durchsetzen, wäre Druck in Richtung der 200-Tage-Linie zu erwarten.

Mögliche Wochenspanne: 1,1550 bis 1,1690 alternativ 1,1720 bis 1,1890

Die Börsentermine für die nächsten Tage:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

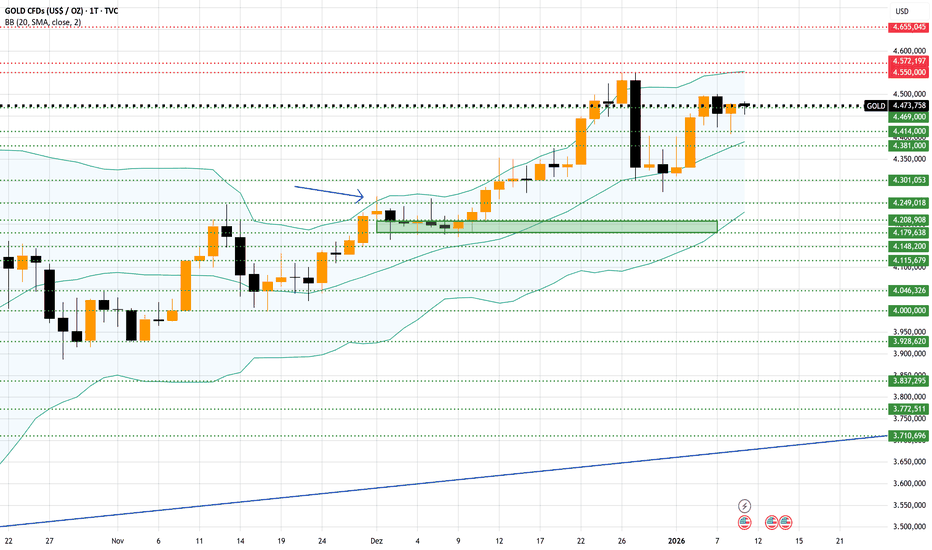

Goldpreis: Gewinnmitnahmen bestimmen den JahreswechselAnalyse bei einem Goldpreis (XAU/USD) von $4.331

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Jahresschluss einen Rekordwert bei $4.550 erreichte. Dort zeigen sich jedoch Gewinnmitnahmen, die in einem zweiten Impuls noch auf den $4.100er-Bereich zielen könnten.

Über den Jahreswechsel hat sich der Goldpreis zunächst um die $4.300er-Marke stabilisiert, wobei zum Start in die neue Woche Druck auf das Vorwochentief vorherrscht. Die Zone bei $4.200 dürfte vorerst mit dem unteren Bereich des Trendkanals die wichtigste Unterstützung für einen positiven Ausblick darstellen. Sollte der Tagesschlusskurs darunter liegen, wäre größerer Korrekturdruck zu erwarten.

Mögliche Tagesspanne: $4.250 bis $4.370

Nächste Widerstände: $4.381 | $4.550

Wichtige Unterstützungen: $4.273 | $4.245

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs im unteren Bereich des Trendkanals Unterstützung finden und seine Stabilisierung über der $4.200er-Marke ausbauen. Hier bleiben richtungsgebende Impulse nach dem Jahreswechsel abzuwarten.

Mögliche Tagesspanne: $4.340 bis $4.430 alternativ $4.220 bis $4.330

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend, kommt von seinem jüngsten Allzeithoch jedoch für einen Test der 20-Tage-Linie zurück. Dort dürfte der Fokus auf einer Stabilisierung liegen. Nach der Stärke des ersten Impulses wäre jedoch mit weiterer Schwäche in Richtung des 50-Tage-Durchschnitts zu rechnen.

Mögliche Wochenspanne: $4.170 bis $4.450

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die eine Stabilisierung über $4.100 stützen würden. Mit Blick auf einen zu erwartenden Anstieg der Marktaktivität nach dem Jahreswechsel bleiben eindeutige Impulse abzuwarten. Weitere Gewinnmitnahmen dürften Druck in Richtung des $4.000er-Bereichs verursachen, wo sich die 100-Tage-Linie nähert.

Mögliche Wochenspanne: $4.220 bis $4.490 alternativ $4.060 bis $4.340

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

XAUUSD M30 – Erholung, auf KAUF bei Nachfrage warten🔎 Marktstruktur (SMC)

• Die Gesamtstruktur ist weiterhin ein bullischer Bereich, es gibt noch keinen klaren Abwärtstrend

• Der Preis reagiert im Widerstandsbereich 4.476 → es tritt eine kurzfristige Korrektur auf

• Der aktuelle Rückgang ist ein Pullback, keine Trendwende

• Die Liquidität oben ist noch vorhanden, aber es gibt noch keine starken Verteilungssignale

🔴 Oberer Widerstandsbereich (Reaktionszone)

• Widerstand: 4.476 – 4.480

→ Bereich wurde mehrfach abgelehnt, es kann leicht zu kurzfristigen Korrekturen / Gewinnmitnahmen kommen

🟢 Bevorzugter KAUF-Bereich (Hauptnachfrage)

• FVG + Fibo: 4.440 – 4.423

• Bullish OB: 4.423 – 4.407

Konfluenz:

FVG ist noch nicht vollständig gefüllt

Fibo 0,5–0,618 des letzten Anstiegs

Klarer bullischer Nachfrage / OB

👉 Bevorzugt KAUFEN, wenn der Preis in diesen Bereich zurückkehrt und eine Preisstabilisierung auftritt

🟡 Tiefes Szenario (Liquidität – GAP)

• GAP + Liquidität: 4.349 – 4.333

→ Nur KAUFEN, wenn es einen Liquiditätssweep + starke Reaktion gibt, nicht blind KAUFEN

🎯 Erwartete Ziele

• TP1: 4.476

• TP2: 4.516

• TP3: 4.542 (wenn der obere Bereich durchbrochen wird)

❌ Ungültigkeit

• Preis schließt M30 unter 4.333

→ Nachfrage scheitert, bevorzugt abwarten auf neue Struktur

📌 Schnelle Zusammenfassung

• Bias: Bullischer Pullback

• Strategie: KAUFEN bei Nachfrage – FOMO in hohen Bereichen vermeiden

• Nur handeln, wenn der Preis die Zone erreicht, nicht in der Mitte des Bereichs einsteigen

DAX Chartanalyse & Prognosen für die neue Woche #02 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.525 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigem Druck auf das Juni-Tief über dem März-Hoch hält. Zuletzt rang der Index verstärkt um die 24.000er-Marke, wo sich aber weitere Schwäche abwenden ließ. In der Erholung der vorangegangenen Handelstage wurde auch zum Jahreswechsel ein fester Markt bestätigt, wodurch die 24.500er-Marke zum Ende der Woche Bestand hatte. Der Start in die erste volle Handelswoche des Jahres dürfte am Montag Indizien für den weiteren Verlauf liefern, wobei sowohl neue Allzeithochs als auch Druck auf das Vorwochentief möglich sind.

Erwartete Tagesspanne: 24.390 bis 24.750

Nächste Widerstände: 24.676 = Vorwochenhoch | 24.771

Wichtige Unterstützungen: 24.253 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag die etablierte Erholungstendenz halten und für einen Test am Allzeithoch nutzen. Lediglich erneuter Druck in Richtung des 24.000er-Bereichs würde die Stimmung trüben.

Erwartete Tagesspanne: 24.510 bis 24.820 alternativ 24.240 bis 24.530

DAX Prognose für diese Woche

Ergänzend zum Stundenchart verläuft der DAX-Index in der seit Juni gebildeten Tradingrange und konnte auch den GD 100 zurückgewinnen. Mit Notierungen über der 50-Tage-Linie dürfte ein Anlauf über die bisherige Rekordmarke möglich bleiben, wobei der dortige Widerstand auch zu einer neuen Korrekturwelle führen könnte.

Erwartete Wochenspanne: 24.210 bis 24.880

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob der Markt über den nahe beieinanderliegenden Durchschnitten aus 50 und 100 Tagen stabil bleibt. Im Idealfall könnte im neuen Jahr direkt ein weiteres Allzeithoch auf dem Plan stehen. Lediglich deutlicher Korrekturdruck würde den Kurs wieder an die runde Marke führen.

Erwartete Wochenspanne: 24.520 bis 25.030 alternativ 23.970 bis 24.410

Die Börsentermine für die nächsten Tage:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Bitcoin erlebt eine neue Erholung!BTC hält seinen mittelfristigen Aufwärtstrend innerhalb seines Kanals aufrecht. Nach einer Korrektur vom Höchststand reagierte der Kurs im unteren Nachfragebereich stark und bildete eine abgerundete Basis/ein höheres Tief, was auf einen deutlichen Rückgang des Verkaufsdrucks hindeutet.

Sollte BTC seine aktuelle Nachfragezone weiterhin halten, ist ein Rückprall zurück zum Haupttrend und ein erneuter Test der oberen Widerstandszone (siehe Chart) wahrscheinlich.

Auf Makroebene wird BTC durch folgende Faktoren gestützt:

Erwartung einer weiteren Lockerung der Geldpolitik im Jahr 2026, wodurch ein günstiges Umfeld für risikoreiche Anlagen geschaffen wird. Institutionelle Anleger zeigen nach der Korrekturphase weiterhin Interesse an Kryptowährungen.

Dies trägt dazu bei, dass BTC eine hohe Preisbasis hält und den Aufwärtstrend fortsetzt.

Was ist Ihre Einschätzung? 👇 Optimistisch oder vorsichtig?

09.01.2026 - Gold, DAX, Dow Jones, EUR/USDHerzlich willkommen zu einem neuen GBE-Marktcheck.

Mein Name ist Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Gold nahe des Allzeithochs

- DAX mit neuem Allzeithoch

- Dow Jones über 49.000 Punkte

- EUR/USD an wichtiger Unterstützung

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Bitcoin 2026: Neues Allzeithoch oder Bärenmarkt?Der Bitcoin-Kurs erlebte im Jahr 2025 ein enttäuschendes Jahr, trotz eines neuen Allzeithochs bei 126.000 US-Dollar während der Börsensitzung am Montag, dem 6. Oktober. Die Enttäuschung erklärt sich durch das Ausbleiben einer finalen vertikalen Beschleunigung, wie sie in früheren Zyklen im vierten Quartal nach dem Halving zu beobachten war.

Relativ betrachtet, im Vergleich zu anderen Anlageklassen (Aktien-, Anleihe-, Devisen-, Rohstoff- und Kryptomärkte), bildet Bitcoin das Schlusslicht mit einer negativen Jahresperformance 2025, während Gold, Silber und Aktienindizes stark zulegen konnten.

Ist nun im Jahr 2026 mit einer Erholung des Bitcoin-Kurses zu rechnen? Es gibt mehrere Analyseansätze, die jeweils sehr unterschiedliche Signale liefern. Nachfolgend die drei zentralen Szenarien für den langfristigen Trend von Bitcoin im Jahr 2026, ergänzt durch die entsprechenden Chartdarstellungen. Selbstverständlich werde ich meine Bitcoin-Analyse im Laufe des Jahres über das Swissquote-TradingView-Profil aktualisieren – abonnieren Sie gerne den Swissquote/TradingView-Account, um über neue Analysen zu BTC und Altcoins informiert zu bleiben.

1. Die Theorie des 4-Jahres-Zyklus und ihres zyklischen Bärenmarktes hält BTC bis September 2026 in einem Abwärtstrend

2. Die Korrelation zwischen Bitcoin und dem makroökonomischen Zyklus (stark verbunden mit der Geldpolitik der Fed) spricht hingegen für ein neues Allzeithoch im Jahr 2026 (Kupfer/Gold-Ratio und ISM Manufacturing PMI für die US-Wirtschaft)

3. Auch die Korrelation zwischen BTC und der globalen Liquidität sendet ein bullisches Signal für die kommenden Monate

Die erste Hypothese basiert auf dem 4-Jahres-Zyklus, der historisch durch die Bitcoin-Halvings geprägt ist. Nach dieser strikt zyklischen Lesart folgt auf jedes große Hoch eine längere, teils heftige Korrektur, die in einen echten Bärenmarkt von durchschnittlich rund 12 Monaten mündet. In diesem Szenario würde das Hoch vom Oktober 2025 das Ende des 2022 begonnenen Bullenmarktes markieren und eine Korrekturphase bis zum Spätsommer 2026 einleiten, mit einem theoretischen Tiefpunkt um September. Diese Sichtweise ist historisch konsistent, setzt jedoch voraus, dass der Markt weiterhin mechanisch funktioniert und strukturelle Veränderungen der letzten Jahre ignoriert.

Die zweite Hypothese beruht auf einem umfassenderen makroökonomischen Ansatz. Bitcoin zeigt eine zunehmende Korrelation mit dem globalen Konjunkturzyklus, der stark von der Geldpolitik der US-Notenbank beeinflusst wird. Zwei Indikatoren sind hierbei besonders relevant: das Kupfer/Gold-Verhältnis als Frühindikator des globalen Wirtschaftszyklus sowie der ISM Manufacturing PMI für die US-Wirtschaft. Historisch tendiert Bitcoin dazu, in eine Aufwärtsphase einzutreten, wenn diese Indikatoren nach einer Kontraktion wieder steigen – teilweise mit mehreren Monaten Verzögerung. Sollte sich dieses Makroszenario 2026 bestätigen, wäre ein neues Allzeithoch von BTC nicht auszuschließen.

Die dritte Hypothese betrifft die globale Liquidität, einen entscheidenden Faktor für alle sogenannten Risikoanlagen. Bitcoin ist als knappes, aber hochspekulatives Asset besonders sensitiv gegenüber Liquiditätsveränderungen. Die Ausweitung der Zentralbankbilanzen, sinkende Realzinsen und ein wachsendes Geldmengenangebot haben historisch starke BTC-Haussephasen begünstigt. Mehrere Signale deuten nun darauf hin, dass die globale Liquidität in den kommenden Monaten wieder zunehmen könnte. Sollte sich dies bestätigen, würde dies für eine Fortsetzung oder Wiederaufnahme des Aufwärtstrends von Bitcoin im Jahr 2026 sprechen – unabhängig vom klassischen Zyklusmodell.

Zusammenfassend bleibt das Szenario für Bitcoin im Jahr 2026 äußerst offen. Zwischen dem Erbe vergangener Zyklen, neuen makroökonomischen Dynamiken und der zentralen Rolle der globalen Liquidität steht der Markt an einem Wendepunkt. Mehr denn je erscheint ein multidimensionaler Ansatz notwendig, um die zukünftige Entwicklung von BTC angemessen zu beurteilen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Saubere Unterstützungs- und Widerstandszonen im GoldWer XAU/USD lange handelt, erkennt schnell: Gold reagiert nicht auf dünne Linien, sondern auf Preiszonen. Viele Trader verlieren Geld, weil sie diesen Unterschied ignorieren.

Im Goldhandel sind Support und Resistance keine exakten Preisniveaus, sondern Bereiche, in denen der Markt klar reagiert hat: Stopps, starke Ablehnungen oder Konsolidierungen vor Ausbrüchen. Aufgrund der hohen Volatilität führen dünne Linien oft zu unnötigen Stop-Outs.

Deshalb arbeite ich mit Zonen, nicht mit Linien.

Gold verzeiht keine Ungenauigkeit. Falsch eingezeichnete Zonen bedeuten frühe Einstiege und enge Stops. Der Großteil meiner Entscheidungen basiert auf Support und Resistance.

Ich beginne immer auf H4 oder D1. M15 ohne Kontext zeigt nur Rauschen. Große Timeframes zeigen institutionelles Interesse.

Ich behalte nur Zonen mit mehreren klaren Reaktionen. Ein einzelner Kontakt reicht nicht.

Zonen mit Marktstruktur, Breakout–Retest, EMA oder FVG haben Priorität. Je mehr Konfluenz, desto besser.

Zusammengefasst: Erfolgreiches Goldtrading hängt nicht von vielen Tools ab, sondern davon, was der Markt erinnert. Und Gold erinnert sich an Preiszonen.

Arbeitest du mit Linien oder mit Zonen?

Gold bleibt im Aufwärtstrend Der Goldpreis ist zuletzt um mehr als 25 USD gestiegen und notiert aktuell bei rund 4.477 USD je Unze. Das zeigt, dass die Käufer weiterhin aktiv sind und der Markt sein hohes Preisniveau behaupten kann.

Laut Einschätzungen großer Institutionen wie HSBC und der CME Group bleibt der mittelfristige bis langfristige Ausblick für Gold positiv. Gründe dafür sind anhaltende geopolitische Risiken, die zunehmende globale Staatsverschuldung und vor allem die stabile Nachfrage der Zentralbanken, die als tragende Säule des Goldmarktes gilt.

HSBC rechnet damit, dass Gold im ersten Halbjahr 2026 die Marke von 5.050 USD je Unze erreichen könnte, weist jedoch darauf hin, dass nach starken Anstiegen auch zwischenzeitliche Korrekturen möglich sind. Das bedeutet: Der Markt bewegt sich nicht geradlinig, doch der übergeordnete Trend bleibt aufwärtsgerichtet.

EUR/USD – BÄRISCHE STRUKTUR | VERKAUFEN SIE DIE ROLLEDer EUR/USD weist im H2-Chart eine klare bärische Struktur auf, da der Kurs wiederholt unterhalb der EMA34–EMA89 abgewiesen wird und dabei niedrigere Hochs und niedrigere Tiefs bildet. Die aktuelle Erholung ist lediglich eine technische Korrektur innerhalb des Hauptabwärtstrends.

Makroökonomische Faktoren, die den Trend stützen:

– Der USD bleibt aufgrund hoher US-Anleiherenditen und der Erwartung einer vorsichtigen Haltung der Fed stark.

– Die sich weiter abschwächenden Wirtschaftsdaten aus der Eurozone setzen den EUR unter Druck.

– Die Differenz zwischen der Geldpolitik der Fed und der EZB bleibt ein fundamentaler Faktor, der den Abwärtstrend des EUR/USD stützt.

Bevorzugtes Szenario:

Der Kurs bewegt sich seitwärts – prallt in die aktuelle Angebotszone ab → wird abgewiesen → setzt den Abwärtstrend fort und bewegt sich in Richtung einer tieferen Zielzone, wie im Chart dargestellt.

Kawumm'sche MORGENANALYSE zum Freitag, den 09.01.2026Und unser Dax blubbert weiter nur so in die Höhe und konnte auch zum Donnerstag nun weitere Rekordkurse vermelden.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420, 22100, 21800, 21670, 21510, 21420, 21360, 21230, 21060

Chartlage: positiv

Tendenz: aufwärts oberhalb von 25000, darunter abwärts

Grundstimmung: positiv

Zum Donnerstag sollte nun oberhalb von 25120 weiter auf 25200 / 25240 gezielt werden dürfen, da das Ziel vom Vortag noch offen war. Und sollte er durchkommen wären sogar 25330 / 25350 noch denkbar gewesen. Der Bereich sollte dann durchaus spannend werden, da er ordentlich zurück zwirbeln könne. Allerdings wollte ich dafür erst eine rote Stundenkerze abwarten und ihn solange klettern lassen wie er will, solange er auf grünen H1-Kerzen stehen bleibt. Von oben blieb auch ganztägig 25000 / 24970 eine interessante Gegenlauf-Zone die auch von überall erreichbar blieb. So die Zusammenfassung von gestern.

Und unser Dax startet schon vorbörslich steil aus der 25000 heraus kommend nach oben und warf sich gleich zu Beginn an die 24200. Dort nicht nachhaltig drüber gekommen holte er dann sogar nochmal Luft bis knapp vor die 25000 runter und drehte erneut zur 25200 hoch auf. Damit hat er aber die 25330 / 25350 nun ebenso ausgelassen wie die 25200 am Vortag, sodass wir die nochmal einen Tag weiter mitnehmen müssen. Geht unser Dax also am Freitag über der 25200 weiter raus, sind dann 25240 und darüber 25330 / 25350 erreichbar und darüber hätte ich dann erst bei 25467 wieder was im Chart.

Sollte unser Dax aber gar nicht über die 25200 raussteigen oder das komplett kläglich vergeigen, wären unten nochmal 25100 und auch 25030 / 25000 interessant. Solange er sich dort dann immer wieder hochdreht, kann die auch erstmal eine Weile halten. Lässt er sie dann aber fallen, geht darunter dann Risiko Richtung 24930, 24880 und 24800 auf. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JT7U4K KO 18780 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der GQ9SSF KO 25333 sowie MG5189 KO 26475.

Fazit: Am Donnerstag hat unser Dax ein weiteres Ziel bei 25200 abgearbeitet bekommen und auch mal wieder schön Gegenwehr gezeigt, damit wir nicht ganz verlernen, dass der Markt auch mal in die andere Richtung ausschlagen kann. Offen gelassen hat er uns dabei aber noch die 25330 / 25350 die somit nun zum Freitag oberhalb von 25200 dann zusammen mit 25240 angepeilt werden darf. Stößt sich unser Dax dort dann kräftig genug ab sind 25200, 25100 und sogar nochmal 25030 / 25000 dann erreichbar, rennt er durch hätte ich erst bei 25467 dann wieder was. 25030 / 25000 bleibt zusammen mit 25100 auch weiter Support, sollte er sich wider Erwarten gar nicht über 25200 rausgehoben bekommen. Drunter würde dann die Lage kippen Richtung 24800 und tiefer.

Kann die Geopolitik das Öl vor seinem Fünfjahrestief retten? Irgendwann in diesem Jahr könnte sich eine gute Gelegenheit zum Kauf von Rohöl bieten, da Preise um 55 USD pro Barrel möglicherweise nicht nachhaltig sind.

Die WTI-Rohöl-Futures stiegen am Donnerstag um mehr als 3,5 % und wurden zu einem Preis von über 57,9 USD pro Barrel gehandelt, nachdem sie zwei Tage lang gefallen waren. Diese Entwicklung reichte jedoch nicht aus, um die Verluste zu Beginn der Woche auszugleichen, und die Preise bleiben nahe dem im Dezember erreichten Fünfjahrestief.

Die Unsicherheit hinsichtlich der venezolanischen Exporte kam erneut auf, nachdem Washington Pläne bekannt gegeben hatte, die Kontrolle über die Rohölverkäufe des Landes auf unbestimmte Zeit aufrechtzuerhalten.

Unterdessen wurde aus dem Iran berichtet, dass es in Teheran und anderen Städten zu Protesten gekommen ist, da die Inflation steigt und die Währung schwächer wird, was ein weiteres geopolitisches Risiko für Öl darstellt. Im Gegensatz zu Venezuela exportiert der Iran weiterhin rund 2 Millionen Barrel pro Tag und produziert zwischen 3,2 und 3,5 Millionen Barrel pro Tag, was einen bedeutenden Anteil an der weltweiten Versorgung ausmacht.

Gold wird voraussichtlich auf 4380–4400 US-Dollar fallen.

Gold ist nicht vor einer Erholung gefeit; Short-Positionen auf höheren Niveaus sind empfehlenswert.

I. Marktüberblick und Einflussfaktoren

Makroökonomischer Hintergrund:

Die US-Notenbank Federal Reserve hat im Jahr 2025 drei Zinssenkungen vorgenommen (die Spanne des Leitzinses wurde von 4,75 %–5,00 % auf 3,5 %–3,75 % gesenkt) und damit die Grundlage für den allgemeinen Aufwärtstrend des Goldpreises in diesem Jahr geschaffen.

Der Goldpreis verzeichnete zuvor deutliche Zuwächse (Durchbruch über 4500 US-Dollar/Unze am 24. Dezember), was zu erheblichen Gewinnmitnahmen führte.

Der Markt erwartet die jährliche Neugewichtung der Rohstoffindizes, die den Verkauf von Futures-Kontrakten im Wert von Milliarden von Dollar auslösen könnte.

Aktuelle Daten: Der US-Dollar-Index stabilisierte sich nahe einem Hoch der letzten zwei Wochen und dämpfte damit die Aufwärtsdynamik der Edelmetalle.

Ausblick auf wichtige Ereignisse: Der US-Arbeitsmarktbericht (Non-Farm Payrolls, NFP) wird am Freitag veröffentlicht. Die Ergebnisse werden die Markterwartungen hinsichtlich des Zinssenkungspfads der Federal Reserve im Jahr 2026 beeinflussen und damit die kurzfristige Goldpreisentwicklung mitbestimmen.

II. Technische Analyse

Tageschartstruktur

Wichtige Unterstützungsniveaus:

4.400 $/oz (psychologische Marke)

Bereich 4.380–4.375 $ (20-Tage-Durchschnitt und Hoch der Konsolidierung der Vorwoche)

Wichtige Widerstandsniveaus:

4.430 $/oz (5-Tage- und 10-Tage-Durchschnitt durchbrochen)

4.465–4.470 $/oz (Tageshoch und Hauptwiderstand)

Trendbeurteilung: Der Tageschart zeigt Korrekturdruck. Sollte die Marke von 4.400 $ unterschritten werden, ist ein weiterer Rückgang auf etwa 4.375 $ möglich. Vor der Veröffentlichung der NFP-Daten könnte der Markt die Konsolidierung und Korrektur fortsetzen.

Stundenchartstruktur

Die gleitenden Durchschnitte haben sich nach unten gekreuzt, was auf eine Trendwende hindeutet.

Das fehlende Aufwärtsmomentum lässt weiteres Abwärtspotenzial vermuten.

III. Empfehlungen zur Handelsstrategie

Kernansatz

Primäre Strategie: Konzentrieren Sie sich auf Verkäufe bei Kursanstiegen und Käufe bei Kursrückgängen.

Wichtiger Widerstand: 4.465–4.470 $/oz

Wichtige Unterstützung: 4.400 $/oz, 4.380–4.370 $/oz

Positionsmanagement: Kontrollieren Sie Ihre Positionsgrößen streng, setzen Sie Stop-Loss-Orders und vermeiden Sie das Halten von Verlustpositionen.

Spezifische Strategien

Short-Position-Strategie

Einstiegspunkt: Gold steigt auf 4.465–4.470 $

Positionsvorschlag: Standardposition

Stop-Loss: 8–10 $

Kursziele:

Erstes Kursziel: 4.430–4.400 $

Zweites Kursziel (bei Unterschreitung): 4.380 $

Long-Position-Strategie

Einstiegspunkt: Gold fällt auf 4.370–4.380 $

Positionsvorschlag: Leichte Position (ca. 20 % des Gesamtkapitals)

Stop-Loss: 8–10 $

Kursziele:

Erstes Kursziel: 4.400–4.420 $

Zweites Kursziel (bei Unterschreitung): 4.430 $

IV. Risikohinweise

Datenrisiko: Der NFP-Bericht am Freitag könnte erhebliche Kursschwankungen auslösen. Erwägen Sie, Ihre Positionen zu reduzieren oder vor der Veröffentlichung der Daten abzuwarten.

US-Dollar-Trend: Ein anhaltend starker Dollar wird das Erholungspotenzial von Gold dämpfen.

Marktstimmung: Deutliche Kursgewinne in der Vergangenheit haben zu anhaltendem Gewinnmitnahmedruck geführt. Seien Sie vor plötzlichen Kursstürzen vorsichtig.

Stop-Loss-Disziplin: Alle Strategien müssen strikte Stop-Loss-Orders beinhalten, um erhebliche Verluste durch einseitige Marktbewegungen zu vermeiden.

V. Zusammenfassung

Kurzfristig steht Gold unter technischem Korrekturdruck und Gewinnmitnahmen von Long-Positionen. Wichtige Unterstützungsniveaus sind 4.400 $ und 4.370–4.380 $.

Der Widerstand bei 4.465–4.470 $ bleibt stark, die Marktstimmung ist vor den NFP-Daten verhalten.

Konzentrieren Sie sich operativ darauf, bei Kursanstiegen zu verkaufen und an wichtigen Unterstützungsniveaus leicht zu kaufen. Achten Sie auf ein striktes Risikomanagement.

Wenn Sie diese Goldanalyse und Handelsstrategie lesen, weiß ich genau, wo Sie herkommen – Sie haben unzählige Artikel gelesen, zahlreichen „Gurus“ gefolgt und tun sich dennoch schwer, konstant zu handeln. Ich verstehe das vollkommen: Wir betreten diesen Markt mit dem Ziel, stetige, langfristige Renditen zu erzielen. Doch allzu oft reißt uns die Realität von unserem ursprünglichen Vorhaben ab.

Jetzt ist es Zeit für einen echten Wandel. Zeit, Ihren eigenen Wettbewerbsvorteil zu finden und eine nachhaltige Strategie zu entwickeln.

Als erfahrener Trading-Analyst mit Fokus auf die praktische Umsetzung geht es mir nicht um Prognosen, sondern darum, Ihnen ein strukturiertes Rahmenwerk und jahrelange Markterfahrung an die Hand zu geben, damit Sie:

die Logik hinter Kursbewegungen verstehen und nicht nur auf Marktrauschen reagieren;

die wahre Natur von Trends erkennen und fundierte Entscheidungen treffen;

Ihre eigene Trading-Disziplin und Ihr Selbstvertrauen schrittweise aufbauen.

Ich verspreche keine Wunder. Ich verspreche Ihnen jedoch Professionalität, Transparenz und die Unterstützung Ihrer Entwicklung als Trader. Wenn Sie bereit sind, nicht länger planlos vorzugehen und Ihre Fähigkeiten systematisch auszubauen –

dann lassen Sie uns gemeinsam die Volatilität meistern und die Zyklen beherrschen.

Gold hat begonnen zu schwanken und zu korrigieren.

Handelszusammenfassung für heute: Wir haben ein Verkaufssignal bei 4490–4492 platziert und die Position bei 4478–4480 aufgestockt. Der Trade wurde mit einem Gewinnmitnahmesignal bei 4460 geschlossen, wodurch ein Mindestgewinn von 300 Pips für unsere Kunden erzielt wurde. Während der US-Handelssitzung erholte sich Gold schwach, und wir platzierten ein weiteres Verkaufssignal bei 4445–4447. Die Position wurde mit einem Gewinnmitnahmesignal nahe 4430 geschlossen, was einen zusätzlichen Gewinn von 170 Pips einbrachte. Aktuell halten wir ein aktives Verkaufssignal bei 4468–4470 mit Kurszielen von 4440 und 4420.

Marktübersicht & Kernlogik: Auswirkungen der Daten: Die US-ADP-Arbeitsmarktdaten zeigten zwar eine Erholung gegenüber dem Vortag, blieben aber hinter den Erwartungen zurück, was auf eine schwache Dynamik am Arbeitsmarkt hindeutet. Der darauffolgende starke Rückgang der Goldpreise spiegelt die zuvor vom Markt eingepreisten optimistischen Erwartungen wider („Gerüchte kaufen, Fakten verkaufen“). Die kurzfristige Stärke des US-Dollars basiert auf der Erwartung, dass die Fed ihre restriktive Geldpolitik beibehält und die Nachfrage nach sicheren Anlagen hoch ist. Allerdings ist Vorsicht vor möglichen Erwartungsumkehrungen geboten.

Technische Warnsignale:

Die Goldpreise stiegen am Mittwoch auf 4500 US-Dollar, fielen dann aber rasch wieder und schlossen den Tag niedriger. Dies deutet auf erheblichen Verkaufsdruck auf höheren Niveaus hin.

Der 4-Stunden-Chart zeigt ein klares Divergenzmuster: Der 5-Tage-Durchschnitt kreuzte den 10-Tage-Durchschnitt von oben nach unten und bildete ein sogenanntes „Death Cross“. Dies signalisiert erhöhten kurzfristigen Korrekturdruck.

Wichtige Unterstützungs- und Widerstandsniveaus sind klar definiert, und der Markt befindet sich in einer Konsolidierungsphase mit hoher Spanne.

Technische Analyse – Highlights

Widerstandsniveaus: 4470–4480 (mittleres Bollinger-Band (4-Stunden-Chart) und gleitender Durchschnitt), 4500 (psychologische Barriere)

Unterstützungsniveaus: 4420 (mittleres Bollinger-Band (4-Stunden-Chart)), 4400–4395 (Konvergenzzone mehrerer Unterstützungsniveaus)

Trendeinschätzung: Kurzfristig ist mit einer Konsolidierung und einem bärischen Trend zu rechnen. Es besteht ein dringender Bedarf, die Kurslücke zu schließen. Weitere Abwärtsrisiken sollten beobachtet werden.

Empfehlungen für die Handelsstrategie

Short-Strategie (Hauptrichtung)

Einstiegsbereich: Leichte Short-Positionen im Bereich von 4465–4470

Stop-Loss: Über 4478–4485

Kursziele: Erstes Kursziel 4440–4420, zweites Kursziel 4400 (bei Unterschreitung bis 4395 halten)

Begründung: Der technische Druck ist deutlich erkennbar. Short-Positionen können in der Nähe des Widerstandsbereichs des gleitenden Durchschnitts eröffnet werden.

Long-Strategie (Sekundärrichtung)

Einstiegsbereich: Leichte Long-Positionen im Bereich von 4395–4400

Stop-Loss: Unter 4388

Kursziele: Erstes Ziel 4420–4430, zweites Ziel 4450

Logik: Der Bereich unter 4400 stellt eine starke Unterstützungszone dar. Bei einer Stabilisierung der Kurse hier ist mit einer Erholung zu rechnen.

Wichtige Risikohinweise

Änderungen der geldpolitischen Erwartungen: Die Wahrscheinlichkeit einer Zinssenkung der Fed im März ist auf 45 % gesunken. Jegliche nachfolgenden Signale einer lockeren Geldpolitik könnten die Unterstützung des US-Dollars schwächen.

Positionsmanagement: Setzen Sie strikte Stop-Loss-Orders und vermeiden Sie übermäßig gehebelte oder emotional gehaltene Positionen. Angesichts der erhöhten Intraday-Volatilität wird eine leichte und schrittweise Positionierung empfohlen.

Zusammenfassung: Gold steht kurzfristig unter technischem Korrekturdruck. Die Strategie priorisiert Verkäufe bei Kursanstiegen und bietet sekundäre Kaufgelegenheiten in der Nähe wichtiger Unterstützungsniveaus. Konzentrieren Sie sich auf den Bereich von 4400–4470 Punkten, um mögliche Ausbruchsrichtungen zu ermitteln. Sollte die Unterstützung bei 4395 Punkten deutlich durchbrochen werden, sind weitere Kursrückgänge in Richtung 4370–4350 Punkte wahrscheinlich.

An die Anleger:

Dieser Markt ist stets gut besucht, da hohe Gewinne weiterhin kluge Anleger anziehen – Generation für Generation.

Die Gesetze des Marktes sind jedoch unerbittlich: Die Sieger triumphieren, die Besiegten fallen.

Er eliminiert konsequent diejenigen, die sich auf reines Glück verlassen –

jene, die die Regeln missachten, Disziplin vermissen, Stop-Loss-Orders ignorieren, ihre Positionen nicht managen oder ihre Denkweise nicht anpassen.

Die Welt folgt stets dem 80/20-Prinzip:

20 % der Anleger geben die Richtung vor, die anderen 80 % folgen und dienen.

Ich war in der Vergangenheit vielleicht nicht Teil Ihrer Anlagereise,

aber ich bin fest entschlossen, Sie auf jedem Schritt Ihrer Zukunft zu begleiten.

Wir bieten Ihnen:

✅ Äußerst wettbewerbsfähige Kostenvorteile – für maximales Gewinnpotenzial

✅ Eine sichere und stabile Handelsplattform – für sorgenfreie Transaktionen

✅ Professionelle und präzise Beratung – von der Strategieentwicklung bis zum Risikomanagement

Investieren ist keine einsame Reise, sondern eine vertrauensvolle Partnerschaft.

Gehen wir gemeinsam an einem Strang und gehören wir zu den 20 %, die diesen dynamischen Markt souverän meistern.

📩 Wir freuen uns darauf, mit Ihnen in Kontakt zu treten und gemeinsam Ihren erfolgreichen Anlageerfolg zu sichern.

Amazon /Tageschart/ Aufwärts bis zum alten HochMoin,

entgegen meiner Prognose vom 17. Dezember ist der Kurs wieder positiv und mit kräftigen Momentum durchgestartet.

Der Kurs sollte aktuell von 244 die 258 USD knacken. Danach wird weiter geschaut!

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

BTCUSD – Mögliche Wyckoff-Akkumulation im späten StadiumBTCUSD – Mögliche Wyckoff-Akkumulation im späten Stadium

Im 1-Stunden-Chart zeigt sich aktuell eine saubere Wyckoff-Struktur, die sich gut in die Phasen A–D einordnen lässt.

Nach einem klaren Abverkauf kam es zunächst zur Preliminary Support (PS)-Zone, gefolgt vom Selling Climax (SC) und einem darauffolgenden Automatic Rally (AR).

Diese definieren die obere und untere Grenze der aktuellen Trading-Range.

Der nachfolgende Secondary Test (ST) bestätigt die Nachfrage im Bereich des SC.

Seitdem bewegt sich der Markt seitwärts innerhalb der Range – typisch für Phase B, in der Smart Money weiter akkumuliert.

Aktuell lassen sich zwei Szenarien ableiten:

🟢 Bullisches Alternativszenario

Sollte der Markt den oberen Bereich erneut anlaufen und ein Sign of Strength (SOS) zeigen, wäre eine Bewegung über die AR-Zone hinweg ein erster Trigger, dass wir uns in Phase D befinden.

Ein darauffolgendes Back-Up (BU/LPS) oberhalb der Range wäre eine Bestätigung steigender Nachfrage – mit Potenzial für Anschlussbewegungen.

🔴 Bärisches Hauptszenario

Scheitert der Kurs am Widerstand und fällt erneut Richtung Range-Unterkante, wäre ein tieferer ST-B möglich.

Solange jedoch der SC-Bereich hält, bleibt das Setup akkumulativ.

Strukturvergleich

Ein ähnliches Setup war zuletzt im EURUSD sichtbar – inklusive Spring + Test – woraufhin ein sauberer SOS-Impuls folgte.

Dieses Marktverhalten unterstützt die bullische Grundannahme auch für BTC.

Zusammenfassung

✔ Wyckoff-Struktur intakt

✔ Nachfrage nimmt sukzessive zu

✔ Break & Hold über AR → bullische Bestätigung

✔ Bruch unter SC → Setup negiert

Solange die Range hält, bleibt BTC taktisch bullisch – mit Fokus auf Reaktion am oberen Band.

OKLO – Trendanalyse!Die aufwärtsgerichtete Trendlinie hält weiterhin und wird sauber verteidigt.

Solange der Kurs oberhalb dieser Struktur bleibt, spricht das Chartbild für eine bullishe Trendfortsetzung.

Erst ein klarer Bruch der Trendlinie würde das aktuelle Szenario infrage stellen.

Bis dahin bleibt der Trend technisch intakt.

📌 Keine Anlageberatung – nur meine persönliche Einschätzung.

💬 Wie seht ihr das?

Hält die Trendlinie weiter oder rechnet ihr mit einem Bruch?

SMR – Tageschart | Harmonic-Analyse (Deep Crab)Im Tageschart von NuScale Power Corp. (SMR) hat sich ein bullishes Deep-Crab-Pattern ausgebildet. Solche Formationen liefern innerhalb der Harmonic-Analyse häufig saubere Reaktionszonen, vor allem auf höheren Zeitebenen.

Die erste Bewegung nach oben hat bereits eingesetzt. Aus meiner Sicht ist der Markt damit jedoch noch nicht an einem Punkt, an dem sich die Struktur optimal entfaltet hat. Ein Teil der Reaktion ist gelaufen, der Markt wirkt aktuell eher „in der Luft“.

🔎 Was wäre technisch sauber?

Ein Rücklauf in die PRZ/Kaufzone (grün) mit anschließendem Retest und sichtbarer Stabilisierung.

Genau dort zeigt sich häufig, ob das Pattern wirklich akzeptiert wird oder nicht. Erst dann kann sich eine strukturierte Bewegung in Richtung Zielzone (blau) entwickeln.

🔁 Alternative Entwicklung

Ein direktes Weiterlaufen nach oben ist natürlich möglich.

Ohne erneute Reaktion aus der PRZ verschlechtert sich jedoch die Struktur – insbesondere im Hinblick auf Timing und Verhältnis von Risiko zu möglicher Bewegung.

📌 Einordnung:

Diese Analyse basiert ausschließlich auf der Harmonic-Pattern-Methode im Tageschart. Keine Prognose, keine Anlageberatung – nur eine technische Marktbeobachtung.

💬 Eure Einschätzung interessiert mich:

Rechnet ihr eher mit dem Rücksetzer in die PRZ?

Oder seht ihr aktuell genug Momentum für eine direkte Fortsetzung?

Wie immer freue ich mich über eure Gedanken 👇

Zcash: Reaktion im GKL OrangeZcash ist in das GKL Orange der übergeordneten, abgearbeiteten bullischen Sequenz eingelaufen und hat dort sauber am 0,667-Fibonacci-Level reagiert. Im 1-Stunden-Chart zeigt sich wieder zunehmende Stärke.

Ich gehe davon aus, dass Zcash nun ein GKL der blauen SK-Sequenz ausbildet. Wie der Markt in dieser Zone reagiert, bleibt weiter zu beobachten.

Zu beachten ist jedoch, dass übergeordnet weiterhin eine bearische Sequenz offen ist. Diese wird erst invalidiert, wenn die Oberkante der Welle B bei 741 USD nachhaltig durchbrochen wird.

Investor Guard's Bitcoin-Pfad in 2025 (TradingView)Liebe Trader und Investoren,

herzlich Willkommen zu einer Zusammenfassung für 2025.

Rückblickend auf den Analysepfad vom Dezember 2024 bis Dezember 2025 zeigt sich eine bemerkenswerte Konstanz in der methodischen Bewertbarkeit des Bitcoin.

BTCUSD (Bitstamp) ist aus Sicht der Technischen Analyse sehr sauber gelaufen.

In zwei Wochen werde ich meinen Ausblick 2026 veröffentlichen. Bis dahin wünsche ich viel Freude und viele gute Erkenntnisse mit diesem Rückblick.

Ihr

Thomas Jansen

Investor Guard

Etappe 1: Vor dem Jahreswechsel (11. Dezember 2024)

#BITCOIN vor dem Jahreswechsel! Was zu erwarten ist.

Der Analysepfad beginnt am 11. Dezember 2024 mit einer fundierten Standortbestimmung. Zu diesem Zeitpunkt befand sich Bitcoin in einer spannenden Phase nach einer beachtlichen Rally. Die zentrale Ausgangslage basierte auf der Elliott-Wellen-Analyse vom März 2024, die den Bitcoin vor dem Abschluss einer größeren Welle I (Cycle) sah.

Die Konsolidierung nach dem März-Top

Bitcoin hatte im März sein Top markiert und war anschließend in eine konstruktive Korrekturphase übergegangen, die sich in Form eines Continuation Patterns (Bull Flag) entwickelte.

Diese Korrektur der Welle II wurde zwischen dem 0,382er und dem 0,5er Fibonacci-Retracement abgefangen – ein deutlich hohes Level, das die bullische Erwartungshaltung rechtfertigte.

Der Wegweiser: Pattern Recognition und Volumenprofil

Die große Bullenflagge aus der Pattern-Analyse vom Oktober 2024 diente als zentraler Orientierungspunkt. Die Verteidigung der Mittellinie dieser Formation war die Initialzündung für den finalen und bestätigten Ausbruch. Das Volumenprofil zeigte bereits damals eine strategische Haltezone zwischen 76.000 und 67.000 USD, die als Sicherheitsnetz fungierte.

Die Prognose für den Jahreswechsel

Kurse unter 90.000 USD stellten strukturell noch kein Problem dar, jedoch mahnte die Analyse zur Vorsicht: Bitcoin war ohne größeren Verkaufsdruck heiß gelaufen. Eine ca. 20%-Korrektur wurde als Durchatempause erwartet, solange der BTC oberhalb von 74.000 USD verblieb.

Etappe 2: Das Warm-Up zum neuen Jahr (3. Januar 2025)

#BITCOIN Warm-Up vom Investor-Guard

Nach den Feiertagen meldete sich die Analyse mit einem präzisen Update zurück. Der Verlauf seit Mitte Dezember wurde als Konsolidierung auf hohem Niveau identifiziert, die erst mit einem neuen Top als beendet gelten würde.

Das Megafon-Pattern nimmt Gestalt an

Erstmals wurde ein Broadening Pattern (Megafon) als zentrale Formation identifiziert, dessen Grenzlinien sich erweitern und bereits vier Berührungspunkte produziert hatten. Die relevanten Orientierungsmarken wurden bei ca. 105.000 USD auf der Oberseite und rund 86.000 USD auf der Unterseite festgelegt.

Elliott-Wellen und Volumenprofil im Einklang

Die wellentechnische Zählung befand sich im Einklang mit dem Megafon-Pattern. Das Volumenprofil bestätigte die bereits im Dezember genannten Marken. Der Bitcoin konnte sich konstruktiv abkühlen, ohne dass stärkerer Verkaufsdruck auftrat – ein weiterhin freundliches Signal.

Der Ausblick: Rücksetzer möglich, aber nicht bedrohlich

Weitere Rücksetzer bis 88.000/86.000/84.000 USD waren keineswegs vom Tisch. Solange diese Levels nicht signifikant unterboten wurden, bestand gemäß der strategischen Wellenanalysen weiterhin Chancen auf der Oberseite, die sich über den Januar entwickeln könnten.

Etappe 3: Die Keilerei – Spannung nimmt zu (10. Februar 2025)

#BITCOIN - Lage spitzt sich zu! Keilerei...

Mit dem Update vom 10. Februar 2025 spitzte sich die Lage zu. Die Analyse präsentierte zwei klare Verlaufsszenarien aus einer aktuellen Keilformation.

Bull Case vs. Bear Case

Im bullischen Szenario würde Bitcoin über die beiden oberen Keilgrenzen ausbrechen und den EW-Trigger bei 102.569 USD überwinden, mit nachfolgenden Zielen bei 105.000-107.000 USD. Im bärischen Szenario würde ein Fakeout über die Keilgrenzen erfolgen, gefolgt von einem Bruch nach unten mit einem Anlauf bis 88.000-86.000 USD.

Das kritische Volumenloch

Eine besondere Warnung galt dem Volumenloch zwischen 87.000 und 76.000 USD. Ein Ausbruch zur Unterseite konnte kritisch werden. Dennoch blieb gemäß der Elliott-Wellen-Analyse ein weiterer Rallyschub die Variante 1, mit einem möglichen Anlauf in den Zielbereich zwischen 113.000 und 121.000 USD.

Die wilde Phase

Die teilweise wilden Schwünge, insbesondere bei Alt-Coins, mahnten zur Vorsicht. Updates vom 11., 12., 15., 18., 20., 22., 25. und 26. Februar zeigten die Dynamik dieser Phase: Der Bitcoin bewegte sich nervös innerhalb der Formationen, wobei die untere Keilgrenze mehrfach getestet wurde.

Etappe 4: Alter Keil, neuer Monat (28. März 2025)

#BITCOIN - Neuer Monat, alter Keil!

Im März präsentierte sich der Tageskeil weiterhin als Zentrum der Bewegung. Der jüngste Verlauf war keineswegs unkonstruktiv, benötigte jedoch mehr Schub.

Der Keil als roter Faden

Der von der Analyse angeführte Keil blieb das zentrale Element. Die untere Keilgrenze wurde auf ihren Bestand hin getestet, während die Oberseite mehrfach Widerstand leistete. Die Volumenprofil-Analyse markierte die Abrisskante als kritischen Bereich.

Geduld gefordert

Die Updates vom 31. März, 2. April, 6. April und 12. April dokumentierten, dass die Keilgrenze oben im Fokus stand, der Breakout jedoch zunächst nicht gelang. Es brauchte mehr Kraft für eine nachhaltige Bewegung. Am 1. Mai kam dann die erfreuliche Meldung: BTC erreichte ein weiteres Top-Level-Target.

Etappe 5: Belastungsprobe – Der Keil zu 61,8% erledigt (24. April 2025)

#BITCOIN vor Belastungsprobe? Keil zu 61,8% erledigt. Fokus!

Am 24. April 2025 meldete die Analyse eine wichtige Wegmarke: Der Keil war zu 61,8% abgearbeitet. Bitcoin stand vor einer Belastungsprobe.

Die 61,8%-Marke als Wendepunkt

Der Tageskeil hatte einen kritischen Punkt erreicht. Wichtige Volumenlevel ab 96.000 USD rückten in den Fokus. Die obere Rejection des Volumenprofils seit dem ATH wurde getestet – ein Moment höchster Aufmerksamkeit.

Der Durchbruch

Die Analyse zeigte, dass Bitcoin die Upper Rejection des Volumenprofils testete. Es herrschte Fokus und Vorsicht. Am 1. Mai 2025 kam die entscheidende Bestätigung: Bitcoin erreichte ein weiteres Top-Level-Target. Der Keil hatte seine Aufgabe erfüllt und den Weg nach oben freigegeben.

Etappe 6: Zielerreichung – Über 40% Gewinn (23. Mai 2025)

#BITCOIN erreicht mein Ziel. 40%+ für Euch.

Das Update vom 23. Mai 2025 markierte einen Meilenstein. Bitcoin hatte gemäß der Erwartungshaltung reagiert und die fallende Keilformation ausgezeichnet umgesetzt.

Performance für die Community

Seit Veröffentlichung der Idee von Ende März konnte Bitcoin um über 40% zulegen. Dies stand im Einklang mit der Prio-1-Wellenzählung.

Die Bullenflagge entsteht

Ein weiteres taktisches Pattern (Bullenflagge) bildete sich. Anfang Juli wurde die Triggerlinie unter zähen Kämpfen überwunden und befestigt. Das 100%-Ziel aus dieser Flagge bei rund 124.916 USD rückte in Sichtweite.

Negative Divergenzen als Warnsignal

Trotz des Erfolgs zeigten sich im Weekly klar ausgeprägte negative Divergenzen. Dieses potenzielle Belastungssignal mahnte zur Vorsicht. Die Analyse riet auf dem aktuellen Niveau von neuen Long-Positionen ab und empfahl, einen Rücksetzer abzuwarten. Updates vom 28. Mai, 30. Mai, 1. Juni, 3. Juni und 8. Juni dokumentierten die weitere Entwicklung und die Bedeutung der Volumenlevel.

Etappe 7: Support gehalten – Megafon im Fokus (10. Juni 2025)

#BITCOIN hält Support. Schub bis 121k? Reicht die Kraft?

Am 10. Juni 2025 stand eine neue Herausforderung bevor. Bitcoin hatte an der unteren blauen Linie Support gefunden und in Kombination mit der oberen roten Linie lag eine Megafon-Formation vor.

Die Fokus-Area zwischen 113k und 121k

Die Megafon-Topbildungsformation zeigte eine Fokus-Area zwischen 113.000 und 121.000 USD. Strukturell bestand die Chance, dass Bitcoin eine Korrekturwelle absolviert hatte, die am EMA abgefangen wurde.

Indikatoren zeigen Warnsignale

Der RSI deutete auf ein temporäres Top hin bei Überschreitung der 112.000 USD-Marke durch negative Divergenzen. Der ADX zog nicht mehr im Einklang mit den steigenden Preisen nach oben – die Trendintensität war rückläufig. Eine vollständige Korrektur auf den Rallyschub seit April konnte zeitnah eingeleitet werden.

Die kritische Zone

Updates vom 12., 20. und 22. Juni zeigten zunehmenden Druck. Der EMA auf Tagesbasis konnte nicht gehalten werden, Support kam von der SMA200 bei 95.900 USD. Im Volumenchart wurde Bitcoin bei 106.000 USD geblockt und fiel unter die hohe Volume-Support-Area. Das letzte Tief wurde kassiert – vorsichtiges Agieren war angesagt.

Etappe 8: Bullenflagge erledigt – Fokus Volumenlöcher (12. Juli 2025)

#BITCOIN - Bullenflagge erledigt. Fokus! Volumenlöcher!

Das Update vom 12. Juli 2025 blickte zurück auf die erfolgreiche Umsetzung der Bullenflagge. Der erwartungsgemäße Rücksetzer wurde sehr klar oberhalb der Volumen-Supportzone abgefangen.

Das 100%-Ziel erreicht

Bitcoin hatte das 100%-Ziel aus der Bullenflagge bei 124.916 USD erreicht. Die Formation galt als formal erledigt. Ein weiteres Ziel lag in einem Areal, das durch Anlaufmarken aus dem alten fallenden Keil (119.134/129.976) sowie durch ein Extensions-Niveau des großen Megafons (124.389) verdichtet wurde.

Volumenlöcher als neue Herausforderung

Da auf dem aktuellen Kursniveau nur wenig belastbare Strukturen vorhanden waren, rückte das Volumenprofil in den Fokus. Volume Supports um 104.000 USD und 108.000 USD wurden identifiziert und Anfang Juli getestet und eindeutig verteidigt.

Kritische Levels

Die Levels bei 115.987 und 115.533 USD umschlossen Volumenlöcher, die über das Wochenende eine Rolle spielen konnten. Ein Dreieck auf den kleinen Timeframes wurde am letzten Mittwoch aufwärts getriggert.

Updates vom 15. Juli, 25. Juli und 2. August zeigten, wie die Megafongrenze unter Druck geriet. Bei einem Schlusskurs darunter würde der nächst tiefere Supportbereich zwischen 112.000 und 109.000 USD relevant. Der Test der relevanten Supportlinie stand bevor – Vorsicht und Fokus waren gefragt.

Etappe 9: Von Megafonen und Volumenlöchern (31. Oktober 2025)

#BITCOIN im Update. Von Megafonen und Volumenlöchern...

Das umfassende Video-Update vom 31. Oktober 2025 markierte einen Wendepunkt. Seit der Markt – wie erwartet – zwischen 120.000 und 130.000 USD toppish wurde, ging Bitcoin auf die Bremse.

Das potenzielle Megafon

Ein potenzielles Megafon und der Volumenchart wurden intensiv geprüft. Die Formation deutete darauf hin, dass eine Topbildung im Gang sein könnte. Die unteren Updates vom 3., 4. und 5. November zeigten zunehmende Nervosität.

Der Druck nimmt zu

Am 3. November kam die Warnung: Es könnte "bissel ruppig werden". Am 4. November stand der erste Belastungstest der unteren Megafonkante bevor – diese musste gehalten werden. Die Zone zwischen 98.000 und 95.000 USD sollte einem ersten Ansturm standhalten, doch es konnte ruppiger werden...

Fazit: Eine Reise der Präzision und Flexibilität

Rückblickend auf diesen einjährigen Analysepfad vom Dezember 2024 bis Dezember 2025 zeigt sich eine bemerkenswerte Konstanz in der methodischen Herangehensweise bei gleichzeitiger Flexibilität in der taktischen Anpassung.

Die Stärken der Multi-Methoden-Analyse

Die Kombination aus Elliott-Wellen-Theorie, Chart-Pattern-Recognition und Volumenprofil-Analyse erwies sich als äußerst robust. Während sich einzelne Formationen entwickelten und vollendeten, blieb der übergeordnete Blick auf die Wellenstruktur der strategische Kompass. Die große Bullenflagge aus dem Frühjahr 2024, deren Ausbruch im Herbst 2024 bestätigt wurde, bildete das Fundament für die gesamte nachfolgende Analyse.

Von Keilen über Megafone zur Vollendung

Der Weg führte von der initialen Konsolidierung über verschiedene Keil-Formationen bis hin zu komplexen Megafon-Patterns.

Jede dieser Formationen wurde nicht isoliert betrachtet, sondern stets im Kontext der übergeordneten Wellenstruktur interpretiert.

Besonders zielführend: Die Möglichkeit von über 40% Gewinn zwischen März und Mai 2025, gefolgt von der präzisen Identifikation der Topbildungszone zwischen 120.000 und 130.000 USD im Herbst 2025.

Volumenprofil als verlässlicher Begleiter

Das Volumenprofil erwies sich durchweg als unverzichtbares Werkzeug. Die strategischen Halte- und Ablehnungszonen wurden konsequent identifiziert und vom Markt respektiert. Von der initialen Supportzone zwischen 76.000 und 67.000 USD über die kritischen Levels bei 95.000 USD bis hin zu den Volumenlöchern bei höheren Kursniveaus – das Volumen lieferte immer wieder präzise Orientierungspunkte.

Die Kunst des Risikomanagements

Durchgängig wurde die Bedeutung eines klaren Positions- und Risikomanagements betont. In bullischen Phasen wurde nie zur Euphorie geraten, in bärischen Phasen nie zur Panik. Die Analyse blieb stets objektiv und warnte rechtzeitig vor kritischen Wendepunkten. Besonders die Hinweise auf negative Divergenzen im Mai/Juni 2025 und die Warnung vor der Topbildung im Oktober 2025 zeigten die Stärke einer disziplinierten, methodischen Herangehensweise.

Präzise Prognosen, realisierbare Ziele

Fast alle ausgegebenen Ziele wurden erreicht oder zumindest angelaufen: Die 105.000 USD aus dem Januar-Update, die 113.000-121.000 USD-Zone aus der Februar-Analyse, das 124.916 USD-Ziel aus der Bullenflagge und schließlich das 81.000 USD-Fernziel aus dem Megafon. Diese Trefferquote spricht für die Qualität der zugrunde liegenden Analysemethoden.

Der Wert von Geduld und Disziplin

Die Analyse dokumentiert, wie wichtig Geduld im Trading ist. Monatelang bewegte sich Bitcoin in verschiedenen Keil-Formationen, bevor der entscheidende Ausbruch erfolgte. Trader, die den klar definierten Levels vertraut und ihre Disziplin bewahrt haben, wurden belohnt. Diejenigen, die versuchten, jede kleine Bewegung zu traden, hatten es deutlich schwerer.

Ausblick und Kontinuität

Diese Analysereise endet nicht im Dezember 2025 – sie ist vielmehr ein Kapitel in einer fortlaufenden Geschichte. Die methodischen Grundlagen bleiben bestehen: Elliott-Wellen für die strategische Ausrichtung, Chart-Patterns für die taktische Umsetzung und Volumenprofil für die präzise Feinabstimmung der Ein- und Ausstiegspunkte.

Der Bitcoin-Markt hat in diesem Jahr gezeigt, dass er trotz seiner Volatilität technisch analysierbar bleibt. Für Trader und Investoren, die bereit sind, sich auf eine fundierte, methodische Herangehensweise einzulassen und ihre Emotionen zu kontrollieren, bietet dieser Markt weiterhin außergewöhnliche Chancen.

Die wichtigste Lektion: Erfolgreiche Marktanalyse ist keine Hexerei, sondern das Ergebnis von Methodik, Disziplin und der Bereitschaft, sich kontinuierlich anzupassen, ohne dabei die übergeordneten Prinzipien aus den Augen zu verlieren.

In diesem Sinne: Positions- und Risikomanagement bleiben auch in Zukunft die Eckpfeiler erfolgreichen Tradings.

Hinweise / Disclaimer

Bitte achten Sie auf Positions- und Risikomanagement.

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor Guard.

Gold erholt sich kurzfristig nach Halt bei 4415.📊 Marktentwicklung:

Der Goldpreis sprang deutlich nach oben, nachdem die Unterstützungszone bei 4415 zweimal getestet, aber nicht durchbrochen wurde. Dies deutet auf klar auftretende defensive Käufe hin. Der Verkaufsdruck ließ nach, während kurzfristiges Kapital wieder in den Markt zurückkehrte.

📉 Technische Analyse:

Wichtige Widerstände:

4448 – 4455

4470 – 4480

Nächste Unterstützungen:

4425 – 4418

4415 – 4408

4385 – 4375 (starke Nachfragezone H1–H4, vorheriges Struktur-Tief)

EMA:

Der Preis ist wieder über die EMA 09 (H1) gestiegen → kurzfristiges Erholungssignal, der vorherige Abwärtstrend wurde vorübergehend neutralisiert.

Kerzen / Volumen / Momentum:

An der Marke 4415 bildete sich eine Double-Test-Unterstützungsreaktion mit deutlichen unteren Schatten und steigendem Volumen → die Kaufdynamik kehrt zurück, die Wahrscheinlichkeit einer Fortsetzung der Erholung steigt.

📌 Einschätzung:

Gold könnte seine kurzfristige Erholung fortsetzen, solange der Preis über der Zone 4415 bleibt und kein starker Verkaufsdruck im Bereich um 4450 erneut einsetzt.

💡 Vorgeschlagene Handelsstrategie:

🔺 BUY XAU/USD: 4411 – 4408

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4405.5

🔻 SELL XAU/USD: 4455 – 4458

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4461.5