Kawumm'sche MORGENANALYSE zum Dienstag, den 27.01.2026Zum Montag hat unser Dax mal probiert unten wie oben rauszukommen, meißelte und hämmerte, aber so richtig raus ist er eigentlich trotzdem noch nicht gekommen..

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24950

Grundstimmung: positiv

Zum Montag galt weiter, wenn er zur 25090 / 25100, 25200 und 25320 kommen will, muss er die 24950 mal überwunden bekommen. Aufpassen sollte man dabei an der 25050 / 25060, das wäre nochmal eine Zone um deutlicher unter 24950 zurückzustänkern. Unterhalb hätte es einen Bruch der 24780 gebraucht um den ersten Rücklaufbereich bei 24700 / 24650 zu erreichen. Von dort sollte er sich aber bereits wieder Richtung 25000 auf den Weg machen können. Tiefer wären sonst nur noch 24560 und das Xetra-Gap bei 25520 eine Option gewesen. So die Zusammenfassung von gestern.

Und während die außerbörslichen Indikationen in der Nacht zu Montag schon bei 24670 einsetztem, also im Rücklaufbereich, der Dax-Future sich dann aber einem intensiven Kampft mit der 24780 stellte, eröffneten wir im regulären Tagesgeschäft dann doch einfach nur wieder in der Mitte der Vortagesspanne, gingen dann mit der Future-Bereinigung unten im Nacken mal an die obere Kante bei 24940 und versuchten den restlichen Tag da dann irgendwie drüber zu bleiben. Da das aber nur recht mäßig klappte, sollte wohl bei erneutem Eintauchen in die Range unterhalb von 24940 nun auch nur einfach wieder mit 24860 und 24800 gerechnet werden. Dabei bräuchte er nicht mal zur 24650 streben, einfach nur weiter zur Seite über 24800 wäre da gar nicht so unüblich.

Sollte unser Dax aber doch noch irgendwie Antrieb finden um sich über der 24940 mal bisschen freier rauszuwagen, steht ihm oben weiter der Bereich um 25040 / 25060 als erste Anlaufstation zur Verfügung. Sicherlich dort kein leichtes Unterfangen, da der Bereich nochmal deutlicher abweisen kann, kommt er aber durch wären dann 25090 / 25100 und darüber sogar schon wieder 25200 leicht erreichbar. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Unser Dax hat zum Montag mal versucht aus den Vortagesspannen auszubrechen, vorbörslich im Future auf der Unterseite, später dann mit US-Handel auf der Oberseite. Beides jetzt erstmal noch nicht sooo überzeugend. Sollte er zum Dienstag also nur wieder unter 24940 abtauchen, dürfte er die Spanne wohl erstmal weiter fortsetzen und sich nochmal ein OK bei 24860 und 24800 abholen. Grundsätzlich bleibt darunter 24700 / 24650 Support, bräuchte er aber für die Rangefortsetzung nicht nochmal anschlagen. Gelingt es ihm aber doch noch die nötige Motivation zu finden um weiter über 24940 rauszusteigen, bleibt 25040 / 25060 nochmal spannende Zone wegen erhöhtem Gegenschlag-Potential und bekommt er die klein, könnte man drüber dann auch wieder mit 25090 / 25100 und 25200 planen.

Trendanalyse

Nasdaq Chartupdate & Live Testphase zur zeitlichen Angabe📊 NASDAQ | Video-Update – Struktur & nächste Phase im Fokus

Im heutigen Video richten wir den Blick zunächst auf den 1-Stunden-Chart, um die aktuelle Bewegung seit dem letzten Update gemeinsam zu besprechen und wir geben euch auch eine klare Einschätzung zum möglichen weiteren Verlauf mit auf dem Weg, da immer mehr Faktoren gegen unsere primäre Erwartung sprechen.

Anschließend wechseln wir auf den Tageschart und starten gemeinsam mit euch eine Live-Testphase, die wir im Video erläutern und fortlaufend begleiten möchten.

🔍 Inhalte des heutigen Updates

• Einordnung der aktuellen Bewegung im 1h-Chart

• Ableitung einer strukturellen Erwartung für den weiteren Verlauf

• Blickwechsel auf den Tageschart und Start einer Live-Testphase mit euch zum zeitlichen

Aspekt

🎬 Alle Einordnungen, Gedanken und die Erklärung zur Testphase besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken.

Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

Bitcoin Daily: Liquidität abgeholt, Angst hoch!Hallo liebe TradingView-Community,

wir starten in die neue Woche mit einer Daily-Analyse von Bitcoin und einem Satz, der zur aktuellen Marktlage passt:

🦅 „Der Markt dreht oft genau dann, wenn die Mehrheit nicht mehr daran glaubt.“

👉 Bedeutung: Wendepunkte entstehen selten aus Euphorie, sondern aus Angst.

🔹 Konsequenz: Nicht Emotionen folgen, sondern Marktstruktur lesen.

Aktuelle Marktlage – nüchtern betrachtet

Bitcoin ist im Daily-Chart aus der Bearflag nach unten ausgebrochen. Dieser Ausbruch war technisch sauber und wurde von einem gezielten Liquiditätsabgriff bei rund 86.300 USD begleitet – auf der Heatmap klar erkennbar. Genau dort lag eine hohe Konzentration an Long-Positionen, die konsequent abgeholt wurde.

Nach diesem Move konnte sich der Kurs zunächst in der grünen Support-Zone stabilisieren. Das ist kurzfristig positiv, ändert jedoch nichts daran, dass der Markt aktuell in einer fragilen Phase steckt.

Die relevanten Unterstützungen

Sollte der Kurs weiter nach unten rutschen, sind folgende Zonen entscheidend:

• 84.739 USD als nächster struktureller Support

• darunter die 800-Tage-EMA, aus langfristiger Sicht der wichtigste technische Support

• das lokale Tief bei 80.734 USD

Wird dieses lokale Tief nachhaltig gebrochen, öffnet sich aus technischer Sicht der Raum bis in den Bereich um 70.000 USD, wie im Chart dargestellt.

Wichtig:

Selbst wenn dieses Tief angelaufen wird, ist ein kurzer Wick darunter durchaus wahrscheinlich. Solche Bewegungen dienen oft dazu, möglichst viele verbleibende Long-Positionen zu liquidieren, bevor der Markt tatsächlich dreht. Das ist kein Zeichen von Schwäche, sondern Teil der Marktmechanik.

Sentiment & Makro – das größere Bild

Der Fear & Greed Index liegt bei rund 20 Punkten – ein klares Angstniveau. Historisch betrachtet entstehen nachhaltige Tiefs selten bei Euphorie, sondern genau in solchen Phasen.

Gleichzeitig sehen wir:

• steigende Preise bei Gold und Silber

• Kapitalflüsse in sichere Assets

• deutliche Abflüsse aus dem Kryptomarkt

Besonders auffällig ist die Entwicklung der Stablecoin-Marktkapitalisierung, die weiter sinkt. Das signalisiert, dass aktuell Liquidität aus dem Markt gezogen wird, was den Druck zusätzlich erhöht.

Die andere Seite des Marktes

Während viele Marktteilnehmer in Angst verkaufen, passiert im Hintergrund etwas anderes:

Große Marktteilnehmer akkumulieren weiter – leise und ohne Emotion.

Auf der einen Seite stehen ETF-Abflüsse.

Auf der anderen Seite ein Akteur wie Michael Saylor, der mit Strategy mehr Bitcoin aufnimmt, als die ETFs zusammen aktuell abgeben.

Das ist ein klassisches Muster, das sich in jeder Marktphase wiederholt:

Schwache Hände geben ab, starke Hände sammeln ein.

Die 90.000-USD-Marke als Schlüsselzone

Aktuell handelt Bitcoin knapp unter der psychologisch extrem wichtigen 90.000-USD-Marke.

Dieser Bereich wird zunehmend zum entscheidenden Dreh- und Angelpunkt.

Für eine nachhaltige Entspannung muss es dem Markt gelingen:

• die 90.000 USD zurückzuerobern

• sich darüber zu stabilisieren

• Volatilität kontrolliert abzubauen

Bis dahin ist davon auszugehen, dass diese Woche hoch volatil bleibt.

Fazit

Der Markt ist aktuell nicht schwach – er ist angespannt.

Solche Phasen sind unangenehm, aber sie sind notwendig, um den nächsten sauberen Trend vorzubereiten.

Wer lernt, Struktur statt Emotion zu lesen, erkennt:

• Liquidität wird abgeholt

• Angst wird verteilt

• Positionen werden neu aufgebaut

Genau hier entsteht langfristiger Mehrwert.

Viel Freude beim Lesen und einen erfolgreichen Wochenstart.

Think beyond the chart — read what the candles tell you.

MoonClub Team

XAUUSD – Elliott 1–5 abgeschlossen + Gap/Fibonacci-MagnetXAUUSD – Elliott 1–5 abgeschlossen + Gap/Fibonacci-Magnet

Gold scheint einen impulsiven Elliott 1–5-Anstieg abgeschlossen zu haben. Der Kurs stagniert nun nahe dem Hoch nach Welle (5). Nach einem starken Impuls ist eine Korrekturphase (ABC) wahrscheinlicher.

Konfluenz für einen Pullback:

Welle (5) erschöpft nach einer klaren 1–5-Sequenz

RSI-Hoch erreicht

Gap/Ungleichgewicht darunter, wirkt als Magnet für eine Mean-Reversion

Fibonacci-Retracement-Zonen decken sich mit der vorherigen Nachfrage (wichtiger Bereich für eine Reaktion)

Solange der Kurs das jüngste Hoch nicht zurückerobern/darüber halten kann, spricht die Wahrscheinlichkeit für einen Pullback in den Fibonacci-/Gap-Bereich vor der nächsten größeren Bewegung.

Attraktives Chance-Risiko-Verhältnis

GOLD – 4H Update | Swing-Trades nahe Take Profit, Topping-Zone iGOLD – 4H Update | Swing-Trades nahe Take Profit, Topping-Zone im Fokus

Wir konnten in den vergangenen Tagen erneut sehr saubere Swing-Trades aus der laufenden Aufwärtsstruktur mitnehmen. Der Kurs befindet sich nun nahe unseren Take-Profit-Zonen, weshalb der Fokus jetzt klar auf dem oberen Widerstandsbereich liegt.

🔹 Aktuelles Allzeithoch: 5.111 USD

🔹 Mindestziel der laufenden Bewegung: 5.144 USD

Solange dieses Mindestziel erreicht wird, bleibt der übergeordnete Trend intakt. Gleichzeitig befinden wir uns jedoch zunehmend in einem topping-nahen Bereich, der technisch sehr sensibel ist.

🔴 Widerstandszone & Short-Vorbereitung

Im Bereich 5.140 – 5.200 USD laufen mehrere Fibonacci-Cluster sowie strukturelle Widerstände aus dem 4-Stunden-Chart zusammen.

Zusätzlich deutet die aktuelle Elliott-Wave-Struktur auf eine (A)(B)(C)-Korrektur hin, wobei der finale Topping-Bereich aktuell um ~5.193 USD erwartet wird.

⚠️ Wichtig:

Die aktuell platzierte Short-Idee zeigt noch kein eindeutiges topping-konformes Preisverhalten. Der Kursverlauf im oberen Bereich ist derzeit noch schwer sauber einzuordnen – daher ist Geduld gefragt und Bestätigung Pflicht.

📉 Korrektives Hauptszenario

Vom erwarteten Topping-Bereich aus rechnen wir mit einer deutlichen korrektiven Bewegung:

🎯 Primäres Korrekturziel: ~4.700 USD

📊 Erwartete Korrekturtiefe: ca. –9 %

Eine solche Bewegung wäre marktgesund, strukturell sauber und würde perfekt in das übergeordnete zyklische Bild passen.

🧭 Fazit

Trend bleibt bullisch, solange kein bestätigtes Top vorliegt

Longs werden aktiv gemanagt / Gewinne gesichert

Shorts erst nach klarer Struktur & Bestätigung

Weitere Updates folgen, sobald sich der Kurs im Widerstandsbereich klarer ausbildet

📌 Kein Financial Advice – rein technische Marktanalyse

27.01.2026 - Gold, Silber, DAX, S&P - GBE MarktcheckHerzlich willkommen zu einem neuen GBE-Marktcheck.

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Gold mit neuem Allzeithoch

- Silber mit neuem Allzeithoch

- Dax testet 25.000 Punkte

- S&P nahe des Allzeithochs

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

BTC bleibt unter DruckBTC bewegt sich im zweiten Halbjahr in einem deutlich fallenden Kanal, der Preis liegt unter der Ichimoku-Wolke, was zeigt, dass der Haupttrend immer noch rückläufig ist. Die aktuelle Seitwärtszone um 88.000–89.000 ist lediglich eine Akkumulation in einem Abwärtstrend, ohne echtes Umkehrsignal.

Wenn der Preis die Angebots- und Cloud-Zone nicht überschreiten kann, besteht eine hohe Wahrscheinlichkeit, dass BTC eine kurzfristige technische Erholung erlebt und dann weiterhin abgelehnt wird, was den nächsten Rückgang in Richtung des Bodens des unteren fallenden Kanals als markiertes Szenario eröffnet.

Unterstützender Kontext

Der Risiko-Cashflow ist nicht eindeutig zurückgekehrt, BTC ist immer noch schwächer als Gold, was zeigt, dass die defensive Psychologie kurzfristig immer noch vorherrscht.

Bitcoin: Aktuell (noch) keine Trendwende in der Price Action!Die aktuelle Price Action liefert derzeit (noch) keine belastbaren Hinweise auf eine Trendwende. Ein wesentliches Merkmal nachhaltiger Umkehrbewegungen ist die gezielte Nutzung von Liquidität auf der Unterseite, die es größeren Marktteilnehmern ermöglicht, Positionen in relevantem Umfang aufzubauen. Dieser Prozess ist aktuell nicht zu beobachten.

Stattdessen bewegt sich der Markt oberhalb weiterhin unberührter Downside-Liquidität. Dies deutet darauf hin, dass Angebot in Form von Stop-Loss-Orders und erzwungenen Verkäufen noch vorhanden ist. Solange diese Liquidität nicht abgeholt wird, fehlen die strukturellen Voraussetzungen für eine belastbare Bodenbildung, die eine nachhaltige Trendumkehr und eine anschließende Bewegung in Richtung der bisherigen Allzeithochs einleiten könnte.

Parallel dazu wird Liquidität auf der Oberseite aktiv genutzt. Orderflow-Analysen legen nahe, dass Kaufdruck, insbesondere durch Short-Covering, durch passive Verkäufer absorbiert wird, ohne eine nachhaltige Aufwärtsbewegung auszulösen. Dieses Verhalten spricht eher für eine erneute Positionierung auf der Short-Seite als für den Beginn eines neuen Aufwärtstrends (Short re-accumulation).

Aus struktureller Sicht ist bislang weder eine Erschöpfung des Angebots noch ein bestätigter Wechsel der Marktkontrolle erkennbar. Das aktuelle Marktverhalten ist daher eher mit einem fortgesetzten Liquiditätsaufbau zur Unterseite und einem erhöhten Fortsetzungsrisiko vereinbar als mit einer abgeschlossenen Trendwende.

Interessant wird es, sobald Bitcoin das Tief bei rund 80.000 USD testet, denn an diesem Niveau hinterlassen institutionelle Marktteilnehmer zwangsläufig verwertbare Spuren im Orderflow und in der Marktstruktur. Hier entscheidet sich...

1) Akkumulation – Stops werden ausgelöst, wir sehen erzwungene aggressive Verkäufe, jedoch wird der Abwärtsdruck absorbiert (von passiven Käufern), Preis hält sich trotz der aggressive markt Verkäufe und erobert anschließend die Range zurück. Ein klares Zeichen, dass große Marktteilnehmer begonnen haben zu Akkumulieren (siehe bspw. Wyckoff Akkumulation - Spring oder Secondary Test).

2) Fortsetzung der Abwärtsbewegung – Der Verkaufsdruck bleibt dominant und der Preis folgt. Es findet keine Absorption statt, der Preis schafft es nicht zurück in die Range. Distribution liegt vor.

Fazit: Aktuell gehe ich davon aus, dass Bitcoin in absehbarer Zeit unter die Marke von 80.000 USD fallen wird. Anstatt im Vorfeld zu spekulieren, ob sich der Markt in einer Akkumulations- oder Distributionsphase befindet, werde ich den Kursverlauf (und den OrderFlow) im Bereich um 80.000 USD aufmerksam beobachten.

Meine Swing-Short-Positionen, die auf höheren Kursniveaus eröffnet wurden, bleiben weiterhin geöffnet. Abhängig von der Marktreaktion in diesem Bereich werde ich diese Positionen aktiv managen (Akkumulation -> TP Short und Aufbau von Long-Positionen, Distribution -> Short halten).

Microsoft liefert sauber ab! 10 % in der Short-Idee.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zur Microsoft Corp (MSFT.US_24 CFD) von Pepperstone. Ich analysiere den Kontrakt, der 24/5 handelbar ist, auf Tagesbasis.

MSFT hat seit meinem letzten Update die Triggerlinie auf Höhe des Septembertiefs unterschritten und damit formal das skizzierte Doppeltop aktiviert.

Zum Zeitpunkt der heutigen Analyse bewerte ich die Lage als abwärts-seitwärts gerichtet. Eine erste Abwärtssequenz kann beendet sein.

Charttechnische Einordnung (Chart oben)

Das Doppeltop, das zur Klasse der oberen Umkehrsignale gehört, konnte die Microsoft nicht ganz nach unten ausfahren. Trotzdem konnten unsere Trader mit einem starken Fibonacci-Level (61,8er ZIEL) operieren und Teilgewinne nehmen.

Markttechnische Einordnung (Chart unten)

Die Basisindikatoren (Daily) können sich nach dem Short-Setup der letzten Wochen stabilisieren. Erste Widerstände liegen in Form der gleitenden Durchschnitte MA200 (485,02) und MA89 (495,52) vor.

Erst oberhalb dieser Glättungslinien hellt sich die Lage für MSFT auf.

Volumentechnische Einordnung (Chart unten)

Die Volumenanalyse zeigte tiefere Unterstützungen bei 442 USD. Exakt dort konnte sich Microsoft fangen und aufwärts drehen. Relevanter Widerstand liegt in Form des 2025.04er-VWAP bei 482 USD vor.

Eine signifikante upper rejection area wartet folgend zwischen 505,52 und 527,22 USD.

Im Fazit...

...hat Microsoft (MSFT) ein schönes Pattern angezeigt und auch formal recht gut abgearbeitet. Trader konnten seit Vorstellung meiner Idee im November rund 10 % an Shortpotenzial nutzen.

Auf Sicht der kommenden Tage könnte MSFT versuchen, den Widerstand um 492 USD ins Visier zu nehmen. Dort müssen wir weiterschauen.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Gold Analyse & Handelsstrategie | 26.–27. Januar✅ 4-Stunden-Chart (H4) Analyse

Aus der Perspektive des 4-Stunden-Zeitrahmens befindet sich Gold weiterhin in einer klaren und starken Aufwärtsstruktur. Der Preis bildet kontinuierlich höhere Hochs und höhere Tiefs, was bestätigt, dass der mittelfristige Aufwärtstrend weiterhin intakt ist.

Die gleitenden Durchschnitte (MA5 / MA10 / MA20 / MA60) sind sauber bullisch ausgerichtet und fächern sich nach oben auf. Dies deutet auf anhaltende Kaufdynamik und eine klare Dominanz der Bullen hin – nicht auf eine Erschöpfung des Trends.

Gleichzeitig bewegt sich der Preis entlang des oberen Bollinger-Bandes, was typisch für einen starken Trendmarkt ist. Obwohl sich Gold aktuell dem vorherigen Hoch bei etwa 5110 nähert und auf kurzfristigen Widerstand trifft, sind bislang keine klaren Umkehrsignale oder Top-Bildungen erkennbar.

Die jüngste Konsolidierung wirkt daher eher wie eine gesunde Pause zur Gewinnmitnahme und zum Aufbau neuer Dynamik vor dem nächsten Aufwärtsschub.

Solange der Preis oberhalb der wichtigen Unterstützungszone bei 5020–5045 bleibt, bleibt die bullische Gesamtstruktur gültig, und Rücksetzer sollten weiterhin als Kaufgelegenheiten betrachtet werden.

✅ 1-Stunden-Chart (H1) Analyse

Im 1-Stunden-Zeitrahmen ist Gold nach der letzten Rallye in eine enge Konsolidierungsphase auf hohem Niveau übergegangen. Der Preis testet wiederholt den Widerstand bei 5110 und bildet kleine Kerzen sowie nur flache Rücksetzer, was auf begrenzten Verkaufsdruck und anhaltende Käuferaktivität hindeutet.

Die kurzfristigen gleitenden Durchschnitte verlaufen seitwärts bis leicht aufwärts, während der Preis stabil oberhalb der Unterstützungszone 5070–5080 bleibt. Dieses Verhalten spricht eher für Akkumulation als für Distribution.

Strukturell handelt es sich bei einer solchen Seitwärtsbewegung nahe den Hochs häufig um ein Fortsetzungsmuster vor einem Ausbruch.

Daher bleibt die kurzfristige Tendenz weiterhin bullish, und die Wahrscheinlichkeit eines Ausbruchs auf neue Hochs ist höher, solange die Unterstützungen nicht deutlich unterschritten werden.

🔴 Widerstandszonen

5095–5110

5130–5150

🟢 Unterstützungszonen

5070–5080

5045–5050

5015–5020

📌 Handelsstrategie

🔰 Strategie 1: Rücksetzer kaufen (Hauptstrategie ✅)

📍 Einstieg: 5050–5060

🎯 TP1: 5100

🎯 TP2: 5115

🎯 TP3: 5130+

⛔ SL: unterhalb von 5045

Gründe:

• Unterstützung im H1 + MA-Support

• Starke bullische H4-Struktur

• Besseres Chancen-Risiko-Verhältnis

🔰 Strategie 2: Breakout-Kauf (Momentum-Strategie)

📍 Einstieg: Ausbruch und Stabilisierung über 5110–5115

🎯 TP1: 5130

🎯 TP2: 5150

⛔ SL: unterhalb von 5095

Gründe:

• Bruch des vorherigen Hochs kann eine Beschleunigung auslösen

• Hohes Potenzial für Trendfortsetzung

🔰 Strategie 3: Short-Setup (nur bei Strukturbruch ❌)

Short-Positionen nur in Betracht ziehen, wenn:

• Preis unter 5045 fällt

• H4-Struktur schwächer wird

• gleitende Durchschnitte bearish drehen

Andernfalls sollten Gegentrend-Shorts vermieden werden.

✅ Zusammenfassung

Gold befindet sich sowohl im H4- als auch im H1-Zeitrahmen weiterhin in einem klaren Aufwärtstrend.

Die aktuelle Konsolidierung nahe den Hochs deutet eher auf eine Fortsetzung als auf ein Top hin.

👉 Bevorzugter Ansatz: Rücksetzer kaufen, keine Shorts jagen.

👉 Ein Ausbruch über 5110 könnte die nächste starke Aufwärtsbewegung einleiten.

WTI Chartupdate und Live Testphase zur zeitlichen Angabe 🛢️ WTI Crude Oil | Video-Update – Struktur & nächste Entscheidungsphase

Seit unserem letzten WTI-Video-Update hat sich der Markt weiter in die aktuell erwartete Richtung entwickelt. Die Aufwärtsbewegung wurde fortgesetzt, weshalb wir im heutigen Update erneut gemeinsam auf den aktuellen Kursverlauf schauen und diesen im bestehenden Kontext einordnen.

🔍 Inhalte des heutigen Updates

• Einordnung der Kursentwicklung seit dem letzten WTI-Update

• Ableitung der aktuell relevanten Schlüssel- und Entscheidungslevel

• Blick auf den Tageschart

• Start einer Live-Testphase mit zeitlicher Komponente, analog zum NASDAQ-Update

🧭 Ziel des Updates

Das Video soll Orientierung geben, den aktuellen Marktverlauf in den übergeordneten Zusammenhang einbetten und aufzeigen, unter welchen Bedingungen das Szenario weiter Bestand hat – oder neu bewertet werden muss.

🎬 Alle Einordnungen, Level und die Erklärung zur Testphase besprechen wir im heutigen Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

Märkte folgen Strukturen – wir folgen dem Plan.

⚠️ Hinweis

Diese Analyse dient ausschließlich Informations- und Bildungszwecken und stellt keine Anlageberatung dar.

Der Anstieg der Goldpreise hat sich verlangsamt.

Marktüberblick

Der Spotpreis für Gold setzte seinen starken Aufwärtstrend am 26. Januar fort, stieg während der asiatischen Handelssitzung kontinuierlich und erreichte ein neues Allzeithoch von 5.110 US-Dollar. Der Tageschart zeigt aufeinanderfolgende Gewinne, die auf rege Käufe und eine starke positive Marktstimmung hindeuten. Die öffentlich kommunizierte Kaufstrategie bei 5.070–5.075 US-Dollar erreichte ihre Kursziele von 5.090 und 5.100 US-Dollar und erzielte einen Mindestgewinn von rund 300 Pips.

Wichtigste Einflussfaktoren

Geopolitische Spannungen: Die Unsicherheiten im globalen Umfeld stützen weiterhin die Nachfrage nach sicheren Anlagen.

Makropolitische Erwartungen: Die restriktiven Aussagen der USA zur Handelspolitik haben die Marktvolatilität erhöht.

Entwicklung des US-Dollars: Ein schwächerer US-Dollar hat den Goldpreis zusätzlich beflügelt.

Technische Stimmung: Auf die starke Rallye in der asiatischen Sitzung folgte eine Konsolidierung in der europäischen Sitzung, was auf eine allmähliche Verschiebung hin zu einer rationaleren Marktstimmung hindeutet.

Technische Analyse

Trend: Der Tageschart befindet sich weiterhin auf extremen Höchstständen. Fundamentale Unterstützungsniveaus dürften die Konsolidierung fortsetzen.

Widerstand: 5.120 $ – 5.130 $

Unterstützung: 5.060 $ (kurzfristig), 5.000 $ (Gap-Unterstützung und psychologische Marke)

Handelsstrategie

Richtung: Aufwärtstendenz

Einstiegsbereich: 5.065 $ – 5.060 $

Stop-Loss: 5.050 $

Kursziele: 5.110 $ – 5.120 $, mit weiterem Potenzial bis 5.150 $, falls der Widerstand durchbrochen wird.

Risikohinweis: Der Goldpreis befindet sich aktuell auf historischen Höchstständen, wobei kurzfristig erhebliche Gewinne erzielt wurden. Händler sollten mögliche technische Korrekturen im Auge behalten. Angesichts der Unvorhersehbarkeit fundamentaler Entwicklungen sind Positionsgrößenbestimmung und strikte Stop-Loss-Orders unerlässlich.

Ausführungsvorschlag: Falls die Kurse in den Bereich von 5.065–5.060 $ zurückfallen und sich stabilisieren, sollten Sie Long-Positionen schrittweise eröffnen. Setzen Sie Stop-Losses unter 5.050 $, mit anfänglichen Kurszielen bei 5.110–5.120 $. Falls die Kurse diesen Bereich durchbrechen, sollten Sie Positionen in Richtung 5.150 $ halten.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht Ihnen dies, dass mehr Trader und Investoren meine Handelsstrategieanalysen einsehen können. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Tradern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.

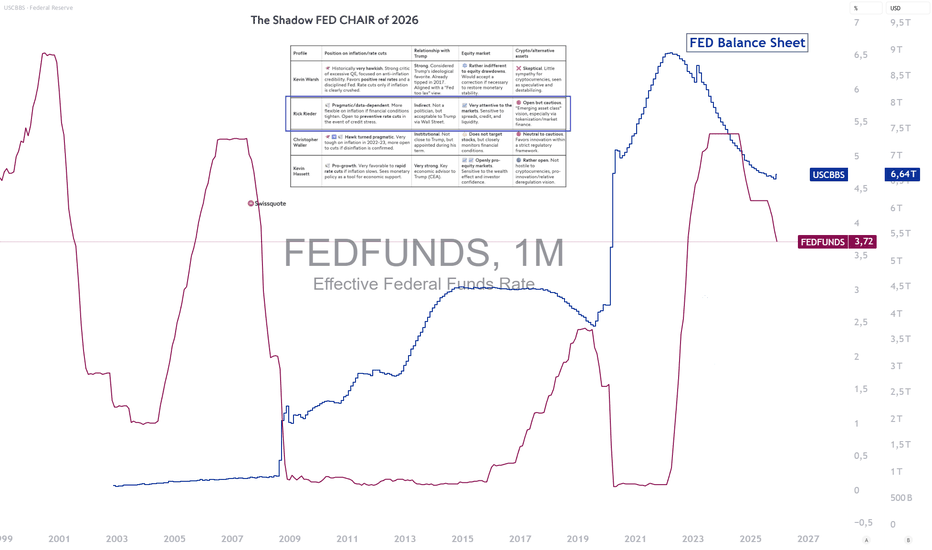

Rick Rieder: der nächste „Shadow Fed Chair“?Wer wird der nächste „Shadow Fed Chair“, während Jerome Powell sein Amt im kommenden Mai verlässt? Diese Frage ist zentral für die Perspektiven der Geldpolitik der US-Notenbank sowie für die Entwicklung von Aktien, Anleihen und dem US-Dollar im ersten Halbjahr 2026.

Der Name des nächsten Fed-Präsidenten dürfte bis Ende Januar bekannt sein. Zu den Favoriten zählen Rick Rieder, Kevin Warsh, Christopher Waller und Kevin Hassett. Unter diesen vier Kandidaten scheint Rick Rieder derzeit die höchsten Chancen zu haben, von Trump als nächster Shadow Fed Chair ausgewählt zu werden.

In der Phase zwischen Februar und Mai 2026 ist es wahrscheinlich, dass die Märkte dem zukünftigen Fed-Präsidenten mehr Aufmerksamkeit schenken als Jerome Powell, der sich in den letzten drei Monaten seiner Amtszeit befindet.

Beim Profil des nächsten Fed-Präsidenten sind mehrere Schlüsselpunkte besonders wichtig:

• Haltung zur Inflation und zu Zinssenkungen der US-Leitzinsen

• Nähe zu Präsident Trump

• Haltung gegenüber dem Aktienmarkt

• Haltung gegenüber Kryptowährungen

Rick Rieder erfüllt zunehmend viele dieser Kriterien. Als Chief Investment Officer für globale Anleihenstrategien bei BlackRock verfügt er über eine sehr hohe Glaubwürdigkeit an den Finanzmärkten, insbesondere bei Themen wie Zinsen, Staatsverschuldung und globalen Finanzierungsbedingungen. Seine Fähigkeit, makroökonomische Zyklen zu analysieren und geldpolitische Wendepunkte frühzeitig zu erkennen, ist bei institutionellen Investoren weithin anerkannt.

In Bezug auf Inflation verfolgt Rick Rieder einen pragmatischeren und weniger dogmatischen Ansatz als die aktuelle Fed. Er hat mehrfach betont, dass die Disinflation trotz eines weiterhin robusten Arbeitsmarktes anhalten kann, was für schrittweise, aber reale Zinssenkungen im Jahr 2026 spricht. Diese Sichtweise entspricht weitgehend den Markterwartungen und Donald Trumps Ziel, Wachstum und Finanzmärkte zu unterstützen.

Seine indirekte Nähe zur Trump-Administration stellt ebenfalls einen Vorteil dar. Ohne ein polarisierendes politisches Profil zu haben, gilt Rick Rieder als kompatibel mit einer marktorientierteren, weniger restriktiven Politik, die stärker auf die Tragfähigkeit der US-Staatsverschuldung achtet. Andere Kandidaten werden hingegen als zu ideologisch oder zu akademisch wahrgenommen.

Im Hinblick auf die Aktienmärkte hat Rick Rieder nie seinen positiven Bias gegenüber risikoreichen Anlagen in einem Umfeld hoher Liquidität und kontrollierter Realzinsen verborgen. Eine solche Haltung würde das Szenario einer impliziten Unterstützung der Finanzmärkte durch die Fed während der Übergangsphase stärken.

Auch gegenüber Kryptowährungen zeigt sich Rick Rieder relativ offen. Er erkennt ihre wachsende Rolle im globalen Finanzsystem an und plädiert für eine pragmatische statt restriktive Regulierung – ein Signal, das von den Kryptomärkten im Falle seiner Ernennung sehr positiv aufgenommen würde.

In diesem Umfeld könnte der Aufstieg Rick Rieders als potenzieller „Shadow Fed Chair“ zu einem der wichtigsten Marktkatalysatoren im ersten Halbjahr 2026 werden.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Mercedes Benz Group AG / Tageschart / Bewertung neuer KurszieleMoin,

bei Mercedes fällt es mir schwer eine eindeutige Richtung vorherzusagen.

Deshalb konzentrieren wir uns hier zuerst auf die Kursziele.

Kurs aktuell 58,00€

Positive Kursziele:

Einstieg bei 59,80€ (Info unten!)

ca. 62,20€

ca. 69,80€ (Max. /Vielleicht als Jahresziel!?)

Negative Kursziele:

ca. 55,40€

ca. 53,30€

ca. 50,30€

Wann würde ich kurzfristig wieder kaufen:

Klare Antwort: An der roten Linie, die ich mit dem Pfeil markiert habe. Dann müsste der Kurs bei ca. 59,80€ liegen.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

EURUSD durchbricht Struktur – bullische FortsetzungStruktur | Technisch

EURUSD verließ den fallenden Kanal und durchbrach die Ichimoku-Wolke (H1) und blieb dort → was eine Umkehr des kurzfristigen Aufwärtstrends bestätigt.

Preisaktion | Preisaktion

Nach einem starken Impuls steigt der Preis über den alten Höchstwert von ~1,1880, die höhere Hoch-Tief-Struktur bleibt erhalten, was zeigt, dass die Käufer immer noch die Kontrolle haben.

Hauptskript

Wenn es über der neuen Unterstützungszone bleibt, kann EURUSD seitwärts tendieren – die Verkaufskraft absorbieren und dann weiter ausbrechen und sich gemäß Szenario auf den Bereich 1,1950–1,2000 zubewegen.

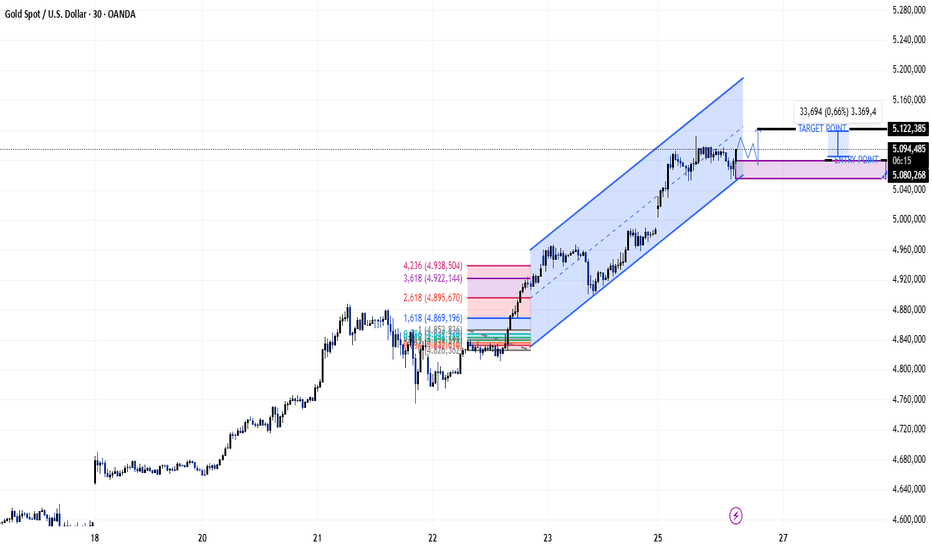

GOLD (XAUUSD) – Bullischer Rücksetzer → TrendfortsetzungWichtige Zone

Kaufzone / Nachfragebereich: 5.080 – 5.057

Frühere Unterstützung

Gute Reaktionszone innerhalb des Kanals

🎯 Zielbereich

Take-Profit: 5.122 – 5.130

Oberkante des Kanals

Starker Widerstandsbereich

🧠 Handelsidee

Bias: Bullische Fortsetzung

Einstieg nach Bestätigung im Kaufbereich

Invalidierung: Klarer Schlusskurs unter 5.050

⚠️ Hinweis

Kein Einstieg am Hoch

Geduld abwarten – Struktur vor Emotion

Vorsicht vor einer Goldpreiskorrektur

Aktueller Trend: Aufwärtstrend zeigt Anzeichen von Ermüdung

I. Kernaussage

Gestützt auf verschiedene Faktoren wie geopolitische Risiken, die Erwartung einer Lockerung der Geldpolitik durch die US-Notenbank und anhaltende Goldkäufe der Zentralbanken setzt Gold seinen starken Aufwärtstrend fort und weist ein klares bullisches technisches Muster auf. Die Strategie konzentriert sich auf Käufe bei Kursrückgängen in Trendrichtung, wobei die Unterstützungsniveaus bei Rücksetzern genau beobachtet werden.

II. Fundamentale Treiber

Anhaltende Nachfrage nach Gold als sicherer Hafen: Die anhaltenden geopolitischen und handelspolitischen Unsicherheiten treiben weiterhin Kapital in den Goldmarkt.

Günstiges makroökonomisches Umfeld: Die Erwartung von Zinssenkungen der US-Notenbank, anhaltende Goldkäufe der Zentralbanken und Rekordzuflüsse in ETFs bilden eine mittel- bis langfristige Grundlage für den Goldpreisanstieg.

Schwäche des US-Dollars: Der US-Dollar-Index ist auf ein Viermonatstief (96,94) gefallen und stützt damit die Goldpreise zusätzlich.

III. Technische Analyse

Trendstruktur:

Tageschart: Der Kurs steigt weiterhin entlang der kurzfristigen gleitenden Durchschnitte. Ein Top ist noch nicht in Sicht, die Stärke des Kurses bleibt erhalten.

4-Stunden-Chart: Der vorherige Konsolidierungsbereich wurde durchbrochen. Die gleitenden Durchschnitte befinden sich in einer bullischen Ausrichtung und setzen die Aufwärtsdynamik fort.

1-Stunden-Chart: Nach einem Kursanstieg zu Handelsbeginn und einer Rallye am Vormittag konsolidierte sich der Kurs auf erhöhtem Niveau. Die kurzfristigen gleitenden Durchschnitte divergieren nach oben, und die Unterstützungsniveaus verschieben sich allmählich nach oben.

Wichtige Kursmarken:

Widerstand: 5110–5130 (historische Hochzone)

Unterstützung: 5020–5000 (Kernunterstützungsbereich)

IV. Handelsstrategie

Primäre Richtung: Bei Kursrückgängen kaufen

Setup für Long-Positionen:

Einstiegszone: Gestaffelter Einstieg nach Stabilisierung im Bereich von 5000–5020

Stop-Loss: Unter 4990

Kursziele: 5110–5130, mit potenzieller Erweiterung auf 5150–5180 bei Ausbruch

Short-Position (Hilfsposition):

Bedingung: Erste Berührung des Bereichs von 5110–5130 mit Anzeichen einer Ablehnung

Stop-Loss: Über 5140

Kursziele: 5080–5060 (kurzfristige Korrektur)

V. Hinweise zum Risikomanagement

Die Goldpreise befinden sich auf historischen Höchstständen mit signifikanten kurzfristigen Gewinnen. Daher ist Vorsicht vor technischen Korrekturen geboten.

Die hohe Sensibilität gegenüber fundamentalen Nachrichten erfordert eine strikte Positionsgrößenbestimmung und Stop-Loss-Disziplin.

Wichtige Faktoren, die es zu beobachten gilt, sind die Entwicklung des US-Dollars, geopolitische Ereignisse und die Erwartungen an die Geldpolitik der Federal Reserve.

VI. Wichtige Hinweise zum richtigen Zeitpunkt

Europäische und US-amerikanische Handelssitzungen: Stabilisieren sich die Kurse nach einer Korrektur, könnte der Aufwärtstrend sich fortsetzen. Eine anhaltende Konsolidierung auf hohem Niveau könnte auf die Bildung eines kurzfristigen Hochs hindeuten.

Wichtige Kursmarken: Ein Unterschreiten der Marke von 5000 Punkten könnte eine stärkere Korrektur auslösen, während ein Ausbruch über 5130 Punkte weiteres Aufwärtspotenzial eröffnen könnte.

Hinweis: Die Marktvolatilität ist hoch. Es wird empfohlen, mit geringen Positionen zu handeln und nicht dem Markt hinterherzujagen. Passen Sie Ihre Strategien in Echtzeit an die Marktbedingungen an.

Gold durchbricht die 5000er-Marke, stagniert auf 4H, Silber...Gold durchbricht die 5000er-Marke, stagniert auf 4H, Silber steigt senkrecht

Gold ist seit Jahresbeginn um rund 17 % gestiegen, da das Vertrauen in den US-Dollar schwindet.

Heute liegt der Spotpreis für Gold bei etwa 0,9 % im Plus bei knapp 5.030 USD, nachdem er zuvor kurzzeitig über 5.100 USD gestiegen war. Während des Handels im asiatisch-pazifischen Raum hat es auch erstmals die 5.000-Dollar-Marke überschritten, doch auf dem 4-Stunden-Chart scheint sich die Dynamik abzuschwächen. Goldman Sachs hat jedoch sein Goldziel für Dezember 2026 auf 5.400 USD pro Unze angehoben.

Silber hat sich noch schneller entwickelt. Das Gold-Silber-Verhältnis ist zum ersten Mal seit März 2012 unter 50 gefallen. Einfach ausgedrückt: Silber wird derzeit im Verhältnis zu Gold auf dem höchsten Stand seit fast 14 Jahren gehandelt.

Wenn Gold bei 5.100 USD bleibt und das Verhältnis zu seinem langfristigen Durchschnitt von etwa 70 zurückkehrt, müsste Silber auf etwa 72 USD fallen, um wieder zu diesem historischen Verhältnis zurückzukehren.

GRÖSSTER HANDELSFEHLERDie größten Fehler, die Händler unrentabel machen

„Händler verlieren Geld nicht aufgrund mangelnder Strategie.“

Die meisten verlieren aufgrund eines einzigen Fehlers, der sich jeden Tag wiederholt. ''

❌ Größter Fehler:

Versuchen Sie, mit dem Markt GELD ZU VERDIENEN, anstatt GELD ZU SCHÜTZEN

Die meisten Händler geben Aufträge mit folgendem Gedanken ein:

„Diesem Befehl muss Folge geleistet werden“

„Ich muss es zurücknehmen“

„Vielleicht ist es dieses Mal richtig“

Und dann:

Die Lautstärke nimmt zu

Stop-Loss wird verschoben oder gelöscht

Emotionen steuern Entscheidungen statt Pläne

👉 Der Markt bezahlt Menschen nicht, die Geld brauchen.

1️⃣ Trading bestraft Sie nicht dafür, dass Sie falsch liegen

Es bestraft dich dafür, dass du nicht aufhörst

Ein Anstieg gegen den Trend

Eine Nachrichtenkerze

Auf einen Overtrade folgte ein Verlust

… reicht aus, um den Fortschritt vieler Tage zunichte zu machen

2️⃣ Händler verlieren nicht aufgrund einer schlechten Analyse

Aber wegen der schlechten Reaktion nach falscher Analyse

Der Unterschied zwischen überlebenden Händlern und brennenden Händlern:

Verlierer: versucht zu beweisen, dass er Recht hat

Man sagt: Akzeptiere deine Fehler sehr schnell

Eine kleine falsche Bestellung = Kosten

Eine Reihe falscher Befehle aufgrund von Emotionen = Katastrophe

3️⃣ Du musst nicht mehr gewinnen

Sie müssen weniger verlieren

Die Wahrheit, die nur wenige Leute sagen:

Eine Gewinnrate von 40–50 % kann immer noch sehr profitabel sein

Wenn Sie:

Halten Sie das Risiko fest

Kein Rachehandel

Geben Sie keine Bestellungen ein, nur weil Sie „Angst haben, etwas zu verpassen“

👉Konten wachsen durch Disziplin, nicht durch Inspiration

🔑 Wichtige Lektion

Der größte Fehler beim Trading liegt nicht im Chart

Es kommt darauf an, wie Sie reagieren, wenn der Markt gegen Sie läuft

Wenn Sie:

Wollte es schon immer entfernen

Ich will immer Recht haben

Fügen Sie immer mehr hinzu, wenn Sie verlieren

👉 Der Markt wird Ihnen Lektionen mit echtem Geld beibringen.

Händler, die lange bestehen, sind nicht die Besten

Welche Person:

Wissen, wie man aufhört

Wissen, wie man Kapital schützt

Und lassen Sie nicht zu, dass Ihr Ego Ihr Konto kontrolliert

Gold nähert sich der 5.000-Dollar-Marke.

I. Aktuelle Wertentwicklung und technische Analyse

Gold verzeichnete zuletzt einen starken, einseitigen Aufwärtstrend mit täglichen Schwankungen von über 100 Dollar. Kontinuierlich starke Aufwärtskerzen trieben den Preis nahe an die Marke von 5.000 Dollar pro Unze. Der Markt zeigt ein Muster aus Konsolidierung und anschließenden explosiven Bewegungen. Ausbrüche führen häufig zu schnellen Kursanstiegen oder -rückgängen und lassen wenig Raum für Bestätigungen durch Rücksetzer. Der starke Schlusskurs vom Freitag über dem 5-Tage-Durchschnitt deutet auf anhaltende Aufwärtsdynamik hin.

Wichtigste technische Merkmale:

Trendstruktur: Einseitiger Aufwärtstrend, alle gleitenden Durchschnitte verlaufen in einer Aufwärtsformation, mit einem soliden, abgerundeten Bodenmuster.

Wichtige Kursmarken: Der vorherige Widerstand bei 4.900 Dollar hat sich in eine Unterstützung verwandelt. Die nächste wichtige psychologische Marke liegt im Bereich von 5.000 bis 5.030 Dollar.

Risikohinweis: Nach den aufeinanderfolgenden starken Kursgewinnen ist Vorsicht vor technischen Rücksetzern oder Gewinnmitnahmen geboten. Allerdings dürfte jede Korrektur Kaufgelegenheiten im Aufwärtstrend bieten. Das mittelfristige Kursziel bleibt bei 5.400 $.

II. Ausblick für die kommende Woche

Begründung für einen Aufwärtstrend: Der einseitige Aufwärtstrend ist weiterhin intakt. Jede Korrektur sollte als Kaufgelegenheit betrachtet werden. Konzentrieren Sie sich auf die wichtigen Unterstützungsniveaus.

Wichtiger Widerstand: 5.000 $ – 5.030 $

Wichtige Unterstützung: 4.950 $ – 4.930 $, 4.900 $ (starke Unterstützung)

III. Handelsstrategie für die kommende Woche

1. Long-Strategie (Fokus auf Käufe bei Kursrückgängen)

Einstiegsbereich: 4.940–4.950 $

Stop-Loss: 4.930 $

Kursziele: Erstes Ziel: 4.990–5.030 $, bei einem Ausbruch darüber: Ziel 5.050–5.100 $

2. Short-Strategie (Leichte Short-Positionen an Widerstandsniveaus)

Einstiegsbereich: 5.050–5.060 $

Stop-Loss: 5.070 $

Kursziele: Erstes Ziel: 5.000–4.980 $, bei einem Ausbruch darunter: Ziel 4.950 $

IV. Risikomanagement und Handelshinweise

Positionsgröße: Kleine Positionen in kleinen Schritten eröffnen, Gesamtrisiko maximal 10 %.

Stop-Loss-Disziplin: Stop-Loss-Orders strikt einhalten, Verlustpositionen vermeiden.

Timing-Überlegungen:

Für Long-Positionen: Warten Sie geduldig auf Kursrückgänge in die Unterstützungszonen und vermeiden Sie es, Hochs hinterherzujagen.

Für Short-Positionen: Nur leichte Versuche an wichtigen Widerstandsniveaus, schneller Ein- und Ausstieg.

Wichtige zu beobachtende Faktoren:

Anzeichen von Preisstagnation oder Top-Formationen.

Erhöhte Volatilität im Umfeld wichtiger Wirtschaftsdatenveröffentlichungen.

V. Zusammenfassung: Gold befindet sich weiterhin in einem starken, einseitigen Aufwärtstrend. Die primäre Handelsstrategie lautet: „Bei Kursrückgängen kaufen“. Short-Positionen sind nur für kurzfristige, gegenläufige Positionen geeignet. Konzentrieren Sie sich auf die Entwicklung der Unterstützungszone zwischen 4.900 und 4.950 US-Dollar; eine Stabilisierung in diesem Bereich böte eine ideale Gelegenheit für bullische Positionen.

Haftungsausschluss: Die obige Analyse gibt persönliche Ansichten wieder und stellt keine Anlageberatung dar. Der Handel birgt Risiken, und Anleger sollten Vorsicht walten lassen. Investieren Sie Ihr Kapital entsprechend Ihrer Risikotoleranz.

Nasdaq100 Trade Idee

Nasdaq100 mit Pause

Stimmung ist 51% Käufer und 49% Verkäufer

Preis der meisten Interesse:

25 580 USD auf der Oberseite

25 260 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

25 660 USD bis 25 730 USD

25 860 USD bis 25 900 USD

26 175 USD bis 26 280 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

25 560 USD bis 25 530 USD

25 420 USD bis 25 380 USD

25 360 USD bis 25 300 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 25 600 USD

Short unterhalb der 25 600 USD

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Gold steht kurz vor dem Durchbruch der 5000-Dollar-Marke.

US-Dollar-Index:

Diese Woche schloss mit einem deutlichen Rückgang, und für nächste Woche werden weitere Tiefststände erwartet. Die erste Unterstützung liegt bei etwa 96,6, mit starker Unterstützung beim vorherigen Tiefststand von 95,8. Der Tageschart zeigt am Freitag eine große bärische Kerze; am Montag liegt der Fokus auf der Handelsspanne zwischen 97,7 und 96,6.

Gold:

Der Wochenchart zeigt eine große bullische Kerze mit einem Wochengewinn von über 360 Dollar, der den starken Trend fortsetzt. Am Montag wird eine weitere Aufwärtsdynamik erwartet, wobei der Fokus auf Käufen bei Kursrückgängen liegt. Allerdings ist Vorsicht im Hinblick auf den Widerstand nahe der 5000-Dollar-Marke geboten; weitere Kursbewegungen sollten mit Bedacht erfolgen. Die wichtigste Widerstandsmarke liegt bei etwa 5050. Sollte diese nicht durchbrochen werden, kann eine kleine Short-Position versucht werden. Hält sich der Kurs über dieser Marke, wird ein weiterer Anstieg um mehr als 50 Dollar erwartet, mit dem Ziel, die Marke von 5100–5200 oder sogar 5300 zu erreichen. Die erste wichtige Unterstützung liegt bei 4900, mit starker Unterstützung bei 4808. Beide bieten gute Orientierungspunkte für Long-Positionen.

Der Tageschart zeigt am Freitag einen allgemeinen Aufwärtstrend, der die Marke durchbrach und ein neues Hoch von 4990 erreichte. Der Schlusskurs setzte sich mit einer langen, bullischen Kerze mit unterem Schatten fort. Die tägliche Unterstützung hat sich auf etwa 4936 verschoben, während die stündliche Unterstützung beim Tiefpunkt des Rücksetzers bei 4958 liegt. Dieses Niveau kann als Trennlinie zwischen Aufwärts- und Abwärtstrend dienen; ein Anstieg auf dieses Niveau könnte eine Kaufgelegenheit signalisieren. Bei einer starken Marktentwicklung wird ein Handel über 4970-4980 erwartet, mit dem Ziel, die Marke von 5000 zu durchbrechen und den Bereich von 5020-5050 zu testen. Der Goldpreis wird nur dann eine deutliche Korrektur erfahren, wenn er unter 4900 fällt; andernfalls wird er seinen starken Aufwärtstrend fortsetzen.

Handelsstrategie:

Am Montag empfiehlt es sich, Long-Positionen im Bereich von 4945–4955 mit einem Stop-Loss bei 4935 zu platzieren. Bei einem starken Trend könnte eine Long-Position im Bereich von 4970–4980 mit dem Ziel eines Ausbruchs über die Marke von 5000 erwogen werden. Eine kleine Short-Position im Bereich von 5050 ist ebenfalls denkbar.

Vielen Dank an die TradingView-Community. Als erfahrener Investmentanalyst ermöglicht dies einem breiteren Publikum von Händlern und Investoren den Zugang zu meinen Handelsstrategieanalysen. Mein aktueller Fokus liegt auf dem Goldhandel. Wenn Ihnen meine Analyse gefällt, freue ich mich über ein positives Feedback und wenn Sie sie mit anderen Händlern teilen, die davon profitieren könnten. Wir streben nach präzisem Handel und analysieren Charts, makroökonomische Faktoren und die Marktstimmung eingehend, um Handelsstrategien mit hoher Erfolgswahrscheinlichkeit zu entwickeln. Hier finden Sie strukturierte Handelspläne, Risikomanagement-Frameworks und Echtzeitanalysen.