Warten, bis Herrn Powell spricht! und dann...NQ1! #ElliottwellenWie bereits in der Überschrift zu entnehmen ist, warte ich, bis der Zinsentscheid heute Abend fällt. Wer jetzt bereits sagen kann, in welche Richtung es gehen wird wenn das und das passiert, der spielt Roulette.

Da ich weder Roulette spiele noch Newstrader bin, verlasse ich mich auf meinen Setup, wo Elliottwellen-Zählung die Basis ist.

Das Setup für Nasdaq steht, die Orderblocks sind eingezeichnet, die Wellen sind gezählt und die möglichen Retracments sind errechnet. Das, was mich hier am meisten stört, ist die Tatsache, dass Welle A von Welle (4) bereits die 38,2% erreicht hat. Es kann sein, dass die Welle (4) bereits abgeschlossen ist und wir bereits auf dem Weg zu Welle (5) sind aber das wird sich im laufe des Tages zeigen. Solange ich keinen Impuls sehe, werde ich auch keinen Trade annehmen.

Orderblocks

Weiter gehts im YM1! Korrektur beendet ?Ich bleibe bullish im Dow.

Nach dem ich heute vom DAX einen auf die Mütze bekommen habe und der Index nachdem SL nach oben marschiert ist, schien mir ein Einstieg im Dow angebracht, zumal die letzte, 5teilige Bewegung nach unten und somit die ABC Bewegung abgeschlossen ist undzwar genau am Orderblock und 38,2%Fib. Die Order wurde direkt nach erreichen des OB abgegeben.

Alternativ könnte es sich immer noch um eine WXY Korrektur handeln aber da müsste man noch abwarten.

Einstieg, Ziel und SL sind wie immer im Chart.

RRR liegt bei knapp 1,80 aber je nach Struktur kann es sich noch nach oben oder unten ändern!

Fair Value Gaps: Dein Schlüssel zur klaren Trade-EntscheidungMeistere Price Action!

Als Trader suchst du nicht nur nach dem nächsten schnellen Gewinn, sondern nach einem System, das dich langfristig konstant profitabel macht. Genau hier kommt das Konzept der Fair Value Gaps (FVG) ins Spiel – ein mächtiges Werkzeug, das dir in fünf klaren Schritten den Weg zur optimalen Trade-Entscheidung weist. 🚀

1. Bias: Die Marktrichtung definieren 🧭

Bevor du überhaupt einen Trade platzierst, musst du wissen, wo der Markt hingeht. Ist der Markt bullish oder bearish? Dabei helfen Liquidity Pools, aber das eigentliche Target kann ein FVG sein. Ein Fair Value Gap entsteht in einer Dreikerzenformation, wenn zwischen der ersten und dritten Kerze keine Überlappung der Dochte stattfindet. Das zeigt eine schnelle Preisbewegung ohne faire Preisfindung – eine Ineffizienz, die der Markt früher oder später schließen will.

Praxisbeispiel: Auf dem Wochenchart entdeckst du ein FVG oberhalb des aktuellen Preises, während darunter kein vergleichbares Gap existiert. Das signalisiert: Die Abwärtsbewegung ist abgeschlossen, ein Rücklauf nach oben scheint wahrscheinlich. Dieses Niveau markierst du als dein langfristiges Kursziel! 🎯

2. Narrativ: Die Story hinter der Bewegung 📚

Eine gutes System hilft, Geduld zu bewahren. Wie weit kann der Kurs gegen deine Bias laufen, bevor er kehrt macht? Hier wechseln wir auf den 4-Stunden-Chart und suchen unter dem aktuellen Preis nach einem bullischen FVG. Fündig? Dann hast du deinen potenziellen Einstieg:

Ein FVG auf dem 4h-Chart dient als Sprungbrett. Du weißt: Sobald der Kurs dieses Level ansteuert, ist die Chance auf eine Gegenbewegung in Richtung deines Wochen-Ziels hoch.

Durch dieses Narrativ vermeidest du impulsive Käufe und wartest auf ein klar definiertes Setup. 📈✨

3. Kontext: Fakeouts entlarven und Liquidität verstehen 🔍💧

Der Markt liebt es, Stop-Orders zu jagen. Ein „Fake Run“ holt Liquidität ab, indem er Tiefs oder Hochs bricht und dann umkehrt. Achte im größeren Kontext darauf:

Wurden mehrere Tiefs durchbrochen und wieder zurückerobert?

Hat der Smart Money vorherige Stop-Levels gezogen, um dann die eigentliche Richtung zu begleichen?

Wenn ja, ist dein FVG weiterhin gültig und du kannst deine Position mit mehr Selbstvertrauen aufbauen. Dieses Verständnis verhindert, dass du jedes vorgetäuschte Breakout als Trendwechsel interpretierst. 🧠💡

4. Trade-Einstieg: Timeframe-Alignment für Präzision ⏰🔗

Es gibt zwei beliebte Ansätze:

2-Timeframe-System: HTF (Wochenchart) → Entry (4h-Chart)

3-Timeframe-System: HTF → Mittlerer Timeframe→ Confirmation (Stundenchart)

Im 2-Timeframe-System nutzt du direkt dein FVG auf dem 4h-Chart in Verbindung mit fundamentalen Analysetools. Im 3-Timeframe-System suchst du zusätzlich auf dem 1h-Chart nach einer Bestätigung (z. B. eine bullische Umkehrkerze). So findest du den perfekten Moment zum Einstieg – nicht zu früh, nicht zu spät. 🕵️♀️

5. Risikomanagement: Dein unsichtbarer Bodyguard 🛡️💰

Ohne diszipliniertes Money Management kann selbst das beste System versagen. Setze deine Lot Size flexibel (0,5–2 % deines Kapitals) oder nutze fixe Eurobeträge. Ziehe Teilgewinne bei einem Risk-Reward-Verhältnis von mindestens 1:2, um deinen Einsatz bei unerwarteten Gegenbewegungen zu sichern.

Tipp: Definiere vor jedem Trade dein maximales Risiko und halte dich strikt daran. So bleiben Verluste klein und Gewinner-Trades haben Raum zum Laufen. 🎲✅

Fazit: Mit Fair Value Gaps sicher und konstant traden

Das FVG-Konzept verbindet alle fünf wichtigen Schritte:

Bias: Die langfristige Richtung erkennen

Narrativ: Die Bezugspunkte für deinen Einstieg erkennen

Kontext: Fakeouts enttarnen und Liquidität verstehen

Entry: Timeframe-Alignment für punktgenaue Entries

Risk Management: Diszipliniert Verluste begrenzen und Gewinne sichern

Teste dieses System in deiner Demo-Plattform, backteste deine Strategien und sammle Daten und Selbstvertrauen.

Viel Erfolg beim Trading und auf profitable Trades! 🌟📈

YM1! macht einen auf FDAX1! - Trotzdem Short motiviert!Während ich diesen Blog schreibe, drückt der Dow weiter munter nach oben, befindet sich allerdings in meiner OB Zone. Vorher gab es eine Impulsive( 5wellig) Zählung nach Süden und schließt womöglich gerade die Korrektur(3wellig) ab. Die Annahme für die Korrektur ist die, dass nach der ersten Welle "(A)", eine Dreieckskorrektur zusehen ist. Die Korrektur nach der ersten Welle darf niemals einen Dreieck ergeben. Wenn doch, wie in diesem Fall, ist die Bewegung korrektiv.

Außerdem schlagen wir genau an dem 78,6% Fib an, welches in meinem Orderblock liegt. Könnte zusätzlich als widerstand halten.

Der Trade läuft seit der Preis in die OB Zone eingedrungen ist und jetzt heißt es die nächsten Stunden abzuwarten.

Meistere Timeframes!🔍 Die geheime Macht der Zeiteinheiten – Timeframe Alignment im Trading erklärt! 📊

In diesem Artikel geht es um ein Thema, das viele Trader verwirrt: das Zusammenspiel der Zeiteinheiten im Trading, auch bekannt als Timeframe Alignment oder die Relativitätstheorie des Tradings 🕰️📉📈

Wenn du dich jemals gefragt hast:

„Wieso sieht es im Stundenchart bärisch aus, aber im Tageschart eher bullish - und was ist jetzt zu tun?“ – dann ist dieser Beitrag für dich ein absoluter Gamechanger! 🔑

🧩 Warum Zeiteinheiten oft das Fehlende Teil des Puzzles sind

Wenn du einen Chart öffnest, klickst du wahrscheinlich durch:

15 Minuten, 1 Stunde, 4 Stunden, Tageschart...

Und jedes Mal bekommst du ein anderes Bild:

bullisch hier – bärisch dort – 🤷♂️ neutral da.

Genau hier liegt der Kern:

Jeder Timeframe erzählt seine eigene Geschichte.

👉 Wenn du diese „Geschichten“ falsch kombinierst, handelst du oft gegen dich selbst – ohne es zu merken!

📚 Das Prinzip des Timeframe Alignment

Das Ziel ist es, alle Zeiteinheiten in eine Richtung auszurichten .

Nur wenn Chef, Management & Teamleitung in dieselbe Richtung blicken, weiß auch der Praktikant, was zu tun ist. 😄

💼 Monatschart = CEO

📅 Wochenchart = Management

📆 Tageschart = Teamleitung

Diese drei bestimmen die Marschrichtung.

Erst danach steigen wir in kleinere Zeiteinheiten wie 4H, 1H oder 15Min für Entry-Setups ein. 🕵️♂️

Wenn der CEO nach Rom will, sollte der Praktikant nicht nach Paris fahren… ✈️🇮🇹

🔗 So funktioniert’s in der Praxis

🟢 Der Monatschart zeigt: Buy-Stops wurden aus dem Markt genommen.

🔵 Der Tageschart hat eine Ineffizienz geschlossen – Reaktion sichtbar.

🟠 Der 1H-Chart signalisiert eine letzte Ineffizienz vor potenzieller Short-Reaktion.

Erst wenn alle Zeiteinheiten miteinander „sprechen“, entsteht ein sauberes Setup. 📈✅

📌 Der 3-Schritte-Plan für deine Analyse

Markt-Bias festlegen

➤ Auf Monats- & Wochenchart: Bullish oder Bearish?

➤ Fundamentale Bewertung einbauen 🧮

Zielzonen identifizieren

➤ Tages- oder 4H-Chart: Wo liegt das nächste Fair Value Gap oder Liquidity Pool? 🎯

Einstiegszeitrahmen nutzen

➤ Je nach Stil: 15Min, 1H oder 4H

➤ Reaktion beim Value Gap oder Liquidity-Bereich abwarten! 🛑➡️🟢

🎯 Welcher Trading-Stil passt zu dir?

Day Trader

✅ 15Min bis 1H Chart

✅ 3–5 Trades pro Woche

⚠️ Gerade zu Beginn höhere Fehlerquelle durch Emotionen und Overtrading

⚠️ Journal-Führung ist Pflicht! 📝

Swing Trader

✅ Tages- und 4H-Chart

✅ ca. 3–5 Trades im Monat

✅ Weniger Gebühren – bessere Planbarkeit

🌱 Ideal für Berufstätige oder geduldigere Trader

📣 Fazit: Ohne Ausrichtung kein Erfolg

Timeframe Alignment ist das Fundament jeder Analyse.

Ohne dieses Verständnis kämpfst du gegen dich selbst.

Lerne, deine Zeiteinheiten zu strukturieren – dann siehst du den Markt mit ganz neuen Augen 👁️✨

Wie sich Märkte bewegen (Fair Value + Liquidity)Wenn du die Funktionsweise der Märkte nicht länger dem Zufall überlassen möchtest und bereit bist, dich vom oberflächlichen Mainstream-Wissen zu lösen, dann ist dieser Artikel genau für dich.

🔄 Wie bewegt sich der Markt wirklich?

Der Markt folgt im Kern zwei wiederkehrenden Prinzipien:

Er sucht aktiv nach Liquidität 💲

Er gleicht Preisungleichgewichte aus (Rebalancing zum Fair Value) ⚖️

Diese zwei Mechanismen bilden die Grundlage institutioneller Preisbewegung – zyklisch, wiederholbar und klar nachvollziehbar für jene, die wissen, worauf sie achten müssen.

💲 Der Liquiditätsprozess – wo Smart Money zuschlägt

Große Marktteilnehmer wie Banken oder Hedgefonds können ihre Positionen nicht „einfach so“ in den Markt legen. Sie benötigen Liquidität – also Gegenparteien in Form von Käufern oder Verkäufern.

Diese Liquidität wird dort gesammelt, wo Retail-Trader ihre Stopps setzen:

📍 Über Swing Highs = Buy-Stop-Liquidität

📍 Unter Swing Lows = Sell-Stop-Liquidität

Das Ergebnis:

Seitwärtsphasen dienen der Akkumulation von Orders. Sobald genug Liquidität vorliegt, erfolgt der nächste Impuls – häufig gegen die erwartete Richtung der Mehrheit. 🎯

📊 Konsolidierung, Täuschung, Expansion

Ein typisches Muster, das sich daraus ergibt:

📉 Konsolidierung: Der Markt „wartet“ – Smart Money baut Positionen auf

🌀 Fake-Ausbruch: Stopps werden geholt – Liquidität wird angesteuert

📈 Expansion: Der echte Impuls beginnt – in die Richtung von Smart Money

Diese Dynamik ist unabhängig vom Markt – sie gilt für Forex, Indizes, Kryptowährungen oder Aktien gleichermaßen.

b]⚖️ Fair Value & Ineffizienzen – der zweite zentrale Baustein

Schnelle Bewegungen hinterlassen oft sogenannte Fair Value Gaps – Preisbereiche, in denen kein effizienter Handel stattgefunden hat. Der Markt neigt dazu, in diese Zonen zurückzukehren, um „neu zu bewerten“.

Ein typischer Ablauf:

Der Markt steigt impulsiv (z. B. nach Liquiditätsaufnahme) 📈

Es bleibt ein Fair Value Gap zurück 🟦

Rücksetzer in dieses Gap = Rebalancing

Danach folgt häufig die Fortsetzung des Trends

Diese Gaps bilden deshalb reale Support- und Resistance-Zonen – nicht basierend auf Linien, sondern auf Struktur .

b]🎯 Das Zusammenspiel: Liquidität & Fair Value

Erfolgreiches Trading beginnt dort, wo beide Konzepte aufeinandertreffen:

📌 Ein Liquidity Pool wird geholt – ein Fair Value Gap entsteht – der Rücksetzer bietet Einstiegspotenzial.

Doch Achtung: Nicht jedes Gap hält. Nicht jede Bewegung folgt dem „Lehrbuch“. Darum ist Kontext entscheidend:

✅ Welche Zeitrahmen dominieren aktuell?

✅ Wurde zuvor Liquidität entfernt?

✅ Gibt es eine übergeordnete Markt-Bias?

Nur wer diese Fragen beantworten kann, handelt mit Plan – nicht aus Hoffnung.

📈 Fazit: Wie du mit Struktur statt Zufall tradest

Der Markt ist kein Chaos – sondern ein System, das Liquidität anzieht und Preisineffizienzen ausgleicht. Wenn du lernst, diese Mechanismen zu erkennen, dann handelst du nicht mehr gegen Smart Money – sondern mit ihm .

✅ Der Markt bewegt sich zwischen Liquiditätspunkten

✅ Seitwärtsphasen sind Akkumulationsphasen

✅ Fair Value Gaps zeigen Rückkehrzonen

✅ Wer Struktur erkennt, erkennt Chancen

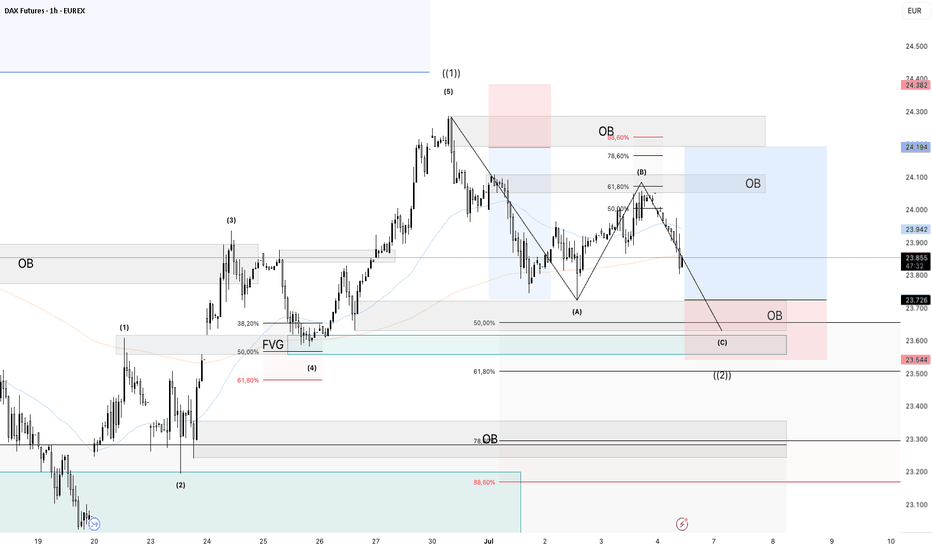

FDAX1! Impuls und dann Korrektur- Elliottwellen + OrderblocksNachdem die Impuls Welle beendet ist die korrektive Struktur sich aufbaut, habe ich mir einige Einstiegszonen markiert. Es sind einige Orderblocks bzw. Demand Zonen vorhanden, welche gut mit dem Fib. retracement korrelieren.

Die korrektive Struktur scheint ein Zigzag (ABC) zu sein und nähert sich langsam dem Ende zu und könnte anschließend schnell nach oben wandern. Deshalb werde ich etwas aggressiver versuchen, den passenden Einstieg zu ergattern. Der erste versuch liegt über der grünen Unterstützungszone, wo auch ein Orderblock liegt.

Einstieg, SL und TP sind eingezeichnet.

NQ1! Long nach Powell Rede! Elliott Wellen + OrderblocksNachdem Herrn Powell seine Rede gehalten hat, hieß es abwarten, bis die Limitorder getriggert werden. Ich habe die Order am Orderblock hier im Nasdaq direkt am 38,2% Fiblevel gelegt welches vor ein par Stunden getriggert worden ist. Den anschließenden Rücksetzer nach dem triggern habe ich etwas stärker erwartet. Die 16 Uhr Kerze war ziemlich bearish, sodass sich ein Sellorderblock gebildet hat. Hier heißt es genau beobachten wie die verschiedenen Teilnehmer reagieren. Sollte die Zone halten und die Käufer schwäche zeigen, würde ich über einen Ausstieg denken, zumindest den SL auf Einstand setzten.

Der Dow dagegen lief schon recht anständig =)

Letzter kleiner Trade vor dem Wochenende! FDAXAn dem neu ausgebildeten Orderblock habe ich eine Limit Order platziert, welche getriggert worden. Sollte der Trade bis heute Abend noch offen sein, so wird die kurz vor Ende geschlossen. Wer weiß, was am Wochenende passiert.

Bei dem Trade habe ich nur ein Risiko von ca. 0,5 %.

Chance-Risikoverhältnis liegt bei 2,33

Schönes Wochende euch allen !

Welche Orderblocks funktionieren wirklich? Die 3 goldenen RegelnDu willst wissen, welche Orderblocks eine hohe Wahrscheinlichkeit haben zu halten – und mit welchen du wirklich traden solltest? 📈 Dann bist du hier genau richtig! Ich zeige dir einen glasklaren, mechanischen Schritt-für-Schritt-Ansatz, der ohne Hokuspokus auskommt und direkt auf das reagiert, was der Markt uns tatsächlich zeigt. 💡

🚀 Die Grundlage: Smart Money + Kontext

Bevor wir uns den perfekten Orderblocks widmen, ist eine Sache entscheidend: Der Kontext! Jede Zeiteinheit muss immer im Zusammenspiel mit einer höheren Zeiteinheit analysiert werden. Beispiel: Du startest im Wochenchart (W1) und arbeitest dich dann runter bis in den 4H- oder 15M-Chart. ⏳

📌 Die 3 goldenen Regeln für Orderblocks mit hoher Wahrscheinlichkeit:

1️⃣ Reaktion auf einen Bezugspunkt oder Liquidity Pool

➡️ Der Markt muss zuvor ein altes Hoch/Tief oder einen strukturellen Punkt angesteuert haben. (Liquidity Sweep)

2️⃣ Orderblock muss ein Fair Value Gap hinterlassen

➡️ Ein valider Orderblock entsteht oft direkt nach einem Imbalance-Gap – also einer ineffizienten Preisbewegung.

3️⃣ Der Kontext muss stimmen!

➡️ Analysiere immer, ob der Orderblock innerhalb einer Akkumulationsphase entsteht oder eine klare Preisbewegung auslöst.

Beispielanalyse: GBP/USD Anfang 2025

Wir starten im Wochenchart. Ende 2024 gab es einen klaren Liquidity Run unter ein altes Tief.

Kontext

Unseren Smart Money Index – zeigte eine bullische Positionierung von Smart Money (blau)

Orderblock-Identifikation im Daily & H4

Sobald der Markt unter das Tief gefallen ist, schauen wir im Tageschart, wo eine Akkumulation stattfindet und wo ein letzter Push nach unten mit anschließendem Break folgt. Genau dort liegt unser Orderblock mit hoher Wahrscheinlichkeit .

👉 Wichtig: Es ist nicht einfach die letzte schwarze Kerze vor der Rallye!

Es ist der letzte Push nach unten in einen Liquidity Pool, bevor Smart Money den Kurs aufkauft. 💰

Wechseln wir in den 4H-Chart, sehen wir:

✔️ Der Orderblock überschneidet sich mit einem 4H-Fair Value Gap

✔️ Der Markt reagiert davon und hinterlässt erneut ein FVG.

➡️ Doppelte Bestätigung für einen High Probability Orderblock .

📉 Was passiert danach? Die Reaktion beobachten

Der Kurs reagiert vom D1 OB und 4h FVG Level und hinterlässt wieder einen Orderblock mit FVG am 4h Chart.

🔄 Neue Setups finden, neue Orderblocks erkennen

Nach jedem erfolgreichen Target (z.B. ein Hoch oder ein markanter Liquidity Pool), müssen wir warten, bis neue Tiefs provoziert werden – also: Einzelhändler werden ausgestoppt. Danach entstehen erneut valide Orderblocks.

📚 Fazit: So erkennst du High-Probability Orderblocks

✔️ Reaktion auf einen strukturellen Punkt im Preisverlauf (Liquidity Pool)

✔️ Fair Value Gap wurde hinterlassen

✔️ Kontext durch Akkumulation & Zeiteinheit passt

✔️ Exakte technische Überschneidungen (z.B. 50%-Level)

✔️ Bestätigung durch Fundamentale Daten z.B.: Smart Money Positionierung, Bewertung oder Forecast mit Quantitativer Analyse

Viel Erfolg im Trading! 💪 Lass gerne ein Like 🚀 da und kommentiere, welche Setups dich am meisten interessieren!

Einfache und Effektive Top Down Analyse📊 So findest du den perfekten Einstieg – mit der 2-Schritte-Top-Down-Analyse! 🔍

Viele Trader verlieren Geld, weil sie blind in den Markt springen – ohne Kontext, ohne Richtung, ohne Plan. Klingt hart? Ist aber die Realität.

Wenn du wissen willst, wie du Klarheit und Struktur in dein Trading bringst, lies unbedingt weiter 👇

🧠 Schritt 1: Fundamentale Bewertung – wo steht der Markt wirklich?

Trading beginnt nicht im 1-Stunden-Chart, sondern im großen Bild!

Bevor du einen Trade platzierst, musst du wissen: Ist das Asset über- oder unterbewertet?

💡 Unser Geheimtipp:

Vergleiche Währungen wie EUR/USD oder GBP/USD direkt mit den dazugehörigen Staatsanleihen – denn Zinsen treiben die Märkte.

Beispiel:

📉 Euro überbewertet gegenüber 10-jähriger Bundesanleihe → Abwärtsdruck wahrscheinlich

📈 Pfund unterbewertet gegenüber UK-Anleihe → Aufwärtspotenzial

Diese einfache Bewertung gibt dir sofort einen Bias – Long oder Short? ✔️

🎯 Schritt 2: Technische Analyse mit Smart Money Prinzipien

Jetzt wird’s präzise! Nachdem du weißt, in welche Richtung du denkst, gehst du in den 4-Stunden-Chart und suchst das Target:

🔍 Relativ gleiche Hochs oder Tiefs = Liquidität = Smart Money Zielzonen

Dann ab auf den Einstiegszeitrahmen (z. B. 1h) und suche dein Entry-Signal – z. B. ein Fair Value Gap oder Reaktion auf ein Gap.

👉 Dein Setup ist jetzt: Bewertung ➕ Ziel ➕ Entry = Trade mit Plan

⚖️ Beispiel aus der Praxis: EUR/USD & GBP/USD im Check

📌 EUR/USD war überbewertet → Reaktion nach unten, Smart Money geht Short

📌 GBP/USD unterbewertet → Einstieg nach Gap-Schließung, Ziel über den gleichmäßigen Hochs

🎯 In beiden Fällen zeigte sich: Wer den übergeordneten Kontext kennt, handelt gegen die Masse – und oft mit dem Profit 💰

❌ Was machen die meisten falsch?

❗ Sie traden nur basierend auf Einstiegs-Signalen

❗ Sie ignorieren den übergeordneten Kontext

❗ Sie haben kein klares Target

Ergebnis? FOMO, Unsicherheit und unnötige Verluste. Das muss nicht sein!

✅ Fazit: So einfach kann systematisches Trading sein!

Mit einer sauberen 2-Schritte-Top-Down-Analyse handelst du nicht mehr ins Blaue – du folgst einem Plan.

Nutze Bewertungs-Tools, setze klare Ziele und steig mit Logik ein – nicht mit Bauchgefühl.

📢 Hat dir dieser Artikel gefallen?

Dann lass eine 🚀 da, und schreibe Fragen oder eigene Erfahrungen in die Kommentare! 👇

Khans lustiges NQ-Charting - Woche 23.09-27.09Hallo zusammen,

Neue Woche, neues Glück. Der September neigt sich dem Ende zu und wir haben kommende Woche zwar den Montag, aber +- sind wir da schon gut am Ende angelangt - ich habe euch rechts im Chart einmal die September-Kerze hingestellt - ewig langer Down-Wick mit Konzentration am Top wo wir letzte Woche hingekommen sind. Ich erwarte jetzt mit den Daten diese Woche noch etwas Bewgung, aber kann auch gut noch ein wenig im Monthly-Body Fuss fassen

Über die Wochenkerze können wir klar noch keine Aussage machen, daher schauen wir einmal was bisher heute passiert ist - wir befinden uns in der Feritags Range, haben kurz mal hoch gelinst aber der Orderblock hat dann doch "nö" gesagt und daraufhin war das True Open dann doch fast Punktgenau auf dem bärischen OTE-Retracement. Da wir aktuell auch unter dem Weekly bleiben würde ich einen Re-Test von 20040 erwarten und damt füllen der offenen Gap unten. Solange wir es nicht wieder über das 06:0 Opening schaffen erwarte ich weitere Schwäche/Freitags Range-bound.

Viele Grüsse,

Khan

NQ1!/NDX/QQQ Daily/Weekly Bias-Analyse für den 29.04.2024 - KhanGuten Morgen zusammen,

hier eine kurze Kurz-/Mittelfristige Übersicht zum NQ, und damit auch in leicht abgewandelter Form für den ES.

Entgegen der Euphorie der letzten Tage ist die April-Kerze immer noch tief-rot und das wird sich auch kaum ändern - daher müssen wir besonderes Augenmerk auf die bald startende Mai-Kerze legen. Bis dahin erwarte ich weiterhin ein Bullen-Favourisiertes Umfeld - wir knabbern gerade am 0.5er Retracement des Downlegs seit April - darüber hätte ich mit einer offenen Fair Value Gap und einem darüber liegenden Orderblock noch 2 Daily-Bullen-Targets - und gleichzeitig damit einen Bereich wo wartende Bären nach Schwäche des kurzfristigen aktuellen Uptrends erwarten würden.

Wir haben diese Woche noch 2,3 dicke Earnings aber vor allem das FOMC-Meeting und - wichtiger - das TGA Announcement von Yellen (darüber hatte ich gestern in der Kaffeerunde ja ausführlich gesprochen). Das kann die ganze Situation recht zügig in die ein- oder andere Richtung kippen - daher würde ich vor grösseren, mittel-langfristigen Trades vor Mittwoch absehen (Scalpers-Paradise haben wir ja eh schon)

Viel Erfolg und viele Grüsse,

Khan

📉 Marktphasen anhand all meiner Trades im Februar erklärt! Wie wichtig die verschiedenen Marktphasen im Bezug auf ein Tradesetup ist wird leider oft unterschätzt. In diesem Beitrag möchte ich darauf eingehen wie man dieses Konzept praktisch anwenden kann.

Im Bild oben sehen wir insgesamt 5 Trades

- 2 Verlusttrades

- 5 Gewinntrades

- 1/2 Gewinntrade von heute ist weiter unten zu sehen.

Bei den Gewinntrades habe ich jeweils 2-3 Take Profits an logischen Preisniveaus genommen darum sind hier mehr Ausführungen zu erkennen.

Der erste Trade ganz links war ein Expansionssetup, auf die anderen 3 bzw. 4 möchte ich anschließend genauer eingehen, da es sich hier jeweils um das Stop Run Setup handelt welches für Beginner oft am leichtesten zu erkennen ist. Die beiden Verlusttrades sind im Prinzip eine Trade-Idee, welche im Anschluss auch aufgegangen ist, allerdings hat sich der Markt hier entschlossen noch 2 weitere Male nach unten zu gehen um mehr Orders zu generieren. Das sind die Dinge die manchmal passieren. Hier ist es wichtig klares Risikomanagement zu befolgen.

Stop Run Setup 1

Hier sehen wir den Markt ausgehend von einer Konsolidationsphase. Diese Seitwärtsbewegung ist immer der Schlüssel wonach wir zu gewissen Tageszeiten Ausschau halten.

Danach folgt immer eine Expansionsphase – in diesem Beispiel war das allerdings ein Fake-Out. Wie Fake-Outs und echte impulsive Preisbewegungen zu unterscheiden sind würde hier etwas zu weit führen. Schreib mir doch in die Kommentare ob ich dazu in Zukunft einen Beitrag verfassen soll.

Wenn jedoch die übergeordneten Zeitrahmen das richtige Bild ergeben ist es oft gar nicht so schwer zu erkennen wann es sich um ein Fake-Out handelt.

Nach unseren Regeln warten dann auf eine Änderung in der Preisbewegung und wenn ein FVG oder Orderblock entsprechend respektiert werden kann der Trade genommen werden.

Stop Run Setup 2

Beim Verlusttrade bzw. den beiden Verlusttrades sehen wir das exakt selbe Marktparadigma. Auch hier wollte ich die Expansion nach oben mitnehmen, wurde jedoch ausgestoppt. Achtung wichtig hierbei ist, dass ich beim zweiten Trade nurmehr halbes Risiko genommen habe. Diese Regel steht aus bestimmten Gründen in meinem Tradeplan und daran halte ich mich auch. In diesem Fall war es gut, dass ich das getan habe.

Stop Run Setup 3

Beim letzten der 3 Setups ist wieder alles nach Plan verlaufen und ich konnte die Expansion nach unten mitnehmen. Wichtig ist nach der Konsolidation zu einer bestimmten Zeit auf das Fake-Out zu warten und anschließend die Expansionsphase mitzunehmen zu können.

Zum Abschluss siehst du hier nochmal einen Überblick über alle weiteren Trades im Februar bisher. Die nächsten beiden sind nochmal Expansionssetups gewesen, beide haben im Gewinn geschlossen. Der heutige Trade mit der halben Position im Take Profit mit der zweiten Hälfte Break Even.

Schreib mir gern in die Kommentare, falls ich über die 3 Expansionssetups einen eigenen Beitrag verfassen soll.

Insgesamt im Februar waren es also in XAUUSD bisher:

- 5 +1/2 Gewinntrades

- 2 Verlusttrades

CRV bzw. Reward to Risk von immer mind. 2:1 bei den Gewinntrades. Verlusttrades sind genauso teil des Geschäfts und werden immer wieder vorkommen. Wichtig ist sich davon nicht aus der Bahn werfen zu lassen.

Wenn dir der Beitrag gefallen hat, klicke auf 🚀🚀🚀 😄

Und hinterlasse mir einen Kommentar falls du weitere Fragen dazu hast.

Liebe Grüße und viel Erfolg beim Trading.

🛑 Das ist im GBPUSD vor CPI zu beachten!Der GBPUSD befindet sich vor den morgigen CPI-News in einer klassischen Seitwärtsphase. Gerade vor wichtigen News-Events wie CPI ist das nicht untypisch. Wenn wir zu Beginn der Woche einen kurzen Blick auf den Wirtschaftskalender werfen, hilft uns das die Marktbewegungen besser zu verstehen.

Große Institutionen bzw. die Market Maker warten oft genau auf diese Wirtschaftsdaten um den Kurs dann in die von ihnen gewünschte Richtung zu treiben. Wenn wir als Trader das wissen ist es vielleicht besser vor diesen Newsevents nicht volles Risiko zu gehen?

Vielleicht wäre es besser darauf zu warten, dass der Kurs von einem Bezugspunkt im Orderflow wie einer Ineffizienz oder einem Orderblock reagiert. Anschließend ist es meist besser zu erkennen wo der Kurs hinmöchte.

Wenn wir nur etwas im Preisverlauf zurückgehen sehen wir genau das:

Eine Exakte Reaktion und anschließend geht es nach oben.

🟡 Schau dir auch den Gold-Trade - nach den CPI News - dazu an den ich unten verlinkt habe.

Eine der wichtigsten Fähigkeiten als Trader ist zu wissen wann die Zeit zum Traden ist und wann die Zeit dafür ist um die Hände still zu halten.

Auch das sollte im Tradingplan und einer Checkliste festgehalten sein.

Viel Erfolg beim Trading!

📈 Reine Charts 🆚 Indikatoren [2024]Im Trading gibt es 2 große Bereiche, ja fast schon Glaubensrichtungen, die sich grundlegend Unterscheiden.

1) Gibt es die auf Indikator basierten Tradingsignale, welche zumeist von Einzelhändlern genutzt werden. Es gibt zahlreiche, verschiedene Indikatoren mit unterschiedlichen Anwendungsbereichen. Diese versprechen die richtigen Ein- und Ausstiegspunkte zu finden.

Doch ist es wirklich so einfach?

Ein Indikator ist Prinzip nichts anderes als eine mathematische Funktion auf den Preis.

∫f(x) + √(y)

Im Forex-Markt werden täglich Handelsaufträge von über 5 Billionen USD umgesetzt (Das ist eine 5 mit 12x einer Null hinten dran 5.000.000.000.000 👀). Das heißt im Umkehrschluss, dass nicht private Einzelhändler oder Indikatoren der Haupttreiber für den Preis sind, sondern große Institutionen, wie Bankenhäuser oder aber auch die großen Hedgefonds. Diese handeln hauptsächlich auf Basis von Computerprogrammen, Algorithmen oder Künstliche Intelligenz wie es seit neuestem heißt (📋 Über 80% des weltweiten Handels basiert auf Algorithmen). Diese großen Institutionen benötigen natürlich jede Menge an Liquidität, denn jeder Käufer braucht natürlich auch einen Verkäufer.

2) Damit kommen wir zum zweiten, großen Bereich - nämlich dem reinen Chart-basierten Trading. Hier erkennt der Trader Liquiditätsniveaus und Bezugspunkte im Orderflow auf die er dann dementsprechend reagieren kann.

Die 3 Wichtigsten sind

🔵 Orderblocks

🔵 Fair Value oder Ineffizienzen

🔵 Änderungen im Preis-Verhalten

Trifft der Kurs zum Beispiel auf einen Orderblock, kann bei einem bärischen, übergeordneten Zeitrahmen eine Short-Position eröffnet werden.

Wer gewillt ist in einem beliebigen Forex-Chart in der Zeit zurückzugehen wird feststellen, dass der Kurs diese Bezugspunkte immer wieder respektiert. Darauf baut auch meine Tradingstrategie auf!

Der Grund dafür ist, dass die Computerprogramme oder Algorithmen der großen Bankenhäuser auf diese Ebenen im Preisverlauf zugreifen um den Kurs in einen Bereich zu treiben wo genügend Liquidität vorhanden ist um ihre Milliardenschweren Handelsaufträge in den Markt zu bringen.

📰 Laut einer im Forbes Magazin veröffentlichten Studie, erleiden 77 % der privaten Trader Verluste. Das ist keine besonders beeindruckende Zahl, vor allem für diejenigen, die sich vorgenommen haben, in kürzester Zeit großen Reichtum anzuhäufen. Wenn also der Gedanke in euch aufkommt, selbst Daytrader zu werden, solltet ihr euch bewusst sein, dass Daytrading mehr als nur ein Hobby ist – es ist ein wirklicher Beruf. Ihr solltet von jemand lernen der vorzeigt, dass der oder diejenige den Markt richtig analysieren und einschätzen kann. Der oder diejenige sollte auch eine funktionierende Tradingstrategie haben, ansonsten musst du bereit sein, viel Lehrgeld zu bezahlen. Verluste und die dazugehörige, lange Lernkurve sind Teil davon, wenn man auf eigene Faust in den Markt geht.

Ich wünsche euch alles Gute für das neue Jahr und viele Gewinntrades! :)

🔽 Schreibt mir gerne in die Kommentare worüber ihr noch mehr erfahren möchtet.

XAUUSD / EWC Welle C + Orderblock / 21.12Hallo zusammen

Derzeit durchlaufen wir eine Korrekturwelle X in Gelb und streben an, die letzte impulskommende Bewegung Welle C in Blau abzuschließen.

Besonders erfreulich ist, dass die Blaue Welle B mit einer Dreiecks-Korrektur abgeschlossen wird und die beiden Orderblöcke eine perfekte Einstiegsmöglichkeit bieten könnten.

Wer mag, kann die Orderblöcke auch als ganzes in einen Trade nutzen. Jeder kann selbst entscheiden.

Ansonsten wünsche ich euch allen fröhliche Weihnachten!

XAGUSD / EWC Welle 3 + Orderblock / 06.11Hallo zusammen,

aktuell befinden wir uns in einer Korrekturphase, die sich mitten in Welle B befindet. Es scheint, als würde sich eine Dreiecks-Korrektur entwickeln, daher beobachte ich die Situation vorerst aufmerksam.

Warum ich nicht sofort eine Short-Position eröffne, liegt daran, dass es sich auch um ein gewöhnliches ABC-Muster in Welle B handeln könnte.

Ansonsten bleibe ich meinem Plan treu und beobachte die Korrekturphase, um sie als Bestätigung für einen Kauf zu nutzen, und werde dann einsteigen, wenn der Preis den Orderblock mit einem 0.618er Fibonacci-Niveau erreicht.

XAGUSD - Wöchentliche Fair Value Level bieten UnterstützungAm Wochen-Chart ist sehr schön zu erkenn wie der Silberpreis unter die relativ gleichen Tiefs gegangen ist um nach den Sellstop Orders zu angeln. Das logische Gegenüber sind nun die Buystop Orders über den beiden Hochs.

Am 4h Chart ist sehr schön zu erkennen, das das W FVG zuerst Widerstand angedeutet hat, dann aber mehrmals Unterstützung geboten hat. Das ist ein Anzeichen, dass ein Buy-Programm im Markt ist. Wenn die bullischen Bezugspunkte im Orderflow wie Orderblocks oder Fair Value Zonen weiterhing Unterstützung bieten, sehe ich einen Run auf die Buystop Orders über den Hochs.

Stop Run Short Setup für USDCADSmart Money Trader haben sich über den Hochs auf den Tages Chart positioniert für einen Short. Unter den Tief vom 1. September befinden sich genügend Sell Stop Orders um ihre Positionen zu schließen. Daher erwarte ich heute eine Fortsetzung des Bärenmarktes im USDCAD.

Auf dem 1h Chart sehen wir ein ähnliche Bild. Smart Money Trader haben das falsche Double Top vom Donnerstag der letzten Woche ausgestoppt um den Kurs nach unten zu bewegen. Unter den relativ Gleichen Tiefs (Falscher Double-Bottom) befinden sich genügend Sell Stop Orders um ihre Positionen zu schließen.

Sollte das 1h FVG (gelbe Schattierung) und der 4h Orderblock den Preis mit den Schlusskursen der Kerzen halten können, erwarte ich einen Run auf die Sell Stop Order unter den Tiefs.

Darum ist ein Bärenmarkt im EURUSD weiter wahrscheinlich

Das Ende des Bärenmarktes ist bei EURUSD Momentan noch nicht in Sicht. Der Kurs tendiert zu den relativ gleichen Tiefs am Wochenchart um möglicherwiese in die Sellstop Orders darunter vorzudringen.

Solange am Tages-Chart die bärischen, institutionellen Bezugspunkte im Orderflow respektiert werden, sehen wir eine Fortsetzung nach unten. Speziell der Orderblock darf nicht nach oben gebrochen werden. Sollte der Kurs in das D1 FVG zurückkommen wird es interessant zu sehen sein wie er dabei reagiert. Wenn die Tagesschlusskurse das D1 FVG respektieren können wir nach einer Short Gelegenheit Ausschau halten.

Fake Double Bottom bei EURUSD!Wie bei meinem Letzten Beitrag bereits beschrieben, wäre ich nicht überrascht, wenn EURUSD nach unten in die Sellstop Orders eintaucht. Das FVG vom Tages-Chart hat bereits einen Hinweis darauf gegeben, dass immer noch ein Sell-Programm im Markt ist. Das FVG und der Orderblock bei ca. 1.0650 sind die wichtigen Widerstandslevel für nächste Woche.

Fake Double Bottom:

1) Erschaffen eines falschen Signals

Große Institutionen haben die Ressourcen und das Wissen, um den Markt zu manipulieren. Sie können kaufen oder verkaufen, um eine Formation zu erzeugen, die für andere Trader wie ein Kaufsignal aussieht. Dies zieht die Aufmerksamkeit von Einzelhändlern auf sich und verleitet sie dazu, Positionen zu eröffnen.

2) Akkumulation und Verteilung

Während die Einzelhändler kaufen und denken, dass sich der Markt zu ihren Gunsten entwickelt, nutzen Smart Money-Trader die Gelegenheit, um ihre eigenen Positionen zu akkumulieren oder Gewinne aus ihren bestehenden Positionen zu realisieren. Dies geschieht oft schrittweise.

Stop-Loss-Jagd

Smart Money erzeugt damit gezielt Sellstops von Einzelhändlern . Wenn die Preise nach dem vermeintlichen Doppelboden fallen und die Stop-Loss-Orders vieler Einzelhändler ausgelöst werden, nutzen die großen Markteilnehmer diese Liquidität um zu günstigeren Preisen zu kaufen oder ihre Short Positionen zu schließen.

Wie bei meinem Letzten Beitrag bereits beschrieben, wäre ich nicht überrascht, wenn EURUSD nach unten in die Sellstop Orders eintaucht. Das FVG vom Tages-Chart hat bereits einen Hinweis darauf gegeben, dass immer noch ein Sell-Programm im Markt ist. Das FVG und der Orderblock bei ca. 1.0650 sind die wichtigen Widerstandslevel für nächste Woche.

Multiple Timeframe Analyse - Orderblocks richtig verstehen!Institutionelle Händler, auch als "Smart Money" bekannt, hinterlassen Spuren in Form von Orderblocks. Diese Orderblocks sind Bereiche auf dem Preis-Chart, in denen es eine Shift in der "Priseaction" gegeben hat. Das heißt, wenn der Kurs ein Preisniveau verlässt gehen wir zurück und suchen die erste entgegengesetzte Kerze. Der Eröffnungskurs des Orderblocks repräsentiert oft Schlüsselunterstützungs- oder Widerstandsniveaus.

Institutionelle Trader neigen dazu, diese Orderblocks als Bezugspunkte zu nutzen. Das bedeutet, dass sie diese Niveaus als potenziell wichtige Bereiche für zukünftige Preisbewegungen betrachten. Wenn der Markt diese Niveaus erneut erreicht, sehen wir oft eine Reaktion im Preis.

Bevor du diesen Artikel durchgehst empfehle ich dir meinen letzten Post zu EURUSD anzusehen indem ich beschrieben habe wie der Orderblock bei 1,0700 der entscheidende Preislevel für EURUSD für die weitere Preisentwicklung ist. Das hier ist also eine Nachbetrachtug einer Idee die ich schon im Vorhinein dargelegt habe. Nachdem es keinen Kerzenschluss auf Tagesbasis über dem Orderblock gab war ich weiterhin darauf eingestellt, dass der Kurs tiefer in die Sellstop Orders unter dem alten Tief vordringt.

Orderblock bei 1.0700 ist der Schlüssellevel für EURUSD vor FOMC:

Am Tag vor den FOMC News warte ich gerne ab, damit Smart Money Orders akkumulieren kann. Nachdem die News den Markt nach unten getrieben haben, wie auf dem 15min Chart zu erkennen, hinterließ der Kurs eine Ineffizienz rund um den Orderblock Level bei 1,0700. Nachdem dieser Level mit dem exakten Schlusskurs der 15min Kerze respektiert wird, erhalten wir den Hinweis darauf, dass ein Sell-Programm im Markt ist. Gemeinsam mit der Analyse vom Tages-Chart ergibt das unser Short-Setup.

Wenn du noch Fragen hast hinterlasse mir gerne einen Kommentar :)