Bollinger-Bänder: Wie Sie sich nicht länger von den Märkten abhäBollinger-Bänder: Wie Sie sich nicht länger von den Märkten abhängig machen.

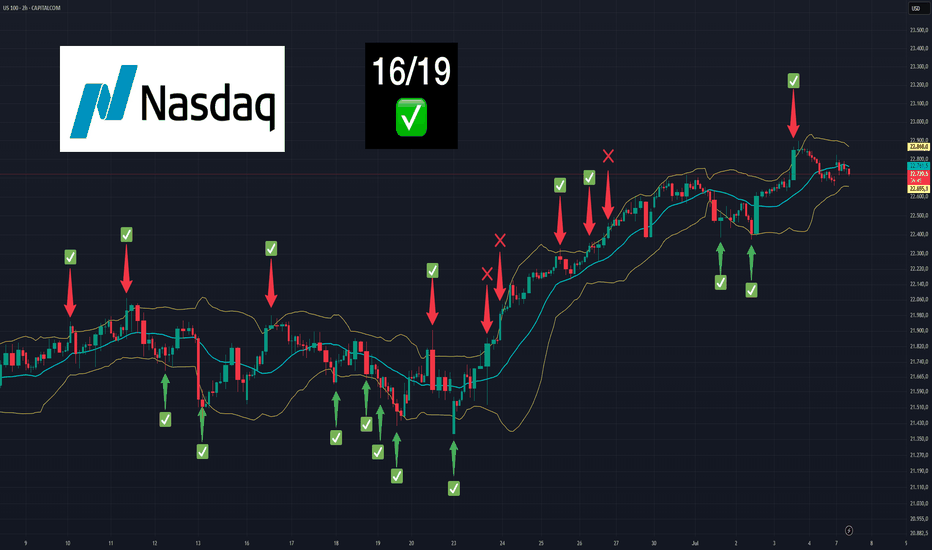

Bollinger-Bänder sind ein im Handel weit verbreiteter Indikator der technischen Analyse, um die Volatilität von Finanzanlagen zu bewerten und Kursbewegungen vorherzusagen. Sie wurden in den 1980er Jahren von John Bollinger entwickelt und bestehen aus drei Linien, die über den Kurschart gelegt werden:

Das mittlere Band: ein einfacher gleitender Durchschnitt, der in der Regel über 20 Perioden berechnet wird.

Das obere Band: der gleitende Durchschnitt, zu dem zwei Standardabweichungen addiert werden.

Das untere Band: der gleitende Durchschnitt, zu dem zwei Standardabweichungen subtrahiert werden.

Diese Bänder bilden einen dynamischen Kanal um den Kurs, der sich in Zeiten hoher Volatilität ausweitet und in ruhigen Marktphasen verengt. Berührt oder überschreitet ein Kurs ein Band, kann dies je nach Marktkontext eine überkaufte oder überverkaufte Situation oder eine mögliche Trendumkehr oder -fortsetzung signalisieren.

Wozu dienen Bollinger-Bänder? Messung der Volatilität: Je weiter die Bänder auseinander liegen, desto höher ist die Volatilität.

Dynamische Unterstützungs- und Widerstandszonen identifizieren.

Marktexzesse erkennen: Ein Kurs, der das obere oder untere Band berührt, kann auf einen vorübergehenden Exzeß hinweisen.

Umkehrungen oder Konsolidierungen antizipieren: Eine Verengung der Bänder kündigt oft einen bevorstehenden Volatilitätsschub an.

Warum ist der 2-Stunden-Zeitrahmen so weit verbreitet und relevant?

Der 2-Stunden-Zeitrahmen (H2) ist bei vielen Händlern aus mehreren Gründen besonders beliebt:

Perfekte Balance zwischen Rauschen und Relevanz: Der H2 bietet einen Kompromiss zwischen sehr kurzen Zeitrahmen (oft zu rauschhaft, wodurch viele Fehlsignale generiert werden) und langen Zeitrahmen (langsamer reagierend). So können Sie signifikante Bewegungen erfassen, ohne von geringfügigen Schwankungen überlagert zu werden.

Geeignet für Swing-Trading und Intraday-Trading: Dieser Zeitrahmen ermöglicht es Ihnen, eine Position über mehrere Stunden oder Tage zu halten und gleichzeitig eine gute Reaktionsfähigkeit zu bewahren, um von Zwischentrends zu profitieren.

Klarere Interpretation von Chartmustern: Technische Muster (Dreiecke, Doppeltops, Wolfe-Wellen usw.) sind im H2-Zeitraum oft klarer und zuverlässiger als in kürzeren Zeiträumen, was die Entscheidungsfindung erleichtert.

Weniger Stress, besseres Zeitmanagement: Im H2-Zeitraum ist eine ständige Bildschirmüberwachung nicht erforderlich. Eine Überwachung alle zwei Stunden ist ausreichend – ideal für aktive Trader, die nicht vom Markt abhängig sein wollen.

Statistische Relevanz: Zahlreiche Backtests zeigen, dass technische Signale (wie die von Bollinger-Bändern) in diesem mittleren Zeitrahmen robuster und weniger anfällig für Fehlsignale sind.

Zusammenfassend lässt sich sagen, dass der 2-Stunden-Zeitraum oft als „erstaunlich“ angesehen wird, da er die Präzision des Intraday-Handels mit der Zuverlässigkeit des Swing-Tradings kombiniert und so für die meisten technischen Strategien, insbesondere für solche mit Bollinger-Bändern, überlegene Signale liefert.

Zusammenfassend: Bollinger-Bänder messen die Volatilität und helfen, überkaufte/überverkaufte Bereiche oder potenzielle Trendwenden zu identifizieren.

Der 2-Stunden-Zeitrahmen wird sehr geschätzt, da er Marktrauschen herausfiltert und gleichzeitig ausreichend reaktionsfähig bleibt, was ihn besonders nützlich für technische Analysen und Handelsentscheidungen macht.

Jameswolf

Reale Erfolgsquoten des Fallenden Keils im TradingReale Erfolgsquoten des Fallenden Keils im Trading

Der Fallende Keil ist ein Chartmuster, das von Tradern aufgrund seines Potenzials für bullische Trendwenden nach einer Baisse- oder Konsolidierungsphase hoch geschätzt wird. Seine Wirksamkeit wurde von verschiedenen technischen Analysten und führenden Autoren umfassend untersucht und dokumentiert.

Wichtige Statistiken

Bullischer Ausstieg: In 82 % der Fälle erfolgt der Ausstieg aus dem Fallenden Keil nach oben. Damit ist er eines der zuverlässigsten Muster zur Vorhersage einer positiven Trendwende.

Erreichtes Kursziel: Das theoretische Kursziel des Musters (berechnet durch die Höhe des Keils am Ausbruchspunkt) wird je nach Quelle in etwa 63 % bis 88 % der Fälle erreicht, was eine hohe Erfolgsquote für Gewinnmitnahmen belegt.

Trendumkehr: In 55 % bis 68 % der Fälle fungiert der Fallende Keil als Trendwendemuster und signalisiert das Ende eines Abwärtstrends und den Beginn einer neuen bullischen Phase.

Pullback: Nach dem Ausbruch kommt es in etwa 53 % bis 56 % der Fälle zu einem Pullback (Rückkehr zur Widerstandslinie). Dies kann zwar eine zweite Einstiegsmöglichkeit bieten, mindert aber tendenziell die Gesamtperformance des Musters.

Falsche Ausbrüche: Falsche Ausstiege machen zwischen 10 % und 27 % der Fälle aus. Ein falscher bullischer Ausbruch führt jedoch nur in 3 % der Fälle zu einem echten bärischen Ausbruch, was das bullische Signal besonders robust macht.

Performance und Kontext

Bullenmarkt: Das Muster performt besonders gut, wenn es während einer Korrekturphase eines Aufwärtstrends auftritt. In 70 % der Fälle wird innerhalb von drei Monaten ein Gewinnziel erreicht.

Gewinnpotenzial: Laut statistischen Studien zu Aktienmärkten kann das maximale Gewinnpotenzial während eines bullischen Ausbruchs in der Hälfte der Fälle 32 % erreichen.

Formationszeit: Je breiter der Keil und je steiler die Trendlinien, desto schneller und heftiger ist die Aufwärtsbewegung nach dem Ausbruch.

Vergleichende Zusammenfassung der Erfolgsquoten:

Kriterien: Quote: Beobachtete Häufigkeit: Bullischer Ausstieg: 82 %; Kursziel erreicht: 63 % bis 88 %; Umkehrmuster: 55 % bis 68 %; Pullback nach Ausbruch: 53 % bis 56 %; Fehlausbrüche (Falschausstiege): 10 % bis 27 %; Bullische Fehlausbrüche mit Abwärtspotenzial: 3 %

Wichtige Punkte: Der fallende Keil ist ein seltenes und schwer zu identifizierendes Muster. Für seine Gültigkeit sind mindestens fünf Kontaktpunkte erforderlich.

Die beste Performance wird erzielt, wenn der Ausbruch bei etwa 60 % der Musterlänge erfolgt und das Volumen zum Zeitpunkt des Ausbruchs zunimmt.

Pullbacks schwächen, obwohl häufig, tendenziell die anfängliche bullische Dynamik.

Fazit

Der fallende Keil weist eine bemerkenswerte Erfolgsquote auf: Mehr als 8 von 10 Fällen führen zu einem bullischen Ausstieg und in den meisten Fällen wird ein Kursziel erreicht. Es ist jedoch weiterhin wichtig, das Muster mit anderen technischen Signalen (Volumen, Momentum) zu validieren und auf falsche Ausbrüche zu achten, auch wenn deren Rate relativ niedrig ist. Beherrscht man dieses Muster, erweist es sich als wertvolles Werkzeug für Händler, die nach optimalen Einstiegspunkten bei bullischen Umkehrungen suchen.

Tatsächliche Erfolgsraten des "aufsteigender Keil“ im TradingTatsächliche Erfolgsraten des "aufsteigender Keil“ im Trading

Einführung

Der steigende Keil, auch steigender Keil genannt, ist ein Chartmuster, das eine bemerkenswerte Erfolgsquote im Handel aufweist. In dieser Analyse werden die Leistung, Zuverlässigkeit und zusätzliche Indikatoren zur Optimierung der Nutzung detailliert beschrieben.

Erfolgsquote und Leistung

-Schlüsselstatistiken

Gesamterfolgsquote: 81 % in Bullenmärkten

Durchschnittlicher potenzieller Gewinn: 38 % bei einem bestehenden Aufwärtstrend

-Breakout-Management

Bärisch: 60 % der Fälle

Bullisch: 40 % der Fälle

Kontextbezogene Zuverlässigkeit

Bullenmarkt: 81 % Erfolg, durchschnittlicher Gewinn von 38 %

Nach Abwärtstrend: 51 % Erfolg, durchschnittlicher Rückgang von 9 %

Wichtige Überlegungen

Der steigende Keil ist im Allgemeinen ein rückläufiges Muster, das auf eine mögliche Umkehr hinweist.

Die Zuverlässigkeit steigt mit der Dauer der Musterbildung.

Die Bestätigung des Ausbruchs durch andere Indikatoren, insbesondere das Volumen, ist von entscheidender Bedeutung.

Zusätzliche Indikatoren

-Volumen

Allmählicher Rückgang während des Trainings

Deutlicher Anstieg während des Ausbruchs

-Oszillatoren

RSI (Relative Strength Index): Identifiziert überkaufte/überverkaufte Bedingungen

Stochastik: Erkennt Preis-/Indikatorabweichungen

-Gleitende Durchschnitte

Crossovers: Signaländerungen im Trend

-Dynamische Unterstützung/Widerstand: Bestätigen Sie die Gültigkeit der Abschrägung

-Momentum-Indikatoren

MACD: Identifiziert Preis-/Indikatordivergenzen

Momentum: Bewertet, dass dem Trend die Kraft ausgeht

-Andere Elemente

Fibonacci-Levels: Identifizieren Sie potenzielle Unterstützung/Widerstand

Japanische Candlestick-Analyse: Bietet Hinweise auf Umkehrungen

Abschluss

Der aufsteigende Keil ist ein leistungsstarkes Werkzeug für Händler, das eine hohe Erfolgsquote und ein erhebliches Gewinnpotenzial bietet. Der kombinierte Einsatz komplementärer Indikatoren erhöht die Zuverlässigkeit des Signals und verbessert die Genauigkeit von Handelsentscheidungen. Es ist wichtig, die Konvergenz von Signalen aus mehreren Quellen anzustreben, um falsche Signale zu minimieren und die Handelsleistung zu optimieren.

________________________________________________

Hier sind die besten Zeitpunkte, um nach einem aufsteigenden Keil beruflich in einen Trade einzusteigen:

-Der Ausbruch wurde bestätigt

Warten Sie, bis die Kerze unterhalb der Keilunterstützungslinie schließt.

Achten Sie auf einen deutlichen Anstieg des Volumens beim Ausbruch, um seine Gültigkeit zu bestätigen.

-Der erneute Test

Achten Sie auf einen Rückzug der unterbrochenen Unterstützungslinie, die zum Widerstand geworden ist.

Steigen Sie ein, wenn der Preis von diesem neuen Widerstand abprallt und den Abwärtstrend bestätigt.

-Konsolidierung nach dem Ausbruch

Identifizieren Sie die Bildung einer Flagge oder eines Wimpels nach dem ersten Ausbruch.

Treten Sie beim Ausbruch dieser Miniformation in Richtung des Hauptabwärtstrends ein.

-Bestätigte Unstimmigkeiten

Erkennen Sie bärische Divergenzen bei Oszillatoren wie RSI oder MACD.

Geben Sie ein, wenn der Preis die Divergenz bestätigt, indem er die nahegelegene Unterstützung durchbricht.

-Timing mit japanischen Kerzen

Identifizieren Sie bärische Formationen wie den Abendstern, den bärischen Harami oder die schwarze Wolke.

Steigen Sie ein, sobald die nächste Kerze das rückläufige Muster bestätigt.

-Wichtige Überlegungen

Setzen Sie immer einen Stop-Loss, um das Risiko effektiv zu steuern.

Seien Sie geduldig und warten Sie auf die Bestätigung der Einrichtung, bevor Sie mit dem Handel beginnen

Überprüfen Sie den Trend in höheren Zeitrahmen, um die Konsistenz des Handels sicherzustellen.

Integrieren Sie die Analyse des aufsteigenden Keils mit anderen technischen Indikatoren, um die Entscheidungsqualität zu verbessern.

Durch Befolgen dieser Empfehlungen können Händler ihre Einstiege bei aufsteigenden Keilen optimieren und gleichzeitig das Risiko falscher Signale minimieren.

Harmonische Figur GARTLEY: Wie funktioniert das?!Harmonische Figur GARTLEY: Wie funktioniert das?!

Der „Gartley“ wurde, wie der Name schon sagt, von Henry Mackinley Gartley eingeführt.

Alle anderen harmonischen Figuren sind Modifikationen des Gartley.

Seine Konstruktionen haben 5 Wellen:

XA: Dies könnte jede heftige Bewegung auf dem Chart sein und es gibt keine besonderen Anforderungen für diese Bewegung, um ein Gartley-Start zu sein

AB: Dies steht im Gegensatz zur XA-Bewegung und dürfte etwa 61,8 % der XA-Bewegung ausmachen.

BC: Diese Preisbewegung sollte der AB-Bewegung entgegengesetzt sein und 38,2 % oder 88,6 % der AB-Bewegung betragen.

CD: Die jüngste Preisbewegung verläuft entgegengesetzt zu BC und sollte 127,2 % (Erweiterung) von CD betragen, wenn BC 38,2 % von BC beträgt. Wenn BC 88,6 % von BC beträgt, sollte CD 161,8 % (Erweiterung) von BC betragen.

AD: Die gesamte Preisbewegung zwischen A und D sollte 78,6 % von XA betragen

Wie man es benutzt

Bei Punkt D kommst du ins Spiel, Junge! Das ist Ihr Einstiegssignal.

-Wenn es eine M-Figur ist, kaufen Sie.

-Wenn es ein W ist, verkaufen Sie2.

Wo platzieren Sie Ihren STOP-LOSS?

-Unten oder „X“, wenn Sie KÄUFER sind.

-Über „X“, wenn Sie VERKÄUFER sind.

Diese Prozentsätze basieren auf den berühmten Fibonacci-Verhältnissen, so geheimnisvoll wie die Pyramiden Ägyptens!

Letztendlich ist die Gartley-Figur wie eine gute kubanische Zigarre: Es erfordert Geduld und Erfahrung, um ihren wahren Wert zu erkennen. Aber sobald Sie es beherrschen, kann es zu einem mächtigen Werkzeug in Ihrem Handelsarsenal werden, so effektiv wie ein Schlag von Rocky Balboa!

Das symmetrische Dreieck: Echte Erfolgsquoten + Ausbruch.Das symmetrische Dreieck: Echte Erfolgsquoten + Ausbruch.

Das symmetrische Dreieck ist ein wichtiges Chartmuster in der technischen Analyse, das von professionellen Händlern besondere Aufmerksamkeit verdient.

Diese Formation ist durch eine Preiskonvergenz zwischen zwei Trendlinien gekennzeichnet, einer absteigenden und einer aufsteigenden, wodurch eine Konsolidierungszone entsteht, in der die Unentschlossenheit zwischen Käufern und Verkäufern spürbar ist.

Statistische Analyse

Empirische Daten zeigen, dass die Erfolgsquote des symmetrischen Dreiecks für eine Trendfortsetzung bei etwa 54 % liegt. Obwohl dieser Prozentsatz über 50 % liegt, unterstreicht er die Bedeutung eines vorsichtigen Ansatzes und eines strengen Risikomanagements bei der Verwendung dieser Zahl.

Haltepunkt

Der Ausbruch des symmetrischen Dreiecks erfolgt im Allgemeinen, wenn der Preis etwa 75 % der Strecke bis zur Spitze zurückgelegt hat. Dieser Punkt ist für Händler von entscheidender Bedeutung, da er häufig den Moment darstellt, in dem die Volatilität zunimmt und ein neuer Trend etabliert werden kann.

Risiken und falsche Ausgänge

Es ist wichtig zu beachten, dass das symmetrische Dreieck eine relativ hohe Rate an Fehlausgängen aufweist. Statistiken zeigen, dass etwa 13 % der Fälle in einem Bärenmarkt zu einem falschen Ausstieg aus der Talsohle führen können. Dieses Phänomen verdeutlicht die Notwendigkeit einer zusätzlichen Bestätigung vor der Eingabe einer Position.

Nutzungsstrategie

Um das symmetrische Dreieck effektiv zu nutzen, müssen professionelle Händler:

-Identifizieren Sie die Formation genau.

-Warten Sie auf den Ausbruch nahe dem Konvergenzpunkt der Trendlinien.

-Bestätigen Sie den Ausbruch durch andere technische Indikatoren oder einen Anstieg des Volumens.

- Implementieren Sie ein striktes Risikomanagement, um sich vor Fehlausstiegen zu schützen.

Zusammenfassend lässt sich sagen, dass das symmetrische Dreieck, obwohl es ein wertvolles Werkzeug im Arsenal des Händlers ist, einen methodischen Ansatz und ein gründliches Verständnis seiner Eigenschaften erfordert, um effektiv in einer Handelsstrategie eingesetzt zu werden.

Die 45-Grad-Linie: Sehr effektives Instrument im Handel.Die 45-Grad-Linie: Sehr effektives Instrument im Handel.

Wenn der Ppix eines Vermögenswerts explodiert und einen sehr steilen Anstieg bildet, ist die 45-Grad-Linie, auch bekannt als 1x1-Gannangle, ein wichtiges und sehr nützliches Werkzeug in der technischen Analyse, das zur Identifizierung und Vorhersage von Marktkorrekturen verwendet wird.

Bedeutung der 45-Grad-Linie:

Die 45-Grad-Linie stellt einen Gleichgewichtstrend in der technischen Analyse dar. Sie gilt als durchschnittliche Unterstützungs- oder Widerstandslinie und weist auf ein Gleichgewicht zwischen Zeit und Preis hin. Diese Linie ist besonders wichtig, da sie eine stetige und ausgewogene Entwicklung des Marktes suggeriert.

Hauptmerkmale

-Winkel: Die 45-Grad-Linie bildet einen 45-Grad-Winkel mit der horizontalen Achse des Diagramms.

-Notation: Es wird oft als 1x1 bezeichnet, was bedeutet, dass es eine Bewegung einer Preiseinheit für eine Zeiteinheit darstellt.

-Interpretation: Ein Trend, der diesem Winkel folgt, wird allgemein als stark angesehen und wird sich wahrscheinlich in die gleiche Richtung fortsetzen.

Verwendung in der technischen Analyse

Händler nutzen die 45-Grad-Linie auf verschiedene Arten:

-Erkennung der Trendstärke: Ein Trend, der dem 45-Grad-Winkel folgt oder ihn überschreitet, gilt als stark.

-Unterstützung und Widerstand: Die Linie kann als dynamische Unterstützungsebene in einem Aufwärtstrend oder als Widerstandsebene in einem Abwärtstrend fungieren.

-Prognose von Bewegungen: Händler können Trendänderungen vorhersehen, wenn der Preis deutlich von der 45-Grad-Linie abweicht.

-Multizeitliche Analyse: Die Linie kann für eine umfassendere Analyse auf verschiedene Zeitskalen angewendet werden, von kurzfristig bis langfristig.

Integration mit anderen Tools

Die 45-Grad-Linie wird häufig in Verbindung mit anderen technischen Analysetools für eine robustere Analyse verwendet. Es kann mit Indikatoren, Diagrammmustern oder anderen Gannangles kombiniert werden, um Handelssignale zu bestätigen und die Prognosegenauigkeit zu verbessern.

Zusammenfassend lässt sich sagen, dass die 45-Grad-Linie ein leistungsstarkes, aber oft unterschätztes Werkzeug in der technischen Analyse ist. Seine Einfachheit und Vielseitigkeit machen es zu einem wertvollen Instrument für Händler, die Markttrends genau erkennen und verfolgen möchten.

WICHTIGE Makroökonomie: Wie hoch ist die Handelsbilanz?WICHTIGE Makroökonomie: Wie hoch ist die Handelsbilanz?

Die Handelsbilanz ist ein wichtiger Wirtschaftsindikator, der einen erheblichen Einfluss auf die Aktienmärkte haben kann.

Hier ist eine einfache Erklärung dieses Konzepts und seiner möglichen Auswirkungen:

Wie hoch ist die Handelsbilanz?

Die Handelsbilanz stellt die Differenz zwischen dem Wert der Exporte und Importe eines Landes über einen bestimmten Zeitraum dar.

Mit anderen Worten:

-Wenn ein Land mehr exportiert als importiert, weist seine Handelsbilanz einen Überschuss (positiv) auf.

-Wenn ein Land mehr importiert als es exportiert, weist seine Handelsbilanz ein Defizit (negativ) auf.

Auswirkungen auf die Aktienmärkte

Der Einfluss der Handelsbilanz auf die Aktienmärkte kann unterschiedlich sein, je nachdem, ob sie einen Überschuss oder ein Defizit aufweist:

Überschüssige Handelsbilanz

Ein Handelsüberschuss kann sich grundsätzlich positiv auf die Aktienmärkte auswirken:

-Es weist auf eine starke Wettbewerbsfähigkeit nationaler Unternehmen auf internationalen Märkten hin.

-Dies kann den Wert der Landeswährung stärken, was ausländische Investoren anziehen kann.

-Exportierende Unternehmen können eine Wertsteigerung ihrer Aktien verzeichnen.

Defizit-Handelsbilanz

Ein Handelsdefizit kann sich negativ auf die Aktienmärkte auswirken:

-Es kann auf eine Schwäche der Volkswirtschaft oder einen Verlust der Wettbewerbsfähigkeit hinweisen.

-Dies kann die Landeswährung schwächen, was ausländische Investoren abschrecken kann.

-Aktien von Unternehmen, die von Importen abhängig sind, können negativ beeinflusst werden.

Wichtige Nuancen

Es ist wichtig zu beachten, dass die Auswirkungen der Handelsbilanz auf die Aktienmärkte nicht immer direkt oder vorhersehbar sind:

-Gesamtwirtschaftlicher Kontext: Andere wirtschaftliche Faktoren können die Wirkung der Handelsbilanz abschwächen oder verstärken.

-Wahrnehmung der Anleger: Die Reaktion der Märkte hängt oft davon ab, wie Anleger die Handelsbilanzzahlen im Vergleich zu ihren Erwartungen interpretieren.

-Spezifische Sektoren: Bestimmte Sektoren können von Schwankungen in der Handelsbilanz stärker betroffen sein als andere.

Zusammenfassend lässt sich sagen, dass die Handelsbilanz zwar ein wichtiger Indikator ist, ihr Einfluss auf die Aktienmärkte jedoch im breiteren Kontext der Wirtschaft und der Anlegerstimmung betrachtet werden muss.

"Das Omen von Hindenburg“ für die Vorhersage eines Börsencrashs.„Das Omen von Hindenburg“ für die Vorhersage eines Börsencrashs.

„Das Omen von Hindenburg“ ist ein technischer Indikator in der Finanzanalyse, der einen möglichen erheblichen Rückgang oder Börsencrash vorhersagen soll.

Hier sind die wichtigsten Elemente, die Sie bei diesem Indikator beachten sollten:

Definition und Herkunft

Eingeführt von Jim Miekka in den 1990er Jahren.

Benannt nach der Hindenburg-Luftschiffkatastrophe im Jahr 1937, als Symbol für eine unerwartete Katastrophe.

Funktion

- Hindenburgs Omen wird ausgelöst, wenn an einer Börse mehrere Bedingungen gleichzeitig erfüllt sind:

- Eine große Anzahl von Aktien, die sowohl neue 52-Wochen-Höchst- als auch -Tiefststände erreichen (in der Regel mehr als 2,2 % der Aktien).

-Die Anzahl neuer Höchststände darf das Doppelte der Anzahl neuer Tiefststände nicht überschreiten.

- Der Aktienindex muss sich in einem Aufwärtstrend befinden (positiver gleitender 50-Tage- oder 10-Wochen-Durchschnitt).

-Der McClellan-Oszillator (Stimmungsindikator) muss negativ sein.

Interpretation

-Wenn diese Bedingungen erfüllt sind, deutet das Omen auf eine zugrunde liegende Marktinstabilität und ein erhöhtes Risiko eines erheblichen Abwärtstrends hin.

-Das Signal bleibt 30 Handelstage lang aktiv.

Zuverlässigkeit

-Der Indikator hat einige historische Abstürze korrekt gemeldet, beispielsweise den von 1987.

- Allerdings ist seine Zuverlässigkeit umstritten, da es auch viele falsche Signale erzeugt.

Verwenden

- Wird normalerweise zusätzlich zu anderen Formen der technischen Analyse verwendet, um Verkaufssignale zu bestätigen.

-Händler können es nutzen, um ihre Positionen anzupassen oder als Benachrichtigung für eine verstärkte Marktüberwachung.

Es ist wichtig zu beachten, dass das Hindenburg Omen wie jeder technische Indikator nicht unfehlbar ist und in Verbindung mit anderen Analysetools mit Vorsicht verwendet werden sollte.

Auf den folgenden Fotos wurde eine „BLACK SWAN“-Oberwellenzahl beim DOW JONES erkannt, ein Vorbote eines Börsencrashs oder einer starken Korrektur!

Das "Schulter-Kopf-Schulter“: Tatsächliche Erfolgsquoten.Das „Schulter-Kopf-Schulter“: Tatsächliche Erfolgsquoten.

Schulter – Kopf – Umgedrehte Schulter: ÜBERWACHEN Sie die Volumina beim Bruch der Schlaglinie!!

Folgendes können wir über die Erfolgsquote des umgekehrten Schulter-Kopf-Schulter-Musters im Handel sagen:

-Das umgekehrte Kopf-Schulter-Muster gilt als eines der zuverlässigsten Chartmuster zur Vorhersage einer zinsbullischen Umkehr.

- Einigen Quellen zufolge ist die Erfolgsquote dieses Musters sehr hoch, wobei etwa 98 % der Fälle zu einem bullischen Ausstieg führen.

- Genauer gesagt würde der Preis in 63 % der Fälle das aus dem Muster berechnete Kursziel erreichen, wenn die Halslinie durchbrochen wird.

-In 45 % der Fälle würde es zu einem Rückzug (Rückkehr zur Halslinie nach dem Ausbruch) kommen.

- Es ist jedoch zu beachten, dass diese sehr optimistischen Zahlen relativiert werden müssen. Andere Quellen geben bescheidenere Erfolgsquoten an, etwa 60 %.

-Die Zuverlässigkeit der Figur hängt von mehreren Faktoren ab, wie z. B. der Einhaltung der Proportionen, der Bruchlinie des Ausschnitts, des Volumens usw. Eine gründliche Analyse ist erforderlich.

-Es wird empfohlen, diese Zahl zusätzlich zu anderen Indikatoren und Analysen zu verwenden, anstatt sich blind darauf zu verlassen.

Zusammenfassend lässt sich sagen, dass die umgekehrte Kopf-Schulter-Methode zwar als sehr verlässliche Zahl gilt, ihre tatsächliche Erfolgsquote jedoch wahrscheinlich eher bei 60-70 % liegt als die manchmal behaupteten 98 %. Es bleibt ein nützliches Werkzeug, muss aber mit Vorsicht und zusätzlich zu anderen Analysen eingesetzt werden.

__________________________________________________________________

Schulter-Kopf-Schulter:

Folgendes können wir über die Erfolgsquote des Schulter-Kopf-Schulter-Musters im Handel sagen:

-Das Kopf-Schulter-Muster gilt als eines der zuverlässigsten Chartmuster, seine genaue Erfolgsquote ist jedoch unter technischen Analysten umstritten. Hier sind die wichtigsten Dinge, die Sie beachten sollten:

-Einige Quellen geben sehr hohe Erfolgsquoten an, bis zu 93 % oder 96 %. Diese Zahlen sind jedoch wahrscheinlich übertrieben und spiegeln nicht die Realität des Handels wider.

-In Wirklichkeit ist die Erfolgsquote wahrscheinlich bescheidener. Eine zitierte Studie zeigt, dass das Preisziel bei einem klassischen Head-and-Shoulder-Modell in etwa 60 % der Fälle erreicht wird.

-Es ist wichtig zu beachten, dass die Schulter-Kopf-Schulter-Figur keine narrensichere Figur ist. Seine Präsenz allein reicht nicht aus, um eine Trendwende zu garantieren.

-Die Zuverlässigkeit der Figur hängt von mehreren Faktoren ab, wie z. B. der Einhaltung der Proportionen, der Bruchlinie des Ausschnitts, des Volumens usw. Eine gründliche Analyse ist erforderlich.

-Viele erfahrene Händler empfehlen, diese Zahl zusätzlich zu anderen Indikatoren und Analysen zu verwenden, anstatt sich blind darauf zu verlassen.

Zusammenfassend lässt sich sagen, dass das Schulter-Kopf-Schulter-Muster zwar als zuverlässiges Muster gilt, seine tatsächliche Erfolgsquote jedoch wahrscheinlich eher bei 60 % liegt als die manchmal behaupteten 90 %+. Es bleibt ein nützliches Werkzeug, muss aber mit Vorsicht und zusätzlich zu anderen Analysen eingesetzt werden.

____________________________________________________________________________________________

Hinweis: Im Vergleich dazu hätte die klassische Kopf-Schulter-Bewegung (bärisch) eine etwas geringere Erfolgsquote, da das Preisziel in etwa 60 % der Fälle erreicht wird.

Das „Fan-Prinzip“ ist eine leistungsstarke HandelstechnikDas „Fan-Prinzip“ ist eine leistungsstarke Handelstechnik, bei der Trendlinien zur Vorhersage von Preisbewegungen verwendet werden.

Höhepunkte

📈 Leistungsstarke Technik: Das Fan-Prinzip ist in der technischen Analyse beeindruckend.

📉 Punktidentifikation: Zeichnen von Trendlinien von drei Schlüsselpunkten.

🔴 Handelssignale: Je nach Konfiguration können Kauf- oder Verkaufssignale identifiziert werden.

📊 Praxisbeispiele: Analyse von Preisbewegungen auf Charts zur Veranschaulichung der Technik.

💰 Verdienstmöglichkeiten: Strategien können zu erheblichen Gewinnen führen, bis zu 22 %.

🛑 Risikomanagement: Bedeutung der Platzierung von Stop-Losses zum Schutz von Investitionen.

🔍 Zusätzliche Ressourcen: Detaillierte Informationen und Grafiken werden geteilt, um das Verständnis zu vertiefen.

Wichtige Erkenntnisse

📈 Wirksamkeit der Technik: Das Fan-Prinzip hilft dabei, anhand von Referenzpunkten klare Trends zu erkennen, wodurch die Strategie sowohl einfach als auch effektiv ist.

📉 Bedeutung der Bestätigung: Die Validierung von Trendlinien mit einem dritten Punkt stärkt das Vertrauen in Handelssignale und erhöht die Erfolgschancen.

🔴 Warnsignale: Verkaufs- oder Kaufsignale, wie im Video gezeigt, können auf der Grundlage historischer Analysen zu strategischen Entscheidungen führen.

📊 Visuelle Analyse: Die Visualisierung von Daten in Diagrammen hilft beim Verständnis von Marktbewegungen, was für die technische Analyse unerlässlich ist.

💰 Ertragspotenzial: Trades, die auf dem Fan-Prinzip basieren, können erhebliche Gewinnchancen bieten und unterstreichen seine Wirksamkeit.

🛑 Schutzstrategien: Die Platzierung von Stop-Losses über Widerstandspunkten ist entscheidend, um Verluste im Falle ungünstiger Marktbewegungen zu begrenzen.

🔍 Zugang zu Ressourcen: Die in der Beschreibung und auf anderen Plattformen geteilten Informationen bieten Möglichkeiten, das technische Verständnis zu vertiefen und die Handelsfähigkeiten zu verbessern.

____________________________________________________________________

Das Fan-Prinzip im Handel ist eine Strategie, die darin besteht, mehrere Positionen für denselben Vermögenswert zu unterschiedlichen Preisniveaus zu eröffnen. Hier sind die Hauptaspekte dieses Ansatzes:

Funktion

Die Idee besteht darin, mehrere Positionen (oder „Lots“) für denselben finanziellen Vermögenswert zu unterschiedlichen Preisniveaus zu eröffnen und so eine „Reihe“ von Positionen zu bilden.

Diese Positionen werden zu Zeitpunkten eröffnet, die als potenzielle Marktumkehr gelten.

Ziel ist es, diese Positionen je nach Marktentwicklung fächerartig entfalten zu lassen oder sukzessive zu schließen.

Vorteile

Risikostreuung: Durch den Markteintritt auf verschiedenen Ebenen reduziert der Händler die Auswirkungen eines einzelnen Fehleinstiegs.

Bewegungserfassung: Mit diesem Ansatz können Sie verschiedene Phasen einer Preisbewegung nutzen.

Flexibilität: Der Händler kann seine Strategie anpassen, indem er bestimmte Positionen schließt und andere offen hält.

Zusätzliche Werkzeuge

Das Ventilatorprinzip kann mit anderen technischen Analysetools kombiniert werden, um seine Wirksamkeit zu verbessern:

Fibonacci-Fächer: Dieses Tool zeichnet automatisch Trendlinien auf Schlüsselniveaus (38,2 %, 50 %, 61,8 %), die als Einstiegspunkte für Fächerpositionen dienen können.

Gann-Winkel: Diese in verschiedenen Winkeln (82,5°, 75°, 71,25° usw.) gezeichneten Linien können auch dabei helfen, potenzielle Niveaus für offene Positionen zu identifizieren.

RSI (Relative Strength Index): Einige Händler kombinieren das Fanning-Prinzip mit dem RSI, um Einstiegspunkte zu bestätigen.

Wichtige Überlegungen

Diese Strategie erfordert ein gutes Risikomanagement, da sie die Eröffnung mehrerer Positionen beinhaltet.

Es ist wichtig, für jede Position in der Spanne Stop-Loss- und Take-Profit-Werte festzulegen.

Die Verwendung dieses Ansatzes erfordert ein gründliches Verständnis des Marktes und umfangreiche Handelserfahrung.

WALMART: Bärisch: Überkauft-Alarm: Auswirkungen auf den Dow JoneWALMART: Bärisch: Überkauft-Alarm: Auswirkungen auf den Dow Jones

Seien Sie vorsichtig mit Walmart, denn Sie können sehen, dass Kakao und St. Microelectronic ebenfalls auf sehr, sehr hohe historische Niveaus gestiegen sind, und sehen Sie sich die Korrektur an, die wir unmittelbar nach einem Rückgang von mindestens 40 % hatten

Diese Aktion kann erhebliche Auswirkungen auf den Dow Jones haben

Eine starke Korrektur könnte den DJIA-Index senken

Ich mache Sie darauf aufmerksam, ich mache Sie besonders auf die Begriffe „Börsenzyklus“ und „Saisonalität“ aufmerksam

Walmart ist überkauft, Sie müssen sich nur Ihre technischen Indikatoren RSI, ROC, Stochastik, exponentieller gleitender Durchschnitt, Ichimoku, Fibonacci-Retracement ansehen.

Wir könnten noch viel weiter fallen, seien Sie also vorsichtig, diese Aktion ist überkauft

Beobachten Sie Ihre oben genannten Indikatoren.

WShort

BITCOIN: Bärisch –Kopf und Schulten + Aufsteigender Keil (wedge)BITCOIN: Bärisch –Schulter Brust Schulter + Aufsteigender Keil

Zwei klassische Chartistenfiguren wurden vom Wolf von Zürich entdeckt:

1- Ein „aufsteigender Keil“, der den Preis in Richtung 62.632 $ senken würde.

2- Ein „Kopf-Schulter-Verhältnis“, das den Preis anschließend auf etwa 52.080 US-Dollar senken würde.

Auch die EMA.50 und 200 bleiben potenzielle Ziele

Vorsicht.

GOLD: Bullisch – FLAG erkannt + Ausbruch aus der Spanne.GOLD: Bullisch – FLAG erkannt + Ausbruch aus der Spanne.

1- Es wurde ein „Kopf-Schultern“-Wechsel festgestellt und wir haben einen perfekten Take-Profit (TP1) bei 2.395 $ erzielt.

2- Wenn wir eine Spanne durchbrechen, sollte der Take-Profit der Höhe der Spanne entsprechen.

Dann wird der TP2 voraussichtlich bei etwa 2.518 $ liegen.

3- Außerdem können wir auch davon ausgehen, dass die Spanne wie eine Flagge ist und der TP3 (grüner Pfeil) dann bei etwa 3.030 $ erwartet wird

Die roten Horizontalen sind Retracements bezüglich der ICHIMOKU-Niveaus.

Ein Fibonacci-Retracement ergibt jedoch ein Ziel von etwa 2.100 $.

Seien Sie vorsichtig

GOLD: Bärisch: WOLFE-Welle erkannt + DivergenzenGOLD: Bärisch: WOLFE-Welle erkannt + Divergenzen

Der Wolf von Zürich hat eine Wolfe-Welle auf dem XAUUSD erkannt.

Der Preis könnte 242 und dann 2291 erreichen

Außerdem gibt es zwei Divergenzen beim Preis: Die ROC-Änderungsrate und der RSI.

Achten Sie auf die exponentiellen gleitenden Durchschnitte 50 und 20 sowie die Fibonacci-Niveaus

Wir haben den Preis von 2520 erreicht, den ich angeben werde

Das Maximum kann 3000 sein. Seien Sie also vorsichtig!!

VIX SP500: BAT und SHARK möglichVIX SP500: BAT und SHARK möglich

Möglichkeit einer harmonischen „Hai“- und „Fledermaus“-Figur, die den Preis auf die im Diagramm angegebenen Niveaus bringen würde.

Darüber hinaus gibt es eine Divergenz zwischen dem R.O.C und dem RSI.

Überwachen Sie die Fibonaccio- und Ichimoku-Werte sowie die exponentiellen gleitenden Durchschnitte von 50 und 200

BITCOIN: Doppeltop möglich: Achten Sie auf 48.000 + NAVARRO 2000BITCOIN: Doppeltop möglich: Achten Sie auf 48.000 + NAVARRO 2000 bullish = 2 gegensätzliche Zahlen.

Der Wolf von Zürich hat ein mögliches Doppeltop bei Bitcoin erkannt

Wie erwartet wurde die 56.400 dank meiner Analyse perfekt erreicht.

Die nächsten Levels sind:

Im Niedergang:

56.425 (wieder)

48.000

40.770

Im Aufwind:

NAVAROO 200 bullish erkannt, und der Preis könnte 72.000 $ und dann 80.000 $ erreichen

Außerdem: Seien Sie vorsichtig, denn es gibt eine bullische Divergenz mit dem ROC!!

Achten Sie auf die EMA 50 und 200 und die ICHIMOKU- und Fibonacci-Levels

ETH: Bärisch – BAT erkannt + ROC-DivergenzETH: Bärisch – BAT erkannt + ROC-Divergenz

Der Wolf von Zürich entdeckte einen bärischen „BAT“ bei Ethereum

Wir könnten daher auf etwa 3.270 bis 3.560 steigen

Gehen Sie dann zurück zu Punkt C um die Polaritätszone von 1800-2035

Die exponentiellen gleitenden Durchschnitte von 50 und 200 sind immer noch potenzielle Ziele

Darüber hinaus werden Sie eine Divergenz im ROC zwischen dem steigenden Preis und dem flachen ROC feststellen

Die ROC (Änderungsrate) gibt Ihnen die Geschwindigkeit der Dynamik des Vermögenswerts an.

Bleib sicher

BTC: 3 Keile zum Beobachten + DoppeltopBTC: 3 Keile zum Beobachten + Doppeltop

Im Aufwärtstrend:

1 fallender Keil wurde identifiziert und könnte den Preis auf 72.928 $ bringen

______________________________

Im Abwärtstrend:

Wir können auf meinem Chart ein „Doppeltop“ + 2 fallende Keile sehen

In Bezug auf das Doppeltop kann Bitcoin mindestens 48.000 $ erreichen!

Über die 2 Keile:

Die potenziellen Ziele können 56.425 erreichen, was eine starke Unterstützung ist, die es zu durchbrechen gilt

Seien Sie vorsichtig

TESLA: Bullisch – Butterfly-Wolfe Wave-Head Shoulders inverseTESLA: Bullisch – Butterfly-Wolfe Wave-Head Shoulders inverse

Seit mehreren Wochen wurde ein Butterfly festgestellt

Wir haben auch eine Head Shoulders inverse

und eine Wolf Wave Bullish

dann kann der Markt 207 und 233 $ erreichen

Zur Überwachung der EMA.50 und EMA.200 und ICHIMOKU „kijun“

NB: Divergenzen ROC und RSI, bullisch

NATURAL GAS/ERDGAS: Bullisch – SHARK + WOLFE WAVENATURAL GAS/ERDGAS: Bullisch – SHARK + WOLFE WAVE

So entdeckte der Wolf von Zürich in Sachen Gas im Daily einen „Shark“ und eine „Wolf Wave“.

Der Markt könnte heftig steigen.

Es gibt eine starke Divergenz im ROC

Aufmerksamkeit!!

Die exponentiellen gleitenden Durchschnitte 50 und 200 sind potenzielle Ziele

Dort

bleib vorsichtig

US-Öl WTI: bullisch – 2 fallende Keile + Kopf und SchulternUS-Öl WTI: bullisch – 2 fallende Keile + Kopf und Schultern

WTI-Rohöl könnte aufgrund der aktuellen geopolitischen Spannungen weiter steigen. Die OPEC-Länder haben ihre tägliche Produktion von Barrel Öl reduziert.

Technisch:

Der Wolf von Zürich hat 2 „Fallende Keile“ und einen „inversen Kopf und Schultern“ entdeckt.

Diese Chartmuster könnten den Preis für WTI-Öl um etwa 96 bis 98 US-Dollar und sogar bis zu 106 US-Dollar ansteigen lassen;

Es wurde jedoch eine Abweichung von ihrem ROC (Rate for Change) festgestellt und wir könnten auf die in der Grafik angegebenen Werte von 81 $ – 79 $ – 73 $ und dann auf 67 $ zurückgehen.

Zur Überwachung von EMA.50 und EMA.200 in unterschiedlichen Zeitrahmen

Seien Sie vorsichtig !

Habt alle einen schönen Tag

US10Y: Bullisches – aufsteigendes DreieckUS10Y: Bullisches – aufsteigendes Dreieck

Aufsteigendes Dreieck auf US10Y erkannt

Die exponentiellen gleitenden Durchschnitte bleiben mögliche Ziele

Überwachen Sie die Ichimoku-Werte

Die ROC (Rate of Change) befindet sich im positiven Bereich.

Anleihen können zu einem Doppeltop steigen

Bleiben Sie vorsichtig

Gute Geschäfte an alle

BTC: Bärisch – GARTLEY im Weekly entdecktBTC: Bärisch – GARTLEY im Weekly entdeckt

Der Wolf von Zürich hat einen „GARTLEY“ und genauer gesagt einen „Harold McKinley GARLEY“ entdeckt!

Bitcoin könnte auf 49.625 $ steigen und dann auf dem „nächsten“ Niveau auf 36.600 $ zurückfallen

und am „niedrigsten“ etwa 18.900 US-Dollar

Die PRZ-Zone liegt zwischen 19.000 und 36.300 US-Dollar

Der 50 exponentielle gleitende Durchschnitt „in Weekly“ liegt bei etwa 33.900 $

Der exponentielle gleitende Durchschnitt von 200 liegt bei etwa 36.815 USD pro Tag

Es besteht daher eine hohe Wahrscheinlichkeit, dass der Preis auf 36.800 US-Dollar sinkt

Dann könnte sich Bitcoin nach dem „Halving“ langfristig auf 100.000 US-Dollar erholen!

Viel Spaß beim Handeln an alle

Seien Sie vorsichtig