(XAUUSD) – Bärische Fortsetzung aus einer wichtigen Angebotszone

Marktstruktur

Klarer Trendwechsel vom Hoch → starker impulsiver Abverkauf.

Die eingezeichnete Kurve zeigt eine Distributions-/Top-Formation, gefolgt von starker Abwärtsdynamik.

Gesamtstruktur: tiefere Hochs & tiefere Tiefs → Verkäufer haben die Kontrolle.

Wichtige Zonen

Widerstands- / Angebotszone (~4.700–4.750)

Ehemalige Unterstützung wurde zum Widerstand.

Mehrfache Tests ohne Ausbruch nach oben → starke Verkaufsaktivität.

Ziel- / Nachfragezone (~4.350)

Frühere Nachfragezone und Liquiditätsbereich.

Logisches Abwärtsziel bei anhaltender Schwäche.

Einstiegslogik (wie eingezeichnet)

Short-Einstieg nach Zurückweisung innerhalb der Widerstandszone.

Bestätigung durch:

Schwache bullische Kerzen

Lange obere Dochte

Kein nachhaltiges Zurückerobern der Zone

Preisaktions-Bewertung

Die kleinen Aufwärtsbewegungen sind Korrekturen, keine Trendwende.

Jeder Anstieg wird verkauft → klassisches bärisches Pullback-in-Supply-Setup.

Bias & Erwartung

Bias: Bärisch

Erwartung:

Ablehnung am Widerstand → Fortsetzung Richtung 4.350 Zielzone

Ungültig, wenn der Preis oberhalb der Widerstandszone schließt und akzeptiert

Zusammenfassung

Der Chart zeigt einen sauberen Support-zu-Resistance-Flip nach einem starken Abverkauf. Solange der Preis unter der markierten Widerstandszone bleibt, ist der wahrscheinlichste Weg nach unten in Richtung der unteren Nachfragezone.

Chartmuster

Gold tritt in die Phase des strukturellen Wiederaufbaus ein✅ Auf dem 4-Stunden-Chart hat Gold nach der Trendwende am Hoch bei 5596 eine klar bärische Anordnung der gleitenden Durchschnitte ausgebildet. Der Preis brach nacheinander unter das mittlere und untere Bollinger-Band und formte eine beschleunigte Abwärtsstruktur. Nach der ersten deutlichen Stabilisierung im Bereich von 4402 ist der Markt in eine Phase der technischen Erholung nach Überverkauft eingetreten. Dennoch drücken MA10 und MA20 weiterhin stark nach unten, was darauf hindeutet, dass diese Bewegung eher eine Korrektur im Trend als eine echte Umkehr darstellt.

✅ Auf dem 1-Stunden-Chart bildete sich nach dem Tief bei 4402 eine stufenartige Erholung. Diese Erholung wurde jedoch kontinuierlich von den gleitenden Durchschnitten begrenzt, mit mehreren Abweisungen nahe MA20, was eine schwache Konsolidierungs-Erholungsstruktur zeigt. Die Bollinger-Bänder beginnen sich zu verengen, was darauf hindeutet, dass das bärische Momentum in eine Konsolidierungsphase übergeht, jedoch ohne klare Anzeichen für eine Übernahme durch die Bullen.

✅ In der Kombination beider Zeitebenen befindet sich der Markt aktuell in einer überverkauften Korrektur-Konsolidierung innerhalb eines größeren Abwärtstrends. Solange es dem Preis nicht gelingt, sich nachhaltig über 5000 zu etablieren, bleibt die Gesamtstruktur als Korrekturphase nach einem Hoch definiert. Die aktuelle Bewegung wirkt eher wie eine Vorbereitung auf den nächsten Richtungsimpuls als wie eine Trendwende.

🔴 Widerstand: 4880–4950

🟢 Unterstützung: 4520–4580

✅ Handelsstrategie (Referenz):

In dieser Phase liegt der Hauptfokus auf Verkäufen bei Erholungen, während Long-Positionen nur leicht und nahe tiefer Unterstützungszonen in Betracht gezogen werden sollten. Geduld ist erforderlich, um auf wichtige Widerstandsniveaus zu warten.

🔰 Short-Strategie (Verkauf bei Erholung)

👉 Einstiegszone: 4880–4920, Short-Positionen gestaffelt aufbauen

🎯 Ziel 1: 4700

🎯 Ziel 2: 4550

🎯 Erweitertes Ziel: 4400

📍 Logik:

Dieser Bereich stellt eine Konfluenz aus Widerständen der 4-Stunden-Durchschnitte und früheren strukturellen Ausbruchsniveaus dar. Erholungen in diese Zone dürften erneut auf Verkaufsdruck stoßen.

🔰 Long-Strategie (Überverkauft-Erholung)

👉 Einstiegszone: 4520–4580, nur leichte Long-Positionen

🎯 Ziel 1: 4700

🎯 Ziel 2: 4850

🎯 Erweitertes Ziel: 4950

📍 Logik:

Diese Zone stimmt mit vorherigen Tiefs und dem unteren Bollinger-Band überein und bildet eine technische Unterstützungszone für eine Erholung — jedoch nur als Korrekturbewegung.

✅ Hinweise zum Risikomanagement

👉 Erholungen nicht hinterherjagen; geduldig auf Widerstände warten

👉 Long-Positionen nur für Korrekturbewegungen und mit kleiner Positionsgröße

👉 Short-Positionen folgen dem Haupttrend und bieten größeres Potenzial

👉 In Zeiten extremer Volatilität ist eine konsequente Stop-Loss-Disziplin unerlässlich.

Öl schwimmt oben auf

ÖL Volatil

Preis der meisten Interesse

69,70 USD auf der Oberseite

64,20 USD auf der Unterseite

Liquiditäts Lücken

Oberseite

70,50 USD bis 71,20 USD

73,80 USD bis 77 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Liquiditäts Lücken

Unterseite

68,90 USD bis 67,50 USD

darüber Erholung und weiterer Anstieg möglich

darunter folgen weiterhin verkäufe und Gewinnmitnahmen

Trade Idee:

Long oberhalb der 70 USD

Short unterhalb der 68 USD

Öl schwimmt bekanntlich oben auf. Hat die US Administration nun selbst Interesse an einem hohen Öl Preis um ihren Haushalt zu finanzieren. Das Öl aus Venezuela ist dickflüssig und ist schwer zu verarbeiten. Ab einem Preis von 68 USD pro Barrel Öl wird der Markt attraktiv für Investoren welche momentan Rendite Möglichkeiten suchen. Ab 75 USD pro Barrel Öl wird Fracking wieder rentabel und könnte somit ein Überangebot liefern und den Preis oberhalb kurzsfristig bremsen.Wir haben diesen Zyklus schonmal gesehen mit einem Unterschied, Amerika ist jetzt der größte Produzent das Interesse hat sich verschoben. Der Westen wird sein Interesse verteidigen und Dominanz zeigen. Denkt immer daran, Öl stinkt und benötigt viel Platz. Wenn wir die Trendwende in die neuen Energien schaffen wird Öl nurnoch belastend für die Weltmärkte. Das ist der Katalysator das Narrativ warum der Markt so hoch Short abgesichert wurde. Trader warten auf einen Negativen Preis.

Ist das die die Ultimative Kontrolle in einer Neuen Weltorndung? China muss und wird reagieren, komisch ist nur das jetzt wieder Staatsanleihen wie verrückt gekauft werden. Braucht Russland Geld ?

Nur laut gedacht. Tut mir leid wenn ich jemanden zu nahe trete.

Meine Meinung.

Viel Spaß mit der Analyse und viel Erfolg.

Quelle: TradingView

Gold erlebt größten Tagesverlust seit 40 Jahren – Bullenmarkt-GlGold erlebt größten Tagesverlust seit 40 Jahren – Bullenmarkt-Glaube auf dem Prüfstand!

Marktsturm: Fed-Kandidat mit restriktiver Geldpolitik löst Ausverkauf aus

Am Montag stürzte der Goldpreis im asiatischen Handel um über 3 % ab, Silber sogar um bis zu 9 %! Panik griff schnell auf die Öl- und Aktienindex-Futures-Märkte über. Trumps Nominierung des restriktiven Kevin Warsh zum Chef der Federal Reserve zerstörte die Markterwartungen an eine lockere Geldpolitik und trug maßgeblich zum Platzen von Spekulationsblasen bei! Diese heftige Schwankung löste nicht nur einen technischen Einbruch aus, sondern signalisierte auch einen Zusammenbruch des Marktkonsenses hinsichtlich der Zukunft. 💥

Technischer Einbruch: Ein Jahresverlust

Aus technischer Sicht stürzte der Goldpreis Ende letzter Woche um über 1.000 US-Dollar ab und schloss mit der größten bärischen Kerze seit 40 Jahren! Dieser Rückgang war ein Erdrutsch und traf unzählige Anleger, die auf dem Höchststand gekauft hatten, in der Hoffnung, den letzten Zug des Bullenmarktes mitzunehmen. 😰

Die Live-Handelsplattform von Dream Fund hat wiederholt vor den Risiken einer starken Korrektur gewarnt, doch die euphorische Marktstimmung verleitete viele zu unüberlegten Käufen. Tatsächlich bot der Markt am späten Donnerstag und frühen Freitag gute Ausstiegsmöglichkeiten – die Erholung war nicht nur ein Hoffnungsschimmer für die Bullen, sondern auch ein Zeitfenster für ihren Ausstieg!

Wichtige Kursmarken und Ausblick

Das einzige Anzeichen für einen erneuten Aufwärtstrend: Gold muss die Marke von 5.000 US-Dollar zurückerobern. Andernfalls wird es schwierig sein, den Abwärtstrend umzukehren.

📉 Kurzfristige Handelsstrategie:

Haupt-Short-Position: Nutzen Sie die Unterstützungsmarken bei 4.800, 4.900 und 5.000 Punkten mit einem Stop-Loss von 10–15 Punkten und streben Sie einen kurzfristigen Swing-Trade mit einer Rendite von mindestens 1:1 an.

Sekundäre Long-Position: Konzentrieren Sie sich auf das vorherige Dreifach-Top bei 4.550 Punkten; diese Korrektur sollte mindestens den Bereich von 4.550 bis 4.500 Punkten erreichen.

Der Markt zeigt aktuell keine Anzeichen eines Aufwärtstrends; wir erwarten auch diese Woche einen Abwärtstrend! Bei der aktuellen Dynamik könnte die Marke von 4.500 $ schon bald erreicht werden! ⚠️

Investitionstipps: Passen Sie sich flexibel dem sich ständig verändernden Markt an. Jeder Wendepunkt bietet mittelfristig orientierten Anlegern die Möglichkeit, ihre Positionen anzupassen, anstatt starr an der Annahme eines „Bullenmarktes“ oder „Bärenmarktes“ festzuhalten. In einem schnelllebigen Markt lassen sich Chancen nur durch die Kombination von kurzfristigen Wendepunkten und flexiblen Strategien effektiv nutzen. Sobald ein Abwärtstrend anhält, verlaufen die Kursbewegungen oft unerwartet!

Die heutige Einschätzung ist eindeutig: Bleiben Sie pessimistisch! Der Markt nutzt diesen starken Rückgang, um uns zu signalisieren: Nach der Euphorie folgt unweigerlich Ruhe. 🎯

Warnung: Die Marktvolatilität nimmt zu; eine strikte Kontrolle der Positionsgröße und der Stop-Loss-Orders wird empfohlen. Ein Bullenmarkt endet nicht an einem Tag, und ein Bärenmarkt beginnt nicht an einem Tag, aber die zerstörerische Kraft von Wendepunkten übersteigt oft jede Vorstellungskraft!

ALIBABA aktiviert Flagge. Schneller Schub bringt soliden Ertrag.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zu ALIBABA (BABA.US_24 CFD) von Pepperstone. Ich analysiere den Kontrakt, der 24/5 handelbar ist, auf Tagesbasis.

ALIBABA hat sich zuletzt konstruktiv bewegt. Dabei hat sich die von mir gezeigte Bullenflagge als sinnvolles Chartmuster erwiesen. Die Aktie konnte seit dem Ausbruch über den Trigger rund 17 % zulegen. Die Planbarkeit in der Aktie hat mir gut gefallen.

Zum Zeitpunkt dieser Analyse bewerte ich die Lage auf Tagesbasis als aufwärts-seitwärts gerichtet. Ein Sprung über das Top bei 192,63 USD muss zeitnah folgen, um die Möglichkeit eines Doppeltop im Zaum zu halten.

Charttechnische Einordnung Wochenchart (Chart oben)

Die Aktie hatte sich gut innerhalb der konsolidierenden Flagge bewegt und Mitte Dezember die Mittellinie der Flagge als tragfähigen Support etabliert. Nach Ausbildung positiver Divergenzen im Intraday-Chart gelang der Ausbruch über den Trigger der Bullenflagge.

Die Aktie konnte das formale 100 %-Ziel in wenigen Tagen bei gutem Schub anlaufen. Damit ist die Idee abgeschlossen.

Intraday-Chart (Dreieck, Divergenzen, Chart unten)

Im 8H-Chart hatten sich mehrfache positive Divergenzen gebildet – ein Zeichen für eine gewisse Kraftlosigkeit der Verkäufer. Dies geschah im Bereich meines Multi Supports, der von 150 bis 135 USD reichte.

Markttechnische Einordnung (Chart unten)

Die Basisindikatoren (Daily) haben das Reversal mit positiven Divergenzen eingeleitet. Es folgte ein solides Long-Setup, das sich nun abschwächt. Unterhalb der beiden Glättungslinien bei 165,54 bzw. 163,81 USD könnte BABA stärker auf die Bremse gehen.

Volumentechnische Einordnung (Chart unten)

Der Volumenchart zeigte für BABA klare Unterstützung bei 139 und 135 USD (VWAP). Diese Zone wurde nicht erreicht. Vielmehr drehte die Tech-Aktie bereits etwas höher. Zur weiteren Orientierung habe ich ein neues Volumenprofil seit dem letzten Hochpunkt angelegt. Die upper rejection #1 dieses Profils sorgt aktuell bei 175,48 USD für Gegendruck.

Erst ein klarer und nachhaltiger Breakout (inkl. pos. Re-Test) über dieser Marke (175,48) kann positiv gewertet werden. Fokus und Vorsicht in diesem Areal.

Im Fazit...

...hat ALIBABA eine schöne Möglichkeit für einen soliden zweistelligen Ertrag gebracht.

Die Kombination aus klaren Unterstützungen meiner Multi Methoden Analyse mit den Triggern (Dreieck, Flagge) hat gute Dienste geleistet.

Sollte BABA nochmals Aufwind bekommen, liegen weitere Ziele bei TRD-2 (195,25) und TRD-3 (211,44).

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

MSFT 4h UpdateMicrosoft hat zwar positive Earnings gemeldet, der Markt hat diese jedoch klar negativ aufgenommen, was sich in einem starken Abverkauf nach den Zahlen gezeigt hat.

Aktuell ist der Bereich um 425 USD besonders wichtig. Es handelt sich hierbei zwar nicht um einen sehr starken Support, dennoch sollte dieser Bereich gehalten werden, um eine weitere Ausdehnung nach unten zu vermeiden. Idealerweise stabilisiert sich der Preis zwischen der 800er EMA (hautfarbige Linie) und dem Bereich um 425 USD und geht dort in eine Seitwärtskonsolidierung über.

Im bärischen Szenario gilt: Sollte der Bereich um 425 USD verloren gehen, besteht ein erhöhtes Risiko für einen schnellen Rücklauf Richtung 396 USD, um dort die untere Gap zu schließen. Diese Bewegung könnte zügig und mit erhöhter Dynamik erfolgen.

Aus technischer Sicht ist daher aktuell vor allem die Zone zwischen ca. 425 USD und 450–455 USD relevant. In diesem Bereich gilt es abzuwarten, wie sich der Preis verhält und ob sich erste Hinweise oder kleinere Muster ausbilden, die eine mögliche Richtung andeuten.

Insgesamt ist hier momentan Geduld gefragt. Wer in diesem Bereich über mögliche Käufe nachdenkt, sollte ein erhöhtes Risiko sowie ausreichend Puffer bzw. einen weiteren Stop-Loss einplanen, da ein Anlaufen der Zone um 396 USD weiterhin ein realistisches Szenario darstellt.

Gold erholt sich, weiter verkaufen!

Gold hat in letzter Zeit aufgrund internationaler Turbulenzen und des Einflusses der US-Notenbank starke Kursschwankungen erlebt. Betrachtet man die Schlusskurse, dürfte der Abwärtsdruck auf den Goldpreis nächste Woche anhalten. Das bedeutet jedoch nicht, dass ich an der Aufwärtsdynamik des Goldes zweifle. Kurz gesagt: Der Anstieg zu Wochenbeginn war weitgehend unabhängig von der technischen Analyse, und die Rückgänge am Donnerstag und Freitag stellten eine Korrektur der vorherigen Gewinne dar. Denken Sie daran: Egal wie stark die Bullen sind, sie hängen immer von technischen Faktoren ab; auf einen rasanten Anstieg folgt meist ein ebenso rasanter Fall. Nächste Woche konzentrieren wir uns weiterhin auf den kurzfristigen Widerstand um 5000. Sollte die Erholung die Marke von 5000 nicht durchbrechen, suchen Sie nach Short-Möglichkeiten.

Wer sich für Gold interessiert, aber unsicher ist, wo er anfangen soll oder Schwierigkeiten beim Handel hat, kann sich gerne mit mir austauschen und Ideen teilen.

Beobachten Sie im 4-Stunden-Chart den kurzfristigen Widerstand um 5000 und die wichtigen Unterstützungsniveaus bei 5050 und 5100. Achten Sie auf das wichtige Unterstützungsniveau bei 4800 und beobachten Sie genau, ob neue Tiefststände unterschritten werden. Nach einem starken Kursrückgang ist eine kurzfristige Konsolidierung erforderlich. Eine konservative Handelsstrategie wird empfohlen. Ich werde später konkrete Handelsstrategien vorstellen, bleiben Sie also gespannt.

Sollte der Goldpreis zwar steigen, aber die Marke von 5000 nicht durchbrechen, verkaufen Sie mit einer kleinen Position. Bauen Sie Ihre Short-Position aus, sobald der Kurs auf 5000–5050 steigt, mit einem Kursziel von 4800–4830. Gelingt der Durchbruch, halten Sie die Position.

Thomson Reuters CoreCommodity CRB Index Trading für Februar 2062Im Dezember 2025 und Januar 2026 war die US-Außenpolitik unter der zweiten Trump-Administration extrem aggressiv und unilateral, d. h. die außenpolitischen Ziele wurden unabhängig, ohne Absprache oder ohne wesentliche Berücksichtigung anderer Staaten, Bündnisse oder internationaler Organisationen verfolgt.

Die Energietitel Light Crude Oil, RBOB Gasoline, ULSD Heating Oil, Natural Gas wiesen im Zuge dessen deutliche Kursausschläge nach oben auf.

Es wurde bereits auf einen Tiefpunkt beim CRB-Index gewartet – einem breiten Rohstoffindex, der sich aus Terminkontrakten verschiedener Commodities (Rohstoffe) zusammensetzt.

Der CRB-Index schloss in der letzten Handelswoche, am Freitag, dem 30.1.2026 bei $320,0900.

Der CRB-Index verlief nach einem Zeitziel (roter Pfeil) in Aufwärtsrichtung und

befand sich einige Monate in einer Seitwärtsbewegung. Dabei hielt sich der Kurs zunächst größtenteils in der oberen Hälfte dieser Seitwärtsbewegung auf.

Am 4. Januar 2026 bei einem Schlusskursstand von $297,8200 wurde veröffentlicht, dass – sollte der CRB-Index zeitnah keine dynamische Aufwärtsbewegung vollziehen und weiterhin unterhalb der Marke von $307 notieren – davon auszugehen sei, dass sich der Seitwärtsverlauf gegen Jahresende 2025 auf einem tieferen Niveau etabliert habe.

Der CRB-Index (Thomson Reuters CoreCommodity CRB Index) verlief nach dem Montag, dem 19.1.2026 (Martin Luther King Jr. Day; US-Bundesfeiertag) dynamisch in Aufwärtsrichtung. Zu sehen ist, dass nach einem Zeitziel am Mittwoch, dem 14.1.2026 nur ein Zwischenhoch formiert wurde und der CRB-Index im Anschluss dynamisch höher notierte.

Es bietet sich an, zuvor erwähnte Energietitel in Aufwärtsrichtung zu handeln, wenn der CRB-Index in den Kursbereich von $316 bis $307 korrigiert.

Möglicherweise findet diese Korrektur, ausgehend vom aktuellen Schlusskurs bei $320,0900, vor dem Erreichen der Kurszielzonen bei $329,25 bis $337,45 und $353 bis $361 statt.

ETH: Geduld ist gefragt – Die primäre Kaufzone im VisierHallo zusammen,

während der Markt aktuell nach einer klaren Richtung sucht, liefert uns der Chart von Ethereum ein recht deutliches Bild. Auch wenn wir kurzfristige Erholungsversuche sehen könnten, deutet die Struktur darauf hin, dass die Korrektur noch ein letztes Kapitel vor sich hat.

Das Setup

Wir sehen aktuell, dass ETH noch etwas "Platz nach unten" hat. Der Preis nähert sich einer signifikanten Unterstützung, die ich im Chart als rechteckigen Kasten markiert habe. Dies ist für mich die primäre Kaufzone, auf die ich geduldig warte.

Die Fakten:

Zielzone: Der Fokus liegt auf dem Bereich direkt über der psychologischen Marke.

Maximaler Drawdown: Ich erwarte den Boden der Zone bei spätestens 1315 USD. Dies ist das "Must-Hold"-Level, um das langfristig bullische Szenario nicht zu gefährden.

Strategie: Anstatt jetzt in die Ungewissheit hineinzukaufen, warte ich auf den Test dieses Kastens. Hier liegt das beste Chance-Risiko-Verhältnis (CRV) für Long-Positionen oder Spot-Akkumulation.

Fazit

Kein Grund zur Hektik. Die Liquidität unter den aktuellen Tiefs wird wahrscheinlich noch abgeholt, bevor wir eine nachhaltige Trendwende sehen. Wer hier die Disziplin behält und auf den Entry in der markierten Zone wartet, könnte belohnt werden.

Was denkt ihr? Reicht der Platz bis 1315 USD aus oder sehen wir vorher schon den Bounce? Schreibt es mir in die Kommentare!

Bitte beachte meinen Risikohinweis!

Ich bin kein Anlageberater, es handelt sich auch um keine Anlageempfehlungen. Hier geht es lediglich um meine Ideen, die Messungen spiegeln meine persönliche Interpretation wider und stellt keinen Aufruf des Handeln da.

Gefällt dir meine Arbeit? So freue ich mich darüber, wenn du mich mit einem "Like" unterstützt und mich folgst!

#Ethereum #Trading #Crypto #TechnicalAnalysis

Short-Positionen bei Gold auf hohem Niveau nächste Woche

I. Trendanalyse

Monatsniveau: Der lange obere Schatten der Aufwärtskerze deutet auf eine nachlassende Aufwärtsdynamik und Korrekturbedarf hin. Für einen Abwärtstrend ist jedoch ein deutlicher Durchbruch unter die starke Unterstützung bei 4310 erforderlich.

Wochenniveau: Der lange obere Schatten der Abwärtskerze bestätigt kurzfristigen Druck. Unterhalb von 5030 empfiehlt sich eine Verkaufsstrategie bei Kursanstiegen.

Tagesniveau: Nach der Ablehnung nahe 5450 befindet sich der kurzfristige Trend in einer Konsolidierungsphase und ist bärisch. Konzentrieren Sie sich auf den Widerstand oberhalb von 5000 für potenzielle Verkaufschancen.

II. Wichtige Kursniveaus

Widerstandsniveaus: 5030, 5150, 5240, 5370

Unterstützungsniveaus: 4700, 4600, 4550 (Pivot-Punkt), 4310

III. Handelsstrategie

1. Mittelfristige Positionierung

Verkaufszone: Nahe 5030–5040, Stop-Loss bei 5045, Kursziel 4950 → 4800 → 4700 (nacheinander).

Kaufempfehlung: Falls der Kurs in den Unterstützungsbereich von 4680–4700 zurückfällt und sich stabilisiert, sollten Sie leichte Long-Positionen mit einem Stop-Loss unter 4650 und Kursziel 4800–4850 in Betracht ziehen.

2. Kurzfristiger Handel

Frühe asiatische Handelssitzung (Wochenbeginn): Beobachten Sie die Spanne von 4810–4950. Hält diese Spanne, sollten Sie Short-Positionen mit hoher Erfolgswahrscheinlichkeit nahe dem Widerstand und leichte Long-Positionen nahe der Unterstützung mit engen Stop-Losses in Betracht ziehen.

Fokus für Montag:

Falls der Kurs über 5000 oder nahe 5030 steigt, suchen Sie nach Verkaufsmöglichkeiten.

Sollte der Kurs in die Nähe des Tiefststands vom Freitag (um 4680) fallen, erwägen Sie den Aufbau kleiner Long-Positionen (Bestätigung der Stabilisierung erforderlich).

IV. Hinweise zur Risikokontrolle

Die aktuelle Marktlage zeigt eine verstärkte Divergenz zwischen Käufern und Verkäufern bei gleichzeitig hoher Volatilität. Es wird empfohlen, mit kleinen Positionen zu handeln und strikte Stop-Loss-Orders zu setzen.

4310 markiert die entscheidende Trendgrenze. Ein deutlicher Durchbruch unter dieses Niveau könnte weitere Kursverluste auslösen. Daher ist Wachsamkeit gegenüber extremen Marktbewegungen geboten.

Vermeiden Sie es, Kursanstiegen hinterherzujagen oder panikartig zu verkaufen. Warten Sie auf eindeutige Signale an wichtigen Kursmarken, bevor Sie Positionen eröffnen.

CME erhöht Metallmargin → Montag Gap Risiko? | Gold SchlüsselGold trendet nicht mehr frei — es korrigiert mit Struktur.

Nach dem Erreichen des ATH lieferte XAUUSD ein klares CHoCH, gefolgt von einer Serie von bearishen BOS, die einen kontrollierten Rückzug bestätigten, kein Panikverkauf. Der Preis respektiert nun einen absteigenden Korrekturkanal, der typischerweise erscheint, bevor der Markt seine nächste größere Bewegung entscheidet.

🧠 Fundamentale Kontext (Flow > Schlagzeilen)

CME erhöhte die Marginanforderungen für Metalle

Höhere Margen = erzwungene Positionsreduktion für gehebelte Händler

Dies schafft oft liquiditätsbedingte Lücken zu Beginn der Woche

Wichtig: dies ist mechanischer Druck, kein Makro-Trendwechsel

➡️ Erwarten Sie zuerst Volatilität, Klarheit später.

📊 Technische Struktur (HTF → LTF)

ATH-Abweisung + CHOCH = bullisches Momentum pausiert

Multiple BOS innerhalb des Kanals = Verteilungsphase

Der Preis komprimiert in Richtung wichtiger Liquiditätszonen

🔑 Wichtige Niveaus zu beobachten

5,090 – 5,120: Oberer Kanal / Verkaufsreaktionszone

4,620 GAP-Bereich: Hochwahrscheinlicher Liquiditätsmagnet, falls Montag Lücken entstehen

4,410 Unterstützungszone: HTF-Nachfrage & Kanalbasis (kritisches Niveau)

🎯 Szenarien (Wenn – Dann)

Wenn Montag in 4,620 Lücken entsteht

→ Erwarten Sie scharfe Bewegungen und falsche Ausbrüche

→ Warten Sie auf Akzeptanz / Absorption, bevor Sie eine Long-Bias eingehen

Wenn der Preis 4,620 klar verliert

→ Nächster Anlauf = 4,410 Unterstützung

Wenn der Preis schnell über 4,900 zurückerobert

→ Die Lücke wird wahrscheinlich zur Falle → Rückkehr in die Spanne

XAUUSD (H1) – Unter 5000$: Korrektur oder schnelle Erholung?Markt Kontext – Gold tritt in eine kritische Neupreisungszone ein

Gold ist offiziell unter das psychologische Niveau von 5.000$ gefallen, was eine erneute Debatte auslöst: Ist dies der Beginn einer tieferen Korrekturphase oder lediglich eine Liquiditätsrückführung vor einem scharfen Rückprall?

Das Timing ist entscheidend.

Mit Spekulationen über Veränderungen in der Fed-Führung und zukünftige Richtungen der Geldpolitik wird das Risiko vom Markt aggressiv neu bepreist. Dies hat außergewöhnliche Volatilität in Gold eingeklinkt, wo die Liquidität schnell umverteilt wird, anstatt sich sauber zu bewegen.

➡️ Dies ist kein Markt mit niedriger Volatilität mehr — es ist eine Entscheidungszone.

Struktur & Preisaktion (H1)

Die vorherige bullische H1-Struktur ist gescheitert und bestätigt eine kurzfristige Korrekturphase.

Der Preis handelt unter der früheren Nachfrage, die nun als Angebot fungiert.

Aktuelle Rückprälle sind technische Rückzüge, keine bestätigten Umkehrungen.

Der Abwärtsmomentum bleibt aktiv, bis der Preis wichtige Strukturlevel zurückgewinnt.

Wichtige Erkenntnis:

👉 Unter 5.000$ handelt Gold im Umverteilungsmodus, nicht im Trendfortsetzungsmodus.

Wichtige technische Zonen (H1)

Wichtiges Angebot / Ablehnungszone:

• 5.030 – 5.060

→ Frühere Struktur + Fibonacci-Koinzidenz

→ Wahrscheinlicher Bereich für Verkäufer, um zu verteidigen

Reaktionszone im Mittelfeld:

• 4.650 – 4.700

→ kurzfristige Nachfrage / potenzielle Bounce-Zone

Tiefe Liquiditätsnachfrage:

• 4.220 – 4.250

→ Hauptzone für Liquiditätsaufnahme

→ Hochwahrscheinlicher Bereich für einen technischen oder strukturellen Rückprall

Handelsplan – MMF-Stil

Szenario 1 – Verkaufe das Zurückziehen (Primär, solange unter 5.030)

Bevorzuge VERKAUFS-Setups bei Rallyes in das Angebot.

Warte auf Ablehnung / Mangelmuster.

Verfolge den Preis nicht nach unten.

➡️ Die Neigung bleibt bearish-korrektiv, solange unter 5.030.

Szenario 2 – Kaufe nur bei tiefer Liquidität.

KÄUFE werden nur bei wesentlicher Nachfrage mit Bestätigung in Betracht gezogen:

• 4.650 – 4.700 (nur Scalping / Reaktion)

• 4.220 – 4.250 (Bereich mit höherer Wahrscheinlichkeit für Swings)

➡️ Kein blindes Einsammeln von Tiefpunkten.

➡️ Bestätigung > Vorhersage.

Makro-Risikoausblick

Die Unsicherheit über die Fed-Führung = Volatilität der Politik-Erwartungen.

Jede Verschiebung in Richtung einer sanften Glaubwürdigkeit könnte eine gewaltsame Short-Covering-Rallye auslösen.

Andererseits hält anhaltende Unsicherheit Gold kurzfristig unter Druck.

➡️ Erwarte schnelle Bewegungen, falsche Ausbrüche und weite Spannen.

Ungültigmachung & Bestätigung

Die bearishe Neigung schwächt sich ab, wenn H1 über 5.060 zurückgewonnen und gehalten wird.

Eine tiefere Korrektur öffnet sich, wenn 4.220 entscheidend versagt.

Zusammenfassung

Gold unter 5.000$ ist keine Schwäche — es ist Neupreisung.

Dies ist ein Markt, in dem die Liquidität Händler jagt, nicht umgekehrt.

Der Vorteil jetzt ist Geduld und Präzision:

Verkaufe Rallyes in das Angebot.

Kaufe nur, wo Liquidität nachgewiesen ist.

Lass die Struktur bestätigen, bevor du Risiko eingehst.

➡️ In hoher Volatilität überlebt Geduld, während Vorhersage scheitert.

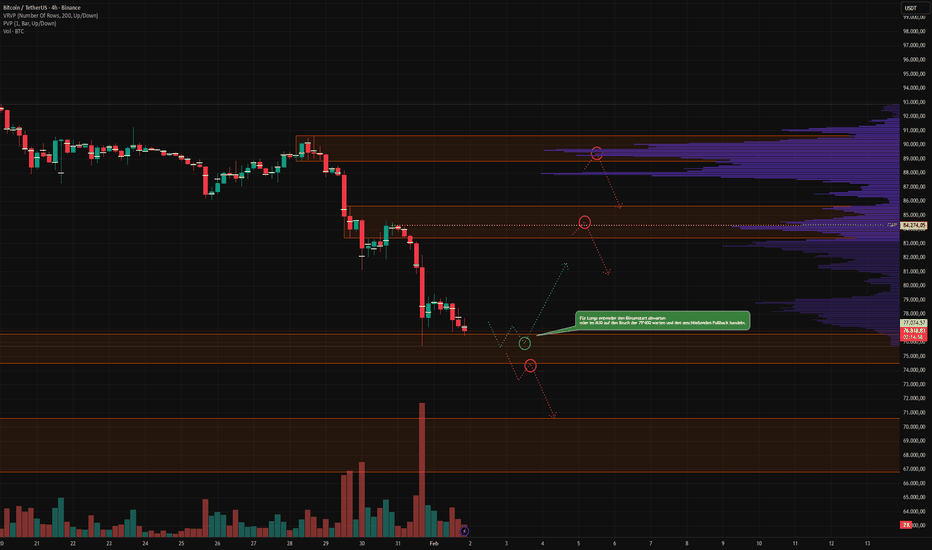

Bitcoin Update – sehr wichtigBitcoin steht an einem sehr wichtigen Support, vor dem wir bereits in der letzten Analyse gewarnt haben. Da sich keine positive Struktur gebildet hat, ging es folgerichtig in die nächste tiefere Etage, in der wir uns aktuell befinden.

💧Liquidationen:

Durch den starken Abverkauf liegt aktuell viel Liquidität oberhalb, insbesondere an den markierten Widerstandsbereichen.

🧲 GAP:

BTC hat ein grosses offenes Gap bis in den Bereich um 84’300.

📈 Long-Szenario:

Bei negativer Struktur ist Geduld entscheidend. Longs erst, wenn sich eine positive Struktur entwickelt:

– mindestens zwei höhere Tiefs im M15 und anschliessend den Pullback traden, oder

– im M30 eine Ausbruchskerze mit Schlusskurs über 79’400 abwarten und danach den Pullback handeln.

📉 Short-Szenario:

Im aktuellen Bereich keine Shorts bevorzugen. Shorts erst an den markierten Widerständen oder bei einem Supportbruch mit anschließendem Retest.

🪙Altcoins:

Für Altcoin-Käufe warten wir auf Bitcoin, bis sich ein positives Szenario bestätigt. Solana ist dabei unsere erste Wahl, da der Support dort aktuell noch hält.

🌐 Wochenende / Makro:

Am Wochenende ist die Orderlage dünn. Zwar wäre ein Push nach oben grundsätzlich möglich, jedoch zeigen sich die Käufer aktuell sehr zurückhaltend. Der bevorstehende Börsenstart sowie die geopolitisch angespannte Lage (USA / Iran) sorgen für zusätzliche Unsicherheit. Das ist jedoch Storytelling – wir lassen den Chart entscheiden. Solange der Stop-Loss sitzt, ist alles in Ordnung, denn das ist das Einzige, was wir kontrollieren können.

Sobald wir eine Position eröffnen oder sich die Lage ändert, informieren wir euch.

Seid gesegnet und viel Erfolg !!

Goldanalyse & Handelsstrategie | 2. Februar✅ In letzter Zeit hat Gold aufgrund der gleichzeitigen Wirkung von Nachrichtenlage und Marktstimmung deutlich stärkere Schwankungen gezeigt. Innerhalb eines Monats stieg Gold um etwa 1.300 US-Dollar, fiel jedoch in den letzten zwei Handelstagen des Monats um fast 800 US-Dollar. Diese extreme Preisbewegung zeigt erneut, dass in einem Umfeld hoher Volatilität der Respekt vor dem Markt und ein striktes Risikomanagement weitaus wichtiger sind als die bloße Richtungsprognose.

✅ Aus Sicht der Monatsstruktur hat sich eine bullische Kerze mit langem oberen Schatten gebildet. Dies deutet auf starken Verkaufsdruck im oberen Bereich hin und signalisiert einen technischen Bedarf an einer Phase der Korrektur und Bereinigung. Eine Korrektur bedeutet jedoch nicht zwangsläufig eine Trendumkehr. Um eine echte Trendwende zu bestätigen, muss der Preis die wichtige Strukturmarke bei 4300 nachhaltig unterschreiten. Bis dahin ist ein länger andauerndes Seitwärtsverhalten auf hohem Niveau wahrscheinlicher, um den zuvor überdehnten Anstieg über Zeit und Preis zu korrigieren. Der starke Anstieg zu Wochenbeginn wich deutlich vom technischen Rhythmus ab, während der starke Rückgang am Wochenende im Wesentlichen eine technische Korrektur dieser irrationalen Bewegung darstellte. Egal wie stark der Aufwärtstrend erscheint, der Preis kehrt letztlich zur Struktur und zum Zyklus zurück.

✅ Sollte sich das jüngste Tempo des Rückgangs fortsetzen, könnte diese Korrektur theoretisch ein Ausmaß von 20 % erreichen. Seit dem Anstieg von 1.045 US-Dollar im Jahr 2015 lag jede größere Korrektur innerhalb dieses Rahmens. Ausgehend vom jüngsten Hoch bei 5.596 würde eine 20%ige Korrektur ein Ziel um 4.480 ergeben – ein Bereich, der sich als äußerst attraktive Zone für mittelfristige Positionierungen erweisen könnte. Trading erfordert mutige Annahmen und vorsichtige Überprüfung; das endgültige Ergebnis muss vom Markt und der Zeit bestätigt werden.

🔴 Widerstand: 5100–5110

🟢 Unterstützung: 4530–4580

✅ Handelsstrategie (Referenz):

Im aktuellen Umfeld hoher Volatilität wird empfohlen, mit gestaffelten Einstiegen und striktem Risikomanagement zu arbeiten und emotionales Hinterherhandeln zu vermeiden.

🔰 Short-Strategie (Verkauf bei Erholung)

👉 Einstiegszone: 5100–5105, Short-Positionen gestaffelt aufbauen

🎯 Ziel 1: 4900

🎯 Ziel 2: 4700

🎯 Erweitertes Ziel: 4535 (bei Durchbruch)

📍 Logik:

Dieser Bereich stellt eine kurzfristige strukturelle Widerstandszone dar. Wenn der Preis hier auf Widerstand stößt, bietet sich eine Gelegenheit, an der Korrekturbewegung teilzunehmen.

🔰 Long-Strategie (Kauf bei Rücksetzer)

👉 Einstiegszone: 4535–4550, Long-Positionen gestaffelt aufbauen

🎯 Ziel 1: 4700

🎯 Ziel 2: 4900

🎯 Erweitertes Ziel: 5000 (bei Ausbruch)

📍 Logik:

Diese Zone liegt nahe einem starken Unterstützungsbereich. Stabilisiert sich der Preis nach dem Rücksetzer, bietet sich eine technische Erholungsbewegung an.

✅ Hinweise zum Risikomanagement

👉 Gestaffelte Einstiege nutzen und keine Einzelpositionen übergewichten

👉 Stop-Loss konsequent setzen, um das Rückschlagsrisiko zu begrenzen

👉 In Phasen extremer Volatilität ist das Timing wichtiger als Gewinnerwartungen

👉 Je heftiger die Marktbewegung, desto wichtiger sind Disziplin und Zurückhaltung.

Wohin entwickeln sich die Goldpreise?

I. Marktüberblick und aktuelle Lage

Der Goldpreis zeigte diese Woche erhebliche Volatilität, bedingt durch internationale Entwicklungen und die Erwartungen an die Geldpolitik der US-Notenbank, was zu starken Preisschwankungen führte. Der rasante Anstieg zu Wochenbeginn wich von den gängigen technischen Indikatoren ab, während der Rückgang am Wochenende als technische Korrektur der zuvor überkauften Lage interpretiert werden kann. Insgesamt stehen die Goldpreise nach ihrem starken Anstieg nun unter Abwärtsdruck, wobei die kurzfristige Bewegung voraussichtlich in einem korrigierenden und konsolidierenden Bereich verharren wird. Obwohl die positive Marktstimmung anhält, sollte genau beobachtet werden, ob wichtige technische Widerstandsniveaus durchbrochen werden.

II. Analyse der wichtigsten Kursniveaus

Widerstandsniveaus:

Kurzfristiger Widerstand: 4.969–4.988 $

Starker Widerstand: 5.085–5.100 $ (Sollte der Kurs in diese Zone zurückfallen und auf deutlichen Verkaufsdruck stoßen, könnte dies eine Trendwende signalisieren.)

Unterstützungsniveaus:

Kurzfristige Unterstützung: 4.830–4.835 $

Wichtige Unterstützung: Beobachten Sie das vorherige Tief um 4.682 $. Ein Durchbruch unter dieses Niveau könnte weiteres Abwärtspotenzial eröffnen.

III. Handelsstrategie

Short-Positionen:

Einstiegsbereich: Leichte Short-Positionen bei einem Kursanstieg auf 4.990–5.000 $ eröffnen. Steigt der Kurs weiter auf 5.030–5.040 $, kann eine Ausweitung der Positionen erwogen werden.

Stop-Loss: Über 5.045 $ setzen.

Kursziel: Erstes Kursziel bei 4.830–4.850 $. Bei einem Durchbruch der Unterstützungslinie können Positionen gehalten werden, um weitere Kursverluste abzuwarten.

Risikohinweise:

Starke Kursrückgänge werden häufig von einer Konsolidierungsphase gefolgt. Handeln Sie vorsichtig und vermeiden Sie es, Trends hinterherzujagen.

Sollte der Kurs die Marke von 5.045 $ deutlich durchbrechen und sich darüber halten, ist Vorsicht geboten, da Short-Positionen möglicherweise verloren gehen.

IV. Fazit: Gold dürfte seine Korrektur- und Konsolidierungsbewegung kurzfristig fortsetzen. Konzentrieren Sie sich auf den Widerstand im Bereich von 4.969 $ bis 4.988 $ und beobachten Sie die Unterstützungsstärke im Bereich von 4.830 $ bis 4.835 $. Es wird empfohlen, bei Kursanstiegen nach Short-Möglichkeiten zu suchen, strikte Stop-Loss-Orders zu setzen und auf eindeutige Signale an wichtigen Kursmarken zu warten, bevor Sie Positionen eröffnen.

Bitcoin unter 80K: Makro-Schocks.Hallo liebe TradingView-Community,

lasst uns am Sonntagmittag gemeinsam einen nüchternen Blick auf die vergangene Woche werfen.

Es war eine dieser Phasen, in denen sich Marktmechanik, Makroereignisse und Psychologie gleichzeitig entladen haben.

🔥 „Ein schlechter Trade ist kein Problem. Ein schlechter Mindset schon.“

Diese Aussage begleitet mich seit Jahrzehnten im Markt. Verluste gehören untrennbar zum Trading und Investieren. Entscheidend ist nicht der einzelne Trade, sondern der Umgang damit. Wer analysiert statt emotional reagiert, bleibt langfristig handlungsfähig und damit erfolgreich.

Die hohe Volatilität der letzten Tage ist klar makrogetrieben. Wirtschaftsnachrichten, politische Unsicherheiten und strukturelle Risiken haben den Markt spürbar belastet. Besonders relevant war die Ankündigung des US-Präsidenten, einen neuen Vorsitzenden für die Federal Reserve vorzuschlagen. Kevin Warsh soll Jerome Powell in den kommenden Monaten ablösen. Auch wenn Warsh als vergleichsweise kryptooffen gilt, erzeugt allein ein solcher Führungswechsel Unsicherheit. Märkte reagieren auf Veränderung fast immer zuerst mit Risikoabbau.

Hinzu kam der angekündigte Shutdown der US-Regierung Ende Januar. Solche Ereignisse wirken wie ein Stressverstärker auf alle Risikoassets. Bitcoin verlor in diesem Umfeld die 80.000er-Marke deutlich, Altcoins gerieten massiv unter Druck und spielten kurzfristig kaum noch eine Rolle.

Auffällig war zudem die Entwicklung an den Rohstoffmärkten. Gold und Silber wurden am Freitag stark abverkauft. Silber verlor zeitweise fast 40 Prozent, Gold büßte in kurzer Zeit Marktwert ein, der nahezu dem Doppelten der Bitcoin-Marktkapitalisierung entsprach. Solche Bewegungen sind kein Zufall. Sie deuten auf großflächige Liquiditätsumschichtungen hin und zeigen, dass hier nicht Privatanleger, sondern institutionelle Akteure agieren.

Zum Chartbild:

Der aktuelle Rücklauf testet den Bereich des letzten markanten Tiefs aus April 2025. Dieser Support hält bislang und wurde nicht gebrochen. Genau hier entsteht nach oben eine große Ineffizienz, eine offene Zone bis in den Bereich um 84.000 US-Dollar, also über 5.000 US-Dollar Spielraum. Wichtig ist dabei, dass der traditionelle Markt bislang noch nicht vollständig reagiert hat. Die Eröffnung der klassischen Märkte kann zusätzliche Dynamik bringen, die sich erfahrungsgemäß auch auf Bitcoin überträgt.

Aus technischer Sicht ist entscheidend, wie sich der Kurs nun verhält. Eine erneute seitliche Konsolidierung nach oben, wie wir sie in der Vergangenheit gesehen haben, würde das Risiko einer weiteren Short-Bestätigung erhöhen. Aus Marktsicht wäre es gesünder, wenn der Kurs tiefer konsolidiert, in die blaue Zone hineinläuft und die dort liegende Liquidität vollständig abholt. Erst dann entsteht eine stabile Basis.

Besonders interessant ist in diesem Zusammenhang die 200er Weekly EMA, die ebenfalls in diesen Bereich hineinläuft. Solche langfristigen gleitenden Durchschnitte fungieren nicht selten als strukturelle Unterstützung und sind für institutionelle Marktteilnehmer von hoher Bedeutung.

Fazit:

Der Markt befindet sich nicht im Chaos, sondern in einer Phase der Neuordnung. Wer Geduld hat, Risiken kontrolliert und den Markt liest, statt ihn zu jagen, wird genau in solchen Phasen die besten Grundlagen für die nächste Bewegung legen.

Viel Freude beim Lesen.

Think beyond the chart, read what the candles tell you.

MoonClub Team

DAX – Technische & Fundamentale AnalyseDer DAX bewegt sich seit mehreren Monaten in einer klar definierten Range (multi month consolidation), begrenzt durch das markierte Range High auf der Oberseite und das Range Low auf der Unterseite. Diese Seitwärtsphase diente als Akkumulationsstruktur, bevor es zuletzt zu einer dynamischen Bewegung aus der Range heraus kam.

Der Ausbruch erfolgte nach einem gezielten Rücksetzer in den unteren Bereich der Range (grünes ABCD-Pattern), wodurch Liquidität unterhalb des Range Lows abgeholt wurde.

🟩 Entrybox – Rejection & Reaktion

Die grüne Entrybox des grünen ABCD-Patterns markiert den entscheidenden Reaktionsbereich im November/Dezember:

🔄 Sweep der Range Lows

📉 Liquidity Grab unterhalb der etablierten Seitwärtsstruktur

📈 Direkt anschließende bullische Reaktion

Zusätzlich fällt diese Zone mit dem 200-Tage-Durchschnitt zusammen, was den Bereich technisch weiter aufwertet.

Die Entrybox fungierte somit als klarer Springboard-Bereich für den folgenden Impuls.

📉 Aktuelle Struktur – Korrektur nach Impuls

Nach dem Erreichen des D-Punkts (rotes ABCD-Pattern) kam es zu einer geordneten Korrektur, was nach einer derart steilen Bewegung strukturell vollkommen normal ist.

Wichtig dabei:

-Die Korrektur verläuft bislang kontrolliert

-Es wurden keine übergeordneten Supports gebrochen

-Der Markt hält sich weiterhin oberhalb der ehemaligen Range

🟨 Wichtige Key-Levels

Unterstützungen

24.480–24.500 → ehemaliges Range High / Range-Flip

24.070 (0.618) → zentrale Korrekturmarke in Verbindung mit einem Orderblock & Daily 200 MA

23.877 (0.5) → entscheidendes Strukturlevel

Ein Rücksetzer in diese Bereiche ist technisch gesund und kann neue Long-Setups ermöglichen, sofern sich eine bestätigende Struktur (z. B. untergeordnetes Harmonic oder BOS) ausbildet.

Widerstände / Ziele

25.260–25.300 → 1.272 Extension

25.575 → 1.44 Extension

25.900–26.000 → 1.618 Extension (übergeordnetes Ziel)

⚠️ Ungültigkeit (Invalidation)

Das bullische Szenario verliert an Substanz, wenn der DAX:

❌ per Schlusskurs unter 23.877 (0.5) fällt

→ Bruch der Impulsstruktur

→ Rückfall in die vorherige Range

→ erhöhtes Risiko für eine erneute Seitwärts- oder Abwärtsphase

Solange dieses Level hält, bleibt der übergeordnete Trend konstruktiv.

📌 Zusammenfassung Technisch

-Der DAX kam aus einer klaren Range-Struktur.

-Ein Sweep unter das Range Low führte in die Entrybox.

-Von dort startete ein starker impulsiver Move bis in die Extension-Zonen.

-Die aktuelle Bewegung ist eine normale Korrektur nach Impuls.

-Rücksetzer in Richtung ehemaliges Range High sind strukturell gesund.

-Bias bleibt bullisch, solange der Markt oberhalb von 23.877 bleibt.

-Oberhalb eröffnen sich Ziele bis 25.9k–26k.

Fundamentales Bild

Der DAX zeigt sich zum Jahresanfang 2026 ausgewogen bewertet – weder klar überteuert noch besonders günstig.

Rahmenbedingungen:

Zinsen: Nach der Hochzinsphase werden für 2026 stabile bis leicht sinkende Zinsen erwartet. Das wirkt unterstützend für Industrie- und kapitalintensive DAX-Werte.

Konjunktur: Der DAX ist stark exportabhängig. Eine stabile Weltwirtschaft (USA/Asien) ist entscheidend für Umsatz- und Gewinnentwicklung.

Struktur: Weniger Technologie, mehr Industrie, Autos, Versicherungen und Energie → geringeres Wachstum, dafür stabilere Cashflows.

Kennzahlen (Konsens):

KGV 2026: ca. 15–16 (historisch normal)

Gewinnwachstum: niedrig bis moderat (einstellig)

Dividendenrendite: ~3 %

Fazit fundamental:

Stabilitäts- und Dividendenmarkt, weniger Wachstumsfantasie als US-Indizes.

Fundamental: stabil, reif, dividendenstark

Risiken: Makro-Schwäche, Geopolitik, Zinsen bleiben länger hoch

Kurzfazit:

Der DAX ist kein Hype-Markt, aber ein solider Trend- und Stabilitätsmarkt. Technisch aktuell konstruktiv, fundamental eher defensiv – ein Umfeld für strukturierte Long-Setups statt spekulative Übertreibungen.

Wall Street Wochenausblick KW06 2026 + Knaller Backtest ! 📊 Wall Street Wochenausblick KW06 2026

Die Vola in den Gold- und Silbermärkten zum Ende der letzten Tradingwoche definiert auch die kommende Woche - bereits jetzt sehen wir erste Spillover-Effekte an den Kryptomärkten.

**Übersicht des Wochenausblicks - KW06 2026**

**Ergebnisse direkt im Strategie-Tester**

**Die 3 Fokusthemen der Wall Street Banken**

... und vieles mehr !

Happy Trading und einen erfolgreichen Start in die neue Tradingwoche...

Marktfreundliche Grüße

Meikel

COIN - Bullflag-Formation mit Gap-Test und ABCD-PatternCoinbase Global entwickelt nach einem starken Aufwärtsimpuls eine klassische Bullflag-Struktur, erkennbar durch die nach unten verlaufenden weißen Trendlinien. Innerhalb dieser Konsolidierungsphase hat sich ein bullisches ABCD-Pattern (grün markiert) vollständig ausgebildet.

🟩 Das bullische ABCD-Pattern

Das grüne ABCD-Pattern zeigt die harmonische Bewegung und hat seine Zielzone im Bereich der grünen Entrybox ($240–$280) erreicht. Die Beschriftung "1,545" markiert eine wichtige Fibonacci-Extension, die als Orientierung für die Bewegungsprojektion dient.

Die Entrybox wurde angelaufen und zeigt erste Reaktionen – ein positives Signal für die Gültigkeit des Patterns.

📊 Struktureller Status & Gap-Reaktion

COIN hat die blaue Gap-Zone bei $220 angelaufen, die gleichzeitig als Monthly Fair Value Gap (FVG) fungiert. Diese Zone stellt eine bedeutende Unterstützung dar und wurde erfolgreich getestet.

Der aktuelle Kurs bei $272,82 zeigt eine erste bullische Reaktion aus diesem Bereich. Die Gap bietet eine starke technische Basis für eine potenzielle Umkehr.

🔵 Technische Hürden & Unterstützungszonen

200 Daily MA:

Die weiße geschwungene Linie markiert den 200 Daily Moving Average und stellt die erste kritische Hürde im Bereich um $280 dar. Ein sauberer Durchbruch dieser Zone würde die bullische Struktur der Bullflag bestätigen und weiteres Aufwärtspotenzial freisetzen.

Gap / Monthly FVG (bei $220):

Die blaue Zone bietet:

Starke charttechnische Unterstützung

Monthly Timeframe Fair Value Gap

Potenzieller Bereich für erneuten Test

Grüne Entrybox:

Der Bereich $240–$280 stellt die primäre Reaktionszone des ABCD-Patterns dar und wurde bereits angelaufen.

🎯 Präferiertes Szenario

Doppelboden-Formation:

Ein Lower Low zurück in die Gap ($220-Bereich) würde ein klassisches Doppelboden-Muster bilden. Diese Formation würde:

Die Gap/Monthly FVG erneut testen und bestätigen

Einen stärkeren Support etablieren

Liquidität aus Stop-Losses einsammeln

Eine solidere Basis für den Ausbruch aus der Bullflag schaffen

Dieses Szenario wäre technisch sauberer und würde die Wahrscheinlichkeit eines nachhaltigen Ausbruchs erhöhen.

🔄 Bullflag-Ausbruch & Ziele

Bei erfolgreicher Verteidigung der Gap-Zone und anschließendem Durchbruch des 200 Daily MA:

Die Bullflag deutet auf eine Fortsetzung der vorherigen Aufwärtsbewegung hin. Ein Ausbruch über die obere Trendlinie der Flagge würde das Signal verstärken und höhere Kursziele in Richtung der vorherigen Hochs aktivieren.

Die typische Projektion einer Bullflag entspricht der Höhe des Flaggenmasts, was auf deutliches Aufwärtspotenzial hindeutet.

📌 Zusammenfassung

COIN bildet eine Bullflag mit vollständig ausgebildetem bullischem ABCD-Pattern. Die erste Reaktion aus der Gap/Monthly FVG bei $220 ist erfolgt, der Kurs handelt aktuell in der grünen Entrybox.

Präferiertes Szenario: Ein erneuter Test der Gap-Zone mit Bildung eines Doppelbodens würde die bullische Struktur deutlich stärken.

Erste Hürde: 200 Daily MA bei $280 muss überwunden werden für Bestätigung der Bullflag.

Die Kombination aus:

Gap/Monthly FVG als Unterstützung

Bullflag-Struktur

Vollständiges ABCD-Pattern

Potenzieller Doppelboden

schafft ein interessantes Setup. Geduld für die Bestätigung durch einen möglichen erneuten Gap-Test oder klaren Durchbruch des 200 Daily MA ist empfehlenswert.

BTC durchbricht das Tief nicht?BTC durchbricht das Tief nicht?

🧠Die Unterstützung in der gelben Zone ist erschöpft, und die Erholungsstärke entsprach nicht meinen Erwartungen. Dies deutet auf eine sehr pessimistische Marktstimmung hin. Daher halte ich es für sehr wahrscheinlich, dass der Kurs weiter unter das Tief (L) fallen wird, da der Verlauf von ETH darauf hindeutet, dass auch BTC von hier aus weiter fallen dürfte.

➡️Sollte BTC das Tief schnell unterschreiten, liegt die kurzfristige Unterstützung bei etwa 78715.

⚠️Die extreme Unterstützung liegt bei etwa 74500.

Der Goldpreis ist noch nicht am Ende!Der Goldpreis ist noch nicht am Ende!

Gold hat einen massiven Abwärtstrend hingelegt und dabei Liquidität aus dem VAH-Markt abgezogen. Ich warte gespannt darauf, ob der Kurs die Kurslücke bei 4.584 schließt, sobald die Verkaufsliquidität dort ihren Höhepunkt erreicht hat. Dann werde ich meine Position bestätigen und kaufen, bis der Kurs neue Höchststände erreicht.

Für Montag wird eine Erholung des Goldpreises erwartet :5000+Für Montag wird eine Erholung des Goldpreises erwartet (Durchbruch über 5.000 $).

Wie die Grafik zeigt:

Aktueller Widerstandsbereich: 5.000 $ – 5.150 $

Aktueller Unterstützungsbereich: 4.650 $ – 4.800 $

Unterstützungsbereich des makroökonomischen Trends: 4.500 $ – 4.600 $

Potenzielle zukünftige dreieckige Konsolidierungsphase: 4.700 $ – 5.000 $

Die Goldpreisvolatilität erreichte diese Woche einen 40-Jahres-Höchststand.

Aktuell beträgt die durchschnittliche Positionsgröße 0,1 Lots, was einem Lot pro Trade in der Vorwoche entspricht. Dies bedeutet, dass die Volatilität in Kombination mit dem Hebel um mehr als das Zehnfache verstärkt wurde.

Tägliche Schwankungen von 300 $ – 500 $ sind für Privatanleger kaum tragbar.

Ich gehe davon aus, dass der Goldpreis am Montag über 4.800 $ steigen wird, mit einem Kursziel von 5.000 $ – 5.150 $.

Selbstverständlich möchten wir alle unsere Follower daran erinnern, ihren Hebel auf das Zehnfache zu reduzieren. Wenn Sie üblicherweise mit 1 Lot handeln, bitten wir Sie, ab nächster Woche nur noch mit 0,1 Lots zu handeln.

Wir werden weiterhin kostenlos hochwertige neue Handelssignale auf unserem öffentlichen Kanal veröffentlichen. Obwohl unser Handelsvolumen letzte Woche gering war, bedeutet dies nicht, dass wir keine Echtzeit-Handelssignale mehr teilen werden. Dies dient ausschließlich dazu, Ihnen unnötige Marktrisiken zu ersparen. Eine derart hohe Volatilität übersteigt die Möglichkeiten der traditionellen technischen Analyse.

Ohne absolute Sicherheit und Positionskontrolle fällt es vielen Menschen schwer, ihre Gier und Angst angesichts plötzlicher, enormer Gewinne oder Verluste zu kontrollieren. Diese Emotionen können sich um ein Vielfaches verstärken und selbst erfahrene Trader in den Ruin treiben.

Daher haben wir ab Mittwoch aufgehört, willkürlich zu handeln und keine kostenlosen Signale mehr auf unserem öffentlichen Kanal zu veröffentlichen. Glücklicherweise sind wir von einem so chaotischen Markt verschont geblieben. Obwohl wir keine riesigen Gewinne erzielt haben, haben wir die Krise gut überstanden.

Nächste Woche werde ich die Goldpreisentwicklung weiter analysieren und Ihnen fundiertere Strategien vorstellen. Vielen Dank für Ihre Aufmerksamkeit, und ich werde mein Bestes tun, um Ihre Fragen zu beantworten.