Gold erholt sich, aber der Aufwärtstrend fehltAuf dem 2H-Zeitrahmen befindet sich Gold aktuell in einer Erholung innerhalb eines klar definierten aufwärtsgerichteten Korrekturkanals, nach einem starken impulsiven Abverkauf vom vorherigen Allzeithoch. Dieser Abverkauf respektierte wichtige Fibonacci-Retracement-Zonen, was auf einen Übergang von Distribution zu Markdown hindeutet nicht auf zufällige Volatilität. Die Reaktion aus dem Bereich um $4,400 zeigt deutliches reaktives Kaufinteresse, bleibt jedoch gegen den übergeordneten Trend.

Technisch betrachtet bewegt sich der Preis nun in Richtung der 0.5–0.618 Fibonacci-Zone bei etwa $5,000–$5,140, die gleichzeitig mit dem mittleren bis oberen Bereich des steigenden Kanals zusammenfällt. Diese Zone ist entscheidend: Sie fungierte zuvor als Unterstützung während der Distributionsphase und dürfte nun als übergeordnete Angebots- bzw. Widerstandszone wirken. Solange sich der Preis innerhalb dieses Kanals bewegt, sind höhere Hochs und höhere Tiefs akzeptabel sie bestätigen jedoch noch keinen neuen Aufwärtstrend.

Der entscheidende Wendepunkt liegt vor uns. Sollte Gold oberhalb von $5,150–$5,200 ausbrechen und Akzeptanz finden, verliert das korrektive Szenario an Gewicht und weiteres Aufwärtspotenzial wird realistisch. Scheitert der Preis jedoch in diesem Bereich, spricht dies für eine technische Mean-Reversion, mit der Möglichkeit einer erneuten Rotation zurück zur Kanalunterstützung. Bis eine zentrale Struktur zurückerobert wird, gilt: Handle die Struktur nicht die Hoffnung.

Chartmuster

X-Sequentials Trading Update Februar 2026 für Silber Am 29.12.2025 um 15:08 Uhr wurde bei 73,230 USD ein Kursziel von 88,500 USD formuliert.

Silber erreichte dieses Kursziel am 13. Januar 2026 und stieg anschließend bis zum 29. Januar 2026 auf 121,785 USD an. Bis Montag, den 2. Februar 2026, folgte darauf eine über 40‑%‑Korrektur auf 71,200 USD. Aktuell (21:08 Uhr) steht der Kurs bei 81,290 USD. Mit dieser Kurserholung wurde die derzeitige Aufwärtstrendmarke bei 86,750 USD um „nur“ 5 USD unterschritten. Es kann angenommen werden, dass Unterstützung gefunden wurde. Sobald Silber auf Schlusskursbasis wieder oberhalb von 86,750 USD notiert, gilt die Unterstützung als bestätigt. Es ist dann mit einem Kursanstieg bis zur Widerstandszone bei 103,120 USD bis 106,990 USD zu rechnen. Ein Kursanstieg oberhalb der Begrenzung der genannten Widerstandszone bei 106,990 USD würde meiner Einschätzung nach lediglich zu einem marginal höheren Hoch bei 125–126 USD führen, gefolgt von einer Konsolidierung. Ich schlage vor, vor einem neuen Handelssignal dieses skizzierte Szenario abzuwarten. Mittelfristig ist beim Silber ein Kursanstieg auf 160 USD zu erwarten.

X-Sequentials Februar´26 Trading für RBOB Gasoline (Benzin) Im Spätsommer 2024 bildete RBOB Gasoline (Benzin) ein bullishes X‑Sequentials‑X5‑Kursmuster aus. Das Mindestziel lag bei rund 2,4 USD und entsprach der X‑Mittellinie dieses Kursmusters. Ab Januar 2025 zeigte sich der Benzinpreis zunehmend volatil. In der Folge setzte sich das X‑Sequentials Kursmuster jedoch nicht durch. Ein Anstieg oberhalb der X‑Mittellinie auf mindestens 2,9859 USD blieb aus. Innerhalb einer breiten Handelsspanne erreichte RBOB Gasoline am 23. Juni 2025 ein Tief von 2,3950 USD, nachdem der Kurs bis zum 12. Februar 2026 zuvor auf 2,2781 USD gestiegen war. Gegen Ende des Jahres 2025 scheiterten zudem zwei bullishe X‑Sequentials‑Kursmuster, woraufhin die jeweiligen Abwärtsziele erreicht wurden.

Am 5. Januar 2025 wurde ein Tiefpunkt bei $1,6656 formiert. Im Anschluss stieg RBOB Gasoline bis zum 30. Januar 2026 auf 1,9595 USD an und notiert am Montag, dem 2. Februar 2026 bei 1,8533 USD. RBOB Gasoline (Benzin) befindet sich aktuell an einem X‑Sequentials‑X2‑Strukturpunkt. In dieser Phase ist darauf zu achten, welches Kursmuster sich ausbildet, da dies maßgeblich für die mittelfristige Kursentwicklung ist. Findet RBOB Gasoline auf Schlusskursbasis Unterstützung an der laufenden X‑Sequentials‑Aufwärtstrendmarke bei 1,8250 USD – spätestens jedoch bei 1,7960 USD – wird ein Long‑Einstieg in Betracht gezogen. Das Kursziel in Aufwärtsrichtung liegt bei mindestens 2,1290 USD.

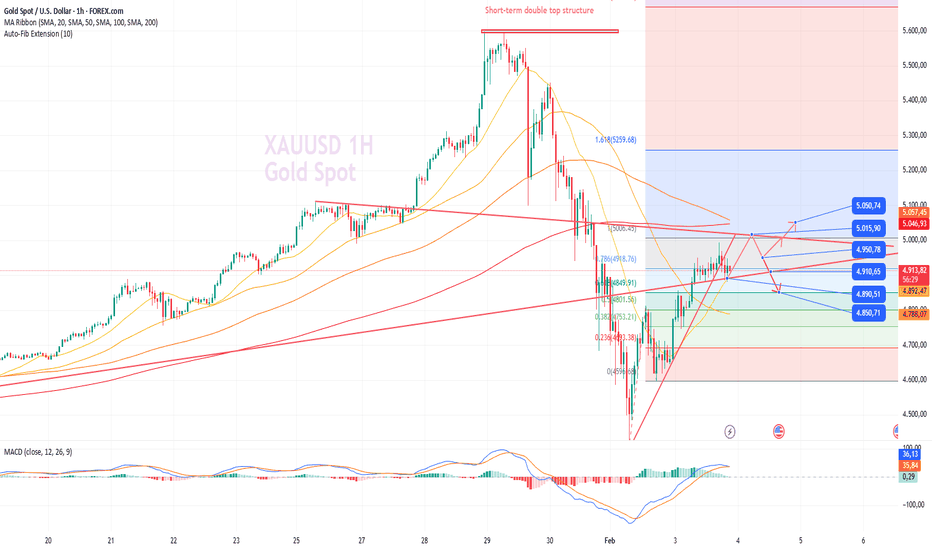

XAU/USD – Bullische Erholung aus der Nachfragezone, Ziel: Range🔍 Technische Analyse (H1)

🟢 Marktstruktur

Nach einer starken Abwärtsbewegung fand Gold solide Unterstützung in der Extreme-POI-Nachfragezone.

Der Preis respektierte den Pivot-Punkt und bildete ein klares höheres Tief – ein frühes Zeichen für eine bullische Erholung ✔️

Käufer traten aggressiv aus der Nachfragezone auf, was institutionelles Interesse bestätigt.

📦 POI & Wichtige Zonen

Extreme POI Point (Nachfragezone): Starke Zurückweisung → Basis für eine Umkehr 🟩

High POI Point (Angebots- / Mitigationszone): Aktueller Reaktionsbereich; der Preis konsolidiert darüber.

Ein erfolgreicher Halt über dieser Zone erhöht die Wahrscheinlichkeit einer Fortsetzung.

📈 Momentum & Price Action

Der Ausbruch aus der kleineren bärischen Struktur deutet auf einen Trendwechsel zu bullisch hin.

Der Preis bildet eine bullische Konsolidierung (Flagge / Stufenmuster) vor der Fortsetzung.

Solange der Preis über der High-POI-Zone bleibt, bleibt die bullische Tendenz intakt 💪

🎯 Kursziele

🎯 Primäres Ziel:

5.050 – 5.100 (Range-Hoch / Liquiditätszone)

🎯 Erweitertes Ziel (bei anhaltendem Momentum):

5.180 – 5.220

🛑 Ungültigkeitsniveau:

Ein nachhaltiger Schlusskurs unter 4.750 würde das bullische Szenario abschwächen.

✅ Fazit

Gold zeigt eine gesunde bullische Erholung aus einer wichtigen Nachfragezone. Das Halten über dem High-POI-Bereich erhöht die Wahrscheinlichkeit eines Anstiegs in Richtung Range-Hoch. Kleine Rücksetzer sind vor der Fortsetzung möglich – Buy-the-Dip-Struktur 📊🚀

GOLD HAT STRUKTUR GEWECHSELT — ECHTE WENDE ODER LIQUIDITÄTSFALLEGold hat gerade einen klaren strukturellen Wechsel nach wochenlangem starkem Verkaufsdruck vollzogen – aber jetzt ist nicht die Zeit, um hinterherzujagen.

Marktstruktur (M30)

Der Preis hat eine bullishe CHoCH gedruckt, wodurch die vorherige bärische Sequenz beendet wurde.

Darauf folgte ein BOS nach oben, was die kurzfristige bullishe Kontrolle bestätigt.

Momentum ist stark, aber der Preis nähert sich jetzt einer wichtigen Reaktionszone.

Wichtige Zonen zu beobachten:

FVG Unterstützung: ~4,950 – 4,980

→ Idealer Bereich für eine Fortsetzung der Rücksetzung, wenn die bullishe Struktur hält.

Mittlere Widerstand / Reaktion: ~5,100 – 5,150

→ Erwarten Sie Volatilität und mögliche Ausstopper.

Obere Zielzone: 5,270 – 5,450

→ Fibonacci 0.5 → 0.786 Rückführung des vorherigen Verkaufs.

Handels-Szenarien

Bullishe Fortsetzung:

Warten Sie auf eine Rücksetzung in FVG + höheres Tiefe → Fortsetzung in Richtung 5,27x → 5,45x.

Fehlerszenario:

Verlust von FVG + M30 Schlusskurs wieder unter ~4,95x → bullishe Struktur ungültig, seitwärts oder Umkehrrisiko.

🧠 Handelsgeist

Dies ist ein Reaktionsmarkt, kein Vorhersagemarkt.

Nach einem Strukturwechsel zahlen Rücksetzungen – Ausbrüche fangen.

EUR/USD Chartanalyse & Prognosen für die neue Woche #06Analyse bei einem letzten Kurs von 1,1851

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Von seinem Jahreshoch im September 2025 ist der Euro in eine Korrekturphase übergegangen, die zunächst Druck auf das 2022er-Jahreshoch ausgeübt hat. Aus der Pendelphase konnte sich der Kurs nach oben lösen und hat in einem Ausbruch auf den 1,21er-Bereich gezielt. Dort ist in der vergangenen Woche jedoch Verkaufsdruck in den Markt gekommen, und die Notierungen sind direkt wieder unter das Vorjahreshoch gefallen. Nach dem schwachen Wochenschluss bleibt zum Start in die neue Woche am Montag abzuwarten, ob der Kurs Notierungen über 1,1850 verteidigen kann.

Mögliche Tagesspanne: 1,1810 bis 1,1920

Nächste Widerstände: 1,1918 | 1,2082 = Vorwochenhoch | 1,2310

Wichtige Unterstützungen: 1,1835 = Vorwochentief | 1,1608

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte sich am Dienstag eine mögliche Stabilisierung über dem Vorwochentief herauskristallisieren. Ein Bruch würde hingegen stärkeren Korrekturbedarf erwarten lassen und auch die 1,17er-Marke wieder ins Spiel bringen.

Mögliche Tagesspanne: 1,1850 bis 1,1950 alternativ 1,1750 bis 1,1850

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart ist der Kurs an einem Ausbruch über das Vorjahreshoch gescheitert. Damit dürfte die Zone um 1,18 im Fokus liegen, wo sich der weitere Verlauf entscheiden könnte. Überwiegt die jüngste Schwäche, würde der Bereich bei 1,17 ins Visier geraten.

Mögliche Wochenspanne: 1,1730 bis 1,1980

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über der 1,18er-Marke die Erholungstendenz aufrechterhalten. Sollte sich hingegen der Verkaufsdruck durchsetzen, dürften die Notierungen auf die 1,1650er-Marke zielen.

Mögliche Wochenspanne: 1,1840 bis 1,2070 alternativ 1,1640 bis 1,1820

Die Börsentermine für die nächsten Tage:

Montag

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

Dienstag

16:00 Uhr USA Arbeitsmarkt

Mittwoch

09:55 Uhr Deutschland Einkaufsmanagerindex

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

15:45 Uhr Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:15 Uhr Eurozone EZB-Zinsentscheid

14:45 Uhr EZB-Pressekonferenz

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

XAUUSD – Volatilitätserweiterung, Handelsschlüsselfelder disziplXAUUSD – Volatilitätsausweitung, Handeln von Schlüsselzonen mit Disziplin (H1)

Markt Kontext

Gold handelt in einer Hochvolatilitäts-Erholungsphase nach einem scharfen Verkaufsdruck, wobei der Preis nun aggressiv zwischen wichtigen technischen Zonen rotiert. Dieses Verhalten spiegelt die Rebalancierung der Liquidität unter makroökonomischer Unsicherheit wider, anstatt einen klaren Trend zu zeigen.

Die anhaltende Unsicherheit über Änderungen in der Fed-Führung, die zukünftige Geldpolitik und Schlagzeilenrisiken halten Gold hoch empfindlich gegenüber Strömungen. In diesem Umfeld zählt die Reaktion auf die Ebenen mehr als die Richtung.

➡️ Marktstatus: schnelle Bewegungen, tiefe Rückzüge, starke Reaktionen – vermeide emotionale Einstiege.

Struktur & Preisaktion (H1)

Der Preis hält sich innerhalb eines steigenden korrektiven Kanals, was auf eine Erholungsstruktur hinweist.

Höhere Tiefs formen sich, aber die bullische Struktur ist noch bedingt, nicht vollständig bestätigt.

Obere Zonen zeigen Zögerlichkeit und Ablehnung, während untere Zonen starke Nachfrage anziehen.

Erwarte scharfe Schwankungen und falsche Ausbrüche während dieser Phase.

Wichtige Erkenntnis:

Dies ist ein reaktionsgetriebener Markt. Handeln Sie die Zonen, nicht das Gerede.

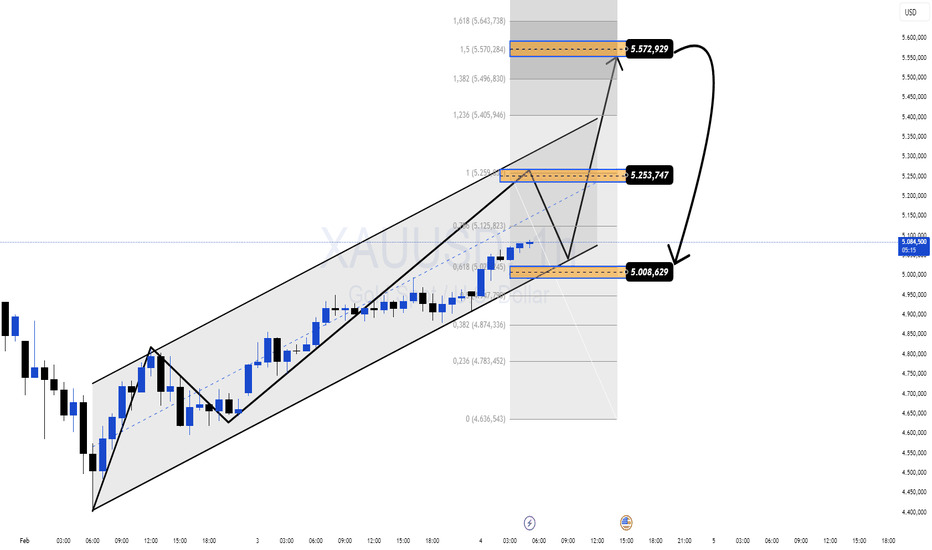

🎯 Handelsplan – MMF-Stil

🔵 Primäres Szenario – Kaufe den Rückzug (reaktionsbasiert)

KAUFE Zone 1: 5,008 – 4,990

• Kurzfristige Nachfrage

• 0.618 Fib-Retracement

• Kanalunterstützung

KAUFE Zone 2: 4,670 – 4,650

• Hauptnachfrage

• Bereich der vorherigen Liquiditätsüberprüfung

• Starke strukturelle Basis

➡️ Berücksichtige nur KÄUFE nach:

Klaren bullischen ablehnenden Kerzen

Oder einem bestätigten Höheren Tief auf H1

🔴 Alternatives Szenario – Verkaufe an oberen Reaktionszonen

VERKAUFE Zone 1: 5,250 – 5,275

• Vorheriger Widerstand

• Mid-Channel-Reaktionszone

VERKAUFE Zone 2: 5,560 – 5,575

• Hauptverlängerung / Angebotszone

• Fibonacci-Expansionswiderstand

➡️ Achte auf:

Ablehnungsdochte

Verlust der bullischen Dynamik auf H1

🎯 Ziele (TP-Zonen)

Aufwärtsziele (von KAUF-Setups):

TP1: 5,253

TP2: 5,573

Abwärtsziele (falls das VERKAUFS-Szenario eintritt):

TP1: 5,008

TP2: 4,670

❌ Ungültigkeit

Ein bestätigter H1-Schluss unter 4,650 macht die Erholungsstruktur ungültig.

Erfordert eine vollständige Neubewertung der Bias.

LIght Crude OIl (Erdöl) Trading Update für Februar 2026Light Crude Oil (Erdöl) notierte ausgehend von 54,98 USD am 16.12.2025 bis zum 29.01.2026 auf 66,48 USD höher und befindet sich aktuell innerhalb einer Korrektur. Der Kurs erreichte am Montag, dem 02.02.2026, 64,74 USD.

Findet Light Crude Oil (Erdöl) zwischen 62,63 USD und 59,19 USD oder 58,56 USD und 58,13 USD – alternativ an der aktuellen Aufwärtstrendmarke bei 58,45 USD – Unterstützung, ist ein Kursanstieg auf 71,45 USD bis 75 USD oder weiter bis 87 USD, 90,50 USD bzw. 94 USD zu erwarten. Voraussetzung für einen weiteren Kursanstieg ist, dass der Tiefpunkt vom 29.01.2026 bei 66,48 USD nicht unterboten wird. Im Falle einer Handelsspanne ist das Erdöl nach dem 28. April 2026 in Verlaufsrichtung zu handeln.

XAUUSD (Gold) – 15M AusblickGold setzt seine Erholung nach einer klaren bärischen Phase fort. Ein CHoCH signalisiert einen kurzfristigen Strukturwechsel nach oben. Der Preis handelt weiterhin innerhalb der Discount-Zone, was die Erholung unterstützt.

Aktuell stößt der Markt jedoch auf starken Widerstand im Bereich 4995, wo frühere Struktur, Liquidität und ein nicht mitigiertes FVG zusammenlaufen. Diese Zone stellt einen Entscheidungsbereich dar.

Ein Pullback ist wahrscheinlich, wobei der Preis den POI zwischen 4840 – 4790 testen könnte. Dieser Bereich entspricht Nachfrage, FVG-Support und vorheriger Struktur. Eine bullische Reaktion dort würde ein besseres Fortsetzungsszenario bieten.

Schlüsselzonen:

Widerstand: 4995

Support / POI: 4840 – 4790

Bias: Kurzfristig bullisch, aber Korrektur erwartet.

⚠️ Keine Anlageberatung.

Gold testet erneut die 5.000-Dollar-Marke

Marktanalyse – Überblick

Asiatische Vormittagssitzung: In der ersten Stunde nach Börsenbeginn am Dienstag schwankte der Goldpreis stark und stieg um fast 100 Dollar. Obwohl diese Rallye kräftig erscheint, spiegelt sie nicht die gesamte Marktentwicklung wider. Angesichts der hohen Volatilität ist es nicht ratsam, blindlings diesem Anstieg zu folgen. Händler sollten Ruhe bewahren.

Candlestick-Musteranalyse: Der Chart zeigt potenzielle Bodenbildungssignale. Es wird jedoch nicht empfohlen, dem Anstieg impulsiv zu folgen. Auf dem aktuellen Kursniveau von 4.800 Dollar ist ein direkter Einstieg ohne klare Unterstützungs- und Bestätigungssignale nicht ratsam.

Wichtige Kursmarken:

4.600 Dollar: Dies ist eine kritische Marke für eine kurzfristige Bodenbildung beim Goldpreis. Sollte der Preis unter 4.600 Dollar fallen, könnte dies zu erheblichen Abwärtsrisiken führen, mit Kurszielen bei 4.400 Dollar oder sogar darunter.

4.800 Dollar: Dies ist eine wichtige Widerstandsmarke in der aktuellen Kursspanne. Wird dieses Niveau erfolgreich durchbrochen, könnte dies einen Boden bestätigen, mit einem nächsten Kursziel von 5.000 $.

Aktuelle Markteinschätzung

Bodenbestätigung: Am Montag fiel der Goldpreis auf rund 4.600 $ zurück und erholte sich anschließend stark, bevor er die Marke von 4.800 $ überschritt. Dies deutet darauf hin, dass der Goldpreis seinen Boden bestätigt hat und keine unmittelbare Gefahr weiterer Rückgänge unter 4.600 $ besteht.

Aufsteigendes Dreiecksmuster: Technisch gesehen bildet Gold ein aufsteigendes Dreiecksmuster, was auf ein potenzielles Aufwärtsmomentum hindeutet. Sollte sich Gold weiterhin über 4.800 $ konsolidieren und wichtige Widerstandsniveaus durchbrechen, könnte der Kurs weiter steigen, mit einem Kursziel von 5.000 $.

Handelsstrategie

Einstiegspunkt:

Bei einem Rücksetzer in den Bereich von 4.890 $ bis 4.900 $: Erwägen Sie, bei Kursrückgängen zu kaufen und eine Long-Position einzugehen, sobald der Preis in diesen Bereich zurückfällt.

Stop-Loss-Einstellung:

Setzen Sie den Stop-Loss bei 4.870 $. Fällt der Kurs unter dieses Niveau, deutet dies darauf hin, dass der Markt die Marke von 4.600 $ oder darunter erneut testen könnte. In diesem Fall sollten Stop-Loss-Orders umgehend ausgelöst werden, um weitere Verluste zu vermeiden.

Kursziel:

Das Kursziel liegt bei 5.000 $. Basierend auf dem aktuellen Aufwärtstrend kann nach einem Ausbruch über 4.800 $ die Kursspanne auf 5.000 $ festgelegt werden. Es wird erwartet, dass Gold in diesem Bereich auf neuen Widerstand stößt.

Risikomanagement

Vorsichtiges Trading: Obwohl der Markt einige bullische Signale zeigt, war Gold in letzter Zeit von erheblicher Volatilität betroffen. Daher ist es wichtig, vorsichtig zu bleiben und übermäßigen Optimismus zu vermeiden. Insbesondere nach starken Kursschwankungen sollte ein angemessenes Kapitalmanagement Priorität haben.

Achten Sie auf Umkehrrisiken: Sollte der Kurs unter 4.600 $ fallen, könnte dies eine mögliche Marktumkehr signalisieren. Händler sollten sich auf defensive Maßnahmen vorbereiten und Stop-Loss-Orders im Voraus platzieren, um Verluste zu minimieren.

Wer Ruhe bewahrt, Positionsgröße und Risiken kontrolliert und geeignete Einstiegschancen nutzt, kann die Rendite maximieren und gleichzeitig potenzielle Verluste minimieren.

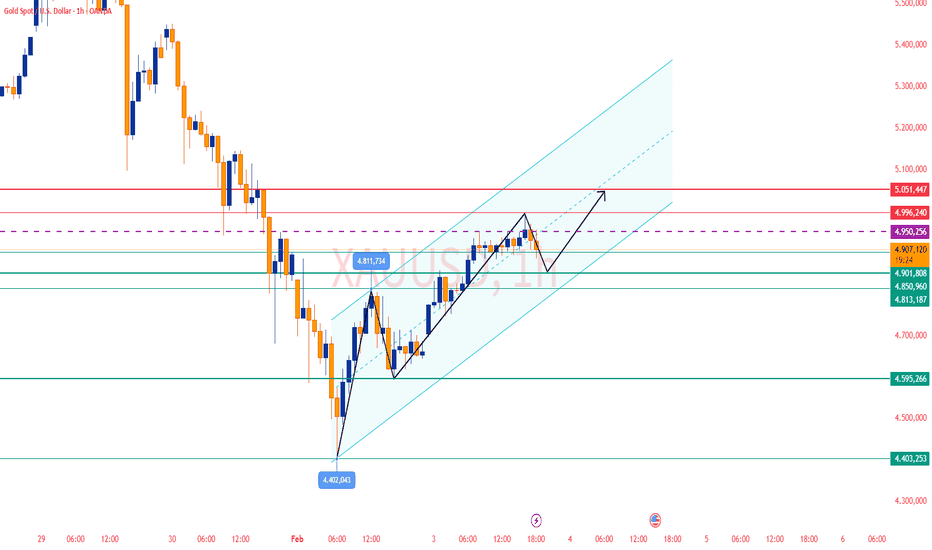

GOLD – HandelsideeGOLD – Handelsidee

„Die Marke von 0,236 könnte kurzfristig ein wichtiges Kursniveau sein.“ Hier erwartete ich im Wochenchart eine Kursbewegung, und heute Morgen näherten wir uns der Unterstützung bei 0,236 sehr stark. Der Kurs bildete ein Tief bei 4.402 $.

Im 4-Stunden-Chart versucht der Kurs nun, ein 4-Stunden-Reversal-Doji zu bilden. Sollten die Käufer dieses Niveau halten und das 0,5-Fibonacci-Retracement durchbrechen können, ist 0,618 das Hauptziel.

Im Bereich zwischen 4.895 $ und 5.000 $ ist mit einem erneuten Einstieg der Verkäufer zu rechnen, falls der Goldpreis vom aktuellen Niveau abprallt.

Gold erholt sich vom Tief — Startet der Bullenmarkt neu?✅ Auf dem 4-Stunden-Chart hat Gold vom Tief bei 4402 eine anhaltende Erholung gezeigt. Der Preis ist wieder über MA10 und das mittlere Bollinger-Band gestiegen und nähert sich allmählich dem Widerstandsbereich der MA20. Die zuvor einseitige bärische Struktur wurde gebrochen, und der Markt befindet sich nun in einer Phase des strukturellen Wiederaufbaus nach der Trenderholung. Der Bereich um 4950 stellt eine wichtige bullisch-bärische Übergangszone im 4-Stunden-Chart dar. Kann sich der Preis darüber stabil halten, eröffnet sich weiteres Aufwärtspotenzial.

✅ Auf dem 1-Stunden-Chart bildet der Preis eine stufenartige Aufwärtsstruktur, mit einer bullischen Ausrichtung von MA5 / MA10 / MA20 und sich nach oben öffnenden Bollinger-Bändern, was auf starkes kurzfristiges bullisches Momentum hinweist. Allerdings nähert sich der Preis nun dem oberen Bollinger-Band und einer früheren Hochvolumen-Zone, was auf einen möglichen kurzfristigen Rücksetzer oder eine Konsolidierung hindeutet.

✅ In Kombination beider Zeitebenen hat sich der Markt von einem vorherigen Abwärtstrend in einen bullisch geführten, oszillierenden Aufwärtsrhythmus gewandelt. Solange der Preis über 4900 bleibt, sind Rücksetzer eher als Kaufgelegenheiten zu sehen als als Signale für einen erneuten Abwärtstrend.

🔴 Widerstand: 4980–5050

🟢 Unterstützung: 4900–4850

✅ Handelsstrategie (Referenz):

Der aktuelle Ansatz konzentriert sich hauptsächlich auf Käufe bei Rücksetzern, während leichte Short-Positionen nahe Widerstandsbereichen in Betracht gezogen werden können.

🔰 Long-Strategie (Kauf bei Rücksetzer)

👉 Einstiegszone: 4850–4920, Long-Positionen gestaffelt aufbauen

🎯 Ziel 1: 4980

🎯 Ziel 2: 5050

🎯 Erweitertes Ziel: 5130

📍 Logik:

Dieser Bereich stellt eine Konfluenz aus Unterstützung der 1-Stunden-Durchschnitte und dem mittleren Bollinger-Band auf dem 4-Stunden-Chart dar und eignet sich für trendfolgende Einstiege.

🔰 Short-Strategie (leichte Shorts am Widerstand)

👉 Einstiegszone: 4980–5050, leichte Short-Positionen

🎯 Ziel 1: 4920

🎯 Ziel 2: 4850

📍 Logik:

Dieser Bereich stimmt mit der MA20 im 4-Stunden-Chart und früheren strukturellen Widerständen überein, wo kurzfristige technische Rücksetzer auftreten können.

✅ Hinweise zum Risikomanagement

👉 Die Haupttendenz ist bullisch; Shorts dienen nur der Konsolidierung

👉 Hält sich der Preis stabil über 5000, ist die Short-Idee hinfällig

👉 Solange Rücksetzer nicht unter 4850 fallen, bleibt der bullische Rhythmus intakt

👉 In seitwärts gerichteten Märkten sind gestaffelte Einstiege und strikte Stop-Loss-Disziplin entscheidend.

Technische Analyse – Oracle Corporation (Tageschart)Der Chart von Oracle zeigt aktuell eine saubere Korrekturstruktur nach einer starken Rallye, die nun in eine entscheidende Unterstützungszone läuft.

Übergeordnete Struktur

Nach dem Hoch im Bereich 300+ USD befindet sich die Aktie in einem klaren Abwärtstrend, bestätigt durch:

fallende Trendlinie (rote Linie)

Serie tieferer Hochs und Tiefs

dynamische Abwärtsimpulse

Der Abverkauf wirkt trendgetrieben, nicht panisch.

Unterstützungs- & Kaufbereich

Der Kurs testet aktuell einen konfluenten Unterstützungsbereich um ~150 USD:

langfristige Aufwärtstrendlinie

horizontale Unterstützung

61,8 %-Fibonacci-Retracement

mehrfacher Reaktionsbereich in der Vergangenheit

Technisch sehr relevante Entscheidungszone.

Mögliche Szenarien

Szenario 1 – Technischer Rebound:

Hält der Bereich um ~150 USD, ist eine Erholung in Richtung 230–260 USD denkbar (Trendlinien-Retest / Widerstandszone).

→ klassischer Pullback innerhalb der Korrektur.

Szenario 2 – Trendfortsetzung nach unten:

Ein nachhaltiger Bruch der Unterstützung würde das Abwärtsbild bestätigen.

➡️ In diesem Fall rückt der Bereich um ~130 USD als nächstes Ziel in den Fokus.

Einordnung & Risiko

Rebound ≠ Trendwechsel

Solange kein Bruch der Abwärtstrendlinie erfolgt, bleibt das bärische Bias intakt

Bestätigung (Struktur / Volumen) entscheidend

Fazit

Oracle befindet sich an einer technisch sauberen Entscheidungszone.

📈 Kurzfristig ist eine Gegenbewegung möglich,

📉 mittelfristig bleibt Vorsicht angebracht.

Kein Blind-Entry – Reaktion an der Unterstützung abwarten. Keine Anlageberatung.

NYSE:ORCL

V-förmige Umkehr bei Gold, Kursziel 5000!

Gold tendierte den ganzen Tag über nach oben, testete in der asiatischen Sitzung wiederholt die Marke von 4900 und hält sich nun fest darüber. Das zweite Kursziel liegt bei 5000–5200.

Kurzfristig liegt der Fokus auf dem kleineren Widerstand bei 5000–5020. Sollte der Preis in der US-Sitzung stark steigen, ist es ratsam, nicht in der Nähe dieses Niveaus weiter nach oben zu streben. Die heutige Kursentwicklung bot keinen idealen Einstiegszeitpunkt für Käufe bei Kursrückgängen. Achten Sie in der US-Sitzung auf die Unterstützung bei 4850 und 4800, wo sich Kaufgelegenheiten ergeben könnten.

Unerwartete Kursrückgänge sollten im Hinblick auf die Unterstützung bei 4700, 4650 und 4600 beobachtet werden, wo sich ebenfalls Kaufgelegenheiten ergeben könnten. Die Gesamtstrategie bleibt: Bei Kursrückgängen kaufen. Der Gold-Bullenmarkt ist noch lange nicht vorbei, und der mittel- bis langfristige Aufwärtstrend bleibt unverändert.

Goldbullen beginnen, Verluste wieder wettzumachen

I. Kernaussage

Unter Einbeziehung von Fundamental- und technischer Analyse wird der Goldmarkt aktuell von einer Abschwächung der geopolitischen Spannungen und der Entwicklung des US-Dollars beeinflusst. Die Nachfrage nach Gold als sicherer Hafen hat sich kurzfristig abgeschwächt, während technische Indikatoren einen Korrekturtrend nahelegen. Es wird erwartet, dass der Goldpreis kurzfristig vor allem Unterstützung auf niedrigeren Niveaus sucht. Die empfohlene Handelsstrategie lautet, bei Kursanstiegen zu verkaufen und gleichzeitig vorsichtig nach kurzfristigen Erholungsmöglichkeiten Ausschau zu halten.

II. Fundamentalanalyse

Negative Faktoren:

Abnehmendes geopolitisches Risiko: Die Wiederaufnahme hochrangiger Gespräche zwischen den USA und Venezuela signalisiert eine strukturelle Entspannung in den bilateralen Beziehungen. Dies reduziert eine Quelle globaler geopolitischer Unsicherheit und mindert die kurzfristige Attraktivität von Gold als sicherer Hafen.

Politische Erwartungen: Sollten sich die Beziehungen zwischen den USA und Venezuela weiter verbessern, könnte dies zu einer zukünftigen Lockerung der US-amerikanischen Taktik des maximalen Drucks, einschließlich der Sanktionen, führen. Dies würde die Risikoaversion am Markt weiter dämpfen und den Goldpreis unter Druck setzen.

Folgefokus: Konkrete Fortschritte in den Verhandlungen, US-Politik gegenüber anderen geopolitischen Brennpunkten (z. B. dem Nahen Osten) und künftige geldpolitische Signale der Federal Reserve.

III. Technische Analyse

Jüngster Trend: Der Goldpreis stieg Anfang letzter Woche stark an, fiel dann aber deutlich zurück, mit einem maximalen Rückgang von fast 1.000 US-Dollar vom Höchststand. Der Preis durchbrach die wichtige psychologische Marke von 5.000 US-Dollar direkt, was eine deutliche technische Korrektur und institutionellen Verkaufsdruck widerspiegelt.

Wichtige Marken:

Widerstand: 4.820–4.870 US-Dollar (eine starke Widerstandszone für die jüngsten Erholungen und ein kritischer Wendepunkt für den Wechsel zwischen bullischer und bärischer Marktstimmung).

Unterstützung: 4650–4600 (primäre kurzfristige Unterstützungszone), 4630–4620 (Kurslücke dieses Monats und wichtige psychologische Unterstützungslinie für eine positive Marktstimmung; ein Durchbruch darunter könnte stärkere Trendkorrekturen auslösen).

Technische Muster: Der Goldpreis hat die Kurslücke der letzten Woche zwischen 5000 und 4990 durchbrochen und damit die kurzfristige Abwärtsbewegung bestätigt. Die untere Kurslücke bei 4630–4620 stellt das wichtigere technische Kursziel und die psychologische Unterstützung dar.

IV. Empfehlungen zur Handelsstrategie

Primäre Richtung: Konzentrieren Sie sich auf Verkäufe bei Kursanstiegen.

Einstieg und Kursziele:

Short-Chance: Erwägen Sie den Einstieg in Short-Positionen in mehreren Tranchen, wenn der Goldpreis in die Widerstandszone von 4820–4870 zurückfällt und Anzeichen von Stagnation oder Umkehr zeigt. Das erste Kursziel liegt im Bereich von 4650–4600, das entscheidende Kursziel im Bereich von 4630–4620.

Long-Chance (Sekundärstrategie, höheres Risiko): Berührt der Goldpreis erstmals die Unterstützungszone von 4600–4620 und zeigt deutliche Anzeichen einer Stabilisierung und eines Aufschwungs (z. B. Umkehrmuster im Stunden- oder 4-Stunden-Chart), erwägen Sie eine kleine Long-Position für einen kurzfristigen Aufschwung mit Zielbereich 4780–4800.

Risikokontrolle:

Stop-Loss für Short-Positionen: Empfohlen oberhalb von 4890.

Stop-Loss für Long-Positionen: Empfohlen unterhalb von 4590.

Kapitalmanagement: Halten Sie Ihr Gesamtrisiko in einem angemessenen Rahmen. Es wird empfohlen, dass das Risiko pro Trade 2 % des Gesamtkapitals nicht übersteigt. Angesichts der aktuell hohen Volatilität sind strikte Positionsgrößen und die Einhaltung von Stop-Loss-Vorgaben unerlässlich.

V. Besondere Hinweise

Sollte der Goldpreis die Unterstützungszone von 4600 deutlich unterschreiten, könnte dies auf eine fundamentale Trendwende im Aufwärtstrend hindeuten. Dies könnte weitere Kursrückgänge auslösen, und alle kurzfristig orientierten Anlagestrategien sollten vorerst ausgesetzt werden, während nach Möglichkeiten gesucht wird, dem Abwärtstrend zu folgen.

Sollte der Goldpreis jedoch eine starke Erholung zeigen und sich über 4900 stabilisieren, könnte der kurzfristige Abwärtstrend hinfällig sein, was eine Neubewertung der Marktentwicklung erforderlich machen würde.

Gold erholt sich – Aufwärtsdynamik bleibt fragilDer Goldpreis konnte sich zuletzt leicht stabilisieren und näherte sich in den frühen Handelsstunden am Dienstag der Marke von 4.770 USD. Diese moderate Erholung folgt auf den zuvor historisch starken Abverkauf am Markt. Das kurzfristige Aufwärtspotenzial dürfte jedoch begrenzt bleiben, nachdem US-Präsident Donald Trump Kevin Warsh als nächsten Vorsitzenden der US-Notenbank (Federal Reserve) nominiert hat.

Aus technischer Sicht scheint XAUUSD derzeit nach einer Bodenbildung zu suchen. In den kurzfristigen Charts pendelt der Preis um eine neu etablierte Trendlinie und bewegt sich in Richtung der Fibonacci-Retracement-Zone bei 0,5–0,618. Gelingt ein nachhaltiger Ausbruch über diesen Bereich, könnte sich die Erholungsbewegung weiter ausdehnen. Dennoch bleibt die Lage unsicher, da die Verkäufer im übergeordneten Bild weiterhin dominieren.

Persönliche Einschätzung: Ich gehe davon aus, dass Gold zunächst nochmals nachgeben könnte, um eine solidere Basis aufzubauen, bevor sich ein überzeugender Aufwärtstrend entwickelt.

Wie sehen Sie die aktuelle Lage? Teilen Sie Ihre Meinung gern in den Kommentaren! 💬

GOLD RALLY ODER FALLE?Gold springt — aber der Kontext zählt.

Nach einem starken Verkauf zieht der Preis jetzt in eine wichtige Widerstandszone zurück, ohne die Struktur zu brechen. Hier werden viele Trader gefangen, die einem „Boden“ nachjagen, während das Smart Money verteilt.

Marktstruktur

Eindeutiger Abwärtstrend: Tiefere Hochs & tiefere Tiefs bleiben intakt

Aktuelle Bewegung = Retracement, keine impulsive bullish Fortsetzung

Der Preis reagiert unterhalb der absteigenden Trendlinie

Wichtige technische Zone

FVG / Angebotszone um 5,26x → Hochwahrscheinlichkeits-Reaktionsbereich

Diese Zone stimmt mit Retracement-Niveaus und vorherigem Ungleichgewicht überein

If–Then-Szenarien

Wenn der Preis 5,26x ablehnt:

→ Fortsetzung des Abwärtstrends Richtung 4,63x → 4,51x → 4,40x

Wenn der Preis über 5,26x bricht und sich hält (H1-Schluss):

→ Bearish-Bias schwächt sich ab, auf neue Struktur warten, bevor man handelt

Trading-Mindset

Dies ist Verteilung nach einem Verkauf, keine Akkumulation.

Verwechseln Sie einen Sprung nicht mit einer Trendänderung.

📌 Starke Trends kehren sich nicht leise um — sie testen zuerst die Geduld.

Silber nach dem Liquiditätsschub: Aufschwung oder Falle?Silber hat soeben einen starken, liquiditätsgetriebenen Abverkauf abgeschlossen und ist von der Zone zwischen einhundertzwölf und einhundertsechzehn bis in den Bereich zweiundsiebzig bis fünfundsiebzig gefallen, wo eine aggressive Käuferreaktion einsetzte. Diese Bewegung hat den lang etablierten Exponentiellen Gleitenden Durchschnitt achtundneunzig bei etwa einhunderteins klar unterschritten und damit einen strukturellen Übergang von einer bullischen Fortsetzung in eine bärische Expansionsphase bestätigt. Der heftige Abwärtsimpuls deutet auf Zwangsliquidationen und Stop-Loss-Bereinigungen hin, statt auf eine gesunde Korrektur, wobei schwache Marktteilnehmer unterhalb vorheriger Tiefs aus dem Markt gedrängt wurden.

Die aktuelle Erholung in Richtung achtzig bis dreiundachtzig ist daher eher als technische Gegenbewegung und nicht als bestätigte Trendwende zu bewerten.

Aus Sicht der Marktstruktur und Marktpsychologie versucht der Preis nun, eine frühere Ausbruchszone im Bereich zweiundachtzig bis vierundachtzig erneut zu testen, in der sich vermutlich gefangene Long-Positionen und überhängendes Angebot befinden. Gelingt es dem Markt nicht, diese Zone zurückzuerobern, droht die Ausbildung eines tieferen Hochs, was den Weg für eine weitere Abwärtsbewegung oder eine längere Konsolidierungsphase öffnen würde. Erst eine saubere Rückeroberung oberhalb der Zone achtundneunzig bis einhundert, gefolgt von nachhaltigem Handel über dem Exponentiellen Gleitenden Durchschnitt achtundneunzig, würde signalisieren, dass die Käufer wieder echte Kontrolle erlangt haben. Bis dahin bleibt diese Erholung korrektiver Natur, und die Liquidität wird weiterhin die nächste entscheidende Marktbewegung bestimmen.

Wir bleiben am Dienstag optimistisch für den Goldpreis.Wir bleiben am Dienstag optimistisch für den Goldpreis und sehen ein Kursziel von 5.000 US-Dollar.

Wir werden diese Woche weiterhin bei Kursrückgängen kaufen.

Am Montag haben wir mehrmals nahe 4.650 US-Dollar zugekauft und dabei zweimal einen Gewinn von fast 150 Punkten erzielt, darunter ein Trade mit einem Gewinn von 15.000 US-Dollar. Angesichts der aktuell hohen Marktvolatilität haben wir diese Woche unseren Hebel angepasst und die Ordergröße um das Zehnfache reduziert.

Nachdem der Goldpreis Ende Januar ein Allzeithoch erreicht hatte, erlebte er innerhalb weniger Handelstage den stärksten Tagesverlust seit 1983.

Dieser Rückgang ist auf eine Kombination kurzfristiger Belastungen zurückzuführen.

Vor dem Einbruch hatte sich der Goldpreis in den vergangenen zwölf Monaten fast verdoppelt und beträchtliche Gewinne angehäuft.

Jede noch so geringe Schwankung könnte umfangreiche Gewinnmitnahmen auslösen.

Wie sind die Aussichten?

Trotz der starken kurzfristigen Volatilität bleibe ich hinsichtlich der mittel- bis langfristigen Aussichten optimistisch.

Ich bin überzeugt, dass die grundlegende Logik des aktuellen Gold-Bullenmarktes weiterhin gültig ist.

Der jüngste Rückgang ist eine typische technische Korrektur und kein Zusammenbruch der langfristigen Aufwärtsdynamik.

Schwerpunkt diesen Monat:

Der Fokus des Marktes richtet sich darauf, ob Warshs geldpolitischer Kurs weiter bestätigt wird und ob die globalen Zentralbanken weiterhin Gold kaufen werden.

Jegliche Anzeichen für eine weniger restriktive Geldpolitik als erwartet könnten Kaufgelegenheiten bei Kursrückgängen bieten.

Derzeit befindet sich der Markt in einem intensiven Spannungsfeld zwischen kurzfristigen technischen Anpassungen und einem langfristigen strukturellen Aufwärtstrend.

Wir halten an unserer Strategie fest, bei Kursrückgängen zu kaufen:

Wichtige Punkte:

1. Die makroökonomische Trendunterstützung liegt bei 4400–4500 $.

2. Kaufen Sie bei Kursrückgängen, solange der Goldpreis über 4500 $ bleibt.

3. Angesichts der erhöhten Volatilität passen Sie den Hebel entsprechend an und erweitern Sie die Stop-Loss-Limits. (Referenz: Reduzieren Sie den Hebel um das Zehnfache.)

X-sequentials Gold Trading Update für Februar 2026Gold:

Im Update vom 22.12.2025 erhielten Sie für Gold folgende Nachricht:

„ Das Gold war nach dem 19.12.2025 in Verlaufsrichtung zu handeln (siehe Ausgabe 655). Gold stieg bis zum 26.12.2025 auf 4.584,0 USD an. Dem schloss sich eine Korrektur auf 4.284,3 USD an. Der Wochenschlusskurs liegt bei 4.329,6 USD. Es besteht seit 4.478 USD eine Long‑Position. Der Stoppkurs liegt bei 4.010 USD (unterhalb des Tiefs vom 13. Oktober 2025) und wird später angehoben. Das Kursziel liegt bei 4.850 USD. “

Gold erreichte das formulierte Kursziel von 4.850 USD am 21. Januar 2026 und stieg bis zum 29. Januar 2026 auf 5.626,8 USD an. Diesem Kursanstieg folgte bis Montag, dem 2. Februar 2026, ein Kursrückgang auf 4.423,2 USD. Die aktuelle Aufwärtstrendmarke verläuft bei 4.757,1 USD.

Mit dem jüngsten Kursrückgang auf 4.423,2 USD und der aktuellen Kurserholung wird formuliert, dass Unterstützung an dieser Aufwärtstrendmarke gefunden wurde. Für die Fortsetzung des Aufwärtstrends ist es wichtig, ob sich Gold oberhalb der Marke von 5.107,9 USD behauptet, ohne im Anschluss die Marke von 4.991,4 USD zu unterbieten; wobei hier zwei Versuche für einen Long‑Einstieg bis auf zunächst 6.880 USD anzuberaumen sind.

Technische Analyse – AdidasIm Wochenchart seit IPO bleibt der langfristige Aufwärtstrend grundsätzlich intakt, auch wenn sich die Aktie seit dem Hoch 2021 in einer tiefen Korrektur befindet.

Im Tageschart läuft aktuell ein klarer Abwärtstrend, der den Kurs in eine technisch relevante Reaktionszone um ~130 EUR geführt hat (0,786 Fibonacci).

Szenarien

Rebound-Szenario:

Hält der Bereich um ~130 EUR, ist eine technische Erholung in Richtung 160–180 EUR möglich.

Alternativ:

Ein nachhaltiger Bruch der Zone öffnet Raum bis ~95 EUR als nächste übergeordnete Unterstützung.

Fazit

Kurzfristig entscheidet die Zone um 130 EUR über Rebound oder Trendfortsetzung.

Kein Blind-Entry – Bestätigung abwarten. Keine Anlageberatung.

XETR:ADS

Warum der AUD heute um mehr als 50 Pips steigen könnteKönnte die Reserve Bank of Australia die erste große Zentralbank sein, die in diesem Zyklus die Zinsen erhöht?

Eine Anhebung um 25 Basispunkte ist der Konsens des Marktes, aber es ist keine eindeutige Entscheidung. Die Ökonomen haben sich erst in den letzten Wochen für eine Anhebung ausgesprochen, weshalb die Prognosen noch gemischt sind.

Es ist nicht unrealistisch, dass die RBA über die steigende Inflation hinwegsieht und entscheidet, dass die Argumente für eine sofortige Anhebung noch nicht vollständig ausgereift sind.

Die Deutsche Bank, Goldman Sachs und Morgan Stanley gehören zu den großen Banken, die weiterhin davon ausgehen, dass die RBA die Zinsen unverändert lassen wird.

Wenn die Erwartungen so unterschiedlich sind, kann die Reaktion des australischen Dollars heftig ausfallen. Eine Bewegung des AUD um mehr als 50 Pips rund um die Entscheidung ist durchaus möglich.

Die Erklärung der RBA zur Geldpolitik wird um 14:30 Uhr Ortszeit (3. Februar) erwartet. Gouverneurin Michele Bullock wird um 15:30 Uhr eine Pressekonferenz abhalten.