Tesla Chartupdate in Anlehnung an unser letztes Update📉 Tesla | Video-Update – Anschluss an das letzte Chart-Update

In unserem heutigen Video knüpfen wir direkt an das schriftliche Tesla-Update aus der vergangenen Woche an und schauen uns gemeinsam an, wie sich der Markt seitdem weiterentwickelt hat:

Dabei gehen wir zusammen den 1 Std Chart durch und prüfen ob und inwiefern sich die zuletzt beschriebenen Annahmen und Beobachtungen weiter bestätigen oder neu justieren müssen.

🎬 Die aktuelle Entwicklung, Einordnung und der Abgleich mit dem letzten Update – jetzt im Video.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigene

Chartmuster

XAUUSD – Preis bei OB, Nächster Schritt im FokusMarktkontext

Gold hat einen starken bullischen Impuls geliefert und den Preis direkt in eine Premium-Order-Block (OB)-Zone um 4,63x gedrückt. Dieses Gebiet hat zuvor starken Verkaufsdruck ausgelöst und ist somit eine entscheidende Zone für die nächste kurzfristige Bewegung.

Der Markt befindet sich nicht mehr in einem Einbahnstraßen-Trend – er testet nun Angebot und Verteilung.

Struktur & Preisaktion

Die breitere Struktur bleibt bullisch, aber der Preis reagiert derzeit an einem Premium-OB.

Auf diesem Niveau wählt der Markt typischerweise zwischen:

Ein korrektiver Rückzug zur Neuausrichtung, oder

Absorption des Angebots und Fortsetzung des Trends

Nachfragezonen darunter bleiben gut definiert, was darauf hindeutet, dass jeder Rückzug eher technisch als eine Umkehrung ist.

Wichtige Preiszonen

Order Block / Widerstand: um 4,637

Nahe Nachfrage: 4,55x – 4,54x

Tiefere Nachfrage: 4,50x

Szenarien (Wenn – Dann)

Szenario 1 – Gesunder Rückzug

Wenn der Preis es nicht schafft, sich über dem 4,63x OB zu halten, ist ein Rückzug in Richtung 4,55x → 4,54x wahrscheinlich, um die Liquidität neu auszubalancieren.

Die Preisreaktion in dieser Zone wird bestimmen, ob der Trend fortgesetzt werden kann.

Szenario 2 – OB-Absorption & Fortsetzung

Wenn der Preis hält und das OB absorbiert, könnte Gold höher in Richtung 4,65x+ steigen.

Bestätigung ist der Schlüssel – vermeiden Sie es, bei Höchstständen hinterherzujagen.

Fazit

Gold handelt jetzt in einer kritischen Entscheidungszone.

Dies geht nicht um Vorhersage – es geht darum, auf die Reaktion am Order Block zu warten.

BTC/USDT 4H – Breakout bestätigt, jetzt Retest entscheidendBitcoin konnte sowohl Supply Zone 1 als auch Supply Zone 2 nach oben durchbrechen. Übergeordnet war davor ein sehr sauberes Cup & Handle Pattern zu erkennen, das jetzt auch technisch bestätigt wurde – inklusive Breakout über die beiden markanten Double Tops bei 94.500.

Für mich ist genau dieser Bereich aktuell der wichtigste Pivot im Chart: 94.5k war mehrfach eine harte Decke und ist jetzt ein potenzieller Support.

Was ich als nächstes erwarte

Nach so einem impulsiven Move rechne ich eher nicht damit, dass BTC sofort ohne Pause weiterläuft. Wahrscheinlicher ist ein Rücksetzer, um den Ausbruch zu bestätigen:

Mögliche Pullback-Zonen:

Zone 1: ca. 94.7k–94.5k (erste Supply Flip Zone)

Zone 2: ca. 93.8k–93.2k (tiefere Retest Zone)

Wenn der Preis dort Stabilität zeigt (Reclaim, Higher Low, Buying Pressure), wäre das für mich das Signal für die Fortsetzung.

Bullishes Ziel

Solange der Retest hält, sehe ich eine gute Chance auf einen Push Richtung ~98k, da dazwischen die nächste größere Imbalance im Volumenprofil liegt, die der Markt häufig füllt.

Risiko-Szenario:

Wichtig ist aber: Der Move war news-driven. Genau solche Ausbrüche führen oft danach nochmal zu einem Liquidity Sweep, bevor der eigentliche Trend weiterläuft.

Auf der Liquidation Map und auch in der Heatmap sieht man unterhalb weiterhin deutliche Liquiditätscluster, besonders Richtung ~93k und im Extremfall ~90k

Ein kurzer Sweep in diese Bereiche wäre für mich nicht unmöglich.

Bullish, solange BTC über 94.500 bleibt und der Pullback gekauft wird → Ziel 98k.

Wird 94.5k verloren, steigt die Gefahr eines Re-Entry in die alte Range im grünen Kanal (94.5k–84.5k). Und genau dieser Bereich wurde meiner Meinung nach schon zu oft getestet – daher wäre ein Rücklauf dorthin sehr riskant.

(Keine Anlageberatung - Do your own research)

XAUUSD – Pullback abgeschlossen, Fokus auf Buy the DipMarktkontext (H1)

Nach einem starken impulsiven Anstieg ist Gold in eine technische Rückgangsphase eingetreten und zeigt nun Zeichen für den Abschluss der Liquiditätsabsorption. Der jüngste Rückgang ist korrektiver Natur und weist nicht auf eine Trendwende hin.

Aus fundamentaler Sicht bleibt das makroökonomische Umfeld für Gold unterstützend, da die Erwartungen an eine vorsichtige Haltung der Fed bestehen und die Nachfrage nach sicheren Anlagen anhält. Infolgedessen werden kurzfristige Abwärtsbewegungen als Gelegenheiten angesehen, um dem primären bullishen Trend wieder beizutreten.

Struktur & Preisaktion

Die H1-Struktur bleibt bullish, mit wichtigen Schwungtiefs, die intakt sind.

Die Preise haben auf kurzfristige Nachfragezonen reagiert, abgestimmt mit Fibonacci-Retracement und vorherigen Gleichgewichtsbereichen.

Bisher keine bestätigten bearishen CHoCH → bullish Fortsetzung bleibt die bevorzugte Sicht.

Obere Widerstandsbereiche fungieren als Liquiditätsziele.

Handelsplan – MMF-Stil

Primäres Szenario – Trendfolgendes KAUFEN

Konzentrieren Sie sich nur auf KAUF-Setups, nachdem die Preise klare bullishen Reaktionen und Strukturenschutz zeigen.

Bevorzugte KAUF-Zonen:

KAUF-Zone: 4,596 – 4,580 (Nachfrage + Fibonacci-Konvergenz)

Tiefere KAUF-Zone: 4,578 – 4,570 (Struktur-Tief / starke Unterstützung)

Hinweis: Trades nur mit Bestätigung eingehen. Vermeiden Sie FOMO in der Mitte der Spanne.

Oberseitenziele:

TP1: 4,610

TP2: 4,630

TP3: 4,670 (oberer Widerstand / Erweiterungsbereich)

Alternatives Szenario

Wenn der Preis nicht tief zurückzieht und stattdessen über 4,630 bricht und hält, warten Sie auf einen Retest, bevor Sie nach Fortsetzungs-KAUF-Möglichkeiten suchen.

Ungültigkeit

Wenn eine H1-Kerze unter 4,570 schließt, ist die kurzfristige bullish Struktur ungültig. Pausieren Sie KAUFEN und warten Sie, bis sich eine neue Struktur bildet.

Zusammenfassung

Die primäre Neigung von Gold bleibt bullish. Der aktuelle Rückgang ist korrektiv, nicht umschlagend. Der MMF-Ansatz begünstigt Geduld und das Kaufen in rabattierten Zonen, Handel im Einklang mit dem Fluss höherer Zeitrahmen, anstatt dem Preis nachzujagen.

Gold bleibt klar im Aufwärtstrend Gold notiert weiterhin in der Nähe seiner historischen Höchststände und unterstreicht damit die Stärke seines übergeordneten Aufwärtstrends. Rückenwind erhält das Edelmetall vor allem durch die zunehmenden geopolitischen Spannungen, darunter die Eskalation des Konflikts in der Ukraine sowie anhaltende Unsicherheiten rund um Iran, die die Nachfrage nach sicheren Häfen stützen.

Der leichte Anstieg des US-Dollars und die Zurückhaltung der Marktteilnehmer vor den anstehenden US-Inflationsdaten bremsen die Dynamik lediglich kurzfristig, ohne das positive Gesamtbild zu verändern. Die Erwartung sinkender Leitzinsen in den USA bleibt bestehen und schafft ein unterstützendes Umfeld für nicht renditetragende Anlagen wie Gold.

Solange sich der Goldpreis stabil oberhalb der Marke von 4.500 US-Dollar je Unze hält, bleiben weitere Anstiege in Richtung neuer historischer Höchststände ein realistisches Szenario.

Gold hält das Tempo vor einer größeren BewegungVor dem Hintergrund zunehmender geopolitischer Unsicherheiten und schwächer als erwarteter US-Wirtschaftsdaten profitiert Gold weiterhin von der Erwartung, dass die Fed an einer lockeren Geldpolitik festhält. Der Arbeitsmarktbericht für Dezember fiel unter den Prognosen aus und stärkte damit die Wahrscheinlichkeit von Zinssenkungen im laufenden Jahr, was den Goldpreis in einem Umfeld sinkender Renditen unterstützt.

Aus technischer Sicht zeigt XAUUSD im H4-Zeitrahmen weiterhin eine stabile Aufwärtsstruktur. Der Preis hält sich oberhalb der gleitenden Durchschnitte, und Korrekturen werden schnell absorbiert. Die Zone um 4.560 fungiert als wichtiger Unterstützungsbereich. Solange dieses Niveau verteidigt wird, bleibt der Aufwärtstrend dominant.

Im positiven Szenario könnte XAUUSD nach einer kurzen Konsolidierungsphase in Richtung der Zone um 4.700 ansteigen. Die aktuellen Schwankungen sollten dabei als technische Korrekturen und nicht als Anzeichen einer Trendwende interpretiert werden.

Goldpreis wartet gespannt auf Inflationsdaten: Können die BullenGoldpreis wartet gespannt auf Inflationsdaten: Können die Bullen weiter steigen?

Am Dienstag (13. Januar) bewegte sich der Goldpreis während der asiatischen und europäischen Handelssitzungen in einer engen Spanne um 4580 US-Dollar pro Unze, nur knapp unter dem Allzeithoch des Vortages von 4630,08 US-Dollar. Der Markt hielt den Atem an und wartete gespannt auf die Veröffentlichung der US-Verbraucherpreisdaten im Laufe des Tages. Diese Inflationsdaten könnten darüber entscheiden, ob der Goldpreis seinen Aufwärtstrend fortsetzt oder eine Pause einlegt.

Gemischte Stimmung: Der Markt schwankt zwischen Erwartungen und Besorgnis.

Der Goldmarkt präsentiert sich derzeit uneinheitlich. Einerseits hat der Optimismus am Aktienmarkt die Nachfrage nach sicheren Anlagen etwas gedämpft; andererseits stützen geopolitische Risiken weiterhin den Goldpreis. Die harte Haltung der Trump-Regierung gegenüber dem Iran, ihre militärische Strategie gegenüber Venezuela und das Beharren des Weißen Hauses in der Grönlandfrage, gepaart mit den potenziellen Risiken des Russland-Ukraine-Konflikts, erschweren es dem Markt, seine Risikoaversion zu lockern.

Noch wichtiger ist, dass die Unabhängigkeit der US-Notenbank (Fed) vor beispiellosen Herausforderungen steht. Die Nachricht, dass die Trump-Regierung strafrechtliche Ermittlungen gegen den Fed-Vorsitzenden Jerome Powell eingeleitet hat, hat tiefe Besorgnis um die Unabhängigkeit der Zentralbank ausgelöst – wie ein Stein, der in einen ruhigen See geworfen wird. Diese Spannung zwischen Politik und Geldpolitik hat nicht nur die Aufwärtsdynamik des Dollars geschwächt, sondern auch die Attraktivität von Gold als sicherer Hafen unterstrichen.

Ein entscheidender Faktor: Inflationsdaten als Katalysator

Meiner Ansicht nach könnten die heutigen Verbraucherpreisdaten (VPI) der entscheidende Faktor sein, der das aktuelle Gleichgewicht stört. Der Markt erwartet im Allgemeinen einen Anstieg des VPI um 0,3 % gegenüber dem Vormonat im Dezember, während die jährliche Inflationsrate stabil bei 2,7 % bleibt. Sollten die Daten deutlich von den Erwartungen abweichen, wird dies unweigerlich die Markteinschätzung des Zinskurses der Fed verändern.

Es ist bemerkenswert, dass die am vergangenen Freitag veröffentlichten US-Arbeitsmarktdaten zwar die Erwartungen einer kurzfristig unveränderten Geldpolitik stützten, Händler aber weiterhin auf zwei weitere Zinssenkungen in diesem Jahr setzen. Dieses „heikle Zusammenspiel von Daten und Erwartungen“ macht den aktuellen Markt so faszinierend – und birgt gleichzeitig das Risiko.

Technische Analyse: Starker Trend, aber überkaufte Korrektur bedarf der Aufmerksamkeit

Im Tageschart ist der seit November bestehende Aufwärtskanal für Gold weiterhin intakt, mit einem Widerstand bei etwa 4650 US-Dollar. Der 50-Tage-Durchschnitt (4248,52) verläuft deutlich nach oben, und die Goldpreise notieren konstant darüber, was einen insgesamt positiven Trend bestätigt.

Als langjähriger Marktbeobachter muss ich Sie jedoch darauf hinweisen, dass der Relative-Stärke-Index (RSI) den überkauften Bereich erreicht hat. Dies könnte die Fähigkeit der Goldpreise einschränken, die obere Kanallinie kurzfristig zu durchbrechen. Nach einem starken Ausbruch über die Marke von 4600 am frühen Morgen und dem Erreichen eines neuen Allzeithochs konsolidierte sich der Goldpreis gestern während der europäischen und amerikanischen Handelssitzung. Dies könnte eine kurze Atempause für die Käufer sein, bevor die nächste Aufwärtsbewegung einsetzt.

Handelsstrategie: Folgen Sie dem Trend, aber vermeiden Sie es, blindlings Höchstständen hinterherzujagen.

Angesichts dieser Marktsituation rate ich Ihnen: Behalten Sie Ihre positive Einschätzung bei, seien Sie aber vorsichtig beim Jagen von Höchstständen. Die Korrektur am Morgen könnte den Weg für eine weitere Aufwärtsbewegung während der europäischen und amerikanischen Handelssitzung ebnen. Märkte, die mehrere aufeinanderfolgende Höchststände erreicht haben, bergen jedoch oft ein erhebliches Risiko einer Korrektur.

Konkrete Handelsstrategie: Erwägen Sie Long-Positionen im Bereich von 4560–4570 mit einem Stop-Loss unter 4550. Das erste Kursziel ist die Marke von 4600; halten Sie die Position nach einem Ausbruch. Wenn sich der Goldpreis über 4630 stabilisiert, wird der Kanalwiderstand bei 4650 zum nächsten wichtigen Kursziel.

Der Markt schwankt ständig zwischen Angst und Gier, und die heutigen Inflationsdaten könnten den Ausschlag geben. Goldkäufer sind bereit, doch die eigentliche Bewährungsprobe hat möglicherweise gerade erst begonnen. Nahe diesen historischen Höchstständen ist äußerste Vorsicht geboten – denn Chancen bergen stets auch Risiken.

XAUUSD – Ausbruch nach 33 % Korrektur, TrendfortsetzungHallo!

Gold bewegt sich innerhalb eines klar definierten aufsteigenden Kanals und bleibt deutlich bullish. Nach einer gesunden 33-%-Korrektur hat der Preis eine wichtige Widerstandszone zurückerobert und nach oben durchbrochen, die nun als Unterstützung fungiert.

Die Reaktion nach dem Ausbruch ist sauber und zeigt eine klare Kontrolle durch die Käufer sowie anhaltendes Fortsetzungsmomentum.

Marktstruktur:

Der Preis bildet weiterhin höhere Hochs und höhere Tiefs

Der frühere Widerstand wurde zur Unterstützung

Der übergeordnete Trend bleibt stark innerhalb des steigenden Kanals

🎯 Erstes Zielgebiet: 4.640 – 4.650

Solange sich der Preis oberhalb der zuvor durchbrochenen Widerstandszone hält, bleibt der bullishe Trend intakt und eine Fortsetzung in Richtung der oberen Kanalbegrenzung ist wahrscheinlich.

ACCENTURE - UPDATE KW3 2026Hallo zusammen,

hier ein Update zur Accenture Aktie.

Die Aktie läuft aktuell in kurzer Zeiteinheit seitwärts.

Entscheidend wird sein, welche Variante eintritt:

V1: Aktie findet einen Impuls und bricht nach oben aus

V2: Aktie wird nochmals die darunter liegende Zone anfahren und testen

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

BITCOIN - UPDATE KW3 2026Hallo zusammen,

es bleibt spannend!

Hier eine persönliche Einschätzung zum BTC (USD) auf Basis der BB-, MACD- und des RSI Indikators.

Dabei nach wie vor zwei potentielle Szenarien mit:

V1 (Blau) = kurzfristiger Aufwärtsimpuls

V2 (Rot) = wiederkehrendes strukturelles Szenario wie im April 2025 mit nochmalig Manipulation und tieferer Konsolidierung bei 76.500USD.

Grundsätzlich gilt, das Setup bleibt auch bei einer V2 vorerst aufgrund der ansprechenden Bollinger Bänder, des RSI und MACD Indikatoren bullish gestimmt.

Bleibt wachsam und fokusiert.

Viele Grüße Lucky

Wichtig und wie immer gilt: Keine Anlageberatung, sondern persönliche Einschätzung.

Gold bei Kursrückgängen kaufen

Goldpreisanalyse und Handelsstrategie

I. Kernmarktbewertung

Gold erreichte am Montag im asiatischen Handel ein neues Allzeithoch bei fast 4.600 US-Dollar. Der Markt zeigt aktuell einen starken, einseitigen Aufwärtstrend mit klarer Richtung nach oben. Jede Korrektur sollte als Gelegenheit zum Aufbau von Long-Positionen genutzt werden.

II. Wichtigste Einflussfaktoren

Nachfrage nach sicheren Anlagen dominiert: Die zunehmenden geopolitischen Risiken im Nahen Osten (Spannungen im Iran) haben die Nachfrage nach sicheren Anlagen deutlich erhöht und zu kontinuierlichen Kapitalzuflüssen in Gold geführt.

Makropolitische Unterstützung: Die anhaltende Markterwartung einer Zinssenkung der US-Notenbank innerhalb des Jahres bildet die Grundlage für den langfristigen Aufwärtstrend des Goldpreises.

III. Highlights der technischen Analyse

Trend: Bestätigter Ausbruch über das vorherige Hoch von 4.550 US-Dollar signalisiert den Beginn einer neuen Aufwärtswelle.

Wichtige Kursniveaus:

Unterstützungszone: 4.580–4.560 $ (primäre Unterstützung), 4.550 $ (entscheidende Unterstützung nach dem Ausbruch, idealer Einstiegspunkt für trendfolgende Long-Positionen).

Widerstand/Kursziele: 4.630–4.650 $ (kurzfristiger Widerstand), mittelfristige Kursziele bei 4.700–4.800 $.

Marktstruktur: Es zeigen sich deutliche bullische Merkmale. Rücksetzer während des Aufwärtstrends sind in der Regel kurz und stellen eher eine technische Konsolidierung als eine Trendumkehr dar.

IV. Spezifische Handelsstrategie

Primäre Strategie: Dem Trend folgen und bei Kursrückgängen kaufen, mit vorsichtiger Beteiligung an kurzfristigen Short-Positionen nach Rücksetzern.

Long-Strategie (Primäre Richtung)

Idealer Einstiegspunkt: Geduldig auf einen Kursrückgang in den Bereich von 4.560–4.580 $ warten, um Long-Positionen schrittweise aufzubauen. Ein Rücksetzer nahe 4.550 $ bietet eine noch günstigere Gelegenheit, Positionen aufzustocken.

Stop-Loss-Setzung: Platzieren Sie Stop-Losses für Long-Positionen unter 4.540 $.

Kurszielaussichten: Kurzfristiges Kursziel bei 4.630–4.650 $; mittelfristiges Halteziel bei 4.700–4.800 $.

Short-Strategie (Ergänzend, kurzfristig)

Beschränkt auf kurzfristige Gelegenheiten: Erwägen Sie leichte kurzfristige Short-Positionen nur, wenn die Kurse rasch in die starke Widerstandszone von 4.630–4.650 $ steigen und klare Anzeichen für Stagnation oder Umkehrkerzenmuster zeigen.

Disziplin erforderlich: Führen Sie die Positionen mit schnellen Ein- und Ausstiegen aus, setzen Sie Stop-Losses strikt über 4.660 $ und betrachten Sie dies ausschließlich als eine gegenläufige Strategie.

Empfehlungen zum Positionsmanagement

Halten Sie eine Kernposition trendfolgender Long-Positionen.

Nutzen Sie Korrekturmöglichkeiten, um Positionen in der Nähe wichtiger Unterstützungsniveaus schrittweise aufzubauen.

Vermeiden Sie es, Kursanstiegen hinterherzujagen; warten Sie geduldig auf günstigere Einstiegskurse.

V. Risikowarnungen und Fokusbereiche

Beobachten Sie die US-Verbraucherpreisdaten genau. Sollten die Inflationszahlen die Erwartungen deutlich übertreffen, könnten sie die Zinssenkungserwartungen vorübergehend dämpfen und eine Goldpreisanpassung auslösen.

Verfolgen Sie aufmerksam geopolitische Entwicklungen und unerwartete Nachrichten, die den Markt beeinflussen könnten.

In einem klaren Bullenmarkt lauten die Kernprinzipien „Long-Positionen halten“ und „bei Kursrückgängen kaufen“, anstatt den Höchststand vorherzusagen. Der Handel erfordert strikte Disziplin und ein angemessenes Stop-Loss-Management.

Fazit: Die Aufwärtsstruktur für Gold bleibt solide, und die Strategie sollte sich am Trend orientieren. Derzeit liegt der Fokus darauf, Kaufgelegenheiten bei Kursrückgängen innerhalb der wichtigen Unterstützungszone (4.560–4.550 $) zu nutzen, um sich auf mögliche weitere Aufwärtsbewegungen vorzubereiten.

Vergleicht Äpfel mit Äpfel und nicht Äpfel mit Birnen!Das der Kurs im Top nicht in Euphorie endetet und der PI CYCLE Top Indikator kein Signal gegeben hat wie vorherige Tops ist der Bullrun noch lange nicht vorbei.

Wenn der Anstieg von 2019 ein Apfel ist.

So ist der Anstieg von 2023 - 2025 auch ein Apfel.

Jedoch ist der Anstieg von 2019 - 2021 eine Birne, damit ist die Birne von 2023 gestartet noch lange nicht fertig, da es den PI CYCLE Top Indikator nicht ausgelöst hat.

WTI - Entwicklung seit unserem letzten Update vom 09.01.26🛢️ WTI Crude Oil – Update & Einordnung

Nach unserem ersten WTI-Update vom vergangenen Freitag werfen wir heute erneut einen Blick auf den Markt und die weitere Entwicklung.

Im Fokus steht diesmal vor allem der kurzfristige Verlauf im 15-Minuten-Chart, um die jüngsten Bewegungen einzuordnen.

🔍 Was wir im heutigen Update betrachten

• Einordnung der aktuellen Preisbewegung im kurzfristigen Kontext

• Abgleich mit den zuletzt besprochenen Zonen

• Einschätzung, welche Bereiche nun für den weiteren Verlauf relevant werden

🎬 Alle Details und die aktuelle Einordnung besprechen wir im heutigen Video.

Wer das grosse Bild zu WTI und auch unsere mittel - und langfristige Erwartung der preislichen Entwicklung verstehen will, sollte sich für mehr Details unser erstes Video zu dem Markt ansehen:

🙏Ihr würdet uns helfen die Sichtbarkeit von WELLENBLICK-TRADING zu erhöhen mit einem kostenlosen 👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView.

🌊 Wir sagen so oder so Danke, Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken. Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko

Goldanalyse & Handelsstrategie | 13.–14. Januar

🔥 Glückwunsch an alle Mitglieder, die unserer Strategie gefolgt sind und über 600 Pips Gewinn erzielt haben! 👏👏👏

✅ 4-Stunden-Chart (H4) Trendanalyse

1️⃣ Gesamtstruktur: Hochliegende Konsolidierung nach Impulsanstieg

Gold hat eine starke impulsive Aufwärtsbewegung von 4274 bis 4634 abgeschlossen.

Der Preis konsolidiert derzeit im Bereich der 4600-Pivotzone und ist in folgende Phase eingetreten:

➡ Impuls abgeschlossen → Hochliegende Konsolidierung → Korrektur- & Verdauungsphase (der Haupttrend bleibt bullisch).

Die aktuellen kleinen Kerzenkörper zeigen Gewinnmitnahmen und Distribution im Hochbereich, nicht den Beginn einer neuen starken Aufwärtsbewegung.

2️⃣ Bollinger-Bänder: Ablehnung am oberen Band → Rückkehr zum Mittelwert

Ablehnung nahe 4660 am oberen Band

Kerzen bewegen sich schrittweise in Richtung Mittelband (4531)

➡ Dies zeigt eine Korrektur- und Konsolidierungsphase nach dem Impulsanstieg an.

✅ 1-Stunden-Chart (H1) Trendanalyse

1️⃣ Struktur: Kurzfristiger Korrekturkanal

Ablehnung bei 4634

➡ Seitlich-bis-bärischer Korrekturrhythmus.

2️⃣ Bollinger-Bänder: Mittelband verloren → Unterstützung wird getestet

Preis unter dem Mittelband

Unteres Band bei 4575 – 4565

➡ Aktive Testzone nach unten.

🔴 Widerstandszonen

4595 – 4602

4610 – 4623

4630 – 4650

🟢 Unterstützungszonen

4575 – 4565

4555 – 4545

4533 – 4520

🎯 Gold Handelsstrategie

🔰 Strategie 1 — Verkauf bei Erholungen (Hauptstrategie)

📍 Verkaufszone 1: 4595 – 4602

📍 Verkaufszone 2: 4620 – 4630

⛔ Stop-Loss: Über 4635

🎯 Ziele:

TP1: 4575

TP2: 4565

TP3: 4545

TP4: 4533 – 4520

🔰 Strategie 2 — Kauf bei Rücksetzern (Nur bedingt)

Nur bei klaren Stabilisierungssignalen:

📍 Kaufzone: 4575 – 4565

📍 Backup-Zone: 4545 – 4555

⛔ Stop-Loss: Unter 4550 / 4545

🎯 Ziele:

TP1: 4595

TP2: 4610

TP3: 4630

✅ Trendzusammenfassung

H4: Mittelfristig weiterhin bullisch, aktuell jedoch in einer Konsolidierungs- und Korrekturphase

H1: Kurzfristig schwach — Erholungen gelten eher als Verkaufsgelegenheiten

Aktueller Rhythmus:

➡ Erholungen zuerst verkaufen, Käufe nur an wichtigen Unterstützungszonen

Dienstag (13. Januar) Analyse und Ausblick zum Spot-Goldmarkt IDienstag (13. Januar) Analyse und Ausblick zum Spot-Goldmarkt

Im frühen asiatischen Handel setzte der Spot-Goldpreis seine Konsolidierung auf hohem Niveau fort und notierte aktuell bei rund 4590 US-Dollar pro Unze, nur knapp unter dem gestrigen Allzeithoch. Am Montag stieg der Goldpreis um fast 2 % und schloss bei 4597,21 US-Dollar pro Unze, nachdem er kurzzeitig ein Hoch von 4630,08 US-Dollar erreicht und damit erneut einen Rekord aufgestellt hatte. Inmitten der turbulenten globalen Finanzmärkte Anfang 2026 hat sich Gold wie ein unkontrollierter „sicherer Hafen“ erwiesen und die Marke von 4600 US-Dollar deutlich durchbrochen – ein bemerkenswertes Aufwärtsmomentum!

🔥 Mehrere Faktoren hinter dem Goldpreisanstieg

Diese starke Rallye ist kein Zufall, sondern das Ergebnis mehrerer zusammenwirkender Faktoren:

Zunehmende politische Unsicherheit

Die jüngsten Ermittlungen des US-Justizministeriums gegen den Vorsitzenden der Federal Reserve haben an den Märkten Besorgnis über die Unabhängigkeit der Zentralbanken ausgelöst. Dieses plötzliche politische Risiko kurbelte die Nachfrage nach sicheren Anlagen direkt an, wodurch Kapital zum Schutz in Gold floss.

Geopolitische Spannungen bleiben hoch

Konflikte und politische Spannungen dauern in vielen Regionen der Welt an. In Zeiten hoher geopolitischer Risiken dient Gold beständig als „Krisenversicherung“ und stützt so den Goldpreis.

Inflationserwartungen und Zinsaussichten

Der Markt geht davon aus, dass die US-Notenbank (Fed) die Zinsen im Laufe des Jahres erneut senken könnte. Gleichzeitig ist die Rendite inflationsgeschützter US-Staatsanleihen (TIPS) auf 2,289 % gestiegen, was darauf hindeutet, dass die Inflationserwartungen mittel- bis langfristig moderat steigen. Ein niedriges Zinsumfeld senkt die Kosten für das Halten von Gold, während der Inflationsdruck seine Attraktivität als Wertspeicher erhöht.

Schwacher US-Dollar

Die jüngste Schwäche des US-Dollars hat die Attraktivität von in US-Dollar denominiertem Gold weiter gesteigert.

📊 Technische Analyse: Starker Aufwärtstrend setzt sich fort, kurzfristige Korrektur möglich

Tageschart: Der Goldpreis verzeichnete drei Tage in Folge Kursgewinne und durchbrach den vorherigen wichtigen Widerstandsbereich. Aktuell befindet sich das System der gleitenden Durchschnitte in einer bullischen Formation. Die 5-Tage- und 10-Tage-Durchschnitte bilden ein Golden Cross und zeigen nach oben, was auf einen weiterhin starken Gesamttrend hindeutet. Nach dem kontinuierlichen Anstieg sollte jedoch darauf geachtet werden, ob eine technische Korrektur bevorsteht.

4-Stunden-Chart: Der Goldpreis befindet sich auf hohem Niveau in einer Konsolidierungsphase. Die kurzfristigen gleitenden Durchschnitte flachten allmählich ab, was auf eine mögliche kurzfristige Konsolidierung auf diesem Niveau hindeutet. Eine wichtige Unterstützung liegt im Bereich von 4570–4550, dem gestrigen Tief und einem vorherigen wichtigen Unterstützungs-/Widerstandsniveau. Der Widerstand liegt beim gestrigen Hoch von 4630; ein Ausbruch über dieses Niveau könnte zu weiteren Kursgewinnen in Richtung des Bereichs von 4655–4660 führen.

🧭 Intraday-Handelsstrategie

Allgemeine Strategie: Der Aufwärtstrend bleibt bestehen, jedoch sind kurzfristige Konsolidierungen oder Rücksetzer auf diesem hohen Niveau möglich. Es wird empfohlen, Rücksetzer zum Kauf zu nutzen. Risikofreudige Trader können Short-Positionen mit kleinen Positionen an wichtigen Widerstandsniveaus in Betracht ziehen.

Wichtige Niveaus:

Widerstand: 4630–4635, 4650–4660

Unterstützung: 4570–4575, 4550–4540

Handelsempfehlungen:

Fällt der Kurs in den Bereich von 4630–4635 zurück und trifft dort auf Widerstand, kann eine kleine Short-Position mit einem Stop-Loss von 8 $ und einem Kursziel von 4600–4580 eröffnet werden.

Fällt der Kurs in den Bereich von 4570–4575 zurück und stabilisiert sich dort, kann eine Long-Position mit einem Stop-Loss von 8 $ und einem Kursziel von 4600–4630 eröffnet werden. Wenn der Kurs die Marke durchbricht, halten Sie die Position und peilen Sie einen Kurs über 4650 an.

(Hinweis: Strategien müssen an die aktuellen Marktbewegungen angepasst werden, und Positionsgröße und Risiko müssen streng kontrolliert werden!)

💎 Zusammenfassung: Das „Goldene Zeitalter“ des Goldes hält an

Die aktuelle Stärke des Goldpreises ist das Ergebnis einer Kombination aus politischen Risiken, geopolitischer Instabilität, Inflationserwartungen und dem geldpolitischen Umfeld. Angesichts der vielfältigen Unsicherheiten beweist Gold weiterhin seinen einzigartigen Reiz als „Hüter des Vermögens in turbulenten Zeiten“. ✨ Trotz potenzieller kurzfristiger technischer Anpassungen bleibt der mittel- bis langfristige Aufwärtstrend klar. Anleger sollten wachsam bleiben, flexibel reagieren und in volatilen Marktphasen Chancen nutzen.

Hinweis: Märkte verändern sich ständig; die obige Analyse dient lediglich als Referenz. Handeln Sie mit Vorsicht, managen Sie Risiken stets effektiv und vermeiden Sie übermäßige Hebelwirkung! Diskutieren Sie mit uns über aktuelle Markttrends und gewinnen Sie gemeinsam wertvolle Markteinblicke 💬.

Goldpreis steigt rasant – Analyse der Handelsauswirkungen!

Am Montag (12. Januar) setzte Gold im späten asiatischen Handel seinen starken Aufwärtstrend fort und notierte aktuell bei rund 4593 US-Dollar – ein Plus von über 85 US-Dollar im Tagesverlauf und ein neues Allzeithoch.

Der starke Preisanstieg des Goldes ist auf die zunehmenden geopolitischen Spannungen und die wachsende Sorge um die Unabhängigkeit der US-Notenbank zurückzuführen, was eine breite Nachfrage nach sicheren Anlagen auslöste. Investoren flüchteten in Gold, einen traditionellen Wertspeicher, auf der Suche nach einem sicheren Hafen.

Die US-Intervention in Venezuela, Präsident Trumps Drohungen mit militärischen Maßnahmen gegen die instabile Lage im Iran, der andauernde Konflikt zwischen Russland und der Ukraine sowie das Beharren des Weißen Hauses auf dem Erwerb Grönlands trugen weiterhin zur Verknappung der Märkte bei. Dies hat die negative globale Risikostimmung verstärkt und Gelder, die auf der Suche nach sicheren Anlagen waren, in den Edelmetallmarkt getrieben.

Der Markt wartet gespannt auf die Veröffentlichung der US-Verbraucherpreisdaten am Dienstag, um weitere Klarheit über die Goldpreisentwicklung zu gewinnen.

Die am vergangenen Freitag veröffentlichten Daten zeigten, dass die Zahl der Beschäftigten außerhalb der Landwirtschaft im Dezember um 50.000 gestiegen ist. Dies liegt unter dem nach unten korrigierten Wert von 56.000 im November und auch unter den zuvor erwarteten 60.000. Die Arbeitslosenquote sank im Dezember auf 4,4 Prozent, gegenüber den zuvor prognostizierten 4,5 Prozent. Der Fokus des Marktes richtet sich nun auf die US-Verbraucherpreisindexdaten (VPI) für Dezember, die voraussichtlich neue Marktvolatilität mit sich bringen werden. Die US-VPI-Daten sind entscheidend für die Einschätzung der Wahrscheinlichkeit einer Zinssenkung der Federal Reserve im März. Laut dem FedWatch-Tool der CME Group liegt die Wahrscheinlichkeit einer Zinssenkung derzeit bei rund 30 Prozent. Geopolitische Entwicklungen und Bedenken hinsichtlich der Unabhängigkeit der Fed werden unterdessen weiterhin die Goldpreise beeinflussen. Diese Faktoren, zusammen mit der gestiegenen Wahrscheinlichkeit einer Zinssenkung der Fed in diesem Jahr, belasten weiterhin den Dollar und stärken gleichzeitig das Marktvertrauen in das zinslose Gold. Für Montag sind keine marktbewegenden Wirtschaftsdaten geplant. Daher werden Dollar und Edelmetalle von den Äußerungen einflussreicher FOMC-Mitglieder beeinflusst. Der Fokus des Marktes liegt jedoch weiterhin auf den anstehenden US-Inflationsdaten dieser Woche.

Gold hat das vorherige Hoch von 4550 durchbrochen und erreicht aktuell ein neues Hoch von 4590, womit ein weiterer Aufwärtstrend eingeleitet wurde. Basierend auf diesem Trend dürfte 2026 ein weiteres starkes Jahr für Gold werden.

Weiteres Aufwärtspotenzial besteht in Richtung 4460, mit einer möglichen zweiten Erholung in Richtung 4600.

Aus technischer Sicht zeigt der Tageschart nach dem Erreichen des neuen Hochs aufeinanderfolgende große Aufwärtskerzen. Dies deutet auf einen möglichen Ausbruch über das obere Bollinger-Band oder einen sehr starken einseitigen Trend hin. Ein Höchststand wird zwar nicht prognostiziert, kurzfristige Kursziele liegen jedoch bei 4680 und 4800. Angesichts der extremen Marktvolatilität könnte ein Rücksetzer nach dem anfänglichen Anstieg, der zu einem bärischen Tagesschluss führt, jedoch eine Konsolidierung auf hohem Niveau zur Folge haben. Die Unterstützungsniveaus im Tageschart liegen bei 4550 und 4480. Daher sollte die Bedeutung wichtiger Hochs und Tiefs in dieser Woche genau beobachtet werden.

Kurzfristig eröffnete Gold heute höher und erreichte ein Hoch von 4600, korrigierte aber anschließend. Die Nachhaltigkeit dieser Korrektur muss beobachtet werden. Sollte die Korrektur signifikant sein und einen langen oberen Schatten im 4-Stunden-Chart bilden, könnte dies auf einen kurzfristigen Aufwärtstrend hindeuten. Die aktuelle Marktlage ist daher unsicher, und es ist unklar, ob der Aufwärtstrend dieser Woche anhält oder nur ein Strohfeuer ist.

Für uns ist es die beste Strategie, einen Aufwärtstrend beizubehalten und bei Kursrückgängen konsequent nachzukaufen. Sollte der Kurs im Laufe der europäischen Sitzung im Stundenchart auf ein geeignetes Niveau zurückfallen, können wir eine weitere kurzfristige Long-Position eingehen. Schließlich ist es in diesem schnell steigenden Markt unklug, voreilig einen Höchststand zu prognostizieren. Folgen Sie dem Aufwärtstrend, handeln Sie nicht gegen ihn! Zusammenfassend lässt sich sagen, dass die kurzfristige Handelsstrategie für Gold heute primär darin besteht, bei Kursrückgängen zu kaufen. Der wichtigste Widerstandsbereich liegt kurzfristig bei 4602–4610, der wichtigste Unterstützungsbereich bei 4560–4550. Bleiben Sie am Ball.

Disney – Ruhe vor dem Ausbruch?Die Walt-Disney-Aktie befindet sich seit längerer Zeit in einer seitlichen Konsolidierung. Kurzfristige AI Nachrichten sind dabei zweitrangig entscheidend für mich bleibt die Struktur im Chart. Im Wochenchart hat sich zuvor ein Bearishes Deep Crab Pattern gebildet gefolgt von einer typischen Abwärtsreaktion von rund 60 %. Aktuell könnte sich nun eine Typ-2-Return-Bewegung nach oben entwickeln.

Technisch entscheidend ist dabei die Zone zwischen 115 und 121 USD. Erst ein nachhaltiger Ausbruch darüber, idealerweise mit Retest als Support, würde das Szenario weiter bestätigen. In diesem Fall rückt die Zielzone zwischen 188 und 219 USD (blau) in den Fokus.

Strukturell zeigt der Markt weiterhin höhere Tiefs und höhere Hochs, was das übergeordnete Bild stabil wirken lässt.

📌 Einordnung:

Reine Chartanalyse auf Basis der Harmonic-Pattern-Methode. Keine Anlageberatung, sondern Meine technische Marktbeobachtung.

💬 Wie ordnet ihr Disney aktuell ein?

Bleibt die Seitwärtsphase dominant oder bereitet der Markt etwas Größeres vor?

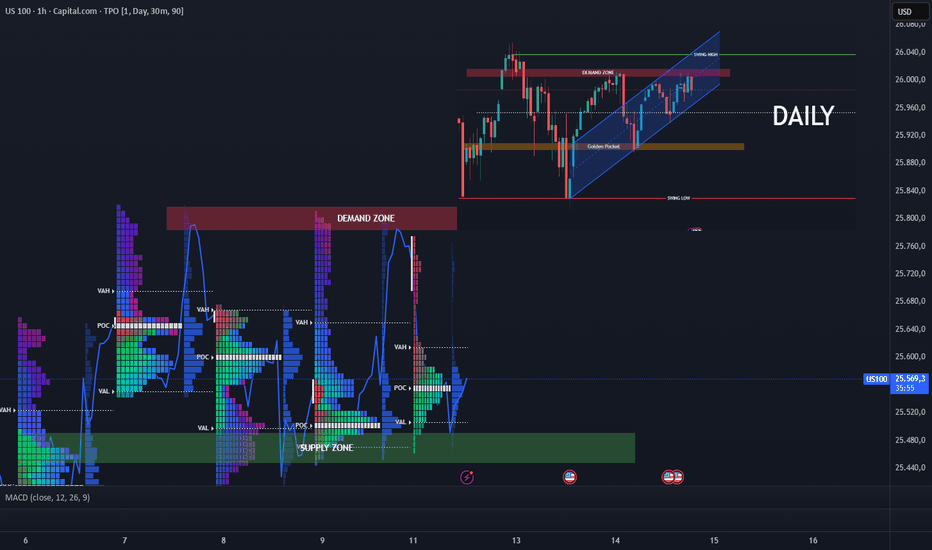

Long bis zum swing high?Derzeit sehen wir, meiner Meinung nach, den Bullishen Trend beim US100. (Grosses Bild - Daily Chart)

Wir haben das Golden Pocket (Daily) gut geschlossen und auch keine FVG´s gebildet. Derzeit sitzen wir bei der Demand Zone (Roter Bereich), ausbruch nach Oben könnte geschehen. Sollten wir die Zone nicht durchbrechen, sehe ich den nächsten Stopp bei der Support Linie (gepunktete Linie).

(1h Chart) Wir sehen beim TPO, dass der POC der 3 letzten Session höher liegt als der derzeitige Preis, weshalb ich mir gut denken kann, dass wir dem Trend folgen.

Danke fürs durchlesen und happy Profits :)

XAUUSD (Gold) 1H – Korrekturphase nach Rally, bärischer Druck niTrend & Struktur:

Gold befindet sich kurzfristig in einer Korrektur innerhalb eines vorherigen Aufwärtstrends. Die fallende Trendlinie vom letzten Hoch signalisiert schwächere Hochs und begrenzt Erholungen.

Momentum:

RSI (14): Um 50 → neutral, zuvor bärische Divergenzen am Hoch (Warnsignal für die laufende Korrektur).

Awesome Oscillator: Unter der Nulllinie, rot → bärisches Momentum.

MACD: Bärisches Crossover, negatives Histogramm → Abwärtsdruck hält an.

Schlüsselzonen:

Widerstand: 4600–4640

Unterstützung: 4550–4530

Weitere Unterstützung: 4480–4450

Szenarien:

Bärisch (bevorzugt): Unter der Trendlinie bleibt die Korrektur aktiv; Bruch unter 4530 öffnet Raum bis 4480.

Bullisch (Alternativ): Klarer Ausbruch und Schluss über 4600 würde die Korrektur beenden und die Aufwärtsbewegung reaktivieren.

Mein Plan für den EUR/USDUm diesen Plan zu verstehen muss man vorangegangene Analysen mit einbinden

Ausgangsgrundlage ist die Analyse des "The Composite Man" in der mehrere Wyckoff-Akkumulationsphasen analysiert werden.

Weiterführend kommt die Analyse "Struktur-Analyse: Wyckoff, Harmonics & WXYXZ" mit der Elliott-Wellen-Theorie und harmonische Muster dazu.

Genauso wichtig ist die "Multi-Channel-Kontext & Wyckoff-Lesart" in der die Trendkanäle analysiert werden.

Zu guter letzt nicht zu vergessen die Analyse "In einer Trompete verliert man die meiste Knete" die das Descending Broadening Wedge mit einschließt und eine Wolfe Wave in betracht zieht.

Jetzt versteht man den aktuellen Chart und seine verschiedenen Alternativen vielleicht etwas besser worauf mein Plan aufbaut.

Wir stehen also vor einem möglichen Trendwechsel im EUR/USD der sich entweder schnell vollziehen kann, wenn es die B Welle in einem Dreieck war oder langesamer und Seitwärts, wenn die Welle 4 in einer Führende Diagonale noch läuft.

Es sind also Bedingungen aufgeführt die erfüllt werden müssen, um den nächsten Schritt zu planen.

XAUUSD H1 – Bullische Fortsetzung nach starkem Break of StructurMarktstruktur-Analyse

Trend: Klar bullisch auf dem H1-Timeframe.

Struktursignale: Mehrere BOS (Break of Structure) nach oben bestätigen die Trendstärke. Das vorherige CHoCH markierte den Wechsel von Korrektur zu Fortsetzung.

Impulsbewegung: Starke bullische Displacement-Kerzen deuten auf institutionelle Aktivität hin.

Aktuelle Phase: Der Preis konsolidiert oberhalb einer wichtigen Nachfragezone / ehemaligen Resistenz, was Akzeptanz auf höherem Niveau zeigt.

Wichtige Zonen & Levels

Haupt-Support: ca. 4.569 (vorherige Struktur / Demand).

Intraday-Support: Kleinere Rücklaufzonen innerhalb des letzten Impulses (violette Linien).

Widerstand / Kursziele:

Ziel 1: 4.610 – 4.625

Ziel 2: Erweiterung Richtung 4.650+ bei anhaltendem Momentum.

Marktbias & Szenarien

Primärer Bias (Bullisch):

Solange der Preis über 4.569 bleibt → Buy-the-Dip-Strategie bevorzugen, Fortsetzung zu neuen Hochs.

Alternatives Szenario:

Klarer Bruch und Schlusskurs unter 4.569 → tiefere Korrektur in untere H1-Nachfragezonen möglich, danach erneute bullische Fortsetzung.

Trading-Hinweise

Keine FOMO-Einstiege an den Hochs.

Idealer Einstieg nach Rücklauf + bullischer Bestätigung auf M5/M15.

Auf Liquidity Sweeps und saubere Reaktionskerzen achten.

Bullisches Momentum beschleunigt → Trendlinien-Support hält für?🔍 Marktstruktur & Wichtige Beobachtungen

Der Preis respektiert eine saubere aufwärtsgerichtete Trendlinie, was eine starke bullische Struktur bestätigt 📈

Mehrere POI-Reaktionen (Points of Interest) zeigen kontinuierliche Käuferaufnahme → Smart-Money-Akkumulation 💼

Ein klarer Ausbruch + BOS (Break of Structure) über der vorherigen Range wurde bestätigt ✔️

Der Kurs hält sich nun über dem High Pivot Point, der sich in eine Support-Zone verwandelt hat 🟢

Die aktuelle Konsolidierung oberhalb des Supports deutet auf eine Fortsetzung des bullischen Momentums hin, nicht auf Erschöpfung

🎯 Geeignete Zielzonen (Hohe Wahrscheinlichkeit)

🎯 Primäres Ziel (TP1)

➤ 4.620 – 4.635 🎯

Entspricht der projizierten bullischen Bewegung

Passt zur oberen Fortsetzungsstruktur

Hohe Wahrscheinlichkeit, solange der Kurs über dem Support bleibt

🚀 Erweitertes Ziel (TP2)

➤ 4.660 – 4.680 🚀💰

Ziel der Kanal-Ausdehnung

Liquidität liegt oberhalb der letzten Hochs

Gültig bei zunehmender Momentum-Stärke

📌 Bullisches Trade-Szenario (Optionales Setup)

🟢 Kaufzone (Buy on Pullback):

➤ 4.565 – 4.585 (Konfluenz aus Trendlinie & Support)

🎯 Take-Profit-Ziele:

TP1: 4.630 🎯

TP2: 4.675 🚀

📊 Chance-Risiko-Verhältnis: ca. 1:2,5 bis 1:3+

🧭 Marktausblick

Faktor Einschätzung

Trend Stark bullisch 📈

Momentum Käufer kontrollieren 💪

Struktur Höhere Hochs & höhere Tiefs ✅

Liquiditätsziel Oberhalb der Hochs 💧