Solana – zwischen zwei wichtigen LevelsSolana hat die Möglichkeit, den eingezeichneten Support anzulaufen und bietet aus unserer Sicht eine sehr gute Gelegenheit im Swing-Bereich. Im aktuellen Preisbereich ist kein Trade sinnvoll. Wir warten entweder ab, ob der Support angelaufen wird, oder suchen Shorts am markierten Widerstand.

Wichtig ist dabei, Bitcoin genau zu beobachten und die Struktur von BTC abzuwarten, bevor man in Solana einen Trade eingeht.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

Chartmuster

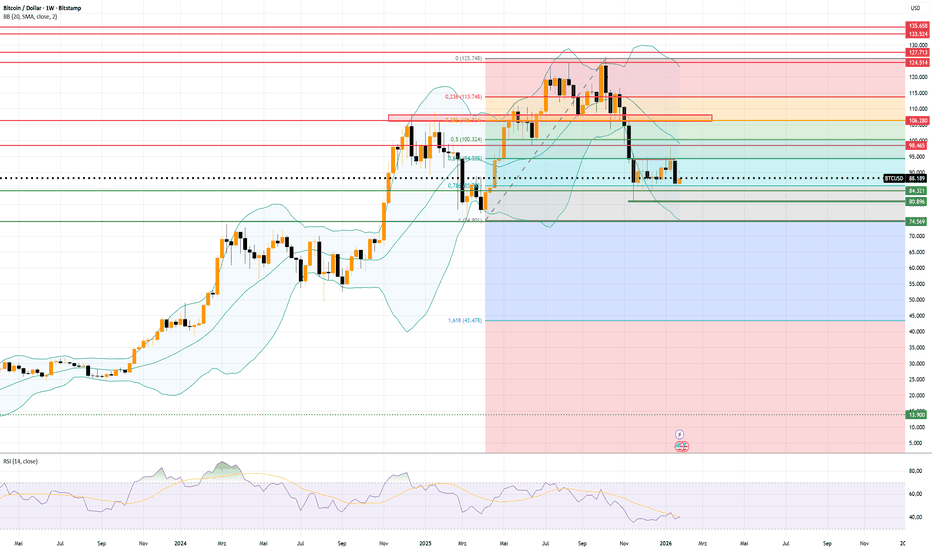

BTC am wichtigen LevelBitcoin ist heute an einem wichtigen Level angekommen und hat dort einen Grossteil der Liquidität abgeholt. Der markierte Support muss halten, andernfalls ist ein Move in Richtung 78’000 möglich. Solange der Support hält, warten wir im M30 auf eine positive Struktur (zwei höhere Tiefs) und suchen dann einen Long-Einstieg.

Shorts sind aktuell nicht zu empfehlen. Diese bevorzugen wir entweder im markierten Bereich um 90’000 oder bei einem Supportbruch mit anschließendem Retest.

Wichtig ist, sich nicht in Trades zu erzwingen, sondern auf Bestätigung zu warten. Auch wenn der Einstieg dadurch zu höheren Kursen erfolgt, ist es deutlich besser, mit der Struktur zu traden statt gegen sie.

Wir halten euch auf dem Laufenden und informieren, sobald wir einen Swing-Trade eingehen.

Viel Erfolg und seid gesegnet.

Packt euch Salesforce auf die Watchlist! /WochenchartDer letzte Tipp des Abends ;-)

Warten auf den Bruch der Trendlinie bei ca. 248 USD.

Bestätigt bei über 266 USD. (Sicherer!)

Wiedereintritt beim CCI /Wochenchart in den Channel!!!!

Bei 198 USD und darunter ist alles hinfällig!!!!!

Gewagte Prognose: Zum 20 Januar sollte der Bruch der Trendlinie erfolgen!

Abwarten und Tee trinken und dann erst wieder denken! ;-)

XAUUSD Klarer Aufwärtstrend mit wichtigen ZonenXAUUSD zeigt eine klare Swing-Trade-Struktur mit definiertem Trend, Momentum und Angebot-Nachfrage-Ausrichtung. Der Preis bleibt bullish, bildet höhere Hochs und höhere Tiefs, unterstützt durch stabile Bullenkandle. Die jüngste impulsive Rallye begann aus der Nachfragezone bei 5.000–5.030, die als Basis für die Fortsetzung diente.

Eine Angebotszone bei 5.100–5.120 wurde nach einem Retest der Breakout-Bereich zur Unterstützung. Solange der Preis über diesem Niveau bleibt, bleibt der bullische Ausblick gültig. Der unmittelbare Widerstand liegt bei 5.300–5.320, der als Stop-Loss-Liquiditätszone dienen könnte. Der RSI zeigt ein verlangsamtes Momentum, was auf eine mögliche Konsolidierung oder Korrektur hinweist.

Kaufgelegenheiten können bei Rücksetzern in 5.120–5.100 (Support-Flip) oder tiefer in der Nachfragezone 5.030–5.000 auftreten. Trader sollten auf eine Bestätigung durch die Kursbewegung warten. Eine Ablehnung vom Widerstand könnte eine gesunde Korrektur auslösen, während ein klarer Durchbruch über 5.320 die Aufwärtsbewegung verlängern könnte.

BTC | FOMC, TRUMP & KRIEGBTC | FOMC, TRUMP & KRIEG

2026: Kein Tutorial, nur Chaos!

Nach einem starken Kursverfall Anfang der Woche erholte sich der Bitcoin-Kurs wieder in Richtung 89.000 US-Dollar, die weiterhin als kritische Grenze fungiert. Ein Durchbruch unter dieses Niveau führte zuletzt zu schnellen, liquidationsgetriebenen Kursverlusten, während rasche Erholungen die Kurse wieder in die Handelsspanne brachten.

Nun steht der Markt vor einem dichten US-Konjunkturkalender: die FOMC-Entscheidung im Laufe des Tages, die Finanzierungsfrist am 30. Januar, die das Risiko einer Haushaltssperre aufrechterhält, und die erneuten Aktivitäten des Senats zur Struktur des Kryptomarktes. All dies trifft auf anhaltenden Währungsdruck, nachdem die Überprüfung des USD/JPY-Kurses den Märkten vor Augen geführt hat, wie schnell sich überkaufte Positionen auflösen können.

Die Optionsmärkte spiegeln dieses Ungleichgewicht wider. Die Volatilität ist weiterhin relativ gering, und die Optionskurve befindet sich nach wie vor im Contango, was eher auf unruhigen Handel als auf einen Crash hindeutet. Gleichzeitig ist Absicherung gegen Kursverluste gefragt: Die Schiefe ist negativ, und kurzfristige Abwärtsoptionen sind teuer.

Dies deutet eher auf eine Absicherung gegen das Gap-Risiko als auf einen stetigen Anstieg der Volatilität hin. Anders ausgedrückt: Niedrige Volatilität allein ist kein grünes Licht zum Verkauf.

Auf der fiskalpolitischen Seite ist die Schlüsselfrage, ob Washington den 30. Januar reibungslos bewältigt. Ein rechtzeitiges Übergangsabkommen oder eine Einigung würde die kurzfristigen Risikoprämien senken und Kryptowährungen eher wie ein unkompliziertes Beta-Investment agieren lassen. Ein kurzes Versäumnis könnte eine schnelle Risikoaversion auslösen, die sich nach Abschluss einer Einigung wieder umkehrt. Ein längerer Stillstand würde jedoch die Liquidität verknappen und eine breitere Risikoreduzierung erzwingen.

Der entscheidende Faktor ist die Fed. Im Basisszenario werden die Zinsen unverändert bleiben, wobei die Märkte darauf achten, wann es zu weiteren Zinssenkungen kommen könnte. Die Inflation liegt weiterhin über 2 %, obwohl sich der Arbeitsmarkt abschwächt, was den Ausschuss vorsichtig und datenabhängig agieren lässt. Befürworter einer lockeren Geldpolitik können auf die sinkende Inflation und die schwächere Arbeitsmarktlage verweisen; Befürworter einer restriktiven Geldpolitik werden eine klarere Bestätigung fordern. Da die Unabhängigkeit der Fed unter Beobachtung steht, ist es unwahrscheinlich, dass sie sich plötzlich taubenhaft äußert. Erwarten Sie eine Verteidigung der Unabhängigkeit und die altbekannte Botschaft „Warten Sie auf weitere Daten“. Dies könnte den US-Dollar stärken und kurzfristig Risikodruck erzeugen, während jedes Anzeichen für eine bereits bestehende Verschärfung der Bedingungen durch den Dollar einen breiteren Abwärtstrend des US-Dollars unterstützen würde.

Venezuela war nur das Vorspiel!

Wir begannen das Jahr mit Venezuela, als wäre es das Finale einer Netflix-Staffel, und nun haben sich die globalen Drehbuchautoren offenbar dem Iran zugewandt! Auf geht's, 2026!

Auch die geopolitischen Spannungen kehrten diese Woche zurück. Trump warnte, dass eine US-„Armada“ auf dem Weg zum Iran sei und forderte das Land auf, ein Abkommen über sein Atomprogramm zu erzielen, andernfalls drohe ein Militärschlag. Er sagte, die Flotte unter Führung des Flugzeugträgers Abraham Lincoln sei größer als die nach Venezuela entsandte und bereit, bei Bedarf schnell zu handeln. Trump betonte, die Zeit dränge, und erinnerte an die „Operation Midnight Hammer“, einen von den USA angeführten Angriff im Juni 2025, bei dem iranische Atomanlagen zerstört wurden.

Iranische Offizielle haben sich bisher nicht geäußert. Außenminister Abbas Araqchi erklärte, er habe in den letzten Tagen weder Kontakt zum US-Sondergesandten Steve Witkoff gehabt noch Verhandlungen gefordert.

Was Sie nicht wissen: Trumps Verhandlungsstrategie läuft auf „bedingungslose Kapitulation“ hinaus – oder er würde trotzdem einmarschieren! Keine Regierung wird das akzeptieren, also seien Sie auf einen Krieg gefasst.

Oscar Health: Ausbruch oder nochmal runter?Lage: Oscar Health (OSCR) hat vom Zwischentief bei 4,72$ eine Aufwärtsbewegung bis 23,44$ hingelegt. welche ich als ersten Welle 1 Impuls interpretiere. Die darauf folgende Welle 2 ist schon sehr weit fortgeschritten oder evtl. schon beendet.

Einstieg: Ob man zum Aktuellem Zeitpunkt einsteigt, überlasse ich jedem selbst.

Potential: Sollten wir von hier hochlaufen, könnte die Aufwärtsbewegung uns in Richtung 40$ bringen.

Risiko: Es besteht das Risiko, das wir nochmal das 0,618- oder 0,786-Fib anlaufen. Dort sollte die Aktie aber nach oben drehen. Wenn das 0,786-Fib bei 8,73$ nicht hält, könnten wir nochmal das Tief bei 4,72$ anlaufen oder in einem extrem bearischen Szenario das Tief bei 2,05$ vom 22.12.22. Das halte ich zur Zeit allerdings für eher unwahrscheinlich.

Nur meine private Meinung – keine Anlageempfehlung, keine Beratung!

Investiert nur, was ihr verlieren könnt – DYOR!

Gold setzt seinen rasanten Aufwärtstrend fort

Gestern veröffentlichter Handelsüberblick

Gestern wurde ein Kaufsignal bei 5080-5082 Punkten öffentlich gegeben, was zu einem Gewinn von 100 Pips führte. Anschließend folgte ein Verkaufssignal bei 5088-5090 Punkten mit einem Gewinn von 60 Pips. Nach einer Erholung auf etwa 5090 Punkte wurde erneut verkauft, was einen Gewinn von 90 Pips einbrachte.

Aus technischer Sicht erscheint der Widerstand darüber vernachlässigbar, da wichtige Kursmarken wiederholt durchbrochen wurden. Das nächste Kursziel liegt direkt bei 5.300 US-Dollar. Obwohl die Fed die Zinsen im heutigen US-Handel höchstwahrscheinlich unverändert lassen wird, steht Powells Rede im Mittelpunkt des Marktgeschehens. Jegliche subtilen Andeutungen zur Geldpolitik könnten eine neue Welle der Volatilität auslösen. Im Vier-Stunden-Chart hat eine große Aufwärtskerze den technischen Widerstand deutlich durchbrochen, und die Aufwärtsdynamik wird als „extrem“ beschrieben. Vor diesem Hintergrund ist die positive Einschätzung des Goldpreises unbestreitbar, da der Trend alles andere dominiert.

Gold setzte seinen Aufwärtstrend während der heutigen asiatischen und europäischen Handelssitzungen fort, was es schwierig machte, Long-Positionen längerfristig zu halten und gleichzeitig bei Leerverkäufern Verunsicherung auslöste. Nachdem sich der Goldpreis zu Beginn der asiatischen Sitzung über 5.200 US-Dollar stabilisiert hatte, ging er in einen nachhaltigen Aufwärtstrend über und erlebt aktuell einen weiteren deutlichen Anstieg. Im aktuellen Marktumfeld bietet selbst ein kleiner Rücksetzer eine Wiedereinstiegschance, da Zögern nur zu verpassten Gelegenheiten führt. Während der europäischen und amerikanischen Handelssitzungen sollte man auf einen Rücksetzer um 5.230 US-Dollar achten, um Long-Positionen zu eröffnen. Solange die positive Marktstimmung stark bleibt, ist es ratsam, dem Trend mit Long-Positionen zu folgen!

Strategie für Long-Positionen: Kaufen Sie Gold um 5.230–5.240 US-Dollar mit einem Stop-Loss bei 5.210 US-Dollar und einem Kursziel von 5.300 US-Dollar. Sollte der Kurs diese Marke durchbrechen, halten Sie die Position.

AUD CAD M_15 Short Idee

AUDCAD – 15M | Head & Shoulders + Liquidity Sweep

Im 15-Minuten-Chart von AUDCAD hat sich eine saubere Head-and-Shoulders-Formation ausgebildet.

Linke Schulter (LS), Kopf (K) und rechte Schulter (RS) sind klar definiert. Die Neckline verläuft leicht ansteigend und wurde mit starker Momentum-Kerze impulsiv nach unten gebrochen.

Der Abverkauf nach dem Break deutet auf eine Distribution und einen Liquidity Grab oberhalb der Range hin. Der Markt hat zuvor Buy-Side-Liquidity über der rechten Schulter abgeholt, bevor die Struktur bearish gebrochen ist.

Nach dem Breakdown kam es zu einer scharfen Displacement-Bewegung, wodurch ein Fair Value Gap (FVG) im 15M entstanden ist. Dieses FVG fungiert nun als potenzielle Bearish-Retracement-Zone.

Bias: bearish

Idee:

– Pullback in das 15M FVG / ehemalige Neckline

– Rejection bestätigen lassen

– Fortsetzung in Richtung der tieferen Liquidity-Level / Equal Lows

Solange der Preis unter der Neckline bleibt, ist das Setup technisch valide. Ein nachhaltiger Close darüber würde das Szenario invalidieren.

Viel Erfolg

Nasdaq-100: Entry Setup & Rücklauf 2026? US100 / Nasdaq-100 long 📈 – für mich heute eine richtig schöne Entry-Gelegenheit.

Der Volumenpool am ATH vom 30. Oktober 2025 winkt mir schon zu, und ich will ihn nicht warten lassen 😏

Wenn ich mich etwas aus dem Fenster lehne, würde ich sagen: Ein kurzfristiger Rücklauf unter 24.500 ist grundsätzlich möglich. Für mich wird das aber erst nach einem Besuch des ATH-Volumens wahrscheinlich, daher sehe ich es eher als ein mögliches Szenario fürs nächste Jahr. Bin sehr gespannt.

Schöne Feiertage euch allen! 🎄✨

Tesla & Nvida Chart Update sowie Infos zum Zeitzyklus 📊 Markt-Update | Tesla & NVIDIA

Im heutigen Video werfen wir einen aktuellen Blick auf Tesla und NVIDIA und ordnen die jüngsten Entwicklungen charttechnisch mit euch ein.

Ungeplant sind wir in dem Video bei Nvidia auch noch auf unsere bereits gemeinsam gestartete Testphase zu dem Zeitzyklus eingegangen, die wir mit euch in dieser Woche im Nasdaq und WTI gestartet haben.

🎬 Das Update dient der Einordnung und Orientierung und knüpft an unsere bisherigen Marktbeobachtungen an.

🙏 Unterstütze WELLENBLICK TRADING

Wenn Dir unsere Analysen Mehrwert bieten, freuen wir uns über

👍 Like · 💬 Kommentar · ⭐ Follow/ABO auf TradingView

🌊 Euer WELLENBLICK-TRADING

Märkte folgen Strukturen – wir folgen dem Plan.

⚠️ Hinweis

Diese Analyse dient ausschließlich Informations- und Bildungszwecken und stellt keine Anlageberatung dar.

PLTR Market structure H4 / M15 Market Structure

PLTR – Struktur-Überblick & Trading-Szenarien

Marktkontext (Higher Timeframe)

H4 Struktur: bearish

- Klarer Abwärtstrend mit Lower Highs und Lower Lows

- Mehrere bestätigte Breaks of Structure (BOS) nach unten

- Aktueller Preis befindet sich in einem H4 Demand Level

Wichtig:

Der H4 Demand stellt keinen Trendwechsel dar, sondern lediglich eine wahrscheinliche Gegenbewegung innerhalb eines übergeordneten Abwärtstrends.

Die Reaktion aus diesem Bereich ist bislang schwach und korrektiv. Es liegen aktuell keine strukturellen Hinweise auf eine nachhaltige Trendwende vor.

---

Lower Timeframe Beobachtung

M15:

- Vorbörslich entstand ein bullisher Break of Structure (BOS)

- Diese Bewegung ist als technische Erholung bzw. Short-Covering zu werten

- Der Move läuft gegen den übergeordneten H4-Trend

Der M15-Move ist reaktiv, nicht führend.

---

Event-Risiko

Earnings PLTR: Montag, 02.02.

- Erhöhte Volatilität möglich

- Technische Levels können temporär an Aussagekraft verlieren

- Positionsgrößen, Haltedauer und Risiko entsprechend anpassen

Trades vor den Earnings nur, wenn Setup und Risiko vollständig akzeptiert sind.

---

Mögliche Trading-Setups (Wenn–Dann-Logik)

---

Setup 1 – CTP (Counter Trend Play)

Definition:

Counter Trend Play = Trade gegen den übergeordneten Trend, ausschließlich aus einer starken Higher-Timeframe-Zone.

Wenn:

- Der Preis hält sich innerhalb des H4 Demand Levels

- Die bullishe M15-Struktur bleibt intakt

- Saubere Pullbacks mit erneutem BOS auf sehr kleinen Zeiteinheiten entstehen

Dann:

- Kurzfristiger Long-Trade

- Ziele: interne Liquidität, lokale Hochs, M15 Supply

Hinweise:

- Kleine Positionsgröße

- Schnelle Zielerreichung

- Kein Halten in Erwartung eines Trendwechsels

---

Setup 2 – TCS / ISC (Short mit dem Haupttrend)

Definition TCS:

Trend Continuation Setup = Pullback handeln in Richtung des übergeordneten Trends.

Definition ISC:

Internal Structure Continuation = Trendfortsetzung nach interner Struktur-Bestätigung.

Wenn:

- Die Gegenbewegung läuft in eine Supply-Zone

- Der Markt zeigt Schwäche oder Distributionsverhalten

- Auf M15 entsteht ein bearisher Change of Character (ChoCh) oder BOS

Dann:

- Short-Entry in Richtung des H4-Trends

- Ziele: Range Lows, Weak Lows, externe Liquidität unterhalb

Dieses Setup stellt das präferierte Hauptszenario dar.

---

Setup 3 – BBR (Bullshit Bingo Rule / No Trade)

Definition:

Bullshit Bingo Rule = Regel für bewusstes Nicht-Handeln bei fehlender Klarheit.

Wenn:

- Die Struktur widersprüchlich oder unklar ist

- Der Markt seitwärts oder choppy verläuft

- Trades argumentativ gerechtfertigt werden müssen

Dann:

- Kein Trade

- Markt beobachten, keine Position eröffnen

---

Kernaussage

Eine Gegenbewegung ändert keinen Trend.

Der höhere Timeframe definiert den Kontext, der kleinere Timeframe dient ausschließlich dem Entry.

Reaktion ist nicht gleich Umkehr.

---

Goldpreise konsolidieren sich auf hohem Niveau: 5470–5600 $Goldpreise konsolidieren sich auf hohem Niveau: 5470–5600 $

Nach der Entscheidung der US-Notenbank Fed heute Morgen erlebte der Goldpreis erhebliche Schwankungen und folgte dem typischen Muster „Gerüchte kaufen, Fakten verkaufen“.

**Starker Anstieg:** Beeinflusst durch die Zinspause der Fed (Beibehaltung des Leitzinses bei 3,50–3,75 %) und ihre lockere Geldpolitik, durchbrachen die Goldpreise im frühen asiatischen Handel die wichtige psychologische Marke von 5500 $ und erreichten ein historisches Hoch von 5598,75 $ pro Unze.

Diese Achterbahnfahrt hatte im Wesentlichen zwei technische Gründe:

Erstens war der Preis innerhalb kurzer Zeit dramatisch gestiegen, wodurch Gold in eine stark überkaufte Zone geriet und eine Korrektur notwendig wurde;

Zweitens realisierten kurzfristig orientierte Käufer Gewinne, nachdem die wichtigen positiven Nachrichten bereits eingepreist waren, was zu dem Preisrückgang führte.

**Kernstruktur:** Trotz der erheblichen Volatilität innerhalb des Handelstages bleibt der allgemeine Aufwärtstrend intakt.

**Wichtige Unterstützungsniveaus:** Das wichtigste Unterstützungsniveau liegt im Bereich von 5250 bis 5300 US-Dollar, einem Bereich mit hohem Handelsvolumen in der Vergangenheit.

**Wichtige Unterstützungsniveaus:** Vier Schlüsselfaktoren wirkten zusammen:

1. Die Entscheidung vom Januar setzte zwar die Zinssenkungen aus, schloss aber eine Zinserhöhung ausdrücklich aus. Der Vorsitzende Powell sendete zudem Signale der Lockerung der Geldpolitik und betonte, dass Maßnahmen ergriffen würden, falls die Inflation sinke oder sich der Arbeitsmarkt abschwäche.

Der Markt interpretierte dies als Beibehaltung der akkommodierenden Geldpolitik und die Verschiebung der Zinssenkungen. Dies senkte die Erwartungen an die Realzinsen, was sich direkt positiv auf den Goldpreis auswirkte.

2. Die Netto-Goldkäufe der globalen Zentralbanken erreichten 2025 1120 Tonnen, wobei die Käufe im Januar 2026 einen neuen Rekordwert darstellten.

Dies ist nicht nur eine taktische Maßnahme, sondern Ausdruck einer langfristigen strategischen Diversifizierung der globalen Währungsreserven und des schwindenden Vertrauens in den US-Dollar, was den Goldpreis stabilisiert.

3. Das sinkende Marktvertrauen in Fiatwährungen (insbesondere den US-Dollar) und die Unsicherheit bezüglich der US-Fiskalpolitik befeuerten gemeinsam den „US-Verkauf“-Trend.

Der US-Dollar-Index fiel auf ein Vierjahrestief, wodurch in Dollar denominiertes Gold für Inhaber anderer Währungen günstiger wurde und die Nachfrage weiter ankurbelte.

4. Die aktuelle geopolitische Lage im Nahen Osten und die Beziehungen zwischen Russland und der Ukraine sind weiterhin ungelöst. Modellrechnungen zeigen, dass geopolitische Risikoprämien mittlerweile 47 % der gesamten Risikoprämie für Gold ausmachen und die Dauer der Kapitalzuflüsse in Gold als sicheren Hafen deutlich verlängern.

Kurzfristiger Handel: Die aktuelle Marktvolatilität ist extrem hoch und birgt sowohl Chancen als auch Risiken.

Beachten Sie die Bereiche 5480–5470 $ (aktuelle Unterstützung) und 5250–5300 $ (wichtige Unterstützung). Sollten die Goldpreise auf diese Niveaus zurückfallen und sich stabilisieren, könnte sich eine gute kurzfristige Handelsmöglichkeit ergeben.

Setzen Sie unbedingt strikte Stop-Loss-Orders, um sich vor starken Kursschwankungen durch unvorhergesehene Ereignisse zu schützen.

Intraday-Handelsstrategie:

Kauf: 5490–5500 $

Stop-Loss: 5480–5470 $

Take-Profit: 5550–5600 $

Hinweis: Seien Sie beim Leerverkauf vorsichtig.

Vielen Dank für Ihre Aufmerksamkeit. Diskutieren Sie gerne in meinem Kanal mit. Ich unterstütze Sie mit meiner Expertise beim Handel.

Raus aus Gold und rein in ÖlDie 🛢️Öl-Rallye nimmt Fahrt auf: Gold-Pause & Fokus auf WTI!

Während Gold seine Fahrt gemacht hat und bald etwas durchatmet, scheint der Ölpreis richtig aufzuwachen. Für mich heißt es aktuell: Fokus weg vom Edelmetall und den Blick auf WTI richten! 😄

Was sagt die Analyse?

• Untergeordneter Chart: Wir sehen hier eine saubere Struktur mit einem weiteren höheren Hoch. Das kurzfristige Ziel ist klar das schwarze Rechteck (unsere C-Bewegung).

• Das große Bild: Damit wir das markante höhere Hoch im blauen Rechteck (übergeordneter Chart) wirklich nachhaltig durchbrechen können, müssen wir erst einmal die Ziele im untergeordneten Chart erreichen.

Fazit:

Der Kursverlauf sieht extrem konstruktiv aus und wir befinden uns meiner Meinung nach auf bestem Weg, die nächsten Widerstände auseinanderzunehmen. 🚀

Wie seht ihr das? Seid ihr schon positioniert oder wartet ihr noch auf einen Retest?

Bitte beachte meinen Risikohinweis!

Ich bin kein Anlageberater, es handelt sich auch um keine Anlageempfehlungen. Hier geht es lediglich um meine Ideen, die Messungen spiegeln meine persönliche Interpretation wider und stellt keinen Aufruf des Handeln da.

Gefällt dir meine Arbeit? So freue ich mich darüber, wenn du mich mit einem "Like" unterstützt und mich folgst!

#WTI #Oil #Trading #Chartanalysis #Commodities

Das letzte Ziel wurde erreicht – Das nächste Ziel steht fest!🎯 Erstes Ziel erreicht – Jetzt rückt das Hauptziel ins Visier!

Wie vermutet hat WTI geliefert: Das Ziel im untergeordneten Chart wurde punktgenau angelaufen! ✅

Jetzt wird es spannend für das große Bild. Um die übergeordnete Struktur endgültig zu bestätigen und das blaue Rechteck zu knacken, steuern wir nun auf das Hauptziel zu (siehe Pfeil im Chart).

Der Plan steht: Wenn die Dynamik hält, ist der Weg in den rechteckigen Kasten frei. Ich bleibe optimistisch, dass wir die Aufwärtsbewegung weiter fortsetzen.

Bleibt dran! Wo habt ihr eure Take-Profits gesetzt? 🚀📈

Bitte beachte meinen Risikohinweis!

Ich bin kein Anlageberater, es handelt sich auch um keine Anlageempfehlungen. Hier geht es lediglich um meine Ideen, die Messungen spiegeln meine persönliche Interpretation wider und stellt keinen Aufruf des Handeln da.

Gefällt dir meine Arbeit? So freue ich mich darüber, wenn du mich mit einem "Like" unterstützt und mich folgst!

#WTI #Oil #Update #TradingView #Breakout

EUR/TRY Chartanalyse und PrognoseRückblick: Im Tageschart sehen wir einen Ausbruch über das Vorjahreshoch vom 24. Dezember 2025 bei 50,72 Lira. In der Bewegung ist der Kurs an sein jüngstes Allzeithoch bei 52,46 marschiert und hat weitere Zugewinne im Blick.

Ausblick: Der kurzfristige Tageschart zeigt einen Aufwärtstrend im Währungspaar EUR/TRY, wobei der laufende Bewegungszweig auf Rekordwerte zielt. Erst ein Bruch unter 50,50 würde die Trendstruktur gefährden.

Kursziel: Das nächste Kursziel für die Trendfortsetzung bildet der Bereich bei 54 Lira. Etablierte Unterstützung liegt jetzt im 50er-Bereich.

Technische Analyse – Sartorius AG (Wochenchart)Im langfristigen Chart der Sartorius AG zeigt sich aktuell eine technisch sehr interessante Ausgangslage, die auf eine mögliche Trendwende nach einer langen Schwächephase hindeutet.

Übergeordneter Trend

Nach dem Allzeithoch im Jahr 2021 befindet sich die Aktie in einem ausgeprägten Abwärtstrend, der über mehrere Jahre hinweg durch eine fallende Trendlinie bestätigt wurde. Mehrere Erholungsversuche scheiterten bislang an dieser übergeordneten Widerstandszone.

Bodenbildung & Umkehrstruktur

Im Bereich um 170–180 € hat sich zuletzt eine stabile Unterstützungszone ausgebildet.

Auffällig ist dabei die runde Bodenformation (Cup-Struktur), die typischerweise als Akkumulationsphase interpretiert wird.

Zusätzliche Bestätigung:

• Mehrfache Reaktionen an der Unterstützungszone

• Abnehmende Volatilität

• 78,6 %-Fibonacci-Retracement im selben Bereich

Eine klassische Bodenbildungszone mit Reversal-Charakter.

Trendbruch als Schlüsselsignal

Der Kurs hat begonnen, die langfristige Abwärtstrendlinie nach oben zu testen bzw. zu durchbrechen.

Ein nachhaltiger Ausbruch über diesen Bereich wäre ein technisch starkes Bestätigungssignal für einen mittelfristigen Trendwechsel.

Mögliche Zielzonen

Kurzfristig: 225–235 € (ehemalige Widerstandszone)

Mittelfristig: 280–300 € (0,236 Fibonacci-Retracement)

Langfristig: 380–400 € bei bestätigtem Trendwechsel und weiterem Momentum

Risiken

Ein Rückfall unter die Unterstützungszone bei ~175 € würde das bullische Szenario deutlich schwächen und die Bodenbildung infrage stellen.

Fazit

Technisch betrachtet befindet sich Sartorius aktuell in einer entscheidenden Phase.

Die Kombination aus:

• langfristiger Unterstützung

• runder Bodenformation

• Trendlinienbruch

• klaren Zielzonen

spricht für eine zunehmend bullische Ausgangslage, sofern der Ausbruch bestätigt wird.

Kein Blind-Entry – aber ein sehr spannendes Setup für die Watchlist.

XETR:SRT

GOLD HÄLT BULLISCHE STRUKTUR NACH FOMC — VOLATILITÄT IST GEGNER📰 FOMC Update (29. Jan)

Die Fed hat die Zinsen wie erwartet unverändert gelassen.

Powell bleibt datenabhängig und vermeidet eine aggressive geldpolitische Wende.

Die Märkte interpretieren dies als keine Dringlichkeit für weitere Straffungen, was die realen Renditen begrenzt.

Ergebnis: USD zögert → Goldvolatilität nimmt zu, aber der Trend bleibt intakt.

Das ist nicht „nach den Nachrichten kaufen“ — es ist Fluss, der auf politische Klarheit reagiert.

📊 Technische Struktur (H1–H4 Kontext)

Klare bullishe BOS vor dem FOMC → Trend bereits etabliert.

Der Impuls nach dem FOMC hat den Preis in ATH-Gebiet gedrückt, gefolgt von einer gesunden Korrektur.

Keine bearishe CHoCH bestätigt → Struktur bleibt bullische Fortsetzung, nicht Verteilung.

Der Preis korrigiert innerhalb des Trends und kehrt nicht um.

🔑 Wichtige Zonen zu beobachten

ATH / Premium-Reaktion: ~5560

FVG 1 (flache Korrektur): ~5436

FVG 2 (tieferes Rebalancing): ~5353

Das sind Reaktionszonen, keine FOMO-Niveaus.

🧠 Szenarien (Wenn – Dann)

Primäres Szenario – Fortsetzung (≈70%)

Wenn der Preis über 5436 bleibt, erwarten Sie eine Fortsetzung zu neuen Hochs nach dem Rebalancing.

Alternatives Szenario – Tiefere Korrektur (≈30%)

Wenn 5436 scheitert, könnte der Preis in das 5353 FVG rebalancieren.

Nur ein klarer H1-Schluss unter 5353 würde die bullische Neigung schwächen.

✅ Zusammenfassung

Das FOMC hat Volatilität geschaffen, keinen Trendwechsel.

Gold respektiert die Struktur, absorbiert Liquidität und bereitet sich auf den nächsten Schritt vor.

Handeln Sie die Reaktion, nicht die Schlagzeile.

Kaufen Sie Rücksetzer. Respektieren Sie die Struktur. Lassen Sie den Preis bestätigen.

29.01.2026 - Bitcoin, DAX, EUR/USD, WTI Öl - GBE MarktcheckHerzlich willkommen zu einem neuen GBE-Marktcheck.

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Bitcoin wieder unter 90.000 USD

- DAX prallt bei 25.000 Punkte ab

- EUR/USD prallt an Widerstand ab

- WTI Öl durchbricht wichtigen Widerstand

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Erholung des Yen (JPY): eine systemische Bedrohung?Der japanische Yen befindet sich nahe seinem tiefsten Stand seit 40 Jahren und ist seit mehreren Jahren die schwächste Währung am Devisenmarkt. Seit Ende Januar 2026 zeigt er jedoch eine Aufwärtsbewegung, die den Beginn einer längerfristigen Aufwärtsphase markieren könnte. Stellt ein solcher Trendwechsel des Yen eine Bedrohung für Japan, den Devisenmarkt und das globale Finanzsystem insgesamt dar?

Zunächst ist festzuhalten, dass die jüngste Erholung des Yen (JPY) – also der Rückgang des USD/JPY seit letztem Freitag – die übergeordnete Trendrichtung bislang nicht verändert. Der Yen bleibt strukturell in einem Abwärtstrend. Sollte sich dieser jedoch von einem bärischen in einen neuen langfristigen Aufwärtstrend verwandeln, könnten tatsächlich erhebliche Risiken für die globale Finanzwelt entstehen. Diese Risiken hängen weniger mit der Erholung an sich zusammen, sondern vielmehr mit der Geschwindigkeit und dem Momentum einer möglichen Yen-Aufwertung.

Das wichtigste systemische Risiko läge in der Auflösung der noch bestehenden Yen-Carry-Trade-Positionen. Gleichzeitig darf jedoch nicht übersehen werden, dass eine Yen-Erholung auch Vorteile haben kann, insbesondere für die japanische Wirtschaft, die versucht, die Inflation zu bekämpfen.

Hier könnten sich systemische Risiken für die globale Finanzwelt ergeben:

• Wenn der Yen zu schnell steigt (die Geschwindigkeit ist entscheidend), könnte es zu einer vollständigen Auflösung der noch offenen Yen-Carry-Trades im Umfang von rund 200 Milliarden US-Dollar kommen, was einen globalen Markteinbruch auslösen könnte

• Wenn der Yen stark steigt, während die japanischen Zinsen weiter anziehen, verschwindet eine wichtige Finanzierungsquelle für die globale Finanzwelt

• Wenn der Yen zu stark und zu schnell steigt, könnten japanische institutionelle Investoren Kapital aus dem Ausland in japanische Vermögenswerte zurückführen und damit Verkaufsdruck an den globalen Aktienmärkten erzeugen

• Aus technischer Sicht darf der USD/JPY-Kurs nicht unter die Unterstützung bei 140 JPY fallen

Diese Risiken müssen jedoch relativiert und in einen umfassenderen makroökonomischen Kontext eingeordnet werden. Ein dauerhaft schwacher Yen hat zwar die Wettbewerbsfähigkeit der japanischen Exporte gestützt und die Gewinne großer börsennotierter Unternehmen erhöht, gleichzeitig aber auch erhebliche importierte Inflation verursacht, insbesondere bei Energie und Nahrungsmitteln. In diesem Umfeld kann eine kontrollierte Yen-Erholung vielmehr als Faktor makroökonomischer Stabilisierung für Japan betrachtet werden.

Ein stärkerer Yen würde die importierte Inflation dämpfen, die Kaufkraft der japanischen Haushalte verbessern und der Geldpolitik der Bank of Japan (BoJ) wieder mehr Glaubwürdigkeit verleihen, die lange Zeit als extrem locker und im internationalen Vergleich isoliert wahrgenommen wurde. Zudem würde dies der BoJ mehr Spielraum geben, ihre Zinspolitik schrittweise zu normalisieren, ohne einen Inflationsschock auszulösen.

Zusammenfassend lässt sich sagen, dass eine Yen-Erholung an sich keine systemische Bedrohung darstellt. Gefährlich wird sie nur, wenn sie zu schnell, zu heftig verläuft und ein abruptes Ende des Yen-Carry-Trades auslöst. In einem Basisszenario einer schrittweisen Normalisierung könnte ein stärkerer Yen im Gegenteil dazu beitragen, einige der in den vergangenen Jahren entstandenen Ungleichgewichte sowohl in Japan als auch weltweit abzubauen.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

GOLD (XAU/USD) – Bullische Fortsetzung in Richtung höherer Hochs🔍 Technische Analyse (H1):

Marktstruktur:

Gold befindet sich weiterhin in einer starken bullischen Marktstruktur mit klaren höheren Hochs und höheren Tiefs ✔️ und respektiert konsequent die aufwärts gerichtete Trendlinie 📈.

Ausbruch & Momentum:

Mehrere saubere Ausbrüche über frühere Widerstandszonen bestätigen einen starken Kaufdruck 💪. Jeder Ausbruch wird von gesunden Korrekturen begleitet, was auf ein kontrolliertes bullisches Momentum hinweist.

POI → Pivot-Unterstützung:

Frühere POI-Zonen haben erfolgreich als Unterstützung gedient 🔄. Der Preis hält sich aktuell oberhalb der Pivot-Point-Zone, was das bullische Fortsetzungsszenario stärkt 🟢.

Aktuelle Kursbewegung:

Der Kurs konsolidiert über dem Pivot-Bereich, was auf eine kurze Pause vor der nächsten impulsiven Aufwärtsbewegung hindeutet ⏳➡️⬆️.

🎯 Aufwärtsziele:

Ziel 1: 5.300 🎯

Ziel 2: 5.330 🎯🎯

Erweitertes Ziel: 5.360+ 🚀 (bei zunehmendem bullischen Momentum)

🛡️ Ungültigkeit / Wichtige Unterstützung:

Das bullische Szenario bleibt gültig, solange der Kurs über der Pivot-Point-Zone bleibt. Ein Bruch darunter könnte eine tiefere Korrektur auslösen, jedoch keine Trendwende ⚠️.

📌 Fazit:

Der übergeordnete Trend ist bullisch, die Struktur ist gesund und die Kursentwicklung spricht für eine Fortsetzung in Richtung der markierten Zielzone nach einer kurzen Konsolidierung 📦➡️🚀.