Yatırımcılar için en zararlı mitlerden biri, arz ve talebin, karşıt güçler olmalarına rağmen aynı varlık ve davranış şekline sahip olduğu, sadece tersine çevrilmiş bir şekilde işlediği fikridir. Başka bir deyişle, birçok kişi bir alım-satım sistemi veya stratejisinin, yalnızca mantığı tersine çevirerek ve trend filtreleri uygulayarak, hem uzun (alış) hem de kısa (satış) pozisyonlarda eşit derecede etkili olması gerektiğini varsayar.

Gerçek şu ki, bu inanç, tüm zaman dilimlerinin aynı doğaya ve etkinliğe sahip olduğu mitiyle (kötü risk yönetimiyle birleştiğinde) birleştiğinde, piyasalarda ezici çoğunluğun para kaybetmesinin ana nedenini oluşturur.

Sadece şunu hayal edin: Kaç tane sistem veya strateji, görünüşte düşük performans gösterdiği için bir kenara atıldı? Oysa gerçekte, bu sistemler yanlış bir şekilde değerlendirildi; yükseliş ve düşüş hareketlerindeki performansları, aralarındaki doğal farklılıklar dikkate alınmadan eşit bir şekilde ölçüldü.

Alıcı ve Satıcı Psikolojisi

Genel olarak bir alıcı, piyasaya bir hisse senedinin veya varlığın değerinin artacağına dair umutla veya coşkuyla girer. Hiçbir yatırımcının panik içinde alış yaptığını gördünüz mü? Ancak bu alıcı, genellikle piyasadan çıkarken (yani satış yaparken) korku tarafından motive edilir. Bu korku, ya bir düzeltmenin kazançlarını eriteceği korkusu ya da işler ters giderse kayıpları kesme ihtiyacıdır.

Tüm yatırımcılar doğası gereği hem alım hem de satım yapmak zorunda olsalar da, talebi ve arzı motive eden duygular aynı değildir: Alımları yönlendiren umut ve coşku, genellikle istikrar ya da irrasyonel bir inanç olarak kendini gösterir; satıcıları ise genellikle korku yönlendirir ve bu korku neredeyse her zaman paniğe ve istikrarsızlığa dönüşür.

Bu fenomene dair klasik bir örnek, yatırımcıların büyük miktarda sermayeyi kaybetmeyi göze alarak zararı kabul etmekten kaçınmalarıdır. Öte yandan, kaybetme korkusu, genellikle kazanç getiren işlemleri erken kapatmalarına neden olur ve bu da istatistiksel performanslarını mahveder.

Piyasa Psikolojik Bir Temsildir

İnsan doğasına özgü bu davranışlar, fiyat grafikleri üzerinde iz bırakır. Çoğu kişi formüller ve hileler peşinde koşarken kolektif psikolojiyi incelemeyi ihmal eder ve bu yüzden yöntemleri ve fikirleri yanlış yorumlar. Klasik bir yanlış yorumlama örneği, “chartist figürler” olarak bilinen fiyat formasyonlarıdır; bunlar aslında piyasaların duygusal durumunun bir yansımasıdır.

Günümüz yatırımcıları, bu yöntemleri, Richard W. Schabacker’ın öğretilerine aykırı olarak, düşük zaman dilimlerinde uygulamaya çalışmakla kalmaz, aynı zamanda bu fiyat formasyonlarının yükseliş ve düşüş trendlerinde aynı sıklıkta ortaya çıktığını ve aynı faydayı sağladığını düşünür.

Gerçek şu ki, yükseliş trendlerindeki tükeniş formasyonlarının başarısızlık olasılığı, düşüş trendlerindeki tükeniş formasyonlarına kıyasla daha yüksektir. Bunun nedeni sadece alıcı ve satıcıların arkasındaki duygusal faktörler değil, aynı zamanda piyasaların doğasının temelde alış odaklı olmasıdır.

Piyasaların Doğası

Geçmişe baktığımızda, borsalar net bir pattern sergiler: Yükseliş piyasaları sadece toparlanma açısından daha sık değil, aynı zamanda daha uzun sürer ve düşüş piyasalarına kıyasla çok daha büyük kazançlar sağlar.

S&P 500 endeksini referans alırsak – ki bu endeks, hisse senetleri ve hatta kripto ekosistemi üzerinde büyük bir etkiye sahiptir – 1928’den bu yana 27 düşüş piyasası ve 28 yükseliş piyasası yaşanmıştır, ancak yükseliş piyasaları kayıpları fazlasıyla telafi etmiştir. Ortalama olarak, bir yükseliş piyasası 4,3 yıl sürer ve %149,5 kümülatif getiri sağlarken, bir düşüş piyasası sadece 11,1 ay sürer ve ortalama %35 kayıp yaşatır. İlginç bir başka veri ise, S&P 500’ün 1984’ten bu yana sadece 7 yıl düşüşle kapattığıdır (1990, 2000, 2001, 2002, 2008, 2018, 2022).

Uzun pozisyonların bir diğer yapısal avantajı, riskin “sınırlı” olmasıdır: Bir yatırımcının kaybedebileceği maksimum miktar, varlığın sıfıra düşmesi durumunda yatırımın %100’üdür. Ancak kısa pozisyonlar, bir varlığın sınırsız yükselebileceği gerçeği nedeniyle sınırsız kayıp riski taşır ve bu, yatırımcıyı fahiş fiyatlarla geri alım yapmaya zorlar.

Ayrıca, belirgin bir yükseliş eğilimine sahip piyasalarda daha fazla alış baskısı oluşur ve bu da satışların daha fazla rastlantısallık ve istikrarsızlık bağlamında gerçekleşmesine neden olur.

Nicel Sistemler

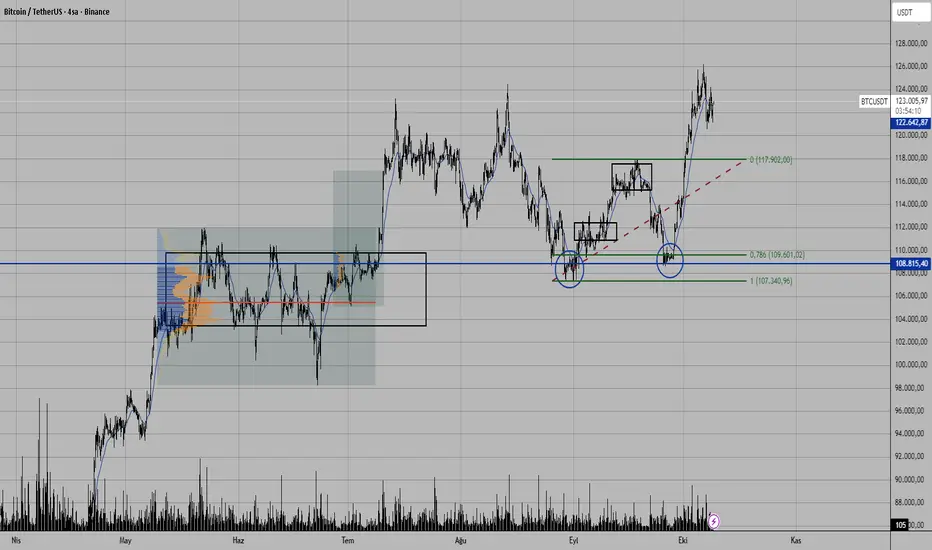

Geçmişte, New York seansında belirli bir yükseliş eğilimi fark etmiştim ve uzun pozisyonlarımın kısa pozisyonlarıma kıyasla daha yüksek getiri sağladığını gözlemlemiştim. Ancak, alıcı ve satıcı psikolojisi üzerine daha derinlemesine düşünmemi sağlayan şey, nicel sistemler üzerinde yaptığım testler oldu.

Profilimde, “Hosoda’s Clouds” adını verdiğim bir yükseliş trendi stratejisinin script’ini bulabilirsiniz. Ayrıca, El Especulador dergisinin 23. sayfasında, bu stratejinin daha önce bahsedilen piyasalarda ve zaman dilimlerinde tarihsel olarak ne kadar yüksek performans gösterdiğine dair görseller yer alıyor.

Gerçek şu ki, oluşturduğum ve test ettiğim sistemlerin çoğunda olduğu gibi, kısa pozisyon girişlerini backtest’lere eklediğimde başarı oranı ve getiri ciddi şekilde zarar gördü, çünkü piyasaların doğası yükseliş yönlüdür.

Her alım-satım sistemi, uzun ve kısa pozisyon girişleri için ayrı ayrı incelenmeli ve istatistiksel getiriler doğru bir şekilde değerlendirilmelidir.

Sonuç

Bu makalede, piyasaların ağırlıklı olarak yükseliş doğasının, düşüş odaklı sistemlerde veya stratejilerde neden istikrarsızlık yarattığını açık ve mantıklı bir şekilde açıklamaya çalıştım. Fiyat formasyonları ve teknik araçlar, uzun (alış) ve kısa (satış) pozisyonlarda aynı şekilde çalışmaz. Çoğu durumda, bir sistemin başarı oranı, düşüş yönünde işlem yaparken önemli ölçüde kötüleşir.

Ancak, her alış bir satışı, her satış da bir alışı gerektirir. Kısa pozisyonları tamamen caydırmak yerine, bu tür girişlerin tasarımında ve uygulamasında son derece dikkatli olmanızı öneriyorum, çünkü koşullar genellikle alış işlemlerine kıyasla daha agresif ve istikrarsızdır.

Bu, kusursuz bir çözüm değil. Sağlam bir kritere dayanmadan alım yapan bir yatırımcı başarısızlığa mahkumdur. Piyasaya nerede girip nerede çıkacağınızı tam olarak bilmek çok önemlidir. Ancak şunu garanti edebilirim: Zaman dilimlerinin mantığını ve arz-talebin dinamiklerini anlamak, size önemli bir avantaj sağlayacak ve tutarlı sonuçlara daha çok yaklaştıracaktır.

Gelecek makalelerde bu fikirleri geliştirmeye devam edeceğim. Bu makaleyi beğendiyseniz, iyi dileklerinizi gönderin ve yeni yayınlarımı takipte kalın!

Son Not

Analiz kayıtlarıma göz atmak isterseniz, İspanyolca profilimi arayabilirsiniz; burada piyasaya girişlerimi şeffaf bir şekilde paylaşıyorum. Bu makaleyi beğendiyseniz iyi dileklerinizi gönderin ve Tanrı hepinizi korusun.

Gerçek şu ki, bu inanç, tüm zaman dilimlerinin aynı doğaya ve etkinliğe sahip olduğu mitiyle (kötü risk yönetimiyle birleştiğinde) birleştiğinde, piyasalarda ezici çoğunluğun para kaybetmesinin ana nedenini oluşturur.

Sadece şunu hayal edin: Kaç tane sistem veya strateji, görünüşte düşük performans gösterdiği için bir kenara atıldı? Oysa gerçekte, bu sistemler yanlış bir şekilde değerlendirildi; yükseliş ve düşüş hareketlerindeki performansları, aralarındaki doğal farklılıklar dikkate alınmadan eşit bir şekilde ölçüldü.

Alıcı ve Satıcı Psikolojisi

Genel olarak bir alıcı, piyasaya bir hisse senedinin veya varlığın değerinin artacağına dair umutla veya coşkuyla girer. Hiçbir yatırımcının panik içinde alış yaptığını gördünüz mü? Ancak bu alıcı, genellikle piyasadan çıkarken (yani satış yaparken) korku tarafından motive edilir. Bu korku, ya bir düzeltmenin kazançlarını eriteceği korkusu ya da işler ters giderse kayıpları kesme ihtiyacıdır.

Tüm yatırımcılar doğası gereği hem alım hem de satım yapmak zorunda olsalar da, talebi ve arzı motive eden duygular aynı değildir: Alımları yönlendiren umut ve coşku, genellikle istikrar ya da irrasyonel bir inanç olarak kendini gösterir; satıcıları ise genellikle korku yönlendirir ve bu korku neredeyse her zaman paniğe ve istikrarsızlığa dönüşür.

Bu fenomene dair klasik bir örnek, yatırımcıların büyük miktarda sermayeyi kaybetmeyi göze alarak zararı kabul etmekten kaçınmalarıdır. Öte yandan, kaybetme korkusu, genellikle kazanç getiren işlemleri erken kapatmalarına neden olur ve bu da istatistiksel performanslarını mahveder.

Piyasa Psikolojik Bir Temsildir

İnsan doğasına özgü bu davranışlar, fiyat grafikleri üzerinde iz bırakır. Çoğu kişi formüller ve hileler peşinde koşarken kolektif psikolojiyi incelemeyi ihmal eder ve bu yüzden yöntemleri ve fikirleri yanlış yorumlar. Klasik bir yanlış yorumlama örneği, “chartist figürler” olarak bilinen fiyat formasyonlarıdır; bunlar aslında piyasaların duygusal durumunun bir yansımasıdır.

Günümüz yatırımcıları, bu yöntemleri, Richard W. Schabacker’ın öğretilerine aykırı olarak, düşük zaman dilimlerinde uygulamaya çalışmakla kalmaz, aynı zamanda bu fiyat formasyonlarının yükseliş ve düşüş trendlerinde aynı sıklıkta ortaya çıktığını ve aynı faydayı sağladığını düşünür.

Gerçek şu ki, yükseliş trendlerindeki tükeniş formasyonlarının başarısızlık olasılığı, düşüş trendlerindeki tükeniş formasyonlarına kıyasla daha yüksektir. Bunun nedeni sadece alıcı ve satıcıların arkasındaki duygusal faktörler değil, aynı zamanda piyasaların doğasının temelde alış odaklı olmasıdır.

Piyasaların Doğası

Geçmişe baktığımızda, borsalar net bir pattern sergiler: Yükseliş piyasaları sadece toparlanma açısından daha sık değil, aynı zamanda daha uzun sürer ve düşüş piyasalarına kıyasla çok daha büyük kazançlar sağlar.

S&P 500 endeksini referans alırsak – ki bu endeks, hisse senetleri ve hatta kripto ekosistemi üzerinde büyük bir etkiye sahiptir – 1928’den bu yana 27 düşüş piyasası ve 28 yükseliş piyasası yaşanmıştır, ancak yükseliş piyasaları kayıpları fazlasıyla telafi etmiştir. Ortalama olarak, bir yükseliş piyasası 4,3 yıl sürer ve %149,5 kümülatif getiri sağlarken, bir düşüş piyasası sadece 11,1 ay sürer ve ortalama %35 kayıp yaşatır. İlginç bir başka veri ise, S&P 500’ün 1984’ten bu yana sadece 7 yıl düşüşle kapattığıdır (1990, 2000, 2001, 2002, 2008, 2018, 2022).

Uzun pozisyonların bir diğer yapısal avantajı, riskin “sınırlı” olmasıdır: Bir yatırımcının kaybedebileceği maksimum miktar, varlığın sıfıra düşmesi durumunda yatırımın %100’üdür. Ancak kısa pozisyonlar, bir varlığın sınırsız yükselebileceği gerçeği nedeniyle sınırsız kayıp riski taşır ve bu, yatırımcıyı fahiş fiyatlarla geri alım yapmaya zorlar.

Ayrıca, belirgin bir yükseliş eğilimine sahip piyasalarda daha fazla alış baskısı oluşur ve bu da satışların daha fazla rastlantısallık ve istikrarsızlık bağlamında gerçekleşmesine neden olur.

Nicel Sistemler

Geçmişte, New York seansında belirli bir yükseliş eğilimi fark etmiştim ve uzun pozisyonlarımın kısa pozisyonlarıma kıyasla daha yüksek getiri sağladığını gözlemlemiştim. Ancak, alıcı ve satıcı psikolojisi üzerine daha derinlemesine düşünmemi sağlayan şey, nicel sistemler üzerinde yaptığım testler oldu.

Profilimde, “Hosoda’s Clouds” adını verdiğim bir yükseliş trendi stratejisinin script’ini bulabilirsiniz. Ayrıca, El Especulador dergisinin 23. sayfasında, bu stratejinin daha önce bahsedilen piyasalarda ve zaman dilimlerinde tarihsel olarak ne kadar yüksek performans gösterdiğine dair görseller yer alıyor.

Gerçek şu ki, oluşturduğum ve test ettiğim sistemlerin çoğunda olduğu gibi, kısa pozisyon girişlerini backtest’lere eklediğimde başarı oranı ve getiri ciddi şekilde zarar gördü, çünkü piyasaların doğası yükseliş yönlüdür.

Her alım-satım sistemi, uzun ve kısa pozisyon girişleri için ayrı ayrı incelenmeli ve istatistiksel getiriler doğru bir şekilde değerlendirilmelidir.

Sonuç

Bu makalede, piyasaların ağırlıklı olarak yükseliş doğasının, düşüş odaklı sistemlerde veya stratejilerde neden istikrarsızlık yarattığını açık ve mantıklı bir şekilde açıklamaya çalıştım. Fiyat formasyonları ve teknik araçlar, uzun (alış) ve kısa (satış) pozisyonlarda aynı şekilde çalışmaz. Çoğu durumda, bir sistemin başarı oranı, düşüş yönünde işlem yaparken önemli ölçüde kötüleşir.

Ancak, her alış bir satışı, her satış da bir alışı gerektirir. Kısa pozisyonları tamamen caydırmak yerine, bu tür girişlerin tasarımında ve uygulamasında son derece dikkatli olmanızı öneriyorum, çünkü koşullar genellikle alış işlemlerine kıyasla daha agresif ve istikrarsızdır.

Bu, kusursuz bir çözüm değil. Sağlam bir kritere dayanmadan alım yapan bir yatırımcı başarısızlığa mahkumdur. Piyasaya nerede girip nerede çıkacağınızı tam olarak bilmek çok önemlidir. Ancak şunu garanti edebilirim: Zaman dilimlerinin mantığını ve arz-talebin dinamiklerini anlamak, size önemli bir avantaj sağlayacak ve tutarlı sonuçlara daha çok yaklaştıracaktır.

Gelecek makalelerde bu fikirleri geliştirmeye devam edeceğim. Bu makaleyi beğendiyseniz, iyi dileklerinizi gönderin ve yeni yayınlarımı takipte kalın!

Son Not

Analiz kayıtlarıma göz atmak isterseniz, İspanyolca profilimi arayabilirsiniz; burada piyasaya girişlerimi şeffaf bir şekilde paylaşıyorum. Bu makaleyi beğendiyseniz iyi dileklerinizi gönderin ve Tanrı hepinizi korusun.

Haftungsausschluss

Die Informationen und Veröffentlichungen sind nicht als Finanz-, Anlage-, Handels- oder andere Arten von Ratschlägen oder Empfehlungen gedacht, die von TradingView bereitgestellt oder gebilligt werden, und stellen diese nicht dar. Lesen Sie mehr in den Nutzungsbedingungen.

Haftungsausschluss

Die Informationen und Veröffentlichungen sind nicht als Finanz-, Anlage-, Handels- oder andere Arten von Ratschlägen oder Empfehlungen gedacht, die von TradingView bereitgestellt oder gebilligt werden, und stellen diese nicht dar. Lesen Sie mehr in den Nutzungsbedingungen.