Bewertung

Zu den wichtigsten Fertigkeiten eines langfristigen Investors oder Traders gehört, dass er/sie in der Lage ist, den angemessenen Wert eines Wertpapiers einzuschätzen. Dies ist das Hauptziel von fundamentalen Analysen. Hierbei wird die finanzielle Leistungsfähigkeit und Position eines Unternehmens als Bewertungsgrundlage verwendet. Es gibt verschiedene Durchführungsmethoden für eine fundamentale Analyse, wie den abgezinsten Zahlungsstrom, das Dividendendiskontierungsmodell, Residualeinkommensmodell, um hier nur einige anzuführen. Unabhängig von der verwendeten Methode gibt es jedoch einige Schlüsselindikatoren und Datenquellen für die Bewertung, dies sind die Marktkapitalisierung, der Umsatz und der Reinertrag.

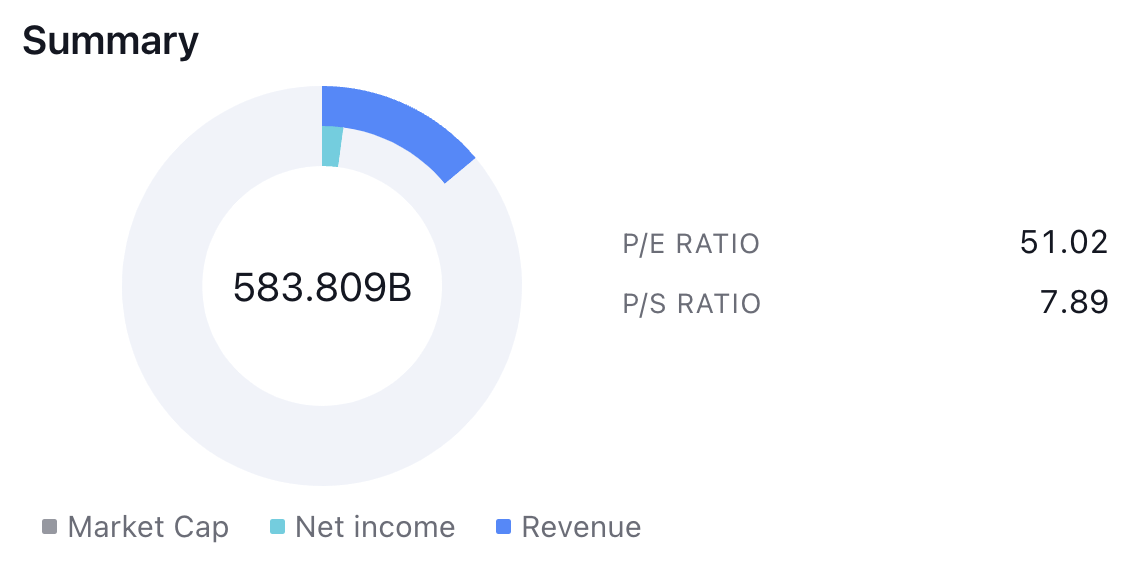

Die Fundamentaldaten eines Unternehmens enthalten Finanzinformationen über die Leistungsfähigkeit und Profitabilität. Die grundlegendsten Fundamentaldaten sind die Marktkapitalisierung, der Umsatz und der Reinertrag. Die Marktkapitalisierung ist der Gesamtwert aller Unternehmensaktien auf dem Markt. Der Umsatz ist der Geldbetrag, welchen das Unternehmen mit seinem Vertrieb erwirtschaftet. Der Reinertrag stellt den Geldbetrag dar, welchen das Unternehmen abzüglich der Kosten und Steuern erzielt hat.

Die Marktkapitalisierung, der Umsatz und der Reinertrag werden für die Berechnung von anderen Verhältnissen und Kennzahlen verwendet, die weitere Einsichten in die Unternehmensbewertung bieten. Zum Beispiel: das Price-to-Sales (P/S) Verhältnis (Kurs-Umsatz-Verhältnis) ist die Marktkapitalisierung dividiert mit dem Umsatz. Dieses Verhältnis zeigt uns, wie viel Geld Investoren für jeden Dollar Umsatz aufwenden. Das Price-to-Earnings (P/E) Verhältnis (Kurs-Gewinn-Verhältnis) ist die Marktkapitalisierung dividiert mit dem Reinertrag. Dies zeigt uns, wie viel Geld Investoren für jeden Dollar Gewinn aufwenden.

Eine Bewertungsmethode für eine Aktie ist der Vergleich mit den Aktien von ähnlichen Unternehmen in derselben Branche. Dies wird als „Comparable Company Analysis“ (CCA) bezeichnet. Hierbei werden verschiedene Verhältnisse und Kennzahlen verwendet, um zu ermitteln, wie leistungsfähig ein Unternehmen im Vergleich zu gleichrangigen Unternehmen ist. Das Hauptziel hierbei ist eine Bewertung des angemessenen Aktienpreises basierend auf den Fundamentaldaten zu erhalten.

Die P/S und P/E Verhältnisse werden häufig in einer CCA verwendet, weil sie einfach unter verschiedenen Unternehmen und Branchen vergleichbar sind. Sie können des Weiteren auch anzeigen, ob eine Aktie über- oder unterbewertet ist (im Vergleich zu gleichrangigen Aktien). Ein hohes P/S oder P/E Verhältnis bedeutet, dass Investoren viel Geld für die Aktie aufwenden, was uns nahelegen könnte, dass sie hohe Wachstumserwartungen haben oder die Aktie als geringes Risiko ansehen. Ein niedriges P/S oder P/E Verhältnis bedeutet, dass Anleger die Aktie billig erwerben, was uns nahelegen könnte, dass sie geringe Wachstumserwartungen haben oder die Aktie als hohes Risiko ansehen.

Die P/S und P/E Verhältnisse stellen jedoch keine perfekten Wertindikatoren dar. Ihre Wirksamkeit ist abhängig von der Branche, der Geschäftsperiode, den Bilanzierungsmethoden und weiteren Faktoren. Aus diesen Gründen ist empfohlen, sie mit Vorsicht zu genießen und sie in Verbindung mit anderen Bewertungsmethoden und Tools zu verwenden.

Auch lesenswert: