Silberpreis: Nahe Unterstützungen im FokusAnalyse bei einem Silberkurs von $72,82

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr 2025 etablierte Ausbruchsszenario setzte der Silberpreis nach kurzem Ringen an der $50er-Marke eindrucksvoll fort, kommt von seinem Rekordhoch über $83 zunächst aber an die $70er-Marke zurück.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive der signifikanten Korrekturkerzen. Darüber rangiert weiterhin ein positiver Ausblick, der den Kurs im Wochenverlauf zurück an die $80er-Marke befördern könnte. Lediglich eine nächste Welle von Gewinnmitnahmen mit Bruch des Vorwochentiefs würde auf einen Test der 20-Tage-Linie abzielen.

Mögliche Wochenspanne Bullen: $71,20 bis $80,10

Alternative Kursspanne Bären: $65,70 bis $74,10

Nächste Widerstände: $83,75 = Allzeithoch 2025

Wichtige Unterstützungen: $70,10 = Vorwochentief | $54,46 = Oktoberhoch

Silber Prognose für nächste Woche

Im noch positiven Chartbild bleibt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs hier Unterstützung finden, liegt ein weiterer Anlauf der $84er-Marke im Rahmen der Wahrscheinlichkeiten. Setzt sich jedoch weitere Schwäche durch, könnte eine breitere Konsolidierungsphase entstehen. Bei einem Bruch des 20-Tage-Durchschnitts würde sich ein spürbar flacherer Trendverlauf oder eine Tradingrange zwischen $60 und $80 ergeben.

Mögliche Wochenspanne: $75,30 bis $84,50 alternativ $60,70 bis $67,40

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

X-indicator

Geopolitischer Konflikt treibt Nachfrage nach sicheren Anlagen aGeopolitischer Konflikt treibt Nachfrage nach sicheren Anlagen an; Goldpreis könnte nach kurzfristigem Anstieg eine technische Korrektur erfahren

Ereigniszusammenfassung: US-Militäraktion löst Marktvolatilität aus

Am frühen Samstagmorgen (3. Januar) starteten die Vereinigten Staaten eine großangelegte Militäroperation mit dem Codenamen „Operation Absolute Resolve“ gegen Venezuela. Die Operation umfasste Luftangriffe auf mehrere militärische Ziele und die erfolgreiche Festnahme des venezolanischen Präsidenten und seiner Frau. Anschließend erhob das US-Justizministerium Anklage gegen die Festgenommenen in mehreren Anklagepunkten, darunter „Verschwörung zum Drogenhandel und Terrorismus“. Die USA kündigten an, vorübergehend die Kontrolle über Venezuela zu übernehmen, bis ein sicherer Übergang gewährleistet ist.

Dieses plötzliche Ereignis stellt eine der größten geopolitischen Interventionen in der westlichen Hemisphäre der letzten Jahre dar und zog breite internationale Aufmerksamkeit und Kontroversen auf sich. In der Folge stieg die Risikoaversion am Markt deutlich an, was traditionelle sichere Anlagen wie Gold direkt stützte.

Marktreaktion: Goldpreisanalyse

Kurzfristige Nachfrage nach Gold als sicherer Hafen:

Nach dem Ereignis verzeichnete Gold als klassischer sicherer Hafen Zuflüsse.

Die Goldpreise sind bis 2025 kumulativ um fast 65 % gestiegen und schlossen am vergangenen Freitag bei rund 4333 US-Dollar pro Unze.

Die geopolitische Unsicherheit hat die Eigenschaften von Gold als sicherer Hafen gestärkt.

Technische Performance:

Die Goldpreise testeten am vergangenen Freitag die wichtige Widerstandsmarke von 4400 US-Dollar, konnten diese aber nicht durchbrechen.

Am Abend kam es zu einem deutlichen Kursrückgang auf ein Tief von 4308 US-Dollar, was einer täglichen Schwankung von fast 100 US-Dollar entspricht.

Die Marke von 4400 US-Dollar erwies sich als signifikanter Widerstand und bildet eine kurzfristige technische Widerstandsmarke.

Ausblick: Gemischte Faktoren

Aufwärtsfördernde Faktoren:

Die geopolitische Risikoprämie bleibt bestehen.

Die globale Nachfrage nach Gold als sicherem Hafen dürfte kurzfristig nicht schnell nachlassen.

Technisch gesehen gibt es Unterstützung um die Marke von 4300 US-Dollar.

Abwärtsrisikofaktoren:

Die militärische Aktion war von relativ kurzer Dauer, und ihre langfristigen Auswirkungen sind begrenzt.

Starker technischer Widerstand oberhalb von 4400 $.

Sollte sich die Situation nicht weiter zuspitzen, könnten Käufe in sichere Anlagen allmählich realisiert werden. Wichtige technische Niveaus:

Widerstandsniveaus: 4366 $, 4384 $, 4403 $ (Hoch der Vorwoche)

Unterstützungsniveau: Psychologische Marke von 4300 $

Wichtiger Wendepunkt: Ein deutlicher Kursverfall unter 4300 $ könnte weiteres Abwärtspotenzial eröffnen.

Empfehlungen für die Handelsstrategie

Kurzfristige Strategie:

Beobachten Sie die Eröffnung am Montag. Sollte der Markt aufgrund der Ereignisse höher eröffnen, achten Sie auf die Widerstandszone zwischen 4366 $ und 4384 $.

Aggressive Trader können eine kleine Short-Position in der Widerstandszone mit einem Stop-Loss oberhalb von 4403 $ erwägen.

Konservative Trader sollten einen Rücksetzer auf das Unterstützungsniveau um 4300 $ abwarten. Sobald sich der Markt stabilisiert hat, sollten Sie eine kurzfristige Long-Position in Betracht ziehen.

Risikohinweis:

Geopolitische Ereignisse bergen Unsicherheiten und können erhebliche Marktschwankungen auslösen.

Es wird empfohlen, die Positionsgröße streng zu kontrollieren und ein übermäßiges Verfolgen kurzfristiger Trends zu vermeiden.

Konzentrieren Sie sich auf die Ausbruchsrichtung aus dem Bereich von 4300–4400 US-Dollar.

Langfristige Perspektive: Die Anlagelogik für Gold bleibt unverändert.

Mit Blick auf das Jahr 2025 verzeichnete der Goldmarkt einen starken Aufwärtstrend, der durch verschiedene Faktoren wie makroökonomische Unsicherheit, Inflationsdruck und geopolitische Risiken getrieben wurde. Dies bestätigt die Funktion von Gold als sicherer Hafen und Absicherungsinstrument in der Vermögensallokation.

Mit Blick auf das Jahr 2026 wird der Goldmarkt weiterhin von folgenden Kernfaktoren beeinflusst:

Entwicklung des globalen makroökonomischen Zyklus

Wichtige geldpolitische Strategien der Zentralbanken

Veränderungen der geopolitischen Lage

Trend des US-Dollar-Index

Realzinsniveau

Expertenrat: Bei Goldinvestitionen ist emotionales Management oft wichtiger als die technische Analyse. Im aktuellen Marktumfeld sollten Anleger Folgendes beachten:

Vermeiden Sie es, Höchst- und Tiefstständen hinterherzujagen: Marktbewegungen, die durch geopolitische Ereignisse ausgelöst werden, sind oft sehr volatil und nur begrenzt nachhaltig.

Kontrollieren Sie Risiken: Vermeiden Sie zu große Positionsgrößen in Einzeltransaktionen und setzen Sie klare Stop-Loss-Orders.

Verstehen Sie den Marktrhythmus: Achten Sie auf die Wechsel zwischen bullischer und bärischer Stimmung an wichtigen Unterstützungs- und Widerstandsniveaus.

Bleiben Sie langfristig orientiert: Lassen Sie sich nicht von kurzfristigen Ereignissen in Ihrer langfristigen Anlagestrategie beeinflussen.

Fazit: Fünfzehn Jahre Markterfahrung haben mich gelehrt, dass es bei Goldinvestitionen keine unveränderlichen Formeln oder unfehlbaren Prognosen gibt. Es gibt nur kontinuierliches Lernen von Marktmustern, strikte Einhaltung des Risikomanagements und die ständige Weiterentwicklung der eigenen Denkweise. Jeder Markttrend erzählt eine andere Geschichte, doch die Logik der Profitabilität bleibt dieselbe: Ruhe bewahren inmitten des Marktlärms und in volatilen Zeiten an Prinzipien festhalten.

Wenn auch Sie diesen Weg beschreiten und stetig vorankommen möchten, während Sie typische Fehler vermeiden, teile ich gerne meine über die Jahre gesammelten praktischen Erfahrungen, technischen Systeme und Risikomanagementmethoden mit Ihnen. Investieren ist kein Sprint, sondern ein Marathon, der Geduld und Weisheit erfordert. Lassen Sie uns auch 2026 gemeinsam diesen Weg gehen, ihn mit Rationalität erhellen und unsere Gewinne in diesem Markt voller Chancen und Herausforderungen diszipliniert schützen. Der Weg mag lang sein, doch Ausdauer führt zum Ziel; die Aufgabe mag schwierig sein, doch Entschlossenheit sichert den Erfolg.

Gold-Wochenrückblick: Bullen-Bären-Kampf verschärft sich, 4400 $Gold-Wochenrückblick: Bullen-Bären-Kampf verschärft sich, 4400 $ als wichtiger Wendepunkt

Marktüberblick und Stimmungsanalyse

Am vergangenen Freitag (2. Januar) zeigte der Goldpreis erneut ein volatiles Muster: Nach einem moderaten Anstieg während der asiatischen und europäischen Handelssitzungen und einem kurzzeitigen Erreichen von 4402,3 $/Unze im frühen US-Handel fiel er rasch auf ein Tief von 4309,9 $ und schloss schließlich bei 4332,67 $. Obwohl geopolitische Risiken und die Erwartung von Zinssenkungen den Goldpreis weiterhin stützten, war die Aufwärtsdynamik deutlich begrenzt – einige Käufer realisierten Gewinne, und die Erhöhung der Margin-Anforderungen für Futures durch die CME dämpfte die kurzfristige Spekulationsstimmung.

Der Markt befindet sich derzeit in einem „widersprüchlichen Denkmuster“: Einerseits bevorzugen institutionelle Anleger im Allgemeinen den langfristigen Anlagewert von Gold; andererseits kann nach einer Verdopplung des Preises innerhalb von zwei Jahren das Risiko erhöhter Volatilität und periodischer Korrekturen nicht außer Acht gelassen werden. Einige Analysten warnen, dass der Goldpreis bei einer Verbesserung des makroökonomischen Umfelds einen technischen Rückgang von 5–20 % erleben könnte. Angesichts der fortgesetzten Goldkäufe der Zentralbanken und der anhaltenden Unsicherheit im Dollar-System gewinnen die Eigenschaften von Gold als „strategischer Vermögenswert“ jedoch zunehmend an Bedeutung, und neue Höchststände mittel- bis langfristig bleiben sehr wahrscheinlich.

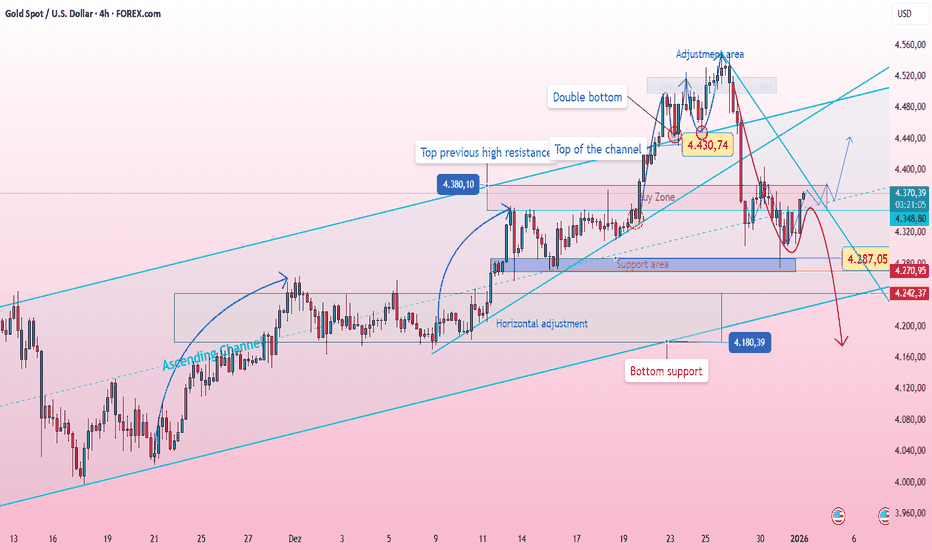

Technische Analyse: Seitwärtsbewegung, Ausbruchssignal erwartet 📊 Gesamtbild

Wochenchart: Hält die wichtige Unterstützung des gleitenden Durchschnitts nur knapp, es fehlt jedoch an Aufwärtsdynamik. Es zeigt sich ein „Hoch oben, Tief unten“-Muster.

Tageschart: Zeigt Widerstandsfähigkeit um 4270 und wehrt einen erneuten Rückgang ab, was auf Kaufunterstützung darunter hindeutet.

4-Stunden-Chart: Wichtige Beobachtungen: Die kurzfristigen gleitenden Durchschnitte drehen nach unten, der MACD liegt unter der Nulllinie, und die Abwärtsdynamik nimmt leicht zu.

Der Bereich um 4300-4305 ist für Bullen und Bären gleichermaßen von entscheidender Bedeutung: Ein deutlicher Durchbruch darunter könnte weiteres Abwärtspotenzial eröffnen; umgekehrt könnte ein Halten über diesem Niveau zu einem erneuten Test des Widerstands führen.

Zwei jüngste Tests der Marke von 4300 mit anschließendem Anstieg auf 4400 deuten darauf hin, dass sich der Markt nach einem signifikanten Rückgang in einer strukturellen Anpassungsphase befindet. Ob er sich über 4400 halten kann, wird für die weitere Entwicklung von entscheidender Bedeutung sein! Marktausblick und Handelsstrategie für nächste Woche 💡 Die Marktstimmung ist derzeit angespannt, verstärkt durch geopolitische Nachrichten vom Wochenende, was auf einen möglichen Kursrückgang am Montag hindeutet. Ich persönlich glaube, dass sich der Aufwärtstrend fortsetzen dürfte, wenn der Goldpreis die Unterstützung bei 4300 halten kann; sollte dieses Niveau hingegen unterschritten werden, ist mit weiteren Kurskorrekturen zu rechnen.

Wichtige Kursmarken

Widerstand: 4400–4405 → Ein Ausbruch über diese Marke könnte zu einem Kursanstieg auf 4500 und 4550 führen.

Unterstützung: 4270–4300 → Ein Durchbruch unter diese Marke erhöht die Wahrscheinlichkeit einer tieferen Korrektur.

Empfehlungen für Handelsstrategien

🎯 Short-Strategie: Erwägen Sie eine kleine Short-Position im Bereich von 4395–4400 mit einem Stop-Loss von 8 $ und einem Kursziel von 4360–4330. Sollte der Kurs unter diese Marke fallen, kann die Position bis auf 4300 nachgezogen werden.

🎯 Long-Strategie: Erwägen Sie den Einstieg in Long-Positionen in Tranchen im Bereich von 4300–4305 mit einem Stop-Loss von 8 $. Kursziel: 4350–4380. Ein Ausbruch nach oben könnte zu einem Kursziel von 4400 führen.

⚠️ Hinweis: Die Volatilität ist aktuell hoch. Kontrollieren Sie Ihre Positionsgröße genau und setzen Sie Stop-Loss-Orders, um Verlustpositionen zu vermeiden!

Gedanken zum Goldmarkt: Trends respektieren, Volatilität als Chance begreifen 🌊 Der Goldmarkt ist kein linearer Aufwärtstrend. Angesichts der aktuellen Verflechtungen makroökonomischer Entwicklungen und Kapitalmarktspekulationen wandelt sich der Goldpreis stillschweigend von einem „sicheren Hafen“ zu einem „strategischen Anlageinstrument“. Obwohl die Wall Street im Allgemeinen optimistisch ist und die Stimmung der Privatanleger hoch, sollten rationale Investoren auf Rhythmus und Risikokontrolle achten – je stärker der Aufwärtstrend, desto volatiler die Korrektur.

An alle mit stark unterbewerteten Positionen: Halten Sie nicht blind daran fest! Wenn die Richtung eindeutig falsch ist, begrenzen Sie Verluste, um Kapital freizusetzen. Bei leicht unterbewerteten oder passiv gehaltenen Positionen in einem Seitwärtsmarkt müssen Sie flexibel auf Basis technischer Muster und Nachrichten reagieren. Investieren ist wie Segeln: Es geht nicht darum, ob alles reibungslos verläuft, sondern darum, den Kurs kontinuierlich anzupassen, um das Ziel zu erreichen.

Der Goldmarkt ist immer voller Überraschungen und Herausforderungen. Mögen wir beide inmitten der Turbulenzen Ruhe bewahren und die sich bietenden Chancen nutzen! 💪✨

ADBE Analyse: Unglaubliches Potenzial bei diesem Giganten Status: Beobachtung (Warten auf Bodenbildung) | Score: 🟢 4/6 (Sehr Gesund) | Trend: Übergeordnet Bullish / Kurzfristig Korrektiv

Obwohl der Preis aktuell noch schwächelt, zeigen die harten Fakten ein Unternehmen in Bestform. Wir nutzen die aktuelle Korrektur, um uns auf den nächsten großen Marktzyklus vorzubereiten.

1. Fundamental-Check (Score: 4/6)

Die Zahlen von Adobe sind beeindruckend und unterstreichen die dominante Marktstellung, insbesondere durch die Integration von KI.

Umsatzwachstum: 🟢 10.80% ($21,5 Mrd.) – Zweistelliges Wachstum in einem reifen Markt.

Bruttomarge: 💎 89.0% – Ein absoluter Spitzenwert im Software-Sektor.

Finanzielle Stabilität: 🛡️ Cash ($7,6 Mrd.) liegt deutlich über den Schulden ($6,0 Mrd.).

Cashflow: ✅ $8,0 Mrd. operativer Cashflow bestätigen das extrem profitable Geschäftsmodell.

Abzüge im Score: Das leicht negative kurzfristige Wachstum (-10% laut Score-Metrik) und der Kurs unter dem SMA 200 verhindern aktuell noch die volle Punktzahl.

2. Elliott-Wave Struktur (EW)

Status Quo: Wir haben eine saubere 1-5 Impulsbewegung gesehen, bei der alle Fibonacci-Marken präzise angelaufen wurden.

Korrektur: Aktuell befinden wir uns in der Welle C der übergeordneten ABC-Korrektur.

Strategie: Wir warten auf den Abschluss der Welle C in unserer Zielzone. Sollte die Zone nicht erreicht werden, kaufen wir erst bei Bestätigung einer neuen bullishen Struktur (Trendwende-Formation) zu.

3. Technische Indikatoren im Check

MACD – Aufwärtstrend in Sicht: Im MACD sehen wir bereits einen kleinen Aufstieg. Ein Bruch der Null-Linie nach oben wäre für uns das Bestätigungssignal, dass wieder nachhaltig Kaufkraft in den Markt kommt.

EWO – Die ABC-Bestätigung: Der Elliott Wave Oscillator zeigt eine wunderschöne, saubere ABC-Struktur. Aktuell gibt es hier noch kein Anzeichen für ein Ende der C-Welle, was unsere abwartende Haltung stützt.

RSI – Neutrales Territorium: Hier ist es aktuell eher ruhig. Wir befinden uns nicht im überverkauften Bereich, was bedeutet, dass die Bodenbildung noch etwas Zeit in Anspruch nehmen kann.

4. Fazit & Ausblick

Warum sinkt der Preis trotz super Zahlen? Der Markt verdaut aktuell die Bewertung. Technisch ist Adobe erst ein "Buy", wenn der Boden der Welle C steht.

Plan A: Kauf in der Zielzone bei Abschluss der C-Welle.

Plan B: Prozyklischer Einstieg bei Ausbruch über den SMA 200.

Potenzial: Sobald der neue Marktzyklus startet, ist Adobe aufgrund der KI-Monetarisierung ein Top-Kandidat für neue Höchststände.

⚠️ Risikohinweis: Keine Anlageberatung. Die Analyse basiert auf EW-Theorie und fundamentalen Daten.

Small Losses sind der Preis für Big WinsMost traders haben keine Angst vor Verlusten.

Sie haben Angst, falsch zu liegen.

Deshalb werden kleine Verluste oft zu großen Verlusten.

Die Psychologie hinter dem Stop Loss

Wenn der Preis gegen deine Idee läuft, beginnt der Kopf zu verhandeln:

– „Vielleicht dreht es gleich.“

– „Nur ein bisschen mehr Raum.“

Genau hier bricht Disziplin.

Ein Stop Loss ist kein technisches Tool.

Er ist eine psychologische Grenze.

Was der Chart wirklich zeigt

Der Preis tut nur eines von zwei Dingen:

– Respektiert die Structure → Trade überlebt

– Bricht die Structure → Stop Loss wird ausgelöst

Kein Drama.

Keine Prediction.

Nur Akzeptanz.

Der Markt gibt Feedback – keine Strafe.

Warum Profis langfristig überleben

– Sie akzeptieren kleine Verluste schnell

– Sie diskutieren nicht mit der Structure

– Sie schützen Capital, bevor sie Profit jagen

Kleine Verluste halten Emotionen neutral.

Neutrale Emotionen halten Entscheidungen scharf.

Education Takeaway

Du wirst nicht dafür bezahlt, recht zu haben.

Du wirst dafür bezahlt, Risk richtig zu managen.

''One big loss can erase 10 good trades.

Ten small losses cannot erase one disciplined winner.''

BTC/USDT – Fortsetzung des AufwärtstrendsKursstruktur: BTC hält sich oberhalb der Unterstützungszone von 87.200 – 87.500 in einer Akkumulationszone und bildet kontinuierlich höhere Tiefs → was darauf hindeutet, dass weiterhin hohe Kapitalflüsse Positionen halten.

Wichtige technische Indikatoren: EMA34 und EMA89 konvergieren → eine wichtige technische Pufferzone. Mehrfach fiel der Kurs unter das kurzfristige Tief, erholte sich aber schnell wieder → die Verkäufer schwächen sich ab.

Erwartetes Muster: Flacher Rücksetzer → Fortsetzung des Aufwärtstrends.

Bullisches Szenario (bevorzugt): Kaufen Sie um 87.300 – 87.600 (Nachfragezone).

Kursziel: 90.000 – 91.000

Unterstützungskontext: Kapitalflüsse zu Jahresbeginn und Erwartungen bezüglich ETFs/Halving-Zyklen stützen BTC weiterhin.

Altcoins haben noch keinen starken Ausbruch hingelegt → BTC bleibt der Fokus der Investitionen.

📌 Blickwinkel: Ausschließlich bullish – Kaufpriorität basierend auf der Kursstruktur, keine Panik, wenn der Kurs ausbricht.

Die Basis für den Gold-Bullenmarkt ist solide, und der KurssprunDie Basis für den Gold-Bullenmarkt ist solide, und der Kurssprung am ersten Handelstag des Jahres 2026 deutet auf eine starke Rendite hin.

Am Freitag, dem 2. Januar, dem ersten Handelstag des Jahres 2026, eröffneten Gold und Silber im frühen asiatischen Handel höher und legten damit einen starken Start ins neue Jahr hin. Der Goldpreis schwankte nach oben und notierte aktuell bei rund 4053 US-Dollar, was einem Tagesplus von etwa 0,68 % entspricht. Silber legte sogar noch stärker zu und stieg um 1,6 % auf rund 72,64 US-Dollar pro Unze. Dieser frühe Anstieg scheint eine Fortsetzung und Bestätigung der beeindruckenden Rallye von 2025 zu sein – im vergangenen Jahr erreichte der kumulierte Goldpreisanstieg rund 64 %. Dies markiert nicht nur die stärkste Performance der letzten Jahre, sondern auch den größten jährlichen Anstieg seit 1979 – ein spektakuläres Marktereignis, das es seit 46 Jahren nicht mehr gegeben hat.

Mit Blick auf das Jahr 2025 lässt sich feststellen, dass der Goldpreis von einem relativ niedrigen Niveau zu Jahresbeginn aus rasant anstieg, wiederholt historische Höchststände durchbrach und die Aufmerksamkeit des globalen Kapitals auf sich zog. Obwohl es zum Jahresende aufgrund von Faktoren wie Devisenmargenanpassungen und einer Verknappung der Liquidität zu einer technischen Korrektur kam, handelte es sich eher um eine Konsolidierungsphase und Marktkorrektur als um eine Trendwende. Der Kursanstieg am ersten Handelstag des neuen Jahres bestätigte zunächst, dass das Marktvertrauen weiterhin wächst.

Die Logik hinter dem Goldpreisanstieg 2025: Mehrere positive Faktoren wirken zusammen und legen den Grundstein für einen Bullenmarkt.

Der enorme Goldpreisanstieg im Jahr 2025 ist das Ergebnis eines Zusammenwirkens fundamentaler, kapitalbezogener und stimmungsbedingter Faktoren:

Erstens liefert die geldpolitische Wende den Hauptimpuls. Die US-Notenbank Federal Reserve hat einen Zinssenkungszyklus eingeleitet, in dessen Verlauf die Leitzinsen schrittweise sinken, was zu einem deutlichen Rückgang der Renditen von US-Staatsanleihen führt. Die Rendite zehnjähriger US-Staatsanleihen sank erstmals seit 2020 jährlich. Dies reduzierte die Opportunitätskosten für unverzinste Anlagen wie Gold erheblich und erhöhte die Bereitschaft von Anlegern, in Gold zu investieren.

Zweitens befeuern anhaltende geopolitische Konflikte die Risikoaversion. Die Eskalation in Russland und der Ukraine sowie die Instabilität in vielen globalen Krisenherden haben die strategische Position von Gold als ultimativer sicherer Hafen gestärkt. In einem von Unsicherheit geprägten Markt hat sich Gold zu einem natürlichen Zufluchtsort für Kapital entwickelt.

Drittens schaffen die Goldkäufe der Zentralbanken eine solide Kaufbasis. Zentralbanken weltweit erhöhen kontinuierlich ihre Goldreserven, um ihre Anlagen zu diversifizieren und sich gegen Inflation und geopolitische Risiken abzusichern. Mit Ausnahme einiger weniger Zentralbanken, die aufgrund besonderer Bedürfnisse Gold verkaufen, bleiben die globalen Zentralbanken insgesamt starke Nettokäufer. Diese strukturelle und langfristige Nachfrage stützt die Goldpreise.

Viertens stieg die Investitionsnachfrage sprunghaft an, und die Liquidität war reichlich vorhanden. Anlageinstrumente wie Gold-ETFs zogen signifikante Mittelzuflüsse an, was die Marktaktivität und die Preiselastizität weiter ankurbelte.

Diese miteinander verknüpften Faktoren führten zu einem jährlichen Anstieg des Goldpreises um 64 % und legten damit den Grundstein für den Markttrend im Jahr 2026.

Technische Analyse: Kurslücke nach oben signalisiert Stärke – Unterstützungs- und Widerstandsniveaus beachten

Im Tageschart hat Gold eine wichtige Unterstützungszone um 4305 US-Dollar gebildet. Mehrere Rücksetzer wurden durch Kaufunterstützung aufgefangen, was auf eine hohe technische Bedeutung dieses Niveaus hindeutet. Das System der gleitenden Durchschnitte befindet sich weiterhin in einer Aufwärtsbewegung, der RSI hat sich aus der neutralen Zone stabilisiert, und das MACD-Histogramm verengt sich, was auf eine allmähliche Abwärtsdynamik hindeutet. Die Kurslücke nach oben zur Eröffnung heute Morgen spiegelt eine positive Marktstimmung wider. Es sollte jedoch beobachtet werden, ob die Lücke im Laufe des Tages geschlossen wird.

Im 4-Stunden-Chart zeigt der Stochastik-Oszillator ein Golden Cross, was auf eine anhaltende Aufwärtsdynamik kurzfristig hindeutet. Der wichtigste Widerstandsbereich liegt bei etwa 4380, was der oberen Begrenzung der jüngsten Handelsspanne und dem oberen Bollinger-Band im Wochenchart entspricht. Ein Ausbruch über dieses Niveau würde weiteres Aufwärtspotenzial eröffnen. Der entscheidende Unterstützungs-/Widerstandsbereich liegt zwischen 4400 und 4430; ein Halten über diesem Niveau würde den Trend weiter verstärken.

Zusammenfassend lässt sich sagen, dass Gold am ersten Handelstag des Jahres 2026 eine starke Performance zeigte und die technische Struktur weiterhin bullisch ist. Die Handelsstrategie sollte darauf abzielen, bei Kursrückgängen zu kaufen und bei Kursanstiegen mit kleinen Positionen Short-Positionen einzugehen, falls Widerstand auftritt. Der wichtigste Widerstandsbereich liegt zwischen 4400 und 4430, während der wichtigste Unterstützungsbereich zwischen 4305 und 4320 liegt. Beachten Sie, dass die Volatilität nach den Feiertagen zunehmen kann; daher sind eine strikte Positionsgröße, das Setzen von Stop-Loss-Orders und das Vermeiden blinden Hinterherjagens von Hochs und Tiefs entscheidend.

Blick auf 2026: Der Bullenmarkt setzt sich fort, und 5000 US-Dollar könnten noch nicht das Ende sein.

Blick auf 2026: Der Bullenmarkt setzt sich fort, und 5000 US-Dollar könnten noch nicht das Ende sein.

Kurzfristige Marktschwankungen können zwar durch Faktoren wie Liquidität und geldpolitische Anpassungen bedingt sein, doch die fundamental positiven Aussichten für Gold mittel- bis langfristig bleiben unverändert. Die Kernlogik der Goldkäufe der Zentralbanken, geopolitische Risiken und die Erwartung einer lockeren Geldpolitik bleibt bestehen. Viele glauben, dass Gold 2026 die Marke von 5.000 US-Dollar pro Unze anpeilen und Silber 100 US-Dollar pro Unze erreichen könnte. Selbst ein Rückgang auf etwa 3.800 US-Dollar wäre eine normale Korrektur innerhalb eines Bullenmarktes.

Am ersten Handelstag des Jahres 2026 hat die starke Performance von Gold und Silber möglicherweise den Ton für den Jahrestrend vorgegeben. Ein Wochenschlusskurs über dem Höchststand würde den Aufwärtstrend weiter festigen. Für Anleger ist es angesichts der Liquiditätsrisiken umso wichtiger, jede Kaufgelegenheit bei Kursrückgängen zu nutzen.

Der Goldmarkt schrieb 2025 ein glorreiches Kapitel; 2026 scheint dieser strukturelle Bullenmarkt für Edelmetalle in ein noch spannenderes Kapitel einzutreten.

Handelsstrategie-Referenz:

Short-Handelsmöglichkeit: Erwägen Sie eine kleine Short-Position im Bereich von 4400–4405 mit einem Stop-Loss bei 4430 und einem Kursziel von 4380–4350. Ein Kursrutsch unter dieses Niveau könnte zu einem Kursrückgang auf 4330 führen.

Long-Handelsmöglichkeit: Erwägen Sie eine Long-Position im Bereich von 4325–4330 mit einem Stop-Loss bei 4300 und einem Kursziel von 4370–4400. Ein Kursrutsch über dieses Niveau könnte zu einem Kursrückgang auf 4430 führen.

EUR/USD Chartanalyse & Prognosen für die neue Woche #01Analyse bei einem letzten Kurs von 1,1770

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Aus der Mitte März begonnenen Erholungsbewegung ist der Euro nach seinem Hoch im September in eine Korrekturphase übergegangen, welche zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, die den Kurs über das Septembertief zurückgeführt hat. Die Erholungsstimmung erschöpfte sich in den letzten Wochen jedoch an der 1,18er-Marke, was zu erneutem Druck auf die 1,17er-Marke geführt hat. Auch in der vergangenen Woche konnte der Kurs keine weitere Dynamik entwickeln, um die innerhalb dieser Marken gebildete Seitwärtsrange zu verlassen. Für den Start in die neue Woche am Montag bleibt daher abzuwarten, ob sich Impulse für einen Ausbruch ergeben.

Mögliche Tagesspanne: 1,1740 bis 1,1790

Nächste Widerstände: 1,1808 = Vorwochenhoch | 1,1830 | 1,1918

Wichtige Unterstützungen: 1,1706 = Vorwochentief | 1,1608

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart dürfte sich am Dienstag zeigen, ob der Kurs seine Schiebephase fortsetzt oder die Preisentwicklung auf einen Richtungsimpuls hinarbeiten kann.

Mögliche Tagesspanne: 1,1770 bis 1,1830 alternativ 1,1720 bis 1,1770

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart könnte der Kurs in einem Pullback den 20-Tage-Durchschnitt noch testen. Hält die Unterstützung, würde die Zone um 1,1850 als Kursziel dienen. Ein Bruch dürfte jedoch erneut den 1,1650er-Bereich ins Spiel bringen.

Mögliche Wochenspanne: 1,1690 bis 1,1840

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über 1,1700 die kurzfristige Aufwärtstrendstruktur bestätigen. Für diesen Fall bleibt ein Kursziel im 1,1900er-Bereich möglich. Sollte sich hingegen Schwäche durchsetzen, wäre Druck in Richtung der 200-Tage-Linie zu erwarten.

Mögliche Wochenspanne: 1,1750 bis 1,1890 alternativ 1,1610 bis 1,1720

Die Börsentermine für die nächsten Tage:

Montag

16:30 Uhr USA Rohöllagerbestände

Dienstag

20:00 Uhr USA FOMC Sitzungsprotokoll

Mittwoch

Ganztags Deutschland Feiertag

14:30 Uhr USA Arbeitsmarkt

Donnerstag

Ganztags Deutschland Feiertag

Ganztags USA Feiertag

Freitag

09:55 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Goldpreis hält festen Jahresschluss im BlickAnalyse bei einem Goldpreis (XAU/USD) von $4.532

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Der seit August etablierte Aufwärtstrend hat sich im Oktober bei Rekordwerten im $4.380er-Bereich erschöpft und dem angestauten Korrekturbedarf nachgegeben.

An der $4.000er-Marke war genügend Nachfrage für eine Erholung vorhanden, sodass der Goldpreis nach den Zwischenhochs bei $4.245 und $4.264 auch das Oktoberhoch überwinden konnte. Die positive Tendenz hat den Kurs in einen Ausbruch über die obere Grenze des Trendkanals (türkisfarbene Linien) geführt, wo sich in der kurzen Weihnachtswoche ein fester Schlusskurs am neuen Allzeithoch ergab. Zum Start in die neue, ebenfalls verkürzte Handelswoche liegen in den Jahreswechsel hinein noch mögliche Rekorde im $4.600er-Bereich auf dem Tisch.

Mögliche Tagesspanne: $4.480 bis $4.580

Nächste Widerstände: $4.549

Wichtige Unterstützungen: $4.381 | $4.338 | $4.245

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag zunächst die neuen Höchststände konsolidieren und einen Re-Test am oberen Trendkanal vollziehen. Danach wäre noch eine Bewegung in Richtung der $4.600er-Marke möglich, welche am Mittwoch im Fokus liegen dürfte.

Mögliche Tagesspanne: $4.460 bis $4.560

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend und bricht mithilfe der steigenden 20-Tage-Linie auf neue Allzeithochs aus. Dadurch könnte im $4.500er-Bereich eine Stabilisierung anstehen, die einen starken Jahresabschluss stützt.

Mögliche Wochenspanne: $4.430 bis $4.620

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die eine Stabilisierung über $4.400 stützen könnten. Mit Blick auf die steigende Marktaktivität nach dem Jahreswechsel wären noch Anschlusskäufe zu erwarten, die den Preis weiter nach oben treiben dürften. Lediglich deutliche Gewinnmitnahmen würden Druck in Richtung des $4.200er-Bereichs verursachen.

Mögliche Wochenspanne: $4.490 bis $4.680 alternativ $4.290 bis $4.480

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

16:30 Uhr USA Rohöllagerbestände

Dienstag

20:00 Uhr USA FOMC Sitzungsprotokoll

Mittwoch

Ganztags Deutschland Feiertag

14:30 Uhr USA Arbeitsmarkt

Donnerstag

Ganztags Deutschland Feiertag

Ganztags USA Feiertag

Freitag

09:55 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

DAX Chartanalyse & Prognosen für die neue Woche #01 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.334 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigem Druck auf das Juni-Tief über dem März-Hoch hält. Zuletzt rang der DAX verstärkt um die 24.000er-Marke, die aber weitere Schwäche abwenden konnte. In der Erholung der letzten Handelstage wurde ein fester Schlusskurs über der 24.300er-Marke besiegelt, wodurch nach der verkürzten Weihnachtswoche auch zum Jahresende eine positive Tendenz vorhalten dürfte.

Erwartete Tagesspanne: 24.240 bis 24.480

Nächste Widerstände: 24.362 = Vorwochenhoch | 24.771

Wichtige Unterstützungen: 24.203 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig von einem festen Wochenstart könnte der DAX die noch junge Erholungstendenz halten und einen freundlichen Kursverlauf in Richtung Allzeithoch etablieren. Lediglich erneuter Druck auf den 24.000er-Bereich würde die Stimmung trüben. In der ebenfalls kurzen Handelswoche zum Jahresende bleibt ein Jahresschluss im 24.600er-Bereich möglich.

Erwartete Tagesspanne: 24.280 bis 24.540

DAX Prognose für diese Woche

Ergänzend zum Stundenchart verläuft der DAX-Index in der seit Juni gebildeten Tradingrange und konnte auch den GD 100 zurückgewinnen. Mit Notierungen über der 50-Tage-Linie dürfte die bisherige Rekordmarke in Reichweite bleiben. In der verkürzten Woche zum Jahresende wäre eine stabile Tendenz mit geringerer Handelsspanne zu erwarten.

Erwartete Wochenspanne: 24.230 bis 24.710

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob der Markt über den nahe beieinander liegenden Durchschnitten aus 50 und 100 Tagen stabil bleibt. Im Idealfall könnte nach dem Jahreswechsel ein neues Allzeithoch auf dem Plan stehen. Lediglich deutlicher Korrekturdruck würde den Kurs wieder an die runde Marke führen.

Erwartete Wochenspanne: 24.480 bis 24.890 alternativ 24.030 bis 24.470

Die Börsentermine für die nächsten Tage:

Montag

16:30 Uhr USA Rohöllagerbestände

Dienstag

20:00 Uhr USA FOMC Sitzungsprotokoll

Mittwoch

Ganztags Deutschland Feiertag

14:30 Uhr USA Arbeitsmarkt

Donnerstag

Ganztags Deutschland Feiertag

Ganztags USA Feiertag

Freitag

09:55 Uhr Deutschland Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Gold-Kurzfriststrategie: Den Rhythmus von Aufwärts- und AbwärtsbGold-Kurzfriststrategie: Den Rhythmus von Aufwärts- und Abwärtsbewegungen in Konsolidierungsphasen verstehen

I. Makroökonomischer Hintergrund und Trendanalyse 🌍 Der Goldmarkt befindet sich weiterhin im Aufwärtstrend. Obwohl die Preise bereits hoch sind, bieten technische Muster und geopolitische Faktoren weiterhin Unterstützung. ⚔️ Der Konflikt zwischen Russland und der Ukraine zeigt keine Anzeichen einer Beilegung, und die Beziehungen zwischen den USA und Venezuela bleiben unsicher, was die Attraktivität von Gold als sicheren Hafen weiter stärkt. Hinsichtlich der Faktoren, die die Gold-Bullen im Jahr 2026 herausfordern könnten, bleibt die geldpolitische Neuausrichtung der Fed ein Schlüsselfaktor. 💡 Für Kurzfristtrader sollten langfristige Trends jedoch nur als Hintergrundinformation betrachtet werden; der Fokus sollte auf den täglichen Chartveränderungen und der Rhythmusanalyse liegen.

II. Marktumfeld und tägliche Chartanalyse dieser Woche 📅 Aufgrund der Neujahrsfeiertage waren die Handelszeiten diese Woche verkürzt, und die Marktliquidität hat sich noch nicht vollständig erholt. 📉 Aus technischer Sicht besteht aktuell Spielraum für eine Abwärtskorrektur des Goldpreises. Es wird erwartet, dass dieser sich auf niedrigerem Niveau konsolidiert und nach einer stärkeren Unterstützung sucht. 🎯 Der entscheidende Wendepunkt liegt bei etwa 4404. Gelingt es den Käufern, dieses Niveau zu durchbrechen, dürfte der Tageschart eine Aufwärtsbewegung wieder aufnehmen.

III. Heutige Handelsstrategie und wichtige technische Indikatoren 🧭 Intraday-Preisprognose: Einem anfänglichen Aufwärtstrend folgt ein Widerstand, der in einer Konsolidierung und Korrektur mündet. ⚖️

Wichtige Kursniveaus:

Unterstützungsbereich: 4325 (Tageskurs) 🛡️

Erster Widerstand: 4375 (Widerstand im Tages-/Stundenchart und MOCA-Zone) ⏫

Kernwiderstand: 4400–4405 (Wichtige Schwelle für eine Aufwärtsbewegung) 🚧

Kursziele nach unten: 4340–4345 → 4318–4320 ⬇️

IV. Spezifische Handelsstrategie 🎯

Plan: Bei Kursanstiegen verkaufen

Erster Einstiegsbereich: 4375–4385 für Short-Positionen 🏹

Aufstockung von Positionen: Short-Positionen im Bereich von 4400–4405 aufstocken

Risikomanagement: Einheitlichen Stop-Loss über 4417 setzen 🛑

Kurszielbereich:

Erstes Kursziel: 4340–4345 🎯

Zweites Kursziel (nach Ausbruch): 4318–4320 🎯🎯

V. Handelslogik und Risikokontrollpunkte 🔐 Konsolidierungsphase: Der Markt befindet sich aktuell in einer Konsolidierungsphase und bietet Handelsmöglichkeiten für Bullen und Bären. Entscheidend ist, den Rhythmus zu erkennen. 🔄

Stärke-/Schwächegrenze: Während des Tageshandels ist die Marke von 4325 ein wichtiges Niveau, um die Stärke der Bullen und Bären zu beobachten. Solange der Aufwärtstrend nicht durchbrochen wird, bleibt er stark. ⚔️

Reaktion der Widerstandszone: Der Bereich von 4400–4405 stellt nicht nur einen technischen Widerstand dar, sondern könnte auch eine Konvergenz von Gewinnmitnahmen der Bullen und einer Gegenoffensive der Bären markieren. 💥

Flexible Reaktion: Beobachten Sie die Kursdynamik in der Nähe wichtiger Kursmarken während der Handelssitzung genau. Spezifische Strategien werden basierend auf den Marktbewegungen in Echtzeit feinabgestimmt. 📲

Haftungsausschluss: Der Markt ist riskant; handeln Sie mit Vorsicht. ⚠️ Die obige Analyse ist lediglich eine Strategieableitung basierend auf dem aktuellen technischen Muster und stellt keine direkte Anlageberatung dar. Bitte setzen Sie Stop-Loss-Orders strikt entsprechend Ihrer persönlichen Risikotoleranz und passen Sie diese flexibel an die aktuelle Marktlage an.

XAUUSD Rücksetzer – Angebot vor nächsten Schritt beachtenMarkt Kontext (Kurzfristig)

Gold hat einen starken bearishen Impuls gedruckt, gefolgt von einer technischen Pullback-Phase. Die aktuelle Aufwärtsbewegung ist korrektiver Natur, getrieben durch Liquiditäts-Neuausgleich, nicht durch eine bestätigte Trendwende.

Marktstruktur & Preishandeln

Die kurzfristige Struktur bleibt bearish mit niedrigeren Hochs.

Die laufende Erholung ist ein Pullback innerhalb eines bearishen Beins, kein neuer bullisher Trend.

Es wurde kein gültiger bullisher Bruch der Struktur im Intraday-Zeitrahmen bestätigt.

Wichtige technische Zonen

Angebots-/Verkaufsreaktionszone: 4.401 – 4.462

→ Wichtiger Verteilungsbereich. Erwartet Verkaufsdruck und potenzielle bearish Reaktion.

Zwischenwiderstand: 4.348 – 4.350

→ Aktuelle Reaktionszone, in der der Preis konsolidieren oder fehlerhaft brechen könnte, bevor die nächste Bewegung erfolgt.

Nachfrage-/Kaufzonen:

4.322 – 4.326

4.285 – 4.290

→ Liquiditätsreiche Nachfragebereiche, in denen der Pullback abgeschlossen werden könnte.

Primäres Szenario (MMF-Bias)

Der Preis wird weiterhin in die Angebotszone von 4,40x zurückkehren, zeigt Ablehnung oder bearish Bestätigung, und dreht dann nach unten in die darunterliegenden Nachfragezonen.

Alternatives Szenario

Wenn der Preis über 4.401 mit stark bullisher Verschiebung und klarer Struktur akzeptiert, könnte der Pullback in Richtung des höheren Angebots nahe 4,46x ausgedehnt werden.

Flow & Makroüberlegungen

Die Liquidität zu Beginn des Jahres bleibt dünn, was die Wahrscheinlichkeit von Liquiditätsschwankungen auf beiden Seiten erhöht. Geduld ist erforderlich—warten Sie auf die Preisreaktion an den wichtigen Zonen, anstatt dem Momentum nachzujagen.

Fazit

Der Bias bleibt bearish bis neutral, solange er unter dem Angebot ist. Konzentrieren Sie sich auf die Preisreaktion an den wichtigen Zonen, nicht auf die Richtung. Lassen Sie den Markt die Absicht offenbaren.

BITCOIN - KURZFRISTIGE TRENDFORTSETZUNG UND ZIELZONENHallo zusammen,

hier eine persönliche Einschätzung zum BTC (USD) auf Basis der BB-, MACD- und des RSI Indikators.

Dabei zwei potentielle Szenarien mit:

V1 (Blau) = kurzfristiger Aufwärtsimpuls

V2 (Rot) = wiederkehrendes strukturelles Szenario wie im April 2025 mit nochmalig tieferer Konsolidierung bei 74.500USD.

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

Shopify (SHOP) Analyse: Short-Setup in der ABC-Korrektur ?Obwohl wir langfristig für Shopify extrem bullish gestimmt sind, deutet die aktuelle technische Struktur im 4h-Chart auf eine notwendige Verschnaufpause hin. Wir handeln hier die Welle C (Local) in eine untergeordnete ABC-Korrektur, um unsere Gewinne für den späteren Long-Einstieg zu maximieren.

1. Elliott-Wave Analyse (EW)

Aktuelle Struktur: Wir sehen eine sehr saubere 5-Wellen-Impulsbewegung nach oben, die im Oktober 2025 ihr vorläufiges Hoch (ATH) bei ca. 182$ gefunden hat.

Korrekturmodus: Seit diesem Hoch befinden wir uns in einer ABC-Korrektur. Die Welle A wurde im November abgeschlossen. Aktuell haben wir vermutlich das Top der Welle B bei ca. 173$ gesehen.https://www.tradingview.com/x/0McYWaiF/

Ziel: Wir erwarten nun die finale Welle C, die uns bis in den Bereich von 123,25$ führen sollte. Dies entspricht einer gesunden Korrektur innerhalb des langfristigen Bullenmarktes.

2. Fundamentaldaten (FD) & Makro-Ausblick

Status: Sehr gesund. Shopify schlägt regelmäßig die Erwartungen bei Umsatz und EPS.

Makro-View: Im großen Bild (Daily/Weekly) ist die übergeordnete Welle 3 noch nicht abgeschlossen. Das bedeutet: Sobald unsere Welle C das Ziel erreicht hat, steht eine massive Fortsetzung nach oben an. Der Short ist rein taktisch, um den "Discount" für den nächsten Long-Run mitzunehmen sprich auch ein Gewisses Risiko für diesen Short den wir aber trotzdem eingehen mit geringerer Liquidität .

Bei unserem Scoring erreichen wir nähmlich langfristig ein Score von 5/6 was SEHR gut ist der einzige Punkt der dagegen Spricht ist der KGV der mit 87 zu teuer ist weswegen wir auch denken das wir nochmal günstigere Preise Bekommen Könnten.

3. Indikatoren-Check: Die Kraft der Divergenz

Wir sehen eine Divergenz im EWO , RSI und im MACD was Normalerweise einen Abverkauf nach sich zieht diesen Abverkauf haben wir schon in der Vergangenheit gesehen:

jetzt erleben wir das Gleiche szenario:

4. Unsere Positionierung & Strategie

Short-Execution: Wir sind durch unsere Staffelung (151$, 159$, 168$) gut positioniert.

Risiko-Hinweis: Da Shopify fundamental stark ist, ist dieser Short riskanter als ein Long-Trade. Ein Ausbruch über 175$ würde das ABC-Szenario gefährden.

Next Step: Bei Erreichen der 123,25$-Marke werden wir die Short-Gewinne komplett glattstellen und anfangen, Long-Positionen aufzustocken, um von der kommenden Welle 5 (Makro) massivst zu profitieren.

Disclaimer: Diese Analyse dient rein der Information und stellt keine Anlageberatung dar. Mathematische Wahrscheinlichkeiten garantieren keine Gewinne. Trading ist mit hohem Risiko verbunden.

Gold fällt zum Jahresende auf 4330 US-Dollar: Konsolidierung aufGold fällt zum Jahresende auf 4330 US-Dollar: Konsolidierung aufgrund von Zinserwartungen und Liquiditätslage

Mittwoch, 31. Dezember. Zum Jahresende fiel der Goldpreis im europäischen Handel unauffällig auf rund 4330 US-Dollar zurück – ein deutlicher Rückgang gegenüber den vorherigen Höchstständen. Ich hatte den Eindruck, dass sich die Marktstimmung subtil von „beschleunigter Dynamik“ zu „Konsolidierung auf hohem Niveau“ verschoben hat. In solchen Phasen wird der Goldpreis nie von einer einzigen Variable bestimmt, sondern von drei Faktoren gleichzeitig beeinflusst: Zinserwartungen, Liquiditätslage und der Nachfrage nach sicheren Anlagen. Das wiederholte Testen wichtiger Preisspannen scheint die Entwicklung zum Jahresende am besten widerzuspiegeln.

I. Richtung und Tempo der Zinsentwicklung: Unterschiedliche Erwartungen

Die US-Notenbank Federal Reserve senkte die Leitzinsen wie erwartet um 25 Basispunkte und reduzierte damit die Zielspanne für den Leitzins auf 3,50 %–3,75 %. Dies reduzierte zweifellos die Opportunitätskosten unverzinster Anlagen und bestärkte die Annahme, dass „weiterhin Spielraum für eine Lockerung der Geldpolitik besteht“. Theoretisch sind sinkende Zinsen eindeutig vorteilhaft für Gold: Sinkende Realzinsen schwächen die Attraktivität von Geldmarktanlagen, und die schwankenden Risiken in einem lockeren geldpolitischen Umfeld veranlassen einige Fonds, Gold als „Stabilisator“ in ihren Portfolios einzusetzen.

Der Markt handelt jedoch nicht nur mit der Richtung, sondern auch mit dem Tempo. Der vorsichtige Ton im Protokoll der Fed-Sitzung wirkte wie ein Schlag ins Gesicht – die meisten Fed-Mitglieder wollten einen weiteren Rückgang der Inflation abwarten, bevor sie weitere Zinssenkungen in Betracht zogen, und zögerten, einen klaren Kurs vorzugeben. Die Markterwartungen auf eine weitere Zinssenkung im Januar sind auf etwa 15 % gesunken, was darauf hindeutet, dass wir uns kurzfristig eher in einer Beobachtungsphase befinden werden. Diese Erwartungslücke erklärt, warum der Goldpreis nach der Einpreisung der positiven Nachrichten einen Rücksetzer erfuhr: Sobald der deutlichste Auslöser eintritt, verlagert sich der Fokus im Handel von „Wetten auf die Richtung“ hin zu „Berechnung des Tempos“, und wiederholte Tests der Preise auf hohem Niveau sind nahezu unvermeidlich geworden.

II. Die Schattenseite der Liquidität: Die „technische Hand“, die im Jahresendmarkt nicht ignoriert werden darf

Wenn die Zinsen das „Herz“ des Goldpreises sind, dann ist Liquidität sein „Atem“. Die jüngste Erhöhung der Margin-Anforderungen durch die Börsen, in einem ohnehin schon liquiditätsschwachen Umfeld während der Feiertage, löste eine unglückliche Kettenreaktion aus: Gehebelte Fonds waren gezwungen, Positionen zu reduzieren, unzureichende Markttiefe verstärkte die Volatilität, und Kursrückgänge beschleunigten sich zu einem „technischen Squeeze“. Offen gesagt deutet dieser Rückgang nicht unbedingt auf einen bärischen Ausblick hin; er gleicht eher einer „erzwungenen Atempause“ unter bestimmten Marktregeln.

Unterdessen schwelen die geopolitischen Risiken weiter. Angesichts des ungelösten Nahostkonflikts und der wiederauflebenden regionalen Spannungen wirkt die Nachfrage nach sicheren Anlagen wie ein Sicherheitsnetz und stützt Gold. Dies verhindert einen einseitigen Goldpreisverfall bei Kursrückgängen und ermöglicht stattdessen eine gemäßigtere, aber volatilere Kursentwicklung. Ich habe oft den Eindruck, dass Gold in diesem Umfeld eher wie eine Risikoversicherung fungiert – je größer die Unsicherheit, desto besser kann es seine Bedeutung innerhalb eines Anlageportfolios bewahren.

III. Marktstruktur: Abschwächende Dynamik, Markt sucht neues Gleichgewicht

Der Tageschart zeigt, dass Gold nahe dem vorherigen Hoch von 4549,69 $ konzentriertem Verkaufsdruck ausgesetzt war. Ein deutlicher Rücksetzer deutet auf Widerstand an diesem Niveau hin. Aktuell befindet sich der Kurs nach dem Rücksetzer in einer Konsolidierungsphase, in der sowohl Käufer als auch Verkäufer nach einem neuen Gleichgewicht suchen. Wichtige Kursmarken werden deutlicher: 4445 $ fungiert als Wendepunkt und wandelt sich von einer vorherigen Unterstützung zu einem Widerstand, der erst einmal analysiert werden muss. Der Bereich um 4245 US-Dollar markiert ein zuvor hohes Handelsvolumen und könnte als Beobachtungspunkt dienen, um festzustellen, ob Fonds wieder aktiv werden wollen.

Auch die Indikatoren bestätigen dies: Das MACD-Histogramm ist negativ geworden, und der RSI ist auf den neutralen Bereich von 53,09 zurückgefallen. Dies deutet darauf hin, dass sich die kurzfristige Dynamik von stark zu korrigierend gewandelt hat. Es handelt sich dabei nicht um das Ende des Trends, sondern eher um eine „Atmungsphase nach einer Rallye“. Für Händler sind diese Signale keine Richtungsvorhersagen, sondern lediglich eine Erinnerung: Selbst bei anhaltend positiver makroökonomischer Entwicklung benötigt der Markt Zeit, um seine Bestände neu zu verteilen.

IV. Ausblick: Golds „Sandwich-Preisbildung“ und meine Handelspräferenzen

Gold befindet sich aktuell in einer typischen „Sandwich-Preisbildung“: Die obere Schicht bildet das unterstützende makroökonomische Umfeld der lockeren Geldpolitik der Federal Reserve, die untere Schicht die Attraktivität als sicherer Hafen angesichts geopolitischer Risiken, während die mittlere Schicht durch kurzfristigen Liquiditätsdruck belastet wird. Das Ergebnis dieser dreifachen Kraft ist, dass die Trendlogik intakt bleibt, der Preis jedoch in eine Konsolidierungsphase eintreten muss, die Geduld erfordert.

Meiner Ansicht nach handelt es sich bei diesem Rücksetzer eher um eine technische Korrektur des vorangegangenen starken Anstiegs als um eine Umkehr der langfristigen Logik. Die Konsolidierung um 4330 $ dient sowohl der Verarbeitung der regulatorischen Schocks zum Jahresende als auch dem Abwarten des nächsten eindeutigen makroökonomischen Signals.

Aus operativer Sicht ist die aktuelle Abwärtsstruktur recht offensichtlich. Ich bevorzuge es, bei Kursanstiegen Short-Positionen einzugehen. Der Bereich zwischen 4335 $ und 4380 $ bildet eine Widerstandszone, insbesondere die Marke von 4385 $, die als wichtige Trennlinie zwischen Stärke und Schwäche dienen kann. Sollte Gold diese Marke nicht halten können, könnte die Korrektur anhalten, und falls die psychologisch wichtige Marke von 4300 $ durchbrochen wird, könnte der Preis die Unterstützung bei 4260 $ erneut testen.

Letztendlich ist der Goldmarkt nie einseitig. Die Zinsentwicklung bleibt unverändert, und Gold gilt weiterhin als sicherer Hafen. Doch jenseits der dünnen Eisdecke der Liquidität werden die Preise stets zuerst ihr wahres Wesen offenbaren. Zum Jahresende glaube ich nach wie vor an die langfristigen Perspektiven von Gold, respektiere aber auch die unsichtbare „technische Hand“ des kurzfristigen Marktes. Möglicherweise ist es die beste Strategie, geduldig abzuwarten, bis die Volatilität nachlässt und die Liquidität zurückkehrt, bevor man den Markt im neuen Jahr begrüßt.

Goldpreisanalyse (31. Dezember) Marktübersicht: Die EdelmetallpGoldpreisanalyse (31. Dezember)

Marktübersicht: Die Edelmetallpreise gaben am Mittwoch (31. Dezember) nach, doch der Sektor dürfte das Jahr 2025 insgesamt weiterhin stark abschließen ✨! Silber legte seit Jahresbeginn um rund 140 % zu – eine beeindruckende Performance 🚀; Gold stieg um über 60 % und verzeichnete damit den stärksten Jahresgewinn seit 1979! Zum Redaktionsschluss notierte Gold 0,4 % niedriger bei 4.329,12 US-Dollar pro Unze, nachdem es im Laufe des Handelstages ein Zweiwochentief von 4.274,44 US-Dollar erreicht hatte. Am vergangenen Freitag erreichte Gold ein Rekordhoch von 4.549,71 US-Dollar – ein wahrhaft aufregender Anstieg 💥!

Einflussfaktorenanalyse: Der jüngste Preisrückgang war hauptsächlich auf die plötzliche Erhöhung der Margin-Anforderungen an der Börse zurückzuführen, die den kurzfristigen Handel dämpfte 💧. Die Grundlage für den Gold-Bullenmarkt ist jedoch sehr solide 👍:

Geldpolitische Erwartungen: Die Erwartung einer Zinssenkung der Fed wächst weiter, gepaart mit Marktspekulationen, dass die neue Fed noch „ungezügelter“ agieren könnte, was dem Goldpreis praktisch Flügel verleiht 🕊️;

Geopolitische Risiken: Spannungen in mehreren globalen Krisenherden befeuern die anhaltende Nachfrage nach sicheren Anlagen 🌍;

Strukturelle Nachfrage: Zentralbanken weltweit kaufen massiv Gold, und Gold-ETFs bauen ihre Bestände kontinuierlich aus – diese Unterstützung ist unglaublich stark 💪!

Technische Analyse: Der starke Kursrückgang am Montag war zwar etwas schmerzhaft 😅, aber angesichts des Anstiegs von fast 70 % in diesem Jahr ist dies nur eine kurze Verschnaufpause im Bullenmarkt. Aktuell werden die Goldpreise im 4-Stunden-Chart von kurzfristigen gleitenden Durchschnitten unter Druck gesetzt, und der Trend befindet sich eindeutig in einer Korrekturphase. Die wichtige Unterstützung liegt bei 4.280 US-Dollar. Sollte der Kurs nicht halten, könnte er die Verteidigungslinie bei 4.260 $ testen 📉. Wie sieht es nach oben aus? Der Bereich um 4.340–4.350 $ stellt die erste Hürde dar, stärkerer Widerstand findet sich bei etwa 4.370 $. Ein Rücksetzer auf dieses Niveau bietet eine hervorragende Short-Chance!

Empfehlungen für die Handelsstrategie:

Allgemeine Strategie: Bei Kursanstiegen shorten! 🎯 Long-Positionen eignen sich nur für kleine, kurzfristige Trades, die von einem Rücksetzer profitieren sollen.

Strategie für Short-Positionen: Erwägen Sie, Short-Positionen in Tranchen einzugehen, wenn der Goldpreis in den Bereich um 4.340–4.350 $ zurückfällt. Sollte er unerwartet auf etwa 4.370 $ steigen, zögern Sie nicht und setzen Sie Ihre Short-Positionen fort!

Strategie für Long-Positionen: Erwägen Sie nur dann eine kleine, schnelle Positionsöffnung und -schließung, wenn der Kurs auf etwa 4.265–4.270 $ zurückfällt.

Wichtige Kursmarken:

Widerstand: 4.340–4.350, 4.370 🚧

Unterstützung: 4.280, 4.260 🛡️

Hinweis: Heute endet der monatliche und jährliche Handelstag. Der Markt kann daher recht volatil sein 🎢! Bitte handeln Sie mit kleinen Positionen und halten Sie sich unbedingt an Ihre Stop-Loss-Orders. Halten Sie niemals an Verlustpositionen fest! Passen Sie Ihre Ein- und Ausstiegspunkte flexibel an die aktuelle Marktentwicklung an. Wir wünschen Ihnen viel Erfolg beim Trading! 🎉

NASDAQ an der Key-ZoneDie asiatischen Märkte haben den NQ über Nacht abverkauft, und Szenario 1 aus der letzten Analyse ist eingetreten. Zusätzlich bildet sich eine inverse, abgeschlossene Schulter Kopf Schulter Formation, die den Preis zunächst in die eingezeichnete Supportzone 25’360–25’270 führen kann.

Um dies kurzfristig zu verhindern, muss der NQ zwingend die 25’660 brechen und sich oberhalb dieses Niveaus zumindest konsolidieren. Bis dahin ist das Marktbild bärisch zu bewerten und entsprechend zu traden. Long Positionen erst nach einem klaren Widerstandsbruch oder im aktuellen Bereich nur mit engem Not Stop bei 25’550.

🔍 Bitte die letzte Analyse beachten.

Ein schönes Neujahr. Nächstes Jahr wird sich einiges verändern. 🚀

EMA: Wann man besser NICHT handeltDie meisten Trader betrachten die EMA als ein Signalwerkzeug. Berührt der Preis die EMA, sucht man nach einem BUY; bricht er darunter, denkt man an SELL. Dieser Ansatz ist vertraut und einfach, doch genau deshalb übersehen viele die wichtigste Funktion der EMA: Trades herauszufiltern, die man besser nicht eingeht.

In der Praxis entstehen viele Verluste nicht durch einen falschen technischen Einstieg, sondern durch eine falsche Einschätzung des Marktumfelds. Nach einer starken Aufwärtsbewegung verlangsamt sich der Preis häufig, die Spanne wird enger und die Kerzen zeigen Unsicherheit. Das Gefühl, der Preis sei „zu hoch“, stellt sich ganz natürlich ein. Bleibt die EMA jedoch steigend und hält sich der Preis darüber, befindet sich der Markt lediglich in einer Pause zur Akkumulation — nicht in einer Trendablehnung. In diesem Moment liefert die EMA kein Kauf- oder Verkaufssignal, sondern signalisiert still, dass es noch nicht an der Zeit ist, gegen den Trend zu handeln.

Umgekehrt, wenn die EMA nach unten geneigt ist und der Preis darunter bleibt, befindet sich der Markt in einem Abwärtstrend. Rückläufe zur EMA wirken oft logisch: klarere grüne Kerzen, saubere Korrekturen, manchmal sogar mit Nachrichtenunterstützung. Solange der Preis jedoch nicht nachhaltig über der EMA bleiben kann, sind diese Bewegungen lediglich Korrekturen innerhalb des Abwärtstrends und kein Strukturwechsel. Die EMA fungiert hier als Akzeptanzgrenze des Marktes und zeigt, dass die Käufer noch nicht genug Kraft haben, den Haupttrend zu drehen.

Der größte Wert der EMA zeigt sich in trendlosen Märkten. Die EMA verläuft flach, der Preis kreuzt sie ständig, Signale sind zahlreich, aber wenig effektiv. In solchen Phasen hilft die EMA nicht dabei, besser einzusteigen, sondern zu erkennen, dass kein klarer Vorteil vorhanden ist. Und manchmal ist es die schwierigste, aber richtige Entscheidung, einfach nicht zu handeln.

Die EMA sagt die Zukunft nicht voraus und verspricht keine Gewinne. Sie beantwortet lediglich eine entscheidende Frage: Welche Richtung akzeptiert der Markt aktuell, und befindet man sich auf der falschen Seite? Wird die EMA so verstanden, ist sie kein Werkzeug, um mehr zu traden, sondern ein Disziplinfilter, der emotionale Entscheidungen reduziert und nur dann zum Handeln führt, wenn der Kontext wirklich passt.

Bitcoin / BTC Analyse vom 31.12.2025 um 8:10 Uhr

Bitcoin / BTC Analyse vom 31.12.2025 um 8:10 Uhr

Guten Morgen zusammen.

Wie wir im Session Profile sehen können shiftet der VPOC wieder leicht nach oben. Wir öffnen zwar immer noch in der Value von gestern und sind damit erstmal neutral, aber der Preis an dem das meiste Volumen von Käufern/Verkäufern gehandelt wurde, shiftet sich langsam nach oben und könnte uns damit einen kleineren Long Drive signalisieren.

Wir haben nur ein Problem und deswegen ist der "long drive" mit Vorsicht zu betrachten -> Der US100 hat die Value von gestern verloren und eröffnet tiefer. Hier befinden wir uns an einer kritischen Zone, welche zu einem größerem Abverkauf führen könnte der dann auch Bitcoin mitzieht.

Was haben wir gestern gesehen, was heute wichtig werden könnte ?

Das erste Selling Tail gestern haben wir durchbrochen und Handeln seitdem durchbruch deutlich darüber. Das Buying Tail unter uns ist noch aktiv.

In dem Bereich wo wir gestern gegen 17:00 Uhr abgelehnt worden sind, ist erneut ein Selling Tail entstanden welches auf Aktivität großer Marktteilnehmer hinweist. Zusätzlich liegt dort großes Volumen vom Freitag der letzten Woche, welches erst überwunden werden muss damit wir Richtung 90.000 laufen können.

Der Markt sollte heute Vorsichtig betrachtet werden. Ich habe zwei Tradeideen heute mit in den Chart gepackt. Sollte der Kurs eine der beiden extremzonen nochmal anlaufen, werde ich mir den Orderflow in Bookmap und das Delta genau anschauen um hier einen eventuellen Trade für mich zu finden.

Solange wir uns innerhalb der Value befinden werde ich heute nicht handeln.

Eine Idee wäre , da der POC des Fixed Range Profile welches ich gesetzt habe relativ weit unten ist , sollten wir die Value Area Low der Session nochmal verlieren dort hinzutraden.

Allerdings sind das Maximal 0,4% .

Möchte man dafür sein Kapital riskieren?

Sollte der US Markt mitspielen, kann Bitcoin heute höhere Preise erreichen. Dieser kann uns aber genau so schnell auch tiefer bringen.

Es hängt also wie so oft an dem US Markt und der NY Trading Session.

Einen schönen Tag !

BTC 1H: Ablehnung an Angebot, bärische Fortsetzung möglichAnalyse:

BTC wurde an der großen Angebotszone um 90.000 abgelehnt, was starken Verkaufsdruck bestätigt. Der Kurs handelt unter den EMAs und bleibt bärisch. Ein Pullback in die FVG-Zone ist möglich, aber unter 90.200 bleiben 86.700 und 84.600 wahrscheinliche Ziele.

Scalp:

Short: 88.700–89.200 → SL 90.250 → TP 87.500 / 86.700

Long (Gegentrend): 86.700–86.900 → SL 86.200 → TP 87.800–88.100

Swing Trade:

Short: 88.800–89.500 → SL 90.300 → TP 86.700 / 84.600

Bullische Invalidierung: Über 90.200 → Ziele 92.000 / 94.000+