Goldmarkt-News, Technische Analyse und Ausblick (9. Januar) FunGoldmarkt-News, Technische Analyse und Ausblick (9. Januar)

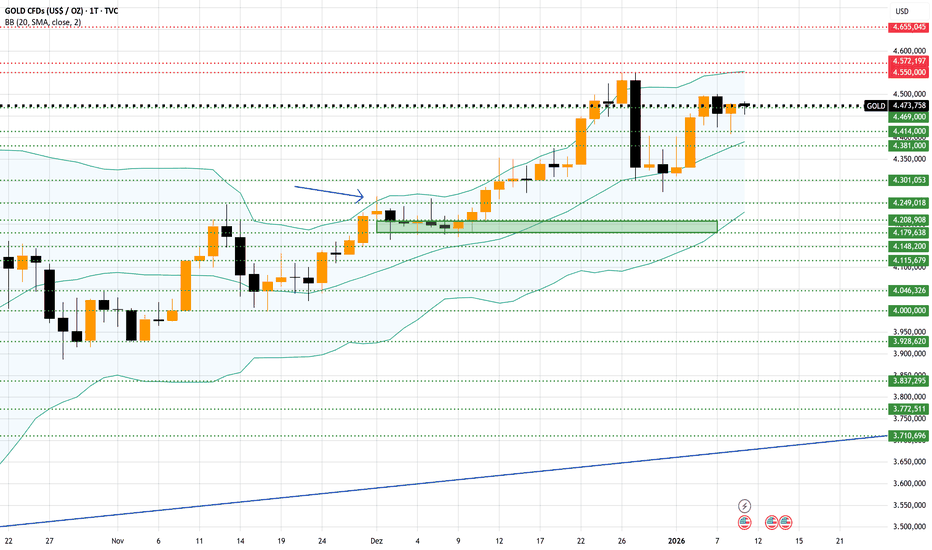

Fundamentale Highlights: Am Freitag (9. Januar) eröffneten die internationalen Goldpreise mit einer engen, leicht schwachen Handelsspanne. Der Markt wird aktuell von mehreren Faktoren beeinflusst: einem kontinuierlich stärkeren US-Dollar-Index, pessimistischen Erwartungen hinsichtlich der US-Arbeitsmarktdaten und der bevorstehenden jährlichen Anpassung des Bloomberg Commodity Index. All diese Faktoren dürften kurzfristig Verkaufsdruck auf die Goldpreise ausüben und die Aufwärtsdynamik begrenzen. In der kommenden Woche sollten die erhöhte Preisvolatilität und das Risiko einer Korrektur beobachtet werden. Die mittel- bis langfristige positive Einschätzung bleibt jedoch unverändert, mit einem Kursziel von 5.000 US-Dollar und mehr.

Der Fokus des Marktes liegt heute auf der US-Arbeitslosenquote und den US-Arbeitsmarktdaten für Dezember. Obwohl der Markt im Allgemeinen mit negativen Daten für Gold rechnet, könnten die tatsächlichen Ergebnisse angesichts der in dieser Woche veröffentlichten ADP-Beschäftigungs- und Erstanträge auf Arbeitslosenhilfe besser als erwartet ausfallen. Selbst wenn die Daten den Erwartungen entsprechen, ist es unwahrscheinlich, dass ein einzelner Datenpunkt den Gesamttrend umkehren wird. Darüber hinaus bietet die durch geopolitische Risiken und die wiederholte Erwartung signifikanter Zinssenkungen seitens der US-Notenbank (Fed) getriebene Nachfrage nach sicheren Anlagen weiterhin potenzielle Unterstützung für Gold. Sollte es daher aufgrund der Daten zu einem kurzfristigen Kursrückgang kommen, könnte dies als Gelegenheit genutzt werden, Long-Positionen wieder einzugehen.

Technische Analyse: In den ersten beiden Handelstagen dieser Woche stieg Gold, gestützt durch technische Muster (wie die Schulter-Kopf-Schulter-Formation und den Doppelboden), kontinuierlich von der Marke von 4300 US-Dollar und durchbrach nacheinander die Marken von 4400 und 4500 US-Dollar. Obwohl die ADP-Daten zu den Beschäftigtenzahlen außerhalb der Landwirtschaft und den Erstanträgen auf Arbeitslosenhilfe anschließend veröffentlicht wurden, waren deren Auswirkungen auf den Trend begrenzt. Gold konsolidierte insgesamt auf hohem Niveau und erreichte am Donnerstag ein Hoch von rund 4485 US-Dollar. Der Markt befindet sich aktuell in einer Konsolidierungsphase innerhalb eines Aufwärtstrends.

Beachten Sie die am Freitag veröffentlichten Daten zu den Beschäftigtenzahlen außerhalb der Landwirtschaft genau. Der vorherige Wert lag bei 64.000, die Prognose liegt bei 60.000. Sollte der tatsächliche Wert höher als die Prognose ausfallen, könnte dies den Goldpreis vorübergehend drücken; umgekehrt könnte er ihn aber auch beflügeln. Basierend auf den ADP-Daten deuten die aktuellen US-Arbeitsmarktdaten auf ein positives Marktpotenzial hin, wobei die genaue Schwankungsbreite vom veröffentlichten Wert abhängt.

Mittel- bis langfristig wird die US-Notenbank Ende Januar ihre geldpolitische Sitzung abhalten. Der Markt wird die Diskussion über mögliche Zinssenkungen genau verfolgen, da dies die Erwartungen an einen steigenden Goldpreis auf makroökonomischer Ebene weiter stützen dürfte.

Aus technischer Sicht zeigt der Tageschart unterhalb von 4500 Punkten eine schwache Aufwärtsdynamik, was auf eine mögliche Korrekturphase hindeutet. Solange der Kurs jedoch über der Unterstützung bei 4400 Punkten notiert, bleibt der Gesamttrend eine Konsolidierung innerhalb eines Aufwärtstrends. Der H4-Chart zeigt sich verengende Bollinger-Bänder, wobei sich die kurzfristige Handelsspanne auf den Bereich zwischen 4500 und 4400 konzentriert. Jeder Rücksetzer, der die wichtige Unterstützung bei 4400 nicht durchbricht, bietet Kaufgelegenheiten.

Handelsstrategie-Hinweis: Sollten die US-Arbeitsmarktdaten negativ ausfallen und einen Rücksetzer auslösen, suchen Sie nach Kaufgelegenheiten nahe der Unterstützungszone über 4400. Bei positiven Daten beobachten Sie den Test des Widerstandsbereichs von 4500–4550. Die Gesamtstrategie bleibt bestehen: Kaufen Sie bei Rücksetzern und erwägen Sie Short-Positionen bei Kursanstiegen.

Wichtige Kursmarken:

Widerstand: 4520–4540

Unterstützung: 4470–4450

X-indicator

Nike / Tageschart / Insiderkäufe, wie gehe ich damit um?Moin,

nachdem der CEO und andere Personen Aktien im Wert von mehreren Millionen Dollar gekauft haben, sollte man meinen, dass der Kurs langfristig steigen wird. Ist das aber so?

Für mich befindet sich der Kurs in einem klar definierten Abwärtstrend. Somit werde ich noch nicht einsteigen.

Der Kurs befindet sich heute bei 65,70 USD und gleichzeitig am Rande eines Trendkanals und einer Trendlinie.

Der Fibo 0,5 ist zur Zeit Wiederstand und bei 69 USD kommt der 0,618 Fibo. Der EMA 200 liegt ungefähr bei 68,50 USD.

Erst ab ca. 69 USD dreht der Kurs vielleicht in einen Aufwärtstrend. Ziel könnten dann langfristig ca. 74 USD sein.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

„Bullischer Rücksetzer → Trendlinien-Support hält für nächste ?🔍 Technische Kernaussagen

Der Kurs bildete zuvor einen starken bärischen Ausbruch, gefolgt von einer Preiserholung aus einer wichtigen Demand-/POI-Zone 🔄

Der Markt befindet sich in einem klaren Aufwärtskanal, was eine mittelfristig bullische Struktur bestätigt 📈

Ein Break of Structure (BOS) nach oben signalisiert den Wechsel von bärischem zu bullischem Momentum ✅

Der aktuelle Rücksetzer läuft in Richtung Aufwärtstrendlinie & horizontale Unterstützung → gesunde Korrektur, keine Umkehr 🟦

Bullisches Szenario bleibt gültig, solange der Preis über der Support-Zone 4.440 – 4.450 bleibt 💪

Liquidität liegt oberhalb der jüngsten Hochs nahe der Widerstands-Trendlinie 🎯

🎯 Mögliche Kursziele (mit Stickern)

Zieltyp Kursbereich Sticker

TP1 → Retest des letzten Hochs 4.490 – 4.500 🎯

TP2 → Trendlinien-Widerstand 4.520 – 4.540 🚀💰

📌 TP1 = konservatives Ziel mit hoher Wahrscheinlichkeit

📌 TP2 = erweiterte bullische Bewegung bei zunehmendem Momentum

📌 Trade-Setup-Idee

🟢 Kaufzone:

➤ 4.440 – 4.455 (Konfluenz aus Trendlinie & Support)

🎯 Take Profit:

➤ TP1: 4.500 🎯

➤ TP2: 4.535 🚀

🧭 Marktausblick

Faktor Einschätzung

Marktstruktur Bullisch 📈

Trend Aufwärtskanal intakt ✅

Momentum Käufer dominieren 💹

Liquiditätsziel Oberhalb der Hochs 💧

Der Goldpreis sinkt weiter, der Markt wartet gespannt auf die VeDer Goldpreis sinkt weiter, der Markt wartet gespannt auf die Veröffentlichung der US-Arbeitsmarktdaten!

Am Donnerstag schloss US-Gold erneut niedriger, mit einem Minus von rund 0,6 % und notiert aktuell bei etwa 4423 US-Dollar. Ohne aktuelle Nachrichten als Auslöser wirkt dieser Rückgang eher wie die Ruhe vor dem Sturm – einige Fonds realisieren Gewinne vor der Veröffentlichung der US-Arbeitsmarktdaten.

🌍 News: Alle warten auf eine Antwort

Die morgigen US-Arbeitsmarktdaten werden entscheidend für die kurzfristige Entwicklung des Goldpreises sein. Der Markt spekuliert: Werden diese Daten die Erwartungen der Fed hinsichtlich des Tempos der Zinssenkungen verändern?

Obwohl die allgemeine Annahme von „zwei weiteren Zinssenkungen in diesem Jahr“ den Dollar etwas geschwächt hat, scheint Gold vorübergehend seinen Wachstumstreiber verloren zu haben.

Es ist erwähnenswert, dass sich die globale Risikostimmung etwas abgekühlt hat und geopolitische Spannungen weiterhin bestehen – diese „unsichtbaren Flügel“ könnten den Goldpreis zu einem späteren Zeitpunkt stützen.

📊 Technische Analyse: Wichtige Unterstützung am Scheideweg

Derzeit bewegt sich Gold an einem Zusammentreffen von Unterstützungsniveaus:

100-Stunden-Durchschnitt ≈ 4429

38,2%-Fibonacci-Retracement ≈ 4428

Sollte dieses Niveau nicht halten, liegt das nächste Kursziel bei 4400 – oder sogar darunter.

Auch die Indikatoren deuten auf eine zunehmende Abwärtsdynamik hin: Der MACD liegt unter der Nulllinie und expandiert negativ, der RSI fällt unter 40, was eindeutig auf eine kurzfristige Abwärtstendenz hindeutet.

Eine Erholung? Möglich, aber dafür muss zunächst das Niveau von 4455 (23,6%-Fibonacci-Retracement) durchbrochen werden.

Wenn der Kurs nicht darüber bleibt, wird jede Erholung lediglich eine technische Korrektur sein.

🧭 Meine Einschätzung: Beobachten und abwarten, aber vorbereitet sein.

Der Markt wartet, und wir auch.

Vor der Veröffentlichung der US-Arbeitsmarktdaten (Non-Farm Payrolls) dürfte ein Abwärtstrend vorherrschen. Es ist jedoch nicht ratsam, in der Nähe wichtiger Unterstützungsniveaus aggressiv Short-Positionen einzugehen. Schließlich sind geopolitische Risiken und die Erwartung von Zinssenkungen wie zwei „unberechenbare Risiken“, die immer dann zum Tragen kommen, wenn alle unvorsichtig sind. Wichtige Widerstandsniveaus: 4450–4470

Wichtige Unterstützungsniveaus: 4400–4380

Beim Trading geht es nicht nur darum, die Richtung richtig vorherzusagen, sondern auch darum, das richtige Timing zu beherrschen und Risiken zu berücksichtigen. Wenn Sie diesen entscheidenden Wendepunkt im Goldmarkt ebenfalls verfolgen, folgen Sie mir gerne. Lassen Sie uns den Markt logisch analysieren und geduldig auf die richtige Gelegenheit warten.

Liken und speichern Sie diesen Beitrag, um über Strategien im Zusammenhang mit den US-Arbeitsmarktdaten auf dem Laufenden zu bleiben!

Gold konsolidiert nahe dem Hoch📊 Marktentwicklung:

Der Goldpreis (XAU/USD) handelt derzeit im Bereich von 4470–4475 USD/oz, nachdem er ein kurzfristiges Hoch bei 4477 erreicht und anschließend schnell auf 4466 korrigiert hat, bevor er wieder nach oben drehte. Diese Entwicklung zeigt, dass sich der Markt in einer Konsolidierungsphase nahe dem Hoch befindet. Die Kaufkraft bleibt erhalten, trifft jedoch auf kurzfristigen Gewinnmitnahmedruck, da starke makroökonomische Impulse für einen neuen Trend fehlen.

📉 Technische Analyse:

• Wichtige Widerstände:

• 4478 – 4480 → kurzfristiger Widerstand, Intraday-Hoch, potenzielle Zone für kurzfristige SELL-Reaktionen

• 4505 – 4512 → starker erweiterter Widerstand, potenzielle Distributionszone bei einem Ausbruch über 4480

• Nächste Unterstützungen:

• 4458 – 4462 → kurzfristige Unterstützung, technische BUY-Reaktionszone

• 4440 – 4445 → wichtige Unterstützung, starke Verteidigungszone bei tieferen Korrekturen

• EMA:

Der Preis bewegt sich um die EMA 09 und entfernt sich nicht deutlich von der EMA 21 → Hinweis auf einen seitwärts gerichteten kurzfristigen Trend ohne klare Auf- oder Abwärtsbestätigung.

• Kerzenmuster / Volumen / Momentum:

H1-Kerzen mit oberen Dochten im Bereich 4477 sowie der schnelle Rücksetzer auf 4466 deuten auf Marktschwankungen zur Bereinigung schwacher Positionen hin. Das Volumen steigt nicht signifikant an, was darauf hindeutet, dass ein Ausbruch noch nicht bestätigt ist.

📌 Einschätzung:

Gold könnte sich weiterhin seitwärts in der Spanne von 4445 – 4480 bewegen. Erst ein klarer Ausbruch über 4480 oder ein Bruch unter 4445 würde einen neuen kurzfristigen Trend bestätigen.

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD bei: 4478 – 4480

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4484 – 4486

🔺 BUY XAU/USD bei: 4458 – 4462

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4454 – 4456

Die Goldpreise gaben am Freitag nach, wobei die US-ArbeitsmarktdDie Goldpreise gaben am Freitag nach, wobei die US-Arbeitsmarktdaten eine entscheidende Rolle spielten.

Die internationalen Goldpreise sanken am Freitag (9. Januar) leicht, hauptsächlich aufgrund der jährlichen Portfolioanpassungen in den Rohstoffindizes und des anhaltend starken US-Dollars. Anleger passten ihre Positionen im Vorfeld der Veröffentlichung der wichtigen US-Arbeitsmarktdaten an, was zu einer verhaltenen Marktstimmung führte. Zum Redaktionsschluss lag der Goldpreis 0,2 % niedriger bei 4.469,03 US-Dollar pro Unze, steuerte aber weiterhin auf einen Wochengewinn von über 3 % zu und setzte damit die Konsolidierungsphase fort.

Obwohl die Goldpreise etwas von ihrem historischen Höchststand von 4.549,71 US-Dollar am 26. Dezember zurückgingen, ist die positive Dynamik weiterhin spürbar. Der US-Dollar-Index setzte seinen jüngsten Aufwärtstrend fort und erreichte ein fast einmonatiges Hoch, was den in US-Dollar notierten Goldpreis deutlich unter Druck setzte. Das Aufwärtspotenzial des Dollars ist vor der Veröffentlichung der US-Arbeitsmarktdaten jedoch begrenzt, da der Markt im Allgemeinen eine abwartende Haltung einnimmt.

📉 Fundamentaldaten: Gemischte Signale, Erwartungen an die US-Arbeitsmarktdaten

Aus makroökonomischer Sicht befindet sich der Goldmarkt derzeit im Spannungsfeld zwischen lockeren Geldpolitikerwartungen und einem starken Dollar. Der Markt geht allgemein davon aus, dass die US-Notenbank Federal Reserve (Fed) noch in diesem Jahr mit Zinssenkungen beginnen wird. Dies macht Gold als zinslose Anlage attraktiv und dämpft den Abwärtsdruck eines stärkeren Dollars.

Mehrere positive US-Wirtschaftsdaten in der zweiten Wochenhälfte haben die Markterwartungen für eine Zinssenkung im Januar jedoch weiter gedämpft, was zu einem leichten Rückgang des Goldpreises geführt hat. Der heutige US-Arbeitsmarktbericht wird daher ein wichtiger Indikator für die kurzfristige Preisentwicklung sein 🔥:

Starke Daten → Zinssenkungserwartungen könnten sich erneut verzögern → Goldpreise könnten unter erheblichen Abwärtsdruck geraten.

Schwache Wirtschaftsdaten → Spekulationen auf Zinssenkungen nehmen zu → Gold dürfte wieder an Aufwärtsdynamik gewinnen.

Neben dem US-Arbeitsmarktbericht könnte heute der Oberste Gerichtshof der USA im Fall Trumps Zollverfahren entscheiden; ein unerwartetes Ergebnis könnte ebenfalls zu Marktvolatilität führen. Darüber hinaus bieten geopolitische Risiken (die Lage in Venezuela, diplomatische Spannungen in Asien, der Konflikt zwischen Russland und der Ukraine usw.) weiterhin potenzielle Unterstützung für den Goldpreis und begrenzen das Potenzial für signifikante Leerverkäufe.

📊 Technische Analyse: Es bildet sich eine Schulter-Kopf-Schulter-Formation; wichtige Unterstützungsniveaus beachten

Im Tageschart war zu sehen, dass der Goldpreis zuvor versucht hatte, die Marke von 4500 US-Dollar zu durchbrechen, dann aber mit der Dollar-Erholung allmählich auf rund 4400 US-Dollar zurückfiel. Die kurzfristigen gleitenden Durchschnitte liegen weiterhin leicht im Aufwärtstrend und bieten wichtige Unterstützung, doch der MACD-Indikator birgt das Risiko einer bärischen Korrektur; weitere Bestätigung der Richtung ist anhand der heutigen Wirtschaftsdaten erforderlich.

Der 4-Stunden-Chart zeigt, dass der Goldpreis nach einem kontinuierlichen Rückgang Mitte der Woche ein vorläufiges Schulter-Kopf-Schulter-Muster mit allmählich niedrigeren Hochs ausgebildet hat, was auf einen weniger optimistischen kurzfristigen Ausblick hindeutet. Der MACD-Indikator hat ein bärisches Crossover gebildet und dürfte sich in Richtung der Nulllinie bewegen. Daher wird vor der Veröffentlichung der Wirtschaftsdaten eine Sell-on-Rally-Strategie empfohlen.

🎯 Wichtige Kursmarken:

Widerstand: 4480–4485; Besondere Aufmerksamkeit sollte dem Bereich 4490–4500 gelten.

Unterstützungsniveaus: 4415–4420; wichtige Kursmarken liegen im Bereich 4400–4380.

💡 Handelsstrategie: Vorsichtiger Einstieg, striktes Risikomanagement.

Der Goldpreis fiel zunächst, erholte sich dann aber im Vormittagshandel und notiert aktuell bei etwa 4470. Ich empfehle Ihnen, eine kleine Short-Position im Bereich von 4480–4485 mit einem Stop-Loss bei ca. 8 $ und einem Kursziel von 4450–4430 zu erwägen. Sollte der Kurs darunter fallen, achten Sie auf die Unterstützung bei 4410. Wir werden unsere Strategie dynamisch anpassen, falls der Markt nach der Veröffentlichung der Wirtschaftsdaten eine klare Trendwende zeigt.

Heutige Kurzfriststrategie:

Short-Positionen: Verkaufen Sie in Tranchen bei 4480–4485 (Positionsgröße auf 20 % begrenzt), Stop-Loss bei 8 $, Kursziel 4450–4430, mit einem weiteren Kursziel von 4410 bei einem Kursrückgang.

Long-Positionen: Kaufen Sie in Tranchen bei 4415–4420 (Positionsgröße auf 20 % begrenzt), Stop-Loss bei 8 $, Kursziel 4450–4470.

Freundlicher Hinweis: Die US-Arbeitsmarktdaten (Non-Farm Payrolls) führen häufig zu erheblichen Kursschwankungen. Bitte handeln Sie mit kleinen Positionen und setzen Sie Stop-Loss-Orders, um Verluste zu vermeiden! Für konkrete Ein- und Ausstiegspunkte folgen Sie bitte unseren Echtzeit-Benachrichtigungen oder treten Sie unserer Diskussionsgruppe für synchronisierte Intraday-Strategien bei.

Insgesamt notiert Gold weiterhin nahe seiner historischen Höchststände. Gestützt auf die Erwartung einer Kursänderung der US-Notenbank und geopolitische Risiken bleibt der mittelfristige Trend optimistisch. Kurzfristig sollten Sie jedoch auf technische Korrekturen nach Datenveröffentlichungen achten und auf beide Szenarien vorbereitet sein. Wir wünschen Ihnen viel Erfolg beim Trading heute Abend und hoffen, dass Sie Ihre Trades perfekt timen! 🚀

EUR/USD Chartanalyse & Prognosen für die neue Woche #02Analyse bei einem letzten Kurs von 1,1718

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

EUR/USD Prognose für Montag

Aus der Mitte März begonnenen Erholungsbewegung ist der Euro nach seinem Hoch im September in eine Korrekturphase übergegangen, welche zunächst Druck auf das Jahreshoch aus 2022 ausgeübt hat. Dort konnte sich Unterstützung für eine Stabilisierung etablieren, die den Kurs über das Septembertief zurückgeführt hat. Die Erholungsstimmung erschöpfte sich in den letzten Tagen jedoch an der 1,18er-Marke, was zum Ende der vergangenen Woche erneut Druck auf die 1,17er-Marke hervorgerufen hat. Der Schlusskurs nahe am Vorwochentief könnte am Montag noch tiefer Notierungen nach sich ziehen. Geopolitische Entwicklungen lassen erhöhte Volatilität erwarten.

Mögliche Tagesspanne: 1,1680 bis 1,1770

Nächste Widerstände: 1,1790 = Vorwochenhoch | 1,1830

Wichtige Unterstützungen: 1,1713 = Vorwochentief | 1,1608

EUR/USD Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs am Dienstag einen möglichen Richtungsimpuls fortsetzen und einen Ausbruch aus der Schiebephase anstreben. Hierbei wären sowohl ein Test des 1,1800er-Bereichs als auch weitere Verluste in Richtung 1,1650 möglich.

Mögliche Tagesspanne: 1,1650 bis 1,1720 alternativ 1,1730 bis 1,1810

EUR/USD Prognose für diese Woche

Ergänzend zum Stundenchart könnte der Kurs nach Bruch des 20-Tage-Durchschnitts auf die 50-Tage-Linie zielen. Hält jedoch der 1,17er-Bereich, würde die Zone um 1,1850 als Kursziel dienen.

Mögliche Wochenspanne: 1,1620 bis 1,1840

EUR/USD Prognose für nächste Woche

Abhängig von der Entwicklung in der vorangegangenen Woche würde eine Stabilisierung über 1,1700 die kurzfristige Aufwärtstrendstruktur bestätigen. Für diesen Fall bleibt ein Kursziel im 1,1900er-Bereich möglich. Sollte sich hingegen Schwäche durchsetzen, wäre Druck in Richtung der 200-Tage-Linie zu erwarten.

Mögliche Wochenspanne: 1,1550 bis 1,1690 alternativ 1,1720 bis 1,1890

Die Börsentermine für die nächsten Tage:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Goldpreis: Gewinnmitnahmen bestimmen den JahreswechselAnalyse bei einem Goldpreis (XAU/USD) von $4.331

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Jahresschluss einen Rekordwert bei $4.550 erreichte. Dort zeigen sich jedoch Gewinnmitnahmen, die in einem zweiten Impuls noch auf den $4.100er-Bereich zielen könnten.

Über den Jahreswechsel hat sich der Goldpreis zunächst um die $4.300er-Marke stabilisiert, wobei zum Start in die neue Woche Druck auf das Vorwochentief vorherrscht. Die Zone bei $4.200 dürfte vorerst mit dem unteren Bereich des Trendkanals die wichtigste Unterstützung für einen positiven Ausblick darstellen. Sollte der Tagesschlusskurs darunter liegen, wäre größerer Korrekturdruck zu erwarten.

Mögliche Tagesspanne: $4.250 bis $4.370

Nächste Widerstände: $4.381 | $4.550

Wichtige Unterstützungen: $4.273 | $4.245

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte der Kurs im unteren Bereich des Trendkanals Unterstützung finden und seine Stabilisierung über der $4.200er-Marke ausbauen. Hier bleiben richtungsgebende Impulse nach dem Jahreswechsel abzuwarten.

Mögliche Tagesspanne: $4.340 bis $4.430 alternativ $4.220 bis $4.330

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend, kommt von seinem jüngsten Allzeithoch jedoch für einen Test der 20-Tage-Linie zurück. Dort dürfte der Fokus auf einer Stabilisierung liegen. Nach der Stärke des ersten Impulses wäre jedoch mit weiterer Schwäche in Richtung des 50-Tage-Durchschnitts zu rechnen.

Mögliche Wochenspanne: $4.170 bis $4.450

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die eine Stabilisierung über $4.100 stützen würden. Mit Blick auf einen zu erwartenden Anstieg der Marktaktivität nach dem Jahreswechsel bleiben eindeutige Impulse abzuwarten. Weitere Gewinnmitnahmen dürften Druck in Richtung des $4.000er-Bereichs verursachen, wo sich die 100-Tage-Linie nähert.

Mögliche Wochenspanne: $4.220 bis $4.490 alternativ $4.060 bis $4.340

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

DAX Chartanalyse & Prognosen für die neue Woche #02 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.525 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigem Druck auf das Juni-Tief über dem März-Hoch hält. Zuletzt rang der Index verstärkt um die 24.000er-Marke, wo sich aber weitere Schwäche abwenden ließ. In der Erholung der vorangegangenen Handelstage wurde auch zum Jahreswechsel ein fester Markt bestätigt, wodurch die 24.500er-Marke zum Ende der Woche Bestand hatte. Der Start in die erste volle Handelswoche des Jahres dürfte am Montag Indizien für den weiteren Verlauf liefern, wobei sowohl neue Allzeithochs als auch Druck auf das Vorwochentief möglich sind.

Erwartete Tagesspanne: 24.390 bis 24.750

Nächste Widerstände: 24.676 = Vorwochenhoch | 24.771

Wichtige Unterstützungen: 24.253 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag die etablierte Erholungstendenz halten und für einen Test am Allzeithoch nutzen. Lediglich erneuter Druck in Richtung des 24.000er-Bereichs würde die Stimmung trüben.

Erwartete Tagesspanne: 24.510 bis 24.820 alternativ 24.240 bis 24.530

DAX Prognose für diese Woche

Ergänzend zum Stundenchart verläuft der DAX-Index in der seit Juni gebildeten Tradingrange und konnte auch den GD 100 zurückgewinnen. Mit Notierungen über der 50-Tage-Linie dürfte ein Anlauf über die bisherige Rekordmarke möglich bleiben, wobei der dortige Widerstand auch zu einer neuen Korrekturwelle führen könnte.

Erwartete Wochenspanne: 24.210 bis 24.880

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob der Markt über den nahe beieinanderliegenden Durchschnitten aus 50 und 100 Tagen stabil bleibt. Im Idealfall könnte im neuen Jahr direkt ein weiteres Allzeithoch auf dem Plan stehen. Lediglich deutlicher Korrekturdruck würde den Kurs wieder an die runde Marke führen.

Erwartete Wochenspanne: 24.520 bis 25.030 alternativ 23.970 bis 24.410

Die Börsentermine für die nächsten Tage:

Montag

16:00 Uhr USA ISM Einkaufsmanagerindex

Dienstag

09:55 Uhr Deutschland Einkaufsmanagerindex

10:00 Uhr Verbraucherpreisindex NRW

14:00 Uhr Verbraucherpreisindex BUND

15:45 Uhr USA Einkaufsmanagerindex

Mittwoch

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Arbeitsmarkt

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

16:00 Uhr Arbeitsmarkt & Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Bitcoin erlebt eine neue Erholung!BTC hält seinen mittelfristigen Aufwärtstrend innerhalb seines Kanals aufrecht. Nach einer Korrektur vom Höchststand reagierte der Kurs im unteren Nachfragebereich stark und bildete eine abgerundete Basis/ein höheres Tief, was auf einen deutlichen Rückgang des Verkaufsdrucks hindeutet.

Sollte BTC seine aktuelle Nachfragezone weiterhin halten, ist ein Rückprall zurück zum Haupttrend und ein erneuter Test der oberen Widerstandszone (siehe Chart) wahrscheinlich.

Auf Makroebene wird BTC durch folgende Faktoren gestützt:

Erwartung einer weiteren Lockerung der Geldpolitik im Jahr 2026, wodurch ein günstiges Umfeld für risikoreiche Anlagen geschaffen wird. Institutionelle Anleger zeigen nach der Korrekturphase weiterhin Interesse an Kryptowährungen.

Dies trägt dazu bei, dass BTC eine hohe Preisbasis hält und den Aufwärtstrend fortsetzt.

Was ist Ihre Einschätzung? 👇 Optimistisch oder vorsichtig?

09.01.2026 - Gold, DAX, Dow Jones, EUR/USDHerzlich willkommen zu einem neuen GBE-Marktcheck.

Mein Name ist Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- Gold nahe des Allzeithochs

- DAX mit neuem Allzeithoch

- Dow Jones über 49.000 Punkte

- EUR/USD an wichtiger Unterstützung

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

Saubere Unterstützungs- und Widerstandszonen im GoldWer XAU/USD lange handelt, erkennt schnell: Gold reagiert nicht auf dünne Linien, sondern auf Preiszonen. Viele Trader verlieren Geld, weil sie diesen Unterschied ignorieren.

Im Goldhandel sind Support und Resistance keine exakten Preisniveaus, sondern Bereiche, in denen der Markt klar reagiert hat: Stopps, starke Ablehnungen oder Konsolidierungen vor Ausbrüchen. Aufgrund der hohen Volatilität führen dünne Linien oft zu unnötigen Stop-Outs.

Deshalb arbeite ich mit Zonen, nicht mit Linien.

Gold verzeiht keine Ungenauigkeit. Falsch eingezeichnete Zonen bedeuten frühe Einstiege und enge Stops. Der Großteil meiner Entscheidungen basiert auf Support und Resistance.

Ich beginne immer auf H4 oder D1. M15 ohne Kontext zeigt nur Rauschen. Große Timeframes zeigen institutionelles Interesse.

Ich behalte nur Zonen mit mehreren klaren Reaktionen. Ein einzelner Kontakt reicht nicht.

Zonen mit Marktstruktur, Breakout–Retest, EMA oder FVG haben Priorität. Je mehr Konfluenz, desto besser.

Zusammengefasst: Erfolgreiches Goldtrading hängt nicht von vielen Tools ab, sondern davon, was der Markt erinnert. Und Gold erinnert sich an Preiszonen.

Arbeitest du mit Linien oder mit Zonen?

EUR/USD – BÄRISCHE STRUKTUR | VERKAUFEN SIE DIE ROLLEDer EUR/USD weist im H2-Chart eine klare bärische Struktur auf, da der Kurs wiederholt unterhalb der EMA34–EMA89 abgewiesen wird und dabei niedrigere Hochs und niedrigere Tiefs bildet. Die aktuelle Erholung ist lediglich eine technische Korrektur innerhalb des Hauptabwärtstrends.

Makroökonomische Faktoren, die den Trend stützen:

– Der USD bleibt aufgrund hoher US-Anleiherenditen und der Erwartung einer vorsichtigen Haltung der Fed stark.

– Die sich weiter abschwächenden Wirtschaftsdaten aus der Eurozone setzen den EUR unter Druck.

– Die Differenz zwischen der Geldpolitik der Fed und der EZB bleibt ein fundamentaler Faktor, der den Abwärtstrend des EUR/USD stützt.

Bevorzugtes Szenario:

Der Kurs bewegt sich seitwärts – prallt in die aktuelle Angebotszone ab → wird abgewiesen → setzt den Abwärtstrend fort und bewegt sich in Richtung einer tieferen Zielzone, wie im Chart dargestellt.

Marktanalyse: ZEC/USD – Strategische Positionierung am 0.618er Marktanalyse: ZEC/USD – Strategische Positionierung am 0.618er Retracement

Datum: 08. Januar 2026

Asset: Zcash (ZEC/USD)

Zeitraum: 4h-Chart / Swing-Perspektive

Status: Datenbasierte Szenarien-Planung (Keine Anlageberatung)

Executive Summary

ZEC befindet sich aktuell an einem kritischen Wendepunkt. Nach einer initialen Aufwärtsbewegung testen wir derzeit eine Zone, die über die mittelfristige Trendrichtung entscheiden wird. Wir beobachten hier eine mathematische Wahrscheinlichkeit von 94% für das Erreichen der Zielzone (650 USD), sofern das primäre Szenario hält.

1. Technische Indikatoren-Analyse (4h-Chart)

RSI (Relative Strength Index): Der RSI signalisiert einen massiv überverkauften Zustand. Historisch gesehen folgten auf diese Niveaus bei ZEC oft impulsive Erholungsphasen.

MACD: Nach dem Kreuzen des Nullpunkts während der Welle 1 sehen wir nun einen Rücklauf darunter. Dies ist typisch für eine Welle 2 Korrektur, mahnt jedoch zur Vorsicht, da das Momentum aktuell noch abwärts gerichtet ist.

Elliott Wave Oscillator (EWO): Die Struktur ist derzeit noch unsauber. Ein Abschluss einer ABC-Struktur ist ebenso plausibel wie der Beginn einer erweiterten 5-teiligen Abwärtsbewegung.

On-Chain Daten: Die fundamentalen Metriken bleiben stabil und unterstützen das langfristige Vertrauen in den Preisbereich.

2. Szenarien-Auswertung & Order-Management

Wir arbeiten mit zwei mathematischen Modellen, um das Risiko zu minimieren:

Szenario A: Primäres Aufwärts-Setup (Welle 1-2 Verbindung)

In diesem Szenario haben wir die Welle 1 abgeschlossen und befinden uns am 0.618er Fibonacci-Retracement, welches oft den Boden für die Welle 2 markiert.

Prognose: Start der impulsiven Welle 3.

Zielzone: Mindestens 650 USD.

Risikomanagement: Ein Fall unter den Startpunkt der Welle 1 (100% Korrektur) entkräftet dieses Szenario sofort.

Szenario B: Erweiterte Korrektur (C-Welle nach unten)

Sollte die aktuelle Bewegung nicht die Welle 2 sein, droht eine 5-teilige Abwärtssequenz (C-Welle), die das aktuelle Swing-Low durchbricht.

Gefahr: Ein "Wick" unter die 300 USD Marke würde den Stop-Loss auslösen.

3. Handelsstrategie (Strukturierte Daten)

Um das Risiko der C-Welle zu umschiffen, nutzen wir eine Buy-Stop-Order, um erst bei Bestätigung des Momentums in den Markt zu kommen die auch schon ausgelöst wurde .

Disclaimer: Die vorliegende Analyse dient ausschließlich der Information und Datenbeschaffung. Sie stellt keine Anlageberatung oder Kaufempfehlung dar. Trading, insbesondere mit Kryptowährungen, ist mit hohen Risiken behaftet. Die mathematischen Wahrscheinlichkeiten basieren auf historischen Algorithmen und garantieren keine zukünftigen Ergebnisse.

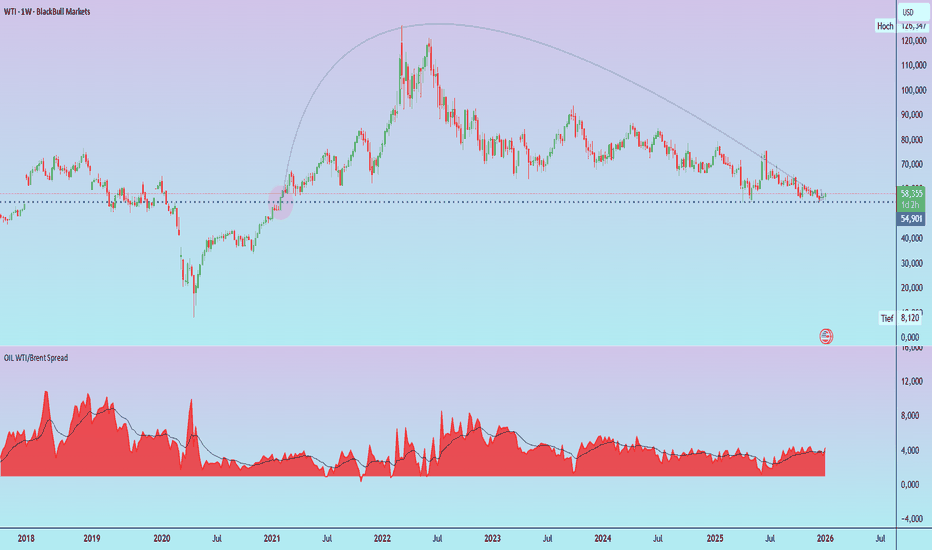

Kann die Geopolitik das Öl vor seinem Fünfjahrestief retten? Irgendwann in diesem Jahr könnte sich eine gute Gelegenheit zum Kauf von Rohöl bieten, da Preise um 55 USD pro Barrel möglicherweise nicht nachhaltig sind.

Die WTI-Rohöl-Futures stiegen am Donnerstag um mehr als 3,5 % und wurden zu einem Preis von über 57,9 USD pro Barrel gehandelt, nachdem sie zwei Tage lang gefallen waren. Diese Entwicklung reichte jedoch nicht aus, um die Verluste zu Beginn der Woche auszugleichen, und die Preise bleiben nahe dem im Dezember erreichten Fünfjahrestief.

Die Unsicherheit hinsichtlich der venezolanischen Exporte kam erneut auf, nachdem Washington Pläne bekannt gegeben hatte, die Kontrolle über die Rohölverkäufe des Landes auf unbestimmte Zeit aufrechtzuerhalten.

Unterdessen wurde aus dem Iran berichtet, dass es in Teheran und anderen Städten zu Protesten gekommen ist, da die Inflation steigt und die Währung schwächer wird, was ein weiteres geopolitisches Risiko für Öl darstellt. Im Gegensatz zu Venezuela exportiert der Iran weiterhin rund 2 Millionen Barrel pro Tag und produziert zwischen 3,2 und 3,5 Millionen Barrel pro Tag, was einen bedeutenden Anteil an der weltweiten Versorgung ausmacht.

Amazon /Tageschart/ Aufwärts bis zum alten HochMoin,

entgegen meiner Prognose vom 17. Dezember ist der Kurs wieder positiv und mit kräftigen Momentum durchgestartet.

Der Kurs sollte aktuell von 244 die 258 USD knacken. Danach wird weiter geschaut!

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Investor Guard's Bitcoin-Pfad in 2025 (TradingView)Liebe Trader und Investoren,

herzlich Willkommen zu einer Zusammenfassung für 2025.

Rückblickend auf den Analysepfad vom Dezember 2024 bis Dezember 2025 zeigt sich eine bemerkenswerte Konstanz in der methodischen Bewertbarkeit des Bitcoin.

BTCUSD (Bitstamp) ist aus Sicht der Technischen Analyse sehr sauber gelaufen.

In zwei Wochen werde ich meinen Ausblick 2026 veröffentlichen. Bis dahin wünsche ich viel Freude und viele gute Erkenntnisse mit diesem Rückblick.

Ihr

Thomas Jansen

Investor Guard

Etappe 1: Vor dem Jahreswechsel (11. Dezember 2024)

#BITCOIN vor dem Jahreswechsel! Was zu erwarten ist.

Der Analysepfad beginnt am 11. Dezember 2024 mit einer fundierten Standortbestimmung. Zu diesem Zeitpunkt befand sich Bitcoin in einer spannenden Phase nach einer beachtlichen Rally. Die zentrale Ausgangslage basierte auf der Elliott-Wellen-Analyse vom März 2024, die den Bitcoin vor dem Abschluss einer größeren Welle I (Cycle) sah.

Die Konsolidierung nach dem März-Top

Bitcoin hatte im März sein Top markiert und war anschließend in eine konstruktive Korrekturphase übergegangen, die sich in Form eines Continuation Patterns (Bull Flag) entwickelte.

Diese Korrektur der Welle II wurde zwischen dem 0,382er und dem 0,5er Fibonacci-Retracement abgefangen – ein deutlich hohes Level, das die bullische Erwartungshaltung rechtfertigte.

Der Wegweiser: Pattern Recognition und Volumenprofil

Die große Bullenflagge aus der Pattern-Analyse vom Oktober 2024 diente als zentraler Orientierungspunkt. Die Verteidigung der Mittellinie dieser Formation war die Initialzündung für den finalen und bestätigten Ausbruch. Das Volumenprofil zeigte bereits damals eine strategische Haltezone zwischen 76.000 und 67.000 USD, die als Sicherheitsnetz fungierte.

Die Prognose für den Jahreswechsel

Kurse unter 90.000 USD stellten strukturell noch kein Problem dar, jedoch mahnte die Analyse zur Vorsicht: Bitcoin war ohne größeren Verkaufsdruck heiß gelaufen. Eine ca. 20%-Korrektur wurde als Durchatempause erwartet, solange der BTC oberhalb von 74.000 USD verblieb.

Etappe 2: Das Warm-Up zum neuen Jahr (3. Januar 2025)

#BITCOIN Warm-Up vom Investor-Guard

Nach den Feiertagen meldete sich die Analyse mit einem präzisen Update zurück. Der Verlauf seit Mitte Dezember wurde als Konsolidierung auf hohem Niveau identifiziert, die erst mit einem neuen Top als beendet gelten würde.

Das Megafon-Pattern nimmt Gestalt an

Erstmals wurde ein Broadening Pattern (Megafon) als zentrale Formation identifiziert, dessen Grenzlinien sich erweitern und bereits vier Berührungspunkte produziert hatten. Die relevanten Orientierungsmarken wurden bei ca. 105.000 USD auf der Oberseite und rund 86.000 USD auf der Unterseite festgelegt.

Elliott-Wellen und Volumenprofil im Einklang

Die wellentechnische Zählung befand sich im Einklang mit dem Megafon-Pattern. Das Volumenprofil bestätigte die bereits im Dezember genannten Marken. Der Bitcoin konnte sich konstruktiv abkühlen, ohne dass stärkerer Verkaufsdruck auftrat – ein weiterhin freundliches Signal.

Der Ausblick: Rücksetzer möglich, aber nicht bedrohlich

Weitere Rücksetzer bis 88.000/86.000/84.000 USD waren keineswegs vom Tisch. Solange diese Levels nicht signifikant unterboten wurden, bestand gemäß der strategischen Wellenanalysen weiterhin Chancen auf der Oberseite, die sich über den Januar entwickeln könnten.

Etappe 3: Die Keilerei – Spannung nimmt zu (10. Februar 2025)

#BITCOIN - Lage spitzt sich zu! Keilerei...

Mit dem Update vom 10. Februar 2025 spitzte sich die Lage zu. Die Analyse präsentierte zwei klare Verlaufsszenarien aus einer aktuellen Keilformation.

Bull Case vs. Bear Case

Im bullischen Szenario würde Bitcoin über die beiden oberen Keilgrenzen ausbrechen und den EW-Trigger bei 102.569 USD überwinden, mit nachfolgenden Zielen bei 105.000-107.000 USD. Im bärischen Szenario würde ein Fakeout über die Keilgrenzen erfolgen, gefolgt von einem Bruch nach unten mit einem Anlauf bis 88.000-86.000 USD.

Das kritische Volumenloch

Eine besondere Warnung galt dem Volumenloch zwischen 87.000 und 76.000 USD. Ein Ausbruch zur Unterseite konnte kritisch werden. Dennoch blieb gemäß der Elliott-Wellen-Analyse ein weiterer Rallyschub die Variante 1, mit einem möglichen Anlauf in den Zielbereich zwischen 113.000 und 121.000 USD.

Die wilde Phase

Die teilweise wilden Schwünge, insbesondere bei Alt-Coins, mahnten zur Vorsicht. Updates vom 11., 12., 15., 18., 20., 22., 25. und 26. Februar zeigten die Dynamik dieser Phase: Der Bitcoin bewegte sich nervös innerhalb der Formationen, wobei die untere Keilgrenze mehrfach getestet wurde.

Etappe 4: Alter Keil, neuer Monat (28. März 2025)

#BITCOIN - Neuer Monat, alter Keil!

Im März präsentierte sich der Tageskeil weiterhin als Zentrum der Bewegung. Der jüngste Verlauf war keineswegs unkonstruktiv, benötigte jedoch mehr Schub.

Der Keil als roter Faden

Der von der Analyse angeführte Keil blieb das zentrale Element. Die untere Keilgrenze wurde auf ihren Bestand hin getestet, während die Oberseite mehrfach Widerstand leistete. Die Volumenprofil-Analyse markierte die Abrisskante als kritischen Bereich.

Geduld gefordert

Die Updates vom 31. März, 2. April, 6. April und 12. April dokumentierten, dass die Keilgrenze oben im Fokus stand, der Breakout jedoch zunächst nicht gelang. Es brauchte mehr Kraft für eine nachhaltige Bewegung. Am 1. Mai kam dann die erfreuliche Meldung: BTC erreichte ein weiteres Top-Level-Target.

Etappe 5: Belastungsprobe – Der Keil zu 61,8% erledigt (24. April 2025)

#BITCOIN vor Belastungsprobe? Keil zu 61,8% erledigt. Fokus!

Am 24. April 2025 meldete die Analyse eine wichtige Wegmarke: Der Keil war zu 61,8% abgearbeitet. Bitcoin stand vor einer Belastungsprobe.

Die 61,8%-Marke als Wendepunkt

Der Tageskeil hatte einen kritischen Punkt erreicht. Wichtige Volumenlevel ab 96.000 USD rückten in den Fokus. Die obere Rejection des Volumenprofils seit dem ATH wurde getestet – ein Moment höchster Aufmerksamkeit.

Der Durchbruch

Die Analyse zeigte, dass Bitcoin die Upper Rejection des Volumenprofils testete. Es herrschte Fokus und Vorsicht. Am 1. Mai 2025 kam die entscheidende Bestätigung: Bitcoin erreichte ein weiteres Top-Level-Target. Der Keil hatte seine Aufgabe erfüllt und den Weg nach oben freigegeben.

Etappe 6: Zielerreichung – Über 40% Gewinn (23. Mai 2025)

#BITCOIN erreicht mein Ziel. 40%+ für Euch.

Das Update vom 23. Mai 2025 markierte einen Meilenstein. Bitcoin hatte gemäß der Erwartungshaltung reagiert und die fallende Keilformation ausgezeichnet umgesetzt.

Performance für die Community

Seit Veröffentlichung der Idee von Ende März konnte Bitcoin um über 40% zulegen. Dies stand im Einklang mit der Prio-1-Wellenzählung.

Die Bullenflagge entsteht

Ein weiteres taktisches Pattern (Bullenflagge) bildete sich. Anfang Juli wurde die Triggerlinie unter zähen Kämpfen überwunden und befestigt. Das 100%-Ziel aus dieser Flagge bei rund 124.916 USD rückte in Sichtweite.

Negative Divergenzen als Warnsignal

Trotz des Erfolgs zeigten sich im Weekly klar ausgeprägte negative Divergenzen. Dieses potenzielle Belastungssignal mahnte zur Vorsicht. Die Analyse riet auf dem aktuellen Niveau von neuen Long-Positionen ab und empfahl, einen Rücksetzer abzuwarten. Updates vom 28. Mai, 30. Mai, 1. Juni, 3. Juni und 8. Juni dokumentierten die weitere Entwicklung und die Bedeutung der Volumenlevel.

Etappe 7: Support gehalten – Megafon im Fokus (10. Juni 2025)

#BITCOIN hält Support. Schub bis 121k? Reicht die Kraft?

Am 10. Juni 2025 stand eine neue Herausforderung bevor. Bitcoin hatte an der unteren blauen Linie Support gefunden und in Kombination mit der oberen roten Linie lag eine Megafon-Formation vor.

Die Fokus-Area zwischen 113k und 121k

Die Megafon-Topbildungsformation zeigte eine Fokus-Area zwischen 113.000 und 121.000 USD. Strukturell bestand die Chance, dass Bitcoin eine Korrekturwelle absolviert hatte, die am EMA abgefangen wurde.

Indikatoren zeigen Warnsignale

Der RSI deutete auf ein temporäres Top hin bei Überschreitung der 112.000 USD-Marke durch negative Divergenzen. Der ADX zog nicht mehr im Einklang mit den steigenden Preisen nach oben – die Trendintensität war rückläufig. Eine vollständige Korrektur auf den Rallyschub seit April konnte zeitnah eingeleitet werden.

Die kritische Zone

Updates vom 12., 20. und 22. Juni zeigten zunehmenden Druck. Der EMA auf Tagesbasis konnte nicht gehalten werden, Support kam von der SMA200 bei 95.900 USD. Im Volumenchart wurde Bitcoin bei 106.000 USD geblockt und fiel unter die hohe Volume-Support-Area. Das letzte Tief wurde kassiert – vorsichtiges Agieren war angesagt.

Etappe 8: Bullenflagge erledigt – Fokus Volumenlöcher (12. Juli 2025)

#BITCOIN - Bullenflagge erledigt. Fokus! Volumenlöcher!

Das Update vom 12. Juli 2025 blickte zurück auf die erfolgreiche Umsetzung der Bullenflagge. Der erwartungsgemäße Rücksetzer wurde sehr klar oberhalb der Volumen-Supportzone abgefangen.

Das 100%-Ziel erreicht

Bitcoin hatte das 100%-Ziel aus der Bullenflagge bei 124.916 USD erreicht. Die Formation galt als formal erledigt. Ein weiteres Ziel lag in einem Areal, das durch Anlaufmarken aus dem alten fallenden Keil (119.134/129.976) sowie durch ein Extensions-Niveau des großen Megafons (124.389) verdichtet wurde.

Volumenlöcher als neue Herausforderung

Da auf dem aktuellen Kursniveau nur wenig belastbare Strukturen vorhanden waren, rückte das Volumenprofil in den Fokus. Volume Supports um 104.000 USD und 108.000 USD wurden identifiziert und Anfang Juli getestet und eindeutig verteidigt.

Kritische Levels

Die Levels bei 115.987 und 115.533 USD umschlossen Volumenlöcher, die über das Wochenende eine Rolle spielen konnten. Ein Dreieck auf den kleinen Timeframes wurde am letzten Mittwoch aufwärts getriggert.

Updates vom 15. Juli, 25. Juli und 2. August zeigten, wie die Megafongrenze unter Druck geriet. Bei einem Schlusskurs darunter würde der nächst tiefere Supportbereich zwischen 112.000 und 109.000 USD relevant. Der Test der relevanten Supportlinie stand bevor – Vorsicht und Fokus waren gefragt.

Etappe 9: Von Megafonen und Volumenlöchern (31. Oktober 2025)

#BITCOIN im Update. Von Megafonen und Volumenlöchern...

Das umfassende Video-Update vom 31. Oktober 2025 markierte einen Wendepunkt. Seit der Markt – wie erwartet – zwischen 120.000 und 130.000 USD toppish wurde, ging Bitcoin auf die Bremse.

Das potenzielle Megafon

Ein potenzielles Megafon und der Volumenchart wurden intensiv geprüft. Die Formation deutete darauf hin, dass eine Topbildung im Gang sein könnte. Die unteren Updates vom 3., 4. und 5. November zeigten zunehmende Nervosität.

Der Druck nimmt zu

Am 3. November kam die Warnung: Es könnte "bissel ruppig werden". Am 4. November stand der erste Belastungstest der unteren Megafonkante bevor – diese musste gehalten werden. Die Zone zwischen 98.000 und 95.000 USD sollte einem ersten Ansturm standhalten, doch es konnte ruppiger werden...

Fazit: Eine Reise der Präzision und Flexibilität

Rückblickend auf diesen einjährigen Analysepfad vom Dezember 2024 bis Dezember 2025 zeigt sich eine bemerkenswerte Konstanz in der methodischen Herangehensweise bei gleichzeitiger Flexibilität in der taktischen Anpassung.

Die Stärken der Multi-Methoden-Analyse

Die Kombination aus Elliott-Wellen-Theorie, Chart-Pattern-Recognition und Volumenprofil-Analyse erwies sich als äußerst robust. Während sich einzelne Formationen entwickelten und vollendeten, blieb der übergeordnete Blick auf die Wellenstruktur der strategische Kompass. Die große Bullenflagge aus dem Frühjahr 2024, deren Ausbruch im Herbst 2024 bestätigt wurde, bildete das Fundament für die gesamte nachfolgende Analyse.

Von Keilen über Megafone zur Vollendung

Der Weg führte von der initialen Konsolidierung über verschiedene Keil-Formationen bis hin zu komplexen Megafon-Patterns.

Jede dieser Formationen wurde nicht isoliert betrachtet, sondern stets im Kontext der übergeordneten Wellenstruktur interpretiert.

Besonders zielführend: Die Möglichkeit von über 40% Gewinn zwischen März und Mai 2025, gefolgt von der präzisen Identifikation der Topbildungszone zwischen 120.000 und 130.000 USD im Herbst 2025.

Volumenprofil als verlässlicher Begleiter

Das Volumenprofil erwies sich durchweg als unverzichtbares Werkzeug. Die strategischen Halte- und Ablehnungszonen wurden konsequent identifiziert und vom Markt respektiert. Von der initialen Supportzone zwischen 76.000 und 67.000 USD über die kritischen Levels bei 95.000 USD bis hin zu den Volumenlöchern bei höheren Kursniveaus – das Volumen lieferte immer wieder präzise Orientierungspunkte.

Die Kunst des Risikomanagements

Durchgängig wurde die Bedeutung eines klaren Positions- und Risikomanagements betont. In bullischen Phasen wurde nie zur Euphorie geraten, in bärischen Phasen nie zur Panik. Die Analyse blieb stets objektiv und warnte rechtzeitig vor kritischen Wendepunkten. Besonders die Hinweise auf negative Divergenzen im Mai/Juni 2025 und die Warnung vor der Topbildung im Oktober 2025 zeigten die Stärke einer disziplinierten, methodischen Herangehensweise.

Präzise Prognosen, realisierbare Ziele

Fast alle ausgegebenen Ziele wurden erreicht oder zumindest angelaufen: Die 105.000 USD aus dem Januar-Update, die 113.000-121.000 USD-Zone aus der Februar-Analyse, das 124.916 USD-Ziel aus der Bullenflagge und schließlich das 81.000 USD-Fernziel aus dem Megafon. Diese Trefferquote spricht für die Qualität der zugrunde liegenden Analysemethoden.

Der Wert von Geduld und Disziplin

Die Analyse dokumentiert, wie wichtig Geduld im Trading ist. Monatelang bewegte sich Bitcoin in verschiedenen Keil-Formationen, bevor der entscheidende Ausbruch erfolgte. Trader, die den klar definierten Levels vertraut und ihre Disziplin bewahrt haben, wurden belohnt. Diejenigen, die versuchten, jede kleine Bewegung zu traden, hatten es deutlich schwerer.

Ausblick und Kontinuität

Diese Analysereise endet nicht im Dezember 2025 – sie ist vielmehr ein Kapitel in einer fortlaufenden Geschichte. Die methodischen Grundlagen bleiben bestehen: Elliott-Wellen für die strategische Ausrichtung, Chart-Patterns für die taktische Umsetzung und Volumenprofil für die präzise Feinabstimmung der Ein- und Ausstiegspunkte.

Der Bitcoin-Markt hat in diesem Jahr gezeigt, dass er trotz seiner Volatilität technisch analysierbar bleibt. Für Trader und Investoren, die bereit sind, sich auf eine fundierte, methodische Herangehensweise einzulassen und ihre Emotionen zu kontrollieren, bietet dieser Markt weiterhin außergewöhnliche Chancen.

Die wichtigste Lektion: Erfolgreiche Marktanalyse ist keine Hexerei, sondern das Ergebnis von Methodik, Disziplin und der Bereitschaft, sich kontinuierlich anzupassen, ohne dabei die übergeordneten Prinzipien aus den Augen zu verlieren.

In diesem Sinne: Positions- und Risikomanagement bleiben auch in Zukunft die Eckpfeiler erfolgreichen Tradings.

Hinweise / Disclaimer

Bitte achten Sie auf Positions- und Risikomanagement.

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor Guard.

Gold erholt sich kurzfristig nach Halt bei 4415.📊 Marktentwicklung:

Der Goldpreis sprang deutlich nach oben, nachdem die Unterstützungszone bei 4415 zweimal getestet, aber nicht durchbrochen wurde. Dies deutet auf klar auftretende defensive Käufe hin. Der Verkaufsdruck ließ nach, während kurzfristiges Kapital wieder in den Markt zurückkehrte.

📉 Technische Analyse:

Wichtige Widerstände:

4448 – 4455

4470 – 4480

Nächste Unterstützungen:

4425 – 4418

4415 – 4408

4385 – 4375 (starke Nachfragezone H1–H4, vorheriges Struktur-Tief)

EMA:

Der Preis ist wieder über die EMA 09 (H1) gestiegen → kurzfristiges Erholungssignal, der vorherige Abwärtstrend wurde vorübergehend neutralisiert.

Kerzen / Volumen / Momentum:

An der Marke 4415 bildete sich eine Double-Test-Unterstützungsreaktion mit deutlichen unteren Schatten und steigendem Volumen → die Kaufdynamik kehrt zurück, die Wahrscheinlichkeit einer Fortsetzung der Erholung steigt.

📌 Einschätzung:

Gold könnte seine kurzfristige Erholung fortsetzen, solange der Preis über der Zone 4415 bleibt und kein starker Verkaufsdruck im Bereich um 4450 erneut einsetzt.

💡 Vorgeschlagene Handelsstrategie:

🔺 BUY XAU/USD: 4411 – 4408

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4405.5

🔻 SELL XAU/USD: 4455 – 4458

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4461.5

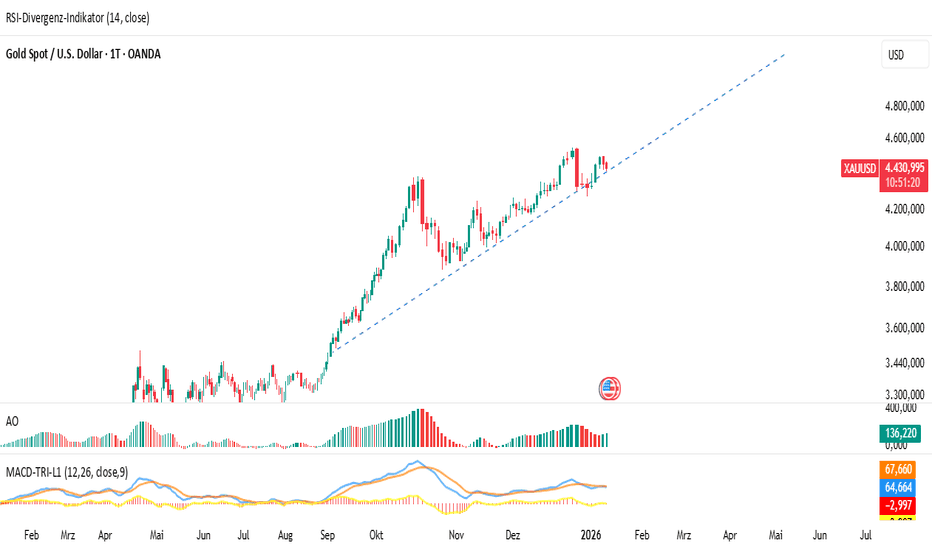

XAUUSD Tageschart – Aufwärtstrend intakt, Momentum lässt nach naTrendstruktur

Gold befindet sich weiterhin in einem klaren mittelfristigen Aufwärtstrend, der seit August durch eine steigende Trendlinie unterstützt wird.

Der aktuelle Kurs bewegt sich zurück in Richtung dieser Trendlinie, die als dynamische Unterstützung fungiert.

Solange der Kurs über der Trendlinie bleibt, ist der bullische Trend intakt.

Kursverhalten

Die letzten Kerzen zeigen eine Konsolidierung bzw. leichte Korrektur nach einer starken Aufwärtsbewegung.

Es gibt bislang kein klares Umkehrsignal, eher Gewinnmitnahmen.

Wichtige Unterstützung: 4.380 – 4.420

Wichtiger Widerstand: 4.480 – 4.550

RSI (14)

RSI liegt bei etwa 59 und damit über der 50er-Linie → bullische Grundtendenz.

Frühere bärische Divergenzen haben bereits zur aktuellen Korrektur geführt.

Der RSI zeigt nachlassendes Momentum, aber keinen Trendwechsel.

Awesome Oscillator (AO)

AO bleibt über der Nulllinie, jedoch mit abnehmender Dynamik.

Dies spricht für eine Abkühlung der Aufwärtsbewegung, nicht für einen Abwärtstrend.

MACD

MACD flacht ab, das Histogramm ist leicht negativ.

Signalisiert eine kurzfristige Korrekturphase innerhalb des übergeordneten Aufwärtstrends.

Noch kein starkes bärisches Crossover auf dem Tageschart.

Gesamtbewertung

Haupttrend: Bullisch

Kurzfristig: Korrektur / Seitwärtsphase

Marktlage: Gesunde Korrektur innerhalb eines Aufwärtstrends

Handelsausblick:

Bullisches Szenario:

Long-Setups bevorzugt bei Bestätigung an der Trendlinie oder Unterstützung.

Bärisches Risiko:

Ein Tagesschluss unter der Trendlinie könnte eine stärkere Korrektur in Richtung 4.250 – 4.200 auslösen.

Beste Strategie: Auf klare Bestätigung warten (bullische Umkehrkerze, steigendes Momentum).

Goldpreise stoßen auf Widerstand: Ein Tauziehen zwischen geopoliGoldpreise stoßen auf Widerstand: Ein Tauziehen zwischen geopolitischen Risiken und Zinssenkungserwartungen

Am Mittwoch stieß der Goldpreis im asiatischen Handel nach Erreichen der psychologisch wichtigen Marke von 4.500 US-Dollar und eines Wochenhochs auf erheblichen Widerstand und konnte die starken Gewinne der beiden Vortage nicht halten. Nach der Verarbeitung der Auswirkungen des US-Militäreinsatzes gegen Venezuela verbesserte sich die Risikobereitschaft kurzzeitig, und einige Fonds realisierten Gewinne auf höheren Niveaus, was zu einem leichten Rückgang des Goldpreises führte. Insgesamt fiel dieser Rückgang jedoch relativ gering aus, was darauf hindeutet, dass die Aufwärtsstruktur nicht wesentlich beeinträchtigt wurde und sich der Goldmarkt weiterhin in einer Konsolidierungsphase befindet.

Fundamentaldaten: Geopolitische Unsicherheit stützt die Nachfrage nach sicheren Anlagen, Zinssenkungserwartungen schwächen den Dollar

Obwohl wichtige Aktienindizes wie der Nasdaq Rekordhochs erreicht haben und die Marktstimmung optimistisch erscheint, sind die geopolitischen Unsicherheiten nicht verschwunden. Die USA haben in letzter Zeit in mehreren internationalen Fragen, darunter Grönland und Lateinamerika, eine harte Linie verfolgt. In Verbindung mit den begrenzten Fortschritten im Konflikt zwischen Russland und der Ukraine sowie der anhaltenden Instabilität im Nahen Osten haben diese Faktoren die Marktnachfrage nach sicheren Anlagen aufrechterhalten und Gold während seiner Korrekturphase stark gestützt.

Im Bereich der Geldpolitik steigen die Markterwartungen für mehrere Zinssenkungen der US-Notenbank (Fed) in diesem Jahr weiter an. Die Preise für Zins-Futures deuten darauf hin, dass Händler die Möglichkeit mehrerer Zinssenkungen bereits eingepreist haben, was die Erholung des Dollars gebremst hat. Obwohl mehrere Fed-Vertreter betont haben, dass die Geldpolitik datenbasiert „fein kalibriert“ werden müsse, bleibt die relative Attraktivität von Gold als zinslosem Vermögenswert so lange hoch, bis die Erwartung sinkender Realzinsen widerlegt ist.

Der Markt wartet derzeit gespannt auf wichtige Wirtschaftsdaten: Der US-Arbeitsmarktbericht am Freitag und die Inflationsdaten der kommenden Woche werden entscheidend sein, um den weiteren geldpolitischen Kurs der Fed und die nächste Phase der Goldpreisentwicklung zu beurteilen. Bis dahin dürften Daten wie der ADP-Beschäftigungsindex und der ISM-Einkaufsmanagerindex für den Dienstleistungssektor lediglich kurzfristige Schwankungen aufweisen.

Technische Analyse: Konsolidierung auf hohem Niveau, wichtige Unterstützungs- und Widerstandsbereiche existieren nebeneinander.

Aus technischer Sicht befindet sich Gold in einer Konsolidierungsphase auf hohem Niveau. Der Kurs notiert weiterhin über dem 100-Stunden-Durchschnitt (um die 4400 US-Dollar), der weiter steigt und eine dynamische Unterstützung bietet. Momentum-Indikatoren deuten jedoch auf eine kurzfristige Korrektur hin: Der MACD ist unter die Signallinie und unter die Nulllinie gefallen, und der RSI ist in den neutralen Bereich von 48 zurückgefallen, was ein vorübergehendes Gleichgewicht zwischen bullischen und bärischen Kräften widerspiegelt. Bemerkenswert ist, dass der Stundenchart ein potenzielles Kopf-Schulter-Muster zeigt. Sollte der Kurs die Nackenlinie bei 4440 US-Dollar unterschreiten, könnte er weiter in den Bereich um 4387 US-Dollar fallen; durchbricht er hingegen die Widerstandszone von 4470 bis 4465 US-Dollar (insbesondere über 4482 US-Dollar), könnte Gold wieder an Aufwärtsdynamik gewinnen und höhere Niveaus erneut angreifen.

Marktstimmung und Handelsstrategie: Seien Sie bei Datenstörungen vorsichtig und nutzen Sie Chancen innerhalb der Handelsspanne.

Insgesamt ist der aktuelle Rückgang der Goldpreise eher auf Gewinnmitnahmen und eine vorübergehende Korrektur der Risikostimmung als auf eine Trendwende zurückzuführen. Geopolitische Risiken und die Erwartung von Zinssenkungen stützen Gold mittelfristig weiterhin, der Markt dürfte sich jedoch vor wichtigen Wirtschaftsdatenveröffentlichungen weiterhin auf hohem Niveau konsolidieren.

Unsere zuvor bei 4500 $ platzierten Short-Positionen haben ihr Kursziel von 4440 $ erreicht und sind nun geschlossen. Die nächste empfohlene Strategie ist der Übergang zum Seitwärtshandel: Sollte der Goldpreis in den Bereich von 4470–4465 $ steigen und auf Widerstand stoßen, kann eine kleine Short-Position mit einem Stop-Loss über 4482 $ und Kurszielen von 4440 $, 4410 $ und 4390 $ eröffnet werden. Ein direkter Durchbruch unter 4440 $ könnte Raum für eine Korrektur in Richtung 4387 $ eröffnen. Umgekehrt ist bei einem deutlichen Ausbruch über die Widerstandsmarke von 4470 US-Dollar Vorsicht geboten, da die Käufer möglicherweise zu einer Erholung bereit sind.

Gold befindet sich derzeit an einem Scheideweg: Auf der einen Seite besteht eine hohe Nachfrage nach sicheren Anlagen, auf der anderen Seite Gewinnmitnahmen. Vor der Veröffentlichung der US-Arbeitsmarktdaten bietet dieses Kräftemessen möglicherweise die ideale Gelegenheit für geduldige Beobachtung und flexible Reaktionen.

Welcher Timeframe reicht für den Goldhandel aus?Eine der häufigsten Fragen beim Handel mit XAU/USD lautet: H1, H4 oder M15?

Meine kurze Antwort: Es gibt keinen besten Timeframe, sondern nur den, der zu deiner Persönlichkeit und Erfahrung passt. Nach über sieben Jahren im Goldhandel habe ich erkannt, dass die meisten Verluste nicht aus falscher Analyse entstehen, sondern aus der Wahl eines ungeeigneten Timeframes.

Der Timeframe entscheidet nicht über richtig oder falsch, sondern darüber, wie viel Marktrauschen du siehst, wie schnell du reagierst und ob du diszipliniert bleibst. Bei der hohen Volatilität von Gold führt ein falscher Timeframe schnell zu frühen Einstiegen, ausgestoppten Trades oder Overtrading.

Wenn ich nur einen Timeframe wählen dürfte, wäre es H4. Er filtert Rauschen gut, zeigt den echten Trend klar und ist weniger anfällig für Zufallsbewegungen. Ich nutze H4 zur Trendbestimmung, Marktstruktur und wichtigen Zonen. Für Anfänger ist H4 ideal, um den Markt zu lesen.

H1 ist mein Entscheidungs-Timeframe. Hier beobachte ich Korrekturen, Preisreaktionen und baue Handelspläne. Er ist schneller als H4, aber psychologisch stabil. Wenn du tagsüber Zeit hast, ist H1 sehr ausgewogen.

M15 ist anders. Nicht schlecht, aber gefährlich für die Psyche. Viel Rauschen, viele Fake Moves. Ich nutze M15 nur zur Feinabstimmung des Einstiegs, wenn der Trend bereits klar ist.

Meine Kombination: H4 für Richtung, H1 für Struktur, M15 nur für Timing. Kein ständiges Wechseln der Timeframes.

Am Ende gilt: Wähle den Timeframe, der zu dir passt. Anfänger: H4 & H1. Fortgeschrittene: M15 selektiv. Wer zu FOMO neigt, sollte M15 meiden.

Goldanalyse & Trading-Strategie | 8. Januar✅ 4-Stunden-Chart (H4) Trendanalyse

1️⃣ Gesamtstruktur: Distribution abgeschlossen – Trend dreht bärisch

Der Preis hat seine Top-Bildung innerhalb der institutionellen Distributionszone 4490–4520 abgeschlossen

und die mittlere Distributionszone nach unten durchbrochen. Damit ist er offiziell eingetreten in:

➡ Distribution abgeschlossen → Trend schwächt sich ab → Aktivierung des Abwärtskorrekturkanals

2️⃣ Gleitende Durchschnitte: Bärisches Crossover – Trendwende bestätigt

MA5 / MA10 haben nach unten gekreuzt

Der Preis notiert unter MA20

MA50 flacht ab und wirkt nun als Widerstand von oben

➡ Dies ist eine klassische mittelfristige Trendwende-Struktur

3️⃣ Bollinger-Bänder: Zusammenbruch des oberen Bandes – Öffnung des Abwärtskanals

Der Preis hat das mittlere Band nach unten durchbrochen

Das untere Band beginnt sich nach unten zu öffnen

➡ Der Abwärtsraum ist offiziell geöffnet, der Markt befindet sich in einem klaren Abwärtstrend

✅ 1-Stunden-Chart (H1) Trendanalyse

1️⃣ Struktur: Tiefere Hochs & tiefere Tiefs – Etablierter Abwärtstrend

Die Hochpunkte sinken weiter (4500 → 4470 → 4445)

Die Tiefpunkte verschieben sich kontinuierlich nach unten

➡ Ein klassischer bärischer Trendkanal

2️⃣ MA-Struktur: Vollständige bärische Ausrichtung

MA5 / MA10 / MA20 sind vollständig bärisch ausgerichtet

Der Preis wird kontinuierlich von MA20 nach unten gedrückt

➡ Jeder Rebound ist eine Verkaufschance

3️⃣ Bollinger-Bänder: Bewegung entlang des unteren Bandes – Trendbeschleunigung

Der Preis läuft entlang des unteren Bollinger-Bandes

➡ Das bärische Momentum beschleunigt sich

🔴 Widerstandszonen

4445 – 4455

4470 – 4485

🟢 Unterstützungszonen

4420

4405

4385

4350 – 4330 (Gap-Zielzone)

📌 Gold Trading Strategie Referenz

🔰 Strategie 1 — Verkauf bei Rücksetzern (Hauptstrategie)

📍 Verkaufszone 1: 4445 – 4455

📍 Verkaufszone 2: 4470 – 4485

🎯 Ziele:

TP1: 4420

TP2: 4405

TP3: 4385

TP4: 4350 – 4330

Gründe:

• Bestätigte Trendwende auf H4

• Fortsetzung des Abwärtstrendkanals auf H1

• Beschleunigtes bärisches Momentum entlang des unteren Bollinger-Bandes

• Struktureller Rücksetzer nach abgeschlossener Distribution

🔰 Strategie 2 — Kurzfristiger Gegenkauf (nur Scalping)

Nur wenn der Preis die Hauptunterstützung erreicht und klare Stabilisierungssignale zeigt:

📍 Kaufzone: 4330 – 4350

🎯 Ziele: 4385 / 4405

✅ Trend-Zusammenfassung

• Trend hat von Hoch-Distribution in eine bärische Aktivierungsphase gewechselt

• Jeder Rebound ist ein Verkauf, kein Kauf

• 4330–4350 ist die institutionelle Gap-Fill-Zielzone

• Hauptrhythmus: Rallys verkaufen und dem Abwärtstrend folgen

🔥 Hinweis: Trading-Strategien sind zeitabhängig und Marktbedingungen können sich schnell ändern. Bitte passen Sie Ihren Handelsplan an die aktuelle Marktlage an.

08.01.2026 - DAX, S&P, Bitcoin, WTI Öl - GBE MarktcheckHerzlich willkommen zu einem neuen GBE-Marktcheck.

Mein Name ist Raphael Dreyer, Experte für Charttechnik bei GBE brokers und das erwartet dich in dem heutigen Video.

- DAX mit neuem Allzeithoch

- S&P korrigiert nach Allzeithoch

- Bitcoin korrigiert bei 94.000 US-Dollar

- WTI Öl weiter im Abwärtstrend

Ich wünsche dir einen erfolgreichen Handelstag, bis zum nächsten GBE Marktcheck.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.