SILBER (XAGUSD) – LIQUIDITÄTS-SWEEP AN DER SUPPLY-ZONE & BÄRISCHDer Preis ist in eine starke übergeordnete Supply-Zone gestiegen, wo ein klarer Liquidity-Sweep über den Hochs zu sehen ist. Nach dem Abholen der Buy-Side-Liquidität konnte sich der Markt nicht oberhalb der Zone halten und ging in eine Distributionsphase über – ein Hinweis auf Verkaufsdruck durch Smart Money. Die gekrümmte Kursstruktur deutet eher auf ein Buyer-Trap als auf eine echte Fortsetzung hin.

Solange der Preis unter der Supply-Zone bleibt, bleibt der Bias bärisch, mit einer möglichen Fortsetzung nach unten in Richtung der wichtigen Support- und Demand-Zone. Dieses Setup zeigt eine liquiditätsgetriebene Bewegung und keine echte bullische Stärke – Geduld und Reaktionen an Schlüsselzonen sind entscheidend.

X-indicator

XAUUSD – Starker Ausbruch, Fokus auf Kauf-RücksetzerMarktkontext (H1)

Gold hat einen klaren Ausbruch über die vorherige Konsolidierungszone geliefert und bestätigt die Rückkehr des aktiven Kaufdrucks. Diese impulsive Bewegung signalisiert, dass Käufer die kurzfristige Kontrolle zurückgewinnen, während nachfolgende Rücksetzer wahrscheinlich korrektiv und nicht umkehrgetrieben sind.

Aus fundamentaler Sicht bietet eine vorsichtige Haltung der Fed und die anhaltende Nachfrage nach sicheren Häfen weiterhin einen unterstützenden Hintergrund für Gold, wodurch Abwärtsbewegungen begrenzt und korrektiv bleiben.

Struktur & Preisaktion

Die H1-Struktur hat sich nach dem Durchbruch über den Schlüsselwiderstand in eine bullische Fortsetzungsphase verschoben.

Der Preis bleibt über den wichtigsten Nachfragezonen, ohne dass bisher ein bärisches CHoCH bestätigt wurde.

Niedrigere Zonen fungieren als Retest- und Liquiditätsabsorptionsbereiche und begünstigen trendfolgende KAUF-Setups.

Handelsplan – MMF-Stil

Primäres Szenario – Trendfolgender KAUF

Bevorzugte KAUF-Zonen:

KAUF-Zone 1: 4.538 – 4.510

KAUF-Zone 2: 4.509 – 4.481

Führen Sie KÄUFE nur nach klaren bullischen Reaktionen und Strukturbestätigung aus. Vermeiden Sie FOMO auf erweiterten Ebenen.

Aufwärtsziele

TP1: 4.580

TP2: 4.602 (oberes Erweiterungsziel)

Alternatives Szenario

Wenn der Preis nicht zurücksetzt und fest über 4.580 hält, warten Sie auf einen Durchbruch & Retest, bevor Sie nach Fortsetzungs-KÄUFEN suchen.

Ungültigkeit

Wenn eine H1-Kerze unter 4.481 schließt, die KAUF-Tendenz ungültig machen und die Marktstruktur neu bewerten.

Zusammenfassung

Die kurzfristige Tendenz bleibt bullisch. Die optimale Strategie besteht darin, geduldig zu bleiben und bei Rücksetzern in vergünstigten Zonen zu KAUFEN, im Einklang mit dem Fluss höherer Zeitrahmen, anstatt dem Preis hinterherzujagen.

Gold (XAUUSD) – Aufwärtstrend-Rückgang vor AusbruchWie ist deine Meinung zu GOLD?

Gold hat kürzlich erfolgreich den Widerstand einer Range-Konsolidierungsphase durchbrochen.

Nach dem Ausbruch bildet es nun eine Pullback-Bewegung.

Hier ist unser Momentum bullisch

• Jüngste Ereignisse (z. B. USA–Venezuela Krise und politische Instabilität global) haben Anleger in Gold als sicheren Hafen gedrängt — was die Preise Richtung Rekordhöhen hebt. Gold steigt traditionell, wenn globale Risiken zunehmen, da Trader und Institutionen Kapital schützen wollen.

📌 Plan A — Bullisch (Hauptidee)

• Auf Pullback zur Trendlinie/Unterstützung warten — guter Einstiegspunkt für Long (Kauf).

• Einstieg: nahe Trendlinie/Unterstützung mit Bestätigung.

• Stop Loss: knapp unter Trendlinie/Unterstützung.

• Ziel: nahe oberem Widerstandsbereich — weiter hoch bei weiterer Breakout.

📌 Plan B — Breakout-Kauf

• Wenn der Preis mit Stärke über den Widerstand ausbricht, Einstieg beim Schluss der Ausbruchkerze.

• Stop Loss: knapp unter Breakout-Level.

• Ziele: nächsthöhere Widerstände.

Goldanalyse – Aufwärtstrend, Erwartungen für nächste WocheDer Kurs hält sich stabil auf der Aufwärtstrendlinie, und die Struktur der höheren Tiefs bleibt intakt. Der aktuelle Bereich ist eine dynamische Nachfrage- und Unterstützungszone, und der Kurs liegt über der Ichimoku-Wolke → der Haupttrend ist weiterhin aufwärtsgerichtet.

Die obere Widerstandszone wurde mehrfach getestet → der Verkaufsdruck lässt nach.

Hauptszenario:

– Der Kurs hält sich über der Unterstützungszone → durchbricht den Widerstand und setzt den Aufwärtstrend auf 4.580 – 4.600+ fort.

👉 Empfehlung für nächste Woche: Kaufen bei Kursrückgang

Gold notiert oberhalb der Unterstützungszone!Gold hält im H1-Zeitrahmen nach einer tiefen Korrektur, die ein abgerundetes Basis-/Akkumulationsmuster bildete, an einer Struktur aus höheren Tiefs und höheren Hochs fest. Der aktuelle graue Bereich fungiert als kurzfristige Nachfragezone, in der der Kurs kontinuierlich reagiert und den Kaufdruck aufrechterhält.

Das Handelsvolumen ist stabil, ohne starken Verkaufsdruck – ein Indiz dafür, dass die Käufer weiterhin die Hauptstruktur bestimmen.

Sollte der Kurs die Nachfragezone weiterhin halten und ausreichend Liquidität innerhalb der engen Spanne aufnehmen, ist ein Fortsetzen des Aufwärtstrends in Richtung eines erneuten Tests der oberen Widerstandszone/des technischen Kursziels, wie im Chart dargestellt, wahrscheinlich.

Auf makroökonomischer Ebene wird Gold gestützt durch:

Die Erwartung, dass die Fed ihren lockeren geldpolitischen Kurs im Jahr 2026 beibehalten wird, angesichts der Anzeichen einer nachlassenden Inflation. Der Markt bleibt hinsichtlich globaler Wirtschaftsrisiken vorsichtig, was die Nachfrage nach sicheren Anlagen stabil hält.

Wie beurteilen Sie die aktuelle Situation bei Gold? Stimmen Sie zu oder nicht?

ETH - bullishe VorzeichenHallo zusammen,

hier eine persönliche Einschätzung zu ETH (USD).

Ursprünglich zwei Varianten bestimmt, scheint sich die V1 zu etablieren, da folgende Kriterien erfüllt:

1. erneutes Testen der 3050 USD Marke --> erfolgt

2. kein lower Low unterhalb der 2620 USD --> erfolgt

3. MACD --> bullish

4. RSI --> bullish

Option könnte noch lauten, dass erneut ein kurzer Rücksetzer in die darunterliegende Supportzone 2875-3060 USD zum weiteren Test und Untermauerung erfolgt, ändert jedoch nichts an den bullish gestimmten Vorzeichen.

Damit sollte sich nach einem stärkeren Impuls der vorgelagerte Trend fortsetzen dürfen.

Weiteres Kriterium natürlich, dass die darüber gelegenen Widerstände gebrochen werden und ausreichend Volumen zum Fortsetzen des Trends vorhanden ist.

Wichtig: Keine Anlageberatung, sondern persönliche Einschätzung.

Tesla /Tageschart/ Einfach abwarten, oder?Moin,

bei Tesla bin ich mir im Moment nicht so sicher, wo die Reise hingeht.

Bedenken sollte man auch den 28.01, wo neue Earnings erscheinen.

Im Wochenchart finde ich ein besseres Bild. Wenn in der kommenden Woche die 465 USD erreicht und gehalten werden können, dann werde ich sehr wahrscheinlich wieder investieren. Geht der Kurs jedoch in dieser Woche einmal unter den jetzigen Wert von 445 USD, dann bleibe ich außen vor und beobachte.

Ich rede also nur von diesen kleinen lila Kasten! Der Kurs muss gehalten werden und darf auch gerne höher gehen.

Ausstieg wäre bei mir 422 USD!

Sicherlich wäre es vernünftiger den 28.01 abzuwarten.

Trade carefully! Keine Anlageberatung! Reine Chartanalyse!

Was sind eure Erwartungen in den nächsten Wochen für Tesla und warum?

Nasdaq: Markt im seitlichen TrendDie Nasdaq steigt auf 25766 Punkte und folgt damit ihrem Seitwärtstrend.

Bei den Intermarketindikatoren tut sich auch etwas, während die Indikation gegenüber den US-Bonds im Neutralbereich dahindümpelt, steigen sie gegenüber EURUSD und Gold an. Das ist positiv.

Saisonal ist die Nasdaq noch bis in den Januar leicht positiv.

Solange die Nasdaq im roten Seitwärtstrend bleibt ist alles in Ordnung. Bricht sie nach oben aus dem Trend aus, dann ist das ein stark positives Zeichen.

Die Nasdaq hat eine bewegte Woche hinter sich und steigt zum Wochenschluss auf 25346 Punkte. Die Nasdaq ist in ihrem Seitwärtskanal gefangen und schwankt auf und ab. Was nicht passieren darf, ist die Unterbietung des letzten markanten Tiefs bei ??? und erst recht nicht das nächste Tief bei 24200.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

DAX: Starker Start ins Jahr 2026Der DAX legt einen starken Start ins neue Jahr hin und steigt auf 25338 Punkte und verläßt damit seine Konsolidierungszohne (blauer Trendkanal). Die letzte kleine Korrektur war der Hexensabbat (Tripple Witching) am 19.12. und seit dem geht der DAX stark nach oben.

Alle 3 Intermarketindikatoren sind stark am Steigen und geben dem Kurs Rückenwind.

Saisonal hat der DAX einen starken Januar, zeigt dann im Februar einen kleinen Einbruch, gefolgt von einem stärkeren Einbruch bis Mitte März.

Der letzte Fakebreakout im November ist passé, die rote Abwärtstrendlinie ist überwunden und der DAX ist auf Allzeithoch. Zusammnen mit den steigenden Intermarketindikatoren und positiven Saisonalität ist das zähe Tauziehen im DAX endlich vorbei.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

Bitcoin - Bärenflagge vs. ansteigendes Dreieck und Ausblick.Liebe Trader und Investoren,

herzlich Willkommen zu einem taktischen Ausblick für den Bitcoin.

Im Moment funktionieren die klassischen Chartpattern recht verlässlich, was für mich immer ein Zeichen für gute Qualität im Kursverlauf ist. Das ist auch wichtig für größere Anleger, die ja nicht allein von schönen Stories, Luft und Liebe leben...

Der BTCUSD hatte das ansteigende Dreieck (Chart oben) nach oben aktiviert und ist exakt bis in die höhere Anlaufzone (Main Targets Level #1) gelaufen. Um 95.000 US-Dollar setzten Gewinnmitnahmen ein, die im Moment zu einem Re-Test (Throwback) der Signallinie (Trigger Dreieck) führen. Im Grunde ist dies ein solider und konstruktiver Verlauf. Wichtig ist nun, dass der Bitcoin stabil bleibt.

Grundsätzlich geht es übergeordnet nach wie vor recht zaghaft im Kursverlauf des Bitcoin zur Sache. Positiv ist, dass die relevante Unterstützungslinie TSW-1 bei 88.973 USD im Wochenchart gehalten werden kann.

Die Lage im Wochenchart bleibt also vorerst konstruktiv.

Wir müssen allerdings den Tageschart in den Fokus nehmen.

Hier sieht es verdächtig nach einer bärischen Flagge aus, die sich seit dem Novembertief bildet. Ein Abrutschen unter den Trigger (88.117) muss der Bitcoin vermeiden.

Im Fazit ist der Bitcoin gemäß meiner Erwartung gelaufen. Das markierte Dreieck wurde von guten quantitativen Signalen begleitet. Der Anstieg wurde bei 95.000 US-Dollar gebremst. Auch das war nun keine Überraschung.

Für die anstehende Woche rechne ich mit einem weiteren Versuch, die mehrfachen Widerstände um 95K USD anzulaufen. Sollte der Bitcoin über dieses Level ansteigen, fokussieren wir die nächsten Ziele zwischen 96.293 und 94.979 USD.

Am übergeordneten Korrekturmodus ändert sich vorerst nichts. Der Markt braucht Zeit, um Vertrauen aufzubauen.

Ich freue mich über Kommentare und Diskussionen zu meiner Analyse.

Bitte achtet auf Euer Positions- und Risikomanagement.

Wenn Euch die Idee gefällt, bitte gebt mir einen Boost und folgt mir, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Investor-Guard

Disclaimer:

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor-Guard.

Ambev SA / Tageschart/ Spannende Aktie im AufwärtstrendMoin,

wer nach einer Aktie aus dem Getränkebereich (Brasilien) aus ist, der wir evtl. hier fündig.

Die Aktie befindet sich im Wochenchart in einem (möglichen) anfangenden Aufwärtstrend und testet die 200 EMA an.

Der aktuelle Kurs beträgt 2,56 USD.

Spannend ist für mich, dass die Marke von 2,64 USD zum dritten Mal angelaufen wird.

Schafft die Aktie diese Marke, dann wird sie bis 2,70 oder 2,75 USD laufen und danach versuchen, wieder zu drehen. Das wäre also mein Ausstiegspunkt.

Interessanterweise könnte man dann wieder bei 2,50 bis 2,43 USD einsteigen um einen erneuten Anstieg mitzunehmen, da wir uns zur Zeit sehr wahrscheinlich in einem positiven Trendkanal befinden.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

Goldanalyse & Handelsstrategie | 12. Januar✅ 4-Stunden-Chart (H4) – Trendstruktur

1️⃣ Gesamtstruktur: Korrektur abgeschlossen – Eintritt in eine kritische Entscheidungszone

Gold hat einen vollständigen Rebound-Kanal von 4274 → 4517 gebildet.

Der Preis handelt aktuell innerhalb einer früheren starken Angebotszone + oberen Kanalbegrenzung + Widerstand am oberen Bollinger-Band.

Diese Zone stellt eine Distributionsphase am Ende der Erholung dar und nicht den Beginn eines neuen Aufwärtstrends.

➡️ Fazit:

Dies ist kein neuer bullischer Start, sondern eine Erschöpfungszone der Erholung. Das Risiko, Long-Positionen auf diesen Niveaus zu jagen, ist deutlich erhöht.

2️⃣ Gleitende Durchschnitte: Kurzfristiger Aufwärtstrend abgeschlossen – Eintritt in mittelfristigen Widerstand

MA5 / MA10 / MA20 befinden sich weiterhin in einer kurzfristig bullischen Anordnung (Erholung abgeschlossen)

Der MA50 bildet einen mittelfristigen Widerstandsbereich bei 4520 – 4560

Der Preis befindet sich nun in einer doppelten Widerstandszone aus MA50 und oberem Bollinger-Band

➡️ Diese Zone stellt einen strukturell starken Widerstandsbereich dar.

3️⃣ Bollinger-Bänder: Annäherung an das obere Band – Signal nachlassender Dynamik

Der Preis läuft entlang des oberen Bollinger-Bandes, welches nun abflacht – ein Zeichen für nachlassende Aufwärtsdynamik.

➡️ Dies ist eine Zone mit hoher Wahrscheinlichkeit für eine Korrektur und Top-Konsolidierung.

✅ 1-Stunden-Chart (H1) – Kurzfristige Struktur

1️⃣ Chartformation: Steigender Keil – Endphase

Höhere Hochs, aber schrumpfende Kerzenkörper

Abschwächender Schwung mit Bildung einer klassischen steigenden Keil-Topformation

➡️ Ein Bruch unter MA10 / MA20 bestätigt eine kurzfristige Trendwende.

2️⃣ Gleitende Durchschnitte: Beginnende bullische Divergenz

MA5 beginnt abzuflachen

MA10 / MA20 zeigen eine übermäßige Spreizung → Korrekturbedarf

Der Aufwärtsspielraum ist klar begrenzt

3️⃣ Bollinger-Bänder: Abweichung vom oberen Band – Rücklauf-Risiko

Der Preis ist deutlich vom oberen Band entfernt – eine überdehnte Korrekturzone.

🔴 Widerstandsbereiche

4505 – 4520

4540 – 4560

4585 – 4620

🟢 Unterstützungsbereiche

4480 – 4465

4435 – 4420

4405 – 4385

4350 – 4330

✅ Handelsstrategie-Referenz

🔰 Strategie 1 — Verkauf bei Erholungen (Hauptstrategie)

Verkaufszone 1: 4505 – 4520

Verkaufszone 2: 4540 – 4550

🎯 Ziele:

TP1: 4480

TP2: 4450

TP3: 4430

TP4: 4405 – 4385

🔰 Strategie 2 — Kurzfristiger Gegen-Long (nur Scalping)

Nur wenn der Preis wichtige Unterstützungen erreicht und klare Stabilisierungssignale zeigt:

Kaufzone: 4485 – 4470

🎯 Ziele:

TP1: 4520

TP2: 4535

TP3: 4545 – 4560

✅ Trendzusammenfassung

Markt befindet sich weiterhin in einer Distributionszone am Ende der Erholung

Kernprinzip: Hoch verkaufen, tief kaufen (nur mit kleiner Positionsgröße)

Ausbruch über 4560 hebt die bärische Tendenz auf

Bruch unter 4400 öffnet Raum für eine erweiterte Abwärtsbewegung

📌 Marktlogik-Hinweis

Preisbewegungen werden im Kern durch Kapitalflüsse, Erwartungsänderungen und Liquiditätsstruktur gesteuert.

Der Markt ist dynamisch und passt sich kontinuierlich dem Verhalten institutioneller Marktteilnehmer an.

Wir werden die Marktstruktur in der Trading-Gruppe in Echtzeit verfolgen und Strategien dynamisch anpassen, um jede Position in der bestmöglichen strukturellen Zone auszuführen und so sowohl Treffsicherheit als auch Gewinnpotenzial zu maximieren.

ETHUSD – RANGE-ZU-BREAKOUT-STRUKTUR | KÄUFER KONTROLLIEREN DEN Der Kurs bewegte sich längere Zeit in einer klar definierten Range-Phase und sammelte Liquidität oberhalb der starken Demand-Zone. Nach mehreren Konsolidierungen ging der Markt in eine UTA-Phase (Upthrust Action) über und lieferte anschließend einen sauberen Breakout, was die bullische Marktabsicht bestätigt. Die frühere Buyer-Zone diente als stabile Basis, während das Breakout-Level nun als Seller-Zone-Flip fungiert und die Fortsetzung unterstützt. Solange der Preis über der Breakout-Struktur bleibt, ist der Weg in Richtung der starken Supply-Zone frei, die als nächstes Kursziel gilt.

Der goldrick muss seinGold technische analyse: am freitag bleibt das gold weiter positiv, um die zenmlage zu beobachten. Die am freitag veröffentlichten daten über die nicht-landwirtschaftliche beschäftigung entsprechen im großen und ganzen den erwartungen, und die arbeitslosigkeit ist leicht gesunken. Unter dem einfluss der werte für die nichtlandwirtschaftliche beschäftigung hat gold einen widerstand Von 4500 prozent überschritten und liegt jetzt vor der rückkopplung bei 4517 prozent. Anschließend sank der amerikanische markt bis zum tiefpunkt Von etwa 4481, dann stieg er wieder an. Der kurzfristige anstieg beruht auf trends und daten außerhalb der landwirtschaft. Die daten über die weiche außerlandwirtschaftliche beschäftigung in den usa Von dezember löste die erwartungen der märkte an eine mögliche zinssenkung durch die fed aus, und das geopolitische risiko hat zu einem steilen anstieg der nachfrage nach gold geführt. Und obwohl viele fieberhaft im grünen bereich verbleiben, gleitet das gold sowohl was die geschwindigkeit angeht, als auch die dynamik entlang der kurzfristigen schwankungsanfälligkeit weiter. Die goldpreise dürften in der nächsten woche weiterhin rekordhöhen erreichen. Was die tagesroute angeht, so traten am freitag die preise in kurzfristige gegenstandzonen durch, und die candletenhalter fieberten der kurvenzone weiterhin gut auf. Kurzfristig sollte darauf geachtet werden, eine kleine erholung vor den zweiten erfolgen in betracht zu ziehen.

In technischer hinsicht nimmt das täglichen laufwerk stetig zu, wobei es kurzfristig weiter ansteigt. Nach mehreren wochen drainaschen liegt die liegt bei einer negativen kurve, was der typische kurvenwechsel ist. Alle indikatoren weisen inzwischen starke fortschritte auf, und die rote-balken erweitern sich weiter, wobei ein steiler trend zu verzeichnen ist. Es besteht noch immer die möglichkeit, den historischen höhepunkt mit 4550 punkten zu erreichen. Die hauptbelastungsschwelle sinkt weiter bis zu 4480, was für die entscheidung, ob der markt weiter aufstieg Oder fall, Von entscheidender bedeutung sein könnte. Nächste woche werden wir uns mit der bildung befassen. Bei mehrfachen rückrufe überlegen wir, uns anzupassen. Sollten die preise bis montag in die nähe Von 4485 bis 90 zurückgesetzt werden, wäre es ratsam, eine steigerung Von 1540 bis 50 in erwägung zu ziehen. Wenn hier kein durchbruch erzielt wird, könnte man eine doppellotfall ins erwägung ziehen. David schlägt für nächste woche einen kurzfristigen goldhandel vor, bei dem die wichtigste strategie darin besteht, sowohl mit dem lieferanten als auch mit den lieferanten zu vermitteln. Kurzfristig liegt der schlüssel zum widerstand bei 4540-4550, die schlüsselschlagader bei 4460-4480. Folgt dem tempo, bitte. Eine watch management longs and logs, die sich genau an die mindernden verbindlichkeiten halten, um verluste auf sich zu vermeiden. Der ort des betreten und austrickts hängt Von den bedingungen des echtzeit-marktes ab. Besuchen sie den markt und sprechen sie über marktinformationen in echtzeit.

Silberpreis stabilisiert sich auf hohem NiveauAnalyse bei einem Silberkurs von $79,90

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr 2025 etablierte Ausbruchsszenario setzte der Silberpreis nach kurzem Ringen an der $50er-Marke eindrucksvoll fort, muss sich nach seinem Rekordhoch über $83 zunächst jedoch an der $70er-Marke stützen.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive der signifikanten Korrekturkerzen. Darüber rangiert weiterhin ein positiver Ausblick, der den Kurs im Wochenverlauf zurück über die $80er-Marke befördern könnte. Lediglich eine nächste Welle von Gewinnmitnahmen würde bei Bruch des Vorwochentiefs stärkeren Druck auf die 20-Tage-Linie ausüben.

Mögliche Wochenspanne Bullen: $75,40 bis $84,80

Alternative Kursspanne Bären: $69,10 bis $78,80

Nächste Widerstände: $83,75 = Allzeithoch 2025

Wichtige Unterstützungen: $72,75 = Vorwochentief | $54,46 = Oktoberhoch

Silber Prognose für nächste Woche

Im weiterhin positiven Chartbild liegt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs diese Unterstützung zusammen mit dem steigenden 20-Tage-Durchschnitt verteidigen, steht eine Fortsetzung der Dynamik im Raum.

Setzt sich hingegen Schwäche durch, könnte eine breitere Konsolidierungsphase entstehen. Ein deutlich flacherer Trendverlauf oder eine Tradingrange mit Test der 50-Tage-Linie wären dann abzusehen.

Mögliche Wochenspanne: $79,30 bis $88,20 alternativ $64,50 bis $77,10

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Dienstag

14:30 Uhr USA Verbraucherpreisindex

16:00 Uhr Immobilienmarkt

Mittwoch

14:30 Uhr USA Erzeugerpreisindex & Einzelhandelsumsätze

16:00 Uhr Immobilienmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Herstellungsindex & Arbeitsmarkt

14:45 Uhr Einkaufsmanagerindex

Freitag

08:00 Uhr Deutschland Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Goldmarktanalyse und -ausblick: US-Arbeitsmarktdaten verstärken Goldmarktanalyse und -ausblick: US-Arbeitsmarktdaten verstärken Aufwärtstrend, technische Indikatoren deuten auf wichtigen Widerstand hin

Fundamentalanalyse: Gemischte US-Arbeitsmarktdaten und politische Erwartungen

Der am Freitag (9. Januar) veröffentlichte US-Arbeitsmarktbericht für Dezember 2025 (ohne Landwirtschaft) stand im Fokus der Märkte. Die Daten zeigten einen Anstieg der Beschäftigtenzahlen außerhalb der Landwirtschaft um 50.000 im Berichtsmonat. Dies lag unter den Markterwartungen von 73.000 und verlangsamte sich gegenüber dem revidierten Vormonatswert von 56.000. Damit bestätigt sich der Trend einer anhaltenden Abkühlung des US-Arbeitsmarktes zum Jahresende. Die Arbeitslosenquote sank jedoch unerwartet auf 4,4 % und übertraf damit die Erwartungen von 4,5 %, was die Daten etwas stützte.

Der Markt interpretierte dies als taubenhaft. Das schwache Beschäftigungswachstum verstärkte die Erwartungen der Anleger an künftige Zinssenkungen der US-Notenbank (Fed). Der Rückgang der Arbeitslosenquote könnte es der Zentralbank jedoch ermöglichen, die Zinsen kurzfristig (etwa bei der Januar-Sitzung) unverändert zu lassen. Diese Kombination aus „verlangsamtem, aber nicht stagnierendem Wachstum“ wird vom Markt als förderlich für eine sanfte Landung der Wirtschaft durch die Fed gewertet und könnte den Weg für einen Zinssenkungszyklus Anfang 2026 ebnen. Ein Niedrigzinsumfeld reduziert typischerweise die Opportunitätskosten des Goldbesitzes, eines zinslosen Vermögenswerts, und stützt somit mittelfristig den Goldpreis.

Darüber hinaus befeuern geopolitische Risiken die Nachfrage nach Gold als sicheren Hafen. US-Äußerungen zu Venezuela, die Lage im Iran und Spannungen im internationalen Handel haben die Marktunsicherheit verschärft und die Attraktivität von Gold als Anlageklasse erhöht.

Technische Analyse: Solides Aufwärtsmuster, Fokus auf Ausbrüche wichtiger Niveaus

Aus technischer Sicht hat Gold seinen Aufwärtstrend, katalysiert durch fundamentale Faktoren, fortgesetzt.

Trend und Struktur: Im Tageschart durchbrach der Goldpreis am Freitag die wichtige psychologische Marke von 4.500 US-Dollar und erreichte ein Hoch von 4.517 US-Dollar. Obwohl es im Laufe der Sitzung zu einer technischen Korrektur auf 4.481 US-Dollar kam, erholte sich der Preis schnell und schloss schließlich bei rund 4.509 US-Dollar, was einen deutlichen Wochengewinn bedeutete. Diese Entwicklung deutet darauf hin, dass nach einer kurzen Konsolidierung auf einem wichtigen Niveau die Aufwärtsdynamik weiterhin dominant ist. Das System der gleitenden Durchschnitte befindet sich in einer bullischen Divergenz und bietet dem Preis dynamische Unterstützung. Der Wochenchart zeigt nach einem kontinuierlichen Anstieg eine einzelne bärische Candlestick-Korrektur, was mit den Merkmalen einer technischen Korrektur in einem starken Markt übereinstimmt. Der allgemeine Aufwärtskanal bleibt intakt.

Wichtige Preisniveaus:

Aufwärtswiderstand: Das primäre Widerstandsniveau liegt im Bereich des historischen Hochs von 4.540 bis 4.560 US-Dollar. Ein deutlicher Ausbruch über diese Spanne würde weiteres Aufwärtspotenzial eröffnen.

Unterstützung nach unten: Die wichtigste kurzfristige Unterstützungszone liegt im Bereich von 4480–4500 US-Dollar. Sie wird durch das jüngste Tief des Rücksetzers und das Ausbruchsniveau gebildet und kann als entscheidende Trennlinie zwischen bullischer und bärischer Marktstimmung betrachtet werden. Stärkere Unterstützung findet sich im Bereich von 4430–4450 US-Dollar (nahe dem 21-Tage-Durchschnitt und der oberen Begrenzung der vorherigen Konsolidierungsphase).

Technische Indikatoren: Der tägliche Relative-Stärke-Index (RSI) liegt weiterhin über 60 und signalisiert damit anhaltende Kaufdynamik. Der Average Directional Index (ADX) ist moderat, was auf eine moderate Trendstärke ohne Anzeichen einer Überhitzung hindeutet. Insgesamt stimmen die technischen Signale und die Kursentwicklung überein und stützen einen positiven Ausblick.

Marktausblick und Handelsstrategie

Die schwachen Daten zum Beschäftigungswachstum haben die Markterwartungen an eine geldpolitische Kursänderung verstärkt und damit ein günstiges makroökonomisches Umfeld für Gold geschaffen. Gleichzeitig bilden der technische Ausbruch und die solide Unterstützung eine strukturelle Grundlage für weitere Kursanstiege.

Handelsstrategie-Empfehlungen:

Hauptstrategie: Kaufen Sie primär bei Kursrückgängen. Achten Sie auf Stabilisierungssignale, wenn die Kurse den Unterstützungsbereich von 4490–4500 $ erneut testen. Diese bieten Einstiegsmöglichkeiten für Long-Positionen. Platzieren Sie eine Stop-Loss-Order unter 4470 $ mit einem Kursziel von 4540–4560 $.

Widerstandsmanagement: Steigt der Goldpreis zunächst bis zum starken Widerstandsbereich von 4540–4560 $ und stagniert dann oder zeigt er technische Divergenzsignale, erwägen Sie eine kleine Short-Position für Swing-Trading.

Risikomonitoring: Beobachten Sie genau, wie gut der Kurs die Unterstützung bei 4480 $ verteidigt. Sollte der Goldpreis unter diese Unterstützung fallen und weiter nachgeben, ist Vorsicht geboten, da die kurzfristige Aufwärtsdynamik nachlassen und möglicherweise zu einer Konsolidierung oder einer tieferen Korrektur führen könnte.

Schwerpunkt: In der kommenden Woche wird der Markt die Auswirkungen der US-Arbeitsmarktdaten (Non-Farm Payrolls) verarbeiten und auf Reden mehrerer Vertreter der Federal Reserve achten, um weitere Hinweise auf den geldpolitischen Kurs zu erhalten. Gleichzeitig könnten auch Entwicklungen im Bereich der geopolitischen Ereignisse Schwankungen der Marktstimmung auslösen und so den Goldpreisen zusätzlichen Auftrieb verleihen.

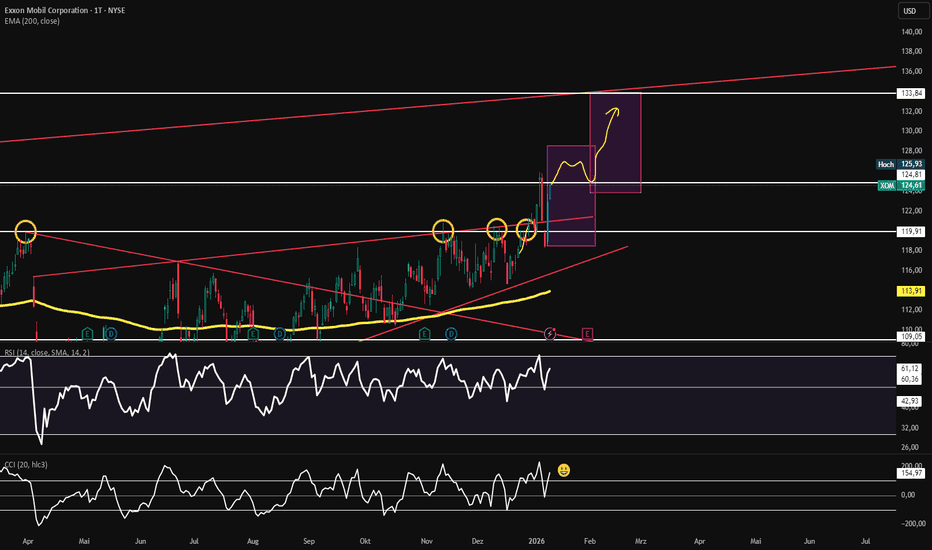

Exxon / Tageschart / Schnell wieder rein!Moin,

nachdem die Aktie alles so erfüllt hat, wie ich es mir dachte, kam sie massiv zurück in den Unterstützungsbereich um gleich darauf wieder zu drehen.

Aufgrund der jetzigen Stärke und der politischen Verhältnisse steige ich jetzt wieder erneut ein.

Der Kurs liegt bei 124,60 Dollar. Wiederstand wird es geben bei 125,90 Dollar und das erste Ziel werden 133 Dollar. SL 113 Dollar.

Trade carefully! Keine Anlageberatung! Reine Chartbetrachtung!

BTC – Abwärtstrend setzt sich am Wochenende fortBTC bewegt sich in einem Abwärtskanal. Wiederholte Rücksetzer werden an der oberen Trendlinie abgewiesen, was darauf hindeutet, dass die Verkäufer den kurzfristigen Trend weiterhin kontrollieren.

Ichimoku-Bestätigung: Der Kurs liegt unterhalb der Ichimoku-Wolke, mit einer ausgeprägten Kumo-Wolke davor. Dies deutet darauf hin, dass die Abwärtsdynamik noch nicht beendet ist; die Rücksetzer sind rein technischer Natur.

Konfluenz-Verkaufszone: Der aktuelle Bereich umfasst Widerstand, absteigende Trendlinie und Ichimoku-Wolke. Die Wahrscheinlichkeit einer weiteren Abweisung ist hoch.

Hauptszenario: Der Kurs bleibt unterhalb der Trendlinie und fällt weiter auf ca. 89.000 (Kanalunterkante).

Vor der Fortsetzung des Abwärtstrends kann es zu einem kurzfristigen Rücksetzer kommen.

XAUUSD – Liquiditätsabholung in eine starke AngebotszoneGold (XAUUSD) zeigt einen klaren Übergang von der Nachfrage- zur Angebotsseite nach einer V-förmigen Erholung und einem kontrollierten Aufwärtskanal (UTC). Der Markt ging anschließend in eine Seitwärtsphase über und respektierte dabei klar definierte Käufer- und Verkäuferzonen. Der letzte Anstieg wirkt wie ein Liquiditätssweep über vorherige Hochs und erreicht eine starke Angebotszone, was auf mögliche Erschöpfung hindeutet. Von dieser Zone aus ist eine Korrektur in Richtung der Range-Unterkante bzw. Käuferzone wahrscheinlich, wo zuvor Nachfrage lag. In dieser Struktur ist Geduld und Reaktion an Schlüsselniveaus wichtiger als das Verfolgen von Ausbrüchen.

Mondelez / Tageschart / Nicht einfach zu bewerten!Moin, aktuell befindet sich Mondelez in einem Abwärtstrend.

Das letzte große Tief in der Vergangenheit wurde erreicht.

Aktuell liegt der Kurs bei 55 USD. Von 71 USD also schon eine ganz schöne Strecke!

Der Fibo und die lila Box sagen noch einen Abwärtstrend bis ca. 51,70 USD voraus.

Aber was geschieht dann ?

Meine Signale (der RSI und der CCI ) haben schon vor Tagen angeschlagen, dass es wieder Aufwärts gehen könnte. (Siehe Kreise!)

Doch inzwischen sind diese Werte auch wieder runter gekommen.

Selten, aber auch das kommt vor, müssen die Signale zweimal erscheinen. Das würde bedeuten, es geht dann ein letztes Mal weiter runter.

Was bleibt also zur Betrachtung des Charts?

Die 51,70 USD werden sicherlich nicht einfach durchschritten. Dreht der Kurs um nur die 55/56 USD erneut zu erreichen, dann würde ich auf fallende Kurse setzen.

Erreicht der Kurs die 59,50 USD, dann sieht es wieder Spannender aus. Von Oben kommt die rote Trendlinie , gleichzeitig auch Fibolinie!!!.

Dann gibt es eine Neubewertung von mir!

Trade carefully!!!

Eli Lilly/ Tageschart / Super unterwegs, aber.....Ich habe mir den DOW angeschaut und mir viele Titel angeschaut. Fast alle sind in einem fallenden Bereich unterwegs. Nur wenige Aktien , z.B. Coca Cola, Walmart und Eli Lilly fallen positiv auf oder sind im oberen Bereich.

LLY läuft gerade wie eine Rakete. Ich würde jetzt aber nicht einsteigen. (oder nur als Tageswette!)

Ich warte auf einen Rücksetzer, wie eingezeichnet. Sicherlich wird irgendwann einer kommen und dann bringt mich LLY hoffentlich schnell wieder in einen guten Plusbereich.

Der RSI glüht auch zur Zeit und das heißt ÜBERKAUFT! (roter Smilie)

Rücksetzer: bis 1000 USD

max. Rücksetzer: 810 USD (da aber bitte neu nachdenken!)

Viel Spaß!

Aber bitte: Das hier sind nur meine eigenen Gedanken. Bitte selbstständig Überlegen und handeln. Es ist euer Geld, nicht meins! :-)

Frage: Kennt ihr noch aktuell Aktien, die jetzt so performen! Bitte einfach als Kommentar schicken.