Gold rückt in eine Entscheidungszone vorIm H1-Zeitrahmen konsolidiert Gold nach einem starken Kursverfall und der darauffolgenden Erholung innerhalb einer klar definierten, symmetrischen Kompressionsstruktur. Der vorherige Rückgang war impulsiv und deutete eher auf eine Liquidation als auf eine gesunde Korrektur hin. Die starke Erholung von den Tiefstständen zeigt jedoch, dass Käufer aggressiv eingegriffen und den Markt in eine Konsolidierungs- und Rebalancing-Phase geführt haben.

Aus struktureller Sicht notiert der Kurs aktuell nahe der Spitze des Dreiecks, wo sich sowohl der Kauf- als auch der Verkaufsdruck verstärken. Die Volatilität nimmt ab, und die Kursbewegung wird zunehmend komprimierter – ein klassisches Zeichen dafür, dass sich der Markt auf eine Expansion vorbereitet. Wichtig ist, dass der Kurs um den EMA schwankt, was in dieser Phase eher auf Unentschlossenheit als auf Trenddominanz hindeutet.

Das primäre Szenario spricht für eine bullische Auflösung. Wenn der Kurs über der steigenden Unterstützungstrendlinie halten und den fallenden Widerstand mit Akzeptanz deutlich durchbrechen kann, würde die Struktur eine Fortsetzung des Aufwärtstrends bestätigen. In diesem Fall wäre ein Anstieg in Richtung der markierten Take-Profit-Zonen wahrscheinlich, was mit der prognostizierten Kursbewegung des Musters übereinstimmt.

Das alternative Szenario tritt in Kraft, wenn der Kurs die steigende Unterstützung nicht halten kann und mit starkem Abwärtsmomentum unter die Kompressionszone fällt. Ein klarer Ausbruch und eine Bestätigung unter dieses Niveau würden das bullische Setup ungültig machen und den Weg für eine tiefere Korrektur ebnen. Der hervorgehobene Stop-Loss-Bereich definiert den Ungültigkeitspunkt klar und sorgt so für ein gut kontrolliertes Risiko.

Zusammenfassend lässt sich sagen: Gold befindet sich nicht in einem Trend, sondern in einer Entscheidungsphase. Der Markt verdichtet sich in eine Zone mit hoher Wahrscheinlichkeit für eine Entscheidung, in der Geduld wichtiger ist als Prognosen. Die Richtung des Ausbruchs wird die nächste impulsive Aufwärtsbewegung bestimmen.

Lassen Sie den Kurs ausbrechen. Lassen Sie die Struktur bestätigen. Handeln Sie die Expansion, nicht das Marktrauschen.

Traders

Gold korrigiert – Struktur deutet weiterhin auf ein größeres....Gold korrigiert – die Struktur deutet weiterhin auf ein größeres Aufwärtspotenzial hin

Gold hat im H4-Chart einen starken Impulsverkauf vom Allzeithoch abgeschlossen, gefolgt von einer klaren, fünfwelligen Korrektur in die untere Nachfragezone nahe 4.400. Die Ablehnung an diesem Tiefpunkt war eindeutig und bestätigte die Erschöpfung des Abwärtspotenzials anstelle einer Trendfortsetzung. Seitdem befindet sich der Kurs in einer ABC-Korrektur, wobei Käufer im Bereich des EMA-Clusters einsteigen – ein typisches Verhalten nach einer Liquidationsphase.

Aus struktureller Sicht lässt sich die aktuelle Kursentwicklung am besten als Gegentrend-Erholung innerhalb einer höheren Zeitrahmenspanne klassifizieren, noch nicht als vollständige Aufwärtsfortsetzung. Der Markt konsolidiert um die 0,5–0,618-Fibonacci-Retracement-Zone, in der zuvor ein starkes Angebot vorlag. Der jüngste Rücksetzer in Richtung 4.880–4.900 erscheint korrigierend und bildete ein höheres Tief über dem EMA 89 – ein konstruktives Signal, solange dieses Niveau hält.

Wird dieses höhere Tief respektiert, bleibt das bevorzugte Szenario eine Fortsetzung des Aufwärtstrends in Richtung des oberen Bereichs, mit einem prognostizierten Kursverlauf, der auf das vorherige Angebot und die Liquidität im Bereich von 5.350–5.600 abzielt. Ein klarer Rückeroberungsversuch des mittleren Widerstandsbereichs würde die bullische Position stärken. Ein Unterschreiten der EMA-Struktur würde dieses Szenario jedoch verzögern und die Möglichkeit einer tieferen Konsolidierung eröffnen. Solange diese Annahme nicht widerlegt ist, spricht die Tendenz eher für Kaufgelegenheiten bei Kursrückgängen innerhalb der Struktur als für eine Bestätigung von Handelssignalen und nicht für eine Antizipation von Erwartungen.

Silber notiert unterhalb der Trendlinie.Silber befindet sich im H1-Zeitrahmen weiterhin in einer klar bärischen Struktur. Der Kurs ist nach einem starken, impulsiven Ausverkauf vom vorherigen Hoch unterhalb einer absteigenden Trendlinie begrenzt. Die Erholung vom Unterstützungsbereich ist schwach und überlappend, was eher auf eine Korrektur als auf eine echte Akkumulation hindeutet. Jede Rallye wird durch Verkäufe gestoppt, was bestätigt, dass die Verkäufer weiterhin die Kontrolle haben.

Der Markt verengt sich aktuell zwischen der absteigenden Trendlinie und einer klar definierten Unterstützungszone. Diese Art von Struktur geht oft einer Expansion voraus, und angesichts der allgemeinen Abwärtsdynamik spricht die Wahrscheinlichkeit weiterhin für eine bärische Auflösung. Die hervorgehobene Unterstützung wurde bereits mehrfach getestet, was das Risiko eines Fehlschlags erhöht, anstatt sie zu stärken.

Ein klarer Durchbruch unter die Unterstützungszone würde wahrscheinlich eine Fortsetzung des Abwärtstrends in Richtung niedrigerer Liquiditätsniveaus auslösen und damit den prognostizierten bärischen Pfad bestätigen. Nur eine entscheidende Erholung über die absteigende Trendlinie und eine nachhaltige Akzeptanz würden dieses Setup ungültig machen. Bis dahin sollten Aufwärtsbewegungen als Korrekturen innerhalb eines größeren Abwärtstrends betrachtet werden; handeln Sie nach der Struktur, nicht nach der Gegenbewegung.

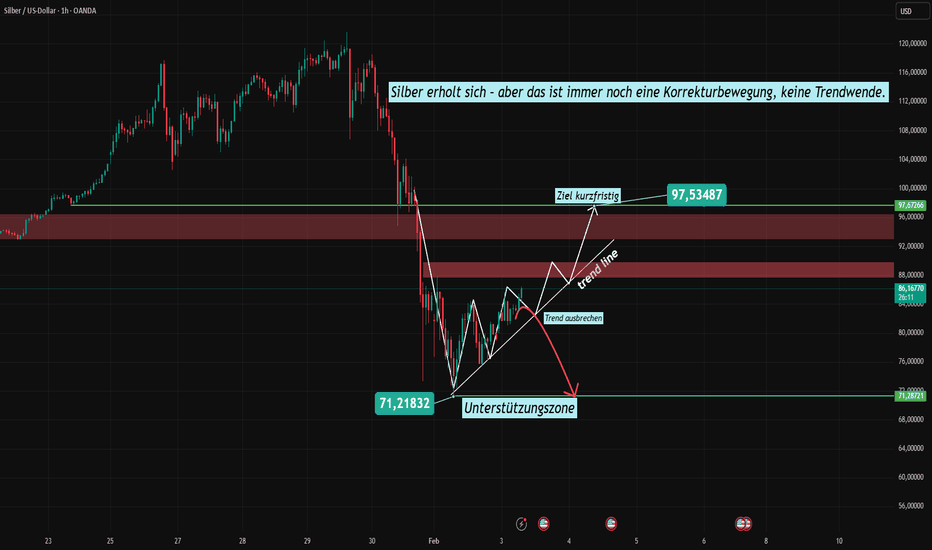

Silber erholt sich – aber es handelt sich weiterhin um eine KorrSilber erholt sich aktuell von einem starken, impulsiven Ausverkauf und notiert nun innerhalb eines klar definierten, aufsteigenden Korrekturkanals. Die Erholung ist technisch einwandfrei, da sich nach der Erschöpfung des Abwärtstrends nahe der Unterstützungszone von 71,21 $ höhere Tiefs gebildet haben. Diese Struktur sollte jedoch eher als reaktive Erholung denn als bestätigte Trendwende betrachtet werden, da sie nach einer starken Abwärtsphase erfolgt.

Aus struktureller Sicht bleibt die gesamte Erholung innerhalb der vorherigen Fibonacci-Retracement-Levels begrenzt. Der Kurs dreht nach oben in Richtung der Zone von 100,00 $ bis 102,00 $, die eng mit dem 0,618-Retracement und dem mittleren bis oberen Bereich des Korrekturkanals übereinstimmt. Dieser Bereich stellt eine risikoreiche Angebotszone dar, in der Verkäufer zuvor aggressiv verteidigt haben. Solange der Kurs unterhalb dieser Zone bleibt, wird die Aufwärtsdynamik als Korrektur und nicht als Impuls betrachtet.

Die wichtigste Erkenntnis ist, dass sich Silber kurzfristig erholt, langfristig aber noch nicht die Oberhand von den Verkäufern gewonnen hat. Ein nachhaltiger Ausbruch über den Kanal und ein Anstieg über die Zone von 102,00–104,00 US-Dollar wären erforderlich, um den Markt wieder in eine Aufwärtsbewegung zu bringen. Bis dahin sollten Kursanstiege als Korrekturmöglichkeiten innerhalb eines breiteren bärisch-neutralen Marktumfelds und nicht als Zeichen von Optimismus interpretiert werden.

Gold prallt von der Unterstützung ab Gold befindet sich im H1-Zeitrahmen nach dem starken Kursrückgang aus der Widerstandszone des Allzeithochs weiterhin in einer Korrekturphase. Der Kurs bewegt sich nun innerhalb eines klar definierten Aufwärtskanals, wobei die jüngsten Rücksetzer oberhalb der hervorgehobenen Unterstützungszone um 4.750–4.800 USD sauber absorbiert wurden. Dieses Verhalten deutet auf eine Stabilisierung und kontrollierte Käufe hin, nicht auf panikartige Eindeckungen. Solange diese Unterstützung hält, spricht die kurzfristige Struktur eher für eine Fortsetzung des Aufwärtstrends innerhalb des Kanals als für einen Ausbruch.

Aus struktureller Sicht verläuft der aktuelle Anstieg weiterhin entgegen dem vorherigen Abwärtsimpuls. Das bedeutet, dass Aufwärtsbewegungen als Rotationen innerhalb des Kanals und nicht als bestätigter bullischer Ausbruch zu werten sind. Der EMA dient als dynamisches Gleichgewicht, und der Kurs oszilliert um ihn – typisch für einen Korrekturmarkt, der nach einem Gleichgewicht sucht. Der prognostizierte Pfad zeigt einen kontrollierten Anstieg in Richtung des mittleren bis oberen Kanalbereichs, wo Liquidität und vorherige Reaktionen im Bereich von 5.140–5.300 USD zusammentreffen.

Eine entscheidende Ungültigkeitsbedingung ist klar: Ein deutlicher Verlust der Unterstützungszone und des Kanalbodens würde die Aufwärtsrotation zunichtemachen und das Abwärtsrisiko wieder eröffnen. Umgekehrt erhöht ein klarer Ausbruch und ein anhaltender Kursanstieg über die Kanalmittellinie die Wahrscheinlichkeit eines Tests in Richtung des oberen Kanalbereichs und der Angebotszone des Allzeithochs. Bis dahin bleibt die richtige Herangehensweise neutral und reaktiv. Lassen Sie sich bei der Handelsbestätigung von der Struktur leiten, nicht von Antizipationen.

Gold erholt sich, aber der Aufwärtstrend fehltAuf dem 2H-Zeitrahmen befindet sich Gold aktuell in einer Erholung innerhalb eines klar definierten aufwärtsgerichteten Korrekturkanals, nach einem starken impulsiven Abverkauf vom vorherigen Allzeithoch. Dieser Abverkauf respektierte wichtige Fibonacci-Retracement-Zonen, was auf einen Übergang von Distribution zu Markdown hindeutet nicht auf zufällige Volatilität. Die Reaktion aus dem Bereich um $4,400 zeigt deutliches reaktives Kaufinteresse, bleibt jedoch gegen den übergeordneten Trend.

Technisch betrachtet bewegt sich der Preis nun in Richtung der 0.5–0.618 Fibonacci-Zone bei etwa $5,000–$5,140, die gleichzeitig mit dem mittleren bis oberen Bereich des steigenden Kanals zusammenfällt. Diese Zone ist entscheidend: Sie fungierte zuvor als Unterstützung während der Distributionsphase und dürfte nun als übergeordnete Angebots- bzw. Widerstandszone wirken. Solange sich der Preis innerhalb dieses Kanals bewegt, sind höhere Hochs und höhere Tiefs akzeptabel sie bestätigen jedoch noch keinen neuen Aufwärtstrend.

Der entscheidende Wendepunkt liegt vor uns. Sollte Gold oberhalb von $5,150–$5,200 ausbrechen und Akzeptanz finden, verliert das korrektive Szenario an Gewicht und weiteres Aufwärtspotenzial wird realistisch. Scheitert der Preis jedoch in diesem Bereich, spricht dies für eine technische Mean-Reversion, mit der Möglichkeit einer erneuten Rotation zurück zur Kanalunterstützung. Bis eine zentrale Struktur zurückerobert wird, gilt: Handle die Struktur nicht die Hoffnung.

Silber erholt sich – aber der bärische KanalSilber (XAGUSD) notiert im H1-Chart weiterhin fest innerhalb eines klar definierten Abwärtskanals, was die anhaltende Abwärtsdynamik des Gesamtmarktes bestätigt. Die jüngste Erholung ist korrigierend und nicht impulsiv; der Kurs reagiert auf kurzfristige Nachfrage, bildet aber weiterhin niedrigere Hochs unterhalb des Kanalwiderstands.

Der Kurs notiert aktuell unterhalb der EMA-Linie, wobei der EMA als dynamischer Widerstand fungiert. Jeder Aufwärtsversuch wurde nahe der absteigenden Trendlinie und der Widerstandszone gestoppt, was die Annahme bestärkt, dass die Verkäufer weiterhin die Kontrolle haben. Es fehlt ein Strukturbruch, ein höheres Hoch und ein Durchbruch über den Widerstand – allesamt wichtige Voraussetzungen für eine Trendwende.

Solange der Kurs innerhalb dieses Kanals bleibt, führt der Weg des geringsten Widerstands nach unten. Eine Abweisung am aktuellen Widerstandsbereich eröffnet Raum für eine Fortsetzung des Abwärtstrends in Richtung der unteren Kanalbegrenzung, wobei die Kursziele nahe den grün markierten Niveaus liegen. Die Käufer erlangen die Kontrolle erst zurück, wenn der Kurs den Kanalwiderstand durchbricht und sich darüber hält.

Trendrichtung: Abwärtstrend (Fortsetzung)

Strategie: Kursanstiege verkaufen, nicht Tiefpunkte

Bestätigung: Klarer Ausbruch und Akzeptanz oberhalb des Kanalwiderstands

Handeln Sie, was der Chart bestätigt, nicht, was Sie sich erhoffen.

Silber erholt sich – aber dies ist immer noch ein KorrekturschriOANDA:XAGUSD bleibt im 1-Stunden-Chart nach dem starken, impulsiven Ausverkauf im Bereich von 117,00 bis 120,00 USD strukturell bärisch. Dieser Kurssturz war aggressiv und einseitig und signalisiert einen klaren Übergang von einer Distribution zu einer Abwertung. Der Kurssturz erreichte eine wichtige Unterstützung bei etwa 71,21 USD, wo der Verkaufsdruck ein klassisches kurzfristiges Erschöpfungssignal deutlich abschwächte. Von diesem Tiefpunkt aus erholt sich der Kurs technisch, gestützt durch eine kurzfristige Trendlinie und höhere Intraday-Tiefs. Diese Erholung ist jedoch korrigierend. Der Markt rotiert nun zurück in frühere Angebotszonen, in denen Verkäufer zuvor massiv eingestiegen waren.

Wichtige technische Niveaus

- Wichtige Unterstützung: 71,21 $

- Aktuelle Korrekturstruktur: Höhere Tiefs innerhalb eines Gegentrendkanals

- Kurzfristiges Kursziel: 97,53 $ (Umkehrung von vorheriger Unterstützung zu Widerstand)

- Angebotszonen: 88,00 $–90,00 $ und 95,00 $–97,50 $

Solange Silber unter 97,50 $ notiert, sollte ein Kursanstieg eher als Erholungsrallye denn als Beginn eines neuen Aufwärtstrends betrachtet werden. Sollte die steigende Intraday-Struktur nicht halten, würde das Abwärtsrisiko in Richtung 71,21 $ wieder steigen. Silber ist positionsmäßig überverkauft und strukturell bärisch. Nutzen Sie die Erholung taktisch, aber beachten Sie, dass der vorherrschende Trend abwärts gerichtet bleibt, bis die wichtige Angebotszone über 97,50 $ eindeutig zurückerobert wurde.

Domino Effect in Trading - How Traders Fall !„Wie Trader fallen — Schritt für Schritt“

Der Markt nimmt dein Geld nicht zufällig — er benutzt einen psychologischen Domino-Effekt.

Ein kleiner Fehler löst eine Kettenreaktion aus, die zu Verlusten führt.

💣 6 Domino-Schritte, die Retail zerstören

1️⃣ Falscher Ausbruch (Fake Breakout)

Retail sieht einen Breakout → FOMO-Kauf.

Market Maker sammelt BUY-Liquidität.

2️⃣ Preis in die Retail-Positionen drücken

Preis wird über der BUY-Zone gehalten, um Vertrauen zu stärken.

Retail denkt, er sei “im richtigen Trend”.

3️⃣ Stop-Loss-Jagd (Stop Run)

Ein schneller Drop → Retail Panik.

Emotionen: Angst + Schock.

4️⃣ Kleiner Rückpraller (Dead Cat Bounce)

Retail hofft: “Es kommt zurück…”

Fehler: Verlustposition halten wegen Hoffnung.

5️⃣ Zweiter harter Crash

SELL-Liquidität wird komplett eingesaugt.

Retail gibt auf, Konto verbrennt.

6️⃣ Nachdem Retail liquidiert ist → bewegt sich der Markt endlich im echten Trend

Market Maker hat genügend Liquidität, um den Preis zu steuern.

📍 Auf einem typischen Chart:

Falscher Ausbruch → FOMO

Rückkehr zur Zone mit vielen Buy Stops

Stop-Loss wird komplett gefischt

Kleiner Hope-Rückpraller

Danach starker Dump/Pump in die Gegenrichtung

📍 Emotionen der Trader:

FOMO → Gier → Angst → Hoffnung → Verzweiflung.

💬 „Der Markt betrügt dich nicht — du läufst selbst in seine Falle.“

Wer den Domino-Effekt versteht, kann:

✔ Fallen früh erkennen

✔ FOMO stoppen

✔ Denken wie ein Market Maker statt wie Retail

Die Grenze zwischen Überlebenden und Bankrotten!An der Börse erlebt jeder einmal einen Moment, in dem er am Rande der Krise steht – zwischen Emotion und Vernunft, Gier und Disziplin, Überleben und Bankrott.

Der Unterschied liegt nicht im Wissen oder den Indikatoren, die Sie verwenden, sondern in Ihrer Psychologie und Ihrer Fähigkeit, sich bei jeder Handelsentscheidung zu beherrschen.

Überlebende wissen:

Man muss nicht immer handeln. Verluste gehören dazu. Disziplin ist der einzige Schutzschild zwischen ihnen und dem Markt.

Bankrotte Händler nehmen oft noch eine überzogene Order, einen Rachehandel, einen Regelverstoß und … stürzen ab.

Der Markt bringt niemanden um – Emotionen sind es, die Sie nach unten ziehen.

Bleiben Sie rational, managen Sie Ihr Risiko und respektieren Sie Ihren eigenen Plan – das ist der schmale, aber entscheidende Grat zwischen Überleben und dem Fallen im Feuer des Marktes.

🔥 Lernen Sie zu überleben, bevor Sie lernen zu gewinnen.

XAUUSD zu Wochenbeginn – Fortsetzung des steigenden Kanals!Hallo Trader!

Zu Beginn der ersten Handelssitzung der Woche blieb der Spot-Goldpreis (XAUUSD) weiterhin stabil und stieg im Aufwärtskanal. Nach einer leichten Korrektur im Bereich von 4.260 Punkten zeigte der Markt Anzeichen einer Akkumulation um den wichtigen Unterstützungsbereich – ein Indiz für die Rückkehr der Kaufkraft.

Der H1-Rahmen zeigt, dass sich Gold weiterhin im seit Anfang Oktober gebildeten steigenden Kanal bewegt. Der jüngste Höchststand von 4.379 Punkten wurde mit Gewinnmitnahmen erreicht, was zu einem Rückgang des Preises in den Bereich von 4.260 bis 4.200 Punkten führte. Dies ist die Nachfragezone und die Unterkante des steigenden Kanals – eine wichtige technische Position, um die Stärke der Käuferseite zu testen.

Die Renditen von US-Anleihen tendierten hingegen leicht nach unten, was dazu beitrug, dass Gold seine Attraktivität als sicherer Hafen beibehielt. Geopolitische Risiken halten die Goldnachfrage weiterhin hoch, obwohl kurzfristige Gewinnmitnahmen zu stagnierenden Preisen führen.

Die technischen Daten zeigen, dass die bullische Struktur weiterhin intakt ist, solange der Preis die untere Trendlinie nicht durchbrochen hat. Die Zone 4.180–4.200 Punkte fungiert als starke Unterstützung. Sollte der Preis von dieser Zone aus nach oben springen, liegt das unmittelbare Ziel bei 4.379 Punkten und weiter bei 4.502 Punkten – was mit der Obergrenze des Preiskanals zusammenfällt.

Glauben Sie, dass Gold bald den alten Höchststand von 4.379 Punkten durchbrechen wird? Teilen Sie Ihre Meinung in den Kommentaren!

ENTHÜLLEN SIE HANDELSGEHEIMNISSEHandelsgeheimnisse, die den meisten Händlern nicht bewusst sind:

1️⃣ Der Markt ist kein Ort zum Gewinnen – sondern ein Ort zum Verstehen.

Erfolgreiche Menschen versuchen nicht, die Preisrichtung vorherzusagen, sie lesen die Geschichte hinter jeder Bewegung.

2️⃣ Disziplin ist wichtiger als Einstiegspunkte.

Eine durchschnittliche Strategie, aber disziplinierte Umsetzung, wird immer eine perfekte, aber emotionale Strategie übertreffen.

3️⃣ Psychologie ist eine Waffe, kein Hindernis.

Lernen Sie, angesichts der Volatilität ruhig zu bleiben – denn der Markt testet immer Emotionen, bevor er Wissen belohnt.

4️⃣ Handeln Sie wie ein „Risikomanager“, nicht wie ein Spieler.

Jeder Trade ist nur ein Teil des Gesamtbildes – wenn Sie das Risiko kontrollieren, werden auch Gewinne folgen.

5️⃣ Verstehen Sie die Natur des Cashflows – folgen Sie nicht blind den Signalen.

Hinter jeder Erhöhung oder Verringerung steckt der Fußabdruck des großen Geldes. Wenn Sie lernen, Liquidität zu deuten, bewegen Sie sich in die gleiche Richtung wie sie.

Trading ist kein Glücksspiel – es ist die Kunst der Geduld, des Managements und des Selbstverständnisses.

Wenn Sie die Geheimnisse des Marktes „entschlüsseln“ möchten, beginnen Sie damit, Ihr eigenes Denken zu „entschlüsseln“.

Nasdaq Future Analyse - Korrektur steht kurz bevor Die Analyse basiert rein auf der technischen Analyse, unter Anwendung der Elliot Wellen Theorie. Im Video stelle ich das übergeordnete Bild auf Multijahresebene vor und zeige auf, wo im Zyklus sich der Markt aktuell befindet.

Auf dem 4 Std Chart stelle ich das aktuelle Primärszenario vor und das Sekundärszenario, zeige die Levels auf indem das Primärszenario invalidiert wird und das Sekundärszenario dann zum führenden Szenario wird.

Die Analyse basiert auf dem Nasdaq Future Kurs. Der Nasdaq Kassa Kurs hat von Broker zu Broker eine andere Kursstellung von meist ca. 150 - 250 Punkte. Das gilt es bitte zu beachten.

Das Video zeigt meine Einschätzung als erfahrener Elliot Wave Analysten und ist keine Anlageberatung. Es dient lediglich als bildendes Lehrmaterial.

Am Markt geht es immer um Wahrscheinlichkeiten und ich zeige euch immer die zwei wahrscheinlichsten Szenarien auf.

BTC/USDT - Ansammlung und Fortsetzung des Abwärtstrends?Bitcoin handelt nach Ausbruch aus dem akkumulierten Gebiet rund 118.800 USDT. Der aktuelle Preis schrumpft jedoch und bildet ein dreieckiges Modell ab.

Der amerikanische CPI ist niedriger als erwartet → Fed kann die Zinssätze nicht erhöhen und den Markt unterstützen. BTC hat jedoch nicht stark reagiert und zeigt vorsichtig.

🔎 Hervorragende Technik:

Sideway → Breakout ist ein starker Tag.

Nach dem Ausbruch nimmt der Preisspitzen und allmählich ab → Die Trendlinienbildung nimmt ab.

Harte Unterstützung rund 115.500 - 116.500 werden viele Male getestet. Meiner Meinung nach werden die Organisatoren die Unterstützung durchbrechen und sehr wahrscheinlich auf 110.800 sinken.

Was denkst du über BTC/USDT -Paar?

Bitte hinterlassen Sie unten einen Kommentar und vergessen Sie nicht, 👍 zu verlassen, wenn Sie die nützliche Analyse sehen.

💰 Wünschen Sie Ihnen erfolgreiche Transaktionen und erzielen Sie viele Erfolge!

Analyse zu J.P. Morgan Chase (JPM)1️⃣ Einschätzung des Managements 🏦📊

Laut der jüngsten Aussagen des Managements sieht JPMorgan sowohl Risiken als auch

Chancen für die Zukunft:

🚨 Risiken:

Wirtschaftliche Unsicherheit 🌍⚠️

Geopolitische Spannungen und wirtschaftliche Abschwünge könnten das Geschäft belasten.

Zinsumfeld 💹📉

Schwankende Zinssätze könnten das Nettozinseinkommen (NII) beeinflussen.

Regulierungen ⚖️

Strengere Kapitalanforderungen (Basel III) könnten Auswirkungen haben.

Kreditrisiken 🏢💳

Potenzielle Risiken im Bereich Gewerbeimmobilien und Verbraucherkredite.

🚀 Chancen:

Starke Konsumenten- & Unternehmenslage 💪💼

Widerstandsfähige Verbraucher und profitable Unternehmen bieten Wachstumspotenzial.

Investment Banking & Kapitalmärkte 📈🏦

Erhöhte M&A- und Underwriting-Aktivitäten können das Geschäft stärken.

Technologische Innovationen 💻📲

Weiterentwicklung digitaler Finanzdienstleistungen und Fintech-Integration.

Internationale Expansion 🌐💸

Wachstum in globalen Märkten, insbesondere im Zahlungsverkehrsbereich.

📊 Das Management bleibt vorsichtig optimistisch und setzt auf eine starke Bilanz, technologischen Fortschritt und globale Expansion, um zukünftige Herausforderungen zu meistern.

2️⃣ Fundamentalanalyse 📈

Umsatz pro Aktie: $58.07 💰

Gewinn pro Aktie (EPS): $20.35 💵

Operative Marge: 35.04% 📊

EPS-Wachstum: 20.66% im letzten Geschäftsjahr 🚀

🏦 Gewinnprognosen für das aktuelle Jahr:

Basierend auf dem EPS-Wachstum und den aktuellen Marktbedingungen wird ein weiteres Wachstum erwartet.

💰 Verschuldung, Cashflow & Dividendenpolitik:

JPMorgan hat eine starke Bilanz und ist bekannt für seine zuverlässigen Dividendenausschüttungen.

3️⃣ Bewertung & Fair Value 📊

KGV (P/E Ratio): 11.78 📊

KUV (P/S Ratio): 4.13 📈

P/B Ratio: 2.00 📚

PEG-Ratio: Nicht direkt verfügbar, aber das KGV in Relation zum EPS-Wachstum deutet auf eine faire Bewertung hin.

📉 Fair Value auf Basis eines DCF-Modells:

Das aktuelle KGV deutet auf eine faire Bewertung im Vergleich zum Sektor hin.

⚖️ Aktueller Kurs vs. Fair Value:

Der aktuelle Kurs scheint im Einklang mit dem fairen Wert zu stehen.

4️⃣ Technische Analyse 📉📈

Aktueller Kurs: $276.59 📈

52-Wochen-Hoch: $279.23 📊

52-Wochen-Tief: $176.15 📉

Der aktuelle Kurs nahe dem 52-Wochen-Hoch deutet auf eine starke technische Position hin.

5️⃣ Wettbewerbsanalyse & Moat 🌍🏦

🔎 Vergleich mit direkten Konkurrenten:

Bank of America & Citigroup sind Hauptkonkurrenten.

JPMorgan hat eine stärkere Marktposition und höhere Margen.

🏰 Wettbewerbsvorteile (Moat):

Starke Marke & Vertrauen 🌍

Diversifiziertes Geschäftsmodell 📈

Technologische Innovationen 💻

⚠️ Risiken:

Strenge Regulierung ⚖️

Makroökonomische Unsicherheiten 📉

6️⃣ SWOT-Analyse 🏆

Stärken 💪

✅ Globale Präsenz 🌐

✅ Starke Bilanz & Finanzkraft 💰

Schwächen ⚖️

❌ Regulierungsdruck

Chancen 🚀

✅ Digitalisierung 📲

✅ Wachstum in Schwellenländern 🌍

Risiken ⚠️

❌ Wirtschaftliche Unsicherheiten 📉

❌ Cybersecurity-Bedrohungen 🔒

7️⃣ Investmentstrategie nach Zeithorizont ⭐

Kurzfristig (0-6 Monate): 📊 ⭐⭐⭐

Potenzial für kurzfristige Gewinne.

Mittelfristig (6-24 Monate): 📈 ⭐⭐⭐⭐

Wachstumschancen durch Digitalisierung.

Langfristig (2+ Jahre): 📉 ⭐⭐⭐⭐⭐

Stabile Buy-and-Hold-Option für langfristige Investoren.

8️⃣ Cash-Secured Put (CSP) Levels 💵

Volatilitätsanalyse: JPMorgan hat eine moderate Volatilität.

Ideale Strike-Preise für CSPs:

Interessant knapp unter dem aktuellen Kurs für Prämienstrategie.

9️⃣ Insideraktivitäten & Institutionelle Investoren 🏦

Insideraktivitäten: Keine relevanten Veränderungen bekannt.

Top-Institutionelle Investoren: Starke institutionelle Unterstützung.

📌 Fazit: Kaufen, Halten oder Verkaufen? 🏁

📊 JPMorgan Chase & Co. ist eine solide langfristige Investition!

Halten oder Kaufen – abhängig von der Strategie. 📈

🔹 Strategien für verschiedene Anlegertypen:

Trader: Kurzfristige Gewinne durch technische Stärke.

Langfristige Investoren: Stabilität & Wachstumspotenzial nutzen.

🔹 Besondere Risiken & Chancen:

Risiken: Strenge Regulierung & wirtschaftliche Unsicherheiten ⚠️

Chancen: Digitalisierung & globale Expansion 🚀

$BTCUSD #BITCOIN BOUNCES Live Stream Warm Up 14.10.2020Hallo Trader und Investoren, Prime Time beim Investor-Guard!

Settlement done!

Ihr habt gewählt und unser Live-Stream findet damit morgen,

Donnerstag den 15.10.2020 um 18:30 Uhr statt.

de.tradingview.com

de.tradingview.com

Ich plane ca. 1 Stunde ein.

Ich werde mit Euch die aktuelle Lage betrachten und auch klare Trading-Setups aufzeigen. Live und compliance-checked!

Im zweiten Teil des Streams mache ich mit Euch meine berüchtigte Live-Analyse...ohne jegliche Vorbereitung nehme ich einen Markt Eurer Wahl komplett auseinander. Chose your weapon ;-)

Beste Grüße und bis zum Live-Stream am Donnerstag. Sobald der Termin fixiert ist, bekommt Ihr den Termin als Post von mir!

Euer

Thomas Jansen

Chief-Investor-Guard