Gold respektiert einen aufsteigenden KanalIm H1-Zeitrahmen notiert Gold innerhalb eines klar definierten Aufwärtskanals, was auf eine weiterhin bullische kurzfristige Marktstruktur hindeutet. Nach dem impulsiven Ausverkauf vom vorherigen Hoch fand der Preis starke Nachfrage und erholte sich kontrolliert, wobei er entlang der Unterstützungslinie des Kanals höhere Tiefs bildete. Dies bestätigt, dass die Käufer die Struktur weiterhin aktiv verteidigen.

Aus Sicht der Kursanalyse ist die jüngste Ablehnung am Kanalwiderstand zwar wichtig, aber an sich kein bärisches Signal. Der Preis konnte den Widerstand beim ersten Versuch nicht durchbrechen und drehte nach unten, was ein normales Korrekturverhalten innerhalb eines gesunden Aufwärtskanals darstellt. Bemerkenswert ist, dass der Rücksetzer innerhalb des Kanals stattfand und der Verkaufsdruck nicht aggressiv zugenommen hat, was auf eine Rotation und nicht auf eine Distribution hindeutet.

Das primäre Szenario spricht für eine Fortsetzung des Aufwärtstrends. Solange der Preis über der Kanalunterstützung notiert und nicht darunter fällt, bleibt der Markt bullisch. Eine Stabilisierung, gefolgt von einem höheren Tief, würde den Weg für einen weiteren Anstieg in Richtung der oberen Kanalbegrenzung ebnen und damit die prognostizierte Kurszielzone erreichen. Das wäre ein Paradebeispiel für ein „Buy-the-Dip-Instant“-Setup.

Das alternative Szenario tritt nur dann ein, wenn der Kurs mit starkem Momentum und breiter Akzeptanz unter die Kanalunterstützung fällt. Ein solcher Kurssturz würde den Aufwärtskanal ungültig machen und den Beginn einer tieferen Korrektur- oder Abwärtsphase signalisieren. Bis dahin sollten Abwärtsbewegungen als Korrekturen und nicht als Trendumkehrungen interpretiert werden.

Zusammenfassend lässt sich sagen, dass Gold nicht scheitert, sondern sich innerhalb eines aufsteigenden Kanals bewegt. Die Struktur ist weiterhin konstruktiv, und Geduld ist gefragt, um abzuwarten, ob der nächste Kursanstieg eine Fortsetzung in Richtung der Kanalhochs oder ein tatsächlicher Strukturbruch ist.

Handeln Sie die Struktur. Lassen Sie den Kanal entscheiden.

Ideen der Community

Goldpreis: Korrekturbedarf testet die 20-Tage-LinieAnalyse bei einem Goldpreis (XAU/USD) von $4.895

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Ende des vergangenen Jahres einen Rekordwert bei $4.550 erreichte. Nach einer Konsolidierung über den Jahreswechsel hat sich die folgende Aufwärtstendenz beschleunigt und in der vergangenen Woche das Allzeithoch bei $5.598 markiert.

Dort konnte sich die Euphorie jedoch nicht halten, und es kamen volatile Korrekturimpulse in den Markt. Auch die $5.000er-Marke wurde wieder abgegeben, sodass im Falle weiterer Gewinnmitnahmen der Bereich am Vorjahreshoch bei $4.550 in den Fokus geraten würde. Zum Start in die neue Woche am Montag bleibt vorerst abzuwarten, ob die Lunten der letzten Kerzen eine Stabilisierung über $4.800 möglich machen.

Mögliche Tagesspanne: $4.770 bis $5.030

Nächste Widerstände: $4.989 | $5.598

Wichtige Unterstützungen: $4.755 | $4.682

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte sich der Kurs am Dienstag weiter stabilisieren und die Spannungen zwischen Angebot und Nachfrage ausgleichen. Solange das Vorwochentief hält, bleibt eine Gegenbewegung an die $5.100er-Marke zu erwarten.

Mögliche Tagesspanne: $4.860 bis $5.090 alternativ $4.670 bis $4.910

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft eine starke Korrektur vom jüngsten Allzeithoch, die Druck auf den 20-Tage-Durchschnitt ausübt. Dabei bleibt die weitere Entwicklung abzuwarten. Ein Bruch dürfte auf den $4.300er-Bereich zielen.

Mögliche Wochenspanne: $4.510 bis $5.140

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, zwischen denen sich auch das Vorjahreshoch befindet. Mit Blick auf den Korrekturimpuls bleibt zunächst die Entwicklung in dieser Zone abzuwarten. Weitere Schwäche dürfte sich in Richtung der $4.100er-Marke ausweiten.

Mögliche Wochenspanne: $4.740 bis $5.210 alternativ $4.090 bis $4.830

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Montag

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

Dienstag

16:00 Uhr USA Arbeitsmarkt

Mittwoch

09:55 Uhr Deutschland Einkaufsmanagerindex

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

15:45 Uhr Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:15 Uhr Eurozone EZB-Zinsentscheid

14:45 Uhr EZB-Pressekonferenz

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

DAX Chartanalyse & Prognosen für die neue Woche #06 in 2026Analyse beim Stand des DAX-Index (Kassa) von 24.516 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigen Abwärtsdrucks über 23.500 Punkten hielt. In der Erholung zum Jahreswechsel wurde zunächst ein fester Markt bestätigt.

Diese positive Grundstimmung konnte der DAX erst noch für ein neues Allzeithoch bei 25.507 Zählern nutzen, hat dann jedoch an Momentum verloren. Nach der runden Marke hat der Kurs in der vergangenen Woche auch das Vorjahreshoch unterschritten und im 24.500er-Bereich geschlossen. Zum Wochenstart am Montag bietet sich daher eine angespannte Situation, die als Nächstes in Richtung der 24.000er-Marke aufgelöst werden könnte.

Erwartete Tagesspanne: 24.140 bis 24.570

Nächste Widerstände: 24.771 | 25.020 = Vorwochenhoch

Wichtige Unterstützungen: 24.266 = Vorwochentief | 23.476

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart dürfte der Fokus am Dienstag auf dem Vorwochentief liegen. Sollte dort eine Gegenbewegung einsetzen, dürfte eine Stabilisierung um 24.500 Punkte möglich sein. Ein Bruch würde hingegen weitere Schwäche ankündigen.

Erwartete Tagesspanne: 24.260 bis 24.690 alternativ 23.840 bis 24.270

DAX Prognose für diese Woche

Ergänzend zum Stundenchart konnte der DAX-Index aus der seit Juni gebildeten Tradingrange kurz ausbrechen, kommt jedoch bis an die 50-Tage-Linie zurück. Damit dürfte ein Ringen um den 24.000er-Bereich bevorstehen. Weitere Schwäche würde in Richtung der 23.500er-Marke zielen.

Erwartete Wochenspanne: 23.690 bis 24.810

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob sich der Markt in einer Seitwärtstendenz über 24.000 Punkten stabilisieren kann. Sollte der Korrekturdruck hingegen zunehmen, dürfte der Kurs in den 23.000er-Bereich fallen.

Erwartete Wochenspanne: 24.160 bis 25.050 alternativ 23.180 bis 24.130

Die Börsentermine für die nächsten Tage:

Montag

08:00 Uhr Deutschland Einzelhandelsumsätze

09:55 Uhr Einkaufsmanagerindex

15:45 Uhr USA Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

Dienstag

16:00 Uhr USA Arbeitsmarkt

Mittwoch

09:55 Uhr Deutschland Einkaufsmanagerindex

11:00 Uhr Eurozone Verbraucherpreisindex

14:15 Uhr USA Arbeitsmarkt

15:45 Uhr Einkaufsmanagerindex

16:00 Uhr ISM Einkaufsmanagerindex

16:30 Uhr Rohöllagerbestände

Donnerstag

14:15 Uhr Eurozone EZB-Zinsentscheid

14:45 Uhr EZB-Pressekonferenz

14:30 Uhr USA Arbeitsmarkt

Freitag

14:30 Uhr USA Arbeitsmarkt & NFP

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

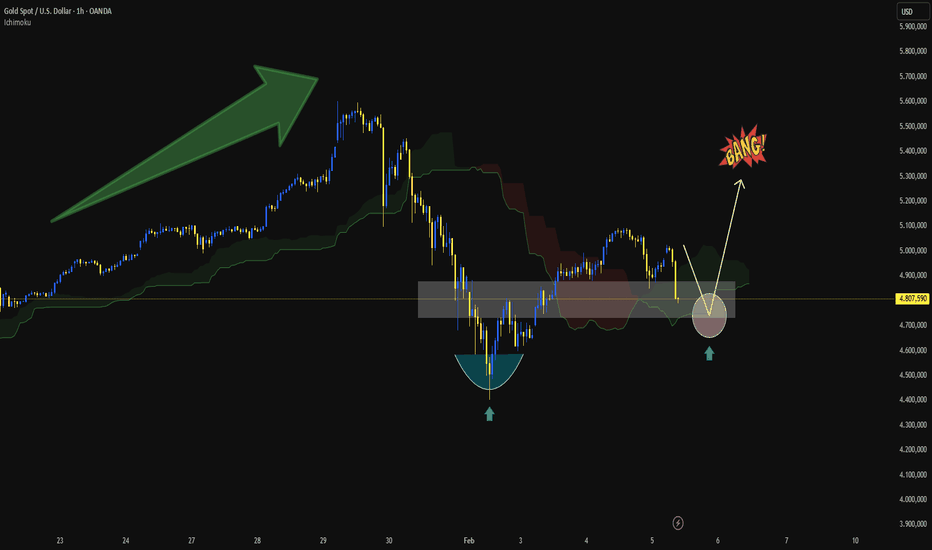

Der Aufwärtstrend begünstigt weiterhin GoldDer Preis zieht sich in den wichtigen Nachfragebereich rund um den runden Boden zurück und überlappt die horizontale Unterstützung + die untere Grenze des Ichimoku-Bereichs →, um guten Verkaufsdruck aufzufangen.

Die Preisstruktur zeigt, dass sich höhere Tiefststände bilden, wobei technische Pullbacks Vorrang haben, um die Widerstandszone darüber zu testen.

Strategie: Achten Sie auf eine Preisreaktion an der Unterstützungszone, bestätigen Sie die Basis → erwarten Sie eine Erholung gemäß dem Pfeil.

Makrounterstützung: Die Nachfrage nach Unterkünften ist immer noch vorhanden, da der Markt eine vorsichtige Mentalität beibehält und der USD keine klare Durchbruchsdynamik aufweist.

Buy the Dip – striktes Risikomanagement.

Silver reagiert vom KanalsupportIm M45-Zeitrahmen befindet sich Silber weiterhin innerhalb eines klar definierten Aufwärtskanals. Dies bestätigt, dass die übergeordnete Struktur trotz der jüngsten Volatilität weiterhin bullisch ist. Der starke Kursrückgang bis zur unteren Kanalbegrenzung drückte den Preis direkt in eine klar definierte Unterstützungszone, wo der Verkaufsdruck schnell nachließ. Dieses Verhalten deutet eher auf einen Liquiditätszufluss als auf den Beginn einer bärischen Expansion hin.

Aus Sicht der Kursanalyse war die Reaktion an der Unterstützungszone entscheidend. Käufer griffen aggressiv ein, wiesen niedrigere Kurse zurück und verteidigten die Kanalbasis. Wichtig ist, dass diese Reaktion erfolgte, nachdem der Preis an der oberen Widerstandszone abgewiesen worden war. Dies deutet auf eine normale Rotationsbewegung innerhalb eines gesunden Kanals und nicht auf ein strukturelles Versagen hin. Der Markt rotiert, er bricht nicht aus.

Solange der Preis über der Unterstützungszone und der unteren Kanalbegrenzung bleibt, ist ein Erholungsschritt zurück in Richtung des mittleren Bereichs und des vorherigen Widerstandsbereichs das bevorzugte Szenario. Ein kontrollierter Anstieg, gefolgt von leichten Rücksetzern, würde die Annahme einer Fortsetzung in Richtung der markierten Gewinnmitnahmezone stützen. Dies wäre eine klassische bullische Rotation innerhalb eines Aufwärtskanals.

Das alternative Szenario kommt nur dann ins Spiel, wenn der Kurs die Unterstützungszone nicht halten kann und deutlich unter den Kanal fällt. In diesem Fall wäre die Aufwärtsstruktur gefährdet, was den Weg für eine tiefere Korrekturphase ebnen würde. Bis dahin sollten Abwärtsbewegungen als Korrekturen und nicht als Trendwende betrachtet werden.

Zusammenfassend lässt sich sagen, dass Silber seine übergeordnete Aufwärtsstruktur respektiert. Die aktuelle Bewegung scheint eine qualitativ hochwertige Reaktion auf die Unterstützung innerhalb eines aufsteigenden Kanals zu sein, wobei Geduld und Bestätigung wichtiger sind als emotionales Handeln.

Der turbulente Goldpreissturz: Chance oder Falle? Heute Morgen Der turbulente Goldpreissturz: Chance oder Falle?

Heute Morgen stellte ich fest, dass Gold seine Verluste fast vollständig wettgemacht hatte, Silber aber immer noch 11 % im Minus lag. Doch was bedeutet das schon? Es handelt sich lediglich um eine Marktbereinigung; der Markt wird manipuliert, große wie kleine Kursverluste spielen keine Rolle. Die gute Nachricht: Nach diesem Tumult hat die Marktvolatilität deutlich nachgelassen und zeigt nicht mehr die vorherigen Schwankungen von 800 Punkten an einem einzigen Tag.

Meiner Ansicht nach ist diese Korrektur jedoch eher eine normale Erholung nach einer Phase intensiver Aufwärtsbewegung. Da der heimische Markt feiertagsbedingt geschlossen ist, könnte der internationale Markt diese Gelegenheit nutzen, um Kaufgelegenheiten zu niedrigeren Preisen anzubieten. Insbesondere die Verschiebung der US-Arbeitsmarktdaten auf den 11. Februar bietet dem Markt eine seltene Ruhepause und eröffnet uns ein Zeitfenster, um uns zu positionieren.

📉 Technische Analyse: Spinning Top-Schlusskurs, wichtige Kursmarken nicht durchbrochen

Gold schloss gestern mit einer kleinen bullischen Kerze mit langen oberen und unteren Schatten, bekannt als „Spinning Top“. Der Kurs erreichte die Marke von 5091 und testete die Marke von 4859. Interessanterweise liegt 5091 innerhalb der Widerstandszone von 5050–5150, während 4859 genau dem 38,2%-Fibonacci-Retracement-Level entspricht – einer wichtigen Marke, die in letzter Zeit wiederholt getestet wurde.

Obwohl der Markt am frühen Morgen stark schwankte, schloss er letztendlich unter 5090. Dies deutet darauf hin, dass sich der Gesamtmarkt weiterhin in einer Konsolidierungsphase befindet und noch keinen Trendausbruch vollzogen hat.

Heute, beeinflusst durch den starken Silberpreisverfall, stürzte Gold von 5023 auf 4790 ab – ein weiteres Beispiel für massive Marktmanipulation. Wir können jedoch auch beobachten, dass die Amplitude der Schwankungen allmählich abnimmt, was die Voraussetzungen für eine baldige Marktkonvergenz schafft.

Die entscheidende Frage heute ist: Hält die Marke von 4859? Dieses Niveau markiert nicht nur einen Wendepunkt der letzten zwei Tage, sondern ist auch ein Schnittpunkt der mittleren Bollinger-Band-Linie – seine Bedeutung liegt auf der Hand.

📍 Kurzfristige Strategie: Unterhalb der Trendlinie die Short-Strategie fortsetzen.

Die gestern erwähnte Leiterstruktur im Stundenchart hat sich in der US-Sitzung erneut bewährt und deutet darauf hin, dass der Markt seinen Trend zu niedrigeren Hochs und niedrigeren Tiefs fortsetzt.

Unterhalb der psychologischen Marke von 5000 können wir einen Schritt zurücktreten und uns auf den Trendlinienwiderstand im Bereich von 4970–4978 konzentrieren. Sollte der Kurs auf dieses Niveau zurückfallen, bietet sich weiterhin die Möglichkeit, Short-Positionen mit einem Kursziel von 4859–4800 einzugehen.

Was andere Indikatoren angeht: In einem so emotional volatilen Markt kann es leicht passieren, dass man sich zu sehr darauf verlässt und dadurch die richtige Entscheidung trifft. Das Festhalten an wichtigen Kursniveaus und die konsequente Umsetzung des Plans sind der beste Weg, mit dem aktuellen Markt umzugehen.

✨ Noch ein paar abschließende Worte: Der Markt stellt die menschliche Natur immer wieder auf die Probe, und Marktkorrekturen sind ein ganz normaler Bestandteil davon. Lassen Sie sich von kurzfristigen Kursanstiegen und -abstürzen nicht aus dem Konzept bringen; beobachten Sie die Marktstruktur ruhig und warten Sie geduldig auf Ihre Chance.

💬 Teilen Sie Ihre Gedanken gerne in den Kommentaren: Hat Sie diese Marktkorrektur verunsichert? Sind Sie optimistisch oder pessimistisch für die Zukunft?

Wenn Ihnen diese Marktanalyse gefällt, vergessen Sie nicht, sie zu liken ❤️ und zu folgen 🔔. Teilen Sie sie gerne mit Freunden, die sie vielleicht gebrauchen können. Analysieren wir gemeinsam rational und handeln wir gelassen!

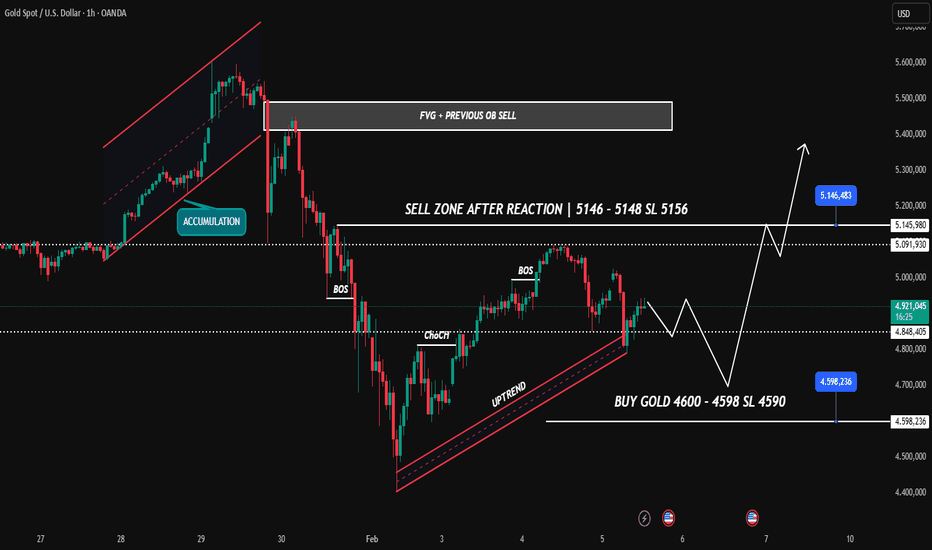

Gold stabilisiert Liquiditätspools bei Fed-VolatilitätXAUUSD | Intraday Smart Money Plan – H1

Gold befindet sich nicht mehr im Expansionsmodus. Nach dem starken bullischen Bein aus der Akkumulationszone lieferte der Preis Kaufliquidität in die vorherigen Premium-Hochs und zeigte sofort Anzeichen institutionellen Verkaufs. Die scharfe Ablehnung aus der FVG + vorheriger OB-Verkaufszone bestätigt Verteilung statt Fortsetzung.

Das aktuelle Preisverhalten spiegelt ein zweiseitiges Liquiditätsumfeld wider: Smart Money hat bereits einen bärischen BOS konstruiert, gefolgt von einem korrektiven Aufwärtstrend. Dies deutet auf ein Rebalancing und eine Minderung vor dem nächsten entscheidenden Schritt hin, nicht auf impulsives Trendfolgen.

Marktkontext (Heutiger Katalysator)

Goldhändler navigieren durch erhöhte Volatilität, angetrieben durch:

Erwartungen rund um US-Makrodaten und Klarheit über den Fed-Zinspfad

USD-Sensitivität vor bevorstehenden Risikoevents

Anhaltende Präferenz für liquiditätsgetriebene Rotationen über saubere Trends

Dieses Umfeld begünstigt Reaktionen an Schlüsselzonen, nicht das Verfolgen des Marktes.

Marktstruktur & Liquiditätslesung

Klarer bärischer BOS nach Premium-Verteilung

Verkaufsseitige Liquidität bereits genommen

Korrektiver Aufwärtstrend bildet sich in Premium

Unabgemildertes Ungleichgewicht ruht oben

Logik: Liquidität liefern → neu ausbalancieren → neu bewerten

Smart Money positioniert sich geduldig und lässt den Preis in Schlüsselzonen zurückhandeln, bevor es sich verpflichtet.

Schlüsselszenarien für den Handel

🔴 Premium-Verkauf-Setup – Reaktionsspiel

Zone: 5146 – 5148

SL: 5156

Konfluenz:

FVG + vorheriger OB-Verkauf

Premium-Preisgestaltung

Ursprung des vorherigen impulsiven Verkaufs

Erwartung:

Ablehnung von Premium → Rotation zurück in Richtung Discount.

🟢 Discount-Kauf-Setup – Liquiditätsunterstützung

Zone: 4600 – 4598

SL: 4590

Konfluenz:

Discount-Bereich

Strukturelle Unterstützung

Abschluss des korrektiven Verkaufs

⚠️ Kaufen Sie nur nach LTF bullischer CHoCH / BOS-Bestätigung.

Bias & Ausführung

Intraday-Bias: Rotational / korrektiv

Liquidität wurde auf beiden Seiten konstruiert

Geduld > Vorhersage

Warten Sie auf die Reaktion. Führen Sie mit Bestätigung aus.

Gold ist nicht im Trend — es wird konstruiert.

Gold prallt von der Unterstützung ab Gold befindet sich im H1-Zeitrahmen nach dem starken Kursrückgang aus der Widerstandszone des Allzeithochs weiterhin in einer Korrekturphase. Der Kurs bewegt sich nun innerhalb eines klar definierten Aufwärtskanals, wobei die jüngsten Rücksetzer oberhalb der hervorgehobenen Unterstützungszone um 4.750–4.800 USD sauber absorbiert wurden. Dieses Verhalten deutet auf eine Stabilisierung und kontrollierte Käufe hin, nicht auf panikartige Eindeckungen. Solange diese Unterstützung hält, spricht die kurzfristige Struktur eher für eine Fortsetzung des Aufwärtstrends innerhalb des Kanals als für einen Ausbruch.

Aus struktureller Sicht verläuft der aktuelle Anstieg weiterhin entgegen dem vorherigen Abwärtsimpuls. Das bedeutet, dass Aufwärtsbewegungen als Rotationen innerhalb des Kanals und nicht als bestätigter bullischer Ausbruch zu werten sind. Der EMA dient als dynamisches Gleichgewicht, und der Kurs oszilliert um ihn – typisch für einen Korrekturmarkt, der nach einem Gleichgewicht sucht. Der prognostizierte Pfad zeigt einen kontrollierten Anstieg in Richtung des mittleren bis oberen Kanalbereichs, wo Liquidität und vorherige Reaktionen im Bereich von 5.140–5.300 USD zusammentreffen.

Eine entscheidende Ungültigkeitsbedingung ist klar: Ein deutlicher Verlust der Unterstützungszone und des Kanalbodens würde die Aufwärtsrotation zunichtemachen und das Abwärtsrisiko wieder eröffnen. Umgekehrt erhöht ein klarer Ausbruch und ein anhaltender Kursanstieg über die Kanalmittellinie die Wahrscheinlichkeit eines Tests in Richtung des oberen Kanalbereichs und der Angebotszone des Allzeithochs. Bis dahin bleibt die richtige Herangehensweise neutral und reaktiv. Lassen Sie sich bei der Handelsbestätigung von der Struktur leiten, nicht von Antizipationen.

Short-Positionen auf hohem Goldniveau

I. Kernanalyse

Gold zeigte zuletzt eine Konsolidierungsphase mit hoher Volatilität und uneinheitlichen fundamentalen Faktoren. Obwohl eine technische Erholung erkennbar ist, besteht weiterhin erheblicher Widerstand. Der kurzfristige Handelsansatz sollte sich auf Käufe zu niedrigen und Verkäufe zu hohen Kursen innerhalb einer bestimmten Spanne konzentrieren, wobei Ausbrüche über oder unter wichtige Unterstützungs- und Widerstandsniveaus genau beobachtet werden sollten. Die in den letzten zwei Tagen öffentlich gegebenen Handelssignale haben Gewinne von über 2500 Pips erzielt.

II. Fundamentalanalyse

Bärenfaktoren

Stärkerer US-Dollar: Der US-Dollar-Index ist auf ein fast einwöchiges Hoch gestiegen und begrenzt damit das Aufwärtspotenzial von Gold.

Gewinnmitnahmen: Nach der vorangegangenen Rekordrally realisieren einige Anleger Gewinne.

Ruhige Zinserwartungen der Fed: Personalveränderungen bei der Federal Reserve haben die Erwartungen an Zinserhöhungen verstärkt und die Kursgewinne von Gold begrenzt.

Bullische Faktoren

Geopolitische Risiken: Die anhaltenden Spannungen zwischen den USA und dem Iran stützen weiterhin die Nachfrage nach sicheren Anlagen, obwohl diese Prämie bereits teilweise im Markt eingepreist ist. Technischer Aufschwung: Gold hat sich seit dem Tiefstand um 4430 $ nachhaltig erholt, was auf ein reges kurzfristiges Kaufinteresse hindeutet.

III. Technische Analyse

Tageschart

Der Kurs hat die Kurslücke vom Montag geschlossen und ein Bodenmuster gebildet. Für weiteres Aufwärtspotenzial sind jedoch ein Ausbruch und ein nachhaltiger Kursanstieg über 5100 $ erforderlich.

Der MACD-Indikator zeigt ein Death Cross an, das die Stärke der Erholung begrenzen könnte und zur Vorsicht vor möglichen Rücksetzern mahnt.

4-Stunden-Chart

Seit dem Tiefstand von 4430 $ haben sich sieben aufeinanderfolgende Aufwärtskerzen gebildet, was einen intensiven Kampf zwischen Käufern und Verkäufern widerspiegelt.

Sollte die kurzfristige Unterstützung bei 4750–4790 $ halten, könnte Gold erneut den höheren Widerstand testen.

IV. Handelsstrategie

Range-Trading-Ansatz:

Kauf bei Kursrückgängen: Unterstützungsbereich 4750–4790 $. Nach Stabilisierung sollten Sie leichte Long-Positionen mit einem Kursziel von 4950–5000 $ in Betracht ziehen.

Verkaufszone bei Kursanstiegen: Widerstandsbereich 4950–5000 $. Bei Kursrückgang sollten Sie Short-Positionen mit einem Kursziel um 4800 $ in Betracht ziehen.

Wichtige Ausbruchssignale:

Ausbruch über 5000 $: Ein nachhaltiger Anstieg über dieses Niveau könnte die Gewinne in Richtung 5100 $ ausweiten. Erwägen Sie, dem Ausbruch mit Long-Positionen zu folgen.

Durchbruch unter 4750 $: Ein deutlicher Kursrückgang könnte eine tiefere Korrektur in Richtung 4600–4650 $ signalisieren. Vorsicht ist geboten.

Risikomanagement:

Setzen Sie Stop-Loss-Orders 20–30 $ außerhalb wichtiger Unterstützungs-/Widerstandsniveaus.

Begrenzen Sie die Positionsgröße auf ≤ 5 % des Gesamtkapitals, um Kursanstiegen hinterherzujagen oder panikartige Verkäufe zu vermeiden.

V. Wichtige Ereignisse, die zu beobachten sind:

Reden von Fed-Vertretern und Erwartungen zur Zinspolitik.

Entwicklung des US-Dollar-Index und der Renditen von US-Staatsanleihen.

Geopolitische Entwicklungen (z. B. Beziehungen zwischen den USA und dem Iran, Konflikte im Nahen Osten).

Veränderungen bei den globalen Inflationsdaten und den Konjunkturaussichten.

Gold erholt sich, aber der Aufwärtstrend fehltAuf dem 2H-Zeitrahmen befindet sich Gold aktuell in einer Erholung innerhalb eines klar definierten aufwärtsgerichteten Korrekturkanals, nach einem starken impulsiven Abverkauf vom vorherigen Allzeithoch. Dieser Abverkauf respektierte wichtige Fibonacci-Retracement-Zonen, was auf einen Übergang von Distribution zu Markdown hindeutet nicht auf zufällige Volatilität. Die Reaktion aus dem Bereich um $4,400 zeigt deutliches reaktives Kaufinteresse, bleibt jedoch gegen den übergeordneten Trend.

Technisch betrachtet bewegt sich der Preis nun in Richtung der 0.5–0.618 Fibonacci-Zone bei etwa $5,000–$5,140, die gleichzeitig mit dem mittleren bis oberen Bereich des steigenden Kanals zusammenfällt. Diese Zone ist entscheidend: Sie fungierte zuvor als Unterstützung während der Distributionsphase und dürfte nun als übergeordnete Angebots- bzw. Widerstandszone wirken. Solange sich der Preis innerhalb dieses Kanals bewegt, sind höhere Hochs und höhere Tiefs akzeptabel sie bestätigen jedoch noch keinen neuen Aufwärtstrend.

Der entscheidende Wendepunkt liegt vor uns. Sollte Gold oberhalb von $5,150–$5,200 ausbrechen und Akzeptanz finden, verliert das korrektive Szenario an Gewicht und weiteres Aufwärtspotenzial wird realistisch. Scheitert der Preis jedoch in diesem Bereich, spricht dies für eine technische Mean-Reversion, mit der Möglichkeit einer erneuten Rotation zurück zur Kanalunterstützung. Bis eine zentrale Struktur zurückerobert wird, gilt: Handle die Struktur nicht die Hoffnung.

Gold erholt sich, Volatilitätsrisiko bleibt bestehen📊 Marktentwicklung:

Der Goldpreis erlebte zuletzt einen starken Abverkauf aufgrund von Gewinnmitnahmen und zunehmender Risikoaversion, wodurch der Preis schnell bis in den Bereich von 4789 fiel. Starke Käufe im Bereich dieser tiefen Unterstützung führten jedoch zu einer Erholung in Richtung 4890. Der Markt bleibt weiterhin sehr volatil und sensibel.

📉 Technische Analyse:

Wichtige Widerstände:

• 4920 – 4930

• 4980 – 5000

Nächste Unterstützungen:

• 4850 – 4840

• 4790 – 4780

EMA:

Der Preis notiert weiterhin unter der EMA 09, was darauf hindeutet, dass sich der kurzfristige Trend noch nicht eindeutig nach oben gedreht hat. Die aktuelle Erholung ist eher technischer Natur.

Kerzen / Volumen / Momentum:

Im kurzfristigen Zeitrahmen bildete sich vom Tief bei 4789 eine Kerze mit langem unteren Docht, begleitet von steigendem Volumen, was echtes Kaufinteresse bestätigt. Dennoch bleibt das Aufwärtsmomentum schwach, und nahe 4920 nimmt der Verkaufsdruck wieder zu → das Risiko einer Seitwärtsphase oder eines erneuten Rückgangs besteht weiterhin.

📌 Einschätzung:

Gold könnte sich kurzfristig weiter seitwärts bewegen oder korrigieren, falls ein klarer Ausbruch über 4920–4930 ausbleibt. Ein bullisches Szenario wäre wahrscheinlicher, wenn sich der Preis stabil über 4850 hält.

💡 Vorgeschlagene Trading-Strategie:

SELL XAU/USD: 4997 – 5000

TP: 40 / 80 / 200 / 300 pips

SL: 5007

BUY XAU/USD: 4842 – 4839

TP: 40 / 80 / 200 / 300 pips

SL: 4832

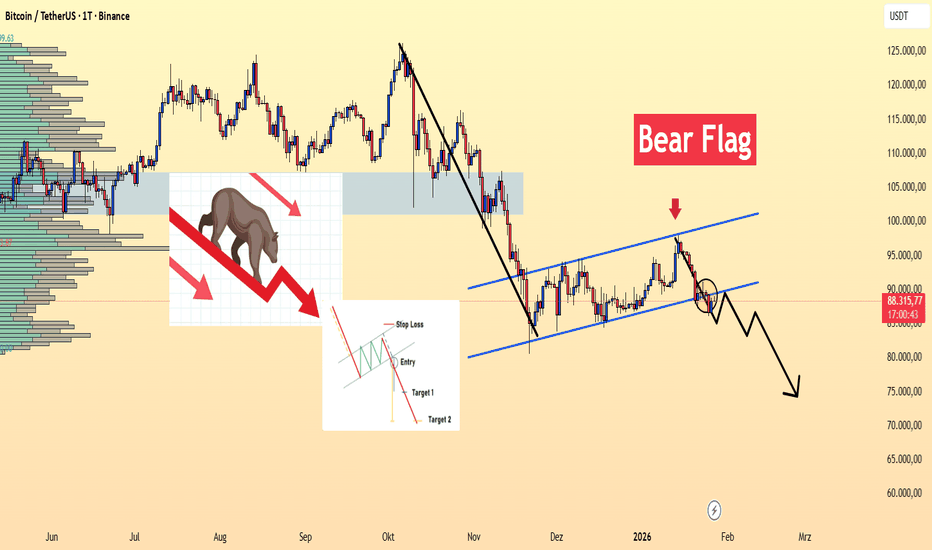

BTCUSDT: Flaggenformation bereit – Verkäufer bleiben dominantHallo zusammen,

wie ist eure Einschätzung zu BINANCE:BTCUSDT ?

BTCUSDT verliert zunehmend an Aufwärtsmomentum und tritt in eine Phase mit erhöhtem Risiko ein. Sowohl das makroökonomische Umfeld als auch die technische Marktstruktur sprechen aktuell eher für ein bärisches Szenario.

Auf der Nachrichtenseite steht der Kryptomarkt unter doppeltem Druck. Erstens stärkt sich der US-Dollar, während die Renditen von US-Staatsanleihen hoch bleiben, was kurzfristiges Kapital aus risikoreichen Assets wie Bitcoin abzieht. Zweitens sorgen die Erwartungen, dass die Fed vorerst keine schnelle geldpolitische Lockerung einleitet, weiterhin für ein ungünstiges Umfeld für Kryptowährungen. Zusätzlich nimmt die Vorsicht zu, da große Fonds ihre Investitionen verlangsamen und in unsicheren Phasen Liquidität bevorzugen.

Aus technischer Sicht hat BTCUSDT zuvor eine starke Abwärtsbewegung erlebt, gefolgt von einer schwachen Erholung, wodurch sich auf höheren Zeiteinheiten eine Bear-Flag-Struktur gebildet hat. Dieses Muster gilt als klassisches bärisches Fortsetzungsmodell. Solange der Kurs am oberen Rand des Kanals abgewiesen wird, behalten die Verkäufer die Kontrolle und weiteres Abwärtspotenzial in Richtung tieferer Liquiditätszonen bleibt bestehen.

Meine persönliche Einschätzung: Ich gehe davon aus, dass BTCUSDT seinen Abwärtstrend fortsetzt. Und wie sieht eure Meinung aus? Teilt sie gerne in den Kommentaren!

Kawumm'sche MORGENANALYSE zum Donnerstag, den 05.02.2026Na unser Dax kann sich erstmal NOCH ganz gut halten hier auf seiner Tageschart-Zone.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 24800, Rücklaufchance unterhalb davon

Grundstimmung: positiv

Sollte sich unser Dax zum Mittwoch nun wieder über 24800 zurückschieben, durfte man durchaus wieder mit 24860, 24940, 25000 und auch 25070 wie 25200 rechnen. Reinstarten sollte er dabei auch tiefer dürfen, sofern er sich dann zügig genug aus dem Bereich 24580 / 24560 / 24530 heraus stabilisiert bekommt. Unter 24500 wären sonst 24445 und 24350 dran gewesen und darunter, wäre das Lagebild dann deutlicher gekippt Richtung 24150, 24050 und 23950. So die Zusammenfassung von gestern.

Zunächst probierte es unser Dax dann über der 24800, schaffte aber gerade mal 24860, bevor der Xetra mit schwachem Startverhalten dann neue Tagestiefs reinlegte und noch zur 24580 durchsteuerte. Im Tief wurden sogar 24530 dann noch erreicht, die erst einmal zur 24630 zurück führten. Damit haben wir nun einen weiteren spannenden Tief-Bereich abgearbeitet und können erneut die Fühler oben ausstrecken. Sollte er es über 24730 drüber schaffen, wäre dann ein erneuter Versuch über 24800 denkbar und jede grüne Stundenkerze die dann über 24800 stehen bleibt hätte das Zeug die Ziele bei 24940, 25000, 25070 und 25200 dann wieder freizulegen.

Unterhalb würden weitere Tiefs nun durchaus kritischer werden. Sollte er uns unter 24500 noch drunter rutschen, müsste man dann wirklich etwas auf Sicht fahren. Bleibt das nämlich nur so ein zögerliches Abgleiten wie am Mittwoch hätte er ab Nachmittag durchaus die Chance wieder nach oben anzukontern selbst wenn das dann von 24445 oder 24400 erfolgt. 24350 ist auch noch eine brauchbare Marke, aber ich denke man wird wohl besser dran sein sich unter 24500 dann nach unten erstmal zu orientieren, bis wir klare Umkehrsignale bekommen. Beginnt der da nämlich zu reißen, sind dann schnell auch 24240 / 24210, 24150, 24050 oder gar 23950 / 23900 angeschossen. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Zum Mittwoch hatte sich unser Dax vergeblich an der 24800 versucht und wollte dann doch lieber noch die andere Zone bei 24580 und 24530 betanken. Dort dann das Tagestief platziert kam er aber auch schon wieder die ersten Meter zurück und erspielt sich somit erneut die Chance oberhalb der 24730 nochmal einen Angriff auf 24800 zu starten. Gelingt das und er kann sich mit Stundenschlusskursen oberhalb davon halten, spräche auch nichts dagegen wieder den Weg zur 24860, 24940, 25000 und 25070 wie 25200 dann anzugehen. Sollte der uns aber doch wieder nur die Grätsche machen, wird es unter 24500 ein ordentlicher Drahtseil-Akt. Nur wenn er wirklich ruhig und so im Kleckermodus bleibt wie am Mittwoch hätte er unterhalb von 24500 noch die Chance sich von 24445, 24400 oder 24350 nochmal nach oben anzukontern, aber den Konter möchte ich dann auch wirklich erst sehen, vorher würde ich unter 24500 eher in die Tiefe zielen. Gelingt nämlich kein Konter stehen schnell auch wieder 24240 / 24210, 24150, 24050 oder gar 23950 / 23900 auf der Uhr.

EURUSD mit Shooting Star. Rücksetzer bis 1,10 USD erwartet.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zum EURUSD von Pepperstone. Ich analysiere den Kontrakt heute erneut im Wochenchart.

Auf dieser Zeitebene konnte die Gemeinschaftswährung gegen den US-Dollar - entgegen aller Unkenrufe der großen Banken zu Beginn 2025 - mächtig zulegen.

Zum Zeitpunkt dieser Analyse bewerte ich die Lage im EURUSD als noch stabil, wobei meine Ziele oberhalb von 1,20 USD abgearbeitet sind. Weitere finale Rallyschübe sind noch möglich. Es mehren sich allerdings die Warnhinweise für den EURUSD.

Charttechnische Einordnung Wochenchart (Chart oben)

Der EURUSD handelt mittelfristig in einem Trendkanal. Seit Mitte 2025 wird die Oberkante dieses Kanals mehrfach getestet. Im Chart ist klar erkennbar, dass der Euro an dieser Linie echte Probleme hat. Der Shooting Star in der letzten Woche ist nur ein Pattern, das eine Schwäche andeutet.

Auch im Monatschart wird es spannend.

Mustererkennung Monatschart (Chart unten)

So könnte der Euro nach einer 15-jährigen Abwertungswelle gegenüber dem Dollar zunächst noch einen wahren Stärkebeweis liefern müssen...

Wenn es hart auf hart kommt, könnte der EURUSD eine inverse SKS ausbilden, deren rechte Schulter zwischen 1,0350 und 1,0150 USD markiert wird. In diesem Areal verläuft zudem eine alte Abwärtstrendlinie (blau).

Mustererkennung Fibonacci & Elliott Wave (Chart unten)

Denkbar ist, dass der Euro seit Ende 2022 per Stand jetzt ein Zick-Zack ausbildet. Diese Wellenform gehört zu den korrektiven Mustern. Zu beachten ist, dass der Euro mehrfach am 1-1er-Level (a=c) hängen geblieben ist. Ein Anstieg bis 1,2327 USD ist für mich noch kein Hinweis auf eine impulsive Ausdehnung.

Daher hat der Euro in der strukturellen Analyse noch keinen Blumentopf gewonnen, sondern bis dato lediglich eine Aufwärtserholung auf die vorangegangenen Verluste gezeigt.

Markttechnische Einordnung (Chart unten)

Die Basisindikatoren haben der Abkühlung der letzten Wochen nochmals aufwärts gedreht. Die letzten Hochpunkte wurden unter Ausbildung negativer Divergenzen im RSI und MACD markiert. Dies sind weitere potenzielle Belastungssignale.

Ich würde es als konstruktiv werten, wenn der Euro im Rahmen einer Abwärtskorrektur die 200-Wochenlinie (1,0870) nicht signifikant unterschreitet. Auch dann sprechen wir von einer Abwertung in Höhe von rund 7,5 % zum US-Dollar.

Volumentechnische Einordnung (Chart unten)

Das aktuelle Volumenprofil im Wochenchart zeigt, dass der Euro in dieser Analysemethode Gegendruck bekommt. Der Schlusskurs oberhalb der upper rejection #1 könnte darauf hindeuten, dass wir ggf. nochmal einen Aufwärtsschub bekommen. Seien Sie allerdings sehr vorsichtig. Insbesondere weil aktuell alle Welt von einem weiten schwachen Dollar redet...

Im Fazit...

...hat der EURUSD meine Erwartungshaltung von Mitte Dezember vorerst bestätigt. Das aktuelle Top bei 1,2082 USD kann signifikant sein. Weitere letzte Spitzen bis 1,2250 USD bleiben möglich, solange der Euro die Supports um 1,1630 USD halten kann.

Ich rechne jedoch perspektivisch mit einer ausgeprägten Atempause, die den Euro dann bis 1,0870 - 1,0345 USD abwärts führen dürfte.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Gold Trading-Idee mit Elliott-Wellen-Theorie📈 Gold Trading-Idee mit Elliott-Wellen-Theorie

Der Goldkurs ist von seinem Allzeithoch bei 5.598 US-Dollar um etwa 9 % auf 5.100 US-Dollar gefallen. 📉 Wir erwarten nun eine Korrekturbewegung nach oben bis ca. 5.598 US-Dollar, was die Welle A darstellt. Von dort aus planen wir eine Short-Position mit dem Take-Profit bei etwa 5.415 US-Dollar, was die Welle B repräsentiert. Anschließend wechseln wir in eine Long-Position bei 5.415 US-Dollar und halten diese bis zum Zielbereich von ca. 6.653 US-Dollar, was die Welle C darstellt. 🚀 Unterwegs entstehen immer wieder weitere Swing-Trades und kleinere Short-Gelegenheiten, die wir nutzen können. 📊

Gold – Erholungsphase nach Crash Gold – Erholungsphase nach Crash | ABC → WXY | Short-Setup vor nächster Long-Chance

Nach dem starken Abverkauf befindet sich Gold aktuell in einer Erholungsphase innerhalb einer übergeordneten Aufwärtsbewegung.

Die bisherige Gegenbewegung lässt sich sauber als ABC-Struktur interpretieren.

🔍 Aktuelle Marktstruktur

Die laufende Erholung stellt die A-Bewegung nach dem Crash dar

Innerhalb dieser A-Bewegung bildet sich untergeordnet erneut eine ABC-Struktur

Die laufende Bewegung ist demnach nicht impulsiv, sondern korrektiv

📐 Elliott-Wave-Einordnung

Die übergeordnete ABC-Erholung sollte im Bereich von ~5313 USD enden

Anschließend wird eine komplexere Korrektur (WXY) erwartet

Vor Abschluss dieser Struktur ist eine weitere Abwärtsbewegung wahrscheinlich

🎯 Erwartung

Auf Basis der aktuellen Zählung ergibt sich eine hohe Wahrscheinlichkeit für eine Rückkorrektur bis in den Bereich um 4742 USD.

📉 Short-Setup (kurzfristig)

Entry: aktueller Kursbereich

Stop-Loss: 4947 USD

Take-Profit: 4747 USD

➡️ Ziel: Mitnahme der erwarteten C-Bewegung innerhalb der laufenden Korrektur

📈 Ausblick

Der Bereich um 4740–4750 USD stellt aus struktureller Sicht eine sehr attraktive Long-Zone dar.

Nach Abschluss der WXY-Struktur wird dort eine Fortsetzung der übergeordneten Aufwärtsbewegung favorisiert.

Kein Anlageberatung – reine Marktstruktur-Analyse.

Gold Analyse & Trading-Strategie | 4.–5. Februar✅ 4H Strukturanalyse

Im 4-Stunden-Chart ist der Preis unter MA10 und MA20 gefallen und zieht sich nun in den Bereich von MA30 / der Bollinger-Mitte (ca. 4900–4950) zurück. Das zeigt, dass die zuvor einseitige Aufwärtsdynamik deutlich nachgelassen hat.

Die Zone 4900–4870 ist ein wichtiger struktureller Unterstützungsbereich im 4H-Zeitrahmen und war während der vorherigen Erholung ein bedeutender Umschichtungsbereich. Wird dieses Niveau klar gebrochen, kann sich die Struktur in eine tiefere Korrektur verwandeln.

📌 4H Fazit:

Dies ist kein starker Aufwärtstrend, sondern eine Korrekturphase nach einer Erholung. Solange 4870 nicht nachhaltig gebrochen wird, bleibt die Gesamtstruktur eine Konsolidierung innerhalb eines Aufwärtstrends und keine Trendwende.

✅ 1H Strukturanalyse

Im 1-Stunden-Chart bildete sich nahe 5090 ein kurzfristiges Hoch, gefolgt von mehreren aufeinanderfolgenden bärischen Kerzen. Die kurzfristigen gleitenden Durchschnitte (MA5 / MA10) haben klar nach unten gedreht.

Der Bereich 4870–4900 zeigt lange untere Dochte und Anzeichen von Kaufinteresse, was auf echte Nachfrage in diesem Bereich hindeutet.

Gelingt es dem Preis nicht, MA20 (ca. 4980) zügig zurückzuerobern, dürfte die 1H-Struktur weiterhin dem Muster schwache Konsolidierung → erneuter Test der Unterstützung folgen.

📌 1H Fazit:

Der Markt befindet sich am Ende einer Korrekturbewegung und in einer Entscheidungsphase. Eine Bestätigung durch Unterstützung oder eine Erholungsstruktur ist erforderlich, um die nächste Dynamik zu bestimmen.

🔴 Widerstände

• 4980–5020 (1H MA20 + Rücklaufdruck)

• 5070–5100 (vorheriges Hoch und 4H-Strukturwiderstand)

🟢 Unterstützungen

• 4900–4870 (wichtige strukturelle Unterstützung)

• 4800–4750 (defensive Korrekturzone im 4H-Chart)

✅ Trading-Strategie Referenz

Der Fokus liegt hauptsächlich auf Käufen bei Rücksetzern, mit leichten Short-Positionen auf höheren Niveaus. Es sollte strikt nach Struktur gehandelt und kein Kurs „gejagt“ werden.

🔰 Long-Strategie (Rücksetzer kaufen)

👉 Einstiegszone: 4870–4900, schrittweiser Aufbau

🎯 Ziel 1: 4980

🎯 Ziel 2: 5070

🎯 Erweitertes Ziel: 5150

📍 Logik:

Diese Zone stimmt mit der 4H-Mitte und dem früheren Umschichtungsbereich überein. Solange kein klarer Bruch im 4H-Chart erfolgt, hat die bullische Struktur weiterhin Raum zur Erholung und für einen weiteren Anstieg.

🔰 Short-Strategie (leichter Short bei Erholung)

👉 Einstiegszone: 5020–5050

🎯 Ziel 1: 4950

🎯 Ziel 2: 4880

📍 Logik:

Dies ist ein technischer Short innerhalb des Trends, geeignet nur für Absicherung oder kurzfristige Trades, nicht für große Positionen oder längeres Halten.

✅ Hinweise zum Risikomanagement

👉 Dies ist kein primärer Abwärtstrend — Short-Positionen müssen klein und kurzfristig sein

👉 Wird 4870 im 4H-Chart klar gebrochen, muss die Trendstruktur neu bewertet werden

👉 Wenn der Preis über 5000 zurückkehrt und sich dort stabilisiert, ist die Korrektur beendet und die Bullen übernehmen wieder die Kontrolle

👉 In einer Seitwärtsphase gilt die Priorität: Rhythmus > Richtung > Positionsgröße

💕 Der Markt wird immer da sein. Dein Kapital vielleicht nicht.

EURO/USD KW6 wir starten Bullisch in den Februar !Hey Freunde,

was für ein schöner Start ins Jahr 2026.

Der Euro hat endlich meine obere Resistance-Linie erreicht und wir haben genau von dieser Linie aus eine saubere Reaktion gesehen.

Was wir aktuell sehen, ist für mich nur ein kleines Retracement, bevor es potenziell weiter nach oben gehen kann.

Diese Woche haben wir jeden Tag wichtige News, die entscheidenden Tage sind Mittwoch und Freitag.

Ich werde diese Woche sehr abhängig von den Mittwoch-News handeln:

Bullische News für den Dollar → ich rechne mit Shorts bis zu meiner unteren gelben Box

Bullische News für den Euro und wir halten uns innerhalb der oberen gelben Box → dann halte ich für den Rest der Woche gezielt nach Longs Ausschau

Achtet also besonders darauf, was bis Mittwoch passiert und wie der Markt auf die News reagiert – das wird richtungsentscheidend sein.

Wie immer poste ich am Mittwochabend ein Update-Chart für euch.

Bis dahin: Traded safe!

Euer CryptoLeksFX

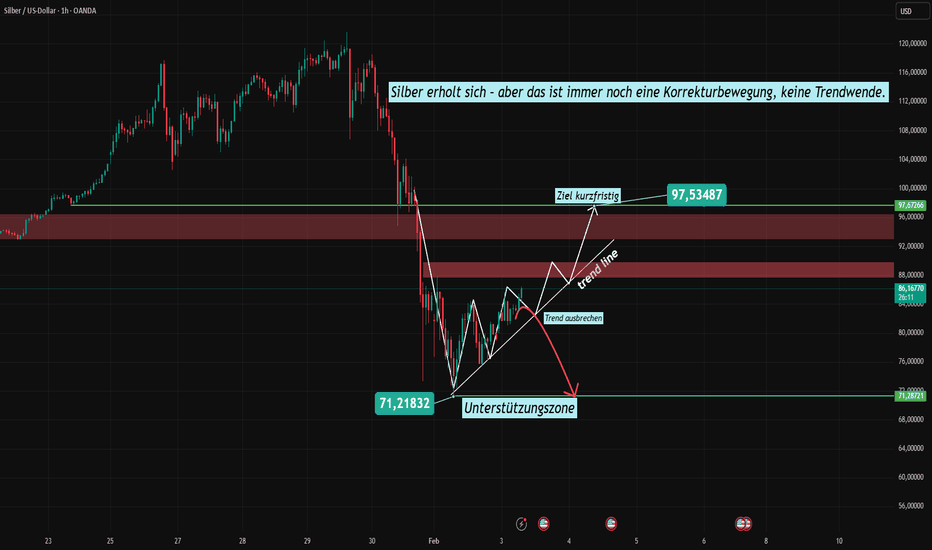

Silber erholt sich – aber dies ist immer noch ein KorrekturschriOANDA:XAGUSD bleibt im 1-Stunden-Chart nach dem starken, impulsiven Ausverkauf im Bereich von 117,00 bis 120,00 USD strukturell bärisch. Dieser Kurssturz war aggressiv und einseitig und signalisiert einen klaren Übergang von einer Distribution zu einer Abwertung. Der Kurssturz erreichte eine wichtige Unterstützung bei etwa 71,21 USD, wo der Verkaufsdruck ein klassisches kurzfristiges Erschöpfungssignal deutlich abschwächte. Von diesem Tiefpunkt aus erholt sich der Kurs technisch, gestützt durch eine kurzfristige Trendlinie und höhere Intraday-Tiefs. Diese Erholung ist jedoch korrigierend. Der Markt rotiert nun zurück in frühere Angebotszonen, in denen Verkäufer zuvor massiv eingestiegen waren.

Wichtige technische Niveaus

- Wichtige Unterstützung: 71,21 $

- Aktuelle Korrekturstruktur: Höhere Tiefs innerhalb eines Gegentrendkanals

- Kurzfristiges Kursziel: 97,53 $ (Umkehrung von vorheriger Unterstützung zu Widerstand)

- Angebotszonen: 88,00 $–90,00 $ und 95,00 $–97,50 $

Solange Silber unter 97,50 $ notiert, sollte ein Kursanstieg eher als Erholungsrallye denn als Beginn eines neuen Aufwärtstrends betrachtet werden. Sollte die steigende Intraday-Struktur nicht halten, würde das Abwärtsrisiko in Richtung 71,21 $ wieder steigen. Silber ist positionsmäßig überverkauft und strukturell bärisch. Nutzen Sie die Erholung taktisch, aber beachten Sie, dass der vorherrschende Trend abwärts gerichtet bleibt, bis die wichtige Angebotszone über 97,50 $ eindeutig zurückerobert wurde.

Bullischer Pullback in die Nachfragezone mit Ziel am Widerstand

Chart-Analyse

Marktstruktur:

Nach einem klaren Abwärtstrend bildet der Markt eine Basis mit höherem Tief, was auf eine kurzfristige bullische Korrektur hindeutet – noch keine vollständige Trendwende.

Nachfrage- / Einstiegszone (grüne Zone ~4.900):

Diese Zone diente zuvor als Konsolidierung und wurde nach oben verlassen. Der aktuelle Rücklauf testet diese Zone erneut, was sie als valide Demand-Zone bestätigt. Solange sie hält, bleibt das Long-Szenario intakt.

Price Action:

Der Rücksetzer verläuft kontrolliert und ohne starke impulsive Verkaufskerzen. Das spricht dafür, dass Käufer weiterhin aktiv sind.

Widerstands- / Angebotszone (rote Zone ~5.200):

Diese Zone entspricht einer früheren Struktur sowie starkem Verkaufsdruck. Ein logisches Kursziel (TP) für Long-Positionen.

Erwarteter Verlauf (weiße Pfeile):

Reaktion in der Demand-Zone → höheres Hoch → Fortsetzung bis zum Widerstand – ein klassisches Pullback-Continuation-Szenario.

Gold Analyse & Trading-Strategie | 6.–7. Februar✅ 4H Trendanalyse

● Nach dem Rebound vom Tief bei 4402 hat der Markt die erste Erholungsphase abgeschlossen und befindet sich nun in einer Phase der allmählichen Konsolidierung und Aufwärtsbewegung.

● Der aktuelle Preis ist wieder über MA10 und MA20 (etwa 4900) gestiegen, und die kurzfristigen gleitenden Durchschnitte beginnen nach oben zu drehen.

● Das mittlere Bollinger-Band steigt an, und das untere Band hebt sich weiter, was darauf hindeutet, dass der Markt von einem Abwärtstrend in eine bullische Erholungsstruktur übergegangen ist.

● Der Bereich 4950–5000 ist eine frühere Zone mit hohem Handelsvolumen und strukturellem Widerstand.

📌 4H Fazit:

Der Markt hat sich von der bärischen Dominanz gelöst und ist in eine bullische Erholungsphase eingetreten. Solange der Preis nicht unter 4870 zurückfällt, bleibt die Gesamttendenz bullisch.

✅ 1H Trendanalyse

● Im 1-Stunden-Chart hat sich seit dem Tief bei 4655 eine kontinuierlich steigende Struktur gebildet.

● MA5 / MA10 / MA20 sind bullisch ausgerichtet, und die Bollinger-Bänder öffnen sich nach oben, was auf starke kurzfristige Dynamik hinweist.

● Der aktuelle Preis nähert sich der Widerstandszone 4950–4980, wo ein technischer Rücksetzer möglich ist.

● Wenn der Rücksetzer oberhalb von 4900 hält, gilt dies als gesunde Korrektur.

📌 1H Fazit:

Der kurzfristige bullische Rhythmus ist klar, doch da sich der Preis nahe am Widerstand befindet, ist es nicht ratsam, dem Anstieg hinterherzulaufen.

🔴 Widerstände

● 4950–5000 (kurzfristiger Widerstand)

● 5070–5100 (vorheriges 4H-Strukturhoch)

🟢 Unterstützungen

● 4900–4870 (wichtige kurzfristige Unterstützung)

● 4760–4800 (defensive Korrekturzone)

✅ Trading-Strategie Referenz

🔰 Long-Strategie (Rücksetzer kaufen)

👉 Einstiegszone: 4870–4920, schrittweiser Einstieg

🎯 Ziel 1: 4980

🎯 Ziel 2: 5070

🎯 Erweitertes Ziel: 5150

📍 Logik: In einer bullischen Erholungsstruktur bieten Rücksetzer zur Unterstützung risikoärmere Einstiegsmöglichkeiten.

🔰 Short-Strategie (leichter Short am Widerstand)

👉 Einstiegszone: 4980–5000, kleine Position

🎯 Ziel: 4920 / 4870

📍 Logik: Dies ist lediglich ein technischer Korrektur-Trade und nicht für große Positionen geeignet.

✅ Risikokontrolle

● Wenn der 4H-Chart deutlich unter 4870 bricht, wird die bullische Struktur ungültig

● Wenn sich der Preis oberhalb von 5000 stabilisiert, ist das Short-Szenario hinfällig

● In dieser Phase ist der Handelsrhythmus wichtiger als die Richtung — vermeiden Sie es, Hochs zu jagen oder Tiefs zu verkaufen