Short-Positionen auf hohem Goldniveau

I. Kernanalyse

Gold zeigte zuletzt eine Konsolidierungsphase mit hoher Volatilität und uneinheitlichen fundamentalen Faktoren. Obwohl eine technische Erholung erkennbar ist, besteht weiterhin erheblicher Widerstand. Der kurzfristige Handelsansatz sollte sich auf Käufe zu niedrigen und Verkäufe zu hohen Kursen innerhalb einer bestimmten Spanne konzentrieren, wobei Ausbrüche über oder unter wichtige Unterstützungs- und Widerstandsniveaus genau beobachtet werden sollten. Die in den letzten zwei Tagen öffentlich gegebenen Handelssignale haben Gewinne von über 2500 Pips erzielt.

II. Fundamentalanalyse

Bärenfaktoren

Stärkerer US-Dollar: Der US-Dollar-Index ist auf ein fast einwöchiges Hoch gestiegen und begrenzt damit das Aufwärtspotenzial von Gold.

Gewinnmitnahmen: Nach der vorangegangenen Rekordrally realisieren einige Anleger Gewinne.

Ruhige Zinserwartungen der Fed: Personalveränderungen bei der Federal Reserve haben die Erwartungen an Zinserhöhungen verstärkt und die Kursgewinne von Gold begrenzt.

Bullische Faktoren

Geopolitische Risiken: Die anhaltenden Spannungen zwischen den USA und dem Iran stützen weiterhin die Nachfrage nach sicheren Anlagen, obwohl diese Prämie bereits teilweise im Markt eingepreist ist. Technischer Aufschwung: Gold hat sich seit dem Tiefstand um 4430 $ nachhaltig erholt, was auf ein reges kurzfristiges Kaufinteresse hindeutet.

III. Technische Analyse

Tageschart

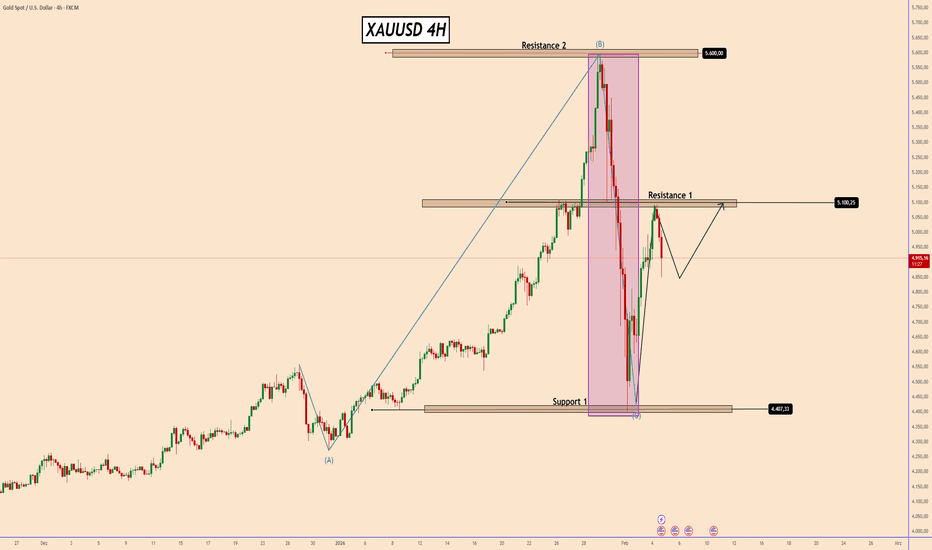

Der Kurs hat die Kurslücke vom Montag geschlossen und ein Bodenmuster gebildet. Für weiteres Aufwärtspotenzial sind jedoch ein Ausbruch und ein nachhaltiger Kursanstieg über 5100 $ erforderlich.

Der MACD-Indikator zeigt ein Death Cross an, das die Stärke der Erholung begrenzen könnte und zur Vorsicht vor möglichen Rücksetzern mahnt.

4-Stunden-Chart

Seit dem Tiefstand von 4430 $ haben sich sieben aufeinanderfolgende Aufwärtskerzen gebildet, was einen intensiven Kampf zwischen Käufern und Verkäufern widerspiegelt.

Sollte die kurzfristige Unterstützung bei 4750–4790 $ halten, könnte Gold erneut den höheren Widerstand testen.

IV. Handelsstrategie

Range-Trading-Ansatz:

Kauf bei Kursrückgängen: Unterstützungsbereich 4750–4790 $. Nach Stabilisierung sollten Sie leichte Long-Positionen mit einem Kursziel von 4950–5000 $ in Betracht ziehen.

Verkaufszone bei Kursanstiegen: Widerstandsbereich 4950–5000 $. Bei Kursrückgang sollten Sie Short-Positionen mit einem Kursziel um 4800 $ in Betracht ziehen.

Wichtige Ausbruchssignale:

Ausbruch über 5000 $: Ein nachhaltiger Anstieg über dieses Niveau könnte die Gewinne in Richtung 5100 $ ausweiten. Erwägen Sie, dem Ausbruch mit Long-Positionen zu folgen.

Durchbruch unter 4750 $: Ein deutlicher Kursrückgang könnte eine tiefere Korrektur in Richtung 4600–4650 $ signalisieren. Vorsicht ist geboten.

Risikomanagement:

Setzen Sie Stop-Loss-Orders 20–30 $ außerhalb wichtiger Unterstützungs-/Widerstandsniveaus.

Begrenzen Sie die Positionsgröße auf ≤ 5 % des Gesamtkapitals, um Kursanstiegen hinterherzujagen oder panikartige Verkäufe zu vermeiden.

V. Wichtige Ereignisse, die zu beobachten sind:

Reden von Fed-Vertretern und Erwartungen zur Zinspolitik.

Entwicklung des US-Dollar-Index und der Renditen von US-Staatsanleihen.

Geopolitische Entwicklungen (z. B. Beziehungen zwischen den USA und dem Iran, Konflikte im Nahen Osten).

Veränderungen bei den globalen Inflationsdaten und den Konjunkturaussichten.

Ideen der Community

Der turbulente Goldpreissturz: Chance oder Falle? Heute Morgen Der turbulente Goldpreissturz: Chance oder Falle?

Heute Morgen stellte ich fest, dass Gold seine Verluste fast vollständig wettgemacht hatte, Silber aber immer noch 11 % im Minus lag. Doch was bedeutet das schon? Es handelt sich lediglich um eine Marktbereinigung; der Markt wird manipuliert, große wie kleine Kursverluste spielen keine Rolle. Die gute Nachricht: Nach diesem Tumult hat die Marktvolatilität deutlich nachgelassen und zeigt nicht mehr die vorherigen Schwankungen von 800 Punkten an einem einzigen Tag.

Meiner Ansicht nach ist diese Korrektur jedoch eher eine normale Erholung nach einer Phase intensiver Aufwärtsbewegung. Da der heimische Markt feiertagsbedingt geschlossen ist, könnte der internationale Markt diese Gelegenheit nutzen, um Kaufgelegenheiten zu niedrigeren Preisen anzubieten. Insbesondere die Verschiebung der US-Arbeitsmarktdaten auf den 11. Februar bietet dem Markt eine seltene Ruhepause und eröffnet uns ein Zeitfenster, um uns zu positionieren.

📉 Technische Analyse: Spinning Top-Schlusskurs, wichtige Kursmarken nicht durchbrochen

Gold schloss gestern mit einer kleinen bullischen Kerze mit langen oberen und unteren Schatten, bekannt als „Spinning Top“. Der Kurs erreichte die Marke von 5091 und testete die Marke von 4859. Interessanterweise liegt 5091 innerhalb der Widerstandszone von 5050–5150, während 4859 genau dem 38,2%-Fibonacci-Retracement-Level entspricht – einer wichtigen Marke, die in letzter Zeit wiederholt getestet wurde.

Obwohl der Markt am frühen Morgen stark schwankte, schloss er letztendlich unter 5090. Dies deutet darauf hin, dass sich der Gesamtmarkt weiterhin in einer Konsolidierungsphase befindet und noch keinen Trendausbruch vollzogen hat.

Heute, beeinflusst durch den starken Silberpreisverfall, stürzte Gold von 5023 auf 4790 ab – ein weiteres Beispiel für massive Marktmanipulation. Wir können jedoch auch beobachten, dass die Amplitude der Schwankungen allmählich abnimmt, was die Voraussetzungen für eine baldige Marktkonvergenz schafft.

Die entscheidende Frage heute ist: Hält die Marke von 4859? Dieses Niveau markiert nicht nur einen Wendepunkt der letzten zwei Tage, sondern ist auch ein Schnittpunkt der mittleren Bollinger-Band-Linie – seine Bedeutung liegt auf der Hand.

📍 Kurzfristige Strategie: Unterhalb der Trendlinie die Short-Strategie fortsetzen.

Die gestern erwähnte Leiterstruktur im Stundenchart hat sich in der US-Sitzung erneut bewährt und deutet darauf hin, dass der Markt seinen Trend zu niedrigeren Hochs und niedrigeren Tiefs fortsetzt.

Unterhalb der psychologischen Marke von 5000 können wir einen Schritt zurücktreten und uns auf den Trendlinienwiderstand im Bereich von 4970–4978 konzentrieren. Sollte der Kurs auf dieses Niveau zurückfallen, bietet sich weiterhin die Möglichkeit, Short-Positionen mit einem Kursziel von 4859–4800 einzugehen.

Was andere Indikatoren angeht: In einem so emotional volatilen Markt kann es leicht passieren, dass man sich zu sehr darauf verlässt und dadurch die richtige Entscheidung trifft. Das Festhalten an wichtigen Kursniveaus und die konsequente Umsetzung des Plans sind der beste Weg, mit dem aktuellen Markt umzugehen.

✨ Noch ein paar abschließende Worte: Der Markt stellt die menschliche Natur immer wieder auf die Probe, und Marktkorrekturen sind ein ganz normaler Bestandteil davon. Lassen Sie sich von kurzfristigen Kursanstiegen und -abstürzen nicht aus dem Konzept bringen; beobachten Sie die Marktstruktur ruhig und warten Sie geduldig auf Ihre Chance.

💬 Teilen Sie Ihre Gedanken gerne in den Kommentaren: Hat Sie diese Marktkorrektur verunsichert? Sind Sie optimistisch oder pessimistisch für die Zukunft?

Wenn Ihnen diese Marktanalyse gefällt, vergessen Sie nicht, sie zu liken ❤️ und zu folgen 🔔. Teilen Sie sie gerne mit Freunden, die sie vielleicht gebrauchen können. Analysieren wir gemeinsam rational und handeln wir gelassen!

Ein Börsenchart, der Geschichte schreibt – und Trader spaltetBitcoin 2026 – die erste Rising Wedge ist gefallen, ihr Echo hallt noch nach. Doch zwei gigantische Wedges stehen bereit, wie schlafende Titanen, die jeden Moment die Märkte erschüttern könnten. Wer jetzt zusieht, erlebt nicht nur Kurse – sondern Geschichte in Bewegung

BTCUSD (1H) – Bärische Fortsetzung | Trendlinien-Breakout-IdeeMarktstruktur

Bitcoin befindet sich auf dem 1H-Zeitfenster weiterhin in einem klaren abwärtsgerichteten Kanal. Der Kurs respektiert konstant die fallende Trendlinie, was eine starke bärische Marktstruktur mit tieferen Hochs und tieferen Tiefs bestätigt.

Technische Konfluenz

Trendlinien-Widerstand (Rot): Mehrfache Ablehnungen bestätigen die Dominanz der Verkäufer.

Auto-Pitchfork: Der Kurs handelt unterhalb der Medianlinie, was eine Fortsetzung in Richtung der unteren Parallele signalisiert.

Dynamische Unterstützung (Grün): Der jüngste Bruch unter die Kanalunterstützung spricht für eine bärische Fortsetzung statt für eine Umkehr.

Balance of Power (BoP): Der Wert um -0,38 zeigt anhaltenden Verkaufsdruck ohne bullische Divergenz.

Price Action

Eine kurze Konsolidierung konnte nicht gehalten werden, gefolgt von einem starken bärischen Impuls, der wichtige Intraday-Unterstützungen durchbrochen hat. Die aktuelle Bewegung deutet auf eine momentumgetriebene Fortsetzung hin, nicht auf Erschöpfung.

Trade-Idee

Bias: Bärisch

Sell-Zone: Rücklauf in Richtung der gebrochenen Unterstützung / fallenden Trendlinie

Ziele:

Erstes Ziel: Vorheriges kurzfristiges Tief

Erweitertes Ziel: Untere Pitchfork-Begrenzung / Nachfragezone

Invalidierung: Nachhaltiger Schlusskurs oberhalb der fallenden Trendlinie

Fazit

Solange BTC unter der fallenden Trendlinie und der Pitchfork-Medianlinie bleibt, ist der Abwärtsdruck dominant. Jede Erholung in den Widerstandsbereich kann als potenzielle Verkaufschance betrachtet werden, sofern sich die Marktstruktur nicht ändert.

Risikomanagement beachten und auf Bestätigung warten.

Bärische Zurückweisung aus der Angebotszone, Ziele tiefer

Marktstruktur

Der Preis bildete zuvor ein Blow-off-Top (starker impulsiver Hochpunkt, roter Pfeil), gefolgt von einer kräftigen bärischen Umkehr, die die kurzfristige Struktur brach.

Die anschließende Erholung endete in einem tieferen Hoch, was einen bärischen Strukturwechsel im Intraday-Zeitrahmen bestätigt.

Wichtige Zonen

Graue Zone (≈ 4.880–4.950): Ehemalige Nachfrage → jetzt Angebot / Widerstand.

Der Retest dieser Zone wurde klar abgewiesen, typisch für eine bärische Fortsetzung.

Blaue Zone (≈ 4.520–4.600): Zentrale Unterstützungs- / Nachfragezone vom vorherigen Swing-Tief.

Trade-Idee (wie eingezeichnet)

Einstieg: Short nach Zurückweisung aus der grauen Angebotszone nach schwacher bullischer Korrektur.

1. Ziel: Bereich um 4.714 — Zwischenunterstützung / Liquidität.

2. Ziel: Blaue Support-Zone — Abschluss der bärischen Bewegung und wahrscheinlicher Reaktionsbereich.

Price-Action-Hinweise

Der Rücklauf in den Widerstand war korrektiv (überlappende Kerzen) statt impulsiv → Vorteil für Verkäufer.

Kein nachhaltiges Zurückerobern der grauen Zone = Verkäufer bleiben dominant.

Das Momentum zeigt nach unten und unterstützt den projizierten Abwärtsverlauf.

Invalidierung

Ein klarer 45-Minuten-Schlusskurs und Halten über der grauen Zone würde das bärische Szenario schwächen und auf Seitwärtsphase oder mögliche Umkehr hindeuten.

Bitcoin Crash 2026: Das macht mir hier große Sorgen!Wichtige Preiszonen

Die Marken ergeben zusammen einen klaren, dreistufigen Plan – und genau darin liegt ihre Stärke. Die erste Zone um den Point of Control und die AVWAP auf Schlusskursbasis bei 62.985 US-Dollar ist ein Frühwarnbereich. Sie fordert Aufmerksamkeit, aber keinen Aktionismus. Ohne Bestätigung bleibt sie Beobachtungszone, nicht mehr.

Die zweite Ebene bei rund 55.600 US-Dollar hat deutlich mehr Gewicht. Hier treffen die Schlusskurstiefs aus 2024 auf eine Anchored VWAP vom Tief. Das ist der Bereich, in dem Abverkäufe langsamer werden, weil Volumen beginnt, sich zu verdichten. Wer hier arbeitet, arbeitet nicht gegen den Markt, sondern mit seiner Struktur.

Die eigentliche Entscheidungszone liegt jedoch tiefer. Zwischen etwa 50.250 und 47.680 US-Dollar treffen alte und neue Value-Bereiche frontal aufeinander. Das ist kein Spielplatz für schnelle Trades, sondern der erste Bereich, in dem ein echter Reversal-Case überhaupt Substanz bekommt. Die Logik dahinter ist simpel und konsequent: Geduld statt Eile, Struktur statt Hoffnung – dort handeln, wo Volumen Geschichte geschrieben hat.

Reaktionszonen: VWAP, POC und Bestätigung

Hier liegt ein entscheidender Denkfehler vieler Marktteilnehmer – und genau der wird bewusst vermieden. Eine Volumenzone ist kein Versprechen, sondern ein Prüfstand. Sie ist ein Ort zum Beobachten, nicht zum Handeln. Wer erwartet, dass der Markt an einer Linie automatisch dreht, handelt Hoffnung, nicht Struktur.

Der Unterschied entsteht erst auf der Mikroebene. Absorption, nachlassender Verkaufsdruck, ein veränderter Orderflow – erst diese Signale geben einer Zone Bedeutung. Ohne sie bleibt jede Linie auf dem Chart nur Farbe. Stärke muss sichtbar werden, sie wird nicht unterstellt.

Genau deshalb ist der Ansatz sauber: nicht blind reagieren, sondern warten, bis der Markt selbst zeigt, dass er bereit ist. Erst wenn Kraft entsteht, darf über ein Setup gesprochen werden. Nicht früher. Nicht aus Ungeduld. Sondern dann, wenn der Markt es erlaubt.

Viele Grüße,

Ihr Dennis Gürtler.

Siemens Energy - tolle Kursgewinne - leider keine guten ZahlenSiemens Energy – warum wir hier bewusst nicht investieren

Dieser Text erklärt nicht, warum Siemens Energy gestiegen ist.

Er erklärt warum das für eine langfristige Anlageentscheidung irrelevant ist.

Das Essential-System beantwortet eine einzige Frage:

Ist dieses Unternehmen über viele Jahre hinweg ein finanziell stabiles Kraftwerk, das unabhängig vom Kapitalmarkt zuverlässig Cash für Eigentümer erzeugt?

Die Antwort ergibt sich nicht aus Meinungen, Kurszielen oder Rekordjahren,

sondern ausschließlich aus GuV, Bilanz und Cashflows über Zeit.

1. Ertragsqualität: hohe Umsätze ≠ stabile Gewinne

Umsatzentwicklung (USD, gerundet)

Jahr Umsatz

2017 35,6 Mrd

2018 32,5 Mrd

2019 31,4 Mrd

2020 32,2 Mrd

2021 33,0 Mrd

2022 28,4 Mrd

2023 32,9 Mrd

2024 38,4 Mrd

2025 45,9 Mrd

Der Umsatz steigt langfristig.

Das allein reicht nicht.

Net Income (USD)

Jahr Net Income

2017 +1,08 Mrd

2018 +0,17 Mrd

2019 −1,88 Mrd

2020 −0,52 Mrd

2021 −0,46 Mrd

2022 −4,79 Mrd

2023 −0,46 Mrd

2024 +1,32 Mrd

2025 +1,66 Mrd

Beobachtung:

Mehrere tiefe Verlustjahre

Kein stabiler Gewinnpfad

Extrem hohe Ergebnisvolatilität

Ein gutes Jahr folgt auf schlechte – nicht umgekehrt

👉 Kein dauerhaft verlässliches Ertragsmodell.

2. Bilanz: Liquidität ohne Substanz ist keine Sicherheit

Tangible Book Value (USD)

Jahr Tangible Book

2017 −5,75 Mrd

2018 −5,72 Mrd

2019 −2,95 Mrd

2020 +2,03 Mrd

2021 +2,15 Mrd

2022 +3,01 Mrd

2023 −4,91 Mrd

2024 −3,56 Mrd

2025 −1,39 Mrd

Beobachtung:

Über weite Strecken negatives materielles Eigenkapital

Substanz basiert überwiegend auf:

- Goodwill

- immateriellen Werten

- bilanziellen Abgrenzungen

Das ist keine Bilanz, die ohne Kapitalmarkt belastbar ist.

3. Cashflows: stark – aber nicht strukturell

Operativer Cashflow vs. Einmaleffekte

Jahr CFO

2019 1,85 Mrd

2020 1,88 Mrd

2021 2,25 Mrd

2022 2,17 Mrd

2023 1,71 Mrd

2024 3,22 Mrd

2025 6,83 Mrd

Auf den ersten Blick stark.

Der entscheidende Zusatz:

Ein erheblicher Teil des Cashzuflusses stammt aus

steigendem Unearned Revenue (Anzahlungen).

Das bedeutet:

Cash fließt vor Leistungserbringung

Der Cashflow ist zyklisch vorgezogen

Er ist nicht frei verfügbar, sondern gebunden

👉 Das ist kein ruhiger Owner-Cash, sondern operatives Vorfinanzieren.

4. Owner Earnings: kein verlässlicher Eigentümertrend

Free Cashflow pro Aktie (USD)

Jahr FCF/Aktie

2019 1,31

2020 1,09

2021 1,55

2022 1,44

2023 0,50

2024 1,77

2025 5,54

Beobachtung:

Kein gleichmäßiger Aufwärtspfad

Hohe Sprunghaftigkeit

Spitzenjahr nach vielen schwachen Jahren

Keine belastbare Pro-Aktie-Stabilität

👉 Kein Cash-Powerhouse.

5. Kursentwicklung ist kein Qualitätskriterium

Der Aktienkurs stieg von etwa 7 USD auf über 140 USD.

Das Essential-System stellt dazu fest:

Kurse spiegeln Narrative, nicht Bilanzqualität

Märkte honorieren Rettung + Hoffnung + Momentum

Langfristige Sicherheit entsteht nicht durch Kursgewinne

Ein stark steigender Kurs ändert keine der oben gezeigten Zahlenreihen.

6. Schlussfolgerung

Siemens Energy ist:

-zyklisch

-bilanziell angreifbar

-cashflow-seitig unruhig

-stark abhängig von Marktstimmung

Da findet man Firmen mit denen man ruhiger schläft.

Das Unternehmen mag operativ wichtig sein.

Als langfristige Eigentümerbeteiligung erfüllt es die Essential-Kriterien nicht.

Deshalb investieren wir hier bewusst nicht.

BITCOIN knallt durchs Volumenloch. Muss jetzt stabiler werden!Liebe Trader und Investoren,

herzlich Willkommen zu einem kompakten Video-Update zum Bitcoin.

Die Hütte brennt. Nicht lichterloh, aber es wäre zeitnah wichtig, dass sich der Bitcoin stabilisieren kann.

Wie von mir erwartet läuft eine größere Korrektur seit Anfang Oktober. Relevante Fibonacci-Retracements wurden erreicht.

Im heutigen Video arbeiten wir die Lage strategisch auf. Ich gebe Euch einen klaren Fahrplan und die wichtigsten To-Do's für den Bitcoin an die Hand.

Im Video exklusiv:

- Wochenchart Elliott Wellen V1 vom Investor Guard

- Erarbeitung strategisches Volumenprofil

- Konkretes Stabilisierungsszenario

Ich freue mich über Kommentare und Diskussionen zu meiner Analyse.

Bitte achtet auf Euer Positions- und Risikomanagement.

Wenn Euch die Idee gefällt, bitte gebt mir einen Boost und folgt mir, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Investor Guard

Disclaimer:

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor-Guard.

Short Gold Idee an entscheidender Struktur.Meine Idee ist eher simpel.

Großer Abverkauf, Korrektur im Fib Bereich 1 gedreht (viele Gewinn mitnahmen).

Korrektur Bewegung entsteht das Fib 2 mit dem Low in Blau, wird das gebrochen geht es bis auf Lila. Heißt für mich der Trade sieht sehr gut aus. Eröffne an der Stelle einen zweiten Short.

Drehen wir in diesem Bereich 2 und brechen das Hoch suche ich nach Kaufoptionen.

Ich bin noch am Anfang meines Tradings und erst kurz dabei.

Habt etwas Nachsicht :)

Sagt mir gerne eure Meinung dazu und verbessert mich wenn ihr es anders sieht.

So lässt sich einiges mitnehmen für mich um mich weiter zu entwickeln.

Grüße und viel Spaß

Bin in der aktuellen Struktur nur mit kleinen Größen im Markt.

Gold erholt sich, Volatilitätsrisiko bleibt bestehen📊 Marktentwicklung:

Der Goldpreis erlebte zuletzt einen starken Abverkauf aufgrund von Gewinnmitnahmen und zunehmender Risikoaversion, wodurch der Preis schnell bis in den Bereich von 4789 fiel. Starke Käufe im Bereich dieser tiefen Unterstützung führten jedoch zu einer Erholung in Richtung 4890. Der Markt bleibt weiterhin sehr volatil und sensibel.

📉 Technische Analyse:

Wichtige Widerstände:

• 4920 – 4930

• 4980 – 5000

Nächste Unterstützungen:

• 4850 – 4840

• 4790 – 4780

EMA:

Der Preis notiert weiterhin unter der EMA 09, was darauf hindeutet, dass sich der kurzfristige Trend noch nicht eindeutig nach oben gedreht hat. Die aktuelle Erholung ist eher technischer Natur.

Kerzen / Volumen / Momentum:

Im kurzfristigen Zeitrahmen bildete sich vom Tief bei 4789 eine Kerze mit langem unteren Docht, begleitet von steigendem Volumen, was echtes Kaufinteresse bestätigt. Dennoch bleibt das Aufwärtsmomentum schwach, und nahe 4920 nimmt der Verkaufsdruck wieder zu → das Risiko einer Seitwärtsphase oder eines erneuten Rückgangs besteht weiterhin.

📌 Einschätzung:

Gold könnte sich kurzfristig weiter seitwärts bewegen oder korrigieren, falls ein klarer Ausbruch über 4920–4930 ausbleibt. Ein bullisches Szenario wäre wahrscheinlicher, wenn sich der Preis stabil über 4850 hält.

💡 Vorgeschlagene Trading-Strategie:

SELL XAU/USD: 4997 – 5000

TP: 40 / 80 / 200 / 300 pips

SL: 5007

BUY XAU/USD: 4842 – 4839

TP: 40 / 80 / 200 / 300 pips

SL: 4832

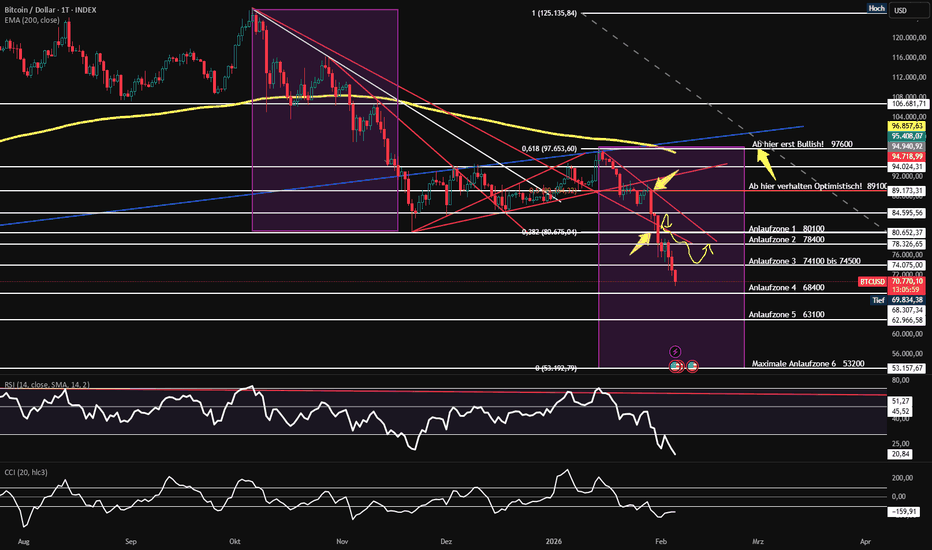

Bitcoin / Tageschart / Abwärts bis 68400 USDMoin,

ich habe schon mehrmals meine Idee zu Bitcoin veröffentlicht und war bisher richtig unterwegs, deshalb erspare ich mir hier einen langen Text.

Der Bitcoin sollte die 68400 USD noch erreichen, da im Wochenchart zusätzlich die 200 EMA auf dieser Höhe zu finden ist. Danach könnte es evtl. wieder Aufwärts gehen. Da müssen aber zuerst Signale her!

Keine Anlageberatung! Reine Chartanalyse! Nur meine Idee!

Die mittel- bis langfristige strukturelle Unterstützung für GoldDie mittel- bis langfristige strukturelle Unterstützung für Gold bleibt solide, während die kurzfristige Erholungsdynamik stark ist.

📈 Die Goldkäufe der globalen Zentralbanken setzen sich fort und bilden einen soliden Boden für die Goldpreise. Von 2022 bis 2024 überstiegen die durchschnittlichen jährlichen Goldkäufe der globalen Zentralbanken 1.000 Tonnen und lagen damit deutlich über den bisherigen Werten. Dies hat sich zu einer unbestreitbaren strukturellen Nachfragekraft auf dem Goldmarkt entwickelt. Gleichzeitig treibt das Ungleichgewicht zwischen dem Anteil des US-Dollars an den globalen Reserven (ca. 56 %) und dem Anteil der US-Wirtschaft (ca. 25 %) die Zentralbanken weiterhin dazu an, ihre Reservestrukturen zu optimieren und Risiken durch den Ausbau ihrer Goldbestände zu diversifizieren. Dieser Prozess dürfte den Wert von Gold als Anlage mittel- bis langfristig weiterhin stützen.

🌍 In einem Umfeld historisch hoher geopolitischer und makroökonomischer Unsicherheiten werden die Eigenschaften von Gold als sicherer Hafen weiter hervorgehoben. Die gegenwärtige politische Unsicherheit wird allgemein als langfristig positiver Faktor für Gold angesehen, da sie kontinuierlich Kapitalzuflüsse in sichere Anlagen anzieht.

📊 Technisch gesehen hat Gold nach drei Tagen mit Kursverlusten eine starke Erholung verzeichnet. Auf die gestrige starke Aufwärtskerze folgte heute Morgen ein leichter Rücksetzer zum Handelsbeginn, bevor der Kurs erneut anstieg, die psychologische Marke von 5000 US-Dollar pro Unze durchbrach und ein Hoch von 5080,71 US-Dollar erreichte. Aktuell befinden sich die gleitenden 4-Stunden-Durchschnitte in einem Golden Cross, der MACD zeigt ebenfalls ein Golden Cross an, und der Kurs hat sich über der mittleren Bollinger-Band-Linie stabilisiert, was auf eine starke kurzfristige Aufwärtsdynamik hindeutet.

🎯 Handelsstrategie:

Für kurzfristiges Trading empfiehlt sich eine kleine Long-Position im Bereich von 5025–5028 US-Dollar mit einem Stop-Loss bei 5015 US-Dollar und einem Kursziel von 5050–5100 US-Dollar.

Achten Sie genau auf die Widerstandszone von 5100–5130. Sollte der Kurs in diesen Bereich eintreten, erwägen Sie, mittelfristig Short-Positionen in Tranchen aufzubauen. Nutzen Sie dabei einen täglichen Schlusskurs über 5130 als Risikokontrollkriterium und setzen Sie ein Kursziel von 200–300 US-Dollar.

Vermutlich die letzte EtageBitcoin hat das Level gebrochen und befindet sich aktuell in der nächsten Etage.

Die Wahrscheinlichkeit ist erhöht, dass der eingezeichnete Support, welcher sich bis 66’800 erstreckt, hält.

In dieser Zone wird im M30 auf eine positive Struktur gewartet und der Rücklauf getradet.

Der Stopp-Loss wird unterhalb des vorherigen Lows platziert.

Sobald ein Swing-Long eröffnet wird, gebe ich euch Bescheid.

Viel Erfolg und seid gesegnet !!

Ist der GBP/JPY reif für ein Short? (05.02.26)Der GBP/JPY hat das Alltime-High gebrochen und eine Struktur für eine mögliche Shortbewegung aufgebaut. Über dem Kurs sind 2 H1 FVGs, darunter relative gleiche Hochs. Reagiert der Kurs auf diesem Level, kann es tief nach unten in die gleichen Tiefs gehen

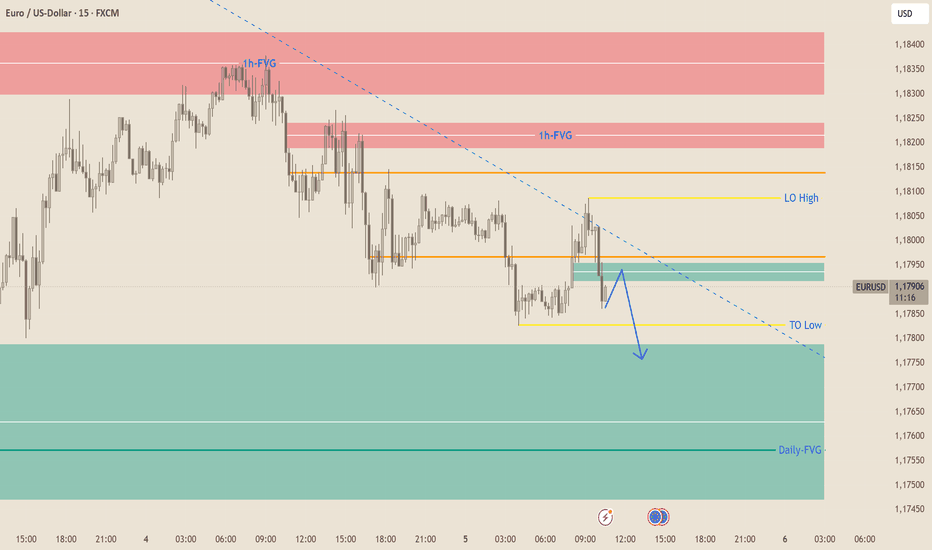

Heutige XAU/USD Analyse (05.02.2026) - Short Trade OptionGuten Morgen, da der EUR/USD schon aktiv unterwegs ist und seinen ersten Impuls nun bald komplettiert, sollten wir uns zwischenzeitlich dem Gold-Chart widmen, welcher tatsächlich mehr Spielraum hat.

Der Spielraum hier ergibt Design dadurch, dass die übergeordneten Liquditäts-Ziele viel weiter weg liegen und wir dementsprechend weitere Spannen traden, aber auch größere Bestätigungen werten können. Was bedeutet das? Weil bei gold die Trades größer sind, können wir auch größere Time-Frames nutzen, um unsere Setups zu bestätigen, ohne dabei unser RRR oder die Flexibilität zu zerstören.

Der aktuelle Fokus bei Gold liegt bei mir (technisch) auf einen Abverkauf, da wir davon sprechen können, das erste Retracement (nach oben) für den Tag abgeschlossen zu haben und einen ganz klaren Punkt haben, welcher uns die Continuation anzeigt.

Es ist nämlich so, dass wir nicht wirklich gedreht sind, sondern von einer 1h-FVG (🔴rote Linie) abgewiesen wurden und höchstwahrscheinlich sehr bald einen 1h-POC (🟠orangene Linie) etablieren können - der 15min-POC hat sich bereits in der Range etabliert.

Wir sind also an einen starken Widerstand gestoßen, haben diesen bestätigt und noch weiter ausgebaut und werden somit aktuell nur noch von der 5min-UP-Trendline (🔵blaue Linie) sowie der 5min-Support-FVG (🟢Grüne Box) aufrecht erhalten.

Sobald dieser Support bricht, werden wir ziemlich sicher, einen Abverkauf auf das Tokyo-Low (🟡gelbe Linie) bestätigen und könnten einen re-Test der FVG als 🔴Short Entry nutzen. Es wäre kein Problem das SL an die Highs zu ziehen, da wir auch so ein knappes 1:4er RRR erreichen würden - aufgrund der Größe der 5min-FVG ist aber eventuell auch ein internes 1min-Setup möglich, welches den Trade nochmal kompakter gestalten würde. Wofür wir uns entscheiden, werde ich euch mitteilen, sobald das Setup entsteht und euch dann die genauen Daten für den Trade geben.

Natürlich gibt es auch Optionen für einen 🟢Long aber da der Widerstand über uns, durch das starken Volumen und die diversen FVGs sehr stark ist, wird die 🟢Long Option noch einiges an Zeit benötigen - aus diesem Grund führe ich diese (falls wir uns so entwickeln) erst später für euch aus.

Bis dahin stehen @🟢Aidan | technische-Analyse und ich euch im 🟡︱trading-chat für Fragen zur Verfügung, wir können auch gerne kurz in den Support-Talk gehen, um komplexere Fragen zu klären. Den heutigen Chart findet ihr wie gewohnt bei 🧩︱trading-charts.

Ich wünsche euch viel Erfolg und bedanke mich für euer Vertrauen!

Tag: @everyone

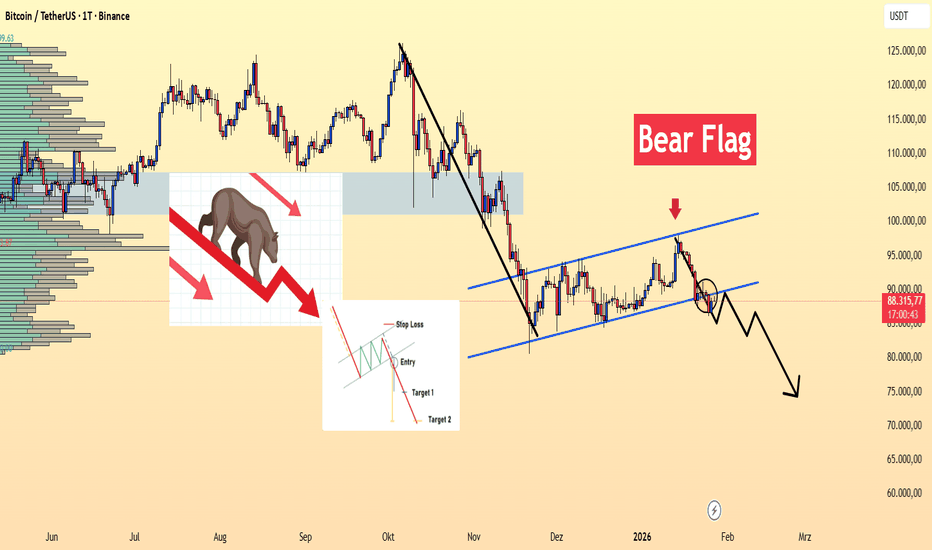

BTCUSDT: Flaggenformation bereit – Verkäufer bleiben dominantHallo zusammen,

wie ist eure Einschätzung zu BINANCE:BTCUSDT ?

BTCUSDT verliert zunehmend an Aufwärtsmomentum und tritt in eine Phase mit erhöhtem Risiko ein. Sowohl das makroökonomische Umfeld als auch die technische Marktstruktur sprechen aktuell eher für ein bärisches Szenario.

Auf der Nachrichtenseite steht der Kryptomarkt unter doppeltem Druck. Erstens stärkt sich der US-Dollar, während die Renditen von US-Staatsanleihen hoch bleiben, was kurzfristiges Kapital aus risikoreichen Assets wie Bitcoin abzieht. Zweitens sorgen die Erwartungen, dass die Fed vorerst keine schnelle geldpolitische Lockerung einleitet, weiterhin für ein ungünstiges Umfeld für Kryptowährungen. Zusätzlich nimmt die Vorsicht zu, da große Fonds ihre Investitionen verlangsamen und in unsicheren Phasen Liquidität bevorzugen.

Aus technischer Sicht hat BTCUSDT zuvor eine starke Abwärtsbewegung erlebt, gefolgt von einer schwachen Erholung, wodurch sich auf höheren Zeiteinheiten eine Bear-Flag-Struktur gebildet hat. Dieses Muster gilt als klassisches bärisches Fortsetzungsmodell. Solange der Kurs am oberen Rand des Kanals abgewiesen wird, behalten die Verkäufer die Kontrolle und weiteres Abwärtspotenzial in Richtung tieferer Liquiditätszonen bleibt bestehen.

Meine persönliche Einschätzung: Ich gehe davon aus, dass BTCUSDT seinen Abwärtstrend fortsetzt. Und wie sieht eure Meinung aus? Teilt sie gerne in den Kommentaren!

Heutige EUR/USD Analyse (05.02.2026) - Wohin brechen wir aus?Guten Morgen, werfen wir nun mal den ersten Blick auf den aktuellen EUR/USD-Chart, welcher den Daily-Support noch so grade halten kann, aber nun Aufschwung beweisen muss.

Aktuell konsolidieren wir auf dem Support einer signifikanten Daily-FVG (🟢grüne Linie) und konnten sogar eine neue Widerstands-FVG (im Daily-Chart) über uns bilden, welche ungefähr auf dem selben Niveau wie die große 1h-FVG (🔴rote Box) liegt.

Es ist nun also relativ einfach das übergeordnete Momentum des EUR/USD zu deuten - sollten wir den Support brechen, geht es längerfristig nach unten, sollten wir den Widerstand über uns brechen, geht es zurück zu den alten Highs.

Bevor wir aber über den Verlauf auf dem Daily-Chart sprechen können, muss der EUR/USD erstmal aus seiner internen Struktur ausbrechen, welche ebenfalls vor einer Entscheidung steht. Hier erhalten wir nämlich Widerstand von der 15min-Down-Trendline (🔵blaue Linie), sowie dem 15min-POC (🟠orangene Linie), welcher sich vor wenigen Minuten in dieser Range etabliert hat.

Ein Ausbruch über diese Widerstände würde einiges an Momentum beweisen und eine ideale 🟢Long Möglichkeit bieten. Wir würden hierzu auf einen 15min-Bruch warten und den anschließenden re-Test abwarten um dann ein 1min-🟢Long-Setup zu suchen - wie genau dieses aussehen wird, werde ich euch natürlich zeigen, wenn es soweit ist.

Sollten wir den Support (🟢grüne Box) brechen, bestätigen wir den weiteren 🐻bearishen Verlauf und werden höchstwahrscheinlich das Asia-Low (🟡gelbe Linie) anlaufen. Sollten wir den Support brechen, und re-testen, bevor wir das Low sweepen, würden wir den re-Test der FVG, der Trendline und des POC als nutzen um ein 1min-🔴Short-Setup bis auf die Liquidität zu suchen.

Sollten wir die Liqudität vorher erreichen, würden wir dort eventuell nach einem 🟢Long Einstieg suchen, dazu muss das Volumen aber mitspielen, indem es sich erst abbaut und dann zeigt, dass sich neue Positionen bilden - auch das werde ich für euch im Blick halten.

Viel weiter möchte ich den EUR/USD heute Vormittag gar nicht analysieren, der Tag wird zeigen, wie genau wir handeln werden, sollten es Anpassungen geben, werde ich euch über diese informieren.

Bei Fragen hierzu stehen @🟢Aidan | technische-Analyse und ich euch im 🟡︱trading-chat zur Verfügung, wir können auch gerne kurz in den Support-Talk gehen, um komplexere Fragen zu klären. Den heutigen Chart findet ihr wie gewohnt bei 🧩︱trading-charts.

Ich wünsche euch viel Erfolg und bedanke mich für euer Vertrauen!

Tag: @everyone

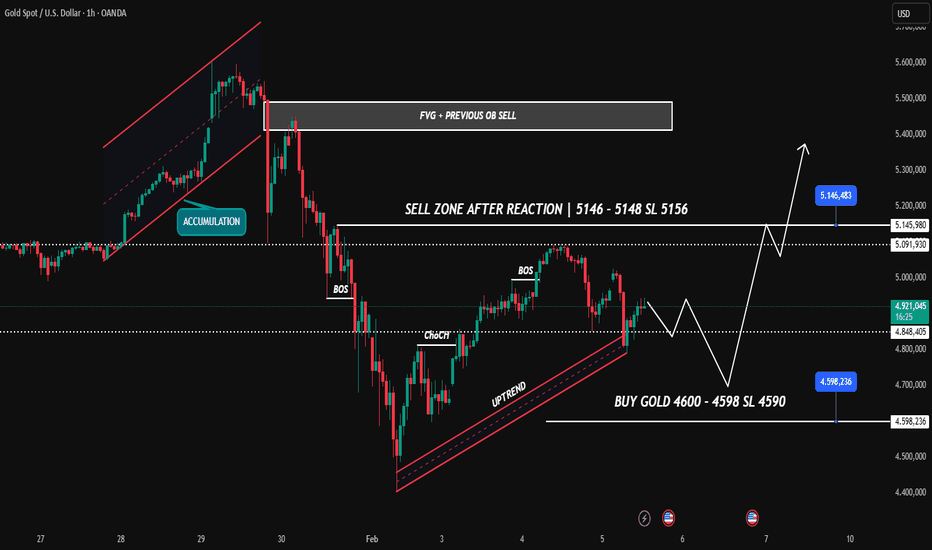

Gold stabilisiert Liquiditätspools bei Fed-VolatilitätXAUUSD | Intraday Smart Money Plan – H1

Gold befindet sich nicht mehr im Expansionsmodus. Nach dem starken bullischen Bein aus der Akkumulationszone lieferte der Preis Kaufliquidität in die vorherigen Premium-Hochs und zeigte sofort Anzeichen institutionellen Verkaufs. Die scharfe Ablehnung aus der FVG + vorheriger OB-Verkaufszone bestätigt Verteilung statt Fortsetzung.

Das aktuelle Preisverhalten spiegelt ein zweiseitiges Liquiditätsumfeld wider: Smart Money hat bereits einen bärischen BOS konstruiert, gefolgt von einem korrektiven Aufwärtstrend. Dies deutet auf ein Rebalancing und eine Minderung vor dem nächsten entscheidenden Schritt hin, nicht auf impulsives Trendfolgen.

Marktkontext (Heutiger Katalysator)

Goldhändler navigieren durch erhöhte Volatilität, angetrieben durch:

Erwartungen rund um US-Makrodaten und Klarheit über den Fed-Zinspfad

USD-Sensitivität vor bevorstehenden Risikoevents

Anhaltende Präferenz für liquiditätsgetriebene Rotationen über saubere Trends

Dieses Umfeld begünstigt Reaktionen an Schlüsselzonen, nicht das Verfolgen des Marktes.

Marktstruktur & Liquiditätslesung

Klarer bärischer BOS nach Premium-Verteilung

Verkaufsseitige Liquidität bereits genommen

Korrektiver Aufwärtstrend bildet sich in Premium

Unabgemildertes Ungleichgewicht ruht oben

Logik: Liquidität liefern → neu ausbalancieren → neu bewerten

Smart Money positioniert sich geduldig und lässt den Preis in Schlüsselzonen zurückhandeln, bevor es sich verpflichtet.

Schlüsselszenarien für den Handel

🔴 Premium-Verkauf-Setup – Reaktionsspiel

Zone: 5146 – 5148

SL: 5156

Konfluenz:

FVG + vorheriger OB-Verkauf

Premium-Preisgestaltung

Ursprung des vorherigen impulsiven Verkaufs

Erwartung:

Ablehnung von Premium → Rotation zurück in Richtung Discount.

🟢 Discount-Kauf-Setup – Liquiditätsunterstützung

Zone: 4600 – 4598

SL: 4590

Konfluenz:

Discount-Bereich

Strukturelle Unterstützung

Abschluss des korrektiven Verkaufs

⚠️ Kaufen Sie nur nach LTF bullischer CHoCH / BOS-Bestätigung.

Bias & Ausführung

Intraday-Bias: Rotational / korrektiv

Liquidität wurde auf beiden Seiten konstruiert

Geduld > Vorhersage

Warten Sie auf die Reaktion. Führen Sie mit Bestätigung aus.

Gold ist nicht im Trend — es wird konstruiert.

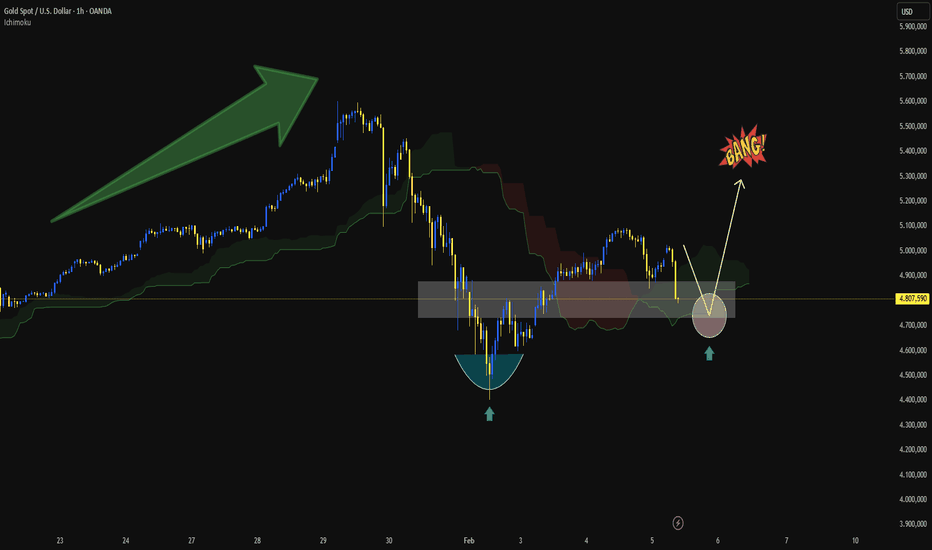

Der Aufwärtstrend begünstigt weiterhin GoldDer Preis zieht sich in den wichtigen Nachfragebereich rund um den runden Boden zurück und überlappt die horizontale Unterstützung + die untere Grenze des Ichimoku-Bereichs →, um guten Verkaufsdruck aufzufangen.

Die Preisstruktur zeigt, dass sich höhere Tiefststände bilden, wobei technische Pullbacks Vorrang haben, um die Widerstandszone darüber zu testen.

Strategie: Achten Sie auf eine Preisreaktion an der Unterstützungszone, bestätigen Sie die Basis → erwarten Sie eine Erholung gemäß dem Pfeil.

Makrounterstützung: Die Nachfrage nach Unterkünften ist immer noch vorhanden, da der Markt eine vorsichtige Mentalität beibehält und der USD keine klare Durchbruchsdynamik aufweist.

Buy the Dip – striktes Risikomanagement.

05.02.2026 - Bitcoin, Gold, DAX, Nasdaq - GBE MarktcheckHerzlich willkommen zum GBE-Marktcheck!

Ich bin Raphael Dreyer, Experte für Charttechnik bei GBE brokers. In diesem Video analysiere ich für dich die aktuell wichtigsten und interessantesten Märkte aus charttechnischer Sicht.

- Bitcoin fällt unter 70.000 US-Dollar

- Gold testet 5.000 US-Dollar Marke

- DAX vor wichtiger Unterstützungszone

- Nasdaq mit deutlichen Abgaben

Der GBE-Marktcheck liefert dir regelmäßig kompakte Marktanalysen, klare technische Einordnungen und relevante Handelslevels – kurz, verständlich und praxisnah.

Ich wünsche dir einen erfolgreichen Handelstag und freue mich, wenn du auch beim nächsten GBE-Marktcheck wieder dabei bist.

Risikohinweis:

CFDs sind komplexe Instrumente und bergen ein hohes Risiko, Gelder schnell durch Hebelwirkung zu verlieren. 71,75 % der Privatanleger-Konten verlieren Gelder, wenn sie CFDs mit diesem Anbieter handeln. Du solltest überlegen, ob du verstehst, wie CFDs funktionieren und ob du es dir leisten kannst, das Risiko einzugehen, dein Geld zu verlieren.

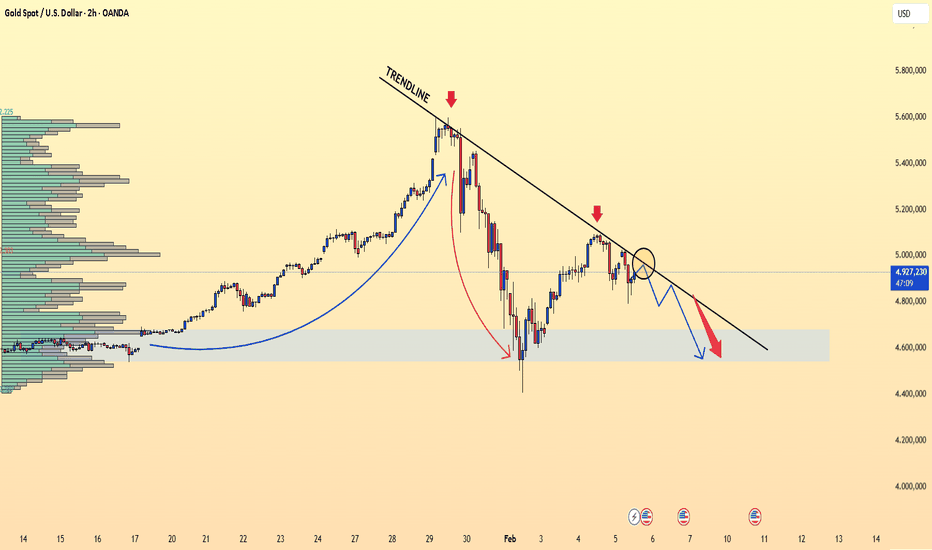

Gold unter starkem VerkaufsdruckGold geriet unter starken Verkaufsdruck, nachdem es in der vergangenen Nacht die Marke von 5.100 USD nicht überwinden konnte und in der heutigen Handelssitzung unter das Niveau von 4.900 USD gefallen ist.

Der US-Dollar stieg auf den höchsten Stand seit zwei Wochen und setzt damit seine zuletzt solide Erholung von einem Vierjahrestief fort. Diese Dollarstärke übt zusätzlichen Abwärtsdruck auf das Edelmetall aus.

Darüber hinaus stößt die aktuelle Korrektur weiterhin auf Schwierigkeiten, da sich der Preis nach wie vor unterhalb der Abwärtstrendlinie bewegt. Solange diese Trendlinie sowie das jüngste Hoch bei 5.100 USD nicht nachhaltig überwunden werden, bleibt der Weg des geringsten Widerstands klar nach unten gerichtet.

Und wie sehen Sie das? Wie schätzen Sie die weitere Entwicklung von XAUUSD ein?

Exklusive Goldhandelsanalyse!

Der zweite Ausbruchsversuch des Goldpreises nach oben scheiterte frühzeitig; die heutige Strategie lautet: Handel mit breiter Spanne – günstig kaufen und teuer verkaufen!

Gold bewegte sich gestern in einer breiten Spanne und schloss mit einem Doji im Tageschart. Wie bereits erwähnt, ist die Marke von 5100 ein wichtiger Trendpunkt. Nach fast zwei Tagen langsamer Aufwärtsbewegung benötigt der Markt eine Korrektur zur Anpassung. Der Aufwärtstrend wird nicht reibungslos verlaufen; es wird definitiv Schwankungen und Rückschläge geben. Kurzfristig liegt der Fokus auf den Gesprächen zwischen den USA und dem Iran am 6. Februar. Sollten diese scheitern, wird die Nachfrage nach sicheren Anlagen wieder anziehen und den Goldpreis erneut nach oben treiben. Der gestrige Kursrückgang in der US-Sitzung war signifikant, die Erholung verlief jedoch ebenso schnell, was auf eine schwache Dynamik hindeutet. Kurzfristig ist Handel mit breiter Spanne wahrscheinlich. Im 4-Stunden-Chart verengen sich die Bollinger-Bänder, wobei die Kurse um das mittlere Band schwanken. Die Unterstützungsniveaus liegen bei 4790 und 4700–4685, die Widerstandsniveaus bei 4960 und 5025. Beim Intraday-Handel sollte der Fokus auf dem Kauf bei niedrigen und dem Verkauf bei hohen Kursen liegen. Nur ein deutlicher Ausbruch über 5100 kann zu weiterer Aufwärtsdynamik führen.

Handelsempfehlungen: Kaufen Sie Gold um 4790–4795 mit Kurszielen bei 4825, 4875 und 4925! Erwägen Sie Käufe bei Kursrückgängen auf 4830–4800 während der asiatischen Sitzung! Erwägen Sie eine Short-Position um 4960 und realisieren Sie anschließend schnell Gewinne.

XAUUSD: Wird es weiter steigen?📢 Heute erlebte Gold im US-Sitz erneut einen schnellen Rückgang, eine weitere starke Marktbereinigung. Aber ich kann Ihnen klar sagen: Der Aufwärtstrend ist noch nicht beendet. Wenn die meisten Menschen glauben, dass der Goldaufstieg zu Ende ist, dann fängt er erst richtig an.

📢 Lassen Sie sich aber nicht von dem schnellen Anstieg des Goldes im letzten Monat täuschen und ignorieren, dass der Markt meistens auch seitwärts bewegt. Gehen Sie daher long, passen Sie sich aber kurzfristigen Korrekturen an, handeln Sie kurzfristig und warten Sie, bis sich der Aufwärtstrend des Goldes wieder etabliert, bevor wir einen großen Profit anstreben.

💰 Goldhandelsstrategie für heute:

💎 XAUUSD Kauf@4880-4900

💎 TP: 4950-4980

⚠️⚠️⚠️ Alle Signale waren einen ganzen Monat lang genau. Ich werde weiterhin präzise Signale senden, um Ihnen zu helfen, mehr zu profitieren. Der Markt ist derzeit sehr volatil – verpassen Sie nicht die täglichen Handelssignale!