Nasdaq – Make or Break. Dreieck spitzt sich zu!Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zum NASDAQ100 Index CFD (NAS100 CFD) von Pepperstone. Ich analysiere den Kontrakt im Tages-Chart.

Der Tech-Index bildet seit dem Top Ende Oktober ein symmetrisches Dreieck aus. Aktuell probt der Index oben einen Ausbruch.

Im Erfolgsfall sollte der Nasdaq dann auch auf ein neues Rekordhoch steigen.

Charttechnische Einordnung (Chart oben)

Der Index findet im Modul Linien & Kanäle ersten Support bei 25.063 Punkten. Dieses lokale Tief hält die kurzfristige Serie steigender Tiefs intakt. Auf der Oberseite wartet im Grunde nur noch das Oktober-Top als Orientierungs- bzw. Widerstandsmarke.

Weitere Ziele liegen zudem bei 26.619 und 26.853 Zählern.

Markttechnische Einordnung (Chart unten)

Die Basisindikatoren könnten einen finalen Rallyschub unterstützen. RSI und MACD könnten Schwung aufnehmen und erst etwas später negative Divergenzen produzieren.

Achten Sie jedoch darauf, dass sich die Bollingerbänder immer enger zusammenziehen. Dies deutet auf eine schwankungsstarke Phase hin. Verwerfungen in BEIDE Richtungen sind möglich. Augenmaß ist Trumpf.

Volumentechnische Einordnung (Chart unten)

Seit dem letzten Update hat der NAS100 einen weiteren Rücksetzer exakt an meinem Volumensupport bei 24.618 Punkten abfangen können. Die relevante Unterstützungszone, die bis 24.218 Punkte reicht, muss auch weiterhin verteidigt werden.

Widerstände liegen bei 25.876 (upper rejection #1) sowie an den VWAP-Projektionen.

Im Fazit...

...lässt sich der Tech-Index ganz schön Zeit... Zuletzt konnten andere Branchen wie Banken, Pharma und Energies die Big Tech Aktien outperformen.

Wie wackelig die ganze Branche jüngst war, zeigen meine Analysen zu verschiedenen Einzelwerten.

Es gilt jedoch: Aufgeschoben ist nicht aufgehoben. Das jetzt zugespitzte Dreieck könnte der Top-Trigger sein, der den Nasdaq noch einmal auf neue Höhen pusht.

Einen Rückfall unter TSD-1 bei 24.338 Punkten werte ich kritisch.

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Enthält Bild

Ölpreise: Institutionelle Positionierung im Blick behaltenTrotz der geopolitischen Ereignisse zum Jahresbeginn 2026 sind die Ölpreise an den Finanzmärkten auf niedrigen Niveaus geblieben. Das globale Überangebot an Öl (Rekordproduktion in den USA und steigende Förderung der OPEC) übt weiterhin strukturellen Abwärtsdruck aus. Seit Ende 2023 befindet sich zudem ein technischer Abwärtstrend, der die Disinflation begünstigt. Ein Ausbruch über den Widerstand bei 65 US-Dollar im US-Rohölpreis wäre ein starkes Signal für eine bullische Trendwende.

Die dominierenden fundamentalen Faktoren:

• Der übergeordnete Öltrend bleibt unterhalb des Widerstands bei 65 US-Dollar im WTI bärisch

• Institutionelle Händler haben ihre Short-Positionen im Ölmarkt ausgeweitet (COT-Report der CFTC), wobei die Netto-Position inzwischen nahe null liegt – ein langfristiger Tiefbereich, der zuletzt 2008 erreicht wurde

• Venezuela steht für weniger als 1 % der weltweiten Ölproduktion, verfügt jedoch über die größten nachgewiesenen Ölreserven der Welt. Geopolitische Faktoren wirken grundsätzlich preistreibend, sind aber schwächer als die aktuelle Angebots-/Nachfragestruktur

1. Der übergeordnete Trend bleibt unter 65 US-Dollar bärisch

Aus technischer Sicht befindet sich der Ölpreis seit Mitte 2022 in einem strukturellen Abwärtstrend. Der Monatschart zeigt eine Serie fallender Hochs und tieferer Tiefs – typisch für einen negativen Markttrend. Das Niveau von 65 US-Dollar gilt als zentraler Trend-Pivot und entspricht (siehe beigefügtes Chart) dem Höchstpreis vor Beginn der Corona-Krise Anfang 2020. Erst ein nachhaltiger Ausbruch über 65 US-Dollar würde die bestehende bärische Struktur aufheben.

2. Vorsicht: Netto-Positionierung der Institutionellen auf historischem Tief

Laut den Daten des CFTC-COT-Reports haben institutionelle Investoren (Managed Money) ihre Long-Positionen reduziert und gleichzeitig ihre Short-Positionen in Öl-Futures erhöht. Das untenstehende Chart zeigt die Netto-Positionierung der Institutionellen im US-Ölmarkt, deren Abwärtstrend den Preisdruck der letzten Monate gut widerspiegelt. Allerdings befindet sich die Netto-Position inzwischen in einem historisch niedrigen Bereich nahe null – ein Niveau, das im Jahr 2008 den Ausgangspunkt einer starken Erholung markierte. Dennoch gilt: Solange der Widerstand bei 65 US-Dollar nicht überwunden wird, bleibt der übergeordnete Ölpreistrend bärisch.

3. Weltweites Angebot übersteigt die Nachfrage – Ursache des Abwärtstrends

Aktuelle Prognosen führender Institutionen (EIA, IEA, internationale Banken) zeigen, dass die globale Ölproduktion weiterhin schneller wächst als die Nachfrage, was zu einem strukturellen Überschuss führt. Die Rekordproduktion der USA, kombiniert mit einer schrittweisen Ausweitung der Förderung innerhalb von OPEC+ (darunter Saudi-Arabien, die Vereinigten Arabischen Emirate und der Irak), sorgt für ein Überangebot und hält die Preise unter Druck. Laut diesen Institutionen dürfte das Ungleichgewicht zwischen Angebot und Nachfrage bis 2026 anhalten, mit einer möglichen Überproduktion von 2 bis 4 Millionen Barrel pro Tag weltweit.

Dieser Überschuss wird zusätzlich durch steigende Ölbestände in den entwickelten Volkswirtschaften bestätigt – ein klares Zeichen dafür, dass die Nachfrage die Produktion nicht vollständig absorbiert. In diesem Umfeld fällt es selbst negativen geopolitischen Entwicklungen (Nahost-Spannungen, Sanktionen) schwer, den Abwärtstrend umzukehren.

4. Venezuela: geringe Produktion, enorme Reserven

Venezuela spielt kurzfristig keine entscheidende Rolle für die Ölpreise an den Finanzmärkten. Zwar verfügt das Land über die größten nachgewiesenen Ölreserven der Welt (über 300 Milliarden Barrel, rund 17 % der globalen Reserven), noch vor Saudi-Arabien, doch die aktuelle Produktion liegt lediglich bei etwa 0,8 bis 1 Million Barrel pro Tag und damit unter 1 % der weltweiten Gesamtproduktion.

Diese begrenzte Produktionskapazität ist auf strukturelle Probleme zurückzuführen: veraltete Infrastruktur, Investitionsmangel, internationale Sanktionen sowie technische Herausforderungen im Zusammenhang mit schwerem Rohöl. Infolgedessen bleibt Venezuelas kurzfristiger Einfluss auf das weltweite Angebot gering, trotz seiner langfristig bedeutenden Reserven. In dieser Woche sollte insbesondere die geopolitische Lage im Iran sehr genau beobachtet werden.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Breakout? Oder getarnte Exit-Liquidität?Du gehst genau in dem Moment in den Trade, in dem der Preis ein Hoch oder Tief durchbricht.

Ein paar Minuten später wird dein Stop-Loss abgeholt.

Und dann bewegt sich der Markt exakt in die Richtung, die du erwartet hast.

Kommt dir das bekannt vor?

Das Problem ist keine falsche Analyse, sondern dies:

👉 Dieser Breakout war nicht für dich gedacht.

Was ist Exit-Liquidität?

Das ist die Liquidität, die Institutionen benötigen, um große Positionen zu schließen oder zu drehen.

Wenn der Preis ein offensichtliches Level bricht, steigen Retail-Trader aus FOMO ein, Stop-Losses werden massenhaft ausgelöst → Liquidität entsteht.

Genau in diesem Moment handeln die großen Akteure.

Anzeichen eines „getarnten“ Breakouts:

Zu schneller Ausbruch, große Kerzen, Gefühl von Dringlichkeit

Hohes Volumen beim Ausbruch, aber keine Anschlussbewegung

Der Preis kehrt schnell in die vorherige Zone zurück, schwache Schlusskurse

Ausbruch an offensichtlichen Hochs/Tiefs, „zu perfekten“ Trendlinien

Wie du vermeidest, Exit-Liquidität zu sein:

Frage nicht „Bricht es?“ → frage dich „Wer wird gefangen, wenn es bricht?“

Warte auf die Reaktion nach dem Ausbruch, nicht auf den Einstieg beim Ausbruch

Bevorzuge Fake Breakouts / Liquiditätsjagden

Setze den Breakout immer in den Kontext des übergeordneten Trends

Kawumm'sche MORGENANALYSE zum Dienstag, den 13.01.2026Unser Dax ist weiterhin nicht aufzuhalten und steigt einfach so in weiter unbekannte Höhen empor als gäbe es gar kein Halten mehr.

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: aufwärts oberhalb von 25000, darunter abwärts

Grundstimmung: positiv

Da wir seit Donnerstag starke Rücksetzer von den neuen Hochs gesehen hatten, sollten insbesondere bei 25330 / 25350 wohl besser auch nochmal welche mit eingeplant werden. Von 25330 / 25350 sollten dabei durchaus nochmal 25200 / 25170 oder sogar auch 25100 und 25000 / 24970 angesteuert werden. Die drei Stationen sollten ganztägig Supportzonen bleiben um sich erneut nach oben zu probieren. Die weiteren Ziele oben wie 25420, 25469 oder 25530 sollte unser Dax aktiviert bekommen, indem er sich über 25330/ 25350 etabliert bekommt. So die Zusammenfassung von gestern.

Die 25330 / 25350 konnte unser Dax nun trotz Abwärtsgap gleich am Vormittag erreichen und auch klar und deutlich ohne Platz für Interpretationsspielraum überbieten und von oben halten. In der Folge schafften wir dann noch 25420 und schon fast die 25469. Damit wird es zum Dienstag nochmal spannend, da wir hier nun die Trendlinie aus den Hochs von Juni und Juli erreichen. Wäre also auch nochmal eine Stelle wo er sich mal etwas in Gegenwehr üben könnte. Dabei wären von oben dann 25400 / 25390, 25350 und 25300 / 25280 die primären Rücklaufziele von denen er sich aber auch jeweils wieder gut nach oben aufdrehen kann anschließend.

Sollte er aber überhaupt gar keinen Bock auf eine Umkehr haben, weil er von links und rechts nur so zugefüttert wird mit Short die ihm alle an den Kopf werfen, darf er auch ohne Frage oben einfach die nächsten Marken in Angriff nehmen und 25530, 25600 / 25630 und auch 25670 dann in die Zielpeilung nehmen. Und macht er da überhaupt keine Gefangenen, sind sogar 25800 gar nicht sooo unrealistisch nachher bei der Trendgewalt die er aktuell durch schiebt. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Zum Wochenauftakt der Verfallswoche konnte unser Dax nun weiteren Boden gut machen und arbeitete 25330 / 25350 wie auch 25420 / 24450 ab. Dabei erreichte er im Hoch sogar schon die Trendlinie aus den Hochs von Juni und Juli letzten Jahres. Also durchaus auch ein Bereich der ihm etwas Gegenwehr aus dem Kreuz leiern kann. Von oben werden dabei nun 25400 / 25490, 25350 und auch 25300 / 25280 als Rücklaufziele attraktiv. Sind allerdings auch alle gute Supports die unseren Dax direkt wieder nach oben aufdrehen können rein in die nächsten Ziele. Und sollte es ihm gelingen die Trendlinie und die 25470 nach oben zu überwinden, spräche auch nichts dagegen einfach weiter oben rauszuarbeiten bis 25530, 25600 / 25635 und meinetwegen gleich noch 25800. Wenn er rennt, dann rennt er ja meist erstmal ein Stückchen.

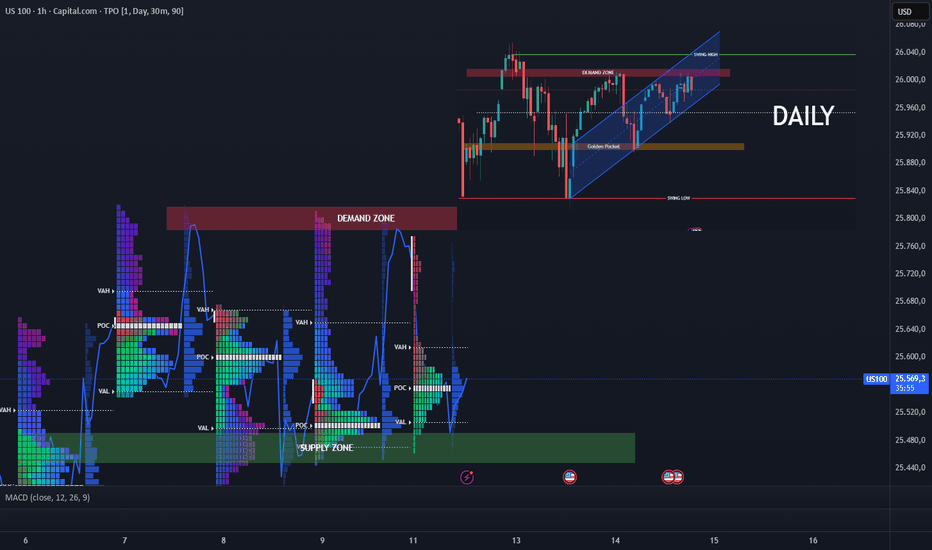

Long bis zum swing high?Derzeit sehen wir, meiner Meinung nach, den Bullishen Trend beim US100. (Grosses Bild - Daily Chart)

Wir haben das Golden Pocket (Daily) gut geschlossen und auch keine FVG´s gebildet. Derzeit sitzen wir bei der Demand Zone (Roter Bereich), ausbruch nach Oben könnte geschehen. Sollten wir die Zone nicht durchbrechen, sehe ich den nächsten Stopp bei der Support Linie (gepunktete Linie).

(1h Chart) Wir sehen beim TPO, dass der POC der 3 letzten Session höher liegt als der derzeitige Preis, weshalb ich mir gut denken kann, dass wir dem Trend folgen.

Danke fürs durchlesen und happy Profits :)

Gold bleibt gefragt – Konsolidierung nur vorübergehendNach einer kurzfristigen Korrektur innerhalb eines Abwärtskanals hat XAUUSD die Korrekturstruktur durchbrochen und damit die Rückkehr der Käufer bestätigt. Der Kurs konsolidiert aktuell über der neu gebildeten Unterstützungszone, was auf einen deutlichen Rückgang des Verkaufsdrucks hindeutet, da jeder Kursrückgang schnell absorbiert wird.

Im Marktkontext wird Gold weiterhin durch die Nachfrage nach sicheren Anlagen und die Erwartung einer vorsichtigen Geldpolitik gestützt. Dies trägt dazu bei, den mittelfristigen Aufwärtstrend aufrechtzuerhalten, obwohl der Markt in eine kurzfristige Seitwärtsphase eintritt.

Hauptszenario: Sollte die aktuelle Konsolidierungszone halten, könnte der Kurs seine Aufwärtsdynamik fortsetzen und höhere Niveaus testen.

Sehen Sie diese Konsolidierung als Basis für eine Fortsetzung des Aufwärtstrends – oder als Zeichen von Erschöpfung?

Liegt die US-Inflation bereits unter 2 %?Nach dem geopolitischen Nachrichtenrauschen und den jüngsten US-Arbeitsmarktdaten rücken in dieser zweiten Januarwoche erneut die US-Inflationsdaten in den Fokus, gemessen anhand von CPI und PPI. Während der starke Rückgang der Inflation im November die Märkte überrascht hat, deuten Echtzeit-Inflationsindikatoren darauf hin, dass die Inflation inzwischen wieder unter 2 % gefallen sein könnte. Ist das glaubwürdig? Ist die US-Inflation tatsächlich besiegt und kann die Fed im ersten Quartal 2026 wieder mit Zinssenkungen beginnen?

Am Dienstag, den 13. Januar 2026, werden die US-Inflationsdaten gemäß dem CPI veröffentlicht. Zur Erinnerung: Die letzte Veröffentlichung zeigte einen Rückgang der nominalen US-Inflation auf 2,7 % und der Kerninflation auf 2,6 %. Diese Entwicklung überraschte den Markt, und die zentrale Frage der Veröffentlichung am 13. Januar ist, ob sie diese erneute Disinflation bestätigt.

Bemerkenswert ist, dass einige von den Märkten stark beachtete Echtzeit-Inflationsindikatoren – insbesondere die von Truflation berechneten CPI- und PCE-Werte – bereits wieder das Inflationsziel der Fed von 2 % erreicht oder sogar leicht unterschritten haben.

Die Daten von Truflation zeigen derzeit eine CPI-Echtzeitinflation von rund 1,9 % sowie eine PCE-Inflation leicht oberhalb von 2 %, jedoch weiterhin sehr nahe am Ziel der US-Notenbank. Diese täglich aktualisierten Indikatoren liefern einen frühzeitigen Einblick in die Preisdynamik, lange bevor offizielle, zeitverzögert veröffentlichte Statistiken vorliegen. Historisch gesehen hat Truflation Inflationswendepunkte oft schneller erkannt, was die zunehmende Aufmerksamkeit institutioneller Investoren erklärt.

Über diese aggregierten Indikatoren hinaus bestätigen auch vorlaufende Inflationskomponenten ein disinflationäres Umfeld. Die ISM-PMI-Indizes für das verarbeitende Gewerbe und den Dienstleistungssektor zeigen einen erneuten Rückgang ihrer preisbezogenen Komponenten. Dies deutet darauf hin, dass der Inflationsdruck entlang der Wertschöpfungskette weiter nachlässt und das Risiko eines Inflationsanstiegs in den kommenden Monaten sinkt.

Der Immobiliensektor, lange Zeit ein zentraler Faktor für die hartnäckige Inflation, stellt inzwischen kein wesentliches Risiko mehr dar. Der Mietindex von Zillow weist eine Mietinflation nahe 2 % aus und signalisiert eine weitgehend abgeschlossene Normalisierung. Angesichts der zeitlichen Verzögerung zwischen Marktmieten und deren Berücksichtigung im offiziellen CPI spricht diese Entwicklung für eine fortgesetzte Disinflation der Wohnkostenkomponente im ersten Halbjahr 2026.

Schließlich spricht auch der Energiesektor klar für ein disinflationäres Szenario. Die jährliche Veränderung der Ölpreise ist inzwischen negativ und übt einen mechanischen Abwärtsdruck auf die Gesamtinflation aus, während Zweitrundeneffekte begrenzt bleiben. Solange diese Dynamik anhält, wirkt sie als wirksamer Puffer gegen eine erneute Inflationsbeschleunigung.

Vor diesem Hintergrund stellt sich möglicherweise nicht mehr die Frage, ob die US-Inflation nachhaltig unter 2 % fällt, sondern vielmehr, wie lange die Fed warten wird, bevor sie daraus geldpolitische Konsequenzen zieht. Sollten die CPI- und PPI-Daten im Januar die von den Echtzeitindikatoren skizzierte Entwicklung bestätigen, könnten sich die Markterwartungen hinsichtlich einer Wiederaufnahme von Zinssenkungen bereits im ersten Quartal 2026 rasch verstärken.

ALLGEMEINER HAFTUNGSAUSSCHLUSS:

Dieser Inhalt richtet sich an Personen, die mit Finanzmärkten und Finanzinstrumenten vertraut sind, und dient ausschließlich Informationszwecken. Die präsentierte Idee (einschließlich Marktkommentare, Marktdaten und Beobachtungen) ist kein Produkt einer Research-Abteilung von Swissquote oder einer ihrer Tochtergesellschaften. Dieses Material soll Marktbewegungen veranschaulichen und stellt keine Anlage-, Rechts- oder Steuerberatung dar. Wenn Sie ein Privatanleger sind oder keine Erfahrung mit dem Handel komplexer Finanzprodukte haben, sollten Sie vor finanziellen Entscheidungen einen lizenzierten Berater konsultieren.

Dieser Inhalt zielt nicht darauf ab, den Markt zu manipulees oder ein bestimmtes finanzielles Verhalten zu fördern.

Swissquote übernimmt keine Gewähr für die Qualität, Vollständigkeit, Richtigkeit, Genauigkeit oder Rechtmäßigkeit dieses Inhalts. Die geäußerten Meinungen stammen vom Berater und dienen ausschließlich zu Bildungszwecken. Alle Informationen zu einem Produkt oder Markt stellen keine Empfehlung einer Anlagestrategie oder Transaktion dar. Frühere Wertentwicklungen sind keine Garantie für zukünftige Ergebnisse.

Swissquote sowie deren Mitarbeiter und Vertreter haften in keinem Fall für Schäden oder Verluste, die direkt oder indirekt auf Entscheidungen basieren, die aufgrund dieses Inhalts getroffen wurden.

Die Verwendung von Marken oder Logos Dritter dient nur zu Informationszwecken und impliziert keine Billigung durch Swissquote oder eine Genehmigung durch den Markeninhaber zur Förderung seiner Produkte oder Dienstleistungen.

Swissquote ist die Marketingmarke der folgenden Unternehmen: Swissquote Bank Ltd (Schweiz) reguliert durch FINMA, Swissquote Capital Markets Limited reguliert durch CySEC (Zypern), Swissquote Bank Europe SA (Luxemburg) reguliert durch die CSSF, Swissquote Ltd (UK) reguliert durch die FCA, Swissquote Financial Services (Malta) Ltd reguliert durch die MFSA, Swissquote MEA Ltd. (VAE) reguliert durch die DFSA, Swissquote Pte Ltd (Singapur) reguliert durch die MAS, Swissquote Asia Limited (Hongkong) lizenziert durch die SFC und Swissquote South Africa (Pty) Ltd überwacht durch die FSCA.

Produkte und Dienstleistungen von Swissquote sind nur für Personen bestimmt, die diese gemäß den lokalen Gesetzen erhalten dürfen.

Alle Investitionen sind mit Risiken verbunden. Der Handel oder Besitz von Finanzinstrumenten kann mit erheblichen Verlusten einhergehen. Der Wert von Finanzinstrumenten wie Aktien, Anleihen, Kryptowährungen und anderen Vermögenswerten kann steigen oder fallen. Es besteht ein erhebliches Risiko finanzieller Verluste beim Kauf, Verkauf, Halten, Staken oder Investieren in diese Instrumente. SQBE spricht keine Empfehlungen zu bestimmten Investitionen, Transaktionen oder Anlagestrategien aus.

CFDs sind komplexe Instrumente mit hohem Verlustrisiko aufgrund von Hebeleffekten. Die Mehrheit der Privatanlegerkonten erleidet Verluste beim Handel mit CFDs. Sie sollten prüfen, ob Sie die Funktionsweise von CFDs verstehen und ob Sie es sich leisten können, das hohe Risiko einzugehen.

Digitale Vermögenswerte sind in den meisten Ländern nicht reguliert und es gelten möglicherweise keine Verbraucherschutzvorschriften. Aufgrund ihrer hohen Volatilität und spekulativen Natur sind sie für risikoscheue Anleger ungeeignet. Vergewissern Sie sich, dass Sie jeden digitalen Vermögenswert verstehen, bevor Sie handeln.

Kryptowährungen gelten in einigen Ländern nicht als gesetzliches Zahlungsmittel und unterliegen regulatorischen Unsicherheiten.

Die Nutzung internetbasierter Systeme kann erhebliche Risiken bergen, darunter Betrug, Cyberangriffe, Netzwerkausfälle, Kommunikationsprobleme sowie Identitätsdiebstahl und Phishing-Angriffe im Zusammenhang mit Krypto-Vermögenswerten.

Gold konsolidiert unter 4601 – kurzfristiger Korrekturdruck📊 Marktüberblick:

Gold stieg in den Bereich 4599–4601, konnte das Allzeithoch jedoch aufgrund kurzfristiger Gewinnmitnahmen nicht nachhaltig überwinden. Nach der Ablehnung an diesem wichtigen Widerstand handelt der Preis derzeit um 4585, was auf eine vorsichtige Konsolidierungsphase hindeutet.

📉 Technische Analyse:

Wichtige Widerstandszonen:

• 4595 – 4601

• 4620 – 4635

Nächste Unterstützungszonen:

• 4565 – 4555

• 4535 – 4520

EMA:

Der Preis bleibt über der EMA 09, wodurch der übergeordnete Aufwärtstrend intakt bleibt, auch wenn das bullische Momentum nachlässt.

Kerzen / Volumen / Momentum:

Mehrere Kerzen mit langen oberen Dochten nahe 4600 bei moderatem Volumen deuten auf starken Verkaufsdruck im Hochbereich hin. Die Momentumindikatoren sprechen für eine kurzfristige Konsolidierungs- oder Korrekturphase.

📌 Ausblick:

Gold könnte sich kurzfristig weiter seitwärts bewegen oder korrigieren, solange es nicht gelingt, den Widerstand bei 4601 nachhaltig zu überwinden. Die bullische Marktstruktur bleibt gültig, solange der Preis oberhalb der Unterstützungszone bei 4520 bleibt.

________________________________________

💡 Empfohlene Trading-Strategie:

🔻 SELL XAU/USD

• Einstiegszone: 4595 – 4601

• 🎯 TP: 40 / 80 / 200 Pips

• ❌ SL: 4610

🔺 BUY XAU/USD

• Einstiegszone: 4545 – 4535

• 🎯 TP: 40 / 80 / 200 Pips

• ❌ SL: 4525

Kawumm'sche MORGENANALYSE zum Mittwoch, den 14.01.2026Zum Dienstag hat unser Dax mal erste Seile runter geworfen um zu versuchen sich wieder gen Boden ziehen zu lassen

Guten Morgen :)

Marken mit Wichtigkeit und hoher Reaktionsfreundlichkeit für heute und die nächsten Tage sind meiner Meinung nach: 26000, 25800, 25635, 25460, 25380, 24830, 24420, 24000, 23760, 23450, 23100, 22800, 22600, 22420

Chartlage: positiv

Tendenz: abwärts unterhalb von 25330, darüber oberhalb

Grundstimmung: positiv

Nachdem unser Dax zum Montag die Trendlinie aus den Hochs von Juni und Juli letzten Jahres erreichte sollte nun spannend werden, ob er sich hier mal etwas mehr Gegenwehr aus dem Kreuz leiern kann. Von oben sollten dafür nun 25400 / 25390, 25350 und auch 25300 / 25280 als Rücklaufziele attraktiv werden. Alle aber auch gute Supports die unseren Dax direkt wieder nach oben aufdrehen können, hin auf die nächsten Ziele. Und sollte es ihm gelingen die Trendlinie und die 25470 nach oben zu überwinden, sprach dann auch nichts dagegen einfach weiter oben rauszuarbeiten bis 25530, 25600 / 25635 und meinetwegen gleich noch 25800. So die Zusammenfassung von gestern.

Unser Dax kam dann sogar schon mal per Abwärtsgap rein, und probierte sich dann unten wie oben Luft zu machen. Oben kam er dabei nicht über der 25470 nachhaltig raus, unten nicht unter die 25350. Im Ergebnis ging er dann sogar tiefer raus, als er reingekommen war und stellt damit eine erste rote Tageskerze und das genau von unserer Trendlinie oben weg. Sollte es ihm nun mit roter Tageskerze im Nacken gelingen unter dem Dienstag rauszuarbeiten, könnte er sich zu den ersten Rücklaufmarken bei 25300 / 25280 und 25200 aufmachen. Gelingt ihm das sind im späteren Verlauf sogar noch 25090 und Kurse unter 25000 wieder drin.

Doch muss unser Dax um das Umkehrsignal anzunehmen auch klar unter der 25350 / 25330 handeln und auch bleiben! Tut er das nicht und zieht sich doch nur wieder über 25420 zurück, sind direkt gleich wieder 25470 erreichbar und dann dürfte er sich wohl oben auch umgehend an neuen Hochs probieren und schon mal die 25530 anbeißen, bevor dann wieder 25600 / 25635 und höheres Thema werden. Die Scheine bleiben gleich. Für Aufwärtsstrecken der JH0SGR KO 22400 sowie GV4K8Y KO 20535 und für Abwärtsstrecken der MG5189 KO 26475 sowie der GV1VTU KO 28030.

Fazit: Unser Dax hat sich nun deutlicher von unserer Trendlinie im Tageschart abgestoßen und eine erste rote Tageskerze gestellt. Will er das als Umkehrsignal ausspielen müsste er sich unter die 25360 / 25330 drücken und dann auch ganztägig darunter bleiben und weiter in die Tiefe arbeiten. Klappt das sind 25280 und 25200 die nächsten Ziele, später dann auch 25090 und Kurse unterhalb der 25000, aber muss auch klar und deutlich drunter da unter den Dienstag. Schnüffelt der das Tief vom Dienstag nur an und drückt sich dann wieder hoch, oder arbeitet einfach gleich direkt wieder über 25420 raus, würde ich dann 25470 wieder einplanen sowie neue Allzeithochs um 25530, bevor dann 25600 / 25635 und höhere Ziele wieder Thema werden.

Goldanalyse – Aufwärtstrend, Erwartungen für nächste WocheDer Kurs hält sich stabil auf der Aufwärtstrendlinie, und die Struktur der höheren Tiefs bleibt intakt. Der aktuelle Bereich ist eine dynamische Nachfrage- und Unterstützungszone, und der Kurs liegt über der Ichimoku-Wolke → der Haupttrend ist weiterhin aufwärtsgerichtet.

Die obere Widerstandszone wurde mehrfach getestet → der Verkaufsdruck lässt nach.

Hauptszenario:

– Der Kurs hält sich über der Unterstützungszone → durchbricht den Widerstand und setzt den Aufwärtstrend auf 4.580 – 4.600+ fort.

👉 Empfehlung für nächste Woche: Kaufen bei Kursrückgang

Wall Street Wochenausblick KW03 2026📊 Wochenausblick | KW 03 · 2026 (Text Edition)

Liebe Trader & Investoren,

es gibt Tradingwochen, in denen es sehr viel zu sagen gibt. Und es gibt jene, in denen wir uns auf die wenigen, aber wesentlichen Faktoren der Märkte fokussieren müssen. Letzteres trifft auf die kommende Handelswoche zu.

Heute gibt es für Euch daher eine Text-only-Edition, die einen klaren Laser-Fokus auf die Hauptthemen der Wall Street legt. Dabei möchten wir bewusst gegen den aktuellen Panikmache- und Clickbait-Trend vorgehen, bei dem Events und Nachrichten – gemessen an ihrem tatsächlichen Markteinfluss – häufig deutlich überdramatisiert werden.

🎯 1) Diese Events beeinflussen die Märkte in der kommenden Woche:

Das Schlüssel-Event der kommenden Woche sind die US-Inflationsdaten am Dienstag um 14:30 Uhr. Der Marktkonsens liegt bei +0,3 % m/m und +2,7 % y/y.

Dabei müssen wir anmerken, dass diese Daten voraussichtlich keine allzu große Auswirkung auf den USD, Gold oder die Aktienmärkte haben werden, da eine „On-hold“-Entscheidung der FED Ende Januar als weitgehend beschlossen gilt.

Selbst der NFP-Report der vergangenen Handelswoche, der durch die negativen Revisionen der Vormonate schwächer ausfiel, konnte die laufende Long-Korrektur des USD nicht bremsen.

Die Aktienmärkte hingegen bevorzugen aktuell weiterhin schwächere Konjunkturdaten, da diese – durch zwei weitere erwartete Zinssenkungen im Gesamtjahr 2026 – Aktienrenditen relativ attraktiver erscheinen lassen.

Darüberhinaus startet nächste Woche die US-Bereichts-Saison mit den üblichen Banken-Giganten. (Mehr dazu auf dem oberen Bild). Der Dow Jones hat unter den US-Indizes das nächste Gewicht dieser Banken (Ca. 15% - 20%), sollte also am meisten von möglichen Konsens-Abweichungen betroffen sein.

🎯 2) Geopolitik: Oft ein Non-Event, aber mit "Tail Risk"

Geopolitische Entwicklungen (Stichworte: USA/Venezuela und USA/Grönland) haben aktuell keinen relevanten Einfluss auf die Märkte. Diese Themen ändern weder die relativ soliden Aussichten der KI-Unternehmen in den USA, noch die weitere Öffnung der Aktien- und Kryptomärkte für Privatanleger, noch den Zinsausblick für die kommenden Monate.

Mit anderen Worten: Aktien- und Forexmärkte haben sich zuletzt deutlich von geopolitischen Ereignissen entkoppelt.

Der verbleibende Tail-Risk liegt – wie immer – in einer militärischen Eskalation, insbesondere in einem möglichen Vorgehen der USA in Grönland sowie einer entsprechenden Reaktion der internationalen Staatengemeinschaft. Dieses Szenario ist derzeit jedoch nicht das Basisszenario der Märkte.

📊 3) Diese Charts haben wir als Mean-Reversion Möglichkeiten auf dem Radar:

Im Rückblick auf das Jahr 2025 ist eines glasklar:

Wir konnten in jedem Monat profitable Setups handeln. Der Grund dafür liegt in der Mean-Reversion-Strategie, wie sie von großen Wall-Street-Banken eingesetzt wird, kombiniert mit dem mathematischen Vorteil des Position Tradings. Diese Kombination erweist sich in den Forex-Märkten als besonders robust.

Selbstverständlich ist uns bewusst, dass jeder Trader einen eigenen Ansatz verfolgt – und genau das ist auch richtig so. Denn wenn alle Marktteilnehmer auf derselben Seite eines Trades stünden, würde kein funktionierender Markt existieren.

Der entscheidende Vorteil des Mean-Reversion-Ansatzes liegt jedoch darin, dass es sich um eine bewährte Methode handelt, die uns über Jahrzehnte hinweg zu nachhaltigen und reproduzierbaren Ergebnissen verholfen hat.

📊 Hier ein paar Charts, welche wir diese Woche im Blick haben:

GBP/AUD: Mean-Reversion Long bei weiterem Abfall. 2-Sigma-Level bei ca. 1,9930, 3-Sigma-Level be 1,9800. Je nachdem, wie mögliche Trigger-Kerzen aussehen, können wir einen gesunden Rückkehr zu den D1 EMAs sehen:

NZD/USD Long: Mean-Reversion Chance gezeigt im Chart. Wir haben hier noch keine starken Abweichungen, sollten dieses Paar allerdings beobachten, besonders weil wir sehr zuverlässige Rückläufe zum Mean in den letzten Monaten sahen.

Weitere Möglichkeiten ergeben sich ggf. unter der Woche. Die Banken-Trader kommen erst am Montag so richtig wieder in den Markt.

Marktfreundliche Grüße und Happy Trading!

Meikel & Euer Team WSI

Ergänzung der Analyse – Night TokenBeim Night Token wurde eine weitere bearishe SK-Sequenz aktiviert und bestätigt.

Die dazugehörige Zielzone liegt bei 0,0242 USD, mit einer möglichen Ausdehnung bis 0,0059 USD.

Gelingt es dem Night Token nicht, eine nachhaltige Trendwende einzuleiten und weder das GKL der blauen Sequenz noch das BCKL der roten Sequenz zurückzuerobern, bleibt das übergeordnete Bild klar bearish.

Insbesondere das Ausbleiben eines neuen Hochs bis 0,10214 USD erhöht deutlich die Wahrscheinlichkeit, dass der Kurs in die rote Zielzone hineinläuft.

Zusammenfassung:

- Bearishe SK-Sequenz: aktiviert & bestätigt

- Bearishe Zielzone: 0,0242 USD bis 0,0059 USD

- Bullische Invalidation erst bei: Ausbruch + neues Hoch bis 0,10214 USD

- Solange GKL Blau und BCKL Rot nicht zurückerobert werden → erhöhtes Abwärtsrisiko

Bullische Fortsetzung oder bearischem ZielbereichBitcoin zeigt aktuell eine sehr interessante und mehrschichtige Struktur. Die grüne SK-Sequenz wurde bereits abgeschlossen. Anschließend ist Bitcoin aus der gelben sowie der übergeordneten blauen Sequenz in das jeweilige GKL eingelaufen.

Dabei ist jedoch zu beachten, dass das CME-Gap vom Silvester weiterhin offen ist und sich bei 88.778 USD befindet. Zusätzlich wurde mit dieser Marktbewegung eine weitere bearische SK-Sequenz aktiviert und bestätigt. Die zugehörige Zielzone liegt im Bereich des CME-Gaps, konkret zwischen 88.125 USD und 86.778 USD.

Positiv zu bewerten ist hingegen, dass Bitcoin mit der Marktbewegung vom 9. Januar eine bullische SK-Sequenz aktiviert und ebenfalls bestätigt hat. Das Ziellevel dieser bullischen Sequenz liegt zwischen 93.450 USD und 94.336 USD.

Sollte Bitcoin dieses bullische Ziellevel erreichen und bis in den Bereich um 94.336 USD ansteigen, wäre die rote bearische Sequenz mit ihrer Zielzone bis 86.778 USD invalidiert.

Entscheidend ist nun, ob Bitcoin ausreichend Stärke entwickelt, um in die bullische Sequenz hochzuziehen, oder ob das aktuelle Niveau nicht gehalten werden kann und der Markt in die Zielzone der roten SK-Sequenz abgleitet.

Bearische Sequenz abgeschlossen mögliche Trend wendeNachdem die bullische Sequenz invalidiert wurde, hat Night Token eine bearische Sequenz aktiviert, bestätigt und bereits vollständig abgeschlossen. Der Kurs ist dabei sauber in das definierte Ziellevel gelaufen.

Mit dieser Marktbewegung wurde eine vollständige Korrektur vom Allzeittief bis zum Allzeithoch abgearbeitet. Aktuell zeigen sich erste Anzeichen einer möglichen Trendwende nach oben in Richtung des GKL der bearischen Sequenz.

In der Folge hat Night Token eine bullische Zwischensequenz aktiviert und bestätigt. Das Ziellevel dieser Sequenz liegt im Bereich zwischen 0,0766 USD und 0,0787 USD.

Zu beachten ist jedoch, dass das GKL der übergeordneten blauen SK-Sequenz weiterhin offen ist. Dieses liegt im Bereich zwischen 0,084 USD und 0,09 USD und bleibt damit ein übergeordneter Referenzbereich für die weitere Kursentwicklung.

BTC – Abwärtstrend setzt sich am Wochenende fortBTC bewegt sich in einem Abwärtskanal. Wiederholte Rücksetzer werden an der oberen Trendlinie abgewiesen, was darauf hindeutet, dass die Verkäufer den kurzfristigen Trend weiterhin kontrollieren.

Ichimoku-Bestätigung: Der Kurs liegt unterhalb der Ichimoku-Wolke, mit einer ausgeprägten Kumo-Wolke davor. Dies deutet darauf hin, dass die Abwärtsdynamik noch nicht beendet ist; die Rücksetzer sind rein technischer Natur.

Konfluenz-Verkaufszone: Der aktuelle Bereich umfasst Widerstand, absteigende Trendlinie und Ichimoku-Wolke. Die Wahrscheinlichkeit einer weiteren Abweisung ist hoch.

Hauptszenario: Der Kurs bleibt unterhalb der Trendlinie und fällt weiter auf ca. 89.000 (Kanalunterkante).

Vor der Fortsetzung des Abwärtstrends kann es zu einem kurzfristigen Rücksetzer kommen.

EUR – Abwärtsdruck hält bis nächste Woche anEUR/USD verharrt weiterhin in einer Struktur aus niedrigeren Hochs und niedrigeren Tiefs im H3-Chart. Der Kurs bewegt sich in einem absteigenden Kanal unterhalb der absteigenden Trendlinie und der Ichimoku-Wolke, was ein anhaltendes Verkaufssignal signalisiert.

Die aktuelle Retracement-Zone deckt sich mit der Angebots-/Pullback-Zone und fungiert als dynamischer Widerstand.

Sollte der Kurs die absteigende Trendlinie nicht zurückerobern und weiterhin an der Retracement-Zone abgewiesen werden, dürfte EUR/USD seinen Abwärtstrend fortsetzen und sich der unteren Unterstützungszone um 1,15708 nähern.

Wie schätzen Sie die Entwicklung von EUR/USD nächste Woche ein?

Der Markt nimmt dir NICHT dein GeldViele Trader geben die Schuld auf:

Market manipulation

„Wale“ (Big players)

News

Stop hunt

Die Wahrheit:

Der Markt spiegelt nur dein Verhalten wider. Er zwingt dich nicht, Geld zu verlieren.

Overtrading – Zu viele Trades

Du verlierst kein Geld wegen eines einzelnen Trades,

sondern weil du:

– ohne klares setup einsteigst

– aus Langeweile oder FOMO tradest

– es nicht akzeptierst, draußen zu bleiben

Der Markt nimmt kein Geld – du wirfst es selbst hinein.

Stop Loss verschieben – Disziplinbruch

SL gesetzt … dann verschoben

Preis fast am SL → noch etwas verschieben

Am Ende wird ein kleiner Verlust ein großer

Du gibst dem Markt die Erlaubnis, mehr zu nehmen.

Emotionales Trading statt Plan

Verlierer-Trader haben oft:

– keine festen Regeln

– jeder Trade ist anders

– Gewinn = Überheblichkeit, Verlust = revenge trade

Das Geld geht wegen Emotionen verloren, nicht wegen des Marktes.

Kleine Verluste nicht akzeptieren

Kleine Verluste sind Geschäftskosten.

Doch viele Trader:

– schneiden Verluste nicht

– hoffen auf eine Umkehr

– machen aus einem kleinen Loss eine Katastrophe

Der Markt ist nicht gierig – du bist es.

Eine Wahrheit, die jeder Trader akzeptieren muss

Der Markt schuldet dir keinen Profit.

Du schuldest dir selbst Disziplin.

Professionelle Trader versuchen nicht, jeden Tag Geld zu verdienen.

Sie konzentrieren sich darauf, dem Markt kein Geld dumm zu geben.

Anwendung im Chart

Weniger Trades = höhere Qualität

Stop Loss ist die Überlebenslinie

Kein setup → kein Trade

Kapital schützen ist wichtiger als Profit suchen

PRICE ACTION – Die wahre Sprache des MarktesIn der lauten Welt des Tradings voller Indikatoren bringt Price Action dich zurück zum Kern: dem Preis. Wenn alles entfernt ist, bleiben nur die Kerzen – der wahre Fußabdruck des Marktes.

Was ist Price Action – und warum ist es die wahre Sprache?

Es ist kein magisches System, sondern die Fähigkeit, Geldfluss und menschliche Emotionen im Preis zu lesen. Jede Kerze erzählt eine Geschichte von Angst, Gier und Hoffnung.

Preis – wo Emotionen sichtbar werden

Hochs brechen bedeutet Euphorie.

Tiefs brechen bedeutet Panik.

Seitwärtsbewegung bedeutet Unsicherheit.

Marktstruktur – das Rückgrat des Price Action

Akkumulation, Expansion, Distribution. Struktur zu verstehen heißt, den Marktzyklus zu erkennen.

Jede Kerze – Teil einer größeren Geschichte

Dochte, Pinbars und enge Kerzen liefern Hinweise, wenn man sie im Kontext liest.

Die Kraft der Einfachheit

Price Action ist simpel, aber tiefgründig. Es ist nicht verzögert und funktioniert in allen Märkten.

Die Denkweise professioneller Trader

Nicht „Wann einsteigen?“, sondern „Wer kontrolliert den Markt?“.

Preis lesen heißt Menschen verstehen

Price Action ist gelebte Marktpsychologie. Du rätst nicht – du bewegst dich mit dem Markt.

XAU/USD – Kauftendenz konsolidiertGold befindet sich innerhalb seines Hauptaufwärtstrends in einer technischen Korrektur und hält sich stabil an der EMA34/89 und der höheren Tiefstruktur im H2-Zeitrahmen. Die aktuelle Nachfragezone fungiert als dynamische Unterstützung und eignet sich, um Verkaufsdruck aufzufangen, bevor der Trend sich fortsetzt.

Makroökonomische Konsolidierung:

– Der Markt bleibt vor den US-Konjunkturdaten vorsichtig, was einen starken Ausbruch des USD erschwert.

– Die Nachfrage nach sicheren Anlagen hält aufgrund geopolitischer Risiken und der Erwartung niedriger Realzinsen an.

→ Mittelfristige Kapitalflüsse unterstützen weiterhin die positive Tendenz für Gold.

Bevorzugtes Szenario:

Der Kurs hält sich in der Unterstützungszone → erholt sich → durchbricht den nächsten Höchststand und steuert auf eine höhere Zielzone zu, wie im Chart dargestellt.

Warten Sie auf einen starken Rücksetzer oder kaufen Sie weiter?

GOLD triggert Dreieck. Ziele reichen bis 4.852 USD.Liebe Trader und Investoren,

sehr geehrte Damen und Herren,

herzlich Willkommen zu einem weiteren Update zum GOLD Spot (XAUUSD CFD) von Pepperstone. Ich analysiere den Kontrakt auf Tagesbasis.

Der Ausbruch aus dem Dreieck aus meinem letzten Update hat Wirkung gezeigt. Die höhere Zielzone um 4.600 USD wurde angelaufen. Der folgende Rücksetzer ist strukturell wichtig. Deshalb prüfen wir heute auch die Fibonacci-Analyse.

Charttechnische Einordnung Tagesbasis (Hauptchart oben)

Gold Spot konnte den Trigger des Dreiecks Ende November überwinden und ist seither im Tageschart erneut steigend ausgerichtet. Die Serie steigender Hoch- und Tiefpunkte seit dem 28.10.2025 ist noch intakt.

Solange auch die relevante Trendsupportlinie bei 4.236 USD hält, sind weitere und dynamische Rallyschübe zu den Erschöpfungszielen zwischen 4.786 und 4.852 US-Dollar keineswegs vom Tisch.

Markttechnische Einordnung (Chart unten)

Im Tageschart zeigen die Basisindikatoren neue negative Divergenzen. Dass wir hier nicht am Anfang der Bewegung stehen, dürfte jedem Anleger klar sein. Wir behalten diese potenziellen Belastungsfaktoren im Auge. Zuletzt hat die 20-Tagelinie (4.389) als erste Unterstützung fungiert.

Volumentechnische Einordnung (Chart unten)

In der Volumenanalyse liegt eine konstruktive Gemengelage vor. Unterstützungen (horizontal / VWAP) warten ab 4.096 US-Dollar. Die obere, rote Projektion des 2025.05er VWAP bietet auf der Oberseite nach wie vor gute Orientierung und verläuft bei 4.628 USD.

Achten Sie auf den 2025.10er VWAP bei 4.211 USD als erster Belastungsmarke.

Fibonacci Einordnung (Chart unten)

Meine priorisierte Erwartungshaltung in struktureller Hinsicht ist, dass Gold seit Ende Oktober einen Impuls absolviert, der bisher konstruktiv verläuft. Demnach hat Gold zuletzt in einer 4 korrigiert, auf die nun eine finale Schubwelle 5 inkl. neuer Allzeithochs folgen dürfte. Jegliches Abrutschen unter 4.273 USD gefährdet diese Zählung.

Im Fazit...

... befindet sich der Goldpreis weiterhin in einer übergeordneten Aufwärtsstruktur seit Ende Oktober 2025. Der Ausbruch aus dem Dreieck hat die erwartete Aufwärtsdynamik bestätigt und den Kurs an die obere Zielzone geführt. Aktuell läuft eine noch konstruktive Konsolidierung.

Solange die zentrale Unterstützungszone um 4.236 – 4.273 USD hält, überwiegt das bullische Szenario mit Potenzial zu neuen Allzeithochs im Bereich 4.615 - 4.786 – 4.852 USD.

Wir bleiben dran!

Ich freue mich über Kommentare und Diskussionen zu dieser Analyse.

Bitte achten Sie auf ein solides Positions- und Risikomanagement.

Wenn Ihnen die Idee gefällt, geben Sie uns für diese Analyse bitte einen Boost und folgen Sie uns, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Gold konsolidiert nahe dem Hoch📊 Marktentwicklung:

Der Goldpreis (XAU/USD) handelt derzeit im Bereich von 4470–4475 USD/oz, nachdem er ein kurzfristiges Hoch bei 4477 erreicht und anschließend schnell auf 4466 korrigiert hat, bevor er wieder nach oben drehte. Diese Entwicklung zeigt, dass sich der Markt in einer Konsolidierungsphase nahe dem Hoch befindet. Die Kaufkraft bleibt erhalten, trifft jedoch auf kurzfristigen Gewinnmitnahmedruck, da starke makroökonomische Impulse für einen neuen Trend fehlen.

📉 Technische Analyse:

• Wichtige Widerstände:

• 4478 – 4480 → kurzfristiger Widerstand, Intraday-Hoch, potenzielle Zone für kurzfristige SELL-Reaktionen

• 4505 – 4512 → starker erweiterter Widerstand, potenzielle Distributionszone bei einem Ausbruch über 4480

• Nächste Unterstützungen:

• 4458 – 4462 → kurzfristige Unterstützung, technische BUY-Reaktionszone

• 4440 – 4445 → wichtige Unterstützung, starke Verteidigungszone bei tieferen Korrekturen

• EMA:

Der Preis bewegt sich um die EMA 09 und entfernt sich nicht deutlich von der EMA 21 → Hinweis auf einen seitwärts gerichteten kurzfristigen Trend ohne klare Auf- oder Abwärtsbestätigung.

• Kerzenmuster / Volumen / Momentum:

H1-Kerzen mit oberen Dochten im Bereich 4477 sowie der schnelle Rücksetzer auf 4466 deuten auf Marktschwankungen zur Bereinigung schwacher Positionen hin. Das Volumen steigt nicht signifikant an, was darauf hindeutet, dass ein Ausbruch noch nicht bestätigt ist.

📌 Einschätzung:

Gold könnte sich weiterhin seitwärts in der Spanne von 4445 – 4480 bewegen. Erst ein klarer Ausbruch über 4480 oder ein Bruch unter 4445 würde einen neuen kurzfristigen Trend bestätigen.

💡 Vorgeschlagene Handelsstrategie:

🔻 SELL XAU/USD bei: 4478 – 4480

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4484 – 4486

🔺 BUY XAU/USD bei: 4458 – 4462

🎯 TP: 40 / 80 / 200 Pips

❌ SL: 4454 – 4456

BTCUSDTBTC – Die Nachfrage hat ihre Wirkung gezeigt. Jetzt beobachten wir den Kanal.

BTC hat genau dort reagiert, wo es erwartet wurde... die blaue Nachfragezone hat gehalten, und die Käufer sind eingestiegen!

Seit dieser Reaktion hat sich die kurzfristige Dynamik des Kurses nach oben verschoben und einen Aufwärtstrendkanal gebildet. Noch ist die Bewegung nicht aggressiv, aber die Struktur verbessert sich langsam.

Mein Fokus ist von nun an klar:

Solange BTC innerhalb dieses blauen Kanals gehandelt wird, werde ich geduldig auf Rücksetzer zur unteren Begrenzung warten und von dort aus trendfolgende Long-Setups suchen.

Der natürliche Anziehungspunkt nach oben bleibt die orangefarbene Strukturzone, die weiterhin als entscheidender Bereich fungiert.