Wall Street Wochenausblick KW03 2026📊 Wochenausblick | KW 03 · 2026 (Text Edition)

Liebe Trader & Investoren,

es gibt Tradingwochen, in denen es sehr viel zu sagen gibt. Und es gibt jene, in denen wir uns auf die wenigen, aber wesentlichen Faktoren der Märkte fokussieren müssen. Letzteres trifft auf die kommende Handelswoche zu.

Heute gibt es für Euch daher eine Text-only-Edition, die einen klaren Laser-Fokus auf die Hauptthemen der Wall Street legt. Dabei möchten wir bewusst gegen den aktuellen Panikmache- und Clickbait-Trend vorgehen, bei dem Events und Nachrichten – gemessen an ihrem tatsächlichen Markteinfluss – häufig deutlich überdramatisiert werden.

🎯 1) Diese Events beeinflussen die Märkte in der kommenden Woche:

Das Schlüssel-Event der kommenden Woche sind die US-Inflationsdaten am Dienstag um 14:30 Uhr. Der Marktkonsens liegt bei +0,3 % m/m und +2,7 % y/y.

Dabei müssen wir anmerken, dass diese Daten voraussichtlich keine allzu große Auswirkung auf den USD, Gold oder die Aktienmärkte haben werden, da eine „On-hold“-Entscheidung der FED Ende Januar als weitgehend beschlossen gilt.

Selbst der NFP-Report der vergangenen Handelswoche, der durch die negativen Revisionen der Vormonate schwächer ausfiel, konnte die laufende Long-Korrektur des USD nicht bremsen.

Die Aktienmärkte hingegen bevorzugen aktuell weiterhin schwächere Konjunkturdaten, da diese – durch zwei weitere erwartete Zinssenkungen im Gesamtjahr 2026 – Aktienrenditen relativ attraktiver erscheinen lassen.

Darüberhinaus startet nächste Woche die US-Bereichts-Saison mit den üblichen Banken-Giganten. (Mehr dazu auf dem oberen Bild). Der Dow Jones hat unter den US-Indizes das nächste Gewicht dieser Banken (Ca. 15% - 20%), sollte also am meisten von möglichen Konsens-Abweichungen betroffen sein.

🎯 2) Geopolitik: Oft ein Non-Event, aber mit "Tail Risk"

Geopolitische Entwicklungen (Stichworte: USA/Venezuela und USA/Grönland) haben aktuell keinen relevanten Einfluss auf die Märkte. Diese Themen ändern weder die relativ soliden Aussichten der KI-Unternehmen in den USA, noch die weitere Öffnung der Aktien- und Kryptomärkte für Privatanleger, noch den Zinsausblick für die kommenden Monate.

Mit anderen Worten: Aktien- und Forexmärkte haben sich zuletzt deutlich von geopolitischen Ereignissen entkoppelt.

Der verbleibende Tail-Risk liegt – wie immer – in einer militärischen Eskalation, insbesondere in einem möglichen Vorgehen der USA in Grönland sowie einer entsprechenden Reaktion der internationalen Staatengemeinschaft. Dieses Szenario ist derzeit jedoch nicht das Basisszenario der Märkte.

📊 3) Diese Charts haben wir als Mean-Reversion Möglichkeiten auf dem Radar:

Im Rückblick auf das Jahr 2025 ist eines glasklar:

Wir konnten in jedem Monat profitable Setups handeln. Der Grund dafür liegt in der Mean-Reversion-Strategie, wie sie von großen Wall-Street-Banken eingesetzt wird, kombiniert mit dem mathematischen Vorteil des Position Tradings. Diese Kombination erweist sich in den Forex-Märkten als besonders robust.

Selbstverständlich ist uns bewusst, dass jeder Trader einen eigenen Ansatz verfolgt – und genau das ist auch richtig so. Denn wenn alle Marktteilnehmer auf derselben Seite eines Trades stünden, würde kein funktionierender Markt existieren.

Der entscheidende Vorteil des Mean-Reversion-Ansatzes liegt jedoch darin, dass es sich um eine bewährte Methode handelt, die uns über Jahrzehnte hinweg zu nachhaltigen und reproduzierbaren Ergebnissen verholfen hat.

📊 Hier ein paar Charts, welche wir diese Woche im Blick haben:

GBP/AUD: Mean-Reversion Long bei weiterem Abfall. 2-Sigma-Level bei ca. 1,9930, 3-Sigma-Level be 1,9800. Je nachdem, wie mögliche Trigger-Kerzen aussehen, können wir einen gesunden Rückkehr zu den D1 EMAs sehen:

NZD/USD Long: Mean-Reversion Chance gezeigt im Chart. Wir haben hier noch keine starken Abweichungen, sollten dieses Paar allerdings beobachten, besonders weil wir sehr zuverlässige Rückläufe zum Mean in den letzten Monaten sahen.

Weitere Möglichkeiten ergeben sich ggf. unter der Woche. Die Banken-Trader kommen erst am Montag so richtig wieder in den Markt.

Marktfreundliche Grüße und Happy Trading!

Meikel & Euer Team WSI

Ideen der Community

Bitcoin - Bärenflagge vs. ansteigendes Dreieck und Ausblick.Liebe Trader und Investoren,

herzlich Willkommen zu einem taktischen Ausblick für den Bitcoin.

Im Moment funktionieren die klassischen Chartpattern recht verlässlich, was für mich immer ein Zeichen für gute Qualität im Kursverlauf ist. Das ist auch wichtig für größere Anleger, die ja nicht allein von schönen Stories, Luft und Liebe leben...

Der BTCUSD hatte das ansteigende Dreieck (Chart oben) nach oben aktiviert und ist exakt bis in die höhere Anlaufzone (Main Targets Level #1) gelaufen. Um 95.000 US-Dollar setzten Gewinnmitnahmen ein, die im Moment zu einem Re-Test (Throwback) der Signallinie (Trigger Dreieck) führen. Im Grunde ist dies ein solider und konstruktiver Verlauf. Wichtig ist nun, dass der Bitcoin stabil bleibt.

Grundsätzlich geht es übergeordnet nach wie vor recht zaghaft im Kursverlauf des Bitcoin zur Sache. Positiv ist, dass die relevante Unterstützungslinie TSW-1 bei 88.973 USD im Wochenchart gehalten werden kann.

Die Lage im Wochenchart bleibt also vorerst konstruktiv.

Wir müssen allerdings den Tageschart in den Fokus nehmen.

Hier sieht es verdächtig nach einer bärischen Flagge aus, die sich seit dem Novembertief bildet. Ein Abrutschen unter den Trigger (88.117) muss der Bitcoin vermeiden.

Im Fazit ist der Bitcoin gemäß meiner Erwartung gelaufen. Das markierte Dreieck wurde von guten quantitativen Signalen begleitet. Der Anstieg wurde bei 95.000 US-Dollar gebremst. Auch das war nun keine Überraschung.

Für die anstehende Woche rechne ich mit einem weiteren Versuch, die mehrfachen Widerstände um 95K USD anzulaufen. Sollte der Bitcoin über dieses Level ansteigen, fokussieren wir die nächsten Ziele zwischen 96.293 und 94.979 USD.

Am übergeordneten Korrekturmodus ändert sich vorerst nichts. Der Markt braucht Zeit, um Vertrauen aufzubauen.

Ich freue mich über Kommentare und Diskussionen zu meiner Analyse.

Bitte achtet auf Euer Positions- und Risikomanagement.

Wenn Euch die Idee gefällt, bitte gebt mir einen Boost und folgt mir, um immer auf dem Laufenden zu sein...

Herzliche Grüße,

Thomas Jansen

Investor-Guard

Disclaimer:

Bei den hier bereitgestellten Informationen handelt es sich um Informationen allgemeiner Art und nicht um Rechts-, Steuer- oder Anlageberatung.

*Gekennzeichnete Empfehlungen gem. WpHG sind im Kundenbereich einsehbar und unterliegen der Compliance von Investor-Guard.

VISA - longviewVisa zeigt über Jahrzehnte eine außergewöhnliche strukturelle Stabilität: Umsatz, EBIT und Net Income steigen kontinuierlich und ohne zyklische Ausschläge. Die Margen sind extrem hoch und bleiben stabil, während der Operating Leverage klar positiv ist. Die Bilanz ist robust, mit sehr geringer Nettoverschuldung und keinerlei Liquiditäts- oder Refinanzierungsrisiken. Der Cashflow ist stark, konsistent und wächst sowohl absolut als auch pro Aktie – Visa ist operativ und finanziell ein Cashkraftwerk. Die Kapitalallokation ist rational, shareholder-orientiert und wird durch steigende Owner Earnings pro Aktie bestätigt.

🏰 7) ESSENTIAL-ANALYSE (nach Muss- und Kann-Kriterien)

A) MUSS-KRITERIEN

Essenzialität:

→ Ja.

Ohne Visas Netzwerk funktionieren keine globalen Zahlungen, kein Handel, kein E-Commerce, keine digitale Wirtschaft.

20-Jahres-Wertschaffung:

→ Ja.

Umsatz, EBIT, Gewinn, FCF und Eigenkapital steigen langfristig. Keine strukturellen Schwächen.

Finanzielle Stärke:

→ Ja.

Net Debt/EBITDA ≈ 0,25×, Zinskosten minimal, FCF hoch und stabil.

Pleitesicherheit:

→ Ja.

EBIT/Zinsen ≈ 45× → praktisch unpleitebar.

Stabile Umsätze & Gewinne über Jahrzehnte:

→ Ja.

Stetiger, sauberer Aufwärtstrend ohne echte Einbrüche.

Da alle 5 Muss-Kriterien erfüllt sind → Visa ist mindestens ein Essential.

B) KANN-KRITERIEN (≥2 für Core Essential)

Marktmacht / Quasi-Monopol:

→ Ja.

Visa + Mastercard kontrollieren die globale Zahlungsinfrastruktur.

Unverzichtbarkeit vertieft:

→ Ja.

Kein Handel, keine Onlinezahlung, keine Kartentransaktion ohne deren Netzwerk.

Schaufelverkäufer-Charakter:

→ Ja.

Visa verkauft keine Konsumprodukte, sondern zieht Gebühren an jedem Transaktionsfluss – pure Infrastruktur.

Operating Leverage positiv:

→ Ja.

Kosten wachsen deutlich langsamer als der Umsatz.

Überdurchschnittliche Cash Conversion:

→ Ja.

115–130 % über viele Jahre.

→ 5/5 Kann-Kriterien erfüllt.

🏰 Urteil: CORE ESSENTIAL STOCK

Visa erfüllt sämtliche Pflichtkriterien und alle optionalen Kriterien.

Es ist ein strukturell stabiles, globales Infrastrukturunternehmen mit einem finanziellen Profil, das dem eines naturgesetzlich wachsenden Cashflows ähnelt.

Begründung

Visa betreibt ein weltweit unverzichtbares digitales Mautsystem mit extrem hohen Margen, niedrigem Kapitalbedarf, stabilen Cashflows und nahezu perfekter Skalierbarkeit. Die Bilanz ist stark, die Zinsdeckung absurd hoch, und die Owner Earnings pro Aktie steigen seit Jahren zuverlässig. Das Geschäftsmodell ist systemrelevant und operativ wie finanziell außerordentlich robust.

Silberpreis stabilisiert sich auf hohem NiveauAnalyse bei einem Silberkurs von $79,90

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Kurze Einordnung im Rückblick

Das im zweiten Halbjahr 2025 etablierte Ausbruchsszenario setzte der Silberpreis nach kurzem Ringen an der $50er-Marke eindrucksvoll fort, muss sich nach seinem Rekordhoch über $83 zunächst jedoch an der $70er-Marke stützen.

Silberpreis Prognose für diese Woche

Kurzfristig stützt die violette Trendlinie den Bewegungszweig inklusive der signifikanten Korrekturkerzen. Darüber rangiert weiterhin ein positiver Ausblick, der den Kurs im Wochenverlauf zurück über die $80er-Marke befördern könnte. Lediglich eine nächste Welle von Gewinnmitnahmen würde bei Bruch des Vorwochentiefs stärkeren Druck auf die 20-Tage-Linie ausüben.

Mögliche Wochenspanne Bullen: $75,40 bis $84,80

Alternative Kursspanne Bären: $69,10 bis $78,80

Nächste Widerstände: $83,75 = Allzeithoch 2025

Wichtige Unterstützungen: $72,75 = Vorwochentief | $54,46 = Oktoberhoch

Silber Prognose für nächste Woche

Im weiterhin positiven Chartbild liegt das Augenmerk auf der violetten Trendlinie. Sollte der Kurs diese Unterstützung zusammen mit dem steigenden 20-Tage-Durchschnitt verteidigen, steht eine Fortsetzung der Dynamik im Raum.

Setzt sich hingegen Schwäche durch, könnte eine breitere Konsolidierungsphase entstehen. Ein deutlich flacherer Trendverlauf oder eine Tradingrange mit Test der 50-Tage-Linie wären dann abzusehen.

Mögliche Wochenspanne: $79,30 bis $88,20 alternativ $64,50 bis $77,10

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Dienstag

14:30 Uhr USA Verbraucherpreisindex

16:00 Uhr Immobilienmarkt

Mittwoch

14:30 Uhr USA Erzeugerpreisindex & Einzelhandelsumsätze

16:00 Uhr Immobilienmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Herstellungsindex & Arbeitsmarkt

14:45 Uhr Einkaufsmanagerindex

Freitag

08:00 Uhr Deutschland Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Bullische Fortsetzung oder bearischem ZielbereichBitcoin zeigt aktuell eine sehr interessante und mehrschichtige Struktur. Die grüne SK-Sequenz wurde bereits abgeschlossen. Anschließend ist Bitcoin aus der gelben sowie der übergeordneten blauen Sequenz in das jeweilige GKL eingelaufen.

Dabei ist jedoch zu beachten, dass das CME-Gap vom Silvester weiterhin offen ist und sich bei 88.778 USD befindet. Zusätzlich wurde mit dieser Marktbewegung eine weitere bearische SK-Sequenz aktiviert und bestätigt. Die zugehörige Zielzone liegt im Bereich des CME-Gaps, konkret zwischen 88.125 USD und 86.778 USD.

Positiv zu bewerten ist hingegen, dass Bitcoin mit der Marktbewegung vom 9. Januar eine bullische SK-Sequenz aktiviert und ebenfalls bestätigt hat. Das Ziellevel dieser bullischen Sequenz liegt zwischen 93.450 USD und 94.336 USD.

Sollte Bitcoin dieses bullische Ziellevel erreichen und bis in den Bereich um 94.336 USD ansteigen, wäre die rote bearische Sequenz mit ihrer Zielzone bis 86.778 USD invalidiert.

Entscheidend ist nun, ob Bitcoin ausreichend Stärke entwickelt, um in die bullische Sequenz hochzuziehen, oder ob das aktuelle Niveau nicht gehalten werden kann und der Markt in die Zielzone der roten SK-Sequenz abgleitet.

Nasdaq: Markt im seitlichen TrendDie Nasdaq steigt auf 25766 Punkte und folgt damit ihrem Seitwärtstrend.

Bei den Intermarketindikatoren tut sich auch etwas, während die Indikation gegenüber den US-Bonds im Neutralbereich dahindümpelt, steigen sie gegenüber EURUSD und Gold an. Das ist positiv.

Saisonal ist die Nasdaq noch bis in den Januar leicht positiv.

Solange die Nasdaq im roten Seitwärtstrend bleibt ist alles in Ordnung. Bricht sie nach oben aus dem Trend aus, dann ist das ein stark positives Zeichen.

Die Nasdaq hat eine bewegte Woche hinter sich und steigt zum Wochenschluss auf 25346 Punkte. Die Nasdaq ist in ihrem Seitwärtskanal gefangen und schwankt auf und ab. Was nicht passieren darf, ist die Unterbietung des letzten markanten Tiefs bei ??? und erst recht nicht das nächste Tief bei 24200.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

Dax Chartanalyse mit klarer Erwartung und weiterem Fahrplan📊 DAX – Chartanalyse / Der Markt hat noch Luft

Im heutigen Video möchten wir euch einen Fahrplan mit klaren Levels mit auf den Weg geben und aufzeigen, was wir vom weiteren Kursverlauf im Dax erwarten.

🎬 Klarheit und Orientierung findet Ihr in dem Video, viel Spass.

🙏 Unterstütze WELLENBLICK TRADING

👍 Like · 💬 Kommentar · ⭐ Follow/ABO

🌊 Euer WELLENBLICK-TRADING

⚠️ Hinweis:

Diese Analyse stellt keine Anlageberatung oder Empfehlung dar. Sie spiegelt unsere Einschätzung bei Wellenblick Trading wider und dient ausschließlich Bildungs- und Informationszwecken.

Investitionen erfolgen eigenverantwortlich und auf eigenes Risiko.

EWA: 1W-BTC | MasterPlan2026+GoldenerSchnitt - ZusammenfassungMasterPlan2026 – gekürzte Version

✨DEN Goldenen Schnitt bei Bitcoin entdeckt🧐!

🧠MasterPlan für 2026!!!🚀🗺️

🤝Gemeinsam stark! Tiger-Rudel = stärkste Rudel!🐯

----------------------------------------------------------------------------

Geh in Deine Energie!

Vertrau Deiner Strategie!

DU bist das Genie!

"Wenn das Leben dir Charts gibt, dann zeichne halt 🌊Wellen drauf!"

TigerTwin136

🐯Willkommen im TEAM TIGER🐯

Pure EW 🌊 Leidenschaft und ’ne ordentliche Portion Liebe❤️&🤪Wahnsinn erwarten dich hier!

Ich bin Tiger🌀Twin, dein 🦄EinhornTiger🐯aus dem EW-TigerDojo mit „⚔️Katanas & Tütü🩰“ und hier werden EW-Charts gefaltet wie Origami-Ninjas!

----------------------------------------------------------------------------

👉Einleitende Worte:

Dein 🦄EinhornTiger🐯 hier = Tiger🌀Twin136 ist kein Tiger der von anderen ab schaut oder abschauen möchte um es sich einfach zu machen!

Sondern DU hast hier einen echten EWLer der DIE RICHTUNG VOR-Gibt!

Vor allen anderen EWLern!

Dieses Tiger-Auge sieht das was die anderen noch nicht sehen und meinen Count später dann übernehmen werden(/müssen)!!!

Hier kommst du zum kompletten MasterPlan2026

Er beinhaltet auch den MasterPlan2025 und hat sehr viel Zeit in Anspruch genommen. Vor allem in Textarbeit!

----------------------------------------------------------------------------

🗺️Der Entdeckungsweg zum ✨Goldenen Schnitt✨

Wie ich auf den goldenen Schnitt gekommen bin und weshalb das die perfekte Zählung ist.

Die Wellen🌊 mit meinen ⚔️Katanas fein säuberlich zerlegt!

👉Impulsive Wellen sind die grünen Wellen als W1+W3+W5🟢

👉Korrektiven Wellen sind die roten Wellen als W2+W4🔴

Die Kurzfassung zum Chart:

🟢W1= 20 Wochen / 140 Tage (Die Geburt- der Ursprungs Impuls / der Herzschlag)

🔴W2= 22 Wochen / 154 Tage (Flache Korrektur - erste Geduldsprobe)

🟢W3= 26 Wochen / 182 Tage (zeitl+preisl. die längste Welle - Die Kraft)

🔴W4= 21 Wochen / 147 Tage (Komplexer als W2 - Das Chaos vor dem Finale / Psychoterror)

🟢W5= 24 Wochen / 168 Tage (50% der Länge von W1+W3 - Der letzte Sprint)

Insgesamt: 133 Wochen / 791 Tage

🔴Davon waren die Korrektiven Welle:

W2= 22 Wochen / 154 Tage

W4= 21 Wochen / 147 Tage

Zusammen: 43 Wochen / 301 Tage

🟢Die Impulsiven:

W1= 20 Wochen / 140 Tage

W3= 26 Wochen / 182 Tage

W5= 24 Wochen / 168 Tage

Zusammen: 70 Wochen / 490 Tage

Der Rechenweg zum ✨Goldenen Schnitt✨:

🔴Korrektive Wellen / 🟢Impulsive Wellen

W2+W4 / W1+W3+W5

👉Auf Wochenbasis:

43 Wochen / 70 Wochen = 0,6143

👉Auf Tagesbasis:

301 Tage / 490 Tage = 0,6143

Dieser Wert ist extrem Nah an 0,618 dran!

Das ist eine minimale Abweichung von 0,0037!

Diese Abweichung ist kleiner als 1% bzw es sind 0,6% Abweichung

was gleichzeitig ein Treffer von 99,4% bedeutet!

Zeitlich⌛ ist diese Synchronisation der Wellen🌊 einfach unfassbar & genial zugleich!👏🏼👏🏼👏🏼

----------------------------------------------------------------------------

🔍Nun zur eigentlichen Korrektur📉

Seit dem 20. Januar 2025 befinden wir uns somit offiziell in der Korrektur.

Ausgehend vom Top der Welle 5 bei 109k läuft aktuell eine ABC-Struktur, die ich allerdings zunehmend komplex sehe. Mein Favorit: WXY.

😈 Worst Case:

Eine WXYXZ – möglich, ja… wahrscheinlich? Eher nein.

Denn das würde bedeuten, dass sich die Welle 2 noch weiter unnötig in die Länge zieht.

🧠 Warum halte ich das für eher unwahrscheinlich?

Welle-5-Top bei 109k = Start einer neuen Welle 1

⏱ Der komplette Zyklus in der Zeit:

113 Wochen aka 791 Tage → das ist unsere neue Welle 1 🟢

Der gesamte Abverkauf von 109k auf ~80,5k (W1 Top bis jetzt)

(wichtig: nicht vom Welle-B-Top bei 126k!)

dauerte 43 Wochen.

Jetzt wird’s mathematisch📐

Wenn ich diese in Verhältnis zu dem Gesamten Zyklus Impuls von 113 Woche setze, kommt folgendes raus:

🔴Korrektive Wellen / 🟢Impulsive Wellen

43 Wochen (bisher) / 113 Wochen = 0,382

0,382 ist das Gegenstück vom ✨Golden Schnitt✨: 0,618 + 0,382 = 1 💥BäM!

👉Was heißt das jetzt unterm Strich?:

Zeitlich gesehen erfüllt die aktuelle Bewegung exakt die Mindestanforderung für eine Welle 2.

Und genau deshalb…

... ist das ein Grund warum der MasterPlan2025 noch atmet und Gültigkeit hat.

Und wäre damit eine Running-Flat Formation.

Das Regelwerk wird nicht verletzt.

✔️ Preislich: Welle A ≈ Welle C

✔️ Zeitlich: 0,382 im Verhältnis zum gesamten bisherigen Zyklus

EW-Regeln sagen also: „Alles fein.“ ✔️📜

Die Charts für diese Annahme (MasterPlan2025):

----------------------------------------------------------------------------

📜MasterPlan2026 mit dem✨Goldenen Schnitt✨

Dieser MasterPlan2026 also dein Tiger in diesem Jahr – nicht der alte Tiger vom letzten Jahr, sieht das ganze inzwischen kritischer mit dem alten MasterPlan2025.

Warum?

Es ist höchst ungewöhnlich – und genau deshalb werte ich das Ganze eher als Warnsignal 🚨

👉gesendet von diesem überschnellen 6-Wochen-Dip , bei dem mein Depot angefangen hat zu kreischen📉😱

Für mich wirkt das dis-proportional , auch wenn formal keine Regel gebrochen wurde.

Es fühlt sich an wie ein abgehackter, überstürzter Abschluss nach einer langen, komplexen Welle B.

Noch auffälliger:

Welle C dauerte nur halb so lang wie Welle A

11 Wochen vs. 6 Wochen ⚖️

Das ist… sagen wir mal… suspekt 🕵️

👀 Das Bild ist also trügerisch!

Nach 11 Wochen + 26 Wochen ein schneller 6-wöchiger Abverkauf

und dann soll sofort wieder ein neuer Bullenmarkt starten?!? 🐂

📉 Auch wenn preislich & zeitlich alles in den EW-Schuh passt –

👉es fühlt sich nicht rund an.

Normalerweise nimmt sich eine Welle C deutlich mehr Zeit ⏱️

Der Kern der alten Analysen bleibt erhalten auch wenn der Count jetzt hiermit angepasst wurde. Aber dieses mal:

🎯 deutlich präziser

🧵 mit zeitlich eingebautem Goldenen Schnitt

📅 konkretes Zeit-Ziel

💰 konkretes Preis-Ziel

Die Zonen für Welle X und Welle Y habe ich versucht, so exakt wie möglich ins Chart zu zimmern 🛠️

👉Meine Erwartung:

Welle X: komplex – ähnlich wie Welle B 🧠

Welle Y: ein letzter, brutaler Abverkauf 💥

🗓️ Zeitliches Ziel:

Ende Mai ’26 / Anfang Juni ’26

Preisliches Ziel:

🎯 Türkise Zone bei ~68.920 $

----------------------------------------------------------------------------

🔍 Die Herleitung dieser Ziele? 👉 Natürlich… der Goldene Schnitt ✨

Denn mal ehrlich:

Wenn sich der erste Zyklus so mustergültig daran gehalten hat –

warum sollte er jetzt plötzlich sagen:

„Nee, hab keinen Bock mehr auf Mathe“?📐

Also habe ich eine zeitliche Projektion gemacht:

113 Wochen (Zyklus Welle 1) x 0,618 = 69,834 Wochen

👉Gerundet 70 Wochen

Diese 70 Wochen projiziert ab dem Welle-1-Top bei 109k in die Zukunft

➡️ Zielzeitraum: Ende Mai / Anfang Juni 📆

Wichtig⚠️:

Der Markt ist kein Schweizer Uhrwerk – er wird sich Zeit/Toleranz gönnen und ich mir Kaffee.

Der Impuls von Welle Y wird ähnlich heftig wie der Fall vom Welle B Top von 126k auf 80,5k!

Ich weiß aktuell noch nicht, wo Welle X final ihr Ende findet.

Aber mein Radar piept verdächtig laut in der Zone:

📊 50er – 78,8er Fibonacci Retracement (siehe Chart)

Von dort aus sehe ich sehr realistisch:

🔻 Abverkauf auf 69–72k 👉 wenn Welle Y = Welle W (100%)

Die dunkle Seite der Macht:

Wenn Welle Y = 1,618 × Welle W

dann reden wir über:

🩸 < 60k

🎯 55–52k

👀 eventuell sogar das alte Low bei 49k

Kurz gesagt:

👉 Dieser Abverkauf wird schmerzvoll.

Und obwohl ich auch sehe wie die Geldmenge M2💸 weiter wächst und von ATH zu ATH steigt wieder spricht sich das hier ein wenig mit der Analyse.

Das Wachstum der Geldmenge spricht wiederum für den alten MasterPlan2025 und dafür, dass es jetzt schon fertig ist und wir eine Running Flat haben.

Deshalb gibt es diese beiden Szenarien bei mir:

MasterPlan2026 und MasterPlan2025

Nach aktuellem besten Wissen und Gewissen, halte ich den aktuellen neuen 👉MasterPlan2026 für das wichtigere Primäre Szenario .

Damit einhergehend:

👉noch ein letzter finaler Abverkauf noch vor Jahres Mitte

Das schmerzliche dabei ist, dass der Altcoin Sektor💀 damit auch betroffen sein wird/muss📉.

Stichwort - Markt-Korrelation

👑 Fällt der König…

⚔️ fallen die Ritter mit ihm.

----------------------------------------------------------------------------

🔍Ein letzter und wichtiger Teil des Puzzles 🧩

Der Bitcoin gegen Gold Chart!

Bisher liegt die Trefferquote bei brutalen 100 %.🔥

4 von 4 Durchläufen – und jetzt? Der 5. Tanz läuft… unser Tanz! 💃🕺

Ein finales Wort zum „DIP“ ist noch nicht gesprochen.

Ein kleineres, tieferes Tief ist weiterhin möglich. Aber ganz egal, ob jetzt oder erst in ein paar Wochen – eines ist klar:

👉 Eine kräftige Bewegung steht bevor. 🚀

Auffällig dabei:

Nach diesen DIPs folgte im Preis ein weiterer Rücksetzer, im RSI jedoch nicht mehr.

Ergebnis: eine kleine, feine Divergenz 🧐✨

(Ausnahme: der allererste DIP im November ’11)

Daher die aktuelle Primärannahme mit dem neuen MasterPlan2026:

👉 weiterer DIP und die Spekulation auf genau diese Divergenzen im Chart. 📉

----------------------------------------------------------------------------

Gimmy Feedback! 🗯️💬

Wenn dein 😵💫Wahnsinn zu meinem ⚡Wahnsinn passt…

➡️ Hau auf die 🖱Maus und ab auf die 🚀!

Wenn nicht?

➡️ „Komm zurück, wenn du mehr Wahnsinn hast!“ 😂

📘Bester Disclaimer!:

Diese Analyse dient ausschließlich zu Informations- und Bildungszwecken und stellt keine Finanz-, Anlage- oder Handelsberatung dar. Auch wenn ich mein bestes Fibo-KungFu🥋 aus dem Elliott-Wellen-Multiversum nach den 🌊EW-Wahrscheinlichkeiten versuche und durch die Charts ride wie ein EinhornTiger🦄🐅 - der denkt er sei der 🏄♂️Silver Surfer im Sturm aus 📈📉Volatilität, ist das hier immer noch meine persönliche Interpretation🧠 und keine konkrete Handelsempfehlung🚫. Ich garantiere weder Richtigkeit noch Vollständigkeit der Informationen. Vergangene Kursverläufe sind keine Garantie für zukünftige Mondflüge🚀, auch wenn sie manchmal verdammt überzeugend aussehen.

Der Handel mit ⚠️Kryptowährungen und anderen ⚠️Finanzinstrumenten ist mit erheblichen Risiken verbunden und nicht für jeden geeignet - er birgt hohe Risiken und kann zu Verlusten führen. Ich übernehme keine Garantie für die Richtigkeit, Vollständigkeit oder Aktualität der Inhalte. Wenn du auf Basis dieser Analyse handelst, tust du das auf eigene Gefahr🧯– Du bist ohne Sicherheitsgurt unterwegs, wenn du diese Wellen reitest.

… ich bin kein EW-Sensei 🧘♂️, sondern dabei, mein EW-KungFu 🥋🌀 im EW-Multiversum 🌌 zu meistern.

EWA: 1W-ETH | Das "TRIPLE THREE" & seine zeitliche HarmonieWenn Preis UND Zeit plötzlich synchron tanzen ⏱️🌊

Triple Three entdeckt: Willkommen im EW-Albtraum 😵💫📉

ETH-Korrektur als Fraktal-Theater 🎭

Warum März bis Juni 2026 der Schlüsselzeitraum ist 🗝️

Vorbereitung auf die KING OF WAVES 👑🌊

----------------------------------------------------------------------------

Geh in Deine Energie!

Vertrau Deiner Strategie!

DU bist das Genie!

"Wenn das Leben dir Charts gibt, dann zeichne halt 🌊Wellen drauf!"

TigerTwin136

🐯Willkommen im TEAM TIGER🐯

Pure EW 🌊 Leidenschaft und ’ne ordentliche Portion Liebe❤️&🤪Wahnsinn erwarten dich hier!

Ich bin Tiger🌀Twin, dein 🦄EinhornTiger🐯aus dem EW-TigerDojo mit „⚔️Katanas & Tütü🩰“ und hier werden EW-Charts gefaltet wie Origami-Ninjas!

----------------------------------------------------------------------------

👉Einleitung:

Ich hoffe, der erneute Abstecher ins legendäre EW-TigerDojo an den letzten Freitagen hat sich richtig fett bezahlt gemacht 💥🐯

Denn Bitcoin hat kurzerhand einen neuen MasterPlan für 2026 bekommen, auch wenn der MasterPlan von 2025 seine Gültigkeit noch hat.

Mit diesem frischen Blick und der nahezu perfekten Symbiose der Wellen bei Bitcoin ⚙️🌊

hat es bei Ethereum ordentlich Klick gemacht – so ein Geistesblitz ⚡ aus dem Olymp!

Mir wurde klar (dank dem Abstecher ins legendäre EW-TigerDojo):

In der Elliott-Wellen-Theorie reicht es scheinbar nicht, nur auf den Preis zu starren.

Man muss/sollte wohl auch die Zeit messen ⏱️ oder zu mindest diese im Blick haben👀

→ und genau hier entsteht ein extrem mächtiges Werkzeug 🛠️ innerhalb der EW-Theorie!

Das Geständnis dabei:

Im letzten Jahr – und ehrlich gesagt auch davor – bin ich nie auf diesen Gedanken gekommen 🤯🙈 (ja, auch der Tiger🐯 lernt noch…)

🧩🔗 Die Erkenntnis bei ETH - Was habe ich also bei ETH erkannt?

Und warum passt das verdammt gut zur Bitcoin-Analyse? 😏

Wenn Preis UND Zeit plötzlich synchron tanzen ⏱️🌊

Trotz grundlegend unterschiedlicher Chart-Strukturen 📊

zeigt sich eine saubere Markt-Korrelation – wie zwei Tänzer mit komplett anderem Stil, aber gleichem Takt 🕺💃

Die Erkenntnis:

👉 Beide Assets scheinen sich aktuell in der Entwicklung von Welle 2 zu befinden. 🌊

Und ja…

das fühlt sich zu sauber an, um Zufall zu sein.

----------------------------------------------------------------------------

🔍Der gesamte ETH-Zeitraum – und wie ich ETH inzwischen sehe

Das erste grüne W1-Top bei der Geburt von ETH 👶

könnte theoretisch auch eine Welle B gewesen sein – ja, ja… ich höre die EW-Polizei schon hupen 🚓😅

Aber ganz ehrlich:

👉 Irgendwo MUSS man einen Anfang festlegen,

sonst zählen wir bis zum Urknall zurück 💥🦖

Und seit diesem Startpunkt zeigt sich etwas sehr Spannendes:

Seitdem haben wir zwei vollständig abgeschlossene Welle-1-Zyklen gesehen 🔁🔁

✔️ Welle I abgeschlossen

✔️ Welle II abgeschlossen

Aktuell befinden wir uns in Welle III –

und ja… 👉 läuft bereits🔥 merkt nur keiner

Seit dem Beginn von Welle III läuft folgender Count:

Welle (1) von III ✅ fertig

Welle (2) von III ⏳ immer noch im Gange

→ sollte dieses Jahr abgeschlossen werden

Und dann…👉 Dann startet DIE „KING OF WAVES“ 👑🌊

Welle (3) von III🚀🚀🚀

👉Ein 🚀Raketen-Ballett🩰 vom Feinsten wartet auf uns!

----------------------------------------------------------------------------

🔍EWA: 1W-ETH | Triple Three entdeckt!

Triple Three entdeckt: Willkommen im EW-Albtraum 😵💫📉

Jetzt wird’s eklig.

Jetzt wird’s anstrengend.

Jetzt wird’s Elliott-Wellen-Hardcore 😵💫

Ich habe hier ein Triple Three entdeckt – eine der komplexesten Korrekturformen,

durch die man sich als EWLer durchzählen kann, ohne die geistige Gesundheit dabei zu verlieren.

👉 Es ist brutal schwer, hier überhaupt ein klares Muster zu erkennen 🔍💀

Man zählt, verwirft, zählt neu, flucht, zählt wieder…

Kurz erklärt: Was ist ein „Triple Three“?

Ein Triple Three ist eine hochkomplexe Korrektur, bestehend aus:

drei Korrekturmustern:

👉 W – Y – Z

verbunden durch zwei korrektive Zwischenbewegungen:

👉 X1 und X2

Kurz gesagt:📉📈📉📈📉

Ein korrigierendes Labyrinth, das den Markt Zeit frisst, Hoffnung zermürbt und Ungeduld gnadenlos bestraft!

----------------------------------------------------------------------------

🔍Die einzelnen Wellen – Die Fraktal-Fakten

Den Chart kurz runter geholt:

ETH-Korrektur als Fraktal-Theater 🎭

🎭Erster Akt = Die große Liquidierung - Der Moment, in dem alles brannte 🔥

WELLE W ✅

Preis: 4.868$ → 880$

Zeit: 31 Wochen (Nov. 2021 – Jun. 2022)

Interne Struktur:

Impulsiver Zigzag (A-B-C)

👉Besonders pikant 😈: Welle C lief exakt 1,618-fach von Welle A → Brutal🧨📉

🔗WELLE X1 – Erste Verbindung ✅

Preis: 880$ → 2.030$

Rolle: Dreiwellige Korrektur

Diese Welle zeigte klar:

👉 Der Abwärtstrend lief nicht einfach stumpf weiter

Der Markt holte Luft…

🎭Zweiter Akt = Bereitet den Finalen Korrektur Akt vor

WELLE Y – Massive Seitwärtsphase (als Double Three) ✅

Preis: 2.030$ → 2.127$

Zeit: 104 Wochen (Aug. 2022 – Aug. 2024)

Interne Struktur: Double Three (W-X-Y) = roter Count

W (intern): Zigzag (2.030$ → 1.522$)

X (intern): Verbindung (1.522$ → 4.092$)

Y (intern): Zigzag (4.092$ → 2.150$)

Signifikanz: Extreme, mehrjährige Konsolidierung. Hochkomplexe Gegenbewegung zur einfachen W

👉psychologische Folter ⏳🧠 - Marktteilnehmer denken (mich eingeschlossen) das Welle 3 gestartet ist!

🔗WELLE X2 – Der täuschende 🐂Bull-Run ✅

Preis: 2.127$ → 4.105$

Rolle: Starke, korrektive Aufwärtsbewegung. Fing letzte Bullen ein.

👉Der Zug fährt danach in die Gegenrichtung 🚂

🎭Dritter Akt = Finale Korrektur - Wir sind Jetzt → im Endgame!!!

WELLE Z (läuft, Expanded/Running Flat)

Preis: 4.105$ → ?

Zeit (bisher): ~56+ Wochen (läuft)

Struktur: A-B-C

Z-A: 4.105$ → 1.385$ (Impuls, 16 Wo.)✅

Z-B: 1.385$ → 4.954$ (neues ATH, 19 Wo. überschießende Welle B)✅

Z-C: Läuft (Start Aug. 2025)

C-A: 4.954$ → 2.622$ (13 Wo.)✅

C-B: Läuft (seitwärts/aufwärts) → Jetzt

C-C: Erwarteter finaler Abwärtsimpuls. → kommt noch

In Verbindung mit einem AltCoin sterben?☠️

Um danach wie ein verdammter Phönix aus der Asche wieder aufzuerstehen? 🐦🔥

Klingt nach einem epischen Bull-Run-Comeback, Baby! 😏🚀💰

----------------------------------------------------------------------------

⏱️✨DIE ZEITLICHE HARMONIE (FIBONACCI IN DER ZEIT)

Warum März bis Juni 2026 der Schlüsselzeitraum ist 🗝️

Übergeordnetes Verhältnis: Welle (1) zu Welle (2) -> läuft gerade

Dauer Welle (1): 87 Wochen (88$ → 4.868$)

Projektion der Dauer von Welle (2): ~228 - 239 Wochen (Nov. 2021 – März bis Juni 2026)

Verhältnis (1)/(2): ~2.618 – 2.747

2.618 = März´26, scheint hier das ideale Fibonacci-Zeitverhältnis zu sein.

2.747 = Mai/Juni´26, liegt im erweiterten harmonischen Bereich und passt zum Bitcoin Count

Kommt der Abverkauf jetzt Zeitnah, dann wäre wohl Mitte März das Welle (2) Tief⏳📉.

→ und Bitcoin dürfte dann ebenfalls schon näher am Tief sein?

Oder…

ETH zieht die Bitcoin-Nummer durch und findet sein Welle-(2)-Tief erst Ende Mai / Anfang Juni 2026 ⏱️

Beide Varianten sind zeitlich harmonisch gültig – der Markt entscheidet, wie viel Geduld er uns noch abverlangt.

----------------------------------------------------------------------------

🧾FAZIT:

Struktur: Die mehrjährige Bewegung seit 2021 ist ein perfekt harmonisches Triple Three, das durch herausragende zeitliche Fibonacci-Verhältnisse bestätigt wird.

Aktuelle Phase: Wir befinden uns in der finalen Z-C-Welle der abschließenden Z-Flat-Korrektur.

Preisziel für Ende der Korrektur: (Abhängig von der Art der Z-Flat.)

🎯Expanded Flat (~50%): ~1.150$ - 1.350$

🎯Running Flat (~40%): ~1.500$ - 2.200$

Zeit-Ziel für Ende der Korrektur:

🎯März bis 🎯Juni 2026 (basierend auf dem 2.618-Zeitverhältnis).

Vorbereitung auf die KING OF WAVES 👑🌊

Das Ende dieser Korrektur markiert den Start der massiven Welle (3)👑🌊 des übergeordneten Bullenmarktes.🚀

Die Kombination aus dieser klaren fraktalen Wellenstruktur und der mathematischen Präzision in der Zeit gibt ein außergewöhnlich robustes Gesamtbild. - Zumindest scheint es mir so zu ergehen.🧠

----------------------------------------------------------------------------

PROGNOSE:📈🔥

Welle (3)🚀 Prognose (ungefähr da Welle 2 Tief noch nicht Final ist)

Angenommen Welle (2) Tief ist bei 1.250$

👉 1. Szenario (Konservativ / Minimal): Welle (3) = 1.618 * (1)

Länge von Welle (1): 88$ → 4.868$ = 4.780$ Bewegung.

4.780$ * 1.618 = ~7.735$.

Ziel: 1.250$ + 7.735$ = ~8.985$. (Rund 9.000$)

👉 2. Szenario (Wahrscheinlich / Klassisch): (3) = 2.618 * (1)

4.780$ * 2.618 = ~12.515$.

Ziel: 1.250$ + 12.515$ = ~13.765$. (Rund 14.000$)

👉 3. Szenario (Extrem / Parabolisch): (3) = 4.236 * (1)

4.780$ * 4.236 = ~20.250$.

Ziel: 1.250$ + 20.250$ = ~21.500$.

4.236 ist 1.618^3, ein extremes Fibo-Verhältnis aber wir dürfen nicht vergessen, dass ETH das Dreh und Angel-Kreutz für die StableCoins ist. Daher ist selbst das zu zutrauen!

Zeit Projektion:

Wenn Welle (2) ~239 Wochen dauerte (vom Nov. 2021 bis Juni 2026), dann ist Welle (3) oft kürzer in der Zeit, aber viel steiler im Preis.

Ein typisches Zeitverhältnis könnte (3) = 1.0 bis 1.618 * (1) in der Zeit sein.

Dauer (1) = 87 Wochen.

Dauer (3) = 87 bis 141 Wochen (1,0 bis 1.618 * 87).

Zeitliches Ziel für das Hoch von Welle (3):

Start (~Juni 2026) + 87-141 Wochen = Q1 2028 bis Q1 2029

👉Dieses Ziel stimmt sogar etwa mit den erwartenden 42 Monaten bei Bitcoin überein. Auch da wäre eine Welle 3 Topbildung 2028/2029 - siehe dazu den ausführlichen Bitcoin MasterPlan2026.

(Steht nicht in der Zusammenfassung)

----------------------------------------------------------------------------

Die ZUSAMMENFASSENDE EINSCHÄTZUNG

🎯 Hauptzielbereich für das Hoch von Welle (3)

👉 14.000 $ – 21.500 $

⏳Zeit Fenster für das Erreichen: 👉2028 – 2029

Begründung👉Kombination aus:

Dem klassischen 2.618 Fibonacci-Preisverhältnis zur vorherigen Impulswelle.

Der psychologischen und technischen Bedeutung einer Welle 3 in einem so großen Zyklus.

Der historischen Volatilität und dem Wachstumspotenzial von Ethereum.

Weitere Analysen werden Folgen!

⚠️Wichtig⚠️:

Das ist eine langfristige, strategische Projektion.

Der Weg dorthin wird selbst in fünf kleinere impulsive Wellen unterteilt sein, mit eigenen Korrekturen (z.B. einer kräftigen Welle 4).

Das erste Zwischenziel wäre die Rückeroberung des ATH um ~5.000$ als Bestätigung für den Start von (3).

Das Ende der aktuellen,

👉 zähen, nervigen, kräftezehrenden Korrektur (2) bereitet den Nährboden für

👉 den wahrscheinlich profitabelsten Aufwärtsimpuls dieses gesamten Superzyklus!!!

Das 🐯Rudel wird dabei sein! Und der 🦄EinhornTiger🐯 sowieso!

Denn wenn Welle (3) ruft…

antwortet man nicht mit Hoffnung –

sondern mit Vorbereitung!

Und das wird dann als Altcoin Rally bezeichnet werden...

Bitcoin Dominanz fällt dann?

Wir werden es sehen!

----------------------------------------------------------------------------

Gimmy Feedback! 🗯️💬

Wenn dein 😵💫Wahnsinn zu meinem ⚡Wahnsinn passt…

➡️ Hau auf die 🖱Maus und ab auf die 🚀!

Wenn nicht?

➡️ „Komm zurück, wenn du mehr Wahnsinn hast!“ 😂

📘Bester Disclaimer!:

Diese Analyse dient ausschließlich zu Informations- und Bildungszwecken und stellt keine Finanz-, Anlage- oder Handelsberatung dar. Auch wenn ich mein bestes Fibo-KungFu🥋 aus dem Elliott-Wellen-Multiversum nach den 🌊EW-Wahrscheinlichkeiten versuche und durch die Charts ride wie ein EinhornTiger🦄🐅 - der denkt er sei der 🏄♂️Silver Surfer im Sturm aus 📈📉Volatilität, ist das hier immer noch meine persönliche Interpretation🧠 und keine konkrete Handelsempfehlung🚫. Ich garantiere weder Richtigkeit noch Vollständigkeit der Informationen. Vergangene Kursverläufe sind keine Garantie für zukünftige Mondflüge🚀, auch wenn sie manchmal verdammt überzeugend aussehen.

Der Handel mit ⚠️Kryptowährungen und anderen ⚠️Finanzinstrumenten ist mit erheblichen Risiken verbunden und nicht für jeden geeignet - er birgt hohe Risiken und kann zu Verlusten führen. Ich übernehme keine Garantie für die Richtigkeit, Vollständigkeit oder Aktualität der Inhalte. Wenn du auf Basis dieser Analyse handelst, tust du das auf eigene Gefahr🧯– Du bist ohne Sicherheitsgurt unterwegs, wenn du diese Wellen reitest.

… ich bin kein EW-Sensei 🧘♂️, sondern dabei, mein EW-KungFu 🥋🌀 im EW-Multiversum 🌌 zu meistern.

Goldmarktanalyse und -ausblick: US-Arbeitsmarktdaten verstärken Goldmarktanalyse und -ausblick: US-Arbeitsmarktdaten verstärken Aufwärtstrend, technische Indikatoren deuten auf wichtigen Widerstand hin

Fundamentalanalyse: Gemischte US-Arbeitsmarktdaten und politische Erwartungen

Der am Freitag (9. Januar) veröffentlichte US-Arbeitsmarktbericht für Dezember 2025 (ohne Landwirtschaft) stand im Fokus der Märkte. Die Daten zeigten einen Anstieg der Beschäftigtenzahlen außerhalb der Landwirtschaft um 50.000 im Berichtsmonat. Dies lag unter den Markterwartungen von 73.000 und verlangsamte sich gegenüber dem revidierten Vormonatswert von 56.000. Damit bestätigt sich der Trend einer anhaltenden Abkühlung des US-Arbeitsmarktes zum Jahresende. Die Arbeitslosenquote sank jedoch unerwartet auf 4,4 % und übertraf damit die Erwartungen von 4,5 %, was die Daten etwas stützte.

Der Markt interpretierte dies als taubenhaft. Das schwache Beschäftigungswachstum verstärkte die Erwartungen der Anleger an künftige Zinssenkungen der US-Notenbank (Fed). Der Rückgang der Arbeitslosenquote könnte es der Zentralbank jedoch ermöglichen, die Zinsen kurzfristig (etwa bei der Januar-Sitzung) unverändert zu lassen. Diese Kombination aus „verlangsamtem, aber nicht stagnierendem Wachstum“ wird vom Markt als förderlich für eine sanfte Landung der Wirtschaft durch die Fed gewertet und könnte den Weg für einen Zinssenkungszyklus Anfang 2026 ebnen. Ein Niedrigzinsumfeld reduziert typischerweise die Opportunitätskosten des Goldbesitzes, eines zinslosen Vermögenswerts, und stützt somit mittelfristig den Goldpreis.

Darüber hinaus befeuern geopolitische Risiken die Nachfrage nach Gold als sicheren Hafen. US-Äußerungen zu Venezuela, die Lage im Iran und Spannungen im internationalen Handel haben die Marktunsicherheit verschärft und die Attraktivität von Gold als Anlageklasse erhöht.

Technische Analyse: Solides Aufwärtsmuster, Fokus auf Ausbrüche wichtiger Niveaus

Aus technischer Sicht hat Gold seinen Aufwärtstrend, katalysiert durch fundamentale Faktoren, fortgesetzt.

Trend und Struktur: Im Tageschart durchbrach der Goldpreis am Freitag die wichtige psychologische Marke von 4.500 US-Dollar und erreichte ein Hoch von 4.517 US-Dollar. Obwohl es im Laufe der Sitzung zu einer technischen Korrektur auf 4.481 US-Dollar kam, erholte sich der Preis schnell und schloss schließlich bei rund 4.509 US-Dollar, was einen deutlichen Wochengewinn bedeutete. Diese Entwicklung deutet darauf hin, dass nach einer kurzen Konsolidierung auf einem wichtigen Niveau die Aufwärtsdynamik weiterhin dominant ist. Das System der gleitenden Durchschnitte befindet sich in einer bullischen Divergenz und bietet dem Preis dynamische Unterstützung. Der Wochenchart zeigt nach einem kontinuierlichen Anstieg eine einzelne bärische Candlestick-Korrektur, was mit den Merkmalen einer technischen Korrektur in einem starken Markt übereinstimmt. Der allgemeine Aufwärtskanal bleibt intakt.

Wichtige Preisniveaus:

Aufwärtswiderstand: Das primäre Widerstandsniveau liegt im Bereich des historischen Hochs von 4.540 bis 4.560 US-Dollar. Ein deutlicher Ausbruch über diese Spanne würde weiteres Aufwärtspotenzial eröffnen.

Unterstützung nach unten: Die wichtigste kurzfristige Unterstützungszone liegt im Bereich von 4480–4500 US-Dollar. Sie wird durch das jüngste Tief des Rücksetzers und das Ausbruchsniveau gebildet und kann als entscheidende Trennlinie zwischen bullischer und bärischer Marktstimmung betrachtet werden. Stärkere Unterstützung findet sich im Bereich von 4430–4450 US-Dollar (nahe dem 21-Tage-Durchschnitt und der oberen Begrenzung der vorherigen Konsolidierungsphase).

Technische Indikatoren: Der tägliche Relative-Stärke-Index (RSI) liegt weiterhin über 60 und signalisiert damit anhaltende Kaufdynamik. Der Average Directional Index (ADX) ist moderat, was auf eine moderate Trendstärke ohne Anzeichen einer Überhitzung hindeutet. Insgesamt stimmen die technischen Signale und die Kursentwicklung überein und stützen einen positiven Ausblick.

Marktausblick und Handelsstrategie

Die schwachen Daten zum Beschäftigungswachstum haben die Markterwartungen an eine geldpolitische Kursänderung verstärkt und damit ein günstiges makroökonomisches Umfeld für Gold geschaffen. Gleichzeitig bilden der technische Ausbruch und die solide Unterstützung eine strukturelle Grundlage für weitere Kursanstiege.

Handelsstrategie-Empfehlungen:

Hauptstrategie: Kaufen Sie primär bei Kursrückgängen. Achten Sie auf Stabilisierungssignale, wenn die Kurse den Unterstützungsbereich von 4490–4500 $ erneut testen. Diese bieten Einstiegsmöglichkeiten für Long-Positionen. Platzieren Sie eine Stop-Loss-Order unter 4470 $ mit einem Kursziel von 4540–4560 $.

Widerstandsmanagement: Steigt der Goldpreis zunächst bis zum starken Widerstandsbereich von 4540–4560 $ und stagniert dann oder zeigt er technische Divergenzsignale, erwägen Sie eine kleine Short-Position für Swing-Trading.

Risikomonitoring: Beobachten Sie genau, wie gut der Kurs die Unterstützung bei 4480 $ verteidigt. Sollte der Goldpreis unter diese Unterstützung fallen und weiter nachgeben, ist Vorsicht geboten, da die kurzfristige Aufwärtsdynamik nachlassen und möglicherweise zu einer Konsolidierung oder einer tieferen Korrektur führen könnte.

Schwerpunkt: In der kommenden Woche wird der Markt die Auswirkungen der US-Arbeitsmarktdaten (Non-Farm Payrolls) verarbeiten und auf Reden mehrerer Vertreter der Federal Reserve achten, um weitere Hinweise auf den geldpolitischen Kurs zu erhalten. Gleichzeitig könnten auch Entwicklungen im Bereich der geopolitischen Ereignisse Schwankungen der Marktstimmung auslösen und so den Goldpreisen zusätzlichen Auftrieb verleihen.

Tesla /Tageschart/ Einfach abwarten, oder?Moin,

bei Tesla bin ich mir im Moment nicht so sicher, wo die Reise hingeht.

Bedenken sollte man auch den 28.01, wo neue Earnings erscheinen.

Im Wochenchart finde ich ein besseres Bild. Wenn in der kommenden Woche die 465 USD erreicht und gehalten werden können, dann werde ich sehr wahrscheinlich wieder investieren. Geht der Kurs jedoch in dieser Woche einmal unter den jetzigen Wert von 445 USD, dann bleibe ich außen vor und beobachte.

Ich rede also nur von diesen kleinen lila Kasten! Der Kurs muss gehalten werden und darf auch gerne höher gehen.

Ausstieg wäre bei mir 422 USD!

Sicherlich wäre es vernünftiger den 28.01 abzuwarten.

Trade carefully! Keine Anlageberatung! Reine Chartanalyse!

Was sind eure Erwartungen in den nächsten Wochen für Tesla und warum?

DAX: Starker Start ins Jahr 2026Der DAX legt einen starken Start ins neue Jahr hin und steigt auf 25338 Punkte und verläßt damit seine Konsolidierungszohne (blauer Trendkanal). Die letzte kleine Korrektur war der Hexensabbat (Tripple Witching) am 19.12. und seit dem geht der DAX stark nach oben.

Alle 3 Intermarketindikatoren sind stark am Steigen und geben dem Kurs Rückenwind.

Saisonal hat der DAX einen starken Januar, zeigt dann im Februar einen kleinen Einbruch, gefolgt von einem stärkeren Einbruch bis Mitte März.

Der letzte Fakebreakout im November ist passé, die rote Abwärtstrendlinie ist überwunden und der DAX ist auf Allzeithoch. Zusammnen mit den steigenden Intermarketindikatoren und positiven Saisonalität ist das zähe Tauziehen im DAX endlich vorbei.

Wir wünschen Ihnen viel Erfolg

Ihr Team der TradingBrothers

DAX Chartanalyse & Prognosen für die neue Woche #03 in 2026Analyse beim Stand des DAX-Index (Kassa) von 25.256 Punkten

Bitte beachten Sie, dass die dargestellten Szenarien aus meiner persönlichen Einschätzung und Erfahrung entstehen und eine Zusammenfassung der wahrscheinlichsten Kursspanne für die jeweilige Zeiteinheit darstellen.

DAX Index Prognose für Montag

Aus seiner bemerkenswerten 2025er Rallye ist der DAX im Juni in eine seitwärts laufende Korrekturphase übergegangen, die sich trotz kurzfristigem Druck auf das Juni-Tief über dem März-Hoch hielt. Zuletzt rang der Index verstärkt um die 24.000er-Marke, wo sich aber weitere Schwäche abwenden ließ. In der Erholung der vorangegangenen Handelstage wurde auch zum Jahreswechsel ein fester Markt bestätigt. Diese positive Grundstimmung konnte der DAX in der vergangenen Woche direkt in einen Ausbruch über 25.000 Punkte verwandeln. Der feste Wochenschluss am neuen Allzeithoch dürfte für Montag weitere Dynamik im Gepäck haben.

Erwartete Tagesspanne: 25.070 bis 25.410

Nächste Widerstände: 25.281 = Vorwochenhoch & Allzeithoch

Wichtige Unterstützungen: 24.771 | 24.639 = Vorwochentief

DAX Index Prognose für Dienstag

Abhängig vom Wochenstart könnte der DAX am Dienstag bereits Notierungen an der 25.500er-Marke anstreben. Lediglich ein stärkerer Einbruch mit Schlusskurs unter dem Vorjahreshoch würde eine neue Welle von Gewinnmitnahmen ankündigen.

Erwartete Tagesspanne: 25.200 bis 25.540 alternativ 24.980 bis 25.210

DAX Prognose für diese Woche

Ergänzend zum Stundenchart kann der DAX-Index aus der seit Juni gebildeten Tradingrange auszubrechen, wodurch mit Unterstützung der 20-Tage-Linie weitere Rekordmarken möglich sind. Hier wären 25.600 Punkte das nächste Ziel.

Erwartete Wochenspanne: 24.900 bis 25.610

DAX Prognose für nächste Woche

Abhängig von der Entwicklung in der Vorwoche dürfte sich zeigen, ob der Markt in der Tendenz über dem Vorjahreshoch stabil bleibt. Im Idealfall würden direkt weitere Allzeithochs auf dem Plan stehen. Erst deutlicher Korrekturdruck dürfte den Kurs wieder an die runde Marke führen.

Erwartete Wochenspanne: 25.120 bis 25.790 alternativ 24.370 bis 25.090

Die Börsentermine für die nächsten Tage:

Dienstag

14:30 Uhr USA Verbraucherpreisindex

16:00 Uhr Immobilienmarkt

Mittwoch

14:30 Uhr USA Erzeugerpreisindex & Einzelhandelsumsätze

16:00 Uhr Immobilienmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Herstellungsindex & Arbeitsmarkt

14:45 Uhr Einkaufsmanagerindex

Freitag

08:00 Uhr Deutschland Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

BTCUSD: Dreieckskonsolidierung nach TrendlinienbruchBTCUSD: Dreieckskonsolidierung nach Trendlinienbruch

Hallo!

Bitcoin hat die langfristige Abwärtstrendlinie durchbrochen, doch anstatt weiter zu steigen, bewegte sich der Kurs in eine große Dreiecksformation. Dies deutet auf Unsicherheit hin; der Markt sammelt Energie, ein Trend hat sich noch nicht etabliert.

Aktuelle Struktur:

Durchbrochener Abwärtstrend → Konsolidierung

Klares Dreieck mit steigender Unterstützung und horizontalem Widerstand

Wichtige Niveaus und Szenarien:

Bullisches Szenario:

Wenn der Kurs die Oberseite des Dreiecks (93.500–94.000) durchbricht und sich darüber hält:

→ Erstes Ziel: 99.200

→ Weiteres Ziel: 104.400

Bärisches Szenario:

Wenn der Kurs die steigende Trendlinienunterstützung unterschreitet:

→ Abwärtspotenzial bis 81.300

Aktuell handelt es sich um eine Warteposition bis zum Ausbruch. Die Richtung wird erst nach einem klaren Ausbruch feststehen; Geduld ist hier entscheidend.

XAUUSD – Liquiditätsabholung in eine starke AngebotszoneGold (XAUUSD) zeigt einen klaren Übergang von der Nachfrage- zur Angebotsseite nach einer V-förmigen Erholung und einem kontrollierten Aufwärtskanal (UTC). Der Markt ging anschließend in eine Seitwärtsphase über und respektierte dabei klar definierte Käufer- und Verkäuferzonen. Der letzte Anstieg wirkt wie ein Liquiditätssweep über vorherige Hochs und erreicht eine starke Angebotszone, was auf mögliche Erschöpfung hindeutet. Von dieser Zone aus ist eine Korrektur in Richtung der Range-Unterkante bzw. Käuferzone wahrscheinlich, wo zuvor Nachfrage lag. In dieser Struktur ist Geduld und Reaktion an Schlüsselniveaus wichtiger als das Verfolgen von Ausbrüchen.

Bearische Sequenz abgeschlossen mögliche Trend wendeNachdem die bullische Sequenz invalidiert wurde, hat Night Token eine bearische Sequenz aktiviert, bestätigt und bereits vollständig abgeschlossen. Der Kurs ist dabei sauber in das definierte Ziellevel gelaufen.

Mit dieser Marktbewegung wurde eine vollständige Korrektur vom Allzeittief bis zum Allzeithoch abgearbeitet. Aktuell zeigen sich erste Anzeichen einer möglichen Trendwende nach oben in Richtung des GKL der bearischen Sequenz.

In der Folge hat Night Token eine bullische Zwischensequenz aktiviert und bestätigt. Das Ziellevel dieser Sequenz liegt im Bereich zwischen 0,0766 USD und 0,0787 USD.

Zu beachten ist jedoch, dass das GKL der übergeordneten blauen SK-Sequenz weiterhin offen ist. Dieses liegt im Bereich zwischen 0,084 USD und 0,09 USD und bleibt damit ein übergeordneter Referenzbereich für die weitere Kursentwicklung.

SILBER (XAGUSD) – LIQUIDITÄTS-SWEEP AN DER SUPPLY-ZONE & BÄRISCHDer Preis ist in eine starke übergeordnete Supply-Zone gestiegen, wo ein klarer Liquidity-Sweep über den Hochs zu sehen ist. Nach dem Abholen der Buy-Side-Liquidität konnte sich der Markt nicht oberhalb der Zone halten und ging in eine Distributionsphase über – ein Hinweis auf Verkaufsdruck durch Smart Money. Die gekrümmte Kursstruktur deutet eher auf ein Buyer-Trap als auf eine echte Fortsetzung hin.

Solange der Preis unter der Supply-Zone bleibt, bleibt der Bias bärisch, mit einer möglichen Fortsetzung nach unten in Richtung der wichtigen Support- und Demand-Zone. Dieses Setup zeigt eine liquiditätsgetriebene Bewegung und keine echte bullische Stärke – Geduld und Reaktionen an Schlüsselzonen sind entscheidend.

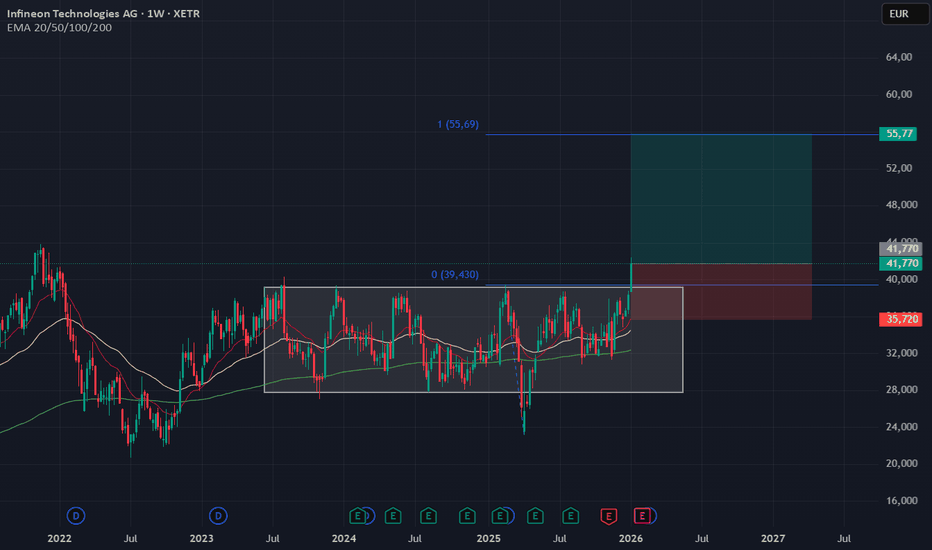

Infineon mit Ausbruch aus der SeitwärtsphaseNach dem Erreichen von ~44€ Ende 2021 setze bei der Aktie von Infineon eine ausgedehnte Korrektur ein. Bei ca. 20€ konnte sich diese stabilisieren. Seit Ende 2022 pendelte die Aktie dann zwischen ~28€ und ~39€, wobei der Ausbruch nach unten im März/April 2025 abgelehnt wurde. Nun ist in dieser Woche der Ausbruch nach oben erfolgt.

Aus der Höhe der Handelsspanne des letzten Jahres lässt nun sich ein Kursziel von 55/56 projizieren.

Um einem Fehlausbruch zu begegnen, könnten Longpositionen z.B. bei 35/36€ auf Höhe des EMA20 im 1W abgesichert werden. Damit ergibt sich aktuell ein CRV von ca. ~2,3.

Goldpreis hält weitere Rekorde im BlickAnalyse bei einem Goldpreis (XAU/USD) von $4.509

Die folgenden Szenarien basieren auf meiner Einschätzung und skizzieren die wahrscheinlichste Kursspanne.

Goldpreis Prognose für Montag

Aus der Korrekturbewegung im Oktober konnte sich ein neuer Aufwärtstrend etablieren, der zum Ende des vergangenen Jahres einen Rekordwert bei $4.550 erreichte. Dort zeigten sich leichte Gewinnmitnahmen, die vorerst im $4.300er-Bereich abgefangen wurden.

In der vergangenen Woche hat sich eine Erholungstendenz durchgesetzt und der Kurs notiert wieder über der $4.500er-Marke. Im laufenden Test der oberen Grenze des Trendkanals wäre jedoch eine Ermüdung wahrscheinlich, zumal das Allzeithoch weiteren Widerstand bereitstellen dürfte. Sollten die Bullen hingegen genügend Kraft für einen Ausbruch zur Verfügung haben, würde dies nahe Kursziele bei $4.700 aktivieren. Am Montag ist daher auf Anzeichen für die weitere Entwicklung zu achten. So würde beispielsweise ein fester Tagesschluss über $4.540 auf Anschlussdynamik hindeuten.

Mögliche Tagesspanne: $4.460 bis $4.560

Nächste Widerstände: $4.550

Wichtige Unterstützungen: $4.381 | $4.332 | $4.245

Goldpreis Prognose für Dienstag

Abhängig vom Wochenstart könnte sich der Kurs am oberen Bereich des Trendkanals orientieren und am Dienstag seine positive Tendenz fortsetzen. Erneute Schwäche dürfte hingegen im weiteren Verlauf auf den $4.300er-Bereich zielen.

Mögliche Tagesspanne: $4.490 bis $4.590 alternativ $4.380 bis $4.480

Goldpreis Prognose für diese Woche

Zur Einordnung der aktuellen Situation werfen wir einen Blick auf den Tageschart. Hier läuft der Kurs in einem Aufwärtstrend und wird von der 20-Tage-Linie gestützt. Sollte die Nachfragesituation stabil bleiben, sind nächste Kursziele im $4.700er-Bereich möglich. Erst ein Bruch unter $4.260 würde Druck auf die $4.000er-Marke nach sich ziehen.

Mögliche Wochenspanne: $4.380 bis $4.640

Gold Prognose für nächste Woche

Aus dem Chartbild heraus liegt der Fokus auf nahen Unterstützungen durch den 20- und 50-Tage-Durchschnitt, die bei Ermüdung eine Stabilisierung über $4.100 stützen würden. Mit Blick auf die Widerstandszone am Allzeithoch bleiben eindeutige Impulse abzuwarten. Ein Ausbruch könnte bereits die $4.700er-Marke ansteuern.

Mögliche Wochenspanne: $4.430 bis $4.690 alternativ $4.190 bis $4.420

Die Börsentermine der Woche behalten wir ebenfalls im Auge:

Dienstag

14:30 Uhr USA Verbraucherpreisindex

16:00 Uhr Immobilienmarkt

Mittwoch

14:30 Uhr USA Erzeugerpreisindex & Einzelhandelsumsätze

16:00 Uhr Immobilienmarkt

16:30 Uhr Rohöllagerbestände

Donnerstag

14:30 Uhr USA Herstellungsindex & Arbeitsmarkt

14:45 Uhr Einkaufsmanagerindex

Freitag

08:00 Uhr Deutschland Verbraucherpreisindex

Beste Grüße und gute Trades,

Christian Möhrer

Kagels-Trading

Gold (XAUUSD) – Aufwärtstrend-Rückgang vor AusbruchWie ist deine Meinung zu GOLD?

Gold hat kürzlich erfolgreich den Widerstand einer Range-Konsolidierungsphase durchbrochen.

Nach dem Ausbruch bildet es nun eine Pullback-Bewegung.

Hier ist unser Momentum bullisch

• Jüngste Ereignisse (z. B. USA–Venezuela Krise und politische Instabilität global) haben Anleger in Gold als sicheren Hafen gedrängt — was die Preise Richtung Rekordhöhen hebt. Gold steigt traditionell, wenn globale Risiken zunehmen, da Trader und Institutionen Kapital schützen wollen.

📌 Plan A — Bullisch (Hauptidee)

• Auf Pullback zur Trendlinie/Unterstützung warten — guter Einstiegspunkt für Long (Kauf).

• Einstieg: nahe Trendlinie/Unterstützung mit Bestätigung.

• Stop Loss: knapp unter Trendlinie/Unterstützung.

• Ziel: nahe oberem Widerstandsbereich — weiter hoch bei weiterer Breakout.

📌 Plan B — Breakout-Kauf

• Wenn der Preis mit Stärke über den Widerstand ausbricht, Einstieg beim Schluss der Ausbruchkerze.

• Stop Loss: knapp unter Breakout-Level.

• Ziele: nächsthöhere Widerstände.